Проторгованный открытый интерес – учимся анализировать на Форекс. Что такое ои на бирже

Что такое ОИ и как его правильно интерпретировать.

ОИ (Открытый Интерес) это сумма открытых позиций в покупку и продажу. Условно говоря вы открыли покупку, вам встречно продали контракт по EUR, в таком случае будет рост ОИ +2.Определений хотя и в сети хватает, чего реально не хватает так это верной интерпретации. Всё что видел и проверял несколько лет назад на практике работает с достаточно низкой вероятностью. Низкой для того что бы вообще этим не пользоваться :) Теперь переходим к верной интерпретации (а верная она по тому что работает в абсолютном большинстве случаев. исключения есть, редкие и связаны с тем что самая крупная прибыль по базовому активу, условно EUR, завязан не только на фьючерс, но и на американские опционы. но об этом другом материале).

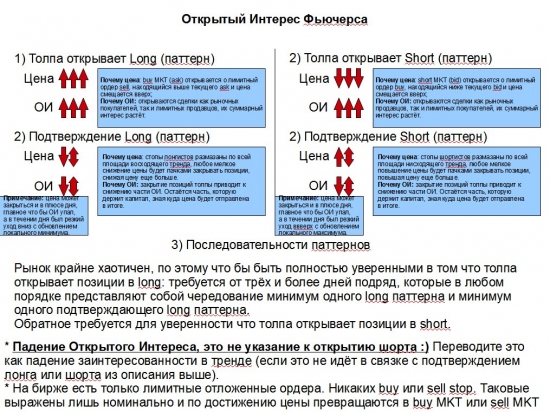

Ниже приведена графическая таблица. Каждый блок (паттерн) это поведение ОИ и цены за торгуемый день (по скольку данные об ОИ биржа CME предоставляет только за прошлый торгуемый день. этого вполне достаточно). Сразу стоит добавить примечание что вся логика построена на концепции рынка «Капитал-Толпа» т.е. есть некоторая монолитная структура обладающая огромным набором инструментов, рычагов, денег (Капитал) и есть все остальные игроки, в том числе и те что традиционно считаются маркет мейкерами, но на деле это всё толпа (как и ретейл трейдеры, отличие только с большем объеме денег). Подробнее об этом http://smart-lab.ru/blog/402086.php

P.S> Возможно стоит переписать это дело, сейчас уже смотрю что и как можно было-бы объяснить лучше и проще. Найду время, а пока в кратце суть ещё раз: Когда идёт нисходящее или восходящее крупное трендовое движение, толпа чаще всего (но не всегда) заходит на продолжение. Это характеризуется крупным ростом ОИ, а по скольку стоплоссы толпы расположены на всей плоскости тренда, любое боковое движение в последующие дни или минимальный ход против накопления приведёт к нулевому или отрицательному ОИ. По скольку этот инструмент анализа весьма грубый, для подтверждения требуются 3-5 дней с соответствующем движением цены и изменением ОИ согласно статье для подтверждения.

P.S.2> В ближайшие дни постараюсь выложить стратегию как это использовать для торговли что бы каждая операция закрывалась в плюсе без исключений. Написал бы раньше, но тут ограничение из-за низкой репы (только зашёл на смартлаб) в 1 пост\сутки.

Все остальные интерпретации ОИ гуляющие в сети, которые я нашёл, не содержат логики и тем более конкретных стратегий с высокой (в моём случае за 99%) вероятностью их работы, что косвенно подтвердило бы верность рассуждений.

smart-lab.ru

Фундаментальная торговая стратегия по ОИ фьючерсного контракта. v.1.2

Фундаментальная торговая стратегия по ОИ фьючерсного контракта. v.1.2 от 07.06.2016

Что бы не сливаться, по сути нужно только одно — определить накопление крупной позиции, которое является причиной дальнейшего безоткатного крупного тренда (пояснение. тренда-убийцы всех кто торгует без стоплосса. именно это является причиной их слива, невозможность определить данное накопление, а не само отсутствие стоплосса).

Данная стратегия не требует установки каких-либо сторонних инструментов. Достаточно открыть общедоступный сайт чикагской товарной биржи и наложить данные на график в Метатрейдере. Стратегия направлена на гарантированный профит без сливов, пусть и в меньшем объёме. Для более детализированных стратегий мы разрабатываем бесплатные инструменты, но весь принцип остаётся тем же что и здесь, просто с использованием более детализированных данных. Так что если не осилили эту — ждать других в надежде сразу перейти к хорошему заработку приведёт к лишь очередному сливу.

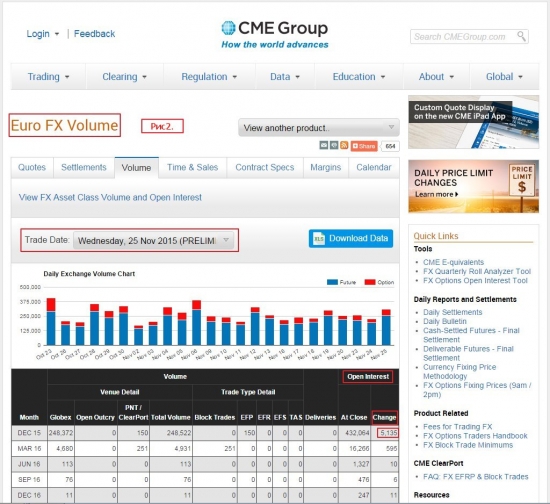

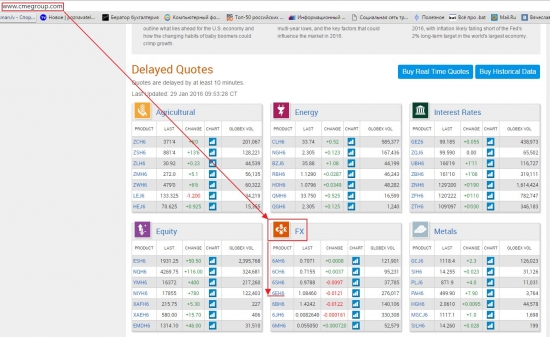

Подготовка: 1) Переходим на сайт CME ( http://www.cmegroup.com ). 2) Листаем вниз и ищем то же что на рис1 (цифры могут отличаться с течением времени). 3) Далее выбираем вкладку Volume, и переходим к стратегии.

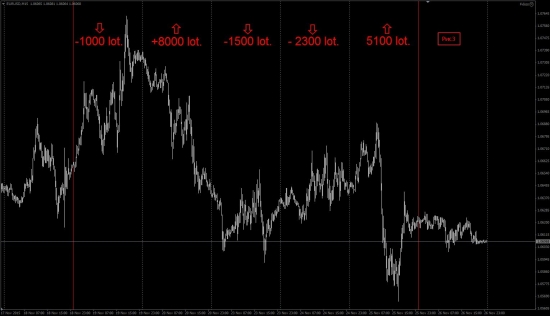

Стратегия (данные на скринах устаревшие, в период когда писал их первый раз. можно обновить но для демонстрации подходят идеально): 1) Аналогично рис2 — во вкладке Volume ищем значение OI Change за актуальный месяц (не обязательно DEC 15 как примере). 2) Данные за другие месяцы не нужны. Накладываем это значение Change на график Метатрейдера рис3. 3) Переключаем данные за доступный период в блоке Trade Date рис2. 4) Должна получится картина аналогичная рис3. Т.е. значение Change за отчётный день + стрелкой для наглядности показать выросло оно или упало. Можно добавить еще одну стрелку так же для наглядности о том что было с ценой в тот день (сейчас добавляю вторую, раньше не добавлял).

* ОИ вырос; Цена выросла; — long паттерн (толпа заходит в покупку). * ОИ упал; Цена в боковике или относительно первого слабо снизилась; — long паттерн подтверждение (толпа действительно заходит в покупку).

* ОИ вырос; Цена упала; — short паттерн (толпа заходит в продажу). * ОИ упал; Цена в боковике или относительно первого слабо поднялась; — short паттерн подтверждение (толпа действительно заходит в продажу).

Нам требуется три (а желательно пять и больше) дня подряд в которых чередуются long паттерн и лонг паттерн подтверждение, что бы мы убедились в массовых покупках толпой. Если толпа массово покупает, значит Капитал открывает массовые продажи и цена естественно в итоге так или иначе уйдёт ниже текущих значений. Открываем продажу как только определили это. Получили глобальное будущее направление.

Нам требуется три (а желательно пять и больше) дня подряд в которых чередуются short паттерн и шорт паттерн подтверждение, что бы мы убедились в массовых продажах толпой. Если толпа массово продаёт, значит Капитал открывает массовые покупки и цена естественно в итоге так или иначе уйдёт выше текущих значений. Открываем покупку как только определили это. Получили глобальное будущее направление.

P.S> Рекомендую открыть рис3, и самостоятельно попытаться определить будущее направление. После этого открыть график метатрейдера и проверить себя, ушла ли в итоге цена по вашему определению. P.S.2> См. также материал «Что такое ОИ и как его правильно интерпретировать.» ( http://smart-lab.ru/blog/402181.php )

P.S.3> статья старенькая, год уже как, сейчас для смартлаба навскидку прошёлся по инструментам и рекомендую заценить газ. проверить на деле так сказать :)

прикладываю скриншот, данные взяты из http://www.cmegroup.com/trading/energy/natural-gas/natural-gas_quotes_volume_voi.html на скриншоте указано изменение ОИ за последние дни. точно в согласии со стратегией — крупный рост ОИ при крупном снижении цены, а так же минимальное изменение ОИ при боковом движении в качестве подтверждения. ща ещё отчёт не вышел за вчерашний день, но уверен был рост ОИ и за 5е число.

соответственно надо открывать лонг, минимально гарантированный рост 1\2 общей дистанции накопления, куда цена придёт 100%. выше — зависит от ряда нюансов, но я даю цель на 1.33. картинку пожалуй в шапку продублирую, что бы заинтересовать :) а то народ мало текст читает, надо наглядное с ходу :) извиняюсь за лишнее

smart-lab.ru

Проторгованный открытый интерес на Форекс

В одной из предыдущих статей, посвящённых отчётам Чикагской Товарной Биржи, я вскользь упомянул о проторгованном открытом интересе. Поэтому сегодняшний обзор станет своего рода продолжением начатой ранее темы, так как на его страницах мы постараемся раскрыть базовые положения анализа ОИ.

Начнём с определений. Под открытым интересом (ОИ, OI) на бирже понимается количество действующих срочных контрактов, иначе говоря, это суммарный объём коротких и длинных позиций, открытых по активу, срок исполнения которых ещё не наступил.

Срочный контракт – это специальный финансовый дериватив, предполагающий поставку товара или взаиморасчёт между сторонами по заранее оговоренным условиям.

Как правило, под данным термином понимаются различные договоры, но в рамках сегодняшней темы нас будут интересовать только фьючерсы и опционы, т.е. инструменты, обращающиеся на бирже.

Где искать проторгованный открытый интерес

Данная информация не является «секретной» и доступна каждому трейдеру, у которого открыт счёт на срочном рынке, т.е. в общем случае для получения соответствующих показателей будет достаточно лишь функций торгового терминала.

| Тем не менее, многие спекулянты предпочитают торговать на FOREX через дилинговые центры, поэтому сведения о проторгованном открытом интересе приходится искать | в отчётах CME. Как это сделать, можно узнать в соответствующей статье, поэтому на данном этапе я не стану в очередной раз заострять внимание. |

Единственное, что могу посоветовать – используйте специальные ресурсы, на которых можно строить график ОИ по валютным фьючерсам, в частности, я пользуюсь сайтом http://www.barchart.com/.

Анализ проторгованного открытого интереса

Чтобы научиться читать ОИ и цену сначала придётся разобраться с механизмом его расчёта, т.е. с «техническими» причинами, по которым показатель растёт или снижается. Практика показывает, что на рынке в каждый момент времени происходит одна из четырёх типовых ситуаций.

Первая - если покупатель актива (в нашем случае это фьючерс на валюту) открывает новую длинную позицию, а продавец наращивает short (т.е. не просто избавляется от купленного ранее контракта, а именно играет на понижение) – проторгованный открытый интерес увеличивается.

Для начинающего форекс-трейдера подобная трактовка может показаться не совсем понятной, но сложного здесь ничего нет. Самое главное запомнить, что на любом рынке покупатель всегда взаимодействует с продавцом, т.е. если кто-то увеличил длинную позицию, значит, кто-то продал контракт, т.е. выступил в качестве контрагента.

Таким образом, когда быки и медведи начинают агрессивно «друг об друга» открывать позиции, количество действующих контрактов увеличивается, т.е. рынок становится более ёмким.

Для лучшего понимания ситуации рассмотрим простой жизненный пример. Предположим, в регионе N заводы продают арматуру местным потребителям. В нормальных условиях рынок стабилен, т.е. на нём взаимодействуют старые, давно знакомые, контрагенты.

Затем некий холдинг начинает строить крупный стадион, вследствие чего потребности в металле вырастают до уровня, который не могут удовлетворить местные производители. Данная ситуация привлекает новых поставщиков арматуры из соседних регионов.

Таким образом, можно утверждать, что проторгованный открытый интерес увеличился, так как выросло количество заключённых контрактов на поставку продукции. То же самое происходит и на биржевом рынке, только роль товара здесь играют фьючерсы и опционы.

Вторая ситуация – если продавец фиксирует финансовый результат по открытой ранее короткой позиции, а покупатель закрывает старый long, ОИ снижается.

В данном случае ёмкость рынка уменьшается, т.е. участники торгов теряют интерес к активу. Если вернуться к примеру с арматурой, то похожая ситуация будет наблюдаться в реальном секторе после сдачи стадиона в эксплуатацию.

Третья ситуация – покупатель наращивает long, а продавец фиксирует прибыль по открытой ранее длинной позиции, т.е. он продаёт имеющийся в наличии контракт желающему его купить.

В данном случае проторгованный открытый интерес не меняется, так как объём рынка остался прежним, т.е. это то же самое, что и формальная перепродажа арматуры с одного склада на другой, после которой фактическое предложение и спрос остаются неизменными.

И последняя ситуация (четвёртая) аналогична предыдущей, только в этом случае участники торгов «обмениваются» короткой позицией, поэтому и OI остаётся без изменений.

Таким образом, по динамике открытого интереса можно судить о силе тенденции, поэтому дальнейший анализ сводится к сопоставлению тренда и показателя OI, в частности:

- Если цена и проторгованный открытый интерес растут – быки набирают силу, вероятно, восходящий импульс продолжится;

- Если цена снижается, а ОИ растёт – актуален медвежий тренд, разумно продавать актив;

- В том случае, если интерес падает, можно с уверенностью утверждать, что текущий тренд ослабевает;

- Стабильная величина ОИ чаще всего указывает на продолжение прежнего тренда, хотя подобная динамика может наблюдаться и во флете.

Кроме этого, практика показывает, что перед разворотом тенденции часто наблюдается аномальный всплеск открытого интереса, поэтому данный сигнал можно использовать как для заключения контртрендовых сделок, так и в целях поиска точек выхода из открытой ранее позиции.

В заключение хотелось бы отметить, что анализ проторгованного интереса следует проводить на дневных графиках, так как внутридневные колебания ОИ не несут в себе никакой смысловой нагрузки и подвержены «спекулятивному» фактору. К тому же, общедоступные отчёты CME аккумулируют данные только после закрытия торговой сессии.

myoption.ru

ОТКРЫТЫЙ ИНТЕРЕС

Привожу цитаты из книги замечательного Александра Эдера — это глава про Открытый интерес (Количество открытых контрактов(позиций))"Открытый интерес (open interest) — это количество открытых контрактов, кото рые держат игроки на повышение или игроки на понижение на данном рынке в данный день. Открытый интерес равен либо сумме всех контрактов на покупку, либо сумме всех контрактов на продажу (первая сумма всегда равна второй)... Чтобы закрыть фьючерсную или опционную позицию поставкой товара по контракту, обе стороны — и продавец, и покупатель — должны дождаться первого дня уведомления, который установлен на этом рынке. Поэтому число контрактов на покупку равно числу контрактов на продажу...Открытый интерес увеличивается, только когда рынок пополняется парой — новым продавцом и новым покупателем. Их сделка создает новый контракт. Допустим, открытый интерес на рынке золота составляет 8500 контрактов. Значит, к концу данного дня 8500 контрактов на покупку держат быки, а 8500 контрактов на продажу держат медведи. Если открытый интерес возрос до 8600, значит, было заключено 100 новых контрактов.Открытый интерес уменьшается, когда бык, имеющий длинную позицию, заключает сделку с медведем, имеющим короткую позицию. Раз оба закрыва ют свои позиции, открытый интерес уменьшится на один контракт, посколь ку он перестанет существовать. Если же новый бык купит контракт у старого быка, желающего закрыть позицию, открытый интерес останется неизмен ным. Не изменится он и тогда, когда новый медведь откроет короткую пози цию, а его партнером по сделке будет старый медведь, покупающий для за крытия позиции. Большинство фьючерсных и опционных рынков публикуют данные об от крытом интересе на день позже, чем о ценах.На рынках валюты открытый интерес обычно падает четырежды в год, когда истекает срок старых контрактов. Если же падения не происходит, это свидетельствует о силе тенденции, темп которой, скорее всего, ускорится.

Открытый интерес отражает силу конфликта между быками и медведями. Чем выше открытый интерес — тем дольше будет длится текущий тренд. ОИ отражает готовность быков открыть и держать длинные позиции, а медведей — короткие.ТАКТИКА: Если открытый интерес меняется на 10% или больше, это заслуживает серьезного внимания; изменение на 25% нередко подает очень важные сигналы. Значение перемен открытого интереса — его увеличение, понижение или не изменность — зависит от тенденции цен в данный момент: подъема, спада или неизменности.1. Повышение открытого интереса, когда цены растут, подтверждает восхо-дящую тенденцию и подает сигнал открывать или наращивать длинные позиции. Это признак того, что число игроков на понижение возрастает. Со временем им придется бежать, и их покупки для закрытия коротких по зиций подтолкнут цены еще выше.2. Возрастание открытого интереса при спаде цен указывает на активность скупщиков дешевизны. Значит, можно играть на понижение, т.к., когда они побегут, то своей продажей толкнут цены еще ниже.3. Рост открытого интереса, когда цены сидят в торговом коридоре, — сиг нал к игре на понижение. Короткими продажами занимается в основном коммерческий контингент, а не мелкие спекулянты. Увеличение открыто го интереса, когда цены не меняются, указывает, что опытные трейдеры- коммерсанты, вероятно, активизируют игру на понижение.4. Падение открытого интереса, когда цены в торговом коридоре, говорит о том, что коммерческий контингент закрывает короткие позиции, т. е. ста вит на подъем рынка. Это сигнал покупать.

5. Если открытый интерес падает, а цены растут, это означает, что и победи тели, и побежденные трусят: играющие на повышение спешат снять при быль, а играющие на понижение закрывают позиции. Тенденция, приня тая большинством, готова к развороту: пора продавать и готовиться к игре на понижение.6. Уменьшение открытого интереса при спаде цен показывает, что покупа тели бегут с рынка, в то время как игроки на понижение закрывают пози ции. Если при спаде на рынке открытый интерес падает, закройте корот кие позиции и приготовьтесь играть на повышение.7. Неизменный открытый интерес при подъеме цен означает, что дальней ший подъем под вопросом и что самая прибыльная пора тенденции позади. Надо уплотнить защитные стоп-приказы по длинным позициям и избегать новых покупок. Неизменный открытый интерес при спаде цен предупреж дает о закате нисходящей тенденции; разумнее всего уплотнить защитные стоп-приказы по коротким позициям. Неизменный открытый интерес, когда цены в торговом коридоре, ничего нового не сообщает. Следя за показателем вовлеченности трейдеров (commitments of traders- COT), можно выявить, какие группы представляет большинство новых покупателей или продавцов: мелких спекулянтов, крупных спекулянтов или коммерческий контингент."robotrade.org/forts/futures/open-positions/timingcharts.com/

smart-lab.ru

Объем торгов и Открытый интерес.

15.09.2014

Объем торгов и Открытый интерес.

Эта статья о том, как можно расширить арсенал инструментов для принятия решений, используя показатели объема торгов и динамику OpenInterest (ОИ). Плотность торговли, как анализ текущей ликвидности рынка, можно применять для определения момента для открытия крупных позиций, или в качестве дополнительного фильтра для определения трендов и изменения торговых диапазонов. Динамика ОИ может очень много рассказать о текущих настроениях и фазе биржевого цикла.

На отечественных биржах торговля, в основном, ведется четырьмя инструментами: акциями, облигациями, фьючерсами и опционами. Легко представить суть покупки акции или облигации. Покупая облигацию, мы участвуем в процессе кредитования бизнеса. В этом случае отдаленные перспективы компании нас будут мало волновать. Главное, чтобы компания сохраняла финансовую устойчивость и смогла вовремя погасить выданный нами кредит. Покупая акцию, мы покупаем долю в бизнесе и становимся полноправным совладельцем компании, участвуем в голосованиях и дележе прибыли. Можно сказать, что цена акции является функцией от цены компании. Но с фьючерсами и опционами все немного сложнее, поскольку при определении цены этих инструментов необходимо учитывать фактор времени. В двух словах, фьючерс является производной от цены компании и от времени. Опционы на бирже ФОРТС, в свою очередь, зависят от цены фьючерса, фактора времени и текущей волатильности. В этой статье я хочу подробно остановиться на внутренних свойствах фьючерсов и использовании их в автоматизированной торговле.

Термин «купить фьючерс» является не совсем верной формулировкой. По своей сути фьючерс — это контракт на поставку. Говоря «я купил мартовский фьючерс на золото», человек подразумевает, что он заключил контракт на доставку ему конкретного количества золота в конкретную дату в марте. В этом случае объектом поставки или базовым активом является одна унция золота, срок исполнения контракта или дата экспирации — заранее указанная дата в марте. При этом покупатель золота называется «покупатель фьючерса», а поставщик — «продавец фьючерса». Таким образом, в заключении фьючерсного контракта всегда участвуют две стороны. Этот факт нам понадобится в дальнейшем. Заключая контракт, трейдерам не нужно вносить полную стоимость товара, а достаточно внести небольшую авансовую часть, подтверждающую серьезность их намерений. Эта сумма называется гарантийным обеспечением по фьючерсу и иногда изменяется по правилам биржи в зависимости от текущей ситуации на рынке.

Заключив контракт на поставку, купив или продав фьючерс, трейдер обязуется купить или продать базовый актив, не зависимо от того, какая цена будет в момент исполнения на рынке. Если цена вырастет с момента заключения контракта, то продавец вынужден будет поставлять товар на невыгодных для себя условиях, обеспечивая прибыль покупателю фьючерса. Существует два вида фьючерсов:

— поставочные фьючерсы. Эта разновидность контрактов особенно распространена на товарных биржах с крупными лотами, когда покупатель действительно заинтересован в получении физического товара от поставщика. На торговой площадке ФОРТС поставочные фьючерсы, в основном, представлены фьючерсами на акции.

— расчетные фьючерсы. Более спекулятивная разновидность контрактов. Этот тип не подразумевает непосредственную поставку актива. Итоговый расчет между покупателем и продавцом фьючерса происходит автоматически путем перечисления потенциальной прибыли от одного к другому. Такие фьючерсы часто используются для страхования основной позиции от неблагоприятных движений цен. На ФОРТС представлены в виде индексных фьючерсов, фьючерсов на валюты и драгметаллы.

Поскольку покупатель и продавец являются противоположными сторонами контракта с противоположной открытой позицией по фьючерсу, то прибыль одного складывается из убытка другого. Не считая брокерской и биржевой комиссии, фьючерсная торговля в целом является игрой с нулевым математическим ожиданием. Но зато для открытия фьючерсной позиции не нужно реально обладать активом для поставки, поэтому легко можно представить ситуацию, когда количество открытых контрактов превысит количество физически доступного товара. В этой ситуации, естественно, не могут быть исполнены все без исключения контракты. На этот случай биржей предусмотрены соответствующие правила и штрафные санкции.

Таким образом, у фьючерсов есть два основных отличия от акций: срок жизни контракта и количество открытых контрактов, чаще называемое «открытым интересом». Для начала рассмотрим график декабрьского фьючерса на индекс РТС:

В статье, посвященной арбитражу, я вкратце рассказывал принцип ценообразования фьючерса. Напомню, что цена фьючерса отличается от цены базового актива тем более, чем больше времени осталось до даты экспирации. Поэтому на графике цена фьючерса будет превышать цену индекса РТС вплоть до последнего дня, когда эти цены сойдутся. На представленном графике синим цветом изображена динамика объемов торгов, зеленым — динамика открытого интереса. Хорошо видно, что значительную часть жизни фьючерсного контракта торги по нему проходят крайне вяло. Красной вертикальной линией отмечена дата перехода на этот контракт, когда декабрьский фьючерс становится ближайшим по срокам исполнения. Именно в этот момент основная масса трейдеров переключает свое внимание с предыдущего сентябрьского фьючерса. Поскольку переход на новый фьючерс происходит каждые три месяца, то эти три месяца и являются наиболее ликвидной и торгуемой частью всего периода действия контракта.

В статье, посвященной арбитражу, я вкратце рассказывал принцип ценообразования фьючерса. Напомню, что цена фьючерса отличается от цены базового актива тем более, чем больше времени осталось до даты экспирации. Поэтому на графике цена фьючерса будет превышать цену индекса РТС вплоть до последнего дня, когда эти цены сойдутся. На представленном графике синим цветом изображена динамика объемов торгов, зеленым — динамика открытого интереса. Хорошо видно, что значительную часть жизни фьючерсного контракта торги по нему проходят крайне вяло. Красной вертикальной линией отмечена дата перехода на этот контракт, когда декабрьский фьючерс становится ближайшим по срокам исполнения. Именно в этот момент основная масса трейдеров переключает свое внимание с предыдущего сентябрьского фьючерса. Поскольку переход на новый фьючерс происходит каждые три месяца, то эти три месяца и являются наиболее ликвидной и торгуемой частью всего периода действия контракта.

Чтобы было проще понять суть резких переходов с контракта на контракт, можно разделить весь объем торгов на фундаментальную и спекулятивную часть. Под фундаментальной частью я подразумеваю хеджирование основной позиции. Например, для избегания излишних колебаний портфеля инвестор может застраховать его дальними фьючерсами. Крупный фонд легко может «сдвинуть» рынок своими операциями по переформированию позиции, поэтому также часто страхуется на это время наиболее ликвидными ближними фьючерсами. Но большую часть внутридневных операций трейдеры проводят в спекулятивных целях, для чего фактор ликвидности становится основным. За исключением арбитражеров редко кто активно торгует на дальних фьючерсах при наличии альтернативы в виде гораздо более ликвидных ближних контрактов. Примерную динамику торгов по последовательным фьючерсам можно посмотреть на следующей диаграмме: Это приблизительная модель, показывающая моменты перехода с контракта на контракт. Объемы торгов и открытого интереса в контракте появляются по мере приближения даты исполнения предыдущего фьючерса. Обычно в последнюю пару недель позиционные трейдеры переходят с контракта на контракт, а основная масса внутридневных трейдеров переключается в последнюю пару дней до экспирации.

Это приблизительная модель, показывающая моменты перехода с контракта на контракт. Объемы торгов и открытого интереса в контракте появляются по мере приближения даты исполнения предыдущего фьючерса. Обычно в последнюю пару недель позиционные трейдеры переходят с контракта на контракт, а основная масса внутридневных трейдеров переключается в последнюю пару дней до экспирации.

Если котировки обычных акций представить в виде непрерывного ценового ряда, то фьючерсы своей срочностью приводят этот ряд к дискретному. Особенно ярко это выражается в коротких по срокам контрактах, например, ежемесячных. Для тестирования МТС это не представляет большой проблемы: кто-то последовательно склеивает «активные» фазы фьючерса, а кто-то так и тестирует на отдельных контрактах. Но для текущего анализа рынка такой подход малопригоден. Ведь анализируя объемы торгов, придется постоянно сталкиваться с необъективным падением значений в конце жизни контракта и неоправданным ростом в начале активной фазы. Чтобы этого избежать, был разработан специальный метод склейки фьючерсов. Новый синтезированный ряд включает в себя данные всех торгуемых на данный момент контрактов с разными сроками исполнения. При этом, в качестве цены выступает цена наиболее ликвидного ближайшего контракта, а значения объемов торгов и открытого интереса являются суммарными по всем контрактам, которые торговались в этот момент времени. Таким образом, можно избежать эффекта перехода с контракта на контракт, ведь уменьшение объемов в истекающем контракте компенсируется ростом объемов в следующем контракте. Пример такого долгосрочного синтезированного контракта можно посмотреть на следующем графике:

Это график цены на золото, который составлен из всех торгующихся в данный момент фьючерсов. Такой подход позволяет проводить долгосрочный анализ динамики и делать выводы, недоступные при анализировании одиночных контрактов. Так например, на этом графике цены различным цветом выделены разные фазы торговли: накопления, распределения и перераспределения. Более подробно к трактовке этих фаз я вернусь позже, а пока можно попытаться определить, какими внутренними свойствами обладает каждый конкретный бар на фьючерсном графике.

Это график цены на золото, который составлен из всех торгующихся в данный момент фьючерсов. Такой подход позволяет проводить долгосрочный анализ динамики и делать выводы, недоступные при анализировании одиночных контрактов. Так например, на этом графике цены различным цветом выделены разные фазы торговли: накопления, распределения и перераспределения. Более подробно к трактовке этих фаз я вернусь позже, а пока можно попытаться определить, какими внутренними свойствами обладает каждый конкретный бар на фьючерсном графике.

Для начала давайте вспомним две теории: об «эффективности» и «неэффективности» рынка. Теория эффективности рынка подразумевает, что вся доступная информация уже учтена в цене актива, а любое отклонение от цены актива является случайным и в скором времени будет компенсировано в обратную сторону. При эффективном рынке все его участники действуют рационально и имеют одинаковый полный доступ ко всей информации, способной повлиять на цену. Рынок, по этой теории, обладает абсолютной ликвидностью. Но в таком случае невозможно само существование трендов, когда цена постепенно переходит от одного справедливого уровня к другому. При эффективном рынке цена должна была бы меняться ступенькообразно от одного справедливого уровня к другому по мере поступления новой информации. Но на практике все происходит абсолютно по-другому.

Различная информированность участников, разная техническая обеспеченность и разные объемы торговых портфелей — вот основные предпосылки для появления трендов, как следствия неэффективного рынка. Допустим, крупный инвестиционный фонд получает доступ к инсайдерской информации и принимает решение об увеличении портфеля и покупке конкретных акций. Остальные участники рынка пока оперируют устаревшей информацией, поэтому готовы продавать фонду свои акции. Но объем, необходимый фонду, значительно превышает текущее предложение на рынке и по законам экономики цена начинает постепенно расти. На каждом ценовом уровне спрос находит свое предложение. По мере поступления информации на рынок, все новые и новые участники присоединяются к покупателям. И к тому моменту, когда позитивная информация становится известна «торгующим домохозяйкам», она уже учтена рынком и цена уже перешла на новый справедливый уровень. Но произошло это не скачкообразно, а постепенно, обусловив наличие восходящего тренда.

Можно сделать вывод, что давление дополнительного спроса в условиях ограниченной ликвидности вызывает рост цены. И эту дополнительную компоненту можно выделить, анализируя объемы торгов. На справедливых ценовых уровнях увеличение объемов торгов пропорционально увеличивает ценовой диапазон, который цене необходимо пройти для возврата к своему справедливому положению. Поэтому можно сделать предположение о прямой зависимости ценового диапазона от объема торгов. А в моменты тренда, когда спрос и предложение не сбалансированы, ценовой диапазон будет изменяться сильнее и более направленно. Чтобы определить справедливый уровень ликвидности, разделим объем торгов на ценовой диапазон, который этот объем смог вызвать. Получим некоторое усредненное значение, показывающее, какой объем необходимо проторговать, чтобы раскачать цену на один процент. Смотрим полученный график:

На графике представлено распределение «ликвидности» для фьючерса на индекс РТС, полученное в результате анализа одноминутных котировок. Хорошо видно, что в среднем необходимо проторговать 13160 контрактов, чтобы цена не прошла диапазон в 1%. Форма распределения напоминает логнормальное, поэтому проверим нормальность логарифмов. Правая часть показывает, что распределение логарифмов очень близко к нормальному. Ликвидность — это, пожалуй, первая величина на фондовом рынке, распределенная по нормальному закону. В зависимости от срока до экспирации, ликвидность фьючерса заметно меняется. В начале жизни покупка 500 контрактов может очень сильно сдвинуть цену. А в периоды наибольшей эффективности стакан фьючерса может с легкостью переварить десятки тысяч контрактов без значительного изменения цены.

На графике представлено распределение «ликвидности» для фьючерса на индекс РТС, полученное в результате анализа одноминутных котировок. Хорошо видно, что в среднем необходимо проторговать 13160 контрактов, чтобы цена не прошла диапазон в 1%. Форма распределения напоминает логнормальное, поэтому проверим нормальность логарифмов. Правая часть показывает, что распределение логарифмов очень близко к нормальному. Ликвидность — это, пожалуй, первая величина на фондовом рынке, распределенная по нормальному закону. В зависимости от срока до экспирации, ликвидность фьючерса заметно меняется. В начале жизни покупка 500 контрактов может очень сильно сдвинуть цену. А в периоды наибольшей эффективности стакан фьючерса может с легкостью переварить десятки тысяч контрактов без значительного изменения цены.

Теперь посмотрим, как меняется ликвидность в течение дня. Для этого рассчитаем средние показатели и стандартные отклонения в зависимости от дня недели и времени суток. Смотрим полученный график:

Хорошо видно, что в понедельник и пятницу ликвидность рынка заметно ниже, чем во вторник и среду. Это можно объяснить следующим образом. В понедельник крупные участники рынка анализируют информацию, поступившую за выходные и принимают торговые решения. Ликвидность понедельника почти в 1,5 раза ниже, чем ликвидность вторника, потому что меньшее число трейдеров принимает участие в формировании спроса и предложения. А в пятницу многие участники рынка предпочитают не предпринимать активных действий перед наступающими выходными днями.

Хорошо видно, что в понедельник и пятницу ликвидность рынка заметно ниже, чем во вторник и среду. Это можно объяснить следующим образом. В понедельник крупные участники рынка анализируют информацию, поступившую за выходные и принимают торговые решения. Ликвидность понедельника почти в 1,5 раза ниже, чем ликвидность вторника, потому что меньшее число трейдеров принимает участие в формировании спроса и предложения. А в пятницу многие участники рынка предпочитают не предпринимать активных действий перед наступающими выходными днями.

Теперь рассмотрим распределение ликвидности внутри дня. Хорошо видно, что пики активности участников и ликвидности рынка приходятся на начало торгов и окончание дневной сессии. Если перед закрытием рынка 1% диапазон способен вместить 20000 контрактов, то на вечерней сессии этот объем составляет всего 8000 контрактов. Вечером рынок раскачать гораздо легче, поэтому чаще появляются «шипы» и ценовые прострелы охотников за стопами и нерадивых любителей ордеров «по рынку».

Теперь перейдем к непосредственно фьючерсной характеристике, которая позволит определять фазы накопления и распределения и еще несколько интересных моментов. Это «эффективность» открытого интереса. Как мы помним, открытый интерес — это суммарное количество открытых контрактов у всех участников рынка. Но ведь в открытии контракта должно обязательно участвовать две стороны. Поэтому каждый открытый фьючерс увеличивает значение открытого интереса на 2, и оно всегда четное. Существует несколько возможных вариантов открытия фьючерсных позиций:

— накопление. Один трейдер открывает длинную позицию, покупая фьючерс, а другой — короткую позицию, продавая этот же фьючерс. Объем сделки равен одному контракту, открытый интерес увеличился на 2 контракта.

— распределение. Один трейдер закрывает свою позицию за счет того, что его контрагент закрывает противоположную позицию. Объем сделки равен одному контракту, открытый интерес уменьшился на 2.

— перераспределение. Один трейдер продает свой фьючерс другому. Таким образом, общее число существующих фьючерсов не меняется.

Не вдаваясь в подробности классификации участников рынка, скажу, что эти термины обычно применимы к «умным деньгам». Вспомним знаменитое правило фондового рынка, что толпа всегда проигрывает на бирже. Представим следующий возможный сценарий развития биржевого цикла:

1. после затяжного падения цен на бирже воцарилось затишье и даже некоторая стагнация. Среди трейдеров преобладают умеренно негативные и пессимистичные прогнозы. Многие инвесторы распродали свои портфели в надежде позже приобрести те же самые акции гораздо дешевле. Краткосрочные трейдеры в нерешительности ждут направленного движения, чтобы присоединиться к нему. Одним словом, продавать уже нечего, а покупать еще боязно. Именно в это время крупные участники рынка постепенно накапливают необходимые активы, незначительно раскачивая рынок покупками и давая ему остыть. Но большая часть фьючерсов просто переходит из рук в руки. Неизрасходованный торговый потенциал копится, и достаточно небольшой искры для сильного разряда.

2. достаточно слегка подтолкнуть рынок вниз, чтобы спровоцировать лавину продаж. Обычно на локальном минимуме скапливается большое количество инвесторских стоп-лоссов и спекулятивных стоп-приказов на шорты. Поэтому, продавив цену до этого критического уровня, крупным участникам останется только «подставлять тазики». Краткосрочные трейдеры начнут активно шортить, принимая этот ложный пробой за начало новой нисходящей волны. На графике фьючерса такие моменты характеризуются падением цены со значительным увеличением открытого интереса и объемов. Это и есть фаза накопления, когда длинные позиции «умных денег» открываются за счет коротких позиций толпы. В результате имеем перевыполненный план по шортам и огромное количество спекулятивных коротких позиций на рынке.

3. как мы далее увидим, увеличение спекулятивных шортов обычно происходит в заключительной стадии падения цен и обычно приводит к шортокрылу. С него и начинается пятиволновый цикл роста. Шортокрыл обычно сопровождается резким ростом цены. Ведь убыточные позиции кроются гораздо быстрее и, как правило, рыночными ордерами. В результате получаем знаменитый паттерн «ловушка» или ложный пробой. Убедившись, что все не так плохо и возобновления падения можно не ждать, отставшие инвесторы начинают формировать свои портфели. Своими покупками они оказывают дополнительное давление и цена начинает расти. Сначала можно наблюдать перераспределение активов, но вскоре самые неугомонные трейдеры начинают опять шортить. Не попав в ритм рынка, они считают рост неоправданным, а цену — перекупленной. Естественно, что после недолгого сопротивления их опять выносит на шортокрыл.

4. Дальнейший рост цены характеризуется умеренным ростом открытого интереса. На рынке наблюдается умеренная и самая затяжная третья волна в пятиволновом цикле роста. До сих пор многие не верят в переход рынка к восходящей фазе. А другие же кусают локти, что не закупились на минимумах и пропустили первую коррекцию. Одним словом, еще достаточное количество денег находится в ожидании вне рынка. В результате, к окончанию этой волны роста различные участники рынка подходят с разными интересами и ожиданиями. Общий фон становится умеренно позитивным. Аналитики с удовольствием констатируют наличие восходящего тренда и повышают справедливые оценки акций. Именно в этот момент «умные деньги» начинают этап распределения. Открытый интерес начинает плавно снижаться иногда с незначительным снижением цены, иногда с боковым движением. В этот момент обычно формируются различные «флаги», «вымпелы» и «треугольники».

5. Но мы помним, что какая-то часть трейдеров до сих пор находится без позиции и с нетерпением ждет удачного момента для ее открытия. Поэтому достаточно небольшого движения вверх, чтобы его подхватили воодушевленные повальным оптимизмом трейдеры и инвесторы. Пытаясь наверстать упущенную прибыль, многие покупают на свои и заемные средства — благо гарантийное обеспечение по фьючерсам это легко позволяет сделать. На графике цены можно наблюдать экспоненциальный рост со значительным увеличением открытого интереса. Длинные позиции толпы открываются за счет коротких позиций «умных денег». Полностью повторяется ситуация, описанная в первом пункте, но теперь в зеркальном отражении.

Конечно, это сильно упрощенная модель по Мерфи биржевого цикла. В действительности все происходит не так четко, но общая суть примерно такова. Дальше я покажу, как на основании этой модели можно построить торговую систему. А пока же вернемся к «эффективности» открытого интереса.

Как я уже говорит ранее, каждый вновь открытый фьючерс увеличивает значение открытого интереса на 2. Учитывая эту зависимость, можно определить сколько было открыто контрактов по сравнению с общим числом проторгованных фьючерсов. Для этого определим общее число вновь созданных контрактов, рассчитав изменение открытого интереса и разделив его на 2. После этого делим полученный результат на весь объем торгов за этот же период, получив процентное отношение вновь открытых фьючерсов. Логично было бы предположить, что эта величина должна колебаться от 0 (полное перераспределение) до 1. Но на практике это не совсем так. Для начала давайте рассмотрим диаграмму распределения «эффективности»:

Хорошо видно, что распределение является промежуточным между Вейбуллом и экспоненциальным. Оно, наверное, было бы экспоненциальным, если бы не нулевые значения. Свой вклад внесла излишняя «точность» анализа, ведь измерялись минутные интервалы. Но на графике правый край визуально отрезан для наглядности. Рассмотрим теперь реальный график фьючерсных котировок на пятиминутном таймфрейме:

Хорошо видно, что распределение является промежуточным между Вейбуллом и экспоненциальным. Оно, наверное, было бы экспоненциальным, если бы не нулевые значения. Свой вклад внесла излишняя «точность» анализа, ведь измерялись минутные интервалы. Но на графике правый край визуально отрезан для наглядности. Рассмотрим теперь реальный график фьючерсных котировок на пятиминутном таймфрейме:

Зеленым цветом в нижней части графика изображен открытый интерес, красным цветом в верхней части — индикатор «эффективности». Хорошо видно, что в определенный момент значение ОИ изменилось гораздо больше, чем предполагаемый объем торгов. И это не технический брак. На самом деле, проблема вот в чем. На бирже ФОРТС большинство опционов выписываются не на сами акции или индекс, а на их фьючерсы. Объектом поставки для индексных опционов является фьючерс на индекс. И, исполняя прибыльный опцион, трейдер получает фьючерсную позицию, ведь опционный контракт является поставочным. В этом случае исполнение опционов не отражается в объеме торгов фьючерсами, но влияет на значение открытого интереса. И очень часто подобные «невероятные» выбросы случаются в конце жизни фьючерса. Фьючерсные опционы экспирируются немного раньше самих фьючерсов, чтобы избежать путаницы в поставке и расчете вариационной маржи.

Зеленым цветом в нижней части графика изображен открытый интерес, красным цветом в верхней части — индикатор «эффективности». Хорошо видно, что в определенный момент значение ОИ изменилось гораздо больше, чем предполагаемый объем торгов. И это не технический брак. На самом деле, проблема вот в чем. На бирже ФОРТС большинство опционов выписываются не на сами акции или индекс, а на их фьючерсы. Объектом поставки для индексных опционов является фьючерс на индекс. И, исполняя прибыльный опцион, трейдер получает фьючерсную позицию, ведь опционный контракт является поставочным. В этом случае исполнение опционов не отражается в объеме торгов фьючерсами, но влияет на значение открытого интереса. И очень часто подобные «невероятные» выбросы случаются в конце жизни фьючерса. Фьючерсные опционы экспирируются немного раньше самих фьючерсов, чтобы избежать путаницы в поставке и расчете вариационной маржи.

Чтобы избежать подобных выбросов, можно применить методику расчета открытых позиций, предлагаемую СОТ. Они публикуют еженедельные отчеты по суммарным позициям различных групп трейдеров. Сейчас не буду подробно описывать все принципы работы с такими отчетами, их можно узнать из книг Флойда Аппермана и Ларри Вильямса. Скажу лишь, что из таких отчетов можно узнать чистую позицию толпы, взяв категорию «мелких спекулянтов» и сложив фьючерсную позицию с опционной. Если позиция по фьючерсу имеет четкое направление, то для опционов принято допущение, что лонг по колл-опциону равен шорту по пут-опциону и равен длинной позиции по фьючерсу. Рассмотрим график СОТ-отчетов по фьючерсу:

Представлен график котировок золота. Синяя шкала — график открытого интереса, красная шкала — график чистой спекулятивной позиции толпы. Можно выделить закономерность, что наибольшие позиции толпы совпадают с локальными максимумами, наименьшие — с локальными минимумами.

Представлен график котировок золота. Синяя шкала — график открытого интереса, красная шкала — график чистой спекулятивной позиции толпы. Можно выделить закономерность, что наибольшие позиции толпы совпадают с локальными максимумами, наименьшие — с локальными минимумами.

Теперь можно посмотреть, в чем торговые различия в основных фазах биржевого цикла:

— фаза шортокрыла. Цена растет с уменьшением открытого интереса;

— фаза накопления шортов. Цена падает с увеличением открытого интереса;

— фаза бычьего рынка. Цена растет с увеличением открытого интереса;

— фаза медвежьего рынка. Цена падает с уменьшением открытого интереса.

Таким образом, возможны всего четыре комбинации динамики цены и открытого интереса. Можно протестировать эти фазы путем открытия случайных длинных и коротких сделок и анализа их эффективности. Для этого проведем по 500 испытаний для каждой фазы и каждого направления сделки. Смотрим сводный график: Первые 4 цифры 1-4 соответствуют длинным позициям в порядке рассмотренного чуть выше биржевого цикла. Последние 4 цифры 5-8 соответствуют коротким позициям в том же порядке. Левый график представлен для 10-минутного удержания позиции, правый — для получасового. Хорошо видно, что наиболее прибыльным является открытие длинных позиций в момент шортокрыла. Это можно объяснить тем, что убыточные короткие позиции закрываются очень агрессивно, формируя резкие направленные ценовые импульсы. Краткосрочная торговля в направлении таких импульсов приносит небольшую, но быструю прибыль. Чуть менее выгодными оказались лонги вдоль умеренно восходящего тренда, сопровождающегося увеличением открытого интереса. А вот открытие коротких позиций в такие моменты наиболее убыточно. Судя по графику, шорты выгоднее всего открывать на коррекциях к росту или фазах умеренно медвежьего рынка.

Первые 4 цифры 1-4 соответствуют длинным позициям в порядке рассмотренного чуть выше биржевого цикла. Последние 4 цифры 5-8 соответствуют коротким позициям в том же порядке. Левый график представлен для 10-минутного удержания позиции, правый — для получасового. Хорошо видно, что наиболее прибыльным является открытие длинных позиций в момент шортокрыла. Это можно объяснить тем, что убыточные короткие позиции закрываются очень агрессивно, формируя резкие направленные ценовые импульсы. Краткосрочная торговля в направлении таких импульсов приносит небольшую, но быструю прибыль. Чуть менее выгодными оказались лонги вдоль умеренно восходящего тренда, сопровождающегося увеличением открытого интереса. А вот открытие коротких позиций в такие моменты наиболее убыточно. Судя по графику, шорты выгоднее всего открывать на коррекциях к росту или фазах умеренно медвежьего рынка.

Безусловно, реальный рынок имеет гораздо больше состояний. Так, шортокрыл в начале восходящего тренда по своим характеристикам не равен шортокрылу в заключительной фазе. Так и бычий и медвежий рынок можно разделить по силе тенденции и агрессивности изменения ОИ. Но даже предварительных итогов достаточно, чтобы составить простую торговую систему:

— открытие лонгов только если восходящая динамика цены подтверждается ростом ОИ;— открытие шортов только в фазе медвежьего рынка с понижением Ои;

— продолжительность сделки 30 минут, без стоп-лоссов.

Смотрим полученный график: Система тестировалась на декабрьском фьючерсе за 2009 год. Конечно, в реальной торговле на одних лишь фильтрах торговую систему не построишь, но уже сейчас виден большой потенциал. Динамика открытого интереса предоставляет много полезной информации как для интуитивного, так и для механического трейдинга.

Система тестировалась на декабрьском фьючерсе за 2009 год. Конечно, в реальной торговле на одних лишь фильтрах торговую систему не построишь, но уже сейчас виден большой потенциал. Динамика открытого интереса предоставляет много полезной информации как для интуитивного, так и для механического трейдинга.

В этой статье я рассказал о том, как можно расширить арсенал инструментов для принятия решений, используя показатели объема торгов и динамику ОИ. Плотность торговли, как анализ текущей ликвидности рынка, можно применять для определения момента для открытия крупных позиций, или в качестве дополнительного фильтра для определения трендов и изменения торговых диапазонов. Динамика ОИ может очень много рассказать о текущих настроениях и фазе биржевого цикла. Недаром многие популярные технические индикаторы построены исключительно на анализе внутренних свойств производных финансовых инструментов: фьючерсов и опционов. А разделение рынка на спекулятивные и «умные деньги» по принципу СОТ позволяет отстраниться от рыночной толпы и действовать в одном ритме с крупными участниками рынка.

Автор статьи: Тарас Правдюк, специально для Русского Трейдера.

Likes (1)Dislikes

(1)Dislikes (0)

(0)

Похожее

Автор: Анатолий Демоновseventraders.ru

размышления о ОИ по опционам

я тут вот о чем подумал. некоторые прогнозы, -в какую сторону пойдет рынок,- строятся на анилизе ОИ, который расскрывает биржа. но вот что меня смущает. Многим известно, что брокерские конторы, помимо своих прямых продуктов, предлагают так же и структурные продукты, которые по сути являются опционами. Так вот, клиент может выбрать из пяти (обычно такой ширины предлагается линейка) базовых активов любой, и также определить направление движения, на котором он хочет заработать. Стоит упомянуть, что такой гадальщик ничего не потеряет, поскольку брокеры гарантируют ему возврат денег, или же даже маленький годовой процент!!! вообще шоколад! ничего делать ненадо, знай заключай договор каждый месяц и когда-нить выстрелит. Теперь к открытому интересу собственно. Представим ситуацию, что в один день сейлз брокера, в погоне за бонусом, продал таки одному клиенту-миллионеру (посколько структурка у некоторыхброкеров начинается от нескольких млн) структурку ну допустим млн на 10-20 (да бывают такие клиенты- ДУшники завидуйте!))). в итоге мы получаем такую картину- клиент купил, ну пусть пут на сбер (причем любой страйк! а не ближайший), тогда брокер имеет короткую позу по путу, но брокер вряд ли будет брать на себя риски. Поэтому он быстренько избавляется от короткой позы, путем покупки того же пута, только у другого проф участника но на ВНЕБИРЖЕВОМ РЫНКЕ. В итоге он зарабатывает на спрэде, ну а деньги клиента идут на кредитование плечевиков. В итоге имеем, что прошел оборот на несколько сотен контрактов, но на биржевом ОИ это может никак не сказаться- даже свечки не будет!))а теперь давайте прикинем, сколько проходит мимо биржи контрактов, если сейлзы по плану должны продавать минимум 3 структурки в месяц!

Вот поэтому я думаю, что ОИ на сайте биржи — это лишь тонкая корочка льда на поверхности айсберга ликвидности))). конечно бывают исключения, когда ОИ на сайте нерельно большой (пара примеров ОИ на Си 36 000в декабре прошлого года, и потом такой же объем на март этого года). В общем смысл такой- не стоит слепо верить, нужно помнить что есть и невидимая часть.

пс- сам в шорте по РИ- купил 132 500 путы- держу до экспирации

smart-lab.ru

Почему растет ОИ? MarketLab: Financial Innovations

Почему растет ОИ?

время публикации: 23.04.2013 00:32последняя редакция: 16.08.2015 02:18

После публикации ежедневных данных по ОИ стали наблюдаться интересные закономерности:

1. Резкий рост ОИ внутри дня стал сопровождаться ростом как лонга, так и шорта у юрлиц.

2. Дни, когда цена упорно шла вверх, сопровождались резким сокращением шорта у юрлиц во ф. доллар-рубль.

3. Рост ОИ во ф. Газпрома стал признаком нисходящего движения. Юрлица работают в одном направлении.

4. Рост ОИ во ф.РТС внутри дня, чаще всего, был признаком активной работы в спреде и не показывал превалирующего движения.

5. Юрлица торгуют спред. Удержание позиции минимальное. Закрывается в плюс. Тренды маркетмейкеру не интересны. Чем активнее «колбаса», тем шустрее побежит вверх бегунок ОИ. Как в однонаправленном наборе ОИ, так и в торговле в обе стороны.

6. «Стригущий спред» делает частые тейки. В этом его главное преимущество. При шторме туда сюда полпроцента и, в итоге, никуда, стопам «ждущим мегадвижение» чаще всего живется несладко.

7. Класс. принципы — рост ОИ на росте, рост на снижении — сейчас работают выборочно. Движение должно быть весьма мощным. Интрадейные плюс минус 1% с ростом ОИ говорят лишь об активной «стрижке спреда».

8. На Мос.бирже в рост ОИ весьма существенный вклад делают несколько крупных юрлиц (маркетмейкеров). Это сильные искажения в анализе ОИ. Ибо сбросить позу они могут также быстро, как набрали. Поэтому ОИ на клоузе дня и его измнение вместе на +10% это более существенный признак, нежели внутридневные колебания.

9. Ближе к квартальной экспирации ОИ резко растет. Включаются арбитражные схемы (к примеру, в ф. доллар-рубль активная работа по сближению календарного спреда на фьюче и споте).

10. ОИ на недельках был намного интереснее, чем сейчас на дневках. Либо это субъективное мнение, либо юрлица стали шифроваться после подневного раскрытия.

11. В 80% случаях рост ОИ стал «ни о чем». Так как показывает лишь активизацию маркетмейкера и прочих дельта-нейтральных торговцев.

12. Типология биржи «юрлица» и «физлица» абсолютно непригодна. Многие «схемы» позволяют вешать на «физлиц» счета в ду у юрлиц:

На картинке мы видим, что 2802 физика держат лонг ф. Газпрома 285 тыс. контрактов, в то время как 490 физика держат шорт 412 тыс. контрактов (!). Очевидный перекос, который показывает, что «физик» и «мелкий спекулянт» — разные категории. Биржевая статистика явно «тупит». В США более логичное построение данных по ОИ.

Таким образом, биржевая схемотехника статистику по ОИ путает в разы.

Статьи по теме:

Обязательно подпишитесь на наш канал Telegram

market-lab.org