Битва индексов. Какими будут два новых ETF на Московской бирже // Forbes. Пифы на московской бирже

Квал. инвесторам — Московская Биржа

Квалифицированный инвестор имеет возможность торговать на Московской Бирже ценными бумагами, предназначенными для квалифицированных инвесторов.

Квалифицированные инвесторы – отдельная категория инвесторов, обладающая необходимыми знаниями и опытом работы на рынке ценных бумаг, а также финансовыми возможностями, которые позволяют им качественно оценивать риски и в достаточной степени осознанно инвестировать в более рискованные инструменты фондового рынка.

В список ценных бумаг, предназначенных для квалифицированных инвесторов, включаются инвестиционные паи закрытых Паевых инвестиционных фондов следующих категорий: хедж-фондов, особо рискованных (венчурных) инвестиций, кредитных, прямых инвестиций и долгосрочных прямых инвестиций (в соответствии с законодательством), а также иные ценные бумаги, предназначенные в соответствии с эмиссионными документами для квалифицированных инвесторов.

К квалифицированным инвесторам относятся:

- Профессиональные участники рынка ценных бумаг, Клиринговые организации

- Банк России, ВЭБ, кредитные организации, АСВ

- АИФы, УК инвестиционных фондов, ПИФов и НПФов, НПФы

- Страховые организации

- НКО субъектов РФ, приобретающие ЗПИФы, относящиеся к инфраструктуре поддержки субъектов малого и среднего предпринимательства

- Роснано, МФО, в том числе Мировой банк, МВФ, ЕЦБ, Европейский инвестиционный банк, ЕБРР

Статус квалифицированного инвестора также может быть присвоен юридическим и физическим лицам, соответствующим определенным условиям.

Статус квалифицированного инвестора присваивает брокер, управляющий и управляющие компании ПИФ в соответствии с требованиями нормативных правовых актов:

- Статья 51.2 Федерального закона от 22.04.1996 N 39-ФЗ (ред. от 06.04.2015) "О рынке ценных бумаг"

- Указание Банка России от 29.04.2015 N 3629-У "О признании лиц квалифицированными инвесторами и порядке ведения реестра лиц, признанных квалифицированными инвесторами"

- Требования к физическим лицам для получения статуса квалифицированного инвестора

Для получения статуса квалифицированного инвестора физическое лицо должно соответствовать хотя бы одному из следующих условий:

Требования С 26.06.2015г.(1)(действующие условия) До 26.06.2015(2)(упраздненные условия) Стоимость активов и/или обязательств из договоров по ПФИ Не менее 6 млн. руб. Не менее 3 млн. руб. Опыт работы(3) в организации из сферы ценных бумаг и ПФИ: Организация – квал.инвестор: не менее 2 лет не менее 1 года или не менее 3 мес. (лицо на дату признания является сотрудником такой организации) Организация – не квал.инвестор: не менее 3 лет не менее 2 лет Совершены сделки с финансовыми инструментами За последние 4 кв. с периодичностью: - в среднем не реже 10 раз/кв.,

- но не реже 1 раза/месяц

- на сумму не менее 6 млн. руб.

За последние 4 кв. с периодичностью: - в среднем не реже 10 раз/кв.,

- но не реже 1 раза/месяц

- на сумму не менее 300 тыс. руб.

Размер имущества (денежные средства и начисленные % в кредитных организациях, финансовые инструменты, финансовые инструменты в ДУ, обезличенные металлические счета) не менее 6 млн. руб. на день проведения соответствующего расчета — Требования к образованию или обладанию квалификационного аттестата. - аттестат о высшем экономическом образовании,

- или аттестат ФСФР любой серии,

- или квалификационный аттестат аудитора,

- или квалификационный аттестат страхового актуария,

- или CFA, или CHA, или FRM

— 1 В соответствии с Указанием Банка России от 29.04.2015 N 3629-У "О признании лиц квалифицированными инвесторами и порядке ведения реестра лиц, признанных квалифицированными инвесторами"

2 В соответствии с Приказом ФСФР России от 18.03.2008 N 08-12/пз-н (ред. от 24.04.2012) "Об утверждении Положения о порядке признания лиц квалифицированными инвесторами"

3 Учитывается опыт работы в течение 5 лет до даты подачи заявления о признании квал. инвестором, непосредственно связанная с совершением операций с финансовыми инструментами (принятие решений и рекомендации о совершении сделок, а также контроль над совершением операций, анализ финансового рынка и управление рисками).

- Требования к юридическим лицам для получения статуса квалифицированного инвестора

Для получения статуса квалифицированного инвестора юридическое лицо должно соответствовать хотя бы одному из следующих условий:

Требования С 26.06.2015г.(1)(действующие условия) До 26.06.2015(2)(упраздненные условия) Собственный капитал(3) не менее 200 млн. руб. не менее 100 млн. руб. Совершены сделки с финансовыми инструментами за последние 4 кв. с периодичностью: - в среднем не реже 5 раз / кв.,

- но не реже 1 раза / месяц

- на сумму не менее 50 млн. руб.

- в среднем не реже 5 раз / кв.,

- но не реже 1 раза / месяц

- на сумму не менее 3 млн. руб.

Выручка по РСБУ и МСФО за последний завершенный (срок предоставления отчетности истек или она составлена до его истечения) отчетный год не менее 2 млрд. руб. не менее 1 млрд. руб. Сумма активов не менее 2 млрд. руб. не менее 2 млрд. руб. 1 В соответствии с Указанием Банка России от 29.04.2015 N 3629-У "О признании лиц квалифицированными инвесторами и порядке ведения реестра лиц, признанных квалифицированными инвесторами"

2 В соответствии с Приказом ФСФР России от 18.03.2008 N 08-12/пз-н (ред. от 24.04.2012) "Об утверждении Положения о порядке признания лиц квалифицированными инвесторами"

3 СК российского юр. лица определяется путем вычитания из суммы по разделу "капитал и резервы" статьи "собственные акции, выкупленные у акционеров" и суммы задолженности по взносам в УК. СК иностранного юр. лица определяется как СЧА, подтвержденная аудитором. Показатели иностранного юр. лица в иностранной валюте, исходя из курса ЦБ (в случае его отсутствия по кросс-курсу, исходя из курсов ЦБ) на момент расчета показателя.

- Технологические особенности

Ценные бумаги, предназначенные для квалифицированных инвесторов, допускаются отдельно в режимах торгов для квалифицированных инвесторов:

а также могут быть допущены в общих режимах торгов вместе с остальными ценными бумагами:

При этом признак "для квалифицированных инвесторов" устанавливается не на режиме торгов (не на конкретном борде), а на группе инструментов (instrid):

instrid Пояснение INRQ Депозитарные расписки для квалифицированных инвесторов, которые допущены только к режиму РЕПО IOQL Облигации для квалифицированных инвесторов. IQLB ПИФы для квалифицированных инвесторов PSQL Размещение для квалифицированных инвесторов Участник, не имеющий статуса квалифицированного инвестора, не сможет выставит заявку по ценным бумагам, предназначенным для квалифицированных инвесторов.

- Связана ли возможность открывать короткие позиции с наличием статуса квалифицированного инвестора?

Наличие или отсутствие статуса квалифицированного инвестора не связано с наличием возможности (или ее отсутствием) открывать короткие позиции по ценным бумагам. Исключение – возможность открывать короткие позиции по ценным бумагам для квалифицированных инвесторов.

Биржа вправе запрещать открывать короткие позиции по ценным бумагам. Брокер на своем уровне тоже может запрещать открывать своим клиентам короткие позиции по инструментам. При этом может возникать ситуация, когда Биржа разрешает открывать короткие позиции по определенной ценной бумаге, но при этом Брокер запрещает клиенту открывать короткие позиции по этой же ценной бумаге (и наоборот).

Список ценных бумаг НКЦ для участников торгов, по которым запрещено открытие коротких позиций доступен на сайте НКЦ.См. столбец "Запрет коротких продаж".

www.moex.com

Битва индексов. Какими будут два новых ETF на Московской бирже // Forbes. Паевые инвестиционные фонды (ПИФ), управляющие компании (УК)

На Московской бирже стартуют торги двумя биржевыми фондами (ETF) от компании ITI Funds. Ранее рынок ETF в России был представлен только фондами от компании FinEx.Forbes ознакомился с документами по новым инструментам и выяснил, чем они собираются привлекать инвесторов

На Московской бирже появится второй после FinEx провайдер биржевых инвестиционных фондов (ETF) — компания ITI Funds. Торги двумя новыми ETF, инвестирующими в акции из индекса РТС и еврооблигации российских эмитентов, должны стартовать во вторник, 17 апреля, следуют из информационной рассылки Московской биржи.

В материалах с описанием стратегии фондов (есть у Forbes) говорится, что оба ETF зарегистрированы в Люксембурге и прошли первичный листинг на Лондонской фондовой бирже. Кастодианом (лицом, отвечающим за хранение ценных бумаг) выступает международная финансовая группа Edmond de Rothschild, а управляющей компанией является базирующаяся в странах БЕНИЛЮКС Fuchs Asset Management. Расчеты по сделкам с новыми ETF будут осуществляться клиринговой системой Euroclear.

Согласно документам, биржевой фонд ITI Funds RTC Equity UCITS инвестирует в 46 акций из долларового индекса РТС, а фонд ITI Funds Russia-focused USD Eurobond ETF SICAV — в 23 еврооблигации российских эмитентов из индекса, рассчитанного немецкой компанией Solaсtive.

Крупнейшими активами в ETF на индекс РТС являются акции Газпрома (14,29% портфеля), «Лукойла» (14%) и Сбербанка (13,07%). В топ-10 позиций также входят бумаги «Норникеля», «Новатэка», «Татнефти», «Роснефти», «Магнита», МТС и ВТБ (6,15 — 2,74%). В портфеле фонда еврооблигаций наибольшую долю занимают долларовые бонды «Газпрома» с погашением 16 августа 2037 года (4,75%), Альфа-Банка — с погашением 28 апреля 2021 года (4,51%) и компании «АЛРОСА» — с погашением 3 ноября 2020 года (4,51%). Среди прочих крупных позиций — евробонды «Норникеля», суверенные еврооблигации Минфина, бумаги «Газпромнефти», ВТБ, ВЭБа и РЖД (4,5 — 4,35%).

Комиссия за управление ETF на индекс РТС составит 0,65%, за фонд еврооблигаций — 0,5%. По словам генерального директора ITI Funds Николая Донцова, разница в комиссионных сборах обусловлена более высокими затратами на услуги депозитария для ETF на еврооблигации — эти функции будет выполнять банк UniСredit.

«Стоимость акций обоих ETF будет составлять $25 за бумагу. Спреды между ценой покупки и продажи будут удерживаться на уровне 30-50 базисных пунктов», — говорит Николай Донцов. Маркет-мейкерами для фондов выступят компании ITI Capital и Goldenberg Hehmeyer LLP.

В общей сложности ITI Funds планирует запустить не меньше 10 ETF на различные индексы акций и облигаций.

Зачем нужны «репликанты»

С 2013 года на Московской бирже торгуются ETF от компании FinEx — сейчас это 12 фондов, среди которых есть и отслеживающий индекс РТС, а также два ETF на еврооблигации российских эмитентов.

Старший партнер FinEx Capital Management Олег Янкелев отметил, что компания разочарована решением ITI Funds запустить биржевые фонды на те же самые активы.

«Как следствие, инвесторы вместо доступа к новым активам просто получили новые инструменты доступа к аналогичным активам через менее качественные продукты с неотработанной инфраструктурой, неопытным кастодианом и управляющими», — заявил Forbes финансист.

От ETF конкурирующей компании FinEx новые фонды отличаются более точным следованием индексу, возражает Николай Донцов. Так, в портфель биржевого фонда FinEx на индекс РТС входят 39 бумаг, тогда как у ETF от ITI Capital их 46.

Новый ETF российских еврооблигаций, в свою очередь, будет ориентироваться на специальный индекс от немецкого провайдера Solactive, в которые включены бумаги эмитентов с кредитным рейтингом, равным суверенному рейтингу России (Ba1/BBB-). «В нем нет субординированного долга, а также бумаг эмитентов, попавших под санкции. По сути, это максимально консервативный портфель с показателем выше суверенной кривой», — поясняет Донцов.

Управляющий директор УК «ФинЭкс Плюс» Максим Малетин добавляет, что кастодианом для ETF от FinEX выступает Bank of New Yourk Mellon — один из лидеров на рынке обслуживания биржевых фондов, активы под администрированием которого составляют $33 трлн. «Кастодиан обеспечивает и качество функционирования, и защиту активов инвесторов. Поэтому для оценки рисков крайне важно учитывать надежность кастодиана, масштаб его бизнеса и опыт в обслуживании ETF», — объясняет он.

Компания Edmond de Rothschild, которая обслуживает биржевые фонды от ITI Funds, еще не успела зарекомендовать себя как надежный кастодиан. Кроме того, по словам Малетина, сделки с FinEx ETF на Московской бирже совершают более 17 500 инвесторов, а объем активов в этих фондах превышает 10 млрд рублей.

Впрочем, не все фонды от FinEx могут похвастаться большим количеством сделок и высокими оборотами. По данным Московской биржи, с июля 2017 года максимальное число сделок с ETF на индекс РТС составило 14, а максимальный объем операций — $78 500. Обычно же с этим фондом совершается от 0 до 4 сделок в день.

Максимальное число сделок с ETF от FinEx на долларовые еврооблигации российских эмитентов за этот же период составило 12 операций. Обычно число сделок колеблется от 0 до 4 за день.

Директор департамента рынка акций Московской биржи Борис Блохин подчеркнул, что рынок ETF в России еще в самом начале своего развития, в то время как в мире это один из самых востребованных инвестиционных продуктов. Объем глобального рынка ETF составляет порядка $5 трлн и растет примерно на 15% в год.

«Чем больше провайдеров будут предлагать на нашем рынке свои фонды на востребованные индексы и ценные бумаги, тем большие возможности выбора для инвесторов, прежде всего частных», — говорит Блохин. В дальнейшем Московская биржа планирует допустить к торгам фонды и других операторов ETF. «Мы видим спрос на этот продукт со стороны инвесторов и видим интерес со стороны инвестиционных компаний к формированию биржевых фондов и выводу их на нашу площадку», — поясняет он.

Кто будет инвестировать

По словам Николая Донцова, два новых фонда ориентируются прежде всего на крупных институциональных инвесторов, включая иностранных игроков. Для сравнения — ETF от FinEx позиционировались как инструменты для розничных инвесторов.

Также финансист считает, что при достижении необходимой ликвидности оба фонда сумеют привлечь самых разных участников рынка, которые смогут использовать их как в качестве базы для создания собственных продуктов, так и для перевода своих средств в российские активы из-за рубежа.

Начальник управления инвестиций УК «Райффайзен капитал» Владимир Веденеев допускает, что ETF от ITI Funds смогут привлечь крупных иностранных клиентов, которые захотят получить доступ к широкому рынку России. Но, с другой стороны, у нерезидентов есть возможность вложиться и в зарубежные фонды, отслеживающие российские индексы, напоминает Веденеев. На Московской бирже финансист пока не наблюдает высокого спроса на индексные продукты, что означает возможные проблемы с ликвидностью у новых ETF.

Согласно данным ETF.com, за рубежом торгуются шесть биржевых фондов, инвестирующих в Россию. Объем их активов в совокупности составляет $2,77 млрд. Самый крупный из фондов — VanEck Vectors Russia ETF, под управлением которого находится $1,84 млрд. Он отслеживает индекс MVIS Russia, состав которого несколько отличается от индекса Московской биржи.Управляющий партнер БКС Олег Чихладзе соглашается, что в настоящее время среди инвесторов отсутствует большой интерес к ETF, торгующихся на Московской бирже. «Это связанно с тем, что инвесторы пока еще плохо осведомлены о всех их преимуществах. Когда же люди узнают о них больше, то востребованность этого инструмента значительно повысится», — убежден финансист.

По его словам, в настоящее время покупатели ETF — в основном розничные клиенты. Крупные игроки предпочитают вкладываться в индивидуальные продукты, основанные на конкретных инвестиционных идеях.

Появление нового провайдера ETF на Мосбирже — в целом позитивный шаг для российского фондового рынка, так как конкуренция — это лучше, чем монополия одной компании-провайдера, считает профессор кафедры фондового рынка и рынка инвестиций НИУ ВШЭ Александр Абрамов. По его мнению, появление новых фондов может подтолкнуть к запуску аналогичных проектов и другие управляющие компании. «С другой стороны, на Московской бирже большому числу ETF будет тесно, так как на рынке не так много индексов, и в результате может сложиться ситуация как с ПИФами, где 30 фондов инвестируют в индекс Московской биржи», — заключает он.

pif.investfunds.ru

Русские фонды: кому нужны биржевые ПИФы в России | Финансы и инвестиции

На фоне этой дискуссии совсем утопичной выглядела идея создания биржевых ПИФов (БиПИФ) в России (иногда их авансом называют, причем не вполне справедливо, «ETF по локальному праву»). Вкратце напомним, что время от времени в России обсуждается идея запуска биржевых фондов на основе положений 156-ФЗ «Об инвестиционных фондах».

Еще в сентябре прошлого года Центробанк подготовил проект указания, регулирующий порядок допуска инвестиционных паев биржевых фондов к организованным торгам. На этом фоне в СМИ появились сообщения о том, что проект создания БиПИФ может все же выйти из состояния «чемодана без ручки». Однако не все так радужно.

Почему БиПИФ не ETF

Энтузиасты БиПИФ напрочь забывают, что в России отсутствуют нормальная практика администрирования фондов, независимые трасти, полноценные кастодианы, а также нет четкого разделения на индексные и активные фонды.

Именно наличие четко работающей связки «трасти — администратор — кастодиан» обеспечивает и надежное следование инвестиционному индексу и защиту инвестора от операционных и контрагентских рисков. В России в силу доминирования устаревшей конструкции ПИФ принято считать, что ключевой элемент инфраструктуры фонда — это инвестиционный менеджер. Однако в случае с ETF роль управляющего незначительна, это подтверждается и низкими, по сравнению с ПИФами, комиссиями за управление. Кроме того, в России традиционно недооценивают важность эффективного арбитражного механизма, обеспечивающего справедливое ценообразование паев.

Любому, кто знаком с принципами функционирования ПИФов, понятно, что БиПИФ будет «вредной пародией» на ETF. Запустить полноценный биржевой фонд по российскому праву невозможно до тех пор, пока не будут обеспечены:

- раскрытие полной и прозрачной информации о составе подписной корзины фонда;

- возможность подписки на паи / погашения паев в ценных бумагах;

- исполнение четких требований к ликвидности базового актива и индексам, на которые осуществляется выпуск фондов;

- наличие профессиональных участников рынка, способных адекватно выполнять функции авторизованных участников и провайдеров ликвидности для фондов.

Пустые разговоры

Вместо того чтобы решать эти ключевые вопросы, находящиеся в центре внимания ETF-профессионалов и международных регуляторов, российская индустрия управления активами уже год обсуждает принципы расчета индикативной стоимости паев БиПИФ (iNAV), который уже давно не играет важной роли в процессе функционирования ETF.

Дело в том, что авторизованные участники не нуждаются в этом инструменте для оценки стоимости акций, так как они имеют возможность адекватно ее оценить и захеджировать при наличии необходимой прозрачности состава фонда и возможности обмена акций ETF на базовую корзину ценных бумаг.

Дискуссия, состоявшаяся в Дублине, еще раз подтвердила давно напрашивающийся вывод — к сожалению, часть представителей российской индустрии управления активами вновь пытается подменить смысл формой.

Вместо организации доверительного управления для массового клиента с использованием отлично зарекомендовавших себя индексных инструментов мы видим попытки продлить жизнь нежизнеспособной в долгосрочном периоде бизнес-модели.

www.forbes.ru

ETF по-русски: что ждет в России самый популярный вид инвестиций в США // РБК. Паевые инвестиционные фонды (ПИФ), управляющие компании (УК)

УК Сбербанка летом запустит первый торгуемый на бирже фонд ETF, созданный по российскому праву.До сих пор провайдерами ETF в России выступали лишь иностранцы. Название ETF к новому фонду применять нельзя, утверждают конкуренты

Первый российский

Управляющая компания Сбербанка — «Сбербанк Управление активами» — собирается запустить на Московской бирже первый биржевой фонд (exchange-traded fund, ETF) по российскому праву (в рамках закона «Об инвестиционных фондах». — РБК), рассказал гендиректор компании Евгений Зайцев. Размещение фонда, акции которого будут торговаться на Мосбирже, запланировано на лето. Сейчас на Мосбирже зарегистрированы 14 ETF, но они торгуются как иностранные ценные бумаги.

Создаваемый Сбербанком ETF будет отслеживать фондовый индекс Мосбиржи, а его портфель составят акции 50 крупнейших российских компаний. Акции фонда будут торговаться в рублях, листинг на зарубежных площадках пока не планируется. До конца года УК Сбербанка может запустить еще три фонда, направленность которых пока не определена. Возможно, они будут фокусироваться на индексах акций наиболее ликвидных компаний США — S&P 500 и S&P 100.

По словам Зайцева, уже в ближайшее время «Сбербанк Управление активами» планирует привлечь в российский ETF 200–250 млн руб., а до конца года — 1 млрд руб. Фонд, как отметил гендиректор «Сбербанк Управление активами», будет ориентирован на широкий круг инвесторов. Комиссия за управление средствами в ETF обычно меньше, чем в традиционных паевых инвестфондах. Если в ПИФах она составляет несколько процентов, то в ETF — десятые доли процента. В ETF УК Сбербанка эта комиссия будет в пределах 1%. Порог входа в инструмент (цена одной акции ETF) составит 1 тыс. руб., однако напрямую частное лицо, не имеющее статуса квалифицированного инвестора, купить его не сможет — нужно будет обратиться в брокерскую контору. Основным каналом привлечения инвесторов в новый ETF должна стать именно биржа, однако возможна интеграция, например, со «Сбербанком-Онлайн».

Продукт, предложенный УК Сбербанка, фактически не является ETF, считает Владимир Крейндель, исполнительный директор «Финэкс Плюс» — «дочки» международной компании FinEx и крупнейшего провайдера уже существующих на Мосбирже ETF. По его мнению, правильнее называть новый продукт не ETF, а биржевым ПИФом. Формулировка «ETF по российскому праву» — просто маркетинг управляющей компании, отметил Крейндель. ETF как продукт должен обладать рядом обязательных характеристик: в частности, должна быть возможность подписки/погашения бумаг фонда путем обмена на активы из базовой корзины. У фонда должно быть полноценное администрирование, независимые трасти и кастодианы (те лица, которые берут на себя обязательства хранения ценных бумаг), обязанность четко следовать за бенчмарком. В биржевом ПИФе этого нет, он фактически является тем же ПИФом, но прошедшим листинг на бирже, для которого дополнительно рассчитывается индикативная стоимость в течение дня. Впрочем, Сбербанк вполне может выполнить заявленный план и привлечь посредством нового инвестинструмента 1 млрд руб. до конца года, отметил Крейндель.

Момент для выхода на рынок ETF сейчас довольно благоприятный — инвестиционный сегмент сейчас пользуется повышенным спросом в связи с низкими ставками по депозитам и снижающимися доходностями облигаций и других инструментов с фиксированной доходностью, рассказал главный инвестиционный стратег БКС Максим Шеин. В то же время репутационная составляющая традиционных ПИФов все еще далека от идеала. Возможность дешево купить ETF и вложиться в индекс может найти спрос, в том числе среди лояльных клиентов банка, предположил Шеин. По мнению эксперта, Сбербанк впоследствии может интегрировать ETF в структурные продукты.

Далеко до Америки

ETF — это инвестфонд, акции которого торгуются на бирже. Как правило, ETF отслеживают те или иные индексы — как общерыночные (S&P, NASDAQ, РТС), так и специально рассчитанные (например, индекс долларовых еврооблигаций российских компаний). ETF в отличие, например, от традиционных паевых инвестиционных фондов — это фонд пассивного управления. Он ориентируется на индекс при составлении портфеля, движения индекса обуславливают колебания котировок акций ETF. На западных фондовых рынках ETF — очень популярный инструмент: в феврале этого года общий объем средств, которые находятся в управлении ETF, достиг рекордных $5 трлн, а один из крупнейших игроков на этом рынке, американская управляющая компания Blackrock, только за 2017 год привлекла в ETF $246 млрд.

Что касается России, то здесь рынок ETF только начинает развиваться — впервые такой инструмент появился на Мосбирже в 2013 году. Сейчас на Мосбирже торгуются акции 14 ETF, провайдеры которых — зарубежные компании FinEx и ITI Group. Они предлагают акции ETF, ориентированные на еврооблигации российских компаний, на индекс РТС, на денежный рынок (портфель краткосрочных казначейских облигаций США) и страновые индексы MSCI. ETF этих провайдеров торгуются также на Лондонской и Ирландской фондовых биржах. Объем активов FinEx (провайдер 12 торгуемых на Мосбирже фондов) приближается к 11 млрд руб.

Об отсутствии интереса к ETF в России говорить неправильно, считает Крейндель. Например, число сделок на Мосбирже с ETF в 2017 году достигло почти 360 тыс. Растет осведомленность о ETF как о продукте среди участников рынка, которая пять лет назад была на низком уровне.

На американском рынке развиваться сегменту ETF позволяет ликвидность — на бирже представлено огромное количество отраслей и подотраслей, инвестор может экспериментировать, объяснил Максим Шеин. На российском фондовом рынке такой глубины сейчас нет — все, по сути дела, упирается в два индекса, а эмитентов для формирования отраслевых ETF не хватает. Кроме того, на западных фондовых рынках для работы ETF существует уже обкатанная инфраструктура — акции фонда проще и дешевле выпустить, чем в России, добавил аналитик. Шеин отметил, что и на западных рынках сложилась не вполне здоровая ситуация в сегменте ETF — фондов торгуется уже едва ли не больше, чем компаний — по объему торгов акции и ETF почти сравнялись, в то время как капитализация у фондов в 10 раз меньше. Одно дело, когда речь идет о фондах-спайдерах (ориентирующихся на высоколиквидные индексы типа S&P), и другое — о низколиквидных фондах. Основное преимущество ETF на западных рынках, по мнению Шеина, — то, что это очень дешево, но есть и оборотная сторона — подавляющее большинство клиентов не знают, в какие акции вложены деньги фонда. Де-факто они не являются акционерами компаний из корзины, а владеют лишь некими обязательствами эмитентов ETF, напомнил аналитик.

Еще одна причина сравнительно недостаточной популярности ETF в России — низкая степень участия населения в фондовом рынке, отметил гендиректор УК «Спутник — Управление капиталом» Александр Лосев. В России в фондовом рынке участвуют около 1% экономически активного населения, в то время как в США — около 60%. У российского населения просто нет денег для инвестиций на бирже. Люди, у которых появляются лишние средства, склонны вкладывать их вне биржи — например, покупать недвижимость, отметил Лосев.

pif.investfunds.ru

ВТБ – Индекс ММВБ. Архив стоимости пая и СЧА

| 28.06.2018 | 4 785.07 | 679 800 914.91 |

| 27.06.2018 | 4 788.54 | 680 689 275.95 |

| 26.06.2018 | 4 742.95 | 673 998 941.59 |

| 25.06.2018 | 4 718.18 | 667 579 691.50 |

| 22.06.2018 | 4 747.28 | 671 731 221.63 |

| 21.06.2018 | 4 735.05 | 669 614 142.13 |

| 20.06.2018 | 4 751.66 | 675 125 074.86 |

| 19.06.2018 | 4 683.80 | 665 576 836.90 |

| 18.06.2018 | 4 685.26 | 665 719 521.17 |

| 15.06.2018 | 4 701.39 | 669 723 965.64 |

| 14.06.2018 | 4 744.02 | 675 575 580.59 |

| 13.06.2018 | 4 778.64 | 679 215 280.73 |

| 09.06.2018 | 4 793.09 | 681 263 969.14 |

| 08.06.2018 | 4 779.71 | 680 288 537.24 |

| 07.06.2018 | 4 870.96 | 692 768 203.93 |

| 06.06.2018 | 4 852.30 | 689 007 047.80 |

| 05.06.2018 | 4 857.18 | 689 580 654.23 |

| 04.06.2018 | 4 874.90 | 692 066 489.45 |

| 01.06.2018 | 4 837.75 | 686 283 321.04 |

| 31.05.2018 | 4 811.80 | 682 547 343.34 |

www.vtbcapital-am.ru

Инвестиционные фонды в России: ПИФы и ETF

В предыдущих статьях (Нужна ли международная диверсификация портфеля? и Зарубежные активы в портфеле российского инвестора) мы выяснили, что инвестируя только в российские активы вы подвергаете свои сбережения рискам. Снизить которые можно с помощью добавления в портфель зарубежных активов. Это не только снизит риски за счет диверсификации по разным странам и валютам, но и потенциально увеличит доходность портфеля.

В предыдущих статьях (Нужна ли международная диверсификация портфеля? и Зарубежные активы в портфеле российского инвестора) мы выяснили, что инвестируя только в российские активы вы подвергаете свои сбережения рискам. Снизить которые можно с помощью добавления в портфель зарубежных активов. Это не только снизит риски за счет диверсификации по разным странам и валютам, но и потенциально увеличит доходность портфеля.

Данная статья посвящена тому, с помощью каких инструментов проще и выгоднее всего инвестировать в зарубежные активы. Сейчас у российского инвестора есть несколько вариантов:

Каждый из этих способов имеет свои плюсы и минусы. Например, первые три варианта доступны в России, а последние три варианта потребуют открытия счета в зарубежной компании.

Инвестирование в отдельные акции и облигации в чем-то сродни инвестированию в бизнес напрямую. По всему миру существуют тысячи акций и облигаций. И нужно уметь понимать, какие из них стоит покупать, а какие нет. Для этого, например, желательно изучить анализ акций и выбор облигаций. Такой способ потребует не только специальных знаний, но и вашего времени.

Более простым вариантом инвестирования в зарубежные активы будут инвестиционные фонды. Это фонды, которые аккумулируют средства вкладчиков и вкладывают их в различные активы: акции, облигации, товары, недвижимость. Такой вариант позволяет вложить деньги в интересующий класс активов (например, в акции США) имея совсем небольшую сумму, и не тратя много времени на выбор ценных бумаг, так как фонд — это уже готовый диверсифицированный портфель.

Существует огромное количество различных инвестиционных фондов как в России так и за рубежом, которые позволяют инвестировать в иностранные активы. Одни доступны в России, другие — за рубежом. Первая часть статьи посвящена российским фондам.

Российские ПИФы

ПИФ — это паевой инвестиционный фонд, который инвестирует средства вкладчиков в определенные активы: ценные бумаги, товары, недвижимость и т.д. ПИФы выпускаются российскими управляющими компаниями и регулируются российским законодательством (156-ФЗ Об инвестиционных фондах). На сегодняшний день порядка 80 российских ПИФов позволяют инвестировать в зарубежные активы.

ПИФ — это паевой инвестиционный фонд, который инвестирует средства вкладчиков в определенные активы: ценные бумаги, товары, недвижимость и т.д. ПИФы выпускаются российскими управляющими компаниями и регулируются российским законодательством (156-ФЗ Об инвестиционных фондах). На сегодняшний день порядка 80 российских ПИФов позволяют инвестировать в зарубежные активы.

Их можно поделить на несколько групп:

- фонды фондов — инвестируют в зарубежные фонды ETF

- фонды акций — инвестируют в отдельные зарубежные акции, которые выбирает управляющий фонда. Некоторые ПИФы могут держать в портфеле одновременно как зарубежные, так и российские ценные бумаги.

- фонды облигаций — инвестируют в российские еврооблигации, отнести их к зарубежным активам нельзя, так как это ценные бумаги российских эмитентов, номинированные в валюте.

- смешанные — могут инвестировать как в акции, так и в облигации.

Сейчас через российские ПИФы доступны следующие зарубежные классы активов:

- акции конкретной страны или группы стран (например США, Европы, Азии)

- акции секторов экономики

- акции развитых стран

- акции развивающихся стран

- облигации развитых стран

- облигации развивающихся стран

- драгметаллы, золото

- товарные активы

- зарубежная недвижимость

При выборе ПИФа нужно внимательно изучать информацию о фонде. Её можно найти на сайте investfunds.ru или на сайте управляющей компании фонда. При анализе нужно обращать внимание на следующие параметры:

- Объект инвестирования

- Комиссии за управление

- Комиссии за сделку

- Сумма активов фонда

- Порог входа — минимальная сумма инвестирования

- Срок работы ПИФа

- Надежность управляющей компании

Информация о ПИФе на сайте investfunds.ru

В первую очередь нужно определить, в какие активы инвестирует фонд. Чаще всего это либо иностранный биржевой фонд ETF, либо отдельные ценные бумаги, встречается так же и то и другое.

Таблица ниже показывает некоторые ПИФы, инвестирующие в зарубежные активы. Название фонда, в какие активы инвестирует фонд, общие расходы фонда и стоимость его активов.

| Сбербанк – Америка | ETF SPDR S&P500 + отдельные акции | Акции США | 2,8% | 469 |

| УРАЛСИБ Акционерные рынки развивающихся стран | Vanguard FTSE Emerging Markets ETF (USD) | Акции развивающихся стран | 5,1% | 3 |

| Открытие – Развитые рынки | iShares MSCI EAFE Index Fund | Акции развитых стран Европы, Азии и Австралии | 3,4% | 13 |

| Ингосстрах — Международные рынки | db x-trackers MSCI World Index UCITS ETF | Акции мира | 4,9% | 29 |

| Открытие – Золото | SPDR Gold Shares (USD) | Золото | 3,4% | 61 |

| Сбербанк – Европа | Xtrackers Euro Stoxx 50 UCITS ETF + отдельные акции | Акции Европы | 2,4% | 144 |

| УРАЛСИБ Глобальные облигации | iShares iBoxx $ Investment Grade Corporate Bond ETF (USD) | Корпоративные облигации США | 4,1% | 92 |

| УРАЛСИБ Долговые рынки развивающихся стран | iShares JPMorgan USD Emerging Markets | Государственные облигации развивающихся стран | 4,1% | 73 |

| Открытие – Зарубежная собственность | (ETF) SPDR Dow Jones Global Real Estate | Акции компаний, инвестирующих в жилую и коммерческую недвижимость | 3,4% | 21 |

| УРАЛСИБ Глобальные сырьевые рынки | PowerShares DB Commodity Index Tracking Fund (USD) | Корзина сырьевых товаров | 5,1% | 3 |

Как выбрать ПИФ?

На первый взгляд одинаковые фонды могут инвестировать в разные активы. Например, если мы ищем фонд, инвертирующий в акции США, то можно найти следующие фонды: Сбербанк – Америка, Открытие – США, Райффайзен – США, БКС — Фонды США, Регион ЭсМ — Америка.

Объект инвестирования

Если посмотреть на объект инвестирования, то окажется, что эти фонды инвестируют в акции США по разному: одни инвестируют в индексные ETF, то есть по сути являются индексными ПИФами. Другие сочетают индексную стратегию и активное управление, инвестируя одновременно в индексный ETF и в отдельные акции. Добавление отдельных акций потенциально может увеличить доходность фонда по сравнению с индексом. Но если выбор управляющего будет неудачным, то доходность будет хуже.

ПИФы на акции США

Не очевидным минусом ПИФов является то, что некоторая часть активов фонда содержится в денежных средствах. Чаще всего это небольшая доля менее 1%. Но иногда в деньгах может находиться даже до 10% фонда. И эти средства не приносят дохода пайщикам.

Структура ПИФа

Величина СЧА

При анализе фонда нужно обращать внимание на сумму чистых активов фонда СЧА. Чем она меньше, тем меньше дохода ПИФ приносит УК, и тем больше вероятность того, что его закроют, либо сменят профиль, либо повысят комиссии или объединят с другим фондом.

Комиссии

Другой важный параметр — это комиссии, а точнее вознаграждение управляющей компании за управление и расходы на услуги депозитария, регистратора и аудитора. Они взимаются в виде процента от стоимости активов фонда в течении года. Данные по комиссиям можно смотреть на сайте investfunds.ru, однако они не всегда могут быть актуальны, поэтому их желательно перепроверить в документах фонда, которые публикуются на сайте управляющей компании.

В общей сумме они могут составлять от 2% до 10% в год. Именно столько дохода недополучает инвестор. Отдельно стоит упомянуть, что ETF, который покупает фонд, тоже берет свою комиссию за управление. Но она небольшая и может оставлять в среднем от 0,09% до 0,5% в зависимости от ETF.

Комиссии ПИФов

Так же при покупке и продаже паев ПИФа инвестор платит еще одну комиссию — надбавка и скидка. Они могут составлять от 0% до 3% в зависимости от варианта приобретения фонда (через УК или через ее агента), а так же от инвестированной суммы (чем больше сумма, тем меньше надбавка) и срока инвестирования (чем больше срок, тем меньше скидка).

Влияние курса валюты

Отдельно нужно сказать, что на стоимость активов фонда и его паев влияет не только рост цены американских акций, но и курс валюты. Так как фонд инвестирует в долларовые активы, а стоимость активов фонда исчисляется в рублях, то на динамику стоимости ПИФа еще накладывается и динамика валютного курса. Рост курса доллара приводит у росту стоимости пая в рублях, а снижение курса доллара — к падению стоимости пая в рублях.

Доходность

В общей сумме расходы и вознаграждения фонда могут составлять несколько процентов в год. Высокие комиссии, прочие расходы и другие особенности ПИФов не лучшим образом сказываются на их доходности.

Последние столбцы в таблице выше показывают доходность ПИФов за последние 1 и 3 года. В качестве бенчмарка — полная доходность индекса S&P 500 в рублях. Самый лучший ПИФ на сроке 1 год показал доходность 20,7% при том, что бенчмарк вырос на 25,6%. На сроке 3 года отставание у самого лучшего ПИФа еще больше — 8%.

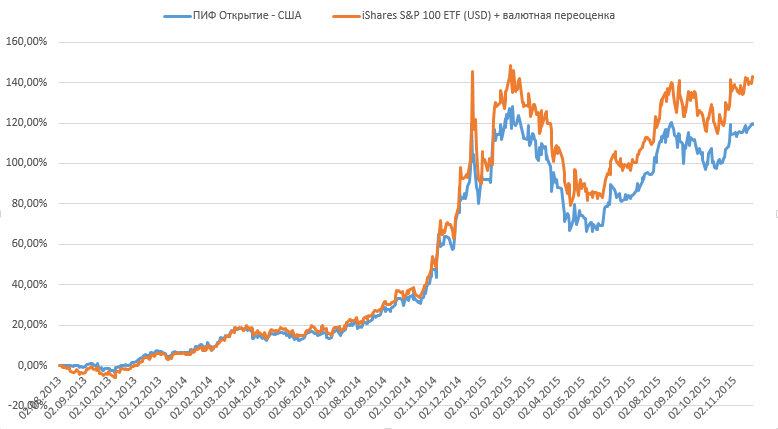

ПИФ не самым лучшим образом передает доходность активов, в которые сам инвестирует. График ниже сравнивает динамику ПИФа «Открытие — США» и его объекта инвестирования «ETF iShares S&P 100» в рублях. Как видно, ПИФ сильно отстает от ETF.

Каждая УК предлагает свою линейку фондов, в которой может не быть фондов на нужные классы активов. В этом случае потребуется открывать счет во второй или третьей УК, чтобы купить все нужные активы. Это затруднит дальнейшее управление портфелем. Сейчас есть электронные площадки, которые позволяют в одном месте покупать фонды разных УК, но число доступных на них фондов пока сильно ограничено.

Приобретение и все сделки с ПИФами происходят через УК либо через ее агентов, чаще всего это банки. ПИФы не очень ликвидны — исполнение заявки на покупку или погашение паев фонда происходит в течении несколько дней. К недостаткам так же можно отнести низкую прозрачность — отчетность фонда публикуется только раз в квартал.

С другой стороны паи ПИФов в рамках одной УК можно обменивать на паи другого ПИФа, и это не несет за собой необходимость уплаты налога и комиссий. Кроме того, инвестору нет необходимости самому уплачивать налоги — управляющая компания является налоговым агентом и сама рассчитывает и уплачивает налоги за клиентов.

Скрытые риски ПИФов

Инвестирование в российские ПИФы может нести в себе скрытые риски. Название фонда не всегда достоверно отражает то, куда фонд вкладывает деньги. Например, можно предположить, что фонд «Райффайзен — Европа» должен инвестировать в европейские активы. Однако, согласно последнему отчету 10% фонда было инвестировано в российские облигации Россия 26216.

А в ПИФе «УРАЛСИБ — Глобальные акции» более половины фонда занимает ETF американских акций iShares Core S&P 500 ETF при том, что в ПИФе так же есть глобальный ETF iShares MSCI World UCITS, половина которого согласно индексу MSCI World инвестирована в акции США. В итоге ПИФ имеет сильный перекос в сторону акций Америки.

Другой специфический риск российских ПИФов — резкая смена ориентации фонда. Например, ПИФ «Газпромбанк — Индия» дважды претерпевал метаморфозы: до 2017 года он назывался «Фонд рынков развивающихся стран», а до 2013 года это был фонд «Акции второго эшелона». Можно привести еще примеры: «Райффайзен — БРИК» стал «Райффайзен Европа», а «Промсвязь — Глобальные фонды» ранее назывался «Промсвязь — Индекс ММВБ».

Еще один неприятный риск ПИФов — повышение комиссий. Так, например комиссия ПИФа «Открытие-Золото», который инвестирует в зарубежный ETF PowerShares DB Gold Fund, в 2017 году выросла с 0,99% до 3,40%. Другой пример — в 2015 году Газпромбанк тоже повысил комиссию некоторых своих ПИФов, например, комиссия фонда «Газпромбанк — Западная Европа» выросла с 1,9% до 3,35%.

Поэтому, инвестируя в российские ПИФы нужно регулярно следить за тем, во что на самом деле инвестирует фонд, не повысил ли он свои комиссии и не сменил ли свою инвестиционную декларацию.

Явными плюсами ПИФов являются их доступность — небольшой порог входа от нескольких тысяч рублей, простота работы, отсутствие необходимости открывать счет за рубежом. Так же для ПИФов действует трехлетняя налоговая льгота — можно избежать уплаты НДФЛ для прибыли не превышающей 3 млн. руб. в год. Вычет действует только для ПИФов, купленных после 1 января 2014 года.

ETF на Московской бирже

Альтернативой российским ПИФам являются ETF, которые торгуются на Московской бирже. ETF — это фонд, акции которого торгуются на бирже. Чтобы совершать с ними сделки, понадобится открыть счет у брокера.

Альтернативой российским ПИФам являются ETF, которые торгуются на Московской бирже. ETF — это фонд, акции которого торгуются на бирже. Чтобы совершать с ними сделки, понадобится открыть счет у брокера.

Провайдеры ETF

Впервые ETF на Московской бирже появились в 2013 году и были представлены управляющей компанией Finex. Эмитентом данных фондов является компания FinEx Funds Plc., зарегистрированная в Ирландии. Управляет фондами FinEx Capital Management LLP, зарегистрированная в Великобритании. В состав менеджмента компании входят два россиянина Олег Янкелев и Евгений Ковалишин. На сегодняшний день на бирже торгуется 12 ETF этой компании.

В 2018 году на бирже появились два ETF от компании ITI Funds, зарегистрированной в Люксембурге. Компания входит в финансовую группу ITI Group Ltd (к которой так же относится российский брокер ITI Capital), контролирующим акционером группы является Da Vinci Capital — компания, занимающаяся прямыми инвестициями в России с 2007 года, основателем которой является финансист Олег Железко. Фонды находятся под управлением люксембургской компании Fuchs Asset Management. В будущем количество фондов планируется увеличить до 10.

Хранением активов ETF занимаются зарубежные банки депозитарии — в случае с Finex это Bank of New Yourk Mellon, в случае с ITI Funds — Edmond de Rothschild.

За рубежом деятельность компаний и фондов регулируют местные регуляторы — Банк Ирландии и Надзорный орган по финансам Люксембурга (CSSF). Помимо Московской биржи, фонды имеют листинг на Ирландкой и Лондонской биржах. В Российской Федерации обращение ETF регулируется ст 51.1 ФЗ-39 «О рынке ценных бумаг» и Приказом ФСФР 10/5 пз-н от 9 февраля 2010г.

Все ETF на московской бирже — индексные, то есть повторяют динамику того или иного индекса акций, облигаций или товаров. Таблица ниже показывает список ETF, доступных на сегодняшний день в России, индексы, за которыми они следуют, величину СЧА и комиссий. Более подробную информацию по фондам можно найти на официальных сайтах управляющих компаний.

| FinEx Tradable RussianCorporate Bonds UCITS ETF (RUB) | Еврооблигации российскихэмитентов + рублевое хеджирование | Barclays EM Tradable Russian Corporate Bond Index | FXRB | 0,95% | 3 580 ₽ | 1411 | |

| FinEx Tradable RussianCorporate Bonds UCITS | Еврооблигации российскихэмитентов | Barclays EM Tradable Russian Corporate Bond Index | FXRU | 0,5% | 57.7 $ | 6850 | |

| FinEx Gold ETF | Цены на золото | LBMA Gold Price AM/USD | FXGD | 0,45% | 10.4 $ | 580 | |

| FinEx MSCI GermanyUCITS | Акции Германии | MSCI Germany USD Index | FXDE | 0,9% | 7.4 € | 2274 | |

| FinEx MSCI USA InformationTechnology UCITS | Акции информационного сектора США | MSCI Information Technology USD Index | FXIT | 0,9% | 25.5 $ | 4045 | |

| FinEx MSCI Japan UCITS | Акции Японии | MSCI Japan USD Index | FXJP | 0,9% | 7.7 $ | 2460 | |

| FinEx MSCI Australia UCITS ETF(USD) | Акции Австралии | MSCI Australia USD Index | FXAU | 0,9% | 2,8 $ | 1816 | |

| FinEx MSCI USA UCITS ETF | Акции США | MSCI USA USD Index | FXUS | 0,9% | 9.3 $ | 2975 | |

| FinEx MSCI United Kingdom UCITS ETF | Акции Великобритании | MSCI United Kingdom GBP Index | FXUK | 0,9% | 5.8 £ | 2044 | |

| FinEx MSCI China UCITS | Акции Китая | MSCI China USD Index | FXCN | 0.9% | 11 $ | 2795 | |

| FinEx CASH EQUIVALENTS UCITS ETF | Краткосрочные казначейские векселяСША + рублевое хеджирование | Solactive 1-3 month US T-Bill index | FXMM | 0,49% | 1 113 ₽ | 1429 | |

| FINEX RUSSIAN RTS EQUITY UCITS ETF (USD) | Акции России | Индекс РТС | FXRL | 0.9% | 8.3 $ | 2100 | |

| ITI Funds Russia-focused USD | Еврооблигации российскихэмитентов | ITI Funds Russia-focused USD Eurobond Index | RUSB | 0.5% | 4.8 $ | 1512 | |

| ITI FUNDS RTS EQUITY ETF | Акции России | Индекс РТС | RUSE | 0.65% | 5.9 $ | 1419 |

Как выбрать ETF

Выбор ETF схож с выбором ПИФа. Первое на что нужно обратить внимание — это объект и инвестирования. В отличие от ПИФов, в ETF объект инвестирования определен очень точно. Все российские ETF — индексные, то есть обязаны инвестировать в бумаги только из индекса согласно его составу и структуре.

Поэтому при выбор ETF нужно обращать внимание на индекс, которому следует ETF. Например, в акции США можно инвестировать через фонд FXUS, который отслеживает индекс MSCI USA — акции крупной капитализации США, а можно через фонд FXIT, который повторяет индекс высокотехнологичных компаний MSCI Information Technology USD Index.

ETF — это прозрачный инструмент, так как состав фонда раскрывается на сайте УК ежедневно.

Комиссии ETF

Комиссии в ETF намного ниже, чем в ПИФах. Самая большая комиссия фонда — 0,9%. В результате этого точность следования за индексом выше по сравнению с ПИФами, разрыв между доходностью фонда и бенчмарка меньше.

Сравнение доходности фондов и индексов

Динамика ETF и бенчмарка. Данные с сайта finexetf.ru

Приобретение ETF происходит на бирже через брокера за рубли. Некоторые отдельные брокеры позволяют совершать сделки с ETF в долларах. При покупке ETF платится небольшая комиссия брокеру за сделку, обычно она составляет несколько сотых или десятых процента об объема сделки. Так как стоимость одной акции фонда всего несколько тысяч рублей, порог входа в ETF тоже небольшой, даже ниже, чем у многих ПИФов.

ETF — ликвидный инструмент. Сделки проходят каждый торговый день на бирже. Однако, объем торгов, который отражает ликвидность ETF, сильно отличается между фондами и может составлять от нескольких сотен тысяч до десятков миллионов рублей в день. Поэтому для небольших сумм до миллиона рублей проблем с ликвидностью возникнуть не должно.

Так же как и на ПИФы, на стоимость ETF влияет не только стоимость ценных бумаг фонда, но и курс иностранной валюты. Значение имеет курс базовый валюты фонда, например для фонда Finex Germany это евро, а для Finex United Kingdom — британский фунт.

Плюсом ETF является то, что их можно купить на индивидуальный инвестиционный счет и получить налоговый вычет. Так же для них действует трехлетняя налоговая льгота. Купить ПИФы на ИИС довольно проблематично.

Специфические риски ETF

К специфическим рискам ETF можно отнести то, что цена пая на бирже может отличаться от расчетной стоимости пая (СЧА, деленная на кол-во паев). В реальности она либо чуть больше либо чуть меньше расчетной стоимости, то есть пай продается с небольшим дисконтом, а покупается с небольшой премией. Особенно большая разница может возникать в периоды высокой волатильности на рынке. Поэтому перед покупкой ETF нужно сверять цену пая на бирже и его расчетную стоимость.

Так же при выборе фонда нужно обращать внимание на репликацию индекса, то есть то, как фонд воспроизводит динамику индекса. Репликация может быть физической, когда фонд покупает ценные бумаги из индекса, и синтетической, когда фонд воспроизводит динамику индекса с помощью производных инструментов — свопов. Это несет в себе дополнительный риск контрагента. На данный момент все ETF, кроме Finex Gold имеют физическую репликацию.

Некоторые фонды имеют валютное хеджирование, где с помощью определенных инструментов убирается влияние валютного курса на динамику фонда. Например, фонды FXRU и FXRB инвестируют в один и тот же индекс — Barclays EM Tradable Russian Corporate Bond Index. Но у FXRB есть валютное хеджирование, и в отличие от FXRU изменение валютного курса на стоимость его паев не влияет.

Еще один подводный камень — выплата дивидендов. ETF делятся на два типа — те, которые выплачивают дивиденды (distribution), и которые их аккумулируют (accumulating). Российский брокер, который обычно выступает налоговым агентом и удерживает налог на дивиденды, в случае иностранных ETF налог удерживать не будет. Это означает, что у инвестора появляется обязанность самому декларировать и платить налог на дивиденды. На данный момент все ETF Finex аккумулируют дивиденды, а фонды ITI Funds — выплачивают.

К недостаткам «российских» ETF можно отнести их небольшое количество — на данный момент их всего 14. Относительно небольшой срок работы — с 2013 года. Более высокие комиссии по сравнению с зарубежными ETF. Компании, выпустившие данные фонды, по мировым меркам являются молодыми и небольшими. Так же как и ПИФы, многие «российские» ETF не выплачивают дивиденды, то есть не очень хорошо подходят для получения регулярного пассивного дохода.

Таблица ниже сравнивает основные плюсы и минусы российских ПИФов и ETF.

Плюсы и минусы ПИФов и ETF

Российские инвестиционные фонды имеют как минусы так и плюсы. Основное их преимущество — это возможность инвестировать в зарубежные активы, работая через российские компании, не открывая счет за рубежом и не имея проблем с общением на иностранном языке.

В то же время, останавливая свой выбор только на российских фондах, придется столкнуться с их существенными недостатками: высокими комиссиями, отставанием от индекса, ограниченным выбором фондов и представленным перечнем зарубежных активов, а так же короткой историей фондов и небольшой величиной активов по мировым меркам.

Сегодня помимо российских фондов инвестору доступно огромное количество зарубежных фондов, которые не имеют вышеперечисленных недостатков. Об их особенностях, плюсах и минусах будет написано во второй части: Инвестиционные фонды в России и за рубежом. Часть 2.

Поделиться в соцсетях

activeinvestor.pro

БКС – Индекс ММВБ - ПИФы в России

Здесь вы найдете полную информацию о фонде «БКС – Индекс ММВБ», находящемся в управлении компании "Брокеркредитсервис".

| Короткое название: | БКС – Индекс ММВБ |

| Полное название: | Открытый индексный паевой инвестиционный фонд "БКС – Индекс ММВБ" |

| Тип: | открытый |

| Управляющая комапния: | Брокеркредитсервис |

| Номер правил фонда: | 0278-58233720 |

| Дата регистрации правил фонда: | 17 октября 2004 |

| Дата начала формирования: | 1 декабря 2004 |

| Дата окончания формирования: | 21 февраля 2005 |

| История: | до 25.01.2013 г. назывался БКС-Фонд Индекс ММВБ |

| Минимальная сумма для инвесторов, которые впервые покупают паи через УК: | 50 000,00 руб. |

| Минимальная сумма для владельцев паев при покупке через УК: | 5 000,00 руб. |

| Вознаграждение УК (с учетом НДС): | 1.5 |

| Вознаграждение спецдепозитария, регистратора, аудитора, оценщика (не более, с учетом НДС): | 0.9 |

| Расходы, подлежащие возмещению за счет имущества, составляющего фонд (не более, с учетом НДС): | 3 |

| Надбавка: | 1 000 000 руб,-0% |

| Паи обращаются на биржах: | ММВБ |

| Аудитор: | Общество с ограниченной ответственностью "Судебная экспертиза и Аудит" |

| Спецдепозитарий: | "Межрегиональный специализированный депозитарий" |

| Регистратор: | Межрегиональный специализированный депозитарий |

| Полное название: | Общество с ограниченной ответственностью "Судебная экспертиза и Аудит" |

| Форма собственности: | 1 |

| Адрес: | 630007, г. Новосибирск, ул. Фабричная, д. 13, офис 409 |

| Полное название: | "Межрегиональный специализированный депозитарий" |

| Форма собственности: | ООО |

| Полное название: | Межрегиональный специализированный депозитарий |

| Форма собственности: | ООО |

investfuture.ru