условия регистрации ценных бумаг на бирже. Регистрация на бирже ценных бумаг

Фондовый рынок (рынок ценных бумаг)

Что такое фондовый рынок?

На фондовом рынке (рынке ценных бумаг), который является частью финансового рынка, проводятся операции в основном с такими ценными бумагами, как акции и облигации (долевые и долговые бумаги). Эти операции осуществляют Московская Биржа (moex.com) и Национальный расчетный депозитарий (nsd.ru), и именно они отвечают перед участниками рынка за бесперебойную торговлю ценными бумагами, расчёты по сделкам и хранение ценных бумаг.

Акционерное общество, акция, права акционеров

Финансирование деятельности предприятий происходит за счёт средств предпринимателей, которые рискуют ими, чтобы получить прибыль. Для расширения предприятий предприниматели могут привлекать дополнительные средства от инвесторов, т.е. любых граждан или организаций, которые имеют свободные денежные средства и готовы разделить с предпринимателями рыночные риски. Именно от латинского слова actio как обозначения намерения совершить «действие для достижения цели» произошло и закрепилось в русском языке слово «акция» – ценная бумага, которая подтверждает права определенного лица (акционера) на получение части прибыли предприятия и участие в управлении им.

Предприятие, уставный капитал которого образован путем размещения его акций среди инвесторов, называется акционерным обществом. Все стратегические решения о развитии общества принимаются с учетом мнения каждого акционера, которое учитывается посредством процедуры тайного голосования по вопросам повестки дня общего собрания акционеров. Принцип голосования: одна акция – один голос.

Основные этапы процедуры выпуска (эмиссии) акций следующие:

- общее собрание акционеров или совет директоров принимают решение о размещении акций;

- на основании данного решения совет директоров утверждает документ, содержащий информацию о размещаемых акциях, правах акционеров, условиях и порядке размещения акций – «Решение о выпуске акций»;

- эмиссионные ценные бумаги (акции) проходят обязательную процедуру – государственную регистрацию выпуска ценных бумаг в Банке России.

Акции подразделяются на обыкновенные и привилегированные.

Обыкновенные акции дают право голоса на общем собрании акционеров. Владельцы обыкновенных акций участвуют в распределении прибыли общества только после пополнения резервов и выплаты дивидендов по привилегированным акциям. Поэтому выплата дивидендов по обыкновенным акциям не гарантируется, так как зависит от итогов производственной деятельности и суммы полученной прибыли. При ликвидации обыкновенная акция дает акционеру право на часть имущества ликвидируемого общества после расчетов с кредиторами и владельцами привилегированных акций.

Привилегированные акции дают их владельцам право на первоочередное получение дивидендов по фиксированной ставке вне зависимости от размера прибыли, полученной акционерным обществом за отчетный период. Владельцы привилегированных акций обладают также преимущественным правом на получение доли имущества ликвидируемого акционерного общества. При этом владельцы привилегированных акций, как правило, ограничены в участии в управлении акционерным обществом.

Номинальная стоимость акции определяется путём деления суммы уставного капитала акционерного общества на количество выпускаемых акций. По номинальной стоимости акции оплачиваются при учреждении общества. Номинальная стоимость акции является основой для определения эмиссионной и рыночной стоимости (т.е. её цене на фондовой бирже и на внебиржевом рынке), а также исчисления дивидендов. Рыночная стоимость зависит от соотношения спроса и предложения, что, в свою очередь, определяется размером получаемых по акции дивидендов, биржевой конъюнктурой, влиянием рекламы и многими другими факторами.

Правила защиты прав инвесторов изложены в Федеральном законе от 05.03.1999 № 46-ФЗ «О защите прав и законных интересов инвесторов на рынке ценных бумаг».

С целью защиты прав инвесторов и предоставления нынешним и потенциальным инвесторам информации для принятия инвестиционных решений существует особый порядок раскрытия информации о публичных акционерных обществах. Наиболее существенными для инвестора являются такие обязательные для раскрытия публичными акционерными обществами документы, как годовой отчет, ежеквартальный отчет, годовая финансовая отчетность.

Другой вид эмиссионных ценных бумаг – это облигации. Основные виды облигаций (по типу эмитента): корпоративные облигации (в т. ч. биржевые), государственные (облигации федерального займа) и региональные (облигации субъектов Российской Федерации, муниципальные облигации) ценные бумаги. Облигация имеет срок обращения, по окончанию которого её владелец имеет право получить от эмитента номинальную стоимость облигации и все предусмотренные проспектом эмиссии доходы по облигации. Корпоративные облигации проходят процедуру государственной регистрации в Банке России, государственные и региональные облигации – в Министерстве финансов России, биржевые облигации – на Московской Бирже.

Профессиональные участники рынка ценных бумаг

Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» определяет посредническую деятельность на рынке ценных бумаг, которую осуществляют брокеры, дилеры и доверительные управляющие. Брокер совершает сделки на рынке ценных бумаг по поручению клиента: от имени и за счёт клиента или от своего имени и за счёт клиента. Дилер заключает сделки с ценными бумагами от своего имени и за свой счёт. Доверительный управляющий выделяет персонального брокера для управления ценными бумагами клиента.

На бирже все сделки по купле-продаже ценных бумаг осуществляют только брокеры. Любой гражданин России имеет право заключить с брокером договор, открыть у него брокерский счёт и инвестировать средства в ценные бумаги, давая брокеру поручения и оплачивая его услуги посредством комиссионного вознаграждения. Важно знать, что брокер лишь исполняет поручения клиента, не отвечая за успешность клиентских операций. Доверительный управляющий, напротив, отвечает перед клиентом за эффективное управление и совершение операций, направленных на увеличение стоимости активов, переданных ему в доверительное управление.

Учет прав и хранение ценных бумаг осуществляют специальные организации – депозитарии. Реестр (список) акционеров акционерных обществ ведут регистраторы – организации, которые имеют право заниматься только этой деятельностью и обладают специальной лицензией Банка России.

Коллективные инвестиции

На фондовом рынке существует достаточно надежная форма управления капиталом – коллективные инвестиции. В настоящее время отрасль коллективных инвестиций в России позволяет осуществлять вложения в акции, облигации, объекты недвижимости, предметы искусства и прочее.

В случае отсутствия у потенциального инвестора знаний в области инвестирования в ценные бумаги, времени, чтобы управлять портфелем ценных бумаг, или средств, необходимых для индивидуального обслуживания доверительным управляющим, он может обратиться в паевой инвестиционный фонд (ПИФ). Схема инвестирования в этом случае состоит из приобретения инвестором определенного количества паев инвестиционного фонда, который находится под управлением управляющей компании. Её деятельность лицензируется и контролируется Банком России и изложена в специальном, открытом для всех потенциальных инвесторов документе – Правилах паевого инвестиционного фонда.

Существующая линейка фондов может удовлетворить запросы как очень осторожного, консервативного инвестора, так и инвестора, готового принимать на себя повышенные риски.

Риски фондового рынка и защита прав потребителей

Вложения в ценные бумаги могут принести более существенные доходы, чем банковские депозиты, но могут принести и убыток. А ваши деньги на счетах у брокеров и управляющих компаний – в отличие от банковских депозитов ряда банков, участвующих в системе страхования вкладов – не застрахованы.

Банк России следит за защитой прав инвесторов и акционеров на фондовом рынке, регулируя деятельность профессиональных участников этого рынка и соблюдение стандартов их работы с клиентами. Эти функции осуществляет Служба Банка России по защите прав потребителей финансовых услуг и миноритарных акционеров. Тем не менее это не освобождает инвестора от рыночных рисков, связанных с тем, что стоимость ценных бумаг различных эмитентов постоянно меняется – возрастает или снижается под воздействием многочисленных факторов. Нужно осознавать эти риски, понимать, насколько они приемлемы для вас. В противном случае нужно обращаться за советами к финансовым консультантам и посредникам, обязательно убедившись в наличии у них лицензии Банка России на осуществление данной деятельности.

Налоговые льготы

Согласно Федеральному закону от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» с 1 января 2015 года можно открывать индивидуальный инвестиционный счёт в любой брокерской компании и получать не только финансовый результат от проводимых сделок с ценными бумагами, но и налоговый вычет в размере 13% в год.

Ограничения по размещению средств одного гражданина на индивидуальном инвестиционном счете:

- максимально возможная сумма – до 1 миллиона рублей в год;

- срок размещения с правом сохранения возможности получить налоговый вычет – 3 года;

- индивидуальный инвестиционный счет может быть только один.

www.cbr.ru

Регистрация выпуска облигаций - регистрации выпусков ценных бумаг, размещении ценных бумаг на бирже

- Главная

- Юридические услуги

- Регистрация выпуска облигаций

На сегодняшний день Банком России и Минфином РФ предпринимается ряд мер по стимулированию развития рынка облигаций. Так 15 февраля 2017 года в Государственной Думе был принят в первом чтении законопроект о внесении изменений в Налоговый Кодекс РФ. Согласно предлагаемым поправкам, с 2018 года доходы в виде процентов, полученные по обращающимся облигациям российских организаций, эмитированным в 2018-2020 гг., освобождаются от налогообложения НДФЛ. На фоне снижающихся процентных ставок по депозитам в банках, облигации станут более привлекательным инструментом сбережений.

По всей стране проходят конференции на тему «Актуальные вопросы развития рынка облигаций», цель которых повышение информированности предприятий о возможностях, предоставляемых облигационным рынком, и о дальнейшем развитии данного инструмента привлечения заемных средств.

02 декабря 2015 года Центральный Банк анонсировал «Стратегию развития финансовых рынков на 2016-2018 гг.». В ней предусмотрены существенные законодательные изменения по поддержке и стимулированию развития Публичных акционерных обществ. В документе указывается: «Банк России для создания преференций для ПАО по привлечению долевого и долгового финансирования планирует задействовать количественные требования, которые позволят направить средства пенсионных фондов и страховщиков на формирование портфелей акций и облигаций российских предприятий».

Преимущества облигационных займов

- Большие объемы и сроки займов (от 100 млн. руб. сроком от 3 до 5 лет).

- Предоставление обеспечения не обязательно.

- Возможность самостоятельного определения основных параметров займа и свойств размещаемых облигаций (снижение зависимости от банков).

- Выплата процента происходит раз в квартал, а погашение займа всегда в конце срока. При кредите часто встречается схема платежей равными долями в течение всего кредитного периода. Это приводит к тому, что даже при равной процентной ставке и с учетом дополнительных расходов облигационный заем может оказаться выгоднее привлечения кредита.

- Возможность самостоятельного управления объемом долга через покупку своих же облигаций на вторичном рынке.

- Создание публичной кредитной истории фирмы эмитента. При своевременном выполнении своих обязательств фирма-эмитент облигаций получает имидж надежного заемщика.

Компания ФК ЦЕННЫЕ БУМАГИ

специализируется на оказании услуг для акционерных обществ: регистрации выпусков ценных бумаг, размещении ценных бумаг на бирже, проведении реорганизаций, раскрытии информации эмитентами, а также принудительных выкупах акций у миноритарных акционеров, предусмотренных главой XI.1 ФЗ «Об акционерных обществах».

В связи с возросшим интересом к регистрации выпусков облигаций готовы предоставить Вам следующие услуги:

- проверить предоставленные Вами документы на соответствие их действующему законодательству и требованиям регистрирующего органа, а также помочь сформировать параметры выпуска облигаций;

- подготовить (проверить) формулировку решения уполномоченного органа по вопросу регистрации выпуска облигаций;

- подготовить и предоставить на подпись полные комплекты документов для подачи в регистрирующий орган при регистрации решения о выпуске и отчёта об итогах выпуска ценных бумаг;

- оказать юридическое сопровождение на этапе размещения облигаций;

- контролировать регистрацию документов в регистрирующем органе;

- получить и передать Вам зарегистрированные документы.

В нашей работе исключены такие слова как «отказ в регистрации выпуска». Все акционерные общества, которые обращались к нам даже после самостоятельного получения приостановления или отказа в итоге имеют зарегистрированные документы. Мы уверены в результате.

Стоимость услуг:

- Регистрация выпуска облигаций - 250 000 рублей;

- Регистраций проспекта ценных бумаг - 150 000 рублей;

- Размещений облигаций на бирже – рассчитывается индивидуально

Перечень технических вопросов, возникающих у эмитентов при определении параметров эмиссии облигаций

К чьей компетенции относится вопрос о принятии решения о выпуске облигаций?

Для неконвертируемых облигаций – Совет директоров, если иное не предусмотрено уставом. Для облигаций, конвертируемых в акции – Общее собрание акционеров, если иное не предусмотрено уставом.В каких случаях проспект ценных бумаг необходимо регистрировать вместе с выпуском облигаций?

При одновременном соблюдении условий: 1. облигации размещаются среди неограниченного круга лиц или число приобретателей составляет более 500; 2. объем выпусков ценных бумаг в течение одного года составляет более 200 млн. руб. (по цене размещения).Для кредитных организаций: 1. облигации размещаются среди неограниченного круга лиц или число приобретателей составляет более 500; 2. объем выпусков облигаций в течение одного года составляет более 4 млрд. руб (по цене размещения).

Каковы размеры госпошлин при регистрации облигаций?

Регистрация выпуска – 0,2 % от номинальной суммы выпуска облигаций. Регистрация отчета – 35 000 рублей.В каких случаях выпуск облигаций регистрируется в Департаменте корпоративных отношений?

1. при регистрации ценных бумаг эмитентов, включенных в утверждаемый список эмитентов; 2. при регистрации ценных бумаг эмитентов, размер уставного капитала которых на момент утверждения решения о выпуске (дополнительном выпуске) ценных бумаг составляет или превышает пять млрд рублей; 3. при регистрации ценных бумаг эмитентов, если такие ценные бумаги являются облигациями, конвертируемыми в акции, размещаемыми посредством открытой подписки, общий объем выпуска (дополнительного выпуска) которых по номинальной стоимости составляет или превышает 200 млн рублей; 4. при регистрации облигаций, конвертируемых в акции, размещаемые посредством закрытой подписки, общий объем выпуска (дополнительного выпуска) которых по номинальной стоимости составляет или превышает 600 млн рублей; 5. при регистрации облигаций, общий объем выпуска (дополнительного выпуска) которых по номинальной стоимости составляет или превышает один млрд рублей; 6. при регистрации облигаций с залоговым обеспечением; 7. при регистрации ценных бумаг расчетного депозитария; 8. при регистрации ценных бумаг эмитентов, имеющих хотя бы одну из следующих лицензий:на осуществление деятельности по ведению реестра владельцев ценных бумаг; на осуществление клиринговой деятельности; на осуществление деятельности специализированного депозитария инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов; лицензию биржи и (или) лицензию торговой системы;Каковы сроки размещения облигаций?

Минимальный срок не установлен. Максимальный год. Возможно продление до 3 лет.Возникает ли у акционеров преимущественное право приобретения облигаций?

Только при размещении облигаций, конвертируемых в акции.Любые вопросы, связанные с выпуском облигаций, Вы можете задать по телефону (812) 347-74-84 или по электронной почте.

fktsb.ru

Внебиржевой рынок ценных бумаг

В этой статье мы рассмотрим, что такое внебиржевой рынок, особенности этого рынка в отличии от биржевого и практические аспекты работы на внебиржевом рынке.

Что такое внебиржевой рынок

Помимо биржи ценные бумаги можно купить также на внебиржевом рынке. В России он так и называется «внебиржевой рынок». В США такой рынок называется OTC – от англ. over the counter, что дословно означает совершение сделки напрямую без центрального контрагента, при этом центральным контрагентом является биржа, поэтому получается, что это сделка напрямую, минуя биржу.

Весь внебиржевой рынок можно разделить на два больших класса - это неорганизованный внебиржевой рынок и организованный внебиржевой рынок.

За неорганизованным внебиржевым рынком можно признать любую сделку, которая оформляется гражданско-правовым договором. Поэтому в нашей повседневной жизни мы зачастую сталкиваемся именно с неорганизованным внебиржевым рынком, покупая, например, недвижимость или автомобили. То же самое касается и ценных бумаг, они точно так же могут быть приобретены по договору купли-продажи на неорганизованном внебиржевом рынке, но при том условии, что вы сможете найти вторую половину своей сделки. В этом случае бумаги уже не попадают в записи депозитария – организацию, которая специально создана для оперативного учета прав на ценные бумаги (подробнее в статье «Как работает фондовый рынок»), а при заключении договора проводится только изменение записи в реестре у реестродержателя, которая удостоверяет право смены собственника ценных бумаг.

Организованный внебиржевой рынок

Главная черта организованного внебиржевого рынка ценных бумаг – это наличие центральной электронной системы котирования ценных бумаг, где можно видеть потенциальный спрос и предложение участников рынка. На внебиржевом рынке это существенно облегчает процесс поиска продавцов и покупателей. Этим организованный внебиржевой рынок похож на традиционный биржевой рынок, но на этом сходства заканчиваются.

Самая известная внебиржевая организованная торговая площадка в России - это внебиржевая секция RTS Board. Это электронная информационная система, где котируются много компаний, которые не представлены на основной Московской бирже. Преимущественно на RTS Board торгуются акции компаний малой и средней капитализации по сравнению с компаниями, обращающимися на биржевом рынке. Большинство из этих компании обращаются там, так как не могут пройти биржевой листинг Московской биржи (подробнее о том, что такое листинг мы писали в статье «IPO компании: механизмы, стратегии, примеры»). Также в случаях, когда компании уходят с основного биржевого рынка (проходят процедуру делистинга), пакеты бумаг, которые остаются на руках у инвесторов и инвестиционных компаний продолжают обращаться именно на организованном внебиржевом рынке.

Таким образом организованный внебиржевой рынок позволяет инвесторам торговать большим количеством акций, которые охватывают практически все отрасли экономики. На текущий момент на организованном внебиржевом рынке RTS Board обращается порядка 625 различных акции от 489 различных эмитентов. Это существенно больше чем на Московской бирже, где на текущий момент обращаются 295 различных акции от 243 различных эмитентов.

Теперь рассмотрим более подробно особенности организованного внебиржевого рынка и его отличия от биржевого рынка.

Особенности внебиржевого рынка

-

Внебиржевой рынок – это рынок не стандартизированной торговли.

-

Внебиржевой рынок – это рынок адресных заявок.

-

Участники организованного внебиржевого рынка – это юридические лица, имеющий статус профессиональных участников рынка ценных бумаг и зарегистрированные в системе электронных торгов.

-

На внебиржевом рынке нет правил листинга ценных бумаг.

-

Котировки внебиржевого рынка – это предварительные индикативные цены.

-

Котируются ценные бумаги на внебиржевой секции RTS Board в долларах США, а расчеты ведутся в рублях.

-

За сделки на внебиржевом рынке брокеры берут более высокую комиссию.

-

Помимо привычных акций и облигаций, на организованном внебиржевом рынке RTS Board обращаются так же такие эксклюзивные объекты инвестиций, как драгоценные монеты и физический драгоценный металл.

На внебиржевом рынке в отличии от биржевого нет стандартных объемов торгов и лотов. Каждый участник рынка может выставить на продажу или покупку тот объем акций, который конкретно необходим ему. Как правило, торговля ведется пакетами ценных бумаг, от нескольких бумаг, до нескольких десятков тысяч в зависимости от стоимости одной бумаги. При этом, на внебиржевом рынке каждый участник может самостоятельно принимать решение, соглашаться на покупку или продажу сразу полного объема от выставленной заявки или же согласиться на проведение сделки только на часть выставленного объема. Вопросы по объему приобретаемого пакета бумаг ведутся между участниками торгов уже в индивидуальном порядке.

Совершая сделки на биржевом рынке, мы не знаем у кого мы покупаем акции. Покупая несколько лотов акций, мы по факту можем купить их у нескольких разных продавцов и даже не знать об этом. На биржевом рынке используются безадресные заявки, а на внебиржевом рынке, наоборот - адресные заявки. На внебиржевом рынке участники напрямую могут видеть от кого была выставлена эта заявка, в частности от какого именно брокера.

Большинство крупнейших российских брокеров имеют необходимые допуски и зарегистрированы в электронной системе внебиржевых торгов RTS Board. Физические лица могут участвовать в торгах на внебиржевом рынке только через брокеров. Однако, в стандартные пакеты обслуживания российских брокеров не входит предоставление доступа к котировкам на внебиржевом рынке через программное обеспечение. Для того чтобы сделать сделку на внебиржевом рынке придется позвонить брокеру, узнать текущие цены на необходимые акции и, если цена устроит, дать поручение на покупку или продажу по необходимой цене. Затем уже брокер будет вести переговоры со второй стороной сделки.

На внебиржевом рынке любой профессиональный участник может зарегистрировать в электронной системе торгов пакет ценных бумаг любого российского эмитента и выставить на продажу. В тоже время чтобы акции компании попали на основную Московскую биржу, компания должна пройти обязательный процесс размещения ценных бумаг, так называемый листинг. У биржевого листинга есть достаточно жесткие требования, как к параметрам выпуска ценных бумаг, так и к самому финансовому положению эмитента. Таким образом, это достаточно дорогостоящая процедура и небольшим компаниям она просто не по средствам. С одной стороны, это дает определенную степень защиты инвесторам, от покупки ценных бумаг неблагополучных компаний, с другой стороны существенно снижает круг возможностей инвестирования. В итоге на внебиржевом рынке у инвесторов есть возможность найти действительно редкую и уникальную компанию, которая не может попасть на биржу из-за жестких рамок листинга.

Поскольку на внебиржевом рынке нет центрального контрагента в виде биржи, то нет и официальной рыночной цены. Котировки внебиржевой системы торгов носят чисто индикативный характер, для обозначения потенциального спроса или предложения. То есть если подать заявку на покупку или продажу по указанной котировке, то сделка не совершится автоматически, как на биржевом рынке. Даже нет гарантии, что удастся продать нужный объем по какой-то конкретной индикативной цене. В итоге реальные сделки могут проходить по ценам отличным от первоначальных котировок. Для проведения сделки необходимо связываться с брокером, который является противоположной стороной сделки и договариваться с ним о конкретных ценах на необходимый объем. Как правило здесь действуют принципы оптовых скидок, чем больший объем покупки или продажи, тем по лучшей цене можно договориться о продаже или покупке пакета ценных бумаг.

Таким образом, не смотря на долларовые котировки бумаг, инвестору нет необходимости конвертировать средства в валюту и переводить ее на счет.

Размер брокерской комиссии может быть от 0,1% и до 0,3% от суммы сделки. Так же у некоторых брокеров есть минимальный размер комиссии за проведение одной сделки. Она, как правило, колеблется от 1000 до 1500 руб.

Так, например, комиссия за совершение сделки на внебиржевом рынке у брокера «БКС» составляет 0,354% с оборота. Тариф брокера «Финам" за сделку на внебиржевом рынке составляет 0,118% с оборота, но не менее 1450 руб. за сделку.

Мы рассмотрели основные особенности организованного внебиржевого рынка. Именно эти особенности определяют ключевые параметры работы на этом рынке для инвестора, а также стратегию инвестирования. Давайте перейдем к более практичным аспектам и рассмотрим доходность внебиржевых инвестиций, их ликвидность, а также практику совершения операций и стратегию инвестирования на внебиржевом рынке.

Доходность на внебиржевом рынке

Большой выбор среди бумаг и эмитентов на организованном внебиржевом рынке несет инвесторам широкие возможности выбора недооцененных бумаг с высоким потенциалом роста, а также поиска бумаг с высокой дивидендной доходностью.

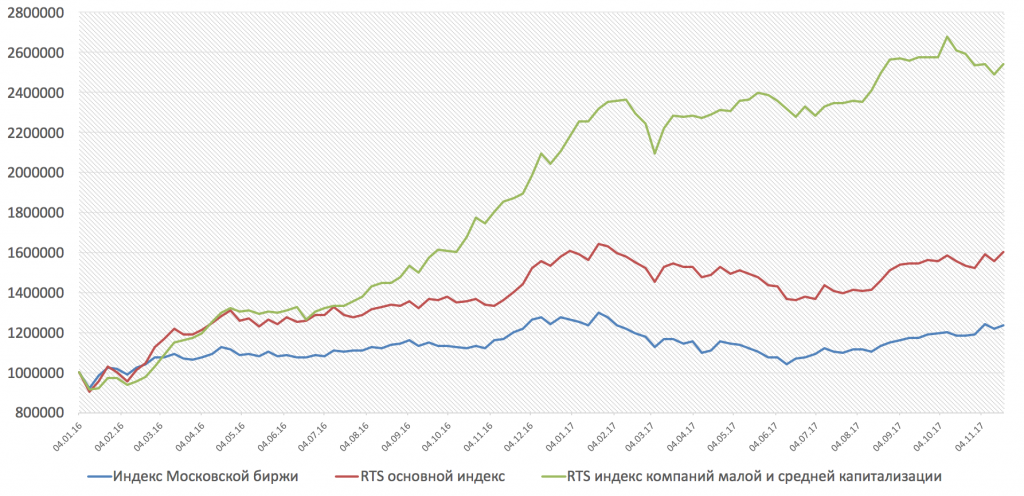

Если мы обычно говорим, что российские компании стоят дешево, то внебиржевой российский рынок – это место, где компании могут стоить экстремально дешево. Что в итоге ведет к значительным показателям роста. Чтобы наглядно оценить степень привлекательности таких компаний и те инвестиционные потенциалы, которые они дают, стоит сравнить динамику основных рыночных индексов: это индекс Московской биржи, индекс биржи РТС и индекс РТС компании малой и средней капитализации, начиная с 2016 года, когда финансовые результаты компаний в значительной степени улучшились и на рынки стал вновь возвращаться инвестиционный интерес.

Так же рынок компаний малой и средней капитализации дает много возможностей по приобретению компаний с высокой дивидендной доходностью.

Так, например, Машиностроительный завод имени М.И. Калинина по итогам работы за 2016 год по своим привилегированным акциям выплатил дивиденды в размере 7580,25 руб., что при котировке бумаг на 11.12.2017 на продажу по 548.23 USD(34 633 руб.) предоставляет потенциальную дивидендную доходность в 21,88%

Однако, как и в любом инвестировании на внебиржевом рынке более высокие доходности влекут за собой и более высокие риски. И на внебиржевом рынке помимо обычных финансовых рисков мы несем также риски, связанные с ликвидностью активов.

Ликвидность на внебиржевом рынке

Одним из существенных минусов организованного внебиржевого рынка RTS Board является то, что бумаги там торгуются с существенно меньшей ликвидностью. Это проявляется в таких параметрах торгов, как количество сделок и дневные объемы торгов, а также в разнице между ценой покупки и ценой продажи ценных бумаг (спред). Чем меньше спред, тем выше ликвидность торгов и наоборот.

Спрэды по бумагам на внебиржевом рынке могут очень сильно колебаться от нескольких процентов как на бирже, до десятков и даже сотен процентов.

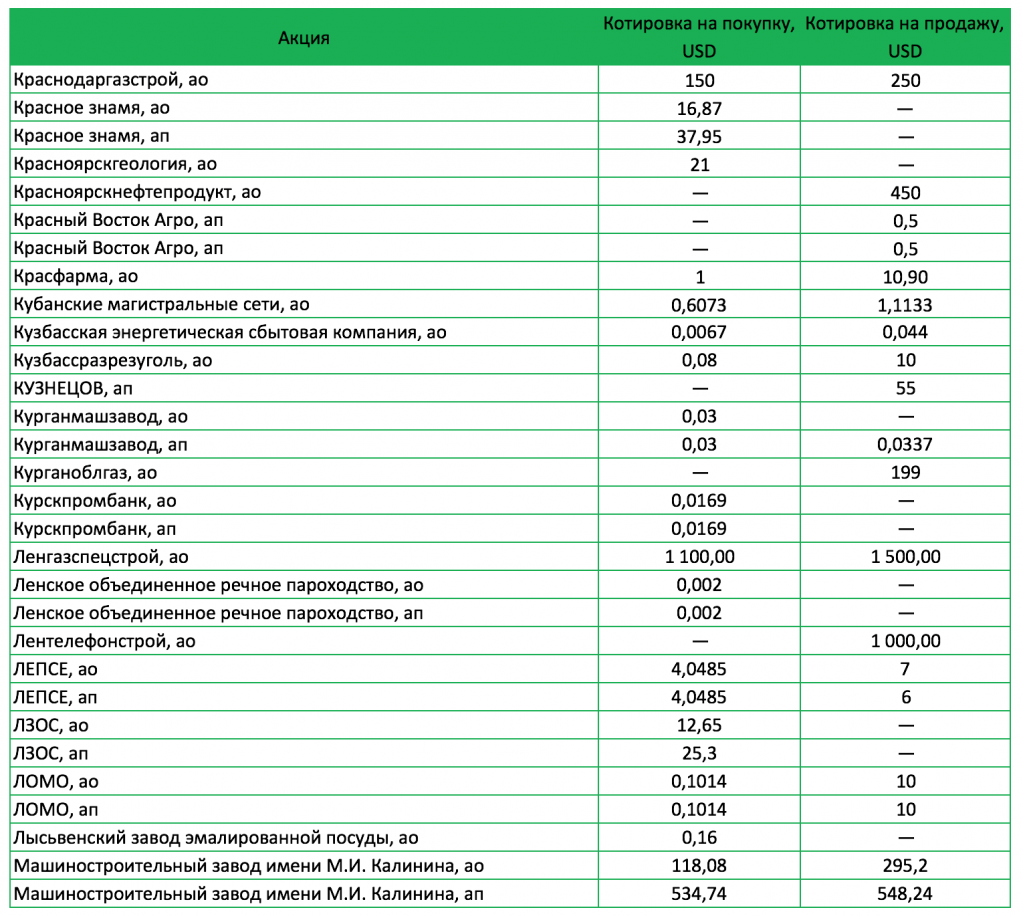

В таблице ниже приведены индикативные котировки акций на покупку и продажу в электронной информационной системе RTS Board, по которым наглядно видно размеры спредов по отдельным ценным бумагам.

Такие спреды означают, что при покупке, например, бумаги Ленгазспецстрой по 1500 USD продать в тот же момент её можно только с убытком в 400 USD или -26,6% по 1100 USD, при том условии, что при продаже параметры сделки полностью удовлетворят вторую сторону.

Разница между котировками на продажу и на покупку может составлять разы. Однако, всегда стоит помнить о том, что это индикативные котировки, которые не отражают реальных цен проведения сделок. Во многих случаях в реальности сделки в зависимости от условий каждой конкретной сделки могут проходить по более выгодным ценам.

Стратегия инвестирования на внебиржевом рынке

Низкая ликвидность, а так же повышенный уровень комиссии брокеров за проведение операции на внебиржевом рынке накладывают на инвесторов определенные рамки поведения. На внебиржевом рынке полностью отсутствует такой класс участников торгов, как спекулянты и среднесрочные трейдеры, для них здесь просто нет условий работы. Поэтому котировки на внебиржевом рынке имеют совершенно иной характер поведения. В большинстве случаев они вообще никак не реагируют на различные событийные факторы, на которые остро реагирует биржевой рынок, котировки изменяются очень медленно и реагируют преимущественно только на изменение фундаментальных факторов по компаниям.

Внебиржевой рынок - это рынок настоящих долгосрочных инвестиций, где нельзя выгодно продать бумаги через несколько минут после покупки, где никто не бежит продавать бумаги, если котировки на них упали на 20% или 30%. Инвестиции на внебиржевом рынке - это больше вложения в сами компании и их финансовые результаты в виде дивидендов, а не в графики их котировок.

Сделки на внебиржевом рынке

Для доступа к торгам на внебиржевом рынке достаточно открытия обычного брокерского счета у брокера, который является участником электронной информационной системы RTS Board. На текущий момент в список аккредитованных брокеров попадают все топовые брокеры: БКС, Финам, Открытие, Сбербанк, ВТБ и другие (полный список можно посмотреть по ссылке).

Узнавать котировки и отдавать поручения в работе на внебиржевом рынке инвесторов могут в большинстве случаев только по телефону. Кроме того, еще один существенный нюанс работы на внебиржевом рынке связан с тем, что нет официальной рыночной цены. Теоретически брокер вправе провести сделки по какой угодно цене, а озвучить клиенту только ту цену, которая выгодна ему и по которой у него есть предварительная договоренность с клиентом. На практике все внебиржевые сделки проходят по следующему принципу: брокер озвучивает клиенту заранее чуть менее выгодную цену проведения сделки для клиента, по факту проводит сделку по более выгодной цене и эта разница остается в прибыли у брокерской компании. Несмотря на то, что выглядит это немного нечестно со стороны брокера - это является стандартной практикой совершения внебиржевых сделок.

Исходя из этого, оптимальный способ работы на внебиржевом рынке требует также прямого доступа к индикативным котировкам. Брокеры такой доступ не предоставляют, а озвучивают котировки только по телефону. Однако, на текущий момент электронная информационная система РТС предоставляет возможность получить информационный доступ к торгам и для инвесторов физических лиц путем подключения терминала «RTS Board EQ» в режиме клиентского доступа. Подключение данного терминала предоставляет возможность физическим лицам просматривать котировки в обезличенном режиме, то есть в данном случае контрагент, который выставил заявку не будет виден. Доступ к данной системе платный, поэтому целесообразен лишь при довольно крупных инвестициях на внебиржевом рынке. Бесплатно индикативные котировки внебиржевого рынка можно посмотреть на портале investfunds.ru. Однако эти котировки транслируются задержкой в несколько дней.

Выводы: плюсы и минусы внебиржевого рынка

В качестве основных плюсов стоит отметить более широкие инвестиционные возможности, прежде всего по количеству бумаг и торгуемых эмитентов, среди которых есть возможности находить различные инвестиционные идеи. Так же стоит отметить, что на внебиржевом рынке полностью отсутствует такой класс игроков, как краткосрочные и среднесрочные спекулянты, что делает движение котировок на внебиржевом рынке существенно менее амплитудным.

В качестве минусов можно отметить, что прежде всего это менее ликвидный рынок. Инвестируя в такие бумаги вы вынужденно замораживаете свои средства на очень длительный, а по большому счету даже неопределенный срок, так как зачастую продать многие бумаги быстро просто нет возможности. Так же стоит помнить, что комиссионные издержки при проведении операции на внебиржевом рынке во много раз выше, чем на биржевом, и физические лица не могут самостоятельно выставлять заявки и вести переговоры со второй стороной сделки о её ключевых параметрах.

Так же стоит иметь в виду и тот факт, что инвесторы на внебиржевом рынке крайне ограничены в инструментах анализа. Технический анализ здесь не применим ввиду недостаточной ликвидности рынка, а финансовый анализ зачастую осложнён тем, что у компаний нет жестких требований по публикации отчетности – такие компании не обязаны публиковать отчетность по МСФО и составлять годовые отчеты эмитента. Они обязаны публиковать на своем сайте лишь годовую отчетность по российским стандартам бухгалтерского учета.

Однако за все эти сложности и риски инвесторы на внебиржевых рынках получают в награду доходность в среднем более высокую, чем на биржевом рынке, как по дивидендам, так и за счет роста рынка.

В заключении стоит сказать, что к бумагам такого рода применим лишь очень глубокий профессиональный фундаментальный анализ. Более подробно о том, как его проводить вы можете узнать из наших видео-курсов "Секреты фундаментального анализа", а познакомиться с концепцией всестороннего фундаментального анализа можно, посетив наш бесплатный семинар для практикующих инвесторов.

Если статья Вам понравилась, поделитесь ссылкой с друзьями в соц. сетях и транслируйте пользу дальше.

Прибыльных Вам инвестиций!

fin-plan.org

5.3. Порядок допуска ценных бумаг на биржу

Ценные бумаги попадают на биржу не автоматически, и далеко не все из них могут быть допущены на биржу. Процедура допуска ценных бумаг к торговле на бирже называется листингом. Согласно Закону РФ «О рынке ценных бумаг» (1996 г.) фондовая биржа самостоятельно устанавливает процедуру включения в список ценных бумаг, допущенных к обращению на бирже, процедуры листинга и делистинга. Так, на пяти крупнейших биржах России установлены такие качественные критерии оценки и допуска ценных бумаг к обращению, как число акций в обращении и срок существования без убытка, минимальная граница уставного капитала. На всех российских биржах процедура листинга начинается с подачи заявки в отдел листинга с приложением ряда нотариально заверенных документов. Заявка может подаваться только тем эмитентом, ценные бумаги которого выпущены и зарегистрированы в соответствии с действующим законодательством. Она представляется на фирменном бланке, имеет печать и подпись руководителя, сведения о регистрируемом выпуске ценных бумаг, наименование, номер выпуска, номинал, гарантию достоверности представляемых в отдел листинга документов, а также уведомление о согласии с существующими правилами допуска к котировке (листинга).

Комиссия по листингу — только первый барьер, который должны преодолеть ценные бумаги, прежде чем поступить на биржу. Другой барьер — котировальная комиссия . Ее задача — определение курса ценной бумаги при ее первой реализации. В процессе котировки первичная цена может изменяться (увеличиваться и уменьшаться).

. Ее задача — определение курса ценной бумаги при ее первой реализации. В процессе котировки первичная цена может изменяться (увеличиваться и уменьшаться).

Котировальная комиссия выясняет также, обладает ли предлагаемая к котировке ценная бумага необходимой ликвидностью, т.е. будет ли она пользоваться спросом. Неликвидные ценные бумаги в биржевой зал стараются не допускать. Если установлено, что ценная бумага необходимой ликвидностью не обладает, то комиссия предлагает эмитенту ее доработать, т.е. наделить дополнительными свойствами, которые сделают ее привлекательной для инвесторов, расширить информацию об эмиссии, изменить номинал и т.п. В результате действий листинговой и котировальной комиссий на фондовой бирже в обращении находятся только полноценные фондовые инструменты.

Котировка ценной бумаги — это механизм выявления цены, ее фиксация в течение каждого дня работы биржи и публикация в биржевых бюллетенях.

Биржа концентрирует спрос и предложение на покупку и продажу ценных бумаг, определяет соотношение между текущим спросом и предложением, в результате чего выявляется цена как выражение равновесия временного и относительного, но достаточного для осуществления той или иной сделки.

Цена, по которой заключаются сделки и ценные бумаги переходят из рук в руки, называется биржевым курсом. Биржевой курс используется как ориентир при заключении сделок как в биржевом, так и во внебиржевом оборотах.

Биржевое законодательство не фиксирует порядок определения биржевого курса ценных бумаг.

Следует отметить, что чем больше правила листинга одной биржи соответствуют правилам листинга другой, тем шире возможности торговли ценными бумагами. Бумаги, принятые к котировке на одной бирже, могут продаваться и на другой бирже, находящейся в другой стране. Например, весной 2000 г. Санкт-Петербургская фондовая биржа получила подтверждение о соответствии ее листинга правилам листинга Лондонской фондовой биржи, это означает, что депозитарные расписки, входящие в листинг Санкт-Петербургской фондовой биржи, могут котироваться и на Лондонской фондовой бирже.

После того, как ценные бумаги прошли процедуру листинга и включены в котировочный лист, с ними можно осуществлять биржевые операции, т.е. заключать сделки купли-продажи.

Биржевая операция — это сделка купли-продажи допущенных на биржу ценностей, заключенная между участниками биржевой торговли в биржевом помещении в установленное время.

Все биржевые операции можно разделить на два типа: кассовые сделки и сделки на срок.

Кассовая сделка (spot) характеризуется тем, что она заключается на имеющиеся у продавца в наличии ценные бумаги. Расчет же по кассовым сделкам, т.е. поставка ценных бумаг продавцом покупателю и оплата их покупателем, осуществляется в ближайшие после заключения сделки дни.

Главной характеристикой сделки на срок является то, что исполнение продавцом и покупателем своих обязанностей должно быть осуществлено в будущем, например, сделка заключена 1 сентября, а должна быть исполнена 1 декабря. В момент же заключения сделки у продавца может не быть продаваемых фондовых ценностей, а покупатель может не иметь денег для их оплаты.

Выводы

Биржа представляет собой организационно оформленный рынок, где совершаются сделки с определенными видами товаров. Особенностью биржевой торговли является то, что сделки совершаются всегда в одном и том же месте, в строго отведенное для этого время — время проведения биржевого сеанса (или биржевой сессии) и по четко установленным, обязательным для всех участников правилам.

Вопросы для самопроверки

История возникновения и развития фондовых бирж.

Каковы сущность и задачи фондовой биржи?

Организационно-управленческая структура фондовой биржи.

Назовите отличительные черты стационарной структуры фондовой биржи.

Каков порядок допуска ценных бумаг на биржу?

Какова роль котировальной комиссии?

Классификация биржевых сделок.

Что такое биржевая операция?

Разновидности биржевых операций и механизм организации и техники заключения сделок с ценными бумагами.

Чем характеризуется кассовая сделка?

Литература

Бердникова Т.Б. Оценка ценных бумаг: Учеб. пособие. — М.: Инфра-М, 2004.

Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов. — М.: Экзамен, 2005

Гражданский кодекс Российской Федерации. — Ч. 1, 2, 3 с изм. и доп.

Рынок ценных бумаг и биржевое дело: Учеб. для вузов / Под ред. О.И. Дегтяревой, Н.М. Коршунова, Е.Ф. Жукова — М.: ЮНИТИ-Дана, 2003.

Федеральный закон от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг» с изм. и доп.

Федеральный закон от 26 декабря 1995 г. «Об акционерных обществах» с изм. и доп.

Ценные бумаги: Учеб. / Под ред. В.И. Колесникова, В.С. Торкановского. — 2-е изд. — М.: Финансы и статистика, 2006.

studfiles.net

Регистрация новых акций на бирже

Регистрация новых акций на бирже [c.147]Фондовый рынок, как и всякий рынок, предполагает наличие спекулятивных сделок. Основными видами этих сделок являются и фа на повышении курса, которую ведут посредники-"быки", и игра на понижении курса, которую ведут посредники-"медведи". Классический путь акционерной сделки включает в себя заказ-предложение местному брокеру, отправка заказа в отдел связи фондового рынка, отправка заказа в контору брокерской фирмы, сортировка заказов брокерской фирмой и выдача заказа брокеру, регистрация заказа брокером на бирже, уведомление брокером контролеров биржи о заключенной сделке и цене, передача брокерской фирмой подтверждения исполнения сделки местному брокеру, уведомление заказчика местным брокером об исполнении сделки, официальный перевод акции на имя нового владельца. [c.228]

Если процедура консолидации вызывает сложности при составлении бухгалтерской отчетности даже внутри одной страны, то на международном уровне она создает еще более серьезные проблемы. В качестве примера можно привести новозеландскую компанию, которая имеет дочернюю фирму в Бразилии. Согласно законодательству Бразилии бухгалтерский учет ведется в реалах (денежная единица Бразилии), отчетность составляется на португальском языке в соответствии с определенными национальными стандартами. Более того, дочерняя компания в Бразилии обязана отчитываться перед правительством и акционерами в форме и с периодичностью, продиктованными законом о бухгалтерском учете Бразилии. С другой стороны, материнская компания, находящаяся в Новой Зеландии, при заполнении консолидированной налоговой декларации обязана придерживаться новозеландского налогового законодательства и составить консолидированный финансовый отчет для акционеров. Причем отчетность составляется в долларах и на английском языке. Кроме того, если акции компании реализуются на Новозеландской фондовой бирже, ее отчетность должна удовлетворять условиям, необходимым для регистрации ценных бумаг на данной бирже. Очевидно, что при консолидации отчетности материнской и дочерней фирм просто механически свести в единое целое два отчета нельзя. В отношении отчетности дочерней фирмы необходимо выполнить определенные трансформационные процедуры. [c.562]Согласно правилу № 415 крупные корпорации, акции которых котируются на фондовых биржах, могут сократить процедуру регистрации, заполнив лишь краткий отчет по установленной в этом документе форме. Это правило, принятое в 1982 г., допускает также порядок регистрации, называемый резервной регистрацией. Для осуществления нового выпуска компания лишь заполняет поправку к своей подробной заявке, представленной в SE при размещении предыдущих выпусков. В основном эти поправки содержат детальную информацию о характеристиках эмитируемой ценной бумаги. Информация о компании и рисках, свойственных ее деятельности, содержится в регулярном отчете SE , которая осуществляет наблюдение за правильностью отдельных резервных регистрации. При резервной регистрации выход компании на фондовый рынок с новым выпуском ее ценных бумаг становится вопросом нескольких дней. В результате компания достигает значительной гибкости в приспособлении эмиссий своих ценных бумаг к изменяющейся рыночной конъюнктуре, и, кроме того, сами выпуски могут быть невелики по объему. [c.547]

Ту же тенденцию я подметил в начале семидесятых, когда на бирже начали регистрировать опционы колл. Сразу после регистрации опциона колл начинала расти цена акций, лежащих в его основе. Такой сценарий превалировал в течение длительного времени, пока не начали регистрировать на бирже опционы пут, и цены на акции, лежащие в их основе, стали ненадолго понижаться. К сожалению, эта тенденция была недолговечна. Но в любом случае, когда на рынке появляется новый продукт, я внимательно наблюдаю за тем, не повторится ли указанный сценарий еще раз. [c.147]

Таким образом, внебиржевой оборот возникает как альтернатива бирже, так как многие компании не могут выходить на биржу, потому что их показатели не соответствовали требованиям, предъявляемым при регистрации на бирже (особенно часто в сумме уставного капитала). В настоящее время во внебиржевом обороте обращается преобладающая часть всех ценных бумаг. Это акции небольших фирм, акции крупных компаний, учреждающих свои филиалы в новейших отраслях экономики, ценные бумаги кредитных институтов,, государственные и муниципальные ЦБ и выпуски новых акций. [c.173]

Внебиржевой оборот возникает как альтернатива бирже. Многие компании не могли выходить на биржу, так как их показатели не соответствовали требованиям, предъявляемым для их регистрации на бирже. В настоящее время во внебиржевом обороте обращается преобладающая часть всех ценных бумаг. Это акции небольших фирм, ДЕЙСТВУЮЩИХ в традиционных отраслях, акции крупных компаний, учреждаемых в новейших отраслях экономики, потенциально способных превратиться в крупнейшие корпорации, ценные бумаги кредитных институтов, традиционно ограничивающих сферу обращения своих ценных бумаг внебиржевым оборотом, государственные и муниципальные ценные бумаги, новые выпуски акций. [c.126]

Брокерские компании, которые также называют брокерские дома , отличаются друг от друга не только размерами комиссионных, но и видами предоставляемых услуг. Крупная брокерская компания — член НЙФБ, как правило, объединяет в себе отделы по торговле котирующимися на бирже акциями, акциями внебиржевого рынка и разными типами облигаций аналитический отдел, специалисты которого оценивают инвестиционный потенциал ценных бумаг отдел, обеспечивающий подписку акций новых выпусков отдел корпоративных финансов, который занимается инвестиционно-банковскими операциями, а также отделы бухгалтерского учета, регистрации и хранения ценных бумаг. Другие фирмы оказывают только часть из вышеперечисленных услуг, а третьи специализируются только на выполнении конкретных приказов клиентов. Однако все брокерские компании без исключения обязаны соблюдать многочисленные требования КЦББ и, кроме того, правила той биржи, на которой они действуют, или внебиржевого рынка. Наличные деньги и ценные бумаги, находящиеся в доверительном хранении, обычно обеспечиваются страховкой Корпорации защиты инвесторов в ценные бумаги (федерального органа) и других страховых компаний. [c.44]

Миллер обнаружил, что акции компаний, участвующих в программах получения депозитов, приносят чрезмерно высокие доходы. Такие доходы характерны для компаний, являющихся участниками основных бирж США, а наименьшие доходы имеют фирмы, пользующиеся условиями положения 144а. Фирмы, являющиеся участниками рынка капитала США для получения нового акционерного капитала по открытым предложениям, наблюдают положительные изменения в акционерной собственности. Фирмы, пользующиеся частными вложениями, испытывают отрицательные изменения в собственности акционеров. В целом результаты показывают, что двойная регистрация компаний для допуска на биржевые торги может преодолеть барьеры на пути потоков капитала, результатом чего является повышение цены акций и снижение капитальных расходов. [c.440]

Венчурный капитал предоставляет акционерный капитал закрытым частным предприятиям, т. е. тем компаниям, которые еще не допущены к котировке на фондовой бирже. Таким образом. этот вид инвестиций называется также частным акционированием или инвестированием в закрытые компании. В этой статье термины "венчурный капитал" и "частное акционирование" будут использоваться как синонимы. Термины "венчурный капитал" и "частное акционирование" включают в себя широкий спектр инвестиций в компании, не котирующиеся на рынке акций, начиная от организации компании до подготовки к ее регистрации на фондовой бирже. Венчурный капитат может обеспечить основную часть средств для организации, первых стадий развития, расширения или реструктуризации бизнеса. Заключение новых договоров, разработка новых продуктов или технологий, расширение рабочего [c.93]

Эта компания была зарегистрирована в 1710 г. и наделена эксклюзивными правами на торговлю со странами Южной Америки. Компания привлекала средства инвесторов путем выпуска акций. Поскольку в создании фирмы приняли участие многие известные по тем временам люди, ее акции стали весьма популярными. Благодаря развернувшимся спекулятивным сделкам они очень быстро росли в цене, что привлекало к участию в фирме все новых и новых инвесторов. Несмотря на широковещательные обещания и презентации суперпривлекательных схем торговли, реальный бизнес так и не был организован и уже через 10 лет финансовый пузырь лопнул . Многие тысячи людей оказались полностью разоренными дело получило общенациональный резонанс и привело к выпуску в 1719г. специального закона, подготовленного совместно Королевской фондовой биржей и Лондонской страховой корпорацией и известного в истории как закон о пузыре (Bubble A t). Согласно этому закону максимальное число членов партнерства ограничивалось шестью (в 1825 г. планку подняли до 20), а регистрация акционерного общества была возможна только с разрешения парламента или короля. Поскольку в обоих случаях организационные процедуры были весьма дорогостоящими и продолжительными во времени, процессу повального и бесконтрольного создания акционерных обществ был положен конец. [c.207]

economy-ru.info

условия регистрации ценных бумаг на бирже

условия регистрации ценных бумаг на биржеEconomy: listing requirements

Универсальный русско-английский словарь. Академик.ру. 2011.

- условия регистрации

- условия регулирования

Смотреть что такое "условия регистрации ценных бумаг на бирже" в других словарях:

РЫНКИ ЦЕННЫХ БУМАГ — SECURITIES MARKETSСделки с ценными бумагами совершаются либо на первичном, либо на вторичном рынках. На первичном рынке покупатель платит эмитенту ценной бумаги и получает ценную бумагу. На первичном рынке эмитент получает деньги, а у инвесторов… … Энциклопедия банковского дела и финансов

ПОСТАВКИ ЦЕННЫХ БУМАГ — DELIVERIESПоставка ценных бумаг, приобретенных на фондовых биржах, должна осуществляться в соответствии с правилами биржи. Последние могут варьироваться в отношении конкретных бумаг и методов торговли, используемых при совершении сделок1.… … Энциклопедия банковского дела и финансов

ОБРАЩЕНИЕ ЦЕННЫХ БУМАГ — (англ. securities circulation) – заключение гражданскоправовых сделок, влекущих за собой переход прав собственности на ценные бумаги. Порядок О.ц.б. в соответствии с ГК РФ определяется принадлежностью прав на нее. По ценной бумаге на предъявителя … Финансово-кредитный энциклопедический словарь

перечень требований к акциям для допуска к котировке на бирже — Функция официально организованной биржи. Условия, необходимые для регистрации ценных бумаг на бирже (listing requirements) для получения ими котировок. Биржи или их отделы заняты сбором соответствующей информации, установлением прав не… … Финансово-инвестиционный толковый словарь

Брокер — (Broker) Брокер посредническое лицо, содействующее совершению сделок между заинтерисоваными сторонами Профессия брокер: виды брокерской деятельности, биржевой брокер, страховой брокер, кредитный брокер, брокерская деятельность Содержание… … Энциклопедия инвестора

IPO — (Публичное размещение) IPO это публичное размещение ценных бумаг на фондовом рынке Сущность понятия публичного размещения (IPO), этапы и цели проведения IPO, особенности публичного размещения ценных бумаг, крупнейшие IPO, неудачные публичные… … Энциклопедия инвестора

Листинг — (Listing) Листинг это совокупность процедур по допуску ценных бумаг к обращению на фондовой бирже Определение листинга, преимущества и недостатки листинга, виды листинга, этапы процедуры листинга, котировальный список листинга, делистинг… … Энциклопедия инвестора

Биржевой рынок — (Stock market) Биржевой рынок это рынок определенных финансовых инструментов имеющий регламентированные правила для осуществления биржевых сделок Биржевой рынок, виды биржевых рынков описание и общие понятия Содержание >>>>>>>>>> … Энциклопедия инвестора

Эмиссия — (Emission) Эмиссия это выпуск в обращение денег и ценных бумаг Общее понятие эмиссии, денежная эмиссия, эмиссия ценных бумаг, связь эмиссии и инфляции Содержание >>>>>>>>>> … Энциклопедия инвестора

Биржевая торговля — (Exchange trade) Биржевая торговля это торговля финансовыми инструментами при посредничестве бирж Биржевая торговля, каковы основы биржевой торговли, секреты биржевой торговли, какие существуют организации биржевой торговли Содержание >>>>>>>>>> … Энциклопедия инвестора

Государственные ценные бумаги — (Government securities) Определение государственных ценных бумаг, рынок ценных бумаг Информация об определении государственных ценных бумаг, рынок ценных бумаг Содержание Содержание Теоретические основы функционирования .Рынок : структура,… … Энциклопедия инвестора

universal_ru_en.academic.ru

Покупка ценных бумаг физическим лицом

Современные технологии позволяют выбрать оптимальные стратегии инвестирования для любого инвестора. Издавна одним из простых способов вложения финансовых средств являлась покупка ценных бумаг физическим лицом.

Самыми распространенными разновидностями ценных бумаг являются:

- акции;

- облигации.

При торговле на бирже не менее часто используются производные ценные бумаги. Инвестирование в акции на первый взгляд выглядит очень просто: купил дешево, продал дорого. Опасения вызывает лишь организация всего процесса.

Слова «договор покупка ценных бумаг» или «купля продажа ценных бумаг» вызывают у инвесторов страх и сомнение в возможности самостоятельно осуществлять операции с ценными бумагами. Каким образом разобраться во всех хитросплетениях открытия счета, изучения специализированных программ и т.д.?

При всей кажущейся сложности, осуществлять операции с ценными бумагами не сложнее, чем открывать банковские депозиты.

Содержание статьи

Как купить акции?

Сегодня уже практически невозможно найти акции в бумажном виде. Хранятся ценные бумаги в специальных виртуальных депозитариях и учитываются в электронном виде.

Виды купли продажи ценных бумаг включают в себя два наиболее распространенных способа:

- покупку на биржах;

- покупку в банке.

Необходимо отметить, что ценные бумаги, в любом случае, будут куплены на бирже. Даже если инвестор купит их в банке, так как в этом случае банк купит их клиенту самостоятельно и возьмет за это комиссию.

Совет! Зачем тратить дополнительные деньги и покупать акции в банках? Стоит приложить небольшие усилия и самостоятельно осуществлять покупку на бирже через брокера.

Покупка ценных бумаг включает в себя следующие этапы:

- открытие брокерского счета;

- открытие счета в банке для перечисления денег на брокерский счет;

- получение специализированной программы для торговли;

- обучение работе в специализированной программе;

- непосредственно торговля на бирже.

Как видно, ничего сложного нет, и любой инвестор легко справится с прохождением всех этапов. Рассмотрим их немного подробнее.

Открытие брокерского счета

Брокерский счет необходим для того, чтобы с него осуществлять покупку акций на бирже. Делать это с простого банковского счета невозможно.

Деньги на брокерский счет можно переводить с банковского счета, привязанного к брокерскому. Процедура перевода денег очень проста и обычно выполняется быстро.

Совет! Необходимо проанализировать возможности, предоставляемые брокером.

Интересны предложения, при которых:

- брокер начисляет проценты за использование свободных денег инвестора;

- высокая скорость зачисления денег как на брокерский счет, так и обратно на банковский счет инвестора;

- возможность осуществлять поручения о переводах денежных средств в он-лайн режиме без личного присутствия в офисе и др.

Открытие счета в банке для перечисления денег на брокерский счет

Открыть счет можно в любом банке, предварительно ознакомившись с такой информацией:

- скорость перечисления денег;

- стоимость операции по перечислению финансовых средств;

- ограничения по движению денежных средств по счету.

Совет! При открытии брокерского счета поинтересуйтесь у брокера, в каком банке, по их мнению, лучше открыть счет для перечисления денег. Часто сотрудник брокерской конторы может дать хороший совет по этому вопросу.

Получение специализированной программы для торговли

Для того, чтобы самостоятельно осуществлять торговлю ценными бумагами на бирже, необходимо использовать одну из специальных программ, позволяющих работать на бирже практически он-лайн. Потенциальный покупатель ценных бумаг должен самостоятельно или с помощью специалиста пройти обучение и освоить все нюансы пользования программой.

Обычно вид программы для работы на бирже рекомендует брокер. Существует несколько общеизвестных программ, которыми пользуются большинство брокеров и обучение работе в которых можно найти в интернете.

К ним относятся:

Совет! Обязательно уточните у брокера стоимость использования программы. А так же выясните, какой программой удобней пользоваться, если предлагается на выбор несколько программ.

Обучение работе в специализированной программе

Обычно работа в специализированных программах для торговли на бирже не вызывает сложностей, но как всегда существуют особенности, которые лучше изучить со специалистом, поэтому если брокер предлагает пройти обучение, не отказывайтесь.

Совет! Очень часто обучение осуществляется бесплатно, поэтому необходимо уточнить этот вопрос у брокера. Также можно самостоятельно пройти обучение работе в общеизвестных программах в интернете.

Пройдя все этапы, можно начинать самостоятельную торговлю на бирже (см. Торговля на фондовой бирже для начинающих).

Как купить ценные бумаги в банке

Как было отмечено выше, ценные бумаги можно купить и в банке, но в этом случае придется заплатить за них более высокую цену. Это, безусловно, легче, так как не предполагает прохождение всех описанных выше этапов.

Нужно просто прийти в банк и в отделе ценных бумаг купить акции. Такие услуги, правда, предоставляют не все банки, а только те, которые работают с ценными бумагами. Например, в Газпромбанке можно купить акции Газпрома.

Суть операций с производными ценными бумагами

Кроме непосредственной торговли акциями и облигациями, современные биржи предлагают и покупку-продажу производных ценных бумаг. Эти бумаги обычно продаются и покупаются на протяжении определенного, заранее установленного срока, регламентированного договором.

К таким бумагам относят:

- опционы;

- фьючерсные контракты;

- форвардные контракты и некоторые другие виды бумаг.

Примером опциона может служить обязательство обмена простых акций на привилегированные. Примером фьючерсного контракта может служить обязательство купить 20 тонн нефти 20 ноября по цене 35 долларов.

В случае форвардного контракта можно отказаться от поставки 20 тонн нефти 20 ноября по цене 35 долларов, заплатив предварительно штраф за неисполнение контракта.

Юридическое оформление операций с ценными бумагами

Существуют ситуации, когда необходимо заключить договор купли-продажи ценных бумаг, который законодательно закрепляет их передачу от одного лица другому. Заключение договора регламентируется статьями 420 и 454 Гражданского кодекса РФ и федеральными законами.

Основными статьями договора являются описание приобретаемых или продаваемых ценных бумаг, их количество и общая стоимость.

Совет! Помните, что право собственности на передаваемые по договору ценные бумаги наступает в момент исполнения договора.

tv-bis.ru