Индикатор Range Bars для MT4 и 5. Установка и настройка в терминале. Рендж на бирже это

Стратегия торговли на Рендж (Range) барах. Методы поиска входа в рынок

Рендж (Range) бары в середине 90 годов, были разработаны брокером и трейдером из Бразилии Vicente Nicolellis, который более десяти лет занимал должность управляющего торговой площадки в Сан-Паулу.

Сегодня такой пин бар как рендж, стремительно завоевывает популярность в качестве инструмента, используемого трейдерами рынка Форекс со всего мира, для правильной интерпретации рыночной изменчивости, чтобы своевременно заключать прибыльные сделки. Какой же секрет кроется в рендж (Range) барах и какая прибыльная стратегия торговли может быть построена на их основе?

Что такое пин бар — Рендж (Range) и с какой целью его применяют в стратегиях Форекс?

Как мы говорили в самом начале, пин бар рендж был разработан бразильским трейдером Винсентом Николеллисом. В то время рынки обладали большой изменчивостью, и Винсент занялся разработкой такого способа торговли, чтобы применяя его можно было бы использовать волатильность в собственных интересах. Он предположил, что в использовании и понимании изменчивости движение цены играет главную роль.

Так он создал Range бары, при помощи которых можно было рассматривать лишь ценовые изменения, убрав из уравнения временные параметры. Николеллис обнаружил, что в барах, основанных лишь на цене (без времени и других переменных) появилась возможность нового способа рассмотрения и использования рыночной волатильности.

Каждый пин бар рендж, обладает одинаковым ценовым приростом и закрывается либо в каждом из высших, либо каждом из низших ценовых значениях, вне зависимости от того, где он был открыт.

Теперь, Винсенту не надо было полагаться на временные параметры, и необходимость наблюдать за часами на графиках Форекс отпала. Другими словами, Range бары не обуславливаются временными параметрами, и для их формирования может понадобиться как 10 секунд, так и час и так далее, в течение которых будет происходить ценовой прирост.

Несколько особенностей пин бара Рендж и стратегия на его использовании

Пин бар — рендж, является разновидностью тикового графика, создающего новый бар, основываясь на заранее заданных колебаниях цены.

Эти колебания устанавливаются пользователями для того чтобы вычислить разницу между низшей и высшей ценой по каждому бару. Выстраиваться пин бар рендж будет до тех пор, пока эта разница будет оставаться в пределах между высшей/низшей или будет равной установленной пользователем величине. Лишь только тренд выйдет за пределы данной разницы, начнется формирование нового рендж бара и вычисление будет установлено заново.

Необходимо отметить, что в таких барах формирование не ограничено диапазоном времени и период, в течение которого строится каждый отдельный пин бар, будет различно.

Также следует сказать, что некоторые из терминалов Форекс в своем стандартном арсенале уже имеют встроенную функцию торговли на рендж барах, но, как правило, такие платформы платные, мы же будем рассматривать, какая стратегия может быть использована в самом демократичном МТ4, в котором наши бары выглядят следующим образом:

Каждый пин бар рендж, является особым диапазоном цены по вертикальной оси, а отображение нового бара на графике не будет происходить, покуда не произойдет вертикальное покрытие предыдущего. Применяя пин бар рендж, можно избавиться от рыночных шумов в период ценовых консолидаций, а также с большой точностью идентифицировать паттерны Форекс, чего не позволяют сделать временные графики.

Торговля на Range барах уникальна, поскольку цена закрытия первого бара, будет всегда являться ценой следующего. Исключением, могут стать только некоторые рыночные периоды – закрытие/открытие торгов на Форекс либо во время публикаций важных новостей, вызывающих сильные рыночные движения.

Стратегия торговли на Рендж (Range) барах — «Паттерн F4»

Стратегия «Паттерн F4» основанная на рендж барах, предназначена для торговли на Форекс с сильным трендом на больших диапазонах времени. Итак, после того, как мы определим сильный тренд, необходимо найти сигналы движения цен в виде паттерна F4. Появление искомого нами паттерна начинается с разворотного рендж бара, направленного против сильной тенденции. Этот паттерн будет продолжаться на протяжении 4-х баров против тренда и должен закончиться опять же баром разворота, только уже по направлению тенденции.

Данная стратегия совершенно не сложная, и управлять сделками по ней также легко, как и их идентифицировать. Вход осуществляется посредством нескольких контрактов, и управляем сделками, постепенно фиксируя прибыль на уровнях, которые были определены при помощи анализа более высоких диапазонов времени. Добавлять контракт необходимо, когда наблюдается откат и начинается формирование еще одного паттерна F4 или если наша сделка пробивает технические зоны.

Результат такой сделки, это большие прибыли во время сильных движений цены и комбинация небольших стопов.

На графике ниже, Вы видите стандартный откат, состоящий из 4-х баров (поэтому стратегия и носит название «Паттерн F4»). Напомним, что тренд должен подтверждаться на графике с большим диапазоном времени. Вход осуществляем на откате, длина которого минимум 4-ре рендж бара. Завершающий пин бар этой фигуры (предшествующий разворотному по направлению тренда) должен быть с длинной тенью. Это дает возможность идентифицировать предыдущие 3 бара в качестве откатных.

Зачастую стратегия «Паттерн F4» включает паттерн, состоящий из 2-х составляющих, то есть может содержать два идущих подряд отката, каждый из которых состоит из 3-х рендж баров. На рисунке ниже Вы видите модификацию такого паттерна, называемого 2-шаговым. Данный сетап состоит из двух откатов, построенных на трех барах разворота.

Стратегия «Паттерн F4» построенная на рендж барах не использует индикаторы. Исключением может стать индикатор ATR для выставления StopLoss. Также отметим, что данная стратегия наилучшие результаты показывает во время пиков на торговой сессии Нью-Йорка и Лондона.

Стратегия торговли на рендж (Range) барах с использованием индикаторов

Еще одна несложная стратегия Форекс на рендж (Range) барах, основана на пересечении индикаторных линий.

В этой стратегии, мы применим такие индикаторы:

- ЕМА с периодом 12;

- SМА с периодом 12;

- 2line_MACD (одна из разновидностей MACD) с такими настройками – Slow МА period – 16, Fast МА period – 8 и Signal МА period – 5.

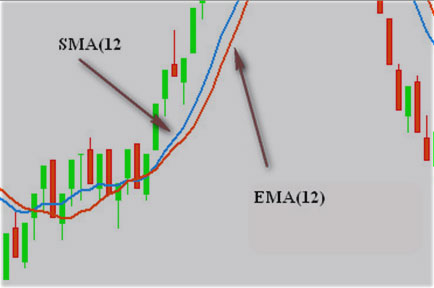

Итак, первым делом следует выбрать торгуемый инструмент и установить на его график индикаторы. Должна получиться приблизительно следующая картина:

Для рыночного вхождения, необходимо чтобы были соблюдены такие условия:

Вход в рынок, осуществляем на очередном рендж баре.

На рисунке выше мы видим, что по паре валют EUR/USD наблюдается восходящее движение, поэтому наша задача найти точку входа на покупку. Индикаторные линии MACD, пересекаются ниже зоны перепроданности в точке «-0,0001045», ЕМА сверху вниз пересекает SMA, а пин бар рендж (Range) закрывается выше самой точки пересечения, то есть все условия соблюдены.

Выход из рынка Вы можете осуществить по любому из известных Вам способов – круглые уровни, уровни Фибоначчи, ну и уровни поддержки/сопротивления и тому подобное.

В заключение отметим, что стратегия торговли на рендж (Range) барах, как в принципе и любая другая, может быть использована только после проверки ее работы на демонстрационном счете.

ВИДЕО ОБЗОР:Range бары. Инструкция установки в МетаТрейдер

infofx.ru

Торговая стратегия на Рендж-барах

Данная сигнальная система состоит из нескольких разных методов и торговых сетапов, основанных на индикаторах и сигналах, которые мы идентифицируем на дневном базисе с целью заработать большую прибыль. Однако мы также торгуем на основании рыночной структуры и направления (вверх, вниз, боковое), а не только на основании сигналов. Таким образом, идентификация моментов, когда ценовое движение приближается к зонам, которые могут оказать влияние на ценовое движение является очень важным для нашего торгового плана.

Сделка F4 и Рендж-бары

Каждое утро перед торговлей, мы оцениваем рыночную структуру, чтобы определить аспекты различных методов. Мы анализируем как большие, так и маленькие временные диапазоны, чтобы оценить перспективу, которая нам необходима, прежде чем мы начнем анализировать рынок на предмет заключения сделок. Если рынок дает нам возможность для торговли, то мы используем график меньшего временного диапазона для поиска наших торговых сигналов. Одна из сделок, которую мы регулярно используем на наших маленьких временных диапазонах это сделка F4. Ее легко использовать, она дает большую прибыль и основана на пробоях зон на графиках рендж-баров.

Чтобы понять, что такое сделка F4, вы должны иметь представление о рендж-барах. Рендж-бары впервые были введены в 1995 году Винцентом М.Николеллисом, когда он пытался решить проблему волатильности на Бразильском фондовом рынке. Он предложил отказаться от использования при построении графиков фактора времени, и предложил сконцентрироваться на вертикальной, а не на горизонтальной оси, которая применяется на временных и тиковых графиках. Исключив время, он смог сконцентрироваться только на чистом движение цены.

Каждый рендж-бар представляет собой особый ценовой диапазон по вертикальной оси, новый бар не отображается на графике, пока этот диапазон не покрыт по вертикальной оси. Использование рендж-баров позволяет удалить рыночный шум во время ценовых консолидаций и идентифицировать паттерны с большей четкостью, чем это позволяют тиковые и временные графики. Паттерн, который отображает рендж-бар является уникальным, поскольку цена закрытия одного бара всегда будет ценой открытия следующего бара, за исключением некоторых периодов на рынке, когда он закрыт или во время новостей, вызывающих сильные движения на рынках.

Использование рендж-баров с несколькими временными диапазонами дает нам четкую картинку поведения рынка в краткосрочной, среднесрочной и долгосрочной перспективах.

Мы используем три графика, чтобы получить картину всех временных диапазонов на нашем избранном графике. Мы используем график с ренджем 5, который дает нам краткосрочную картину для идентификации торговых сигналов, наряду с графиком с ренджем 45, который позволяет нам оценить более долгосрочную перспективу и дает нам уровни поддержки и сопротивления. Нам график с ренджем 15 позволяет оценить среднесрочную перспективу и показывает сильные тренды и рыночные вибрации. Мы используем четкие паттерны графика с ренджем 15, чтобы открывать позиции в направлении сильного тренда или в зонах разворотов.

Торговый сигнал F4 предназначен для рынков с сильным трендом. Когда мы определяем сильный тренд на бОльшем временном диапазоне, мы начинаем искать сигналы ценовых движений. Паттерн F4 начинается с разворотного бара против сильного тренда, продолжается в течение четырех баров против тренда и заканчивается разворотным баром в направлении сильного тренда. Очень часто сделка F4 представляет собой паттерн, состоящих из двух шагов. Он содержит в себе два отката подряд, состоящих из трех баров каждый. Мы устанавливаем начальный стоп на два тика выше (для короткой позиции) и на два тика ниже (для длинной позиции) бара, на котором мы входим. С закрытием бара, на котором был осуществлен вход, либо, когда мы получили прибыль 9 тиков, стоп-лосс переносится на уровень безубыточности. После этого мы перетаскиваем стоп при помощи индикатора ATR.

Управлять сделкой F4 также просто, как и идентифицировать ее. Мы входим несколькими контрактами и управляем сделкой, фиксируя прибыль постепенно на уровнях, которые основаны на рыночной структуре и анализе более высоких временных диапазонов. Мы добавляем контракты, когда сделка F4 пробивает технические зоны, либо когда происходит откат и формируется еще один паттерн F4. Результатом этой сделки является комбинация маленьких стопов и большой прибыли при больших ценовых движениях.

На графике 1 мы видим стандартный откат из 4 баров. Тренд должен быть подтвержден на графике с бОльшим временным диапазоном. Вход F4 осуществляется на основании отката длиной минимум 4 бара. Последний четвертый бар должен иметь длинный хвост, предшествующий развороту бара в направлении тренда – такой откат позволяет идентифицировать предыдущие три бара как откат против тренда.

На рисунке 2 представлена модификация паттерна, который называется 2-шаговым паттерном М4. Сетап состоит из трех баров или двух откатов по три разворотных бара, разворачиваясь в паттерн из 4 и более баров.

Сделка F4 в случае правильного использования предоставляет нам возможность для получения гигантской прибыли. Сигнал на вход по сделке всегда должен иметь подтверждение на графике с большим временным диапазоном. Паттерн основан на чистом поведении цены, в нем не используются индикаторы, за исключением стоп-лосса на основе ATR. Применение в работе чистого поведения цены позволяем нам не загромождать графики ненужными индикаторами. Тестируя этот паттерн, мы пришли к выводу, что он замечательно работает без каких-либо фильтров. Единственный фильтр, который целесообразно использовать это фильтр времени суток. Лучшего всего паттерн работает во время пиковых часов Лондонской и Нью-Йоркской сессий. Лучшее время для торговли по паттерну 4-7 EST, а также 9:30-12:00 EST.

Помните – тренд ваш друг!

Практикующий трейдер

Человек, которые знает все о торговых стратегиях на форекс! Еженедельно с 2008 года он предлагает нам различные варианты и возможности торговли на валютном рынке Forex: авторские методики и популярные стратегии из Интернет.

fortrader.org

trading range - это... Что такое trading range?

Trading Range — The spread between the high and low prices traded during a period of time. When a stock breaks through or falls below its trading range after several days of trading in a range, it usually means there is momentum (positive or negative) building … Investment dictionary

trading range — / treɪdɪŋ reɪndʒ/ noun same as historical trading range … Dictionary of banking and finance

trading range — The prices between the high and the low for a specific time period (day, week, life of the contract). The CENTER ONLINE Futures Glossary The difference between the high and low prices traded during a period of time; for commodities ( commodity),… … Financial and business terms

Trading range — The difference between the high and low prices traded during a period of time; with commodities, the high/low price limit established by the exchange for a specific commodity for any one day s trading. The New York Times Financial Glossary * * *… … Financial and business terms

TRADING RANGE — Когда цена находится между уровнем поддержки и уровнем сопротивления … Малая энциклопедия трейдера: глоссарий к книге

trading range — intervallo di oscillazione Andamento complessivo del prezzo privo di un evidente tendenza crescente o decrescente. Caratterizzato da minimi e massimi contenuti all interno di una fascia d oscillazione pressoché orizzontale, delimitabile… … Glossario di economia e finanza

historical trading range — The range of price over which a security or a commodity has traded since listing on a exchange. Bloomberg Financial Dictionary … Financial and business terms

historical trading range — /hɪˌstɒrɪk(ə)l treɪdɪŋ reɪndʒ/ noun the difference between the highest and lowest price for a share or bond over a period of time … Dictionary of banking and finance

range — ( price) The price span during a given trading session, week, month, year, etc. Chicago Board of Trade glossary The difference between the highest and lowest prices recorded during a specified time period, usually one trading session, for a given … Financial and business terms

Range — The high and low prices, or high and low bids and offers recorded during a specified time. The New York Times Financial Glossary * * * ▪ I. range range 1 [reɪndʒ] noun [countable] 1. the limits within which amounts, quantities etc can vary: • We… … Financial and business terms

trading information — For the purposes of the FSA Handbook, information of the following kinds: • That investments of a particular kind have been or are to be acquired or disposed of, or that their acquisition or disposal is under consideration or the subject of… … Law dictionary

economy_en_ru.academic.ru

Фазы Рынка и Управление Позицией в Трейдинге

Фаза рынка – это определённый этап в процессе движения цены биржевого актива (акции, фьючерса, валютной пары).

Движение цены на рынке можно разделить на две фазы: тренд и торговый рендж.

Фазы рынка: тренд

Тренд – это развитие цены на графике, которое, главным образом, направлено вверх (восходящий тренд), либо, в основном, направлено вниз (нисходящий тренд).

По пути развития тренда происходят откаты и коррекции.

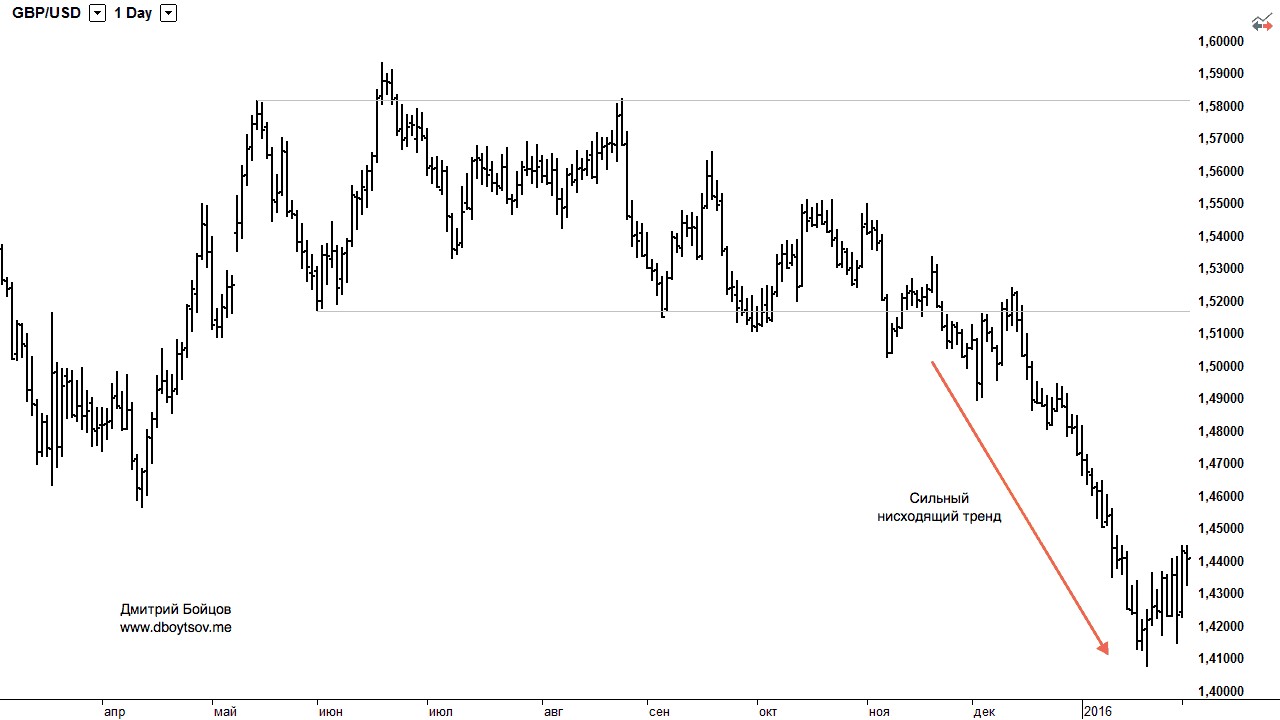

При очень сильных трендах коррекции могут быть менее глубокими или встречаться реже. Пример такого сильного тренда вы можете наблюдать на дневном графике валютной пары GBP/USD ниже.

Тренд является самым крупным источником прибыли для трейдера.

Попытки заработать на коррекциях против уверенного тренда обычно несут в себе повышенные риски и низкую вероятность на успех.

Фазы рынка: торговый рендж

Торговый рендж – это область на графике, где отсутствует какой-либо явный тренд и цена пребывает в боковом движении. Это обусловлено тем, что нет явного доминирования продавцов над покупателями или покупателей над продавцами.

Торговый рендж имеет и другие названия: флэт, боковик, консолидация, база, диапазон.

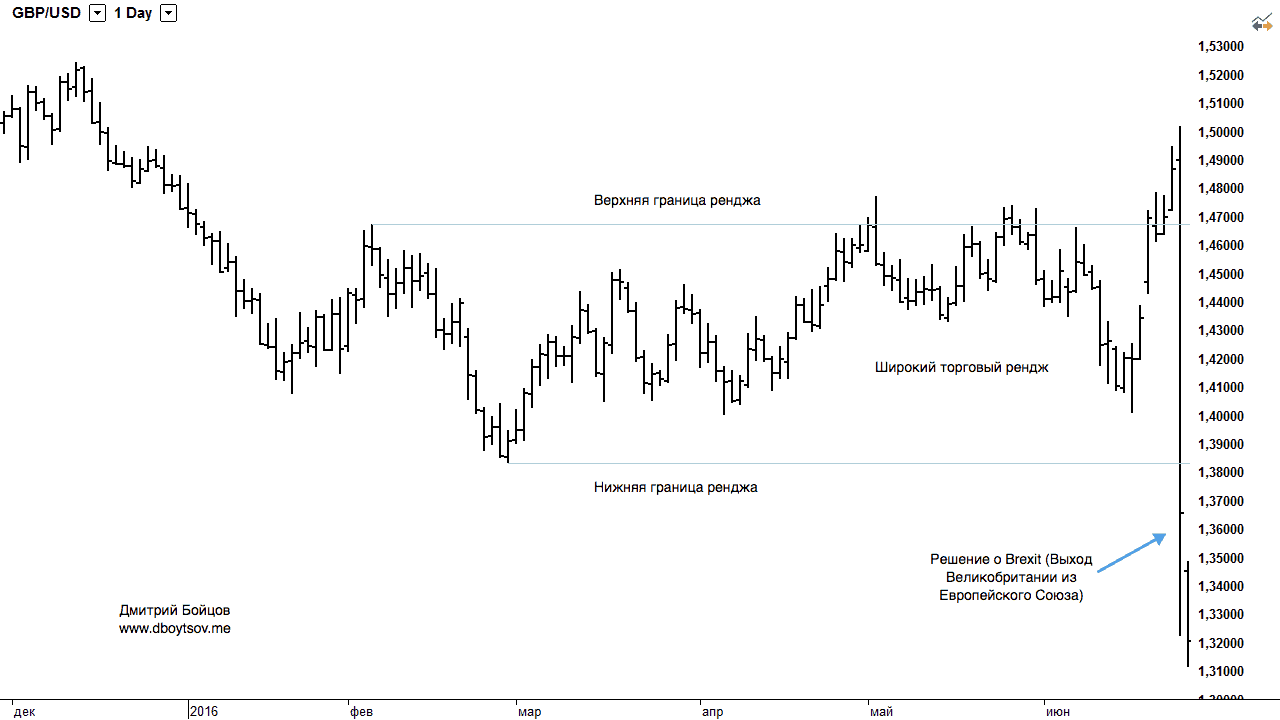

Как выглядит фаза торгового ренджа изображено на следующем дневном графике валютной пары GBP/USD.

Торговый рендж может формироваться по причине ожидания рынком какого-то очень важного события. Ожидание референдума в Великобритании по вопросу о выходе из Европейского Союза яркий тому пример.

На рынках, которые торгуются половину суток или 24 часа в сутки, торговый рендж на внутридневных графиках может формироваться в связи с пониженной ликвидностью определённого периода торгового дня.

Например, валютные пары GBP/USD и EUR/USD наиболее ликвидны и волатильны во время работы европейской и американской сессий.

В этот отрезок времени происходят основные движения на этих парах. В другие часы дня ликвидность с волатильностью снижена и вероятность встретить торговый рендж увеличивается.

Встречаются ситуации, когда на внутридневных графиках рынок, несмотря на активное время дня стоит в торговом рендже, поскольку ждёт выхода важной макроэкономической новости: данные по безработице, решение Центрального Банка о процентной ставке и т.п.

Также формирование фазы торгового ренджа может происходить после того, как тренд прошёл существенную дистанцию.

Это обусловлено тем, что после серьёзного (к примеру, восходящего) движения уменьшается спрос со стороны покупателей, увеличиваются продажи со стороны желающих зафиксировать полученную прибыль, а также тех, кто хочет войти на разворот тренда, открыв шорт.

Фазы рынка и управление позицией

В тренде и в торговом рендже цена ведёт себя по-разному. Соответственно, управление открытой позицией также будет разное.

Открыв сделку в фазе тренда, трейдер должен быть готов позволить прибыли течь, нежели быть настроенным быстро фиксировать её.

Зафиксировать быструю прибыль имеет смысл, если трейдер полагает, что тренд подходит к своей значимой остановке или окончанию.

Управление позицией в фазе торгового ренджа требует иных действий.

Если расстояние между границами торгового ренджа относительно широкое и трейдер открыл сделку в этой фазе рынка, то он должен быть готов фиксировать прибыль у противоположной границы ренджа или до её достижения.

Когда рынок находится в фазе торгового ренджа, он имеет склонность продолжать находиться в рендже.

Поэтому попытка давать прибыли течь в этой фазе рынка часто будет приводить к потере накопленной прибыли и выходу из сделки по безубытку или стоп-лоссу.

Позволить прибыли течь после открытия сделки в фазе торгового ренджа можно только если вы верите, что рынок собирается сделать прорыв из ренджа и перейти в фазу тренда.

Дмитрий Бойцов

dboytsov.me

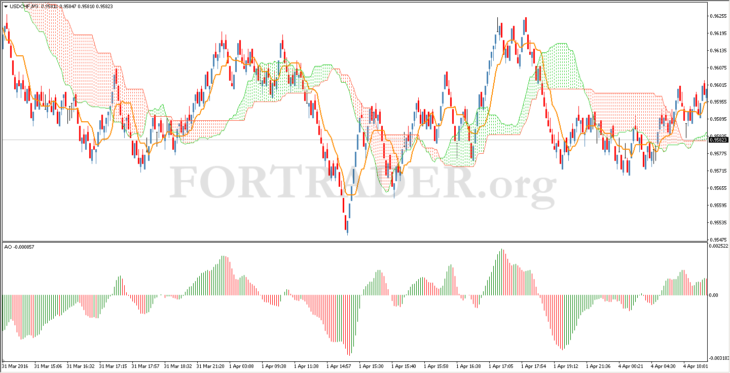

Трендовая торговая стратегия на базе Range баров

Данная торговая стратегия построена на базе графиков, состоящих из Range баров, индикатора Ишимоку и осциллятора Билла Вильямса Awesome Oscillator и используется для торговли по тренду. Торговая стратегия предполагает два варианта открытия позиций: агрессивный и консервативный. Практическое описание торговли по стратегии и ее обсуждение ведется на портале forexfactory.com в этой теме.

Входные параметры

- Валютные пары: любые

- Таймфрейм: используются графики на основе Range баров

- Время торгов: любое

- Риск-менеджмент: после расчета стоп-лосса выбирайте такой объем лота, чтобы риск был не более 2-5% от депозита на одну сделку

Настройка ценового графика

- Распаковываем архив.

- Копируем эксперта в папку MQL4 -> experts.

- Копируем индикаторы в папку MQL4 -> indicators.

- Шаблон копируем в папку templates.

- Перезапускаем терминал.

- Открываем график нужной валютной пары.

- Переключаемся на таймфрейм

- Активируем режим «Авто-торговля».

- Прикрепляем к графику эксперта Range bars EA new formatex4 (в правом верхнем углу должна появиться веселая рожица). В параметре Bars Range устанавливаем значение 5.

- Заходим в раздел Файл -> Открыть автономно и выбираем график нашего инструмента, созданного экспертом для таймфрейма M

- Устанавливаем шаблон с именем Range Bars.

График должен выглядеть так:

Шаблон торговой стратегии на базе Range баров

Сигналы, указывающие на открытие длинной позиции (покупки)

- Сформировалась бычья дивергенция между ценой и осциллятором Awesome Oscillator.

- Агрессивный вариант входа: Цена пересекла облако индикатора ZB-CloudLines снизу вверх.

- Консервативный вариант входа: Цена пересекла облако индикатора ZB-CloudLines снизу вверх, сформировался откат, после чего произошло пересечение ценой линии Tenkan (оранжевого цвета) снизу вверх.

- Стоп-лосс ставится под ближайший локальный минимум.

Пример длинной сделки

Сигналы, указывающие на открытие короткой позиции (продажи)

- Сформировалась медвежья дивергенция между ценой и осциллятором Awesome Oscillator.

- Агрессивный вариант входа: Цена пересекла облако индикатора ZB-CloudLines сверху вниз.

- Консервативный вариант входа: Цена пересекла облако индикатора ZB-CloudLines сверху вниз, сформировался откат, после чего произошло пересечение ценой линии Tenkan сверху вниз.

- Стоп-лосс ставится над ближайшим локальным максимумом.

Пример короткой сделки

По мнению экспертов журнала fortrader.org, использование Range баров может доставить некоторое неудобство для начинающих трейдеров, однако, их применение, несомненно, увеличивает эффективность применяемых индикаторов, а новичков простимулирует к более глубокому изучению вариантов отображения ценовых графиков (Range бары, графики Ренко и пр.)

Кроме того, большим «плюсом» стратегии является два варианта входа в рынок. Каждый трейдер может выбрать для себя подходящий вариант в зависимости от установленного для себя уровня риска.

Скачать шаблон и индикаторы торговой стратегии

Другие трендовые стратегии форекс

Практикующий трейдер

Человек, которые знает все о торговых стратегиях на форекс! Еженедельно с 2008 года он предлагает нам различные варианты и возможности торговли на валютном рынке Forex: авторские методики и популярные стратегии из Интернет.

fortrader.org

Индикатор Range Bars для MT4 и 5. Установка и настройка в терминале

Индикатор Range Bars, предназначен для исключения временных элементов из графиков ценового движения, что позволяет трейдерам видеть более «чистые» картинки, исключающие ненужные колебания. Ведь все мы не раз сталкивались с такими ситуациями, когда цены в течение продолжительного времени колеблются в каких-то небольших диапазонах, искажая при этом индикаторные показания и создавая на графиках «шумы».

Чтобы отфильтровать такие шумы, для MT4 и 5 и применяется индикатор Range Bars, скачать который в свободном доступе можно в сети Интернет.

Индикатор Range Bars для терминала MT4 и 5 – история создания

Как же появился такой полезный алгоритм, как индикатор Range Bars для MT4 и 5? Брокер и трейдер из Бразилии Висент М. Николелис младший, работая с нестабильными рынками, все больше убеждался, что ему просто необходимо найти способ понимания непредсказуемой рыночной сущности, в том числе и ее консолидированных действий или говоря проще – длительных боковых движений. Таким образом, он пришел к выводу, что поможет ему решить проблему исключение из уравнения временного фактора и концентрация внимания исключительно на цене.

Винсентом были разработаны бары цены, полностью игнорирующие такой элемент, как время и учитывающие исключительно ценовое движение. Так в 1995 году свет увидела фундаментально новая система изображения на графиках ценовых баров, разработанная Винсентом. Впоследствии такие бары цены стали называть «Рендж барами». Каждый из рендж баров обладает одинаковым ценовым приростом и закрывается в каждом из низших либо высших значениях цен, вне зависимости от места их открытия.

Теперь трейдеру нет нужды полагаться на временные показатели, то есть на графиках часы больше им не нужны.

Рендж бары не обуславливаются временными параметрами – для их формирования может понадобиться и несколько секунд, а возможно и час, в течение которых будет осуществляться ценовой прирост.

Анализ тренда на графиках Рендж баров, с использованием индикатора Range Bars

В целом индикатор Range Bars для MT4 и 5 создает тиковые графики с новыми барами, основанными на заранее заданных колебаниях цены. Данные колебания устанавливают пользователи для вычисления разницы между низшей и высшей ценой для каждого из баров. Бары будут продолжать строиться до тех пор, пока разница между их низшими и высшими ценами остаются меньше либо равными разнице, которую установил пользователь.

Как только тенденция покинет пределы данной разницы, будет формироваться новый бар, устанавливаться новое вычисление и продолжение нового формирования. При этом формирование баров не ограничено временными диапазонами, периоды времени, на протяжении которых строятся бары, будут для каждого из них различаться.

Сразу отметим, что данный вид графика выстраивается на основании тиковых данных, поэтому при любом укрупнении источников для построения (помимо тиков) может в их построение внести некоторые искажения.

Также следует сказать, что для рендж баров доступен любой вид анализа, построение МТС и использование торговых советников, как и для любых других графиков с фиксированными временными масштабами. Некоторые терминалы для торговли на Форекс, уже имеют в своей базе функцию Range Bars, но они, как правило, платные. Мы же хотим рассказать о том, что собой представляет индикатор Range Bars для MT4 и 5 и затронуть его параметры и настройки.

Суть использования и примеры работы индикатора Range Bars в MT4

Как известно, цены провоцируют индикаторы выдавать не совсем правильные сигналы. Дело здесь в том, что появление свечей происходит в определенном временном промежутке, а не когда цена пройдет установленный трейдером либо какой-нибудь значимый промежуток, выраженный в пунктах.

Индикатор Range Bars отличается как раз тем, что на его графике время отсутствует. Здесь ценовое движение обозначается каждой свечой, а не каким-либо временным промежутком. Другими словами, новый бар не будет сформирован до тех пор, пока цена не будет двигаться.

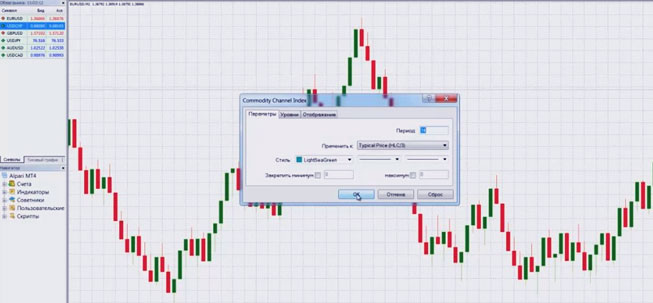

Рассмотрим на примере с индикатором CCI. Откроем график с Range Bars с промежутком в 13 пунктов. Такой же индикатор установим на обычный график и посмотрим, что будет происходить.

Теперь обратите внимание, как на графиках ведет себя CCI. Разница очевидна – на обычном графике мы видим мечущуюся индикаторную линию, не знающую, куда ей следует двигаться, а на range bars линия плавная и ровная.

Разворот линии происходит только тогда, когда наблюдается разворот цены, а не по причине непонятных рыночных «трясучек», как на обычных графиках. То же самое будет наблюдаться и с любым другим индикатором, хотя их показания могут отличаться, так как range bars не имеет зависимости от времени, и формирующаяся свечка появится, когда цена пройдет то количество пунктов, которое задано в настройках.

Установка индикатора Range Bars на график в MT4

Давайте теперь рассмотрим, как индикатор Range Bars для MT4 или 5 устанавливается на график. Итак, первым делом необходимо скачать архив с индикатором к себе на ПК. Далее этот архив открываем и копируем в терминал (следуя инструкции) файлы индикатора и библиотеки.

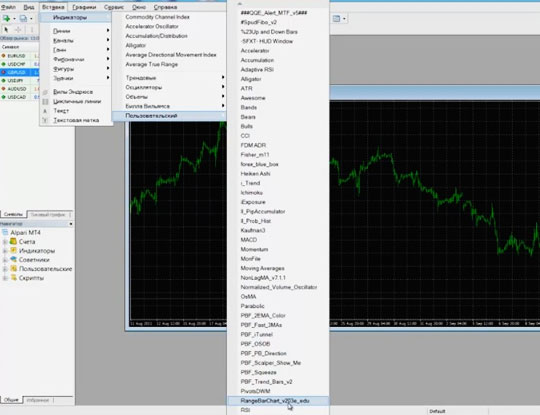

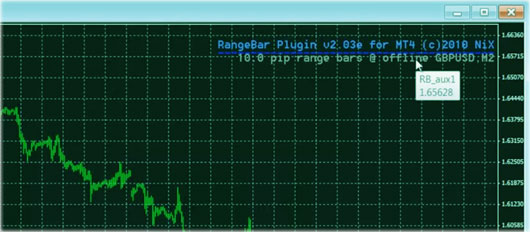

Для установки range bars, необходимо сразу определиться с торговым инструментом, поэтому далее открываете торговый терминал, выбираете пару валют, с которой собираетесь работать и переносите из окна «Навигатор» на ее график индикатор. Должны появиться приблизительно такие окна графика:

При правильном выполнении всех действий, в правой верхней части графика, Вы увидите надпись, где говориться, что установка произведена успешно. Но, это еще не все. Далее необходимо войти в Файл выбирайте – «Открыть автономно», а в данном окне найти необходимую пару валют с нужным временным интервалом. Ее следует выделить и нажать «Открыть». Все, после этого Вы получаете полноценный торговый график, с которым можете работать.

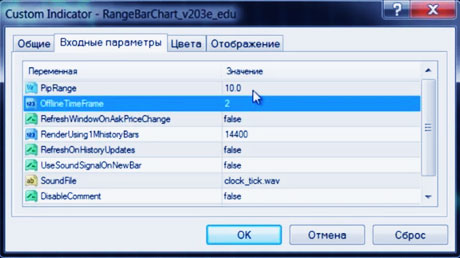

Настройки индикатора Range Bars в MT4 и 5

Если Вы желаете изменить стандартные настройки индикатора range bars для MT4 и 5, то сделать это можно зайдя во «Входные параметры».

Переменная «PipRange» отвечает за количество пунктов, которые трейдер желает видеть в range bars. По умолчанию стоит 13 пунктов.Следующая переменная «TimeFrame». Если трейдер будет работать лишь с одним графиком по своей паре валют, то TimeFrame ему будет не важен, так как в построении графика время не принимает участия.

Эту переменную используют для того, чтобы иметь возможность открывать несколько графиков по одной паре валют с отличающимися настройками переменной «PipRange».

Например, трейдер желает по паре EUR/USD открыть два графика с разными настройками «PipRange» (один 10 пунктов, второй 15 пунктов). В таком случае для открытия одного графика выставляется значение, например, 2, а для второго – 3. Эту настройку используют для того, чтобы графики можно было отличить в системе. Но если будет применяться один всего график, то можете ничего не менять.

Настройка переменной «Refresh Chart …» активирует учет цены «Ask», так как по умолчанию учитывается только «Bid».Переменная «Render Using I Mhistory Bars» отвечает за количество минутных баров, используемых во время расчетов. Если поставить нулевое значение, то при проведении расчетов будет использована вся доступная информация, касающаяся минутного временного отрезка.

Также в настройках Вы можете включить или отключить звуковые оповещения и строку комментариев, отображающуюся на графике в верхнем углу. Заканчиваем настройки range bars для MT4 и 5 нажатием кнопки «ОК». После чего на графике появится информация о заданных Вами значениях.

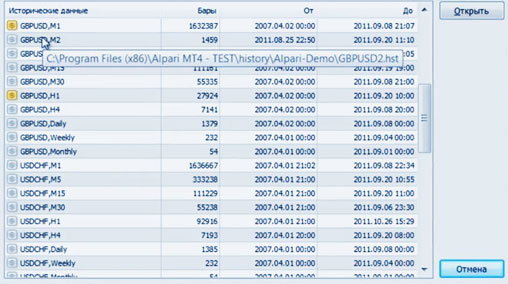

Активируем «Файл», выбрав «Открыть автономно». Выбираем пару (в нашем примере GBP/USD с тайм фреймом М2):

Щелкаем по ней мышкой для открытия графика. Далее при необходимости меняем отображение в барах на свечи.

В заключение отметим, что индикатор range bars для MT4 и 5 является оптимальным вариантом для использования в самых разнообразных трендовых стратегиях, так как именно он позволяет оперативно определить возникновение мощных тенденций возникающих на рынке.

ВИДЕО ОБЗОР:Графики рендж баров с индикатором Range Bars

infofx.ru

Техника торговли: Пробой утреннего рейнджа

Рынок открывается, и акции, находящиеся в вашем вотч-листе, начинают идти вверх. Вы принимаете решение открыть позицию в лонг и совершаете покупку. Но затем вы с удивлением обнаруживаете, что примерно через двадцать пять минут после открытия рынка акция останавливается и отказывается расти дальше. Например, акция PSX открывается по цене 50.50$, слегка падает, установив Low на 50.25$, а затем начинает агрессивно идти вверх. Вы принимаете решение присоединиться к движению и открываете позицию по 51.40$. После этого PSX продолжает идти вверх и достигает отметки 51.65$. Затем, примерно в 9:55, рост цены прекращается, и акция до конца дня ходит в узком диапазоне от 50.70$ до 51.20$. Дейтрейдеры очень часто "зависают" в таких позициях, если они не знакомы с концепцией пробития утреннего рейнджа.

Рынок открывается, и акции, находящиеся в вашем вотч-листе, начинают идти вверх. Вы принимаете решение открыть позицию в лонг и совершаете покупку. Но затем вы с удивлением обнаруживаете, что примерно через двадцать пять минут после открытия рынка акция останавливается и отказывается расти дальше. Например, акция PSX открывается по цене 50.50$, слегка падает, установив Low на 50.25$, а затем начинает агрессивно идти вверх. Вы принимаете решение присоединиться к движению и открываете позицию по 51.40$. После этого PSX продолжает идти вверх и достигает отметки 51.65$. Затем, примерно в 9:55, рост цены прекращается, и акция до конца дня ходит в узком диапазоне от 50.70$ до 51.20$. Дейтрейдеры очень часто "зависают" в таких позициях, если они не знакомы с концепцией пробития утреннего рейнджа.

Статистика говорит о том, что только 1/3 акций устанавливают High или Low дня в течение первых 30 минут работы торговой сессии. Это означает, что остальные 2/3 акций выходят на новые High или Low уже по прошествии первого получаса. Таким образом, если дейтрейдер покупает акцию в первые 30 минут, есть высокая вероятность того, что такая сделка не пойдет далеко в течение оставшейся части сессии. Поэтому, если вы хотите постоянно видеть рост своего торгового счета, то должны понимать и уметь применять на практике важные концепции утреннего рейнджа и пробоя утреннего рейнджа.

Давайте сначала рассмотрим концепцию пробоя утреннего рейнджа. Утренний рейндж определяется параметрами времени и цены. Элемент времени здесь - первые Х минут торговой сессии. Точную длительность каждый трейдер определяет в соответствии со своим стилем торговли.

Для лучшего понимания концепции утреннего диапазона давайте вернемся к рассмотренному выше примеру с акцией PSX. Как было сказано, акция установила Low на отметке 50.25$ и High - на 51.65$. Таким образом, установился 30-минутный утренний диапазон между 50.25$ и 51.65$. Профессиональные участники рынка, как правило, используют 30-минутный диапазон, поскольку многие экономические новости выходят в 10:00. Такие отчеты оказывают влияние на настроения участников рынка и могут изменять их с бычьего на медвежье или наоборот, что приведет к соответствующему движению цены. Второй фактор также связан с самими акциями. Движения цены часто обусловлены новостями, относящимися к конкретной акции. После того, как новость проанализирована и принята участниками рынка, акция снова начинает ходить обычным образом.

Поэтому, когда акция начинает подниматься выше утреннего рейнджа, это считается бычьим торговым сигналом, а когда цена опускается ниже него, это считается медвежьим сигналом. Это - основополагающая отправная точка для понимания трейдером концепции утреннего рейнджа и торговли по этой стратегии. Однако важны не только цена и время. В качестве третьей переменной выступает объем. Но прежде чем включить его в рассмотрение, нужно понимать концепции пробоя, уровней сопротивления и уровней поддержки.

Уровни сопротивления и поддержки

High и Low, установленные во время утреннего рейнджа, можно рассматривать как уровни сопротивления и поддержки соответственно. Если бы их не было, цена продолжила бы движение вверх или вниз (в зависимости от настроения участников рынка) уже в первые 30 минут. Чтобы лучше увидеть эти уровни, следует переключиться на 5-минутный таймфрейм, где более наглядно будет видна консолидация вблизи High и Low. Такая формация придаст большее значение уровням поддержки и сопротивления.

После того, как поддержка и сопротивление четко определены High и Low 30-минутного утреннего рейнджа, можно предпринимать решительные действия, если цена пробьет одну из этих линий вверх или вниз. Если какой-то из этих уровней виден не четко, то лучше переключить внимание на другую акцию, где поддержка и сопротивление проявляются более определенно.

Значение объемов

До этого мы рассматривали значение параметров цены и времени для торговли пробоя утреннего рейнджа. Теперь рассмотрим, насколько важное значение имеют объемы. Как известно, для биржевой торговли доступны около 8000 акций. И каждая из них в первые 30 минут после открытия рынка формирует High и Low. Как же трейдеру найти те несколько акций, на которых стоит сосредоточить внимание в начале торговой сессии? Ключом к ответу являются объемы.

До этого мы рассматривали значение параметров цены и времени для торговли пробоя утреннего рейнджа. Теперь рассмотрим, насколько важное значение имеют объемы. Как известно, для биржевой торговли доступны около 8000 акций. И каждая из них в первые 30 минут после открытия рынка формирует High и Low. Как же трейдеру найти те несколько акций, на которых стоит сосредоточить внимание в начале торговой сессии? Ключом к ответу являются объемы.

Больше всего заслуживают внимания те акции, которые на открытии рынка идут на повышенном объеме. В любой бычий или медвежий день количество акций, которые торгуются с повышенным объемом, может достигать 500 и более. Человек не в состоянии вручную проанализировать такой список, чтобы найти хороших кандидатов для торговли. Поэтому лучше сосредоточиться на предварительно определенной корзине акций, отобранных на основании таких параметров, как цена, средний объем торговли и истинный средний диапазон (ATR).

При торговле опционами можно применять дополнительные ограничения, чтобы находить акции, по которым есть опционы, которые имеют хорошую историю опционов, приличный спред, высокий объем опционов и высокий открытый интерес. Основываясь на этих критериях, можно сформировать корзину из 300 акций, за которыми вы будете следить в течение торгового дня. Таким образом, вы будете применять свою стратегию пробоя утреннего рейнджа только к этим 300 акциям.

После открытия рынка, просто фильтруйте отобранную корзину по объему. Например, акции, растущие в цене на объеме, который вдвое превышает обычный, имеют больше шансов на продолжение восходящего движения, чем те акции, которые растут на объеме, составляющем 50% от обычного. Применив такой фильтр, вы получите лишь небольшое число акций, на которых стоит сосредоточить внимание. Это облегчает работу по отбору 1-2 кандидатов для торговли в этот день. Таким образом, стратегия торговли пробоя утреннего рейнджа применяется к акциям, которые торгуются на повышенном объеме.

Допустим, у нас есть корзина из 300 акций, которую мы отобрали на основании упомянутых выше критериев. Применив фильтр объема на открытии рынка, в бычий день можно получить примерно 40 агрессивно растущих акций. Применив к этим 40 акциям фильтр 5-минутного утреннего рейнджа, можно отобрать 12-15 бумаг, которые пробили верхнюю границу диапазона, сформированного в первые 5 минут торговли. Именно на них и следует сосредоточить внимание начиная с шестой минуты после открытия рынка.

Нужно быстро просмотреть более глобальную картину по этим акциям, используя дневной и 60-минутный графики. Такой анализ позволит сократить ваш список до 8-10 акций, исходя из ряда критериев, например: пересечение 50-дневной или 200-дневной скользящей средней снизу вверх, выявление условий перепроданности, продолжение текущего тренда или начало нового.

Наряду с 5-минутным утренним рейнджем можно использовать и 15-минутный утренний рейндж. Такой дополнительный фильтр исключит те акции, в которых движение прекратилось, и началась консолидация или откат.

Допустим, фильтр 15-минутного утреннего рейнджа выдает 5 акций. Несложно будет наблюдать за их дальнейшим поведением. Теперь можно проверить новости по этим 5 акциям, выходит ли сегодня отчет, где находятся уровни поддержки и сопротивления на дневном графике, какой потенциал движения будет иметь сделка и т.п.

Если у вас остались открытые позиции с предыдущего дня, их тоже нужно проверить в это время. Таким образом, в течение вторых 15 минут после открытия рынка (с 9:45 до 10:00), вы занимаетесь своими открытыми позициями и ждете выхода новостей в 10:00. Можно пока также просмотреть индексы и соответствующие фьючерсы, чтобы увидеть, не уперлись ли они в уровень поддержки/сопротивления и не откатывают ли от High/Low текущего дня или премаркета.

5 акций-кандидатов в вотч-листе позволяют трейдеру быть готовым к совершению сделки по любой из них.

Жизненный цикл акции

Один из вариантов плана реализации стратегии пробоя утреннего рейнджа предусматривает открытие позиции в лонг сразу же, как только цена акции поднимется выше High 30-минутного диапазона, при условии, что вышедшие в 10:00 новости имеют положительное влияние на широкий рынок. При совершении такой сделки нужно учитывать оставшийся потенциал движения и наличие объема выше среднего. Если объем составляет 200% и более от среднего, есть огромный потенциал движения, и акция идет на сильной хорошей новости (например, получение фармацевтической компанией разрешения от FDA), то сделку можно открывать на основании 5-минутного, а не 30-минутного утреннего рейнджа.

Один из вариантов плана реализации стратегии пробоя утреннего рейнджа предусматривает открытие позиции в лонг сразу же, как только цена акции поднимется выше High 30-минутного диапазона, при условии, что вышедшие в 10:00 новости имеют положительное влияние на широкий рынок. При совершении такой сделки нужно учитывать оставшийся потенциал движения и наличие объема выше среднего. Если объем составляет 200% и более от среднего, есть огромный потенциал движения, и акция идет на сильной хорошей новости (например, получение фармацевтической компанией разрешения от FDA), то сделку можно открывать на основании 5-минутного, а не 30-минутного утреннего рейнджа.

Другой вариант реализации данной стратегии предусматривает использование уровня сопротивления 30-минутного диапазона (High) в качестве уровня поддержки после начального пробоя. В этом случае предполагается, что акция должна откатить к этому уровню или немного ниже него. Например, акция может консолидироваться в течение последних 5 минут 30-минутного утреннего рейнджа, а после его пробоя - откатить к зоне этой консолидации, прежде чем начнет движение выше. Именно в этот момент следует открывать позицию в лонг. При этом, акция не должна пойти ниже Low дня. Если же это случится, значит, что-то с ней не так, цену контролируют продавцы, и пора отсекать убытки.

Эта стратегия предполагает более позднее открытие сделок, что дает возможность провести некоторый дополнительный анализ по акции. Ищите в ней новостные события, предстоящий после закрытия рынка выход отчета, информацию о слиянии/поглощении и т.п. Любой из этих факторов может заставить акцию двигаться.

Причина отката цены к уровню High утреннего рейнджа может не иметь отношения к самой акции, а являться следствием отката широкого рынка. Тем не менее, вы можете заметить, что цена нашла поддержку непосредственно вблизи верхней границы утреннего рейнджа. Решительные действия для открытия позиции в лонг (путем покупки акций или опциона Колл) следует предпринимать сразу же, как только цена начнет движение вверх после отскока от верхней границы 30-минутного диапазона. При этом, мы исходим из предположения, что движение в акции будет поддержано ростом рынка так же, как мы наблюдали это при откате.

Некоторые акции после пробития 30-минутного утреннего рейнджа продолжают идти вверх без отката, не предоставляя хорошей возможности для входа и участия в этом движении. В таком случае можно искать откат или консолидацию примерно через час после открытия. Это может произойти на уровне выше, чем зона консолидации 30-минутного диапазона. Точку для входа следует искать, когда консолидация завершится, и цена покажет, что хочет продолжить движение вверх. Напомним, что решение о входе должно основываться на том, что у сделки еще остается хороший потенциал, который может принести вам приличную прибыль. Научиться находить сделки с хорошим соотношением риск/прибыль можно на курсах для трейдеров от компании United Traders.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

utmagazine.ru