Виды валютных курсов их характеристика и методы регулирования. Определение курса валют

понятие, виды, функции, порядок установления. Факторы, влияющие на валютный курс.

Важнейшими элементами любой валютной системы являются валюта и валютный курс.

ВАЛЮТА (от итал. valuta- цена, стоимость) - это денежная единица, используемая для измерения величины стоимости товара.

Понятие «валюта» применяется в трех значениях:

а) денежная единица страны (доллар, иена, рубль и др.) и тот или иной ее тип: бумажная, металлическая;

б) иностранная валюта-денежные знаки иностранных государств.а также кредитные и платежные средства, выраженные в иностранных денежных единицах и используемые в международных расчетах;

в) международная (региональная) денежная расчетная единица и платежное средство (СДР, выпускаемые МВФ и ЕВРО, выпускаемые Европейской системой центральных банков, возглавляемой Европейским Центральным банком).

В зависимости от режима использования валюты подразделяются на:

а) полностью обратимые (свободно конвертируемые),

б) частично обратимые (частично конвертируемые),

в) необратимые (неконвертируемые, замкнутые).

Полностью обратимыми называются валюты стран, законодательстве которых практически отсутствуют валютные ограничения. Эти валюты обмениваются на любые другие валюты без специальных на то разрешений. К ним относятся доллар США, доллар Канады, швейцарский франк, японская иена и некоторые другие.

Частично обратимыми являются валюты стран, в которых сохраняются валютные ограничения, особенно для резидентов1, в отношении определенного круга валютных операций,

К необратимым относятся валюты тех стран, в которых действуют различные ограничения и запреты как для резидентов, так и для нерезидентов, касающиеся ввоза и вывоза национальной и иностранной валюты, валютного обмена, продажи и покупки валюты и валютных ценностей и др.

Конвертируемость валют является одним из инструментов, с помощью которого нейтрализуется влияние национальных границ на движение товаров, услуг и капиталов в масштабах мирового рынка.

КОНВЕРТИРУЕМОСТЬ, или обратимость (от лат. convertere- изменять, превращать) - способность национальной валюты свободно, без ограничений обмениваться на иностранные валюты и обратно без прямого вмешательства государства в процесс обмена.

ВАЛЮТНЫЙ КУРС - это стоимостное соотношение двух валют при их обмене, или «цена» денежной единицы одной страны, выраженная в денежных единицах другой страны или в международных платежных средствах. Он отражает в усредненном виде сложный комплекс взаимоотношений между двумя валютами: соотношение их покупательной способности; темпы инфляции в соответствующих странах; спрос и предложение конкретных валют на международных валютных рынках и др.

Важнейшим элементом валютной системы является валютный паритет — соотношение между двумя валютами, устанавливаемое в законодательном порядке. При монометаллизме — золотом или серебряном — базой валютного курса являлся монетный паритет — соотношение денежных единиц разных стран по их металлическому содержанию. Он совпадал с понятием валютного паритета.

Режим валютного курса также является элементом валютной системы. Различаются фиксированные валютные курсы, колеблющиеся в узких рамках, и плавающие курсы, изменяющиеся в зависимости от рыночного спроса и предложения валюты, а также их разновидности.

При золотом монометаллизме валютный курс опирался на золотой паритет — соотношение валют по их официальному золотому содержанию — и стихийно колебался вокруг него в пределах золотых точек. Классический механизм золотых точек действовал при двух условиях: свободная купля-продажа золота и его неограниченный вывоз. Пределы колебаний валютного курса определялись расходами, связанными с транспортировкой золота за границу (фрахт, страхование, потеря процентов на капитал, расходы на апробирование и др.), и фактически не превышали ± 1% от паритета. С отменой золотого стандарта механизм золотых точек перестал действовать.

Валютный курс при неразменных кредитных деньгах постепенно отрывался от золотого паритета, так как золото было вытеснено из обращения в сокровище. Это обусловлено эволюцией товарного производства, денежной и валютной систем. Для середины 1970-х гг. базой валютного курса служили золотое содержание валют — официальный масштаб цен и золотые паритеты, которые после Второй мировой войны фиксировались МИФ. Мерилом соотношения валют была официальная цена золота в кредитных деньгах, которая наряду с товарными ценами являлась показателем степени обесценения национальных валют. В связи с отрывом в течение длительного времени официальной, фиксируемой государством цены золота от его стоимости, усилился искусственный характер золотого паритета.

Валютный курс оказывает большое влияние на многие макроэкономические процессы, происходящие в мировой и национальной экономике. От уровня валютного курса, с помощью которого сопоставляются цены на товары и услуги, произведенные в разных странах, зависит конкурентоспособность национальных товаров на мировых рынках, объемы экспорта и импорта, а, следовательно, и состояние баланса текущих операций.

Ни одна из систем валютных курсов не обладает исключительным преимуществом с точки зрения достижения полной занятости и стабильного уровня цен.

Основное преимущество системы фиксированных валютных курсов — их предсказуемость и определенность, что положительно сказывается на объемах внешней торговли и международных кредитов. Недостатками данной системы являются, во-первых, невозможность проведения независимой денежной политики и, во-вторых, большая вероятность ошибок при выборе фиксируемого уровня валютного курса.

Основное достоинство гибкого валютного курса заключается в том, что он выступает «автоматическим стабилизатором», способствующим урегулированию платежного баланса. В то же время значительные колебания валютных курсов отрицательно сказываются на финансах, порождая неопределенность в международных экономических отношениях.

Валютный курс как макроэкономический показатель, отражающий положение страны в системе мирохозяйственных связей, занимает особое место в системе показателей, используемых в качестве средств государственного регулирования платежного баланса. Причина заключается в том, что его повышение или понижение немедленно и непосредственно воздействует на экономическое положение страны. Изменяются ее внешнеэкономические показатели, валютные резервы, задолженность, динамика товарных и финансовых потоков.

Существует несколько вариантов установления курсовых соотношений между национальной и иностранной валютами:

«плавающий» валютный курс - курс национальной валюты по отношению к иностранным - свободно колеблется в зависимости от спроса и предложения;

регулируемое, или «грязное плавание» — курс национальной валюты колеблется до тех пор, пока изменения не достигают определенного предела, после чего государство начинает использовать регулирующие рычаги;

«ступенчатое плавание» — курсы валют колеблются, но в случае достижения определенных пределов при наступлении «фундаментальных или структурных изменений», когда обычные финансовые меры по регулированию оказываются недостаточными, страна получает право на девальвацию, то есть разовое изменение курса;

«совместное плавание», или принцип «валютной змеи» — курсы валют колеблются вокруг какого-либо официально установленного паритета, но при этом их колебания не оставляют определенные фиксированные пределы;

фиксированный курс — национальная валюта жестко привязана к другой валюте или к другому паритету.

Общим для всех случаев является использование динамики изменения курсов (или соотношения своей и иностранной валюты) для корректировки платежного баланса. Эти изменения могут быть разовыми или регулярными и принять форму девальвации (если стоимость национальной валюты постоянно падает) или ревальвации (при чрезмерном повышении курса национальной валюты).

Регулируемое, или «грязное плавание», «ступенчатое плавание», «совместное плавание», или принцип «валютной змеи» — все формы валютного регулирования представляют собой модифицированные варианты двух основных подходов к регулированию курсовых соотношений: «плавающего» валютного курса, свободно колеблющегося в зависимости от спроса и предложения, и жестко фиксированного курса. Отдельные элементы этих двух курсов объединяются между собой в различных комбинациях.

Особенность свободно колеблющегося валютного курса заключается в том, что его колебания рассматриваются если не в качестве единственного, то, по крайней мере, важнейшего средства, обеспечивающего регулирование платежного баланса страны. Объясняется это механизмом корректировки: более легкий способ выравнивания баланса — изменение цены валюты, определяющей соотношение между ценами, по сравнению, например, с перестройкой всего внутреннего механизма хозяйственных связей (налогообложения, эмиссионной деятельности и т.д.). Колебания цены валюты, происходящие параллельно платежному дисбалансу, дают возможность менее «болезненно», без привлечения внешних источников финансирования, осуществлять корректировку. Сторонники использования «плавающего» валютного курса подчеркивают его способность автоматически регулировать величину экспорта и импорта.

«Плавающий» валютный курс позволяет экспортировать товары, по которым страна имеет сравнительные преимущества, и таким образом оптимизирует ее участие в международном разделении труда.

К преимуществам «плавающего» валютного курса относится возможность правительства проводить относительно независимую национальную экономическую политику (прежде всего направленную на обеспечение большей занятости и увеличение темпов экономического роста).

Например, сторонники введения «плавающего» курса доллара США отмечают необходимость проведения более независимой экономической политики в условиях выполнения долларом США функции мировой валюты и вытекающих из этого обязательств.

В современных условиях на валютный курс влияет множество факторов, которых не могут учесть ни правительство, ни Центральный банк, ни какие-либо другие официальные органы.

Именно «плавающий» валютный курс наиболее реально отображает эти воздействия и обеспечивает эффективную реакцию на них, свидетельствуя о действительной стоимости национальной валюты на мировом рынке. Такой подход объясняет, почему в большинстве стран полностью свободное «плавание» использовалось лишь в течение коротких периодов времени для определения реальной цены национальной валюты.

В то же время «плавающий» курс имеет недостаток. Значительные краткосрочные его колебания могут дестабилизировать внешнеторговые сделки и привести к убыткам в связи с невозможностью выполнения ранее заключенных контрактов.

Перечисленные недостатки исключает фиксированный курс, привязанный к какой-либо стабильной стоимостной единице. Фиксированный курс позволяет прогнозировать предпринимательскую деятельность, регулировать уровень прибыльности будущих инвестиционных программ. I Практически все предприниматели и банкиры выступают за фиксированный курс национальной валюты.

Фиксированный курс особенно важен для отраслей, ориентированных на значительный объем импортных поставок (высокотехнологичные отрасли) с высокой долей экспорта в общем объеме производства. Такой курс означает прогнозируемые в будущем суммы переводимой валюты, необходимые для разработки программ инвестиционной деятельности, связанных с длительным сроком окупаемости вкладываемых средств. Фиксированный курс эффективен для организаций, осуществляющих длительные и стабильные связи. Он особенно выгоден для сохранения и поддержания политического «лица» руководства и свидетельствует о прочности и надежности экономической политики правительства. Правительство берет на себя обязательство поддерживать стабильность валюты, а соответственно и положение страны в системе мирохозяйственных связей. Руководство страны как бы подтверждает, что на национальном и международном уровнях имеется достаточно доверия и финансовых средств для того, чтобы поддержать стабильность национальной денежной единицы. При этом оно берет на себя расходы по «сглаживанию» возможных краткосрочных колебаний, особенно опасных для внешнеторговых сделок.

Введение фиксированного валютного курса ставит перед национальным правительством ряд проблем. Важнейшая из них — поддержание «внешнего равновесия», то есть балансирование внешних расчетов с целью поддержания валютного курса на постоянном уровне.

Эффективность и целесообразность использования фиксированного или «плавающего» валютных курсов как средства регулирования платежного баланса можно свести к следующему. Являясь свидетельством стабильности и прочности экономической и политической системы страны, фиксированный курс может существовать лишь в условиях стабильной макроэкономической политики правительства. Программы создания рабочих мест, налоговая политика — все должно быть подчинено интересам поддержания стабильного курса национальной валюты.

studfiles.net

Валютный курс и его виды

Сегодня я вам простыми словами объясню, что такое курс валют или валютный курс, какие режимы и виды валютных курсов бывают, что означает каждый вид, на какие из них стоит ориентироваться в разных ситуациях. Думаю, что это должен знать каждый, чтобы грамотно разбираться не только в экономических процессах, но и в финансовых вопросах, затрагивающих его лично. То есть, тема очень важна, и если кто еще не совсем ее понимает – настоятельно рекомендую прочесть и хорошо запомнить.

Что такое валютный курс?

Начнем с понятия валютного курса. Курс валюты – это стоимость одной денежной единицы, выраженная в другой. В некоторых случаях валютный курс может выражаться в стоимости других активов (драгоценных металлов, ценных бумагах и их производных).

В курсе валют всегда участвуют две валюты (либо валюта и актив). Одна из них называется базовой, а другая – котируемой. Котируемая валюта – это та, в единицах которой выражается стоимость базовой. Если мы говорим о курсе валют в отдельно взятой стране, то ее национальная валюта будет выступать котируемой, а иностранные валюты или активы мирового спроса – базовыми. А на международном валютном рынке могут встречаться разные варианты сочетания базовых и котируемых валют: одна и та же валюта по отношению к разным другим валютам может выступать как базовой, так и котируемой.

В обозначении валютного курса используются т.н. валютные пары – дроби, в которых числителем выступает базовая валюта, а знаменателем – котируемая.

Например, курс доллара к рублю выражается валютной парой USD/RUB (доллар/рубль, доллар в рублях), в которой рубль – национальная валюта, находится в знаменателе и является котируемой, а доллар – иностранная валюта, находится в числителе и является базовой. Курс доллара к рублю 65,50 означает, что 1 доллар стоит 65,50 рублей.

Виды валютных курсов.

Давайте рассмотрим основные виды валютных курсов. Прежде всего, нужно сказать, что курсы валют в государстве могут быть фиксированными и плавающими – это разные режимы валютных курсов. Фиксированный валютный курс устанавливается административно, вне зависимости от реальной рыночной ситуации, он может длительное время вообще не меняться, а плавающий – свободно корректируется рынком, постоянно изменяется, как бы “плавает”.

В чистом виде плавающий валютный курс встречается очень редко, причем, на постсоветском пространстве не встречается вообще. Чаще всего используется некое сочетание этих двух режимов валютного курса: курс является плавающим, но с определенной степенью фиксации, которая, в зависимости от ситуации, может быть разной.

Подробнее о различиях, преимуществах и недостатках этих двух видов валютного курса писал в отдельной статье Фиксированный и плавающий валютный курс в Украине, причем, там рассмотрен переход от фиксированного курса к плавающему и его последствия. В принципе, все это можно применить к любой стране, находящейся в похожей ситуации.

Наверняка, все знают, что внутри одной страны, в один и тот же день курс валют может быть разным. Это происходит в том числе и потому, что речь идет о разных видах валютных курсов. Давайте рассмотрим, какими они могут быть.

Курс валют Центрального банка. Или так называемый официальный курс валют. Это курс иностранных валют к национальной, устанавливаемый центральным банком страны ежедневно в рабочие дни. В каждом государстве и каждом центральном банке действует своя методика установки официальных курсов валют. Например, ЦБ РФ устанавливает курс доллара к рублю на следующий день, исходя из среднего курса на биржевых торгах текущего дня с момента начала торгов до 11:30. При этом для других валют действуют другие методики расчета официального курса, например, курс евро к рублю рассчитывается, исходя из курса доллара. Поэтому официальные курсы валют ЦБ РФ могут существенно отличаться от биржевых и коммерческих, если после 11:30 до закрытия торгов на рынке произошли существенные изменения котировок.

Купить или продать валюту по курсу ЦБ практически невозможно, за исключением некоторых случаев (например, редко бывает, что по этому курсу банк продает валюту для погашения кредитов или размещения на депозит). Зато от этого курса рассчитываются очень многие показатели, например, суммы валютных контрактов (в переводе на нацвалюту), рассчитываются все банковские комиссии и т.д.

Курс валют на бирже. Это валютный курс, устанавливающийся в ходе проведения торгов в тех странах, где есть валютная биржа. Например, на постсоветском пространстве она есть в России, а в других странах СНГ, насколько мне известно, нет. Биржевой курс валют может меняться ежесекундно, и на его образование, как правило, напрямую не влияют никакие государственные регуляторы: он формируется, исходя из сочетания спроса и предложения на рынке на конкретную валюту. Если предложение валюты больше, чем спрос на нее – ее курс будет падать, если наоборот – расти.

Лучше всего наблюдать курс валют на бирже через онлайн графики, поскольку он постоянно меняется, и любая оффлайн-информация будет устаревшей, если только речь не идет о биржевом курсе на конкретное время (например, на момент открытия или закрытия торгов).

Обратите внимание, что не курс Центробанка, а именно курс валют на бирже является основой для формирования коммерческих курсов.

Курс валют на межбанке (межбанковском валютном рынке). Это валютный курс, формирующийся на торгах, которые проводят между собой банки, покупая и продавая валюту для собственных нужд или по поручению клиентов. Курс валют на межбанке тоже может меняться на протяжении дня, но не так часто и постоянно, как на бирже. Для многих стран СНГ, в которых нет валютной биржи, именно этот валютный курс является основным ориентиром для формирования коммерческих курсов валют.

На межбанке уже есть фактически 2 курса валют: курс покупки и курс продажи, тогда как на бирже и установленный Центробанком он только один.

Коммерческий курс валют в банках. Это те курсы валют, которые вы видите на табло банков и на кассах, то есть, курсы, по которым банки продают и покупают валюту у населения. Здесь тоже всегда выставляется 2 курса: курс покупки и курс продажи, причем, маржа (разница) между ними максимальная, выше чем на межбанковском рынке.

Курс покупки и продажи валюты в подавляющем большинстве случаев отклоняются в разные стороны от биржевого курса или от курса валют на межбанке. Если рассматривать связь, то от биржевого курса до коммерческого маржа расширяется.

Например, курс доллара к рублю на бирже – 65,50. Курс покупки и продажи на межбанке 65,30 – 65,70. Коммерческие курсы в банках 64,50 – 66,50.

Каждый банк выставляет свои коммерческие курсы, исходя из своей валютной политики, поэтому в разных банках они отличаются. На межбанковском рынке курсы для всех одинаковы, но клиентам банки часто озвучивают другие курсы, откладывая разницу себе в доход. Увы, но это не редкость. Тем не менее, есть общее правило, которое действует в большинстве случаев:

Курсы валют на межбанке выгоднее, чем коммерческие курсы в банках, а на бирже – выгоднее, чем на межбанке.

Чаще всего операции купли-продажи на межбанковском валютном рынке банки совершают для своих бизнес-клиентов, ведущих экспортную или импортную деятельность. Но физическое лицо тоже может купить валюту на межбанке, правда, во многих случаях только для определенных целей (например, для отправки перевода, погашения кредита, размещения вклада и т.д.). За такую операцию банки взимают комиссию, поэтому, чтобы точно определить где выгоднее, нужно сравнивать коммерческий курс валют с межбанковским с учетом комиссии банка. Еще больше затрудняет выбор тот факт, что точный курс межбанка предугадать нельзя, однако, в заявке банку можно указать желаемый курс, ниже или выше которого совершать операцию не нужно.

Физическое лицо может купить валюту и на бирже, но в этом случае тоже придется понести дополнительные расходы при работе с биржевым брокером (без него выйти на торги не получится). Подробнее об этом я рассказывал в отдельной статье: Как купить доллары на бирже?

Также, в заключение хочу дать ссылку на статью, рассказывающую о том, от чего зависит валютный курс: почему курс валюты в государстве растет или падает – это тоже очень важно знать каждому, чтобы грамотно планировать свои личные финансы.

Теперь вы знаете, что такое валютный курс, что он обозначает и как выражается, какие бывают режимы и виды валютных курсов, чем отличается курс валют ЦБ, на бирже, на межбанке и коммерческий курс.

Повышайте свою финансовую грамотность, учитесь профессионально управлять личными финансами и семейным бюджетом на страницах сайта Финансовый гений. Подписывайтесь на наши официальные страницы в социальных сетях, чтобы удобно следить за обновлениями. До новых встреч!

fingeniy.com

Как определить реальный валютный курс

15 июля 2018

Автор КакПросто!

Под реальным валютным курсом понимают отношение стоимости определенной эталонной корзины товаров к стоимости такого же набора товаров в отечественной экономике. При этом обе стоимости должны быть выражены в единой валюте. Несмотря на различия в подходах к определению равновесного реального курса валюты, этот показатель довольно точно отражает положение дел в экономике государства.

Статьи по теме:

Инструкция

Используйте для определения реального валютного курса формулу:Q = (P’ x S) / P, гдеP’ – стоимость базовой корзины за рубежом в единицах соответствующей валюты;S – курс иностранной валюты;P – стоимость базовой корзины товаров в отечественной экономике;х – знак умножения;/ - знак деления.Обратите внимание, что реальный валютный курс здесь выражается в безразмерной величине, поэтому более информативен, чем номинальный курс.Используйте макроэкономический подход к определению реального валютного курса, чтобы устранить зависимость показателей от объема денежной массы в стране и уровня цен. В основе макроэкономического подхода лежит всесторонняя оценка изменения технологий производства, спроса и мирового окружения государства.

При наличии данных о потоках капитала, перемещающихся из одной страны в другую, примените подход на основе платежного баланса. Экспортно-импортные потоки встречаются на валютном рынке, что приводит к формированию реального валютного курса. Проведите анализ накопления иностранных активов в ходе колебаний номинального курса валюты.

Рассчитайте реальный валютный курс, используя колебания прибыльности производства в отраслях торгуемых товаров. Характеристики производства в этом секторе сильно влияют на реальный валютный курс. Высокие показатели свидетельствуют о развивающемся производстве, низкий реальный валютный курс характерен для наиболее развитых стран.

Оцените влияние полученного показателя на конкурентоспособность отечественных товаров. Если реальный курс иностранной валюты высок, а отечественная валюта слаба, это ведет к стимулированию экспорта товаров из страны. Такое положение также ведет к уменьшению импорта и снижению благосостояния потребителей.Видео по теме

Обратите внимание

При вычислении реального валютного курса возникают сложности, связанные с тем, что наборы товаров, входящих в потребительскую корзину, отличаются в разных странах. Ко всему прочему, может существенно отличаться и качество таких товаров.

Совет полезен?

Распечатать

Как определить реальный валютный курс

Похожие советы

www.kakprosto.ru

Актуальные курсы валют в 2016 году

Понятие валютного курса

Валютный курс – это экономическая категория, которая показывает соотношение между национальной и иностранной валютой. Он является неотъемлемой частью экономического развития современного государства. Курс показывает существующую цену денежной единицы одного государства, отраженную в иностранной валюте другого.

Кто и как устанавливает валютный курс

Валютный курс на сегодня не существуют самостоятельно от системы государства. Он устанавливается и контролируется руководящими органами.

Деятельность Центрального Банка РФ направлена на регулирование валютного курса. Также она дает прогнозы роста иностранных валют, например, курс доллара по отношению к рублю.

Официальный сайт Банка России онлайн предоставляет информацию не только о реальном и номинальном валютном курсе, но и содержит архив изменения валютных курсов за прошлые годы.

Курс иностранной валюты определяется по итогам заседаний Международных валютных бирж. Данная организация выступает межгосударственным регулятором соотношения курса валют. Однако внутри каждого государства также существуют подобные структуры. В нашей стране такую роль играет Московская валютная биржа.

Установление валютного курса опирается на динамику спроса и предложения национальной валюты на валютных биржах.

Спрос национальной валюты зависит от определённых факторов:

- Спрос на национальную валюту будет тем больше, чем больше иностранные государства заинтересованы в товарах, которые производятся внутри этой страны.

- Также он напрямую зависит от спроса других стран на ценные бумаги данного государства.

Предложения национальной валюты зависит от таких факторов как:

- Спроса государства на товары и продукты других стран.

- Это же относится и к финансовым активам иностранного государства. Чем выше спрос на них, тем будет больше предложение национальной валюты на международном рынке.

В Российской Федерации Центральный Банк, как главный регулятор валютного курса, следит за статистикой спроса и предложения национальной валюты. Кроме того Банк России выступает также, как валютный информатор курса валют на неделю.

Классификация валютных курсов

Валютный курс имеет широкую видовую множественность. Она определяется тем или иным критерием классификации. Рассмотрим существующие в современной финансовой системе виды валютных курсов. Их сущность и классификация отражается в отдельных категориях.

Первая категория это разделение валютного курса по учету инфляции. Здесь выделяют такие разновидности, как:

- Реальный валютный курс – это ценовая политика товарооборота как внутри страны, так и за ее пределами.

- Номинальный валютный курс представляет собой фактический валютный курс, действующий на территории страны. То есть он показывает принятое соотношение национальной и иностранный валюты.

Еще одной категорией является деление по виду сделок. Сюда входят:

- Курс срочной сделки.

Его суть сводиться к тому, что он устанавливается для определённого валютного контракта, который будет исполнен через некоторое время. Такой курс еще именуют как форвардный.

- Курс своп — сделки.

Характеризуется данный вид тем, что одновременно несколько банков совершают куплю или продажу иностранной валюты. Но расчет по этой сделке проводится в течение нескольких дней.

- Курс спот — сделки.

Применяется в тех ситуациях, когда и продажа, и покупка валюты происходит в одно время.

Далее экономическая теория выделяет классификацию по способу расчета. К ней относятся следующие виды валютных курсов:

- Паритетный валютный курс.

Является официальным. Он лежит в основе всей системы валютного регулирования.

- Фактический валютный курс.

Показывает реальное положение дел в торговых отношениях. Так как с опорой на него, совершаются все сделки. Он может существенно отличаться от паритетного курса.

Следующий критерий выделения видов валютного курса определяется отношением к участникам сделки. Сюда входят такие подвиды:

- Курс покупателя.

Суть его сводится к тому, что Центральный Банк РФ скупает иностранную валюту. При этом основная задача банка купить ее по низкой цене.

- Курс продавца.

Банка России продает приобретенную ранее валюту. Но делает это с максимальной выгодой. Как правило, курс продавца на одну и ту же валюту выше, чем курс покупателя.

Также в экономике государства выделяют валютные курсы по способу продажи. В этой категории существуют такие виды, как:

- Банкнотный курс.

Он широко распространен в банковской системе и основывается на безналичном расчете. Банк продает другому банку банкноты иностранной валюты в счет оплаты каких-либо операций.

- Обменный курс.

Его суть сводиться к обмену национальной валюты на иностранную валюту по установленному тарифу.

Выделяется еще один критерий классификации, который основывается на отношении к паритету покупательской способности валют. В данном случае существуют следующие виды:

- Паритетный – это официальный валютный курс, который закреплён и подлежит государственному регулированию.

- Завышенный валютный курс характеризуется тем, что его соотношение валют превышает паритетный курс в пользу национальной валюты.

- Заниженный валютный курс характеризуется понижением курса национальной валюты. Как правило, он широко применяется в международных экономических сделках.

Что такое режим валютного курса

Валютный курс имеет свой режим существования. Под ним принято считать механизм удержания соотношения валют разных государств.

Экономическая наука выделяет такие виды валютного режима, как:

- Фиксированный валютный курс.

Суть его сводится к тому, что на законодательном уровне определяется соотношение национальной и иностранной валют. Такой вид характерен для государств с устойчивой экономической системой, например, для стран западной Европы.

- Плавающий валютный курс.

Он отличается от фиксированного курса тем, что в нем соотношение валют определяется на торгах. Никто не знает заранее, какое оно будет. Такой курс сложно прогнозировать. Но в трудных экономических ситуациях внутри государства такой выбор валютного курса является единственно правильным. Например, подобная обстановка сложилась в России в конце 2014 года. Центральный Банк РФ отпустил валютный курс, не стал его фиксировать. И ситуация с иностранными валютами сама в течение нескольких месяцев нормализовалась.

- Режим валютного коридора.

Для него характерно удержания курса национальной валюты в заданных значениях на протяжении определённого срока.

- Режим коллективного плавания.

В нем принимают участие несколько государств, которые согласовывают допустимый курс иностранной валюты и удерживают его в течение ограниченного времени.

- Также редко встречающимся на практике режимом валютного курса является режим скользящей фиксации.

При данном виде ЦБ страны ежедневно устанавливает рыночный курс иностранной валюты.

Указанным перечнем виды режимов валютных курсов не ограничены. В экономической теории их существует гораздо больше, но они редко или вообще не применяются на практике.

От чего зависит формирование валютного курса

Курс валют подчиняется государственному регулированию. Поэтому выделяют определённые факторы, влияющие на него. Они делятся на общие, структурные и конъектурные.

Общими факторами, определяющими уровень формирования валютного курса, являются следующие:

- политическая обстановка в стране;

- уровень экономического развития государства;

- катастрофы, которые произошли в государстве;

- международное политическое положение государства в мире;

- роль государства на международном экономическом рынке.

К структурным факторам, которые влияют на валютный курс внутри страны, относят такие, как:

- способность национального товара конкурировать на мировом рынке;

- темпы роста национального дохода государства;

- уровень развития рынка облигаций, акций;

- ценовая политика государства относительно национальных и импортных товаров.

Конъектурные факторы напрямую связаны с деятельностью государства за пределами своих территорий. Среди них можно выделить следующие виды:

- важную роль при установлении валютного курса играет уровень инфляции внутри государства;

- при установлении валютного курса учитывается состояние платежной способности государства;

- проводимая в нем общая валютная политика;

- роль национальной валюты в осуществлении международных сделок и проводимых по ним расчетам;

- покупательная способность единицы национальной валюты.

Основные методы регулирования валютного курса

Процесс регулирования и установления валютного курса носит название валютной котировки.

В экономической теории выделяют такие методы регулирования валютного курса, как:

- Прямая котировка валют.

Сущность такого метода сводить к тому, что за основу берется единица иностранной валюты, а затем определяется ее соотношение с национальной. Такая котировка является распространенной и чаще всего применяется в практике.

- Второй метод регулирования носит название косвенной котировки валют.

В ней за основу берется единица национальной валюты. Данный метод указывает стоимостное выражение национальной валюты в иностранной.

Значение валютного курса

Значение валютного курса для экономического и финансового развития государства состоит в следующем:

- валютный курс любой страны призван поддерживать торговые и внешнеэкономические отношения между государствами;

- он является единственным показателем спроса национальной валюты на мировой арене;

- валютный курс выступает также в качестве регулятора внутреннего экономического и финансового развития страны. При правильном контроле над ним страна может обезопасить себя от девальвации и ревальвации национальной валюты.

наверх

убрать

Новости и обзоры валютного рынка

banki-regionov.ru

Определение термина «Валюта» | Статистика инвестиций

Валюта (англ. Currency) в широком смысле этого слова представляет собой любой товар, способный выполнять функцию денег при совершении обмена товарами на рынке внутри страны или на международном рынке.

В узком смысле валюта представляет собой денежную единицу — ключевой элемент денежной системы государства, а также региональной или мировой валютной системы: денежный знак, полноценная монета, счетная денежная единица и другие выполняющие функции денег меры стоимости, средства обращения и платежа.

Данные денежные единицы в соответствии с законодательством данного государства (территории) или международными соглашениями являются:

- базой для определения масштаба цен, то есть той единицей, в которой выражаются цены на товары и услуги;

- законным средством платежа на территории государства (территории), то есть обязательной к приему для расчетов, погашения долга на территории данного государства (территории). Государства могут устанавливать ограничение на использование денежных знаков в качестве законных платежных средств в зависимости от суммы или от вида платежа;

- общепринятым в практике международных расчетов средством осуществления валютно-кредитных операций, основанным на международных соглашениях и обычаях делового оборота.

К валюте установлены два основных требования: подлинность и платежность.

Валюта — более узкое понятие, чем деньги и чем денежная единица. Некоторые функции денег при определенных обстоятельствах могут выполнять некоторые товары (товарные деньги). Основное предназначение денежной единицы — выражать стоимость товаров и услуг.

Вопросы организации обмена одной валюты на другую (конвертируемость валют) являются важными элементами национальной, региональной и мировой валютной системы.

В зависимости от того, каким образом в рамках той или иной валютной системы организован обмен одной валюты на другую различают:

- условия конвертируемости,

- валютный паритет,

- режим валютного курса.

Условия конвертируемости валют определяют саму возможность обмена одной валюты на другую и степени свободы такого обмена. При этом выделяют валюты:

- свободно конвертируемые,

- частично конвертируемые,

- неконвертируемые.

Степень конвертируемости валюты определяется механизмом государственного регулирования валютных операций. Валюту называют свободно конвертируемой, если в стране этой валюты к резидентам и нерезидентам не применяют какие-либо ограничения на осуществление валютных сделок, и неконвертируемой, если в стране этой денежной единицы действуют законодательно установленные ограничения почти на все виды операций с ней.

Частично конвертируемой считается валюта стран, в которых действуют ограничения и регламентации на некоторые виды обменных операций или для некоторых участников этих операций. Валютные ограничения вводятся в условиях острой несбалансированности (отрицательное сальдо) платежного баланса. В этих условиях наблюдается утечка иностранной валюты и золота в страны-кредиторы. Целью введения валютных ограничений является стремление стран-должников уравновесить свой платежный баланс путем сокращения платежей в резервной валюте и увеличения поступлений в иностранной валюте, что в свою очередь позволяет укрепить курс национальной валюты. В условиях валютных ограничений валютные ресурсы сосредотачиваются в руках государства, обычно в руках Центрального банка.

Свобода конвертации валюты должна опираться на экономическую стабильность страны, то есть одного законодательного разрешения обмена валюты недостаточно, необходимы доверие к валюте и оценка экономической состоятельности страны. Таким образом конвертируемость — это способность валюты свободно обмениваться на другие валюты и обратно на национальную валюту на валютных рынках.

Свободно конвертируемые — это валюты, которые обмениваются на любые другие валюты без ограничений. Понятие «свободно конвертируемой валюты» введено в Устав Международного валютного фонда в 1978 году. К ним относят валюты стран, где нет валютных ограничений. К этой категории были отнесены доллар США, марка ФРГ, японская иена, британский фунт стерлингов, французский франк. Позднее, с созданием Европейского валютного союза, марка и франк были заменены евро.

Для конвертируемых валют в основе курса лежит валютный паритет — соотношение между двумя валютами, устанавливаемое в законодательном порядке. При монометаллизме (золотом или серебряном) базой валютного курса являлся монетный паритет — соотношение денежных единиц разных стран, определяемое по содержанию золота или серебра в монетах этих стран. В этих условиях золотой паритет совпадал с понятием валютного паритета.

Однако курсы валют почти никогда не совпадают с их валютным паритетом. В условиях международной торговли и других внешнеэкономических операций отношение поступлений и платежей в иностранной валюте и, соответственно, спрос и предложение иностранной валюты не находится в равновесии. При активном платежном балансе курсы иностранных валют на валютном рынке данной страны падают, а курс национальной денежной единицы повышается. Обратное происходит в случае, когда страна имеет пассивный платежный баланс. Потому в большинстве стран вместе с твердым официальным курсом национальной валюты также существует свободный. По официальному паритету осуществляются расчеты центральных национальных банков и других валютно-финансовых учреждений между разными странами и с международными организациями. Расчеты между частными лицами и организациями осуществляются по свободному курсу.

Режим валютного курса также является элементом валютной системы — это система определения курса национальной валюты, варьирующаяся от жесткой привязки, например, к золоту (золотой стандарт), до свободного плавающего курса, когда он складывается исключительно под действием рыночных сил. Различаются:

- режим фиксированного валютного курсы;

- режим валютного коридора, когда курс валюты колеблется в заданных рамках;

- плавающие курсы, изменяющиеся в зависимости от рыночного спроса и предложения валюты, а также их разновидности.

Юридические критерии конвертируемости валюты:

- Существование валютной биржи (валютного рынка), наличие рыночного валютного курса, отражающего соотношение между спросом и предложением;

- Отсутствие нормативно установленных ограничений на валютные операции;

- Право резидента и нерезидента свободно владеть и распоряжаться валютой, совершая любые операции.

Источник

www.cotinvestor.ru

Виды валютных курсов их характеристика и методы регулирования

Виды валютных курсов, а также их характеристики и методы регулирования, являются важнейшими элементами всей валютной системы, которые необходимы для осуществления торговли товарами/услугами, а также кредитного движения и движения капиталов.

Экспортеры занимаются обменом вырученной валюты другого государства на национальную по определенному курсу, а импортеры, наоборот, занимаются обменом национальной валюты на иностранные, также по определенным валютным курсам. Поэтому такое понятие, как валютные курсы, очень важно для совершения сделок на международном рынке и ведении собственного бизнеса.

Виды валют и их курсовая характеристика

Перед тем как рассматривать валютные курсы, необходимо уяснить, что такое валюта в принципе, знать ее характеристики и виды. Итак, термин «валюта» имеет троякое понятие:

— валютой называют денежную единицу конкретного государства;

— валютой называют расчетные единицы и денежные средства иностранного государства;

— валютой называют международные единицы расчета, к примеру, СДР или Евро.

Смотрите рисунок:

При заключении сделок валюты обозначаются программными ISO-кодами. Такие кода, состоят из трех заглавных букв, где: две первые из них обозначают государство, а третья непосредственно валюту этого государства. К примеру, USD – доллар США, CHF – швейцарский франк, GBP – английский фунт.

Так как основной задачей валютной системы, всегда было содействие в развитии международной торговли, то национальные валюты различных государств должны обладать как внутренней, так и внешней обратимостью. Другими словами, валюта страны должна иметь возможность конвертироваться в валюты иных государств.

Эта характеристика валюты определяет степень ее ликвидности на международном финансовом рынке, иначе сказать, конвертируемость характеризует ее качество. По степени их конвертируемости, валюты подразделяют на отдельные группы.

К первой группе валют, относятся свободно-конвертируемые валюты. Данная группа валют может без ограничений и свободно обмениваться на валюты любых иностранных государств. Другими словами, свободно-конвертируемые валюты имеют полную внутреннюю и внешнюю обратимость. Свободно-конвертируемую валюту используют как для проведения текущих операций (экспорт/импорт услуг и товаров), так и для тех операций, которые связанны с крупным движением капитала, к примеру, получение иностранных инвестиций или внешних кредитов.

Сегодня к самым распространенным свободно-конвертируемым валютам относятся:

- $ США (обозначение: USD),

- швейцарский франк (обозначение: CHF),

- английский фунт (обозначение: GBF) и некоторые другие.

В следующую группу входят частично конвертируемые валюты. К данной группе валют относятся национальные валюты государств, которые по определенным видам операций обмена, а также для резидентов применяют валютные ограничения. К примеру, российский рубль входит в группу частично конвертируемых валют.

Третья группа – неконвертируемые или замкнутые валюты. К такой группе относятся те национальные валюты, которые могут функционировать исключительно в пределах определенного государства и обмену на иностранные валюты не подлежат. Распределением валют по данным группам занимается Международный фонд.

Помимо этого международная торговля использует валютные единицы, используемые исключительно для безналичного расчета. Данные валюты называются клиринговыми и используются только теми государствами, которые являются участниками платежного соглашения для осуществления взаимных расчетов при помощи клиринговых операций.

Еще в мировой экономике разделяют и такое понятие, как резервная валюта. К ней относятся денежно-кредитные средства экономически развитых государств, которые применяются при анализе мировых цен, и наконец в международных расчетах, преимущественно по внешнеторговым операциям.

На сегодняшний день основной (центральной) резервной валютой остается $ (USD). Эта роль за ним была закреплена на Бреттон-Вудской конференции, которая состоялась в 1944 году.

На сегодняшний день большая доля международных расчетов заключается именно в долларах, по большинству товарных групп мировые цены фиксируются также в долларах, а вся мировая статистика выстроена исключительно на USD.

Виды валютных курсов и их общая характеристика

На экономические международные отношения огромное влияние оказывают валютные курсы, а на них в свою очередь сильно влияет денежно-кредитная политика страны.

Какие же виды курсов существуют и, что в принципе заключает в себе это понятие?

Итак, валютный курс — это некое денежное соотношение между валютами, т.е. выражение стоимости валюты одного государства в денежных единицах другого. По-другому, валютным курсом можно в перспективе назвать цену иностранной валюты. Валютные курсы внешне представляются участникам обмена в виде коэффициента пересчета одной из валют в иную, который определяется соотношением спрос/предложение на рынках валют.

Но при этом стоимостной основой любого курса валют будет покупательная способность определенной валюты, которая выражена в среднем национальном уровне цен на услуги, товары и инвестиции. Покупатели и производители при помощи валютных курсов ведут сравнение национальной цены с ценами других государств и выявляют степень выгодности инвестиций либо развития производства.

Теперь давайте рассмотрим, какие виды валютных курсов используются в государствах и мировой экономике:

— Фиксированный курс валют это некое соотношение между 2-мя валютами разных стран, которое устанавливается законодательными актами.

— Установление плавающего валютного курса происходит на валютных биржах в процессе торгов.

— Промежуточный валютный курс между фиксированным курсом и плавающим. К такому курсу относится режим, так называемой «скользящей фиксации», когда Центробанки устанавливают валютные курсы ежедневно, опираясь на определенные показатели, к примеру, уровень инфляции, изменение величины золотовалютного резерва и т.п. Также к такому курсу относят режим «валютного коридора», т.е. Центробанки устанавливают пределы колебания (верхний/нижний) курса валют.

— Текущий валютный курс или спот-курс, является курсом кассовой, т.е. наличной сделки. По данному курсу расчеты производятся только в течение двух суток.

— Валютный кросс-курс это прямое соотношение между 2-мяопределенными валютами, вытекающее из их курсов в отношении к третьей валюте. Во время расчетов кросс-курсов, как правило, в роли третьей валюты выступает $ США. Связано это с тем, что USD, это не только основная валюта резерва, но и валюта сделок в которой совершается большинство валютных операций.

— Курс срочных сделок или валютный форвардный курс. Данный курс применяется при осуществлении расчетов по форвардным (валютным) контрактам через определенный временной промежуток после заключения таких контрактов.

— Фундаментально-равновесный валютный курс. При помощи данного валютного курса государство поддерживает внешнее и внутреннее состояние макроэкономического равновесия.

Все валютные курсы отображены парами валют, которые участвуют в сделках, к примеру, GBP/USD. Это выражение показывает, сколько можно купить USD, потратив один британский фунт. Еще одна характеристика валютных курсов, это котировка. Валюты, которые продаются или покупаются, другими словами, торгуются, называют торгуемыми (базовыми) валютами, а валюты, служащие в качестве оценочных для торгуемых валют, являются валютами котировки. При отображении валютных курсов, первая валюта в паре является торгуемой, а вторая, это валюта котировки. Если взять наш пример, то валютой котировки является USD, а торгуемой валютой GBP.

У валютных котировок также имеются свои характеристики. Как правило, при обозначении валютных курсов иностранные валюты выставляют в роли торгуемых, а местная валюта (государственная), это котировка. Такой вид котировки называют «прямая котировка» или «оценочная котировка», т.е. стоимость одной единицы какой-нибудь иностранной валюты будет выражаться в единицах национальной валюты. Такую систему котировок в частности применяет Япония, Швейцария, Канада и др. Для примера, котировка USD/JPY108,3 указывает, что 1 USD стоит 108,3 японских иен.

Второй вид котировки валютных курсов, это обратная или так называемая косвенная котировка. Такой вид котировки указывает на цену стандартной единицы государственной валюты, которая выражена в переменных валютных единицах другого государства. В частности система косвенных котировок используется в Австралии и Великобритании, а также в Евросоюзе (AUD/USD, GBP/USD и наконец EUR/USD). Для примера, такая котировка как EUR/USD1,27 указывает, что за 1 EUR можно приобрести 1,27 USD.

При межбанковской торговле валютами, банковские учреждения, котирующие валюты, как правило, указывают курсы продажи и курсы покупки валют. Курсы продаж (Offer), это «Ask», а курсы покупки – «Bid». Прямая котировка валютного курса «Bid» показывает стоимость, по которой банк скупает торгуемые (иностранные) валюты и продает национальную. Курсы «Ask», это курсы, по которому банковские учреждения покупают национальную валюту и реализуют торгуемую. Разница между курсами «Bid» и «Ask», называют спредом.

Виды валютных курсов могут котироваться по двум основным направлениям:

— курс продавца, т.е. по такому курсу банки реализуют иностранные валюты в обмен на государственную;

— покупательский курс. По данному курсу банковские учреждения приобретают валюты других государств в обмен на местную валюту. Если котировка прямая, то валютный курс продавцов, как правило, больше покупательского, а если котировка косвенная, то покупательский курс больше, чем у продавцов.

Курсы валют очень редко остаются постоянными даже в самый короткий временной промежуток. Само же изменение курса, означает их либо обесценивание, либо удорожание. Процесс обесценивания валют приводит к тому, что импорт становится дороже, а экспорт, наоборот удешевляется.

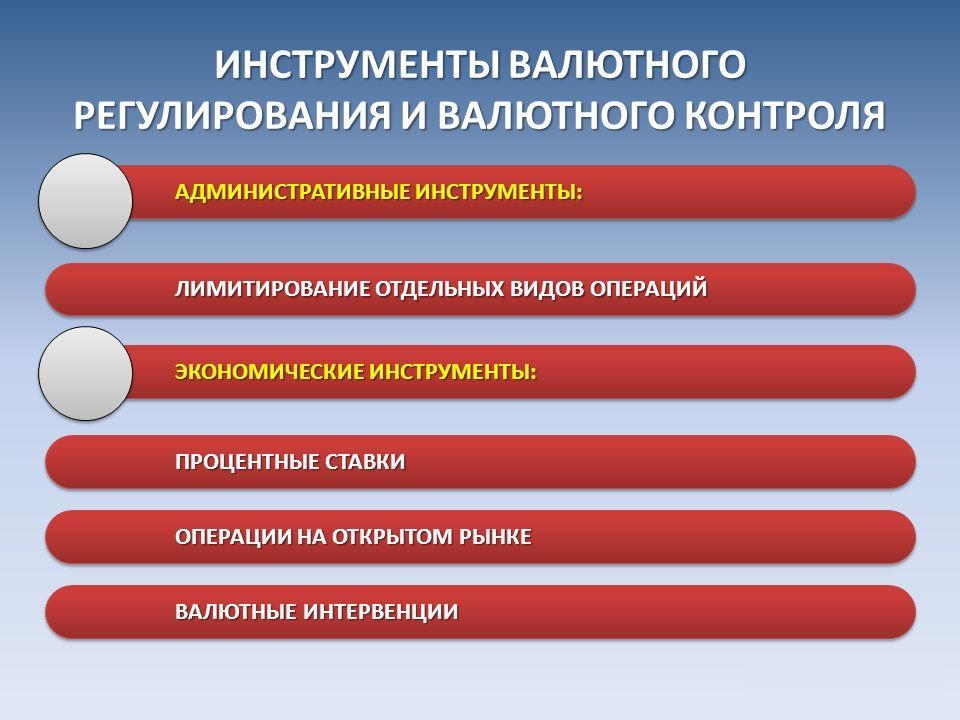

Методы регулирования и контроля валютных курсов

Итак, методы регулирования курса валют могут быть административными и экономическими. Административные методы регулирования направлены на волевое рыночное управление, которое преследует цель удаления с него нежелательных участников и заключается в прямых запретах на осуществление определенного вида операций.

Также административные методы регулирования курса валют обеспечивают соблюдение действующих касательно проведения валютных операций законодательных актов, т.е. определяют соответствие этих операций определенным законам, проверяют выполнение взятых в валюте обязательств перед государством, объективность и полноту учета, а также отчетности по операциям в валюте и обоснованность платежей. Объектами регулирования выступают валютные счета и проводимые по ним операции юридических и как следствие физических лиц, функционирование рынка валют, права собственности на валюту и др.

Экономические методы регулирования курса валют (валютная биржевая интервенция, операции Центробанков на открытых рынках, изменение Центробанками норм обязательных резервов и уровней процентных ставок, а также мн.др.), как правило, не затрагивают интересы конкретных лиц и больше рассчитаны на их добровольный выбор своего поведения.

Контролю и регулированию подвергаются абсолютно все этапы валютного движения, начиная выделением квоты и заканчивая перечислением выручки в валюте. Документом по валютному контролю выступает паспорт сделки, заполняемый при импорте или экспорте, а выручка по экспорту фиксируется уполномоченными банковскими учреждениями и переводится на транзитные счета компаний-экспортеров.

Основными органами регулирования курса валют являются государственные Центробанки и Министерства финансов. Эти учреждения издают основные правила, касающиеся обращения иностранных валют, и занимаются выдачей лицензий и разрешений коммерческим банкам на проведение операций с валютами других государств.

ОБЯЗАТЕЛЬНО ПОСМОТРИТЕ:

infofx.ru

Определение курсов валюты

Системы валют и курсы валют

Можно определить курсы (обмена) валют только между валютами операций и национальными валютами компании. Нельзя определить курсы (обмена) валют между двумя валютами, не являющимися национальными валютами. Национальные валюты являются валютной базой в сеансе Курсы валют (tcmcs0108m000). Курсы валют, которые необходимо определить, зависят от используемой системы валют. Детали смотрите в разделе справки Системы валют и курсы валют.

Выражение в базовой валюте

Для каждого курса валюты можно указать одно из двух:

- Курс должен быть выражен в базовой валюте (одна единица базовой валюты равна нескольким единицам внешней валюты).

- Курс НЕ должен быть выражен в базовой валюте (одна внешняя единица равна нескольким единицам базовой валюты).

Примечание

Если базовой валютой является евро, необходимо установить Выразить в базов.валюте в поле Да. Детали смотри в разделе Совместимость с евро.

Коэффициент курса

Данный коэффициент курса применяется, чтобы избежать чересчур высоких или низких значений обменного курса валюты. В зависимости от установки поля Выразить в базов.валюте в сеансе Курсы валют (tcmcs0108m000), LN делит или умножает сумму на коэффициент курса перед тем, как применить курс обмена валют. Смотрите также Пример коэффициента курса.

Дата вступления в силу

LN использует курсы валют, действующие на особый момент и дату. Например, обычно можно задавать установку, согласно которой система LN должна использовать курс валют, действительный на момент:

- Когда вы совершаете операцию (дата заказа).

- Когда операция фактурируется (дата счета-фактуры).

- На вводимую вручную дату.

Курс валюты может вступить в силу, только если выбран флаг Утвержд.курс в сеансе Курсы валют (tcmcs0108m000). Курс валюты вступает в силу на более позднюю из двух дат: либо на дату и момент времени поля Действует с, либо на дату и момент времени поля Дата утверждения.

LN использует внутренние курсы обмена валюты для расчета и хранения значений себестоимости в опорной валюте и для перевода себестоимости изделия из опорной валюты в другие национальные валюты. Следовательно, в зависимой многовалютной системе нельзя изменить курс валюты внутреннего типа курса обмена, который уже используется для расчета себестоимости изделия.

Смена валюты

В сеансах, воспроизводящих суммы, регистрируемые в нескольких валютах, можно выбрать опцию Смена валюты учета в меню Настройки, чтобы увидеть суммы в различных национальных валютах.

docs.infor.com