Преимущества и недостатки режима плавающего валютного курса. Плавающий курс валюты это

Плавающий валютный курс и его экономическая роль

Свободно плавающий валютный курс подразумевает полный отказ государственных властей регулировать национальную денежную единицу относительно валют других стран, т.е. движение валютного курса определяется исключительно по рыночным законам спроса и предложения.

В настоящее время очень немногие страны используют указанную политику касательно их денежного знака, гораздо распространеннее родственный ему экономический режим, а именно регулируемый плавающий валютный курс.

По такому режиму цена колеблется в определенных рамках, а когда достигается верхний или нижний предел коридора, в процесс вмешиваются монетарные власти страны с целью стабилизации изменившегося курса. Процесс вмешательства чаще всего принимает форму валютных интервенций, т.е. проводятся конверсионные операции с национальной валютой и резервными денежными единицами на открытом рынке.

До появления режима плавающих валют (а это произошло с принятием Бреттон-Вудского соглашения в 1944 году) функционировала система фиксированного курса, предполагающая, что Центробанки разных государств самостоятельно устанавливали курс их нацвалюты, при этом они брали на себя обязательство обменивать иностранные деньги по установленным ими официальным котировкам.

Однако история выявила недостатки такой системы, главным из которых является ограниченность экономического развития внутри страны, а также на мировой арене. Другим важным минусом является то, что валютные котировки становятся необъективными по отношению друг к другу, ведь одна страна может испытывать экономические трудности, а другая – быть финансово здоровой, но, тем не менее, последняя будет испытывать на себе негативные последствия первого государства.

Когда появился плавающий валютный курс, данные недостатки были устранены, но, несмотря на явные преимущества такой системы, данный режим также имеет некоторые недочеты. В первую очередь это высокая волатильность денежных единиц (хотя с позиции валютного трейдера этот недостаток становится достоинством), что может негативно сказываться на международных экспортно-импортных операциях.

Плавающий валютный курс в России

Режим регулируемой валюты в РФ был запущен с 1999 года (сразу после дефолта 1998) и с этого момента правительство имело возможность сглаживать негативные воздействия внешней экономики на отечественный финансовый сектор. В 2005 году была введена бивалютная корзина (состоящая из комбинации Доллара и Евро), которая позволила еще больше расширить возможности управления валютной системой.

С момента привязки к бивалютной корзине рубль начал ориентироваться сразу на две важнейшие мировые резервные единицы и стал менее зависим от экономики лишь одного государства (имеется в виду экономика США).

До 2009 года государственное вмешательство в котировки валютного рынка могло происходить только если цена выходила за рамки коридора бивалютной корзины, но после мирового кризиса это правило было упразднено, сейчас власти могут совершать сделки с валютой в целях ее корректировки тогда, когда курс находится как внутри, так и за рамками установленных границ.

stock-list.ru

ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС - это... Что такое ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС?

ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС(floating exchange rate) Валютный курс, который устанавливается в условиях, когда ни государство, ни центральный банк не предпринимают никаких действий по поддержанию его стабильности. Этот курс называют также гибким валютным курсом. "Чистое" плавание означает, что ни правительство, ни центральный банк не проводят каких-либо интервенций на валютном рынке, и курс валюты устанавливается исключительно под воздействием игры рыночных сил. В отличие от "чистого" плавания, "грязное" плавание предполагает вмешательство руководящих кредитно-денежных учреждений одной или обеих стран в ситуацию на валютном рынке, однако эти интервенции проводятся по их усмотрению и не носят систематического характера, направленного на полную стабилизацию валютного курса.

Экономика. Толковый словарь. — М.: "ИНФРА-М", Издательство "Весь Мир". Дж. Блэк. Общая редакция: д.э.н. Осадчая И.М.. 2000.

ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРСсвободно меняющийся, колеблющийся курс валюты, величина которого определяется рыночной конъюнктурой, спросом и предложением, другими рыночными факторами.

Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. — 2-е изд., испр. М.: ИНФРА-М. 479 с.. 1999.

Экономический словарь. 2000.

- "ПЛАВАЮЩИЕ" ЦЕННЫЕ БУМАГИ

- ПЛАН

Смотреть что такое "ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС" в других словарях:

Плавающий валютный курс — (floating exchange rate) Курс валют (rate of exchange) относительно друг друга, который может колебаться в зависимости от ситуации на рынке. Плавающий курс сегодня характерен для большинства ведущих валют и стран, однако, если курс национальной… … Финансовый словарь

плавающий валютный курс — Курс валют (rate of exchange) относительно друг друга, который может колебаться в зависимости от ситуации на рынке. Плавающий курс сегодня характерен для большинства ведущих валют и стран, однако, если курс национальной валюты опускается слишком… … Справочник технического переводчика

Плавающий Валютный Курс — (floating exchange rate) Курс валют (rate of exchange) относительно друг друга, который может колебаться в зависимости от ситуации на рынке. См.: фиксированный обменный курс (fixed exchange rate). Бизнес. Толковый словарь. М.: ИНФРА М ,… … Словарь бизнес-терминов

Плавающий валютный курс — Плавающий валютный курс(Floating exchange rate) – валютный курс, изменяющийся под воздействием рыночных сил. Подробнее см. Валютный курс … Экономико-математический словарь

ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС — (floating exchange rate) механизм курсообразования национальной валюты по отношению к иностранным, в соответствии с которым государство позволяет валютному рынку самостоятельно устанавливать валютный курс до достижения последним равновесного… … Внешнеэкономический толковый словарь

Плавающий валютный курс — курс, уровень которого определяется на рынке под воздействием спроса и предложения … Краткий словарь основных лесоводственно-экономических терминов

Плавающий валютный курс — Решение государства разрешить свободное изменение стоимости национальной валюты. Курс валюты не сдерживается посредством вмешательства центрального банка и не связан с другой валютой в рамках узкого предела колебаний курса. Стоимость валюты… … Инвестиционный словарь

плавающий валютный курс — свободно меняющийся, колеблющийся курс валюты, величина которого определяется рыночной конъюнктурой, спросом и предложением, другими рыночными факторами … Словарь экономических терминов

ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС — (ФЛОТИНГограничениярешение о согласовании относительных пределов взаимных колебаний валютных курсов … Энциклопедический словарь экономики и права

Плавающий валютный курс — свободная цена валюты (денег) … Словарь экономических терминов и иностранных слов

dic.academic.ru

Свободное плавание или жесткая привязка?

Известно ли вам, что международный валютный рынок – форекс или FX – является крупнейшим рынком в мире? Между прочим, по состоянию на 2009 г ежедневный объем проводимых там транзакций превышал 3 трлн долл.

Известно ли вам, что международный валютный рынок – форекс или FX – является крупнейшим рынком в мире? Между прочим, по состоянию на 2009 г ежедневный объем проводимых там транзакций превышал 3 трлн долл.

В этой статье тема валютных торгов не будет затрагиваться напрямую, но поднятый вопрос поможет лучше понять колебания курсов.

Валютный курс – что этот такое?

Валютный (обменный) курс отражает то, сколько единиц одной валюты можно получить в обмен на единицу другой, то есть демонстрирует стоимость валюты одного государства в валюте другого. Так, например, многие сталкиваются с необходимостью валютно-обменных операций в путешествиях. Как и стоимость любого актива, курс отражает цену, за которую можно купить конкретную валюту. Например, если путешественник отправляется в Турцию, то обменный курс составит 2,22 турецкой лиры за доллар США.

Жесткая “привязка”

Существует два метода определения стоимости одной валюты по отношению к другой – фиксированный и свободный. Фиксированный курс устанавливается правительством (центробанком) страны в качестве официального. Как правила, привязка установлена к одной из основных валют (чаще к американскому доллару, но возможны и варианты в виде корзины валют или евро). Чтобы удержать курс на месте, центробанк корректирует ход торгов. При этом при принятии решения о том, что единица национальной валюты соответствует, скажем, пяти долларам США, центрабанку необходимо убедиться, что он сможет поддерживать заданный курс. В связи с этим банку необходимо обладать достаточно масштабными резервами иностранной валюты.

Валютные резервы – это средства в иностранной валюте, находящиеся в запасах центробанка, которые могут быть использованы в целях продажи (или выкупа) излишков валюты. Это гарантирует должный объем денежной массы в обращении, необходимые рыночные колебания цен и, наконец, курс. Помимо всего, банк может изменять обменный курс по мере необходимости.

Свободное плавание курса

В отличие от фиксированного, плавающий обменный курс определяется, исходя из соотношения объема рыночных спроса и предложения. При этом его часто называют “самокорректирующимся”, потому что разница в спросе и предложении автоматически корректируется рынком.

Например, если спрос на валюту упал, ее стоимость также снизится, в результате чего возрастет стоимость импорта, что стимулирует спрос на местные товары и услуги. Это, в свою очередь, приведет к созданию новых рабочих мест, что обернется автоматической рыночной коррекцией. Плавающий обменный курс постоянно меняется.

В реальности говорить о том, что какая-то валюта имеет только фиксированный, а какая-то только плавающий курс, нельзя.

Например, в странах, где курс национальной валюты привязан, иногда случается так, что официальный курс далек от реальности. В результате возникает “черный” рынок, который лучше отражает соотношение спроса и предложения. В таком случае центробанк зачастую вынужден пересматривать официальный курс, чтобы подавить активность на черном рынке. Между тем при свободном курсообразовании центробанк тоже может вмешиваться в рыночную ситуацию, например, чтобы обеспечить стабильность и избежать инфляции. Тем не менее, при плавающем курсе центрабанк обращается к подобным мерам гораздо реже.

Немного истории

В 1870-1914 гг в мировой экономике доминировал фиксированный курс. Все валюты были привязаны к золоту: другими словами, курс валюты зависел от стоимости унции золота. Эта система называлась “золотым стандартом”. Данная монетарная система не ограничивала движение капитала, а также способствовала стабильности на валютном рынке.

Тем не менее, с началом Первой мировой войны, от золотого стандарта пришлось отказаться. По окончании Второй мировой войны в Бреттон-Вуде состоялась конференция, которая была призвана стабилизировать мировую экономику и нарастить объемы мировой торговли. В ее ходе были разработаны основные правила обмена валют. Кроме того, был создан Международный валютный фонд, который должен был способствовать развитию мировой торговли и сохранению стабильности в области денежно-кредитных отношений и глобальной экономики.

В рамках подписанного соглашения было решено ввести привязку валют к доллару США, который, в свою очередь, был жестко связан с ценой унции золота. Это значит, что курсы валют напрямую определялись долларом США. Тем не менее, в 1971 г эта система была отменена, так как Америка не могла поддерживать доллар, исходя из 35 долл за унцию золота.

С тех пор мир перешел на свободное курсообразование, и уже в в 1985 г все попытки вернуться к глобальной привязке были окончательно заброшены. С того времени все развитые страны обходятся без искусственного поддержания курса, а привязка к золоту была отменена.

Причины введения фиксированного курса

Основные причины введения фиксированного курса кроются в стремлении к стабильности. В нынешних условиях страны с развивающейся экономикой предпочитают фиксировать курс официальной валюты, тем самым создавая стабильную атмосферу для зарубежных инвестиций: при фиксированном курсе инвестору всегда легко оценить стоимость своих инвестиций, благодаря чему можно не волноваться насчет дневных колебаний.

Помимо этого, фиксированный курс может способствовать уменьшению показателей инфляции и генерировать спрос, что приводит к росту доверия к валюте и к ее стабильности.

Однако, с другой стороны, фиксированный курс может обернуться серьезным финансовым кризисом, ведь сохранять привязку курса в долгосрочной перспективе непросто. Яркими примерами могут стать Мексика, Азия и Россия, где финансовый кризис бушевал соответственно в 1995 и 1997 гг: попытки удержать высокий обменный курс локальной валюты привели к тому, что котировки были сильно завышены. Власти были не в состоянии поддерживать курс национальной валюты на заданном уровне. На фоне большого числа спекуляций и паники инвесторы активно выводили капитал из этих стран, пытаясь успеть завершить все обменные операции до девальвации, государственные валютные резервы между тем истощались.

Например, мексиканцам пришлось девальвировать песо на 30%. Тайскому правительству также пришлось отказаться от фиксированного курса, и к концу 1997 г котировки бата просели на 50%.

Валютный кризис и обменный курс

Как правило, странам с фиксированным курсом характерны замысловатые движения капитала и слабые регулирующие органы. В таких условиях стабильность создается именно благодаря жесткой привязке курса. Чтобы поддерживать плавающий курс, необходима более сильная монетарная система и зрелый рынок.

Если стране приходится идти на девальвацию, помимо этого ей необходимо реализовывать ряд экономических реформ, например, усиление прозрачности рынка, что может помочь окрепнуть финансовым институтам.

Некоторые страны придерживаются “плавающей” привязки – другими словами, время от времени происходит ее коррекция. Как правило, это становится причиной девальваций, но процесс находится под контролем в целях избежания паники. Обычно такой подход используется в переходном периоде от фиксированного к плавающему обменному курсу, позволяя властям “сохранить лицо”.

Заключение

Несмотря на то, что фиксированный курс работал при создании мировой торговли и в процессе поддержания денежной стабильности, его использование ограничилось лишь тем периодом, когда подобный подход разделялся основными странами мира. Хотя у плавающего курса есть свои недостатки, он более эффективен в определении долгосрочной стоимости валюты и в поддержании баланса на международном рынке.

Понравился пост? Подпишись на обновления сайта по s RSS, Email или twitter!www.forextimes.ru

Плавающий курс рубля: чего нам ждать?

Эксперт Центра научной политической мысли и идеологии Людмила Кравченко

Почти месяц тому назад Банк России перешел к плавающему курсу рубля. За этот период рубль ослаб по отношению к доллару на 8,8 единиц. Рубль продемонстрировал высокую волатильность при свободном курсе. Однако официальная позиция властей по-прежнему состоит в поддержке этого решения Центрального Банка.

В 2005 году А. Улюкаев, который тогда занимал пост заместителя председателя ЦБ РФ, говорил о переходе к плавающему курсу рубля в среднесрочной перспективе (3-5 лет). Тогда необходимость такого маневра объяснялась потребностью ослабления рубля в ситуации значительного притока экспортной выручки. Это решение принималось в принципиально иных экономических условиях: финансовая стабильность, высокие цены на нефть, устойчивость курса, благоприятный платежный баланс. С 2012 года началась подготовка к переходу к плавающему курсу, завершение которого было назначено на начало 2015 года. Новые экономические условия, в которых оказалась страна – падение цены на нефть, санкционное давление, рецессия в экономике, требуют стабилизации рубля через активную политику Центрального Банка, который напротив принимает решение о фактическом самоустранении.

Во-первых, переход к плавающему курсу недопустим при экономической нестабильности, поскольку плавающий курс лишь повышает риски неустойчивости. Даже советы «лучших мировых экспертов», на которые опирается руководство страны, в текущих реалиях российской экономики абсолютно противоположны. К примеру, Инвестбанк Morgan Stanley считает, что в условиях санкций режим свободного курса рубля выглядит невероятным, учитывая огромный корпоративный внешний долг России. Инвестбанк прогнозирует угрозы для финансовой и ценовой стабильности в России. Помощник президента России Андрей Белоусов заявлял о том, что Россия не готова к плавающему курсу рубля. Волатильность валюты также способна дестабилизировать внешнеторговые сделки, привести к убыткам в связи с невозможностью выполнения ранее заключенных контрактов, к примеру как это случилось в 1993 году. Тогда в марте из-за «обвального» падения курса рубля многие российские компании были вынуждены расторгнуть долгосрочные контракты в убыток себе.

Во-вторых, мировая практика показывает, что эффективным плавающий курс может быть только в странах с развитой промышленностью, где основная статья экспорта – это продукция производства.

В мире 34% всех стран мира установили режим плавающего валютного курса. Это 65 стран, из которых 29 придерживаются курса свободного плавания, при котором интервенции возможны только в особых случаях, 36 - плавающего курса, то есть цена валюты складывается исходя из рыночного формирования спроса и предложения на них. Из полностью перешедших к свободному плавающему курсу 17 – это страны зоны евро. В остальных 13-и государствах доля промышленности в экспорте превышает 70%. Из нефтедобывающих стран в этот список попали только Мексика, но даже в ее структуре экспорта топливо и сырье - 15,9%, промышленность – 74,9%, и Норвегия. Есть также группа стран с плавающим курсом (36 государств), в состав которой входят африканские государства, азиатские, а также два постсоветских- Армения и Молдавия. Из стратегических партнеров России плавающий курс имеют Турция, Индия и Бразилия. В сравнении со свободным плаванием для этих стран предусмотрены менее жесткие требования к валютным интервенциям Центральных Банков. Именно развитые страны располагают развитым рынком страхования валютных рисков, которые усиливаются из-за характерного для плавающего курса роста волатильности валюты.

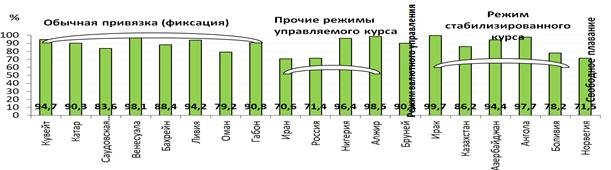

Для стран-экспортеров нефти с моноспециализацией характерны иные валютные курсы. На рис.1 представлены страны, доходы которых зависят от нефтяного сектора (доля энергетических товаров в экспорте), и их режимы валютных курсов. За исключением Норвегии все нефтедобывающие государства придерживаются режима стабильных или фиксированных курсов.

Рис.1. Режим валютного курса крупнейших стран-экспортеров нефти и доля топливно-энергетических товаров в структуре экспорта, на дату - май 2014 (по данным МВФ, ВТО)

Несостоятельные аргументы «за»

Несмотря на явные аргументы против ЦБ осуществил переход к плавающему курсу. Обоснования этого решения не выдерживают критики.

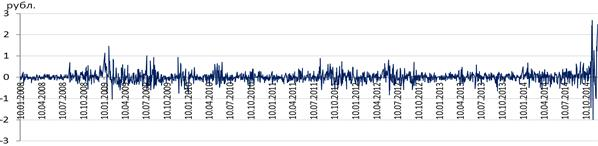

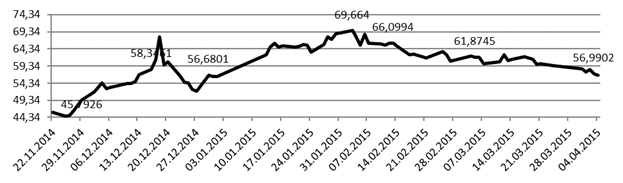

«ЦБ не придется тратить золотовалютные резервы на игре со спекулянтами». В задачу Центрального Банка входит защита и обеспечение устойчивости рубля (ст.3 закона о Банке России). Когда валюта ежедневно отклоняется на несколько пунктов (рис.2), возникает вопрос о том, насколько ЦБ действует в соответствии с возложенными на него задачами.

Рис.2. Ежедневное колебание курса рубля, в рублях (по данным Банка России)

«И чем больше Центральный банк будет предпринимать попыток искусственно его удерживать или регулировать, тем большее количество спекулянтов будет наживаться на наших золотовалютных резервах». Спекулянты выигрывают и при плавающем курсе, когда его волатильность становится выше и на курсообразование влияет любое событие.

Если ранее ЦБ мог стабилизировать ситуацию на рынке и хоть как-то ей управлять, то теперь наиболее влиятельными игроками могут стать крупнейшие экспортеры, которые располагают валютной выручкой.

Поскольку на их долю приходится 72% поступающей в страну выручки в иностранной валюте, и список крупнейших сырьевых поставщиков не изменен, именно они получили возможности спекулировать на рубле в свою пользу.

«Имея в виду однобокость нашей экономики дальнейшее падение цен на энергоносители давит на курс и рубль продолжает дешеветь по отношению к доллару и к евро». Действительно динамика цен на нефть совпадает с динамикой курса рубля. Но, во-первых, сам факт самого признания однобокости экономики не решает проблем, а дальнейших предложений не выдвигается в силу того, что для этого нужен продолжительный срок (но разве это не задача долгосрочного стратегического планирования, которое в идеале уже осуществляется в стране 14 лет?). Во-вторых, снижение котировок на нефть не влияет столь существенно на валюты других стран-нефтеэкспортеров. На рис.3. представлены графики изменения курса валют нефтеэкспортеров (крупнейшие нефтеэкспортеры и нефтеэкспортеры на постсоветском пространстве) в % начиная с августа 2014 года, когда снижение цены на нефть стало трендом (до этого были периоды возврата к более высокому уровню цены).

Рис.3. Недельные колебания валют крупнейших стран-экспортеров нефти и газа (по данным OANDA), в % к предыдущей неделе

Курс рубля следует за ценой на нефть, но влияют на него и такие факторы, как геополитические условия, санкции и целенаправленная политика российской власти, для которой слабый рубль позволяет устранять дыры в бюджете, «увеличивать их на курсовой разнице». Однако это неперспективная политика, которая ведет к обнищанию людей, так как дорожает основная продукция, которые они потребляют (импортная). Рост цен и сокращение платежеспособности граждан ведет к падению спроса, а именно потребительский спрос долгое время выступал драйвером российской экономики. При падении спроса предложение будет сокращаться, то есть промышленное производство падать, это снизит налоговые поступления. Тогда и бюджет столкнется с трудностями пополнения доходной части не из нефтегазовой сферы, динамика темпов роста ВВП станет отрицательной. Усугубит эту негативную тенденцию еще больше плавающий курс рубля, который используется как механизм выравнивания диспропорций платежного баланса. При дальнейшем его ухудшении (а это происходит из сокращения разницы между экспортом и импортом, из-за отрицательного инвестиционного дохода в связи с высоким оттоком капитала, в том числе из-за необходимости оплачивать огромный корпоративный внешний долг) курс рубля будет падать.

Ошибочная идея о необходимости плавающего режима даже пропагандируется на уровне системы высшего образования. Так, в одном из учебников по экономической теории предлагается следующее объяснение эффективности плавающего курса рубля: «рассмотрим использование «плавающего» валютного курса в условиях постоянного дефицита платежного баланса России. Если платежный баланс страны будет регулярно сводиться с дефицитом, то вследствие уменьшения суммы долларовых поступлений на российский рынок цена национальной валюты по отношению к другим иностранным валютам будет снижаться. Это вызовет удешевление российских товаров на внешних рынках и рост российского экспорта. Увеличившийся приток иностранной валюты снизит спрос на нее, и курс рубля повысится». Схема идеально работает для государств, продающих товары, себестоимость которых складывается из издержек на внутреннем рынке. Поскольку Россия на внешний рынок продает нефть и газ (это 72% ее экспорта), цена на которые формируется на внешнем рынке, удешевления российских товаров не произойдет, также как и рост их экспорта. Напротив, та незначительная доля промышленных товаров, которые поставляются на внешний рынок, подорожают вследствие того, что при их производстве используется импортное оборудование и импортные сборочные компоненты, цена на которые вырастет с ослаблением рубля. Это в очередной раз доказывает, что плавающий валютный курс выгоден странам-производителям промышленных товаров. Для сырьевой державы он чреват рисками, поскольку стоимость валюты в таких условиях может сильно колебаться в зависимости от конъюнктуры на сырьевых рынках и притока иностранного капитала. Поэтому прежде чем приходить к плавающему валютному курсу, стране как минимум нужно было диверсифицировать свой экспорт по товарной номенклатуре, а не по странам-партнерам, как это сейчас реализуется под лозунгом диверсификации.

По заявлению либерального экономиста Е. Ясина рынок мог бы отрегулировать курс национальной валюты лучшим образом, стабилизироваться, дойдя до дна. Это и демонстрирует рубль – планомерно опускается к своему дну, в то время как в задачу Центрального Банка входит его защита и обеспечение стабильности.

Глава Банка России Э. Набиуллина утверждает, что «плавающий курс смягчает воздействие на экономику со стороны негативных внешних факторов. Сейчас ослабление рубля помогает экономике адаптироваться к изменившимся условиям, поддерживает рост экспорта, создает условия для импортозамещения». Если тезис о поддержке экспорта не вызывает сомнений, то оптимизм по поводу условий для импортозамещения не обоснован. Импортозамещение в данном случае сводится к удорожанию импортной продукции, которая окажется неконкурентоспособной с российской.

В идеальных рыночных условиях так и могло быть, но для России, которая не производит, испытывает нехватку инвестиций в обрабатывающую промышленность, это не приведет к вытеснению импортной продукции, а увеличит цены на рынке.

Центральный Банк и экономисты также указывают на то, что плавающий курс позволит лучше управлять инфляцией, однако для России, где 81,9% одежды, 90,5% обуви, 70,8% медикаментов, 40-95% видов бытовой техники, 70% автомобилей, более 30% пищевой продукции – импортные товары, плавающий курс порождает инфляцию: продавцы стараются заложить в цену продукции риски волатильности валюты, себестоимость продукции повышается при снижении курса рубля, и это ведет к отклонению от целевого уровня инфляции, к резкому росту цен. Не таргетирование инфляции может помочь российской экономике, а устранение дефицита денежной массы. При действующем уровне монетизации инфляция не будет ниже 6%.

Что будет дальше?

При свободно плавающем курсе рубля ЦБ имеет возможность совершать интервенции. Но согласно стандартам МВФ Центральный Банк имеет право осуществлять интервенции не чаще чем 3 раза в полгода продолжительностью не более трех дней. В ином случае курс определяется не как свободно плавающий, а как плавающий. При таком жестком регулировании усилия по поддержанию стабильности национальной валюты будут иметь минимальный эффект.

Центральный Банк активно стал использовать другой инструмент влияния на курсы валют – процентную политику. Банк России через изменение ключевой ставки воздействует на рублевую массу. Для укрепления рубля происходит ее сокращение (изъятие), что создает риски ликвидности банковского сектора и сдерживает экономический рост в стране. Стоимость кредитов возрастает, они становятся недоступным источником инвестиций для секторов экономики.

Хотя слабый рубль – это и результат политики ЦБ, когда он еще старался поддерживать национальную валюту, плавающий курс не несет в себе положительных элементов. Его негативное влияние будет проявляться в резких курсовых скачках, а это и порождает ажиотажный спрос у населения и спекулятивные настроения на рынке. Курсовые скачки и дальнейшее ослабление рубля (а это неминуемо при плавающем курсе в текущих экономических условиях) ударит по компаниям, которые кредитовались на внешнем рынке. Не исключено, что историй, аналогичных Мечелу, в России появится множество, также и то, что помощь будет оказана в первую очередь крупнейшим нефтяным компаниям. Пострадают и компании, работающие на импортной продукции – а это вся сборочная отрасль, легкая, фармацевтическая, пищевая и другие отрасли промышленности. Падение платежеспособного спроса на их продукцию неминуемо.

Прогнозируя будущий курс, стоит отметить, что отыграть позиции рубль не сможет. Наиболее благоприятный прогноз на конец года – это 45 рублей за доллар (это по оптимистичной оценке), более вероятный – от 60 рублей и ниже.

Плавающий курс рубля – это очередной этап программы самоустранения государства из экономики страны, которая планомерно осуществляется российским руководством под лозунгом эффективности частного собственника и рыночных механизмов. Это путь легкой настройки экономики - выравнивания платежного баланса без корректировки внутреннего курса, модели экономического развития страны.

Вернуться на главнуюrusrand.ru

Переход на плавающий валютный курс. Система плавающего валютного курса

Финансы 7 апреля 2015Валютным курсом называют относительную стоимость валют двух государств. Иными словами, это стоимость одной валюты, которая выражается в единицах другой.

Режимы установки валютных курсов

Стоит ознакомиться с существующими режимами устанавливания валютных курсов:

• На основе золотых паритетов. Валюты, которые привязаны к золоту, по твердому курсу соотносятся между собой. Ранее золотой стандарт был регулятором мирового рынка автоматического типа.

• Фиксированный курс. Центральный банк определяет курс национальной валюты. В основном это касается пределов свободных колебаний курсов национальной валюты, что делается в целях макроэкономической стабилизации. Для этого Центральным Банком приобретается или продается конкретное количество иностранной валюты.

• Плавающий валютный курс. Его определяют в результате неограниченных колебаний спроса и предложения. В таком случае обменный курс будет равновесной ценой валюты на валютном рынке. При этом колебания курса, объемов импорта и экспорта, состояние платежного и торгового баланса ничем не ограничены.

Если первые два режима понятны для понимания, то плавающий валютный курс стоит изучить более подробно.

Что такое гибкий валютный курс?

Плавающий или гибкий курс является режимом, при котором валютные курсы на рынке могут меняться в зависимости от спроса и предложения. В условиях свободных колебаний они могут повышаться или понижаться. Это также зависит от проведения спекулятивных операций на рынке и состояния платежного баланса государства.

Теоретически режим свободно плавающих валютных курсов должен стать причиной для установления равновесного курса. В таком случае страна будет обладать достаточными возможностями для регулирования экономического состояния при отсутствии внешнего влияния. Однако на деле гибкие курсы становятся причиной появления дестабилизирующих и неустойчивых тенденций. Ситуация может усугубиться наплывом спекулятивных денежных средств.

Заключение инвестиционных и торговых договоров может стать сложнее, если партнеры будут не уверены в получении прибыли. По этой причине для стран предпочтительнее регулировать валютные курсы с применением интервенции. Но достаточно часто это перерастает в манипулирование валютным курсом для получения конкурентного преимущества в торговле с другими государствами.

Видео по теме

Создание системы плавающего валютного курса

В 1976 году состоялась встреча временного комитета МВФ, на которой было достигнуто Ямайское соглашение. Данная процедура закрепила демонетизацию золота и переход к плавающим валютным курсам. В Российской Федерации был установлен соответствующий режим указом от 15 ноября 1991 года. Система плавающих валютных курсов складывалась под влиянием соотношения спроса и предложения, имеющихся на валютных рынках государства.

При осуществлении коммерческих операций в целях покрытия валютного риска начали применять срочные сделки. Этот метод приобрел популярность еще по окончании 60-х годов. Это время отметилось переходом к плавающему режиму, кризисом Бреттон-Вудской системы, а также нестабильностью валютных рынков.

Причины создания новой системы

В связи с нестабильностью валютных рынков в 1964 году было объявлено о конвертируемости японской и других мировых валют. Таким образом, США потеряли способность поддерживать цену на унцию золота. Государство столкнулось со стремительным ростом инфляции. Безусловно, правительство США предприняло ряд мер для борьбы с данным явлением, но они не дали положительного результата.

Внешний долг США увеличивается ежегодно, но наибольший кризис доллара был в 1970 году, который объяснялся снижением процентной ставки. В следующем году платежный баланс государства испытал сильный дефицит. Свободная конвертация долларов в золото была приостановлена.

Для спасения Бреттон-Вудской системы было сделано многое. Интервенция на сумму около 5 млрд. долларов не дала результата. После девальвации доллара на 10 %, развитые страны осуществили переход к плавающему валютному курсу.

Устранение кризиса

До 1973 года можно было неплохо заработать на операциях с денежными единицами. Но в извлечении спекулятивной выгоды появились проблемы после того как фиксированные курсы утратили свою актуальность. При этом режим свободно плавающих валютных курсов повлек за собой банкротство множества крупных банков. При этом большое количество финансовых учреждений серьезно пострадали. После того как система была официально признана, международные финансовые отношения начали поддаваться регулированию.

Переход к плавающему валютному курсу позволил устранить большинство недостатков и проблем. Несмотря на преимущества данного режима, они имеют некоторые недостатки. В первую очередь стоит отметить высокую волатильность денежных единиц (амплитуда колебаний стоимости за определенное время). В большинстве случаев это отрицательно влияет на международные экспортно-импортные операции.

Режим, присутствующий в России

После дефолта, который произошел в 1998 году в РФ, в следующем году был запущен режим регулируемой валюты. С данного момента правительство получило возможность уменьшать степень негативного влияния внешних условий на государственный сектор экономики. Плавающий валютный курс был дополнен введением бивалютной корзины. Она состояла из комбинации евро и доллара. Благодаря этому действию появилась возможность усилить управление валютной системой.

После того как было осуществлено введение бивалютной корзины, рубль получил ориентацию на две наиболее важные мировые резервные единицы. При этом он получил меньшую зависимость от экономики США.

Если цена выходила за установленные пределы бивалютной корзины, государство имело право вмешиваться в котировки валютного рынка. На данный момент это правило утратило свою силу, что произошло после мирового кризиса. Правительство может совершать сделки с валютой независимо от курса.

Свободно плавающий валютный курс

Данный режим предусматривает полный отказ правительства государства от регулирования национальной валюты относительно денежных единиц других стран. Свободно плавающий валютный курс означает движение валютного курса, которое определяется только рыночными законами спроса и предложения.

Рассматриваемая политика используется небольшим количеством стран. Более распространенным является регулируемый плавающий валютный курс. Он пользуется большей актуальностью, так как в нем цена варьируется в установленных рамках. Когда она достигает одного из пределов, проводится стабилизация изменившегося курса с помощью монетарных властей. Чаще всего проводятся конверсионные операции на открытом рынке с резервной и национальной валютой.

Влияние конверсионных операций

Конверсионные операции представляют собой сделки, которые направлены на продажу или покупку денежных единиц, которые имеют предварительно установленные сроки осуществления, объемы и курс. Государства, использующие плавающий и фиксированный валютный курс, могут совершать данные операции. Они способны повлиять на финансовое состояние предприятия, конкретного региона и экономики страны в целом. Для получения прибыли таким способом стоит грамотно разбираться в данном вопросе.

Источник: fb.ruКомментарии

Идёт загрузка...

Идёт загрузка... Похожие материалы

Бизнес Переход на рыночное планирование деятельности предприятия как фактор развития

Бизнес Переход на рыночное планирование деятельности предприятия как фактор развитияРаспределение корпоративного контроля зависит от сравнительной специфичности факторов производства, формирующих корпорацию как фирму и от того, как построено планирование деятельности предприятия. В то время, как физи...

Компьютеры Стоит ли переходить на Windows 10: особенности работы операционной системы, отзывы

Компьютеры Стоит ли переходить на Windows 10: особенности работы операционной системы, отзывыНекоторое время назад, когда Windows 10 была официально запущена, многие пользователи начали активное обсуждение вопроса о том, стоит ли переходить на нее. Несмотря на то что новая операционная система еще не предлага...

Новости и общество Московская монорельсовая транспортная система переходит на расписание. Почему?

Новости и общество Московская монорельсовая транспортная система переходит на расписание. Почему?Московская монорельсовая транспортная система как идея возникла очень и очень давно, еще в семидесятых годах прошлого века. Да вот до воплощения мечты в жизнь дело долго не доходило. В 1999 год...

Новости и общество Когда предоставляется справка о валютных операциях? Зачисление иностранной валюты на транзитный валютный счет

Новости и общество Когда предоставляется справка о валютных операциях? Зачисление иностранной валюты на транзитный валютный счетВнешняя экономическая деятельность России с каждым годом увеличивает свои объемы и количество заключенных договоров. При совершении ВЭД расчеты с компаниями происходят в основном посредством иностранной валюты. Центра...

Автомобили "Нива Шевроле": сцепление. Устройство и ремонт сцепления "Нивы Шевроле"

Автомобили "Нива Шевроле": сцепление. Устройство и ремонт сцепления "Нивы Шевроле"На внедорожник «Шевроле Нива» производитель устанавливает механическою коробку передач. С ее помощью водитель самостоятельно регулирует скоростной режим машины. Еще один важный элемент системы трансмиссии ...

Автомобили Porsche 959 – самый популярный немецкий гоночный автомобиль 80-х

Автомобили Porsche 959 – самый популярный немецкий гоночный автомобиль 80-хPorsche 959 – это спортивный автомобиль, выпускаемый в свет одной из наиболее известных немецких компаний. Интересный факт: выпуск одного такого автомобиля раньше обходился концерну в два раза дороже, чем, собст...

Автомобили ВАЗ 2107: замена помпы и прокачка системы охлаждения

Автомобили ВАЗ 2107: замена помпы и прокачка системы охлажденияНа автомобиле ВАЗ 2107 замена помпы производится в тех случаях, если проявляются основные признаки ее поломки. Но перед тем, как проводить замену узла, необходимо разобраться с тем, для чего он нужен, и выяснить, что ...

Автомобили Переход на использование дизеля в БМВ 530

Автомобили Переход на использование дизеля в БМВ 530За последнее время появление нового поколения легковых моторов, работающих на дизеле, в Европе, является результатом совершенствования технологии прямого впрыска. Во время работы над стилем новой БМВ 530 пятой серии и...

Автомобили Обзор автомобиля Opel Agila

Автомобили Обзор автомобиля Opel AgilaЕще с 2000-го года компания Opel начала производство автомобилей Opel Agila. Следует отметить, что данная модель, в которую входит уже два поколения машин, вмещает в себя два разных типа кузова - минивэн и хетчбек.

Бизнес Пулемет "браунинг": описание, характеристики, фото

Бизнес Пулемет "браунинг": описание, характеристики, фотоКрупнокалиберный пулемёт "браунинг" — одно из немногих стрелковых орудий, которое остаётся на вооружении армии США по сей день, претерпев незначительные модификации. О нём и пойдёт речь в данной статье.

monateka.com

Преимущества и недостатки режима плавающего валютного курса

10 ноября 2014 г. Банк России объявил о переходе в режим плавающего валютного курса, отменив интервал допустимых значений стоимости бивалютной корзины.

Переход к плавающему курсу планировался на начало 2015 г. с 2012 г., однако новые экономические условия, в которых оказалась страна: падение цен на нефть, санкции, рецессия в экономике — заставили ЦБ поторопить переход и осуществить его в ноябре 2014 г.

В процессе подготовки Банк России повышал гибкость курсовой политики, постепенно уменьшал степень своего участия на валютном рынке, сокращая размеры валютных интервенций. Но является ли верным решение Банка России о переходе в режим плавающего валютного курса? Плавающий валютный курс подразумевает практически уход ЦБ с валютного рынка, предоставляя возможность рынку самому на основе спроса и предложения устанавливать обменный курс рубля.

Так же, как и любой процесс, переход к плавающему курсу имеет как положительные, так и негативные стороны. Рассмотрим основные преимущества и недостатки перехода к такому режиму.

Во-первых, режим плавающего валютного курса охраняет экономику страны от негативных внешних потрясений, таких как, например, резкое снижение цен на нефть, от которого зависит величина экспорта России, следовательно, и сальдо торгового баланса.

Во-вторых, он позволяет снизить воздействие спекулятивных операций на рубль. При фиксированном курсе национальной валюты на конкретном уровне спекулянты могли извлечь выгоду за счет разницы реального курса и установленного.

Переход в плавающий курс не означает, что Банк России не будет вмешиваться в формировании обменного курса рубля. В случае развития негативных событий Банк России выйдет на валютный рынок с внезапными интервенциями с целью стабилизации ситуации. Так, например, в марте 2014 г. ЦБ продал 22296 млн. долл. США и 2 268 млн. евро валютных резервов с целью сглаживания резких скачков валютного курса, возникшего вследствие решения Совета Федерации о вводе российских войск на Украину.

В-третьих, этот переход обеспечит независимость денежно-кредитной политики, позволяя Банку России сосредоточиться на решении внутренних задач по снижению инфляции, безработицы. В связи с принятием решения не проводить валютные интервенции возникают средства для претворения поставленных ЦБ других экономических задач.

В-четвертых, в условиях рыночной экономики, к которой стремится Россия, цены на товары, услуги, активы должны определяться по законам рынка. В этом смысле иностранную валюту можно считать одним из активов, существующих на рынке. Цены на молоко, масло, квартиры и другие товары и услуги формируются под влиянием спроса и предложения, иностранная валюта не должна быть исключением.

По словам генерального директора ЗАО «Финансовый брокер» Август» К. Туманянца никто не знает какой должна быть величина валютного курса. «Когда Центральный банк активно влиял на значение валютного курса, то это означало, что ему был известен некий «правильный» уровень курса рубля и своими действиями Банк России пытался текущую «неправильную» цену на валютном рынке приблизить к «правильному» Но никто не знает этот «правильный курс», и он постоянно меняется. Сегодня мы, предположим, по какой-то формуле его посчитали, а завтра та же самая формула может дать другие результаты. Поэтому это такая «блуждающая цель», которую невозможно достичь» [5].

В ситуациях, когда спрос на валюту превышал предложение, ЦБ продавал иностранную валюту, содержащуюся в валютных резервах. Так случилось, в 1998 году, когда ЦБ объявил о дефолте и уходе с валютного рынка.

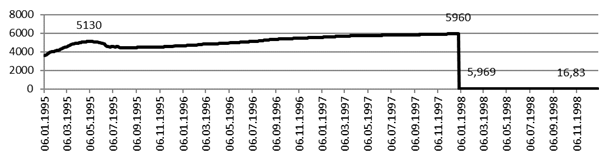

Рис. 1. Динамика валютного курса в 1995–1998 гг. (рублей)

С конца 1997 г. Банк России регулярно проводил валютные интервенции. В результате из 25 млрд.долларов США, принадлежащих ЦБ в 1997 г. к августу 1998 г. осталось 3 млрд.долларов США. С помощью валютных интервенций ЦБ стремился укрепить обменный курс рубля. В последующие месяцы курс рубля упал с 6 рублей за доллар США до 21 рубля к концу 1998 г. (представлено на рис.1). Может быть в случае, если бы ЦБ не проводил такую политику, то не случилось бы таких последствий и девальвация рубля была бы более плавной, и последствия были бы менее болезненны.

В 2006–2007 гг. Банк России наоборот не продавал, а скупал иностранную валюту, так как укрепление рубля отрицательно сказывалось на экспортерах и для отечественных предприятий из-за дешевого импорта.

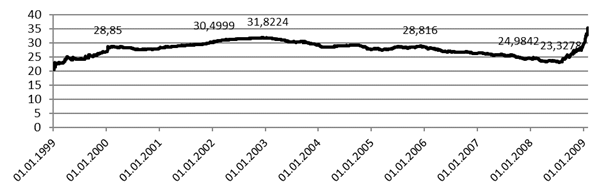

Рис. 2 Динамика валютного курса в период с 1999 г. до 2009 г., (рублей)

В 1998 г. и до 2002 г. валютный курс вырос до 32 рублей за доллар. А с 2003 г. до 2008 г. курс снизился до 23 рублей за доллар. ЦБ скупал валюту, чтобы стабилизировать курс на уровне 25–26 рублей (представлено на рис. 2). Это приводило к высокой инфляции, так как Банк России эмитировал рубли и покупал за них валюту. Эти рубли пополняли денежную массу России, в результате темп инфляции оставался выше 10 % в год.

Рассмотрим теперь недостатки плавающего валютного курса:

Во-первых, плавающий курс в условиях нестабильности экономики лишь повышает риски неустойчивости. Мнения экспертов в этом вопросе также различаются. Так, например, Инвестбанк Morgan Stanley считает, что в условиях санкций режим свободного курса рубля выглядит невероятным и создает угрозу для финансовой и ценовой стабильности страны, учитывая огромный внешний долг России, который по предварительной оценке в 2015 г. составляет 599,5 млрд. долл. США [5].

Противники плавающего курса опасаются, что может повториться ситуация, которая произошла в марте 1993 г., когда из-за «обвального» падения рубля многие российские компании должны были расторгнуть долгосрочные контракты в убыток себе в связи с невозможностью выполнения ранее заключенных договоров.

Во-вторых, как показывает практика, плавающий курс эффективен в странах с развитой промышленностью, где основная статья экспорта — продукция производства. Режим плавающего валютного курса установили 34- % всех стран мира. Большинство стран, установивших режим плавающего курса, это промышленные страны, в экспорте которых 70- % промышленности. Для стран-экспортеров нефти характерны другие валютные курсы.

Представим страны, доходы которых зависят от нефтяного сектора, и их режимы валютных курсов (представлено на рис. 3).

Рис. 3 Режим валютного курса крупнейших стран-экспортеров нефти и доля топливно-энергетических товаров в структуре экспорта, на дату — май 2014 [4]

Как мы видим из рисунка, все страны кроме Норвегии придерживаются режима фиксированного или стабильного валютного курсов.

Снижение цен на энергоносители влияет на динамику курса рубля. Однако это не самый главный фактор и это доказывает курс стран-нефтеэкспортеров.

Рис. 4 Недельные колебания валют крупнейших стран-экспортеров нефти и газа, в % к предыдущей неделе [4]

По графику на рисунке 4 видно, с августа 2014 г., когда началась тенденция к снижению цен на нефть, курс стран-нефтеэкспортеров масштабного давления, которое привело бы к резким скачкам не испытал. Девальвация рубля относительно доллара составила почти 50 %, в остальных разброс от 3- % до 20- %. Национальная валюта Норвегии просела на 9–13- % с 20 июня по 1 декабря.

В-третьих, В задачу Центрального Банка входит защита и обеспечение устойчивости рубля. Каждый день валюта отклоняется на несколько пунктов (показано на рисунке 5), в связи с этим у многих противников возникает вопрос о соответствии действий ЦБ с возложенными на него задачами.

Рис. 5 Ежедневное колебание курса рубля, в рублях (по данным Банка России) [5].

В-четвертых, основными участниками валютного рынка являются экспортеры и импортеры, которые с переходом к плавающему курсу и ослаблением роли ЦБ на валютном рынке, получают существенную рыночную власть. На долю экспортеров приходится 72- % поступающей в страну выручки в иностранной валюте, они могут спекулировать на рубле в свою пользу, пользуясь тем, что ЦБ не вмешивается в валютный рынок.

Так к чему же приведет плавающий валютный курс? О последствиях плавающего курса можно судить исходя из текущей статистики, опубликованной Банком России, Минфином и Росстатом. Как видно из этих данных, вопреки ожиданиям многих экспертов обвала в экономике не наблюдается, некоторая финансовая статистика уже вышла, и она говорит о том, что экономика показывает признаки стабилизации.

Рис. 5 Динамика валютного курса с конца 2014 г. до начала 2015 г., (рублей), [6]

В конце января курс российской валюты составлял 70 руб. за доллар США, но с конца февраля она торгуется ниже уровня 65 руб. за доллар США, хотя цена на нефть в последнее время опустилась ниже 60 долларов за баррель. Необходимо отметить, что после 2 февраля Банк России не проводил валютных интервенций.

Официальный курс доллара снизился 3 апреля на 23,7 копеек до 56,75 рублей. В ходе торгов доллар поднимался выше 57 рублей, но потом снова уходил вниз.

Позиции российской валюты достаточно крепки, и подтолкнуть ее вверх может лишь достаточно сильное падение нефтяных котировок [6].

В мировой практике нет какой-либо одной модели, которая обеспечила бы успешный переход к свободному плаванию валютного курса. Необходимо рассмотреть специфику экономики страны. Россия является страной экспортером сырья, которая как доказал 2014 год, очень зависит от условий торговли, поэтому ей выгоден переход к плавающему валютному курсу.

Переход к плавающему валютному курсу осложнился замедлением темпов экономического роста, это связано с политическими конфликтами, снижением цен на нефть и другими факторами. Решение о переходе к плавающему валютному режиму является продуманной и эффективной мерой денежно-кредитной политики.

Литература:

1. Годовой отчет Банка России 1998 года [Электронный ресурс] / Официальный сайт Центрального банка Российской Федерации. — Режим доступа: http://cbr.ru/publ/God/ar_1998.pdf.

2. Годовой отчет Банка России в период с 1999 до 2013 гг. [Электронный ресурс] / Официальный сайт Центрального банка Российской Федерации. — Режим доступа: http://cbr.ru/publ/?PrtId=god.

3. Заявление Председателя Банка России Эльвиры Набиуллиной по итогам заседания Совета директоров 11 декабря 2014 года [Электронный ресурс] / Официальный сайт Центрального банка Российской Федерации. — Режим доступа:http://cbr.ru/Press/print.aspx?file=press_centre/Nabiullina_11122014.htm&pid=press&sid=ITM_24300.

4. Международный валютный фонд [Электронный ресурс]. — Режим доступа: http://www.imf.org/external/russian/index.htm

5. Плавающий курс рубля: чего нам ждать? [Электронный ресурс]./ Центр научной политической мысли и идеологии. — Режим доступа: http://rusrand.ru/forecast/plavajuschij-kurs-rublja-chego-nam-zhdat.

6. Официальный сайт Центрального Банка Российской Федерации [Электронный ресурс]. — Режим доступа: http://cbr.ru/.

moluch.ru

Плавающий валютный курс - Gpedia, Your Encyclopedia

Плавающий валютный курс, или колеблющийся валютный курс (англ. floating rate of exchange) — режим валютного курса, при котором значению валюты разрешено колебание в зависимости от валютного рынка. Валюта, использующая плавающий обменный курс, известна как плавающая валюта.

С ноября 2014 года российский рубль использует плавающий валютный курс. Ранее курс удерживался ЦБ РФ в рамках валютного коридора путем валютных интервенций[1].

Экономическое обоснование

Есть экономисты, например, Милтон Фридман, считающие, что в большинстве случаев плавающие курсы валют предпочтительнее фиксированных. Так как плавающий курс валюты регулируется автоматически, то он позволяет государству ослабить воздействие от потрясений и иностранных циклов бизнес-оборотов, а также упреждает возникновение платёжного кризиса.

Тем не менее, фиксированный режим валютного курса может быть предпочтительнее в отдельных ситуациях за свою стабильность и определённость. Он не обязательно может быть реальным, с учётом результатов валютных торгов в других странах, пытающихся держать цены на свою валюту «сильными» или высокими по отношению к другим валютам, — к примеру в Великобритании или странах Юго-Восточной Азии до азиатского валютного кризиса.

Ведутся споры по предпочтительности выбора между фиксированным и плавающим валютными курсами, устанавливаемыми Моделью Манделла-Флеминга, утверждающей, что экономика (или правительство) не могут одновременно поддерживать фиксированный валютный курс, свободное движение капитала и независимую денежную политику. Оно должно выбирать любые два пункта из трёх.

См. также

Примечания

Ссылки

- ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС // Экономика. Толковый словарь. — М.: "ИНФРА-М", Издательство "Весь Мир". Дж. Блэк. Общая редакция: д.э.н. Осадчая И.М.. 2000.

- Плавающий валютный курс // Энциклопедический словарь экономики и права

www.gpedia.com