Перевод денег между банками: как происходит? Перевод валюты с одного банка в другой

Как перевести вклад в другой банк

Чтобы избежать возможных проблем при работе с депозитами, следует заранее выяснить как перевести вклад в другой банк быстро и выгодно. Современные системы онлайн-банкинга позволят вам перечислить деньги, не выходя из дома, а при отсутствии доступа к ним всегда можно обратиться в офис финансового учреждения.

Необходимость в переводе средств на другой счет может возникнуть во многих случаях, в том числе при:

- отзыве у банка лицензии;

- наложении на финансовое учреждение санкций;

- переезде вкладчика на новое место жительства, где отсутствуют отделения его банка;

- желании перечислить средства на другой вклад с более выгодными условиями.

Перевод вклада в другой банк можно выполнить практически в любом случае, важно учитывать существующие требования к таким операциям.

Как выполнить перевод вклада

Вы можете воспользоваться интернет-банкингом, который предлагается почти всеми крупными финансовыми учреждениями. Нужно будет выбрать счет списания и зачисления. В некоторых случаях банки устанавливают дополнительные комиссии на такие операции, которые рекомендуется заранее обговорить с менеджером банка.

Также на перевод может устанавливать ограничение на объем переводимых средств. Лимиты могут распространяться на разовую операцию или определенный срок, например, не более нескольких десятков тысяч в сутки. Иногда ограничения снимаются или увеличивается максимальная сумма при подтверждении операций по телефону.

Также вы можете обратиться в отделение финансового учреждения, чтобы выполнить перевод депозита в другой банк. С собой необходимо взять паспорт и заявление на перечисление средств с одного счета на другой. Чаще всего, при использовании такого способа, банк не взимает дополнительных комиссий. Рекомендуется предварительно уточнить о наличии сборов у менеджера.

Условия, необходимые для перевода вклада в другой банк

Выполнить перевод вклада в другой банк можно при соблюдении ряда общих условий:

- в банке, куда выполняется перечисление средств, должен быть открыт счет или заключен договор на открытие вклада;

- согласно требованиям договора, вклад, с которого будет выполняться перевод, должен иметь возможность досрочного снятия средств или уже должна быть инициирована процедура его закрытия;

- оба счета должны быть открыты в одинаковой валюте.

В большинстве случаев перечисление средств по безналичному расчету проходит без проблем. Рекомендуется обратиться к менеджеру перед началом процедуры перевода, чтобы уточнить все нюансы, дополнительные комиссии и условия. В зависимости от полученных ответов, можно будет воспользоваться альтернативным способом – закрыть вклад, получить деньги наличными и положить их на счет в другом банке.

www.vbr.ru

Какой процент берет банк за перевод денег в другой банк

Многие пользователи такой услуги, как Интернет-банкинг, интересуются, какой процент берет банк за перевод денег в другой банк. Данная услуга позволяет в любое время перевести средств со счета на счет, оплатить услуги, заплатить за кредиты, открыть депозиты и многое другое. Кроме того, безналичные переводы осуществляются и без вмешательства различных электронных интерфейсов.

Виды переводов

- С карты на другую, подробности здесь.

- С карты на счет.

- Со счета на другой.

- Со счета на карточку.

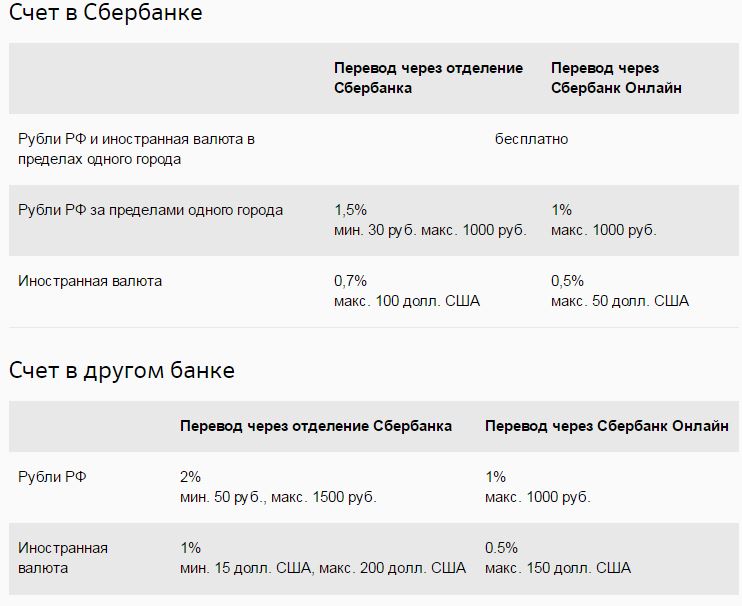

Комиссия в банках обычно не предусмотрена за транзакции внутри системы, однако, за перевод из одного банка в другой придется заплатить. Сумма комиссии обычно стартует от 0,5% и не менее определенной суммы. Также читайте о том какие комиссии у Сбербанка — на этой странице.

Важно! При переводе средств учитывайте размер перевода, так как такая процедура будет невыгодна из-за комиссии. К примеру, если вы переводите всего 100 рублей, а минимальная комиссия равна 50 рублей, то вы отдадите 50% от суммы.

Денежные переводы без комиссии возможны в нескольких случаях:

- Между карточными продуктами и счетами одного клиента.

- Между картами, которые были получены в одном отделении.

- С карты на счет или наоборот в одном и том же подразделении.

Как правило, переводы безналично через систему Онлайн-Банк обходятся дешевле, так как для многих банков уже снижен процент. Такое решение было принято относительно тех банков, онлайн-сервис которых позволяет переводить деньги внутри банковской системы и за ее пределами.

Среди недостатков интернет-банкинга установленные лимиты на перевод определенной суммы за один раз. Поэтому в операции могут отказать, и придется делить сумму на несколько частей.

Получается, что пользоваться онлайн банкингом очень удобно, так как процент, который берет финансовая организация за перевод в другой банк небольшой, а для совершения операции достаточно включить свой компьютер и перейти на сайт.

В Сбербанке представлена возможность воспользоваться блиц-переводом. Комиссия за перечисление средств — 1%, минимум 150 руб. и максимум 3 тысячи рублей. Данным способом можно перевести до 500 тысяч.

Остановимся подробнее на переводах в Сбербанке, самом крупном банке страны, услугами которого пользуется большая часть населения.

Если вам нужно перечислить некоторую сумму на счет, то воспользуйтесь одним из указанных ниже способов:

- Через банкомат. Вставьте пластик в устройство и введите пин-код. Выберите раздел «Платежи и переводы», а далее «Перевод средств». В появившемся окне укажите, кому отправляются средства и как. Введите все необходимые реквизиты и подтвердите свое согласие на проведение операции. Этот способ доступен, если и отправитель, и получатель являются клиентами Сбербанка.

- При помощи Сбербанк Онлайн. Для входа в систему используйте логин и пароль, получение которого осуществляется в банкомате. После того, как вы попадете в Личный кабинет, выберите нужную карту, с которой будут списаны средства. Напротив нее кликните на «Операции», а далее ана «Перевести частному лицу». Укажите реквизиты получателя и подтвердите платеж, для чего нужно будет ввести код из sms.

- В отделении. Обратитесь к сотруднику с паспортом или иным документом, подтверждающим личность. Передайте ему карту и реквизиты счета получателя.

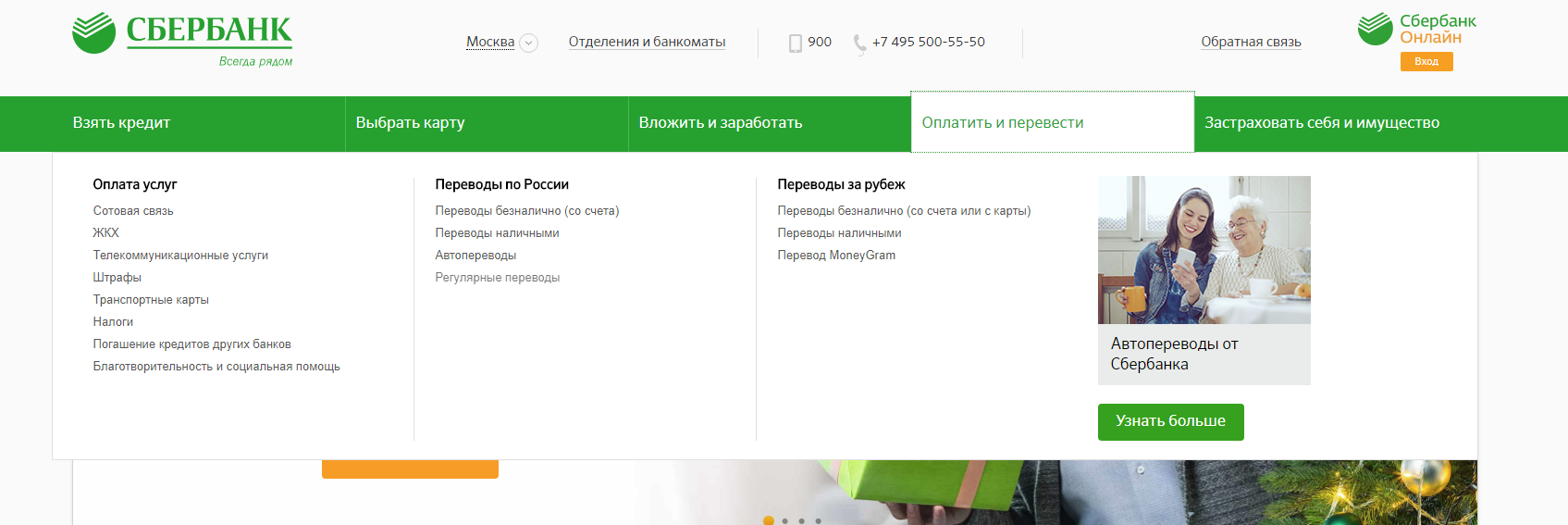

Тарифы на переводы можно посмотреть на официальном сайте банка. Для этого:

- Зайдите по ссылке sberbank.ru/ru/person.

- Раздел «Оплатить и перевести».

- Выберите нужный тип перевода — в пределах страны или за рубеж, а также способ — наличными или безналичным платежом.

- Получить информацию и ознакомиться с ней.

Стоимость операций:

- С карты по ее номеру (до 30 тысяч рублей). Плата — 1,5% от суммы (минимум 30 руб.)

- Со счета на другой или карточку. 2% (от 50 до 1500 р.) в отделении, 1% (до 1000 рубл.) через банкомат.

- Перевод наличными. Оплата получателем сбора в сумме 1,75% (50-2000 руб.).

Отметим, что переводы через операциониста в отделении банка дороже, чем при выборе удаленного способа.

Для уточнения информации следует обращаться в контактный центр банка. О том, как позвонить, читайте здесь.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда. Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.kreditorpro.ru

Чем опасны валютные переводы

ДЕНЬГИ ЗАХВАТИЛИ АМЕРИКАНЦЫ

Было у нотариуса Вячеслава Кузнецова $617 тыс. Немало. Позже налоговая даже интересовалась: откуда деньжищи? Но тот со справками в руках доказал: с работы, вестимо. Как-никак более 20 лет высокооплачиваемой практики, контора в центре Москвы.

Еще лет 5 назад нотариус положил доллары на счет сына — планировали купить ему квартиру. Но в 2014 году тот получил работу в Британии. И чтобы деньги оставались под рукой, в семье решили обратно перевести их отцу. Рутинная, казалось бы, операция между двумя российскими банками. Из Транскапиталбанка (ТКБ) в Мособлбанк.

- 1 июля 2014 года сын Николай написал поручение о переводе, и мы спокойно ждали, когда деньги упадут на мой счет, – рассказал КП Вячеслав Кузнецов. – Однако на следующий день нам сообщили, что перевод заблокирован американским банком «Стандарт Чартерд» (Standart Chartered). В рамках санкций «за Украину». Мы даже не предполагали, что деньги должны идти через Америку. И никто нас не предупреждал, что средства могут быть заблокированы. Наконец, уж совсем непонятно, каким боком мы попали под санкции!

ПИСЬМО ОБАМЕ

Вскоре выяснилось: под санкциями не нотариус с сыном, а известные предприниматели братья Аркадий и Борис Ротенберги, владеющие также и Мособлбанком. Про то, что туда могут переводиться деньги простых вкладчиков, американцы, видно, не подумали.

Поняв, что все это не сон и не розыгрыш, Кузнецовы перешли к активной обороне. Стали бомбардировать американцев письмами: мол, верните деньги, это наш частный вклад. Даже отправили личное послание Обаме — это он тогда в Белом доме сидел.

Заодно подали в суд и на Транскапиталбанк.

- В заявлении на перевод средств ничего не говорилось о банке «Стандарт Чартерд». Деньги перевели в Америку без нашей воли, поэтому ТКБ должен отвечать за последствия,- пояснил свою позицию Кузнецов-старший.

Таганский суд Москвы обязал банк выплатить компенсацию. Однако в Мосгорсуде отменили это решение: там пришли к выводу что санкции — это обстоятельства непреодолимой силы.

Нотариус приготовился судиться дальше, но тут, видно, письмо Обаме подействовало. «Стандарт Чартерд» после 2 лет переписки признал, что деньги все-таки принадлежат не Ротенбергам, а Кузнецову. Правда, в доказательство чистоты их происхождения пришлось нотариусу показать американцам свои финансовые отчеты и справку из российской налоговой, что та в курсе его доходов.

ГЛАВНЫЕ НЕПРИЯТНОСТИ ПОДСТЕРЕГАЛИ ДОМА

Переводить деньги в Россию «Стандарт Чартерд» отказался – к тому моменту из-за санкций он прервал корреспондентские отношения с российскими банками. Даже с тем, откуда пришел перевод. «В 2015 г. наш счёт в «Стандарт Чартерд» был закрыт», - подтвердили нам в ТКБ.

В итоге американцы отправил доллары на счет Кузнецова-младшего в британский Барклайз-банк (Barklays), а тот перекинул их отцу в Сбербанк.

Казалось бы, счастливый финал. Но тут-то и начинается самое нелепое в этой истории. Вернув деньги, Кузнецовы попали под еще более жесткие санкции — теперь уже со стороны нашей налоговой. Им «пришили» (другое слово трудно подобрать) суровую статью 15.25 КоАП - о валютных нарушениях. И выписали штраф в три четверти спасенной суммы. То есть более $450 тыс. или по тогдашнему курсу 31 млн руб. Причем, налоговая еще милосердие проявила, взяла по нижнему пределу, а вообще статья позволяет забрать вклад полностью.

- В налоговой инспекции, нашей, 19-ой, нам заявили, что из нью-йоркского банка в лондонский мы должны были перечислить деньги через российский банк. Объясняем, что не по нашей вине деньги застряли на зарубежных счетах, доказываем, что после разблокирования переслать деньги российскому банку было технически невозможно — никакие доводы не принимались, - удивляется нотариус.

Отменить решение не удалось ни в Измайловском суде, ни в Московском городском.

- Хотел перевести деньги цивилизованно и безопасно, но сейчас понимаю, что лучше бы снял эти доллары наличными и просто отнес в сумке в другой банк, - говорит Вячеслав Кузнецов.

Сейчас он собирается доказывать свою правоту в президиуме Мосгорсуда. А мы будем следить за ходом дела: ведь такое может произойти практически с любым владельцем валютного вклада.

ЦЕНТРОБАНК ЗАСТУПИЛСЯ

Между тем, многие финансисты считают решение налоговой необоснованным. Да, закон запрещает российским резидентам переводить валюту с одного иностранного счета на другой. Но в американском банке Кузнецовы счет не открывали. И не они совершали перевод в лондонский банк. Значит и суровый закон не про них писан.

Вот какое заключение дал замруководителя службы текущего банковского надзора Центробанка Алексей Шарлай: «Не представляется возможным рассматривать банк Standart Chartered в качестве третьего лица, осуществившего перевод денежных средств на счет российского резидента в иностранном банке. Standart Chartered выполнял функцию банка-посредника, вовлеченного в отношения между российским банком-отправителем и российским банком-получателем.»

А тот факт, что деньги потом были переведены в российский банк, по мнению специалиста, «может говорить об отсутствии направленности действий на наступление вредных последствий, что целесообразно учитывать при оценке наличия вины».

НАЛОГОВИКАМ ПОДСУЖИВАЮТ?

! В отношении ТКБ суд признал ситуацию форс-мажорной и освободил банк от ответственности, а по рядовому гражданину при тех же обстоятельствах, как катком прошелся и никакого форс-мажора не заметил.

! В документах налоговой и судов говорилось, что Кузнецов должен был предвидеть наступление таких последствий. Банк со всеми своими специалистами — не должен, а обычный клиент — должен?

! В постановлении налоговой написано: «Кузнецов мог и был обязан возвратить денежные средства в любой уполномоченный банк РФ». Суды это повторили. Но на наш запрос в ФНС с просьбой назвать хотя бы один российский банк, куда американский «Стандарт» мог бы перечислить деньги Кузнецова, ответа не последовало. Получается, нет такого банка. А вот обвинение и гигантский штраф есть.

КТО СТУЧИТ НА ВКЛАДЧИКА

Готовя этот материал, я познакомился с человеком, который живет здесь, в России, но зарабатывает по всему миру. Естественно, и счета у него за границей есть, и деньги он между ними переводит, и домой их возвращает — на текущие расходы. И никаких проблем. Ни у него, ни у его товарищей: в сети, оказывается, есть целый форум таких «людей мира».

- Впрочем, однажды меня вызвала служба безопасности российского банка, спросила о происхождении денег, - рассказывает он. - Показал все операции. Как я понял, интересовало их лишь то, нет ли у меня связей с террористическими организациями. Убедились, что нет — и разблокировали счет. Другие вопросы банк, а соответственно и Росфинмониторинг, не волнуют: ни переводы между зарубежными счетами, ни даже то, плачу ли я налоги...

Но тогда возникает вопрос: откуда же в налоговой узнали о переводах Кузнецова? Как удалось выяснить, сообщение контрольным органам послал именно ТКБ — тот банк, с которого и начались у его клиента все несчастья (в распоряжении редакции имеется письмо ТКБ в Росфинмониторинг «о признаках нарушения валютного законодательства, легализации доходов, полученных преступным путем»). Причем, сделал это уже после того, как судился с Кузнецовым и после того, как деньги вернулись в Россию и «упали» на счет нотариуса в Сбербанке. Конечно, моральная сторона такого сигнала, мягко говоря, вызывает вопросы. Однако юридическая — безупречна.

- Банки как агенты валютного контроля обязаны направлять информацию о выявленных нарушениях валютного законодательства органам валютного контроля, к которым относится и ФНС России, - подтвердили «КП» в Центробанке.

Получается, что ТКБ организовал деньгам своего клиента такой маршрут, который окончился блокированием средств, а потом еще сообщил налоговикам: мол, держите вора.

НЕ ЧАСТНЫЙ СЛУЧАЙ

Это только кажется, что история нотариуса Кузнецова — из другой жизни. На самом деле на его месте могут оказаться многие. Да, по общему правилу, на территории России валютные межбанковские переводы запрещены. Но есть исключения. Например, разрешается это делать между счетами супругов и близких родственников (как это было в случае Кузнецовых). Можно перекидывать валюту между своими счетами из одного банка в другой. Например, туда, где выше процент по вкладу. Можно отсылать валюту из России за рубеж (не более $5 тыс в день), а также получать с зарубежного счета (неограниченно). И любой, кто таким правом воспользуется, рискует повторить судьбу нотариуса.

ТЕМ ВРЕМЕНЕМ

ВАЛЮТНЫЙ КОНТРОЛЬ ПРЕДЛАГАЮТ ОТМЕНИТЬ

Центр стратегических разработок Алексея Кудрина предлагает отменить валютный контроль в России. Он слишком обременителен, ответственность за него жесткая, а отказ от регулирования повысит экономическую активность, считают эксперты.

www.kp.ru

Как происходит перевод денег между банками

Многие читатели спрашивают, как именно происходит перевод денег между банками. Даже тем, кто не связан с банковской сферой, интересно узнать детали этого процесса. Такую информацию вы найдете в этой статье.

Для перевода средств из одного банка в другой отправляется соответствующий документ или несколько документов. Как раньше, так и сейчас для этого нередко используется бумажная документация, с подписями и печатями.

Конечно же, их нельзя мгновенно доставить из одного банковского учреждения в другое, поэтому для проведения таких транзакций требуется несколько дней. При этом задействуются услуги быстрой курьерской службы.

Чтобы ускорить процесс, используются электронные методы отправки сообщений. Они приходят почти мгновенно, что позволяет переводить средства между банками намного быстрее.

Но при этом есть риск получать фальшивые платежные документы, что может понести крупные убытки. Поэтому используются разные способы шифрования электронных сообщений. Это касается и мгновенных переводов через систему Интернет банкинга

Для осуществления платежей используются рассчетно-кассовые центры (РКЦ). Каждое банковское учреждение создает свою сеть таких центров по всей стране, у каждого есть корреспондентский счет.

Вот как это выглядит на практике:

- В банк обращается клиент, желающий совершить перевод по реквизитам получателя, чаще всего — по номеру его счета,

- Все несрочные переводы, которые были приняты в отделении за день, объединяются в один платежный документ,

- Далее все зависит от того, в этом же регионе находится получатель или в другом. В первом случае деньги автоматически отправляются в выбранное региональное подразделение банка получателя через систему электронных платежей (СЭП). Во втором — они сначала поступают в головной офис банка, и только после этого в региональное подразделение,

- Далее происходит перераспределение операций по конкретным филиалам банка-получателя,

- Только после этого денежные средства переводятся на личный счет получателя.

Также в ходе этого процесса осуществляется проверка платежного поручения и его соответствия всем правилам. Там должны быть указаны наименования банковских учреждений, номер расчетного счета, сумма и назначение платежа, ИНН отправителя и другие важные данные.

Если они будут указаны неправильно, возможен отказ в платеже и возвращение средств отправителю.

Немного иначе дело обстоит с международными переводами. Дело в том, что зачастую при отправке денег с банковского счета одной страны на счет в другую страну задействовано несколько посредников, которые «стоят» между этими банками.

Таким образом, отправленные вами денежные средства должны:

- сначала списаться с баланса отправителя,

- затем поступить на счета банка-отправителя,

- после этого зачислиться на корреспондентские счета посредников

- и лишь в последнюю очередь зачислиться в банк-получатель.

Там платеж точно также проходит сортировку и отправляется в то подразделение, которое было указано в реквизитах. Именно по этой причине международные перечисления являются самыми длительными по времени осуществления, их срок доставки — от 3 до 7 рабочих дней.

Сейчас довольно популярна и востребована система SWIFT-переводов. Она распространена по всему миру, в том числе и в странах СНГ. Платежные документы в ней шифруются автоматически, поэтому банковским компаниям не нужно тратить на это лишнее время и средства.

На сегодняшний день SWIFT стал практически стандартом быстрых, удобных и надежных межбанковских транзакций.

Детальную информацию о том, как осуществлять платежи, какие при этом нужно выплачивать комиссии, вы узнаете на страницах нашего портала. Узнать больше о том, как происходит перевод денег в Сбербанке России, и какая за это берется комиссия, можно в этой статье

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда. Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.kreditorpro.ru