Тинькофф в 2017: рост прибыли, процентных доходов и новые отрасли бизнеса. Акции тинькова на бирже

рост прибыли, процентных доходов и новые отрасли бизнеса

Вы знаете Тинькофф-банк и Тинькофф-журнал — это часть бизнеса «ТКС-груп».

«ТКС-груп» — публичная компания. Это значит, что вы можете стать соинвестором Олега Тинькова, купив акции компании на бирже. Компания отчитывается перед инвесторами: публикует финансовую отчетность и операционные результаты. Сегодня разберем годовую отчетность «ТКС-груп» за 2017 год и посчитаем мультипликаторы.

Сергей Шаболкин

частный инвестор

Чистая прибыль и дивиденды

Чистая прибыль увеличилась на 73%: с 11 до 19 млрд рублей. В 2018 году компания планирует заработать не менее 24 млрд рублей чистой прибыли.

Дивиденды. С марта 2017 года «ТКС-груп» может направлять на дивиденды 50% чистой прибыли предыдущего квартала. Чистая прибыль «ТКС-груп» в 4 квартале 2017 — 6,4 млрд рублей, поэтому на промежуточные дивиденды направят 3,2 млрд рублей.

Как зарабатывать на дивидендах

Дивиденды составят 31 цент на акцию. Чтобы получить их, нужно купить акции до 29 марта включительно. Доходность промежуточных дивидендов — 1,3%.

Процентные доходы и расходы

«ТКС-груп» увеличила чистый процентный доход на 37% с 34 млрд в 2016 до 46 млрд в 2017 году. Чистый процентный доход — это разница между доходами от кредитов и инвестиций и расходами банка на выплату процентов по вкладам и счетам.

Чистая процентная маржа за год снизилась с 25,8 до 25,3%. Чистая процентная маржа — банковский мультипликатор. Показывает, сколько банк получает прибыли со своих финансовых активов. Формула: чистый процентный доход / активы, приносящие процентный доход. Больше — лучше.

Если смотреть по кварталам, то чистая процентная маржа падает — чтобы заработать 1 рубль выручки, компании приходится привлекать больше активов. Но если сравнивать с конкурентами, то не все так плохо: чистая процентная маржа у ВТБ весь год была 4,1%, у Сбербанка за год выросла с 5,7% до 6%.

Инвестновость 27.02.18ВТБ в 2017 году увеличил прибыль в два раза, планируют увеличить дивиденды

Кредиты

Тинькофф-банк за год увеличил количество выпущенных кредитных карт на 78% — с 1,3 млн до 2,4 млн. Вместе с этим выросла сумма транзакций по кредитным картам на 57% — 274,6 млрд рублей в 2017 году.

Привлечение новых клиентов и выпуск кредитных карт позволили увеличить кредитный портфель «ТКС-груп», который за год вырос на 36,3%: 102 млрд в 2016 против 140 млрд в 2017 году. Рост позволяет занимать Тинькофф-банку второе место в отрасли по портфелю кредитных карт.

Доля неработающих кредитов на конец года сократилась до 8,8%, к концу 2016 года их было 10,2%. Неработающие кредиты — это активы банка, по которым проценты просрочены или не оплачены в течение более 90 дней. Меньше — лучше.

Новые направления в бизнесе

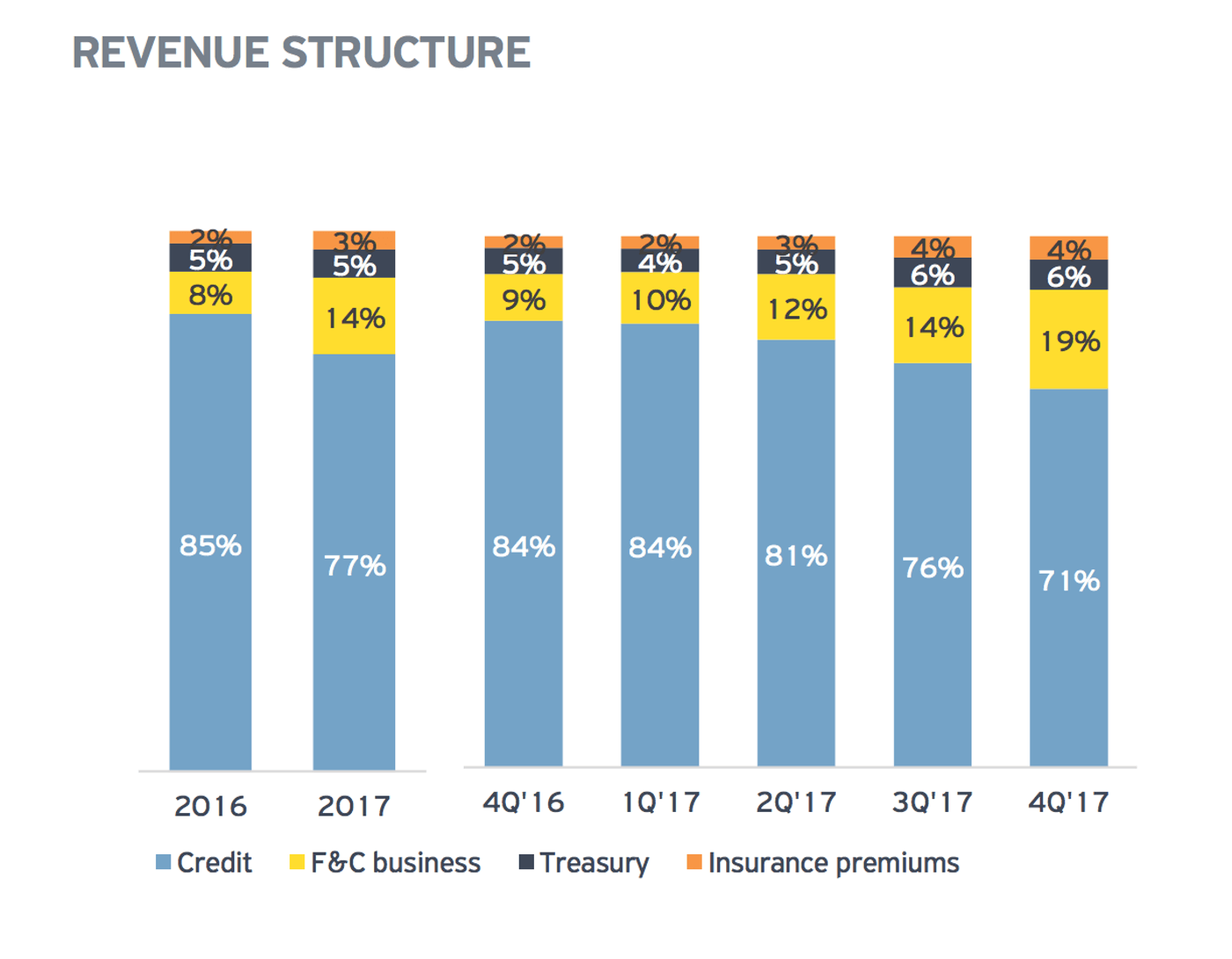

Больше всего денег «ТКС-груп» получает с процентов по кредитам — 71% от общей выручки. При этом компания развивает направления, не связанные с кредитной деятельностью.

Структура выручки компании. Страница 8 презентации «ТКС-груп» по итогам 2017 года

Структура выручки компании. Страница 8 презентации «ТКС-груп» по итогам 2017 годаБанк развивает сервис Тинькофф-инвестиции — за год привлекли 70 тысяч новых клиентов. Сейчас Тинькофф-инвестиции работают на базе другого брокера, но в марте 2018 года Тинькофф-банк получил брокерскую лицензию.

Компания развивает направление Тинькофф-бизнес для малого и среднего бизнеса и в 2017 году показала кратный рост от комиссий по отношению к прошлому году — со 150 млн до 3 млрд рублей.

Тинькофф-банк совместно с Дом.РФ создадут совместную компанию для выдачи ипотеки. За 2017 год через сервис Тинькофф-ипотека выдано ипотечных кредитов на сумму более 10 млрд рублей. К концу года это направление вышло на безубыточность.

Считаем мультипликаторы

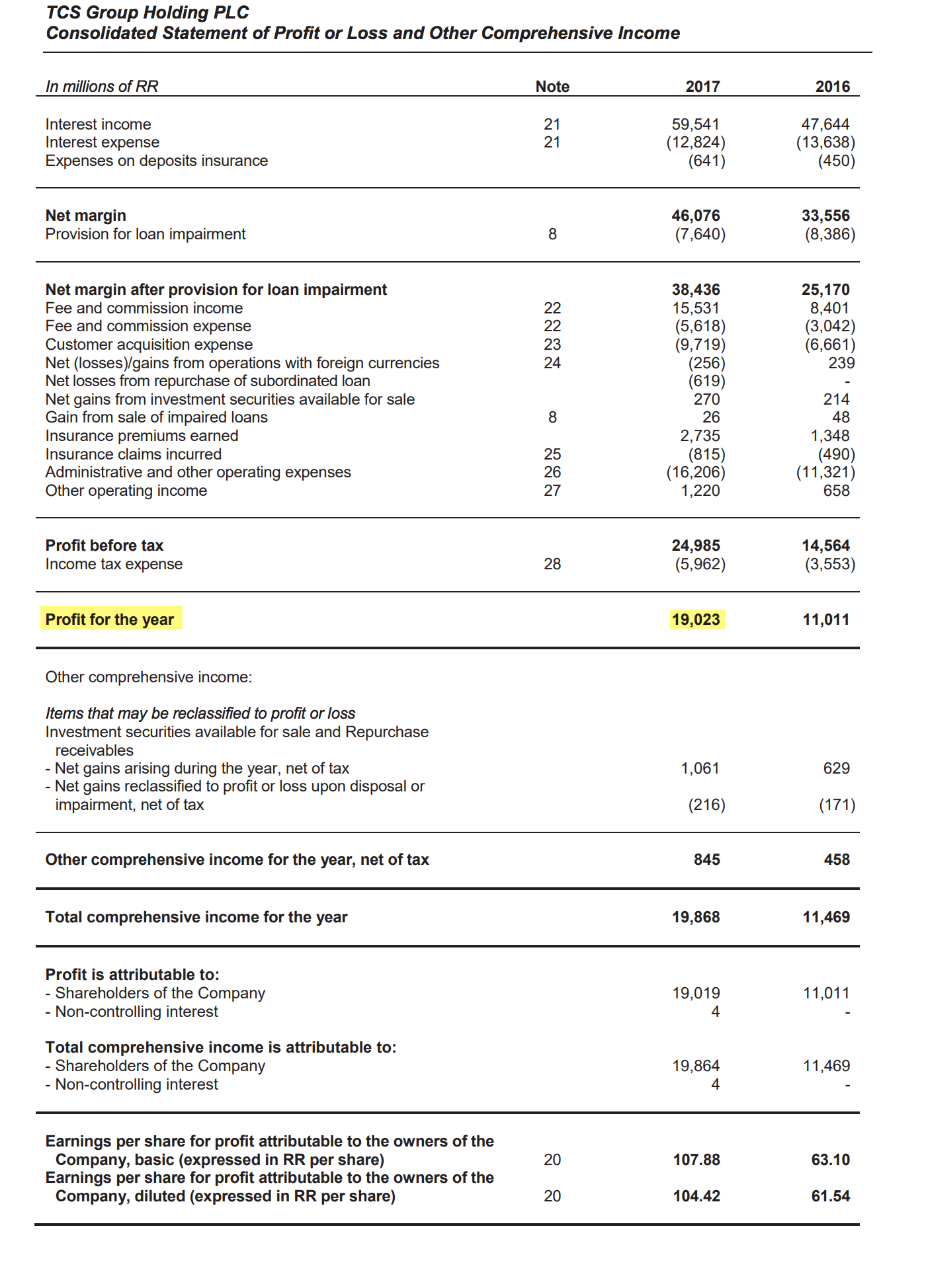

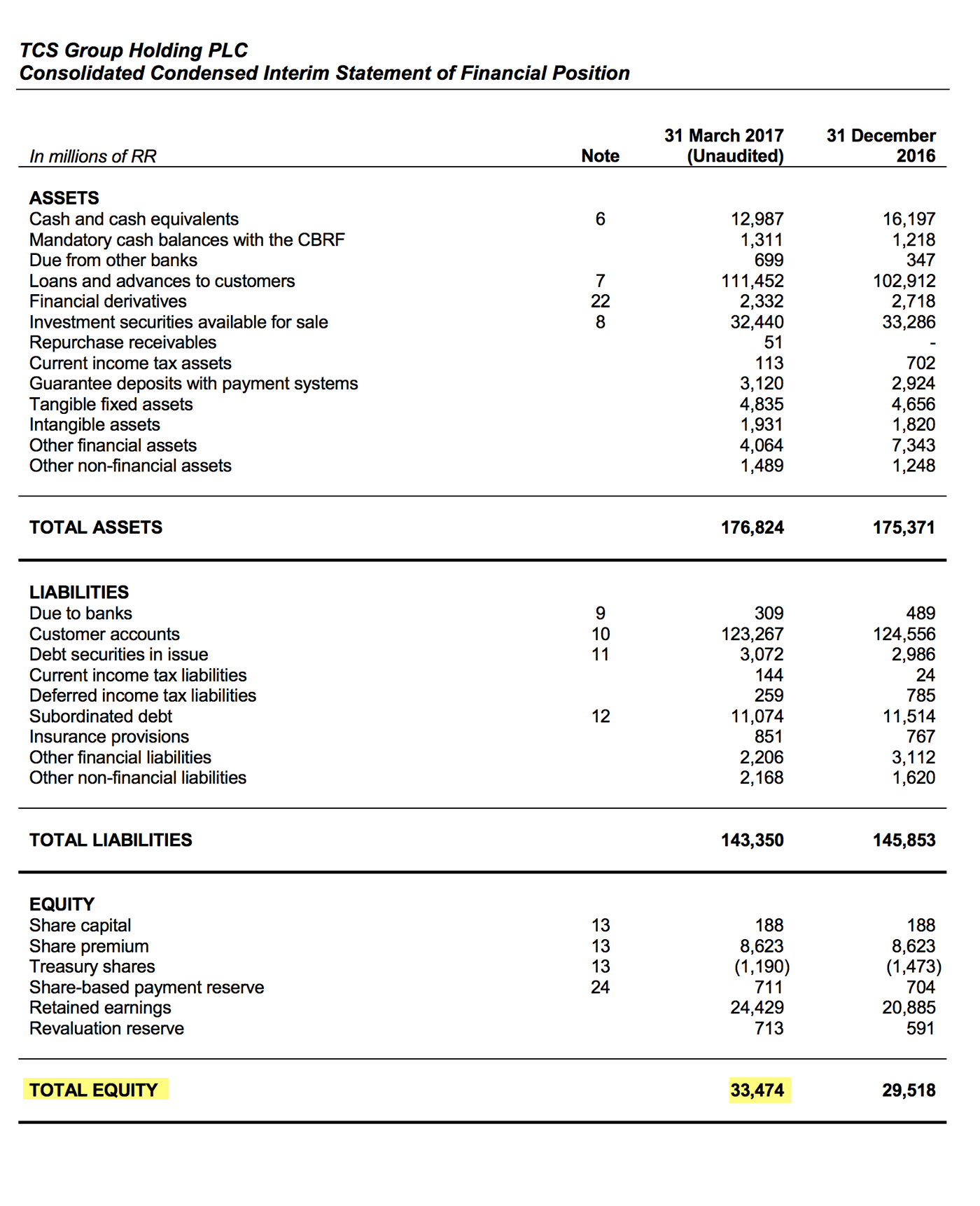

Собираем данные из финансовой отчетности.

Страница 2 отчета «ТКС-груп» за 2017 год

Страница 2 отчета «ТКС-груп» за 2017 год Страница 1 отчета «ТКС-груп» за 2017 год

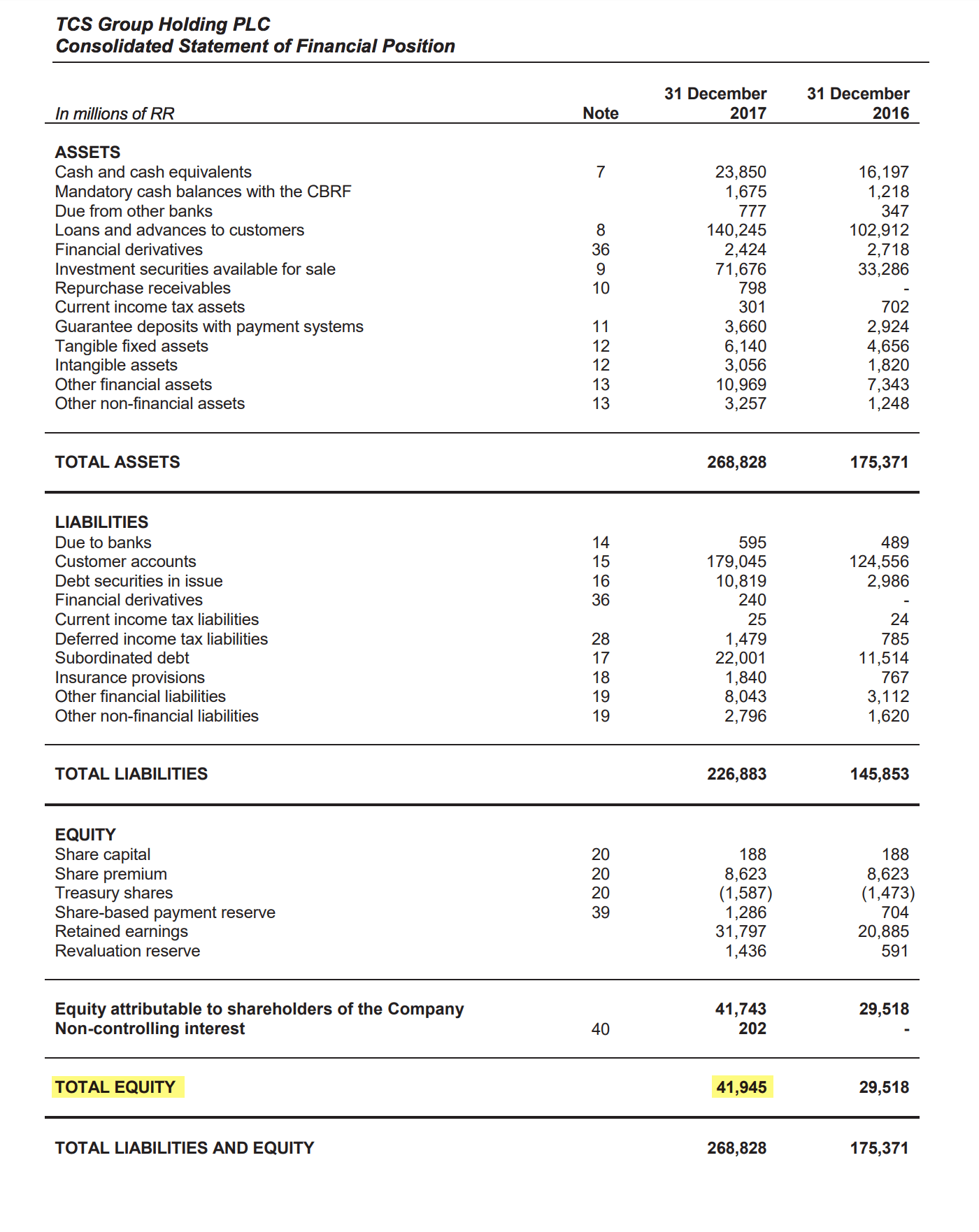

Страница 1 отчета «ТКС-груп» за 2017 годБерем данные по капиталу из финансовой отчетности за 1 квартал 2017 года.

Страница 1 отчета «ТКС-груп» за 1 квартал 2017 года

Страница 1 отчета «ТКС-груп» за 1 квартал 2017 годаЧистую процентную маржу берем из пресс-релиза.

Страница 1 пресс-релиза «ТКС-груп» по итогам 2017 года

Страница 1 пресс-релиза «ТКС-груп» по итогам 2017 годаРыночную капитализацию взял с официального сайта Тинькофф-банка. Капитализация указана в долларах, поэтому переведем ее в рубли. Берем курс с официального сайта Банка России — 57,6 рублей. Переносим данные в таблицу.

Результаты «ТКС-груп» за 2017 год

| Чистая прибыль | 19 |

| Капитал на начало периода | 33 |

| Капитал на конец периода | 42 |

| Капитализация | 243 |

Показатель

млрд Р

Чистая прибыль

19

Капитал на начало периода

33

Капитал на конец периода

42

Капитализация

243

P/E — отношение рыночной капитализации к прибыли. Показывает, за сколько лет компания себя окупит. Если результат от 0 до 5, то, вероятно, компания недооценена.

P/BV — отношение рыночной капитализации к капиталу компании. Помогает понять, сколько денег придется на инвестора в случае банкротства. Если показатель больше единицы, всем не хватит.

ROE — доходность акционерного капитала в процентах годовых. Формула: чистая прибыль / капитал.

Чистая процентная маржа — доходность компании от банковской деятельности. Формула: чистый процентный доход / активы, приносящие проценты. Для простоты показатель берем из презентации «ТКС-груп».

Мы уже разбирали отчетности Сбербанка и ВТБ — возьмем данные из обзора, обновив капитализацию. Наши расчеты можно посмотреть в таблице.

Мультипликаторы «ТКС-груп», Сбербанка и ВТБ

| P/E | 12,2 | 7,6 | 5,8 |

| P/BV | 5,8 | 1,6 | 0,5 |

| ROE | 52,8% | 24,0% | 8,3% |

| Чистая процентная маржа | 25,30% | 6,0% | 4,1% |

Чистая процентная маржа

«ТКС-груп»

25,30%

Что делать дальше

Бизнес «ТКС-груп» быстро растет, но при этом на фондовом рынке акции стоят дороже, чем у конкурентов. Компания получает большие процентные доходы по отношению к своим активам — больше, чем у конкурентов. Думайте сами.

А пока думаете, почитайте обзоры других российских публичных компаний — они тоже торгуются на бирже и публикуют отчетность для инвесторов:

- У «Ленты» выросла выручка и прибыль, но мы там сделали свои расчеты…

- Яндекс богатеет на рекламодателях: 90% выручки идет с рекламы.

- А у «Магнита» все грустно: прибыль упала на 35%, но разумные инвесторы знали заранее, что все будет плохо.

journal.tinkoff.ru

что выбрать для инвестирования — вопросы от читателей Т—Ж

Собираюсь вложить деньги, думаю во что. Варианты такие: либо в ПИФы, либо открыть брокерский счет и покупать и продавать через Московскую биржу. Что посоветуете выбрать? Возможно, буду это делать через Тинькофф-инвестиции, пока что сравниваю тарифы.

Эдуард

Эдуард, определить, что выбрать — ПИФ или самостоятельную торговлю на бирже, — вам помогут ответы на следующие вопросы:

Роман Кобленц

частный инвестор

- сколько времени вы готовы уделять инвестированию и готовы ли вообще;

- насколько срочно вам могут понадобиться деньги, которые вы вложили;

- насколько комфортно вам доверять финансы другим? Или вы предпочитаете все сами контролировать?

Если вы не готовы сами уделять время инвестированию и поиску недооцененных компаний, лучше открыть ПИФ. С другой стороны, из ПИФа сложно и долго выводить деньги, а иногда и вовсе нельзя этого сделать до дня погашения пая.

Комиссии в ПИФе тоже всегда будут на порядок больше. Средняя комиссия ПИФ составляет 3—8% годовых от средних чистых активов фонда, в то время как брокерские комиссии и комиссии биржи намного меньше.

Это общий ответ на ваш вопрос. Учитывая, что вы сейчас открываете для себя разные инвестиционные возможности и инструменты, я бы рекомендовал не ограничиваться выбором чего-то одного. Распределите средства и часть вложите в ПИФ, а часть положите на брокерский счет, чтобы заниматься разумным инвестированием. Диверсификация — это всегда хорошо.

- Прочитайте нашу статью про разумное инвестирование.

- Тщательно выбирайте ПИФ. Изучите статистику по основным ПИФам, оцените их доходность, активы и комиссии. Не ограничивайтесь рейтингом доходности ПИФов только по последнему году. Сравните данные год к году и их динамику. Проверьте, кто управляющий ПИФа, почитайте отдельные статьи про этого человека. Доверите вы ему свои деньги?

- Для начала выбирайте открытый ПИФ с активами от 50 млн рублей.

Помните, что прошлые результаты ПИФа не гарантируют его будущей доходности.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите: [email protected]. На самые интересные вопросы ответим в журнале.

journal.tinkoff.ru

как заработать на падении акций

Вы уже очень умные.

Роман Кобленц

частный инвестор

У вас уже есть все инструменты, чтобы прочитать финансовую отчетность компании, посчитать ее мультипликаторы и разумно подойти к ее оценке. Вы уже можете определить лучшие акции, которые имеют потенциал роста. Но вместе с тем вы можете и определить худшие акции с потенциалом падения. Чтобы вам не было скучно, фондовый рынок предлагает заработать и на них тоже.

Секрет в том, что вы можете продать акции, которых у вас еще нет. Вот как это работает.

Допустим, вы считаете, что акции «Магнита» должны упасть. Скажем, сейчас они стоят 9600 рублей, а справедливой ценой вы считаете 4800 рублей, то есть в два раза меньше.

Акций «Магнита» у вас нет, и покупать их тоже не нужно, ведь вы считаете, что они упадут. Значит, надо продавать. Но как продать то, чего нет? На фондовой бирже это можно сделать по одному клику, так же, как вы покупаете акции. Такая сделка называется короткой продажей или сделкой шорт. Чтобы заработать на падении акций «Магнита», вам надо его зашортить.

Попытаюсь объяснить, как на самом деле происходит процесс короткой продажи и в чём здесь прибыль.

Что еще за шорт

Шорт, он же короткая позиция, он же непокрытая продажа — это продажа ценных бумаг, товаров или валюты, которыми торговец на момент продажи не владеет.

Цель шорта — получить прибыль за счет снижения стоимости бумаги, товара или валюты.

Как устроена короткая позиция

Вы можете продавать акции, которых у вас нет, благодаря своему брокеру и кредитованию. Вы как бы берете у брокера акции в долг, продаете и теперь должны вернуть эти акции брокеру — откупить. Если вы откупаете акции дешевле, чем продали, зарабатываете на разнице между продажей и покупкой.

Когда вы продаете акции, вы действительно их продаете, потому что ваш брокер предоставляет их вам в кредит для вашей продажи. Вам же потом необходимо вернуть взятое количество акций назад брокеру — то есть откупить их. Если вы сможете откупить их дешевле, чем продали, разница между продажей и покупкой и будет вашей прибылью.

Разберем пример короткой позиции по шагам

Шаг 1. Вы решили продать 5 акций «Магнита» по текущей цене 9600 Р. Этих акций у вас нет. Но в торговом терминале для этого достаточно нажать кнопку «Продать».

| 0 акций «Магнита» | 10 000 Р |

Ценные бумаги

Баланс

0 акций «Магнита»

10 000 Р

Шаг 2. Ваш брокер предоставил вам для сделки 5 акций «Магнита» в кредит, который вам нужно будет потом вернуть. То есть надо будет купить назад 5 акций «Магнита» и вернуть брокеру.

| −5 акций «Магнита» | 10 000 + 5 × 9600 = 58 000 Р |

Ценные бумаги

Баланс

−5 акций «Магнита»

10 000 + 5 × 9600 = 58 000 Р

Шаг 3. Прошло время. Цена акций «Магнита» действительно снизилась до 4800 Р. Вы решили закрыть позицию, откупив 5 акций «Магнита», которые заберет ваш брокер.

| +5 акций «Магнита» | 58 000 − 5 × 4800 = 34 000 Р |

Ценные бумаги

Баланс

+5 акций «Магнита»

58 000 − 5 × 4800 = 34 000 Р

Шаг 4. На вашем счете как было 0 акций «Магнита», так и осталось, однако ваша прибыль от этой сделки составила 5 × 9600 − 5 × 4800 = 24 000 рублей.

| 0 акций «Магнита» | 34 000 Р |

Ценные бумаги

Баланс

0 акций «Магнита»

34 000 Р

Короткая продажа в разумном инвестировании

Пока вы не закрыли короткую позицию, у вас на счете есть дополнительные деньги от продажи не принадлежавших вам акций. Этими деньгами можно распорядиться по-умному.

Пример. На моем брокерском счете 450 000 рублей, которые я хочу распределить между 10 разными компаниями равными долями по 50 000 рублей. Но 10 × 50 000 = 500 000 рублей, то есть мне не хватает 50 000 рублей.

Вот какие у меня есть варианты:

- распределить между 10 компаниями не по 50 000, а по 45 000 рублей;

- вложить по 50 000 рублей в 9 компаний;

- внести на счет еще 50 000 рублей, которых не хватает.

Но есть и четвертый вариант с короткой продажей акций, который позволит мне решить эту задачу и без внесения дополнительных денег:

- Распределяю 450 000 рублей между 9 компаниями, которые, по моему мнению, будут расти.

- Нахожу акции еще одной компании, которую считаю переоцененной.

- Продаю ее акции на 50 000 рублей. Эти деньги поступят мне на счет.

- На эти деньги покупаю акции 10-й компании из своего списка.

Когда короткая позиция не нужна

Никогда не следует открывать короткую позицию только для того, чтобы получить дополнительные средства на счет. Дополнительные средства — это всегда лишь второстепенный фактор, а главное и единственное требование для открытия короткой позиции — ваша идея заработка на падении акций.

Если такой идеи у вас нет, то для получения дополнительных средств вы всегда можете использовать кредитное плечо. Но лучше торговать на свои.

Торгую на чужие, отдаю свои

В чем подвох

Есть тонкие моменты, без знания которых вы можете потерять свои деньги.

Кредит брокера не бесплатный. Продавая акции, которые вы берете у брокера в кредит, вы получаете деньги. Эти деньги и есть кредитные: брокер дает вам их под процент. Что это за процент, нужно смотреть в своем тарифном плане, там должна быть строка о процентной ставке для операций шорт.

Короткая продажа — это повышенный риск, причем не только из-за дополнительных процентов брокера. Дело в математическом ожидании. Чтобы это объяснить, потребуется отдельный раздел.

Математическое ожидание

Сначала попробую простыми словами. Когда вы покупаете акции, они могут вырасти безгранично и ваша возможная прибыль тоже безгранична. При этом упасть акции могут только до нуля — ваш возможный убыток ограничен той суммой, что вы вложили. То есть, купив на миллион рублей, вы можете заработать сто миллионов, но потерять можете только миллион рублей.

Когда же вы продаете акции, вы фактически переворачиваете картину. Теперь ваша прибыль ограничена, а убыток — безграничен.

Дальше математика. Рассмотрим два варианта: с покупкой акций и короткой позицией.

Вариант 1

Пример с покупкой акцийВаш портфель

- 900 000 Р деньгами

- 100 000 Р акциями «Магнита»

- Итого: 1 000 000 Р

Если акции «Магнита» выросли в 10 раз

- 900 000 Р деньгами

- 100 000 Р × 10 = 1 000 000 Р акциями «Магнита»

- Итого: 1 900 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей

- 900 000 Р деньгами

- 0 Р акциями «Магнита»

- Итого: 900 000 Р

Предположим, что вероятность роста акций в 10 раз у нас такая же, как и вероятность банкротства (50 на 50). Если у нас акций «Магнита» на 100 000 Р, то в итоге наш портфель либо с вероятностью 50% станет 1 900 000 Р, либо с той же вероятностью 50% станет 900 000 Р.

Посчитаем математическое ожидание:

0,5 × 1 900 000 + 0,5 × 900 000 = 1 400 000 Р

Математическое ожидание от такой сделки — 1 400 000 рублей, что больше, чем наш изначальный портфель 1 000 000 рублей. Сделку надо делать, так как мы в плюсе.

Вариант 2

Пример с короткой позициейВаш портфель

- 1 000 000 Р деньгами

- 0 акций «Магнита»

- Итого: 1 000 000 Р

Совершаем шорт на 100 тысяч

- 1 000 000 Р деньгами

- +100 000 Р от проданных акций «Магнита»

- Итого: 1 100 000 Р

Если акции «Магнита» выросли в 10 раз

- 1 000 000 Р деньгами

- 100 000 − 1 000 000 = −900 000 Р после обратной покупки по «Магниту»

- Итого: 100 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей

- 1 000 000 Р деньгами

- 100 000 Р прибыли после обратной покупки акций «Магнита» (продали за 100 000 Р, купили за 0 Р)

- Итого: 1 100 000 Р

Посчитаем новое математическое ожидание от короткой сделки:

0,5 × 100 000 + 0,5 × 1 100 000 = 600 000 Р

Математическое ожидание по нашему портфелю намного меньше нашего миллиона рублей, а значит, такая сделка нам невыгодна.

Короткая продажа и дивиденды

Тот, кто уже имеет некоторый опыт торговли на бирже, знает о термине «дивидендный гэп». Его суть в том, что после дивидендной отсечки акции компании практически всегда падают на размер выплаченного дивиденда.

Как зарабатывать на дивидендах

Сейчас нас волнует, что произойдет, если продать акции перед отсечкой под дивиденды: ведь они потом практически гарантированно упадут, а значит, я гарантированно заработаю на падении. Это так, но есть нюанс.

Если на момент дивидендной отсечки у вас будет открыта короткая позиция, то первоначальный владелец акций получит дивиденды из вашего кармана. И вы заплатите не просто дивиденды, но еще и налог на них.

Почему так происходит. Мы уже выяснили, что при продаже акций вы берете их не из воздуха — это реальные акции компании, которые брокер предоставил вам в кредит. Но ведь и брокер не берет их из воздуха. Скорее всего, брокер взял акции со счёта какого-то другого клиента и отдал их вам, а вы их продали. А дальше ситуация развивается по следующей схеме.

Проходит отсечка по дивидендам, и первоначальный владелец акций совершенно спокойно ожидает поступления дивидендов на свой счет от брокера. Брокеру же в классическом случае деньги перечисляет сама компания, которая выплачивает дивиденды. Но теперь в нашем случае компания не выплатит брокеру деньги, предназначенные для первоначального владельца, ведь брокер забрал его акции и отдал вам, а вы их продали. Однако первоначальный владелец в этом не виноват, он и знать не знает, что брокер отдал кому-то его акции, да и незачем ему это знать.

Так что в этом случае брокер просто спишет всю сумму дивидендов с вашего счёта и перечислит их первоначальному владельцу. А кроме того, он спишет с вас налог 13%, который так бы платила компания.

Брокер может принудительно закрыть вашу позицию

Некоторые брокеры принудительно закрывают такие позиции, не позволяя своим клиентам держать короткие позиции на момент отсечки.

Поэтому хоть вы и заработаете на падении акций, в сумме вы обязательно потеряете. Так что запомните: никогда не продавайте акции перед дивидендной отсечкой.

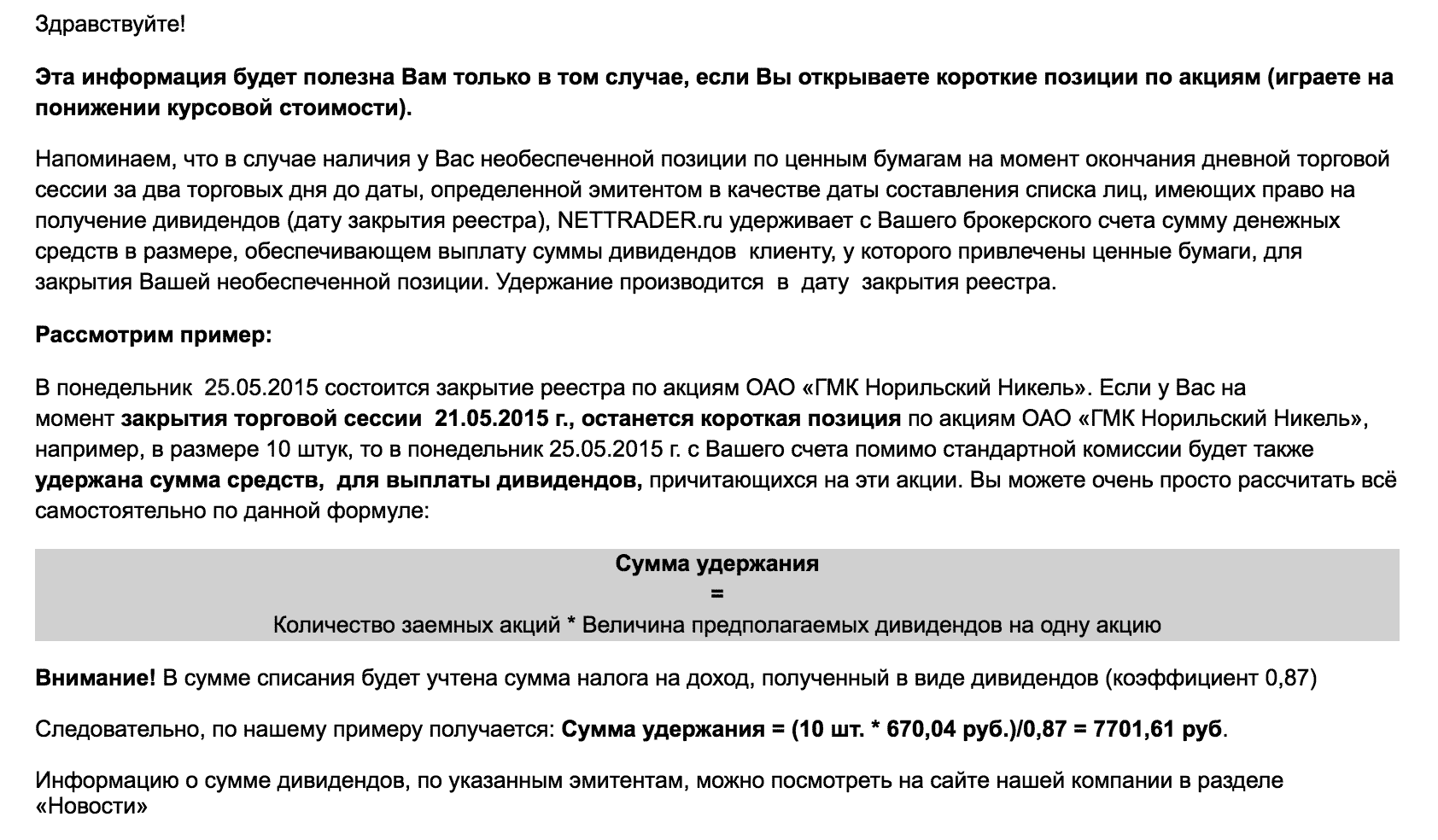

Должен признаться, что, когда я только начинал торговать на фондовой бирже, я многое делал наугад. Однажды я чуть не попал именно в такую ситуацию. Вот такое письмо я получил за день до отсечки от своего брокера:

Запомнить

- Открывать короткую позицию (шорт) можно, только когда вы точно ожидаете падения цены на акции компании.

- После продажи акций в шорт на ваш счет поступят деньги от продажи, которые вы сможете использовать для покупки других активов.

- Открывая короткую позицию, ваш брокер фактически дает вам кредит. Возвращать вы его будете с процентами.

- Короткая продажа акций более рискованна, так как потенциальный убыток в разы превышает потенциальную прибыль.

- Никогда не продавайте акции перед дивидендной отсечкой.

journal.tinkoff.ru

Возвращение Тинькова: трехкратный рост акций банка вернул владельца в список миллиардеров | Бизнес

Сам Тиньков, по данным Лондонской биржи, периодически продает и покупает свои акции на площадках LSE и BATS. Его доля, по данным банка, составляет 53,52% от капитала банка и со времени IPO он ее увеличил на 3,7%.

Старший аналитик по банковскому сектору компании «Атон» Михаил Ганелин говорит, что в течение всего года Тинькофф банк несколько раз повышал свои собственные прогнозы по чистой прибыли. Если в начале года менеджмент говорил о 3-4 млрд рублей, то по итогам 2016 года прогноз составил 9-10 млрд рублей. «Фактические промежуточные результаты подтверждают эти цифры. Основная причина такого успеха — улучшение кредитного портфеля и снижение объема резервирования. Кроме того, у банка фантастически высокий показатель ROE - около 40%, исключительно высокие темпы роста, качественные продукты. Сейчас это самый быстрорастущий банк. Это отражается в росте акций», — говорит Ганелин.

Чистая прибыль TCS Group в третьем квартале выросла на 14%, до 2,9 млрд рублей, говорится в отчетности группы по МСФО. По итогам 2016 года банк прогнозировал чистую прибыль в 9–10 млрд рублей. В 2017 году банк рассчитывает заработать 13–14 млрд рублей. У банка большие надежды на рост прибыли в этом году, на что должны повлиять рост кредитного портфеля на 15–20% и падение стоимости фондирования ниже 10%. По данным презентации банка, на резервы за 9 месяцев пришлось направить 6,9 млрд рублей, а кредитов, просроченных на 90 дней и больше, сократилось с начала года с 12,4% до 10,4%. На снижение доли просрочки могло повлиять не только улучшение качества активов, но и рост портфеля на 15%, до 116,8 млрд рублей.

Аналитик «Велес капитала» Егор Дахтлер говорит, что итоги 2016 года обещают быть довольно позитивными для Тинькофф банка. В соответствии с нашими прогнозами, компания заработала 9,6 млрд рублей чистой прибыли в 2016 году, обеспечив RoAE (рентабельность собственного капитала) в 35,8%. «Существенному росту чистой прибыли способствовали восстановление чистой процентной маржи и значительное снижение стоимости риска на фоне роста качества активов компании. Преследуя амбициозные цели, менеджмент планирует обеспечить рост чистой прибыли компании на 20-40% в 2017-2019 годах. Мы консервативно оцениваем перспективы роста банковского сектора в этом году (в частности в ритейл-сегменте) и видим нижнюю границу диапазона, обозначенного менеджментом, как наиболее вероятную», — поясняет Дахтлер.

Читать также: Пелотон банкира: Почему Олег Тиньков уходит из большого велоспорта

www.forbes.ru