Выходные и бинарные опционы: сказка об ОТС. Биржа otc

Что такое OTC?

Аббревиатура ОТС расшифровывается как Over The Counter, что в переводе с английского означает внебиржевая сделка. Сегодня OTC является одной из крупнейших биржевых площадок, главной отличительной особенностью которой является торговля не через централизованную биржу, а через дилерскую сеть. В настоящее время на OTC торгуется более 10000 акций различных компаний, а торговые обороты составляют триллионы долларов. Среди торгуемых компаний на внебиржевом рынке представлено около 3000 АДР иностранных компаний и акций, 2300 американских компаний, около 1500 компаний выплачивающих дивиденды, 1100 компаний с малой и микро-капитализацией, 900 компаний с высоким и средним уровнем капитализации, так же 700 банков. Несмотря на настороженное отношение к внебиржевым рынкам со стороны SEC, торговая площадка OTC пользуется популярностью у профессиональных трейдеров и инвесторов. Все дело в том, что помимо акций никому не известных компаний на OTC торгуются бумаги уважаемых транснациональных брендов таких как Adidas, SAP и Danone. Практика показывает, что инвесторы очень неплохо зарабатывают на данном рынке.

Аббревиатура ОТС расшифровывается как Over The Counter, что в переводе с английского означает внебиржевая сделка. Сегодня OTC является одной из крупнейших биржевых площадок, главной отличительной особенностью которой является торговля не через централизованную биржу, а через дилерскую сеть. В настоящее время на OTC торгуется более 10000 акций различных компаний, а торговые обороты составляют триллионы долларов. Среди торгуемых компаний на внебиржевом рынке представлено около 3000 АДР иностранных компаний и акций, 2300 американских компаний, около 1500 компаний выплачивающих дивиденды, 1100 компаний с малой и микро-капитализацией, 900 компаний с высоким и средним уровнем капитализации, так же 700 банков. Несмотря на настороженное отношение к внебиржевым рынкам со стороны SEC, торговая площадка OTC пользуется популярностью у профессиональных трейдеров и инвесторов. Все дело в том, что помимо акций никому не известных компаний на OTC торгуются бумаги уважаемых транснациональных брендов таких как Adidas, SAP и Danone. Практика показывает, что инвесторы очень неплохо зарабатывают на данном рынке. История OTC

История торговой площадки начинается в 1913 году, когда появилась организация с аббревиатурой NQB, которая расшифровывалась как National Quotation Bureau, что переводится как Национальное котировочное бюро. Это бюро изначально и являлось рынком OTC где основная деятельность бюро заключалась в информировании потенциальных инвесторов об существующих предложениях на продажу и покупку акций компаний не имеющих листинга на официальных биржах. Информирование происходило посредством выпуска бюллетеня на газетной бумаге розового цвета. В бюллетене указывалось название компании, ее котировки и контактные данные брокеров. Выпуск бюллетеня продолжался именно в таком виде достаточно долго и поэтому получили в народе название "Розовые листы" или Pink Sheets. В конце прошлого столетия Национальное котировочное бюро начало транслировать котировки в онлайн-формате. В 2000 году NQB поменяло название на Pink Sheets LLC. В 2008 году название изменили на Pink OTC Markets, а в 2010 появилось теперешнее название биржевой площадки OTC Markets Group. В настоящее время на торговой площадке торги полностью проходят в электронном формате, а к OTC Markets Group подключено более 1600 брокерских компаний.

История торговой площадки начинается в 1913 году, когда появилась организация с аббревиатурой NQB, которая расшифровывалась как National Quotation Bureau, что переводится как Национальное котировочное бюро. Это бюро изначально и являлось рынком OTC где основная деятельность бюро заключалась в информировании потенциальных инвесторов об существующих предложениях на продажу и покупку акций компаний не имеющих листинга на официальных биржах. Информирование происходило посредством выпуска бюллетеня на газетной бумаге розового цвета. В бюллетене указывалось название компании, ее котировки и контактные данные брокеров. Выпуск бюллетеня продолжался именно в таком виде достаточно долго и поэтому получили в народе название "Розовые листы" или Pink Sheets. В конце прошлого столетия Национальное котировочное бюро начало транслировать котировки в онлайн-формате. В 2000 году NQB поменяло название на Pink Sheets LLC. В 2008 году название изменили на Pink OTC Markets, а в 2010 появилось теперешнее название биржевой площадки OTC Markets Group. В настоящее время на торговой площадке торги полностью проходят в электронном формате, а к OTC Markets Group подключено более 1600 брокерских компаний. Эмитенты OTC рынка

На рынке OTC представлено большое количество эмитентов из-за того что для них нет никаких ограничений, OTC самостоятельно проводит их оценку, после чего обозначает уровень безопасности акций, и присваивает квалификацию. Американские компании, которые торгуются на OTC это в основном небольшие или закрытые компании, а так же те которые не соответствуют требованиям листинга классических биржевых площадок. Всем американским эмитентам, торгующимся на OTC, ненужно регистрироваться в Американской комиссии по ценным бумагам и биржам, однако некоторые проходят эту процедуру добровольно. Большинство неамериканских компаний, чьи акции торгуются на OTC, выпускают отчетность в своих странах на английском языке и стараются придерживаться требований листинга неамериканских бирж. Часто инвесторы, работающие на внебиржевом рынке, сталкиваются с трудностями при оценке деятельности интересующих их компаний. Это происходит из-за того, что объективной оценке препятствует нежелание большинства компаний раскрывать информацию о своей деятельности. Именно по этой причине OTC является одним из самых рискованных рынков.

На рынке OTC представлено большое количество эмитентов из-за того что для них нет никаких ограничений, OTC самостоятельно проводит их оценку, после чего обозначает уровень безопасности акций, и присваивает квалификацию. Американские компании, которые торгуются на OTC это в основном небольшие или закрытые компании, а так же те которые не соответствуют требованиям листинга классических биржевых площадок. Всем американским эмитентам, торгующимся на OTC, ненужно регистрироваться в Американской комиссии по ценным бумагам и биржам, однако некоторые проходят эту процедуру добровольно. Большинство неамериканских компаний, чьи акции торгуются на OTC, выпускают отчетность в своих странах на английском языке и стараются придерживаться требований листинга неамериканских бирж. Часто инвесторы, работающие на внебиржевом рынке, сталкиваются с трудностями при оценке деятельности интересующих их компаний. Это происходит из-за того, что объективной оценке препятствует нежелание большинства компаний раскрывать информацию о своей деятельности. Именно по этой причине OTC является одним из самых рискованных рынков. Категории компаний на OTC

Для того чтобы инвесторы могли оценить уровень корпоративной и финансовой прозрачности эмитентов в рамках OTC создана система категорий с помощью которой можно определить уровень рискованности вложений. Существует три основные категории: 1. Самая надежная OTCQX 2. Высокорискованная OTCQB 3. Непредсказуемая OTC Pink Разделение на категории основано на глубине и своевременности раскрываемой информации эмитентами. С помощью этого уровень финансовой безопасности компании получает оценку. В категории OTCQX торгуются относительно крупные компании из Соединенных Штатов, а так же различные международные компании, которые хотят получить доступ к инвесторам из Америки. Для того чтобы попасть в данную категорию компания должна пройти через специальное исследование OTC. Компании обязаны публиковать свои финансовые отчеты в системе OTC. Американские компании входящие в эту категорию должны быть действующими, не находиться в состоянии банкротства и вести финансовую деятельность. К иностранным компаниям предъявляются все те же что и на неамериканских биржах. В роли дополнительной обеспечительной меры от неамериканских компаний требуется одобрение сторонних консультантов PAL (Principal American Liaison), а для компаний американских DADs (Designated Advisors For Disclosure). В категории OTCQB нет никаких требований или ограничений к размеру компании. Американские компании должны пройти регистрацию в SEC и предоставлять им отчетность. В данной категории обычно представлены развивающиеся небольшие компании. Категория OTC Pink является открытым рынком в прямом смысле этого слова, так как там нет никаких требований к отчетности и финансовых стандартов. Эмитенты не должны проходить регистрацию в SEC. В данной категории компании делят на три подкатегории по своевременности и глубине предоставляемой инвесторам информации: - OTC Pink Current Information компании о деятельности, которых есть информация не старше полугода. В подкатегории присутствуют развивающиеся компании, чья финансовая отчетность не смогла пройти аудит. - OTC Pink Limited information компании, которые не могут либо не хотят предоставлять полный объем информации требуемый OTC. Часто такие компании имеют серьезные экономические проблемы или находятся в стадии банкротства. - OTC Pink No Information компании, которые по каким-то причинам не предоставляют информацию о своей финансовой деятельности. Это самый рискованный сектор рынка OTC.utmagazine.ru

10 причин торговать на внебиржевом рынке ОТС

Плюсы и минусы торговли на внебиржевом рынке ОТС

Внебиржевые фондовые рынки ОТС представляют собой уменьшенную копию рынков NYSE, NASDAQ с отличием в качестве компаний. Компании, не имеющие возможность разместиться на больших площадках (из-за доходов или темных пятен в своей истории), но желающие сделать публичное размещение вынуждены идти на ОТС. Стоимость большинства компаний от 10 центов и выше.

Практически полное отсутствие HFT ботов в стакане, что напоминает рынок 70-80х годов, когда в стакане реальные люди и заявки, в отличии от ботов на NYSE и NASDAQ. Это главное преимущество внебиржевых рынков. В данной статье, мы разберем основные плюсы и минусы торговли ОТС.

Плавность движения

Всем известные шипы или выносы трейдеров это обычное явление на больших площадках. На ОТС такое редкость. Если вы откроете графики компаний внебиржевых рынков, то увидите плавное движение цены. Сказывается плотность ликвидности (если акция в игре), слаженная работа маркет-мейкеров и отсутствие эмоциональных всплесков участников рынка.

Трейдеру важно иметь хороший вход в акцию с меньшим шансом выноса по стопу. На ОТС такая возможность есть. Выносы и шипы цен присутствуют, но только в моменты сильного ажиотажа толпы, в обычное время это редкость.

Непрофессиональная публика

Множество трейдеров приходят на ОТС из-за возможности сделать 50 и более процентов депозита в короткие сроки. Сказано это тем, что акции ОТС легко вырастают и падают по сотни процентов в день. Мало кто может похвастаться такими движениями на больших площадках.

Соответственно, трейдеры видят данное преимущество и идут на ОТС, в большинстве случаев это вызвано жадностью быстро сколотить деньги не напрягаясь. Сюда же и притягивает непрофессиональных трейдеров новичков. Эмоции и действия таких участников легко читаемые, а торговля против них самое лучшее о чем может мечтать трейдер со стажем.

Легко читаемый Level2

Как было сказано выше, непрофессиональная публика легко поддается эмоциям и выдает свои действия. Такую публику легко увидеть в стакане. Их заявки становятся цепной реакцией сильных движений. Важно лишь успевать реагировать на очередной импульс и входить в сделку при усилении плотностей в левеле2.

Айсберги, крупные заявки, маркет-мейкеры, соотношение спроса/предложения, ажиотажа толпы и многое другое легко понятно в стакане.

Большие движения в процентном выражении

Из-за нехватки ликвидности и ажиотажа толпы, акции вырастают и падают на десятки процентов. Для больших площадок это редкость, для ОТС же это ежедневная рутина вызванная множеством катализаторов. Нужно помнить о рисках и входить в сделку в соответствиях с размеров депозита даже если акции предоставляют потенциала на десятки процентов роста. Часто рост связан из-за шортистов которые не успевают выйти и кидают заявки на выход по любым ценам.

Исполнения ордеров маркет-мейкерами

Отличие внебиржевого рынка от больших площадок, это в структуре исполнения. Отправляя заявку на ОТС, ордер ожидает исполнения маркет-мейкером. Отсюда слово “внебиржевой” то есть покупка либо продажи акций вне биржи. Данное кардинальное различие дает как преимущество, так и недостатки.

Требуется время для исполнения маркет-мейкером сделки. Происходит накопление ордеров. Если цена начинается ускоряться, то заявки не успевают исполняться и образуется нехватка нужной ликвидностью. Понимая это, можно торговать опережая данное событие либо использую редкую ECN ARCA.

Почти все ECN через которые вы будете торговать, тормозят! Вы кидаете заявки, но исполнения не происходит. Кто торгует ОТС, поймет о чем мы. Но у нас есть возможность торговли на ОТС через рыночный центр АРКА. Данная возможность большая редкость и сильное преимущество по сравнению с другими рыночными центрами. Отправляя АРКА вы моментально получаете исполнение, вы входите и выходите из сделки максимально быстро, в отличии от других участников, которые только пытаются выйти или войти при этом теряя время.

Множество манипуляций

В связи с тем, что множество компаний пред-банкротных, почти все компании хотят взрывного роста и увеличения стоимости своих акций. Манипуляции выражаются в подтасовке новостей, цифр, обещаний, покупкой промо-акций и других видов. Заранее понимая, что хотят сделать инсайдеры, трейдер легко заработает в отличии от ведомой толпы.

Отмена заявок

Большой минус торговли ОТС это отмена отправленного ордера. В ситуации сильного импульса заявка отменяется от 1 минуты и больше. Как сказано выше, в нашей ситуации мы имеем ecn ARCA, исполнение и отмена которого происходит моментально.

Сложность выхода

В случае резких движений цены есть шанс не успеть выйти по нужным ценам. Трейдер на ОТС практически всегда должен торговать на опережение (иначе уже будет поздно входить либо выходить, да и может не получится и придется догонять цену).

Нестандартные ECN

Рыночные центры внебиржевого рынка полностью отличаются от тех, которые на NYSE и NASDAQ. NITE, SHCB, TDCM, ETRD, VERT и другие ecn на внебиржевом рынке. У каждого рыночного центра, на практике, множество отличий исполнения и функции. Если на больших площадках вы можете снимать и добавлять ликвидность получая рибейты, то на ОТС нет рибейтов и не часто можно встретить рыночные центры которые раутят на другие ecn.

Отсутствие стопов

Важный момент для торговли это стоп-ордера. На ОТС отсутствует возможность выставления стопов практически у всех брокеров. Есть исключения, но они редки. Если на больших площадках вы выставите стоп, он исполнится не испытывая никаких затруднений. На ОТС так не получится и придётся в ручную выставлять лимитные заявки.

smart-lab.ru

Выходные и бинарные опционы: сказка об ОТС

Сейчас воскресенье, и вся активная жизнь замерла. Не работают биржи, графики, терминалы, котировки. Это прекрасное время, чтобы заняться самообразованием, наконец-то засесть за книжку по техническому анализу и поработать с застывшим живым графиком.

Однако, что это? У некоторых брокеров, таких как IQ Option или ОлимпТрейд, мы видим полностью рабочий график. Ведутся торги, делаются ставки, и жизнь бьет ключом. Это как, собственно говоря, понимать?

Схема OTC в бинарных опционах

Интерфейс брокера в субботу или воскресенье сразу привлекает наше внимание буковками OTC рядом с каждым активом. Брокер нам намекает на что-то? Как расшифровывается OTC, это о чем вообще?

Аббревиатура OTC расшифровывается, как “Over-The-Counter” – то есть, “внебиржевый”. Когда нет единого центра, где осуществляются сделки, вроде Нью-Йоркской фондовой биржи (NYSE), это и есть OTC. Скажем, весь рынок Форекс – это ОТС по умолчанию.

Однако, мы же помним – брокеры бинарных и так никакого отношения не имеют к биржам, все торги осуществляются только между трейдерами на основе реальных котировок.

Берутся эти котировки у ведущих поставщиков, таких как Thomson Reuters, Bloomberg, MorningStar и других. Но – эти поставщики работают лишь только с понедельника по пятницу, верно? Верно. Вот поэтому и не функционирует ни один терминал или график.

Однако, в выходные некоторые брокеры предоставляют своим клиентам возможность работать… без официальных котировок.

Вот это и есть OTC в версии от IQ.

Но откуда дровишки-то

Да, но откуда они котировки, пардон, берут, если все поставщики в мире на выходные не работают?

Из пальца высасывают :) Я абсолютно серьезно. В выходные дни графики ОТС высосаны из пальца. Придуманы. Нарисованы. Как хотите, так и называйте.

Секрет

binguru.net

Что такое OTC-трейдинг? | ForkLog

1

Что такое OTC-трейдинг?

OTC расшифровывается как Over-the-Counter, в дословном переводе — минуя прилавок. Этим термином обозначается внебиржевая торговля, осуществляемая напрямую между клиентами и маркетмейкерами. В таком случае продавец и покупатель заключают сделку непосредственно друг с другом, обычно при содействии третьих сторон. Долгое время OTC-трейдинг был важным инструментом на традиционном финансовом рынке, однако в 2018 году нашел широкое применение и в сфере криптовалют.

2

Почему участники рынка выбирают OTC-трейдинг?

Участники рынка могут отказаться от традиционных бирж в пользу OTC по ряду причин, в числе которых стабильность цены, скорость исполнения, безопасность и конфиденциальность.

3

Чем OTC-трейдинг отличается от торговли на бирже?

В ходе торговли на бирже для проведения большой транзакции обычно нужно совершить множество маленьких сделок, причем курс в каждой может разниться. Ликвидность и волатильность на тот момент определяют число необходимых переводов, а также разброс курсов. Флуктуации цены, обычно наблюдаемые на рынке криптовалют, могут значительно увеличить издержки при торговле и навредить участникам рынка.

В ходе OTC-трейдинга клиенты ограничиваются одной большой сделкой, что позволяет повысить эффективность и избежать сложностей с исполнением на разных биржах. Кроме того, транзакция не фиксируется в книге ордеров площадки и не отображается публично, что позволяет достигнуть более высокого уровня конфиденциальности.

4

Какое отношении OTC-трейдинг имеет к токенсейлам?

Значительная часть криптовалютных средств была собрана посредством токен-кампаний, запущенных в 2017 и в начале 2018 года. К примеру, Element Group помогла своим клиентам привлечь более $500 млн. Клиентам сервиса OTC-трейдинга The Element Group, оказываются услуги по профессиональному и инновационному управлению рисками, а также предлагаются решения для работы с ликвидностью и капиталом. Для компаний, находящихся на этапе пост-ICO, активное управление собранными средствами является ключевой сложностью, и сервис OTC-трейдинга может предложить продуманные индивидуальные решения.5

Как спрос на OTC меняется со временем?

В мире криптовалют OTC-трейдинг долгое время оставался уделом крупных игроков и «китов», однако ряд факторов повлиял на недавний рост интереса и более широкое принятие OTC в индустрии. Мейнстримовые криптовалютные биржи в настоящее время известны своими огромными списками неверифицированных пользователей, поэтому сервисы OTC-трейдинга начинают активно занимать нишу «средних» участников рынка с ордерами в размере $100 тысяч и выше. Это особенно актуально на фоне сложности внесения и вывода фиатных средств с биржевых аккаунтов и постоянно меняющихся нормативно-правовых баз. После того как нормативное поле станет более определенным, крупным игрокам понадобятся инструменты, обладающие атрибутами ликвидности и риск-менеджмента OTC-рынка.

6

Какое влияние оказывает регулирование на OTC-трейдинг?

По мере того как криптовалюты сталкиваются с регулированием, рекомендациями по безопасности и другими испытаниями, они станут более подготовлены к конкуренции в рамках традиционных инвестиций. Рост спроса на институциональном уровне требует более глубокой и постоянной ликвидности. Зачастую криптовалютные биржи не могут удовлетворить эти требования к ликвидности, что придает дополнительный импульс для расширения рынка OTC-трейдинга.

7

Как выбрать провайдера OTC-трейдинга?

OTC-фирмы предоставляют решения для проблем ликвидности, ценообразования и получения информации. Этот акцент на предоставлении одной цены или решения и индивидуальная работа с каждым заказчиком создают клиентоориентированную среду, которая позволяет расширить сервис в новых направлениях: от условного депонирования до кредитования и синдикации.

Лучшие OTC-провайдеры адаптируются к условиям развивающихся и неопределенных рынков, балансируя между уверенностью и смирением, и предлагают своим клиентам неизменно конкурентоспособные услуги и ликвидность.

Ключевым фактором при сравнении провайдеров должна быть их способность осуществлять транзакции на быстрорастущих рынках, определяемых высокой волатильностью, неликвидностью и алгоритмическим торговым мастерством.

forklog.com

Бинарные опционы OTC

При торговле бинарными опционами в будние дни активы имеют обозначения, например, EUR/USD, GOLD и так далее. Если же мы захотим заключать сделки в субботу или в воскресенье, то у названий активов может появиться приписка OTC.

Такое дополнение к обозначению торгового инструмента можно встретить, например, у крупного сертифицированного брокера Binomo, если открыть терминал в выходной день. Что обозначает OTC на бинарных опционах?

| Приписка OTC (Over The Counter) означает, что котировки данного инструмента берутся не с одной из бирж, как это происходит по будним дням, а с межбанковской системы. Обратите внимание, | что по выходным Binomo позволяет покупать бинарные опционы именно на валютные пары, так как торги данным видом активов не прекращаются в межбанковских системах. |

OTC в подробностях

Вспомните, где торгуют, например, нефтью? Фьючерсы на черное золото можно покупать и продавать на биржах (например, на чикагской бирже США или на московской бирже России). Каждая биржа работает по будним дням, а в субботу и в воскресенье данные финансовые институты не функционируют.

Валютный рынок не централизован и обмен может происходить не только в рамках работы бирж, но и в межбанковских системах. Это означает, что крупные финансовые организации (банки, фонды и т.д.) могут обмениваться валютами друг с другом в специально созданных электронных системах, которые принято называть межбанковскими.

Брокер Binomo пользуется котировками THOMSON REUTERS, так что о качестве получаемых данных можно не беспокоиться, ведь все на высоком уровне. Кстати, если Вы знакомы с Forex, то Вам, наверняка, будет интересно узнать, что все активы, предлагаемые для заключения сделок на валютном рынке, являются внебиржевыми (OTC).

https://binomo.com/ru/ - сайт Binomo (здесь можно торговать опционами по выходным).

Мифы об опционах OTC

В сети встречаются различные мифы про бинарные опционы OTC. Пожалуй, самым распространенным заблуждением является утверждение, что брокеры на выходных сами выдумывают котировки для активов. Для опровержения данного заблуждения обращаю Ваше внимание на следующие факторы:

- ни один финансовый регулятор не выдаст лицензию компании, которая не только придумывает котировки активам, но даже хотя бы вмешивается в поток рыночных котировок и корректирует данные;

- трейдерам предлагаются только валютные пары, а не весь ассортимент компании, потому что именно эти активы действительно продолжают торговаться по выходным дням;

- компании проще было бы отказаться от предоставления услуг трейдерам по субботам и воскресеньям, чем дискредитировать себя.

А это сертификация еще одной компании, предлагающей OTC-контракты:

Еще один миф, связанный с опционами OTC, что по выходным рынок непредсказуем. Можно подумать, что в остальные дни недели ситуация складывается иначе. В действительности это лишь попытки списать свои неудачи в трейдинге на особенности рынка.

Бонусы Binomo - как получить повышенный денежный бонус у Биномо.

Если посмотреть графики одного и того же актива, например, в понедельник и в субботу, то никакой принципиальной разницы в поведении рыночной цены Вы не заметите. Вероятно, в выходные волатильность будет действительно ниже, чем в будние дни, но это вполне логично, ведь многие финансовые учреждения не участвуют в торгах.

Бинарные опционы OTC можно использовать в работе точно так же, как и все остальные инструменты. Благодаря данному виду контрактов, мы имеем возможность торговать по выходным дням, что очень удобно для многих трейдеров, занятых среди недели другими делами.

www.binarynow.ru

Внебиржевой рынок. Система RTS Board

Рынок торговли финансовыми инструментами делится на биржевой и внебиржевой. Сделки в последнем случае происходят не на известных биржах, а совершаются через сеть дилеров (маркет-мейкеров), которые и выступают гарантом осуществления торгов. Внебиржевой рынок может предложить участникам гораздо больше возможностей, чем традиционные биржи – но что вообще такое внебиржевой рынок? Насколько хорошо он регулируется, что там продается и кто является на нем гарантом в отсутствие традиционного надежного посредника — биржи? Ниже я постараюсь ответить на эти и другие вопросы.

Что такое внебиржевой рынок

Внебиржевой рынок можно условно разделить на две части. С одной стороны он представляет собой электронную площадку, где происходят торги между двумя заинтересованными сторонами. Кроме того, внебиржевым рынком выступает сеть фирм-организаций, осуществляющих операции с финансовыми инструментами (акциями, валютой, облигациями или сырьем). Дилер несет риск по приобретению и хранению на своих счетах активов определённого эмитента с целью дальнейшей организации их продаж. Таким образом внебиржевой рынок не располагает определенным местонахождением — такая децентрализация роднит его с рынком Forex, хотя оба имеют совершенно разную природу и созданы для решения абсолютно разных задач.

Нагляднее показать, как устроен внебиржевой рынок, можно через такую аналогию. Возьмем электронную площадку по продаже товаров — скажем, ebay. На ней покупатель может приобрести товар как у фирмы-производителя, так и частного лица, которое хочет перепродать товар. Это сравнимо с первичным и вторичным биржевым рынком, где активы сначала проходят первичное размещение (IPO), а затем торгуются между участниками биржи. Так работает, к примеру, крупнейшая в России Московская биржа. Но на ebay (по крайней мере в немецком сегменте) есть и секция маленьких объявлений, привязанных к конкретному городу. Здесь ebay уже не регулирует сделки — люди просто находят друг друга и совершают сделку купли-продажи лично. Понятно, что это несет некоторый риск — зато таким образом можно порой очень дешево приобрести нужную вещь. Упрощенно это и есть аналог внебиржевого рынка.

Какие активы попадают на внебиржевой рынок? Например те, которые не прошли критерии листинга на бирже — это могут быть акции или облигации малых предприятий с низким лимитом чистых активов, которые не имеют достаточный объем прибыли и крупных акционеров. Или же это могут биржевые активы, к которым применена процедура делистинга, т.е. которые были исключены из биржевого обращения. Но как увидим ниже, малый размер далеко не обязательное условие присутствия на внебиржевом рынке.

Соглашения на внебиржевом рынке заключаются посредством достижения двумя сторонами обоюдного согласия о предмете торговли, его количестве и стоимости. Важное отличие биржевого и внебиржевого рынка в том, что котировки бумаг на последнем не являются признаваемыми — следовательно, отсутствуют такие понятия, как рыночная цена и рыночная капитализация.

Дилеры являются значимыми участниками внебиржевого рынка ценных бумаг и составляют связующее звено в цепочке «продавец — покупатель». Сделки внебиржевого рынка как правило осуществляются от имени дилерской компании и за ее счет, то есть дилер — принципал. Покупатель оплачивает стоимость финансового инструмента с учтенной наценкой дилера. Дилерская фирма, приобретая ценные бумаги у продавца, покупает их со скидкой по отношению к цене, по которой они в будущем должны быть по его мнению проданы (и только дилер знает эту цену). Разница между наценкой и скидкой составляет прибыль дилера.

Наценка зависит от способности дилера «предусмотреть» прогнозируемую продажную цену. Чем менее известна компания-эмитент и чем более рискованными являются акции, тем выше наценка. Разброс в наценке составляет от 5 до 10 % первоначальной стоимости акции.

Как уже упоминалось выше, существуют две формы внебиржевого рынка:

-

организованный (RTS Board) — электронная торговая площадка, но без привычного для фондовых бирж торгового зала. Сюда же можно отнести сделку между двумя банками, брокерами и т.п.;

-

неорганизованный («на доверии») — стороны сделки (покупатели и продавцы, частные лица) осуществляют самостоятельный поиск контрагентов и заключают сделки в частном порядке.

Весомыми преимуществами торговли на внебиржевом рынке являются:

-

возможность приобретения и продажи долговых активов (в том числе еврооблигаций), не выставляемых на торги на официальных биржах;

-

продажа и покупка акций «новых», относительно молодых компаний, которые не были допущены на официальные биржи – с внебиржевого рынка начинали некоторые очень известные компании, такие как Башнефть;

-

отсутствие количественного ограничения на приобретение или продажу акций (есть на стандартном биржевом рынке) и прочих финансовых инструментов «в одни руки».

К недостаткам можно отнести сложность анализа многих организаций и риск выбора эмитента с плохой кредитной историей или в положении, близком к банкротству. Кроме того, большинство активов имеют очень низкую ликвидность, что сильно затрудняет обратную продажу с целью извлечения прибыли или просто получения свободных денег. В США примерно 50% всех финансовых инструментов обращаются на внебиржевых рынках, в Японии заметно меньше, а в России их составляющая достигает целых 90%.

Как купить акции (облигации) на внебиржевом рынке

На внебиржевом рынке покупка и продажа финансовых инструментов обычно осуществляется с помощью профессиональных участников рынка (дилеров), а сами инструменты могут быть приобретены у юридических или физических лиц. Действия здесь сопряжены с заметным риском — ниже приведены основные шаги для заключения сделок на внебиржевом рынке:

1) Получите максимальную информацию об активах и истории выбранной компании (позвоните в саму фирму, изучите сайт организации и пр.). Проблема тут в том, что в отличие от биржевых компаний внебиржевые не обязаны публиковать отчетность и раскрывать текущую информацию о своей деятельности;

2) Выберите и зарегистрируйтесь на сайте дилерской компании (брокера), создайте личный кабинет. Примеры брокеров, предоставляющих выход на внебиржевой рынок:

-

Брокер EXANTE, обзор которого я делал здесь. Если кратко, то брокер попадает под европейское регулирование (директива Евросоюза «О рынках финансовых инструментов») и должен хранить денежные средства на сегрегированных счетах. Предоставляет возможность выбора сделок по более, чем 10 000 акций. Максимальные размеры комиссий за 1 акцию: США – 0,02 $, Европа – 0,05 %, Россия – 0,02 %, Австралия – 0,12 %, Азия – 0,3 %. Минимальный депозит для открытия счета – 10 000 евро. Новички могут открыть бесплатный демо-счет.

-

ITinvest. Организует поиск прибыльных сделок и сопровождает процесс купли-продажи на внебиржевом рынке ценных бумаг. Благодаря площадке «новички-инвесторы» могут пройти дистанционное обучение торговле на внебиржевых рынках.

-

Открытие Брокер. Торговая платформа – QUIK. Комиссии зависят от выбранного тарифа и условий совершения сделки. Кроме того, доступ можно получить через АО «Финам» и многие другие компании (всего около 100).

3) Скачайте и установите торговую платформу или воспользуйтесь онлайн-терминалом выбранного брокера. Программа выдаст доступные инструменты по внебиржевому рынку. В личном кабинете брокера появится возможность создать и зарегистрировать ключи QUIK, получить доступ к просмотру отчетов по сделкам. В личном кабинете необходимо установить кодовое слово для «голосовых» поручений на покупку-продажу финансовых инструментов.

4) Осуществите перевод денежных средств на сегрегированный счет, открытый на торговой площадке брокера. Реквизиты счета обычно указаны в личном кабинете брокера.

5) Чтобы купить актив на внебиржевом рынке, необходимо дать поручение дилеру. Т.е. вы можете как выставить заявку в RTS Board (см. далее) или купить акции по указанной дилером цене, так и воспользоваться услугой специальной торговой платформы (голосового брокера). Плюс последнего в осуществлении связи сразу с несколькими дилерами рынка. Одним из наиболее крупных голосовых брокеров с возможностью найти оптимальный вариант для вашей сделки (контрагента) является PremEx (www.premex.su) с комиссиями порядка 25-50 долларов за сделку. Если цена подошла, то вы звоните контрагенту для подтверждения сделки со всеми параметрами (цена, объем и др.), а на следующий день она заключается со стороны вашего дилера (брокера).

6) На адрес электронной почты, указанный вами при регистрации, ежедневно будут приходить отчёты по осуществленным операциям, состоянию счёта и комиссиям брокера.

При подаче поручения на покупку или продажу необходимо указать следующие параметры:

-

вид финансового инструмента;

-

тип поручения – покупка или продажа;

-

цена исполнения поручения;

-

количество финансовых инструментов;

-

другие параметры поручения по необходимости

Информация о том, что вы являетесь владельцем акций, будет отражена в реестре организации, также в нем будут прописаны и другие акционеры. После того, как ваше имя будет внесено в реестр акционеров, вы станете владельцем акций. Далее на ваш счет, как и в случае официальной биржи, будут начисляться дивиденды по акциям. Кроме того, продавца можно самостоятельно найти на форуме миноритарных акционеров http://minorityforum.ru/, после чего ваш брокер заключит сделку по условленной на этом сайте цене.

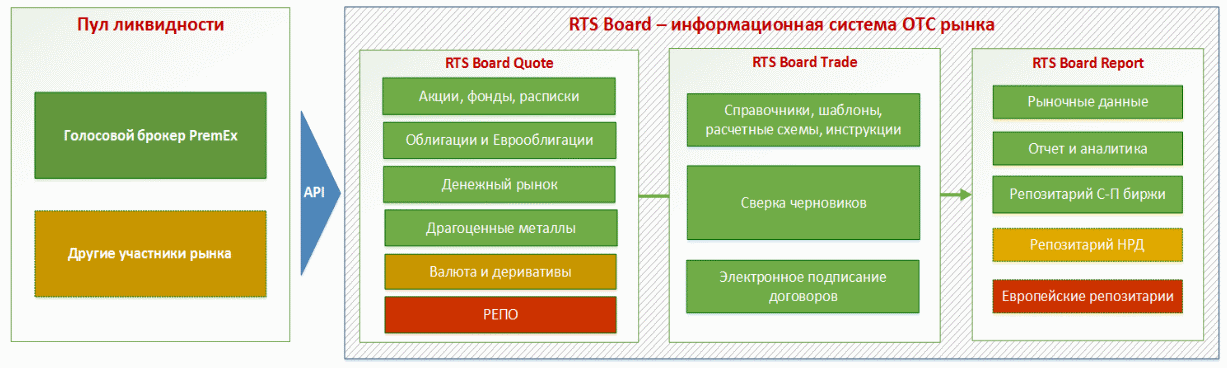

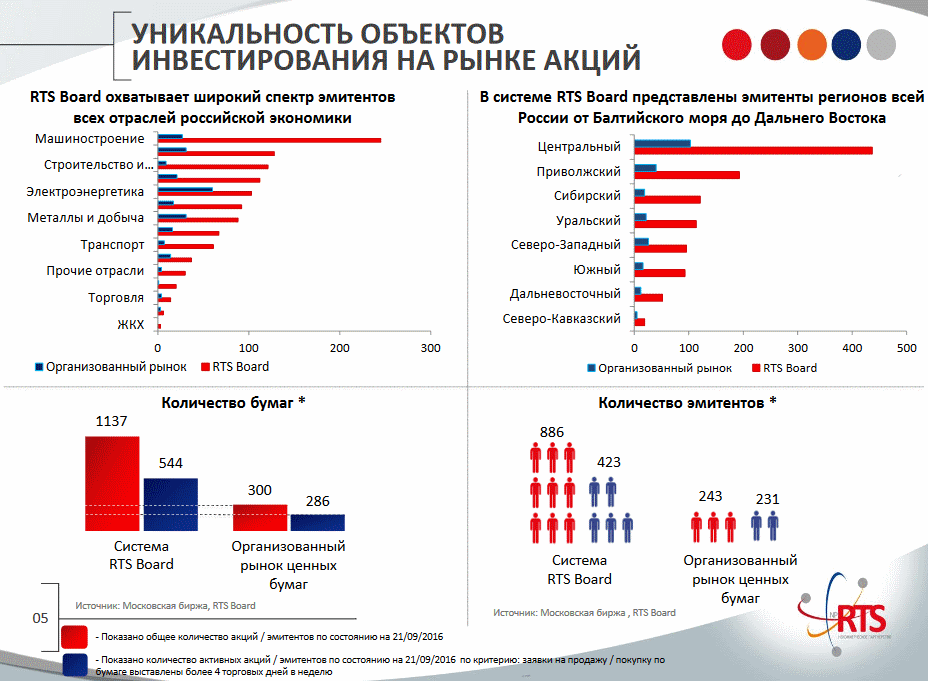

RTS Board

Инвестор может предварительно ознакомиться с инструментами внебиржевого рынка на площадке RTS Board (фактически крупнейшей структурой внебиржевого рынка). Хотя у частного инвестора нет доступа к площадке и регистрация напрямую там невозможна, система позволяет увидеть доступные для торговли инструменты и частичную информацию по ним. Все сделки проходят через брокера и осуществляются в торговом терминале RTS Plaza. RTS Board на момент написания статьи предоставляет (в разделе «Инструменты) для общего просмотра порядка 625 акций около 450 различных эмитентов. На сайте площадки можно увидеть полный список доступных финансовых инструментов, включающий в том числе денежный рынок, рынок облигаций и рынок монет из драгоценных металлов. Ниже представлено сравнение количества акций RTS Board с биржевым (организованным) рынком:

А вот данные по некоторым акциям, отличительной особенностью которых является огромный спред (цена продажи очень часто вовсе отсутствует) и минимальное число сделок, которые могут не заключаться годами:

Покупка акций в RTS Board через терминал PLAZA осуществляется подачей голосового сообщения, т.е. инвестор сообщает брокеру тикер ценной бумаги, количество, цену, после чего брокер выставляет поручение в систему. Как только поиск контрагента завершится, сделка состоится (как видно, это может занять очень продолжительное время).

Рынок еврооблигаций

На внебиржевом рынке также можно приобрести еврооблигации, хотя их отдельные выпуски доступны и на Московской бирже. Стоимость еврооблигаций на внебиржевом рынке начинается от 100 000 долларов (на Московской бирже можно найти предложения за 1000 $). Столь крупные суммы сами по себе свидетельствуют о жесткой регуляции сделок. Альтернативный доступ к еврооблигациям можно получить через страховые инвестиционные компании с порогом входа от 75 000 долларов, а доходность государственных российских выпусков на сегодня составляет примерно 5-8% годовых в валюте.

Список доступных еврооблигаций у брокеров регулируется наличием статуса «Квалифицированный инвестор». Если статус отсутствует, то инвестору будут доступны еврооблигации, официально обращающиеся на российских биржевых рынках. Квалифицированным инвесторам предоставляются сделки по всем еврооблигациям, которые имеют код CFI.

Чтобы носить статус «квалифицированного инвестора» необходимо владеть активами общей стоимостью не менее 6 млн рублей, иметь высшее экономическое образование и опыт работы с финансовыми инструментами от 2 лет.

Для начинающих инвесторов входной порог на внебиржевой рынок минимальный и зависит от условий выбранного брокера. Обычно входной порог начинается от 10 000 рублей, но рекомендуемый минимум (из-за потерь на комиссиях) примерно в 3 раза выше.

Системы отчета внебиржевых сделок

Внебиржевой рынок акций представляет собой информационно-справочную систему. Мы уже выяснили, что участники торгов в системе могут получать информацию о стоимости активов, устанавливаемых различными дилерами. Для заключения внебиржевой сделки они связываются по телефону, факсу или интернету с голосовым брокером/дилером/контрагентом и обсуждают все условия купли-продажи финансовых инструментов. Дилеры, в свою очередь, могут приобретать активы как непосредственно у эмитентов, так и у других дилеров.

В соответствии с «Положением о предоставлении информации о заключении сделок», утвержденным Приказом ФСФР России от 22 июня 2006 г. N 06-67/пз-н дилеры обязаны указывать внебиржевые сделки. Отчет о внебиржевых сделках направляется по защищенным каналам связи через систему электронного документооборота (далее – ЭДО). Заключенные внебиржевые сделки отражаются на сайте Московской Биржи во вкладке «Информация о внебиржевых сделках».

На внебиржевом рынке есть несколько систем отчета по сделкам:

♦ ССВС (Система сбора информации о внебиржевых сделках). ССВС предназначена для регистрации внебиржевых сделок и предоставления информации в режиме on-line.

♦ ЭДО ММВБ. Удобна в использовании для компаний, которым необходимы отчеты по внушительному объему внебиржевых сделок. Отчеты могут быть представлены либо через универсальный файловый шлюз (УФШ), либо с помощью программы OTC Client.

♦ ЭДО РТС (Российская торговая система). Осуществляет торги в рамках внебиржевого организованного рынка. Сделки завершаются без предварительной оплаты (депонирования) на условиях «поставка – платеж» на дату проведения расчетов. Контрагенты приходят к обоюдному соглашению и выбирают способ завершения сделки – предоплата или предпоставка.

♦ ТС ПЛАЗА. Система предоставляет отчет о ценах на активы, устанавливаемых различными дилерами.

На основании полученных от участников рынка отчетов о внебиржевых сделках формируется реестр внебиржевых сделок. Ведение реестра внебиржевых сделок осуществляется в электронной форме, позволяющей составлять списки и выписки из него на любую дату. Поставка актива на внебиржевом рынке обычно осуществляется по схеме 3+2 или 2+3, где 2 — это срок оплаты, а 3 — срок поставки актива в днях. Как видно, в этой схеме предусмотрена возможность предоплаты.

Внебиржевой рынок США

Впервые о внебиржевом рынке заговорили в 1870-х годах в США. Рынок не внушал доверия, поскольку характеризовался низким уровнем защиты интересов сторон торговли, но со временем деятельность рынка стала более надежной и стабильной. Внебиржевой рынок ценных бумаг сложился под руководством Системы автоматической котировки Национальной ассоциации биржевых дилеров (NASDAQ).

В системе NASDAQ осуществляется торговля более 5 000 акций организаций. В торговле участвуют более 55 стран мира, которые совершают операции с отдаленных терминалов. Внебиржевые рынки США носят названия OTC Markets Group и OTC Bulletin Board – последний предусматривает более высокие требования к эмитентам с проведением обязательного аудита. Например, на внебиржевом рынке США торгуется единственный в настоящий момент ETF на биткоин, о котором я писал здесь.

В США, преимущественно у крупнейших инвестиционных банков, существуют специальные структуры (отделения), которые «играют» на внебиржевом рынке.

В ряде стран (в том числе в США) организованы ассоциации дилеров и разработаны юридические правила и аспекты их работы на внебиржевом рынке. Таким образом, если дилер осуществляет операции по купле или продаже с разницей в стоимости большей, чем средний разрыв между ценами продажи и покупки по данному виду ценных бумаг, то его отправляют в «черный список» и, опираясь на законодательство, облагают крупным штрафом или тюремным заключением. Если у вас есть опыт работы на российском или зарубежном внебиржевом рынке — пож-та, поделитесь им в комментариях к статье.

Поделиться в соцсетях

Подписаться на статьи

Рекомендуемые статьи

investprofit.info

Торговля ОТС в выходные дни, получаем прибыль 24/7

В праздничные и выходные дни, когда торговля на Форекс и фондовом рынке практически останавливается, что делать трейдерам, которые не хотят прекращать работу, выпадая из ритма, и желают получать прибыль по удобному им графику? А ведь многие и вовсе совмещают трейдинг с основной профессией и чисто физически не могут уделять финансовому рынку время в будние дни. Как решить эту проблему?

Конечно же, торговать на ОТС, благо, что многие брокеры предоставляют такую возможность. Давайте разберемся, как вести прибыльную торговлю по выходным и работать с ОТС-контрактами, получая прибыль в режиме 24/7.

Начнем, по традиции, с определения термина.

ОТС (OTC deal – over the counter, англ.) – внебиржевая сделка на произвольный финансовый инструмент (ценную бумагу, валюту, сырье, драгоценный металл и т.д.), заключаемая между двумя контрагентами напрямую, без выхода на биржу.

Такие сделки организовываются, непосредственно, брокерами, которые и несут ответственность за деятельность участников, выплаты и т.д.

Работать с ОТС на Форекс, увы, не выйдет и, по сути, единственный достойный вариант ведения таких торгов – это бинарные опционы (которые будут выгоднее, чем Форекс и в будние дни, подробнее об этом здесь).

Многие брокеры озаботились тем, чтобы создать удобный сервис работы в выходные дни, построив торговлю так, что их клиенты взаимодействуют между собой через платформу брокера. Благо, что у бинарных опционов сегодня столько поклонников, что на все без исключения активы, в любое время дня и ночи найдется множество желающих купить их или наоборот продать.

Брокеры с функцией ОТС

Среди брокеров, позволяющих вести работу в выходные, стоит особенно выделить одну компанию, а именно – всем известную Binomo. Именно этот брокер одним их первых ввел данный режим торговли, организовав его на самом высоком уровне.

Здесь вы можете вести работу с десятью различными ОТС активами. Среди них:

- EUR/USD

- GBR/JPY

- NZD/USD

- EUR/JPY

- EUR/GBR

- GBR/USD

- EUR/RUB

- USD/CHF

- AUD/CAD

- USD/RUB

При этом доходность активов ОТС порой даже выше, чем у обычных. Так, EUR/USD (ОТС) приносит трейдеру 88% прибыли. Представьте себе, 88% всего за 60 секунд! На остальных активах доходность, конечно, пониже, но не опускается менее 76% за сделку, что немало. На Форекс для такого порой приходится работать месяцами.

При этом на OTC активах работают все индикаторы и инструменты технического анализа. И для них выполняется большая часть графических фигур – паттернов. Мы с вами знаем, что технический анализ проводится на основе анализа спроса и предложения актива и, в случае с OTC ситуация не меняется.

График показывает то же самое соотношение спрос/предложение, только в разрезе клиентов брокера, а не всей биржи. И, если знать некоторые аспекты психологии трейдеров, на активах OTC зарабатывать даже проще. Все-таки спрогнозировать поведение нескольких сотен трейдеров, большая часть которых торгует по стандартным шаблонам и стратегиям, на порядок проще, чем учитывать множество фундаментальных событий.

При этом никто не заставляет отказывать от работы в другие дни. Многие трейдеры, ведущие работу, к примеру, с фондовым рынком, в выходные захаживают к своему брокеру бинарных опционов и ведут работу с ним, непрерывно получая прибыль. Благо, что торговать на опционах довольно просто, для этого не нужно долго учиться.

Так что, попробуйте. Ведь что может быть лучше, чем заработать пару сотен долларов, пока остальные бездельничают?

Торговать OTC

С уважением, Никита МихайловШкола инвестирования

investment-school.ru