Угольная биржа определит истинную стоимость импортного и украинского угля. Биржа угольная

Угольная биржа определит истинную стоимость импортного и украинского угля

Угольная биржа определит истинную стоимость энергетического продукта, - Андрей Фаворов.

Сколько угля еще нужно ввезти? Почему уголь из ЮАР дороже украинского? У кого можно купить дешевле?

Андрей Фаворов, управляющий директор компании с иностранными инвестициями «Энергетические ресурсы Украины», считает, что на эти вопросы даст ответ создание угольной биржи.

- Для чего Украине нужна угольная биржа?

Для определения стоимости энергетического продукта. Сейчас в Украине действует система, в которой государственный регулятор решает, сколько стоит электроэнергия, газ и уголь. Цену определяет не рынок, и никто не может сказать, например, позволяет ли уровень тарифов инвестировать в продление жизни активов, в развитие угольной шахты или энергетических блоков.

Переход к биржевому определению цены позволит рынку самому определить, какой уголь добывать, в каком количестве и каким шахтам. Самые эффективные шахты будут зарабатывать больше, инвестировать в развитие и, в долгосрочной перспективе, предлагать более низкие цены.

- Как позвать на угольную биржу иностранных поставщиков?

Они сами придут, главное им не мешать. Чем больше придет поставщиков, тем ниже будет цена для конечного потребителя. Давайте не забывать, что Украина импортирует громадное количество угля. Просто нужно разделять коксующиеся угли и энергетические марок «А», «Г» и т.д.

Только США и Австралия и сейчас поставляют в Украину по 10-12 млн т коксующегося угля для металлургического комплекса. Так что объемы для создания биржи есть.

Самой ликвидной точкой для «отсчета» сейчас является Роттердам, в привязке к стоимости угля в Роттердаме, мы может создать такую же, например, в порту «Южный». Где проводить сами торги – значения не имеет, на биржах торгуют не самим углем, а логистикой.

- Все-таки, на какой именно площадке создавать угольную биржу?

По логике - на EEX (European Energy Exchange). Уголь торговаться может где угодно, но на EEX выставляют удобную нам точку учета ARA (Амстердам-Роттердам-Антверпен). В режиме реального времени мы можем узнать стоимость угля в порту Роттердам.

Отсюда, с учетом стоимости логистики в порт «Южный», легко определить и цену угля для Украины. Это, кстати, снимет и вопрос, сколько на самом деле стоит украинский уголь – достаточно взять котировку и учесть логистику.

Покупателю топлива (например, тому же облэнерго) будет достаточно просто выйти на биржу с готовностью заплатить в порту «Южный» за тонну высоколетучего угля марки «Г», скажем, $72. Его будет интересовать вопрос, кто может предложить $71, а не откуда это топливо приедет – из Австралии, Закарпатья или Павлограда.

bzns.media

Развитие биржевой торговли углем в Российской Федерации

О.Ю. Карасев, к.э.н., начальник отдела развития рынка угля Департамента угольной и торфяной промышленности Министерства энергетики РФ;

А.Г. Морева, к.т.н., зам. начальника отдела развития рынка угля Департамента угольной и торфяной промышленности Министерства энергетики РФ

Российская Федерация располагает огромными запасами угля (второе место в мире). При этом, по прогнозным оценкам экспертов, мировое потребление угольного топлива в ближайшие 20–25 лет останется вторым по значимости среди энергоресурсов.

Сцелью сохранения и расширения доли российского угля на мировых рынках энергоресурсов, а также внутри страны в среднесрочном периоде потребуются взвешенное отношение к меняющимся экономическим условиям и адаптация к современным формам продажи угольной продукции, в том числе и через биржевую торговлю. Своевременно принятые меры позволят сформировать в Российской Федерации нормативную правовую базу для обеспечения эффективной и прозрачной торговли углём на товарно-сырьевых биржах и создать современный регламент рыночных отношений и расчетов за российский уголь через биржевые площадки.

В связи с этим и во исполнение поручений Правительства Российской Федерации Минэнерго России совместно с ФАС России, Банком России, Минфином России, Минэкономразвития России, угольными, металлургическими и энергетическими компаниями, а также ЗАО «Санкт-Петербургская Международная товарно-сырьевая биржа» (далее – СПбМТСБ) и АНО «ИПЕМ» разрабатывает механизмы биржевой торговли углем с учетом имеющегося зарубежного опыта.

Проведенный анализ и оценка открытой информации в части продажи угольной продукции позволяют отметить, что в настоящее время в рамках долгосрочных контрактов и по спотовым поставкам на биржах продается менее 20% мирового объема добычи угля. В последнее десятилетие также стали развиваться электронные торговые площадки, внебиржевые рынки производных финансовых инструментов и фьючерсных бирж, действует система электронной торговли Global Coal, где устанавливаются базисы и условия поставки, такие как FOB Австралия, FOB Южная Африка или CIF Амстердам, Антверпен, Роттердам (далее – АРА). В мировой практике существует два отдельных рынка угля – рынок энергетического и рынок коксующегося угля. В основном цены на уголь определяются в зависимости от качества продаваемой товарной продукции, понесенных затрат на ее транспортировку и сроков доставки потребителю. При этом особое внимание уделяется сектору переработки и хранения угля, а также наличию развитой транспортной инфраструктуры для обеспечения его своевременной и качественной доставки покупателю, что в комплексе определяет степень эффективности заключенных сделок на продажу угольной продукции.

Указанные обстоятельства вынуждают и продавцов угля, и его покупателей вкладывать значительные финансовые средства в реализацию проектов по созданию надежных транспортных инфраструктур (железные дороги, порты, суда, склады) с целью обеспечения надежной цепочки снабжения углем потребителя, в том числе через своевременную доставку угля. При этом долгосрочные контракты на поставку угольной продукции в значительной степени являются гарантией и финансовой базой таких проектов.

Поэтому в настоящее время для мировых рынков угля характерно повсеместное использование долгосрочных контрактов, заключаемых на поставку угольной продукции. В основном это энергетический уголь (используется для выработки электроэнергии) и высококачественный коксующийся уголь (для производства стали). Цены на энергетический уголь обычно корректируются в соответствии с показателем его теплотворной способности. Международная торговля дешевым бурым углем практически отсутствует.

Как показал анализ объемов потребления угольного топлива в мире, уголь стал надежным источником энергии, особенно для стран с быстро растущей экономикой, в частности Китая и Индии. Такое положение объясняется в первую очередь стоимостью угольного топлива, которая, как правило, ниже стоимости других видов энергоресурсов, даже с учетом вынужденных дополнительных затрат, направленных на реализацию экологических мероприятий по борьбе с загрязнением атмосферы от его использования.

По мнению экспертов, до 1990-х годов определяющую роль в формировании цены на уголь играли котировки коксующегося угля, а стоимость энергетического угля зачастую устанавливалась методом дисконтирования цен на более дорогой коксующийся уголь. Однако в последнее время на мировых рынках цена на энергетический уголь значительно повысилась в связи с возросшим на него спросом. Поэтому основные спотовые и фьючерсные котировки угля – это цены на энергетический уголь.

Система формирования цен на мировых рынках угля в рамках долгосрочных контрактов постепенно меняется. По существующей практике цены CIF (стоимость, страхование и фрахт) используются в отношении импорта угля, а цены FOB (франко-бортсудна) – экспорта. Цена FOB – это цена самого угля, плюс расходы на внутреннюю транспортировку от шахты до погрузки его на борт судна в пределах терминала порта в экспортирующей стране.

Несмотря на то что на рынке стран Азиатско-Тихоокеанского региона растет количество сделок на поставку угля, заключаемых в рамках краткосрочных контрактов и спотовых сделок, сохраняется использование долгосрочных контрактов. Такие долгосрочные контракты обычно включают положения об объемах поставок в течение определенного периода времени (от 1 года до 3 лет и более) с условием о ежегодном пересмотре цены.

В международной торговле углем понятие спотовых контрактов охватывает практически все сделки, которые не предусматривают долгосрочных отношений. Спотовый контракт заключается на поставку одной партии товара, части партии, или серии партий. Спотовые контракты используются мелкими поставщиками или покупателями, которые не могут строить постоянные отношения, а также устанавливать долгосрочные отношения между продавцами и покупателями угля. В последнее время применение спотовых контрактов значительно увеличилось, что объясняется ростом спроса на энергетический уголь со стороны электростанций в странах с развивающейся экономикой и развитых странах, а также участием новых игроков на международном рынке торговли углем. При этом покупатели угля стремятся снизить свои затраты в условиях неопределенности в сфере спроса и им необходима гибкость в условиях поставок.

В настоящее время применяется целый ряд устоявшихся спотовых цен в соответствии со стандартными спецификациями, привязанными к различным регионам. Так, существуют две основные спотовые цены, применяемые к экспорту угля. Это спотовая цена на условиях FOB Ричардс Бей (Южная Африка), которая определяется в отношении экспорта южноафриканского энергетического угля, и спотовая цена на условиях FOB Ньюкасл (Австралия) для экспорта австралийского энергетического угля.

Основная цена для импортеров угля – это спотовая цена на условиях CIF АРА для Северно-Западной Европы. Для японского импорта спотовые цены на условиях CIF часто представляют собой средневзвешенное значение цены на импорт угля по данным таможенной статистики страны. Существует также ряд публикуемых спотовых цен и по регионам США. В секторе угля фьючерсные биржи обеспечивают большую прозрачность, чем внебиржевые рынки. При этом ранее считалось, что фьючерсные рынки, на которых торгуются стандартизированные контракты, не подходят для торговли углем из-за наличия большого количества марок углей, различающихся по качеству, а также из-за тесных взаимоотношений между добывающими компаниями и конечными потребителями. Именно поэтому появление бирж фьючерсов на уголь произошло позже, чем других товарных бирж.

Однако рынки фьючерсных контрактов угля не достигли того уровня развития, что рынки фьючерсов на нефть. Текущая торговля углем на мировых рынках находится в стадии перехода от торговли, привязанной к спотовым рынкам, к торговле на рынках фьючерсных контрактов. Предполагается, что рынки фьючерсных контрактов на уголь по мере роста объемов торговли перейдут к расчетам по контрактам в рамках этих рынков.

Российские угольные компании в основном осуществляют сделки по долгосрочным и спотовым контрактам как внутри страны, так и на экспорт. Это связано с тем, что зачастую конкретные предприятия-потребители (в частности, предприятия энергетики) технологически ориентированы на уголь конкретного месторождения. Технологическое оборудование таких предприятий запроектировано на использование 1–3 марок угля с небольшим различием в качественных характеристиках.

В Российской Федерации формирование стандартного биржевого контракта по углю, как отмечают специалисты, связано с рядом объективных проблем, в том числе в части определения биржевого товара (марки угля, торгующейся на бирже и, как правило, имеющей различные качественные характеристики). Марки углей могут различаться даже на одном и том же месторождении одного и того же поставщика.

В настоящее время специфика взаимоотношений участников рынка угля в Российской Федерации характеризуется отсутствием конкуренции и относительно низкой (в сравнении с оборотом угля в целом) ликвидностью торговли (объемом поставок) по многим базисам и маркам угля.

Признаками же биржевого товара, включая угольную продукцию, являются, в том числе сохранность и независимость качественных характеристик от конкретного производителя. Заявленное качество угля, например по сортовой группе, имеет внутри каждой характеристики диапазон отклонения от базовой величины. При этом продаваемый и покупаемый на бирже товар должен быть стандартным, отвечать установленным требованиям по качеству. Стандартизация биржевых товаров делает их взаимозаменяемыми в пределах определенных групп и видов товаров. Ввиду этого «уголь» пока исключен из широкого понятия «биржевой товар» по данному признаку.

В настоящее время цена поставки топлива с различных угледобывающих предприятий в Российской Федерации определяется себестоимостью и величиной транспортной составляющей. Доля транспортной составляющей в цене угля достаточно велика и значительно может отличаться у разных его поставщиков, что исключает возможность продажи угля на едином унифицированном базисе поставки. Указанное обстоятельство является одним из основных барьеров для развития биржевой продажи угольной продукции в Российской Федерации.

Кроме того, ввиду географических особенностей в Российской Федерации отсутствуют какие-либо логистические центры (хабы) со значимыми объёмами перевалки или продажи угля. Поэтому в настоящее время основной объем угля поставляется в рамках двусторонних договоров, заключенных между хозяйствующими субъектами. При этом полноценные биржевые торги углём в Российской Федерации осуществлялись угольными компаниями только в виде пробных партий и под конкретного покупателя (ОАО «Белон» и ОАО «СУЭК»).

В существующих условиях, по мнению экспертов, целесообразно продажу угольной продукции осуществлять на основании долгосрочных контрактов, которые гарантируют прогнозируемость экономики поставок на будущие периоды и надежность с точки зрения своевременного топливного обеспечения. При этом информационная доступность в отношении ценообразования на рынке угольных ресурсов обеспечивается за счёт уже существующих механизмов и ресурсов государственного регулирования. Данную функцию отчасти выполняет ФАС России, а по экспортным поставкам – ФТС России.

Однако реализация угольной продукции через биржу обеспечит большую прозрачность формирования цены на данный товар за счет того, что сбытовые структуры угольных компаний будут находиться в равных условиях со всеми потребителями, трейдерами и другими субъектами рынка. При этом обезличивание сделок на бирже исключит возможность формирования угольными компаниями внутрикорпоративных и демпинговых цен на уголь, а рынок угля получит дополнительную защиту от мошеннических действий. Данные меры будут способствовать развитию угольных компаний, повышению их инвестиционной привлекательности.

С целью развития практики биржевой торговли углем в Российской Федерации Минэнерго России совместно с заинтересованными федеральными органами исполнительной власти, представителями бизнеса, науки и СПбМТСБ в полной мере использует предусмотренный действующим законодательством механизм регистрации внебиржевых сделок с угольной продукцией на товарных биржах. По результатам ретроспективного анализа внебиржевых сделок будет сформирован стандартный биржевой контракт (контракты) на уголь и приняты меры по его выводу на биржевые торги.

Так, согласно постановлению Правительства Российской Федерации от 23.07.2013 г. №23 «Об утверждении Положения о предоставлении информации о заключенных сторонами не на организованных торгах договорах, обязательства по которым предусматривают переход прав собственности на товар, допущенный к организованным торгам, а также о ведении реестра таких договоров и предоставлении информации из указанного реестра» угольные компании осуществляют обязательную регистрацию внебиржевых договоров на СПбМТСБ при объеме добычи группой лиц производителя за предшествующий год свыше 1 млн т угля, при условии, что объем внебиржевого договора составляет не менее 60 тонн.

Анализ информации за 2014 г., характеризующей состояние проведения регистрации внебиржевых договоров с угольной продукцией в Российской Федерации, позволил выделить основные проблемы, которые в значительной степени снижают эффективность проводимых СПбМТСБ мероприятий:

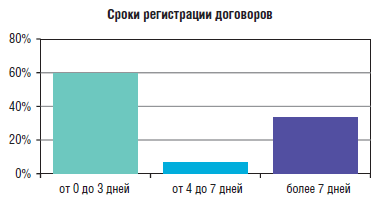

1. Нарушение сроков регистрации договоров на поставку угольной продукции.

В соответствии с Постановлением Правительства Российской Федерации информация по каждому внебиржевому договору должна предоставляться на СПбМТСБ в срок не позднее 3 рабочих дней со дня заключения такого договора. На практике же около трети договоров регистрируется позже указанного срока (см. рисунок). При этом в результате нарушения сроков регистрации внебиржевых договоров с угольной продукцией теряется актуальность данных и усложняется задача СПбМТСБ по формированию ценовых индикаторов на угольную продукцию, так как при их расчете не учитываются договоры, регистрируемые с опозданием.

2. Неадаптированный под угольную отрасль формат предоставления данных.

Согласно положениям постановления Правительства Российской Федерации лицо, заключившее внебиржевой договор, предоставляет СПбМТСБ сведения о поставке угольной продукции. При этом формат предоставления сведений является единым для всех товаров и не в полной мере учитывает действующие принципы заключения договоров на поставку угольной продукции, в том числе долгосрочных, а также отраслевую специфику угольных компаний.

Так, например, сейчас в перечне регистрируемой информации отсутствует ряд важных характеристик угольной продукции (указание на марку угля, фракцию угля, калорийность, содержание золы, серы, влаги и др.), позволяющих в дальнейшем систематизировать полученные СПбМТСБ данные и использовать их для формирования ценовых индикаторов на угольную продукцию.

3. Регистрация рамочных договоров.

В соответствии с постановлением Правительства Российской Федерации информация по каждому внебиржевому договору должна предоставляться на СПбМТСБ в срок не позднее 3 рабочих дней со дня заключения такого договора. При этом под договорами понимается любой договор, предусматривающий переход права собственности на товар.

Утвержденный постановлением Правительства Российской Федерации порядок требует регистрировать как разовые договоры поставки, так и рамочные договоры, при заключении которых не определены или не окончательно установлены такие важные параметры документа, как цена на угольную продукцию, объем поставки, места отгрузки и поставки и др. Учитывая, что рамочные договоры заключаются, как правило, на больший объем, их регистрация значительно искажает совокупные данные о внебиржевых договорах с углем.

Кроме того, регистрация рамочного договора на поставку угольной продукции с последующей регистрацией отдельных отгрузок в рамках исполнения указанного договора приводит к удвоению фактически поставленных объемов в адрес покупателя, что снижает качество проводимых расчетов ценовых индикаторов на угольную продукцию СПбМТСБ.

4. Некачественная информация при регистрации договоров.

Информация, направляемая на СПбМТСБ хозяйствующими субъектами – угольными компаниями по внебиржевым договорам с углем, в ряде случаев не соответствует требованиям, предъявляемым Постановлением Правительства Российской Федерации, либо не позволяет использовать полученные сведения для формирования ценовых индикаторов на угольную продукцию.

В настоящее время с целью адаптации процедуры регистрации внебиржевых договоров на поставку угольной продукции к специфике угольной отрасли ФАС России при участии Минэнерго России, СПбМТСБ, АНО «ИПЕМ», угольных и угольно-металлургических холдингов, а также энергетических компаний разработали предложения в проект постановления Правительства Российской Федерации «О внесении изменений в Положение о предоставлении информации о заключенных сторонами не на организованных торгах договорах, обязательства по которым предусматривают переход права собственности на товар, допущенный к организованным торгам, а также о ведении реестра таких договоров и предоставлении информации из указанного реестра».

В Минэнерго России при участии экспертов сформирована унифицированная номенклатура углей (коксующихся, каменных энергетических, бурых и антрацита), которая была включена в приложение №2 к проекту постановления Правительства Российской Федерации «О внесении изменений в постановление Правительства Российской Федерации от 23.07.2013 №623». Документ проходит процедуру согласования с заинтересованными федеральными органами исполнительной власти и в части угольной продукции одобрен.

Кроме того, СПбМТСБ повышает качество регистрируемой информации о внебиржевых сделках с углем путем разработки методических рекомендаций по корректному заполнению сведений о внебиржевых договорах и ведению разъяснительной работы с участниками рынка угля.

Согласно представленной СПбМТСБ информации о зарегистрированных внебиржевых договорах с углем за 2014 г. количество сделок составило 13,939 (см. таблицу). При этом было поставлено угольной продукции 185,604 млн т на 370,2 млрд руб. В течение 2014 года величина средневзвешенной цены на угольную продукцию менялась от 1634 (I квартал) до 2067 руб/т (IV квартал).

Обезличенная информация о зарегистрированных внебиржевых сделках с угольной продукцией размещена на официальном сайте СПбМТСБ: spimex.com.

В целях разработки биржевых механизмов торговли углем Минэнерго России совместно с ФАС России приказом Минэнерго России от 18.03.2014 №113, образовало рабочую группу, в рамках которой с привлечением экспертов разрабатывается Концепция определения индикаторов цены на твердое топливо и его производные на российских биржевых и электронных торговых площадках. Определение подобного индикатора обеспечит прозрачность формирования цены на угольную продукцию и будет способствовать развитию конкурентной среды на рынке угля.

Реализация на практике рассмотренных мер позволит значительно повысить эффективность торговли углём на товарно-сырьевых биржах и создать условия для обеспечения прозрачности заключаемых сделок на поставку угольной продукции.

Ключевые слова: энергоресурсы, топливо, биржевой торговли углемЖурнал "Горная Промышленность" №6 (118) 2014, стр.13

mining-media.ru

Уголь готовят к бирже | Статьи

Минэнерго начало разработку механизмов биржевых торгов углем. Эксперты считают, что основные трудности в вопросе начала организованной торговли углем связаны с отсутствием норм стандартизации продукции. Но в Федеральной антимонопольной службе (ФАС) уже осенью ждут от Минэнерго итоги работы по их созданию.

Согласно данным сайта госзакупок, Министерство энергетики выставило на тендер разработку «научно обоснованных предложений по совершенствованию биржевых механизмов реализации угля и продукции его переработки в РФ». Стоимость работ оценивается в 3 млн рублей. Итоги тендера будут поведены 10 июня, а работа должна быть завершена не позднее 30 октября. Конкурсная документация утверждена заместителем министра энергетики Анатолием Яновским.

В работе должны быть представлены анализ действующей системы ценовых индикаторов, «разработка научно обоснованных предложений по актуализации формульного аппарата», «методики расчета биржевых индикаторов цены на твердое топливо и его производные на биржевых и электронных торговых площадках» в части учета в цене угля: теплотворной способности угля; содержания влаги; содержания золы; содержания серы; пластометрического показателя; выхода летучих веществ; фракции угля и «разработка научно обоснованных предложений по внесению изменений в методику расчета биржевых индикаторов цены на твердое топливо и его производные на биржевых и электронных торговых площадках».

Как сообщили «Известиям» в Минэнерго, ведомство поддерживает развитие биржевой торговли углем.

— В настоящий момент создана основа для формирования СПбМТСБ ценовых индикаторов на уголь и угольную продукцию с определенными качественными характеристиками для групп энергетического, коксующегося, бурого угля и антрацита, а также взаимозаменяемых марок угля, — отметили в ведомстве.

По словам вице-президента Санкт-Петербургской товарно-сырьевой биржи (СПбМТСБ) Михаила Темниченко, именно вопрос стандартизации продукции затрудняет на сегодня выход угля на биржу.

— Действительно, сегодня у регуляторов вновь становится актуальной тема биржевых торгов углем, однако пока никакой конкретики в этом вопрос нет. Мы пытались что-то сделать в формате спотовых торгов, но это было трудно из-за сложности определения параметров качества продукта. Уголь сложно стандартизировать, — пояснил собеседник, отметив, что без особого давления вряд ли компании пойдут на биржу.

— Сегодня для них в этом нет никакого смысла. Компании торгуют по прямым контрактам. Зачем им менять бизнес-процедуры? В общем, идея существует, но во что это воплотится, пока непонятно, — сказал он.

По словам Дмитрия Махонина, начальника управления контроля ТЭК ФАС России, действительно рабочей группой при Минэнерго сегодня ведется работа по стандартизации угольной продукции. По его словам, если на тот или иной вид нефтепродуктов существуют ГОСТы, то для угля их нет. Сейчас Минэнерго как раз и работает в этом направлении. Результатов в ФАС ждут осенью.

— Ближе к осени мы сформируем внебиржевой индекс, на основе которого можно будет перейти к началу организованной торговли, — уточнил собеседник.

В энергетическом ведомстве подтвердили эту информацию. В частности, «Известиям» сообщили, что в 2016 году Минэнерго совместно с ФАС и при участии АНО ИПЕМ, Минэкономразвития и других заинтересованных органов продолжит работу по совершенствованию положений концепции в части расчета индикаторов внутреннего рынка угля и угольной продукции.

— Реализация запланированных мероприятий позволит создать базу для начала организованных торгов углем на биржевых площадках России, — отметили в Минэнерго.

Напомним, что в программе развития угольной промышленности на период до 2030 года предусмотрено создание биржевых механизмов торгов углем. Однако конкретных дат не указано.

На сегодняшний день биржевые торги углем на российской сырьевой бирже не ведутся. Торговля внутри России идет по прямым контрактам. С конца 2015 года компании, торгующие углем, правительство обязало регистрировать все небиржевые сделки.

Сегодня СПбМТСБ осуществляет регистрацию внебиржевых договоров, предусматривающих переход права собственности на следующие товары: угли коксующиеся, каменные, бурые и антрацит при объеме добычи за предшествующий год свыше 1 млн т при условии, что объем внебиржевого договора составляет не менее 60 т. По данным биржи, в 2015 году по внебиржевым сделкам было продано 357 млн т угля, что на 18% больше, чем в 2014-м году. Всего было зафиксировано 65 участников, заключивших 16,435 тыс. договоров.

По данным Минэнерго, в 2015 году добыча угля составила 373,4 млн т и увеличилась на 4% относительно 2014 года. Спрос на угольную продукцию на внутреннем рынке с учетом импортных поставок увеличился до 197,5 млн т (+1,3% к 2014 году), в том числе российского угля — до 174,6 млн т (+2,9% к 2014 году).

По словам аналитика Conomy Александра Янсона, сегодня сравнение цен на уголь затруднительно ввиду существования большого количества марок угля, отличающегося по своим качествам и имеющих значительный ценовой разброс. Кроме того, российская система классификации угля отличается от международной, в частности она не учитывает содержание золы и серы — основных факторов, влияющих на объективную оценку качества угля.

— Тем не менее российский экспортный уголь в большинстве своем соответствует требованием Стандартного европейского соглашения по углю (Standard European Coal Agreement (SECA)), которое является одним из основных критериев качества продукции в угольной промышленности, — говорит собеседник.

По его словам, выведение угля на биржу, вероятно, положительно скажется на ценах, так как приблизит их к среднемировым, которые обычно выше. С другой стороны, для угольных компаний не менее важно сохранение объемов поставок и доли рынка, и более гибкая ценовая политика при наличии преимуществ девальвации способствует этому.

— Выведение угля на биржу также, вероятно, сделает внутренние цены (пусть даже выраженные в рублях) более чувствительными к изменению среднемировых цен, что должно в целом положительно сказаться на компаниях отрасли, — заключил эксперт.

В компании СУЭК «Известиям» заявили, что уголь по своей сути не является биржевым товаром (его нельзя торговать исключительно по спецификации независимо от производителя, как никель или золото, например), качество торгуемых углей в РФ весьма вариативно, кроме того, нет единого территориального хаба поставки.

— Требования по качеству каждой электростанции сильно разнятся, учитываются самые различные показатели качества. Поэтому данный вопрос требует серьезного изучения и проработки. Более реальным вариантом видится релиз биржей ценовых индексов по внутреннему рынку на основании обработки массива инфы о заключаемых сделках — сейчас все угольные компании должны регистрировать свои сделки (не биржевые) на CПбМТСБ, — заявил коммерческий директор СУЭК Игорь Грибановский.

В компаниях «Кузбассразрезуголь», СУЭК, «Мечел», Evraz не ответили на вопросы «Известий». В «Северстали» лишь заявили, что после выбытия шахты «Северная» (после аварии на шахте в феврале этого года), пока компания практически не продает уголь на сторону — почти весь объем идет на нужды Череповецкого меткомбината.

iz.ru

Рынок угля России: готовность к биржевой торговле

Москва, 18 июня. - При поддержке Минэнерго России и ФАС России была проведена конференция «Рынок угля России: на пути к организованной торговле».

Организатор - компания MAXConference. Генеральным партнером мероприятия выступила ЗАО «Санкт-Петербургская Международная Товарно-сырьевая Биржа» (ЗАО «СПбМТСБ»).

В конференции приняли участие представители крупнейших угольных компаний, потребители угля в различных отраслях промышленности, трейдеры и ведущие аналитики рынка.

Мероприятие было посвящено обсуждению механизмов биржевой торговли углем, трансфертному ценообразованию, перспективам потребления угля на внутреннем рынке, возможностям развития биржевой торговли угля в свете выполнения Постановления Правительства РФ В соответствии с постановлением Правительства Российской Федерации от 23.07.2013 № 623. Постановлением предписывается внебиржевая регистрация договоров с углем на бирже.

Открыл конференцию Сергей Мочальников, Директор Департамента угольной и торфяной промышленности Минэнерго России. Представитель Минэнерго России рассказал о концепции ценовых индикаторов на твёрдое топливо и его производные на российских биржевых и электронных торговых площадках.

Расчет ценовых индикаторов будет способствовать повышению прозрачности ценообразования на рынке угля, снижению возможности монопольного искажения цены и повышению эффективности расходования бюджетных средств при закупках угля.

Дмитрий Махонин, начальник управления контроля ТЭК ФАС России, в своем выступлении отметил, что ведомство в тесном сотрудничестве с угольным бизнесом будет проводить анализ угольного рынка раз в два года. По мнению ФАС России, указанная мера поможет снизить административные барьеры и нагрузку на бизнес, позволит создать базу качественных данных по заключаемым сделкам на поставку угольной продукции (с учетом унифицированной номенклатуры угля) по потенциальным покупателям, что сократит количество запросов, направляемых в компании от регулятора.

Первый Вице-президент ЗАО «СПбМТСБ» Михаил Темниченко рассказал о стратегии работы биржи на рынке угля. Директор по региональной политике ЗАО «СПбМТСБ» Всеволод Соколов в рамках дискуссии, состоявшейся в заключительной части конференции, заверил участников, что новые сервисы ЗАО «СПбМТСБ» обеспечат большую гибкость и возможность для проведения конкурсов и тендеров на поставку угольной продукции, предоставят юридические гарантии и сопровождение, заключаемым сделкам, обеспечат высокие стандарты торговли углем и др.

Про экспортную конъюнктуру рынка российского угля рассказали Александр Ковальчук, генеральный директор Института конъюнктуры угля и Наталья Круть, заместитель руководителя проекта по производству информационного сервиса "Промышленные грузы".

Александр Ковальчук в оценке перспектив экспорта угля в страны азиатского тихоокеанского региона отметил, что КНР, Южная Корея, Япония и Тайвань увеличивают объемы импорта российского энергетического и коксующегося угля и перспективы благоприятны для угледобывающих предприятий России.

Наталья Круть добавила к этим странам Малайзию. По словам эксперта в 2014 году объем экспорта российского угля в Малайзию составил 1,5 млн. тонн. На атлантическом рынке угля основными потребителями остаются Германия и Великобритания. Эти страны, несмотря на повышенные требования по экологии, не уменьшат объемы импорта российского угля.

Проблемы внутреннего рынка угля анализировались в докладах Александра Андреева, управляющего партнера MMI (Metals and Mining Intelligence)-PRO, Даяна Ахмерова, генерального директора Баштрейднефти, и Владимира Лебедева, генерального директора Смоленскрегионтеплоэнерго.

Владимир Лебедев, делясь практическим опытом использования угля в качестве топлива на Дорогобужской ТЭЦ, отметил, что в целях снижения себестоимости тепловой энергии вырабатываемой угольными котельными, улучшение экологической ситуации в Смоленской области и сохранения конкурентной способности ТЭЦ, рассматривается возможность перевода на газовое топливо. Планируется и изменение топливного режима Дорогобужской ТЭЦ с установлением газа, как основного вида топлива. Тем не менее, топ-менеджер рассказал и об условиях для продолжения использования угля как основного топлива на действующих ТЭЦ.

Даян Ахмеров, генеральный директор Баштрейднефти акцентировал внимание на том, что при поставке потребителям угля от конкретного производителя зачастую не исполняются условия отбора проб угля и отсутствует современная схема приемки угля по качеству и количеству.

minenergo.gov.ru

За углем на биржу - Секреты строителя

Низкий уровень биржевой угольной торговли вовсе не украинская беда, а попросту мировая тенденция. Биржевую торговлю полезными ископаемыми развивают во всех угледобывающих странах, и везде это развитие идет "со скрипом". В прошлом году Россия запустила угольные торги на Санкт-Петербургской товарно-сырьевой бирже, но пока они не приобрели системного характера. “Федеральная антимонопольная служба” и Минэнерго РФ выступают катализаторами процесса развития торговли.

Низкий уровень биржевой угольной торговли вовсе не украинская беда, а попросту мировая тенденция. Биржевую торговлю полезными ископаемыми развивают во всех угледобывающих странах, и везде это развитие идет "со скрипом". В прошлом году Россия запустила угольные торги на Санкт-Петербургской товарно-сырьевой бирже, но пока они не приобрели системного характера. “Федеральная антимонопольная служба” и Минэнерго РФ выступают катализаторами процесса развития торговли.

Сейчас в мире через биржи продается лишь около 20% угля, основные угольные сделки проходят по долгосрочным контрактам и на енотовом рынке. Именно от биржевой торговли зависит цена за тонну на уголь в Харькове.

Стоит отметить, что том активно развивается биржевая торговля нефтепродуктами. Россия только переходит на биржевую торговлю углем и как переходный этап использует регистрацию внебиржевых сделок. Имеется в виду обязательство крупных компаний, объем проданного угля у которых за год превысил 1 млн. т, раскрывать параметры контрактов на ЗАО “Санкт-Петербургская международная торговая биржами” и ОАО "Московская фондовая биржа". Под эту "планку" подпадают основные игроки "соседской" угольной отрасли, добывающие более 80% угля в России.

Как отмечают аналитики, в РФ выход компаний на биржевую торговлю углем сопровождался давлением со стороны государства. Поэтому, по словам г-на Тимошенко, "участники остаются недовольными сложившейся системой, так как она работает недостаточно эффективно". Ведь российские угледобытчики львиную долю своей продукции продавали напрямую, и им довольно "скучно" было удлинять сбытовую цепочку, включая в нее биржи. Кроме того, некоторые марки угля через биржу неразумно продавать из чисто технологических соображений, поскольку они (эти марки) могут храниться не более 30 дней, а биржевая торговля вовсе не гарантировала быстрых сделок. Большинство игроков изобретали схемы, которые позволили бы им обходить требования властей.

Биржевые торги углем в соседней России пока развиты очень слабо и остаются, скорее, формальностью. Торги номинально проходят через биржу, но на практике осуществляются по долгосрочным контрактам (пересматриваются сроки, объемы и цена).

Торги углем проходят и на Белорусской универсальной товарно-сырьевой бирже, и на Узбекской республиканской товарно-сырьевой бирже. Завершается становление биржевых торгов в Казахстане. В начала 2013 г. коммунальные службы страны осуществляют закупку угля только на товарных биржах.

Но дело в том, что и частные угольные компании не горят желанием поучаствовать в биржевых торгах. Ведь большинство добытчиков поставляют уголь напрямую конечным потребителям, и включать в свои схемы посредников им просто нет смысла. Пока рано говорить о планах реализации угля через биржи.

lsmd.ru

Спекулянты подсели на кокс - ЭкспертРУ

Рост экономики Китая разгоняет металлургию и все, что с этим связано. Как долго будет продолжаться угольное ралли и не пора ли фиксировать прибыль?

Производитель энергетического угля Кузбасская топливная компания (КТК) 19 апреля начала road show перед первичным размещением акций в РТС и на ММВБ. Организаторы оценили компанию в $649,9–877,8 млн. Объем, предлагаемый рынку, — 38,5%. КТК — небольшой производитель угля, но с серьезными амбициями. Это размещение станет первым после кризиса в отрасли.

Еще полтора года назад инвесторы опасались, что многие шахты просто придется закрывать. Кому нужен уголь, если от краха мировой экономики спасут только тушенка и золото в слитках? Сейчас от паникеров не осталось и следа. Акции ряда компаний настолько быстро восстановились, что уже замаячила перспектива обновления ценовых вершин 2008 года, а это как-никак исторические максимумы. Популярные на бирже угольщики «Распадская» и «Белон» выросли на 600–800%. Угли — отрасль, где власть захватили самые агрессивные «быки».

IPO Кузбасской топливной компании может еще более «разогреть» акции сектора. Если инвесторы встретят его «на ура», то стоит ожидать неплохого подъема и в других компаниях, но, как ни странно, это самое время зафиксировать прибыль по бумагам «Распадской» и «Белона» и присмотреться к «Южному Кузбассу».

Азия гуляет

Угольный сектор условно разделен на две лиги. «Второй дивизион» — это бурый уголь, или энергетический. Его сжигают на тепловых электростанциях, а кое-где им отапливают дома. На бирже энергоугли не в фаворе. К примеру, «СУЭК-Красноярск» при добыче 18 млн тонн стоит лишь 54 млрд руб., то есть тонна добычи бурого угля оценивается в семь раз ниже, чем коксующегося. Да и купить акции компаний, добывающих энергетические угли, довольно проблематично. СУЭК только-только готовится к IPO, на биржах можно найти только его «дочки» «СУЭК-Красноярск», «СУЭК-Кузбасс» и «Приморскуголь», но нужно учитывать, что их free float не превышает 5%. Акции «Кузбассразрезугля» котируются в RTS Board, компания не публикует ежеквартальную отчетность, планов по выходу на организованные площадки у нее пока нет.

К высшей лиге относится коксующийся уголь. Его используют в черной металлургии для выплавки стали из железной руды. Лишь немногие российские меткомбинаты оборудованы специальными электропечами и могут обойтись без него. Большинство компаний для выплавки стали из железной руды используют кокс1.

Рынки металлургического сырья сейчас активно восстанавливаются. Растут в цене уголь и железная руда. ArcelorMittal — крупнейшая стальная империя на планете — ожидает уже в 2012 году превышение своих показателей 2008 года. Вызвано это будет прежде всего ростом потребления стали в Индии, где сейчас на одного человека приходится всего 44 кг потребления стали, тогда как в Китае — 280 кг, а в США — вообще 700 кг. Помимо индийского роста потребления на рынок оказывают влияние все тот же растущий Китай и Япония, которые не обеспечены в полной мере своими рудой и углем.

При этом 70% мирового производства руды контролируются тремя горнорудными гигантами — бразильским Vale и австралийскими BHP Billiton и Rio Tinto. Мало того что рынок добычи руды представляет собой олигополию, так еще и Billiton и Rio Tinto создали совместное предприятие — по сути, картельное соглашение. Цель — поставить китайских металлургов в невыгодное положение на переговорах. Понятно, что в таких условиях цены на руду просто взлетели после кризисной просадки.

В конкуренции по потере совести не отстают и угольщики, справедливо полагая, что Китай будет вынужден форсировать покупки на фоне восстановления производства стали после провала в 2008–2009 годах. Таким образом, отношения между металлургами и их поставщиками жестко монополизированы по географическому признаку. Азия платит — гуляют все: цены на уголь и железную руду вот-вот достигнут пиков 2008 года.

Уголь в разрезе

Китай, выплавляющий половину стали в мире, имеет огромное влияние на рынок и прямо или косвенно взвинчивает цены не только на сырье, но и на металл. Как следствие, акций металлургов растут. Если на российском фондовом рынке в 2009 году наблюдалось серьезное повышение акций НЛМК и ММК, то 2010-й стал годом вертикально интегрированных металлургов — «Северстали», Evraz Group и «Мечела». Эти компании помимо сталепрокатных производств владеют горно-обогатительными комбинатами и угольными шахтами.

Сначала на бирже росли просто стальные «фишки», а сейчас их догоняют интегрированные компании, у которых есть свой коксующийся уголь и железная руда. Естественно, обделенные сырьем металлурги торопятся закрыть потребности. ММК в прошлом году увеличил долю в независимом производителе коксующегося угля «Белоне». После этого «Белон» полностью свернул экспорт и переориентировал поставки на Магнитогорский меткомбинат. Более того, «Белон» намерен форсированными темпами увеличить производство коксующегося угля — с 3,6 млн до 8 млн тонн, что практически соответствует уровню добычи нынешнего лидера — «Распадской». Кстати, «Распадская» также не свободный игрок рынка, а аффилированная с Evraz Group компания.

Да и вообще на российском рынке из независимых производителей коксующегося угля остался лишь «Сибуглемет». Как раз своего уголька не хватает НЛМК, и, судя по всему, конец независимости «Сибуглемета» — дело времени. Как показывает практика, судьба всех российских угольщиков — быть частью металлургических холдингов. Однако на этой инвестидее не заработать: «Сибуглемет» — непубличная компания.

Российский кокс интересен не только отечественным металлургам. Кузбасские угли заинтересовали и ArcelorMittal, в 2008 году у «Северстали» были куплены шахты бывшего «Кузбассугля». Но когда цены на уголь упали, Arcelor был вынужден прекратить добычу. Ведь себестоимость тонны угля у них выше $100, а цена падала до $40. У «Распадской» этот показатель всего $19, и при такой себестоимости ей не страшны никакие кризисы. Даже если вся мировая экономика встанет, дешевые угли «Распадской» всегда найдут своего покупателя.

Неразработанные запасы угля в России еще остались в Туве. Это так называемый Улуг-Хемский бассейн, включающий четыре крупнейших месторождения: Элегестское, Межегейское, Каа-Хемское и Ээрбекское, с совокупными запасами в размере 14 млрд тонн коксующегося угля. Элегестское куплено Енисейской промышленной компанией (ЕПК), структурой Сергея Пугачева, еще в 2002 году. Не так давно Evraz Group купила Межегейское месторождение всего за 950 млн руб. Evraz участвовал в аукционе на это месторождение еще два года назад. В июле 2008-го компания предложила за лицензию 16,9 млрд руб. при стартовой цене 350 млн руб. Тогда тоже коксующиеся угли были в фаворе, но Evraz Group опомнилась и не стала платить, ведь в январе 2009 года столько на бирже стоила вся «Распадская».

Не оставляет попыток купить хотя бы одно из двух тувинских месторождений и «Северсталь». Недавно Алексей Мордашов даже обсуждал этот вопрос с премьером. Но огромные запасы Тувы отрезаны от потенциальных потребителей. Необходимы миллиарды на строительство железнодорожной ветки от Транссиба в горную Республику Тува. ЕПК уже строит ветку Кызыл—Курагино, но ее мощностей будет недостаточно для всех проектов.

Уголь на бирже

На ММВБ можно купить бумаги трех «чистых» угольщиков — так сказать, трех сортов. Есть ликвидная угольная «фишка» «Распадская» с капитализацией $6 млрд, есть представитель второго эшелона — «Белон», и есть неликвид — «Южный Кузбасс». Последний, как и «Белон», помимо коксующегося угля производит и энергетический уголь.

На чистом коксе сидит лишь «Распадская», однако при детальном изучении можно увидеть, что эта компания стоит больше 50 годовых прибылей 2009 года и 11 прибылей рекордного 2008 года. Капитализация «Распадской» уже в 12 раз выше годовой выручки, и однозначно эта компания не может быть признана дешевой. Гендиректор и совладелец Evraz Group Александр Абрамов называл «Распадскую» «царской» компанией, и действительно она царит на рынке. Ее капитализация, к примеру, превысила стоимость «Мосэнерго» — крупнейшей теплогенерирующей компании в стране. Так что если вы не успели купить акции «Распадской» по 25, 35 или хотя бы по 55 руб., то лучший совет — ждать следующего краха рынка, а до этого ни в коем случае не покупать.

Однако все же есть один сценарий, который даже по текущим баснословным ценам может сделать бумаги «Распадской» спекулятивно интересными. В уже упоминаемом благополучном 2008 году Evraz Group вынашивала планы объединения своих угольных активов, в результате образовался бы крупнейший отраслевой игрок. Но рыночную капитализацию имела лишь «Распадская», тогда как «Южкузбассуголь» на 100% контролировался Evraz Group. В итоге менеджмент «Распадской», опасаясь несправедливой оценки «Южкузбассугля», заблокировал сделку. Кто знает, может, идея слияния вновь станет актуальной, что однозначно вызовет интерес к акциям на рынке, но это уже будет самый последний сигнал к фиксации прибыли по «Распадской».

Небольшой «Белон» в принципе интересен долгосрочным инвесторам, ведь ММК развил кипучую деятельность по наращиванию добычи угля, и компания планирует значительно повысить свои показатели. Значит, и капитализация будет идти вверх. С другой стороны, руководство ММК пока не дает однозначных комментариев по судьбе акций компании. Рыночные аналитики опасаются, что «Магнитка» может объявить выкуп акций, и если удастся собрать 95%, то не исключены делистинг и принудительный выкуп (squeeze out).

Несколько в стороне от прошедшего ралли стоят акции «Южного Кузбасса» — «дочки» «Мечела». Простые расчеты говорят о серьезной недооценке этой компании. Владелец же «Южного Кузбасса» стальная группа «Мечел» по структуре выручки из стальной давно превратилась в угольную. Помимо «Южного Кузбасса» «Мечел» контролирует «Якутуголь» и «Эльгауголь». Более того, недавно была приобретена американская компания Bluestone Coal. Сумма сделки — $425 млн, хотя первоначально компания продавалась за $4 млрд. Все это сделало «Мечел» крупнейшим производителем угля в России. Весь его уголь, включая Bluestone Coal и Коршуновский ГОК, «упакован» в специальный холдинг «Мечел-майнинг». В 2008 году планировалось провести IPO этой компании, но по известным причинам «Мечелу» стало не до размещений «дочек».

До кризиса «Мечел-майнинг» был оценен в $20 млрд и в случае успешного IPO КТК тема размещения акций «Мечел-майнинга» может вновь всплыть. Логично предположить, что на фоне непрекращающегося роста руды и угля продавать его акции будут очень дорого. Следовательно, и стоимость торгуемых «дочек» может неплохо подрасти. И если Коршуновский ГОК уже восстановил свою стоимость, то в «Южном Кузбассе» только появились крупные покупатели. Дополнительным стимулом к покупке акций «Южного Кузбасса» является заявление старшего вице-президента группы «Мечел» Владимира Полина о том, что компания в 2010 году ожидает увеличение добычи угля на 70% — до 30 млн тонн. В том числе добыча в «Южном Кузбассе» должна вырасти до 16 млн тонн.

В целом угольный сектор уже сейчас выглядит очень дорогим, идеи остались лишь в бумагах второго-третьего эшелонов. Конечно, IPO «Мечел-майнинга» и КТК, а также реструктуризация СУЭКа могут вызвать еще одну волну роста, однако заработок на росте от этих размещений — уж очень рискованная операция. Тем не менее интерес инвесторов к коксующимся углям не прекращается, и об этом говорит хотя бы тот факт, что даже Михаил Прохоров купил себе небольшую угольную компанию «Колмар» в Якутии. В 2009 году компания добыла 1 млн тонн коксующегося угля, но в планах увеличение добычи к 2012-му до 8 млн тонн и IPO.

1 Кокс (нем. koks, от англ. coke) — искусственное твердое топливо повышенной прочности; получается при нагревании до высоких температур (950–1050 оС) без доступа воздуха природных топлив или продуктов их переработки. В зависимости от вида сырья различают каменноугольный, электродный пековый и нефтяной. Основное количество кокса производится из коксующегося угля. Каменноугольный кокс применяют главным образом в доменном процессе для выплавки чугуна.

Финансовые показатели «Южного Кузбасса»

Финансовые показатели «Белона»

Финансовые показатели «Распадской»

Вертикальная интеграция российских металлургов

Котируемые на бирже угольщики

expert.ru

Биржа угля «Coalex» — единая торговая площадка для участников угольной отрасли

Coalex – единая специализированная торговая площадка, где участники угольной отрасли могут оставлять заявки, заключать сделки по покупке и продаже угля, а также оборудования для угольной промышленности на согласованных условиях.

Coalex содержит самую полную базу предложений на закупку и продажу угля. Наличие такой электронной площадки как Coalex поможет создать на угольном рынке прозрачное ценообразование.

Coalex помогает решить проблему оперативного сбыта залежалых партий угля.

Coalex имеет значимый социальный эффект по снижению нагрузки на бюджет государственных и муниципальных организаций и учреждений через проведение конкурентных и прозрачных закупок.

Аналогов Coalex в угольной отрасли на сегодняшний день нет. В других отраслях бизнеса подобные площадки успешно развиваются.

Биржа угля Coalex обладает рядом функций:

- Полная база предложений на покупку и продажу. В системе собраны предложения и запросы частных и государственных компаний, государственных и муниципальных учреждений и организаций;

- Спецпредложения на покупку и продажу. Всегда только актуальные и востребованные предложения на рынке;

- Помощь в сопутствующих сделке процессах. Услуги специализированного организатора закупок, которые позволят расширить круг поставщиков,провести закупочные процедуры с юридическим и экспертным сопровождением;

- Угольное оборудование. Представлен обширный перечень номенклатуры горно-шахтного оборудования и сопутствующих товаров с возможностью поиска по любым параметрам;

- Информационно-аналитический портал. Новости угольной промышленности, еженедельная рассылка информационного бюллетеня по состоянию рынка угля и горно-шахтного оборудования, выполнение аналитических и экспертных исследований по различным тематикам;

- Агент Coalex. Специализированная помощь в осуществлении любых операций по продаже/покупке сырья и оборудования.

Почему Coalex?

- Весь российский уголь, все угольные компании России представлены на одной торговой площадке - угольный бизнес стал проще и прозрачнее.

- Угольная промышленность России получает доступ к новым эффективным технологиям сбыта продукции.

- Предприятия угольной промышленности открыты для диалога с конечными потребителями независимо от объемов закупок.

- Любая угольная компания может найти необходимое оборудование напрямую у предприятия-производителя.

- Coalex.ru - главная торговая площадка угольной промышленности.

coalex.ru