Кто такие трейдеры? Как и сколько зарабатывают? Что такое биржа трейдеров плюсы и минусы

Плюсы и минусы трейдинга

Добрый день. Сегодня статья будет коротенькая и в ней мы немного порассуждаем о том, в чем заключаются плюсы и минусы трейдинга. Итак, сразу к теме.

Плюсы трейдинга:

1. Этим видом бизнеса можно заниматься в любом возрасте, хоть до 90 лет, благо больших физических сил он не требует. 2. Можно использовать практически любой капитал – в зависимости от вашего достатка. И войти в этот вид бизнеса можно с минимальными вложениями. 3. Платить нужно лишь 13% подоходный налог, других налогов нет, кстати недавно появилась возможность получить налоговый вычет, читайте статью «Индивидуальный инвестиционный счет. ИИС.«. 4. Полная свобода от чиновников, начальников, сотрудников. Не требуется нанимать дополнительный персонал — это наверное самый главный плюс для многих и лично для меня 5. Трейдинг не привязан к конкретному месту, можно жить и торговать где хочешь, хоть у себя дома, хоть на берегу океана

1. Этим видом бизнеса можно заниматься в любом возрасте, хоть до 90 лет, благо больших физических сил он не требует. 2. Можно использовать практически любой капитал – в зависимости от вашего достатка. И войти в этот вид бизнеса можно с минимальными вложениями. 3. Платить нужно лишь 13% подоходный налог, других налогов нет, кстати недавно появилась возможность получить налоговый вычет, читайте статью «Индивидуальный инвестиционный счет. ИИС.«. 4. Полная свобода от чиновников, начальников, сотрудников. Не требуется нанимать дополнительный персонал — это наверное самый главный плюс для многих и лично для меня 5. Трейдинг не привязан к конкретному месту, можно жить и торговать где хочешь, хоть у себя дома, хоть на берегу океана ![]() . 6. Можно достаточно легко увеличить оборот средств (за счет кредитного плеча и заемных средств от брокера). Но использовать большое кредитное плечо я вам не рекомендую, ничего хорошего из этого не выйдет. 7. У трейдинга низкие накладные расходы. Все что вам нужно – это компьютер и интернет.

. 6. Можно достаточно легко увеличить оборот средств (за счет кредитного плеча и заемных средств от брокера). Но использовать большое кредитное плечо я вам не рекомендую, ничего хорошего из этого не выйдет. 7. У трейдинга низкие накладные расходы. Все что вам нужно – это компьютер и интернет.

Минусы трейдинга:

1. Вы постоянно будете испытывать сильные эмоции и стресс (смотрите статью «эмоции трейдера«) 2. Ваша деятельность будет вызывать огромное непонимание у ваших родственников и знакомых, действительно, вы ведь не ходите на работу как все нормальные люди

1. Вы постоянно будете испытывать сильные эмоции и стресс (смотрите статью «эмоции трейдера«) 2. Ваша деятельность будет вызывать огромное непонимание у ваших родственников и знакомых, действительно, вы ведь не ходите на работу как все нормальные люди ![]() , а сидите целыми днями за компьютером 3. Вам потребуется пройти через долгий период обучения без гарантии положительного результата. 4. Успешная торговля на бирже потребует от вас жесткой самодисциплины и поэтому подойдет далеко не каждому. Но перед тем как понять это, вы потратите много денег времени и сил, особенно если будете пытаться научиться торговле самостоятельно.

, а сидите целыми днями за компьютером 3. Вам потребуется пройти через долгий период обучения без гарантии положительного результата. 4. Успешная торговля на бирже потребует от вас жесткой самодисциплины и поэтому подойдет далеко не каждому. Но перед тем как понять это, вы потратите много денег времени и сил, особенно если будете пытаться научиться торговле самостоятельно.

И все таки плюсов в трейдинге намного больше чем минусов ![]() Торгуйте, зарабатывайте, всем успехов!

Торгуйте, зарабатывайте, всем успехов!

trader-nt.ru

Трейдер — плюсы и минусы профессии

0 Блокнот трейдера , Первые шагиТрейдер на рынке форекс — плюсы и минусы профессии.Кому-то словосочетание «форекс трейдер» ничего не скажет, другие, возможно, полагают, что это хобби или развлечение, а для кого-то это профессия и способ зарабатывать на жизнь. Но не зависимо от мнения большинства, такое явление как форекс уже вошло в нашу жизнь, все больше людей выбирают торговлю на международном валютном рынке как способ основного или дополнительного заработка. Те, кто выбирает такой путь, должны знать о преимуществах и недостатках работы трейдером, чтобы некоторые аспекты его деятельности не стали для него неожиданностью. Ниже мы расскажем о плюсах и минусах профессии трейдера на валютном рынке.

(+) Профессия валютного трейдера будет востребована всегда, потому что людям всегда будут менять деньги. Успешный трейдер может остаться без работы только в одном случае: если все страны мира разом перейдут на единую валюту. Но, очевидно, что вероятность этого крайне мала. Специалисты же наоборот считают, что на фоне общего экономического роста, количество трейдеров на рынке форекс и их доходы будут только расти. Кроме того, бесценный опыт работы на форексе будет полезен и в смежных областях, таких как торговля на товарной бирже, финансовый менеджмент, инвестиционная деятельность.

(-) Трейдеры не получают постоянной зарплаты. Они не знают что такое аванс, премия и годовые бонусы. Весь доход трейдера — это прибыль со сделок. Трейдер на форексе никогда не слышал о больничных или оплачиваемых отпусках. Мы уже не говорим о социальных пакетах, которые предоставляют крупные компании своим сотрудникам. Поэтому для того, что бы начать работать трейдером, нужно иметь некий стартовый капитал и сумму денег на черный день. Другой выход — совмещать торговлю на рынке Форекс с основной работой. Во всяком случае, до тех пор, пока это необходимо с финансовой точки зрения.

(+) Трейдер на рынке форекс — это перспективная профессия. Опыт работы на валютном рынке дает знания о форексе, поведении курсов, понятия в таких важных дисциплинах как математика, экономика, политика, психология. Не зависимо от того, будете ли вы в дальнейшем заниматься торговлей на форексе, эти знания не могут не пригодиться. Особенно в условиях современной, динамичной жизни.

(+) Успешные форекс трейдеры — обеспеченные люди. Естественно, что определять средний заработок трейдера это то же самое, что измерять среднюю температуру по больнице. Но то, с какой скоростью растет их количество, уже говорит о многом. Самые же успешные трейдеры торгуют не только своими средствами, но и выступают в качестве управляющих, торгуя деньгами инвесторов. Конечно, для того, что бы они доверили трейдеру свои сбережения, нужно иметь большой опыт работы, стабильно показывать хорошую доходность и иметь имя в этой среде. Зато те, кто управляет чужими средствами, имеют гораздо больший доход за счет получения комиссии с прибыли со средств инвесторов.

(-) Трейдер на рынке Форекс — весьма нервная профессия. Поэтому если вам сложно контролировать себя в критических ситуациях, то для успешной работы на рынке вам придется научиться это делать. Ведь психологическая устойчивость — залог успешной торговли на рынке. Это знают начинающие трейдеры, которые показывая стабильно высокие результаты на учебных счетах, торговали реальными деньгами с гораздо меньшим успехом.

(+) Трейдер — звучит солидно и современно. Поэтому если знакомые спрашивают, кем вы работаете, смело отвечайте: «Трейдер на валютном рынке». И будьте уверены, что произведете на них впечатление.

(-) В торговле не все зависит от самого трейдера и успешности его торговой системы. И с этим нужно смириться. Есть события и явления, которые невозможно предсказать, только если не знать о них заранее. Поэтому, каким бы профессиональным не был трейдер, каким бы опытом он не обладал, все равно в процессе работы его капитал будет подвергаться рискам. А вот его профессионализм как раз и заключается в умении эти риски контролировать.

(+) Трейдер на рынке форекс — интеллектуальная профессия. И это не удивительно, ведь для успеха на этом рынке нужно разбираться в математике, экономике, психологии и политике. Успешный трейдер в курсе последних новостей, следит за аналитическими обзорами, учится находить связь между явлениями.

Не претендуя на абсолютную истину, мы постарались выявить несколько явных преимуществ и недостатков работы трейдера. Наверное, кто-то из вас после прочтения этой статьи решил, что профессия трейдера на валютном рынке — это не для него. Другие — наоборот, преисполнились еще большей уверенностью в задуманном. В любом случае, лучше один раз увидеть, чем сто раз услышать. А еще лучше — попробовать самому.

fxidea.com

Профессия — биржевой трейдер? Плюсы и минусы не заинтересовано

Работа в Интернете является одним из самых перспективных направлений среди тех, кто ищет дополнительный заработок без значительных вложений. Но может ли работа в Сети стать постоянным источником хорошего и стабильного дохода?

Работа в Интернете является одним из самых перспективных направлений среди тех, кто ищет дополнительный заработок без значительных вложений. Но может ли работа в Сети стать постоянным источником хорошего и стабильного дохода?

Несмотря на огромное количество способов заработка, работа биржевым трейдером открывает возможности для весьма больших доходов при минимальных вложениях. Однако при неумелом подходе работа трейдером станет провальной ямой для человека, просто решившего «срубить» легкие деньги. Стоит ли говорить о том, что, для того чтобы стать успешным трейдером нужно приложить немало усилий на обучение и непосредственно - в саму работу.

Специфика и требования

Поскольку работа трейдера заключается в торговле ценными бумагами на фондовой бирже, стоит отметить, что непосредственная деятельность – это анализ ситуации на рынке в реальном времени и заключение торговых сделок, в большинстве своем рискованных.

Специфика работы трейдера во многом схожа с работой розничного магазина. Владелец магазина должен постоянно размышлять о том, что сейчас выгодно продавать, чего именно в данный момент хотят люди. Подобным образом биржевой трейдер постоянно должен быть в курсе ситуации на рынке. И даже сравнить прибыль магазина и биржевого трейдера – она делится за счет разницы в цене между купленным и проданным товаром.

Кроме того как владелец магазина, так и трейдер - сам ответственен за свою прибыль. А именно, если предприниматель станет продавать не тот товар, в котором есть потребность у его аудитории, то он рискует потерять свои финансовые вложения. Таким же образом и трейдер на бирже сам ответственен за свои деньги и, исследуя ситуацию на рынке, он должен скрупулезно подбирать инструменты для продажи своего товара – будь то акции, облигации или опционы.

Плюсы трейдерства на бирже

Преимущество работы трейдера в сравнении с предпринимателем – это избавление от административной текучки, которая отнимает много времени и сил. Что касается трейдинга, то здесь в работу включается только собственный интеллект и способности к анализу – и ничего другого!

Самый приятный аспект работы трейдера заключается в том, что заработок зависит только от него самого – и это не иллюзия! В действительности прибыль ограничена только вашими способностями к трейдингу. Также, по мимо всего, существуют достаточно большие сообщества и форумы трейдеров, где можно перенимать опыт от опытных и успешных трейдеров.

Поэтому биржевой трейдер – это, прежде всего, профессиональный бизнесмен, руководствующийся при заключении сделок только своими экспертными навыками. Это человек, который постоянно размышляет и по-настоящему умственно трудится. Отличительной чертой перспективного трейдера является умение следить за своими рисками - вне зависимости от вложений и метода торговли!

forextactic.ru

Какие возможности предоставляет инвесторам "Биржа трейдеров"? : Новости :: Бизнес лидер

Какие возможности предоставляет инвесторам "Биржа трейдеров"?

07 мая 2015 г. 23:42

Сегодня практически каждый желающий может работать на рынке Форекс, даже не имея глубоких знаний в финансовой сфере и крупного стартового капитала. Это обусловлено значительными денежными оборотами на данной площадке, а также ее динамичным развитием и постоянным внедрением инновационных технологий.

Сегодня практически каждый желающий может работать на рынке Форекс, даже не имея глубоких знаний в финансовой сфере и крупного стартового капитала. Это обусловлено значительными денежными оборотами на данной площадке, а также ее динамичным развитием и постоянным внедрением инновационных технологий. Как заработать на Форекс, не торгуя самостоятельно?

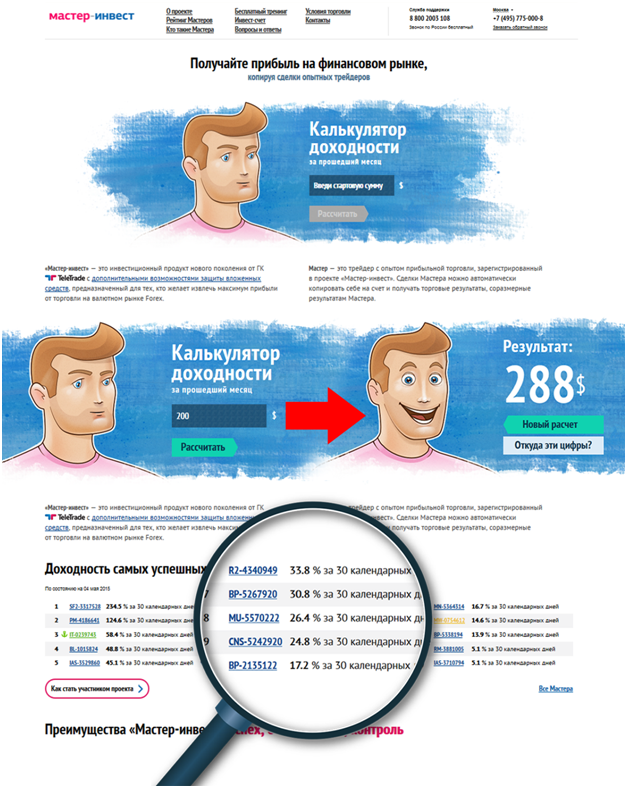

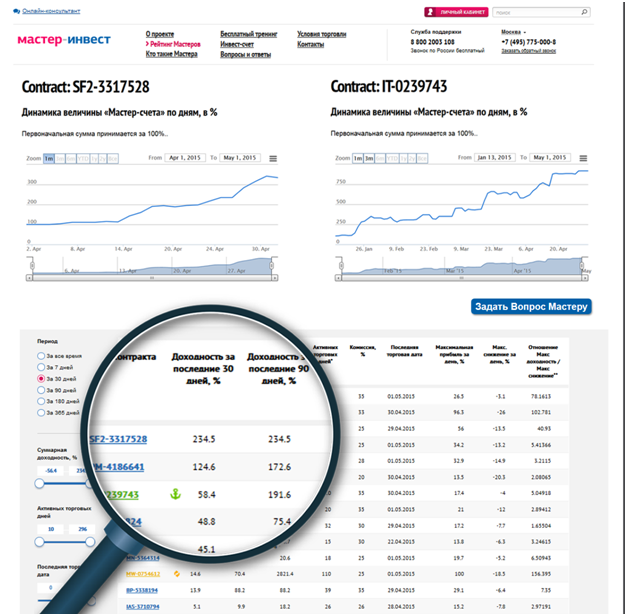

Более того, в этой индустрии можно зарабатывать даже без непосредственной торговли. Такая возможность предоставляется за счет совместных инвестиций с трейдерами, которые обладают значительным опытом такой работы и способны приносить инвесторам пассивные прибыли. Существует несколько видов такого сотрудничества, начиная от популярных ПАММ-счетов до смешанного управления, например, в проекте одного из лидеров рынка – компании TeleTrade. Этот проект получил название «Мастер-Инвест».

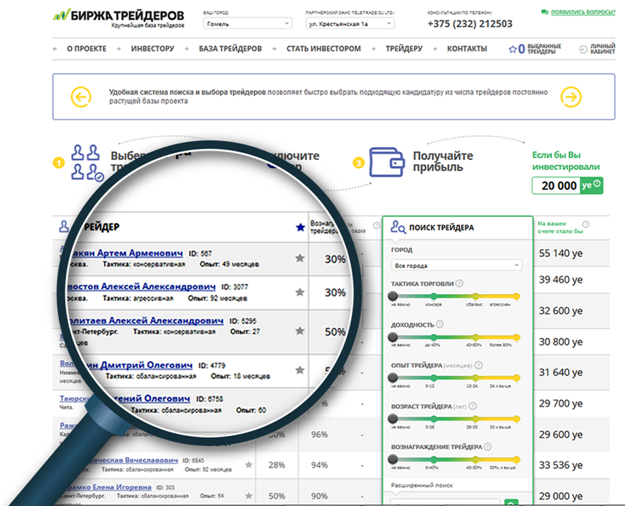

В этом плане весьма удобными являются биржи трейдеров – специальные интернет-площадки, на которых инвестор может выбрать трейдера, подходящего ему по определенным критериям. В то же время сами трейдеры, которые предоставляют свою торговую историю в свободном доступе, получают возможность привлечь дополнительные денежные средства, а значит, и увеличить прибыль .

Руководитель канадской корпорации EUTA Capital Евгений Ольховский рассказал «Биржевому лидеру», что для объективной оценки предложений по сотрудничеству с трейдерами на Форекс необходимо учитывать ключевые параметры. В частности, имеет значение размер базы трейдеров, удобство для пользователя в плане поиска и выбора трейдеров, а также технической части инвестирования, полнота и объективность представленной информации, специфические особенности и наличие правового регулирования сотрудничества трейдера и инвестора.

Эти параметры являются универсальными для любого вида инвестирования на Форекс. Именно их учитывали специалисты Академии Masterforex-V и компании EUTA для оценки бирж трейдеров, стремительно набирающих популярность.

Виды инвестирования

Что касается способов инвестирования на Форекс, специалисты выделяют следующие варианты:

1. Инвестиции в коллектив. В данном случае инвестор вкладывает денежные средства в нескольких трейдеров одновременно. Основное преимущество такой схемы заключается в компенсации возможных убытков одного трейдера за счет стабильности всего коллектива. Кроме того, здесь предусмотрен порог входа в 100-300 долларов.

2. Индивидуальное сотрудничество, т.е. работа инвестора с одним трейдером. Наиболее популярным видом таких вложений являются ПАММ-счета, которыми управляет один трейдер при вложениях нескольких инвесторов. Основным плюсом этого вида считается открытый доступ к полной статистике торговли управляющего, а наиболее значимым минусом – получение убытков всеми инвесторами в случае просадки у трейдера. Кроме того, многие счета обезличены, поэтому связаться с управляющим бывает довольно сложно.

3. Смешанное управление торговым счетом.

Преимущества и особенности «Биржи трейдеров»

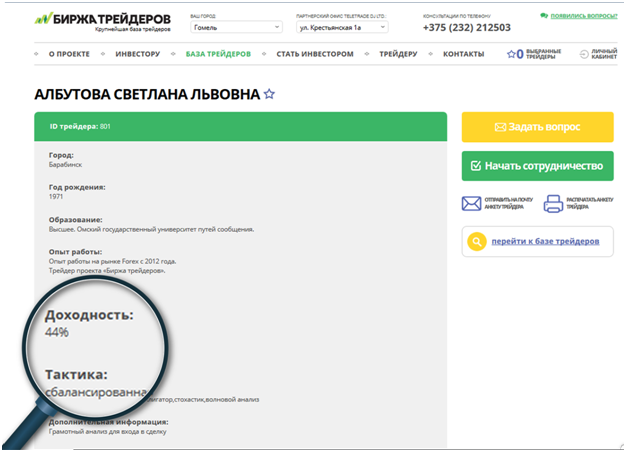

Евгений Ольховский отмечает, что многие брокеры Форекс и биржи трейдеров предлагают стандартные виды инвестирования, не гарантируя инвестору надежность вкладов. Примером может служить VIAC.RU, который не гарантирует достоверность предоставляемой информации.В проекте «Биржа трейдеров» реализован принципиально иной подход. В данном случае инвесторы могут без посредников сотрудничать с конкретными трейдерами, а также задавать конкретные параметры, включая возраст управляющего, опыт его работы и т.д.

При этом процесс является полностью прозрачным, каждый трейдер, представленный в базе, действует под собственным именем, а инвестор получает доступ к статистике его счета, биографии и другой информации.

Таким образом, инвестор может выбрать конкретного партнера для сотрудничества и обсудить с ним все детали работы. Неудивительно, что крупнейшая в СНГ «Биржа трейдеров» демонстрирует активный рост и находится на первых позициях в «Яндексе», что свидетельствует о ее популярности. По словам Евгения Ольховского, на Форекс сегодня нет аналогов данного проекта.

Таким образом, инвестор может выбрать конкретного партнера для сотрудничества и обсудить с ним все детали работы. Неудивительно, что крупнейшая в СНГ «Биржа трейдеров» демонстрирует активный рост и находится на первых позициях в «Яндексе», что свидетельствует о ее популярности. По словам Евгения Ольховского, на Форекс сегодня нет аналогов данного проекта.  Говоря о смешанном управлении торговым счетом, эксперт отметил, что наиболее оптимальные возможности такой работы предлагает компания TeleTrade в проекте «Мастер-Инвест».

Говоря о смешанном управлении торговым счетом, эксперт отметил, что наиболее оптимальные возможности такой работы предлагает компания TeleTrade в проекте «Мастер-Инвест».

Основная особенность проекта заключается в том, что инвестор подключает свой счет к счету трейдера-Мастера, а не передает средства ему в управление. В итоге все операции, совершаемые трейдером, копируются на счет инвестора в соответствии с количеством средств на нем. При этом инвестор может отказаться от повторения какой-либо операции.

TeleTrade приглашает присоединиться к проекту тех успешных трейдеров, которые подтвердили доходность и стабильность своей работы на протяжении долгого времени. Инвестор и Мастер не общаются напрямую, все операции осуществляются автоматически. Данный проект может заинтересовать инвесторов, которые планируют впоследствии торговать самостоятельно, поскольку они могут повысить свой профессиональный уровень, изучая сделки Мастеров.

Текст: Светлана Пономарева

www.profi-forex.by

плюсы и минусы. Самоучитель биржевой торговли

Биржевая торговля: плюсы и минусы

Все мы стремимся к получению дохода, прибыли, денег. Источников прибыли может быть два: заработная плата наемного работника и инвестирование.

И если с зарплатой все достаточно ясно: выполнил трудовые обязанности – получил деньги, то инвестирование требует подробного анализа.

Что такое инвестирование? Это вложение средств (в основном денег) в различные проекты. Средства могут быть свои (накопления, наследство и пр.) и заемные (кредиты, уставной капитал различных обществ и др.).

В какие проекты можно вложить деньги:

• создание бизнеса;

• банковский депозит;

• недвижимость;

• паевые фонды.

В чем плюсы и минусы этих вложений?

1. Создание бизнеса. Вроде бы, с одной стороны, мы наслышаны о коммерческих успехах наших соотечественников и о том, как бывшие чистильщики обуви в Америке становились миллионерами. Но с другой стороны, когда мы начинаем думать о том, какие вопросы надо решить и сколько денег вложить на первоначальном этапе, – голова кругом идет:

1) определение сферы бизнеса;

2) аренда/покупка помещений;

3) приобретение товаров, оборудования, сырья;

4) регистрация в государственных организациях и службах;

5) наем персонала;

6) рекламирование продукции/услуг и прочее, прочее, прочее…

2. Банковский депозит. На первый взгляд все удобно: принес деньги, положил на счет, подождал обусловленный договором срок и гарантированно получил свой вклад + проценты. Но все ли так безоблачно? Давайте вспомним про инфляцию и поймем, что в лучшем случае мы останемся, что называется, при своих, а в худшем – просто будем терять деньги каждый год.

3. Недвижимость. Позволю себе цитату из статьи Д. Шишкина «Недвижимость или фондовый рынок – что выгоднее?».

Часто слышу от людей, что они не хотят инвестировать в акции, потому что это «бумажки». И при этом добавляют: «Недвижимость – вот это да! Она всегда будет дорожать». Тема квартирных инвестиций всегда была популярной, особенно в Москве, где квартирный вопрос давно испортил москвичей. О покупке квартиры с целью сохранения и приумножения средств задумывался практически каждый россиянин. А вот с вложениями в ценные бумаги знакомо не более половины процента населения России. Интересно – что же на самом деле доходней?

Давайте попробуем сравнить рост рынка недвижимости и фондового рынка за последние годы. Для примера возьмем рынок московской жилой недвижимости (благо данные по нему можно найти на сайте [1]

4. Паевые фонды. Д. Шишкин в процитированной мной статье пишет о том, что некоторые ПИФы показали отличную доходность. Несомненно. Однако вот в чем сложность – как выбрать такие фонды? Ведь мы знаем, что доходность прошлых периодов не определяет доходности в периодах будущих, а количество фондов велико. Кроме того, посмотрите на результаты работы ПИФов (источник: «Бизнес журнал», апрель 2008 г., № 07 (34), статья «С деньгами на выход!» www.investfunds.ru, Росстат, РТС) (табл. 1).

Оказывается, и здесь не все так хорошо, как казалось сначала.

Как же быть? Выход в применении принципа «Спасение утопающих – дело рук самих утопающих». Надо научиться самостоятельно вкладывать деньги в активы (инструменты, товары и пр.), которые:

1. Не доставят хлопот, связанных с организацией бизнеса.

2. Будут достаточно надежными.

3. Принесут доход выше вложений в банк, фонды или недвижимость.

Есть ли такая возможность? Однозначный ответ – да! Это самостоятельная биржевая торговля. Но, прежде чем рассказать об этом подробнее, определимся с терминами.

Поделитесь на страничкеСледующая глава >

econ.wikireading.ru

Кто такие трейдеры? Как и сколько зарабатывают?

Приветствую вас, уважаемые читатели моего блога. Сегодня я затрону тему трейдинга. Я уверен, что многие даже не знают, что это такое, и с чем это едят =). С начало скажу вам, что трейдинг, один из самых прибыльных бизнесов в мире. В нем почти нет ограничений по заработку. Можно зарабатывать по 150%-300% годовых, и даже больше. Конечно же где большая прибыль, там и риск большой, но если заниматься консервативным трейдингом, то риски можно сводить к минимуму. Вы также можете почитать, и оценить мою статью о видах заработка в интернете, перейдя по этой ссылке.

Оглавление:

- Что такое трейдинг, или трейдеры?

- Скальпинг

- Интрадей

- Долгосрочная торговля

- Инвестор

- Как и сколько зарабатывают трейдеры?

- С чего начать трейдеру новичку

- Плюсы и минусы трейдинга

- Заключение

Что такое трейдинг, или трейдеры?

Трейдинг – это торговля ценными бумагами (акции, облигации, деривативы, и т.д.), на короткий период времени. Трейдер покупает ценные бумаги, через специальные программы, с выходом на биржу.

Слово трейдер пришло к нам с запада, и стала синонимом торговлей ценными бумагами, через интернет. Сегодня интернет трейдинг, становится все популярнее в нашей стране. Торговый оборот Московской бирже не так велик, если смотреть по западным странам, но все-же дневной оборот торгов составляет сотни миллиардов рублей. Только один инструмент – дериватив (фьючерс) на доллар/рубль, имеет дневной оборот около 100 млрд рублей.

Существует много стилей торгов. Они больше связаны с активностью трейдера, то есть от количество совершенных сделок.

- Скальпинг – это самый активный стиль торговли на финансовом рынке. Трейдер может совершать сотни сделок в день, то есть скальпер находится в сделке, от несколько секунд, до 30 мин и более, зависимо от ситуации на рынке. Потому наверно и назвали данный стиль торговли – скальпингом. Трейдер берет маленькими кусочками прибыль с рынка, или убыток.

- Интрадей — второй после скальпинга видом торговли. Скальпинг то же можно назвать торговлей внутри дня, но все-же там количество сделок очень велик, по сравнению с торговлей интрадей. Тут количество сделок колеблется от 1 – 10 сделок в день, а время нахождения в сделке, от 20 мин – 3-4 часов. Все зависит от активности торгуемого инструмента.

- Долгосрочная торговля – это торговый стиль, где как правило ведется торговля на больших средствах, и на длинном масштабе. Трейдер делает от 1 до 3-7 сделок в месяц, или даже в год. Время нахождения в сделке, от 2-3 дней, до 3-5 месяцев и более. Этот стиль торговли подходит трейдерам, кто не хочет много времени проводить за монитором, или у кого нет время на это.

- Инвестор– это не совсем стиль торговли, но я все же добавил его в этот список. Инвестор не получает прибыль от роста или падение курса ценных бумаг, как трейдеры. Он вкладывает деньги в акции компаний, которые на его взгляд развиваются прекрасно, и заплатят ему дивиденды, или проще говоря – часть прибыли компании.

Подробнее про инвестиции, вы можете узнать из статьи: Основные виды инвестиций, и для чего вам это нужно?.

Инвестор по сути становится совладельцем компании, и его доля зависит от количества купленных акций. Как правило, инвесторы вкладывают в акции, или другие финансовые инструменты, от 3, до 20 лет. На меньший срок, не выгодно инвестировать. Самый богатый и известный инвестор в мире, Уоррен Баффет, говорит:

Срок для продажи купленных акций – никогда.

Как и сколько зарабатывают трейдеры?

Трейдер зарабатывает на курсе, финансового инструмента, который он торгует. К примеру трейдер купил акции компании Сбербанк по 190 рублей, в надежде на то что она вырастет в цене, и акция выросла до 200 рублей, то трейдер после продажи этих акций, получит прибыль 10 рублей на акцию. Тут как в обычном бизнесе, купил товар, продал его подороже, и получаешь прибыль.

Но трейдеры могут зарабатывать не только на росте курса ценных бумаг, но и на их падение. В трейдинге существует понятие как шортовая сделка, когда трейдер продает ценную бумагу, которая ранее не покупал.

То-есть трейдер как бы берет в долг к примеру: фьючерсы на доллар/рубль, у Брокерской компании, которая предоставляет ему доступ на биржу, и продает их в надежде на то, что курс будет падать в цене, и если он оказался прав, то покупает актив по меньшей цене, и дает долг брокерской компании, а прибыль себе в карман. Думаю, вы поняли этот процесс. На Европейском финансовом рынке, многие акции компаний, нельзя шортить. Можно продавать только ранее купленные акции. Это сделано для того чтоб защитить акции от крупного обрушение курса.

Заработок трейдера полностью зависит от него, и от его счета. Если у трейдера на брокерском счету – 15000 рублей, то явно что он не сможет зарабатывать много. Чем больше денег на счете у трейдера, тем больше он сможет зарабатывать.

Трейдинг очень прибыльный бизнес. Я знаю трейдеров, которые делают более 1000% годовых, на нормальном по объему денег на счете, но их очень мало. Большие прибыли – это и большой риск. Ну а как считается, опытный трейдер делает примерно 5-10% прибыли в месяц, больше можно сделать только использую кредитное плечо.

Кредитное плечо – это по сути помощь от брокерской компании. Если у вас на счете 500$, и брокер дает до 10-ое кредитное плечо, то вы сможете совершать сделки на сумму 500 * 10 = 5000$. Для умелого трейдера, у которого рабочая стратегия, и отличные знания по управление капиталом, то кредитное плечо – это возможность заработать больше денег, а для многих – только разорение.

Важно знать, что если кредитное плечо увеличивает возможности счета, то к сожалению риск также увеличивается. Как вы думайте возможно ли заработать что-то, если некоторые Форекс брокеры дают кредитное плечо 500? Я думаю ответ для всех ясен.

Многие трейдеры заработали огромное состояние торгуя на финансовом рынке. К примеру Джордж Сорос, то же начал с малого, и до основания хедж фонда, и состояние в 20 млрд. долларов, но для этого нужно много времени посвятить этому искусству. Трейдера можно сравнить со спортсменом, если много тренироваться, то можешь стать чемпионом.

С чего начать новичку

Если вы решили стать трейдером, и посветите свое время этому искусству, то первое что вам нужно – это знания. Хотя бы базовые знания в трейдинге. Поищите на ютюбе есть куча видео про трейдинг, посмотрите и соберите знания. Также почитайте по возможности данные книги:

- Путь черепах. Из дилетантов в легендарные трейдеры

- Долгосрочные секреты, краткосрочной торговли

- Воспоминание биржевого спекулянта

- Как играть и выигрывать на бирже. Психология. Технический анализ. Контроль над капиталом

- Одураченные случайностью

- Лоренс Коннорс и Линда Рашке – “Биржевые секреты”

- Джесси Ливермор – “Как торговать акциями”

После того как у вас появились знания по биржевые торговли, то дальше нужно выбрать брокера, где вы будете открывать счет. Многие открывают демо-счета, и начинают торговать виртуальными деньгами, но я советую начать с маленьким реальным счетом, чтоб вы с первого торгового дня, чувствовали риск потери денег. Не стоит сразу открывать счет на крупную сумму, вы с большой вероятностью потеряйте часть, или даже весь депозит.

Для начала подойдет депозит в 4000-5000 рублей, чтоб иметь возможность купить 1 контракт фьючерса на Газпром, или Сбербанк, и набирать реальный опыт торговли на финансовом рынке. Я думаю у всех найдется такая сумма. Не начинайте с акциями, а с фьючерсов на акции. Они более доступны по цене, и налог бирже и брокеру, отдадите меньше.

Кстати советую вам брокера БКС, номер 1 в России по предоставление брокерских услуг. Более 350 финансовый инструментов, акции, валюты, фьючерсы(деривативы), в том числе и криптовалюта. Я сам пользуюсь услугами этого брокера, и пока нет жалоб к нему. Кто хочет попробовать, вот ссылка.

Опытные трейдеры говорят, что трейдер начинает понимать рынок, и зарабатывать через 5-12 месяцев ежедневной торговли. По сути за это время, он понимает механизм рынка, и с начало торгует в ноль, а потом начинает постепенно торговать в плюс, все больше и больше улучшая стратегию торговли. Все трейдеры проходит через эти сложности, и только самые сильные, остаются в этом бизнесе на 10 и более лет.

Плюсы и минусы трейдинга

Как и в другие бизнесы, в трейдинге также есть свои плюсы и минусы. Для кого-то это не важно, а для многих — это важно знать, перед тем как начать заниматься трейдингом. Далее мы рассмотрим все плюсы и минусы.

Плюсы трейдинга:

- Низкий порог входа в бизнес. Для того чтоб начать заниматься трейдингом, нужно 5000-15000 рублей. Ясно что сразу заработать много не получится, но есть возможность постепенно наращивать капитал. Малыми средствами можно начать торговать только на Российском рынке, на Американском рынке, если на прямую через их брокерские компании, то для того чтоб открыть счет, нужно около 25000$. Если хотите торговать Американские акции, то можете попробовать через компании посредников.

- Возможность высоких заработков. Когда трейдер становится профессионалом, то он может зарабатывать много денег. Все зависит только от трейдера.

- Возможность вести торговлю онлайн. В обычном бизнесе, скажем магазин одежды, бизнесмен ограничен по продажам товаров, и его потенциальные покупатели – это граждане населенного пункта где находится его магазин. А в трейдинге, потенциальные покупатели и продавцы ценных бумаг – почти весь мир. Ограничение на покупку или продажу, зависит только от ликвидности активов, который собирается покупать, или продавать трейдер. Как я уже писал выше, у многих ценных бумаг на Российском рынке, оборот дневной – это десятки миллиардов рублей.

- Все зависит только от вас. В трейдинге не нужна команда специалистов, для того чтоб успешно торговать на финансовом рынке. К примеру: в обычном бизнесе, вам понадобится бухгалтер, работники по продажам, работники по маркетингу, и т.д. Всем нужно платить зарплату, пособие, страховки, оплаченные отпуск, и т.д. В трейдинге все иначе, все что вы заработали – все ваше.

- Возможность торговать из любой точки мира. Вы можете отдыхать в горах, и в то же время вести торговлю, или отслеживать ваши открытые позиции, если есть доступ к интернету. Но я вам не советую заниматься торговлей на отдыхе, мозги должны отдыхать =).

- Возможность расти до огромных высот. Любой трейдер может со временем основать хедж фонд, и зарабатывать миллионы, и даже миллиарды. Опять повторю, все зависит от вас.

- Возможность привлекать инвесторов. Если вы профессиональный трейдер, стабильно зарабатывайте, и хотите расти дальше, но нет больших денег для этого, то вы можете найти инвесторов, которые с удовольствием доверят вам свои деньги. Но для этого нужна хорошая статистика, чтоб инвестор видел ваши реальные совершенные сделки. Видел, что вы действительно профессионально торгуйте. Инвесторов можно найти на специальные сервисы, и сообщества для трейдеров и инвесторов.

Минусы трейдинга:

- Нужны знания и долгие наблюдения за рынком. Для того чтоб торговать прибыльно, нужны специальные знания в эту область, и опыт в реальной торговле. Как я писал выше, трейдер становится полноценным в течение года реальных торгов. Это опыт многих профессиональных трейдеров.

- Трейдинг — занятие очень эмоциональная. Все профессиональные трейдеры говорят о том, что самая важная что должен уметь трейдер – это контролировать свои эмоции, ведь это 80% от успешной торговли. Почему так, спросите вы? Вот представьте, что трейдер купил акции по сигналу его торговой стратегии. Поставил стоп ордер, и профит ордер. В какой-то момент акция начинает расти, и трейдер спокоен, но рынок так устроен, что там всегда есть колебание цены, и цена акции начинает падать. Трейдер начинает паниковать, и закрывает позицию с небольшим убытком, а цена разворачивается и начинает опять расти, и доходит до уровня его профит ордера, но трейдер уже вышел. Трейдер должен понять, что у него не может быть 100% прибыльных сделок. Профессиональный трейдер имеет около 40-55% прибыльных сделок. Но не только страх губит трейдера, но и эйфария, жадность, а также состояние, в котором трейдер не может остановится и совершает много сделок, в надежде на то, что вернет потерянные деньги обратно, но теряет еще больше – это называется тильт.

- Сидячий образ жизни, и много времени трейдер должен проводить за компьютером. Это зависит от стиля вашей торговли. Если вы скальпер, или торгуйте интрадей, то вы с утра до вечера, проводите за монитором. Очень важно для трейдера заниматься спортом. Также есть риск ухудшение зрения. Никогда не забывайте об отдыхе.

- Налог за открытую и закрытую сделку. За покупку ценных бумаг, вы должны платить небольшой процентик бирже и брокеру. На акциях этот процент по больше, но на фьючерсах, он мизерный. Поэтому я вам и советую торговать фьючерсы, хотя бы в начале. За 1 контракт фьючерса доллар/рубль, налог бирже будет 0,4 рублей на момент написание статьи, если это сделка внутри дня. А для фьючерса на акции Газпром и Сбербанк, еще меньше. По сравнение с Американским рынком – это копейки.

- Ежегодный налог на прибыль. Трейдинг – это бизнес и, как положено легальному бизнесу – надо платить налог. В России – это 13%. Кстати один из самых низких процентов в мире. В Штатах, процент на прибыль в биржевые торговли — доходит до 50%. Я сам не торговал Американский рынок, но доверяю словам одному очень известному трейдеру – А. Герчик.

Заключение

В этой статьи, я вам рассказал о трейдинге, и о том, как они зарабатывают свой кусок хлеба. Это действительно очень хороший бизнес, если смотреть на то, что вам не надо думать о поставщиках товаров, и о том, где найти достойной команды для вашего бизнеса. Все что вам нужно – это умение контролировать эмоции, и торговать, не нарушая правила торгового алгоритма.

Но это не так просто, как вам показалось на первый взгляд. Если вы решили связать свою жизнь с трейдингом, то знайте, что вам придется работать и работать. Будете изучать, и наблюдать за поведение того или иного актива — будете зарабатывать хорошие деньги. Я знаю людей, которые за пару месяцев заработали себе на квартиру, машину, и на достойную жизнь. Для этого они сидели и анализировали сотни, и даже тысячи графиков в день, и у них получилось.

Хочу еще немного о статистики рассказать вам. На период до 5 лет и выше, остаются в трейдинге около 5%. Это меньше даже чем в традиционном бизнесе. Здесь около 10% бизнесов выживают в первые годы, а остальные разоряются. То есть 9 из 10 бизнесов – разоряются, выживают только сильнейшие. В трейдинге все точно также, на более длинном участке времени, остаются в бизнесе лишь 5-10%.

rfblog.ru

Торговля на бирже: плюсы и минусы

Давайте рассмотрим, насколько привлекательна сегодня торговля на бирже: все плюсы и минусы этого способа заработка. Я уже говорил о том, что представляет собой заработок на бирже, что необходимо, для того чтобы начать зарабатывать таким образом, теперь отдельно и подробно распишу все его преимущества и недостатки. Причем, все это будет применимо как к торговле на фондовой бирже, так и к торговле на бирже форекс, поскольку суть заработка в обоих случаях – это биржевые спекуляции.

Торговля на бирже: плюсы.

1. Перспективы заработка. Конечно же, первое и главное преимущество заработка на бирже – это хорошие перспективы заработка. При успешном ведении торговли торговый капитал будет увеличиваться, а значит, прибыль тоже будет расти. И предельный ее размер ничем не ограничен. История знает множество примеров, когда люди становились миллионерами и миллиардерами именно благодаря успешной торговле на бирже.

2. Работа на себя. Второй важный момент – это возможность работать на себя, быть полностью самостоятельным во всех рабочих вопросах, избавиться от надоевшей и бесперспективной работы на дядю. Тот, кто уже “вкусил вкус свободы от работодателей” и понял, что это куда интереснее в самых разных отношениях, вряд ли уже когда-то согласится работать “под начальником”.

3. Свободное время. Торговля на бирже подразумевает полностью самостоятельное планирование рабочего времени, а это значит, что у биржевого трейдера всегда может быть столько свободного времени, сколько ему необходимо, сколько он посчитает нужным себе выделить. Да и, надо сказать, что в большинстве случаев, чтобы зарабатывать на бирже, достаточно выделять всего несколько часов в день. Трейдер всегда имеет полноценные выходные (в субботу и воскресенье биржи не работают) и достаточно свободного времени, чтобы заниматься своим хобби, тратить время на себя или даже зарабатывать где-то в другом месте.

4. Возможность совмещения. Поскольку торговля на бирже не требует большого количества времени, ее можно совмещать с другими способами заработка, например, с традиционной работой, особенно на начальных этапах. То есть, для того чтобы попробовать заработок на бирже, не обязательно увольняться с предыдущего места работы, при желании, это можно совмещать.

5. Востребованность профессии. Успешный биржевой спекулянт, трейдер валютного или фондового рынка всегда будет востребован среди инвесторов, желающих передать свой капитал в доверительное управление. Таким образом, он всегда сможет работать еще и на инвестора, или даже на брокерскую компанию. Причем, не только в качестве управляющего капиталом, но и в качестве аналитика, бизнес-тренера и т.д. То есть, для успешного трейдера всегда открывается множество дополнительных возможностей для заработка, иногда даже менее рискового, чем непосредственно торговля на бирже, но для этого он, конечно же, должен хорошо зарекомендовать себя именно торговыми результатами.

6. Интересная работа. Торговля на бирже – это не тяжелый физический труд. Это умственная, тоже, конечно, тяжелая, работа, подразумевающая постоянное развитие аналитического мышления, способностей прогнозирования ситуации. Биржевой трейдер всегда очень хорошо ориентируется в мировой экономике и политике, способен с высокой точностью прогнозировать изменение цен на те или иные активы, что никогда не будет лишним в жизни.

7. Возможность получения пассивного дохода. Те, кто по каким-либо причинам не может или не желает вести самостоятельную торговлю на бирже, но хочет извлекать прибыль из рыночных спекуляций, может передать свой капитал в управление другому успешному трейдеру или воспользоваться сервисом ПАММ-счетов. Таким образом, он сможет получить на бирже пассивный доход и иметь еще больше свободного времени.

8. Возможность начать с небольших сумм. Современная торговля на бирже позволяет выйти на рынки трейдерам, имеющим незначительный капитал. Например, вплоть до 10 долларов. Конечно же, в этом случае и заработки будут соответствующие, однако, оперирование малыми суммами позволит попробовать свои силы, не особо рискуя, выработать торговую стратегию и тактику. Особо успешные спекулянты часто из небольших первоначальных вложений создают крупный капитал и начинают зарабатывать по крупному. Конечно же, для этого требуется определенное время и опыт.

9. Работа в любое удобное время. Фондовый рынок работает только в рабочие часы, но в каждой стране они разные ввиду действия часовых поясов. Таким образом, например, ночью можно осуществлять операции с азиатскими ценными бумаги – у них в это время рабочий день. А рынок форекс вообще функционирует 24 часа в сутки, меняются только торговые сессии.

10. Масштабная информационная поддержка. Торговля на бирже подразумевает массу всевозможных инструментов, которые помогают в работе трейдера: это и сам функционал торговых терминалов, позволяющих использовать различные инструменты технического анализа, и множество специально разработанных компьютерных индикаторов, и демо-счета, и экономический календарь, и прогнозы биржевых аналитиков, и всевозможные торговые советники. То есть, трейдер здесь не останется один на один с рынком, хотя, конечно же, вся ответственность за совершенные сделки лежит только на нем.

Торговля на бирже: минусы.

1. Необходим капитал. Первый и главный минус – торговля на бирже требует вложения капитала. Причем, от его размера будет во многом зависеть и размер потенциальных заработков. То есть, этот способ активного заработка чем-то сродни бизнесу: требуется вложение не только труда и времени, но и капитала, без которого никак.

2. Сверхвысокие риски. Еще один важнейший недостаток торговли на бирже – очень высокая вероятность потерять здесь свои вложения. Успешными трейдерами становятся считанные единицы, остальные держатся здесь какое-то время, кто больше, кто меньше и теряют торговый капитал. Торговля на бирже, как и любой заработок, подразумеващий высокую доходность, ведется с пропорционально высокими рисками, и на 100% от них не может быть защищен никто.

3. Отсутствие всяческих гарантий. Заработок на бирже никому не гарантирован, как и сохранность средств. Трейдер может долгое время торговать в ноль или даже в минус.

4. Психологические трудности. Торговать на бирже очень тяжело с психологической точки зрения. Когда трейдер терпит убытки, он испытывает сильный психологический дискомфорт, вплоть до нервного срыва, что может привести к еще более существенным неконтролируемым убыткам. Всегда сохранять психологическое равновесие способны очень немногие люди, а это имеет практически первоочередное значение в биржевой торговле. Поэтому торговля на бирже – это занятие лишь для тех, кто способен контролировать свои эмоции и имеет стальные нервы.

5. Более 90% начинающих трейдеров терпят неудачу. Увы, но суровая статистика биржевых спекулянтов именно такова. Причин этому много, и они требуют отдельного детального рассмотрения, поэтому пока только голые факты. Таким образом, шансов даже первые месяцы хотя бы удержаться в безубыточности очень мало. Фактически “выживает” максимум 1 биржевой спекулянт из 10.

Я рассмотрел основные плюсы и минусы торговли на бирже. То, что преимуществ оказалось больше – еще ничего не значит, поскольку недостатки имеют больший вес.

На этом все. Оставайтесь на и повышайте свою финансовую грамотность. Желаю вам хороших заработков и успешных инвестиций! До новых встреч!

Похожие статьи

-

Торговые советники форекс: плюсы и минусы

В предыдущей публикации я в общем плане рассматривал, что такое торговые роботы ( торговые советники ) форекс, а сегодня хочу отдельно рассмотреть…

-

Работа за границей: плюсы и минусы

На сегодняшний день работа за границей с каждым годом приобретает все большую популярность. Тысячи россиян, украинцев и жителей других стран…

-

Плюсы и минусы сетевого маркетинга

В предыдущей публикации я рассказал о том, что такое сетевой маркетинг, в чем заключается его суть и основные принципы, а теперь хочу рассмотреть все…

-

Система Биткоин: плюсы и минусы

В прошлой статье я рассказал, что такое биткоин, теперь хочу отдельно рассмотреть основные плюсы и минусы системы биткоин : какими преимуществами…

-

Инвестирование в акции: плюсы и минусы,

В предыдущей статье я рассматривал, что представляют собой инвестиции в акции, как их можно осуществить и на что обратить внимание, а теперь хочу…

psn-travel.ru