Московская биржа запустила торги акциями FinEx ETF с расчетами в долларах США. Etf московская биржа

FXRL ETF как способ инвестировать в российские акции по рецепту Московской биржи

Ставки по банковским вкладам снижаются, акции “Сбербанка” и “Роснефти” за 2016 год выросли в цене почти вдвое, государство предлагает до 52 000 рублей налогового вычета за открытие и наполнение индивидуального инвестиционного счета. Казалось бы, столько причин инвестировать в акции. Сегодня поговорим о том, стоит ли "нести" деньги на биржу, как выбрать акции для покупки и чем может помочь биржевой фонд FXRL ETF.

Инвестиции в акции — это надолго

Инвестиции в акции — это способ сберечь и приумножить деньги, взяв на себя более высокий риск, по сравнению с банковскими вкладами, в расчете на более высокий доход. Риск заключается в том, что цены акций могут не только расти, но и падать.

Размещая 100 000 рублей в банковский вклад на один год под 8% годовых, мы точно знаем, что в конце года на нашем счете будет 108 300 рублей (да, мы не забыли про капитализацию процентов). Купленные за 100 000 рублей акции могут в течение следующего года подорожать до 200 000 и подешеветь до 50 000.

Угадать, что произойдет с ценами акций в следующем году, нечасто удается даже профессионалам. Если банковские ставки будут низкими, а экономика будет расти, то (возможно) на акциях получится заработать. Но гарантий никто не дает. Поэтому инвестировать в акции лучше на срок в несколько лет, чтобы получить результат от долгосрочного роста экономики. Если деньги нам понадобятся в течение года, то лучше использовать более консервативные инструменты.

Индекс — это список покупок для инвестора в акции

Если мы решили инвестировать в акции, то нужно выбрать — в какие. Этот вопрос не такой простой, как кажется. У каждой компании – свои риски. Поэтому частному инвестору подойдут готовые наборы — они называются индексами.

Можно, конечно, послушать советы аналитиков из телевизора, купить акции ближайшей заправки или оператора связи, абонентом которого являешься. Но такой выбор достаточно случаен, и купив акции одной-двух компаний, есть риск полной потери денег в случае банкротства одной из них или резкого обесценения вложений, если компании вдруг "пришлют доктора".

Даже если поровну вложить деньги в пять компаний, в случае банкротства или резкого снижения стоимости одной из них мы потеряем до 20% капитала. Недавний пример разорившейся компании — “Трансаэро”. Выход — инвестировать помаленьку в большое число компаний. А чтобы выбор компаний не был случайным, как раз и нужны индексы. Основная проблема с самостоятельным инвестированием в составляющие индекса — нужно довольно много денег и времени. Попробуйте оценить затраты капитала сами с помощью калькулятора Московской биржи. Помните, что действуя самостоятельно, придется совершать огромное количество сделок и платить, платить комиссии.

Если же мы вместо самостоятельных покупок решим инвестировать в готовый набор акций из индекса, то совершать много сделок и покупать все акции самостоятельно не придется, всю работу за нас могут сделать специальные фонды.

Основными индексами акций в России являются индекс РТС и индекс ММВБ от Московской Биржи. Отбор акций для включения в эти списки осуществляется самой биржей (по критериям размера компании и "качества" биржевого обращения ее акций) при содействии специального комитета из ведущих аналитиков российского финансового рынка.

Пятьдесят — столько компаний в индексе РТС

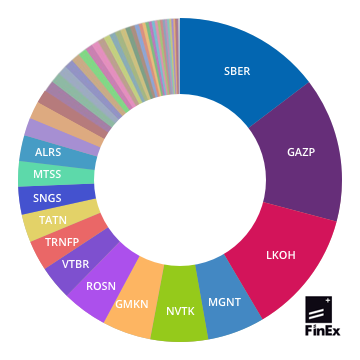

В индексы РТС и ММВБ входят акции пятидесяти компаний. Компании в индексах одинаковые, поэтому инвесторы в индекс РТС и в индекс ММВБ покупают одни и те же компании, причем с одними и теми же весами:

У индекса есть две важных составляющих: база расчета и значение. База расчета — это список акций и то, в каких пропорциях они входят в индекс (веса). Значение индекса — это одна цифра, которая отражает изменение цены всех акций из базы расчета. Значение индекса задается в пунктах.

Элементарная разница между индексами состоит в том, что при одинаковой базе — списке компаний — значение индекса ММВБ рассчитывается по ценам акций в рублях, а для расчета РТС рублевые цены акций конвертируются в доллары по биржевому курсу.

Большое количество компаний в индексе защищает инвестора от проблем отдельных из них. Самая большая доля в индексе РТС у Сбербанка, но даже она составляет всего 14.24% (на 01/03/17). Самая маленькая доля у ВСМПО-АВИСМА — она составляет 0,08%.

Московская Биржа является главной российской площадкой для торговли акциями — всего на ней торгуются акции примерно трехсот компаний. В индекс РТС входят пятьдесят самых крупных из них, поэтому индекс РТС охватывает 86% всего рынка акций, если измерить в деньгах. Акции, не входящие в индекс, слишком маленькие.

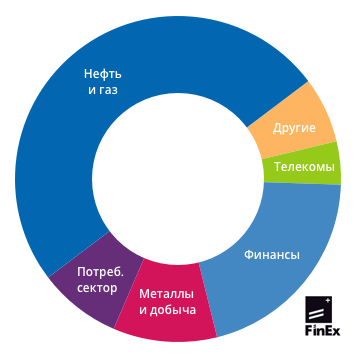

В индексе РТС представлены все основные секторы российской экономики. Наибольшую долю занимает нефтегазовый:

Историческая доходность индекса РТС

Расчет значения индекса РТС начался 1 сентября 1995 года со значения в 100 пунктов. По состоянию на 31 января 2017 года значение индекса достигло 1164 пунктов.

Среднегодовой прирост — 13%.

Но, как видно по графику, у индекса рынка акций бывают взлеты и падения, которые совпадают с общим состоянием российской экономики:

(график индекса РТС)

При инвестировании в акции можно пытаться угадать моменты, когда покупать выгоднее. Но, не имея хрустального шара предвидения, сделать это крайне трудно. Поэтому хорошей стратегией для частного инвестора может стать периодическая покупка "портфеля" акций невзирая на цены.

ETF-фонды — способ инвестировать в индексы

Индекс — это информационный продукт. Это список акций и некоторое значение индекса, рассчитанное по ценам этих акций. Это рецепт блюда, но не само блюдо.

Инвестировать в индекс можно через фьючерсы, опционы, паевые инвестиционные фонды (ПИФ) и акции ETF-фондов.

Фьючерсные и опционные контракты — это сложно. Пифы — это просто, но у них высокая комиссия и есть ряд недостатков на уровне ДНК.

Биржевые ETF-фонды — это пришедший к нам из Америки и Европейского Союза улучшенный аналог пифов — без ряда недостатков и с меньшей комиссией. ETF-фонды — это один из самых безопасных способов инвестировать в портфели акций.

ETF-фонд — это портфель других ценных бумаг. Можно воспользоваться аналогией из статьи Тинькофф—Журнала “Как работают биржевые фонды” и сравнить фонд с борщом. Как для приготовления супа нужен рецепт, так для создания фонда нужен индекс. В рецепте говорится, какие продукты использовать, в индексе — какие акции входят в фонд. Индекс — это рецепт. Фонд выпускает свои акции.

Акция фонда — это небольшая пропорциональная доля всего, что есть в фонде. Акцию фонда можно сравнить с порцией супа. Для приготовления одной тарелки борща не нужен целый кочан капусты, но нам бы пришлось его купить, если бы мы захотели готовить сами. Заказывая борщ в кафе, мы получаем все ингредиенты блюда без необходимости покупать их в больших количествах.

FXRL — первый локальный ETF-фонд на индекс РТСFXRL — это биржевой ETF-фонд акций на базе индекса РТС. Покупая всего одну акцию фонда, вы как бы инвестируете в акции крупнейших российских компаний.

Московская биржа определяет состав индекса РТС, а фонд FXRL его повторяет.

Одна акция FXRL стоит около двух тысяч рублей. Готовый продукт из пятидесяти компонентов можно купить дешевле, чем отдельные составляющие. Акции самого фонда можно покупать и продавать на бирже также, как акции отдельных компаний.

Для покупки и продажи акций FXRL вы можете обратиться в банк или в финансовую компанию, оказывающие брокерские услуги. Некоторые советы по выбору можно найти в статье “Как выбрать брокера”.

Цена акции фонда

Фонд FXRL наполнен акциями из индекса РТС — это имущество, активы фонда. Покупая акцию фонда, мы как бы покупаем часть имущества фонда. Когда имущество дорожает – гарантированно растут в цене и наши вложения.

В портфеле FXRL несколько десятков акций, они представлены в нем в разных пропорциях, согласно правилам индекса. Расчетную стоимость одной акции фонда FXRL можно узнать на сайте компании, управляющей фондом, и на сайте Московской биржи. Там же представлена информация о расчетной стоимости в режиме онлайн (также на сайте SmartLab). По состоянию на 15 февраля 2017 расчетная стоимость одной акции FXRL составляла 1868 рубля.

Несмотря на то, что FXRL отслеживает долларовый индекс РТС, акции самого фонда продаются и покупаются за рубли (как и все ETF, обращающиеся на Московской бирже). Это дает забавный эффект — из-за конвертации цены акции фонда на индекс РТС в рубли, цена повторяет не индекс РТС, а индекс ММВБ. Это происходит потому, что, как мы уже знаем, акции в обоих индексах одни и те же, а разница между ними лишь в валюте расчета.

Когда акции фонда продаются на бирже, их цена может незначительно отличаться от расчетной из-за баланса спроса и предложения. Подробнее — в статье про устройство ETF-фондов. Впрочем, сильные отклонения исключены – их всегда "выкают" профессиональные участники рынка.

Комисиия Комиссия в фонде FXRL ETF составляет 0.9% годовых (самая низкая на российском рынке). Вы не платите её отдельно и никогда с ней напрямую не сталкиваетесь. Комиссия лишь "притормаживает" рост чистых активов фонда.

Представим, что мы инвестировали 100 000 рублей в акции FXRL ETF в начале года по расчетной цене. Если в течение года акции из индекса РТС не будут дорожать и дешеветь, не будет меняться курс доллара и по акциям из индекса РТС не будут выплачены дивиденды, то к концу года расчетная цена наших акций фонда уменьшится до 99 100.

На практике дивидендная доходность индекса РТС составляет около 4% в год, так что при прочих равных расчетная цена увеличится на размер дивидендов, скоррективанных на размер комиссии (всего 0,9%). Таким образом, итоговая дивидендная прибавка – около 3%.

Метод репликации У индексных фондов, к которым относится и FXRL ETF, есть такое понятие, как “метод репликации индекса”. Метод репликации — это способ, который использует инвестиционный менеджер фонда, чтобы повторять индекс.

В теории фонд на индекс РТС должен держать акции всех пятидесяти компаний из индекса в пропорциях, продиктованных индексом. На практике это не всегда лучший выход.

Дело в том, что деятельность фонда связана с покупкой и продажей акций из индекса. Для точного отслеживания динамики индекса акции покупаются и продаются по ценам, максимально приближенным к тем, которые используются при расчете индекса. Но по некоторым акциям из индекса РТС нет достаточного спроса и предложения, чтобы фонд мог продать и купить эти акции на бирже, не влияя на их цену. Поэтому состав фонда приходится оптимизировать.

FXRL ETF использует так называемую “оптимизированную физическую репликацию”. Это значит, что часть акций из индекса РТС в фонде отсутствует — это акции самых маленьких компаний, по которым на бирже нет достаточного количества сделок. Вместо этих маленьких компаний в индексе увеличены доли более крупных компаний индекса. Например, в индексе РТС доля “Газпрома” составляет 13,96%, а в фонде FXRL акций “Газпрома” чуть больше — 15,95%.

Основной задачей фонда FXRL, тем не менее, остается повторение динамики индекса (Московской биржи (в долларовой версии РТС) с учетом дивидендов). Фонд с задачей справляется на "отлично".

Реинвестирование доходовFXRL ETF реинвестирует доходы (и это разумно). Например, если по акциям, имеющимся в фонде, выплачиваются дивиденды, то эти дивиденды не распределяются среди акционеров FXRL ETF, а остаются в фонде и на них покупаются дополнительные акции из состава индекса. Это как с банковским вкладом с капитализацией процентов. Налогов на дивиденды в таком случае тоже удастся избежать.

Реинвестирование внутри фонда позволяет сэкономить на налогах. Пока мы не продадим акции фонда, мы налоги платить не будем. Поэтому весь срок до продажи наша прибыль от инвестиций в полном объеме работает на нас.

Как купить? Для покупки и продажи акций фонда FXRL вы можете обратиться в любой банк или в финансовую компанию, оказывающие брокерские услуги.

finex-etf.ru

Битва индексов. Какими будут два новых ETF на Московской бирже — Asset Allocation

Данил Седлов, Юлия ТитоваИсточник: Forbes.ru16 апреля 2018 г.

Данил Седлов, Юлия ТитоваИсточник: Forbes.ru16 апреля 2018 г.

На Московской бирже стартуют торги двумя биржевыми фондами (ETF) от компании ITI Funds. Ранее рынок ETF в России был представлен только фондами от компании FinEx. Forbes ознакомился с документами по новым инструментам и выяснил, чем они собираются привлекать инвесторов

На Московской бирже появится второй после FinEx провайдер биржевых инвестиционных фондов (ETF) — компания ITI Funds. Торги двумя новыми ETF, инвестирующими в акции из индекса РТС и еврооблигации российских эмитентов, должны стартовать во вторник, 17 апреля, следуют из информационной рассылки Московской биржи.

В материалах с описанием стратегии фондов (есть у Forbes) говорится, что оба ETF зарегистрированы в Люксембурге и прошли первичный листинг на Лондонской фондовой бирже. Кастодианом (лицом, отвечающим за хранение ценных бумаг) выступает международная финансовая группа Edmond de Rothschild, а управляющей компанией является базирующаяся в странах БЕНИЛЮКС Fuchs Asset Management. Расчеты по сделкам с новыми ETF будут осуществляться клиринговой системой Euroclear.

Согласно документам, биржевой фонд ITI Funds RTC Equity UCITS инвестирует в 46 акций из долларового индекса РТС, а фонд ITI Funds Russia-focused USD Eurobond ETF SICAV — в 23 еврооблигации российских эмитентов из индекса, рассчитанного немецкой компанией Solaсtive.

Крупнейшими активами в ETF на индекс РТС являются акции Газпрома (14,29% портфеля), «Лукойла» (14%) и Сбербанка (13,07%). В топ-10 позиций также входят бумаги «Норникеля», «Новатэка», «Татнефти», «Роснефти», «Магнита», МТС и ВТБ (6,15 — 2,74%). В портфеле фонда еврооблигаций наибольшую долю занимают долларовые бонды «Газпрома» с погашением 16 августа 2037 года (4,75%), Альфа-Банка — с погашением 28 апреля 2021 года (4,51%) и компании «АЛРОСА» — с погашением 3 ноября 2020 года (4,51%). Среди прочих крупных позиций — евробонды «Норникеля», суверенные еврооблигации Минфина, бумаги «Газпромнефти», ВТБ, ВЭБа и РЖД (4,5 — 4,35%).

Комиссия за управление ETF на индекс РТС составит 0,65%, за фонд еврооблигаций — 0,5%. По словам генерального директора ITI Funds Николая Донцова, разница в комиссионных сборах обусловлена более высокими затратами на услуги депозитария для ETF на еврооблигации — эти функции будет выполнять банк UniСredit.

«Стоимость акций обоих ETF будет составлять $25 за бумагу. Спреды между ценой покупки и продажи будут удерживаться на уровне 30-50 базисных пунктов», — говорит Николай Донцов. Маркет-мейкерами для фондов выступят компании ITI Capital и Goldenberg Hehmeyer LLP.

В общей сложности ITI Funds планирует запустить не меньше 10 ETF на различные индексы акций и облигаций.

Зачем нужны «репликанты»

С 2013 года на Московской бирже торгуются ETF от компании FinEx — сейчас это 12 фондов, среди которых есть и отслеживающий индекс РТС, а также два ETF на еврооблигации российских эмитентов.

Старший партнер FinEx Capital Management Олег Янкелев отметил, что компания разочарована решением ITI Funds запустить биржевые фонды на те же самые активы.

«Как следствие, инвесторы вместо доступа к новым активам просто получили новые инструменты доступа к аналогичным активам через менее качественные продукты с неотработанной инфраструктурой, неопытным кастодианом и управляющими», — заявил Forbes финансист.

От ETF конкурирующей компании FinEx новые фонды отличаются более точным следованием индексу, возражает Николай Донцов. Так, в портфель биржевого фонда FinEx на индекс РТС входят 39 бумаг, тогда как у ETF от ITI Capital их 46.

Новый ETF российских еврооблигаций, в свою очередь, будет ориентироваться на специальный индекс от немецкого провайдера Solactive, в которые включены бумаги эмитентов с кредитным рейтингом, равным суверенному рейтингу России (Ba1/BBB-). «В нем нет субординированного долга, а также бумаг эмитентов, попавших под санкции. По сути, это максимально консервативный портфель с показателем выше суверенной кривой», — поясняет Донцов.

Управляющий директор УК «ФинЭкс Плюс» Максим Малетин добавляет, что кастодианом для ETF от FinEX выступает Bank of New Yourk Mellon — один из лидеров на рынке обслуживания биржевых фондов, активы под администрированием которого составляют $33 трлн. «Кастодиан обеспечивает и качество функционирования, и защиту активов инвесторов. Поэтому для оценки рисков крайне важно учитывать надежность кастодиана, масштаб его бизнеса и опыт в обслуживании ETF», — объясняет он.

Компания Edmond de Rothschild, которая обслуживает биржевые фонды от ITI Funds, еще не успела зарекомендовать себя как надежный кастодиан. Кроме того, по словам Малетина, сделки с FinEx ETF на Московской бирже совершают более 17 500 инвесторов, а объем активов в этих фондах превышает 10 млрд рублей.Впрочем, не все фонды от FinEx могут похвастаться большим количеством сделок и высокими оборотами. По данным Московской биржи, с июля 2017 года максимальное число сделок с ETF на индекс РТС составило 14, а максимальный объем операций — $78 500. Обычно же с этим фондом совершается от 0 до 4 сделок в день.

Максимальное число сделок с ETF от FinEx на долларовые еврооблигации российских эмитентов за этот же период составило 12 операций. Обычно число сделок колеблется от 0 до 4 за день.

Директор департамента рынка акций Московской биржи Борис Блохин подчеркнул, что рынок ETF в России еще в самом начале своего развития, в то время как в мире это один из самых востребованных инвестиционных продуктов. Объем глобального рынка ETF составляет порядка $5 трлн и растет примерно на 15% в год.

«Чем больше провайдеров будут предлагать на нашем рынке свои фонды на востребованные индексы и ценные бумаги, тем большие возможности выбора для инвесторов, прежде всего частных», — говорит Блохин. В дальнейшем Московская биржа планирует допустить к торгам фонды и других операторов ETF.

«Мы видим спрос на этот продукт со стороны инвесторов и видим интерес со стороны инвестиционных компаний к формированию биржевых фондов и выводу их на нашу площадку», — поясняет он.

Кто будет инвестировать

По словам Николая Донцова, два новых фонда ориентируются прежде всего на крупных институциональных инвесторов, включая иностранных игроков. Для сравнения — ETF от FinEx позиционировались как инструменты для розничных инвесторов.

Также финансист считает, что при достижении необходимой ликвидности оба фонда сумеют привлечь самых разных участников рынка, которые смогут использовать их как в качестве базы для создания собственных продуктов, так и для перевода своих средств в российские активы из-за рубежа.

Начальник управления инвестиций УК «Райффайзен капитал» Владимир Веденеев допускает, что ETF от ITI Funds смогут привлечь крупных иностранных клиентов, которые захотят получить доступ к широкому рынку России. Но, с другой стороны, у нерезидентов есть возможность вложиться и в зарубежные фонды, отслеживающие российские индексы, напоминает Веденеев. На Московской бирже финансист пока не наблюдает высокого спроса на индексные продукты, что означает возможные проблемы с ликвидностью у новых ETF.

Согласно данным ETF.com, за рубежом торгуются шесть биржевых фондов, инвестирующих в Россию. Объем их активов в совокупности составляет $2,77 млрд. Самый крупный из фондов — VanEck Vectors Russia ETF, под управлением которого находится $1,84 млрд. Он отслеживает индекс MVIS Russia, состав которого несколько отличается от индекса Московской биржи.

Управляющий партнер БКС Олег Чихладзе соглашается, что в настоящее время среди инвесторов отсутствует большой интерес к ETF, торгующихся на Московской бирже. «Это связанно с тем, что инвесторы пока еще плохо осведомлены о всех их преимуществах. Когда же люди узнают о них больше, то востребованность этого инструмента значительно повысится», — убежден финансист.

По его словам, в настоящее время покупатели ETF — в основном розничные клиенты. Крупные игроки предпочитают вкладываться в индивидуальные продукты, основанные на конкретных инвестиционных идеях.

Появление нового провайдера ETF на Мосбирже — в целом позитивный шаг для российского фондового рынка, так как конкуренция — это лучше, чем монополия одной компании-провайдера, считает профессор кафедры фондового рынка и рынка инвестиций НИУ ВШЭ Александр Абрамов. По его мнению, появление новых фондов может подтолкнуть к запуску аналогичных проектов и другие управляющие компании. «С другой стороны, на Московской бирже большому числу ETF будет тесно, так как на рынке не так много индексов, и в результате может сложиться ситуация как с ПИФами, где 30 фондов инвестируют в индекс Московской биржи», — заключает он.

http://www.forbes.ru/finansy-i-investicii/360243-bitva-indeksov-kakimi-budut-dva-novyh-etf-na-moskovskoy-birzhe

Комментариев: 16 »assetallocation.ru

Московская биржа запустила торги акциями FinEx ETF с расчетами в долларах США

07 августа 2017 года, Москва – Участники торгов Московской биржи впервые смогут совершать сделки по валютным FinEx ETF не только с расчетами в российских рублях, но и в долларах США. Нововведение позволит российским инвесторам, традиционно предпочитающими валютные депозиты, инвестировать на Московской бирже без необходимости предварительной конвертации в российские рубли.

Московская биржа с 7 августа устанавливает в отношении восьми биржевых фондов под брендом FinEx ETF возможность расчетов, совершения сделок в долларах США на условиях T+0. Новый режим торгов будет действовать в отношении следующих FinEx ETF:

| Наименование бумаги | Торговый код |

| Акции иностранного биржевого инвестиционного фонда ФинЭкс MSCI акций Австралии / FinEx MSCI Australia UCITS ETF | FXAU |

| Акции иностранного биржевого инвестиционного фонда ФинЭкс MSCI акций Китая/ FinEx MSCI China UCITS ETF (USD) | FXCN |

| Акции иностранного биржевого инвестиционного фонда ФинЭкс на золото (долл. США)/ FinEx Gold ETF (USD) | FXGD |

| Акции иностранного биржевого инвестиционного фонда ФинЭкс на акции IT-сектора США / FinEx MSCI USA Information Technology UCITS ETF | FXIT |

| Акции иностранного биржевого инвестиционного фонда ФинЭкс на акции Японии / FinEx MSCI Japan UCITS ETF | FXJP |

| Акции иностранного биржевого инвестиционного фонда ФинЭкс на российские акции / FinEx RTS UCITS ETF | FXRL |

| Акции иностранного биржевого инвестиционного фонда ФинЭкс на еврооблигации российских эмитентов (долл. США) / FinEx Tradable Russian Corporate Bonds UCITS ETF (USD) | FXRU |

| Акции иностранного биржевого инвестиционного фонда ФинЭкс на акции американских компаний / FinEx MSCI USA UCITS ETF | FXUS |

“Уверен, что появление возможности совершать сделки в валюте с фондами FinEx ETF на Московской бирже, обеспечивающими простой и технологичный доступ к иностранным и российским активам (акциям, облигациям и товарам), открывает новые возможности для частных инвесторов в России, предпочитающих разумную валютную диверсификацию вложений.” – отмечает Старший партнер FinEx Capital Management Олег Янкелев.

Важно отметить, что нововведение не окажет влияния на биржевое обращение всех 12 ETF, допущенных к обращению среди неограниченного круга инвесторов на Московской бирже с 2013 г.: как и прежде, в отношении всех ETF сохраняется возможность традиционных расчетов в рублях в режиме T+2.

«Мы очень довольны опытом сотрудничества с Московской биржей в области развития рынка ETF в России. Появление новой возможности сделает инвестирование средств российских клиентов в валютные инструменты проще и удобнее” – добавил Олег Янкелев.

Контакты:

Пресс-служба ООО «УК «ФинЭкс Плюс»Виктория Шелягова +7 916 [email protected]

ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ

О международной финансовой группе FinEx

Международная финансовая группа FinEx с офисами в Лондоне и Москве создана в 2004 г. С тех пор Группа успешно реализовывает различные инвестиционные продукты и решения на базе своей инфраструктуры. Головная компания FinEx Capital Management LLP расположена в Лондоне (Великобритания). В настоящее время Группа FinEx объединяет платформу хедж-фондов, биржевые инвестиционные фонды для неограниченного круга инвесторов (FinEx ETF), фонды прямых инвестиций (private equity), бизнес по хеджированию ценовых рисков биржевых товаров и управлению благосостоянием состоятельных инвесторов.

С 2013 года компания стала активно заниматься развитием рынка ETF в России, запустив первый биржевой индексный фонд на российские корпоративные еврооблигации. Сегодня инвесторам доступны 12 биржевых инвестиционных фондов на основные классы активов напрямую на Московской бирже.

Об Exchange Traded Funds (ETF)

ETF (Exchange Traded Fund, биржевой инвестиционный фонд) – это инструмент коллективных инвестиций, созданный на базе фондовой инфраструктуры и допущенный к обращению на бирже для неограниченного круга лиц, имеющий эффективный механизм выпуска и погашения акций через уполномоченных лиц (авторизованных участников). Как правило, ETF отслеживает индекс акций или облигаций (например, MSCI Germany, Bloomberg Barclays Emerging Markets Tradable Russian Corporate Bond (EMRUS) Index) или металла (золота). Торгуется на Московской бирже и других мировых биржевых площадках как акция.

О СПИКЕРАХ

Олег Янкелев – отвечает за развитие ETF-бизнеса группы в России, управление активами и развитие международной платформы. Олег обладает более чем 15-летним опытом работы в области управления альтернативными инвестициями. Олег получил степени бакалавра и магистра по специальности «экономика» в НИУ ВШЭ. С 2006 г. Олег Янкелев является членом CFA Institute и CFA Society of UK и имеет степень MBA, полученную в бизнес-школе Чикагского университета.

finex-etf.ru

Московская биржа открыла доступ к ETF с расчетами в долларах

В начале августа Московская биржа предоставила участникам возможность совершать сделки по валютным ETF (Exchange Traded Fund, биржевой инвестиционный фонд) с расчетами в долларах США. Это позволит инвесторам, работающим с валютными инструментами, торговать на бирже, не прибегая к предварительной конвертации средств в рубли. Нововведение упростит процесс инвестирования и снизит транзакционные издержки, отмечает управляющий директор по фондовому рынку Московской биржи Анна Кузнецова. О том, что такое ETF, кто такие FinEx и всю информацию по фондам мы уже размещали в одном из предыдущих текстов. В двух словах – это биржевые инвестиционные фонды, которые позволяют вложиться в иностранные ценные бумаги и «купить весь рынок целиком» с минимальными затратами. Каждый фонд ETF повторяет структуру определенного финансового индекса и включает в себя акции десятков или сотен крупнейших компаний.

В настоящее время к торгам на Московской бирже допущены 12 ETF, провайдером которых является компания FinEx, входящая в международную финансовую группу FinEx Group. Линейка ETF основана на различных активах и индексах. Возможность совершения сделок с расчетами в долларах в режиме T+0 предоставляется по восьми фондам, инвестирующим в акции Австралии (FinEx MSCI Australia UCITS ETF), Китая (FinEx MSCI China UCITS ETF), IT-сектора США (FinEx MSCI USA Information Technology UCITS ETF), Японии (FinEx MSCI Japan UCITS ETF), российские акции (FinEx RTS UCITS ETF), еврооблигации российских эмитентов (FinEx Tradable Russian Corporate Bonds UCITS ETF), акции американских компаний (FinEx MSCI USA UCITS ETF), а также в золото FinEx Gold ETF,

Изменение никак не затронет биржевое обращение всех 12 ETF, допущенных к обращению среди неограниченного круга инвесторов на Московской бирже. По-прежнему, в отношении всех фондов сохраняется возможность традиционных расчетов в рублях в режиме Т+2.

По словам Старшего партнера FinEx Capital Management Олега Янкелева, появление возможности совершать сделки в валюте с фондами FinEx ETF на Московской бирже, обеспечивающими простой и технологичный доступ к иностранным и российским активам (акциям, облигациям и товарам), открывает новые возможности для частных инвесторов в России, предпочитающих разумную валютную диверсификацию вложений.

«Мы очень довольны опытом сотрудничества с Московской биржей в области развития рынка ETF в России. Появление новой возможности сделает инвестирование средств российских клиентов в валютные инструменты проще и удобнее” – добавил Олег Янкелев.

ETF (Exchange Traded Funds) – иностранные биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже, или, другими словами, прозрачная “упаковка”, в которой можно купить “весь рынок целиком”, т.е. через брокерский счет вложиться во все ценные бумаги, входящие в соответствующий индекс.

Такой способ инвестирования подходит для тех инвесторов, кто:

- хочет инвестировать через российского брокера в акции международных рынков (США, Япония, Германия, Великобритания), рынок евробондов и золота, но при этом использовать налоговые льготы России.

- хочет диверсифицировать вложения за счет покупки корзины ценных бумаг, входящих в соответствующий индекс

- планирует защитить сбережения от колебаний курса рубля за счет использования валютных инструментов.

Среди преимуществ инвестирования в ETF можно назвать:

- Простота торговли и учета – ETF фонды торгуются как обычные акции;

- доступ к международным рынкам со стандартного брокерского счета;

- Прозрачность структуры инвестиционного портфеля ETF фонда в режиме on-line;

- Возможность реализации как пассивных (индексных) инвестиционных стратегий, так и стратегий активного управления, арбитражного ценообразования и хеджирования;

- Низкие начальные инвестиции;

- Высокая ликвидность – возможность совершать покупку-продажу активов в любое время;

- Широкая диверсификация.

Отметим, что ETF очень удачно вписываются в индивидуальные инвестиционные счета (ИИС). Учитывая то, что счета ИИС можно открывать только в российской юрисдикции, вложения в ETF — одна из немногих возможностей инвестировать в зарубежные рынки и драгметаллы. Поэтому сейчас у владельца ИИС уже есть достаточно широкий спектр не только российских, но и иностранных биржевых инструментов. Войти в ETF просто, всё можно онлайн через приглянувшегося брокера (производитель ETF — компания FinEx обещала в скором времени, также начать работать с розничными клиентами).

iis24.ru

ETF на Московской бирже

Продолжаем тему инвестирования в зарубежные активы в России. И сегодня поговорим о биржевых индексных фондах ETF — это второй инструмент, с помощью которого российский инвестор может инвестировать в иностранные активы.

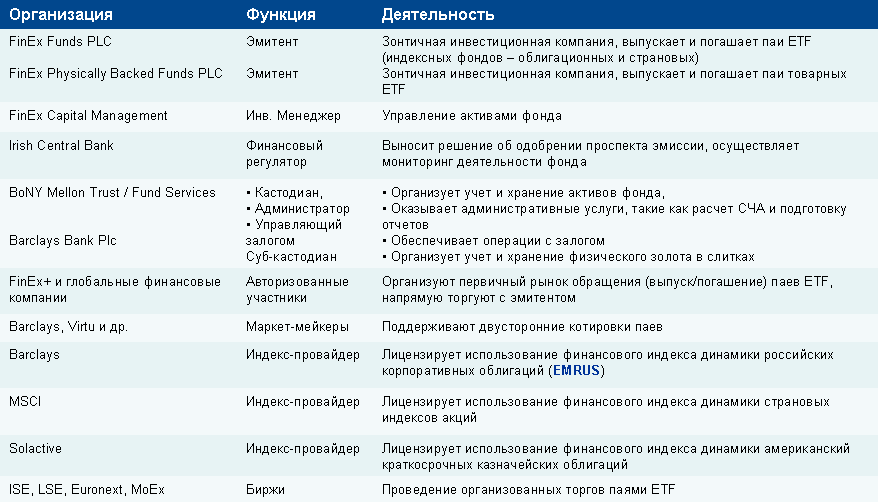

C апреля 2013 года на Московской бирже начали торговаться ETF управляющей компании FinEx. Эмитентом данных фондов являются компании FinEx Funds Plc. и FinEx Physically Backed Funds Plc. (для фонда золота), зарегистрированные в Ирландии. Управляет фондами FinEx Capital Management LLP, зарегистрированная в Великобритании и контролируемая британским регулятором FSA (Управление по финансовому регулированию и надзору).

C апреля 2013 года на Московской бирже начали торговаться ETF управляющей компании FinEx. Эмитентом данных фондов являются компании FinEx Funds Plc. и FinEx Physically Backed Funds Plc. (для фонда золота), зарегистрированные в Ирландии. Управляет фондами FinEx Capital Management LLP, зарегистрированная в Великобритании и контролируемая британским регулятором FSA (Управление по финансовому регулированию и надзору).

В России действует уполномоченная компания ООО «УК ФИНЭКС ПЛЮС», которая имеет лицензию ФСФР профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами.

Кастодиан/Администратор фондов — Bank of New York Mellon, аудитор — PricewaterhouseCoopers. Bank of New York Mellon выполняет роль депозитария, то есть хранит активы фонда, таким образом имущество фонда отделено от имущества управляющей компании, как в российских ПИФах. Регулятором фондов выступает Банк Ирландии.

Фонды имеют листинг на Ирландской бирже, кросс-листинг на Московской бирже, часть фондов торгуется на Лондонской и Амстердамской биржах. Для поддержания ликвидности акций фонда на бирже работают маркетмейкеры: Goldenberg Hehmeyer, Jane Street Financial Limited, Bluefin Europe LLP, в России им предоставляют доступ Финам и Открытие. Задача маркет-мейкера — выставлять заявки на продажу и покупку в биржевой стакан, чтобы любой участник торгов мог совершить сделку.

Фонды выпущены в соответствии с европейскими требованиями Директивы о коллективных инвестициях (UCITS IV), целью которой является открытость фондов для инвесторов и тщательная регламентация правил управления. Финансовая отчетность компании и фондов раскрывается раз в год 30 сентября (публикуется позже).

ITI Funds

В 2018 году на бирже появились два ETF от компании ITI Funds, зарегистрированной в Люксембурге. Компания входит в финансовую группу ITI Group Ltd (к которой так же относится российский брокер ITI Capital), контролирующим акционером группы является Da Vinci Capital — компания, занимающаяся прямыми инвестициями в России с 2007 года, основателем которой является финансист Олег Железко. В будущем количество фондов компания планирует увеличить до 10.

В Российской Федерации обращение ETF на бирже регулируется ст 51.1 ФЗ-39 «О рынке ценных бумаг» и Приказом ФСФР 10/5 пз-н от 9 февраля 2010г.

Список ETF на Московской бирже

| FinEx Tradable RussianCorporate Bonds UCITS ETF (RUB) | Еврооблигации российскихэмитентов + рублевое хеджирование | Barclays EM Tradable Russian Corporate Bond Index | FXRB | 0,95% | 3 580 ₽ | 1411 | |

| FinEx Tradable RussianCorporate Bonds UCITS | Еврооблигации российскихэмитентов | Barclays EM Tradable Russian Corporate Bond Index | FXRU | 0,5% | 57.7 $ | 6850 | |

| FinEx Gold ETF | Цены на золото | LBMA Gold Price AM/USD | FXGD | 0,45% | 10.4 $ | 580 | |

| FinEx MSCI GermanyUCITS | Акции Германии | MSCI Germany USD Index | FXDE | 0,9% | 7.4 € | 2274 | |

| FinEx MSCI USA InformationTechnology UCITS | Акции информационного сектора США | MSCI Information Technology USD Index | FXIT | 0,9% | 25.5 $ | 4045 | |

| FinEx MSCI Japan UCITS | Акции Японии | MSCI Japan USD Index | FXJP | 0,9% | 7.7 $ | 2460 | |

| FinEx MSCI Australia UCITS ETF(USD) | Акции Австралии | MSCI Australia USD Index | FXAU | 0,9% | 2,8 $ | 1816 | |

| FinEx MSCI USA UCITS ETF | Акции США | MSCI USA USD Index | FXUS | 0,9% | 9.3 $ | 2975 | |

| FinEx MSCI United Kingdom UCITS ETF | Акции Великобритании | MSCI United Kingdom GBP Index | FXUK | 0,9% | 5.8 £ | 2044 | |

| FinEx MSCI China UCITS | Акции Китая | MSCI China USD Index | FXCN | 0.9% | 11 $ | 2795 | |

| FinEx CASH EQUIVALENTS UCITS ETF | Краткосрочные казначейские векселяСША + рублевое хеджирование | Solactive 1-3 month US T-Bill index | FXMM | 0,49% | 1 113 ₽ | 1429 | |

| FINEX RUSSIAN RTS EQUITY UCITS ETF (USD) | Акции России | Индекс РТС | FXRL | 0.9% | 8.3 $ | 2100 | |

| ITI Funds Russia-focused USD | Еврооблигации российскихэмитентов | ITI Funds Russia-focused USD Eurobond Index | RUSB | 0.5% | 4.8 $ | 1512 | |

| ITI FUNDS RTS EQUITY ETF | Акции России | Индекс РТС | RUSE | 0.65% | 5.9 $ | 1419 |

Как инвестировать в ETF на Московской бирже

Прежде чем инвестировать в ETF, нужно изучить информацию о фонде, во что он вкладывает деньги, какие у него комиссии и прочее.

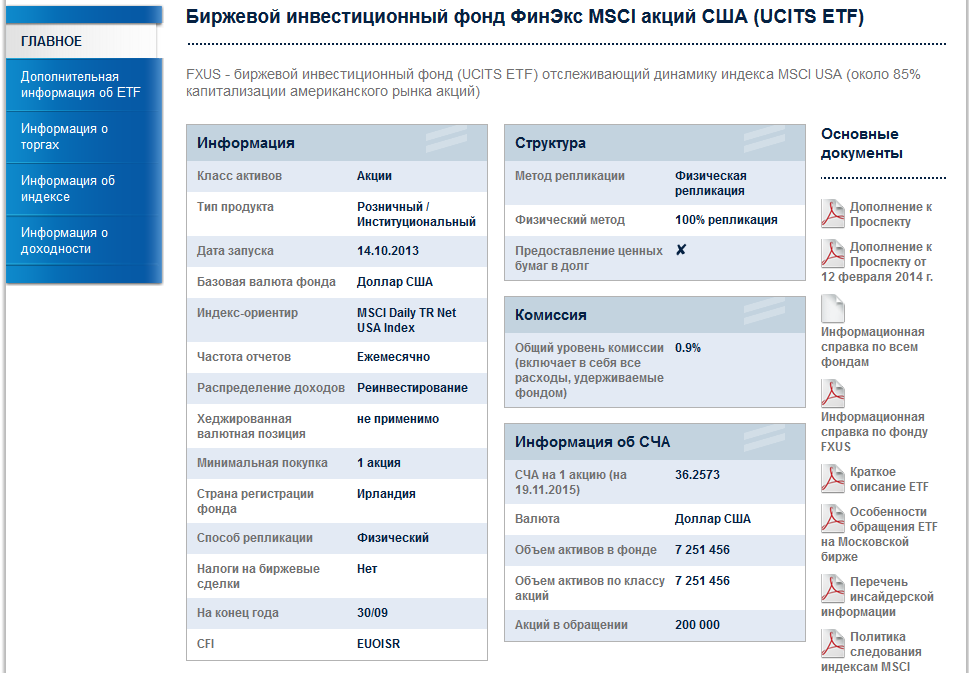

Общую информацию о фонде можно посмотреть на сайте УК finexetf.ru.

Метод репликации индекса

При выборе ETF нужно обращать внимание на метод репликации индекса. Физическая репликация означает, что фонд покупает ценные бумаги, повторяя структуру базового индекса. Синтетическая означает, что фонд повторяет динамику индекса использую производные инструменты (фьючерсы, опционы, форвардные и своп контракты). У компании FinEx золотой фонд является синтетическим (хотя раньше был физическим). FinEx Tradable Russian Corporate Bonds UCITS ETF (RUB) и FinEx CASH EQUIVALENTS UCITS ETF так же частично используют своп-контракты.

Узнать полную структуру фонда можно по запросу.

Валюта фонда

Еще один момент: валюта фонда и валюта торгов могут отличаться. Все ETF на московской бирже торгуются в рублях. Но валюта фонда может быть в долларах США, евро или фунтах (указана в названии фонда), так как фонд покупает иностранные ЦБ, номинированные в иностранной валюте. В этом случае инвестор может получить дополнительную прибыль (или убыток) за счет переоценки валюты в рубли.

Дивиденды

Полученные дивиденды по акциям и купоны по облигациям, находящихся в портфелях ETF, реинвестируются внутри фонда. Сделано это с целью освободить российских инвесторов от необходимости самостоятельно уплачивать налог. Так как ETF — это иностранные ценные бумаги, выпущенные иностранным эмитентом, то российский брокер не выступает в роли налогового агента по дивидендам и купонам. По операциям, связанным с налогообложением дохода от купли-продажи ценных бумаг, брокер обязан выступать налоговым агентом и самостоятельно удерживать налоги.

Комиссия фонда

Комиссии ETF заметно ниже комиссий в ПИФах, так как управляющей компании не требуется тратить деньги на инфраструктуру. Минимальная комиссия у фонда золота FXGD 0,45%. Самые большие комиссии и фонда российских еврооблигаций FXRB 0,95%.

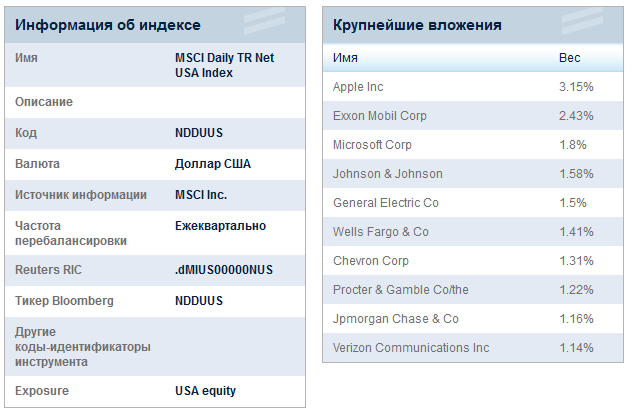

Базовый индекс

Каждый фонд ориентирован на следование какому-то индексу. Какому индексу следует фонд указано в его описании. На сайте публикуется краткая информация об индексе, в том числе и крупнейшие позиции.

Следование базовому индексу. Тщательность следования индексу, на который ориентирован фонд, один из важнейших параметров для оценки качества управления ETF. Насколько точно ETF повторяет динамику индекса можно посмотреть на сайте УК finexetf.ru.

На сайте в описании фонда публикуется такой параметр как о Динамика стоимости акций фонда на бирже разумеется будет иной из-за влияния валютного курса. Ослабление рубля увеличивает стоимость акций, а укрепление — снижает.

Динамика стоимости акций фонда на бирже разумеется будет иной из-за влияния валютного курса. Ослабление рубля увеличивает стоимость акций, а укрепление — снижает.

Как купить ETF на Московской бирже?

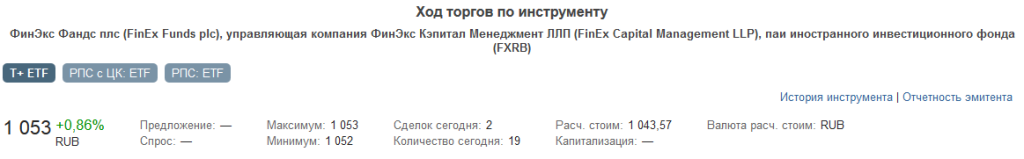

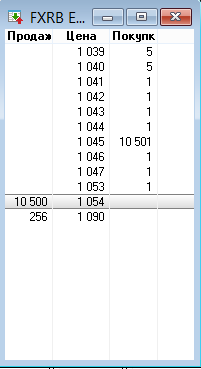

Паи ETF, так же как и акции, торгуются со спредом — это разница между ценой спроса и ценой предложения. Если цена предложения 1054, а спроса 1053, то спред равен 0,09%. Чем меньше спред, тем лучше.

У фонда есть еще расчетная стоимость акции — то есть стоимость чистых активов фонда в расчете на одну акцию (iNAV, Indicative Net Assets Value). Цена покупки паев может быть выше текущей Стоимости чистых активов, а цена продажи — меньше Стоимости чистых активов.

Если цена на бирже превышает расчетную стоимость, считается, что пай торгуется с надбавкой. Если наоборот, цена на бирже меньше, то с дисконтом. Расчетная стоимость пая меняется в течение дня в соответствии со стоимостью ценных бумаг, входящих в состав фонда. Ее всегда можно узнать на сайте Московской биржи, данные обновляются каждые 10 минут.

Перед покупкой лучше сравнить биржевую котировку и iNAV. Для этого заходим на сайт Московской биржи http://moex.com/s221, выбираем тикер фонда и смотрим показатель «Расчетная стоимость».

Для примера: расчетная стоимость пая 1043,57.

В этот же момент времени в стакане стоят следующие котировки. Разница между iNAV и ценой на продажу 0,99%, то есть акции фонда торгуются с надбавкой.

Отдельно замечу, что пока что фонды FinEx не могут похвастаться популярностью среди инвесторов, количество сделок и объемы торгов не очень большие.

Покупка ETF аналогична покупке акций. Для начала необходимо открыть счет у брокера, если он еще не открыт. Найти в торговом терминале тикер соответствующего фонда и открыть торговый стакан. 1 лот = 1 акция. Выставить лимитированную заявку на покупку. Старайтесь не покупать ETF сильно выше расчетной цены. Подробнее о покупке можно узнать из этого видео:

Преимущества инвестирования в ETF:- низкие комиссии за управление по сравнению с ПИФами

- простота покупки/продажи

- более высокая точность повторения динамики индекса по сравнению с ПИФами

- более высокая ликвидность по сравнению с ПИФами, можно быстро продать и получить деньги

- низкий порог входа

- не нужно самому платить налоги

- ETF можно купить на ИИС и получить налоговый вычет либо освобождение от уплаты налога. Так же, если продержать паи фонда более 3-х лет (для тех, что куплены после 01.01.2014) можно получить инвестиционный налоговый вычет в размере 13% уплаченного НДФЛ (но не более 9 млн. рублей).

- работа через российского брокера, то есть все общение на русском

- небольшой ассортимент фондов, многие страны и классы активов не представлены, отсутствуют фонды на глобальные индексы

- относительно небольшая история работы фондов и УК FinEx

- более высокие комиссии по сравнению с зарубежными ETF

P.S. Более подробно о технической реализации процесса торговли ETF можно почитать в блоге компании на Хабре и Geektimes.

Поделиться в соцсетях

activeinvestor.pro