Хеджирование рисков. Что это простыми словами? Хеджирование рисков на бирже

Хеджирование рисков | Финансовый гений

Сегодня я рассмотрю такое понятие как хеджирование рисков. Вы узнаете, что такое хеджирование, для чего оно применяется, какие инструменты хеджирования наиболее популярны на сегодняшний день.

Однажды я уже писал о том, что такое диверсификация рисков, так вот, хеджирование – это другое понятие (многие их ошибочно отождествляют), более специфическое, применяющееся в сфере биржевого заработка и инвестирования.

Что такое хеджирование рисков?

Понятие “хеджирование” заимствовано из английского языка (hedging, от слова hedge – страховка, гарантия).

Хеджирование рисков – это принятие мер по страхованию от финансовых потерь, связанных с возможными изменениями стоимости определенного актива в будущем. При помощи использования этого инструмента, покупатель, инвестор или трейдер заранее договаривается о приобретении или продаже какого-либо актива по фиксированной цене в будущем, тем самым, защищая себя от возможных неблагоприятных колебаний котировок.

Механизм хеджирования заключается в заключении сделок на двух рынках: рынке того актива, который планируется купить, и рынке срочных инструментов (производных, финансовых деривативов) этого же инструмента. Хеджирование рисков активно применяется при работе с товарами мирового спроса (нефть, металлы, зерно и т.д.), ценными бумагами, валютными парами и другими активами, обращающимися на биржевых и внебиржевых рынках.

Важный момент: используя механизм хеджирования рисков, покупатель или инвестор, с одной стороны, получает страховую защиту, с другой стороны – вынужден за это заплатить, потеряв часть прибыли. В этом плане хеджирование можно сравнить с классическими видами страхования: за возможность пользоваться страховой защитой страхователь уплачивает страховую премию.

Инструменты хеджирования рисков.

Рассмотрим основные инструменты хеджирования: к ним относятся так называемые финансовые деривативы, срочные биржевые контракты – опционы и фьючерсы. По ссылкам вы можете более подробно узнать, что это такое и как работает на примерах, я лишь напомню кратко.

Опцион – это финансовый инструмент, позволяющий зафиксировать свое право купить или продать в будущем определенный актив по заранее установленной цене.

Фьючерс – это финансовый инструмент, позволяющий зафиксировать обязательство купить или продать в будущем определенный актив по заранее установленной цене.

Эти инструменты хеджирования рисков могут применяться и отдельно, и одновременно, в самых разных комбинациях для разных случаев. Таких комбинаций может быть множество. Рассмотрим примеры хеджирования.

Пример 1. Инвестор купил акции компании, рассчитывая на рост их стоимости. При этом, чтобы подстраховать себя от возможного падения акций в цене, он хеджирует риски, приобретая опцион put на продажу акций, допустим, по цене покупки на протяжении планируемого инвестиционного периода. Если акции вырастут в цене – инвестор не воспользуется правом опциона, но если вдруг упадут – воспользуется и продаст ценные бумаги, ничего не потеряв, кроме премии за опцион.

Пример 2. Покупатель желает купить зерно из будущего урожая, который еще не вырос. Чтобы подстраховать себя от риска повышения цены (которое возникнет в случае низкой урожайности), он заключает с поставщиком фьючерсный контракт, фиксируя будущую цену сделки. Одновременно, чтобы подстраховать себя от риска покупки по завышенной цене (что произойдет, если урожай вырастет в избытке), ведь фьючерс накладывает обязательство в любом случае совершить сделку, покупатель одновременно приобретает опцион put на продажу этой же партии зерна по этой же цене. Если на момент сделки рыночная цена на зерно устанавливается выше цены фьючерса – покупатель выигрывает. Если ниже – покупатель исполняет обязательство по фьючерсу и тут же пользуется правом опциона: продает зерно по той же завышенной цене, что и купил, и ничего на этом не теряет. После этого покупает нужный ему объем уже по текущей рыночной цене, которая ниже, и у него еще остаются свободные денежные средства.

Как видно из примеров, хеджирование рисков, если оно проведено грамотно, дает возможность обезопасить себя от финансовых потерь при любом исходе ситуации. Просто за эту возможность нужно заплатить стоимость опциона и/или фьючерса.

Методы и способы хеджирования рисков.

Рассмотрим самые популярные и широко используемые методы хеджирования рисков.

1. Классическое хеджирование (чистое хеджирование) – это защита от рисков путем одновременного открытия противоположных позиций на рынке необходимых активов и на рынке срочных инструментов.

Например, одновременно открывается сделка на покупку ценных бумаг, и покупается опцион на их продажу в таком же объеме по такой же цене.

Чистое хеджирование позволяет полностью защитить капитал инвестора или трейдера в том случае, если котировки начнут двигаться в нежелательном направлении.

2. Полное хеджирование и частичное хеджирование. Если инвестор или трейдер желает сэкономить на страховой защите – он может хеджировать только часть объема сделки – так он меньше заплатит за опцион или фьючерс. К частичному хеджированию целесообразно прибегать в тех случаях, когда вероятность неблагоприятного изменения цен минимальна. Если же риски велики – лучше не скупиться и хеджировать их в полном объеме, руководствуясь поговоркой “скупой платит дважды”.

Например, инвестор продает 100000 евро за доллары, в ожидании снижения курса евро к доллару. Поскольку он считает вероятность такого движения котировок высокой, он применяет частичное хеджирование, покупая опцион call на половину суммы – 50000 евро. При стоимости опциона 2% он экономит 1000 евро, но при этом его риски увеличиваются, ведь они покрыты только наполовину.

3. Предвосхищающее хеджирование – это заключение сделки на рынке срочных контрактов до заключения сделки на рынке реальных активов. Для этого метода хеджирования применяются фьючерсы, которые, в этом случае, выступают аналогом традиционных договоров поставки. Причем, могут применяться как поставочные, так и беспоставочные (расчетные) фьючерсы.

Например, инвестор планирует в будущем купить акции, но опасается, что они будут расти в цене. Сразу он их купить не может, например, потому что еще не имеет достаточного капитала. Он заключает фьючерсный контракт на покупку в будущем по фиксированной цене, тем самым, применяя предвосхищающее хеджирование рисков.

4. Селективное хеджирование – это способ хеджирования, предполагающий заключение на срочном рынке и на рынке базового актива разных по объему и времени сделок.

Например, трейдер в мае покупает 100 акций, которые планирует продать в сентябре, а в июле открывает опцион put на 200 акций со сроком исполнения в декабре. По каким-то своим подсчетам он пришел именно к такому решению.

Селективное хеджирование – это инструмент только для опытных биржевых спекулянтов.

5. Перекрестное хеджирование – это метод хеджирования рисков, при котором базовый актив и актив срочного контракта отличаются друг от друга.

Например, трейдер продает нефть, и при этом заключает опцион на покупку золота, тоже из каких-то своих соображений.

Заниматься перекрестным хеджированием также стоит только опытным участникам рынка.

Подведем итог: любые операции на бирже и внебиржевых рынках всегда подразумевают определенную степень риска, которая может быть разной. Хеджирование – это отличный способ защитить себя от этих рисков и максимально обезопасить свой капитал от потерь. Современные инструменты хеджирования рисков – опционы и фьючерсы – дают возможность это сделать.

Теперь вы знаете, что такое хеджирование рисков, в чем заключается его суть и финансовый смысл, какие инструменты хеджирования, способы и методы хеджирования можно использовать. Постарался объяснить все это на наиболее простых и доступных примерах, надеюсь, что у меня получилось, но если нет – всегда готов ответить на ваши вопросы в комментариях.

До новых встреч на Финансовом гении! Заходите, просвещайтесь и повышайте свой уровень финансовой грамотности – это никогда не будет лишним для жизни в современном мире.

fingeniy.com

Инструменты хеджирования финансовых рисков на бирже

Инструменты хеджирования рисков

Основные методы хеджирования

Материалы по теме

Многие начинающие инвесторы, покупая акции и прочие финансовые активы, переживают за их дальнейшую стоимость и опасаются неблагоприятного движения курсовой стоимости. Самый простой способ защиты в этом случае — выставление стоп-приказа на закрытие сделки (стоп-лосса). Но стоп-лосс не всегда эффективен, так как порой цена может чуть-чуть «проколоть» его, а после — развернуться, но уже без трейдера. Гораздо более эффективным способом является хеджирование. По сути, хеджирование — инструмент управления рисками, позволяющий за счет приобретения одного актива компенсировать возможное неблагоприятное движение другого.

Рис.1. Пример резкого ценового движения вниз с последующим разворотом.

Хеджирование во многом похоже на страхование. Не зря этот термин происходит от англ. hedge — страховка. За небольшую долю от стоимости автомобиля владельцы приобретают страховые полисы, которые дают право на получение выплаты в случае неблагоприятного случая с транспортным средством. То же самое возможно и с помощью инструментов хеджирования финансовых рисков при торговле на бирже. Покупая актив на бирже, вы можете приобрести право на его продажу в определенном объеме до определенной даты в будущем за стоимость в разы меньше стоимости актива (как и страховой полис — дешевле автомобиля).

Инструменты хеджирования рисков

Самыми распространенными инструментами хеджирования рисков являются активы срочного рынка — фьючерсы и опционы, представляющие собой контракты на совершение сделки в будущем по заранее определенным ценам. Риск покупателя — неизвестность цены продажи, в то время как риск продавца — неизвестность цены последующей покупки. И инструменты срочного рынка как раз позволяют заранее определить эту цену, давая возможность хеджировать как длинные, так и короткие позиции инвестора. Фьючерсные контракты — контракты, дающие взаимное обязательство купли/продажи актива в определенную дату в будущем по заранее оговоренной цене.

Фьючерсы представлены на различные группы активов: на индексы, на акции, на облигации, на валюту, на товары. Следовательно, позволяют их хеджировать.

Вторая группа активов срочного рынка — это опционы, причем на отечественном рынке опционы представлены как раз на фьючерсные контракты.

Опцион — это право купить/продать определенное количество базового актива (соответствующего фьючерса) до определенной даты в будущем. Так как опционы — это контракты на фьючерсы, то, следовательно, их группы активов совпадают.

Стоит отметить, что не только инструменты срочного рынка являются хеджирующими активами. При наличии определенной конъюктуры и прочие биржевые активы могут служить цели хеджирования.

Как научиться хеджировать посредством фьючерсов и опционов? Прочтите нашу специальную статью, в которой собрано множество практических примеров.

Основные методы хеджирования

- Классическое хеджирование появилось на товарных биржах Чикаго. Когда в связи с рисками неосуществления отложенных по различным причинам сделок (например, поставка еще не выросшей пшеницы на определенную дату) совместно с контрактом сделки заключался опцион на поставку данного товара по цене первичного контракта.

- Прямое хеджирование — наиболее простой способ хеджирования. Имея определенный актив и опасаясь за его дальнейшую курсовую судьбу, инвестор заключает срочный контракт на его продажу, тем самым фиксируя продажную цену на период срочного контракта.

- Предвосхищающее хеджирование может послужить инструментом хеджирования валютных рисков при планировании сделки. Планируя дальнейшее осуществление сделки и наблюдая подходящую стоимость актива в данный момент, инвестор покупает срочный контракт на указанный актив, в результате чего его текущая стоимость фиксируется для сделки в будущем.

- Перекрестное хеджирование часто применяется для хеджирования портфеля ценных бумаг. Суть метода состоит в заключении срочного контракта не на имеющийся актив, а на другой, с определенной степенью схожести торгового поведения. Например, для хеджирования портфеля, состоящего из множества бумаг, при определенных опасениях о возможном снижении его стоимости можно продать фьючерсный или опционный контракт на индекс РТС, который является барометром российского рынка. Тем самым инвестор предполагает, что в случае снижения портфеля в целом на рынке, скорее всего, тоже будет понижательная тенденция, поэтому короткая позиция по срочному контракту на индекс даст прибыль, смягчая просадку портфеля.

- Хеджирование направлением. Если инвестор имеет в портфеле определенное количество длинных позиций и опасается их курсового снижения, портфель необходимо на некоторую долю «разбавить» шортами по более слабым бумагам. Тогда в период общего снижения шорты, которые снижаются быстрее лонговых позиций, будут приносить прибыль, компенсируя убыток лонгов.

- Межотраслевое хеджирование. При наличии в портфеле бумаг определенной отрасли их можно «подстраховать» включением в портфель лонгов по бумагам другой отрасли, в большей степени склонной к росту при снижении первой. Например, снижение бумаг внутреннего спроса при росте доллара США можно хеджировать включением лонгов по бумагам экспортеров, традиционно растущих при увеличении стоимости валюты.

Теперь, когда вы знакомы с основными инструментами хеджирования рисков, самое время приступить к изучению стратегий. А после — попробовать применить их на практике.

Материалы по теме:

Бесплатный вебинар «Торговля фьючерсами»

Бесплатный вебинар «Обучение торговле опционами»

Подробный видеокурс «Основы срочного рынка: фьючерсы и опционы»

15.09.2016www.opentrainer.ru

Что такое хеджирование рисков?

Термин «хеджирование» пришел к нам из английского языка (от слов hedging, hedge). Буквально термин следует понимать как страховку, гарантию.

Хеджирование рисков – комплекс мероприятий, позволяющих избежать финансовых потерь, застраховаться от возможных изменений стоимости выбранных активов в будущем. Пользуясь этим инструментом, трейдер, инвестор или покупатель оговаривает заранее фиксированную цену покупки или продажи определенного актива в будущем, таким образом он полностью защищает себя от возможных негативных колебаний котировок.

Сам механизм хеджирования состоит в следующем: нужно заключать сделки на рынке того актива, покупка которого планируется, и на рынке срочных инструментов (финансовых деривативов, производных) того же инструмента. Хеджирование рисков наиболее популярно при работе с активами и товарами мирового спроса, такими как металлы, зерно, нефтепродукты. Активно используется хеджирование при торговле валютными парами, ценными бумагами и иными активами, которые находятся в обращении на внебиржевых и биржевых рынках.

Использование механизма хеджирования рисков, с одной стороны, гарантирует покупателю или инвестору страховую защиту от возможных неприятностей, но, с другой стороны, за такую уверенность необходимо заплатить частью прибыли. По сути, хеджирование очень похоже на классические виды страхования – за возможность опираться на страховую защиту страхователь обязан уплатить и страховую премию.

Инструменты хеджирования рисков

Основными инструментами хеджирования являются финансовые деривативы, то есть срочные биржевые контракты (фьючерсы и опционы).

Опцион – финансовый инструмент, который позволяет зафиксировать своё право на покупку или продажу определённого актива в будущем по заранее фиксированной цене.

Фьючерс – финансовый инструмент, который позволяет зафиксировать обязательства по покупке или продаже того или иного актива в будущем по оговоренной стоимости.

Указанные инструменты хеджирования можно применять как отдельно, так и одновременно. Чаще всего инструменты принято комбинировать для каждого случая индивидуально, а количество комбинаций достаточно велико.

Пример первый

Инвестор покупает акции компании, рассчитывая на то, что в скором времени стоимость этих акции возрастет. Одновременно с этим, есть вероятность того, что акции упадут в цене. Инвестор решает подстраховаться от возможного неблагоприятного развития событий и хеджирует свои риски, приобретая опцион put на продажу акций, допустим, по цене покупки на весь запланированный инвестиционный промежуток времени. Если акции действительно подорожают, то инвестор не воспользуется правом опциона, но если акции потеряют в стоимости – то опцион позволит продать ценные бумаги без потерь. Конечно, кроме премии за сам опцион.

Пример второй

Покупатель заинтересован в покупке зерна из урожая, который еще не вырос. Чтобы застраховаться от рисков повышения цен (возможная низкая урожайность), он заключает фьючерсный контракт с поставщиком зерновых, в котором фиксируется будущая цена сделки. Одновременно покупатель хеджирует свои риски, и желает застраховаться от покупки зерна по завышенной цене (возможная избыточная урожайность), ведь фьючерс уже подразумевает обязательство совершить сделку в любом случае. Покупатель приобретает опцион put на продажу партии зерна по такой же цене. Если к моменту сделки рыночные цены на зерновые культуры окажутся выше цены фьючерса – покупатель неплохо заработает. Если же цены упадут – покупатель исполнит обязательство по фьючерсу (купит партию), но тут же по праву опциона продаст партию по той самой цене, по которой он её приобрел, при этом ничего не теряя. После этого покупатель приобретает необходимый ему объем зерна по текущей рыночной стоимости, которая ниже, но у него еще остается часть свободных денежных средств.

Приведенные примеры явно свидетельствуют о том, что грамотное хеджирование рисков позволяет полностью обезопасить свои инвестиции от финансовых потерь при любом развитии ситуации. За такую возможность придется заплатить стоимость фьючерса и/или опциона.

Методы и способы хеджирования рисков

1. Чистое хеджирование (классический способ хеджирования) – эта защита основана на одновременном открытии противоположных позиций как на рынке необходимого актива, так и на рынке срочных инструментов.

К примеру, одновременно с открытием сделки по покупке ценных бумаг следует купить опцион на их продажу в неизменном объеме по такой же стоимости.

Чистое хеджирование гарантирует полную сохранность капитала трейдера или инвестора в случаях движения котировок в негативную сторону.

2. Полное и частичное хеджирование. У трейдера или инвестора есть возможность сэкономить на страховании – можно хеджировать лишь часть объема сделки. В таком случае инвестор платит меньше за фьючерс или опцион. Если вероятность негативного изменения стоимости активов минимальна – пользоваться частичным хеджированием наиболее целесообразно. В случаях, когда риски высоки – скупиться не стоит, сделку необходимо хеджировать в полном объеме, помня о народной мудрости о «скупом, который платит дважды».

Пример – инвестор продает 100 тыс. евро за доллары, ожидая снижения курса европейской валюты к доллару. Так как он считает вероятность такого развития событий довольно высокой, то выбирает для страхования своих рисков частичное хеджирование, и покупает опцион call на половину суммы сделки (50 тыс. евро). При стоимости опциона в 2% экономия инвестора составит 1000 евро, но риски его при этом увеличатся, так как страховое покрытие распространяется только на половину суммы сделки.

3. Предвосхищающее хеджирование – способ, при котором сделки на рынке срочных контрактов заключаются раньше, чем сделки на рынке реальных активов. В этом методе хеджирования используются фьючерсы, которые, по сути, являются аналогами типичных договоров поставки. Могут применяться наравне с поставочными и расчетными (беспоставочными) фьючерсами.

В качестве примера рассмотрим следующую ситуацию: инвестор планирует в будущем покупать акции, но существует риск, что эти акции будут расти в цене. Сразу трейдер их купить не может, например, потому, что пока не располагает достаточным капиталом. Инвестор заключает фьючерсный контракт на будущую покупку по фиксированной цене, таким образом он использует инструмент предвосхищающего хеджирования.

4. Селективная защита – данный способ хеджирования характеризуется заключением на рынке срочных инструментов и на рынке базового актива различных по времени и объему сделок.

Например, инвестор в мае приобретает 100 акций компании, которые он планирует реализовать в сентябре, а в июле он открывает опцион уже на 200 акций (срок исполнения этого опциона — декабрь). Какие-то личные интересы привели его к такому решению.

Селективное хеджирование подходит исключительно опытным биржевым спекулянтам.

5. Хеджирование перекрестное – в этом методе защиты базовый актив отличается от актива срочного контракта.

Пример: трейдер продает нефть, и одновременно заключает опцион на покупку золота, опять-таки, из личных предпочтений и соображений. Такой метод применяют профессиональные игроки на рынке.

Любые операции на бирже (и на внебиржевых рынках) всегда связаны с определенной долей риска. Хеджирование – замечательный способ защитить свои капиталы от колебаний на рынках, он позволяет максимально обезопасить игрока от возможных потерь. Современные инструменты защиты (опционы и фьючерсы) позволяют успешно проводить хеджирование сделок.

Было интересно?

Пожалуйста, поделитесь в социальных сетях: И подпишитесь, чтобы ничего не пропустить:www.exocur.ru

Хеджирование рисков. Что это простыми словами?

Что такое хеджирование рисков простыми словами? Какие инструменты, методы и стратегии существуют?

Торговля на бирже – всегда определённый риск, но профессионал может сделать этот риск прогнозируемым и управляемым. У инвестора достаточно поводов испытывать беспокойство из-за постоянного колебания стоимости приобретенных активов, но с этим беспокойством можно бороться.

Слово «хеджирование» произошло от английского hedge и означает «страховка» или «гарантия»

Иными словами, хеджирование – это попытка застраховаться от рисков, когда путем покупки определённого актива инвестор старается компенсировать изменение в цене другого.

Также, к примеру, действует обычная страховка имущества – за определенную стоимость приобретается страховой полис, который дает возможность получить выплаты, если что-то негативное произошло с застрахованным имуществом.

Во время биржевой торговли хеджирование сделок – это ситуации, когда открываются сделки на противоположных позициях рынка с целью компенсировать возможные потери

Хеджирование должно закрепить документально цену актива. При этом инвестор вынужден будет понести небольшие дополнительные расходы, дабы застраховать себя от больших убытков из-за колебания цены биржевого актива в негативную для него сторону.

Инструменты хеджирования позволяют в процессе биржевой торговли снизить вероятность потери средств.

Инструменты хеджирования

Такие контракты срочного рынка, как фьючерсы и опционы, признаются экспертами наиболее популярными инструментами хеджирования. В зависимости от выбора инструмента различаются стратегии хеджирования.

У инвестора могут возникнуть опасения, что приобретенный им актив может упасть в цене, и он понесет убытки. Фьючерсы и опционы дают возможность заранее установить стоимость. Причем применять методы хеджирования можно как в отношении коротких позиций, так и в отношении длинных.

Материалы по теме: Что такое длинные и короткие позиции на бирже?

Хеджирование фьючерсами

Фьючерс подразумевает двустороннее обязательство приобретения и реализации актива по зафиксированной документально стоимости в какую-то дату в будущем. Исполнение этой сделки биржа обеспечивает тем, что удерживает с участников от 2 до 10% от стоимости базового актива. Эти деньги являются гарантийным обеспечением, после исполнения фьючерсного контракта они возвращаются участникам сделки.

Фьючерсы могут заключаться на такие активы, как индекс (к примеру, РТС), валюту, акции, облигации, сырье и товары

Хеджирование фьючерсными контрактами подразумевает, что операции проводятся одномоментно на рынке реального товара (спотовом) и срочном рынке для того, чтобы застраховать владельца от невыгодного изменения цены актива.

Нужно отметить, что актив вполне может быть одним и тем же (например, акции какого-либо банка и фьючерсный контракт на акции этого же банка) или близкие, из одной отрасли (например, акции Газпрома и фьючерс на природные ресурсы).

Подробнее: Как работают фьючерсные контракты

Хеджирование опционами

Вторая категория инструментов срочного рынка — это опционы. На российском рынке опционы представлены именно на фьючерсные контракты.

Опцион — это право (но не обязанность) приобрести/продать некоторое количество базового актива (соответствующего фьючерса) до определенной даты в будущем. Так как опционы — это контракты на фьючерсы, то, следовательно, их группы активов совпадают.

Хеджирование опционами – это процесс приобретения или реализации фьючерса до установленной даты в будущем

Вкратце, инструмент действует по следующим правилам: чтобы застраховать актив от удешевления, нужно покупать опцион «пут» или продавать опцион «колл». Если же повышение цены актива нежелательно, тогда опцион «пут» необходимо продавать, либо покупать опцион «колл».

Однако нужно отметить, что операции хеджирования не ограничиваются работой с фьючерсами и опционами. Другие активы могут тоже использоваться для страхования инвестора от потерь.

Читайте подробнее: Срочный рынок FORTS Московской биржи. Как это работает?

Методы хеджирования

- Классическое. Самый старый вид инвестиционной страховки, им пользовались еще фермеры, желающие защитить свою прибыль в отложенных сделках (например, при договоренностях на поставку невыращенной пока сельскохозяйственной продукции). Заключался в том, что одномоментно с контрактом заключается опционный договор на то, что товар будет продан по конкретной, документально зафиксированной цене. Иными словами, это страхование стоимости актива.

- Прямое. Самый простой вид страхования. Если есть опасения, что у актива может измениться стоимость в невыгодную для инвестора сторону, заключается срочный контракт на продажу. Таким образом, цена актива фиксируется на время действия документа.

- Предвосхищающее. Используется для защиты от валютных рисков на этапе планирования сделки и задолго до ее фактического свершения. Если планируется в будущем купить актив, и сейчас его стоимость оптимальна, инвестор приобретает срочный контракт, в котором закрепляется текущая цена, которая будет действовать в момент подписания документов на сделку через какое-то время. Такой контракт можно заключить как на покупку, так и на продажу.

- Перекрестное. Метод традиционно применяется для того, чтобы застраховать ценные бумаги. Этот вид хеджирования заключается в том, что фьючерсный или опционный контракты заключаются не на те бумаги, которые уже находятся в собственности и колебания чьей стоимости вызывают опасение, а на другие, схожие поведением на рынке. В первом случае это будут акции какой-нибудь компании, а, к примеру, во втором – срочный контракт на биржевой индекс.

- Хеджирование направлением. Метод применим, если имеется некоторое количество длинных позиций и есть опасение уменьшения их цены. Инвестор может по ряду более слабых ценных бумаг приобрести короткие позиции. Таким образом, в случае реального снижения стоимости шорты принесут прибыль и скомпенсируют убытки по длинным позициям.

- Межотраслевое. Такой вид инвестиционного страхования применяется тогда, когда в портфеле есть ценные бумаги конкретной отрасли. С целью застраховать себя от возможных потерь, если снижаются позиции в целом по отрасли, можно приобрести активы из другой смежной отрасли, которая имеет тенденцию расти тогда, когда проседает первая. Например, ценные бумаги внутреннего национального рынка обычно снижаются в цене при росте американского доллара. Возможные убытки можно компенсировать покупкой ценных бумаг экспортеров, поскольку на их показатели укрепление доллара влияет положительно.

Кроме того, инвесторы различают полное и неполное хеджирование. В первом случае цена актива обратно зависит от фьючерса и изменяется на те же показатели, что и стоимость фьючерса. Это гарантирует полную гарантию от убытков, однако и не дает возможность получить какую-либо прибыль. В случае неполного хеджирования стоимость актива и фьючерса оказывается разной: то есть инвестор либо получил прибыль, либо понес расходы.

Исследуйте инструменты хеджирования, изучайте стратегии и применяйте их на практике.

Вам также может быть интересно: Ошибки трейдера. Как сохранить и увеличить депозит?

investfuture.ru

Хеджирование рисков на Forex – 2 способа хеджирования рисков на Forex в игре на бирже

Хеджирование рисков на Forex – это инструмент, который помогает трейдеру застраховать себя от нежелательных убытков в игре на бирже.

Для трейдеров, кто зарабатывает на Форекс в 2015 году, вопрос хеджирования не стоит. Хеджирование рисков на Forex – это один из основных моментов, помимо получения прибыли, который беспокоит каждого трейдера, как только он приходит на рынок валюты.

Это связано с тем, что трейдер захочет уберечь существующие или потенциальные расходы Forex на открытие торгов от нежелательного колебания, которое может привести к их убыточному закрытию.

Основные способы хеджирования рисков на Forex

Брокеры на валютной бирже дают трейдерам возможность осуществлять хеджирование рисков на Forex двумя основными способами:

- Простое хеджирование рисков на Forex.

- Комплексное хеджирование рисков на Forex.

Давайте рассмотрим детально каждый из способов страхования ваших денежных средств от их потери в игре на бирже Форекс.

Простое хеджирование рисков

Некоторые брокеры предоставляют трейдерам возможность прямого хеджирования рисков на Forex, что значит вы можете приобрести валютную пару и в тот же момент разместить торги на продажу этой же валютной пары. В то время как чистая прибыль будет равна нулю, вы можете разместить два вида торгов, которые при этом могут вам позволить увеличить свою прибыль, если правильно выбрать момент на рынке.

Метод, которым простое хеджирование рисков защищает трейдера, заключается в том, что вы можете торговать в противоположном направлении от своих начальных торгов без необходимости закрывать начальные торги.

Комплексное хеджирование рисков

Так как многие брокеры не дают трейдерам возможность прямого хеджирования рисков на Forex, то в таком случае трейдеры пользуются другими методами хеджирования. К комплексному хеджированию рисков относится хеджирование с помощью нескольких валютных пар, а также опционы Форекс.

Хеджирование рисков на Forex с использованием нескольких валютных пар подразумевает открытие сделок с дополнительной валютной парой для того, чтобы застраховаться от рисков потери денег от сделки с главной валютной парой, которую вы выбрали для своей торговли. Такой подход относится к сложным методикам хеджирования и поэтому его рекомендуется использовать только опытным трейдерам.

Опционы Форекс представляют собой договорённость на совершение сделки касательно валютной пары по определённой цене в будущем. Опционы стали популярными среди Forex-трейдеров и их часто используют для хеджирования рисков на Forex.

Хеджирование рекомендовано к использованию опытными

Основной причиной, по которой трейдеры используют хеджирование рисков на Forex в своём торговом плане, является желание ограничить свои торговые риски.

Именно хеджирование рисков на Forex может стать самой важной и весомой частью вашего торгового плана, от которого будет зависеть ваш результат в игре на бирже. Но при этом необходимо учесть, что хеджирование стоит использовать только опытным трейдерам, которые уже научились досконально разбираться в колебаниях рынка и его таймфреймах.

Помните, что работа с хеджированием рисков на Forex без необходимых навыков и опыта может стать катастрофой для вашего торгового счёта.

Добавь в соцсети и узнай мнения друзей!

Для трейдера:

Ваша игра на бирже Forex с точным индикатором цены и объема Price Volume Trend.

forexone.club

Хеджирование

Хеджирование – это определенные меры для страхования рисков, возникающих на рынках финансов. Другими словами это договор на покупку или продажу чего-либо по определенной цене в будущем, чтобы минимизировать риск от колебания цены на рынке. Таким образом, зная будущую цену субъекты могут застраховать себя от неожиданной динамики цены. Хеджерами называются субъекты которые страхуют или же сами страхуются от риска.

История возникновения хеджирования

В древней Японии все зависело от погодных условий. Таким образом выстраивалась как бы цепная реакция - от урожай напрямую зависел от погоды, от урожая – цены на продукцию, а именно на рис. Тогда фермеры которые занимались выращиванием риса хотели иметь стабильность в завтрашнем дне и не зависеть от рыночной цены на рис, которую к сожалению невозможно было предсказать. Выходя из этого, мудрые японцы решили застраховать себя от рисков.

Таким образом, когда шла уборка урожая и фермер и клиент договаривались заранее о цене, независимо от того, какая ситуация будет в будущем.

И в тот момент когда урожай собран и устанавливается рыночная цена было 3 варианта ситуации:

1) Рыночная цена выше договоренной: фермер обязан продать продукцию по договоренной цене, и выигрывает от этой ситуации клиент.

2) Рыночная цена на рис ниже договоренной: фермер получает прибыль, что продает по цене дороже чем на рынке, но клиент недоволен и должен купить по оговоренной цене.

3) Рыночная цена равна договоренной.

На основании вышеизложенной истории будет уместно вспомнить главное правило инвестирования: чем больше риск, тем больше прибыль. Но тем самым уменьшая риск, мы уменьшаем нашу прибыль.

Таким образом, хеджируясь, мы экономим на прибыли, но защищаемся от убытков. Значит основная цель хеджирования это сокращение убытков, чем увеличение прибыли.

Виды хеджирования

- Обычное или чистое – направлено на избежание ценовых рисков при создании противоположных позиций на реальном рынке и фьючерсном.

- Арбитражное – тип хеджирования, когда учитываются затраты на хранение и направлено на получение выгоды из благоприятного изменения цены.

- Селективное – сделки по такому виду хеджирования отличаются по объему и времени заключения.

- Предвосхищающее – популярный тип хеджирования на рынке акций. Означает покупку фьючерсного контракта задолго до заключения сделки на реальном рынке.

Пример страхования от рисков со стороны продавца:

Компания добывает нефть, определенное количество тонн в месяц. Но предвидеть какая будет цена нефти через три месяца не может, у нее возникает предположение, что цена может значительно уменьшиться. Тогда, чтобы застраховать себя от будущих убытков, компания может начать продавать некоторое количество контрактов на бирже, или же заключать форвардные сделки.

То есть, в тот момент, когда цена существенно снизится, компания должна будет выбрать один из двух вариантов. В том случае если цена действительно снизится и оговоренная цена будет выше рыночной, тогда компания будет продавать нефть по цене дешевле планированной, и прибыль компенсируется от операций с производными ценными бумагами.

Но если компания сделает ошибку в прогнозе цен, и цена вырастет, соответственно тогда продукция будет продана дороже. Тем самым предприятие не получит ожидаемую прибыль, так как она будет компенсирована из-за убытков на рынке производных контрактов.

Компания считается застрахованной от рисков по изменению конъюнктуры, потому что получает именно то, что запланировала, независимо от изменений цен.

Пример, когда сделки страхует покупатель:

Заключая сделки, застраховать их можно также с помощью опционов и других инструментов. Например, инвестиционная компания владеет портфелем акций.

Ценные бумаги могут иметь такие виды рисков:

- Риск изменения экономической ситуации в целом;

- Риск финансового состояния самой компании.

Допустим если предвидится, что экономическая ситуация будет негативной, но при всем этом компании, которые входят в портфель показывают хорошие результаты, развиваются. Тогда хеджированию подлежат только те акции, которые относятся к экономике в целом, к фондовому рынку.

В итоге, при падении цены на фондовом рынке убыток будет компенсироваться от прибыли, которая получена от производных ценных бумаг.

Источники ценового риска

Для начала любая компания перед использованием хеджирования должна определить степень подверженности риску.

Компания считается подверженной риску, если выполняются следующие условия:

- Компания не имеет права сама устанавливать цены на исходную продукцию или услуги.

- Компания не может свободно устанавливать цену на выходную продукцию.

- Цены являются непостоянными на исходную или выходную продукцию.

Основные источники ценового риска

- Нереализованные запасы готовой продукции

- Будущий урожай

- Заключенные форвардные контракты.

Инструменты хеджирования

Хеджер и спекулянт используют одни инструменты, только используя по разному назначению. Хеджер страхует сделку с целью снижения ценового риска, тогда как спекулянт – осознанно принимает риск на себя, будучи уверенным в получении прибыли.

От формы организации торговли инструменты хеджирования бывают:

1) Внебиржевые – это форвардные контракты и товарные свопы. Сделки должны заключаться напрямую между клиентами или же при посредничестве дилера.

2) Биржевые – товарные фьючерсы и опционы. Сделки заключаются между Расчетной палатой биржи и контрагентом на биржах. Товары обязательно должны быть стандартизированы (нефть, газ, драгоценные металлы и продовольственные товары).

Внебиржевые инструменты хеджирования

Достоинством этих инструментов является внимание к требованиям конкретного клиента.

Недостатками есть низкая ликвидность этих инструментов, высокие накладные расходы, сложности в поиске контрагента, ограничения по размерам поставляемой партии, существование риска невыполнения обязательств контрагентами.

Биржевые инструменты хеджирования

Достоинства этих инструментов – высокая ликвидность рынка, высокая надежность сделки, низкие накладные расходы, доступность вести торговлю в любой точке планеты.

Недостатком является существование ограничений по типу товара, размеру партии и срокам поставки.

Стратегии хеджирования

Стратегия это совокупность инструментов и способов их применения для минимизации ценовых рисков.

Типы хеджирования – хедж покупателя и хедж продавца.

Хедж покупателя – когда компания планирует купить товары и хочет уменьшить риск, связанный с ростом цены. Способом хеджирования в таком случае будет покупка фьючерсного контракта, покупка опциона «колл» или продажа опциона «пут».

Хедж продавца – когда при планировании покупки партии товара, компания желает уменьшить риск из-за возможности уменьшения цены. Способы – продажа фьючерсного контракта, покупка опциона «пут», продажа опциона «колл».

Другие инструменты хеджирования

Самым простым способом хеджирования можно назвать полное хеджирование единичной партии товара. Тогда хеджер открывает позицию, а срок выполнения фьючерсного контракта выбирается наиболее близким к дате реальной сделки. Закрывается позиция в момент заключения сделки на рынке «спот».

Когда нужно хеджировать долгосрочные сделки, используют «перекат». Тогда сначала открывают позицию по сделкам самым близким по срокам, и в том случае если ликвидность увеличивается по срокам доставки более поздним, позиции по ближним сделкам закрываются, а по дальним – открываются.

Хеджирование при непрерывном цикле производства. Тогда на рынке «спот» всегда присутствуют открытые позиции с разными сроками поставки. Для того чтобы проверить какой товар подходит для хеджирования позиции на товарном рынке, проводят дополнительный анализ.

Если объемы сбыта значительно изменяются при изменении цен, то наблюдается ситуация «недохеджирования» или «перехеджирования». В любом случае риск увеличивается. Тогда применяют динамическое хеджирование, когда анализируется соответствие размера срочной позиции на рынке.

Стоимость хеджирования

Целью хеджирования является минимизация риска потерь, а неполучение прибыли. То есть необходимо всегда оплачивать снижение ценовых рисков но, как правило, и нести затраты тоже.

Целью хеджирования является минимизация риска потерь, а неполучение прибыли. То есть необходимо всегда оплачивать снижение ценовых рисков но, как правило, и нести затраты тоже.

Источниками издержек есть:

- При заключении сделки, хеджер передает свой риск другому контрагенту.

- Любая сделка требует расходов в плане разниц цен, и комиссионных платежей.

- С использованием инструментов «спот» необходимо понести затраты на гарантийный депозит, для обеспечения выполнения сделки участниками.

- Снятие с биржевого счета хеджера вариационной маржи, если фьючерсная цена движется в сторону позиций на рынке, и начисление на счет, если фьючерсная цена движется в обратную сторону.

Риски связанные с позицией, которая хеджируется

Полностью избавится от рисков невозможно. Главный риск хеджирования – это риск, связанный с изменением базисной цены. Базисный риск всегда сохраняется, потому что цены реального и срочного рынков не отличаются сильно, из-за арбитражных возможностей, которые сразу сводятся на нет.

Еще одним риском является системный риск, то есть риск, связанный с внезапными изменениями законодательной базы, введением новых ставок акциза, пошлины.

Основные принципы хеджирования

Программа хеджирования направлена на то чтобы трансформировать форму риска из неприемлемой в необходимую. Необходимо достичь оптимальное соотношение между стоимостью хеджирования и его преимуществами.

Также при составлении программы хеджирования нужно оценить возможные потери, которые можно получить, если отказаться от хеджирования. Тогда если потери незначительные, выгоды от хеджирования могут быть меньше, чем затраты на его осуществление, компания должна принять решение отказаться от хеджирования.

Также для контроля и управления процессом хеджирования программа учитывает разработку правил и процедур.

В чем преимущества хеджирования?

- Снижение ценового риска, обеспечение нормального функционирования финансового менеджмента за счет хеджирования валютных курсов и процентных ставок. Таким образом уменьшается динамика прибыли и существует возможность улучшения управления производственным процессом.

- Также грамотно построенная программа уменьшает не только риск, но и затраты на хеджирование. В итоге с помощью хеджирования увеличивается капитал и уменьшается стоимость средств, которые используются, стабилизируя доходы.

- Возможность привлечения кредитных ресурсов. Кредиты по захеджированным залогам даются по высокой ставке, тоже самое относится и к контрактам на поставку продукции.

Практические шаги:

- Определиться с торговой площадкой и срочный контракт, соответствующий ей по потребностям. Провести дополнительный анализ, чтобы найти такой контракт, который бы наиболее точно соответствовал динамике цен на реальный товар.

- Выбрать клиринговую кампанию, то есть ту, которая будет контролировать движение средств и давать гарантии на выполнение обязательств. Она должна иметь аккредитацию на бирже и биржевого брокера, с помощью которого будет выполняться торговые приказы.

- Заполнить формы и подписать договора на обслуживание.

- Открыть счет в выбранной клиринговой компании, с некой суммой денег, которая должна обеспечить гарантию выполнения обязательств по сделкам.

- Разработать стратегию хеджирования.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

utmagazine.ru

Хеджирование валютных и других рисков — PFL Advisors

Ваше преимущество

Актуальность

Ежедневно владельцы и менеджеры компаний сталкиваются с множеством разнообразных рисков. Ведя бизнес в условиях нестабильной политической ситуации, поставляя товары на экспорт, закупая импортное сырье, оплачивая аренду или кредитные платежи в иностранной валюте. Если политических рисков избежать сложно, то против валютных и сырьевых рисков есть проверенное средство – хеджирование.

Суть хеджирования

Хеджирование подразумевает управление производными финансовыми инструментами на бирже (опцион, фьючерс, форвард).

Хеджирование защищает компанию от потенциальных убытков, сглаживает динамику расходов и доходов компании, а также позволяет воспользоваться благоприятными изменениями конъюнктуры рынка.

Важно отличать хеджирование от спекуляции ценными бумагами. Хеджирование в первую очередь направлено на минимизацию рисков, оставляя возможность для экстра-дохода, а спекуляция – на зарабатывание прибыли при наличии крайне высоких рисков. В чем отличие хеджирования от спекуляции читайте в нашей статье.

Результат для клиентов

На основе внутренней статистики было выявлено, что клиенты PFL Advisors:

— зарабатывают на 20% больше прибыли;

— защищают финансовый результат от движений курса валют на срок от полугода до 2 лет;

— концентрируются на своем основном бизнесе, отдав решение вопросов с изменением цен на валюту и сырье профессионалам.

Почему PFL Advisors

Хеджирование от PFL Advisors – это инновация

Мы исполняем все стадии продукта: от разработки концепции до внедрения в корпоративную практику.

1. Разработка стратегии – опыт в стратегическом консалтинге позволяет нам увидеть проблемы клиента со стороны его бизнеса и предложить оптимальную стратегию хеджирования на финансовых рынках.

2. Финансовый инжиниринг – специалисты с математическим бэкграундом подберут финансовые производные инструменты для исполнения стратегии, вы получите расчет с учетом финансового результата конкретного проекта или бизнеса в целом.

3. Торговля финансовыми инструментами – наши специально обученные трейдеры исполнят сделки на бирже.

Эффективность и надежность

| Хеджирование от PFL Advisors | |

| эффективно | надежно |

| Количество посредников между компанией и рынком, влияющих на цену и риски хеджирования, сведено к минимуму | Отсутствуют риски контрагента, например, банка, который может не заплатить по договору хеджирования |

| Вы не платите деньги консультантам по разработке стратегии хеджирования, а также высокие проценты российским и зарубежным банками-посредникам | Наш основной партнер Московская Биржа имеет рейтинг кредитоспособности ВВВ – выше, чем у России в целом |

Оптимальная стоимость

Хеджирование является нестандартной услугой, поэтому к каждому клиенту нужен индивидуальный подход. На стоимость услуги влияют объемы сделки, сроки хеджирования и волатильность курса или цен на сырье. Исполнение хеджирования на бирже дает нам возможность использовать цену от первоисточника — рынка. Прозрачное ценообразование дает уверенность клиенту в выгодности сделки.

Мы гарантируем, что вы получите …

— финансовое консультирование

— разработку и исполнение стратегии хеджирования

— поддержку 24 / 7

… по цене ниже и с надежностью выше, чем у ведущих банков.

В первую очередь мы заботимся о результатах клиентов, гарантируя его достижение своим профессионализмом.

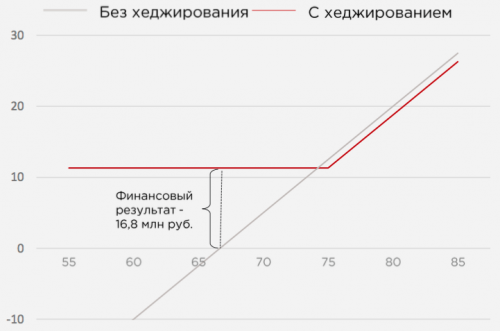

Пример валютного хеджирования из реальной практики

Компания обратилась к нам в конце января 2016 года, когда курс доллара был равен 78 рублям. В этом месяце была произведена поставка товара, по которой предстояло получить выручку через 6 месяцев в размере 1 500 000 долларов.

Компания опасалась, что курс доллара к июлю упадет ниже заложенного в бюджете уровня. Клиенту был открыт брокерский счет и предложена оптимальная стратегия хеджирования данной сделки, которая фиксировала курс на уровне 75 рублей за доллар.

К концу июля курс доллара значительно снизился до 63 рублей за доллар. Выручка без хеджирования в июле составила бы 94 500 000 рублей. Учитывая издержки в размере 100 000 000 рублей, это означало бы для компании убыток в размере 5 500 000 рублей.

В результате хеджирования, стоимость которого составила 1 200 000 рублей (1,02% от суммы контракта), компания получила выручку в размере 111 300 000 рублей.

Полученной выручки оказалось достаточно для покрытия рублевых издержек и получения чистой прибыли в 11 300 000 рублей. На рисунке показан финансовый результат от хеджирования в размере 16 800 000 рублей.

| Без хеджирования | С хеджированием | Эффект хеджирования | |

| Выручка, руб | 94 500 000 | 111 300 000 | 16 800 000 |

| Чистая прибыль / убыток, руб | -5 500 000 | 11 300 000 |

Узнать больше о том как правильно применять хеджирование вы можете из образовательных статей PFL Advisors.

Наши клиенты выбирают нас и зачастую на 100% отказываются от банков, предлагающих альтернативные услуги хеджирования.

pfladvisors.com