28. Формирование цен на биржевые товары. Как на бирже формируется цена

Что такое акции? Их виды, цены и правила обращения

Знакомы ли вам фразы: «владелец пакета акций», «хранить деньги в акциях», «инвестирование в акции» и т.д.? Что же это за финансовая единица — «акция», чем же она так привлекательна и полезна индивидуальному инвестору, то есть нам с вами? Подробнее в статье.

Что такое «акция»?

Акция — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Это определение взято из Федерального Закона «О рынке ценных бумаг» от 20.03.1996г., регулирующего в том числе выпуск и обращение акций.

Проще говоря, акция — это доля в уставном фонде акционерного общества, гарантирующая доходность, право голоса в принятии решений, возмещение вложенных средств при ликвидации. Те или иные гарантии зависят от вида акций.Для привлечения капитала компании выпускают акции, а затем делятся прибылью с теми, кто вложил свои средства в эти ценные бумаги (с акционерами).

Традиционно акции выпускались в бумажной форме, сегодня ее заменяют компьютерные реестры, брокерские базы. Приобретая пакет акций N-го количества одного предприятия, на руки вы, скорее всего, получите единый сертификат с указанием имени владельца и процентом ваших акций в общем числе выпущенных ценных бумаг, а не стопку бумажных носителей.

Существуют 2 вида акций:• обыкновенные;• привилегированные.

Обыкновенные акции дают право голоса на общем собрании акционеров и приносят прибыль в виде дивидендов.

Источник начисления дивидендов — чистая прибыль предприятия, то есть завершился финансовый год с прибылью — дивиденды пропорционально купленным акциям поступают на счета участников, нет прибыли — нет дивидендов.

Также общее собрание акционеров может принять решение о том, чтобы не выводить из оборота средства, не выплачивать дивиденды в текущем году или снизить их размер. Максимальную сумму возможную к выплате собранию рекомендует Совет директоров предприятия.

При ликвидации акционерного общества владельцы обыкновенных акций имеют право на часть имущества компании.

Привилегированные акции — дают право на получение гарантированного дохода, независимо от прибыльности предприятия, но не предоставляют право голоса на общих собраниях. Владельцы таких акций не участвуют в управлении, не принимают решений, но при ликвидации АО имеют право на первоочередное погашение стоимости ценных бумаг.

Дивиденды привилегированных акций фиксируются в процентах к бухгалтерской чистой прибыли (значительно отличающейся от прибыли в налоговом учете) или выражается в абсолютной денежной форме — конкретная цифра на 1 акцию.

Источником начисления дивидендов тут уже становятся резервные фонды и другие статьи, закрепленные уставом АО.

О некоторых второстепенных отличиях обыкновенных и привилегированных акций можно прочитать в Федеральном Законе «Об акционерных обществах» от 26 декабря 1995 г. с изменениями и дополнениями.

Как формируется цена на акции?

Цена или стоимость акции — величина непостоянная и имеет несколько значений:• номинальное;• эмиссионное;• балансовое;• рыночное.

Когда акционерное общество формирует свой уставной капитал и определяется с количеством акций, формируется стоимость номинальная:

Например, уставной капитал АО — 10 млн.руб.количество эмитированных акций — 5 тыс. шт.

Тогда, номинальная стоимость 1 акции = 10 000 000 / 5 000 = 2 000 руб.

Номинальная стоимость указывается на лицевой стороне ценной бумаги или фиксируется в реестре. Все обыкновенные акции одного предприятия имеют одинаковую номинальную стоимость.

Когда акция впервые размещается на открытые торги, она имеет эмиссионную стоимость. Если первые держатели покупают акции по цене, выше номинальной, АО получает свой первый эмиссионный доход (выручку).

Когда акция начинает свободно вращаться на вторичном рынке, покупаться и продаваться, ее стоимость определяется ценой рыночной. Рыночная цена — это показатель баланса между спросом и предложением, абсолютно аналогичный показателю на любой товар или услугу. На фондовых биржах рыночную цену называют котировками.

Когда на предприятие приходит аудиторская проверка, одним из пунктов оценки ликвидности является определение балансовой стоимости акций. На определенную дату фиксируется стоимость чистых активов, делится на количество выпущенных акций и получается необходимый показатель.Рыночную стоимость всегда сравнивают с балансовой, если знак неравенства в пользу последней — в будущем ожидается рост цен на акции.

Нас, как инвесторов, интересует исключительно цена рыночная. На котировки тех или иных акций влияет огромное количество факторов.

1. Внутренние факторы, связанные с деятельность предприятия:• повышение конкурентоспособности;• снижение цен;• ребрендинг/ введение новых брендов;• активная работа с медиасектором.

2. Внешние факторы, от деятельности предприятия не зависят:• объективная и субъективная оценка предприятия трейдерами — тут могут учитываться перспективы развития, стиль руководства, авторитет, опыт и т.д.;• действия правительства в сфере законодательства, налогов;• конкуренция;• цены на сырье и материалы;• колебания курсов валют;• деловая среда и состояние экономики.

Таким образом, цены на акции абсолютно не подконтрольны компаниям, рынку или государству, здесь может включаться человеческий фактор в принятии решений, глобальные катаклизмы, прогноз, слухи и многое, многое другое.

Спрос на акции может расти или падать в зависимости от сезона, конкретного месяца, так как трейдеры часто уделяют внимание историческим графикам, статистике ценовых маневров. Глобализация позволяет участникам биржи учитывать различные процессы, как бы далеко они не происходили. Интернет стер все границы.

Где обращаются акции?

Акции обращаются на фондовых биржах. Сегодня инвесторы вполне могут вести дела удаленным доступом к торгам через интернет-терминалы.

Наиболее значимые фондовые биржи России:• ММВБ;• РТС.

ФБ РТС состоит из двух рынков: биржевого и классического. На втором торги проходят только в долларах и с крупными пакетами акций.

Самые ликвидные и наиболее востребованные в торгах акции называются на биржах «голубыми фишками». К ним относятся акции таких гигантов, как ОАО «Газпром», РАО «ЕЭС России», ОАО «Сбербанк России», ОАО «Лукойл», ОАО «Сибнефть», ОАО «Ростелеком», ОАО «ГМК «Норильский никель».

В ряду акций «второго эшелона» около 30 предприятий, сделки с ними в разы уступают объемам «голубых фишек».

Еще несколько сотен предприятий имеют доступ к выставлению на торги своих акций, но их оборот ничтожно мизерный.

В защиту инвестиционной привлекательности фондовых бирж свидетельствуют несколько факторов:• законодательная регламентация;• динамичность;• широкий диапазон выбора стратегии по длительности, интенсивности, объемам;• свобода в управлении капиталом.

Но прибыльно торговать акциями нужно на уровне профессионала, дилетантство в этой сфере может дорого стоить.

Как купить акции?

Прямой доступ к торгам на бирже имеют только профессиональные инвестиционные компании с брокерской лицензией и аккредитацией на конкретной бирже.

Индивидуальные инвесторы (каждый из нас, решивший вложить N-ную сумму денег в акции) заключают с брокерами договора и за определенное вознаграждение передают им заявки на совершение тех или иных операций купли-продажи.

В «доинтернетовские» времена заявки передавались по телефону, сегодня этот процесс автоматизирован и усовершенствован. Заявки обрабатываются с помощью интернет-терминалов (компьютерных программ) в считанные секунды, инвестор в реальном времени:

- отслеживает ситуацию на рынке;

- автоматически анализирует показатели;

- следит за новостями и биржевыми графиками;

- наблюдает за формированием заявок.

И все это на экране собственного гаджета, разнообразие коих сегодня способно удовлетворить самые требовательные запросы. Доступ к бирже через терминал открывает брокер на основании договора.

Таким образом, купить акции сегодня можно в один клик, главное, чтобы этот клик был результатом взвешенного и обдуманного решения.

Как продать акции?

Акции можно продать двумя способами:1. Напрямую инвестиционной компании.2. Через брокеров.

Преимущество первого способа — скорость и простая схема операции, недостаток — заниженная цена, на порядок ниже рыночной.

Продажа акций через брокера подразумевает заключение договора на обслуживание, депозитарного договора, установление комиссионного вознаграждения. Распоряжение о продаже передается через терминал фондового центра или установленную на ваш компьютер программу. Выручка от продажи за минусом комиссионного вознаграждения поступает на счет клиента в считанные дни.

Итак, подведем итог.

1. Акция — это ценная бумага, ее владелец имеет право на часть прибыли предприятия.2. Акции бывают двух видов, отличающихся правами на доход и участие в принятии решений.3. Рыночная цена на акции формируется под влиянием множества факторов, в том числе и субъективных.4. Акции покупаются на фондовых биржах, после заключения договора с аккредитованным брокером.5. Самые прибыльные и ликвидные акции принадлежат компаниям категории «голубых фишек».6. Продать акции можно самостоятельно или обратившись к брокерам.

Акции, как инструмент инвестирования, могут разочаровать на коротких промежутках, но окупиться и стать стабильным источником дохода в долгосрочной перспективе. В любом случае, к работе с акциями нужно тщательно готовиться, а к капиталовложениям в эти ценные бумаги подходить со всей ответственностью.

antines.ru

Механизм установления курса акций на фондовой бирже : Экономика и Финансовая математика

Наверное, какой-то механизм на бирже есть, который запрещает подобные игры.

просто если вы истратили миллион, то должны подумать про запас. Оставьте 10 копеек и тогда ничего подобного не случится. Почему биржа должна думать за вас об этом?Реально акция, выставленная за копейку, "уйдёт" по максимальной цене спроса, весьма близкой к предыдущей цене сделки. Формально эту акцию на мгновенье купит сама биржа, чтобы в следующее мгновенье продать её "бидоносцу".

на самом деле как это выглядит технически (биржа купит, или сделка пройдёт через компьютер, установленный на бирже) - не столь принципиально. Биржа лишь получит свои комиссионные. Важно другое: каждый эмитент устанавливает свою собственную планку ограничений на волатильность инструментов и биржа регулирует этот процесс. Сильные эмитенты не допускают спредов выше 10%, в рискованной зоне возможны спреды до 100% в день, от -40% до +40%. Около 100. По этой оценке можно судить о надёжности эмитента и соответственно биржа включает их в котировальные списки.-- Чт мар 28, 2013 12:04:40 --

Здесь: http://www.finam.ru/investor/investments0000F/default.aspЦитата:

Рыночная цена обычно устанавливается на торгах на фондовой бирже и отражает действительную цену акции при условии большого объема сделок. Биржевой курс как результат биржевой котировки, определяется равновесным соотношением спроса и предложения. Цену предложения устанавливает продавец, цену спроса – покупатель.Котировка предполагает наличие двух цен: 1. Цена приобретения, по которой покупатель выражает желание приобрести акцию, или цена спроса (bid price) – цена бид. 2. Цена предложения, по которой владелец или эмитент акции желает ее продать, - цена предложения (offer price) – офферта.

Между ними и находится цена исполнения сделки, т.е. цена реальной продажи акций, называемая курсовой (рыночной) ценой.

не читайте финам, там муть. Но написано в данном случае правильно: цену устанавливают продавец и покупатель, и больше никто другой. Про ограничения на волатильность я написал выше.dxdy.ru

Как формируется цена на акции

Участники биржевых операций на фондовом рынке Англии часто задаются вопросом: как формируется цена на акции? Что влияет на понижение или повышение стоимости?

Перипетии биржевых предложений регулируются законами спроса и предложения, что соответствует макроэкономической теории.

Теперь о том, как происходит формирование цены акций на британском рынке.

Согласно теории макроэкономики, во главе всех операций на рынке стоит потребительский спрос.

Именно на конкретные запросы клиентской аудитории ориентируется вся деятельность ведущих компаний.

Самые знаковые события происходят на английских фондовых биржах:

- Ливерпульской.

- Манчестерской.

- Бирмингемской.

- Ноттингемской.

- Бристольской.

- Шеффилдской.

- Брэдфордской.

- Олдхэмской.

- Хаддерсфилдской.

- Лестерской.

- Ньюкаслской.

- Йоркской.

Непреложным законом рынка является аксиома: цена акций находится в прямой зависимости от потребительского спроса на продукцию той или иной компании.

Как только падает спрос и уменьшается интерес потребителей продуктов фирмы, компании или предприятия, цена акций незамедлительно реагирует на это. Она, соответственно, уменьшается.

Поэтому экономисты могут сделать вывод о том, что акции являются номинантом фондовых процессов, по степени востребованности которых можно судить о рентабельности и общей успешности компании.

Кто может быть участником торгов?

Рыночные процессы наполнены взаимными интересами покупателей и продавцов, что можно увидеть по ссылке: https://freedom24.ru/news/.

Участником торгов на биржах может быть любой концерн или финансовая корпорация, включающая в себя инвестиционные банковские структуры или хедж-фонды.

На долю корпоративных операций в Англии отводится достаточно большой процент. Но помимо них, участие в торгах на бирже могут принимать частные инвесторы.

Единственным условием для этого является владение определенной суммой денег, достаточной для того, чтобы включиться в рыночный процесс.

Чем выше личный капитал инвестора, тем шире его возможности.

В процессах на британском фондовом рынке могут принимать участие активные трейдеры, совершающие сделки внутри дня.

Не стоит забывать и о торговых роботах. Через них проходят огромные объемы торгов на рынках.

Действия участников данных категорий могут быть разными.

Каждый из них старается следовать своей стратегии, но совокупность предпринимаемых мер на бирже определяет определенный стиль внутри той или иной категории.

Практика показывает, что совершение сделок в рамках определенной стратегии является более успешной.

sprintinvest.ru

От чего зависит цена акций | Акции | Академия

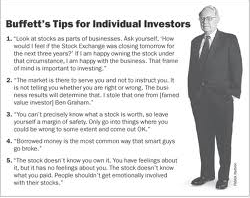

Котировки меняются каждый день под воздействием рыночных сил. Иными словами, цены акций меняются по законам спроса и предложения. Если тех, кто хочет купить акции (то есть предъявляет спрос), больше тех, кто хочет их продать (то есть формирует предложение), то цена акции будет расти. И наоборот, если на рынке больше людей хотят продать акции, чем купить, то предложение превысит спрос, и тогда курс акции упадет.

Разобраться в законах спроса и предложения не так уж сложно. Что действительно непросто, так это понять, почему одни акции инвесторы покупают, а другие обходят стороной. Ответ на этот вопрос кроется в умении понимать, какие новости следует считать для компании хорошими, а какие — плохими. Есть много способов научиться этому, и, какого бы инвестора вы ни спросили, у него почти всегда найдется пара собственных идей и стратегий.

Согласно общепризнанной точке зрения, динамика акций зависит от представлений инвесторов о реальной стоимости компании. Однако не следует ставить знак равенства между стоимостью компании и курсом ее акций. Стоимость компании — это ее рыночная капитализация, которая равна курсу одной акции, умноженному на число всех акций, торгующихся на бирже.

Например, компания, разместившая на бирже 1 млн акций, каждая из которых торгуется по цене $100, стоит меньше, чем компания, разместившая 5 млн акций, каждая из которых торгуется по $50 ($100 x 1 млн = 100 млн долларов, а $50 x 5 млн = 250 млн долларов).

Наконец, чтобы окончательно запутаться, надо также иметь в виду, что курс акций отражает не только стоимость компании на сегодня, но также ожидания инвесторов в отношении роста этого показателя в будущем.

Ключевой фактор, который определяет стоимость компании, — ее доходы. Доходы — это прибыль компании, без которой в долгосрочной перспективе не может существовать ни один бизнес. Если задуматься, это очень логично. Компания, которая не умеет зарабатывать деньги, недолго удержится на плаву. Открытые акционерные компании обязаны публиковать отчеты о прибылях и убытках четыре раза в год (то есть один раз в квартал).

В такие периоды, которые часто называют сезоном корпоративной отчетности, финансисты с Уолл-стрит отслеживают любые движения рынка. Если показатели компании превосходят ожидания инвесторов, курс акций взлетает. Но если компания не оправдывает надежд (т. е. ее результаты хуже, чем ожидалось), то акции падают в цене.

Конечно, отношение инвесторов к тем или иным акциям (которое, в свою очередь, определяет их курс) зависит не только от доходов. Это было бы слишком просто! Например, во время бума интернет-компаний капитализация многих технологических фирм выросла до миллиардов долларов, при этом ни одна из них не могла заработать даже самой скромной прибыли. Как мы знаем, это продлилось недолго, и очень скоро стоимость этих компаний снова упала в десятки раз.

И все же тот факт, что цены акций действительно менялись, доказывает, что на курс влияет не только прибыль компании, но и ряд других факторов. Инвесторы разработали сотни таких переменных, коэффициентов и индексов.

О некоторых вы могли уже слышать (например, о коэффициенте цена/прибыль), в то время как другие показатели настолько сложны, что пугают даже своими названиями: возьмите, к примеру, осциллятор Чайкина или схождение/расхождение скользящих средних.

Так от чего же зависит курс акций? Возможно, самым правильным будет ответить, что точно этого никто не знает. Некоторые считают, что предсказать изменение курсов невозможно, в то время как другие уверены, что графики и анализ предыдущей динамики цен позволит рассчитать нужный момент и для продажи, и для покупки. Единственное, в чем мы уверены, — это то, что курсы акций крайне волатильны и могут меняться в мгновение ока.

Кроме того, иногда компании делают свои акции дешевле — с помощью сплита.

Сплит — увеличение числа акций путем деления их в определенной пропорции. В результате дробления число акций растет, стоимость снижается, а капитализация компании остается прежней.

Например, в случае разделения в пропорции 2-к-1 число акций у инвестора увеличивается вдвое, а стоимость уменьшается наполовину: две новых акции по цене равны одной до сплита.

Предположим, некая компания выпустила в обращение 10 млн акций. В настоящее время они котируются по $40 за штуку. Таким образом, общая капитализация составляет 400 млн долларов ($40*10 млн акций = 400 млн). Компания решает провести дробление 2-к-1. К каждой имеющейся акции инвестор получает еще по одной непосредственно на брокерский счет. Теперь у него в два раза больше бумаг, однако их стоимость упала на 50% — с $40 до $20. Заметьте, капитализация осталась прежней ($20*20 млн = 400 млн). Реальная стоимость компании совсем не изменилась.

Вот минимум, который вы должны знать о цене акций:

- На самом базовом уровне курс акций определяется соотношением спроса и предложения.

- Курс одной акции, помноженный на общее количество акций, торгующихся на бирже, равен стоимости компании (или ее рыночной капитализации).

- В теории, оценка инвестором данной компании зависит от ее прибыли, но есть и другие индикаторы, которые используют инвесторы, чтобы предсказать динамику цен. Помните: в конечном счете курс акций определяют именно ожидания, настроения и личные оценки инвесторов.

- Существует множество теорий, которые пытаются объяснить, почему курсы акций изменяются именно так, а не иначе. Но, к сожалению, теории, которая могла бы объяснить все, не существует.

ru.insider.pro

Ценообразование на фондовой бирже для начинающих инвесторов.

Ценообразование на открытом рынке ценных бумаг – процесс достаточно сложный и многоплановый. Как известно, на цену акции могут влиять множество различных факторов - это могут быть политические, экономические, информационные и другие внешние влияния на рынок.

Однако, в основе ценообразования на фондовом рынке лежит банальный закон спроса и предложения и цена на акцию зависит от настроения «крупного капитала».Давайте же рассмотрим, как происходит ценообразование на примере Нью-Йоркской фондовой биржи – NYSE.На этой площадке торгуется огромное количество разных торговых инструментов, цены на которые необходимо постоянно контролировать. Контролем и исполнением ордеров на NYSE занимаются специальные члены фондовой биржи – Специалисты.Это максимально приближенные к рынку люди и стать специалистом очень сложно. Обычно это место передается по наследству.Итак, каждый специалист контролирует только одну акцию – он видит все отложенные и рыночные ордера трейдеров по данной акции и его задачей является совместить их между собой, чтобы удовлетворить как можно большее число участников одновременно.Иногда специалист может торговать и сам. Обычно, они торгуют очень большим объемом и редко ошибаются, поэтому, задачей большинства трейдеров является поиск возможности войти в рынок вместе со специалистом.Для общего понимания, представлю вам самый простой пример того, как действует специалист. Представьте, что по правую сторону от красной черты вы не видите ничего (для вас это конец графика), но специалист видит следующий шаг до изменений цены, то есть он видит отложенные ордера справа от красной черты.

ШАГ 1. Цена акции равна 10$. Специалисту поступает 15 маркет-ордеров на покупку (немедленная покупка по любой цене). Он смотрит за счет чего их можно выполнить – за счет 5 лотов на продажу по 10,50$ и 10 лотов по 11$. То есть, он видит шаг №2.ШАГ 2. Специалист поднял цену до 11$, выполнив при этом заказ на покупку 15 лотов. Нижние ордера остались нетронутыми.ШАГ 3. Специалисту поступает маркет-ордер на продажу 4 лотов. Он может выполнить его за счет 4-х лотов бай лимит, оставшихся со второго шага по цене 9,50$. Соответственно, он движет цену туда. 6 лотов селл-стоп по 9,00$ остались нетронутыми.ШАГ 4. На книгу специалиста поступает бай-маркет ордер на 6 лотов. Самый оптимальный вариант для специалиста – это выполнить его по цене 9,00 за счет селл-стоп ордера, оставшегося еще со второго шага.В это же время, поступают два отложенных ордера на продажу – 10 лотов селл-лимит по 10,50$ и 40 лотов – по 11,00$.ШАГ 5. На книгу специалиста поступает бай-маркет ордер на 20 лотов. Этот ордер ему остается выполнить только за счет новых ордеров по 10,50$ и 11,00$ (шаг 4). Соответственно, дальше он поведет цену на 11$.Естественно, это лишь идеализированная схема, так как на книгу специалиста одновременно поступает огромнейшее количество ордеров и бай-маркет и селл-маркет, которые сразу перекрываются.Таким образом, выходит, что специалисту нужно опускать цену при перевесе объемов продаж(предложение) и поднимать при перевесе покупок(спрос), пока не будет установлен баланс.

Пожалуйста, расскажите об этой статье своим друзьям через социальные сети. Спасибо.

tradergroup.ru

Котировки валют: как определить валютный курс

Курсы валют — одно из ключевых понятий для игроков рынка Форекс. Именно на колебаниях курсов валют и зарабатывают трейдеры. Покупая определенную валюту, трейдер рассчитывает на рост ее курса относительно другой валюты. Давайте разберемся, как формируется курс, от чего он зависит и что может дать понимание его тенденций и верный прогноз.

Официальные курсы валют

Существуют официальные курсы валют. В нашей стране устанавливает и публикует курсы иностранных валют по отношению к рублю Центральный банк Российской Федерации. Но, как правило, курсы валют коммерческих банков отличаются от курса Центробанка. Поэтому, если у вас возникает необходимость купить или продать валюту, вам приходится делать это по курсам конкретного банка, который в свою очередь, лишь ориентируясь на курсы валют Цнтробанка, устанавливает свой, выгодный для себя курс обмена валют.

При этом, котировки валют могут меняться по нескольку раз в день. Поэтому, когда говорят, что курс валют — это выражение стоимости одной валюты посредством другой валюты, не совсем верно. К этому определению обязательно нужно добавлять – «в определенный момент времени». Этот параметр очень важен для трейдера. Ведь от того, в какой момент времени он купил и продал ту или иную валюту, зависит его прибыль.

Курс валют на Форекс

На рынке Форекс торгуют валютными парами. Например, курс валютной пары «евро/американский доллар» (EUR/USD) равен такому-то значению. Предположим, что курс евро против американского доллара равен 1.2705. Это означает, что 1 евро стоит 1.2705 доллара США. На экране терминала вы будите видеть две цены. Нижняя цена Бид (bid), по которой можно продать евро и купить соответствующее количество долларов США. Вторая цена Аск (ask) — это цена покупки евро и продажи соответствующего количество долларов.

Курс на валютных биржах складывается из расчета спроса и предложения на конкретную валюту. И понимание того, как и по каким причинам формируется этот спрос и предложения, дает неоспоримое преимущество. Человек способный анализировать колебания курсов валют, может не просто выгодно продавать или покупать валюту. Курс обмена валют может быть инструментом для анализа экономики страны в целом, не говоря уже о верном ориентире при взятии кредита или покупке ценных бумаг.

Колебания курса валют

Колебания курсов валют зависят от многих факторов. Принято выделять несколько основных, оказывающих наиболее сильное давление на вес национальной валюты.

Прежде всего, это — эмиссия валюты. Если государство начинает интенсивно печатать деньги или увеличивать денежные массы в обороте, например, выдавая кредиты банкам, то это ведет к росту предложения национальной валюты. А когда предложения по валюте начинает превышать спрос, ее курс падает.

Еще один немаловажный фактор, формирующий спрос и предложения на национальную валюту, — внешнеторговый баланс. Закономерность простая — чем больше экспорта в стране, тем выше спрос на внутреннюю валюту, а, следовательно, выше ее курс. Импорт наоборот создает предложения на валюту. И соответственно, больше импорта – ниже курс валюты.

Существует еще такое понятие, как доверие к валюте. Так, например, если граждане страны, стремясь защитить свои сбережения от рисков связанных с изменением курсов национальной валюты, предпочитают хранить деньги в евро, то это ведет к повышению спроса на евро и повышению его курса. Такое же влияние оказывают крупные компании, выбирая при заключении контрактов ту или иную валюту.

Но движения курсов могут быть спровоцированы и другими факторами. Все, от стихийных бедствий до заявлений влиятельных политиков, может сильно повлиять на курс. Предугадать каждое движение невозможно, но, если изменения курса не подкреплены какими-то реальными экономическими событиями, такие движения кратковременны.

Поскольку текущие курсы валют — крайне важная информация, многие информационные сайты публикуют на своих страницах оперативные курсы валют. Обычно это самые популярные курсы — курс ЦБ евро и курс ЦБ доллар по отношению к рублю. Также многие сайты предлагают пользователям бесплатно установить информер курсов валют на своем компьютере. Таким образом, любой заинтересованный может иметь на рабочем столе своего компьютера автоматически обновляющийся информационный блок, где будет выводиться оперативная информация о курсах и тенденциях их изменений.

Полезные статьи по теме

fortrader.org

28. Формирование цен на биржевые товары.

Биржевые цены, часто называемые котировальными ценами (котировками), представляют собой цены специально организованных и постоянно действующих рынков, где на одних и тех же типовых условиях реализуются массовые, качественно однородные, взаимозаменяемые товары. Эти цены формируются открыто исходя из соотношения между спросом и предложением на продукцию, являющуюся предметом биржевой торговли. Они фиксируются по результатам ежедневно, проводимых торгов и оперативно передаются по спутниковой и телекоммуникационной связи крупнейшими информационными и телеграфными агентствами во все точки земного шара, подключенные к сети международной связи. Эти цены сравнительно легко доступны, но быстро устаревают. Биржевые котировки понимаются на условиях франко-склад биржи.

Биржевая торговля распространяется в основном на топливно-сырьевые и сельскохозяйственные товары.Цены биржевой торговли формируются в условиях взаимодействия большого числа продавцов и покупателей, что затрудняет влияние промышленных и торговых монополий на их уровни.Установление официальных биржевых котировок осуществляется котировальной комиссией, состоящей из брокеров и маклеров, ежедневно по окончании биржевой сессии.Наиболее часто биржевые котировки делятся в зависимости от характера сделок на цены реального (наличного) товара и цены фьючерсного рынка. На практике возможны также группировки биржевых котировок и по другим признакам. Отдельные виды цен взаимосвязаны и зависят друг от друга, но в то же время различаются по механизму формирования и уровням.Так, цены на наличный товар формируются исходя из соотношения между спросом и предложением на продукцию, имеющуюся в наличии. Они могут быть двух видов: цены по сделкам с немедленной поставкой (котировки "спот") и цены по сделкам с отдаленным сроком поставки (котировки "форвард"). Сделки на срок, или фьючерсные сделки относятся к операциям с товаром, не имеющийся в наличии на складах биржи.

29. Формирование цен на международных аукционах.

Аукционные цены - это цены, действующие на специально организованных на определенный срок в заранее обусловленных местах рынках публичной продажи по максимально предложенной цене на предварительно осмотренную покупателями партию товара или единичный товар. Аукционы могут проводиться с повышением или понижением стартовой цены.Классические аукционы организуются для продажи ограниченного числа товаров.На аукционах различают конечную цену (максимальную, по которой происходит продажа товара) и стартовую (начальную, в качестве которой нередко выступает конечная цена предыдущего аукциона).В ценообразовании на аукционах заметную роль играет государство, которое, выступая через свои организации в качестве подавца или покупателя, регулирует условия торговли, устанавливает в ряде случаев пределы изменения цен при продажах. Важное значение по ряду сырьевых товаров имеет и действие международных товарных соглашений, направленных на стабилизацию товарных рынков и способствующих поддержанию цен аукционов на определенном уровне.

Механизм формирования цен на аукционах отличается от механизма их формирования на биржах и торгах. В отличие от биржевых котировок аукционные цены устанавливаются только на наличный товар. Кроме того, аукционы проводятся не столь часто, как биржевые торги, и аукционные цены устаревают не так быстро, как биржевые котировки.

В целом, как показывает практика, уровень аукционных цен отличается от уровня цен в обычных коммерческих сделках.

В принципе более высокая цена аукционов по сравнению с ценами обычных сделок бывает из-за дополнительных расходов, связанных с организацией и проведением аукциона, особенностей условий платежа, предполагающих в ряде случаев кредитный характер сделки (платеж за купленный с аукциона товар может осуществляться частями). Более низкой цена аукциона может оказаться из-за стремления продавца сбыть сразу всю партию товара и в кратчайшие сроки.

studfiles.net