3 акции для тех, кто хочет заработать на буме электромобилей. Литий на бирже

Литий — новый лакомый кусочек для инвестора | Финансы

Цены на литий поднимаются к заоблачным высотам, мелкие добывающие компании спешат предъявить свои претензии на запасы редкого металла, а инвестиционные сайты раскалены докрасна из-за спекуляций вокруг его будущей динамики.

Литиевый фонд Global X lithium (NYSE ARCA: LIT), один из очень немногих доступных любому способов инвестировать в эту отрасль, за последние три месяца вырос на 25%, а с начала года общий объем активовlass='hint hint--bottom hint--rounded' data-hint='Активы под управлением — общая рыночная стоимость активов, которыми инвестиционная компания или финансовое учреждение управляет от имени инвесторов. Конкретные определения активов под управлением варьируются в зависимости от компании. Некоторые финансовые институты при расчете общей стоимости активов под управлением учитывают банковские депозиты, взаимные фонды и денежные средства; другие ограничиваются средствами в рамках доверительного управления, где инвестор возлагает на компанию всю полноту ответственности.'> активов под управлением фонда подскочил с 41 до 68 млн долларов.

Ситуация невероятно изменилась с 90-х, когда Департамент США по энергетике распродавал излишки запасов, а по всей стране закрывались шахты — гонка ядерных вооружений подошла к концу, и спрос на один из материалов, используемых при производстве водородных бомб, резко упал.

Но уже в 1991 году судьба этого металла радиально изменилась: Sony (TYO: 6758) выпустила на рынок литий-ионнные аккумуляторы, которые сегодня есть почти во всех электронных устройствах. Не каждый металл может похвастаться таким разнообразием применений!

Теперь же он обещает покорить еще более впечатляющие высоты: автомобильные компании во главе с Tesla (NASDAQ: TSLA) все активнее работают над созданием электротранспорта для массового рынка, используя улучшенную версию всё той же технологии.

Литий может стать ключевым материалом грядущей «зеленой» революции, послужив для создания накопителей энергии.

Однако когда речь заходит о механике ценообразования, легчайший металл в таблице Менделеева оказывается окутан завесой тайны.

Если литий будет неотъемлемой частью глобальной цепи поставок энергии, его рыночная непрозрачность может стать большой проблемой.

Начнем с самого простого вопроса. Сколько стоит литий?

По данным исследовательской компании CRU, на китайском спотовом рынке сырье, подходящее для производства батарей, стоит более 20 тыс. долларов за тонну.

Аналитики банка Macquarie Bank утверждают, что цена на китайский карбонат лития — в этой форме металл продается чаще всего — составляет около 7 тыс. долларов; при этом американский экспортный литий стоит всего 5 тыс.

Но на какой показатель ни взгляни, цены явно на подъеме. По оценкам CRU, китайская спотовая цена с середины прошлого года выросла почти в три раза — тогда она составляла 7 тыс. долларов. Macquarie, тем временем, отмечает, что китайские импортные цены на китайский же карбонат и экспортные цены на гидроксид лития уже достигли рекордно высокого уровня.

Это немного сбивает с толку, не так ли?

Тут есть две проблемы. Первая — это пугающее количество продуктов, которые производятся из этого металла — от стеарата лития (используется в промышленности для обезжиривания) до фторида лития (используется при выплавке алюминия) и бутиллития (используется в органическом синтезе).

Ценообразование для всех этих материалов рассчитывается, как правило, на основе цен на карбонат лития, который в основном используется для производства батарей.

Но и после этих разъяснений все достаточно сложно.

Существуют различные типы карбоната лития: более низкосортный материал, например, используется в керамической и стекольной промышленности, а более качественный — в производстве батарей. Но и литий-ионные аккумуляторы не одинаковы. Есть пять основных типов батарей, в каждом из которых используются разные соединения лития.

Дальше — хуже: вторая проблема с ценообразованием лития заключается в том, что торговля по большей части ведется между весьма ограниченным числом производителей и их клиентами.

Никаких биржевых торгов, никакого рынка систем хранения — остается лишь спотовый рынок, и тот весьма ограничен.

Это означает, что компании вроде CRU и Macquarie при оценке рыночной стоимости лития опираются в первую очередь на опубликованные сведения об объемах торгов. Это упражнение в статистике, и без того непростое, затрудняется еще и тем, что производственная цепь лития организована весьма сложно.

Суть в том, что ценообразование лития остается чрезвычайно непрозрачным.

Эта непрозрачность — прямой результат того, как устроен рынок лития. Всего четыре производителя контролируют около 85% поставок, пишут аналитики Macquarie.

Чилийская компания SQM ( NYSE: SQM) и американские FMC Corp (NYSE: FMC) и Albemarle Corp (NYSE: ALB) доминируют в сфере добычи лития, добывая металл из соленых озер в Чили и Аргентине. Albemarle также разрабатывает месторождение в штате Невада.

Четвертый производитель — австралийская компания Talison, ( TSE: TLH) которая производит литий на руднике Гринбушес в Западной Австралии. Но ее вряд ли можно назвать независимой: 49% ее акций принадлежат Albemarle, а остальные 51% — китайской Tianqi Lithium (SHE: 002466). Почти весь добываемый ей металл отправляется на переработку в Китай.

Эта олигополия создает реальную проблему для Tesla, которой потребуется около 27 тыс. тонн карбоната лития в год, чтобы достичь своей цели — 500 тыс. автомобилей в год к концу 2018 года. Этот объем, по оценкам Macquarie, составляет до 16% мирового потребления в прошлом году.

Судя по всему, Tesla надеется на новое поколение производителей. Компания подписала договоры о закупке будущей продукции с Bacanora Minerals (CVE: BCN), которая владеет месторождением в мексиканской пустыне Сонора, и с Pure Energy Minerals (CVE: PE), которая разрабатывает месторождение Clayton Valley в штате Невада.

Интересно, что при объявлении о сделке обе компании заявили, что литий будет поставляться дешевле текущей рыночной цены, поскольку цель Tesla — снизить стоимость своих батарей.

Множество других компаний делают ставку на ожидаемый литиевый бум, надеясь, что она многократно окупится.

Но действительно ли миру на самом деле нужно больше лития?

ru.insider.pro

Графики ETF Global X Lithium | Подробный график LIT

Резюме

Активно продаватьСкол. средние:

Покупать 4

Продавать 8

Индикаторы:

Покупать 0

Продавать 7

Резюме

Активно покупатьСкол. средние:

Покупать 10

Продавать 2

Индикаторы:

Покупать 9

Продавать 0

Резюме

Активно покупатьСкол. средние:

Покупать 12

Продавать 0

Индикаторы:

Покупать 8

Продавать 0

Резюме

ПродаватьСкол. средние:

Покупать 6

Продавать 6

Индикаторы:

Покупать 2

Продавать 6

Резюме

ПродаватьСкол. средние:

Покупать 5

Продавать 7

Индикаторы:

Покупать 1

Продавать 4

Резюме

Активно продаватьСкол. средние:

Покупать 4

Продавать 8

Индикаторы:

Покупать 0

Продавать 8

Резюме

Активно продаватьСкол. средние:

Покупать 0

Продавать 12

Индикаторы:

Покупать 0

Продавать 7

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

ru.investing.com

Цены на литий могут резко упасть из-за выхода на рынок Австралии

Из лития и кобальта делается примерно половина катода аккумуляторных батарей. Цены на цветные металлы — литий, кобальт, свинец и никель — выросли в три раза за последние три года во много благодаря растущему спросу на аккумуляторы со стороны производителей электроники и электромобилей. И рост рынка продолжится. Так, по данным Credit Suisse, продажи аккумуляторов к 2025 году вырастут до $59 млрд или в три раза по причине того, что производители начнут массового выпускать полностью электрические автомобили.

Одновременно наблюдались перебои с поставками кобальта, так как в Демократической Республике Конго, на которую приходится две трети всех мировых запасов, снова вспыхнула гражданская война. В результате, цены на кобальт выросли вдвое только за 2017 год — до $72 тыс. за метрическую тонну. Тем не менее, никель способен заменить кобальт в производстве катода благодаря развитию технологий, в то время, как литий, похоже, останется неотъемлемой частью аккумуляторов еще очень долго.

Неудивительно, что акции горнодобывающих компаний взлетели вслед за ростом цен на цветные металлы. Индекс Solactive Global Lithium, в который входят не только ценные бумаги добывающих компаний, вроде Albemarle и FMC, но и потребителей сырья — Tesla и BYD, с 2016 года вырос в два раза.

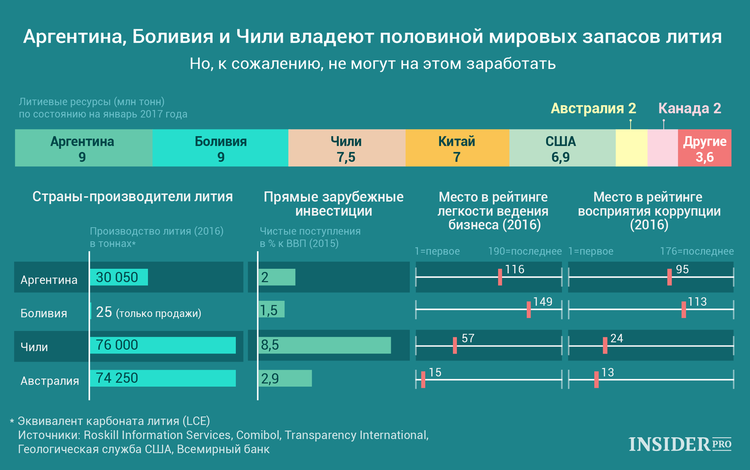

Между тем, ситуация на рынке лития, на котором доминировали Аргентина и Чили, начинается меняться с включением в игру Австралии. В частности, акции австралийской добывающей компании Galaxy Resources выросли в цене в шесть раз. Аналитики считают, что скоро Австралия создаст ситуацию профицита лития, и цены снова пойдут вниз. Это хорошо для производителей и потребителей электромобилей и не очень — для акций добывающих компаний и инвесторов, сделавших ставку на долгосрочный дефицит сырья для производства аккумуляторов.

Разговоры о несовершенстве литий-ионных батарей продолжаются. Ученые всего мира пытаются найти им замену. Кто-то считает, что будущее за проточными батареями, кто-то продвигает идею алюминий-ионных. Тем временем ученые из Национальной лаборатории имени Лоуренса в Беркли, работающей при Министерстве энергетики США, заявили, что удвоили емкость литий-серных аккумуляторов.

hightech.fm

Инвестирую в литий | Прибыльный Форекс

Продолжаю делиться своими идеями по инвестированию. Недавно я вложил деньги в литий. Кто читал первую статью из этой серии об инвестиции в золото, знают, что я не ивестирую напрямую в сырье, а делаю это посредством покупки ETF фондов. Сегодня я расскажу о том, почему я принял решение купить немного лития.

Где используется литий

Литий — это щелочной металл, который имеет различные сферы применения в промышленности. Основным вопросом при добыче лития является сложность его выделения. Этот процесс очень энергозатратный. Да и выделять мы его пока научились только из земельных пород.

Области применения лития очень обширны: полупроводники для термоэлектропреобразователей, производство аккумуляторов, изготовление лазеров и оптики, также литий используется в металлургии, в качестве окислитилей и даже в пиротехнике.

Основные регионы, где сосредоточены запасы лития — это Южная Америка, Россия, Австралия, Китай и США.

Очень крупная доля потребления лития приходится на аккумуляторные батареи, как промышленного, так и бытового назначения. За последние 10 лет потребление лития выросло более чем в 2 раза. Значительно изменилась и структура потребления лития.

По прогнозу Deutsche Bank к 2025 году доля использования лития в аккумуляторах будет продолжать расти. Уже сейчас можно найти сообщения о том, что появляются новые идеи относительно усовершенствования батарей, которые могут потеснить литий, но когда мы перейдем от идеи до промышленного производства — это вопрос.

Спрос и предложения лития в мире

По прогнозам того же Deutsche Bank потребление лития к 2015 году может утроиться.

Найти однозначной информации по перспективам увеличения производства лития в мире мне не удалось, однако, по мнению некоторых экспертов, только один завод Тесла (производство электромобилей) будет требовать всего текущего объема производства лития для выхода на заявленные мощности.

Дополнительному спросу на литий также способствуют законы по уменьшения уровня выброса CO2 в атмосферу. Информации о том, что лития хватит всем и ни у кого нет ожидания дефицита, я не нашел. Это наводит на мысль, что спрос будет, а возможно, даже будет определенный дефицит, что заставит цены расти.

Текущие цены на литий

Если посмотреть на график цены лития, то мы можем увидеть уверенный рост

Также, если посмтреть на график фонда G-X Lithium ETF(LIT), то виден рост, начиная с 2016 года, а также значительное увеличение объемов.

С точки зрения спекулятивной инвестиции необходимо было заходить сюда год назад, но с точки зрения среднесрочной перспективы мне нравится эта идея. Здесь есть как фундаментальные факторы, которые двигают спрос на литий вверх, так и график говорит о том, есть большая вероятность продолжения движения вверх.

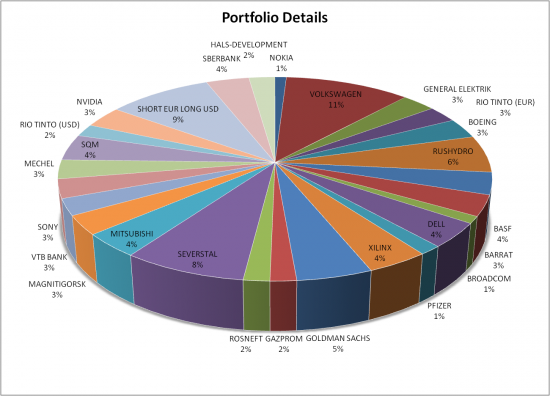

Я купил LIT через брокера Finam по 28,7, а потом докупил по 28,3. Мои ожидания — это выход в течении года на цену 32-34 долара. Эта инвестиция является диферсификацией моего портфеля, состоящего в основном из памм счетов под моим управлением Profitaizer и Profi_night. О результатах моих инвестиций читайте в ежемесячных отчетах.

Предупреждение:

Уважаемые читатели, Вы всегда должны помнить, что данная статья является субьективным мнением автора и не является рекомендацией или призывом к действию. Прежде чем осуществлять вложения своих денг Вы должны проанализировать ситуацию самостоятельно и принять свое собственное решение. Только Вы несете ответственность за свои инвестиции.

Ссылки: https://www.metalary.com/lithium-price/, https://www.barchart.com/etfs-funds/quotes/LIT/technical-chart#/, https://www.greentechmedia.com/articles/read/Is-There-Enough-Lithium-to-Maintain-the-Growth-of-the-Lithium-Ion-Battery-M, http://www.mining.com/web/lithium-supply-demand-story/

Понравилась статья? Поделитесь с друзьями!Похожие посты

profit-fx.ru

Новая нефть. Как заработать на инвестициях в литий | Финансы и инвестиции

Редкий актив

На сегодняшний день подтверждено 14 млн тонн запасов лития. Его добыча в прошлом году составила порядка 35 000-38 000 тонн. 40% добываемого металла идет на производство аккумуляторов, 26% используется при изготовлении керамики и стекла, 13% приходится на выпуск смазочных материалов, 7% применяется в металлургии, 4% — в выпуске систем кондиционирования, по 3% используются в медицине и при производстве полимеров.

Соответственно, драйверами роста это сырье обеспечивает производство аккумуляторов, керамики и стекла. Объемы выпуска керамики и стекла, по некоторым оценкам, будут увеличиваться не больше чем на 6-8% в год, поэтому основным для анализа перспектив лития остается рынок аккумуляторов для мелких, крупных мобильных и стационарных платформ.

К мелким мобильным платформам относится бытовая электротехника, мобильные телефоны, ноутбуки и другие подобные устройства. В стандартной ячейке аккумулятора мощностью 9 Вт содержатся 0,75 грамма лития. Например, в батарейке iPhone 7 содержится 1 грамм этого металла. Из этого становится ясно, почему ранее проблем с энергоресурсом не было: за 2017 год Apple потребила 0,58% мировых объемов добычи.

На производство смартфонов по всему миру ушло лишь 2% совокупно добытого лития, а продано было 1,5 млрд таких устройств. Таким образом, этот сегмент не оказывает сколь-нибудь заметного влияния на рынок лития.

Вслед за Tesla

Ключевым драйвером для роста потребления лития станет переход к возобновляемым источникам энергии и электротранспорту. Крупные мобильные платформы — это электромобили, в том числе автобусы и грузовики на электрической тяге. Именно их производство будет формировать основной спрос на литий: для автомобильной батареи необходимо в 50 000 раз больше лития, чем для телефона.

Для одной Tesla Model S в базовой комплектации нужно 52,5 кг этого металла. У Tesla есть определенные проблемы с производством Model 3, которые замедляют выход на рынок новых моделей. К июлю текущего года ситуация должна нормализоваться, и Tesla сможет производить по 10 000 машин в месяц.

Для выпуска электрогрузовика Semi Truck, которому после 2020 года предстоит совершить революцию в логистической отрасли, стоимость которой оценивается в $1 трлн, будет использоваться в среднем порядка 100 кг лития.

К 2023 году массовое производство электромобилей начнут Mercedes, BMW, Toyota, Ford, Audi, Porsche, Volvo, Huyndai, Honda и другие. При росте продаж на 20% эти компании произведут почти 15 млн электрокаров. На это к 2025 году потребуется 98 000 тонн лития ежегодно, что в 2,8 раза превосходит нынешний уровень совокупной добычи. При этом автомобильный рынок будет лишь вторым по объемам потребления этого металла.

Новая энергетика

Главным потребителем лития будут стационарные платформы, то есть батареи высокой емкости и мощности, низкой плотности и стоимости для хранения возобновляемой энергии. Литий применяют в мобильных платформах из-за его способности повышать плотность, с помощью которой достигается большая энергоемкость, но при этом цена такого аккумулятора повышается. В одном крупном аккумуляторе в среднем содержится до тонны лития, а энергохранилище может состоять из десятков тысяч таких аккумуляторов.

Другие решения, не использующие литий, находятся в стадии разработки, поэтому ожидать прорывов в этой сфере ближайшие 10 лет не приходится. Между тем литий-ионные батареи с каждым годом падают в цене, что повышает спрос на данный продукт. Сейчас стоимость одной батареи мощностью в киловатт — $195, а к 2025 году она упадет до $90.

Финальная стоимость литий-ионного хранилища Tesla на юге Австралии, которое может обслуживать 2 млн человек, составляет примерно $50 млн. Для постройки этого хранилища энергии, которой хватит на покрытие нужд 200 млн человек, к 2025 году будет потрачено около $2,1 млрд. Это не очень большие затраты для энергетической индустрии.

Для реализации этого проекта необходимо добыть 500 000 тонн лития. При текущих объемах добычи это попросту невозможно. Ведущие аналитики называют электромобили ключевым драйвером спроса на литий, однако стационарные системы во многом будут преобладать на этом рынке, особенно к 2020 году, когда цена на литий опустятся ниже $150.

В результате до 2025 года ежегодный прирост потребления лития для производства стационарных платформ составит порядка 40%. К этому времени индустрия будет потреблять не меньше 202 000 тонн этого металла.

Трудности добычи

Месторождения лития находятся в солончаках. Из них откачивается рассол, который выдерживается на солнце, а затем проходит химическую обработку. Длятся такие проекты в среднем по пять лет. До двух лет уходит на изучение предполагаемого месторождения и создание экономических условий для реализации добычного проекта. Около полутора лет ведутся геологоразведочные работы. Упомянутый способ добычи является самым дешевым, так как требует только больших объемов воды. Однако из-за особенностей почв, из которых добывается литий, обеспечить доступ к воде в необходимом количестве обычно затруднительно.

Средняя стоимость разработки месторождения указанным способом — $14 млн, но если добыча происходит горнорудным путем, то стоимость может доходить до $85 млн. По нашим оценкам, в 2025 году мировая добыча лития должна вырасти до 320 000 тонн. Однако достичь таких объемов производства к этому времени будет сложно, поскольку литий с месторождений, которые разрабатываются сейчас, начнет поставляться только через четыре года.

Между тем корпорации Tesla необходимы бесперебойные поставки лития. С учетом того, что объем предзаказов на Model равняется 530 000, у Tesla неизбежно возникнут трудности с сырьем, хотя Илон Маск и договаривается с будущими поставщиками лития об эксклюзивных поставках.

Как заработать на этом

Корпорации, которые добывают литий, — Albemarle, Sociedad Quimica y Minera de Chile и FMC — чувствуют себя прекрасно. Акции этих компаний интересно рассмотреть на предмет инвестирования.

Albemarle Corp. (ALB) добывает и обрабатывает бром, литий для различных отраслей промышленности, а так же предоставляет каталитический крекинг для нефтеперерабатывающей индустрии.

Компания работает в Северной и Южной Америке, Европе, на Ближнем Востоке, в Африка и в АТР. Это обеспечивает высокую степень диверсификации и снижает несистематические риски для Albemarle.

ALB контролирует 35% рынка лития, за 2016 год оборот от его продаж вырос на 22%. Три главных месторождения компании — это Salar de Atacama в Чили, Silver Peak в США и 49% Talison Lithium в Австралии (51% в собственности КНР). География присутствия обеспечивает компании конкурентное преимущество при выполнении международных заказов. Albemarle также разрабатывает новое месторождние в Аргентине.

Выручка ALB в 2017 году составила $3 млрд с маржинальностью 16,3%. За последние пять лет выручка и прибыль увеличлись на 11% и 27% соответственно. Особенно радует инвесторов средний рост выручки 16% за последние три квартала 2017 года.

ROE за три года достиг пика на уровне 24, ROA также на максимуме — 10,35. Бизнес-стратегия и стабильные финансовые показатели делают Albemarle инвестиционно привлекательной компанией. Более того, Albermarle постоянно обсуждает возможность увеличения квоты на добычу лития в различных странах. Целевая цена по Albermarle — $181,59 до конца 2018 года.

FMC Corp. (FMC) — корпорация, которая развивает три сегмента бизнеса: FMC Agricultural Solutions, FMC Health & Nutrition, и FMC Lithium. Ориентированный на производство лития сегмент существует с 2014 года. На него приходится 8% всего оборота компании, в среднем за последние три года он растет на 7,7%.

Пока этот рост не соответствует нашим будущим прогнозам, однако мы считаем, что в течение двух лет произойдет резкий скачок продаж. Для увеличения маржинальности сегмента компания выкупила полную вертикальную цепочку от добычи лития до продажи готового материала производства батарейки.

Выручка за последние 12 месяцев выросла на 6% и достигла $2,8 млрд при маржинальности в 13,1%. Работая в индустрии по добыче лития, FMC пытается выстроить вертикальную структуру своего бизнеса. Благодаря этому клиенты получают готовый продукт без каких-либо дополнительных расходов. Целевая цена по FMC — $110 до конца года.

Sociedad Quimica y Minera de Chile SA (SQM) производит химические удобрения для сельского хозяйства, а также поставляет для промышленности йод и литий. У компании есть несколько месторождений в Чили общей площадью 44 кв. км, также Sociedad Quimica y Minera de Chile SA является совладельцем Cauchari-Olaroz в Аргентине.

За 2017 год SQM показала рост выручки в 11,2%, до $2,15 млрд. Маржинальность бизнеса составляет 18,7%, ROE — 12,14%, ROIC — 7,85%. Компания наконец смогла урегулировать свой конфликт с чилийским правительством.

Доля в проблемном активе была продана конкуренту Albermarle. Однако SQM придется выплатить штраф в $17,5 млн, а также перечислять повышенные роялтис Чили от эксплуатации шахты Atacama. Однако есть и позитивная сторона: чилийские власти увеличили для SQM квоту на добычу лития до 2030 года до исторического максимума в 2,2 млн тонн. Это дает компании мощное конкурентное преимущество. Целевая цена по SQM — $85 до конца года.

www.forbes.ru

Инвестируем в литий и его производителей.

Щелочные металлы представляют собой мягкое и достаточно легкое вещество. Они растворяются в холодной воде, они разлагаются на воздухе. Литий самый легкий и самый твердый из металлов этой группы. Он хранится в минеральном масле или в инертных газах. Применение лития.Основное применение литий нашел в химических источниках тока. Из лития изготовляют аноды химических источников тока (аккумуляторов, например литий-хлорных аккумуляторов) и гальванических элементов с твѐрдым электролитом (например, литий-хромсеребряный, литий-исмутатный, литий-окисномедный, литий-двуокисномарганцевый, литий-иодсвинцовый, литий-иодный, литий-тионилхлоридный, литий-оксидванадиевый, литий-фторомедный, литий-двуокисносерный элементы), работающих на основе неводных жидких и твѐрдых электролитов (тетрагидрофуран, пропиленкарбонат, метилформиат, ацетонитрил). Запасы лития В мире имеется лишь небольшое число литиевых месторождений, разработка которых экономически выгодна, однако объемы выявленных мировых ресурсов лития адекватны перспективному уровню спроса на этот металл. Наибольшая часть всех известных природных ресурсов лития сосредоточена в Чили. Крупные залежи имеются также в ряде других стран, в частности в Аргентине, Австралии и Китае. Подтвержденные мировые запасы лития оцениваются USGS на начало 2010 года в 9,9 млн.т. Наиболее крупными запасами лития располагает Чили, с долей в мировых запасах 76%. Заметным владельцем запасов также является Аргентина с долей 8%, Австралия с долей 6% и Китай сдолей 6% вДобыча по странам крупнейшими странами-продуцентами лития являются Чили, с долей в мировой добыче 42% и Австралия с долей 25%. Кроме того заметными продуцентами также являются Китай, Аргентина, Португалия, Канада, Зимбабве и Бразилия и ряд других стран. Россия с учетом достаточно небольших запасов занимает в производстве лития низкие позиции, и находится среди других стран мировых запасах. Производители: в связи со снижением спроса в 2009 году на литий в автомобильной и химической промышленности большинство компаний-продуцентов снизили производство. Основными производителями лития в 2009 году стали компании Talison (Австралия) c долей в мировом производстве 24%, Чилийская компания SQM с долей в мировом производтве 27,6%, компания FMC, расположенная в Аргентине с долей 14%, компания Rockwood с долями 19% (Чили) и 3,1% (США), а также другие компании, занимающие в общем объеме производства не более 4,3%. Потребление лития в мире по данным Rockill в 2009 году потребление снизилось меньшими темпами, чем производство, на 5,7% до 116 тыс.тонн карбоната лития. Потребление по отраслям промышленности распределилось следующим образом. На долю химической промышленности потребление составило 31% карбоната лития. На долю химических источников тока отребление составило 23%. Доля в потреблении смазочных материалов составила 9%. Меньшие доли в потреблении металла заняло использование лития в обработке воздуха, алюминиевой промышленности, а также производстве пластмасс и резин и фармацефтической промышленности. Отметим также, что в 2010 году по оценкам аналитиков METALRESEARCH и данным Rockill потребление карбоната лития увеличилось на 6% до 123 тыс.тонн. Прогноз потребления лития до 2020 Согластно базовому прогнозу Rockill с корректировкой аналитиков METALRESEARCH объем мирового потребления карбоната лития будет расти в среднем по 5-6% в год и к 2020 году вырастет на 83% (по отношению к 2010 году). Это произойдет благодаря с росту его использования в химических источниках тока. Согласно оптимистическому сценарию потребление лития к 2020 году вырастет почти в два с половиной раза при условии восстановления лития из отработанных химических источников тока, а также использованным в другой промышленности На долгосрочный период инвестирую в чилийского мирового лидера на рынке лития SQM http://www.sqm.com и рекомендую долгосрочным инвесторам присмотреться к этому гиганту. Акции этой компании торгуются на NYSE http://www.nyse.com/about/listed/sqm.html Еще хочу выложить структуру своего портфеля на иностранных биржах правда для конструктивной критики и обсуждения, правда хочу добавить, что нефтегазовый сектор весь в основном у меня на наших биржах

smart-lab.ru

3 акции для тех, кто хочет заработать на буме электромобилей | Финансы

Спрос на акции компаний, связанных с литием, в частности с его добычей резко вырос еще в 2016 году. Революция электромобилей, которую возглавила Tesla (NASDAQ: TSLA), стимулирует спрос на серебристо-белый металл, так как из него делают литий-ионные батареи, дающие энергию электромобилям.

Поставки первого бюджетного автомобиля Tesla, Model 3, начались в июле, у компании уже около полумиллиона предварительных заказов. Кроме того, следует учесть бурное развитие китайского рынка электромобилей и тот факт, что сейчас все крупнейшие мировые автопроизводители готовятся к выпуску электромобилей.

Итак, какие акции позволят разбогатеть благодаря революции электромобилей?

Акции компаний, добывающих литий

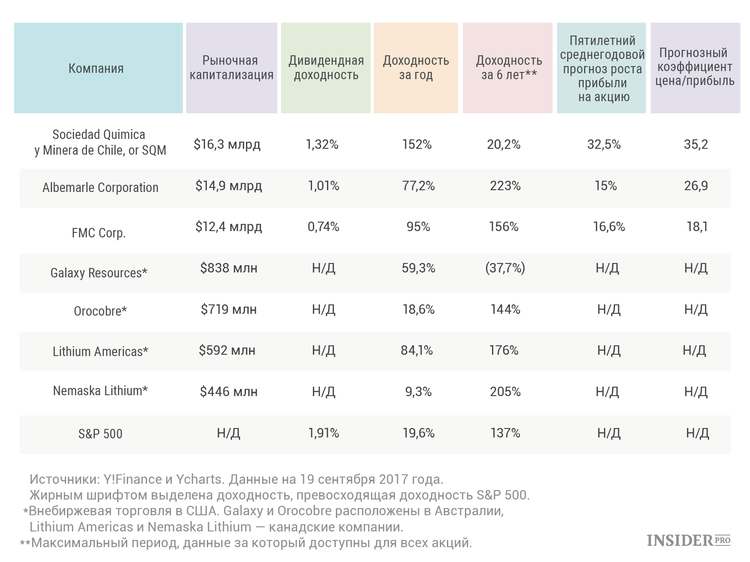

Вот акции добывающих литий компаний с рыночной капитализацией более 300 млн долларов, которые торгуются на бирже США.

Albemarle, SQM и FMC — крупнейшие литиевые компании, чьи акции торгуются на одной из основных бирж США, при этом ни для одной из них добыча лития не является единственным видом бизнеса. Таким образом, эти акции — лучший выбор для большинства индивидуальных инвесторов, желающих заработать на литии.

Кроме них, есть несколько небольших молодых добывающих компаний и множество совсем крошечных игроков рынка. Их акции в той или иной степени спекулятивны, и большинство из них не приносят прибыли. Молодым добывающим компаниям требуются огромные суммы денег, не говоря уже о времени, чтобы перейти от разведки к приносящей прибыль добыче — и подавляющее большинство не доживет до этого момента. Только инвесторам, допускающим для себя высокую степень риска, имеет смысл думать об инвестировании в акции таких компаний.

Albemarle, крупнейший в мире производитель лития

Albemarle (NYSE: ALB) занимает лидирующие позиции на рынке лития, брома и очистки катализаторов. Оценки долей компаний на рынке лития сильно различаются в зависимости от источника, но можно с уверенностью утверждать, что Albemarle из Северной Каролины является крупнейшим в мире производителем лития, а чилийская SQM занимает второе место.

По мнению отраслевого эксперта Джо Лори, который возглавляет Global Lithium, доля Albemarle составляет 22%, SQM — 21%, китайской Jiangxi Ganfeng — 12%, FMC — 10%, китайской Sichuan Tianqi — 10%, а все остальные компании занимают 25% рынка. За последние два года эти цифры могли измениться, однако самое главное, что нужно запомнить — это то, что крупнейшие доли рынка принадлежат Albemarle и SQM, а доля китайских компаний растет.

У Albemarle три независимых источника лития:

- Салар-де-Атакама в Чили (литий добывается в подземном соленом озере).

- Силвер Пик в штате Невада (также соленое озеро).

- Совместное с Tianqi предприятие Talison Lithium в Западной Австралии (литий добывается из твердой породы).

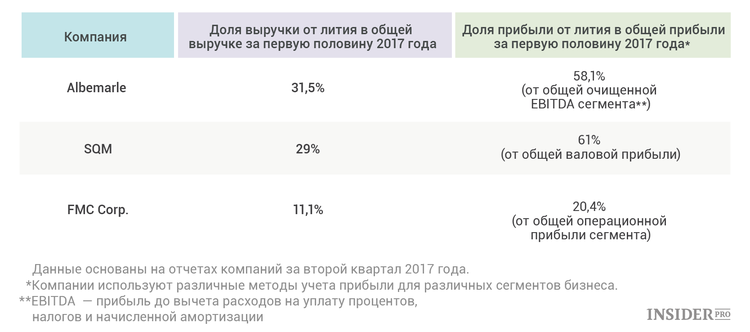

Выручка Albemarle от добычи лития во втором квартале 2017 года выросла на 55% до 243,8 млн долларов и составила 33% от общей выручки компании. Показатель EBITDA (прибыль до вычета расходов на уплату процентов, налогов и начисленной амортизации) литиевого сегмента вырос на 80% до 115,2 млн долларов. Это 60% от совокупного EBITDA компании. Рост прибыли ускорялся быстрее, чем рост выручки, так как спрос на литий опережает предложение и это ведет к росту цен. Таким образом, результаты этого направления бизнеса выросли благодаря увеличению объемов продаж и более высоким ценам. Аналогичную динамику демонстрируют и показатели компаний SQM и FMC.

Albemarle расширяет производство, чтобы не отставать от растущего спроса на литий:

- В начале 2017 года компания объявила, что чилийские власти одобрили увеличение добычи лития, достаточное для того, чтобы местное производство карбоната лития для батарей было увеличено с 70 до 90 тыс. тонн в год за следующие четыре года. В начале 2016 года компания получила одобрение на увеличение этого показателя с 24 до 70 тыс. тонн.

- В марте 2017 года компания объявила, что Talison Lithium удвоит производство литий-карбонатного эквивалента, доведя его до 160 тыс. тонн в год. Расширение производства начнется во втором квартале 2019 года.

В будущем Albemarle может получить еще один очень перспективный источник лития. Осенью 2016 года она объявила о соглашении с Bolland Minera S.A. об эксклюзивных правах на разведку и добычу лития на месторождении Антофалла в аргентинской провинции Катамарка. Тогда компания заявила, что это месторождение получит статус крупнейшего литиевого месторождения в Аргентине.

Аналитики Уолл-стрит ожидают, что прибыль на акцию Albemarle будет расти в среднем на 15% в течение следующих пяти лет. Это ниже прогноза для SQM (32,5%), но выше, чем прогноз для FMC (13,7%). Весьма вероятно, что реальная прибыль Albemarle окажется выше прогноза, так как компания регулярно показывает результаты, лучше прогноза.

SQM — акция для инвесторов, склонных к риску

У Sociedad Quimica y Minera de Chile, или SQM (NYSE: SQM), пять направлений бизнеса: литий и производные, специальные подкормки для растений, йод и производные, промышленные химикаты и калий. Принадлежащее ему месторождение лития находится вблизи месторождения, принадлежащего Albemarle, в соляной пустыне Атакама. Как и Albemarle, чилийская SQM добывает хлорид лития и другие минералы из находящегося под землей рассола. Затем он производит карбонат лития, гидроксид лития и другие вещества.

SQM, которая также расширяет производство лития, в прошлом году имела сильный свободный денежный поток (FCF), значительно превышавший чистую прибыль компании.

В графиках: Почему миру нужно больше литияТем не менее, покупку этих акций следует рассматривать только инвесторам, допускающим высокую степень риска, так как для SQM характерны риски, связанные с развивающимися рынками, включая политические и валютные.

В 2015 году компания оказалась замешана в финансовом и политическом скандале, который привел к увольнению ее генерального директора и вынужденной отставке бывшего председателя совета директоров, который когда-то был зятем покойного диктатора Аугусто Пиночета.

Совокупная доходность SQM с 1 июля по 19 сентября выросла на 89%. Акции литиевых компаний заметно выросли за этот период. Однако рост акций SQM может быть обусловлен в значительной степени июльскими сообщениями о том, что китайская компания заинтересована в покупке значительной доли в SQM. Вступать в игру, тем более когда она уже в разгаре, опираясь только на рыночные слухи, рискованно, так как если спекуляция не увенчается успехом, акции могут рухнуть так же быстро, как росли.

FMC: Есть преимущества, но литиевый бизнес относительно невелик

У FMC (NYSE: FMC) три направления бизнеса: добыча лития, решения для сельского хозяйства, а также здравоохранение и питание, но последнее направление скоро будет передано DuPont. Компания из Филадельфии показывает отличные результаты, однако доля литиевого бизнеса в ее общей выручке и прибыли (11% и 20%, соответственно, во втором квартале) заметно ниже, чем у Albemarle и SQM. Таким образом, ее акции не подходят инвесторам, которые хотели бы инвестировать именно в литиевый бизнес.

Тем не менее, FMC также расширяет свое производство лития, чтобы удовлетворить высокий спрос на сырье для батарей. В мае компания представила трехэтапный план, который позволит ей довести объем производства гидроксида лития по меньшей мере до 30 тыс. тонн к 2019 году. Реализация первого этапа плана началась во втором квартале 2017 года.

FMC утверждает, что она самая вертикально интегрированная компания в отрасли. Ей принадлежит месторождение лития Salar del Hombre Muerto в Аргентине, а также обрабатывающие и производственные мощности, на которых из хлорида лития получается карбонат лития, который затем перерабатывается в такие продукты, как металлический литий, гидроксид лития, бром и гипохлорид. Ни у Albemarle, ни у SQM нет собственных месторождений лития в Чили.

Ранее в этом году FMC объявила о покупке части бизнеса DuPont по производству веществ для защиты растений. По мнению Европейской комиссии, DuPont должна была избавиться от этого бизнеса перед объединением с Dow Chemical. Взамен DuPont получит бизнес FMC по производству товаров для здоровья и продуктов 1,2 млрд долларов наличными. FMC ожидает, что эти транзакции будут закрыты 1 ноября.

Подготовила Лиза Добкина

ru.insider.pro