Инвестиции в ОФЗ — что это такое и как работает. Офз на бирже

котировки гособлигаций ОФЗ, Московская биржа

- Ленты

- Темы Акции

- Котировки

- Календарь Информация Книги

- Участники Настроения

Выделите область на графике, чтобы увеличить её

| 1 | 18:37:57 | ОФЗ 26207 | 2027-02-03 | 8.6 | 7.7% | 8.13% | 7.83% | 103.803 | 2 238.0 | 40.64 | 2 | 28.58 | 6.25 | 2018-08-15 | ||

| 2 | 16:28:05 | ОФЗ 26211 | 2023-01-25 | 4.6 | 7.5% | 6.98% | 7.08% | 98.59 | 1 326.5 | 34.9 | 2 | 27.23 | 3.91 | 2018-08-01 | ||

| 3 | 18:45:06 | ОФЗ 26221 | 2033-03-23 | 14.8 | 7.8% | 7.68% | 7.62% | 100.711 | 1 294.0 | 38.39 | 2 | 15.19 | 8.98 | 2018-10-10 | ||

| 4 | 18:18:37 | ОФЗ 26219 | 2026-09-16 | 8.3 | 7.7% | 7.73% | 7.63% | 101.301 | 570.3 | 38.64 | 2 | 18.26 | 6.16 | 2018-09-26 | ||

| 5 | 18:34:41 | ОФЗ 29007 | 2027-03-03 | 8.7 | 7.5% | ** | 8.94% | 8.13% | 109.85 | 550.0 | 44.68 | 2 | 24.55 | 6.23 | 2018-09-12 | |

| 6 | 18:16:59 | ОФЗ 26225 | 2034-05-10 | 15.9 | 7.8% | 7.23% | 7.47% | 96.735 | 449.9 | 36.15 | 2 | 4.57 | 9.56 | 2018-11-28 | ||

| 7 | 18:26:02 | ОФЗ 29008 | 2029-10-03 | 11.3 | 7.4% | ** | 8.82% | 7.85% | 112.344 | 448.0 | 44.08 | 2 | 15.74 | 7.52 | 2018-10-17 | |

| 8 | 18:37:51 | ОФЗ 26216 | 2019-05-15 | 0.9 | 6.9% | 6.68% | 6.69% | 99.91 | 443.8 | 33.41 | 2 | 6.79 | 0.88 | 2018-11-14 | ||

| 9 | 18:45:19 | ОФЗ 26218 | 2031-09-17 | 13.3 | 7.7% | 8.48% | 7.89% | 107.491 | 416.9 | 42.38 | 2 | 18.4 | 8.27 | 2018-10-03 | ||

| 10 | 16:18:27 | ОФЗ 29009 | 2032-05-05 | 13.9 | 7.0% | ** | 8.73% | 7.51% | 116.25 | 363.5 | 43.63 | 2 | 7.19 | 8.69 | 2018-11-21 | |

| 11 | 18:28:42 | ОФЗ 26212 | 2028-01-19 | 9.6 | 7.7% | 7.03% | 7.27% | 96.752 | 326.9 | 35.15 | 2 | 27.42 | 6.90 | 2018-08-01 | ||

| 12 | 18:25:07 | ОФЗ 26215 | 2023-08-16 | 5.2 | 7.5% | 6.98% | 7.08% | 98.611 | 309.3 | 34.9 | 2 | 23.2 | 4.32 | 2018-08-22 | ||

| 13 | 18:01:10 | ОФЗ 26224 | 2029-05-23 | 11.0 | 7.7% | 6.88% | 7.24% | 95.09 | 292.1 | 34.41 | 2 | 3.03 | 7.76 | 2018-12-05 | ||

| 14 | 18:16:26 | ОФЗ 26223 | 2024-02-28 | 5.7 | 7.6% | 6.98% | 7.29% | 95.697 | 281.6 | 34.9 | 2 | 21.55 | 4.73 | 2018-09-05 | ||

| 15 | 17:26:36 | ОФЗ 26220 | 2022-12-07 | 4.5 | 7.5% | 7.38% | 7.37% | 100.148 | 233.2 | 36.9 | 2 | 1.82 | 3.88 | 2018-12-12 | ||

| 16 | 18:37:01 | ОФЗ 29012 | 2022-11-16 | 4.4 | 7.3% | ** | 7.63% | 7.50% | 101.71 | 222.7 | 38.15 | 2 | 6.29 | 3.82 | 2018-11-21 | |

| 17 | 18:03:51 | ОФЗ 52001 | 2023-08-16 | 5.2 | 2.6% | ** | 2.51% | 2.87% | 99.711 | 219.2 | 14.29 | 2 | 9.46 | 4.84 | 2018-08-22 | |

| 18 | 18:38:11 | ОФЗ 26214 | 2020-05-27 | 1.9 | 7.1% | 6.38% | 6.45% | 99 | 157.8 | 31.91 | 2 | 4.03 | 1.85 | 2018-11-28 | ||

| 19 | 18:45:51 | ОФЗ 29011 | 2020-01-29 | 1.6 | 7.8% | ** | 8.94% | 8.76% | 101.989 | 155.0 | 44.68 | 2 | 34.86 | 1.49 | 2018-08-01 | |

| 20 | 18:34:46 | ОФЗ 29010 | 2034-12-06 | 16.5 | 8.3% | ** | 9.89% | 8.51% | 116.3 | 125.6 | 49.46 | 2 | 48.1 | 8.68 | 2018-06-27 | |

| 21 | 18:29:04 | ОФЗ 26217 | 2021-08-18 | 3.2 | 7.2% | 7.48% | 7.40% | 101.127 | 100.2 | 37.4 | 2 | 24.86 | 2.81 | 2018-08-22 | ||

| 22 | 18:45:27 | ОФЗ 24019 | 2019-10-16 | 1.3 | 7.3% | ** | 7.72% | 7.67% | 100.679 | 65.3 | 38.59 | 2 | 13.78 | 1.27 | 2018-10-17 | |

| 23 | 18:45:07 | ОФЗ 26222 | 2024-10-16 | 6.3 | 7.6% | 7.08% | 7.20% | 98.35 | 56.2 | 35.4 | 2 | 11.28 | 5.15 | 2018-10-24 | ||

| 24 | 18:37:51 | ОФЗ 26210 | 2019-12-11 | 1.5 | 7.0% | 6.78% | 6.79% | 99.882 | 54.1 | 33.91 | 2 | 1.68 | 1.43 | 2018-12-12 | ||

| 25 | 18:36:16 | ОФЗ 26208 | 2019-02-27 | 0.7 | 6.9% | 7.48% | 7.45% | 100.45 | 40.2 | 37.4 | 2 | 23.43 | 0.67 | 2018-08-29 | ||

| 26 | 18:36:34 | ОФЗ 29006 | 2025-01-29 | 6.6 | 7.9% | ** | 9.10% | 8.50% | 107.05 | 40.1 | 45.48 | 2 | 33.74 | 5.02 | 2018-08-08 | |

| 27 | 18:39:36 | ОФЗ 25083 | 2021-12-15 | 3.5 | 7.4% | 6.98% | 7.03% | 99.309 | 16.7 | 34.9 | 2 | 0.38 | 3.16 | 2018-12-19 | ||

| 28 | 15:03:47 | КОБР-9 | 2018-08-15 | 0.1 | 7.6% | 7.31% | 7.31% | 99.979 | 10.0 | 18.27 | 4 | 7.55 | 0.15 | 2018-08-15 | ||

| 29 | 18:16:34 | ОФЗ 46021 | 2018-08-08 | 0.1 | 6.8% | ** | 4.99% | 2.50% | 99.79 | 8.7 | 12.47 | 2 | 9.25 | 0.13 | 2018-08-08 | |

| 30 | 18:36:18 | ОФЗ 52002 | 2028-02-02 | 9.6 | 2.9% | ** | 2.02% | 2.11% | 96.7 | 7.9 | 10.2 | 2 | 6.43 | 8.55 | 2018-08-15 | |

| 31 | 18:45:05 | ОФЗ 26205 | 2021-04-14 | 2.8 | 7.1% | 7.58% | 7.47% | 101.447 | 5.0 | 37.9 | 2 | 13.54 | 2.56 | 2018-10-17 | ||

| 32 | 18:35:47 | ОФЗ 46020 | 2036-02-06 | 17.7 | 7.8% | ** | 6.88% | 7.39% | 93.127 | 1.4 | 34.41 | 2 | 24.2 | 9.75 | 2018-08-15 | |

| 33 | 18:35:47 | ОФЗ 26209 | 2022-07-20 | 4.1 | 7.4% | 7.58% | 7.48% | 101.297 | 0.7 | 37.9 | 2 | 31.03 | 3.49 | 2018-07-25 | ||

| 34 | 16:20:09 | ОФЗ 46019 | 2019-03-20 | 0.7 | 6.9% | ** | 2.00% | 0.41% | 96.619 | 0.3 | 4 | 1 | 1.02 | 0.74 | 2019-03-20 | |

| 35 | 18:37:34 | ОФЗ 46014 | 2018-08-29 | 0.2 | 5.7% | ** | 6.98% | 1.74% | 100.239 | 0.2 | 8.73 | 2 | 5.47 | 0.19 | 2018-08-29 | |

| 36 | 18:07:57 | ОФЗ 46022 | 2023-07-19 | 5.1 | 7.4% | ** | 5.98% | 6.41% | 93.33 | 0.1 | 29.92 | 2 | 24.49 | 3.99 | 2018-07-25 | |

| 37 | 15:15:50 | ОФЗ 46018 | 2021-11-24 | 3.4 | 7.4% | ** | 6.48% | 6.59% | 98.448 | 0.0 | 16.21 | 4 | 4.1 | 2.33 | 2018-08-29 | |

| 38 | 15:14:56 | ОФЗ 48001 | 2018-10-31 | 0.4 | 5.3% | ** | 3.79% | 0.76% | 99.47 | 0.0 | 7.58 | 1 | 4.85 | 0.36 | 2018-10-31 | |

| 39 | 18:45:49 | ОФЗ 46005 | 2019-01-09 | 0.6 | 3.9% | ** | 0.00% | 97.959 | 0 | 0 | 0 | 0.55 | 0000-00-00 | |||

| 40 | 18:40:03 | ОФЗ 46011 | 2025-08-20 | 7.2 | 6.1% | ** | 9.97% | 8.53% | 116.87 | 99.73 | 1 | 81.1 | 4.15 | 2018-08-29 | ||

| 41 | 18:40:03 | ОФЗ 46012 | 2029-09-05 | 11.2 | 5.8% | ** | 8.36% | 7.56% | 110.669 | 83.63 | 1 | 63.18 | 2018-09-19 | |||

| 42 | 18:40:03 | ОФЗ 46023 | 2026-07-23 | 8.1 | 4.7% | ** | 8.14% | 32.55 | 2 | 25.22 | 2018-08-02 | |||||

| 43 | 18:40:03 | КОБР-8 | 2018-07-18 | 0.1 | 7.9% | 7.31% | 7.31% | 99.972 | 18.27 | 4 | 13.11 | 0.07 | 2018-07-18 | |||

| 44 | 18:40:03 | КОБР-10 | 2018-09-12 | 0.2 | 0.0% | 7.55% | 18.87 | 4 | 2.58 | 2018-09-12 |

smart-lab.ru

11 вопросов и ответов про облигации для чайников

Облигации — достаточно новый для нашей страны вид инвестиций. И если к банковским вкладам все уже давно привыкли, то фондовый рынок воспринимается многими как что-то сверх естественное и непонятное. Принято считать, что торговля на бирже — это удел профессионалов, обладающих большими познаниями в области финансовых рынков. И оперирующих суммами в десятки, а то и сотни миллионов. Если не долларов, то рублей.

Бытует заблуждение — что для простого человека, покупка ценных бумаг на фондовом рынке — прямой путь к разорению. Да и нечего там делать. Ну сколько можно заработать на свои небольшие вложения?

С одной стороны, доля истины в этом есть. Абсолютному чайнику тяжело будет без знаний вести прибыльную торговлю. Но никто не заставляет Вас покупать высокорискованные активы, в лице акций.

Есть гораздо более надежные способы вложения средств. Не требующих от вас практически никаких знаний, опыта и умений. Да и начинать можно с весьма скромных сумм.

Речь идет об облигациях.

В этой статье я отвечу на самые популярные вопросы, которые мучают новичков и предостерегающих их от начала инвестиций в ценные бумаги. Как в одной поговорке «И хочется и колется».

Сколько стоит облигация?

На ММВБ 99% обращающихся долговых бумаг имеют номинальную стоимость равную — 1 000 рублей. Бывают конечно исключения: 200, 500 или 1 500 рублей. Но это как правило непопулярные бумаги. Все облигации федерального займа (ОФЗ) — стоят 1 тысячу.

Сколько можно зарабатывать на ценных бумагах?

Основную прибыль, владельцы бумаг получают в виде купонного дохода.

Купонный доход — это аналог процентов по банковским вкладам.

Выплаты производятся раз в квартал, полгода, год, в зависимости от облигации. Основная масса обращающихся бумаг выплачивает купон 2 раза в год.

Деньги автоматически поступают на ваш счет. И можно сразу же распоряжаться ими по своему усмотрению.

Доходность напрямую зависит от текущей процентной ставки в стране. Прибыль по облигациям немного превышает ее. На 10-20% и выше, в зависимости от бумаги. ОФЗ, как самые надежные, дают меньше прибыли, корпоративные бумаги (Газпром, Роснефть, Сбербанк) — чуть больше. Бумаги более мелких компаний — еще выше.

Более простой способ, примерно узнать, сколько можно заработать покупая долговые бумаги — это посмотреть текущие процентные ставки по банковским вкладам. Нас интересуют только крупнейшие банки страны — ВТБ, Сбербанк.

Если взять для примера Сбербанк, то разница в доходности между вкладами и его же облигациями, обращающимися на бирже составляет 1,5-2 раза.

Не смотрите на самые выгодные вклады с высокой процентной ставкой. Они созданы для привлечения внимания клиентов. Для получения максимально возможного процента — нужно открыть вклад на сумму от нескольких сотен тысяч или 1-2 миллиона.

Смотрите на средние вклады, с минимальной суммой внесения 30-50 тысяч рублей. Умножайте процентную ставку в 1,5-2 раза и вот вам примерная доходность облигаций.

Выгодно ли покупать облигации?

В предыдущем вопросе мы ответили, что облигации дают прибыль большую, чем банковские вклады. Покупая облигации Сбербанка, вы получаете доходность выше, чем при открытии банковского вклада.

Но не все облигации одинаково хороши. Есть так называемые «мусорные» облигации и бумаги 3-го эшелона. Они могут давать еще большую доходность. Но лучше не связываться с ними. А обратить внимание именно на самые надежные бумаги:

- ОФЗ;

- корпоративные облигации крупнейших российских компаний (голубые фишки).

Именно они обладают самым оптимальным соотношением доходности и надежности.

Отвечая на вопрос «стоит ли покупать облигации федерального займа?» выскажу собственное мнение. Однозначно да!

Как работают облигации для чайников?

Чтобы объяснить принцип работы, нужно сначала ответить на 2 вопроса:

- Зачем их выпускают?

- Для чего нужны облигации?

Упрощенно, облигации — это долговая расписка. Деньги взятые в долг. Покупая долговые бумаги, владелец имеет право на получение прибыли за все время владения. Это как выплаты процентов по кредиту. Только основная сумма долга, выплачивается в конце срока обращения облигации.

Выпуск облигаций — это возможность привлечения дополнительных средств в компанию для определенных целей. Например, для финансирования новых проектов и дальнейшего развития. Взамен, компания выплачивает держателям определенный, заранее оговоренный процент от стоимости бумаги.

Для компании это выходит дешевле, чем брать кредит напрямую в банке под высокие проценты. Либо же не каждый банк способен обеспечить необходимой суммой.

Эмиссия (размещение) бумаг на долговом рынке решает обе эти проблемы. Можно привлечь очень много средств под более низкий процент.

Покупая облигации, можно получать прибыль в виде купонного дохода на весь период обращения бумаги. Очень напоминает банковский депозит. Только доходность выше. И продать ее можно в любое время, буквально за пару секунд. И что самое главное — без потери накопленных процентов.

Плюсы и минусы вложений в долговые бумаги

Давайте рассмотрим какие выгоды извлекает инвестор, покупая облигации. И самое главное, обратим внимание на недостатки.

Достоинства:

- Доходность. Прибыль по облигациям находится по середине между банковскими вкладами и инвестициями в акции. Превышает первые и уступает вторым.

- Гарантированная доходность. Стоимость акций может как расти, так и понижаться. В итоге, нельзя точно прогнозировать сколько удастся заработать. Покупая облигации, вам заранее известно, какую прибыль и когда вы получите.

- Низкая стоимость. Цена 1 бумаги составляет всего 1 тысячу рублей. И получаемая прибыль не зависит от вложенной вами суммы. Купите вы на 5 тысяч, 100 000 или на десятки миллионов — процент прибыли на вложенный капитал будет одинаковый. По банковским вкладам, для получения более высокого процента, нужна более весомая сумма.

- Сохранение начисленных процентов. В любой момент можно продать облигации, без потери начисленной прибыли. Даже через неделю или 1-2 дня после покупки. Вам выплатят полностью весь причитающийся доход. В этом помогает накопленный купонный доход (НКД).

- Длительность вложений. Покупая долгосрочные облигации (10-20 лет) — вы фиксируете прибыль по купонам на все это время. И если в дальнейшем процентная ставка в стране снижается, доходность банковских вкладов падает, ваша прибыль остается неизменной.

- Широкий выбор. На рынке обращаются сотни долговых бумаг. Для себя можно найти подходящее. По доходности, надежности, сроку обращения.

- Простота покупки-продажи. Все операции совершаются в считанные секунды. Не нужно никуда ехать, заключать договора, вносить деньги. Выбрали несколько бумаг, купили не выходя из дома. Аналогично при продаже. Нужны срочно деньги — продали часть активов, средства вывели на банковский счет.

- Возможность увеличить прибыль без риска. Речь идет об открытии ИИС. Используя данный счет, вы гарантированно получаете от государства 13% от суммы внесенных средств. В итоге за первый год вы получите доходность в 3-5 раз выше, чем по банковским вкладам. Звучит нереалистично, но это правда.

Недостатки:

- Нет гарантии возврата средств. Банковские вклады застрахованы АСВ на 1,4 млн. рублей. В долговом рынке немного иная процедура. При возникновении проблем у эмитента, владельцы облигаций имеют первоочередное право на возврат средств, в том числе и по не дополученной прибыли. Чтобы избежать этого, рекомендуется вкладывать деньги в надежные корпоративные облигации (трудно представить себе, что такие гиганты как Газпром или Сбербанк будут находиться в стадии банкротства) или ОФЗ (здесь гарантом возврата вообще выступает государство и единственной причиной не выплаты будет дефолт).

- Стоимость облигации может со временем возрастать или уменьшаться. В первую очередь, в связи с неблагоприятными экономическими ситуациями в стране. Эта информация важна для тех, кто будет продавать их раньше окончания срока обращения. При держании до конца (до погашения) — владелец получает обратно полную сумму стоимости бумаги (номинал).

Как видите, все достоинства перевешивают недостатки. А покупая только ОФЗ, вы практически сведете вероятность будущих возможных проблем к нулю.

Депозит или облигации

Если ставить вопрос: «Что приносит большую прибыль облигации федерального займа или вклад?», то однозначно выгоднее вложиться в облигации.

Но здесь не нужно слепо смотреть только на доходность. Следует просто включить голову и проанализировать несколько других факторов:

- Срок вложений.

- Имеющуюся на руках сумму.

- Преследуемую цель.

- Временные затраты на открытие счета.

Например, на руках у вас есть 30 тысяч рублей и вы планируете вложить их на 3 месяца. В банке вам дают 6% годовых, по облигациям можно получать — 10%. Если перевести в деньги: вклад принесет около 1,5% или 450 рублей. Облигации — 2,5% или 750 рублей. Разница в 300 рублей. Не думаю, что вы готовы ради нескольких дополнительных сотен открывать счет у брокера, переводить деньги, покупать бумаги и потом их продавать. Слишком много лишних движений за такую ничтожную дополнительную прибыль.

Или, у вас есть 10 000. Можно вложить на несколько лет. Разница в годовой доходности в процентах может составить 30-50 и даже 100%. Очень хорошо. Но в абсолютной прибыли мы опять видим не очень существенное различие. Опять буквально пару сотен рублей сверху при вложениях в облигации.

Поэтому перед принятием решения нужно взвесить все за и против.

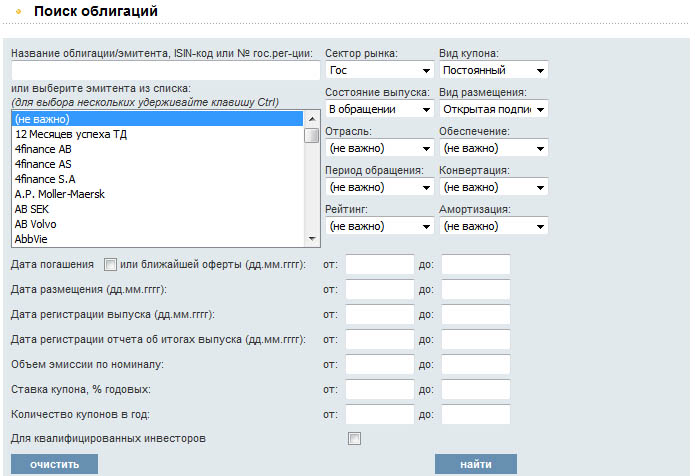

Как выбрать ОФЗ для покупки?

Торговля облигациями осуществляется в торговом терминале. В большинстве случаев — это QUIK. Перед началом необходимо настроить программу. Далее все не сложнее работы с Excel. Выводится список всех доступных бумаг. И производим сортировку по нужному параметру.

Это может быть:

- доходность;

- период обращения;

- размер или периодичность выплаты купона;

- дневной оборот на бирже;

- и многое другое.

Если вам интересует в первую очередь доходность, после сортировки все самые выгодные бумаги будут сверху. Вам останется только выбрать подходящие и совершить покупку.

Более подробно описано в статье: как настроить программу КВИК для покупки облигаций.

Где можно приобрести облигации?

Есть 2 способа покупки:

- В отделениях банка (ВТБ и Сбербанк) можно купить, так называемые народные облигации (об этом чуть ниже).

- На фондовом рынке. Но для этого нужно заключить договор с брокером, для предоставления доступа на биржу.

С первым пунктом думаю сложностей ни у кого не возникнет.

По второму пункту алгоритм действий следующий:

- Выбираете надежного брокера. Кому интересно, я уже несколько лет работаю с брокером Открытие.

- Заключаете договор.

- Получаете доступ на биржу.

- Устанавливаете специальную программу для торговли.

- Вносите деньги на счет.

- Покупаете облигации.

Где лучше покупать: на бирже или в банке?

Выпущенные минфином облигации для населения (ОФЗ-н), сразу же прозванные «народными» имеют только один существенный плюс. Покупку в банке. За такое удобство приходится расплачиваться чуть меньшей доходностью.

Аналогичные бумаги (также выпущенные государством), но обращающиеся на фондовом рынке дают доходность на 20-30% выше. И дополнительно имеют массу других преимуществ перед «народными» облигациями.

Рекомендую прочитать: Народные облигации федерального займа: где можно купить, условия и доходность

Как быстро можно продать свои бумаги на бирже?

На рынке каждую секунду совершаются сотни сделок по купле-продаже ценных бумаг. По ликвидным облигациям, в том числе и ОФЗ продажу можно осуществить за секунду. Причем по справедливой цене.

Единственное, что нужно учитывать — время торговли бирже. Только в будние дни. С 10 утра до 6-40 по московскому времени.

Платится ли налог на прибыль с ОФЗ

В 2017 году налог на купонный доход был отменен для всех видов корпоративных облигаций, если он не превышает текущую ставку рефинансирования на 5 процентных пунктов. Вся полученная прибыль сверху — 13% налога.

Если облигация дает владельцу прибыль в размере 20% годовых при процентной ставке в 10%, то доходность в 15% не подлежит налогообложению. На оставшиеся 5% прибыли государство удерживает 13% налога.

По ОФЗ налог на прибыль по купонам не предусмотрена.

Обязательный налог берется при получении прибыли от продажи долговых бумаг за счет роста курсовой стоимости. То есть купили за 1000, продали за 2000. Образуемая чистая прибыль в 1000 рублей подлежит налогообложению — 13% или 130 рублей.

Все налоги в конце года автоматически удерживает с вашего счета брокер (если есть свободные денежные средства).

Рекомендую к прочтению: Как можно не платить налоги на прибыль по облигациям

vse-dengy.ru

ОФЗ – ИН — Московская Биржа

Раскрытие информации на сайте МинФина Согласно Условиям эмиссии и обращения ОФЗ-ИН, МинФин раскрывает на сайте информацию о номинальной стоимости ОФЗ и индексе приведения номинальной стоимости ОФЗ на каждую календарную дату расчетного месяца не позднее чем за 2 рабочих дня до его начала. Размер купонного дохода раскрывается МинФином одновременно с информацией о номинальной стоимости ОФЗ-ИН на соответствующий месяц, в котором будет произведена выплата купонного дохода.

Предоставление информации НРД В дату приема на обслуживание выпуска Облигаций НКО ЗАО НРД в разделе Сообщения о ценных бумагах и событиях по организации опубликует:

- информационное сообщение о приеме на обслуживание выпуска Облигаций;

- сообщение (CHAN) – "Существенные изменения по ценной бумаге" в котором будет отражена Таблица значений номинальной стоимости Облигаций на предстоящий месяц.

В дальнейшем, сообщение CHAN будет направляться депонентам НРД имеющим остатки на дату отправки сообщения и публиковаться на сайте НКО ЗАО НРД ежемесячно после раскрытия информации на официальном сайте Минфина России.

Значение ежедневно изменяющейся величины номинальной стоимости выпуска будет отражаться в системе депозитарного учета НРД и на сайте НРД в разделе Обслуживаемые ценные бумаги и в ДИСК НРД в поле "Остаточная номинальная стоимость к погашению (в валюте номинала)".

В информационных сервисах НКО ЗАО НРД, оказываемых в рамках договора об оказании услуг по предоставлению информации, значение ежедневно изменяющейся величины номинальной стоимости выпуска также будет отражаться в поле "Остаточная номинальная стоимость к погашению (в валюте номинала)" (maturity_value, MtrtyVal).

В файле НРД - SIR-NSD (например, SIR-NSD_Standart_A_v1_0_2015_07_09_01_04_24.zip) для ОФЗ – ИН значение ежедневно изменяющейся величины номинальной стоимости выпуска будет отражаться в поле "Остаточная номинальная стоимость к погашению (в валюте номинала)" (maturity_value). В поле face_value так и будет отображаться первоначальное значение номинала облигации.

В файле Биржи - MOEX securities_micex_state_bonds.zip для ОФЗ – ИН ничего не меняется. В поле "FACEVALUE" будут транслироваться ежедневно изменяющейся величины номинальной стоимости выпуска. В поле ACCINT - значение купона.

Трансляция информации в шлюзе биржи и терминале MICEX Trade SE Информация по индексируемому номиналу транслируется в шлюз и доступна в торговом терминале MICEX Trade SE в таблице "Инструменты", где необходимо выбрать ОФЗ-ИН и нажать на правую кнопку мышки. В открывшемся меню выбрать пункт "Номинал и НКД", что приведет к открытию отдельного окна с данными по индексируемому номиналу и НКД. Пример такого окна с данными сейчас можно увидеть на тестовом стенде по инструменту ОФЗ 46023. Столбец "Начальная дата" содержит дату раскрытия МинФином информации об индексируемом номинале на расчетный месяц.Внимание! Пример с инструментом ОФЗ 46023 служит лишь для создания общего представления о составе и структуре информации, представленной в окне "Номинал и НКД". В примере используются только тестовые данные, не имеющие к реальным данным никакого отношения. Значения, используемые в качестве тестовых данных, могут не иметь под собой логики и закономерности.

www.moex.com

Торговля ОФЗ на ММВБ – технические моменты

Приветствую, уважаемые трейдеры. Ранее мы с вами знакомились с особенностями торгов различными активами, такими как, к примеру, фьючерсы и опционы, биржевые индексы и т.д., но, данный экскурс был бы неполным, не упомяни я еще один крайне популярный и, что главное, надежный актив для биржевой торговли, а именно – облигации федерального займа (ОФЗ). О них и поговорим в данной статье.

В противовес классическим биржевыми инструментам, хочу привести в пример бинарные опционы, в которых трейдер способен получить фиксированную прибыль до 90% от суммы инвестиции со сроком экспирации контракта от 1 минуты и более. При правильном управлении капиталом и системности торговли, бинарные опционы могут стать прекрасным дополнением классическим видам трейдинга и инвестиций.

С чего начать работу на рынке бинарных опционов? Одним из простых и выгодных вариантов является компания Binomo, в которой минимальный торговый депозит составляет $10, а минимальный размер торговой позиции $1, что будет интересным для тех, кто желает только попробовать этот вид трейдинга, или же начать торговать с минимальных вложений.

По уже вложившейся традиции, особенности торговли ОФЗ начнем с определения сути актива.

Облигации федерального займа – это ценные бумаги, эмитентом которых выступает Министерство финансов Российской Федерации. Выпускаются в виде именных документов, на условиях обязательного централизованного хранения.

Торговля ОФЗ на ММВБ и сроки их обращения могут быть как средне-, так и долгосрочными. А в качестве владельцев могут выступать как физические, так и юридические лица (в том числе иностранные).

Как я уже говорил, ОФЗ отличаются централизованным хранением, а генеральным агентом по их выкупу, обмену и хранению является Центральный банк России.

Виды ОФЗ на ММВБ

Облигации федерального займа, котирующиеся на московской бирже можно разделить на несколько больших групп:

- ОФЗ с переменным (неизвестным) купоном – владельцы таких облигаций имеют право на получение дохода по ним в течение определенных периодов. Зачастую они наступают два или четыре раза в год. При этом величины доходности облигаций и размер их ставки формируется под воздействием множества факторов и определяется незадолго до наступления периода выплат.

Номинал таких облигаций составляет 1000 рублей, а срок обращения варьируется от одного года до пяти лет.

- ОФЗ с постоянным купонным доходом – размер таких купонов определяет непосредственно Министерство финансов, а на доходность данного вида ОФЗ никак не влияет доходность краткосрочных государственных облигаций (в отличие от предыдущего вида).

Номинал – 1000 рублей, периодичность выплат – 1 раз в год.

- ОФЗ с фиксированным купонным доходом – не путать с предыдущим типом, т.к. здесь доходность по облигациям меняется в зависимости от времени, в которое выплачивается доход.

Периодичность выплат – 4 раза в год. Срок обращения – от четырех лет.

- ОФЗ с амортизацией долга – самый «молодой» вид облигаций, который только набирает популярность. Доход по облигациям выплачивается частями в разные временные периоды, устанавливаемые заранее

Срок обращения – от 1 года до 30 (!) лет. Номинал – 1000 рублей.

Преимущества инвестирования в ОФЗ

Главным преимуществом работы с облигациями федерального займа является их высокая надежность, ведь эмитентом здесь выступает не кто-нибудь, а само государство. Также среди положительных сторон торговли ОФЗ можно выделить:

- Довольно приличный процент доходности, существенно выше того, который можно получить при депозитном вкладе.

- Высокая ставка дохода в рублях.

- Возможность вводить и выводить деньги на протяжении всего рабочего дня.

Котировки ОФЗ на ММВБ

Котировки облигаций федерального займа, график их доходности, текущие цены и прочие важные для трейдеров и инвесторов вещи можно найти как на официальном сайте московской биржи, где ОФЗ посвящен целый раздел, так и на любом другом ресурсе финансовой тематики. Но, естественно, что самую актуальную и своевременную информацию предоставит только биржа и ваш торговый брокер.

Вот так выглядит график доходности на сайте ММВБ:

Здесь же можно найти и величину расчетной доходности различных облигаций, с указанием их важнейших показателей.

В принципе, это все, что я хотел вам рассказать. Если что-либо в процессе торговли облигациями федерального займа или условий, на которых она проходит, осталось вам непонятным – оставляйте комментарии, и мы вместе разберем все неясные моменты. Ну а пока все, до новых встреч.

Торговля ОФЗ через фондового брокера

С уважением, Никита МихайловШкола инвестирования

investment-school.ru

Инвестиции в облигации федерального займа ОФЗ что это такое

Облигации федерального займа — тихая гавань на рынке

Предположим, вы хотите куда-то инвестировать свободные средства в более менее надёжные инструменты, не подверженные сильным рыночным колебаниям. Что выбрать, не вникая в профессиональные тонкости? Сегодня предлагаю рассмотреть инвестиции в облигации федерального займа или ОФЗ. Это консервативный инструмент с доходностью, которая хоть и невелика, но зачастую выше, чем у банковского депозита (не говоря уже о возможности в любой момент выйти в кэш), к тому же ОФЗ обладают наивысшей надёжностью среди всех российских инвестиционных инструментов (см. ценные бумаги РФ). Этого уже достаточно, чтобы отнестись к нему с максимальным вниманием.

Виды ОФЗ

Доходность моих инвестиций за 2017 год составляет около 30% годовых, ознакомиться с последними новостями моих вложений можно в еженедельных отчетах. Рекомендую каждому читателю пройти обучение на курсе ленивого инвестора. Первая неделя абсолютно бесплатная. Подробнее

Доходность моих инвестиций за 2017 год составляет около 30% годовых, ознакомиться с последними новостями моих вложений можно в еженедельных отчетах. Рекомендую каждому читателю пройти обучение на курсе ленивого инвестора. Первая неделя абсолютно бесплатная. Подробнее Как известно, облигации бывают разного типа. В зависимости от эмитента, они подразделяются на государственные и корпоративные. В зависимости от способа начисления дохода, существуют облигации с постоянным доходом, фиксированным доходом, переменным купоном, индексируемым номиналом и с амортизацией долга. По сроку погашения бывают облигации краткосрочные, среднесрочные и долгосрочные. Подробное описание различий между типами облигаций не входит в задачу данной статьи, поскольку этому уже была посвящена целая статья (см. что такое облигации). Здесь же мы подробно остановимся на таком инструменте, как облигации федерального займа или ОФЗ.

Эмитентом данного вида облигаций является Министерство Финансов России. Соответственно, государство выступает гарантом своевременных выплат по купонам и погашения облигаций. Цель, ради которой выпускаются ОФЗ, состоит в привлечении средств, не предусмотренных бюджетом, для финансирования государственных расходов. Соответственно, от этого инструмента логично ожидать доходности, сопоставимой со ставкой рефинансирования ЦБ РФ, хотя на практике возможны отклонения в обе стороны. Серьёзное достоинство ОФЗ — это доступность даже для инвесторов, не располагающих большими ресурсами: номинал одной облигации равен 1000 рублей.

Рассмотрим типы ОФЗ, находящиеся в обращении в настоящее время:

- Облигации с постоянным доходом или купоном. Они обозначаются индексом ПД, например, ОФЗ-26218-ПД. Срок обращения таких облигаций от 1 до 30 лет. Выплата купона производится 1 раз в год.

- Облигации с переменным купоном. Они обозначаются индексом ПК, например, ОФЗ-29005-ПК. Срок обращения от 1 до 5 лет. Выплата купонов 2 или 4 раза в год.

- Облигации с индексируемым номиналом. Они обозначаются индексом ИН, например, ОФЗ-52001-ИН. Срок обращения от 1 до 30 лет.

- Облигации с амортизацией долга. Они обозначаются индексом АД, например, ОФЗ-46022-АД. Срок обращения составляет от 1 до 30 лет. Купон выплачивается 4 раза в год.

Облигации с переменным купоном имеют привязку к той или иной плавающей процентной ставке, обычно это RUONIA. Эта аббревиатура расшифровывается Ruble Overnight Index Average (ставка однодневных межбанковских кредитов на российском рынке). В расчёте данного показателя участвуют крупнейшие банки на территории России (их число переменно, в настоящее время список состоит из 35 банков). Каждый купон рассчитывается на основе среднего значения RUONIA за последние 6 месяцев.

Облигации с индексируемым номиналом появились на российском рынке сравнительно недавно. Смысл их в том, что номинал индексируется каждый год на официальную величину инфляции в России. При этом доходность таких облигаций крайне низка и составляет на текущий момент приблизительно 2,5% годовых. Таким образом, эти облигации позволяют сохранить покупательную способность сбережений, но не годятся для активного инвестирования, т.е. использования купонных выплат для расширения инвестиционного портфеля. С другой стороны, в ситуации экономической неопределённости эти облигации могут оказаться наиболее надёжными. Индексация номинала производится каждый день. Значения текущего и будущего номинала можно узнать на сайте Минфина, где они публикуются за несколько дней до начала месяца, с которого вступает в силу новое значение. Индексированная сумма не облагается налогом.

Кроме того, ограниченное время на российском рынке присутствовали облигации с фиксированной доходностью, имевшие индекс ФД. Они имели переменную доходность, но в течение определённого промежутка времени она была строго зафиксирована и заранее известна. ОФЗ-ФД появились в 1999 году в качестве компенсации владельцам ГКО, по которым в 1998 году был объявлен дефолт. Доходность облигаций с фиксированным доходом вначале достигала 60% годовых, но затем непрерывно снижалась. Срок их погашения был 5 лет.

Существует также тип облигаций без купонной доходности. Они размещаются с дисконтом относительно номинала, который по-прежнему составляет 1000 руб. При этом цена размещения может равняться, например, 950 рублям. Такие облигации обычно имеют срок погашения менее года, т.е. являются краткосрочными. На данный момент ОФЗ такого типа в обращении отсутствуют.

Наиболее полные сведения по облигациям, торгуемым на российском рынке, можно найти на сайте rusbonds.ru.

Данные сортируются по всем возможным параметрам, имеющимся у облигаций как корпоративным, так и государственным. К сожалению, на практике нередко бывает, когда некоторые облигации, находящиеся в обращении и удовлетворяющие выбранным условиям, не находятся при поиске. Скорее всего, это техническая проблема.

Что нужно учитывать при покупке ОФЗ

Самое интересное из жизни автора блога читайте в Телеграм-канале. Подпишись, чтобы быть в курсе.

Самое интересное из жизни автора блога читайте в Телеграм-канале. Подпишись, чтобы быть в курсе. Общий подход к выбору между типами облигаций предполагает анализ состояния финансового рынка, как на текущий момент, так и на перспективу. Например, если текущая ставка рефинансирования очень высока, но в близкой перспективе ожидается начало её снижения, имеет смысл выбрать ОФЗ ПД. В этом случае доходность облигаций может оказаться устойчиво выше банковских депозитов (см. как выбрать банк для открытия депозита).

Если же финансовая система находится в состоянии кратковременной коррекции после потрясений, но перспективы туманны, лучше остановиться на ОФЗ ПК, как более гибком инструменте. Нельзя забывать, что ОФЗ – это биржевой инструмент и в этой связи они подвержены колебаниям котировок. Иными словами, облигации могут торговаться как ниже, так и выше номинала.

Котировки облигаций измеряются в процентах от номинала. Например, если в данный момент котировка составляет 95%, то облигацию можно приобрести за 950 рублей. Ближе к дате выплаты купона котировки облигаций склонны к росту. Тот факт, что игра на котировках потенциально увеличивает возможность получения дохода, делает облигации в какой-то степени инструментом не только инвестиционным, но и спекулятивным, особенно при использовании кредитного плеча.

Вообще говоря, причин изменения котировок ОФЗ довольно много. Наиболее значимыми из них являются тип и величина доходности. Облигации с постоянным доходом, выпущенные до 2014 года, склонны торговаться ниже номинала, поскольку имеют низкую доходность. Напротив, выше номинала торгуются облигации с переменным купоном, особенно если приближается срок очередных выплат. При рассмотрении котировок ОФЗ можно обратить внимание на такой параметр, как текущая доходность. Она получается путём деления годового купона на текущую котировку облигации в процентах к номиналу. Например, если купон составляет 10% годовых, а текущая котировка облигации равна 102%, то текущая доходность получается равной 9,8%.

Как извлечь максимальную прибыль из ОФЗ

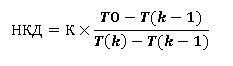

Купон по облигациям выплачивается 2 или 4 раза в год. В промежутках между выплатами идёт накопление дохода и в случае продажи облигации её бывший владелец мог бы лишиться этого дохода, если бы не был предусмотрен специальный механизм. Суть этого механизма в том, что рассчитывается показатель, называемый накопленным купонным доходом (НКД):

К — величина текущего купона;Т0 — текущая дата;Т(К-1) — дата начала купонного периода, считая от даты выплаты предыдущего купона;Т(К) — дата выплаты очередного купона.

Таким образом, при купле-продаже облигации покупатель выплачивает продавцу помимо суммы текущей рыночной стоимости облигации, ещё и сумму НКД на дату сделки. Эта сумма отображается в окне торгового терминала, что избавляет участников торгов от необходимости производить вычисления. Благодаря описанному механизму, продавец не теряет часть дохода, накопленного между предыдущей выплатой купона и датой сделки, а покупатель, получая сумму очередной выплаты, покрывает затраты на сумму НКД и у него остаётся доход за период между сделкой и датой очередной выплаты купона.

Говоря о возможностях получения максимального дохода от ОФЗ, нельзя не затронуть тему открытия индивидуального инвестиционного счёта (ИИС). На средства, зачисленные на такой счёт, можно получить 13% налоговый вычет либо освободить от налогов прибыль по торговым операциям. Для этого инвестор должен иметь статус налогоплательщика, т.е. получать официальный доход.

Смысл налогового вычета заключается в следующем. Инвестиционный счёт пополняется за счёт средств, которые инвестор ранее получил в качестве своего дохода. С этой суммы он уже заплатил НДФЛ. Однако, для стимулирования инвестиционной активности населения, владелец ИИС получает назад сумму уплаченного налога в размере 13% от суммы пополнения счёта.

При этом должно соблюдаться обязательное условие: инвестиционный счёт можно закрыть не ранее, чем через 3 года после открытия, иначе сумму вычета придётся вернуть. Максимальная сумма, с которой можно получить налоговый вычет, составляет в настоящее время 400 тысяч рублей. Использование ИИС для приобретения облигаций интересно тем, что за период 3 года купонный доход складывается с налоговым вычетом и суммарный доход оказывается существенно выше. В случае размещения средств на банковском депозите такая возможность отсутствует.

Как купить ОФЗ

На данный момент операции с ОФЗ проводятся на Московской бирже. Для приобретения облигаций необходимо открыть у любого брокера торговый счёт, например, лично у меня брокерские счета открыты в Финаме и ВТБ24. Выбрать и купить ОФЗ можно в торговом терминале, например в платформе Quik. Пошаговая инструкция, как покупать ОФЗ обычно есть на сайте брокерской компании. В целом процесс не сильно отличается от покупки акций Газпрома. Покупать акции можно по кнопке ниже.

Купить акции онлайнКупить акции

Технические сложности инвестирования в ОФЗ отталкивают новичков, поскольку требует специальных знаний. Кроме того, услуги брокера оплачиваются в виде комиссионного сбора, поэтому вложения в размере нескольких тысяч рублей могут оказаться немногим выгоднее обычного банковского депозита. Министерство Финансов России ещё с прошлого года неоднократно обещало разработать специальную упрощённую программу покупки ОФЗ для физических лиц и запустить её уже в 2016 году. Однако внедрение этой программы затягивается и до сих пор конкретные сроки так и не названы. По этой причине инвестирование в ОФЗ пока остаётся занятием небольшой группы опытных инвесторов.

Всем профита!

Хочешь быть в курсе ленивых новостей блога? Подпишись!

smfanton.ru

ОФЗ или Облигации Федерального Займа. Нужно знать!

Открытие банковского депозита – надежная инвестиция, особенно если речь идет о крупных государственных компаниях. Но как показывает практика, некоторые отказываются от выбора этого способа инвестирования в пользу облигаций федерального займа. Российский государственный деятель и бывший министр финансов Алексей Кудрин считает ОФЗ выгодным и надежным способом вложения средств и советует населению покупать их. Но что это за финансовый инструмент и действительно ли на нем можно заработать?

Что такое облигации федерального займа?

Облигации федерального займа (или ОФЗ) – рублевые облигации, создаваемые Министерством финансов РФ. Они считаются одним из самых неуязвимых инструментов на отечественном рынке финансов. Особенность облигаций – выпускаются они в качестве документов и хранятся централизовано. Каждая бумага имеет специальные сертификаты, которые хранятся в Министерстве финансов или депозитарии (профессиональный участник рынка, который предоставляет услуги по хранению ценных бумаг).

ОФЗ выпускаются на сроки от 1 до 50 лет с выплатой купонов раз в году. Иными словами вы вкладываете деньги под ежегодные выплаты процентов.

Суть этого способа инвестирования заключается в следующем: приобретая ценные бумаги, вы занимаете деньги государству на определенное время. Их покупка необходима правительству преимущественно для регулирования неучтенных в бюджете расходов. В течение всего этого срока вы будете зарабатывать купонную прибыль, а когда время подойдет к концу, вам вернется начальная стоимость ценной бумаги.

Давайте рассмотрим весь процесс по порядку.

Государством выпускаются ценные бумаги номиналом в тысячу рублей. После этого правительство назначает по ним купон выгодой в 8% годовых. Ценные бумаги поступают на биржу, где отпускаются не по указанной цене (номинальной), а по рыночной стоимости. В зависимости от ситуации на рынке, вы можете приобрести государственные облигации федерального займа как дешевле ее изначальной стоимости, так и дороже.

Теперь вы являетесь инвестором и имеете право получать доход размером в 8% годовых. Когда наступит время погашения, вы продаете облигацию обратно по ее номинальной стоимости (тысяча рублей). Таким образом, вы зарабатываете на погашении или продаже (в случае, если приобрели по более низкой стоимости). Так рынок и формирует дополнительную доходность ценных бумаг.

Посмотрите полезное видео о том что такое облигаций федерального займа:

Доходность облигаций федерального займа

Доходность ОФЗ рассчитывается с помощью двух показателей: прибыли от купона и прибыли от его покупки по цене ниже номинальной.

В первом случае в расчетах учитывается сумма годовых выплат и текущая стоимость ценной бумаги. Во втором – цена погашения облигации, приобретения и продажи, сумма общих выплат по купону и продолжительность владения ценной бумагой. Кроме того, доходность меняется и зависит от экономики и рыночной ситуации.

Попробуем разобраться, как рассчитывается доход от ценной бумаги на примере.

Номинал облигации равен одной тысяче рублей. Ее стоимость – 100% от номинала. Процент выплат по купону – 8,6%, выплаты производятся единожды в год. Таким образом, инвестор за год заработает 86 рублей. Делим годовой доход на цену бумаги, получается 8% – это и есть рассчитываемая доходность.

Но на деле все гораздо сложнее. При расчете прибыли могут быть определенные погрешности, ведь учитываются следующие показатели: разница доходности последней сделки и настоящей цены, номинальная цена купона, а также налоги. Поэтому для определения наиболее точной прибыли рекомендуется пользоваться облигационным калькулятором. Такую возможность представляет ресурс Cbonds. Также следить за стоимостью ОФЗ в режиме реального времени можно с помощью бесплатной программы SmartX.

Доходность ОФЗ колеблется в пределах 9-14% годовых.

Полезные статьи:Виды облигаций

Облигации федерального займа для физических лиц делятся на несколько основных видов. По способу выплат ценные бумаги подразделяются на:

- ОФЗ с постоянным купонным доходом. Выплаты осуществляются единожды в год, а их размер постоянен в течение всего периода действия ценной бумаги. Следует отдать предпочтение этому виду при прогнозировании снижения ставок по процентам.

- ОФЗ с фиксированным купоном. Размер выплат известен при покупке, но может изменяться с течением времени. К примеру: сначала доход устанавливается как 7% от номинала, а через два года – 6%.

- ОФЗ с переменным купонным доходом. Размер варьируется в зависимости от показателей какой-либо плавающей процентной ставки или официальной инфляции. Этот тип следует приобретать, если ожидается повышение процентных ставок на рынке. С их повышением будет увеличиваться и доход.

Существует еще одна классификации ценных бумаг – по номиналу:

Существует еще одна классификации ценных бумаг – по номиналу:

- ОФЗ с амортизацией долга – это ценные бумаги, по которым номинал погашается частями. Выплаты осуществляются согласно графику, который вы знаете заранее, но могут быть и перерывы.

- ОФЗ с индексируемым номиналом. Ценные бумаги с номиналом, который индексируется на потребительскую инфляцию. Период выплат – один раз в полгода. Следует приобретать во время кризиса при росте инфляции – повышение процентных ставок начинается именно в это время.

Как и где купить ОФЗ?

Покупка Облигаций Федерального Займа – довольно простой процесс, доступный любому будущему инвестору. Первым делом вам нужно найти брокера, к примеру известный ФИНАМ. Он является признанным лидером финансового рынка. Поэтому купить облигации федерального займа и не волноваться при этом за свои денежные средства можно именно там. Чтобы купить Облигаций Федерального Займа, просто зарегистрируйтесь онлайн и пополните депозит.

Следующий шаг – установка необходимого программного обеспечения. Все ссылки, ключи, руководства пользователя и другие инструкции вы получите от сотрудников выбранного вами брокера. После установки программы купите облигацию. Для этого выберите понравившуюся ценную бумагу, заполните заявку и нажмите на клавишу «Купить». Деньги на вашем счету спишутся, а вы станете владельцем облигации государственного займа. Продать ценную бумагу можно подобным способом, только вместо КУПИТЬ, нажать кнопку ПРОДАТЬ.

На российском рынке существует около 50 финансовых компаний, которые предоставляют брокерские услуги и где можно приобрести облигации федерального займа. Все их можно назвать надежными, ведь брокеры – это всего лишь посредники между отношениями продавца и покупателя.

Каждый инвестор самостоятельно решает, стоит ли ему вкладывать в облигации федерального займа РФ. Главное преимущество этого вида заработка налицо: вы имеете гарантированный доход при отсутствии рисков. Приобретение ценных бумаг является наиболее безопасным и выгодным способом инвестирования, чем вклад в банке. Все это делает ОФЗ одним из самых выгодных и надежных типов вложения средств.

Опрос: Хотели бы вы купить облигации?Poll Options are limited because JavaScript is disabled in your browser.Пока интересуюсь 59%, 172 голоса

172 голоса 59%

172 голоса - 59% из всех голосов

Только на сроки до 3-х лет 19%, 56 голосов

56 голосов 19%

56 голосов - 19% из всех голосов

Да, они приносят стабильную прибыль 6%, 16 голосов

16 голосов 6%

16 голосов - 6% из всех голосов

Я уже владею облигациями 5%, 15 голосов

15 голосов 5%

15 голосов - 5% из всех голосов

Нет, предпочитаю более доходные инструменты 5%, 14 голосов

14 голосов 5%

14 голосов - 5% из всех голосов

Да, это надежное вложение 3%, 10 голосов

10 голосов 3%

10 голосов - 3% из всех голосов

Я бы купил десятилетние облигации 2%, 7 голосов

7 голосов 2%

7 голосов - 2% из всех голосов

Всего голосов: 290

25.04.2017

×

Вы или с вашего IP уже голосовали. ГолосоватьПлюсы и минусы Облигаций Федерального Займа

Облигации федерального займа доступны практически каждому инвестору. Именно поэтому они так популярны. Какими плюсами и минусами обладает этот тип инвестирования? Начнем с положительных сторон. С каждым годом все больше людей вкладываются в ОФЗ из-за следующих преимуществ:

Облигации федерального займа доступны практически каждому инвестору. Именно поэтому они так популярны. Какими плюсами и минусами обладает этот тип инвестирования? Начнем с положительных сторон. С каждым годом все больше людей вкладываются в ОФЗ из-за следующих преимуществ:

- высокая надежность: ценные бумаги выпускаются и регулируются государством Российской Федерации, поэтому среди отечественных финансовых инструментов этот способ инвестирования заслужено считается одним из самых безрисковых;

- низкая минимальная сумма инвестиции: стоимость одной ценной бумаги равняется тысяче рублей;

- повышенная ликвидность: оборот торгов за один день может достигать более миллиона рублей;

- разные сроки погашения облигации: от года до десятка лет, в некоторых случаях вы можете сами их выбрать;

- разнообразный выбор ценных бумаг: в зависимости от своей стратегии, преследуемых целей и рыночной ситуации вы можете выбрать разные типы облигаций;

- льготное налогообложение: если вы физическое лицо, с дохода по купонным выплатам не собирается налог, кроме того, в цену облигации уже включен накопленный купонный доход и все расходы на сделку.

Наравне с преимуществами, ОФЗ наделены некоторыми недостатками. Первое – налог все же собирается с разницы между стоимостью приобретения и продажи или погашения бумаги (в размере 13%). Во-вторых, это риск дефолта государства, в случае которого вы не получите свои деньги назад. Дефолт – невыплата долгов, невыполнение финансовых обязательств. Риск минимальный, но все же такая вероятность существует. Третий недостаток – риск снижения стоимости во время кризиса. Этот риск актуален, только если вы захотите продать ценную бумагу раньше срока.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и других читателей!

equity.today

ОФЗ – ИН — Московская Биржа

Раскрытие информации на сайте МинФина Согласно Условиям эмиссии и обращения ОФЗ-ИН, МинФин раскрывает на сайте информацию о номинальной стоимости ОФЗ и индексе приведения номинальной стоимости ОФЗ на каждую календарную дату расчетного месяца не позднее чем за 2 рабочих дня до его начала. Размер купонного дохода раскрывается МинФином одновременно с информацией о номинальной стоимости ОФЗ-ИН на соответствующий месяц, в котором будет произведена выплата купонного дохода.

Предоставление информации НРД В дату приема на обслуживание выпуска Облигаций НКО ЗАО НРД в разделе Сообщения о ценных бумагах и событиях по организации опубликует:

- информационное сообщение о приеме на обслуживание выпуска Облигаций;

- сообщение (CHAN) – "Существенные изменения по ценной бумаге" в котором будет отражена Таблица значений номинальной стоимости Облигаций на предстоящий месяц.

В дальнейшем, сообщение CHAN будет направляться депонентам НРД имеющим остатки на дату отправки сообщения и публиковаться на сайте НКО ЗАО НРД ежемесячно после раскрытия информации на официальном сайте Минфина России.

Значение ежедневно изменяющейся величины номинальной стоимости выпуска будет отражаться в системе депозитарного учета НРД и на сайте НРД в разделе Обслуживаемые ценные бумаги и в ДИСК НРД в поле "Остаточная номинальная стоимость к погашению (в валюте номинала)".

В информационных сервисах НКО ЗАО НРД, оказываемых в рамках договора об оказании услуг по предоставлению информации, значение ежедневно изменяющейся величины номинальной стоимости выпуска также будет отражаться в поле "Остаточная номинальная стоимость к погашению (в валюте номинала)" (maturity_value, MtrtyVal).

В файле НРД - SIR-NSD (например, SIR-NSD_Standart_A_v1_0_2015_07_09_01_04_24.zip) для ОФЗ – ИН значение ежедневно изменяющейся величины номинальной стоимости выпуска будет отражаться в поле "Остаточная номинальная стоимость к погашению (в валюте номинала)" (maturity_value). В поле face_value так и будет отображаться первоначальное значение номинала облигации.

В файле Биржи - MOEX securities_micex_state_bonds.zip для ОФЗ – ИН ничего не меняется. В поле "FACEVALUE" будут транслироваться ежедневно изменяющейся величины номинальной стоимости выпуска. В поле ACCINT - значение купона.

Трансляция информации в шлюзе биржи и терминале MICEX Trade SE Информация по индексируемому номиналу транслируется в шлюз и доступна в торговом терминале MICEX Trade SE в таблице "Инструменты", где необходимо выбрать ОФЗ-ИН и нажать на правую кнопку мышки. В открывшемся меню выбрать пункт "Номинал и НКД", что приведет к открытию отдельного окна с данными по индексируемому номиналу и НКД. Пример такого окна с данными сейчас можно увидеть на тестовом стенде по инструменту ОФЗ 46023. Столбец "Начальная дата" содержит дату раскрытия МинФином информации об индексируемом номинале на расчетный месяц.Внимание! Пример с инструментом ОФЗ 46023 служит лишь для создания общего представления о составе и структуре информации, представленной в окне "Номинал и НКД". В примере используются только тестовые данные, не имеющие к реальным данным никакого отношения. Значения, используемые в качестве тестовых данных, могут не иметь под собой логики и закономерности.

2119.moex.websvc.beta.moex.com