Что такое просадка счета? Как избежать просадки и выйти из нее? Просадка на бирже

Что такое просадка на Форекс. Расчет просадки. Вход в рынок на просадке

Одной из особенностей валютного рынка Форекс является тот факт, что у каждого трейдера, который торгует на рынке, бывают как прибыльные сделки, так и убыточные. Череда убыточных сделок приводит к так называемой просадке.

В данной статье я рассмотрю просадку с позиции инвестора, а не трейдера. Если мы инвестировали $500, после чего проиграли $100, то сумма всех наших средств составляет теперь $400. То есть, слито 20% от депозита. Это и есть просадка.

Однако, опытный трейдер в отличие от начинающего, умеет минимизировать потери, что в общем-то и отличает его в выгодную сторону. Поэтому крайне важно находить таких опытных трейдеров и инвестировать средства как раз во время просадки, чтобы после выхода из нее мы удваивали и утраивали прибыль.

Но чтобы грамотно входить в рынок на просадках, нужно понимать, как это устроено, поэтому для начала немного важнейшей теории, без которой все графики управляющих-трейдеров будут для вас как китайские иероглифы.

Сама по себе просадка привязана к депозиту трейдера. Просадка может быть представлена одним из следующих переменных: в процентах, в пунктах, в денежном выражении.

Давайте посмотрим на график просадок успешного трейдера брокерской компании RoboForex, который за 6 с небольшим месяцев сделал более $15 000 прибыли. Счет реальный, центовый, кредитное плечо 1:500, терминал Meta Trader 4. Просадка здесь выражена в процентах

Есть несколько видов просадок:

Абсолютная просадка – это уменьшение денежных средств относительно первоначального размера депозита. Благодаря этому показателю мы можем видеть разницу между размером первоначального капитала и величиной отрицательных колебаний.

Например, мы внесли депозит в размере $1000. Потом начали торговать. Открыли сделку, соответственно, у нас на автомате списался со счета залог для обеспечения маржинальных требований. О том, что это такое с подробными примерами расчетов хорошо расписано на сайте Альпари.

В процессе торговли мы уходили в минус, и размер нашего депозита уменьшался до $850, но сделку не закрывали, и в итоге все-таки вышли в плюс, где и закрыли сделку с прибылью. Депозит у нас стал $1150. В таком случае абсолютная просадка будет равна нулю.

Но если бы мы закрыли сделку в минус, то абсолютная просадка равнялась бы $150 ($1000-850). Показатель абсолютной просадки, как видите, не очень информативный и не отражает реальных рисков при торговле.

Максимальная просадка – это разница между максимумом и минимумом средств, которые были достигнуты в результате торговли. Чтобы лучше понять, что такое максимальная просадка, можно рассмотреть следующий пример. Вы внесли депозит $1000. Затем совершили несколько сделок: 1-я – прибыль $70, 2-я – убыток $10, 3-я – убыток $20, 4-я – прибыль $5, 5-я – убыток $20. Таким образом общая прибыль по результатам пяти сделок составила $25 и теперь наш депозит равен $1025. Абсолютная просадка в этом случае равна нулю. А максимальная - $20. То есть максимальная зафиксированная просадка. Максимальная просадка может быть даже больше первоначального размера депозита, если сначала была получена прибыль, а затем убытки.

Относительная просадка – это максимальный размер снижения средств в процентном выражении относительно изначальной суммы депозита.

Кроме того, просадку можно поделить на фиксированную (по балансу) и плавающую (по средствам/Equity). С фиксированной просадкой все понятно. А вот как показана плавающая просадка

На примере выше видно, что красная линия – это фактический баланс средств на счете, а оранжевая – это плавающая просадка.

Если просто смотреть на график роста средств на депозите, то у нас будет ровная красная восходящая линия. Но с помощью эквити мы видим реальную ситуацию, а именно – впадины (просадки), которые изображены в виде оранжевой линии. Это не зафиксированный убыток, а постоянно меняющаяся величина, поэтому и просадка называется плавающей.

Допустимый размер просадки для инвестора

Понятно, что чем меньше просадка, тем привлекательней выглядит ПАММ-счет. Но правда жизни такова, что не бывает идеальных счетов. А если вы и видите такой, то наверняка это плоды работы стратегии Мартингейла, а это означает, что счет однозначно будет слит, вопрос только во времени.

Тогда следующий вопрос. Какой допустимый размер просадки? В нашем случае мы будем оценивать допустимый размер относительной просадки, т.е. просадки, выраженной в процентах %. Посмотрите на этот график доходности и размера просадки

При размере просадки в 10% для получения прибыли нужно заработать 11%. Это выполнимо. Но вот если взять максимальный размер просадки начиная с 40% и выше, то здесь нужно понимать то, что доходность от 66% за короткий промежуток времени вряд ли реально получить.

На Альпари на некоторых качественных ПАММ-счетах такого размера доходности управляющие смогли достичь спустя многие месяцы торговли. Либо при просадке в 50% управляющий может и за короткий промежуток времени показать доходность в 100%, но сами понимаете, но для этого нужно будет увеличить объемы сделки. А это уже или пан или пропал.

Поэтому на мой взгляд, комфортным уровнем просадки является:

до 20% - приемлемый уровень просадки

от 20% до 40% - не очень хорошо, но еще более-менее приемлемо

от 40% до 50% - для инвесторов с крепкими нервами

от 50% - не желательно, рано или поздно это будет гарантированный слив депозита

Как анализировать просадки на Форексе

Давайте посмотрим на примере счета трейдера-лидера account manager с Share4you. К слову, иногда просадку на Форекс сложно анализировать ввиду несовершенства инструментов, анализа, которые предоставляют Форекс-брокеры. На share4you с этим все ок, поэтому их сервис идеально подходит для анализа просадки. Смотрим

Самая большая просадка у этого трейдера была 2 ноября 2016 года – 38%. Поэтому нужно узнать, что же такого случилось в этот день. Хорошо, что здесь на Share4you есть подробная история сделок, так как на форуме почитать не получится, т.к. этот трейдер там свою ветку не ведет

Такс, видим, что все сделки были на продажу и все закрыты с большущим убытком в сотни пунктов. Похоже, что трейдер очень был уверен в том, что цена пойдет вниз. По факту 2 ноября трейдеры ждали решения Федрезерва по процентным ставкам, но никаких изменений здесь не произошло, процентную ставку оставили в целевом диапазоне 0,25-0,50% годовых.

Но вместе с тем, на рынках началась предвыборная лихорадка, потому что перед выборами президента США согласно общественному мнению в лидерах Дональд Трамп по отношению к сопернице Хиллари Клинтон и инвесторы стали закладывать в цены растущую вероятность победы Трампа. Народ заволновался и стал страховаться, выводя активы из доллара. Судя по всему, в игру на стороне евро вступили крупные игроки, что обеспечило ему дальнейший рост относительно доллара.

Теперь ситуация уже более-менее ясна. Наш трейдер просто неправильно оценил текущую ситуацию на рынке, поэтому открылся в противоположную сторону.

Выводы:

максимальная просадка в размере 38% говорит о неверной оценке текущей ситуации на рынке и как следствие не очень сильный уровень фундаментального анализа рынка трейдером

видя череду закрытых сделок с убыткам в сотни пунктов, тем не менее хочу сказать, что трейдер нашел в себе силы и позакрывал убыточные сделки, а это плюс ему в карму

по моей классификации просадка в 38% это не есть комфортно, но это в пределах допустимого, учитывая мощный фундаментальный фактор в виде выбора президента США, который дал импульс для такого развития событий

Я проанализировал только одну просадку трейдера, но как вы можете видеть выше на графике, у него были и другие немалые просадки в районе 30%, поэтому их причины тоже не помешало бы проанализировать.

Стратегия входа на просадке

Стратегия подойдет не всем. Кому-то будет просто лень анализировать все это, кому-то она просто не подойдет и т.д.

Ну а для тех, кто любит инвестировать, основываясь на расчетливости, стратегия входа на просадке будет интересна.

Особенности:

желательно анализировать счета трейдеров/ПАММ-управляющих с возрастом хотя бы от 6 месяцев

для стратегии входа на просадке подойдут только консервативные и умеренные счета

стратегия подойдет с прицелом на долгосрочное инвестирование

нужны ресурсы (время) на постоянный анализ счетов для входа на просадке

Находим подходящий ПАММ-счет для анализа. Находим на Альпари счет NIL-INVEST ECN-PRO, смотрим

Смысл следующий. Анализируем ПАММ-счет. Видим, что у него периодически случаются просадки на 7-9%, после которых, как правило, идет хороший рост

На графике также видно, что случаются просадки по 15-17%, но это бывает крайне редко.

Исходя из этого, наша задача – ждать просадки в районе 7-9%, после чего вкладывать деньги с расчетом на скорый рост и получение хорошего профита. В общем-то все.

Могу лишь еще раз добавить, что стратегия входа на просадке потребует много времени, потому что нужно будет вручную постоянно перелопачивать массивы данных, что устроит далеко не каждого.

- Просмотров: 5667

- 07.11.2016 в 16:28

- Автор: Admin

tempofox.com

Что такое просадка на Форекс и как с ней бороться?

Когда вы делаете вложение в ПАММ-счет, на какой показатель вы смотрите в первую очередь? Правильно, на просадку. Отношение к ней двоякое, в одной стороны лучше, когда значение просадки минимальное, с другой стороны, все равно уйти отнее полностью нет никакой возможности.Что собой представляет просадка на Форекс?

Сначала дадим определение, что такое просадка на Форексили, как говорят зарубежные трейдеры,Drawdown – это банальное уменьшение денег на вашем счету. Простой пример: вы положили на счет 5 тыс. долларов, торгуя на протяжении месяца, вы привели ваш счет к 4тыс. долларов, а это означает, что просадка составила 1 тыс. долларов.

Рассмотрим просадки на примере графика баланса простого ПАММ-счета.

Как видим, есть очень маленькие просадки, а есть и достаточно продолжительные в периоде до полугода.

Какие бывают просадки?

На практике различают 2 вида просадок:- Абсолютная;

- Относительная.

Относительная просадка считается в процентах и представляет собой уменьшение капитала относительно его максимальной величины. Пример: вы положили на счет 20 тыс. долларов, за месяц потеряли 2 тыс. долларов, значит, относительная просадка равна 10% (1 тыс. долларов от 20 тыс. долларов). Иллюстрацией относительной просадки нам послужит тот же самый ПАММ-счет, на котором за все время максимальная просадка была 23%, хотя по графику видно, что счет снизился со 107% до 60%, на 47%.

Относительная просадка считается в процентах и представляет собой уменьшение капитала относительно его максимальной величины. Пример: вы положили на счет 20 тыс. долларов, за месяц потеряли 2 тыс. долларов, значит, относительная просадка равна 10% (1 тыс. долларов от 20 тыс. долларов). Иллюстрацией относительной просадки нам послужит тот же самый ПАММ-счет, на котором за все время максимальная просадка была 23%, хотя по графику видно, что счет снизился со 107% до 60%, на 47%.  Как такое может быть? А все очень просто, ведь 107% - это профит к первоначальному депо. А просадка вычисляется с учетом всех средств на счете, а не только к профиту. Для подсчета относительной просадки выведена общая формула:

Как такое может быть? А все очень просто, ведь 107% - это профит к первоначальному депо. А просадка вычисляется с учетом всех средств на счете, а не только к профиту. Для подсчета относительной просадки выведена общая формула: - Р=Р1*100/(Д+100),

- Где Р – собственно просадка;

- Р1 – значение просадки на графике;

- Д – максимальная прибыль, полученная до определения просадки.

Какое значение максимальной просадки может допустить трейдер?

К сожалению, нет четкого определенного значения максимальной просадки, так как ее значение для каждого трейдера индивидуально, как и его стратегия. Кому-то психологически нормально переносить просадку в 50%, а у кого-то начинается нервный срыв при 30%. Также не забывайте, что немаловажную роль в определении максимальной просадки играет время. Так, например, в стратегиях мартингейла максимальная просадка может быть быстротечной, а при долгосрочной стратегии по тренду затянуться на несколько лет.newbie-forex-trader.blogspot.com

Что такое просадка на Форекс и как спасти свой счет в трейдинге?

Такое понятие, как просадка является очень важным для трейдинга и инвестирования в ПАММ-счета. Фактически, оно показывает, какой риск несет трейдер в единицу времени. Конечно, необходимо стараться избегать просадок.

Но полностью добиться того, чтобы работать без них, вряд ли получится. Такова действительность трейдинга. Кто-то выставляет близкие стоп-приказы и тем самым ограничивает свои риски. А кто-то предпочитает более далекие стоп-лоссы и пережидает просадки.

Итак, что такое просадка на Форекс и какой она бывает? Выделяют два типа – абсолютная и относительная. О них мы расскажем дальше. А пока что определимся с самим термином.

Просадка – это уменьшение средств на депозите. Допустим, вы инвестировали в трейдинг 1000 долларов США. Но уже через пару дней на счете у вас осталось 950 долларов США. Соответственно, ваша просадка составила 50 долларов США.

А теперь разберемся, что такое просадка на Форекс в ее абсолютном значении. Это значение, на которое уменьшился ваш торговый счет за определенный период времени. То есть, если рассматривать наш пример выше, то ваша абсолютная просадка составила 50 долларов США.

Так проводится расчет просадки Форекс в данном случае. Однако, если вам удалось заработать и ваш депозит вырос с 1000 долларов, до 1200, к примеру, то в этом случае, ваша абсолютная просадка будет равно 0.

Расчет просадки Форекс в ее относительно значении выполняется в процентах. Разберем наш пример. Предположим, вы пополнили депозит на 1000 долларов США. При этом, через месяц на счете уже 700 долларов США. Соответственно, абсолютная просадка у вас составляет 300 долларов США, а относительная – 30%.

Такая информация очень полезна особенно для тех, кто занимается ПАММ-инвестированием. Сервис Альпари предлагает расчет просадки Форекс именно в ее относительном значении.

Какую максимальную просадку вообще можно считать допустимой? Сказать сложно. Все зависит от того, как трейдер Форекс относится к рискам. Более агрессивные трейдеры могут допускать просадки и в 50%. Те, кто работает консервативно, стараются, чтобы этот показатель не превышал 20-30%.

Важно понимать, что любая стратегия Форекс, какой бы хорошей она не была, дает просадки. Причем, со временем, этот показатель может расти.

Просадка измеряется не только в процентах и долларах, но и с точки зрения времени. Например, некоторые виды просадок могут быть краткосрочными. Если вы используете в работе стратегию Мартингейла, после просадки вы достаточно быстро восстанавливаете ваш баланс (если, конечно, восстанавливаете).

А если вы пользуетесь трендовыми стратегиями и работаете позиционно, то ваша просадка может растянуться по времени. Но это вовсе не значит, что вы рискуете больше, чем трейдеры, которые работают краткосрочно. Просто выход из просадки на Форекс в таком случае будет идти дольше в силу вашего торгового стиля.

То есть все индивидуально. Перед тем, как рассчитывать просадку, необходимо определиться с торговой системой и ее особенностями. Только после этого вы сможете понять, насколько максимальная просадка у вас адекватна.

Отвечая на вопрос о том, что такое просадка в трейдинге, нельзя не затронуть вопрос единиц измерения. Чаще всего, этот параметр измеряется в процентах. Этот способ можно считать самым удобным.

Также, можно измерять в валюте вашего торгового счета. Но делать это стоит только тогда, когда у вас размер депозита является постоянной величиной. Однако, если вы время от времени снимаете деньги или докладываете, то вам такой метод не подойдет.

Что касается измерения в пунктах, этот метод актуален только для ситуаций, когда вы измеряете просадку непосредственно в сделке.

Понимание сути просадки

Периоды просадок – наиболее сложные для любого трейдера. Только представьте, что вы внесли на счет, допустим, 10 000 долларов США и через какое-то время у вас на счете уже 8000 долларов. Получается, что вы потеряли свои собственные 2000.

Усугубляется все тем, что вы можете находиться в просадке длительное время. К примеру, если вы работаете позиционно, отрицательный баланс ваших операций на рынке может оставаться в течение полугода или даже больше.

К негативным моментам может добавиться и требование инвестора изменить ситуацию. Поэтому важно, чтобы вы торговали только на те деньги, с которыми вам комфортно заниматься трейдингом.

Как при большой просадке спасти счет? В принципе, здесь есть только один грамотный вариант – постараться существенно снизить объемы и начинать все сначала, постепенно набирая обороты. Правда, в этом случае вам придется запастись терпением.

Многим трейдерам его, к сожалению, не хватает. Поэтому они только усугубляют свое положение лишними рисками. Выход из просадки на Форекс, особенно большой – задача не из легких. Но если вы с ней справитесь, можно сказать, что вы уже прошли пол пути к финансовой независимости.

academyfx.ru

основные причины. Что делать при просадке в бинарных опционах

Сегодня я хотел бы обсудить с вами такую важную тему, как просадки в трейдинге. Что ж, надеюсь, сегодня ни для кого не секрет, что без минусов торговать невозможно. 100-процентной торговли не существует в принципе. Просадки – это абсолютно нормальная история, как для начинающих трейдеров, так и для профессионалов. Некоторые реагируют на просадки нормально, но большинство трейдеров все же не может спокойно переносить череду минусов (пусть даже совсем небольшую). Часто эмоции загоняют трейдеров в еще большие просадки… Вот именно о поведении трейдеров в период просадок и пойдет речь в этой статье.

Для начала давайте вспомним самый главный способ «борьбы» с просадками в бинарных опционах. Это, конечно же, всеми любимый мани-менеджмент. Согласно его правилам каждая ставка должна составлять 1-5% от депозита. Собственно, риск-менеджмент является неким щитом, который ограждает трейдеров от потери депозита. Но, думаю, все и так давно знают про то, что без мани менеджмента стабильную торговлю не построить. Поэтому и повторяться не буду.

Стоит сразу оговориться, что риск менеджмент может помочь только при условии, что ваша система в принципе дает более 60% плюсовых сигналов для бинарных опционов. Если же ваша система не дает таких результатов, то, думаю, и так понятно, что начинать торговать не стоит.

Почему в трейдинге бывают просадки?

Вообще существуют три причины, которые могут вызвать просадки на бинарных опционах, либо же их усугубить:

- Отсутствие четкой торговой системы, либо же правил для входа. Как я уже неоднократно писал, интуитивный трейдинг хорош только в том случае, если он основан на опыте нескольких лет (минимум). Если же это обычное «авось», то ни к чему хорошему это не приведет. Но подобной торговлей часто грешат новички, которым элементарно не хватает дисциплины дожидаться подтвержденных сигналов для бинарных опционов, которые дает их стратегия. Поэтому изо дня в день результат может кардинально различаться. Стабильностью здесь и не пахнет, от того в трейдинге и появляются просадки;

- Второй возможный вариант просадок в трейдинге – это рыночные изменения. Если ваша стратегия хорошо показывала себя продолжительное время, а затем резко начала загонять вас в просадки – значит, рынок изменился и ТС нужно начать перерабатывать. Это абсолютно нормальная история, меняется рынок, должна менять и стратегия. Лично я постоянно обновляю свои ТС;

- Ну и самая распространенная причина просадок при торговле бинарными опционами – эмоциональное состояние трейдера. А именно азарт, увеличение ставок, желание отыграться уже при паре минусов.

Но, повторюсь, не так важны сами просадки (с ними вполне себе справляется наш риск-менеджмент), как их усугубление. Потому как, если вы попали в просадку, торгуя бинарными опционами, очень важно вовремя взять себя в руки, важна опять же дисциплина. Конечно, терять деньги неприятно. Но. Важно помнить, что трейдинг без просадок попросту невозможен. А недостаток дисциплины в данном вопросе способен как затянуть вашу просадку, так и весьма и весьма усугубить ситуацию. Однако частенько начинающие трейдеры оказываются не готовы к минусам. Они начинают отыгрываться, применять Мартингейла, увеличивать ставки. Вы, наверное, уже догадались к чему все это приводит? Правильно, к значительным потерям депозита, вплоть до полного слива.

И происходит все это не потому, что трейдеры слыхом не слыхивали про риск-менеджмент, про психологию торговли. Нет. Вся эта информация им давно известна, более того, они согласны, что нельзя отыгрываться, нельзя применять мартина. Но в моменты эмоционального пика (а именно просадок на бинарных опционах) многих трейдеров будто оглушает, они начинают совершать ошибки одну за другой…

Что же делать?

Что ж, сразу скажу, что никакого универсального совета тут быть не может. Ведь все мы индивидуальны, а значит, индивидуальны и способы борьбы с самими собой. Но все же у меня есть три совета, как не загонять себя в большую просадку в трейдинге:

- Если вы заметили за собой излишне эмоциональную реакцию на просадки в трейдинге – возьмите перерыв в торговле. Хоть это и самый простой и банальный совет, который можно дать, но поверьте, это самый простой выход из ситуации. Возьмите перерыв, пока не приведете эмоции в порядок. Поторгуйте немного на «бумаге» (только не на демо), рынок от вас никуда не денется. Многим трейдерам для того, чтобы «успокоиться» хватает всего каких-то пары часов;

- Следующий совет относительно развития самодисциплины. Начните вести дневник трейдера. Если вы не «слепой», то обязательно увидите, как ваши эмоции мешают торговле, во что превращают ваш депозит. Не ленитесь, скрупулезно записывайте каждую ставку. Многие трейдеры (особенно те, которые когда-то уже пробовали вести запись торговли) считают, что им не нужен дневник. Поверьте, нужен. Если у вас есть проблемы с самостоятельным усугублением просадок в трейдинге, то дневник может оказать вам неоценимую пользу. Начиная с того, что ведение дневника учит трейдеров дисциплине, без которой нормальная торговля попросту невозможна. И заканчивая тем, что просмотр своих результатов, анализ своего поведения на рынке порой очень и очень отрезвляет;

- И последний совет. Я уже давал его в статье по психологии трейдинга. Он не настолько стандартный, но всё же. Попробуйте делать какие-то физические упражнения после каждого минуса. Важна именно физическая нагрузка. Неважно, просто ли вы будете поднимать руки, либо возьмете гантели. Например, я в свое время отжимался после каждого минуса. Таким образом, физическая нагрузка позволяет выйти из эмоционального состояния «игры», взять себя в руки (плюс для здоровья полезно). Если по тем или иным причинам, вы не можете заниматься физической нагрузкой, начните делать дыхательные упражнения. Это тоже весьма успокаивает голову.

Вот, собственно, все советы, которые я могу вам дать. Повторюсь, самое главное, приучать себя к дисциплине, постоянству. Если вы возьметесь, скажем, за ведение дневника и забросите его через неделю-другую, никакого результата это не даст. Ведь в данном вопросе очень важно проявлять силу воли и перебарывать себя.

boexpert.ru

Что такое просадка в трейдинге

Термин просадка в трейдинге (на бирже или на рынке Форекс) относится к торговому счету (депозиту) трейдера и означает его уменьшение в результате убыточных торгов. Сама по себе просадка не является чем-то негативным, более того она как и прибыль является составной частью работы любого профессионального трейдера.

В жаргоне американских трейдеров термин просадка звучит как drawdown (draw – рисовать, чертить; down – вниз).

Другое дело, что размер просадки не должен превышать некоторого критического значения (каждый трейдер устанавливает его для себя сам в зависимости от “агрессивности” торговли). Контроль степени просадки достигается посредством системы управления рисками (называемой также системой управления капиталом или money management).

Виды просадок

В зависимости от того, открыта или закрыта на данный момент позиция, результат по которой привёл к убытку, просадки можно подразделить на два основных типа:

- Плавающая просадка (иногда её ещё называют текущей) имеет место тогда, когда позиция открыта, и текущий убыток по ней ещё не зафиксирован. Пока позиция остаётся открытой, такая просадка может, как уменьшиться или вовсе исчезнуть (позиция уйдёт в плюс), так и увеличиться и даже привести к закрытию позиции по маржин-колл.

- Зафиксированная просадка возникает после того, как убыток по позициям фиксируется. По сути, после закрытия позиции происходит превращение плавающей просадки в зафиксированную.

Например, трейдер имеющий на своём торговом счёте сумму в размере 5000 долларов, купил 100 акций компании ХХХ по 10$ за штуку. Через некоторое время цена акций снизилась до 9$, принеся, тем самым, плавающий убыток в размере 1$ x 100 акций = 100$. Пока позиция трейдера не закрыта, на его торговом счету имеет место плавающая просадка в размере 100 долларов США.

Далее цена акций поднялась до 9.5$, уменьшив тем самым размер плавающей просадки до величины 0.5$ x 100 акций = 50$. А после этого, трейдер проанализировал ситуацию и решил продать все имеющиеся у него 100 акций компании XXX (закрыть позицию). Осуществив продажу по 9.5$ за акцию, он тем самым зафиксирует свой убыток и получит уже фиксированную просадку в размере тех же 50 долларов (плавающая просадка перейдёт в зафиксированную).

Кроме этого при тестировании торговых стратегий используют такие понятия как:

- Абсолютная просадка

- Максимальная просадка

- Относительная просадка

Абсолютная просадка показывает максимальное значение, на которое уменьшалась величина торгового депозита в течение всего времени тестирования. К примеру, если начальный депозит составлял 10000 долларов, и в течение всего времени тестирования его величина опускалась не ниже 9826 долларов, то размер абсолютной просадки составил 10000 – 9826 = 174 доллара.

Отчёт тестера стратегий в торговом терминале МТ4

Отчёт тестера стратегий в торговом терминале МТ4Максимальная просадка показывает то максимальное значение, на которое, в процессе тестирования, уменьшался размер торгового счёта относительно достигнутого на тот момент максимума. Например, предположим, что при тестировании стратегии было три крупных просадки:

- Достигнув величины 10150$, график прибыли пошёл вниз и просел на 100 долларов до 10050$

- Достигнув величины 10584$, график прибыли просел на 457.14$

- Достигнув величины 11031$, тестируемый торговый счёт просел на 200$

Так вот, из этих значений выбирается максимальное, в данном случае это 457.14$, оно и является максимальной просадкой по счёту.

Относительная просадка, суть тоже, что и максимальная, только выражена она в процентах. Например, описанная выше максимальная просадка в размере 457.14$, составляет 4.43% от 10584$.

Как уменьшить размер просадки

Хотя если быть более точным, то вопрос должен состоять не в том, как уменьшить размер просадки, а в том, как его (размер) контролировать, держа на заданном уровне. Дело в том, что просадка – это такой же неизбежный элемент торговли, как и возможная прибыль. А размер потенциально возможной прибыли прямо пропорционален тому риску (читай – максимальной просадке) который вы допускаете в процессе торговли.

Чем больший риск вы допускаете, тем большие просадки возникают по ходу торговли, и тем большую прибыль вы можете в результате получить. И, наоборот, при консервативном стиле торговли с небольшими рисками, вы получаете минимальные просадки депозита и, соответственно, относительно меньшую возможную прибыль.

То соотношение риск/прибыль, которое является для вас оптимальным (исходя из вашего стиля торговли, психологических особенностей и пр.), должно быть заложено в вашу торговую систему и отражено в ваших правилах управления капиталом (money management).

Вопрос о том чтобы уменьшить размер просадки может возникнуть у вас, например, в том случае, когда в результате тестирования торговой системы был получен результат в виде слишком большой максимальной (или абсолютной) просадки, неудовлетворяющей вашим правилам управления капиталом.

Так как же уменьшить размер просадки? Минимизировав убытки по каждой отдельно взятой сделке, вы, тем самым, уменьшите и размер просадок по счёту. А для того, чтобы уменьшить эти убытки следует придерживаться следующих основных правил:

- Как это не банально прозвучит – пользуйтесь стоп-лоссами. Правильно расставленные ордера ограничения убытков в немалой степени способствуют плавности роста вашего депозита. Ордер Stop Loss необходимо выставлять сразу же в момент открытия позиции.

- Выставляйте ордер Take Profit. Взять вовремя свою прибыль, а не дожидаться того пока цена развернётся и уйдёт в зону убытка, это тоже своего рода искусство. Здесь необходимо отточенное чувство меры и ни грамма жадности. Разумно планируйте свои цели по прибыли и не гонитесь за невозможным. Я не говорю сейчас о том, чтобы забирать прибыль, как только она появилась. Но ведь прибыль можно лелеять и наращивать, постепенно передвигая ордер Stop Loss в её сторону (можно передвигать самостоятельно, а можно воспользоваться такой функцией торгового терминала как трейлинг-стоп).

- Используйте разумный размер кредитного плеча. Помните, что большие плечи могут принести как колоссальные прибыли, так и слить весь ваш депозит. В идеале следует торговать вообще без кредитной поддержки брокера, однако это требует достаточно большого размера торгового счёта.

- Всегда чётко придерживайтесь правил своей торговой системы. Это основа основ успешного трейдинга.

Анализ просадок при оценке эффективности торговой системы

В разрезе эффективности тестируемой системы просадки можно оценить не только численно, но и визуально – по графику роста депозита.

В численном отношении величина относительной просадки не должна превышать следующих значений:

- При консервативной торговле с минимальными рисками от 5 до 10%

- При торговле с умеренным уровнем риска от 10 до 20%

- При агрессивном стиле торговли от 20 до 30%

В любом случае, визуально, при взгляде на график роста депозита, просадки должны относительно равномерно чередоваться с прибылями создавая тем самым достаточно плавный подъём кривой депозита.

График роста депозита у эффективной торговой системы не должен показывать резких значительных отклонений от прямой линии, соединяющей начальную его точку с конечной (смотри рисунок ниже).

А вот такой график роста прибыли, говорит о крайне неэффективной торговой системе:

Такая система хоть и принесла прибыль в рассматриваемом временном периоде, но очень уж неравномерно и нестабильно она работает. Применять такую систему я бы лично не стал, она явно требует доработки.

Рваный график в виде резких значительных просадок и таких же резких подъёмов характерен для торговых систем, основанных на методе Мартингейла. Даже если такая система приносит хорошую прибыль на заданном временном периоде, в дальнейшем она может запросто слить весь торговый счёт (относительная просадка достигнет величины в 100%).

www.azbukatreydera.ru

Как выйти из просадки | Азбука трейдера

Давайте сразу определимся с терминами. Просадкой в трейдинге называется величина, на которую уменьшается торговый депозит, перед тем как снова начать расти (впрочем, расти он конечно, совсем не обязан и при неумелых действиях со стороны трейдера может выйти так, что величина просадки сравняется с величиной депозита).

Величину просадки удобно измерять в процентах от депозита, поскольку она, по сути своей, есть величина относительная. Значение имеет не сумма просадки в рублях или долларах, а то какую часть от торгового депозита она составляет. Ведь согласитесь, что одно дело – просадка в 5000 долларов при депозите в 100000, и совсем другое – просадка в те же 5000 при депозите в 10000 долларов. В первом случае она находится в пределах допустимой и составляет всего 5% от депозита, во втором случае она уже критическая и составляет 50% от торгового депозита трейдера.

Просадки часто разделяют на два основных типа:

- Плавающая просадка

- Фиксированная просадка

Плавающая просадка подразумевает, что позиция (позиции) вогнавшая трейдера в неё, всё ещё находится (находятся) в открытом состоянии. Это так называемый бумажный убыток, который при закрытии позиций тут же превратится в реальный убыток (в фиксированную просадку). Но пока позиции находятся в открытом состоянии, она может, как увеличиваться, так и уменьшаться.

Выход из этой просадки может быть осуществлён как путём грамотного управления уже открытыми позициями, так и путём открытия новых, дополнительных позиций.

Как правило, к такого рода просадкам, приводит торговля без какой либо системы управления капиталом (Money Management), либо торговля с грубейшим нарушением правил этой системы

Фиксированная просадка подразумевает то, что все убыточные позиции, приведшие к ней, уже закрыты. И выход из этой просадки может быть осуществлён только путём грамотного открытия новых позиций.

Кроме этого следует различать просадку по уровню «организованности» работы трейдера:

- Просадка, возникшая при торговле по системе

- Допустимая просадка

- Недопустимая просадка

- Просадка, возникшая в процессе бессистемного трейдинга.

Если просадка возникла в процессе работы по торговой системе, то первым делом следует определить, относится ли она к разряду допустимых. Точнее говоря, уровень допустимой просадки должен определяться ещё на этапе тестирования торговой системы, до того как начать по ней торговать.

Итак, если просадка относится к разряду допустимых, то ничего особенного делать не надо, просто торгуйте дальше, продолжая неукоснительно придерживаться правил своей торговой системы. Раз на этапе тестирования система не раз выходила из такого рода просадок, то вам ничего не остается, как довериться ей и спокойно продолжать торговлю.

Если просадка превышает допустимый размер, определённый в процессе тестирования и оценки, то следует немедленно приостанавливать торговлю (закрывая все открытые позиции) и приступать к анализу ошибок своей торговой системы. После анализа и исправления ошибок (или корректировки под изменившиеся условия рынка) следует вновь протестировать свою систему на исторических данных. Только после получения удовлетворительных результатов тестирования, можно вновь продолжать торговлю по исправленной торговой системе.

Просадка в процессе бессистемного трейдинга, часто возникает у начинающих трейдеров по причине того что, не имея достаточного опыта в торговле они доводят свой торговый счёт до серьёзного истощения. Основной их ошибкой является именно бессистемность торговли (трейдинг ведётся без соблюдения каких либо правил открытия и закрытия позиций, и без малейшего намёка на управление капиталом).

Давайте подробно поговорим о том, как выходить из такого рода просадок. Как уже говорилось выше их можно разделить на плавающие и фиксированные.

Выход из плавающей просадки

В тот момент, когда позиция трейдера приносит значительный убыток, выражающийся в значительной плавающей просадке, он, как правило, находится в эмоциональном состоянии не позволяющим принять трезвое, осмысленное решение. Поэтому наилучшим выходом будет поставить позицию на паузу путём локирования.

Локирование предполагает открытие противоположно направленной позиции того же объёма. Оно как бы закрывает открытую позицию в замок, не давая расти убыткам дальше (вместе с тем она не даёт расти и прибыли, в случае разворота цены в вашу сторону)

Поставив торговлю на паузу, трейдер может снять часть психоэмоционального напряжения для того чтобы ещё раз посмотреть на рынок свежим взглядом. Его целью должен являться поиск вероятной разворотной точки для того, чтобы снять в ней замок и позволить первоначально открытой позиции возвращаться в зону прибыли.

Более подробно о локировании вы можете прочитать в статье: Локирование позиций

Выход из фиксированной просадки

Считается, что выйти из фиксированной просадки сложнее хотя бы по причине того, что убыток отображается уже не только на бумаге, но и в реальных цифрах депозита трейдера.

В данном случае самым дельным советом будет рекомендация трейдеру создавать и тестировать свою торговую систему. А после этого уже переходить к дальнейшей торговле уже по её правилам. Этот путь хоть и долгий, но зато верный.

Я понимаю, что некоторые из вас, уважаемые читатели, ждут сейчас быстрых способов выхода из такого рода просадок. И такие способы, несомненно, есть, но они достаточно рискованные и при неудачном развитии событий могут привести вас к полному сливу депозита. Поэтому пользоваться ими (если дело касается не игры, а серьёзной работы) я категорически не рекомендую. Однако же я обязан привести их здесь для полного раскрытия темы данной статьи.

Экстремальные способы выхода из просадок

Назову эти способы именно так, поскольку, как я уже сказал выше, использовать их в серьёзной торговле очень и очень рискованное занятие. Вот эти способы:

- Выход по методу Мартингейла

- Выход путём усреднения позиций

Выход по методу Мартингейла предполагает открытие позиции в двойном размере. То есть, после каждой убыточной сделки вы открываете новую позицию в двойном объёме. Если позиция приносит прибыль, то её размер возвращается к первоначальному, если убыток, то снова удваивается и так до тех пор, пока вновь не закроется в прибыли.

Для этого метода может оказаться губительной даже относительно небольшая непрерывная серия из убыточных сделок. Но зато в случае успеха он позволяет довольно быстро нарастить потерянный депозит.

При использовании метода Мартингейла, представляют опасность серии из нескольких убыточных сделок подряд. Так как каждая следующая сделка требует удвоения объёма позиции, денег на очередную сделку может просто не хватить. То есть, это чревато полным сливом депозита

Выход путём усреднения позиций является способом выхода из плавающей просадки. Он представляет собой не что иное, как наращивание убыточной позиции. Это противоречит всем возможным и невозможным правилам управления капиталом, зато при благоприятном исходе, позволяет относительно быстро выбраться из просадки.

Метод состоит в том, чтобы открывать позиции в одном направлении с той, которая принесла плавающий убыток. Суть метода в том, что вы усредняете цену, по которой была открыта первая убыточная позиция, делая её более выгодной.

Давайте разберём метод усреднения на простом примере. Допустим, вы приобрели 1000 акций по цене в 100$ за штуку. После этого цена, вместо того чтобы порадовать вас своим ростом, откатилась вниз до 70$ за акцию. Теперь вы приобретаете ещё 1000 акций, но уже по 70$ за штуку. Таким образом, вы становитесь владельцем 2000 акций по цене (100+70)/2=85$ за штуку. И если теперь цена всё-таки пойдёт вверх, вы будете обладать пакетом акций, купленным по более выгодной цене.

Усреднение позиций опасно тем, что если цена так и не развернётся, то это приведёт к ещё большему убытку или даже к полному сливу депозита

Услуги по выводу счетов из просадок

По поводу трейдеров предлагающих свои услуги по выводу вашего депозита из просадки, я могу сказать только одно – никому не доверяйте! Принцип их работы довольно прост, они берут солидную сумму вне зависимости от результата своей работы. А дальше с вероятностью 50/50 выводят депозит из просадки или сливают его. По большому счёту им плевать на результат, ведь 50 на 50, это итак весьма неплохой показатель.

Это ещё в лучшем случае. В худшем варианте развития событий, такой «профессионал» просто выведет все оставшиеся средства с вашего торгового счёта.

Задумайтесь над этим, прежде чем доверять доступ к своему счёту чужим дядям и тётям.

www.azbukatreydera.ru

Что такое просадка счета? Просадка на Форекс

Здравствуйте, дорогие читатели!

В этой статье мы с Вами поговорим об одном очень важном статистическом показателе, по которому можно легко и просто оценить эффективность работы как частного трейдера, так и управляющего активами, например, ПАММ-счетом. Речь пойдет о просадке торгового счета. Также я расскажу о ее видах, и о том, как не попасть в эту самую просадку, и о том, что делать, если это все же случилось с депозитом.

к оглавлению ↑Что такое просадка?

Просадка (англ. Drawdown дродаун) — это изменение баланса на торговом счете в отрицательную сторону. Говоря простым языком, просадка — убыток. К примеру, мы открыли торговый счет на 10.000 руб., совершили несколько сделок и депозит уменьшился до 9.000 руб. Это изменение депозита (в худшую сторону) и есть та самая просадка по торговому счету. Она измеряется как в процентах, так и в валюте депозита.

Но, помимо изменения цены относительно начальной суммы депозита, существует еще несколько других видов просадок, о которых мы сейчас и будем говорить.

к оглавлению ↑Виды просадок

Просадку на торговом счете можно разделить на два вида:

- Текущая (плавающая).

- Зафиксированная.

Текущей или плавающей просадкой называют совокупный убыток по всем открытым сделкам. Важно понимать, что речь идет именно о тех убыточных сделках, которые еще находятся в рынке.

Приведу пример. Я открыл какую-то сделку. Спустя время, ситуация на рынке начала развиваться не по моему сценарию, и сделка ушла в минус. Этот самый минус будет составлять плавающую просадку. Плавающей ее называют потому, что со временем ситуация может измениться как в лучшую сторону, уменьшив убыток, так и в худшую, еще более усугубив ситуацию. Но как только я закрою эту сделку с убытком, то просадка из плавающей автоматически станет зафиксированной.

В свою очередь зафиксированную просадку можно разделить на несколько подвидов:

- абсолютная;

- максимальная;

- относительная.

Абсолютная просадка (Absolute Drawdown) — это самый большой убыток, относительно начальной суммы на торговом счете. Для того, чтобы рассчитать Absolute Drawdown, необходимо из начальной суммы депозита вычесть самое минимальное значение, до которого опускалась кривая доходности. Кстати, если депозит никогда не опускался ниже своего первоначального значения, то этот показатель может быть равен нулю.

Пример: допустим начальный депозит равен 10.000 $. За все время существования сумма на счете не опускалась ниже 8.000 $. Таким образом из начальной суммы в 10.000 $ вычтем 8.000 $. В результате получим сумму в 2.000 $. Это значение будет считаться текущей абсолютной просадкой. Почему текущей? Потому что, если спустя какое-нибудь время, сумма на счете «перерисует свой минимум» и опуститься ниже 8.000 $, то и значение показателя измениться.

В целом данный показатель не несет в себе очень важной информации как для трейдера, так и для инвестора, анализирующего статистику торговли управляющего.

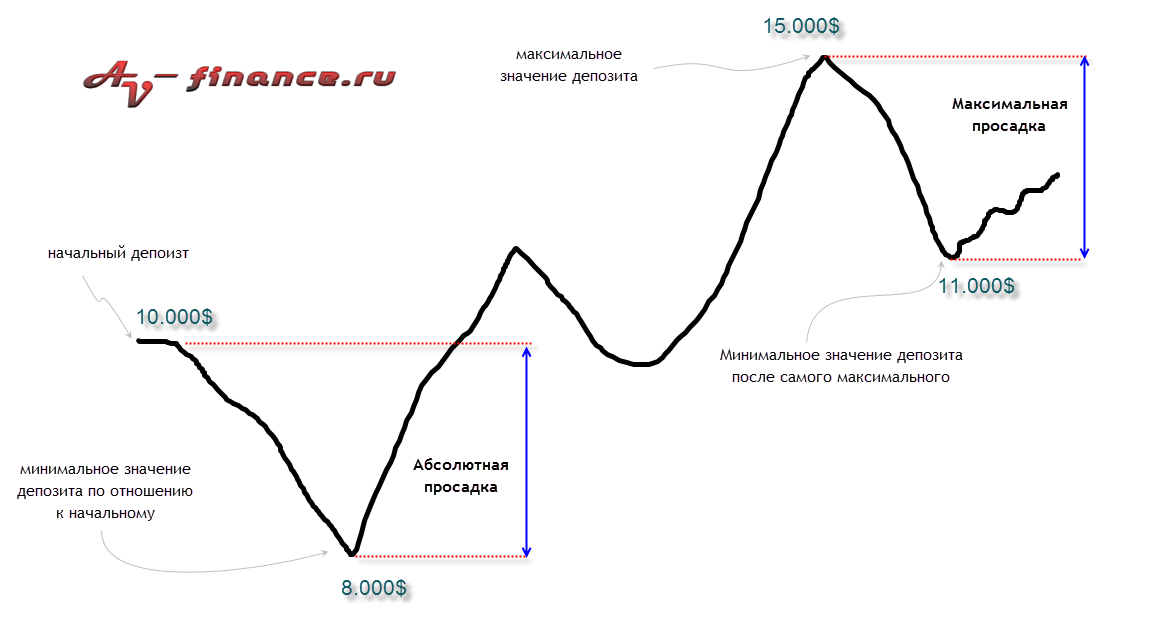

Максимальная просадка (Maximal Drawdown) — данный показатель рассчитывается как разница между текущим максимальным значением депозита и его текущим минимумом. В отличие от абсолютной просадки, для расчета берется не минимальное значение депозита за всю его историю существования, а самое низкое значение депозита, которое было после самого максимального. Рассчитывается в валюте депозита.

Пример: начальный депозит был 10.000 $, затем упал до 8.000 $, после серии прибыльных сделок вырос до 15.000 $. Потом снизился до 11.000 $. Получается, что самым высоким значением депозита, в этом примере, была сумма в 15.000 $, а самым низким, после максимального, сумма 11.000 $. Соответственно, разница в 4.000 $, между 15.000 и 11.000, будет составлять максимальную просадку депозита.

Относительная просадка (Relative Drawdown) — в целом, это тот же показатель, что и предыдущий, только рассчитывается не в валюте депозита, а в процентах.

Для наглядности покажу отличие абсолютной просадки от максимальной на графическом примере:

к оглавлению ↑

к оглавлению ↑ Причины возникновения просадки счета

Если торговый депозит оказался в просадке, то прежде всего, надо смириться с этим фактом. Абсолютной любой трейдер бывал в просадке — это аксиома. Если наличие просадки на торговом счете — это норма, то вот глубина просадки — вопрос совершенно иной. Профессиональный трейдер никогда не позволит своему счету свалиться в глубокую яму. Новичок же с легкостью может потерять и 50, и 80, и более процентов счета. Если не согласиться с утверждением, что просадка — это нормально, и начать доказывать рынку обратное, то это только усугубит проблему, и в конечном итоге приведет к полной потере депозита. Это всего лишь вопрос времени.

Далее необходимо определиться с тем какое снижение суммы на торговом является допустимым (приемлемым), а какое — нет. В этом вопросе нет каких-то однозначных цифр. Для кого-то 10% потери депозита — это норма, а для кого-то уже настоящая трагедия.

Для себя я выделил следующие цифры:

- 0 — 10% - норма.

- 10 — 30% - еще не повод для истерии и самобичевания, но уже пора снижать риски и интенсивность торговли. А также стоит озадачиться анализом своей торговли и выяснить причины допущенных потерь.

- 30 — 50% - это начало конца. Я считаю, что при просадке счета более 30%, торговлю необходимо прекращать. Удалять торговый терминал с компьютера и сделать перерыв в торговле. После этого возвращаться на демо-счет и полностью пересматривать свою систему принятия торговых решений.

Еще раз повторюсь, что эти цифры приведены мною для наглядности и носят субъективный характер, могут меняться в соответствии с темпераментом трейдера и его стилем торговли. Но я считаю, что потеря депозита более 50% абсолютно не приемлема.

Итак, мы определись с тем, какая просадка считается нормальной, а какая нет. Далее, необходимо начинать анализировать свою торговлю. В этом нам поможет стейтмент счета, но в идеале необходим дневник трейдера, в котором будет расписана каждая сделка. На этом этапе очень важно понять почему счет ушел в просадку. Возможно, была серия убыточных сделок, вызванная не системными (не по торговой стратегии) входами. Возможно сделки, хотя и были убыточными, но стопы были системными, а вот риски были повышенными и были нарушены правила управления риск-менджмента.

Я могу с уверенностью утверждать, что в 8 случаях из 10 счет пошел в минус либо из-за отсутствия (несоблюдения) правил торговой системы, либо из-за повышенных рисков и несоблюдения правил мани-менеджмента.

к оглавлению ↑Как избежать просадки и выйти из нее?

Исходя из вышеизложенного, просадка счета — ситуация вполне естественная и полностью исключить ее не получится. Но всегда можно повлиять на нее и минимизировать ее негативное воздействие на торговый счет. Сделать это очень просто — соблюдайте мани-менджмент, контролируйте риски и торгуйте системно.

Но как быть, если счет все же угодил в просадку, да еще и очень серьезную? Существует закономерность: чем глубже просадка, тем дольше из нее придется выбираться. Поверьте, чудес не бывает. Если трейдера угораздило «слить» 50% счета за 2−3 сделки, то восстановить первоначальную сумму вряд ли удастся за столь короткий промежуток времени.

Я «походил» по интернету, в поисках советов трейдеру о том, как быстро выйти из просадки. На многих сайтах рекомендуют использовать усреднение и мартингейл. Ни в коем случае не рекомендую этого делать! Добавление к убыточным позициям, т. е. то самое усреднение — очень большая ошибка! Ошибка хоть и большая, но еще не самая глупая. Куда глупее использовать мартингейл. По моему мнению, самый лучший способ вывода счета из просадки — торговать системно и не нарушать правил управления капиталом.

Друзья, на этом у меня все. Надеюсь, информация, изложенная в статье, была полезна для Вас. Будьте дисциплинированы, соблюдайте мани-менджмент, торгуйте системно, и просадка на депозите не будет Вас беспокоить.

Спасибо за внимание и успехов в торговле!

PS Выше я писал, что нельзя усреднять убыточные сделки. Но как и у любого правила, у этого есть исключение. Как вы думаете, в каком случае можно (хотя, конечно, и нежелательно) использовать усреднение в торговле и почему? Ответы пишите в комментариях.

С уважением, Вадим Атрощенко

av-finance.ru