Первичное публичное размещение акций (IPO, Initial Public Offering). Размещение акций на бирже

Акции на рынке ценных бумаг. Размещение и торговля акциями

В данной статье мы рассматриваем акции на рынке ценных бумаг как индикатор экономической мощи государства. А также говорим о том, как туда попадают акции, как продаются, покупаются и каким образом этот процесс превращает обычных людей в миллионеров.

Размещение и торги акций на рынке ценных бумаг и торговых биржах

Международный рынок ценных бумаг представляет собой сферу, взаимодействие внутри которой считается оптимальным торговым сочетанием, как для правительственных органов, регулирующих отношения, так и для частных инвесторов, желающих заработать свою часть от крупного пирога прибыли. Стать инвестором в наше время совершенно несложно. Суммы, предполагаемые для начальных инвестиций не обязательно должны превышать отметки в шесть нулей. Вход на современные площадки организовывают брокеры. И минимальные суммы, регламентируемые ими в среднем останавливаются на отметках в 50 — 60 тысяч рублей. Это вполне адекватный денежный порог, учитывая сколько денег способен выручить адекватный трейдер.

Собрать денежную массу, подобрать брокера и передать ему свои сбережения, если достигнут необходимый уровень доверия и взаимопонимания, относительно несложно. Здесь задача инвестора также состоит в том, чтобы максимально увеличить свои имеющиеся знания о рынке. Для того, чтобы контролировать сделки, совершаемые нанятым брокером. Учитывая, что большинство посреднических компаний берут свои комиссионные исходя от непосредственной прибыли, то можно быть уверенным, что брокер заинтересован в том, чтобы совершаемые на ваши деньги сделки были максимально продуктивными. Но все же, для того чтобы войти в мир инвестирования и обезопасить себя от финансовых проблем, необходимо самостоятельно изучить рынок и диктуемые им понятия. О самой концепции мировых и российских торговых площадок и инструментах, для достижения успеха на них, мы и поговорим сегодня.

Что такое рынок и акции

Для начала необходимо разобраться, что же такое акции на рынке ценных бумаг. И как образуется стоимость акций.

Рынок, он же маркет (от английского Stock Market) — это совокупность всех экономических отношений между его участниками, посредством размещения, торговли и обмена ценными бумагами (акциями и облигациями). Первый зачаток рыночных отношений образовался еще в первобытные времена. Когда один человек начал получать нечто, в обмен на свои активы. В те времена хорошие котировки имели шкуры животных, редкие камни, еда, инструменты вроде палок и молотков. Так образовалась торговля и бартер. Бартер это обмен одного актива, на равноценный другой. Либо неравноценный с дополнительной доплатой или оказываемой взамен услугой.

Со временем развития торговли и денежных средств, развились и рыночные отношения между участниками. Первые официально зарегистрированные сделки с ценными документами датируются серединой 16-го века, а уже в 1750-ых годах, в Англии торговцы образовали первые функциональные площадки, которые стали прообразами современных фондовых бирж. Одновременно аналогичные платформы рыночных отношений начали складываться и в Азии, и в Северной Америке, где только начало образовываться государство США.

Современный рынок ценных бумаг

Современный же рынок бумаг представляет собой часть мирового финансового оборота, в которой происходят торговые действия по продаже и покупке. На организованном рынке ценных бумаг в ходу могут быть не только основные акции, облигации и векселя. Но и срочные контракты — фьючерсы, контракты на поставку, валюты, драгоценные металлы, вроде золота или серебра и другие активы.

Акцией считается ценная бумага, которая закрепляет за свои держателем право владения определенной, установленной количеством акций, долей в акционерном обществе, предприятии либо компании. Здесь может быть именное исполнение бумаги, с подписью, либо не именной квиток, который имеет право быть переданным, как передается денежная банкнота. Данное владение гарантирует держателю не только возможность продать бумагу при увеличении ее рыночной стоимости, но и получать регулярно выплачиваемые дивиденды. Чаще всего раз в год. Это часть денежной массы от общей прибыли предприятия, в расчет на количество имеющихся у держателя акций.

Облигация же представляет собой долговое обязательство. Дебет, который выкупается и продается, путем уплаты определенной стоимости. Облигация не предполагает выплат дивидендов. Но также может быть передана безвозмездно, либо путем продажи, а также вручена обратно эмитенту, лицу, выпустившему ее. В последнем случае эмитент обязан уплатить не только изначальную сумму покупки облигации, но также и процент за пользование суммой. Что и является основной прибылью держателя. Конечно, возвращение облигации может быть произведено только в рамках, установленных самой бумагой. Имеется в виду срок и сумма процентов.

Разновидности акций и правила торговли ими

Предприятие организованное в форме юридического лица как открытое или закрытое акционерное общество (ОАО либо ЗАО), уставная денежная масса которого была собрана в результате размещения и продажи долевого владения обязано собирать совет директоров, состоящий из держателей наиболее крупных пакетов. Обязанности по управлению предприятием переходит в руки специально нанятого директора (CEO). Возможные стратегические вопросы и решения связанные с развитием общества принимаются только с учетом мнения каждого имеющегося акционера. Выражается которое путем закрытого голосования по поднятым вопросам повестки дня общего собрания акционеров, которые назначаются советом директоров и о котором заранее предупреждаются все держатели. Основной используемый принцип учета голосов выражается в формуле: одна акция – один голос.

Выпуск ценных бумаг

Процесс выпуска акций предприятием называется эмиссией. Соответственно, общество, выпустившее данные квитки может именоваться эмитентом. Основные этапы процедуры выхода ценных бумаг следующие:

- Проводится общее собрание акционеров. Где принимается решение о дополнительном размещении на бирже. Либо данное решение может быть выработано советом директоров. Если держатели дают добро на размещение акций на рынке ценных бумаг, то совет переходит к следующему этапу.

- На основании прошедшего голосования, орган совета директоров утверждает и ратифицирует документ, содержащий информацию о размещаемых акциях, правах акционеров, условиях и порядке размещения – «Решение о выпуске».

- Эмиссионные ценности проходят обязательную процедуру – государственную регистрацию выпуска ценных бумаг в Банке России.

- После чего, данные активы, после процедуры листинга попадают на биржу. Происходит размещение акций на рынке ценных бумаг, где они уже и могут быть куплены инвесторами в частном порядке, либо посредничеством брокера.

Типы акций

- Обыкновенные акции наделяют своего держателя правом голоса на собрании акционеров. Владельцы обыкновенных сертификатов участвуют в распределении прибыли общества только после пополнения резервов и выплаты дивидендов по привилегированным сертификатам. Поэтому выплата дивидендов по обыкновенным долям не гарантируется. Так как зависит от итогов производственной деятельности и суммы полученной прибыли. После убыточного периода в работе предприятия дивиденды могут быть не выписаны вообще. В условиях ликвидации обыкновенная квитанция о владении дает акционеру право на часть имущества ликвидируемого общества только после расчетов с кредиторами и владельцами привилегированных сертификатов.

- Привилегированные гарантируют владельцам право на первоочередное получение дивидендов по фиксированной ставке вне зависимости от размера прибыли, полученной акционерным обществом за отчетный период. В отличии от обычных держателей, привилегированные обязаны получить свои проценты даже в результате провального для корпорации года. Что часто оказывается еще большим ударом по структуре предприятия. Часто используется практика, когда привилегированные владельцы вкладывают часть полученных денег обратно в общество, дабы поддержать его работу. Владельцы привилегированных документов обладают также преимущественным правом на получение доли имущества ликвидируемого акционерного общества. При этом владельцы подобных сертификатов долевого владения, как правило, ограничены в участии в управлении акционерным обществом.

- Номинальная стоимость является основным показателем, который интересен инвестору. Определение стоимости происходит посредством деления суммы уставного капитала акционерного общества на количество выпускаемых квитков. По номинальной стоимости акций оплачиваются при учреждении общества. Номинальная стоимость частицы предприятия является основой для определения эмиссионной и рыночной стоимости, только той ценовой котировке, которая будет отражена на торговых площадках, а также исчисления дивидендов. Рыночная стоимость зависит от соотношения спроса и предложения. Что, в свою очередь, определяется размером получаемых дивидендов, биржевой конъюнктурой, влиянием рекламы и многими другими факторами.

Участники рынка акций

Участниками торговой платформы являются все те, кто прошел регистрацию биржей и получил право на проведение свой деятельности в рамках, обусловленных уставом площадки, а также законодательством государства. Обращающиеся на рынке активы могут быть проданы или куплены инвесторами. Инвестором является любое лицо, имеющее достаточное количество капитала и желание вложить его в то или иное перспективное, по его оценками, дело. Дела инвесторов на бирже часто ведут брокеры. Это специально лицензированные лица, которые являются непосредственными участниками торгов и представляют интересы своих клиентов по получению ими прибыли. Задача брокера состоит в грамотном анализе движения стоимости ценных бумаг и заключении контрактов на их покупку и продажу. Брокер может вести как агрессивную торговлю, с целью быстрой перепродажи мощно растущих активов, так и умеренную, с использованием фундаментального анализа для совершения сделок по приобретению частей тех корпораций, в жизни которых прогнозируется умеренный, но надежный рост.

На организованном рынке ценных бумаг торгуемые активы можно подбирать с учетом не только спекуляции, что часто влечет за собой высокие налоговые ставки на данный вид деятельности, но и активы, рассчитанные на долгосрочное владение, которые считаются наиболее надежными и менее налогооблагаемыми инструментами заработка. Данный вид требует грамотного анализа не только биржевой ситуации, но и всей деятельности предприятия, так как именно нахождение вами у него особого элемента, будь то оригинальный товар либо отлаженная структура управления, сделает такую инвестицию крайне прибыльной. Одним из поклонников такого метода трейдинга является знаменитый Уоррен Баффетт, американский инвестор получивший прозвище «Оракул из Омахи». Несколько лет Баффетт занимал первое место в рейтинге самых богатых людей планеты по версии Forbes, и уже долгое время является самым богатым инвестором на Земле. Именно его успехи вдохновляют тысячи людей ежедневно заниматься сделками на бирже. Возможно он вдохновит и вас?

news-hunter.pro

IPO что это такое. Что означает проведение IPO компании

Определение и цели IPO

Этапы проведения IPO

Пост-IPO

Материалы по теме

Каждая компания в процессе своей деятельности стремится развиваться и расширять сферы влияния. Однако развитие бизнеса требует значительных вложений, которые каждая компания привлекает различными доступными способами. Одни компании берут банковские кредиты, в результате чего растет их долговое обременение, да и высокие проценты порой могут делать кредитование нецелесообразным. Другие компании выпускают облигации – долговые бумаги, по которым тоже следует расплачиваться (но процент, как правило, ниже банковского). И, наконец, третьи решают продать часть акционерного капитала широкому кругу инвесторов (провести IPO), тем самым выручив денежные средства для своего развития. Давайте же разберемся в том, что такое IPO, кто его может осуществлять, зачем оно нужно и как проводится.

Определение и цели IPO

Initial Public Offering, или IPO компании – это первичное публичное размещение акций компании (эмитента) для открытых торгов на бирже. IPO могут осуществлять только акционерные общества открытого типа (то есть для ООО или ЗАО будет требоваться реорганизация), а после IPO компания становится уже ПАО – публичным акционерным обществом, что подразумевает, что акции компании предложены широкому кругу инвесторов.

Но одного желания продать часть акций компании недостаточно. Необходимо также создать массу условий и выполнить достаточно большой перечень требований, чтобы осуществить данную продажу и привлечь капитал. Как минимум, необходимо создать условия, чтобы на предлагаемый пакет акций нашлись покупатели (иначе деньги не будут привлечены), а эти покупатели, в свою очередь, должны узнать о планируемом размещении и быть заинтересованы в нем. Именно здесь и начинается процесс IPO, который в среднем составляет от полугода до года.

Рис. 1. Временная схема проведения IPO

Этапы проведения IPO

Прежде всего, компания, планирующая стать публичной (а именно такой она становится после IPO), начинает подготовку к предстоящему выходу на открытые торги. Вообще, весь процесс IPO можно условно разделить на подготовку, само IPO и последующее сопровождение. Начало подготовки к IPO стартует с найма целой бригады различных консультантов (инвестиционных банков), которые будут сопровождать компанию на всех этапах процедуры. Компания готовит свою финансовую отчетность по международным стандартам (МСФО), причем с аудиторским заключением, то есть проходит так называемую процедуру Due Diligence (комплексная оценка объекта инвестирования). Вообще говоря, любая публичная компания должна быть прозрачной и иметь чистую бухгалтерию, что несколько отталкивает представителей российского бизнеса от подобных процедур.

Далее консультанты помогают сформировать проспект эмиссии – документ, в котором расписано, чем обладает компания, какие у нее перспективы и почему инвесторам стоит вкладываться в ее акции. Проспект проходит регистрацию в надзорных органах. Далее компании следует определиться с тем, где (на какой бирже) она желает и может размещаться. К примеру, на таких площадках, как NYSE и LSE, ликвидность выше и возможность привлечь капитал побольше – тоже, однако и стоимость размещения там тоже заметно выше. Причем компанию будут проверять и сами андеррайтеры (компании, организующие IPO и, вполне возможно, готовые выкупить часть акций – такие формы тоже существуют).

Далее начинается самый интересный этап – road show – проведение встреч с потенциальными инвесторами в различных городах. Суть этих встреч сводится к рассказу о том, чем хороша конкретная компания и зачем нужно покупать ее акции. Поскольку часть компании нужно именно продать, для этого нанимаются различные PR-агентства, СМИ и так далее, которые доводят до инвесторов информацию о предстоящем событии. Особенно эффективно проводить международный маркетинг, однако это недешевое удовольствие. К тому же перечень городов обычно весьма обширен.

Рис. 2. Наиболее популярные города для road-show

Стоит отметить, что при проведении международного маркетинга перечень инвесторов расширяется, поскольку обычно большую долю как раз составляют зарубежные инвесторы.

Рис. 3. Доли покупок акций различными фондами

В списке наиболее активных международных фондов, принимающих участие в российских IPO, – 20 компаний, причем многие из них являются представителями США.

Рис. 4. Наиболее активные фонды в российских IPO

Далее начинается само размещение, в ходе которого необходимо определить, какую именно долю акций продают собственники (для размещения на Московской бирже эта доля должна быть не менее 10% от выпущенных акций). Причем чем больше эта доля, тем лучше – поскольку она, в том числе, обуславливает ликвидность акций, которая нужна бирже. Основной заработок биржи – это комиссия с оборота, отсутствие которого не стимулирует биржу к сотрудничеству.

Далее начинается процесс составления книги заявок – Book Building, который проводят Book Runners – различные инвестбанкиры, в задачи которых входит максимальное распространение выпуска. В рамках данной процедуры определяется цена и ценовой диапазон. К примеру, если компания продает 1 млрд акций по 10 руб. за акцию (допустим, 20% акций), и их хотят купить, скажем, 100 инвесторов, причем первые 50 из них уже готовы выкупить предлагаемый объем – это будет означать, что данный пакет можно будет продать дороже. Хуже, если на предлагаемый объем не найдется покупателей – тогда придется уменьшать стоимость.

К слову, стоимость акций сильно зависит от общей рыночной конъюнктуры, так что выбор подходящего момента будет играть важную роль в количестве привлекаемых денег. Естественно, в ходе составления книги заявок все стараются привлечь «якорного инвестора», который выкупил бы львиную долю размещения. Ну а далее наступает момент Х – непосредственно размещение, которое тоже может происходить по-разному. Андеррайтер (компания, занимающаяся размещением) может договориться с эмитентом либо выкупить пакет акций. На стадии IPO тоже возможны разные варианты: андеррайтер может распродать пакет на свой страх и риск (так называемое «твердое обязательство») либо за комиссионные постараться помочь эмитенту распродать акции (так называемые «все усилия»), но в этом случае эмитент рискует распродать либо не все акции, либо по меньшей цене. Такой вариант, конечно, дешевле, зато и рискованней.

Пост-IPO – что это такое?

Далее компания переходит на этап пост-IPO. Перечень инвесторов будет определяться многими факторами, основной из которых – уровень листинга на бирже (на Московской бирже их три). Чем он выше, тем шире круг инвесторов, к тому же нахождение в высоком уровне тоже требует определенных усилий. Естественно, все желают «зацепить» крупные фонды, которые бы выкупили предлагаемый пакет. Причем для серьезных компаний доля зарубежных фондов среди покупателей весьма высока. Также в процессе существования после IPO компания может быть включена в различные индексы при выполнении определенных условий. Это повысит круг инвесторов, что будет являться благотворным фактором для проведения SPO (Secondary Public Offering) – вторичного предложения. Для лучшего понимания процессов размещения приводим таблицу, показывающую их динамику и привлекаемый капитал.

Рис. 5. Первичные и вторичные размещения на Московской бирже

Вывод

Проведение IPO – это процесс, в ходе которого компания привлекает капитал широкого круга инвесторов для выхода на новый уровень ведения бизнеса. Естественно, у IPO есть как свои плюсы, так и минусы. Но, как показывает практика, самыми крупными и динамично развивающимися компаниями являются именно публичные, что говорит в пользу IPO.

Материалы по теме:

Бесплатный видекурс «Ошибки трейдера»

31.03.2017

www.opentrainer.ru

IPO акций

Достаточно часто в финансовых колонках новостных лент встречаются заголовки, которые говорят о том, что какой-то компанией было проведено IPO и ее основатели пополнили ряды миллионеров. Если для тех, кто близок к миру финансов аббревиатура IPO говорит хоть что-то, то для новичка, который только начинает свой путь трейдера либо инвестора эти буквы не говорят ровным счетом ничего.

Что такое IPO?

Под аббревиатурой IPO (Initial Public Offering) понимают первое публичное предложение акций компании для продажи на рынке. Когда компании, акции которой раньше не торговались на бирже, по тем или иным причинам нужно привлечь дополнительный капитал или стать публичной, акции компании размещаются на бирже и предлагаются широкому кругу лиц без каких-либо ограничений. Необходимость в "публичности" компании связанна с тем, что у частных компаний может быть недостаточное количество акционеров и из-за этого регулирующие органы предъявляют к таким компаниям требования, которые существенно отличаются от требований предъявляемых компаниям публичным. После того как пройдет размещение акций на рынке они становятся доступными для инвесторов, а так же являются предметом торга на фондовых биржах.

Под аббревиатурой IPO (Initial Public Offering) понимают первое публичное предложение акций компании для продажи на рынке. Когда компании, акции которой раньше не торговались на бирже, по тем или иным причинам нужно привлечь дополнительный капитал или стать публичной, акции компании размещаются на бирже и предлагаются широкому кругу лиц без каких-либо ограничений. Необходимость в "публичности" компании связанна с тем, что у частных компаний может быть недостаточное количество акционеров и из-за этого регулирующие органы предъявляют к таким компаниям требования, которые существенно отличаются от требований предъявляемых компаниям публичным. После того как пройдет размещение акций на рынке они становятся доступными для инвесторов, а так же являются предметом торга на фондовых биржах.

Для чего проводится IPO?

IPO дает возможность получить дополнительные средства за счет передачи прав на определенную долю компании, посредством продажи акций, частным инвесторам либо другим компаниям. Полученный капитал в результате проведения IPO может быть использован компанией на финансирование долгосрочных проектов, на приобретение и модернизацию производственных мощностей, для финансирования оборотного капитала, сокращения долговой нагрузки или приобретения других компаний. Помимо привлечения дополнительных средств проведение IPO это хороший способ защиты от возможного поглощения конкурентами или более крупной компанией. Дело в том, что поглощение компании, которая провела IPO, очень затратное и сложное занятие. Проведение IPO для российских компаний кроме защиты от поглощений позволяет застраховаться от противоправных действий со стороны рейдеров и чиновников. После проведения IPO компания получает объективную оценку своей стоимости или иными словами обретает рыночную капитализацию, а так же увеличивает ликвидность акционерного капитала. Повышение ликвидности позволяет предоставляет акционерам компании возможность продать часть либо все свои акции и облегчает доступ компании к финансовым ресурсам из-за того, что банки проще дают кредиты под залог акций, торгующихся на бирже.

IPO дает возможность получить дополнительные средства за счет передачи прав на определенную долю компании, посредством продажи акций, частным инвесторам либо другим компаниям. Полученный капитал в результате проведения IPO может быть использован компанией на финансирование долгосрочных проектов, на приобретение и модернизацию производственных мощностей, для финансирования оборотного капитала, сокращения долговой нагрузки или приобретения других компаний. Помимо привлечения дополнительных средств проведение IPO это хороший способ защиты от возможного поглощения конкурентами или более крупной компанией. Дело в том, что поглощение компании, которая провела IPO, очень затратное и сложное занятие. Проведение IPO для российских компаний кроме защиты от поглощений позволяет застраховаться от противоправных действий со стороны рейдеров и чиновников. После проведения IPO компания получает объективную оценку своей стоимости или иными словами обретает рыночную капитализацию, а так же увеличивает ликвидность акционерного капитала. Повышение ликвидности позволяет предоставляет акционерам компании возможность продать часть либо все свои акции и облегчает доступ компании к финансовым ресурсам из-за того, что банки проще дают кредиты под залог акций, торгующихся на бирже.

Как проводится IPO?

Кто такие андеррайтеры?  Компания, которая собралась проводить IPO, нанимает инвестиционный банк либо несколько банков, которые будут организовывать процесс выхода компании на биржу. Безусловно, можно организовать IPO своей компании самостоятельно, но это не практикуется. Банки, нанятые для организации IPO называются андеррайтерами. В роли андеррайтеров чаще всего выступают достаточно крупные банки, такие как Morgan Stanley и Goldman Sachs они вкладывают средства в акции компании еще до момента выхода ее на биржу и после этого зарабатывают на разнице между ценой акций до IPO и той ценой, коротая будет установлена на момент начала торгов. Когда проведение IPO планируется перспективной компанией, между инвестиционными банками разгорается серьезная конкуренция за право стать андеррайтером этой компании.

Компания, которая собралась проводить IPO, нанимает инвестиционный банк либо несколько банков, которые будут организовывать процесс выхода компании на биржу. Безусловно, можно организовать IPO своей компании самостоятельно, но это не практикуется. Банки, нанятые для организации IPO называются андеррайтерами. В роли андеррайтеров чаще всего выступают достаточно крупные банки, такие как Morgan Stanley и Goldman Sachs они вкладывают средства в акции компании еще до момента выхода ее на биржу и после этого зарабатывают на разнице между ценой акций до IPO и той ценой, коротая будет установлена на момент начала торгов. Когда проведение IPO планируется перспективной компанией, между инвестиционными банками разгорается серьезная конкуренция за право стать андеррайтером этой компании.

Подготовка к IPO Перед процессом проведения публичного размещения должна быть проделана кропотливая работа, которая включает в себя важные этапы: - Разработка стратегии проведения процедуры первичного размещения и бизнес плана - Оценка готовности компании к размещению акций на бирже (структура компании, соответствие международным стандартам GAAP и IAS, уровень развития, положение на рынке). - Поиск источников для повышения стоимости компании и избавление от непрофильных активов (выявление слабых и сильных сторон, устранение недостатков) - Подготовка к проведению процедуры IPO

Проведение IPO Процесс проведения IPO является трудоемким и сложным процессом во время которого подбираются юристы, консультанты и андеррайтеры. Планируются сроки проведения первичного размещения и проводится оформление всех необходимых сопроводительных документов. Создается "инвестиционный меморандум" содержащий все необходимую для инвестора информацию (предполагаемая цена акций и их количество, размер будущих дивидендов и расчет использования привлеченных средств инвесторов). - Проведение предварительной регистрации на бирже и государственных органах, определяется диапазон ценовых колебаний в акции и выпускается предварительный проспект эмиссии, который содержит всю информацию об эмитенте. - Проведение PR-компании перед выходом на компании биржу посредством работы с потенциальными инвесторами, где компания всячески рекламируется. Именно на этом этапе об предстоящем IPO объявляют публично. - Выбор биржевой площадки для первичного размещения На завершающем этапе IPO начинаются торги по выпущенным на биржу акциям, которые и определяют окончательную цену бумаг компании и успешность всей проведенной процедуры IPO. Очень часто в день выхода публичного размещения акций по ним, как правило, начинается очень оживленная торговля, так как частные инвесторы не могут купить бумаги компании до IPO пытаются как можно раньше зайти в сделку, что приводит к достаточно сильным колебаниям цены.

Где проводят IPO?

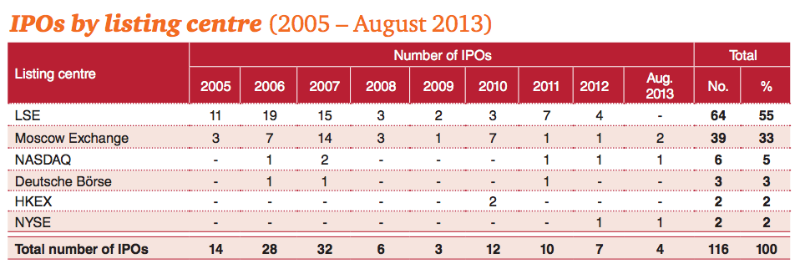

Отечественные компании могут осуществить процесс выхода на российские биржи РТС, ММВБ, и СПБВ либо провести IPO на зарубежных биржах, среди которых самыми популярными являются LSE, NASDAQ и NYSE. При первичном размещении акций компании на российских площадках затраты будут существенно ниже, чем при размещении на зарубежных биржах, но при этом компания может испытывать дефицит инвесторов, которые могут вложить большие деньги в ее акции. Несмотря на то, что в последнее время российские компании начали проявлять интерес к размещению на отечественных биржевых площадках, подавляющая часть биржевой активности российских компаний проходит на зарубежных рынках. Такое положение дел можно объяснить тем, что на Западе сосредоточен основной капитал и поэтому именно там проводят IPO компании со всего мира, в том числе и российские. К огромному сожалению восточные и западные компании не спешат на российские биржевые площадки это связанно с тем, что активы, которые находятся в руках крупных бизнесменов, размещены не на счетах российских банков, а в западных фондах, оффшорах и банках. В такой ситуации поведение российскими компаниями IPO на западных биржах вполне ожидаемо.

Отечественные компании могут осуществить процесс выхода на российские биржи РТС, ММВБ, и СПБВ либо провести IPO на зарубежных биржах, среди которых самыми популярными являются LSE, NASDAQ и NYSE. При первичном размещении акций компании на российских площадках затраты будут существенно ниже, чем при размещении на зарубежных биржах, но при этом компания может испытывать дефицит инвесторов, которые могут вложить большие деньги в ее акции. Несмотря на то, что в последнее время российские компании начали проявлять интерес к размещению на отечественных биржевых площадках, подавляющая часть биржевой активности российских компаний проходит на зарубежных рынках. Такое положение дел можно объяснить тем, что на Западе сосредоточен основной капитал и поэтому именно там проводят IPO компании со всего мира, в том числе и российские. К огромному сожалению восточные и западные компании не спешат на российские биржевые площадки это связанно с тем, что активы, которые находятся в руках крупных бизнесменов, размещены не на счетах российских банков, а в западных фондах, оффшорах и банках. В такой ситуации поведение российскими компаниями IPO на западных биржах вполне ожидаемо.

IPO российсих компаний за 2005-2013 годы

Положительные и отрицательные стороны проведения IPO

Положительные моменты проведения IPO:

- Возможность привлечения долгосрочного капитала посредством доступа к фондовому рынку

- Увеличение капитализации компании и обретение ею рыночной стоимости

- Рост престижа компании и увеличение ее кредитного рейтинга

- Обеспечение ликвидностью акций компании

Отрицательные моменты проведения IPO:

- Высокие требования к размеру компании

- Большие временные и финансовые затраты на подготовку

- Обязательное раскрытие информации о компании

Если рассматривать IPO как метод привлечения финансирования, то но является одним из самых дорогих. Планируя целесообразность выхода на биржу руководству компании необходимо учесть множество затрат: на регистратора, финансового консультанта, информационную и маркетинговую поддержку, аудиторов, юристов и андеррайтера. Помимо всего прочего около 5% от привлеченных средств в результате размещения акций получает организатор размещения.

Неудачные IPO

После огромной подготовительной работы перед размещение акций на бирже могут происходить непредвиденные ситуации. В результате таких форс-мажоров компания и андеррайтеры могут не получить запланированный объем средств или вовсе терпеть убытки в результате первичного размещения. В качестве примера приведем наиболее неудачные IPO:

После огромной подготовительной работы перед размещение акций на бирже могут происходить непредвиденные ситуации. В результате таких форс-мажоров компания и андеррайтеры могут не получить запланированный объем средств или вовсе терпеть убытки в результате первичного размещения. В качестве примера приведем наиболее неудачные IPO:

GoldmanSachs Размер IPO 3 миллиарда долларов, дата IPO 24 августа 1998 года. Перед намеченным выходом на биржу прибыль «GoldmanSachs» существенно снизилась и компания попала в зависимость от торговых операций. После подачи документов для выхода на биржу, в августе 1998 года, стал понятен тот факт, что капитализация инвестиционного банка будет очень низкой. IPO отозвали в октябре 1998 года. Спустя год размещение произошло и собрало 3,66 миллиарда долларов, но так и осталось пятном на репутации Джона Корзайна, который являлся генеральным директором компании.

Kozmo.com Размер IPO 150 миллионов долларов, дата IPO 21 марта 2000 года. Интернет-компания Kozmo.com занималась доставкой товаров через час после заказа. После краха, в начале нулевых годов, «доткомов» она стала одной из жертв. Стартапу не удалось найти финансирование и было объявлено о банкротстве компании.

Prada Размер IPO 3 миллиарда долларов, дата IPO 17 июня 2011 года. В течение 12 лет компания пыталась вывести свои акции на биржу 4 раза. Первый раз размещение пришлось отложить из-за событий 11 сентября 2001 года. Второй и третий раз (в 2002 и 2008 гг.) оказались неудачными из-за падения спроса на «люксовые» бренды. В 2011 году «Prada» вывела свои бумаги на Гонконгскую биржу, но привеченных денег (2,1 миллиарда долларов) оказалось намного меньше, чем изначально планировалось.

Current TV Размер IPO 100 миллионов долларов, дата IPO 28 января 2008 года. Телевизионная сеть не вышла на биржу из-за рыночных условий сложившихся на тот момент. Планы компании были сорваны крупным обвалом на фондовых рынках. Помимо этого компания уже долгое время работала в убыток.

BATS Размер IPO 100 миллионов долларов, дата IPO 23 марта 2012 года. Обращение акций альтернативной фондовой биржи началось на своей же площадке, но в течение нескольких секунд произошло стремительное падение с 15,25$ до 0,04$. По официальной версии резкое падение произошло из-за «программного сбоя». Торги по бумагам BATS были приостановлены, а после было объявлено об отмене размещения. Андеррайтеры потеряли около 7,1 миллионов долларов.

Facebook Размер IPO 16 миллиардов долларов, дата IPO 18 мая 2012 года. Неожиданное фиаско постигло самое ожидаемое IPO 2012 года. В течение первого дня торговли цена бумаг компании упала с 48 до 38 долларов. Дальнейшее падение, в этот день, было остановлено благодаря андеррайтерам. В последующем акции социальной сети потеряли примерно 25% своей стоимости. Тут можно посмотреть как это было.

Solyndra Размер IPO 300 миллионов долларов, дата IPO 18 декабря 2009 года. Ужасающее финансовое положение компании, производящей солнечные батареи, вынудило ее отказаться от планов по выходу на биржу. Суммарный объем облигаций, выпущенных компанией, составлял 140,9 миллиона долларов. «Solyndra» получила 539 миллионов долларов как помощь от правительства. Но в августе 2011 года объявила о банкротстве.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

utmagazine.ru

Размещение акций | IPO или Initial Public Offering

Что такое первичное публичное размещение акций?

Первичное публичное предложение (IPO, Initial Public Offering) – первая публичная продажа акций компании путем открытой подписки или продажи акционерам частной компании. При это обязательно имеется ввиду, что далее компания выводит свои акции на биржу для приобретения неограниченным числом лиц.

Зачем проводится первичное размещение акций?

Цель проведения первичного размещения акций – привлечение дополнительного капитала в компанию, улучшение имиджа компании, а также оценка качества управления и работы фирмы, возможность увеличить доходы от имеющихся акций компании за счет покупки и продажи части данных активов инвесторами, получение дивидендов, в некоторых случаях возможность уменьшить риск захвата компании рейдерами.

После проведения IPO вся деятельность компании становится публичной, что положительно сказывается на престиже и имени фирмы.

В чем состоит суть первичного размещения акций?

До проведения IPO акции обращаются на внебиржевом рынке, то есть сделки по покупке и продаже ценных бумаг осуществляются индивидуально, в частном порядке по субъективным ценам. С появлением акций на бирже продавцов и покупателей становится гораздо больше, котировки становятся официальными, а стоимость – одинаковой для всех (которая определяется в результате рыночного спроса и предложения).

Как проходит IPO?

Для получения наибольшего эффекта от первичной публичной продажи акций, организации необходим целый комплекс мер для ее подготовки.

Предварительный этап

Заключается в оценке финансовой деятельности компаний с целью нахождения наиболее слабых мест, способных отпугнуть потенциальных инвесторов. Компания улучшает свои показатели и укрепляет финансовое положение. Когда все готово, можно приступать непосредственно к подготовке.

Подготовительный этап

Подготовительный этап состоит из нескольких шагов:

- Поиск партнеров (консультанты – юридические компании, брокеры, андеррайтеры – инвестиционные компании, которые зачастую покупают акции после IPO), с которыми согласовывается план проведения, выбор площадки для торгов, листинг (процедура допуска к торгам на фондовой бирже, необходимо соблюдение нескольких условий).

- Составление формальных документов (регистрация проспекта ценных бумаг и т.п.)

- Создание инвестиционного меморандума – документа, предоставляющего всю необходимую для инвестора информацию (цены на акции, дивидендная политика компании и т.п.)

- Запуск рекламной компании, в том числе в виде «роад-шоу» (рекламные поездки по крупным городам руководства с целью презентации компании – распространено на Западе), знакомство с потенциальными инвесторами и т.д., направленное на формирование книги заявок.

Основной этап

Включает сбор заявок на предлагаемые ценные бумаги, устанавливаются цены (если не было сделано этого ранее) с учетом полученных заявок, удовлетворение заявок, подведение тогов

Завершающий этап

Показывает эффективность проведенного размещения, смотрится объем торгов, динамика цен (в сочетании с free-float, ликвидностью) и т.д.

Что дает проведение первичного размещения акций компании?

Главная причина, по которой владельцы частного бизнеса решают стать акционерными обществами заключается в том, что первичное размещение акций принесет внушительные деньги. Часто за 1 день IPO прежние владельцы становятся миллиардерами! Но в дополнение в деньгам, IPO открывает еще ряд возможностей и привилегий, таких как:

- так как у публичных компаний финансы и бухгалтерия находятся под пристальным вниманием особых служб, финансовые учреждения доверяют АО больше, и, соответственно, могут предлагать более выгодные условия

- компания может выпустить еще акций (и еще обогатиться)

- можно расчитываться своими акциями (на больших сделках или слияниях), при этом фактически не тратя денег

Стоит также отметить, что биржа, на которой торгуется акция компании, тоже определяет своего рода престиж. Если акция торгуется на Нью-Йоркской Фондовой Бирже, то это считается намного более престижно, чем на любой региональной бирже (названия которых нам неизвестны).

Подробнее о сути, преимуществах и недостатках IPO

Полезные статьи по теме

Эксперты журнала FORTRADER

Журнал FORTRADER — это большая команда специалистов в торговле на финансовых рынках. Трейдеры, управляющие, инвесторы, программисты, тестировщики, технические администраторы — мы все работаем для Вас каждый день уже много лет. Иногда мы пишем статьи сообща, тогда автором становится целый журнал.

fortrader.org

Что такое IPO и зачем это нужно

В сети можно часто встретить истории о том, как компании вышли на биржу и провели IPO, по итогам которых основатели бизнеса стали миллиардерами. Тем не менее, не все знают о том, какой объём работы стоит за этим процессом перехода компании от частной к публичной. Сегодня мы рассмотрим этот процесс по шагам.

Что такое IPO

Когда компания хочет предложить свои акции широкой общественности, она проводит IPO(Initial Public Offering – IPO). Соответственно, статус организации меняется — вместо частной (акционером не может стать любой желающий) она становится публичной (акционером может стать любой желающий).

У частных компаний могут быть акционеры, но их не так много, и такие компании сталкиваются с требованиями регулирующих органов, отличных от тех, которые предъявляются к публичным. Процесс подготовки первичного размещения акций IPO) занимает от нескольких месяцев до года и стоит компании довольно существенных средств.

Зачем компании проводят IPO

Все дело в деньгах — компания хочет привлечь средства. После получения эти деньги могут использоваться для развития бизнеса или, к примеру, реинвестиций в инфраструктуру.

Еще один плюс наличия публично торгуемых акций компании — возможность предлагать топ-менеджерам опционы, переманивая лучших специалистов. Помимо этого, акции могут быть использованы в ходе сделок по слиянию и поглощению, покрывая часть оплаты — при покупке Facebook WhatsApp, основатели мессенджера получили значительную часть $19 млрд акциями социальной сети, которая уже вышла на биржу. Попадание в листинг крупнейших мировых бирж — NYSE или NASDAQ — это просто престижно.

Первые шаги при подготовке к IPO

Компания, которая собралась на биржу, нанимает инвестиционный банк (или несколько банков), которые будут заниматься процессом организации IPO. Теоритически, возможно организовать торговлю своими акциями и самостоятельно, но на практике так никто не поступает. Банки, занимающиеся организацией IPO, называются андеррайтерами.

После того, как банк нанят — например, Goldman Sachs или Morgan Stanley — между их представителями и руководством компании проходят переговоры, в ходе которых определяется цена акций, предлагаемых для покупки, их тип, и общая сумма средств, которые планируется привлечь.

После того, как подписано соглашение между компанией и андеррайтером, последний подает инвестиционный меморандум в регулирующий орган конкретной страны. В США — это Комиссия по ценным бумагам (SEC), а в России – Банк России. В этом документе содержится подробная информация о предложении и компании — финансовая отчетность, биографии руководства, перечисляются существующие юридические проблемы организации, цель привлечения средств и раскрывается список текущих акционеров компании. Затем регулирующий орган проверяет представленную информацию, и, в случае необходимости, запрашивает дополнительные данные. Если вся информация корректна, то назначается дата IPO, а андеррайтер готовит все финансовые данные компании.

В чем интерес андеррайтеров

Инвестиционные банки вкладывают свои средства в организацию IPO и «покупают» акции компании, до того, как они окончательно попадут в листинг биржи. Банки зарабатывают на разнице между ценой акций, которую они уплатили до IPO, и той ценой, которая устанавливается на момент старта торгов. Когда на IPO выходит перспективная компания, конкуренция банков за право стать андеррайтором её IPO может быть очень серьезной.

Для привлечения интереса к IPO андеррайтеры часто проводят рекламную кампанию (Road Show), в ходе которой представляют собранную ранее информацию о финансовых показателях компании перспективным инвесторам, иногда даже в разных частях света. Обычно Road Show устраивается для крупных инвесторов. Часто таким инвесторам предлагают купить акции до начала официальных торгов — этот процесс называется allocation.

Цена акций, биржа

При приближении даты IPO, андеррайтер и компания, выходящая на биржу, договариваются о цене акций. Цифра может зависеть от множества факторов: перспективности самой компании, результатов Road Show и текущей рыночной ситуации.

Аналогично с андеррайтерами, за размещение крупных и перспективных компаний конкурируют и биржи, для которых появление такой компании в листинге означает повышение общей ликвидности и объёмов торгов. Также играет свою роль и престиж. В случае такой популярной компании, представители бирж выступают перед её руководством, объясняя плюсы размещения акций на своей площадке.

Покупка акций при IPO

Частные инвесторы никак не могут купить акции компании до официального старта торгов. Часто в первые дни торгов акции новых компаний подвержены сильным колебаниям, поэтому обычно аналитики советуют не торопиться с совершением сделок, а выждать пока цена установится на более или менее стабильном уровне.

Почему российские компании проводят IPO за границей

В последнее время российские компании стали проявлять определенную активность и на Московской бирже («Яндекс» провел дополнительное размещение акций, а «Дождь», «Большой город» и Slon.ru планируют объединиться в холдинг и осуществить IPO). Тем не менее, большая часть биржевой активности российских компаний происходит за рубежом.

Вот что на этот счет думает главный экономист ITinvest Сергей Егишянц:

Всё очевидно: капиталы на Западе — поэтому там и размещают свои ценные бумаги компании со всего мира, в том числе российские. В последнее время набирают популярность IPO в КНР — потому что местный рынок капитала тоже раздулся до изрядных масштабов, поэтому привлечь китайские деньги стремятся многие.

На российские площадки западные и восточные инвесторы не спешат — по многим причинам (защита прав собственности не вызывает энтузиазма, ёмкость рынка на порядки меньше и т.п.). Теоретически, конечно, и в России капиталов немало, но это только если смотреть формально: ясно же, что большая часть свободных (!) активов, которыми владеют крупные бизнесмены и некоторые политики, размещена отнюдь не на счетах в Сбербанке, а в западных офшорах, фондах и банках. В подобных условиях поведение российских фирм, ищущих размещения на Западе, вполне естественно.

Источник данных: PWC

Плюсы и минусы проведения IPO

Сам факт проведения IPO для компании обычно позитивен, ведь это означает, что она достаточно выросла, чтобы претендовать на привлечение капитала подобным способом — к нему прибегают только тогда, когда нужно действительно много денег на масштабное расширение. Кроме того, публичные компании привлекают куда больше внимания, что облегчает им найм персонала и процесс маркетинга.

Среди недостатков IPO можно отметить усиливающее после выхода на биржу внимание к компании со стороны регулирующих органов — существует большое количество требований как государства, так и самих биржевых площадок, которые компании, торгующиеся на них, должны исполнять. В частности это касается выпуска финансовой отчетности. Кроме того, основатели компании не всегда могут после IPO сразу продать свои акции и стать миллионерами, поскольку это может снизить их курс и капитализацию бизнеса.

Ссылки статьи по теме:

Автор: itinvest

Источник

www.pvsm.ru

Первичное размещение акций (IPO) интернет‑компаний

Первичное публичное предложение (Initial Public Offering, IPO) – первая публичная продажа акций частной компании, в том числе в форме продажи депозитарных расписок на акции.

12 сентября 2013 года сервис микроблогов Twitter подал документы на проведение первичного публичного размещения акций.

Twitter установил ценовой диапазон размещения своих акций на уровне 17-20 долларов за бумагу. Учитывая, что сервис планирует разместить 70 миллионов акций, то он может привлечь в ходе IPO до 1,44 миллиарда долларов. В случае высокого спроса андеррайтеры смогут реализовать еще 10,5 миллиона акций компании, что увеличит объем привлеченных средств до 1,6 миллиарда долларов.

Сервис разместится на нью-йоркской фондовой бирже под тикером TWTR. В результате IPO капитализация Twitter может быть оценена в 1,1 миллиарда долларов.

Таким образом, Twitter станет самой большой выходящей на биржу интернет-компанией с 2012 года — времени проведения IPO социальной сети Facebook.

Сервис микроблогов Twitter был основан в 2006 году, его штаб-квартира располагается в Сан-Франциско. В конце сентября 2013 года у Twitter было 200 миллионов активных пользователей, которые ежедневно публикуют более 500 миллионов коротких сообщений.

Компания еще ни разу не приносила прибыль. Однако выручка сервиса стабильно росла — если 2010 год компания завершила с показателем 28,3 миллиона долларов, то в 2011 году ее выручка увеличилась почти в четыре раза, до 106,3 миллиона долларов, а в 2012 году — утроилась до 316,9 миллиона долларов. В первом полугодии 2013 года Twitter понес убытки на сумму 69 миллионов долларов при общих доходах в 254 миллиона долларов.

18 мая 2012 года акции социальной сети Facebook начали торговаться на американской бирже NASDAQ под тикером "FB". Первичное публичное размещение акций Facebook на бирже было одним из наиболее ожидаемых событий мирового интернет-рынка в 2012 году.

Цена акций соцсети Facebook в рамках IPO в мае 2012 года была определена на уровне 38 долларов за ценную бумагу. Акции Facebook начали торговаться на Nasdaq на уровне 42 долларов — на 10,8% выше цены размещения. В течение первого дня торгов ценные бумаги соцсети торговались в диапазоне от 38 до 43 долларов. В начале 2013 года цена акций Facebook колебалась на отметке между 29 и 30 долларами за акцию. 12 сентября 2013 года акции Facebook впервые с момента первичного публичного размещения пробили отметку в 45 долларов и достигли исторического рекорда в 45,09 доллара.

Facebook — крупнейшая в мире социальная сеть, в которой зарегистрировано более 1,15 миллиарда пользователей. Основана в 2004 году как сайт для общения студентов Гарвардского университета.

Чистая прибыль Facebook по US GAAP во втором квартале 2013 года составила 333 миллиона долларов по сравнению с убытком в размере 157 миллионов долларов в аналогичном периоде прошлого года.

Выручка Facebook во 2 квартале 2013 года составила 1,8 миллиарда долларов против 1,1 миллиарда долларов во втором квартале 2012 года. Прибыль на акцию по GAAP составила 0,13 доллара против убытка на акцию в размере 0,08 доллара ранее.

Zynga

16 декабря 2011 года разработчик онлайн-игр компания Zynga провела IPO по верхней границе ценового диапазона и привлекла 1 миллиард долларов.

Компания продала 100 миллионов, или 11% своих акций, по 10 долларов за ценную бумагу. Изначально планируемый ценовой диапазон Zynga определяла в пределах 8,5-10 долларов за акцию. В результате IPO стоимость Zynga была оценена примерно в 7 миллиардов долларов.

Первый день торгов компания Zynga начала с 11,08 доллара за акцию. Однако по итогам дня они закрылись на уровне 9,5 доллара за ценную бумагу — на 5% ниже уровня размещения.

Компания Zynga, занимающаяся разработкой онлайн-игр, была основана в 2007 году в США со штаб-квартирой в Сан-Франциско. Zynga является крупнейшим разработчиком игр для социальной сети Facebook. Ежедневно в игры компании играют порядка 56 миллионов пользователей.

По итогам 2012 года выручка Zynga выросла на 12% — до 1,28 миллиарда долларов, при этом рекламная выручка подскочила на 84% — до 137 миллионов долларов. Объем продаж виртуальных товаров по итогам года составил 1,15 миллиарда долларов, тогда как сама компания прогнозировала порядка 1,09-1,1 миллиарда долларов.

Groupon

4 ноября 2011 года состоялось первичное публичное размещение акций крупнейшего в мире скидочного сервиса Groupon на нью-йоркской бирже NASDAQ.

Акции Groupon начали торговаться на уровне 28 долларов — на 40% выше стоимости первичного публичного размещения ценных бумаг компании. Ценные бумаги достигали пика в 31,14 доллара. Groupon предложил инвесторам 35 миллионов своих акций и привлек таким образом 700 миллионов долларов. Кроме того, компания предоставила своим андеррайтерам Morgan Stanley, Goldman Sachs и Credit Suisse опцион в размере до 5,25 миллиона акций на покрытие возможного перерасхода ассигнований.

Groupon оказался второй после Google крупнейшей интернет-компанией по показателю капитализации по цене прайсинга.

Американский сервис коллективных скидок Groupon был основан в Чикаго в 2008 году и быстро завоевал популярность в Америке. Сейчас Groupon работает более чем в 500 городах, в 45 странах по всему миру. Из них 31 город находится в России и на Украине.

Во втором квартале 2013 года выручка Groupon составила 608,7 миллиона долларов, что на 7% превышает показатель второго квартала 2012 года. Компания одобрила программу обратного выкупа акций на сумму до 300 миллионов долларов в ближайшие два года.

Yandex

24 мая 2011 года крупнейшая российская интернет-компания "Яндекс" провела IPO на американской бирже NASDAQ, разместив акций на 1,3 миллиарда долларов при оценке всего бизнеса в 8 миллиардов долларов. Цена акций класса "А" компании в рамках IPO была определена на уровне 25 долларов за ценную бумагу. Организаторами IPO стали Morgan Stanley, Deutsche Bank и Goldman Sachs. В ходе первой торговой сессии на американской бирже NASDAQ акции "Яндекса" прибавили в цене 55,4%. К закрытию торгов акции "Яндекса" выросли до 38,84 доллара за ценную бумагу, тогда как пиковое значение стоимости одной акции в ходе торгов достигало 42,01 доллара.

По итогам предложения в обращении находились 321,248 миллиона обыкновенных акций Yandex N.V. Таким образом, в ходе IPO компания была оценена в 8,031 миллиарда долларов.

"Яндекс" — крупнейшая российская интернет-компания, владеющая одноименным поисковиком, основана в 2000 году. Доля поиска Яндекса на российском рынке составляет 61,6%, международная аудитория портала — 93,1 миллиона человек.

Чистая прибыль компании "Яндекс" по US GAAP в I квартале 2013 года выросла на 79% — до 2,246 миллиарда рублей по сравнению с аналогичным периодом 2012 года. Скорректированная чистая прибыль "Яндекса" (с учетом доходов от принадлежащих компании акций) выросла на 60% — до 2,41 миллиарда рублей.

Выручка компании первый квартал 2013 года увеличилась на 36% — до 7,999 миллиарда рублей.

19 мая 2011 года мировая социальная сеть для профессиональных контактов LinkedIn разместилась на Нью-Йоркской фондовой бирже по цене 45 долларов за акцию, однако в первый же день их стоимость удвоилась. В ходе IPO инвесторы оценили компанию в 4,25 миллиарда долларов.

С тех пор ценные бумаги компании подорожали более чем в пять раз. В начале сентября 2013 года акции компании торговали по 246,13 доллара.

В сентябре 2013 года социальная сеть LinkedIn объявила, что продаст инвесторам акции на миллиард долларов. Организаторами продажи акций займутся банки J.P. Morgan, Morgan Stanley, Goldman Sachs & Co., Bank of America Merrill Lynch и Allen & Company. В LinkedIn также готовы предоставить инвесторам опцию на дополнительный выкуп ценных бумаг, всего на сумму 150 миллионов долларов. Для дополнительной продажи LinkedIn выпустит около 4,2 миллиона акций. После этого общее число ценных бумаг компании класса А и Б достигнет примерно 116 миллионов.Компания LinkedIn является разработчиком социальной сети, созданной для делового общения и поиска деловых контактов. Созданная в 2003 году, в настоящее время она насчитывает 225 миллионов пользователей из 200 стран и регионов мира.

Чистая прибыль LinkedIn в первом квартале 2013 года составила 22,6 миллиона долларов — в 4,5 раза выше, чем за аналогичный период предыдущего года, когда компания получила 5 миллионов долларов прибыли. Выручка соцсети за отчетный период увеличилась на 72% — до 324,7 миллиона долларов.

Renren

4 мая 2011 года в ходе IPO на Нью-Йоркской фондовой бирже китайская социальная сеть Renren привлекла 743,4 миллиона долларов. Компания продала 53,1 миллиона американских депозитарных расписок по 14 долларов — верхней границе установленного ценового диапазона, что позволило ей добиться оценки капитализации в 5,7 миллиарда долларов. За первый день торгов акции Renren выросли в цене на 28,6% — до 18 долларов.

Социальная сеть Renren фактически заменяет китайским пользователям запрещенный в стране Facebook. Сайт Renren (в переводе с китайского — "все") был запущен спустя год после появления Facebook — в 2005 году. Тогда он назывался Xiaonei ("внутри школы"). В 2006 году основатель сервиса продал его фонду Oak Pacific Interactive. По данным Analysys International, Renren насчитывает 160 миллионов зарегистрированных пользователей.

Во втором квартале 2013 года чистая прибыль компании составила 49,6 миллиона долларов США, что на 10,7% больше по сравнению с соответствующим периодом 2012 года. Выручка выросла на 5,5% и составила 43,4 миллиона долларов.

Alibaba.com

5 ноября 2007 года китайский интернет-сайт Alibaba.com разместил свои акции на Гонконгской фондовой бирже. В ходе IPO компания привлекла 1,5 миллиарда долларов, что стало вторым крупнейшим IPO интернет-компании после размещения Google в 2004 году. В первый день торгов акции Alibaba выросли на 165%.

Сайт Alibaba.com основан в 1999 году и специализируется на предоставлении интернет-площадок для ведения малого и среднего бизнеса. Является частью холдинга Alibaba Group, который также включает в себя сервисы Taobao Marketplace, Tmall.com, Juhuasuan, AliExpress и многие другие.

Alibaba.com обслуживает миллионы покупателей и поставщиков из более чем 240 стран.

18 августа 2004 года в ходе первичного размещения акций на бирже NASDAQ американская интернет-компания Google привлекла 1,6 миллиарда долларов.

Акции в рамках первичного размещения ценных бумаг (IPO) торговались по 85 долларов за штуку. В первый день IPO цена на акции поднялась до 100 долларов, на следующий они торговались уже по 108,31 доллара. К 2008 году курс акций Google взлетел до 741,79 доллара — на таком уровне цена фиксировалась накануне экономического кризиса, который бросил их вниз на 60%.

Крупнейшая в мире интернет-компания Google была основана в сентябре 1998 года. Помимо известной поисковой системы, компания является обладателем таких сервисов как Gmail, Youtube, Motorola Mobility, создателем браузера Google Chrome и множества других продуктов.

18 октября 2013 года акции Google впервые пробили отметку в 1000 долларов на бирже NASDAQ на фоне опубликованного накануне успешного финансового отчета за третий квартал. Акции Google взлетели вскоре после открытия биржи на 13,3% — до показателя в 1007,4 доллара за ценную бумагу. Чистая прибыль Google в третьем квартале 2013 года выросла на 36% — до 2,97 миллиарда долларов. Квартальная выручка Google выросла на 12% — до 14,89 миллиарда долларов.

Материал подготовлен на основе информации РИА Новости и открытых источников

ria.ru