Анализ японских свечей: о чем они говорят, а о чем умалчивают? Свеча биржа

о чем они говорят, а о чем умалчивают?

Свечной анализ

Доброго времени суток, читатели блога о трейдинге. Анализ японских свечей в биржевой практике возник еще в далеком 17-ом веке. И хотя этот ранний тип технического анализа во многом отличается от классической западной версии, разработанной Чарльзом Доу в 1900-ом году, многие принципы в них очень схожи:

- «Что» (динамика цены или по-современному «price action») более важно, чем «Почему» (новости, доходы и прочее).

- Вся известная информация отображена в цене.

- Покупатели и продавцы двигают рынок, основываясь на ожиданиях и эмоциях (страх и жадность).

- Рынки пребывают в постоянном движении.

- Рыночная цена акции далеко не всегда отображает ее стоимость. Примечание: стоимость – это то, что больше всего интересует стоимостных инвесторов. Она показывает ценность бизнеса: земли, заводов, оборудования, бренда и прочего. Не один «разумный инвестор» (выражение Бена Грэма) не купит акцию, пока ее рыночная цена не будет ниже ее истинной стоимости.

Согласно Стиву Нисону, график японских свечей впервые возник где-то уже после 1850-го года. Большой вклад в его развитие вложил легендарный трейдер по имени Хомма с города Саката, что в Японии. Как принято считать, именно его оригинальные идеи были улучшены и дополнены на протяжении многих лет торговли его последователями, что в конечном итоге, превратилось в систему анализа японских свечей и свечных графиков, которые мы сегодня применяем.

О чем говорят нам японские свечи?

Каждая японская свеча отображает битву между покупателями (быками) и продавцами (медведями) за определенный период времени. Это как борьба двух футбольный команд. Кстати, любите футбол?

Максимум свечи – это ворота команды «Медведи», а минимум – «Быков». Обе команды пытаются подойти поближе к штрафной соперника, чтобы забить гол. Чем ближе свеча закрывается к своему максимуму, тем выше шансы «Быков» на победу. Конечно, когда закрытие происходит возле минимума, то преимущество на стороне «Медведей».

Ясно, что игра может развиваться по множеству сценариев, но я для вас все упростил до 6:

- Длинная полая (или белая) свеча указывает на то, что Быки выиграли игру без каких-либо усилий. Тренд движется вверх

- Длинная черная свеча говорит о противоположном: Медведи доминировали по ходу матча. Тренд идет вниз

- Маленькая свеча сообщает, что соперники играли очень осторожно (небольшие объемы торгов) и на равных. Цена, скорее всего, двинется в ту сторону, с которой пришла.

- Длинная нижняя тень показывает, что Медведи атаковали всю игру, но пропустили гол на быстрой контратаке в конце матча. Нужно быть готовым к развороту от нисходящего к восходящему тренду.

- Длинная верхняя тень – противоположно 4 пункту. Ждем смены тенденции: от восходящей до нисходящей.

- Длинные обе тени говорят о том, что игра была очень напряженной (высокие торговые объемы), инициатива переходила от одной команды к другой, но в конце концов, на табло ничья. Предыдущая тенденция явно замедлилась, поэтому нужно ждать появление следующей свечи, чтобы определиться с направлением торгов.

О чем молчат японские свечи?

Японские свечи отображают только результат игры «Быки» — «Медведи», но не ее ход. Другими словами, вы можете видеть только уровни цен открытия и закрытия, но чтобы взглянуть на динамику изнутри, то нужно перейти на меньший таймфрейм.

А важно ли знать, какая была динамика? Может хватит самих цен закрытия и открытия? В принципе, в большинстве случаев хватит. Но, не всегда. Ведь вы же не всегда можете сказать, был ли футбольный матч интересный и динамичный или скучный и вялый лишь по одному счету.

Смотрите, у нас есть одна бычья свеча старшего таймфрейма, которая на младшем таймфрейме показывает два разных сценария:

- В первом случае команда «Медведей» даже не пыталась сопротивляться. Здесь бы подошла песня «Аргентина – Ямайка 5:0». Быки явно в своей лучшей форме и можно с большой вероятностью утверждать, что следующая свеча также будет бычья.

- Во втором случае вроде результат игры тот же – победа Быков. Но посмотрите на ход матча. Медведи себя не считают аутсайдерами. Не исключено, что следующая свеча может стать переломной.

Еще один совет…

Почему-то некоторые трейдеры забывают одну очень важную вещь: чтобы анализ японских свечей работал, на графике должна присутствовать тенденция.

- Разворотные свечные модели в основании работают только тогда, кода им предшествовал нисходящий тренд

- Разворотные свечные паттерны на вершине имеют смысл, когда перед их появлением было восходящее движение.

- Фигуры продолжения тренда должны соответствовать такому же критерию: им должна предшествовать тенденция.

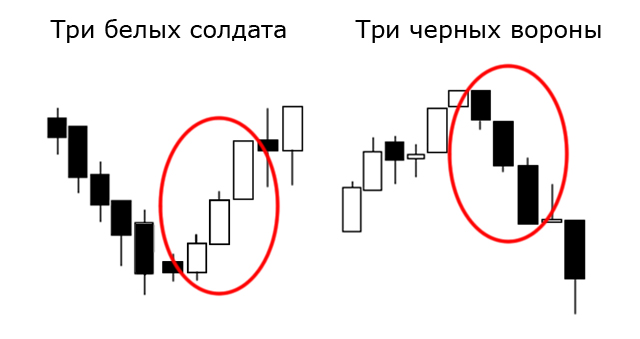

Поэтому когда вы ищите базовую разворотную модель при торговле откатов, смотрите, чтобы этот откат имел четкую тенденцию. То есть, должны присутствовать либо три или больше последовательные черные свечи на восходящем тренде, либо три или больше белые свечи на нисходящем тренде. Только в таком случае разворотный паттерн можно считать действительным.

Заключение

Анализ японских свечей сегодня остается наиболее предпочтительным методом чтения графиков, несмотря на некоторые свои «недоговорки». Согласитесь, его преимущества над барами и тем более линиями в определении эмоционального настроя биржевых игроков перекрывает видимые недостатки. Поэтому изучайте и применяйте в своей торговле данный тип технического анализа. Блог о трейдинге благодарит за внимание. Будьте успешными!

Это познавательно: американская биржа акцийрассказать друзьям

Оцените статью

- 5

- 4

- 3

- 2

- 1

trader-blogger.com

Что это японские свечи и свечной анализ графика, сигналов разворота и комбинаций

Японские свечи — простой и надежный метод технического анализа

Современный биржевой и валютный рынок трудно представить без средств технического анализа. Ежедневно вручную и с помощью специальных программ, трейдеры отслеживают текущую динамику и строят прогнозы на будущее. Большинство применяемых методов технического анализа на современных рынках появилось сравнительно недавно. За исключением, метода оценки рынка с помощью японских свечей, который за последние несколько столетий практически не претерпел изменений. Созданный торговцами риса в Стране Восходящего Солнца в 16 веке он стал фактически самым первым средством технического анализа. Концепция, лежащая в его основе, до сих поражает своей простой, неприхотливостью и успешно используется трейдерами и инвесторами во всем мире. Из этой статьи вы узнаете:

- Что такое японские свечи на рынке форекс;

- Основы свечного анализа графиков;

- Разворотные фигуры и сигналы свечного анализа.

Что это такое японские свечи, история развития свечного анализа

Доходность моих инвестиций за 2017 год составляет около 30% годовых, ознакомиться с последними новостями моих вложений можно в еженедельных отчетах. Рекомендую каждому читателю пройти обучение на курсе ленивого инвестора. Первая неделя абсолютно бесплатная. Подробнее

Доходность моих инвестиций за 2017 год составляет около 30% годовых, ознакомиться с последними новостями моих вложений можно в еженедельных отчетах. Рекомендую каждому читателю пройти обучение на курсе ленивого инвестора. Первая неделя абсолютно бесплатная. Подробнее Согласно историческим данным, начиная с 17 века, в Японии стал функционировать полноценный биржевой рынок риса. Один из инвесторов, Хомма Мунэхиса, придумал способ отображения ценовых экстремумов (максимум/минимум) и связал их с временным периодом, в течение которого они происходили (цена открытия/закрытия). Используемый им метод позволял не только точно отобразить рыночную тенденцию, но и помогал в прогнозировании будущей цены. Это в свою очередь привлекло внимание инвесторов, которые заметили, что благодаря такому анализу его инвестиции стабильно росли. Попытки других трейдеров построить графический анализ, в котором один элемент давал сразу 4 характеристики, были безуспешны. Это способствовало популяризации свечного метода среди японских биржевиков.

Европейские и американские трейдеры узнали о свечном методе, только в 80-х годах прошлого столетия. Благодаря любопытству американского аналитика Стива Нисона, который ознакомился с ним и представил широкому кругу инвесторов. Ну а рост биржевых операций и увеличение числа инструментов торговли, сделали свечной метод популярным. И даже в наши дни, несмотря на то, что мы живем в век автоматизации и торговых алгоритмов, «японские свечи» по-прежнему считаются ведущей дисциплиной в техническом анализе.

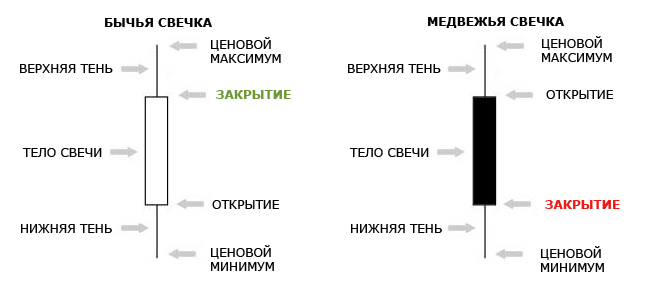

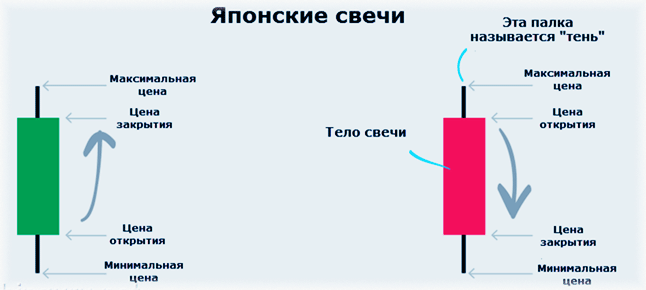

Японская свеча строится на основе четырех компонентов, а именно: цены, бывшей на рынке на момент (открытия и закрытия), и локальных экстремумов, достигнутых за время ее формирования. Совокупность всех 4 факторов и создает тело свечи с тенями. Белое тело свечи (не закрашенное) подразумевает, что цена закрытия периода была выше цены открытия. Черное тело свечи (заполненное) свидетельствует о том, что за выбранный период цена инструмента опустилась ниже цены открытия. Верхняя и нижняя тень отображают ценовой максимум/минимум.

Ключевое достоинство японских свечей, перед другими методами технического анализа, состоит в том, что они позволяют точно определить текущее состояние рынка и показывают, какая из сторон (быки или медведи) задает тон на нем. Эта визуальная особенность и накопленный исторический опыт, позволили трейдерам создать своеобразную азбуку поведения рынка, на основе паттернов и фугур японских свечей. Они делятся на бычьи и медвежьи комбинации и на фигуры свечного анализа, указывающие на продолжение тренда.

Что бы описать все найденные комбинации понадобиться не один час, поэтому я остановлюсь на наиболее часто используемых.

Основные фигуры разворота свечного анализа на форексе

Самое интересное из жизни автора блога читайте в Телеграм-канале. Подпишись, чтобы быть в курсе.

Самое интересное из жизни автора блога читайте в Телеграм-канале. Подпишись, чтобы быть в курсе. Анализ по японским свечам проводиться как по одиночным фигурам, так и по более сложным паттернам, состоящим из нескольких свечных комбинаций. К одиночным фигурам можно отнести следующие свечи:

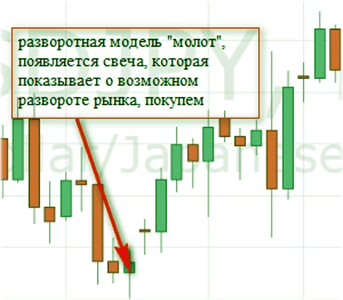

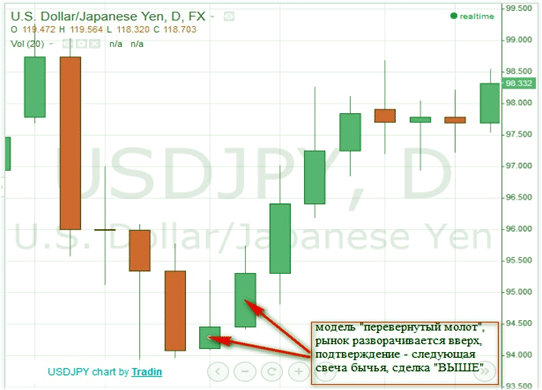

«Молот» и «Перевернутый молот». Легко находиться на графике и также легко интерпретируется. Свеча формируется на нисходящем тренде и указывает на разворот медвежьего тренда. Особенность свечи — маленькое тело и длинная нижняя/верхняя тень, которая может в несколько раз (3-4) превышать само тело свечи. Эксперты свечного анализа считают, что тело свечи не имеет значения, а приоритетом является тень молота. Чем она больше, тем сильнее будет разворотное движение. «Перевернутый молот» более слабый сигнал, но также является рабочим паттерном (закономерность). Визуально он очень похож на свечу «Падающая звезда»(но только сформирован на падающем рынке) имеет малое тело и большую верхнюю тень. Оба паттерна должны быть подтверждены последующими сигналами модели бычьего рынка.

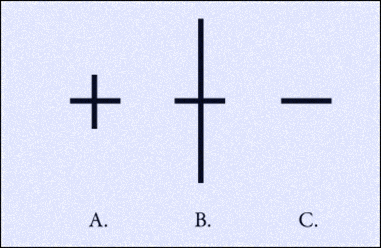

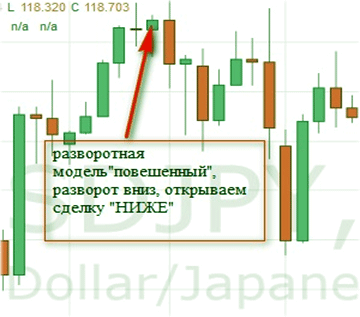

«Падающая звезда» и «Повешенный». Зеркальные противоположности паттернам «Молот» и «Перевернутый молот», но созданные на растущем рынке. Тело свечи также имеет небольшие размеры (схожее с фигурой квадрат) и длинную тень. В классической интерпретации указывается, что данная фигура обязана иметь ценовой разрыв (ГЭП) от предыдущей свечи. Но на практике такое случается довольно редко. При последующих медвежьих сигналах, является сильным индикатором, указывающим на спад активности покупателей. Может использоваться и как одиночный паттерн, и как часть другой фигуры. Кстати, если вы еще раз пробежитесь по статье, посвященной ценовому разрыву, то увидите сходство отработки паттерна «ГЭП завершение тренда» и данного. В обоих случаях, будет сформирована локальная вершина (возможно с большим объёмом и повышенной волатильностью), после чего интерес рынка резко упадет к данному ценовому уровню и начнется откат.

«Доджи». Данная свечная комбинация возникает на графике тогда, когда цена открытия и закрытия практически идентичны, несмотря на колебания которые происходили в течении торгового периода. В зависимости от визуального построения свечи ее разделяют на следующие подтипы:

«Доджи». Данная свечная комбинация возникает на графике тогда, когда цена открытия и закрытия практически идентичны, несмотря на колебания которые происходили в течении торгового периода. В зависимости от визуального построения свечи ее разделяют на следующие подтипы:

- Доджи;

- Длинноногий доджи;

- Доджи стрекоза;

- Доджи надгробие;

Любая из этих свечей свидетельствует о нерешительности игроков рынка. Так в частности "Доджи и «Длинноногий Доджи» возникает в конце и растущего и падающего тренда и характеризуют неудачную попытку в его продолжении. «Доджи стрекоза» формируется в конце нисходящего, а «Доджи надгробие» в конце восходящего движения. Зачастую перед возникновением данных свечных комбинаций рынок получал щедрую порцию волатильности. Все четыре комбинации могут входить в состав более сложных фигур.

Одиночные паттерны свечного анализа — это лишь верхушка айсберга. Часто они применяются, как базовая основа более сложных комбинаций. Профессионалы, использующие в трейдинге японские свечи, отмечают, что комбинации из двух и более свечей, являться более надежными рыночными сигналами. Они не так часто встречаются на графике, дают больше информации и более объективны в оценке рынка, чем одиночная свеча. Перечислю основные из них:

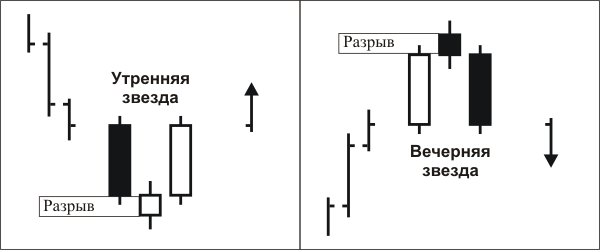

«Утренняя звезда» и «Вечерняя звезда». Комбинация, включающая в себя три свечи. Первая свеча должна иметь длинное тело (для «Вечерней звезды»- бычье, для «Утренней звезды»- медвежье). Вторая свеча должна иметь признаки нерешительности (узкое тело, доджи) и формироваться через гэп(более справедливо для рынка акций, чем для валютного). Третья свеча по своим размерам схожа с первой, но противоположна по окраске, и также, как и вторая открывается через ценовой разрыв. Паттерн характеризует об окончании определенного цикла и формировании нового.

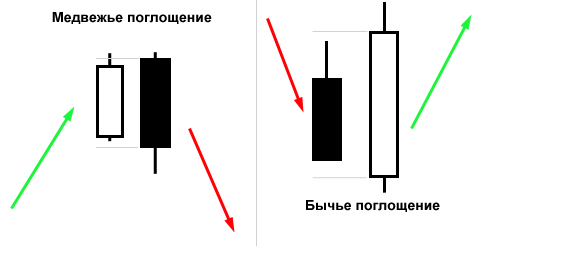

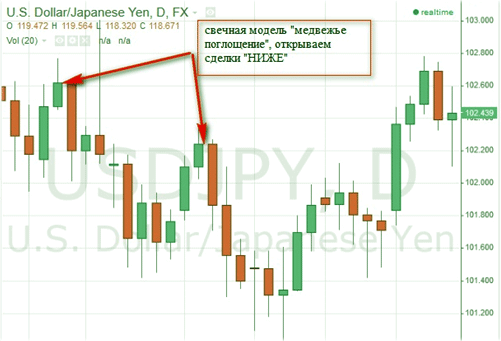

«Поглощение». Свечная комбинация, дающая сигнал к развороту движения, состоящая из двух свечей, одна из которых открылась с ГЭПом. Частый паттерн, встречающийся как на бычьем, так и на медвежьем рынке. Смысл комбинации заложен в его названии. Тело второй свечи всегда должно перекрывать тело первой и быть противоположным ему по цвету. Качество сигнала зависит от многих факторов. Но полученный паттерн в конце долгосрочного движения, в области перекупленности/перепроданности, наиболее точен. Дополнительно можно применить другие индикаторы, к примеру, осцилляторы. Также классики технического анализа советуют обратить внимание на длину тела свечи. Чем она длиннее (особенно у второй свечи), тем больше шансов на окончание предыдущей тенденции.

«Харами». Зеркальная противоположность фигуры «Поглощения». С японского языка можно перевести как «беременная». Первая свеча своим телом полностью перекрывает вторую, открытие которой произошло с ценовым разрывом. Встречается на конце тренда, предвещая его окончание. Фигура довольно сложная и зависит от дополнительных сигналов. Чаще всего в литературе свечного анализа рекомендуют обратить внимание, на тип второй свечи (доджи увеличивают шансы на разворот), на ширину ГЭПа, который определяет местонахождение второй свечи. Последнее наиболее важный компонент всей системы. Чем больше расстояние между ценами (clouse первой свечи/open второй свечи), тем качественней сигнал. Цвет второй свечи не существенен.

Все выше описанные фигуры являются моделями разворота. Их ценность в том, что определив смену тенденции на рынке, можно получить безубыточный и долгосрочный вход в сделку. Тем не менее, модели продолжения тренда также присутствуют в свечном анализе. И хотя они не настолько многочисленны, как разворотные, необходимо уделить и им несколько слов.

«Три солдата» и «Три вороны». Классические фигуры, указывающие на высокую вероятность продолжение начатого ранее импульса. Свечная конструкция довольно простая. Три последовательно повышающие свечи или три последовательно понижающиеся свечи, визуально схожие между собой по размеру. Тени практически отсутствуют. Модель наиболее актуальна в начале растущего тренда, и менее важна, в его конце. Более того, вблизи важных ценовых уровней, стоит удостовериться в точности паттерна.

«Три солдата» и «Три вороны». Классические фигуры, указывающие на высокую вероятность продолжение начатого ранее импульса. Свечная конструкция довольно простая. Три последовательно повышающие свечи или три последовательно понижающиеся свечи, визуально схожие между собой по размеру. Тени практически отсутствуют. Модель наиболее актуальна в начале растущего тренда, и менее важна, в его конце. Более того, вблизи важных ценовых уровней, стоит удостовериться в точности паттерна.

Подводя итоги

Суммируя все выше сказанное, хочется добавить несколько важных моментов, о которых стоит помнить при анализе японских свечей:

- Чем старше таймфрейм, установленный для графика, тем чище сигнал паттерна. Не стоит использовать свечной анализ на 15 минутах. Начните хотя бы с 1 часа. А лучше всего с дневного таймфрейма;

- Чем дольше продолжается тренд, тем сильнее сигнал разворота по свечному анализу, особенно если он совпадает с показаниями других индикаторов;

- Не забывайте, что свечной анализ-это не «священный Грааль», а скорее подсказка о происходящем на рынке;

- Ищите подтверждение правоты сформированных фигур с помощью других средств технического анализа;

- Если сомневаетесь в правильной интерпретации паттерна, то лучше повременить с торговым приказом. Рынок не куда не денется, не подвергайте свой капитал лишнему риску;

Японские свечи это уникальный опыт, обогащенный торговой практикой столетий. Каждая свеча несет в себе море информации, а анализ свечных фигур графика на форекс довольно прост. Используйте это преимущество разумно, и Ваш капитал будет благодарен Вам.

Всем профита!

Хочешь быть в курсе ленивых новостей блога? Подпишись!

smfanton.ru

Введение в японские свечи — Берг

Японские свечи являются одним из нескольких способов отображения цены торгов на графике. Изобрели их японцы еще в 17ом веке для изображения цен на рис. Уже тогда японцы применяли технический анализ для фьючерсных контрактов. И, несмотря на то, что их методы довольно отличались от методов современных, главные правила технического анализа и рынка в целом остались почти неизменными:

- «Что» более важно, чем «почему»

- цена отражает всю информацию

- быки (покупатели) и медведи (продавцы) приводят рынок в движение основываясь на своих ожиданиях и эмоциях (как страх и жадность)

- цена не всегда отражает справедливую стоимость

Как утверждает Стив Нильсон, японские свечи впервые применились в середине 19го века. Среди первых, кто применил японские свечи, Нильсон отмечает одного торговца рисом, некого Хомму из городка Сатака. Конечно, те японские свечи, которые используют аналитики и трейдеры по всему миру сегодня, существенно отличаются от тех первоначальных версий Хоммы, но принципы остались те же.

Как формируется японская свеча

Для того, чтоб изобразить цену на финансовый инструмент с помощью японских свечей, необходимы все 4 типа цены для каждого периода:

- цена открытия

- цена закрытия

- минимум

- максимум

На рисунке изображены 2 японских свечи. Пустой и закрашенный прямоугольники в середине каждой свечи называются телом, а вертикальные края сверху и снизу называются тенями. Цена максимума (в периоде, которому соответствует свеча) находится в верхнем краю верхней тени. Цена минимума — в нижнем краю нижней тени соответственно.

Две свечи из рисунка разные не случайно: пустая свеча означает рост, заполненная — снижение цены. Если цена открытия оказалась ниже цены закрытия, то цена за этот период выросла. В таком случае свеча не закрашивается; нижний край тела указывает на цену открытия, а верхний — закрытия. Если же цена закрытия оказалась ниже цены закрытия, то цена инструмента падает. В таком случае отображается закрашенная свеча; верхний край тела отображает открытие, а нижний — закрытие.

(Есть и альтернативные методы закрашивания. Например, портал Yahoo! Finance окрашивает падающие свечи в красный цвет, а растущие — в зеленый. Независимо от того, какой цвет применяется, всегда есть 2 типа свечей: растущие и падающие.)

Большинство трейдеров предпочитают именно японские свечи всем другим типам графиков. Причины такого предпочтения очевидны: японские свечи позволяют легко и быстро увидеть картину за каждый период. Мало того, что видно все 4 цены за каждый период, японские свечи позволяют четко отличить разные результаты торгов. Закрашенные свечи сразу бросаются в глаза; их очень легко отличить от пустых. Закрашенные свечи отображают победу продавцов, а пустые — покупателей.

На следующей диаграмме изображен один и тот же период цены акций компании Microsoft (MSFT) в трех разных типах отображения цены: гистограммном, линейном, и с помощью японских свечей. Разница очевидна.

Длина тела в японских свечах

Длинные тела японских свечей, как правило, говорят о сильном давлении со стороны покупателей или продавцов (в зависимости от цвета свечи). С другой стороны, короткие тела означают, что результат борьбы между медведями и быками не сильно отличается от цены открытия.

Высокие пустые свечи означают сильный рост цены, а высокие закрашенные свечи означают сильное падение. После довольно продолжительного тренда (падения или роста), длинная противоположная свеча может указывать на остановку тренда, и отскок от стенки канала (поддержки или сопротивления).

Заключения

Японские свечи дают аналитикам возможность более наглядно изучать движение цен. Главное преимущество японских свечей заключается в том, что они четко различают падение и рост цены. Но кроме этого главного преимущества, японские свечи еще имеют ряд совершенно уникальных параметров: последовательные комбинации различных типов свечей воспринимаются как полноценные фигуры на графике, что открывает еще ряд возможностей для аналитика.

Мы будем еще много говорить о японских свечах на этом сайте. Если вам есть что сказать или добавить, обязательно оставьте ваше мнение.

Статьи по теме

berg.com.ua

Как читать свечной график, как книгу?

База свинг трейдинга

Приветствую вас, читатели блога о трейдинге. Чтение свечных графика чем-то напоминает чтение книги. Когда мы видим книгу с интересным оглавлением, то хочется раскрыть ее на первую страницу и посмотреть, какие входят в нее главы. Если интерес к ней сохраняется, то мы переходим к чтению текста. Так же и с чтением свечных графиков. Читайте объяснение далее в статье.а

Оглавление

Это графическая модель, которую вы ищите. Дневной график здесь выступает в роли «большого полотна», на котором производится поиск.

Оглавление, как и в книге, должно заинтересовать вас, рассказать, будет ли интересно читать далее. Так что, установите на своем дневном графике период 6-9 месяцев. Это даст вам достаточно пространства для идентификации моделей.

Вот пример:

Неплохо. Интригующе. Сильный уровень сопротивления по $33 пробит, и цена закрепилась достаточно высоко. Пересечение скользящих средних указывает на смену направления тренда.

Такое оглавление нас интересует. Интересно посмотреть, как события будут развиваться дальше. Сможет ли уровень сопротивления стать поддержкой.

Главы

Это тот же график только несколькими днями позже. Хорошая установка для открытия длинной позиции. Цена откатилась к предыдущему уровню сопротивления и это первый откат после смены тренда и после пробоя важного уровня. Интрига растет. Сможет ли цена укрепится и развернутся в третью волну Эллиота?

Отлично. Но здесь не хватает одного компонента…

Текст

Свечи на графике – это как слова в книге. Они показывают, кто побеждает в битве быков и медведей. Посмотрите на продолжения графика нашей акции:

Четыре медвежьи свечи подряд и вдруг появляется бычья. Причем нижняя тень ее опускается далеко за уровень сопротивления, но закрытие происходит выше него. Это хороший знак того, что уровень сопротивления может обратиться поддержкой и покупатели возьмут верх над продавцами.

Давайте теперь смотреть, что случилось далее:

Большинство начинающих трейдеров не рассматривают свечные графики таким образом.

Они фокусируются исключительно на «оглавлении». Или слишком привязываются к «тексту». Такое впечатление, что они страдают туннельным зрением, что дает им возможность концентрироваться только на какой-то одной составляющей графика.

Я уверен, что каждый трейдер проходит такие моменты. Нужно учиться воспринимать график целиком. Чем больше вы найдете на нем подтверждений своей правоты, тем лучше.

Например, на графике акции, который рассматривался в этой статье, мы подтвердили правильность своего суждения о продолжении восходящей тенденции и уровнем сопротивления, который дальше стал уровнем поддержки. И пересечением скользящих средних. И свечным анализом (конечно, в идеале было бы, если сформировался «молот» или «падающая звезда»).

Каждый свечной график показывает вам свою историю. Дело за вами: читать ее или нет. Но, если уж взялись, то обратите внимание на все его компоненты. Блог о трейдинге благодарит вас за внимание. Будьте успешными!

А это вы знаете: индикатор волатильности рынкарассказать друзьям

Оцените статью

- 5

- 4

- 3

- 2

- 1

trader-blogger.com

Японские свечи (на заметку)

Японские свечи.Так-как они появились в средние века, то естественно и подход к отображению был соответствующий. Японские графики выглядят как обычные восковые свечи, которые выложили на стол, и оставили фитили с обоих концов. Проводя анализ японских свечей, японцы считают, что максимум и минимум цены на определённом временном диапазоне, маловажны (но всё же учитываются). Огромное значение они придают ценам закрытия и открытия. Анализ свечных графиков (отдельных свечек, и групп смежных свечей) позволяет предсказать в каком направлении рынок пойдёт в дальнейшем.

Важно:

нельзя (крайне не желательно) использовать один лишь свечной анализ, его нужно комбинировать с другими инструментами технического анализа (линии, уровни поддержки сопротивления; фигуры графического анализа)…

Рассмотрим подробнее:

Японские свечи (Japanese candlesticks) — традиционные японские графики, весьма похожие на настоящие свечи. Свеча состоит из тела и теней. Верхняя тень говорит о максимальной цене в данный период, нижняя о минимальной, белое — о том, что цена открытия была ниже цены закрытия, чёрная — о том, что цена открытия была выше цены закрытия.

Тело (real body) — толстая часть свечи, определяемая ценами открытия и закрытия временного диапазона. Если цена закрытия выше цены открытия, то тело — белое, если ниже — чёрное. Тени (shadoujs) — тонкие линии выше и ниже тела свечи. Показывают максимальные и минимальные цены. То что находится под телом — нижняя тень, где низшая точка, минимум цены. Верхняя тень — это линия над телом. Ее высшая точка макксимум цены, на данном временном диапазоне.

Башня (tower) — различают вершина «башня» и основание «башня». Башня на вершине — относится к модели разворота на вершине рынка — состоит из высокой белой свечки, за которой начинается замедление тенденции, затем одна или несколько больших чёрных свечей. Башня в основании — говорит о развороте на дне рынка. После большой чёрной свечи наблюдается боковик, после происходит резкий прорыв вверх. Брошенный младенец (abandoned baby) — На рынке редкий сигнал, всречается как на вершине так и на дне. Очень сильная модель разворота. Появляется в виде дожа отделённым от ближайших свечей ценовыми разрывами. В западной терминологии называют “островной вершиной”.

Брошенный младенец (abandoned baby) — На рынке редкий сигнал, всречается как на вершине так и на дне. Очень сильная модель разворота. Появляется в виде дожа отделённым от ближайших свечей ценовыми разрывами. В западной терминологии называют “островной вершиной”. В основании (in-neck line) — появляется в основании рынка, за чёрной свечой следует маленькая белая с ценой закрытия не намного выше минимумов чёрной свечи. После пробития минимума, падение должно продолжится.

В основании (in-neck line) — появляется в основании рынка, за чёрной свечой следует маленькая белая с ценой закрытия не намного выше минимумов чёрной свечи. После пробития минимума, падение должно продолжится. Вечерняя звезда (evening star) — Часто встречающаяся модель на вершине рынка, состоит из трех свечей, высокой белой, после разрыва маленькая белая(чёрная), третья чёрная как правило перекрывает большую часть первой.

Вечерняя звезда (evening star) — Часто встречающаяся модель на вершине рынка, состоит из трех свечей, высокой белой, после разрыва маленькая белая(чёрная), третья чёрная как правило перекрывает большую часть первой. Высокая волна (high wave) — свеча с длинной тенью и маленьким телом, обычно принимается во внимание образование нескольких подобных свечей, указывающих на разворот.

Высокая волна (high wave) — свеча с длинной тенью и маленьким телом, обычно принимается во внимание образование нескольких подобных свечей, указывающих на разворот. Две взлетевшие вороны (upside gap two crows) — трёхсвечная модель. Состоит из длинной белой свечи, за которой после разрыва образуется маленькая чёрная, третья чёрная полностью перекрывает тело предыдущей свечи (открывается выше, закрывается ниже). Появляется на вершине, говорит о завершении бычьего рынка.

Две взлетевшие вороны (upside gap two crows) — трёхсвечная модель. Состоит из длинной белой свечи, за которой после разрыва образуется маленькая чёрная, третья чёрная полностью перекрывает тело предыдущей свечи (открывается выше, закрывается ниже). Появляется на вершине, говорит о завершении бычьего рынка. Дожи (doji) — открытие и закрытие свечи на одном уровне, или почти на одном (в зависимости от временного диапазона (для 1H до 5п)).

Дожи относят к наиболее важным и сильным свечам, различают несколько их разновидностей (длинноногий дожи рикша, дожи надгробие, доджи стрекоза). Такие свечи придают большую силу любым свечным конфигурациям.

Дожи (doji) — открытие и закрытие свечи на одном уровне, или почти на одном (в зависимости от временного диапазона (для 1H до 5п)).

Дожи относят к наиболее важным и сильным свечам, различают несколько их разновидностей (длинноногий дожи рикша, дожи надгробие, доджи стрекоза). Такие свечи придают большую силу любым свечным конфигурациям.

Длинноногийдожи (long-legged doji) — Дожи с очень длинными тенями, также известный как “Рикша”(rickshaw man). Очень сильный сигнал разворота рынка.

Дожистрекоза (dragon-fly doji) — Цены открытия и закрытия равны максимальной цене временного диапазона. Также очень сильный сигнал разворота рынка. Больший вес имеет на дне.

Дожи-надгробие(gravestone doji) — дожи, цены открытия и закрытия которого равны минимальной цене временного диапазона. Может быть как сигналом разворота на дне так и на вершине… но всё же большую силу принимает на вершине. Завеса из темных облаков (dark-cloud cover) — сигнал на вершине рынка. При восходящей тенденции за большой белой свечой идёт чёрная с ценой открытия выше максимума предыдущей свечи и закрытием ниже её половины .

Завеса из темных облаков (dark-cloud cover) — сигнал на вершине рынка. При восходящей тенденции за большой белой свечой идёт чёрная с ценой открытия выше максимума предыдущей свечи и закрытием ниже её половины . Захват за пояс (belt-hold line) — также называется Маробозу(Лысый), есть две вариации бычья и медвежья. Бычий захват за пояс — большая белая свеча, с совпадением минимума и открытия — слабый сигнал, требующий подтверждения на дне рынка. Медвежий захват за пояс — большая чёрная свеча с одинаковыми ценами открытия и мауксимума — набирает силу на вершине, требует подтверждения.

Захват за пояс (belt-hold line) — также называется Маробозу(Лысый), есть две вариации бычья и медвежья. Бычий захват за пояс — большая белая свеча, с совпадением минимума и открытия — слабый сигнал, требующий подтверждения на дне рынка. Медвежий захват за пояс — большая чёрная свеча с одинаковыми ценами открытия и мауксимума — набирает силу на вершине, требует подтверждения. Звезда (star) — также известная как «капля дождя», маленькое тело, после разрыва с предыдущей длинной свечой. Указывает на ослабление предыдущего движения и о возможном развороте.

Звезда (star) — также известная как «капля дождя», маленькое тело, после разрыва с предыдущей длинной свечой. Указывает на ослабление предыдущего движения и о возможном развороте. Звезда дожи (dojistar) — дожи, образующий разрыв относительно длинной белой или черной свечи. Сильнейшая модель разворота.

Звезда дожи (dojistar) — дожи, образующий разрыв относительно длинной белой или черной свечи. Сильнейшая модель разворота. Контратака (counterattack lines) — на медвежьем рынке после чёрной свечи, рынок делает геп, и образуется белая свеча, перекрывающая этот разрыв. На бычьем рынке зеркальная ситуация. Данная модель показывает патовую ситуацию на рынке между обими группами.

Контратака (counterattack lines) — на медвежьем рынке после чёрной свечи, рынок делает геп, и образуется белая свеча, перекрывающая этот разрыв. На бычьем рынке зеркальная ситуация. Данная модель показывает патовую ситуацию на рынке между обими группами. Крест харами (harami cross) — очень сильная модель разворота рынка, вместо маленького тела второй свечи — дожи.

Крест харами (harami cross) — очень сильная модель разворота рынка, вместо маленького тела второй свечи — дожи. Молот (hammer) — односвечная модель на дне рынка, маленькое тело (цвет не имеет значения) и длинную нижнюю тень. В идеале верхняя тень отсутствует. У идеального молота нижняя тень должна быть как минимум вдвое больше тела.

Молот (hammer) — односвечная модель на дне рынка, маленькое тело (цвет не имеет значения) и длинную нижнюю тень. В идеале верхняя тень отсутствует. У идеального молота нижняя тень должна быть как минимум вдвое больше тела. Окно (window, GAP) — также называют Ценовым разрывом. В большенстве своём сигнал продолжения тенденции. Если образуется при подъёме (падении), следует ожидать перекрытия этого окна. Часто Гэп становится уровнем поддержки/сопротивления.

Окно (window, GAP) — также называют Ценовым разрывом. В большенстве своём сигнал продолжения тенденции. Если образуется при подъёме (падении), следует ожидать перекрытия этого окна. Часто Гэп становится уровнем поддержки/сопротивления. Особое основание «три реки» (unique three riuer bottom) — редко встречающаяся модель. Первая свеча длинное чёрное тело, вторая молот, формирующий минимум, третья — маленькое тело, в идиале дожи.

Особое основание «три реки» (unique three riuer bottom) — редко встречающаяся модель. Первая свеча длинное чёрное тело, вторая молот, формирующий минимум, третья — маленькое тело, в идиале дожи. Отбитое наступление (oduonce block) — модель свидетельствует об уменьшении силы покупателей или усилении давления продавцов. Похожа на трёх белых солдат, исключение 2 последние свечи, которые тормозят рынок, как правило маленькие, не редко с длинными тенями.

Отбитое наступление (oduonce block) — модель свидетельствует об уменьшении силы покупателей или усилении давления продавцов. Похожа на трёх белых солдат, исключение 2 последние свечи, которые тормозят рынок, как правило маленькие, не редко с длинными тенями. Падающая звезда (shooting star) — односвечная конфигурация на вершине рынка, маленькое тело (цвет значения не имеет), длинная верхня тень, в идеале нижняя тень отсутствует.

Падающая звезда (shooting star) — односвечная конфигурация на вершине рынка, маленькое тело (цвет значения не имеет), длинная верхня тень, в идеале нижняя тень отсутствует. Перевернутый молот (inverted hammer) — односвечная модель на дне рынка. Длинная верхняя тень и маленькое тело. Опять же тень значения не имеет. Считается более слабая, по сравнению с молотом. Требует обязательного подтверждения.

Перевернутый молот (inverted hammer) — односвечная модель на дне рынка. Длинная верхняя тень и маленькое тело. Опять же тень значения не имеет. Считается более слабая, по сравнению с молотом. Требует обязательного подтверждения. Пинцет, вершина и основание (tweezers top and bottom) — повторная проверка уровня предшествующих максимумов или минимумов в следующей свече, или через несколько свечей. Данная модель является второстепенным сигналом разворота. Она приобретает больший вес, если две составляющие ее свечи также образуют еще один свечной индикатор.

Пинцет, вершина и основание (tweezers top and bottom) — повторная проверка уровня предшествующих максимумов или минимумов в следующей свече, или через несколько свечей. Данная модель является второстепенным сигналом разворота. Она приобретает больший вес, если две составляющие ее свечи также образуют еще один свечной индикатор. Повешенный/висельник (hanging man) - важный сигнал разворота на вершине. Повешенный и молот — это, одно и то же, отличие в положении относительно рынка. Маленькое тело и большая нижняя тень. Верхняя тень маленькая или вообще отсутствует. Показывает, что рынок стал уязвим, и требует подтверждения следующей свечкой. Нижняя тень этой свечи должна вдвое, а лучше втрое быть больше тела.

Повешенный/висельник (hanging man) - важный сигнал разворота на вершине. Повешенный и молот — это, одно и то же, отличие в положении относительно рынка. Маленькое тело и большая нижняя тень. Верхняя тень маленькая или вообще отсутствует. Показывает, что рынок стал уязвим, и требует подтверждения следующей свечкой. Нижняя тень этой свечи должна вдвое, а лучше втрое быть больше тела.

Просвет в облаках (piercing pattern) — модель разворота на дне рынка. За длинной чёрной свечей идёт разрыв, формируется белая свеча. Важно что бы закрытие белой свечи было выше середины предшествующей чёрной. Разделение (separating lines) — образуется как на дне так и на вершине рынка, открытие на уровне цены открытия предыдущей противоположной по цвету свечи, и закрываетием выше (ниже). Модель продолжения.

Разделение (separating lines) — образуется как на дне так и на вершине рынка, открытие на уровне цены открытия предыдущей противоположной по цвету свечи, и закрываетием выше (ниже). Модель продолжения. Разрыв тасуки (tasuki gap) — есть две разновидности: разрыв вверх, и вниз. Разрыв тасуки вниз возникает, когда при нисходящей тенденции чёрное тело образует разрыв вниз. За этой свечой следует белая свеча примерно того же размера с ценой открытия в пределах чёрного тела и ценой закрытия — выше него. Это медвежья модель продолжения тенденции. Разрыв тасуки вверх является бычьей моделью продолжения тенденции. В этом случае за белой свечой, образующей разрыв вверх, следует чёрная свеча примерно того же размера с ценой открытия в пределах белого тела и ценой закрытия — ниже него. Встречается крайне редко.

Разрыв тасуки (tasuki gap) — есть две разновидности: разрыв вверх, и вниз. Разрыв тасуки вниз возникает, когда при нисходящей тенденции чёрное тело образует разрыв вниз. За этой свечой следует белая свеча примерно того же размера с ценой открытия в пределах чёрного тела и ценой закрытия — выше него. Это медвежья модель продолжения тенденции. Разрыв тасуки вверх является бычьей моделью продолжения тенденции. В этом случае за белой свечой, образующей разрыв вверх, следует чёрная свеча примерно того же размера с ценой открытия в пределах белого тела и ценой закрытия — ниже него. Встречается крайне редко. Сковорода, основание (fry раn bottom) — другое название — Закруглённое основание. Для завершения модели необходимо окно, открывающееся вверх.

Сковорода, основание (fry раn bottom) — другое название — Закруглённое основание. Для завершения модели необходимо окно, открывающееся вверх. Смежные белые свечи (side-by-side tuhite lines) — две следующие друг за другом белые свечи с одинаковой ценой открытия и телами почти одного размера. Если эти смежные белые свечи образуют разрыв вверх при восходящей тенденции, то это бычья модель продолжения. Если же они образуют разрыв вниз при нисходящей тенденции, то это медвежий сигнал, поскольку в данном случае они рассматриваются как следствие частичного закрытия коротких позиций. Модель «отрыв смежных свечей» встречается очень редко.

Смежные белые свечи (side-by-side tuhite lines) — две следующие друг за другом белые свечи с одинаковой ценой открытия и телами почти одного размера. Если эти смежные белые свечи образуют разрыв вверх при восходящей тенденции, то это бычья модель продолжения. Если же они образуют разрыв вниз при нисходящей тенденции, то это медвежий сигнал, поскольку в данном случае они рассматриваются как следствие частичного закрытия коротких позиций. Модель «отрыв смежных свечей» встречается очень редко.

Толчок (thrusting fine) — белая свеча с ценой закрытия в пределах предшествующего чёрного тела, но ниже его середины. Модель «толчок» сильнее модели «в сновании», но явно слабее модели «просвет в облаках». Модель позицианируется как модель продолжения предыдущей тенденции. Торможение (stalled pattern) — также называют «замедление» маленькое белое тельце, около цены закрытия большого, того же цвета. При появлении этой модели движение как правило приостанавливается, и начинается коррекция.

Торможение (stalled pattern) — также называют «замедление» маленькое белое тельце, около цены закрытия большого, того же цвета. При появлении этой модели движение как правило приостанавливается, и начинается коррекция. Три белых или три наступающих солдата (three white or three advancing soldiers) — три белые свечи с возрастающими ценами закрытия, причём верхние тени должны быть предельно короткие. Если появляются в основании, либо после боковика, говорят об усилении бычьих настроений.

Три белых или три наступающих солдата (three white or three advancing soldiers) — три белые свечи с возрастающими ценами закрытия, причём верхние тени должны быть предельно короткие. Если появляются в основании, либо после боковика, говорят об усилении бычьих настроений. Три Будды (three Buddha pattern) — аналогична модели — Голова плечи. По японской терминологии, это разновидность вершины «три горы», в которой средний пик — самый высокий. Перевернутая модель «три Будды» — то же, что перевернутая модель «голова и плечи». Согласно японской терминологии, это разновидность основания «три реки», в котором средняя река — самая глубокая.

Три Будды (three Buddha pattern) — аналогична модели — Голова плечи. По японской терминологии, это разновидность вершины «три горы», в которой средний пик — самый высокий. Перевернутая модель «три Будды» — то же, что перевернутая модель «голова и плечи». Согласно японской терминологии, это разновидность основания «три реки», в котором средняя река — самая глубокая. Три вороны (three crows) — аналогична модели “три белых солдата”, разница в цвете, здесь все три свечи чёрного цвета. И опять же на вершине рынка говорят об усилении медведей.

Три вороны (three crows) — аналогична модели “три белых солдата”, разница в цвете, здесь все три свечи чёрного цвета. И опять же на вершине рынка говорят об усилении медведей. Три горы, вершина (three mountain top) — модель на вершине говорящая о глубоком развороте, аналогична тройной вершине в западном графическом анализе, то есть цена образует три пика на одном уровне, и сильный уровень сопротивления. Также эту модель рассматривают как три восходящие волны.

Три горы, вершина (three mountain top) — модель на вершине говорящая о глубоком развороте, аналогична тройной вершине в западном графическом анализе, то есть цена образует три пика на одном уровне, и сильный уровень сопротивления. Также эту модель рассматривают как три восходящие волны. Три звезды (tri-star) — крайне редкая модель, соответственно и самая сильная. Три дожи в той же конфигурации, что и в моделях «утренняя звезда» или «вечерняя звезда».

Три звезды (tri-star) — крайне редкая модель, соответственно и самая сильная. Три дожи в той же конфигурации, что и в моделях «утренняя звезда» или «вечерняя звезда». Три метода (three methods) — пятисвечная модель продолжения тенденции. Медвежья модель образуется, когда вслед за большой чёрной свечой появляются три маленьких тела, желательно белых не выходящих за пределы чёрной свечи. После идёт большая чёрная свеча, желательно что бы сформировала новый минимум. Бычья модель за большой белой свечой идут три маленьких чёрных тела, пятая свеча модели представлена большим белым телом, цена закрытия которого не редко достигает нового максимума.

Три метода (three methods) — пятисвечная модель продолжения тенденции. Медвежья модель образуется, когда вслед за большой чёрной свечой появляются три маленьких тела, желательно белых не выходящих за пределы чёрной свечи. После идёт большая чёрная свеча, желательно что бы сформировала новый минимум. Бычья модель за большой белой свечой идут три маленьких чёрных тела, пятая свеча модели представлена большим белым телом, цена закрытия которого не редко достигает нового максимума. Три реки, основание (three river bottom) — аналогична тройному дну, в графическом анализе. Формируются три минимума, и соответствующая сильная поддержка, после чего следует разворот.

Три реки, основание (three river bottom) — аналогична тройному дну, в графическом анализе. Формируются три минимума, и соответствующая сильная поддержка, после чего следует разворот. Удержание на татами (mot-hold pattern) — модель продолжения тенденции восходящего рынка. За большой белой свечой, после разрыва идут три маленькие чёрные, а за ними большая белая свеча, желательно с разрывом по отношению к предыдущей маленькой.

Удержание на татами (mot-hold pattern) — модель продолжения тенденции восходящего рынка. За большой белой свечой, после разрыва идут три маленькие чёрные, а за ними большая белая свеча, желательно с разрывом по отношению к предыдущей маленькой. Утренняя звезда (morning star) — сильная трёхсвечная модель разворота рынка на дне. Первая сильная чёрная свеча, вторая маленькая, типа волчок (цвет значения не имеет), образует разрыв вниз, третья белая должна перекрывать большую часть тела первой свечи.

Утренняя звезда (morning star) — сильная трёхсвечная модель разворота рынка на дне. Первая сильная чёрная свеча, вторая маленькая, типа волчок (цвет значения не имеет), образует разрыв вниз, третья белая должна перекрывать большую часть тела первой свечи. Утренняя звезда дожи (morning doji star) — по сравнению с утренней звездой, здесь в роли маленькой второй свечи выступает дожи. Считается, гораздо более сильной свечной конфигурацией.

Утренняя звезда дожи (morning doji star) — по сравнению с утренней звездой, здесь в роли маленькой второй свечи выступает дожи. Считается, гораздо более сильной свечной конфигурацией. Харами(harami) — или в переводе с японского на русский Беременная. Модель двух свечная, мамочка с дитём, маленькое тело, находится в нутри намного большей, предыдущей свечки. Харами сильная модель и говорит о завершении предшествующей тенденции, в вечной борьбе медведей и быков наступило затишье. Лучше, что бы цвет маленькой свечи был контрастен большой, но это в данном случае не правило.

Харами(harami) — или в переводе с японского на русский Беременная. Модель двух свечная, мамочка с дитём, маленькое тело, находится в нутри намного большей, предыдущей свечки. Харами сильная модель и говорит о завершении предшествующей тенденции, в вечной борьбе медведей и быков наступило затишье. Лучше, что бы цвет маленькой свечи был контрастен большой, но это в данном случае не правило.

У основания (on-neckline) — на нисходящем рынке после большой чёрной свечи, формируется маленькая с закрытием на уровне закрытия большой. Модель продолжения тенденции. После пробоя минимумов падение цен должно продолжиться.

Три разрыва (three gaps) — На рынке форекс, такого не замечено. Если после трех разрывов вверх (вниз) появляется медвежий (бычий) сигнал свечей, то давление покупателей (продавцов) должно быть на исходе.

Волчок (spinning top) — Свеча с маленьким телом, и небольшими или отсутствующими тенями. Восемь или десять новых рекордов (eight or ten new records) — восемь-десять свечек в одном направлении, с утановлением новых максимумов. Это говорит о перепроданности(перекупленности) рынка, его перенасыщении. После такого движения ждём образования разворотной свечной конфигурации, что будет являтся подтверждением для открытия позиции.

Модель поглощения (engulfing pattern). Бычья модель состоит из большого чёрного тела, которое поглащает маленькое и является важным сигналом в основании рынка. Медвежья модель формируется на вершине, когда давление продавцов пересиливает давление покупателей.

Срезанная вершина (shauen head) — свеча, у которой отсутствует верхняя тень. Срезанное основание (shauen bottom) — свеча, у которой отсутствует нижняя тень.

… также на тему: smart-lab.ru/blog/22484.php

smart-lab.ru

Свечные модели - топ 10

База свинг трейдинга

Свечные модели, которые являются лучшими на мой взгляд — это тема сегодняшнего поста. Бычье поглощение, медвежье поглощение, молот, повешенный, утренняя звезда, вечерняя звезда, дожи, просвет в облаках, завеса из темных облаков — составляющие топ 10 свечные модели.

Приветствую вас, дорогие читатели блога о трейдинге. В этом посте я хотел бы рассказать о своих любимых свечных моделях. Их 10. Все они хорошо себя зарекомендовали при торговле на протяжении десятилетий. Поэтому запомните их и ищите на графике торгуемых акций.

В предыдущей теме мы начали изучать свечной график и его преимущества. И одно из главных преимуществ именно для свинг трейдинга – это возможность открывать позицию, используя свечной анализ, ранее других.

Перед тем, как начать, хочу сказать, что самое важное – понимать, что происходит за завесой свечной модели. Ведь каждая свеча демонстрирует нам борьбу покупателей и продавцов. Секрет вашего успеха зависит от умения определять победителя.

И еще… не бойтесь комбинировать различные варианты теханализа. Например, если на дневном графике вы заметили разворотную свечную модель, то попробуйте найти её подтверждение, используя уровни поддержки и сопротивления, линии тренда (помните посты, в которых мы изучали, что такое тренд и трехшаговый метод определения разворота тренда) и объем торгов, на часовом таймфрейме. Но, это лишь, как небольшая рекомендация.

Следующие свечные модели разделяются на две группы: бычьи и медвежьи. Это разворотные комбинации, которые мы будем использовать при торговле откатов (бычьи) и ралли (медвежьи).

Бычьи свечные модели

Модели японских свечей: бычье поглощение, молот, утренняя звезда дожи просвет в облаках

Все технические моменты свечного анализа смотрите здесь:

- Кратко и понятно о свечном анализе

- Свечной анализ: свечные модели молот, повешенный, модель поглощения, завеса из темных облаков, просвет в облаках

- Свечной анализ: свечные модели утренняя звезда, вечерняя звезда, падающая звезда, звезды доджи и перевернутый молот

- Свечной анализ: свечные модели харами, пинцет, захват за пояс, две взлетевшие вороны, контратака

Сейчас мы рассмотрим психологию трейдинга, которую представленные комбинации нам раскрывают. Начнем с первого примера…

Бычье поглощение.

Моя самая любимая модель. Мы видим две свечи: черную и белую. Первая говорит о том, что цена все еще за медведями. Но малый диапазон указывает на угасание интереса и низкую агрессивность продавцов. Белая же свеча имеет широкий диапазон и, как бы, поглощает первую. Можно сделать вывод, что спрос превысил предложение и покупатели «скушали» продавцов. Быки готовы взять контроль над движением цены.

Молот.

В предыдущем посте, когда мы изучали, как читать свечных графиков, эта модель японского теханализа уже упоминалась. Поэтому, не буду повторяться.

Утренняя звезда.

Тоже сильный паттерн. Смотрите, за первой черной свечой с длинным телом (повышенный интерес у продавцов) следует свеча с малым диапазоном. О чем это говорит? Продавцы уже не настолько заинтересованы в дальнейшем понижении цены. Последующая белая широкодиапазонная свеча указывает, что перевес на стороне покупателей, к которым мы должны присоединится, если хотим победить.

Доджи.

Самая частая, наверное, разворотная свеча. Доджи применяется в ряде свечных моделей. Но, что скрывает сама свеча? Если на рынке есть тренд, и появляется свеча с ценами открытия и закрытия на одном уровне, то это говорит нам лишь об одном – равенстве продавцов и покупателей. Как дальше себя поведет цена? Нужно дождаться следующей свечи. Поэтому, доджи рассматривается, как составляющая других моделей.

Просвет в облаках.

Что-то похожее на первую модель. Первая черная свеча с широким диапазоном указывает на готовность медведей толкать цену ниже и ниже. Еще и вторая открывается с гэпом вниз. Казалось бы, сильнейший медвежий тренд. Но, не там-то было! Практически с самого открытия второй свечи покупатели гнали цену вверх, закрываясь на верхушке диапазона, и поглотив больше половины предыдущей черной свечи. Очень сильный разворотный паттерн.

Медвежьи свечные модели

Модели японских свечей: медвежье поглощение, повешенный, вечерняя звезда, дожи, завеса из темных облаков

Как видите, ничего нового. Знакомые бычьи комбинации, только немножко изменены. Попробуйте сами объяснить, что раскрывает каждая фигура.

Если бычьи разворотные модели мы ищем в основании (например, как завершение отката), то медвежьи на верхушке (например, как завершение ралли).

Сигнал «рикошет»

Думаю, вам стоит знать об этой, еще одной комбинации японских свечей. Некоторые трейдеры считают её наиболее сильной. Вы могли слышать её и раньше, как «kicker», что с английского означает: «неожиданный поворот событий».

Модели японских свечей: сигнал «рикошет» или kicker

С рисунка выше вы можете увидеть, что это и вправду неожиданный поворот событий. Сильный тренд просто ломается после появления свечи противоположного цвета, с длинным телом, да еще и открывшуюся с гэпом вверх.

Следует ли ждать подтверждения при появлении этих свечных моделей?

Я выскажу лично свое мнение. Нет. Зачем ждать? Чтобы дождаться, когда цена «улетит» в давно указанном направлении? Я отдаю предпочтение открывать позицию около закрытия торговой сессии последний свечи ценовой модели. В это время я уже уверен в том, что сформировалась разворотная комбинация японских свечей.

И еще одна причина, почему не нужно дожидаться подтверждения. Вы же свинг трейдер? И хотите победить? Тогда старайтесь входить одним из первых и принимать участие в окончательном формировании фигуры.

Свечные модели — мощный инструмент в руках практикующего трейдера. Продолжайте изучать материалы на блоге о трейдинге. Комментируйте тему свечные модели ниже и удачных торгов!

Возможно вас заинтересует: анализ линии тренда

рассказать друзьям

Оцените статью

- 5

- 4

- 3

- 2

- 1

trader-blogger.com

Стратегии торговли на японских свечах для бинарных опционов

Для бинарных опционов сегодня уже разработано множество прибыльных стратегий на дневных таймфреймах.

И сегодня, мы хотим рассмотреть с Вами стратегии для бинарных опционов построенные на японских свечах, так как свечной анализ одинаково хорошо подходит для торговли, как опытным бинарщикам, так и новичкам, вне зависимости от их уровня владения тех.анализом.

Японские свечи в стратегиях трейдинга бинарных опционов. В чем преимущества?

Бинарные опционы, это один из инструментов, используемых в биржевой торговле, представляющий собой вид контракта, условием которого является прогнозирование трейдеров относительно стоимости того либо иного актива. Другими словами, для торговли следует предугадать на основе проведенного анализа, куда пойдет цена в момент окончания экспирации нашего опциона. В таких прогнозах трейдерам становятся помощником стратегии, в основу которых положена аналитика на японских свечах.

Итак, стратегии торговли на японских свечах появились очень давно, еще в древней Японии, когда торговцы этот вид анализа использовали для приобретения фьючерсных контрактов на рис. В западных же странах практически до конца прошлого тысячелетия применялись исключительно бары. А вот графический анализ, построенный на японских свечах начал завоевывать невероятную популярность лишь с приходом глобальной сети Интернет.

Для торговли опционами, мало просто рассматривать японские свечи на графиках metatrader, необходимо еще и активно пользоваться их аналитической силой. Тут возникает вопрос: а как это делать, чтобы точность и информативность прогнозов была наиболее эффективной?

Такие модели на графиках metatrader, могут представляться в виде паттернов продолжения тенденции либо в виде разворотных формаций и нести колоссальнейшую точность, раскрывая предстоящий вектор движения цены базисных активов.

Видео по стратегии опционов по японским свечам:

Именно к таким результатам, приводят стратегии для бинарных опционов основанные на японских свечах. Другими словами, применяя для торговли опционами, методики свечного анализа и стратегии на его основе, Вы гарантированно сможете наладить получение регулярных доходов.

Особенности торговли на японских свечах в бинарных опционах

Итак, для успешного бинарного трейдинга с использованием японских свечек, сразу необходимо разобраться, что именно показывают нам эти свечи. Концепция здесь совершенно не сложная. На дневных графиках metatrader одна свеча показывает нам ценовое движение в определенном временном промежутке.

Японская свеча имеет 4-ре основных показателя, используемых трейдерами в ежедневной торговле. И знать их очень важно. Свеча состоит из тела и теней. Тени являются минимальными и максимальными значениями цен в одинаковый временной период. Тело свечи имеет две части – низ и вершину, которые определяют цены закрытия и цены открытия.

Эти важные показатели ценового движения объединяются подобно человеческому ДНК и способны отображать активность цены в любых временных рамках (дневных, часовых, минутных). Если Вы выберите определенный временной период, то японская свеча отобразит на графике MetaTrader именно сейчас. Кроме обычных свечей существуют еще и такие, на которые следует обращать особое внимание.

Обозначенная на рисунке буквой «А» свеча, носит название «Доджи». Она указывает, что цена закрытия и открытия одинаковы. При появлении такой свечи необходимо быть предельно осторожными, так как последующее ценовое движение неопределенно.

«В», это «Длинноногая Доджи» — ее появление указывает на скорый курсовой разворот. И «С» — «Нулевая Доджи». Такие свечи рекомендовано игнорировать.

Обзор стратегий торговли на японских свечах для всех типов бинарных опционов

Как говорилось выше, определенные формации японских свечей создают своеобразные комбинации, позволяющие трейдерам определять рыночное направление. Стратегии торговли для бинарных опционов по японским свечам, заключаются в определении данных комбинаций и их анализе, с целью предсказания дальнейшего ценового поведения.

Другими словами, исходя из поведенческой истории цены, мы можем, исследуя определенные свечные модели предположить, что в случаях их появления рыночное движение будет идентичным прошлым периодам.

Как же применять появление на дневных графиках MetaTrader таких моделей для торговли опционами?

Для начала рассмотрим разворотные модели. Самыми простыми и чаще всего встречающимися являются модели «Повешенный» и «Молот». У таких свечей тело сформировано в верхней части, при этом его цвет не важен.

И второй вариант:

У таких свечей нижняя тень, как правило, длиннее непосредственно тела приблизительно в 2 раза, а верхняя едва заметна. Чем длиннее будет нижняя тень, тем сигнал сильнее.

Также к разворотным моделям относится и формация «Перевернутый молот». У такой модели тело свечи, наоборот, находится снизу относительно длинной тени.

При появлении такой модели в metatrader, следует приобретать бинарный опцион «Выше». Если на графике появляется противоположная модель, называемая «Падающая звезда», то необходимо задуматься над приобретением опциона «Ниже».

А скажем, модели поглощения вполне могут могут быть медвежьими или бычьими. Сделки по таким моделям открываются так, как на скриншоте ниже.

Такая модель образуется 2 свечками. При этом тело 2-й свечи должно перекрыть тело 1-й (тела свечей должны отличаться по цвету). Тени в данной формации роли не играют.

Простые но популярные стратегии на базе японских свечей, в опционном трейдинге

Теперь рассмотрим несколько простых стратегий для бинарного трейдинга, изначально основанных на японских свечах. И начнем со стратегии «Двойная красная свеча». Данная стратегия относится к категории краткосрочных и основывается на линии сопротивления. Рассмотрим пример для 5-минутного графика. Сигналом для приобретения опциона будет служить отскок двух красных свечей от условной верхней границы. В сделку «Put» входим на третьей свече, как на рисунке.

Все предельно просто – дожидаемся первой свечи, затем второй, которая должна закрыться ниже предыдущей и на третьей открываем ордер.

Стратегия бинарных опционов на японских свечах «Буратино»

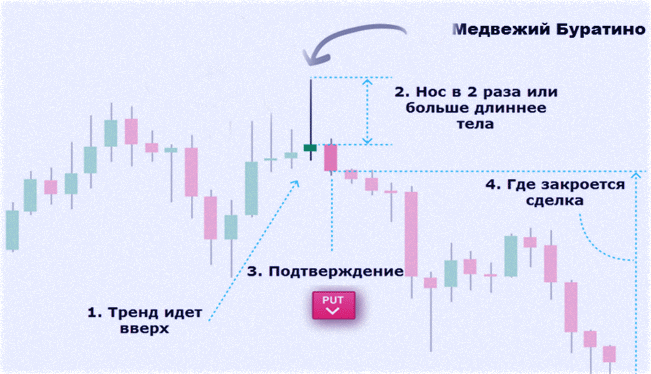

Следующая стратегия, для бинарных опционов построенная на японских свечах, носит название «Буратино». Название этой стратегии связано со свечой имеющей маленькое тело и очень удлиненную тень – нос Буратино.

У этой стратегии тот же принцип – когда тень (нос Буратино) значительно длиннее, чем тело, значит, рынок Вас обманывает, и торговать необходимо в противоположном направлении. При наблюдении удлиненной верхней тени, как в примере выше, значит, в самое ближайшее время цена начнет снижаться, если «нос» смотрит вниз, значит, наоборот – цена будет расти.

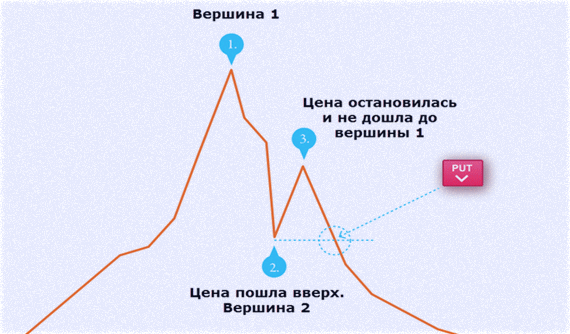

Стратегия «3 вершины» анализ по японским свечам

И в завершение хотим рассказать еще об одной очень популярной стратегии, описанной во многих источниках – «Три вершины». Итак, рассмотрим пример. После резвого ценового восхождения необходимо определить три вершины, смотрите скриншот ниже.

Начинать необходимо с вершины обозначенной «1». Затем находим вершину «2». Вершина «3» должна сформироваться, когда новое восходящее движение не превзойдет уровень вершины «1» и вернется чуть ниже. И вот, когда цена от третьей вершины опустится немного ниже уровня вершины «2» — покупаем Put-опцион.

Время экспирации по данной стратегии, будет зависеть от того на каком именно таймфрейме Вы обнаружили образование данной формации.

РЕКОМЕНДУЕМ ВИДЕО-ОБЗОР: Применяем японские свечи в стратегиях по бинарным опционам

infofx.ru