Что такое валютный своп на Форексе. Своп на бирже что это

что это? Виды свопов и какова их роль на Forex?

Начинающие трейдеры зачастую неверно понимают процесс совершения торговой операции на международном финансовом рынке. Многие удивляются, узнав, что сделки на самом деле проводятся не с реальной валютой. Так что же трейдер делает на самом деле, раз не покупает и не продает настоящую валюту? Дело в том, что, совершая сделку, торговец покупает одну валюту из Форекс-пары, при этом продавая вторую. Однако у трейдера может не быть продаваемой валюты, если, например, он будет торговать кросс-валютной парой евро/фунт, а его торговый счет открыт в USD. Таким образом, торговый процесс на финансовом рынке возможен только благодаря такому явлению как своп.

Своп – это простыми словами разница ставок по кредитам валют из торгуемой Форекс-пары, взымаемая или зачисляемая в процентах на торговый счет во время переноса сделки на следующие 24 часа. Трейдер сталкивается с данным явлением, осуществляя сделки в долгосрочной перспективе. Именно из-за наличия свопов новички не решаются на долгосрочную торговлю. Не разобравшись в вопросе, неопытные трейдеры опасаются взимания дополнительной платы за перенос позиции, если вдруг она будет удержана дольше суток. В данной статье мы объясним, что помимо отрицательных, на рынке существуют и положительные свопы.

Суть и примеры свопов на Форексе

Торгуя на Форексе, трейдерам не поставляется реальная валюта. Покупая валютную пару, торговцы заинтересованы в определенных спекуляциях с ней. То есть, исходя из позиции трейдера, ему важно, чтобы цена двигалась либо вверх, либо вниз. Его задача вовсе не стоит в покупке одной валюты и продаже другой, чтобы получить реальную поставку валюты. Таким образом, если трейдер спекулирует, не желая получать n-ое кол-во валюты, сделка переносится на следующие сутки, во время чего начисляется комиссия. Перенос в данном случае будет называться ролловер, а комиссия – это и есть наш своп.

Принцип работы свопов на финансовом рынке построен таким образом, чтобы при совершении сделки трейдер одновременно получил кредит в центр

ekripta.com

Что такое своп в трейдинге на Форекс?

Получение пассивного дохода мечта каждого, и трейдеры не исключение. Однако пассивность опасна и даже банковские депозиты уже не дают гарантии спокойного сна и получения заветных процентов. Так что открывать сделки придется, но может быть достаточно только одной, если грамотно использовать своп в трейдинге.

Расчет валютных свопов

Базовым параметром является учетная ставка Центробанка, которая определяет процент за пользование заемными средствами для государственных и коммерческих структур. Размер ставки влияет на уровень инфляции и определяет общее направление монетарной политики.

На рынке Forex кредитное плечо предоставляется максимум на сутки, поэтому сделка со стороны брокера фактически состоит из двух операций: открытия с заданным кредитным плечом и ее закрытие в ближайшие 00:00 по GMT. Если нужно перенести сделку на следующий торговый день купленная (BUY) валюта зачисляется на депозит, а реализуемая (SELL) оформляется как кредит.

Таким образом, получается своп или финансовая операция, выполняющая обратную продажу (контрсделку) по продаже валюты через ранее оговоренные сроки, цену и объем позиции. В итоге сделка остается открытой на длительный период. Операции купли-продажи производятся автоматически, без участия трейдера и каждый брокер устанавливает свои проценты за их проведение – именно поэтому значения swap могут отличаться на 2-3%.

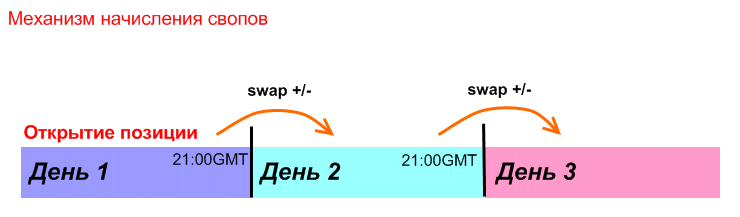

На межбанковском рынке плата за перенос открытой позиции рассчитывается как разница между процентными ставками Центробанков принимающих участие в валютной сделке. В зависимости от торгуемого актива может быть как положительный, так и отрицательный. В редких случаях он нулевой, когда ставки оказываются равными. Свопы рассчитываются и начисляются в 21:00 GMT. По завершению торгового дня межбанковские сделки переходят в состояние условного закрытия (rollover), затем начисляются или снимаются проценты и в первую минуту нового дня позиции продолжают действовать.

Своп увеличивает баланс депозита, когда учетная ставка по валютной паре до 21:00 GMT меньше чем после 21:00 GMT. Соответственно проценты будут списаны со счета, когда итоговая ставка снизилась после 21:00 GMT Отрицательные значения появляются чаще, так как процентные ставки незначительно различаются между собой и брокер может добавить к ним еще и свои комиссии в пределах 0,5-1,5%.

Информация ежедневно публикуется в отчетах Центробанков, данные используются крупными игроками Forex и брокерами для расчета «внутренних свопов». Текущий своп Форекс входит в параметры спецификации торгового актива, доступен на сайте брокера или непосредственно в торговом терминале MetaTrader.

Своп может возвращаться брокером на постоянной основе или как рекламная акция. Обычно это касается только отрицательной части в виде бонуса – снять его нельзя, но вся полученная прибыль доступна к выводу. Может быть установлена предельная сумма, выше которой возврат не производится.

Биржевой, процентный и банковский своп

Биржевой вариант, в отличие от Форекс, может не предусматривать прямой обмен акциями. Он может произойти в будущем, что выгодно обеим сторонам: право владением акций не предается, появляется возможность обойти законодательные ограничения на покупку определенных активов.

Величина свопов может быть определена в биржевом контракте или определяться на специальном аукционе после закрытия торговой сессии. Имеется производный финансовый инструмент (дериватив) для упрощения операций использующих своп – EDS (Equity Default Swaps). Данный актив позволяет хеджировать риски падения курса акций или цены контракта.

Процентный представляет собой процент по отложенным поставкам финансовых средств на межбанковском рынке. Базовой является LIBOR – Лондонская межбанковская ставка предложения, обновляется ежедневно и косвенно влияет на своп Форекс.

После ипотечного кризиса 2008 года между ФРС и ЕЦБ была создана специальная «своп-линия» для проведения быстрых конвертационных операций Forex по согласованному курсу и срокам. Таким образом контролируется эмиссия обеих валют и европейский долларовый кредитный рынок.

Торговые счета, на которых отсутствует своп

Первоначально счета, на которых нет начислений за перенос позиции (swap-free), были созданы для трейдеров исповедующих ислам, поэтому они еще называются «исламскими». Его приверженцам запрещены любые финансовые операции, связанные с получением процента на капитал, что и представляют собой свопы.

Счета давно избавились от религиозных аналогий и предлагаются всеми крупными брокерами Forex. Отсутствие комиссии за перенос теоретически позволяет держать открытую позицию неограниченно долго, но по факту это встречается редко. В условиях подобных счетов могут быть ограничения по сроку действия, после которого позиция автоматически закрывается или торговым активам, на которых отсутствует своп Форекс.

Если брокер предлагает swap-free счет однозначно стоит воспользоваться даже при существующих ограничениях. Свопы не единственный источник заработка, среднесрочные (до месяца) торговые стратегии тоже могут принести хорошую прибыль при минимуме комиссии.

Стратегия Carry Trade

Закончим с теорией и начнем зарабатывать. С английского Carry Trade переводится как «открой и держи» или «торговля с переносом». Данный подход кардинально отличается от других стратегий и дает возможность трейдеру иметь пассивный доход, используя только своп. Пик его популярности приходится на 80-е года прошлого столетия. Принципы стратегии просты:

- Находим актив с положительной динамикой и открываем покупку.

- В начале каждого торгового дня брокер или биржа начисляет своп на торговый счет, который при благоприятной рыночной ситуации может доходить до 1,5% от объема сделки.

- Если восходящий тренд продолжается, не закрываем позицию.

На первый взгляд может показаться, что 1,5% за один день не стоит внимания, когда можно попытаться заработать 20-30% на стратегии скальпинга или внутридневной торговле. Однако по итогам месяца своп Форекс может дать 15-20% пассивного дохода независимо от волатильности, бокового рынка, где заработать могут только профессионалы и прочих факторов.

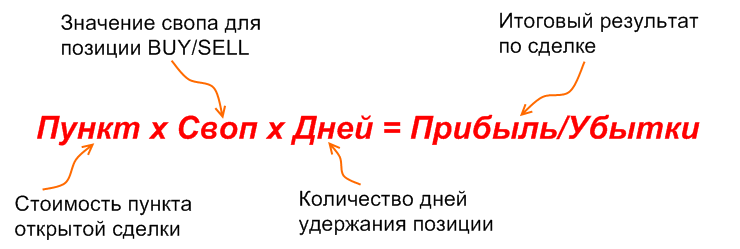

Доход по стратегии считается по следующей формуле:

Таким образом, стратегия Carry Trade дает возможность:

- Получать двойную прибыль. Когда позиция открыта по тренду, то кроме свопов получаем дополнительный доход от «взятых» пунктов.

- Не требуется постоянный контроль. Внутри дня проверять своп можно не чаше 1-2 раз и остается достаточно времени на другие стратегии и анализ рынка.

Мультивалютный своп Форекс

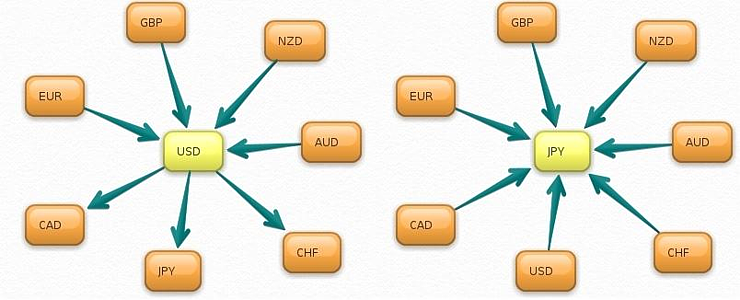

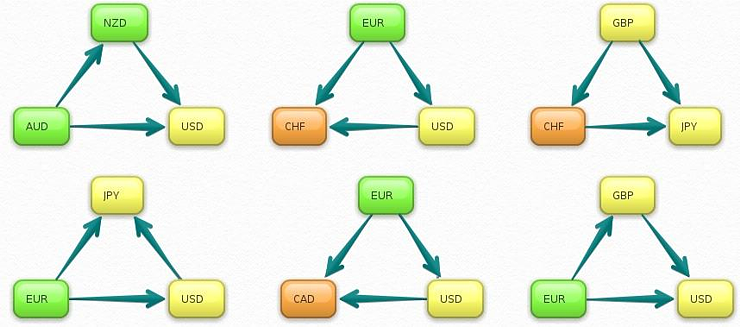

Один из самых надежных способов торговли с минимальным риском – использование «корзины» валют. Пары и тройки валют подбираются таким образом, чтобы компенсировать убыток друг друга и выйти на общий положительный результат. Главное в использовании корзины – контролируемое изменение объема открытых позиций по данным процентных ставок и монетарной политики Центробанков.

Примером правильной комбинации валютных пар Forex является сеточный советник BasketFX. Из него мы возьмем только принцип создания «корзин» для безубыточных сделок. На первом этапе распределим пары на две группы – с долларом США и японской иеной.

Затем в каждой корзине выделяем «кольца» из трех пар подобранных так, чтобы не было одновременных сильных движений по всем элементам. Таким образом, достигается 100% диверсификация риска и даже при сильном росте или падении свопа на Форекс по третьей паре кольца должен компенсировать потери и большую часть времени корзина будет находиться в прибыли.

Мультивалютные свопы требует тщательного анализа и большого депозита, поэтому новички должны начинать с одного кольца и постепенно переходить на полную корзину.

Особенности работы по всем типам swap

На первый взгляд все просто: находим растущую пару и открываем покупку, на падающей паре продажу и получаем прибыль. Но в реальности торговать в плюс свопы на Форекс можно только при выполнении обязательных условий:

- Не должно быть признаков падения котировки. Доход увеличивается только когда идет долгосрочный восходящий тренд с пониженной волатильностью. Это поможет переждать периоды коррекций, не доводя депозит до критических значений.

- Падение процентной ставки Центробанка. За этим всегда следует разворот тренда вниз и падение котировок, как минимум, в среднесрочной перспективе. Крупные игроки проводят закрытие длинных позиций, перевод средств в иные активы, что нарушает стратегии отрабатывающие своп. В качестве примера можно вспомнить 2008 год когда снижение ставок банком Японии привело к росту иены и большим убытком по связанным валютам и сделкам Carry Trade.

- Валютная интервенция. Всегда начинаются неожиданно, и как это скажется на дальнейшем движении цены предсказать сложно. Чаще всего наибольшие «страдания» испытывает иена, на которой интервенции носят регулярный характер, связанный с экспортным характером экономики Японии, но одновременно она чаще всего используется в «корзине» валют.

- Стабильность ведущих мировых экономик. Своп будет приносить доход только при отсутствии негативных явление в экономике стран Евросоюза, США, Китая и Японии. Резкая смена политической ситуации тоже не идет на пользу – были случаи, когда после смены правящей партии или президента начинался длительный отрицательный тренд.

Некоторые рекомендации по торговле:

- Начинаем торговать своп Форекс с Сarry Trade по основным валютным парам и индексам, например, EUR/USD или S&P 500. По мере увеличения депозита и опыта постепенно переходим на фьючерсы, акции и валютный арбитраж.

- Новички должны начинать только с небольших лотов, так как если пара и связанный с ней своп Форекс начнут движение в противоположном направлении можно без дополнительной нагрузки на депозит провести усреднение или открытие новых ордеров по лучшей цене и закрыть текущие убытки. В случае возобновления основного движения по предыдущим сделкам опять будет положительный итог от переноса позиции.

- В ночь со среды на четверг большинство брокеров начисляют тройной своп. Причиной этому продолжающиеся межбанковские сделки в выходные дни, когда рынок Форекс закрыт. В Пн-Ср происходит закрытие, и рассчитываются коррекционный своп.

- Торгуя на экзотических валютных парах, всегда помните об их низкой ликвидности, высокой волатильности и большом спреде. Так для USD/MNX (доллар/мексиканский песо) даже 150 пунктов не являются пределом, а для GBP/CHF и 6 пунктов вызывают недовольство трейдеров. Такая разница между ASK и BID может забрать весь заработок, несмотря на долгий положительный тренд.

- Брокеры Forex не всегда положительно относятся к тому, что своп используется как инструмент пассивного заработка. Логика в этом есть: начисление дохода происходит без взимания спреда т.е. исключительно собственными средствами. Ограничения на статегии Carry Trade могут быть прописаны в Пользовательском соглашении, например, выше определенного значения своп корректируется в меньшую сторону. Могут быть скрытые комиссии по счетам swap-free, обмен информацией с другими ДЦ для выявления арбитражных схем использующих свопы.

- Встроенный тестер MetaTrader не учитывает своп, что искажает результаты автоматических советников. На скальпинговых и внутридневных стратегиях пропуском переноса позиции можно пренебречь, а вот методики, основанные на сетках ордеров и свинг-трейдинге могут дать на длинных периодах до 20% погрешности.

Выясните возможные ограничения перед открытием депозита, но как показывает практика у солидных брокеров можно без проблем использовать swap.

Подведем итог. Используя своп на Форекс получить ощутимую прибыль можно только долгосрочной торговлей. Чем дольше удерживается позиция, тем лучше итоговый результат, поэтому внутридневные и даже недельные сделки не имеют смысла. Конечно, долгосрочный своп в трейдинге предъявляет повышенные требования к размеру депозита, чтобы быть в рынке по нескольку месяцев, но шанс заработать есть не только у маркетмейкеров. Для этого нужно найти валютную пару с высокой процентной ставкой, открыть среднесрочную (несколько недель) позицию и быть готовым закрыть ее в начале разворота тренда.

babyforex.ru

Валютный своп (Swap) — что это такое, как рассчитывается

Валютный своп на Форексе — что это и для чего он нужен. Как его рассчитать и посмотреть? За что с трейдеров берется эта комиссия и как от нее можно избавится. Все это Вы узнаете из этой статьи.

1. Что такое валютный своп

Валютный своп (от англ. "Swap") — это комиссия, которую берут Форекс брокеры за перенос позиции на следующий деньНе на всех типах счетах есть своп. Бывают счета безсвопые — swap-free. Но это скорее исключение, т.к. на всех обычных счетах они присутствуют.

Отметим, что комиссия может быть как отрицательной, так и положительной. Это зависит от разницы в ключевых процентных ставках центробанков.

Например, Вы открыли позицию SELL (на понижение) по паре EURUSD. В этом случае каждый день будет начисляться положительный своп, поскольку ставка ФРС выше, чем ЕЦБ (на момент 2017-2018 года). Вам платят за то, что Вы держите позицию!

Каждый день ночью происходит начисление свопа. В ночь со среды на четверг происходит тройное списание (за выходные дни).

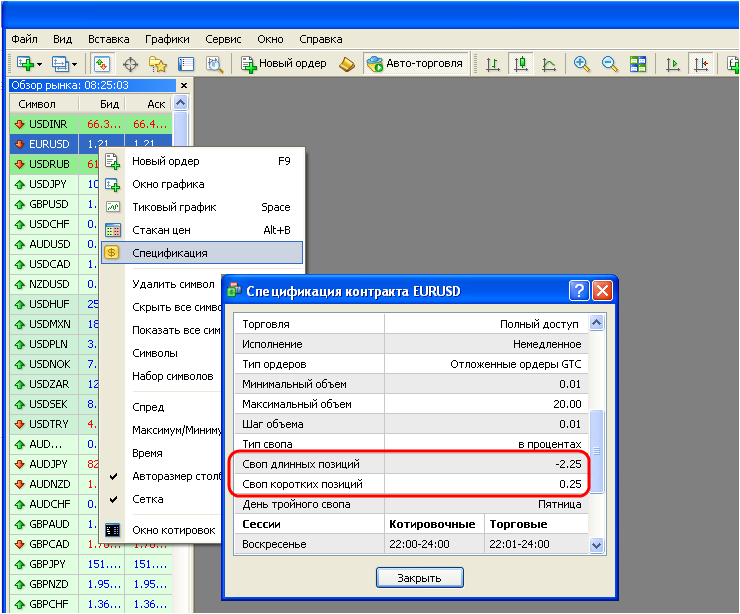

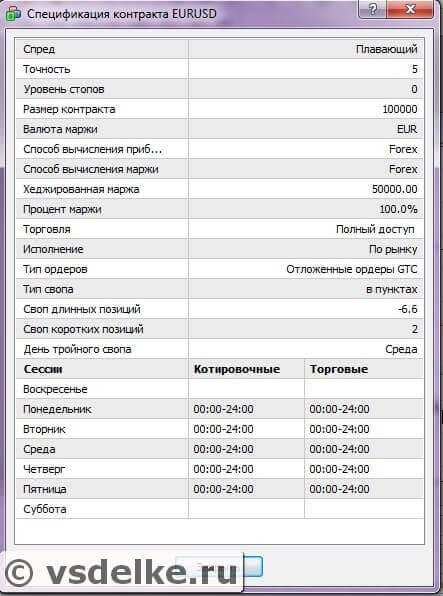

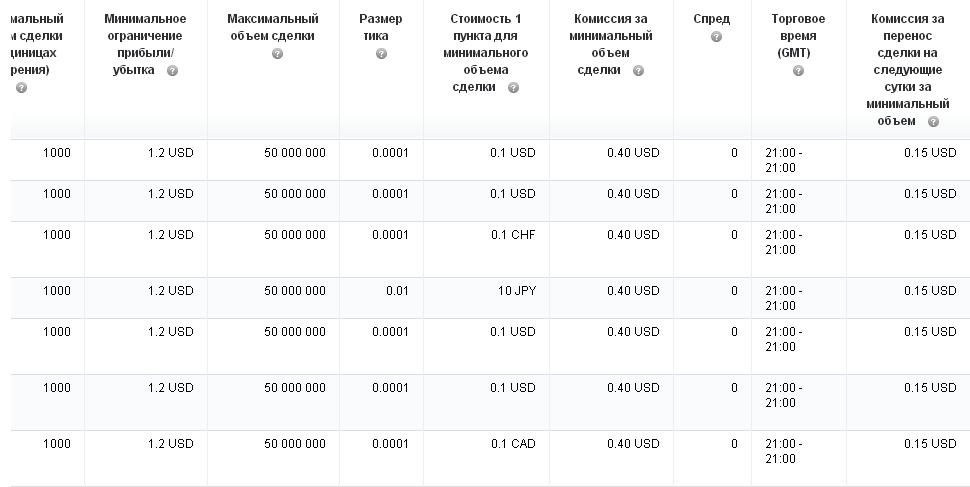

В спецификации торгов у каждого брокера своп указывают в пунктах.

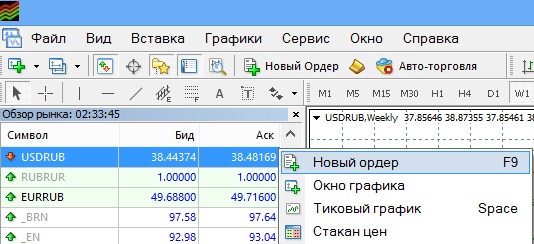

Посмотреть текущий уровень свопы у открытой или закрытой сделки можно прямо в терминале Метатрейдера :

2. Как рассчитывается своп

Своп рассчитывается для каждой валютной пары индивидуально. Причем его значения разные для позиции Long (покупка) и Short (продажа). Не бывает так, чтобы оба направления были положительны. По одному направлению будет играть заметно выгоднее, чем по другому.

В зависимости от разницы в процентных ставках разных стран этот процент будет разный. Например, если в США ставка 0.75%, а в Еврозоне 0%, то пара EURUSD будет иметь положительный своп при игре на понижение Евро.

Большая процентная ставка делает эту валюту как бы дороже. Проще объяснить на примере с рублем.

***

В России процентная ставка постоянно изменяется, но на данный момент она равна 7.5%. И из-за этого рубль чувствует себя гораздо лучше, чем если бы ставка была ниже. Иностранные инвесторы приходят в Россию с долларами. Покупают рубли, кладут их под проценты (а это 7-8% годовых). Потом спустя время покупают доллары и уходят. В итоге они за год заработают 7-8%, что очень много. В их странах столько нельзя заработать просто положив деньги в банк.

Таким образом, спрос на валюту в стране с большой процентной ставкой есть, из-за этого она и становится крепче.

ПримечаниеКомиссия "своп" уходит в дилинговому центру и называется это на их языке "сторидж".

3. Как посмотреть свопы

Свопы у каждого брокера будут отличаться. При этом они еще могут изменяться чуть ли не каждый день. Поэтому надо периодически проверять их, особенно если позиции открыты с долгосрочной перспективой.

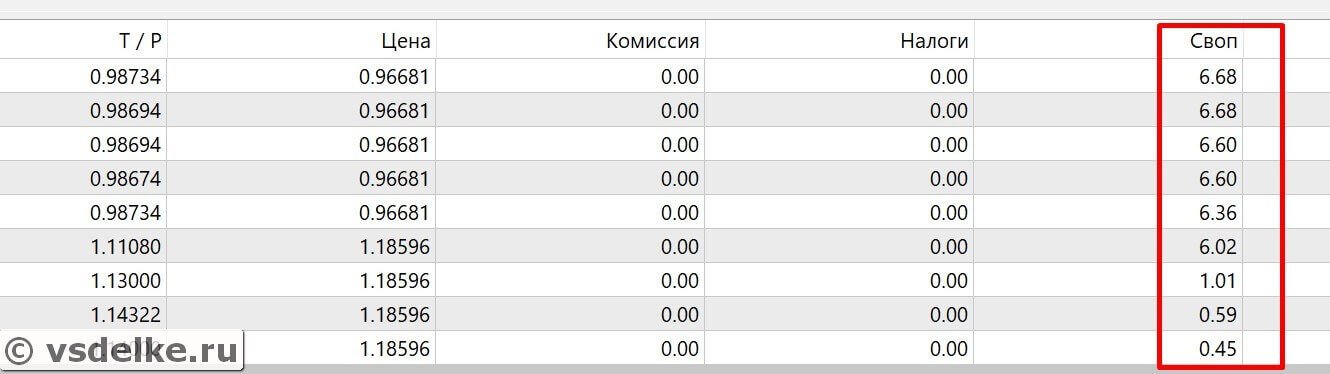

Сделать это можно либо на сайте брокера в разделе спецификация рынка. Например, у Альпари это выглядит так:

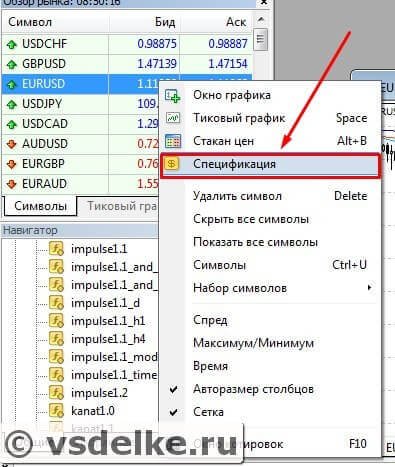

В терминале можно посмотреть спецификацию конкретной валютной пары нажав правой кнопкой на ее название.

4. Стоит ли учитывать свопы в стратегии торговли

При торговле интрадей (внутри дня) свопы можно не учитывать, т.к. они рассчитываются только при переносе позиции.

При краткосрочной торговле, когда позиция удерживается до 5-10 дней, можно не обращать внимания на своп. Если держать позиции длительный срок (пару месяцев), то стоит учитывать эту комиссию, поскольку может набежать приличная сумма.

5. Как заработать на свопах

Открыв позицию на долгий-долгий период с положительным свопом, получится неплохие деньги. Главное, чтобы пара не сыграла в противоположную сторону. Это уже как повезет

Второй способ: открыть позицию у одного брокера с положительным свопом, а у другого брокера открыть противоположную позицию на счету без свопа. В итоге получается ситуация, когда фактически деньги лежат под процент. Получается где-то 5-10% годовых в валюте, это с учетом адекватных размеров кредитных плеч. Можно зарабатывать и больше, если взять еще больший размер плеча.

vsdelke.ru

Что это такое валютный своп сделки на форексе

Торговля и инвестирование на Форекс подразумевает знание определенных терминов и понятий. Я уже писал статьи про основные понятия форекса, такие, как кредитное плечо, маржин колл и стоп аут, стоп лосс и тейк профит и трейлинг стоп. В этой статье поговорим о том, что такое валютный своп, и его особенностях. В конце статьи я поделюсь одной простой инвестиционной идеей, прибыльность которой как раз зависит от величины свопа и текущего состояния рынка. В настоящий момент на рынке есть хорошие предпосылки для заработка таким способом, но обо всем по порядку.

Своп на форексе — что это такое?

Доходность моих инвестиций за 2017 год составляет около 30% годовых, ознакомиться с последними новостями моих вложений можно в еженедельных отчетах. Рекомендую каждому читателю пройти обучение на курсе ленивого инвестора. Первая неделя абсолютно бесплатная. Подробнее

Доходность моих инвестиций за 2017 год составляет около 30% годовых, ознакомиться с последними новостями моих вложений можно в еженедельных отчетах. Рекомендую каждому читателю пройти обучение на курсе ленивого инвестора. Первая неделя абсолютно бесплатная. Подробнее Что же такое «валютный своп?». Своп на Форексе — это финансовая операция по переносу открытых позиций через ночь. Своп может быть как положительным (начисление комиссии), так и отрицательным (списание комиссии). В торговом терминале своп отображается в отдельной графе. Результат закрытой сделки на форексе всегда складывается из суммы значений в графе «своп» и «прибыль».

С понятием «своп» чаще всего сталкиваются те трейдеры, которые работают по среднесрочным и долгосрочным стратегиям. По сделкам внутри одного дня своп не начисляется. Определяется своп процентными ставками по кредитам центральных банков по национальным валютам. Поговорим об этом чуть подробнее.

Как формируется Своп у сделок

Самое интересное из жизни автора блога читайте в Телеграм-канале. Подпишись, чтобы быть в курсе.

Самое интересное из жизни автора блога читайте в Телеграм-канале. Подпишись, чтобы быть в курсе. Своп на форексе формируется следующим образом:

1) Каждый будний день в 21:00 по Гринвичу (час ночи по Москве) осуществляется перерасчет открытых позиций вне зависимости от того, когда именно сделка была открыта. Иными словами, в будни в 21:00 происходит закрытие всех сделок, а затем их повторное открытие с учетом изменения обменного курса валют;

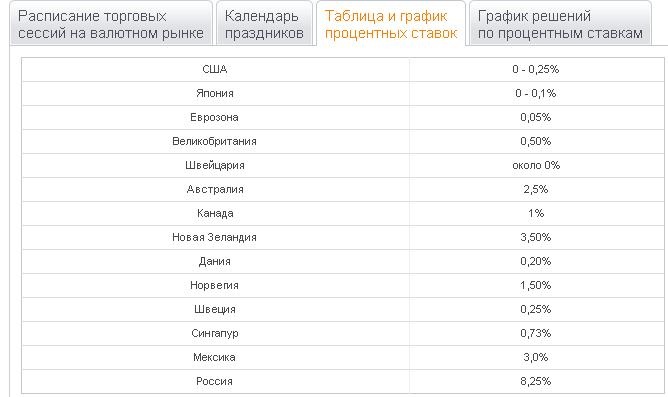

2) По каждой сделке есть валюта депозита (средства трейдера) и валюта кредита (покупаемая валюта), по валютной паре начисляется своп исходя из текущих кредитных ставок (в РФ наз. ставка рефинансирования) национальных банков соответствующих валют. Ниже привожу актуальные ставки по кредитам крупнейших ЦБ.

Исходя из значений процентных ставок, приведенных в таблице, можно сделать вывод, что минимальный своп начисляется по самым попсовым парам (евро\доллар, фунт\доллар и др.), т.к. в этих странах самые низкие процентные ставки.

Исходя из значений процентных ставок, приведенных в таблице, можно сделать вывод, что минимальный своп начисляется по самым попсовым парам (евро\доллар, фунт\доллар и др.), т.к. в этих странах самые низкие процентные ставки.

Т.к. процентные ставки рассчитываются в годовом выражении, стало быть, начисление свопов должно происходить ежедневно. Однако валютный рынок форекс не работает по выходным, поэтому в ночь со среды на четверг начисляется тройной своп. Эту важную особенность следует учитывать при торговле большими объёмами.

3) Несмотря на то, что большинство брокеров говорит, что они зарабатывают только на спредах (комиссия с торгового оборота трейдера, подробнее об этом в следующих статьях), в объем свопа все равно закладывается комиссия брокерской компании. Отчасти поэтому у разных брокеров разные значения свопов.

Положительный или отрицательный своп у сделок?

Допустим, мы открываем длинную позицию (buy), например, по паре фунт\доллар. По сути, мы покупаем фунты за доллары. Раз мы покупаем фунты, значит, мы получаем начисление процентной ставки и, соответственно, при продаже доллара вычитаем ставку по кредиту.

Выполняем простейшее действие 0,5%-0,25%=0,25% и получаем положительный результат, т.о., открывая длинную позицию по паре gbp\usd, своп будет положительный. При противоположном открытии вычисление будет выглядеть наоборот 0,25-0,5=-0,25%, т.о., своп будет отрицательным.

Бессвоповые счета Swap-free

Своп (особенно отрицательный) важно учитывать, если вы планируете держать открытые позиции более 2-3 недель, т.к. за это время набегает цифра, которая может влиять на результат сделки. Поэтому если вы планируете держать открытые сделки более месяца, то возможно лучшим решением будет обратить внимание на так называемые бессвоповые счета (swap-free).

Бессвоповые счета сейчас есть практически у каждого брокера, т.к. подобные счета востребованы у достаточно большого количества трейдеров. В частности, недавно закрывшиеся ПАММ счета Galaxy на Форекс-Тренде были бессвоповыми. Сложно представить, какая сумма бы накопилась в качестве свопа на протяжении торговой жизни счета Галактики, если среднее количество открытых сделок, по моим наблюдениям, было около 600. При инвестировании в ПАММ счета подобного типа важно учитывать риски возможного увеличения плавающей просадки до уровня стоп аута, при котором сделки будут принудительно закрыты.

Отсутствие свопа на торговых счетах трейдеров брокерские компании обычно компенсируют дополнительными комиссиями при открытии сделок. Поэтому, открывая такой счет, следует сравнить торговые условия, возможно, для вашей торговой стратегии счет swap-free будет не самым выгодным.

Валютный своп — сколько?

В этой статье я не буду вдаваться в подробности расчета свопов, т.к. это совершенно не пригодится в торговле. В силу описанных выше обстоятельств значения свопов у каждого брокера разные, и их можно посмотреть, зайдя в раздел «спецификация контрактов» на официальном сайте брокерской компании. Например, у компании Альпари их можно посмотреть здесь, у Афорекса здесь.

При выборе брокера важно оценивать не только авторитет и отзывы о компании, но и сравнивать торговые условия и размеры свопов по самой используемой паре. Для примера приведу спецификацию контрактов Альпари.

Размер свопов в таблице указан в пунктах и рассчитывается индивидуально для каждой пары. Свопы для сделок, открытых на покупку (buy), показаны в столбике Long, соответственно, на продажу (sell) Short. Если перед значением стоит знак минус, то своп отрицательный. Уже из данного скрина видно, что самый большой положительный своп начисляется по паре евро\рубль. На этой ноте перехожу к обещанной инвестиционной идее.

Инвестиционная идея

В последнее время рубль пробивает исторические минимумы. Основными двигателями инфляции служат дешевеющая нефть, сложная обстановка на Украине и экономические санкции других государств в отношении России. По оценкам экспертов данная ситуация не может продолжаться вечно, а значит котировки рубля должны откатиться хотя бы до отметки 36 рублей. Эту теорию отчасти подтверждает технический анализ графика котировок пары доллар\рубль.

Собственно, инвестиционная идея заключается в том, чтобы дождаться и поймать этот откат. Причем ждать откат в данной ситуации не менее выгодно, чем его поймать. Открывая сделку на продажу по паре usd\rub, мы будем ежедневно получать положительный своп. Разложу варианты в зависимости от размера депозита.

| депозит | лот | залог(маржа) | своп в сутки | прибыль (курс 36,00р.) |

| от 100$ | 0,01 | 10$ | +0,2$ | 63,5$ |

| от 1000$ | 0,1 | 100$ | +2$ | 635$ |

| от 5000$ | 0,5 | 500$ | +10,11$ | 3175$ |

Расчет конечной прибыли произведен калькулятором для трейдеров от Альпари, исходя из показателей текущих котировок (38.44374) и спреда (комиссии). Указанную в таблице лотность лучше не завышать, т.к. в противном случае риски не дождаться разворота повышаются (цена может доходить до 39,5-40 руб). Подобную схему можно использовать и в паре Евро\Рубль, в которой своп еще больше. Лично мне ближе долларовая пара, поэтому привел в пример именно ее.

Время от времени я использую подобную схему, и она доказала свою эффективность. Последний месяц, правда, был не столь удачным, т.к. пара доллар рубль значительно подросла. Поэтому при использовании этой схемы все же лучше дождаться окончания восходящего тренда. Также напомню тем кто захочет применить мою схему, о рисках. Я всего лишь поделился способом, который буду использовать сам, и не могу нести ответственность за чьи-либо результаты. Помните, что на форексе нет никаких гарантий. Если хочется попробовать, но не уверены, заходите только по минималке. Если даже схема не сработает (доллар перескочит 40 руб.), получите базовые знания и торговый опыт.

Для тех, кто хочет попробовать данную схему, вот небольшая инструкция (для новичков):

1) Открываем торговый счет (тип standard.mt4) здесь. Я торгую через брокера Альпари (только по руб. парам), т.к. у него самые большие свопы по рублевым парам. К слову сказать, многие брокеры из моего инвестиционного портфеля вообще не поддерживают рублевые пары.

2) Пополняем счет на необходимую сумму. Я пополнял с webmoney (комиссия 0,8%). Далее скачиваем торговый терминал MetaTrader 4 (скачать можно в разделе торговые платформы).

3) Устанавливаем и запускаем терминал. Далее заходим в Файл\Подключиться к торговому счету. Вводим логин и пароль, полученные при регистрации.

4) В окошке «обзор рынка» правой кнопкой мыши вызываем контекстное меню и кликаем на «Показать все символы». Далее находим пару usd/rub и также правой кнопкой мыши вызываем меню и кликаем «Новый ордер».

5) В открывшемся окне «Ордер» проставляем лотность (по таблице). Можно также выставить стоп лосс на уровень 39.5-40 рублей. Нажимаем розовую кнопку sell.

5) В открывшемся окне «Ордер» проставляем лотность (по таблице). Можно также выставить стоп лосс на уровень 39.5-40 рублей. Нажимаем розовую кнопку sell.

6) Для того, чтобы закрыть сделку и зафиксировать профит, в самом низу терминала во вкладке «Торговля» находим открытую сделку и нажимаем на крестик в столбике «Прибыль».

Возвращаясь к свопам

В заключение хочется сказать, что своп — это неотъемлемая часть торговли на валютном рынке форекс. Надеюсь, что после прочтения статьи ленивые инвесторы станут на один шаг ближе к пониманию торговых процессов на форексе. В продолжение темы торговли рекомендую ознакомиться с моим обзором книг о форексе.

Если вы знаете интересные схемы использования свопов или просто есть, что добавить к статье — пишите в комментариях.

Всем профита!

Хочешь быть в курсе ленивых новостей блога? Подпишись!

smfanton.ru

Что такое своп на форекс (swap)? Пояснение и пример

Добавлено в закладки: 0

Среди юных трейдеров ходит легенда О СВОПЕ. Говорят, что ОН приходит, когда закрывается Нью-Йоркская биржа, впивается в ставку трейдера, перенесённую на следующие сутки и отгрызает от неё кусок…или, что странно — не отгрызает. Говорят, есть люди, сумевшие с ним подружиться — им он увеличивает перенесённую позицию, а не грызёт её…и эти люди — НЕ МИФ! А теперь — рассказ о том, что такое своп и как заставить его таскать деньги на счёт, а не со счёта.

Среди юных трейдеров ходит легенда О СВОПЕ. Говорят, что ОН приходит, когда закрывается Нью-Йоркская биржа, впивается в ставку трейдера, перенесённую на следующие сутки и отгрызает от неё кусок…или, что странно — не отгрызает. Говорят, есть люди, сумевшие с ним подружиться — им он увеличивает перенесённую позицию, а не грызёт её…и эти люди — НЕ МИФ! А теперь — рассказ о том, что такое своп и как заставить его таскать деньги на счёт, а не со счёта.

Сам термин своп — калька с английского swap – “обмен». Программистам он знаком — так называется операция перемены местами значений в ячейках памяти. В системе торгов форекс этот термин отображает схожую операцию: трейдер меняет одну валюту на другую. Но, так как в случае переноса сделки на следующие сутки делает он это не мгновенно, то он должен заплатить цену свопа, которая равна разнице процентных ставок эмиссионных центров валютной пары. Если она отрицательная — трейдер платит банку за то, что берёт у него валюту, то есть своп отрицательный. Если положительная — наоборот, банк платит трейдеру — тогда имеет место быть положительный своп на форекс. А теперь — подробности.

Механизм образования цены свопа

Согласно правилам валютного рынка, приобретённая валюта поставляется на следующий день. Но цель трейдера — перепродажа валюты, а не её приобретение в физическом виде. Как же перенести сделку на следующие сутки? Очень просто: банк даёт трейдеру валютный займ. Формальный, конечно, но проценты берёт за него вполне реальные. Это, если трейдер продаёт валюту — ведь её у него нет, следовательно, нужно взять взаймы. Если же покупает, то проценты платят ему: ведь он позволяет банку пользоваться реальными деньгами, которые не забирает. Кредитные ставки по валютам разные — из их разницы и получается цена свопа, которую либо трейдер платит банку — если ставка по продаваемой валюте меньше, чем по покупаемой, либо банк трейдеру, если ситуация обратная.

Пример свопа: трейдер работает с парой тугрик/зайчик.

| Страна | Валюта | Ставка рефинансирования |

| Тугриланд | Тугрик | 3,00% |

| Вудланд | Зайчик | 1,00% |

Процентная ставка за тугрик — 3%, за зайчик — 1%. Трейдер ставит на то, что тугрик вырастет в цене и покупает его за зайчики — при переносе сделки ему будут начислены (3 — 1) = 2% годовых в пересчёте на день. Если он поступает наоборот — покупает зайчики за тугрики и не закрыл сделку, то проценты снимут с него.

Где живёт своп

При работе на бирже через терминал, своп виден в окне отчёта по сделке — есть в любом терминале, даже в StartFX от fx-club (возьмем его как пример). Правда, для Старта он всегда отрицательный и равен 15 центам за тысячу долларов (последняя колонка в таблице):

— такие уж правила у этого брокера.

А вот для других платформ, предлагаемых FX-club, цена свопа формируется по общепринятому принципу:

Например, для Rumus:

Наблюдательные трейдеры сразу заметят, что свопов два: short и long для каждой валютной пары. Это не тип переменных, а тип действия, совершаемого с головной валютой пары: short – продажа, long – покупка. Естественно, эти цены меняются вместе со сменой ставок эмиссионных центров. Следить за их изменениями можно в интернет на различных финансовых сайтах. Например, на том же сайте fxclub: пункт меню «Аналитика» – «Аналитика мировых финансовых рынков» – «Таблица и график процентных ставок»:

Внимание! Со среды на четверг начисляется ТРОЙНОЙ своп — за предстоящие выходные дни, когда банки не работают.

Как подружиться со свопом

Ответ очевиден: выбрать валютную пару с положительной ценой свопа по длинной либо короткой позиции — всё равно. И, вложив в ней как можно больше денег держать как можно дольше — напоминает вклад в банке. Но есть одно «но»: курс валюты в это время может скакнуть так, что съест всю доходность от свопа. Что же делать? Думать. Анализировать. Например, смотреть не только на часовой график колебания курса выбранной валюты, но и на годовой. Пусть в уже рассмотренной паре тугрик за год вырос в цене на 10% относительно зайчика.

Следовательно, купив тугрики за зайчики, мы в итоге имеем все шансы получить 12% годовых — 2% – годовой своп, до 10% – прогнозируемый доход от роста курса. Вот такие пары и надо искать для данного вида торговли. В заморских странах такой заработок называется «керри-трейдинг». Классический “carry trade” выглядит, конечно, по-другому: спекулянт берёт в кредит валюту с низкой процентной ставкой, конвертирует её в валюту страны, где будет совершать вторую часть сделки и покупает на неё гособлигации, чья доходность эту ставку превышает.

Проходит несколько лет и если никаких неожиданностей не произошло, то такой труженик получит доход тем больший, чем большую сумму он вложил. Муторно. Проще торговать на Форекс. Поэтому — сначала смотрим на характеристики торговых платформ и счетов, предлагаемых выбранным брокером, выбираем там понравившуюся, уточняем в её спецификации не предпочитает ли брокер драть проценты за любые сделки и если нет, то выбираем валютную пару, не забыв сличить цену свопа с годовым трендом торгов по выбранной валюте. Если всё устраивает — тренд и направление позиции совпадают (например, позиция короткая, тренд нисходящий), то остаётся вложить деньги и ждать сказочного обогащения. Если получилось — значит, своп приручен. Если же случились бедствия на валютном рынке, порушившие все расчёты — значит, пока ещё капризничает и трейдер должен научиться ловить момент, когда нужно вовремя закрыть позицию. Аналитика, обзор новостей, везение и риск — условия для успешного керри-трейдинга не отличаются от условий обычного. Дерзайте — и «пусть удача всегда будет с вами».

biznes-prost.ru

принцип действия, заработок; определения СВОПа сделок; счета Swap-free

СВОП на Форексе – что это такое?

Начинающему пользователю, который только разбирается с панелью управления в сите МетаТрейдер, стоит знать, столкнувшись с разделом СВОП что это вкладка, всегда остается незаполненной. Но вот иногда, все таки появляются некоторые цифры, чаще всего со знаком минус.

Итак, что же такое СВОП?

Принцип СВОП операций

СВОП представляет собой специальную операцию, которая позволяет перенести позиции рынка на следующие сутки. Зачастую она осуществляется по уже регламентированной во всем мире схеме СВОП ТОМ НЕКСТ или SWAP TOM NEXT.

Необходимо понимать, что подобные сделки на рынке Форекс заключаются исключительно в условиях SPOT. Этот факт характеризует, что все сделки, оформленные на текущий момент должны быть выполнены в соответствии с оформлением всей валюты на второй рабочий день.

А вот для того, чтобы исключить необходимость таких поставок, можно оформлять сделки типа СВОП, которая полноценно позволяет утрясти все необходимые нюансы обеих сторон.

По каждой представленной на межбанке валюте, есть установленная учетная ставка, при этом разница может быть достаточно значительной, примерно в несколько раз. Для правильного и правдивого просчета какую именно сумму необходимо будет предоставить в банк, существует простая и удобная таблица данных – «таблица и график процентных ставок».

Торговля на СВОПах

Использование стратегии СВОП неразрывно связано с необходимостью обладать некоторыми специальными понятиями.

На сегодняшний день в торгах характеризуют множество различных способов заработка. Использование СВОП может принести, как итог в плюсе, зачисление на счет комиссии, так и минусовой результат – списание с основного счета комиссии. Итог проделанной торговой операции отображается в отдельной графе и включает в себя сумму значений СВОПа и непосредственно прибыли.

СВОП, как торговый инструмент зачастую применяется в среднесрочных и долгосрочных операциях трейдеров. Необходимо понимать, что по итогу одного календарного дня, прибыль СВОП не начисляется.

Своп характеризуется регламентированными процентными ставками по кредитам ЦБ в национальной валюте.

Как формируется СВОП у сделок?

Финансовая операция СВОП создается таким образом:

- каждый рабочий день расчет идет с 9 вечера по Гринвичу или в 1 час ночи по Московскому времени и выполняется исходя из открытых пунктов, не вдаваясь в даты непосредственного открытия сделки.

Таким образом, можно сказать, что в указанное время, все сделки биржи закрываются и пересчитываются, а далее начинается вторая активация, с учетом колебание курса валют.

- практически по всем сделкам, открытым на торгах, есть своя валюта или активные средства трейдера, а также кредитная валюта и своп зачисляется по каждому виду в отдельности, исходя из текущих процентных ставок.

В зависимости от значения процентов, которые можно просчитать согласно таблице, делается вывод, что минимальное значение СВОП начисляется по самым распространенным и активным парам. Этот факт обусловлен тем, что у них наиболее низкие проценты.

- исходя из того, что проценты и ставки по ним, формируются их годовой суммы, СВОПы начисляются каждые сутки, но при этом, фондовый рынок не работает в период праздников и выходных дней, именно поэтому, со среды на четверг происходит зачисление суммы тройного СВОПа.

- не смотря на то, что многие брокеры зарабатывают только на спредах, в размер комиссии СВОПа все равно закладывается сумма процента отдаваемого брокерской компании. Именно поэтому у всех брокеров разное значение СВОПов.

Положительный или отрицательный СВОП у сделок

Активируя длительную позицию по используемой паре валют, к примеру, евро\фунт.

Получает процедуру покупки евро за фунты.

Таким образом, евро – это объект покупки и процентные начисления. При этом при продаже фунта необходимо вычесть ставку по кредиту и получить положительное значение. Если при простых математических вычислениях получается обратный результат – значение СВОП отрицательное.

Бессвоповые счета Swap-free

В случаях если СВОП носит отрицательное значение, необходимо обратить особое внимание на запланированное время открытия позиций – не больше 2-х недель. За такой период, накопленная сумма уже может влиять на итог проведенной сделки. Именно благодаря этому, если сделка будет открыта примерно на протяжении месяца и более, лучше всего применить к операции бессвоповые счета или Swap-free.

В случаях если СВОП носит отрицательное значение, необходимо обратить особое внимание на запланированное время открытия позиций – не больше 2-х недель. За такой период, накопленная сумма уже может влиять на итог проведенной сделки. Именно благодаря этому, если сделка будет открыта примерно на протяжении месяца и более, лучше всего применить к операции бессвоповые счета или Swap-free.

Такие счета на сегодняшний день есть практически у каждого брокера и востребованы большинством успешных брокеров.

При вкладах финансовых средств в ПААМ счета, необходимо брать во внимание риск роста плавающего показателя до стоп аута. При таком развитии событий, все сделки будут закрыты.

При условии отсутствии СВОПа у брокера, чаще всего компенсируется специально введенными процентами. Поэтому открывая проводку необходимо сравнить торговые условия стратегии Swap-free, которые во многих случаях будут наиболее выгодными.

«Своповая» торговая стратегия Carry Trade

На данный момент много трейдеров применяют в своей работе СВОПы, как выгодные простые инструменты, но также есть и такие, которые используют СВОП еще до начисления прибыли. Для развития таких событий существует название – «своповая» торговая стратегия на Форекс или Carry Trade.

Такая стратегия применяется во многих случаях, ее можно даже назвать универсальной, и тому есть ряд объяснений. Для того, чтобы с торговли на Carry Trade была максимальная эффективность, необходимо использовать такую валютную пару, чтобы разница по процентным ставкам была наиболее большой.

По сути, покупка валюты с большим процентом за ее использование будет наиболее оптимальной, так как по продаже ставка будет минимальной. В итоге, по окончанию проведения операции, на счет трейдера каждые сутки начисляется СВОП, и при этом, чем дольше позиция будет оставаться открытой, тем больше будет сумма прибыли.

Однако и с такой стратегией, как Carry Trade есть свои сложности, например:

Однако и с такой стратегией, как Carry Trade есть свои сложности, например:

- трейдеру необходимо обратить особое внимание на факт разрешения удержания позиций активными на протяжении длительного срока. Также, практически все компании дают свои ограничения и исключения на принудительное закрытие сделок и операций;

- валюта в выбранной паре должна быть относительно стабильной, а именно не зависеть от колебания курсов или социальных событий. Carry Trade является стратегией при которой лучше всего получается флэт по тренду, но использовать его умеют грамотно только опытные трейдеры, владеющие основами технической аналитики рынка;

- на активном работающем графике должны присутствовать обе выбранные валюты в паре, т.е. быть в положительном ключе и при этом иметь определенные предпосылки к росту и развитию.

Помимо этого существуют еще несколько основных стратегий работы с СВОПами на бирже, которые активно используются трейдерами.

К примеру, можно применить открытие двух активных позиций по одной валютной паре и в результате, те пункты, которые будут потеряны, в последствие будут компенсированы ростом СВОПа, при переносе каждой сделки.

По итогу закрытия сделки, прибыль трейдера будет включать в себя сумму прибыли, за исключением двойного пункта спреда.

Заработок со СВОПом

Сумма заработка по работе со СВОПами указывается в таблице, и формируется в каждом конкретном случае. Используя свопы можно выполнить несколько инвестиционных операций.

Итак, выбрав время падения нижней отметки уровня рубля, при основных факторах движения стоимости нефти к удешевлению, экономика медленно, но уверенно движется в сторону инфляции, особенно если учитывать продолжительные санкционные мероприятия. И тем не менее, аналитики прогнозируют повышение рубля до отметки 36 пунктов, это подтверждено техническими данными котировки пары доллар\рубль.

Непосредственно инвестиции будут заключаться в том, чтобы грамотно и вовремя подобрать время отката рубля до нужной позиции. При этом сам процесс ожидания будет проходить также в положительном ключе для инвестиций. Открывая ежедневно сделку доллар\рубль, можно каждые сутки получать положительный СВОП на расчетный счет. Вот такая нехитрая инвестиционная идея поможет значительно приумножить капитал на операциях СВОП.

forex365.ru

Что значит своп?

На фондовом рынке часто можно встретить такой термин, как «своп». Данный инструмент представляет собой дериватив. Его суть проста. В сделке участвует две стороны: одна сторона – передает какой-либо актив, а другая сторона – его получает. При этом «получатель» находится в зависимости от типа актива, используемого для исполнения контракта. К примеру, если в роли объекта свопа выступают облигации, то доходы сторон могут измеряться получаемыми купонами по ценным бумагам. По сути, участники сделки меняют один источник прибыли на другой. Именно эти денежные поступления часто носят оригинальное называние «ноги» свопа.

На фондовом рынке часто можно встретить такой термин, как «своп». Данный инструмент представляет собой дериватив. Его суть проста. В сделке участвует две стороны: одна сторона – передает какой-либо актив, а другая сторона – его получает. При этом «получатель» находится в зависимости от типа актива, используемого для исполнения контракта. К примеру, если в роли объекта свопа выступают облигации, то доходы сторон могут измеряться получаемыми купонами по ценным бумагам. По сути, участники сделки меняют один источник прибыли на другой. Именно эти денежные поступления часто носят оригинальное называние «ноги» свопа.

Немного истории

Свою популярность свопы получили еще в 1981 году. В роли первооткрывателей выступили две крупные структуры – Всемирный банк и на то время уже известная корпорации IBM. Прошло более тридцати лет и свопы заслуженно стали одним из самых мощных инструментов на финансовом рынке. По статистике общий объем торгов по валютным и процентным свопам составляет более пятисот триллионов долларов. Как показывает практика последних лет, свопы все больше востребованы на внебиржевых рынках. Это много удобнее, ведь у контрагентов появилась возможность формировать сделку с учетом своих пожеланий и рекомендаций. Но это, конечно, не панацея. Есть определенные типы свопов, которые с успехом торгуются на таких популярных в мире биржах, как Чикагская, Межконтинентальная и прочие. И есть мнение, что популярность свопов будет только расти.

Особенности свопа

При заключении такой сделки составляется договор, в котором оговариваются даты осуществления тех или иных выплат. При необходимости прописываются способы расчета. Платежи, как и всегда, зависят от валютного курса, процентной ставки, курса товара или ценной бумаги на бирже. Расчет финансов осуществляется на базе условной суммы. В качестве основы может выступать, как наличное, так и имущественное обеспечение. При этом обмен базовыми активами не осуществляется.

Для чего используется?

Свопы – один из основных инструментов для хеджирования целого ряда рисков. К примеру, участники рынка заключением такого договора могут застраховываться от риска изменения процентной ставки. Кроме этого, подобный вид сделок интересен спекулянтам, которые научились получать неплохую прибыль на колебаниях цены базового актива.

Стоимость свопов

Особое внимание во время сделки уделяется стоимости свопов. На момент совершения операций она равняется нулю. Дальше, в зависимости от движения рынка, стоимость может меняться, как в положительную, так и в отрицательную сторону. При этом оцениваются свопы двумя популярными способами – как портфель форвардных договоров или с позиции ценообразования долговых бумаг.

Виды свопов

На сегодня можно выделить несколько основных видов свопов: - валютный своп – здесь совершаются две валютно-обменные сделки, предполагающие разную дату валютирования, но одинаковую сумму; - кредитно-дефольный своп – один из наиболее популярных вид дериватива. Суть такого свопа – передача кредитного риска по муниципальным ценным бумагам другой стороне; - процентный своп – это договор, заключаемый двумя участниками. Его суть – обмен процентными платежами на сумму и с процентами, оговоренными в документе; - товарный своп имеет ряд условий:

• Первый участник обязуется купить товар у другого участника по оговоренной и зафиксированной контракте цене;

• Второй участник сделки обязан купить товар у первого по «плавающей» цене. Чаще всего в этой роли выступает средняя стоимость актива на бирже за конкретный период времени.  - своп на ценные бумаги. Сделка совершается с ценными бумагами, а денежные потоки оговариваются участниками к обмену на конкретные даты.

- своп на ценные бумаги. Сделка совершается с ценными бумагами, а денежные потоки оговариваются участниками к обмену на конкретные даты.

Выводы

Своп – это мощный инструмент на фондовом рынке, который пользуется все большей популярностью. Срок таких договоров часто не превышает тридцати лет, а сама сделка может заключаться, как без «лишних глаз», так и при наличии посредника.

utmagazine.ru