Комбинации японских свечей. Стратегии для начинающих. Японские свечи биржа

Как читать японские свечи на графике на примерах?

Такой тип отображения графиков применялся больше 200 лет назад в Японии, трейдеры того времени ценили его за информативность и простоту.

В остальном мире японские свечи для отображения информации стали широко применяться в конце 80-х – начале 90-х годов прошлого века с выходом книги Нисона. Преимущества такого типа графиков очевидны, поэтому в наши дни график японских свечей можно найти в любом без исключения торговом терминале, мы же сегодня разберемся в том, как анализировать свечи и какую выгоду из этого можно извлечь.

Элементы свечи, принцип ее формирования

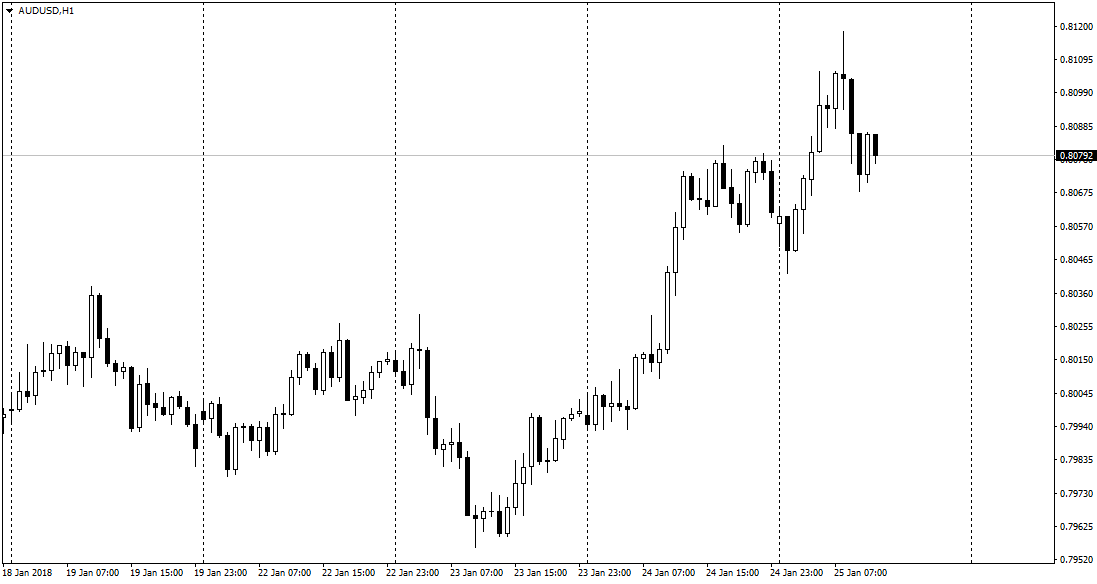

Для начала сравним 2 типа графика – линейный и в виде свечей, так будут лучше понятны преимущества последнего:

- Линейный – график неинформативен, зато на нем четко видны экстремумы, по которым строятся трендовые линии, уровни, лучше просматриваются графические паттерны Price Action.

Пример графика в виде линии.

- Японские свечи – если в примере выше изменение цены отображается в виде сплошной линии, то здесь график состоит из отдельных свечей.

Свечной график.

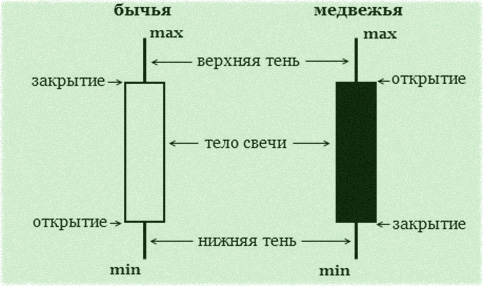

На рисунке выше видно, что свечи окрашены в черный либо в белый цвета. Черный соответствует медвежьим настроениям на рынке, белый бычьим, определяется цвет свечи по ценам Open и Close:

- Если Open > Close – цвет тела черный (цена в этот период снижалась).

- Если Open < Close – цвет тела белый (цена росла).

- График японских свечей содержит и свечи без тела, т.е. Close = Open, к этому вернемся чуть позже.

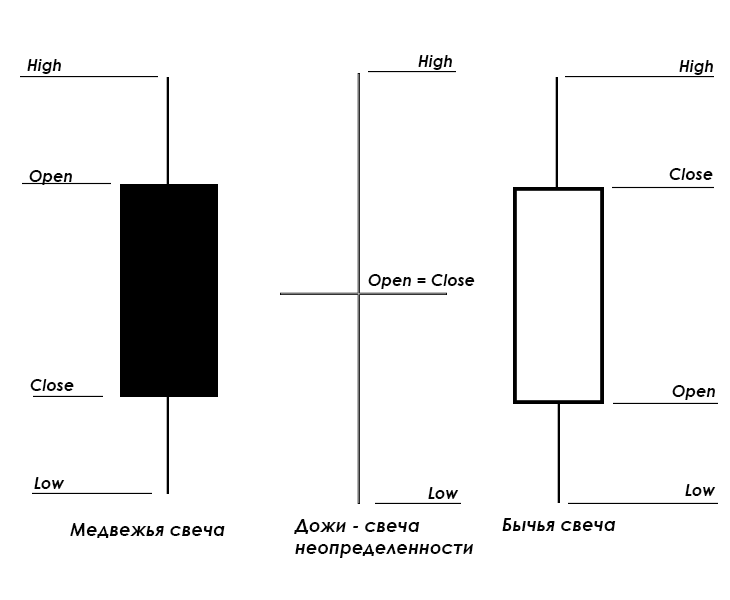

Каждая свеча состоит из тела и 2 теней (верхней и нижней), размер и соотношение между ними особенно важны в техническом анализе:

- Размеры тела определяются расстоянием между ценами Close и Open.

- Верхняя тень – расстояние между High и Open/Close для медвежьих и бычьих свечей соответственно.

- Нижняя тень – расстояние от Low до Close/Open – для медвежьих и бычьих свечей соответственно.

Типы свечей, обозначение цен.

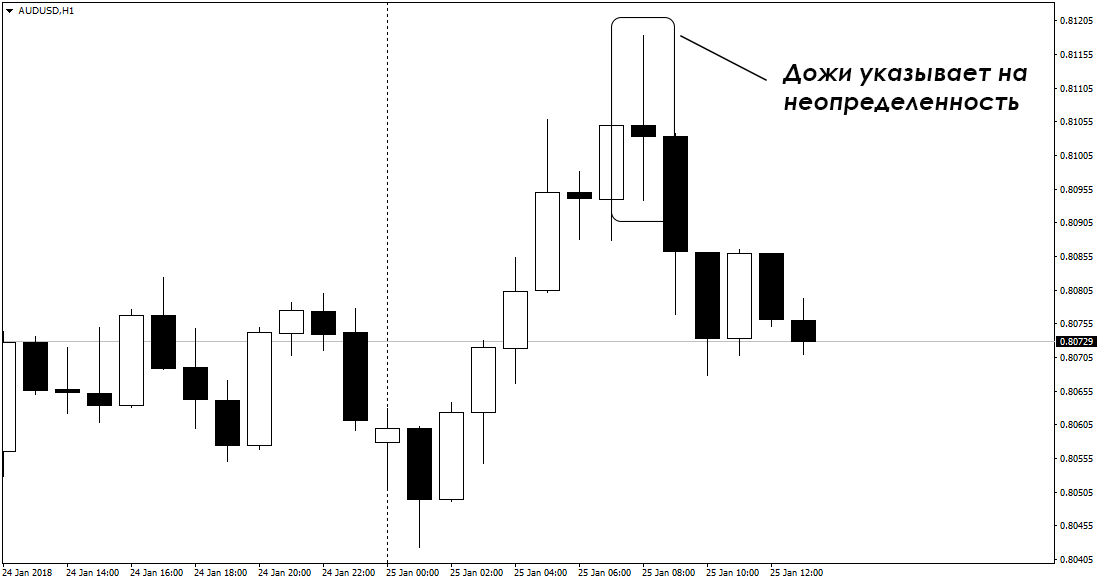

Теперь разберемся в том, как формируются японские свечи. Каждая свеча отражает информацию по поведению участников рынка за определенный промежуток времени, на таймфрейме Н1 – за час, на Н4 – за 4 часа и т. д. Для примера возьмем часовую свечу на AUD/USD. Доджи указывает на состояние неопределенности на Н1.

На вершине сформировалась свеча, соответствующая состоянию неопределенности.

Для понимания происходящего перейдем на временной интервал M1 и понаблюдаем за поведением графика японских свечей.

Так развивались события на протяжении часа.

За доджи на часовом графике скрывается натуральная схватка между быками и медведями:

- Сперва продолжается рост и обновляется максимум тенденции.

- Рынок перекуплен, медведи переходят в наступление и им удается не только отбить атаку быков, но и потеснить их. Результатом становится снижение ниже уровня открытия свечи.

- Под конец часа быки попытались перехватить инициативу и курс восстановился практически до уровня открытия. Все японские свечи можно разобрать таким же образом.

Учтите, что в рамках одной свечи на старшем временном интервале события на младшем таймфрейме могут развиваться как угодно. Ее конфигурация будет зависеть только от соотношения между ценами Open, High, Low и Close.

В этом и заключается чтение японских свечей. Нужно понимать, помимо информации по ценам они помогают еще и понять психологию участников торгов. Именно на этом построены все без исключения свечные паттерны.

Схожим образом можно разобрать любую ситуацию на рынке. В примере выше образовавшийся на вершине движения дожи стал началом, как минимум, коррекции по валютной паре AUD/USD.

Японские свечи хороши тем, что дают сигнал практически без запаздывания. К тому же этот метод анализа никогда не устареет и будет работать на любых рынках. С точки зрения информативности и удобства работы с информацией именно этот тип графиков удобнее всего, потому и стал самым популярным в мире.

Особенности анализа свечей

Недостаточно просто выучить несколько разворотных паттернов, этого для успешного применения свечного анализа мало. Нужно буквально понимать японские свечи, да и анализ общей ситуации нужен. Один и тот же паттерн может обладать разной силой в разных условиях.

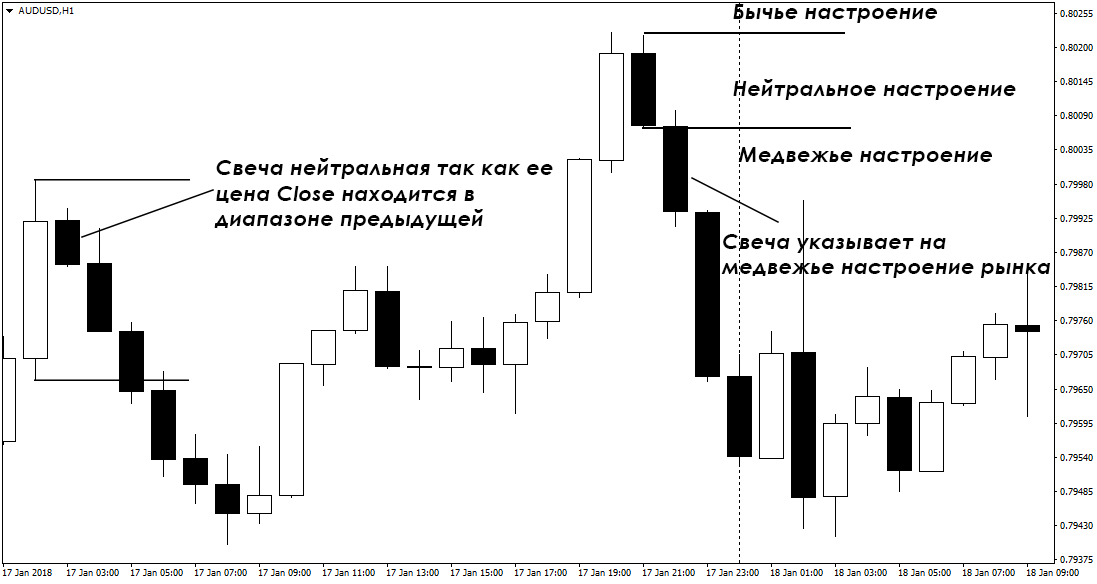

Настроение свечей

Настроение зависит от положения цены закрытия относительно предыдущей свечи, также важно, где именно находится цена закрытия относительно диапазона свечи. На немедленный разворот рынка оно не указывает, отображается скорее склонность рынка к росту или падению. Используется только в связке с другими аналитическими инструментами.

Иллюстрация к определению настроения свечей.

Возможны такие варианты:

- Цена Close находится над High предыдущей – такие японские свечи указывают на бычье настроение.

- Цена закрытия попадает в диапазон между ценами High и Low предыдущей свечи. Настроение считается нейтральным.

- Цена Close находится ниже Low предыдущей – медвежье настроение.

Этот прием используйте как вспомогательный. Сам по себе факт переписи максимума предыдущей свечи, например, на дне нисходящего движения не говорит об обязательном развороте графика.

По той же логике оцениваются отдельные свечи. Весь диапазон от High до Low делится на 3 равные части и настроение оценивается по тому, в какую треть попадает цена закрытия.

Разбор самых популярных свечных паттернов

Свечные паттерны – определенные комбинации свечей на графике, после которых наблюдается одна и та же реакция рынка. Здесь все основано на психологии, понимании того, что происходило при формировании свечи на графике.

Необязательно даже знать название паттерна (они могут отличаться в зависимости от источника), если будете разбираться в том, как она сформировалась, то и перспективные торговые ситуации гарантированно не пропустите. Мы рассмотрим несколько паттернов и разберемся для примера в логике поведения графика.

Поглощение

Этот паттерн включает в себя две японские свечи, вторая должна поглотить первую (отсюда и название). В работу стоит брать модели, сформировавшиеся на максимумах (торгуем медвежье поглощение) и на минимумах (торгуется бычье поглощение).

Поглощение формируется при резкой смене расстановки сил. При формировании первой свечи продолжается движение в направлении тренда, но на второй оппоненты перехватывают инициативу. Причем происходит это резко, за счет этого на графике и видим 2 японские свечи, направленные в разные стороны.

Пример медвежьего поглощения. Разворот рынка не произошел несмотря на силу паттерна.

Учтите, эта модель не всегда означает разворот, поэтому ее учитывать нужно в комплексе с другими инструментами. Этот вопрос рассмотрим ниже.

Вечерняя/утренняя звезда

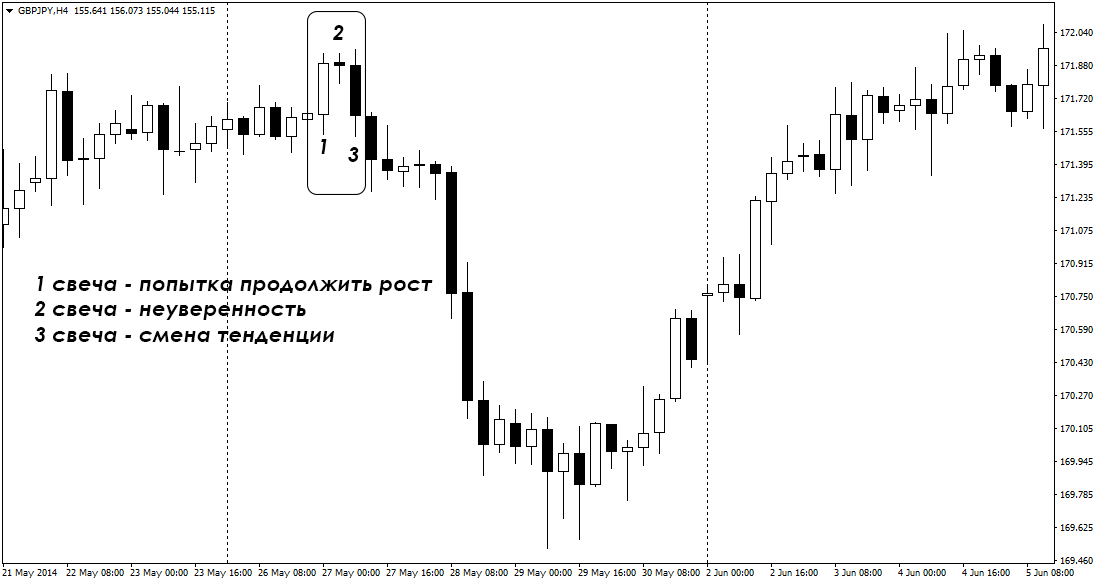

Этот паттерн включает в себя уже как минимум 3 свечи, формируется чаще всего перед разворотом рынка. Логика происходящего следующая:

- Сначала идет продолжение движения в сторону господствующей тенденции. Свеча крупная с малыми тенями и большим телом.

- Затем идет стадия неопределенности – тело маленькое или полностью отсутствует, могут быть длинные тени.

- Затем на графике японских свечей формируется движение в сторону, противоположную текущей тенденции.

Пример паттерна вечерняя звезда.

Отметим, что в него может входить и больше, чем 3 свечи. Происходит это в тех случаях, когда фаза неопределенности растянута по времени.

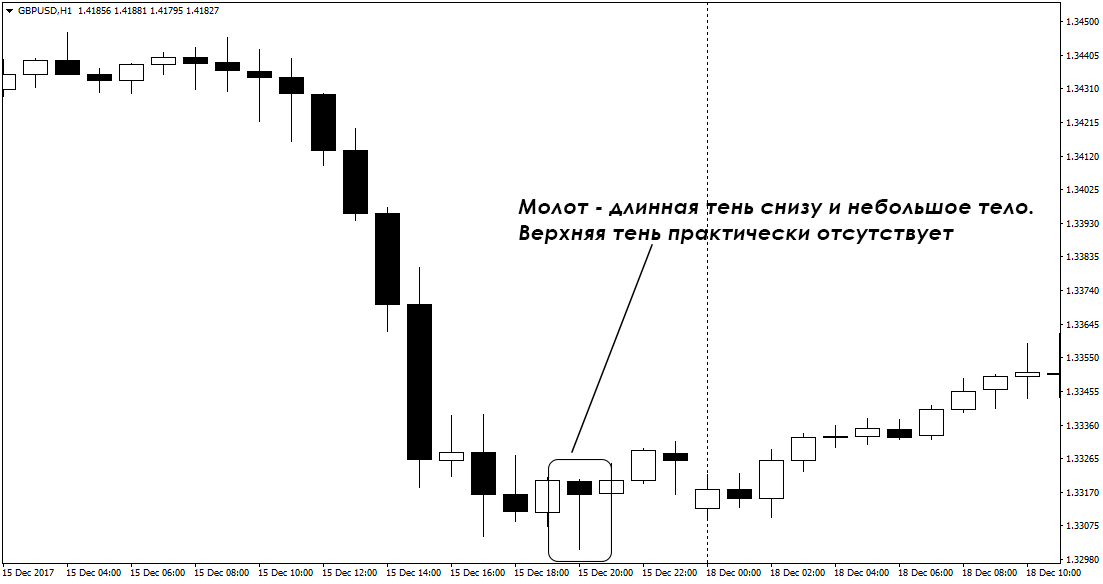

Молот и перевернутый молот

Идентифицировать его можно как свечу с очень маленьким телом и большой тенью снизу. Часто формируется в конце нисходящей тенденции. Эти японские свечи сложно пропустить, на графике они выделяются среди остальных. Перевернутый молот – модель с маленьким телом и длинной тенью сверху, формируется также в конце нисходящей тенденции и обозначает неудачную попытку быков переломить ситуацию.

Пример формирования молота на графике.

Обратите внимание – с верхней части у молота тень должна быть либо маленькой, либо и вовсе отсутствовать.

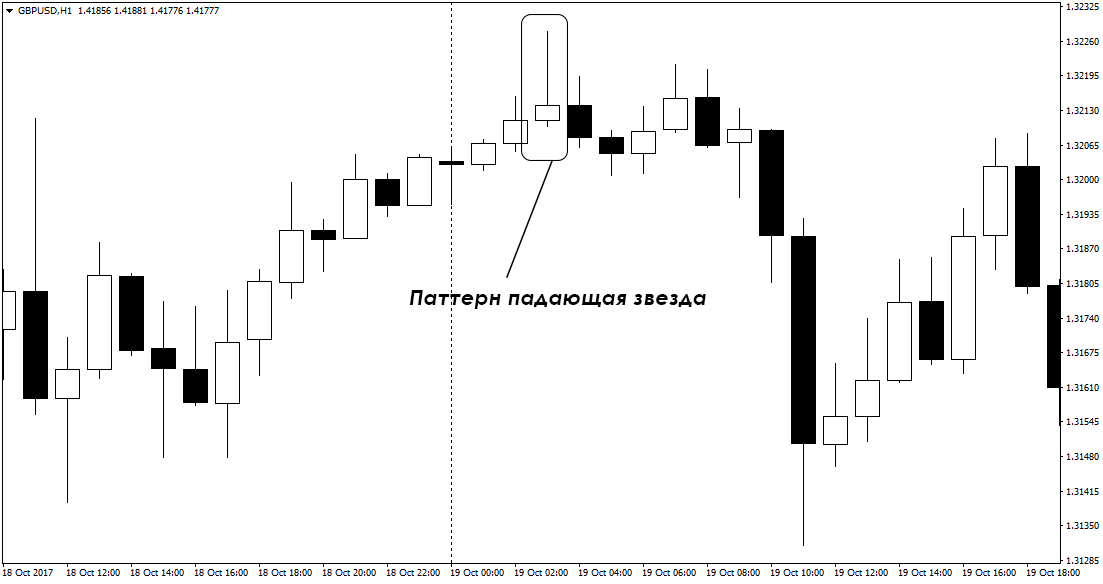

Падающая звезда и повешенный

Эти японские свечи очень похожи на 2 предыдущие модели с той разницей, что формируются они не на минимуме, а на максимуме движения. Падающая звезда – тот же молот в зеркальном отображении. Небольшое тело (любого цвета) должно находиться в нижней части, снизу тень должна практически отсутствовать, а тень сверху должна в несколько раз превышать размер тела.

Модель сформировалась на локальном максимуме.

Повешенный – свеча, указывающая на неудачную попытку медведей переломить восходящую тенденцию. Характеризуется небольшим телом в верхней части, длинной тенью снизу и практически отсутствующей верхней тенью. Если посмотреть на график японских свечей повнимательнее, то таких паттернов увидите множество. Очень часто перед разворотом формируются такие свечные модели, но не каждый такой паттерн обязательно заканчивается разворотом.

Как правильно читать японские свечи?

Даже если на графике нет идеального паттерна, форма свечи, соотношение между ее элементами может многое сказать о настроении рынка. Тени – отличный маркер, указывающий на близость сильного уровня поддержки или сопротивления. Если, например, на падающем рынке у свечей вдруг начинают появляться крупные тени с нижней части, это говорит о близости важного для быков уровня. График японских свечей как минимум задержится на этом уровне, может состояться разворот.

Пример реакции графика на близость уровня сопротивления.

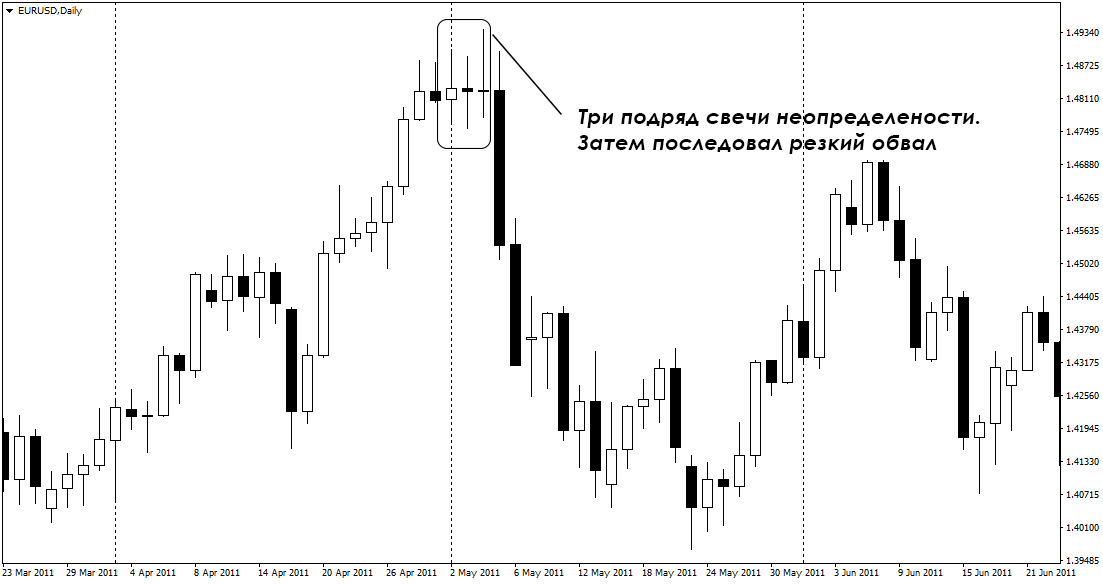

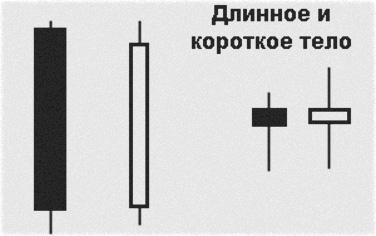

Учитывать нужно и размер тела свечи:

- Если тело маленькое, но тени большие с обеих сторон, то на рынке – неопределенность. Торговать в такие моменты рискованно, продавцы и покупатели примерно равны по силе друг другу. График японских свечей часто дает такие сигналы на максимумах и минимумах.

На рисунке – пример формирования свечей неопределенности перед сменой тренда. Три дня покупатели и продавцы не могли определить победителя.

- Уверенному движению соответствует свеча с крупным телом и малыми тенями. Под конец тренда (или перед началом коррекции) начинают появляться свечи с крупными тенями, начнет уменьшаться их тело. Входить в рынок еще рано, но внимание на такие ситуации обратить стоит.

График японских свечей почти всегда дает намеки на то, что готовится разворот или начинается коррекция. Ваша задача – эти намеки распознать и воспользоваться ими.

Как использовать свечной анализ в торговле?

Свечные формации не утратили актуальности, но если работать только по ним, то доля сделок, закрывшихся с профитом, будет все же невысока. Рекомендуем комбинировать японские свечи с такими инструментами графического анализа как уровни, построенные по значимым экстремумам, трендовые линии.

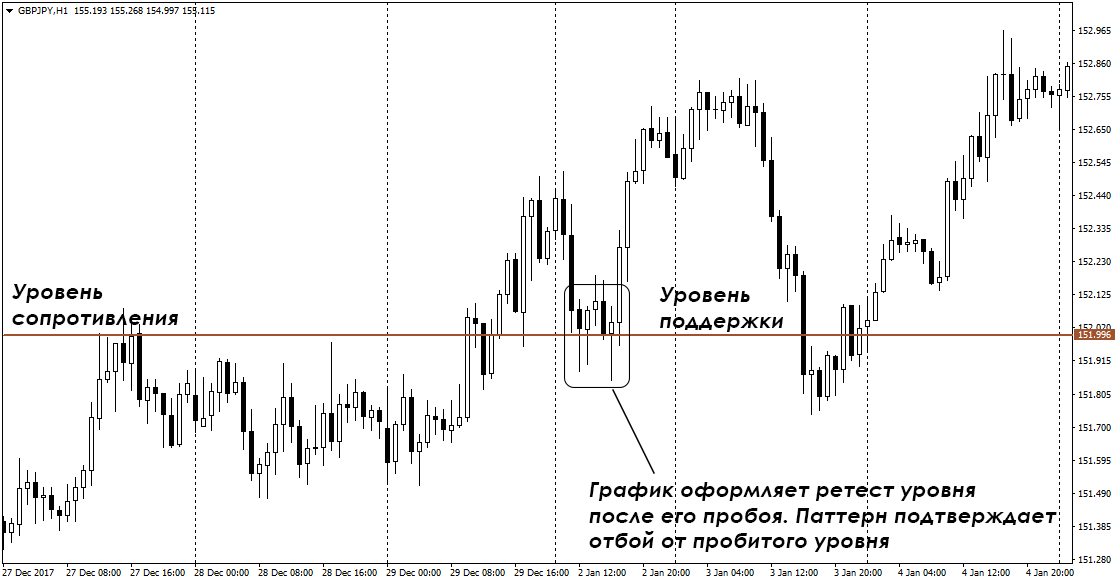

Несколько разворотных паттернов подтверждают ретест пробитого уровня. Такой сигнал брать в работу можно.

Отбой от трендовой линии, подтвержденный соответствующим паттерном – также неплохой сигнал для заключения сделки.

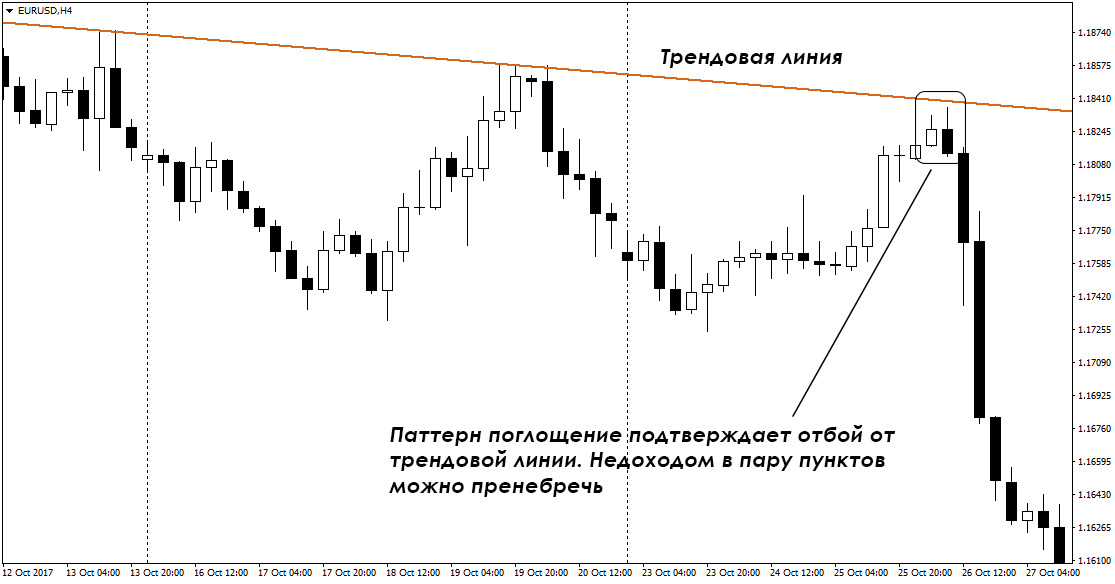

Отбой от трендовой линии подтвержден медвежьим поглощением.

На рисунке выше график японских свечей подтвердил факт отбоя от трендовой линии. Подтверждение получили в виде паттерна медвежьего поглощения.

Учтите еще один факт – с увеличением временного интервала растет вероятность отработки паттерна. Поглощение, например, на Н4 имеет вероятность отработки в разы больше, чем на минутном графике. Причина этого – ценовой шум, на мелких временных интервалах график японских свечей сложно прогнозировать, слишком много случайных ценовых колебаний.

Что касается самих паттернов, то нет особой необходимости запоминать их названия, тем более, что в зависимости от источника они могут отличаться. Поймите как читать японские свечи, что скрывается за ними, почему, например, формируется длинная тень и стоит ли брать тот или иной паттерн в работу.

Заключение

График в виде японских свечей – самый удобный и информативный способ отображения информации в торговом терминале. Помимо непосредственно информации по ценам трейдер получает возможность понять, как разворачивалась борьба между быками и медведями.

Анализировать график японских свечей несложно, нужно только понимать, что тот или иной паттерн не гарантирует разворот рынка. Так что комбинируйте их с другими аналитическими инструментами, фильтруйте сигналы и это позволит вам стабильно зарабатывать.

pro-ts.ru

Комбинации японских свечей. Стратегии для начинающих

Анализ рынка при помощи японских свечей - методика, изобретенная коммерсантами в Японии в далеком XXVII веке. Свечной анализ позволяет понять и спрогнозировать финансовые рынки без применения торговых индикаторов, быстро и эффективно. В этой статье мы поделимся с вами некоторыми секретами анализа цены на любой актив на базе японских свечей.

Японские свечи. Видео для начинающих

Вы можете посмотреть видеоурок ниже (продолжительность - 1 час), а затем, для закрепления, прочитать эту обучающую статью.

Что такое японские свечи?

Для начала вспомним, что же такое японские свечи? Одна свеча отражает изменение цены на актив за определенный период времени - неделя, день или секунда.

Каждая свеча хранит в себе в “упакованном” виде информацию о том, как в течение этого периода времени изменялась цена на актив: какой была цена открытия и закрытия, максимальная и минимальная цена.

Если свеча окрашена в зеленый цвет, на рынке мы называем ее “бычьей”. Это означает, что за период цена на актив выросла - цена закрытия превысила цену открытия.

Если же свеча на графике выделена красном, она называется “медвежья” свеча. За период цена на актив упала, а цена закрытия, соответственно, оказалась ниже цены открытия.

Расстояние между ценой открытия и закрытия называется телом свечи. Сверху и снизу на рисунке вы можете видеть тени свечи - они показывают максимальное и минимальное значение цены за период.

Комбинации японских свечей

Для того, чтобы оценить ситуацию на рынке, мы рекомендуем запомнить несколько основных комбинаций японских свечей.

Увидев на графике знакомое сочетание свечей, вы сможете составить свой прогноз и принять решение об открытии сделки

Свечные модели принято подразделять на две категории:

- Модели разворота: молот и повешенный, утренняя и вечерняя звезда, поглощение, харами, завеса из облаков и другие

- Модели продолжения тренда: гэп тацуки, у основания/в основании, толчок, удержание на татами и другие

Ниже мы рассмотрим наиболее популярные модели и рассмотрим торговые стратегии, которые можно применять на основе этих комбинаций.

Топ-5 стратегий для торговли на развороте тренда

Модель "Молот" / "Повешенный"

В основе этой модели лежит одна свеча с маленьким телом, расположенным в верхней части диапазона, и длинной нижней тенью. Если модель появилась после нисходящего тренда и предупреждает о развороте наверх, она называется "Молот". Если же модель возникает после восходящего тренда и говорит о возможном переломе тренда вниз, мы называем ее "Повешенный".

Нижняя тень, как правило, в 2-3 раза превышает тело по длине, а верхней тени у этой свечи почти нет

Появление такой свечи на графике после сильного тренда говорит об усталости, истощении игроков на рынке. Чем длиннее нижняя тень и чем сильнее предшествовавший тренд, тем сильнее сигнал.

Обратите внимание: для принятия решения о входе в сделку не достаточно формирования одной такой свечи. Для управления рисками в трейдинге нам всегда необходимо подтверждение! Мы считаем статегию подтвержденной и берем ее в работу, если следующая за "Молотом" / "Повешенным" свеча закрыласт выше/ниже цены открытия свечи, предшествовавшей "Молоту" / "Повешенному".

Вот как выглядит свечная модель "Молот" на реальном примере:

Модель "Бычье поглощение" / "Медвежье поглощение"

Следующая популярная модель, которую мы рассмотрим, базируется на сочетании двух японских свечей. Свечи обязательно должны быть контрастного цвета. Как можно понять из названия, тело второй свечи должно поглотить тело первой свечи. Это говорит о том, что власть на рынке перешла от продавцов к покупателям - или наоборот.

Если модель появляется после нисходящего тренда, поглощение называется "бычьим", а если после растущего - "медвежьим".

Данная модель, как и многие другие, лучше всего отрабатывается после сильного тренда. Сигнал становится сильнее, если тело первой свечи очень маленькое, а тело второй свечи - крупное. Самый сильный сигнал по этой стратегии появляется, когда одна свеча поглощает несколько.

Модель "Дожи"

"Дожи" - не модель, а одна японская свеча, у которой цена открытия совпадает (или почти совпадает) с ценой закрытия. Если цена открытия и цена закрытия различаются на несколько пипсов, мы все равно относим эту свечу к семейству дожи и считаем получаемый сигнал достаточно сильным.

Ни одна, ни вторая борющаяся сторона на рынке не обладает достаточной силой, чтобы склонить чашу весов на свою сторону

Из слайда ниже вы можете увидеть, что на рынке часто встречаются свечи Дожи четырех типов:

- Длинноногий дожи (минимальное тело свечи расположено в верхней части диапазона, верхняя тень длиннее нижней) ;

- Дожи-стрекоза (нет верхней тени, нижняя тень - длинная) ;

- Дожи-надгробие (нет нижней тени, верхняя тень - длинная) ;

- Дожи четырех цен (цена открытия совпадает с ценой закрытия, теней нет).

Наиболее "рабочими" моделями для торговли на разворот мы считаем Дожи-стрекозу и Дожи-надгробие. Появление этих свечей после мощного тренда нередко сигнализирует о развороте. Правда, и здесь обязательно нужно дождаться подтверждения сигнала - отслежить следующую свечу. Можно провести аналогии с моделями "Молот" и "Повешенный", но по моделям "Дожи" формируется более сильный сигнал.

Приводим пример формирования моделей со свечами Дожи на графике валютной пары USD/JPY:

Модель "Харами"

Философия этой модели, на наш взгляд, особенно красива: японцы ассоциируют ее с беременной женщиной. Одна состоит из двух контрастных по цвету свечей, при этом тело первой свечи перекрывает по цвету тело второй свечи.

Первая свеча в этой модели - "мать", а вторая - "ребенок"

Для работы по модели Харами обязательно нужно дождаться подтверждения, так как появление двух таких свечей без имульса на разворот не несет в себе сильного сигнала. Мы внимательно смотрим на следующую свечу и отслеживаем ее цену закрытия. Получилось ли у "протестующей" силы на рынке закрытьэту свечу ниже цены открытия "матери"?

Вот так модель Харами может выглядеть на реальном графике. Обратите внимание на цену закрытия свечи, которая следует за "плодом":

Модель "Утренняя звезда" / "Вечерняя звезда"

Последняя разворотная модель, которую мы рассмотрим, встречается не слишком часто, но считается сильным сигналом на смену тренда. После сильного тренда с гэпом открывается свеча с очень узким телом и маленькими тенями. Такая свеча позле нисходящего тренда называется "Утренняя звезда", а после восходящего - "Вечерняя звезда".

Важно: тело этой маленькой свечи не должно пересекать тело свечи предшествующей и последующей. Она как бы оторвана от них. Существует и еще более сильная модель: если даже тени маленькой свечи не пересекаются с тенями ее соседей, мы называем ее "Брошенный младенец".

Топ-3 стратегии для торговли на продолжении тренда

Ниже мы приводим несколько самых популярных стратегий, которые можно использовать, если рынок вошел в фазу коррекции. На рынке был сильный тренд, затем игроки берут небольшую передышку, но причин для настоящего разворота рынок не находит. После паузы продолжается предыдущая тенденция.

Для того, чтобы такую рыночную ситуацию отличить от разворота, мы рекомендуем три основные стратегии:

- Модель "Метод трех свечей" (пять свечей, первая и пятая по тренду, три средних - другого цвета) ;

- Модель "Разделяющаяся свеча" (первая свеча против тренда, вторая открывается с гэпом по тренду и отрицает разворот)

- Модель "У основания/Толчок" (две свечи, первая по тренду, вторая открывается с гэпом и формируется против тренда, но она не уходит далеко за пределы основания первой свечи - импултс недостаточно силен для разворота).

Подробное описание этих стратегий вы найдете на слайдах ниже:

Выводы

Уважаемые трейдеры! На первом занятии из цикла "Основы технического анализа" мы с коллегами из компании Admiral Markets познакомили вас с самыми популярными стратегиями на базе японских свечей.

Задача этого занятия - объяснить вам логику принятия решений на финансовых рынках на основании свечного анализа. Если вы запомните основные свечные модели и самостоятельно потренируетесь находить их на графиках, то уже через несколько месяцев сможете "считывать" модели с графиков интуитивно, без обращения к нашим материалам.

Понравился материал? Регистрируйтесь на обучающие вебинары Admiral Markets, чтобы освоить другие темы!

Следующий урок: Как проводить графический анализ?

investfuture.ru

Японские свечи, графический анализ рынков. Графики японских свечей

История

Ценовая информация

Анализ японских свечей

Материалы по теме

Не все биржевые графики могут быть интуитивно понятны начинающим трейдерам. Порой вместо привычного графика в форме линии можно увидеть то светлые, то черные прямоугольники, причем с выходящими за их пределы черточками – как сверху, так и снизу. Что это такое? Дело в том, что способов представления ценовой информации на графике достаточно много, и каждый из них обладает как своими плюсами, так и минусами. Основная проблема представления информации о цене – ее интервальность: трейдеру необходимо определиться, за какой выбранный единичный период будут отображаться цены, так как на бирже в одну секунду могут проходить десятки сделок и просто соединить их не получится – иначе образуется многокилометровый график, на котором сложно будет что-либо понять.

На стандартных для логики новичка линейных графиках обычно соединяют линиями цены закрытия выбранных единичных временных периодов (таймфреймов). Но если эти периоды достаточно продолжительны (неделя, месяц и т.д.), то оперировать только ценами закрытия будет не совсем верно, так как внутри таймфрейма цена тоже изменялась, что невозможно отобразить на линейном графике. Даже неподготовленный человек способен определить, что способ представления информации в виде японских свечей гораздо более информативен, но эту информацию нужно уметь правильно считывать.

Рис. 1. Одновременное отображение цены акции компании Роснефть в виде линейного графика и японских свечей

История японских свечей

Своим появлением японские свечи обязаны японскому торговцу рисом XVII века Хомме Мунехису, который начал применять данный метод для прогнозирования изменения динамики цены на рис. Дело в том, что в 1730 году в Японии по указу Токугавы Ёсимуне начали действовать рисовые биржи (Куромаэ – токийские биржи и Додзима – биржи Осаки). Сам Хомма Мунехиса начал свою торговую деятельность на образовавшихся биржах в 1750 году. Почти сразу он придумал метод записи цены в форме японских свечей, пытаясь объединить максимальную и минимальную цены с ценами открытия и закрытия временного периода. Этот способ в скором времени набрал популярность благодаря своему удобству, причем позже был разработан метод прогнозирования дальнейшего движения цены на основе графика, записанного в форме японских свечей, – кейсен. Сам же Хомма Мунехиса спустя пять лет в 1755 году написал книгу «Золотой источник трех обезьян», в которой описал свое видение торговли на рынке.

Ценовая информация японских свечей

Японские свечи объединяют в себе данные о ценах открытия/закрытия временного периода, максимальной/минимальной ценах, достигнутых внутри периода, и о том, выросла ли цена за рассматриваемый период или, наоборот, снизилась.

Японские свечи бывают белыми (когда за период наблюдался рост цены) и чёрными (когда за период наблюдалось снижение). Левый нижний край белой свечи является ценой открытия рассматриваемого периода. Правый верхний край белой свечи представляет собой цену закрытия периода. Он в белых свечах всегда находится выше цены открытия, так как это – основной принцип роста. Соединение прямоугольником цены открытия и закрытия образует «тело свечи» (как для растущих, так и для падающих свечей). Причем сверху и снизу от граней прямоугольника тела свечи могут отходить вертикальные отрезки – это «тени». Верхняя тень показывает максимальную достигнутую за период цену, нижняя – минимальную достигнутую за период цену. Тени ещё называют «фитилями».

В падающей свече (её тело закрашивают чёрным цветом) левый верхний край будет представлять цену открытия периода, а правый нижний край – цену закрытия, которая будет находиться ниже цены открытия. Верхний и нижний вертикальные отрезки представляют из себя аналогичным образом максимальную цену и минимальную цену анализируемого периода.

Рис. 2. Растущая и падающая свечи

Стоит отметить, что форма японских свечей (как падающих, так и растущих) может быть весьма разнообразна, но изложенный выше принцип прорисовки будет соблюдён в любом случае. Так, если цена открытия совпадает (или приблизительно совпадает) с ценой закрытия, с которыми также совпадают минимальные и минимальные цены, то свеча получит форму чёрточки, показывая крайне узкий диапазон ценовых колебаний (или просто единичную сделку). Если цены открытия и закрытия совпадают, а цены максимума и минимума отличаются, то свечка примет крестообразную форму. Если цены максимума или минимума совпадают с ценами открытия/закрытия, то свеча может не иметь фитилей и быть образованной только телом. Различных вариаций может быть масса, но принцип соединения цен открытия и закрытия, совместно с прорисовкой максимума и минимума, будет соблюден всегда.

Рис. 3. Вариации форм японских свечей

Анализ японских свечей

Так как японские свечи отражают движение цены, то по их форме, месту появления и диапазону ценового движения можно прогнозировать дальнейшее развитие ценового движения. Родоначальниками свечного анализа были все те же японцы, но представил данный метод западному трейдерскому сообществу известный автор и технический аналитик Стив Нисон, который изложил принципы прогнозирования поведения цены на основе анализа японских свечей в своей книге «Японские свечи: графический анализ финансовых рынков». Выделяют различные «свечные формации», которые могут говорить как о продолжении, так и о завершении тенденции, а также о возможном изменении темпов текущей тенденции. Причем данные формации могут быть образованы как одной свечой, так и несколькими, находящимися друг относительно друга в определённой последовательности.

Рис. 4. Примеры свечных моделей

Так, например, формация «Бычий молот» может служить признаком разворота тенденции, если цена в продолжении нисходящей тенденции сначала падает, но потом начинает расти, превосходя в процессе роста цену открытия периода. Это свидетельствует о слабости «медведей» и о возможном продолжении роста.

Формация «Повешенный», напротив, часто появляется в завершении восходящей тенденции, образуя свечку, в которой цена сперва снижается, потом начинает расти, но не дотягивает в процессе роста до цены открытия, что свидетельствует о слабости «быков» и возможной смене тенденции на нисходящую.

Весьма распространенная формация – «Крест доджи» – появляется в конце тенденции (как восходящей, так и нисходящей) как свеча, в которой цена открытия равна цене закрытия, а минимум и максимум равноудалены от указанных цен. Данная свеча говорит о своеобразном паритете между «быками» и «медведями» и о том, что доминировавшая ранее группа выдыхается – а значит, у их оппонентов есть шанс.

Еще одна распространенная формация – «Марибозу» – образуется в конце тенденции как одна большая мощная свеча, с лихвой перекрывающая предыдущую. Причем «Марибозу» образуется телом, в ней практически отсутствуют фитили, что говорит о способности закрыться на экстремуме. Такое свойство – явный признак силы.

Вывод

Японские свечи представляют для начинающих и опытных трейдеров огромный интерес – как в плане предоставления ценовой информации, так и как способ ценового прогнозирования на основе изучения их взаимного расположения друг относительно друга в тенденции.

Материалы по теме:

Бесплатный вебинар «Основы технического анализа для начинающих»

Бесплатный видеокурс «Работа в программе QUIK 7»

Подробный видеокрус «Основы технического анализа»

10.07.2017

www.opentrainer.ru

Как читать японские свечи | Валютный рынок доступным языком

График японских свечей является одним из наиболее популярных графических диаграмм (второй по популярности график баров). Понимание того, как читать японские свечи каждую по отдельности имеет огромное значение для понимания того как свечи на графике взаимодействуют друг с другом и открывает базовое представление о работе рынка.

Чтение одной японской свечи

Свечные графики состоят из множества отдельных свечей. Каждая свеча отражает в себе информацию о торговле за определенный таймфрейм. Например, на пятнадцатиминутном графике каждая свеча содержит в себе всю торговую информацию, которая происходила в течение этих пятнадцати минут.

Торговая информация, которая отображается в японских свечах, содержит в себе данные о цене открытия свечи, самой низкой цене, самой высокой цене, цене закрытия, а также данные направлении о размере свечи. Вся эта информация отображается графически (т.е. ее не нужно вычислять), так что визуально информацию можно проанализировать почти мгновенно.

Цена открытия

Цена открытия свечи на графике изображается в виде широкой части свечи в сочетании с ее цветом. Если японская свеча направлена вверх, то цена открытия находится в основания широкой части свечи. И наоборот, если свеча нисходящая, то цена открытия отображается вверху широкой части свечи. Цена открытия – это цена, по которой была заключена первая сделка за определенный период времени японкой свечи.

Цена закрытия

Цена закрытия свечи на графике также отображается на графике в виде широкой части свечи в сочетании с ее цветом. Если свеча направлена вверх, то цена закрытия отображается в верхней широкой части свечи. Если свеча нисходящая, то цена закрытия находится в нижней широкой части свечи. Цена закрытия – это цена, по которой произошла последняя сделка за временной промежуток представленной свечи.

High и Low свечи

Самые высокие и низкие цены свечи отображаются в вершине и основании тени свечи. High это самая высокая цена, по которой произошла сделка за конкретной таймфрейм свечи, а Low это самая низкая цена по которой была совершена сделка за этот же период времени.

Направление свечи

Направление японской свечи можно определить по цвету свечи. Например, восходящая свеча может быть окрашена в зеленый цвет, а нисходящая свеча в красный. Большинство графических программ позволяет самостоятельно выбирать цвет японских свечей, но для того чтобы можно было читать японские свечи нужно окрашивать восходящие и нисходящие свечи в разные цвета. Направление содержит в себе информацию о том, в какую сторону двигалась цена за определенный промежуток времени.

Размер японской свечи

Размер японской свечи отображается на графике в виде тонкой вертикальной линии, которая проходит сквозь всю свечу и выходит из вершины и/или ее основания. Эта линия называется тень свечи или фитиль. Диапазон свечи отражает в себе волатильность цен за конкретный промежуток времени. Если тень свечи короче, чем у предыдущей свечи, то диапазон цен сократился (т.е. волатильность снизилась). Если тень свечи длиннее, чем у предыдущей свечи, то диапазон цен увеличился (т.е. волатильность возросла). Для того чтобы рассчитать диапазон движения цены, нужно из максимальной цены вычесть минимальную и получим размер японской свечи.

ru-trade.info

Японские свечи, анализ и значение графических комбинаций

Японские свечи, это один из инструментов, при помощи которых на графиках отображаются торговые цены. Своими корнями данное изобретение уходит в XVII век, когда японские свечи использовались как инструмент отображающий стоимость риса.

Уже в те времена, японцы использовали анализ графических комбинаций для заключения успешных контрактов.

И хотя используемые ими методы, значительно отличаются от современных определений значения цен, главные рыночные правила в целом, в том числе и проведение технического анализа, остаются практически неизменными.

Японские свечи — принципы формирования и графический анализ свечных паттернов

Как же происходит формирование японских свечей в условиях современного рынка Форекс?

Для отображения стоимости актива с помощью японских свечей, цена должна пройти 4 базовых периода:

- открытие;

- закрытие;

- максимум;

- минимум.

На рисунке ниже, Вы видите две свечи. Телом свечи называют прямоугольники (закрашенный и пустой), а вертикальные линии снизу и сверху, это тени свечей. Цена максимума (в соответствующем свечном периоде) располагается в верхней части верхней тени. Соответственно, минимум, это нижний край нашей нижней тени.

Японские свечи не случайно имеют пустые и закрашенные тела – от этого зависят их значения. Пустые свечи обозначают ценовой рост, а закрашенные, как Вы догадались – ценовое снижение.

Когда цены открытия оказываются ниже уровня закрытия, то считается, что за данный период цена вырастает.

В таких случаях, тело японской свечи не закрашивается и ее нижняя часть является ценой открытия, а верхняя – ценой закрытия.

И наоборот, когда стоимость закрытия оказывается ниже уровня стоимости открытия, это значит, что цена торгуемого инструмента снижается.

В таких случаях мы наблюдаем образование закрашенной свечи, а верхний край ее тела будет являться ценой открытия, а нижний, соответственно – закрытия.

Сразу отметим, что тело свечи, когда проводится анализ графических комбинаций, не обязательно может быть черным или белым (пустым), существует множество альтернативных способов закрашивания, например, растущие японские свечи окрашивают в зеленый цвет, а падающие могут быть окрашены в красный или синий цвета.

Однако, независимо от цветов которыми отмечены японские свечи, существует лишь два их типа:

- падающие

- и растущие.

Видео. Графические паттерны. Анализ тенденции по японским свечам

Проводя анализ графических комбинаций рынка Форекс, большинство трейдеров и аналитиков отдают предпочтение именно японским свечам. И это неспроста, ведь японские свечи дают возможность очень быстро и легко увидеть полную картину по каждому из периодов.

Помимо того, что Вы видите в каждом периоде все 4-ре цены, так японские свечи четко отображают и результаты торгов – пустые свечи указывают на то, что победу одержали покупатели, а закрашенные – продавцы.

Обратите внимание на приведенную выше диаграмму, на которой отображается один и тот же период стоимости акций корпорации «Microsoft» в разных вариантах ценового отображения – гистограммы, линейный график и наконец японские свечи, здесь разница очевидна.

Какое значение несут в себе японские свечи или их графические формации?

Помимо цвета тела, длина японских свечей также имеет свои значения. Как правило, длинное тельце японской свечи указывает на сильное давление, оказываемое на продавцов покупателями, или, наоборот, в зависимости от свечного цвета. А короткое тело свечки, значит что результат противоборства между быками и медведями не на много отличителен от цены открытия.

Итак, пустые высокие японские свечи при проведении анализа рынка Форекс, говорят о сильном росте цены, соответственно закрашенные – соответствуют сильному падению. После достаточно продолжительной трендовой тенденции (независимо от направления), длинное тело противоположной свечи может являться указателем остановки тренда и ухода цены от стенки канала.

Подробнее о том, что такое японские свечи, как они формируются и так далее, можно узнать из видео материалов, видео уроков, вебинаров, обучающих курсов этой статьи.

Анализ графических комбинаций японских свечей. Что хотят нам сказать свечи?

Далее хотим предложить Вам ознакомиться с некоторыми графическими комбинациями, состоящими из нескольких японских свечей, и тем какие значения они имеют при торгах на Форекс. А начать хотим с графической комбинации, которая носит название «Харами».

Графическая комбинация «Харами»

В комбинацию «Харами» входит две японские свечи – первая длинная поглощающая и вторая короткая. При этом как тело, так и тени короткой свечи должны быть расположены в пределах первой. Данная фигура является разворотной. Говоря по другому, «Харами» указывает на разворот предшествующего тренда.

Проводя анализ этой графической комбинации основное внимание необходимо обращать не цвет тела данных свечей, а на их размер. Сам автор, обнаруживший закономерность их образования, утверждал, что комбинация цвета здесь не имеет существенного значения. При этом наибольшего значения в этой комбинации получила вторая свеча – чем она меньше, тем фигура достовернее.

Так как фигура «Харами» является разворотной, то различают два ее варианта, соответствующих новому трендовому развороту – медвежий вариант разворачивает восходящую тенденцию на нисходящую, а бычий, наоборот – нисходящий тренд разворачивается по восходящему направлению. Анализ графических комбинаций таких, как фигура «Харами» позволяет трейдерам обнаружить разворот тренда и предпринять соответствующие правильные действия.

Смотрите также: Разворотные фигуры и их значения

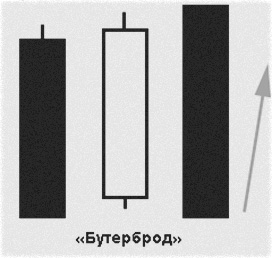

Свечная комбинация «Бутерброд»

Анализ рынка Форекс (имеется ввиду технический с применением японских свечей), дает возможность увидеть множество интересных фигур, которые на других графиках попросту недоступны. К примеру, такая фигура, как «Бутерброд», также как и предыдущая является разворотной, но при этом может быть исключительно фигурой роста или бычьей. Возникает данная фигура под завершение нисходящих трендов и является предвестником роста.

Анализ графических комбинаций японских свечей, нам позволяет увидеть, что фигура «Бутерброд», это три длинные свечки, крайние из которых имеют закрашенные тела, а средняя – пустое. У обеих крайних свечей должен быть одинаковый уровень закрытия, при этом средняя (пустая) свеча не должна переходить за пределы третьей. После того, как закроется третья свеча, стоит дождаться конечного, подтверждающего сигнала, к примеру, превышения уровня открытия данной свечи.

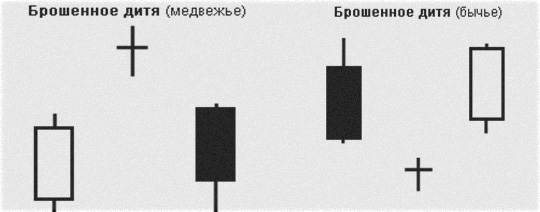

«Брошенное дитя»

Следующая комбинация свечей — «Брошенное дитя» также считается разворотной фигурой. Данная фигура изображается в виде одинокой, покинутой другими японской свечки, отсюда собственно и происходит название этой комбинации.

Как и большинство разворотных фигур в тех.анализе, «Брошенное дитя» является сигналом к развороту существующей тенденции, при этом вне зависимости от ее направления. Данная фигура включает в себя три японских свечки, причем средняя из которых в обязательном порядке должна быть «Доджи». Две боковые свечи – длинные, разного цвета (пустое тело и закрашенное тело). Различают бычье «Брошенное дитя» и медвежье.

Для подтверждения тренда, чтобы начинать действовать после формирования данной комбинации «Брошенное дитя», необходимо подождать пока не появится еще хотя бы пару свечей. В случаях же пробития третьей свечой какого-либо продолжительного тренда, достоверность этой фигуры в несколько раз увеличивается, и тогда ждать появления подтверждающих свечей не обязательно.

Анализ графических комбинаций по японским свечам. Типичные ошибки

В завершение, хотим сказать, что главной ошибкой, которую совершают начинающие приверженцы свечных графиков, проводя анализ графических комбинаций (паттернов), является то, что они считают появление определенных фигур торговым сигналом. Хотя против данной ошибки предостерегают и видео уроки и книги и другие источники.

Поэтому помните, что на Форекс сама по себе ни одна свечная модель не рассматривается торговым сигналом.Значения свечных моделей подразумевают только отображение рыночного настроения, а также являются сигналами о возможном его изменении.

Традиционно свечные модели называют «разворотными», и это неспроста, так как они призваны предупреждать участников рынка о любых трендовых изменениях, при этом не обязательно обратных. Для рынка Forex, японские свечки могут быть указателями на переход тренда во флэт, резком его замедлении/ускорении или сохранении существующей тенденции, но ни как не сигналами о точках входа. Для обнаружения этих точек используют другие методы технического анализа.

Анализ и значения комбинаций по свечным паттернам (формациям)

infofx.ru

Как читать японские свечи

Японские свечи - самая распространённая форма отображения торговых графиков на всех финансовых рынках. Свечи, действительно, очень удобный способ наблюдать за ходом торгов.

Что такое японская свеча

Японская свеча - лаконичный графический значок в форме прямоугольника. Каждая прямоугольник нарисован таким образом, что беглого взгляда на него достаточно, что бы узнать весь ход торгов за тот период времени, к которому относится свеча.

Японская свеча выглядит вот так

или так

или так

График, построенный на японских свечах, выглядят, как последовательность из свечей. Если график, например, пятиминутный, то каждые пять минут на нём рисуется новая свеча. На дневном графике новая свеча добавляется ежесуточно. Правило действует для всех торговых периодов

Структура японской свечи

Первый по значимости элемент японской свечи - её цвет. Традиционно свечи имеют два варианта цвета - белая и чёрная. Если котировки растут, то свеча окрашивается в белый цвет. Если котировки падают, то свеча - чёрная. Так рисовали свечи их изобретатели - японские трейдеры. В европейской традиции растущие свечи окрашены зелёным, а падающие - красным. верхняя и нижняя грани прямоугольника-свечи означают цену открытия и цену закрытия торгового периода.

Если свеча белая, то это означает рост рынка, поэтому цена открытия обозначена на нижней грани свечи, а цена закрытия лежит на верхней грани.

У падающей чёрной свечи всё наоборот. Цена открытия сверху, закрытие - снизу.

Вверх и виз от тела свечи прорисованы тонкие линии. Их называют фитилями, или тенями. "Верхняя тень" и "нижняя тень". Тени обозначают ценовые минимумы и максимумы торгового периода.

Как пользоваться японскими свечами.

Самый простой способ пользоваться японскими свечами - это вообще не обращать внимание на закодированный в них смысл. И воспринимать график, как традиционный линейный график с более наглядными уровнями поддержки-сопротивления и линией тренда.

Но межу линейным графиком и японскими свечами существует принципиальное отличие.

График "Японские свечи" отображает не просто хаотичное движение котировок, он ещё очень чутко фиксирует настроение биржевой толпы. И так как настроения циклически повторяются, то на графиках японских свечей периодически появляются одинаковые картинки, по которым можно предугадывать движение рынка.

Рассмотрим на примере фигуры "Падающая звезда"

Такая фигура из японских свечей называется "Падающая звезда"

После некоторого восходящего тренда однажды утром цена резко прыгает вверх и начинает ползти всё выше и выше. Такой прыжок воодушевляет покупателей. И они покупают ценную бумагу, задирая котировку всё выше и выше. Но к концу торгового дня у покупателей сдают нервы и они перестают покупать и продают свои акции, что бы зафиксировать хоть какую-то прибыль. Как правило, такое поведение биржевых игроков характерно для момента перелома тренда. Поэтому опытные игроки, после формирования на графике "Падающей звезды", спешат продавать ценные бумаги, что бы заработать на последующем их падении. При этом тело "Падающей звезды" может быть как белым, так и чёрным.

Но падающая звезда - не единственная фигура японских свечей. Фигур много. Если выучить несколько, то есть шанс увеличить прибыльность торговли.

Классическим учебником по японским свечам является книг:

Стив Нисон «Японские свечи, графический анализ финансовых рынков».xn--80aejgffuicmmklog4k.xn--p1ai

Японские свечи. Технический анализ. Часть 1.

Немного истории о японский свечах.

Сигналы японских свечей являются самыми древними сигналами. Самые первые в мире книги о биржевой торговле были написаны в 18 веке в Японии, уникальным королем рынка Мунехиса Хомма, тогда в раздробленной Японии рис был единственной твердой валютой и рисовые биржи были «финансовыми биржами», а вращающиеся на рисовых биржах купоны, были первыми фьючерсными Мунехиса Хомма разработавший систему прогнозирования цены на рисовой бирже провел около ста выигрышных сделок подряд и стал одним из богатейших людей Японии.

Торговые принципы, применяемые Мунехиса Хомма отразились в графиках биржевых цен и составлялись они из японских подсвечников (свечей). Изучая комбинации малых и больших свечей, черных и белых, более трех столетий назад японцы изобрели свой метод технического анализа цен.

Первым на западе возможность технического анализа рынка с помощью японских свечей, оценил финансовый аналитик Стив Нисон, узнавший о существование древнее японской школы исследования биржевых цен, он буквально в одиночку произвел революцию в свечном анализе. После выхода в свет статей свечного анализа 1985 году, этот метод стал завоевывать популярность по всему миру. Сегодня уже все финансовые графики представлены обязательно и свечном варианте.

Построение японских свеч.

Расстояние между ценой открытия и закрытия, изображенное в виде прямоугольника называется – телом свечи.

Построение японских свеч.

Самая низкая цена и самая большая цена соединяются прямой линией, называются-тенями свечи.

Тело свечи может менять свой цвет, если цена открытия больше цены закрытия, то прямоугольник окрашивается в белый цвет(зеленый или какой вы для себя выберете при настройке графика). Такая свеча называется растущей.

Падающая свеча

Если цена открытия ниже цены закрытия, то тело свечи окрашивается в черный цвет(или красный, вообще как вы для себя выбреете в quik). Такая свеча называется падающей.

Таким образом, изменение цвета свечей является более наглядным, чем анализ рынка с помощью баров.

В Японии говорят : "Изучая прошлое, мы познаем познаем настоящее". Именно этим и руководствовался Мунехиса Хомма анализируя торги на рисовой бирже. Этим же выражением воспользовался Стив Нисон при анализе биржевых цен с помощью японских свечей.

Вконтакте

Google+

LiveJournal

Одноклассники

Мой мир

www.birsha.ru