Содержание

История Федеральной резервной системы

1775-1791: Валюта США

Для финансирования американской революции Континентальный конгресс напечатал первые бумажные деньги новой страны. Известные как «континенталы», бумажные банкноты были выпущены в таком количестве, что это привело к инфляции, которая поначалу была умеренной, но быстро ускорилась по мере развития войны. В конце концов, люди разуверились в банкнотах, и фраза «Не стоит континента» стала означать «совершенно бесполезная».

1791-1811: Первая попытка в центральном банке

По настоянию тогдашнего министра финансов Александра Гамильтона Конгресс в 1791 году учредил Первый банк Соединенных Штатов со штаб-квартирой в Филадельфии. Это была крупнейшая корпорация в стране, в которой доминировали крупные банковские и денежные круги. Многие аграрно настроенные американцы, недовольные идеей крупного и могущественного банка, выступили против нее. Когда в 1811 году срок действия 20-летнего устава банка истек, Конгресс отказался продлевать его одним голосом.

1816-1836: Вторая попытка не удалась

К 1816 году политический климат снова склонялся к идее центрального банка; с небольшим перевесом Конгресс согласился учредить Второй банк Соединенных Штатов. Но когда Эндрю Джексон, враг центрального банка, был избран президентом в 1828 году, он поклялся убить его. Его нападки на его власть, контролируемую банкирами, задели народные нервы американцев, и когда срок действия устава Второго банка истек в 1836 году, он не был продлен.

1836-1865: Свободная банковская эра

Банки, зарегистрированные государством, и не зарегистрированные «свободные банки» закрепились в течение этого периода, выпуская собственные банкноты, подлежащие погашению в золоте или звонкой монете. Банки также начали предлагать депозиты до востребования для расширения торговли. В ответ на растущий объем чековых транзакций в 1853 году была создана Нью-Йоркская ассоциация клиринговых палат, чтобы предоставить городским банкам возможность обменивать чеки и оплачивать счета.

1863: Закон о национальной банковской деятельности

Во время Гражданской войны был принят Закон о национальной банковской деятельности 1863 года, предусматривающий создание банков, имеющих национальную лицензию, чьи обращающиеся банкноты должны были обеспечиваться государственными ценными бумагами США. Поправка к закону требовала налогообложения государственных банкнот, но не национальных банкнот, что фактически создало единую валюту для страны. Несмотря на налогообложение их банкнот, государственные банки продолжали процветать из-за растущей популярности депозитов до востребования, которые получили распространение в эпоху свободной банковской деятельности.

1873-1907: преобладает финансовая паника

Хотя Закон о национальных банках 1863 г. установил некоторую меру валютной стабильности для растущей страны, банковские набеги и финансовые паники продолжали преследовать экономику. В 1893 году банковская паника спровоцировала худшую депрессию, которую когда-либо видели Соединенные Штаты, и экономика стабилизировалась только после вмешательства финансового магната Дж. П. Моргана. Было ясно, что банковская и финансовая система страны нуждается в серьезном внимании.

П. Моргана. Было ясно, что банковская и финансовая система страны нуждается в серьезном внимании.

1907 год: очень плохой год

В 1907 году спекуляция на Уолл-стрит закончилась неудачей, вызвав особенно сильную банковскую панику. JP Morgan снова призвали предотвратить катастрофу. К этому времени большинство американцев призывали к реформе банковской системы, но структура этой реформы вызвала глубокие разногласия среди граждан страны. Консерваторам и могущественным «денежным трестам» в крупных восточных городах яростно противостояли «прогрессисты». Но все американцы все больше соглашались с тем, что для обеспечения здоровой банковской системы и обеспечения эластичности валюты необходим орган центрального банка.

1908-1912: все готово для децентрализованного центрального банка

Закон Олдрича-Вриланда 1908 г., принятый как немедленная реакция на панику 1907 г., предусматривал экстренную эмиссию валюты во время кризисов. Он также учредил национальную валютную комиссию для поиска долгосрочного решения банковских и финансовых проблем страны. Под руководством сенатора Нельсона Олдрича комиссия разработала план, контролируемый банкирами. Уильям Дженнингс Брайан и другие прогрессивисты яростно критиковали этот план; они хотели, чтобы центральный банк находился под общественным, а не банкирским контролем. 1912 выборов демократа Вудро Вильсона разрушили план республиканца Олдрича, но была подготовлена почва для появления децентрализованного центрального банка.

Он также учредил национальную валютную комиссию для поиска долгосрочного решения банковских и финансовых проблем страны. Под руководством сенатора Нельсона Олдрича комиссия разработала план, контролируемый банкирами. Уильям Дженнингс Брайан и другие прогрессивисты яростно критиковали этот план; они хотели, чтобы центральный банк находился под общественным, а не банкирским контролем. 1912 выборов демократа Вудро Вильсона разрушили план республиканца Олдрича, но была подготовлена почва для появления децентрализованного центрального банка.

1912: Вудро Вильсон как финансовый реформатор

Хотя Вудро Вильсон лично не разбирался в банковских и финансовых вопросах, он обратился за советом к представителю Вирджинии Картеру Глассу, который вскоре стал председателем комитета Палаты представителей по банковскому делу и финансам, а также к советнику-эксперту комитета Г. Паркеру Уиллису, бывшему профессор экономики Университета Вашингтона и Ли. На протяжении большей части 1912 декабря Гласс и Уиллис работали над предложением центрального банка и к декабрю 1912 года представили Уилсону то, что с некоторыми изменениями стало законом о Федеральной резервной системе.

1913: Рождение Федеральной резервной системы

С декабря 1912 по декабрь 1913 года предложение Гласса-Уиллиса горячо обсуждалось, формировалось и видоизменялось. К 23 декабря 1913 года, когда президент Вудро Вильсон подписал закон о Федеральной резервной системе, он стал классическим примером компромисса — децентрализованный центральный банк, который уравновешивал конкурирующие интересы частных банков и популистские настроения.

1914: открыт для бизнеса

Прежде чем новый центральный банк смог начать операции, операционный комитет Резервного банка, состоящий из министра финансов Уильяма Макаду, министра сельского хозяйства Дэвида Хьюстона и финансового контролера Джона Скелтона Уильямса, получил трудную задачу. построения работающего института вокруг голых костей нового закона. Но к 16 ноября 1914 года 12 городов, выбранных для размещения региональных резервных банков, были открыты для работы, как раз в тот момент, когда военные действия в Европе переросли в Первую мировую войну. 0005

0005

1914-1919: политика ФРС во время войны

Когда в середине 1914 года разразилась Первая мировая война, банки США продолжали работать в обычном режиме благодаря экстренной валюте, выпущенной в соответствии с Законом Олдрича-Вриланда 1908 года. Но большее влияние на Соединенные Штаты оказала способность резервных банков дисконтные банковские акцепты. С помощью этого механизма Соединенные Штаты способствовали потоку торговых товаров в Европу, косвенно помогая финансировать войну до 1917 года, когда Соединенные Штаты официально объявили войну Германии и финансирование наших собственных военных действий стало первостепенным.

1920-е годы: начало операций на открытом рынке

После Первой мировой войны Бенджамин Стронг, глава Федерального резервного банка Нью-Йорка с 1914 года до своей смерти в 1928 году, признал, что золото больше не служит центральным фактором в контроле над кредитом. Агрессивные действия Стронга, направленные на то, чтобы остановить рецессию в 1923 году путем крупной покупки государственных ценных бумаг, ясно показали, что операции на открытом рынке могут влиять на доступность кредита в банковской системе. В 1920-е годы ФРС начала использовать операции на открытом рынке в качестве инструмента денежно-кредитной политики. За время своего пребывания в должности Стронг также повысил авторитет ФРС, продвигая отношения с другими центральными банками, особенно с Банком Англии.

В 1920-е годы ФРС начала использовать операции на открытом рынке в качестве инструмента денежно-кредитной политики. За время своего пребывания в должности Стронг также повысил авторитет ФРС, продвигая отношения с другими центральными банками, особенно с Банком Англии.

1929-1933: крах рынка и Великая депрессия

В 1920-х годах представитель Вирджинии Картер Гласс предупреждал, что спекуляции на фондовом рынке приведут к ужасным последствиям. В октябре 1929 года его предсказания, казалось, сбылись, когда фондовый рынок рухнул, и нация погрузилась в худшую депрессию в своей истории. С 1930 по 1933 год почти 10 000 банков обанкротились, и к марту 1933 года только что вступивший в должность президент Франклин Делано Рузвельт объявил банковские каникулы, в то время как правительственные чиновники пытались найти способы исправить экономические проблемы страны. Многие люди обвиняли ФРС в том, что она не смогла остановить спекулятивное кредитование, которое привело к краху, а некоторые также утверждали, что недостаточное понимание монетарной экономики удерживает ФРС от проведения политики, которая могла бы уменьшить глубину депрессии.

1933: Последствия Великой депрессии

В ответ на Великую депрессию Конгресс принял Закон о банковской деятельности 1933 года, более известный как Закон Гласса-Стигалла, призывающий к разделению коммерческой и инвестиционной банковской деятельности и требующий использования государственных ценных бумаг в качестве залога. для банкнот Федеральной резервной системы. Закон также учредил Федеральную корпорацию страхования депозитов (FDIC), передал операции на открытом рынке в ведение ФРС и потребовал, чтобы ФРС проверяла банковские холдинговые компании — практика, которая должна была иметь серьезные последствия в будущем, поскольку холдинговые компании стали преобладающей структурой для банки со временем. Кроме того, в рамках проводимых масштабных реформ Рузвельт отозвал все золотые и серебряные сертификаты, что фактически положило конец золотому и любому другому металлическому стандарту.

1935: грядут новые изменения

Закон о банковской деятельности 1935 г. призвал к дальнейшим изменениям в структуре ФРС, включая создание Федерального комитета по открытым рынкам (FOMC) в качестве отдельного юридического лица, удаление министра финансов и валютного контролера из руководящего совета ФРС и установление срока членства в 14 лет. После Второй мировой войны Закон о занятости добавил цель обеспечения максимальной занятости в список обязанностей ФРС. В 1956 Закон о банковских холдинговых компаниях назвал ФРС регулирующим органом банковских холдинговых компаний, владеющих более чем одним банком, а в 1978 г. Закон Хамфри-Хокинса требовал от председателя ФРС дважды в год отчитываться перед Конгрессом о целях и задачах денежно-кредитной политики.

призвал к дальнейшим изменениям в структуре ФРС, включая создание Федерального комитета по открытым рынкам (FOMC) в качестве отдельного юридического лица, удаление министра финансов и валютного контролера из руководящего совета ФРС и установление срока членства в 14 лет. После Второй мировой войны Закон о занятости добавил цель обеспечения максимальной занятости в список обязанностей ФРС. В 1956 Закон о банковских холдинговых компаниях назвал ФРС регулирующим органом банковских холдинговых компаний, владеющих более чем одним банком, а в 1978 г. Закон Хамфри-Хокинса требовал от председателя ФРС дважды в год отчитываться перед Конгрессом о целях и задачах денежно-кредитной политики.

1951: Соглашение Министерства финансов

Федеральная резервная система официально взяла на себя обязательство поддерживать низкую процентную ставку по государственным облигациям в 1942 году после того, как Соединенные Штаты вступили во Вторую мировую войну. Это было сделано по просьбе Министерства финансов, чтобы позволить федеральному правительству участвовать в более дешевом долговом финансировании войны. Чтобы сохранить фиксированную ставку, ФРС была вынуждена отказаться от контроля над размером своего портфеля, а также над денежной массой. Конфликт между Казначейством и ФРС вышел на первый план, когда Казначейство поручило центральному банку сохранить привязку после начала Корейской войны в 1919 году.50.

Чтобы сохранить фиксированную ставку, ФРС была вынуждена отказаться от контроля над размером своего портфеля, а также над денежной массой. Конфликт между Казначейством и ФРС вышел на первый план, когда Казначейство поручило центральному банку сохранить привязку после начала Корейской войны в 1919 году.50.

Президент Гарри Трумэн и министр финансов Джон Снайдер были ярыми сторонниками привязки низкой процентной ставки. Президент считал своим долгом защищать патриотически настроенных граждан, не снижая стоимости облигаций, купленных ими во время войны. В отличие от Трумэна и Снайдера, Федеральная резервная система была сосредоточена на необходимости сдерживания инфляционного давления в экономике, вызванного усилением Корейской войны. Многие в Совете управляющих, в том числе Марринер Экклс, понимали, что вынужденное обязательство поддерживать низкую привязку процентных ставок привело к чрезмерной денежной экспансии, которая вызвала инфляцию. После ожесточенных дебатов между ФРС и Министерством финансов по поводу контроля над процентными ставками и денежно-кредитной политикой США их спор был урегулирован, что привело к соглашению, известному как Соглашение между Министерством финансов и Федеральным резервом. Это устранило обязательство ФРС монетизировать долг Министерства финансов по фиксированной ставке и стало необходимым условием независимости центрального банка и того, как сегодня Федеральная резервная система проводит денежно-кредитную политику.

Это устранило обязательство ФРС монетизировать долг Министерства финансов по фиксированной ставке и стало необходимым условием независимости центрального банка и того, как сегодня Федеральная резервная система проводит денежно-кредитную политику.

1970-е-1980-е годы: инфляция и дефляция

В 1970-е годы инфляция резко возросла по мере роста цен производителей и потребителей, резкого роста цен на нефть и более чем удвоения федерального дефицита. К августу 1979 года, когда Пол Волкер был приведен к присяге в качестве председателя ФРС, потребовались решительные действия, чтобы вырвать мертвую хватку инфляции из экономики США. Лидерство Волкера на посту председателя ФРС в 1980-х годах, хотя и было болезненным в краткосрочной перспективе, в целом было успешным в контроле двузначной инфляции.

1980: Создание условий для финансовой модернизации

Закон о денежно-кредитном контроле 1980 г. требовал от ФРС установления цен на свои финансовые услуги, конкурентоспособных по сравнению с поставщиками из частного сектора, и установления резервных требований для всех соответствующих финансовых учреждений. Закон знаменует собой начало периода реформ современной банковской отрасли. После его принятия межгосударственные банковские услуги получили распространение, и банки начали предлагать процентные счета и инструменты для привлечения клиентов из брокерских фирм. Однако препятствия для страховой деятельности оказалось труднее обойти. Тем не менее импульс к изменениям сохранялся устойчивым, и к 1999 был принят закон Грэмма-Лича-Блайли, который, по сути, отменил закон Гласса-Стигалла 1933 года и позволил банкам предлагать широкий спектр финансовых услуг, включая инвестиционно-банковские услуги и страхование.

Закон знаменует собой начало периода реформ современной банковской отрасли. После его принятия межгосударственные банковские услуги получили распространение, и банки начали предлагать процентные счета и инструменты для привлечения клиентов из брокерских фирм. Однако препятствия для страховой деятельности оказалось труднее обойти. Тем не менее импульс к изменениям сохранялся устойчивым, и к 1999 был принят закон Грэмма-Лича-Блайли, который, по сути, отменил закон Гласса-Стигалла 1933 года и позволил банкам предлагать широкий спектр финансовых услуг, включая инвестиционно-банковские услуги и страхование.

1990-е годы: самый продолжительный экономический подъем

Через два месяца после того, как Алан Гринспен занял пост председателя ФРС, фондовый рынок рухнул 19 октября 1987 года. В ответ он приказал ФРС опубликовать заявление в одном предложении до начала торгов 20 октября: «Федеральный резерв , в соответствии со своими обязанностями в качестве национального центрального банка, подтвердил сегодня свою готовность служить источником ликвидности для поддержки экономической и финансовой системы». 10-летняя экономическая экспансия XIX в.90-е подошли к концу в марте 2001 г., за ним последовала короткая неглубокая рецессия, закончившаяся в ноябре 2001 г. В ответ на лопнувший в начале десятилетия пузырь на фондовом рынке 1990-х гг. ФРС быстро снизила процентные ставки. На протяжении 1990-х годов ФРС неоднократно использовала денежно-кредитную политику, включая кредитный кризис в начале 1990-х годов и российский дефолт по государственным ценным бумагам, чтобы не допустить негативного влияния потенциальных финансовых проблем на реальную экономику. Десятилетие ознаменовалось общим снижением инфляции и самым длительным мирным экономическим подъемом в истории нашей страны.

10-летняя экономическая экспансия XIX в.90-е подошли к концу в марте 2001 г., за ним последовала короткая неглубокая рецессия, закончившаяся в ноябре 2001 г. В ответ на лопнувший в начале десятилетия пузырь на фондовом рынке 1990-х гг. ФРС быстро снизила процентные ставки. На протяжении 1990-х годов ФРС неоднократно использовала денежно-кредитную политику, включая кредитный кризис в начале 1990-х годов и российский дефолт по государственным ценным бумагам, чтобы не допустить негативного влияния потенциальных финансовых проблем на реальную экономику. Десятилетие ознаменовалось общим снижением инфляции и самым длительным мирным экономическим подъемом в истории нашей страны.

11 сентября 2001 г.

Эффективность Федеральной резервной системы как центрального банка подверглась испытанию 11 сентября 2001 г., когда террористические атаки на Нью-Йорк, Вашингтон и Пенсильванию нарушили работу финансовых рынков США. ФРС выступила с коротким заявлением, напоминающим о своем заявлении в 1987 году: «Федеральная резервная система открыта и работает. Дисконтное окно доступно для удовлетворения потребностей в ликвидности». В последующие дни ФРС снизила процентные ставки и предоставила финансовым учреждениям кредит на сумму более 45 миллиардов долларов, чтобы обеспечить стабильность экономики США. К концу сентября кредитование ФРС вернулось к уровням до 11 сентября, и потенциальный кризис ликвидности был предотвращен. ФРС сыграла ключевую роль в смягчении последствий атак 11 сентября на финансовые рынки США.

Дисконтное окно доступно для удовлетворения потребностей в ликвидности». В последующие дни ФРС снизила процентные ставки и предоставила финансовым учреждениям кредит на сумму более 45 миллиардов долларов, чтобы обеспечить стабильность экономики США. К концу сентября кредитование ФРС вернулось к уровням до 11 сентября, и потенциальный кризис ликвидности был предотвращен. ФРС сыграла ключевую роль в смягчении последствий атак 11 сентября на финансовые рынки США.

Январь 2003 г.: Изменения в работе дисконтного окна

В 2003 г. Федеральная резервная система изменила свои операции в дисконтном окне таким образом, чтобы ставки в окне устанавливались выше преобладающей ставки федеральных фондов, и обеспечивалось нормирование кредитов банкам посредством процентных ставок.

Лето 2007 г. — лето 2009 г.: Великая рецессия

Кризис на мировых финансовых рынках, начавшийся летом 2007 г., стал особенно серьезным в 2008 г. Ранее Федеральная резервная система отреагировала, расширив кредитование банков, испытывающих нехватку ликвидности, через стандартное дисконтное окно. Кроме того, Федеральная резервная система ввела несколько программ экстренного кредитования, которые были разработаны для удовлетворения потребностей финансовых учреждений в краткосрочной ликвидности, чтобы помочь уменьшить напряженность на многих рынках и поддержать поток кредитов для домашних хозяйств и предприятий. Федеральная резервная система заключила соглашения о свопе долларовой ликвидности с несколькими иностранными центральными банками, чтобы справиться с глобальным давлением долларового финансирования. Еще один способ, которым Федеральная резервная система отреагировала на кризис, заключался в корректировке своего традиционного инструмента политики, ставки по федеральным фондам.

Ранее Федеральная резервная система отреагировала, расширив кредитование банков, испытывающих нехватку ликвидности, через стандартное дисконтное окно. Кроме того, Федеральная резервная система ввела несколько программ экстренного кредитования, которые были разработаны для удовлетворения потребностей финансовых учреждений в краткосрочной ликвидности, чтобы помочь уменьшить напряженность на многих рынках и поддержать поток кредитов для домашних хозяйств и предприятий. Федеральная резервная система заключила соглашения о свопе долларовой ликвидности с несколькими иностранными центральными банками, чтобы справиться с глобальным давлением долларового финансирования. Еще один способ, которым Федеральная резервная система отреагировала на кризис, заключался в корректировке своего традиционного инструмента политики, ставки по федеральным фондам.

Начиная с осени 2007 года, FOMC начал снижать целевую ставку по федеральным фондам, и к концу 2008 года цель была снижена с уровня 5¼ процента до диапазона от 0 до ¼ процентного пункта. Хотя первоначальная реакция Федеральной резервной системы на кризис помогла финансовым рынкам восстановиться и функционировать более нормально, рецессия в экономике США была особенно серьезной и продолжительной. Когда ставка по федеральным фондам была близка к нулю, FOMC обратился к двум менее традиционным мерам политики — прогнозному прогнозированию и крупномасштабным покупкам активов — чтобы обеспечить дополнительные меры политики для поддержки экономической активности и сдерживания дезинфляционного давления.

Хотя первоначальная реакция Федеральной резервной системы на кризис помогла финансовым рынкам восстановиться и функционировать более нормально, рецессия в экономике США была особенно серьезной и продолжительной. Когда ставка по федеральным фондам была близка к нулю, FOMC обратился к двум менее традиционным мерам политики — прогнозному прогнозированию и крупномасштабным покупкам активов — чтобы обеспечить дополнительные меры политики для поддержки экономической активности и сдерживания дезинфляционного давления.

Использование FOMC прогнозных указаний повлияло на ожидания относительно будущего курса денежно-кредитной политики. Поскольку домохозяйства и предприятия могут использовать эту информацию при принятии решений о расходах и инвестициях, предварительные рекомендации относительно будущей денежно-кредитной политики могут повлиять на финансовые и экономические условия уже сегодня. В течение нескольких лет FOMC использовал различные формы перспективных указаний, и к декабрю 2012 года заявление FOMC указывало на экономические условия, которые Комитет ожидал увидеть, прежде чем он начал рассматривать вопрос о повышении целевого диапазона ставки по федеральным фондам.

Великая рецессия закончилась в июне 2009 г., согласно внешней ссылке Национального бюро экономических исследований. Рецессия длилась 18 месяцев, самая длинная из всех рецессий со времен Второй мировой войны. В ответ Федеральная резервная система на экономические потрясения и экономическую слабость предприняла беспрецедентные действия в области денежно-кредитной политики, которые сократили ее до нуля и предоставили кредит учреждениям и рынкам, в которые они никогда ранее не вмешивались.

Июль 2010 г .: Закон Додда Франка

Условия на финансовых рынках заметно улучшились осенью 2010 года, отчасти в ответ на фактическое и ожидаемое усиление мер денежно-кредитной политики. Кроме того, в конце года тон поступающих экономических новостей усилился, и риски снижения экономического роста, по-видимому, уменьшились. 21 июля 2010 г. был принят Закон Додда Франка о реформе Уолл-стрит и защите прав потребителей, призванный регулировать финансовые рынки и защищать потребителей после финансового кризиса.

2012-2014: Баланс ФРС

Что касается крупномасштабных покупок активов, то во время Великой рецессии и в октябре 2014 года Федеральная резервная система приобрела долгосрочные ценные бумаги в рамках ряда программ с целью оказания понижательного давления на долгосрочные процентные ставки, облегчая более широкий финансовый рынок. условия и тем самым поддерживать экономическую активность и создание рабочих мест. Эти покупки снизили стоимость и увеличили доступность кредита для домашних хозяйств и предприятий. Отражая многолетние программы покупки активов FOMC и решение реинвестировать ценные бумаги со сроками погашения и досрочного погашения, общие активы Федеральной резервной системы значительно увеличились к концу 2014 года, с 870 миллиардов долларов в августе 2007 года до примерно 4,5 триллиона долларов, или 25 процентов по отношению к номинальному ВВП.

В первой половине 2011 года активность сдерживалась временными факторами, в частности, нарушением цепочки поставок, вызванным землетрясением в Японии, и сдерживающим влиянием роста цен на энергоносители на потребительские расходы. По мере того, как во второй половине 2011 года влияние этих факторов ослабевало, экономическая активность оживилась. FOMC предпринял ряд шагов во второй половине 2011 года и в начале 2012 года, чтобы предоставить дополнительные меры денежно-кредитной политики для поддержки более сильного восстановления экономики за счет ценовой стабильности. FOMC изменил руководство по процентной ставке, которое включало отчеты после заседания, увеличение среднего срока погашения ценных бумаг Федеральной резервной системы и перенос реинвестирования основных платежей по агентским ценным бумагам из казначейских ценных бумаг в гарантированные агентством ипотечные ценные бумаги (MBS). FOMC продолжал предоставлять дополнительные монетарные меры во второй половине 2012 года, как усиливая свои прогнозы относительно ставки по федеральным фондам, так и инициируя дополнительные покупки активов. ФРС также продолжила свою программу по увеличению среднего срока погашения своих казначейских авуаров и начала покупать дополнительные ценные бумаги, обеспеченные ипотекой, гарантированные агентством (MBS), со скоростью 40 миллиардов долларов в месяц.

По мере того, как во второй половине 2011 года влияние этих факторов ослабевало, экономическая активность оживилась. FOMC предпринял ряд шагов во второй половине 2011 года и в начале 2012 года, чтобы предоставить дополнительные меры денежно-кредитной политики для поддержки более сильного восстановления экономики за счет ценовой стабильности. FOMC изменил руководство по процентной ставке, которое включало отчеты после заседания, увеличение среднего срока погашения ценных бумаг Федеральной резервной системы и перенос реинвестирования основных платежей по агентским ценным бумагам из казначейских ценных бумаг в гарантированные агентством ипотечные ценные бумаги (MBS). FOMC продолжал предоставлять дополнительные монетарные меры во второй половине 2012 года, как усиливая свои прогнозы относительно ставки по федеральным фондам, так и инициируя дополнительные покупки активов. ФРС также продолжила свою программу по увеличению среднего срока погашения своих казначейских авуаров и начала покупать дополнительные ценные бумаги, обеспеченные ипотекой, гарантированные агентством (MBS), со скоростью 40 миллиардов долларов в месяц.

В конце октября 2014 г. FOMC завершил программу покупки активов, начатую в сентябре 2012 г., после того, как в дальнейшем снизил скорость покупки активов. FOMC повысил целевой диапазон ставки по федеральным фондам до 0,25–0,50 процента — так называемый «взлет». Это был первый шаг в процессе нормализации денежно-кредитной политики FOMC. Ситуация на рынке труда еще более улучшилась во второй половине 2013 года и в начале 2014 года по мере укрепления экономического подъема.

Февраль 2014: Джанет Йеллен

Джанет Йеллен стала председателем Совета управляющих Федеральной резервной системы. Финансовая система США продолжала укрепляться. Профили капитала и ликвидности в крупных банковских холдингах продолжили улучшаться. Кроме того, Федеральная резервная система и другие агентства предприняли дальнейшие шаги по повышению устойчивости финансовой системы, в том числе ужесточили регулирование капитала для крупных финансовых учреждений и выпустили окончательное правило, реализующее правило Волкера, которое ограничивает торговую деятельность таких фирм.

2015-2019: Новые инструменты денежно-кредитной политики

К 2015 году экономический рост продолжался несколько лет, и безработица заметно снизилась. Кроме того, прогнозировалось, что условия на рынке труда будут продолжать улучшаться, а инфляция должна была вырасти до 2 процентов. На этом фоне FOMC решил, что он начнет нормализовать позицию денежно-кредитной политики, чтобы продолжать способствовать достижению своих макроэкономических целей. Термин «нормализация» относится к шагам, предпринятым FOMC, чтобы вернуть как краткосрочные процентные ставки, так и размер и структуру баланса Федеральной резервной системы к более нормальному уровню. Чтобы обеспечить прозрачность этого процесса и позволить участникам рынка подготовиться к действиям Федеральной резервной системы по нормализации, FOMC обнародовал свои принципы и планы по нормализации политики. В частности, ФРС объявила о плане сначала поднять ставку по федеральным фондам почти с нуля, а затем нормализовать размер и структуру баланса. С этой целью Комитет постепенно повышал целевой диапазон ставки по федеральным фондам в период с декабря 2015 г. по декабрь 2018 г.

С этой целью Комитет постепенно повышал целевой диапазон ставки по федеральным фондам в период с декабря 2015 г. по декабрь 2018 г.

К концу 2018 года целевой диапазон ставок по федеральным фондам составлял от 2¼ до 2½ процентов. С точки зрения балансовой политики, FOMC начал сокращать размер своих активов в конце 2017 года, постепенно отказываясь от реинвестирования ценных бумаг с погашением и досрочным погашением. К началу 2019 года баланс Федеральной резервной системы снизился до чуть менее 20 процентов по отношению к номинальному ВВП. Как и в период до финансового кризиса 2007–2009 годов, в этот период FOMC нормализовал политику, скорректировав уровень краткосрочных процентных ставок в ответ на наблюдаемые и ожидаемые будущие траектории уровня безработицы и инфляции. . Однако после нескольких лет увеличения целевого диапазона ставки по федеральным фондам уровень процентных ставок остался намного ниже, чем в прошлом. Этому более низкому уровню способствовали многие факторы — прочно закрепленные инфляционные ожидания, демография, глобализация, более медленный рост производительности и повышенный спрос на безопасные активы. В условиях более низких процентных ставок риск шоков для экономики, которые могли бы привести ставку по федеральным фондам к эффективной нижней границе, был намного выше, чем до финансового кризиса. И, по сути, в начале 2020 года, в начале пандемии COVID-19, FOMC быстро понизил целевой диапазон политики до эффективной нижней границы.пандемии и обращения к проверенным дополнительным инструментам политики — перспективному руководству и балансовой политике.

В условиях более низких процентных ставок риск шоков для экономики, которые могли бы привести ставку по федеральным фондам к эффективной нижней границе, был намного выше, чем до финансового кризиса. И, по сути, в начале 2020 года, в начале пандемии COVID-19, FOMC быстро понизил целевой диапазон политики до эффективной нижней границы.пандемии и обращения к проверенным дополнительным инструментам политики — перспективному руководству и балансовой политике.

2020 год и далее: глобальная пандемия

Вспышка COVID-19 вызвала огромные человеческие и экономические трудности в стране и во всем мире. В результате резкое снижение экономической активности и всплеск потери рабочих мест, а уровень безработицы, который был на 50-летнем минимуме, взлетел до послевоенного рекордно высокого уровня. Сбои в экономической деятельности в США и за рубежом значительно повлияли на финансовые условия и ограничили поток кредитов для домашних хозяйств и предприятий США.

Первоначальная реакция Федеральной резервной системы на эти экстраординарные события была обусловлена ее полномочиями по обеспечению максимальной занятости и стабильных цен, а также ее ролью в укреплении стабильности финансовой системы. Внедренные действия и программы были направлены на поддержку притока кредитов в домохозяйства, предприятия и сообщества. В марте 2020 года FOMC снизил учетную ставку почти до нуля. Он также представил перспективное руководство, которое стало сигнализировать о том, что Комитет ожидает сохранения этого почти нулевого целевого диапазона до тех пор, пока экономика не будет в основном соответствовать целям ФРС по занятости и инфляции.

В дополнение к этим шагам Федеральная резервная система приняла решительные меры в четырех областях: 1. операции на открытом рынке для восстановления функционирования рынка; 2. действия по улучшению условий ликвидности на рынках краткосрочного финансирования; 3. программы, в координации с Министерством финансов, для более непосредственного облегчения потока кредита; и 4. меры по поощрению банков к использованию их значительных запасов капитала и ликвидности, созданных за последнее десятилетие, для поддержки экономики в это трудное время. Многие из этих мер увеличили размер баланса Федеральной резервной системы; к середине 2020 года общие активы составляли около 7 триллионов долларов, или 35 процентов, по отношению к номинальному ВВП.

программы, в координации с Министерством финансов, для более непосредственного облегчения потока кредита; и 4. меры по поощрению банков к использованию их значительных запасов капитала и ликвидности, созданных за последнее десятилетие, для поддержки экономики в это трудное время. Многие из этих мер увеличили размер баланса Федеральной резервной системы; к середине 2020 года общие активы составляли около 7 триллионов долларов, или 35 процентов, по отношению к номинальному ВВП.

Экономические последствия российского вторжения в Украину

Ключевые моменты

- С экономической и рыночной точек зрения конфликт в Украине может потребовать некоторых секторальных сдвигов в сторону оборонительных активов; тем не менее, мы по-прежнему отдаем предпочтение более высокому весу акций по сравнению с облигациями из-за более высокой инфляции, сильного рынка труда, улучшения потребительских расходов и более гибкой политики.

- Среди акций мы отдаем предпочтение США и Японии, а не Европе и развивающимся рынкам (EM).

Европа, вероятно, пострадает от повышения цен на энергоносители, вызванного войной. Мы также отдаем предпочтение развитым рынкам, а не развивающимся, учитывая вялый рост в Китае.

Европа, вероятно, пострадает от повышения цен на энергоносители, вызванного войной. Мы также отдаем предпочтение развитым рынкам, а не развивающимся, учитывая вялый рост в Китае. - Мы настроены оптимистично в отношении сырьевых товаров, поскольку инфляция, вероятно, будет более жесткой, чем ожидает рынок. Мы отдаем предпочтение энергетике и считаем, что размещение золота стоит рассмотреть в свете геополитических опасений и риска ухудшения баланса между ростом и инфляцией.

- Мы сохраняем умеренно медвежий взгляд на доходность государственных облигаций и кредитные спреды, учитывая встречный ветер инфляции.

- Неблагоприятные риски включают всплеск инфляции, который вызывает более быстрое, чем ожидалось, ужесточение политики центральным банком, а также эскалацию российско-украинского конфликта. Побочные риски включают сценарий «Златовласки» (имеет достаточное ужесточение денежно-кредитной политики), который продлевает цикл, и позитивный сюрприз в отношении политики в Китае.

Подробнее

Рыночные сложности накапливаются в начале года и сказываются на доходности акций и облигаций. Это началось с более высокой, чем ожидалось, инфляции (ИПЦ достиг 7,5% в январе) и жесткой реакции ФРС (сигнализирующей о первом повышении ставки в марте). Затем произошел еще один поворот с вторжением России в Украину, что привело к масштабному и мучительному гуманитарному кризису, а также добавило еще один уровень сложности рынка, учитывая роль России как глобального поставщика товаров.

Так куда отсюда? Констатируя очевидное, мы понятия не имеем, как будет развиваться война в Украине, и можем только оценивать вероятность различных сценариев. Мы полагаем, что рынки будут продолжать искать компромиссы между инфляцией и ростом, а также реакцией центрального банка. Мы по-прежнему убеждены, что инфляция будет выше и жестче, чем ожидалось. Война на Украине и санкции против России только подкрепляют эту точку зрения, учитывая вероятность дополнительных сбоев в цепочках поставок и нехватки сельскохозяйственных, металлических и энергетических товаров. Более высокие цены на энергоносители также могут повлиять на экономический рост.

Более высокие цены на энергоносители также могут повлиять на экономический рост.

Учитывая наш прогноз инфляции, мы оптимистично настроены в отношении сырьевых товаров, включая золото. Мы по-прежнему отдаем предпочтение умеренному перевесу мировых акций, несмотря на несколько худший фундаментальный фон. Почему? На момент написания этой статьи мы считаем, что потребительские расходы должны оставаться устойчивыми, учитывая накопление сбережений и более высокую номинальную заработную плату, а компании должны продолжать извлекать выгоду из относительно сильного роста. Кроме того, ограничения COVID снимаются, а медвежьи настроения находятся на пределе. Наконец, в условиях высокого геополитического риска центральные банки, вероятно, будут проявлять осторожность в изъятии ликвидности, а бюджетные расходы, вероятно, увеличатся, что пойдет на пользу рисковым активам. Рынок отказался от своих ожиданий шести повышений ставок ФРС в этом году, и мы подозреваем, что даже сниженные ожидания могут оказаться слишком высокими (9). 0163 Рисунок 1 ).

0163 Рисунок 1 ).

Подробнее

Рисунок 1

Просмотреть еще

В секторе фиксированного дохода мы по-прежнему наблюдаем снижение общей доходности в ближайшие месяцы. Глядя на государственные облигации развитых стран, мы думаем, что центральный банк Японии вряд ли повысит ставки. Мы стали немного более негативными в отношении кредитного риска. Спреды шире, и доходность кредита может быть уязвима для более высокой доходности государственных облигаций, если инвесторы сократят дюрацию. Что касается кредита, мы по-прежнему отдаем предпочтение структурам с плавающей процентной ставкой, таким как банковские кредиты, но в целом отдаем предпочтение меньшему весу кредита.

Подробнее

Акции: в пользу Японии и США

Мы считаем, что японские акции привлекательны, поскольку имеют больше попутных ветров денежно-кредитной и фискальной политики, чем любой другой рынок, и низкие оценки. Более того, иена может оказаться безопасным убежищем в условиях отсутствия риска. Кроме того, Япония уже давно страдает от дефляции и должна выиграть от более высокой мировой инфляции.

Кроме того, Япония уже давно страдает от дефляции и должна выиграть от более высокой мировой инфляции.

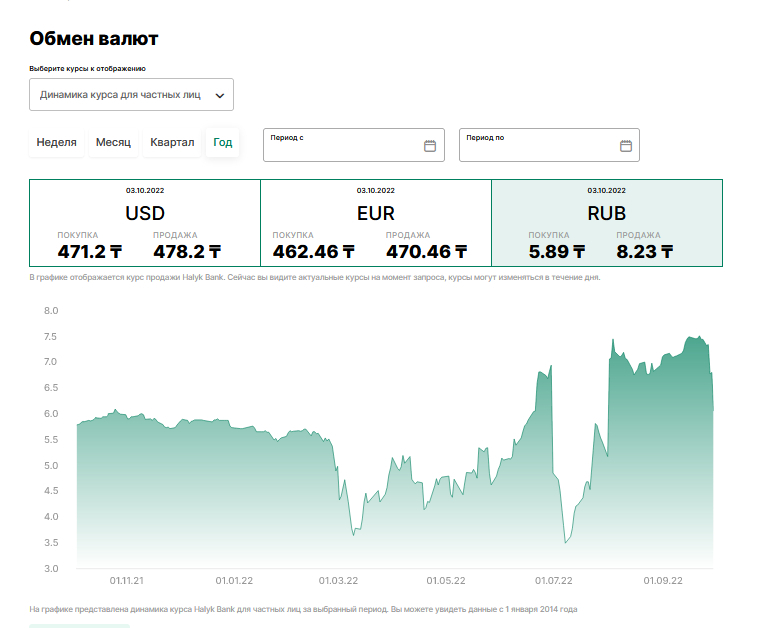

В прошлом квартале мы приводили аналогичные аргументы в отношении Европы, но сейчас европейская инфляция достигла более высоких и менее полезных уровней, акции дороги по целому ряду показателей, а регион больше всего пострадает от вторжения в Украину. Европа сильно зависит от российских энергоносителей, а цены на энергоносители в Европе взлетели еще до вторжения (9).0163 Рисунок 2 ).

Подробнее

Рисунок 2

Подробнее

Акции США выглядят умеренно привлекательными, учитывая по-прежнему устойчивый экономический цикл и их относительную защищенность от глобальных проблем, таких как слабый рост в Китае и вторжение России в Украину. Корпоративные фундаментальные показатели довольно сильны, и усиление ожиданий ужесточения ФРС должно ослабить давление на секторы роста, чувствительные к процентным ставкам. Акции развивающихся рынков могут быть источником финансирования, поскольку экономический рост в Китае показывает мало признаков улучшения, а Россия напоминает инвесторам об опасностях автократического принятия решений правительством. Среди акций развивающихся рынков мы отдаем предпочтение экспортерам сырьевых товаров, таким как Бразилия.

Среди акций развивающихся рынков мы отдаем предпочтение экспортерам сырьевых товаров, таким как Бразилия.

Сырьевые товары и инфляция: выше дольше

Наш бычий взгляд на сырьевые товары подтверждается структурным дефицитом предложения многих товаров, который, по прогнозам экспертов нашей фирмы, сохранится в течение нескольких кварталов, если не лет. Спрос должен оставаться высоким, а узкие места – острыми. Вторжение в Украину — еще одна, более цикличная причина для рассмотрения сырьевых товаров, поскольку Россия — крупный экспортер нефти, газа и металлов, а Украина — крупный экспортер пшеницы. Мы также считаем, что золото привлекательно в качестве инструмента хеджирования, учитывая геополитические опасения и риск потери якоря инфляционными ожиданиями.

С точки зрения реализации, распределители могут рассмотреть возможность воздействия через фьючерсы на сырьевые товары, энергетические компании или майнинговые компании. Мы считаем, что основное внимание следует уделять компаниям, у которых есть четкие планы ESG и которые начали переводить свой бизнес на возобновляемые источники энергии и сокращать свой углеродный след.

Более высокие процентные ставки являются проблемой для правительств и спредов

Пока что это был тяжелый год для фиксированного дохода, с ростом доходности (10-летние казначейские обязательства США достигли 2% в какой-то момент в ответ на 7,5% январский индекс потребительских цен) и спреды расширяются. Из-за жестких встречных ветров, связанных с инфляцией и политикой ФРС, мы недооцениваем как защитные, так и растущие инструменты с фиксированным доходом (см. таблицу «Наши взгляды на несколько активов»).

Оценки немного улучшились. С начала года спреды расширились от 30 до 200 базисных пунктов, в зависимости от сектора. Оценки близки к среднему значению для корпораций инвестиционного уровня и выше, чем в среднем для развивающихся рынков, но все еще находятся на стороне богатых для высокой доходности (измеряемой с момента создания индексов). Но даже при более привлекательных оценках и низком риске дефолта мы не видим оснований для кредита на более длительный срок, учитывая угрозу сокращения дюрации государственных облигаций и кредита во время роста ставок. Рисунок 3 показывает, что корреляция между доходностью казначейских облигаций США и высокодоходными спредами в последнее время стала положительной, а нетипичная взаимосвязь, которая плохо предвещает спреды в случае роста ставок.

Рисунок 3 показывает, что корреляция между доходностью казначейских облигаций США и высокодоходными спредами в последнее время стала положительной, а нетипичная взаимосвязь, которая плохо предвещает спреды в случае роста ставок.

Подробнее

Рисунок 3

Подробнее

Риски

Мы с оптимизмом смотрим на то, что центральные банки могут приблизиться к мягкой посадке, даже если соотношение между ростом и инфляцией несколько ухудшится. Несмотря на некоторое снижение рыночных ожиданий, мы полагаем, что рынки по-прежнему рассчитывают на существенное ужесточение политики, и что центральные банки вряд ли удивят агрессивность политики. Однако, если инфляция окажется более устойчивой или выше, чем мы ожидаем, — возможно, потому, что узкие места в цепочке поставок не исчезнут, как ожидалось, — тогда центральные банки могут быть вынуждены более агрессивно ужесточать меры, а рисковые активы могут пошатнуться.

Одним из потенциальных факторов более устойчивой инфляции является затянувшийся конфликт в Украине, который вызывает более серьезные, чем ожидалось, сбои на рынках энергоносителей, металлов и пшеницы. Если конечной целью Путина является оккупация всей Украины, то мы опасаемся, что конфликт превратится в кровавый тупик городской войны с еще большими экономическими издержками в виде снижения деловой и потребительской уверенности, более высокой инфляции и замедления роста остальной части Украины. мир.

Если конечной целью Путина является оккупация всей Украины, то мы опасаемся, что конфликт превратится в кровавый тупик городской войны с еще большими экономическими издержками в виде снижения деловой и потребительской уверенности, более высокой инфляции и замедления роста остальной части Украины. мир.

С другой стороны, если Россия решит отступить или оккупировать только часть восточной и южной Украины, рисковые активы могут сильно вырасти. Любые новости, которые предполагают возможность избежать перебоев в торговле с Россией, также помогут рынкам, как и увеличение финансовой поддержки в Европе. Что касается Китая, то непрозрачную систему страны трудно анализировать, но стоит понаблюдать за неожиданным политическим сюрпризом. Наконец, с точки зрения пандемии мы, похоже, находимся на пороге более нормального лета в северном полушарии и восстановления в сфере услуг, хотя мы должны признать риск еще одного варианта.

Последствия для инвестиций

Держитесь курса с акциями — Учитывая геополитическую неопределенность, мы ожидаем надбавку за риск на глобальных фондовых и кредитных рынках — особенно в Европе и на развивающихся рынках. Однако, учитывая переоценку, которую мы уже видели, вероятность меньшей агрессивности со стороны центральных банков развитых стран и крайне медвежьи настроения, мы ожидаем, что акции превзойдут облигации в течение 12-месячного горизонта. Мы предпочитаем акции Японии и США.

Однако, учитывая переоценку, которую мы уже видели, вероятность меньшей агрессивности со стороны центральных банков развитых стран и крайне медвежьи настроения, мы ожидаем, что акции превзойдут облигации в течение 12-месячного горизонта. Мы предпочитаем акции Японии и США.

Инфляционные риски остаются высокими дольше — Дефицит и сбои в цепочке поставок, связанные с российским вторжением в Украину, могут привести к росту цен на сырьевые товары. Распределители могут захотеть рассмотреть возможность добавления широкой позиции к сырьевым товарам, классу активов, который исторически был наиболее чувствителен к более высокой инфляции. Мы считаем, что TIPS, скорее всего, превзойдут казначейские облигации США. Более высокая доходность и инфляция должны поддержать стоимостные акции, но более слабый рост будет благоприятствовать акциям роста.

Оставаться короткими по фиксированному доходу — Мы по-прежнему выступаем за сокращение дюрации по фиксированному доходу, учитывая наши ожидания более высокой долгосрочной доходности и более широких спредов.

Европа, вероятно, пострадает от повышения цен на энергоносители, вызванного войной. Мы также отдаем предпочтение развитым рынкам, а не развивающимся, учитывая вялый рост в Китае.

Европа, вероятно, пострадает от повышения цен на энергоносители, вызванного войной. Мы также отдаем предпочтение развитым рынкам, а не развивающимся, учитывая вялый рост в Китае.