Содержание

Сотрудник находился в командировке в Грузии и нес расходы в местной валюте. На сайте ЦБ РФ нет официального курса рубля к лари. По какому курсу следует рассчитать командировочные расходы?

Главная \ Бесплатные консультации \ Бухгалтерский учет \ Сотрудник находился в командировке в Грузии и нес расходы в местной валюте. На сайте ЦБ РФ нет официального курса рубля к лари. По какому курсу следует рассчитать командировочные расходы?

Напряженный график не позволяет посещать мероприятия по повышению квалификации?

Мы нашли выход!

|

Консультация предоставлена 07.05.2015 г.

Сотрудник находился в командировке в Грузии и нес расходы в местной валюте. На сайте ЦБ РФ нет официального курса рубля к лари.

По какому курсу следует рассчитать командировочные расходы в бухгалтерском учете?

По данному вопросу мы придерживаемся следующей позиции:

Учитывая рекомендации Банка России, для определения курса грузинского лари к рублю используется курс грузинского лари к доллару США и установленный Банком России курс доллара США по отношению к рублю. При этом курс доллара США по отношению к рублю берется на дату определения курса (в рассматриваемой ситуации — на дату утверждения авансового отчета), курс грузинского лари к доллару США — на дату, предшествующую дате определения курса, т.е. на дату, предшествующую дате утверждения авансового отчета.

При этом курс доллара США по отношению к рублю берется на дату определения курса (в рассматриваемой ситуации — на дату утверждения авансового отчета), курс грузинского лари к доллару США — на дату, предшествующую дате определения курса, т.е. на дату, предшествующую дате утверждения авансового отчета.

Обоснование позиции:

Бухгалтерский учет командировочных расходов в иностранной валюте ведется в порядке, установленном ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (далее — ПБУ 3/2006).

В соответствии с п. 5 ПБУ 3/2006 пересчет стоимости актива или обязательства, выраженной в иностранной валюте, в рубли производится по официальному курсу этой иностранной валюты к рублю, устанавливаемому Банком России.

Согласно п. 24 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 N 34н, и п. 6 ПБУ 3/2006 записи в бухгалтерском учете по операциям в иностранной валюте производятся в рублях, в суммах, определяемых путем пересчета иностранной валюты по курсу ЦБ РФ, действующему на дату совершения операции.

При этом в соответствии с п. 4 ПБУ 3/2006 пересчету подлежат в том числе средства в расчетах. Указанный пересчет производится на дату совершения операции в иностранной валюте, а также на отчетную дату (п. 7 ПБУ 3/2006).

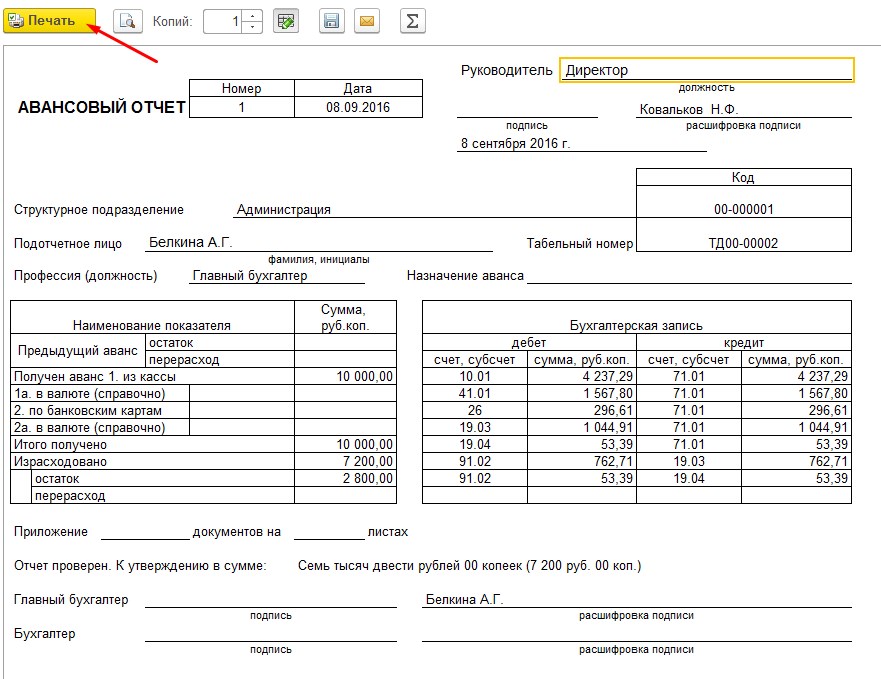

Датой совершения операции в иностранной валюте по расходам, связанным с командировками, согласно Приложению к ПБУ 3/2006 признается дата утверждения авансового отчета.

То есть сумма командировочного расхода должна быть пересчитана в рубли на дату утверждения авансового отчета.

При этом отметим, что авансовый отчет работник представляет в течение трех дней по возвращении из командировки (п. 26 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 N 749).

Однако начиная с 2010 года ЦБР прекращено ежемесячное установление официальных курсов некоторых иностранных валют. Так, ежемесячный официальный курс грузинского лари в последний раз был установлен на период с 31. 12.2009 по 11.01.2010 включительно (Информация ЦБР от 10.12.2009).

12.2009 по 11.01.2010 включительно (Информация ЦБР от 10.12.2009).

В то же время разъяснения по вопросу определения курсов, не включенных в перечень иностранных валют, официальные курсы которых будут устанавливаться Банком России ежедневно, даны в письме Банка России от 14.01.2010 N 6-Т.

Так, согласно рекомендации Банка России для определения курса иностранной валюты (в частности грузинского лари) к рублю используется курс такой валюты к доллару США и установленный Банком России курс доллара США по отношению к рублю. При этом курс доллара США по отношению к рублю берется на дату определения курса (в рассматриваемой ситуации — на дату утверждения авансового отчета), а курс грузинского лари к доллару США — на дату, предшествующую дате определения курса (т.е. на дату, предшествующую дате утверждения авансового отчета).

При этом в качестве курса иностранной валюты к доллару США, по мнению Банка России, может быть использована котировка данной валюты к доллару США, представленная в информационных системах Reuters или Bloomberg или опубликованная в газете «Financial Times» (в том числе в их представительствах в сети «Интернет»).

В то же время обращаем Ваше внимание, что, по мнению некоторых авторов, интересующий курс можно найти не только делением курса доллара США к рублю на курс доллара США к интересующей валюте, но и путем пересчета суммы доходов, расходов или стоимости имущества из иностранной валюты в доллары США, а уже затем в рубли*(1).

Кроме того, Банк России в сообщении от 21.05.2013 «Вопросы и ответы по теме «Курсы иностранных валют по отношению к рублю» отметил, что он не регламентирует порядок определения хозяйствующими субъектами курсов иностранных валют к рублю, по которым официальный курс Банком России не устанавливается.

То есть можно предположить, что как порядок расчета, так и предложенные Банком России источники информации о курсе иностранной валюты к доллару США носят только рекомендательный характер.

Таким образом, полагаем, что организации следует закрепить предполагаемый к применению порядок определения курса иностранной валюты к рублю, а также источник информации о курсе иностранной валюты в своей учетной политике для целей бухгалтерского учета (п. 7 ПБУ 1/2008 «Учетная политика организации»).

7 ПБУ 1/2008 «Учетная политика организации»).

Обращаем внимание, что в настоящее время каких-либо дополнительных разъяснений по этому вопросу или изменений в порядке определения курса валюты, не входящей в перечень иностранных валют, официальные курсы которых устанавливаются Банком России ежедневно, Банком России не представлено.

В этой связи полагаем, что при определении рублевого эквивалента суммы командировочных расходов, выраженной в грузинских лари, организация вправе воспользоваться алгоритмом расчета, рекомендованным Банком России в письме от 14.01.2010 N 6-Т.

К сведению:

Обращаем Ваше внимание, что аналогичный порядок применим и для целей налогового учета (пп. 5 п. 7 ст. 272, п. 10 ст. 272 НК РФ, письмо Минфина России от 11.02.2011 N 03-03-06/1/87).

В то же время отметим, что письма Минфина России носят рекомендательный характер (смотрите постановления Восемнадцатого арбитражного апелляционного суда от 11.12.2014 N 18АП-13552/14 и от 09. 12.2014 N 18АП-12773/14).

12.2014 N 18АП-12773/14).

То есть полагаем, что и для целей налогового учета предполагаемый к применению порядок определения курса иностранной валюты к рублю, а также источник информации о курсе иностранной валюты следует закрепить в своей учетной политике (п. 7 ст. 3, ст. 313 НК РФ).

При этом отметим, что ознакомиться с данными Национального банка Грузии о курсе грузинской валюты по отношению к доллару США возможно также пройдя по ссылке: https://www.nbg.gov.ge/index.php?m=2&lng=eng или http://www.val.ru/bankrates.asp?id=10072.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

член Палаты налоговых консультантов Гусихин Дмитрий

Ответ прошел контроль качества

Валютный аванс и валютные расходы в авансовом отчете. Налоги & бухучет, № 11, Февраль, 2020

Ольховик Ольга, налоговый эксперт

Налоги & бухучет

Февраль, 2020/№ 11

Печать

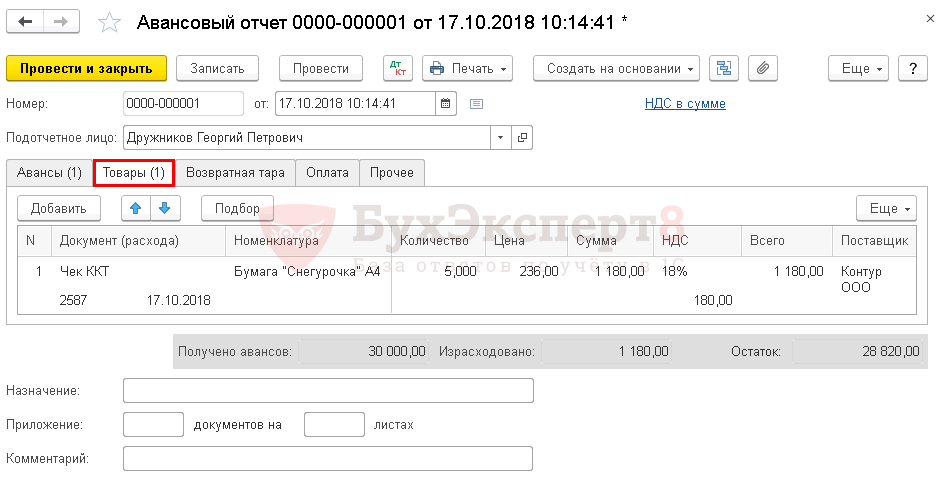

В заграничных командировках подотчетные лица рассчитываются, как правило, иностранной валютой. Да и аванс на загранкомандировку зачастую выдается работнику не в гривне, а именно в той валюте, которая понадобится ему для расчетов. Обо всех валютных особенностях заполнения авансового отчета мы поговорим в этой статье.

Да и аванс на загранкомандировку зачастую выдается работнику не в гривне, а именно в той валюте, которая понадобится ему для расчетов. Обо всех валютных особенностях заполнения авансового отчета мы поговорим в этой статье.

Из формы авансового отчета следует, что все стоимостные показатели отражают в нем в гривне (об этом свидетельствует название стоимостных граф «Сума (грн, коп.)»). Выходит, формально, даже если расходы понесены в валюте, в авансовом отчете следует отражать гривневый эквивалент осуществленных расходов. В то же время, учитывая то, что в бухгалтерском учете инвалютные операции отражают в двух валютах — в валюте расчетов и в валюте отчетности (ч. 3 ст. 9 Закона о бухучете) — в авансовом отчете тоже целесообразно отражать и валютную сумму операции, и ее гривневый эквивалент (через дробь).

9247156″>Наличие валютных сумм особенно актуально в случаях, если аванс на командировку выдавался в иностранной валюте и работник возвращает предприятию неиспользованный валютный остаток. О том, что в таком случае отчет составляется в инвалюте (валюте государства, куда командирован работник, или в свободно конвертируемой валюте), говорят и налоговики (не упоминая, кстати, о необходимости отражения гривневого эквивалента) (БЗ 109.19).Хотя даже в случае, если непосредственно с валютными средствами само предприятие дела не имело (аванс перечислялся в гривне и компенсация валютных расходов работнику осуществлена в гривне), валютные суммы в авансовом отчете тоже не будут лишними. Ведь именно валютная стоимость значится в документах, подтверждающих заграничные расходы работника. Правда, в такой ситуации суммы в валюте можно отразить только на обратной стороне авансового отчета. А на лицевую сторону (в реквизиты «Витрачено», «Залишок/Перевитрата») перенести только их гривневый эквивалент.

По какому курсу пересчитывать?

Операции в иностранной валюте при первоначальном признании отражают в валюте отчетности путем пересчета суммы в иностранной валюте по курсу НБУ на дату осуществления операции (даты признания активов, обязательств, собственного капитала, доходов и расходов) (п. 5 П(С)БУ 21). То есть тут работает своего рода правило «первого события». В классическом варианте (если аванс на загранкомандировку выдан в иностранной валюте):

— сумму самого аванса пересчитываем по курсу НБУ на дату выдачи аванса;

— проавансированные инвалютные загранкомандировочные расходы (а также суточные, если они установлены в иностранной валюте) тоже пересчитываем по курсу на дату выдачи аванса;

— инвалютные расходы сверх суммы аванса пересчитываем по курсу на дату утверждения авансового отчета.

Если же аванс на загранкомандировку выдавался в гривне, то все инвалютные расходы пересчитывают на дату утверждения авансового отчета. Поскольку на дату перечисления/выдачи аванса пересчитывать просто нечего (нет валютной операции).

Очевидно, что учесть все эти нюансы самостоятельно подотчетному лицу может быть сложновато. Поэтому сумму гривневого эквивалента по валютным расходам работнику лучше уточнить в бухгалтерии.

Карточные нюансы

Если аванс на командировку перечисляется на личную карту работника, средства считаются выданными под отчет с момента такого перечисления. Поэтому расходы в рамках перечисленного валютного аванса пересчитываем по курсу на дату перечисления средств работнику, а сверхавансовые расходы — по курсу на дату утверждения отчета.

92481041″>А вот в случае перечисления аванса на КПК все немного по-другому.Ведь ни зачисление средств на КПК, ни выдача КПК работнику еще не означают выдачу ему денег (аванса) под отчет. Выданными под отчет средства становятся, только когда начнут осуществляться операции с использованием КПК, т. е. при снятии работником наличных в банкомате или при проведении безналичных расчетов с применением КПК. Соответственно именно на дату таких операций следует применять курс НБУ для пересчета иностранной валюты в гривню.

В случае перечисления аванса на гривневую КПК командировочные расходы тоже пересчитывают по курсам НБУ, действовавшим на дату снятия наличных в банкомате или проведения работником расчетов с использованием КПК. Ведь именно на эту дату фактически происходит приобретение валюты для предприятия уполномоченным банком по коммерческому курсу.

Если работник предоставляет отчет на сумму, превышающую сумму средств, потраченных с КПК (т. е. в командировке он потратил собственные валютные средства), то в сумме такого превышения расходы признают по курсу НБУ на дату утверждения отчета.

Помните: возместить потраченные за границей собственные валютные средства работника предприятие должно в гривне по курсу НБУ на день их выплаты. Абзац первый п. 19 разд. III Инструкции № 59 рекомендует сделать это до окончания 3-го банковского дня после утверждения авансового отчета (БЗ 109.19).

«Двухвалютная» командировка

Часто бывает, что аванс на загранкомандировку выдается работнику не только в валюте, но и в гривне. И это вполне обоснованно, ведь до пересечения границы работник тоже может осуществлять какие-то траты. Достаточно ли в таком случае одного авансового отчета или нужно составлять отдельный отчет на каждую валюту?

92481633″>На наш взгляд, вне зависимости от количества валют одного авансового отчета теоретически вполне достаточно. Хотя вполне допустимо (а в некоторых случаях, возможно, и более целесообразно) составлять несколько отчетов — отдельный для каждой из валют (в таком случае рекомендуем нумеровать эти отчеты через дробь, чтобы потом легче было определить, что они относятся к одной командировке).Если принято решение составлять один «двухвалютный» отчет, его следует заполнять так. В графе «Одержано (від кого, № та дата)» (⑨) в таком случае заполняют столько строк, сколько выплат было осуществлено подотчетному лицу (т. е. на каждую валюту — отдельная строка (или несколько строк — если аванс выдавался частями)). Информацию о возврате остатка/выдаче перерасхода (⑭) тоже придется вносить отдельными строками (поскольку форма отчета содержит только одну строку, информацию по второй валюте придется вносить вручную).

92481817″>Графу «Усього отримано» (⑩) можно заполнить так: сначала указать общую сумму полученного аванса в гривне (например, 3000,00), а далее в скобках расшифровать ($100/2500,00 и 500,00). Аналогичным образом можно заполнить графу «Витрачено» (⑪), а также графу «Залишок/Перевитрата» (⑫).А если по одной валюте вылез перерасход, а по другой — неиспользованный остаток

Можно ли перекрывать одну задолженность другой или нужно выводить остаток строго по каждой валюте отдельно?

Согласно п. 17 разд. III бюджетной Инструкции № 59 остаток неиспользованных в загранкомандировке средств должен быть возвращен в той валюте, в которой был выдан аванс. Соответствующие нормы обычно прописывают и хозпредприятия в своих командировочных положениях. При наличии такой нормы в Положении о командировках логично выводить отдельный остаток по каждой валюте.

Кстати, налоговики требуют возврата неизрасходованного остатка инвалюты, ссылаясь на норму п. 16 Положения № 5 (БЗ 109.19). О том, что эти их требования абсолютно не обоснованны, вы знаете из «Налоги и бухгалтерский учет», 2019, № 66, с. 24. В валютном законодательстве никаких требований о возврате не израсходованной в загранкомандировке подотчетной инвалюты на сегодняшний день нет.

Поэтому теоретически, если хозпредприятие в своем Положении о командировках пропишет возможность взаимозачета задолженностей между выданными под отчет валютами, то его вполне можно осуществить. Со стороны действующего валютного законодательства, как мы уже сказали, никаких преград для таких действий нет. А п.п. 170.9.2 НКУ в таком случае не сработает, так как остатка неиспользованных средств попросту не будет.

Но! Налоговики, естественно, с таким подходом не согласятся. Стоит ли игра свеч? Решать вам.

Стоит ли игра свеч? Решать вам.

Теги

заграничная командировка аванс валюта авансовый отчет порядок заполнения отражение расходов

Учет валютных расходов при командировке за границу

Все помнят, что при загранкомандировке аванс работнику следует выдавать в инвалюте: либо в свободно конвертируемой, либо в валюте страны командировки. А уже после поездки за работу принимается бухгалтер. Чтоб облегчить ему жизнь, рассмотрим все тонкости и особенности бухгалтерского и налогового учета инвалютных командировочных расходов.

Заметим, что недавно, а именно в «ДК» №20/2012, мы подробно рассказали, как обращаться с наличной инвалютой для командировки.

О бухгалтерском учете

Прежде всего напомним, что расходы в инвалюте отражают по официальному обменному валютному курсу НБУ, действовавшему либо на дату утверждения авансового отчета1 (п. 5 П(С)БУ 21 «Влияние изменений валютных курсов»), либо на дату выдачи аванса (п. 6 П(С)БУ 21).

Если ваше предприятие, выполняя предписания ст. 121 КЗоТ, выплатило работнику инвалютный аванс, у предприятия возникает дебиторская задолженность (немонетарная статья — курсовые разницы не начисляют). Ее следует фиксировать в учете по курсу НБУ на дату выдачи средств.

О налоговом учете

Общее правило из НКУ гласит: расходы, осуществленные (начисленные) в инвалюте в связи с приобретением товаров (работ, услуг), включаются в расходы путем перечисления в нацвалюту той части их стоимости, которая не была ранее оплачена, по официальному курсу национальной валюты к иностранной валюте, действовавшему на дату осуществления операции по такому приобретению, а в части ранее произведенной оплаты — по курсу, действовавшему на дату осуществления оплаты (пп. 153.1.2 НКУ). А значит, по мнению редакции, инвалютные расходы на служебные поездки попадут в налоговые расходы согласно НКУ по официальному курсу НБУ, действовавшему или на дату выдачи аванса (в сумме расходов, покрытых авансом на командировку), или на дату утверждения авансового отчета (в сумме расходов работника сверх выданного аванса) (пп. 153.1.2 НКУ).

153.1.2 НКУ). А значит, по мнению редакции, инвалютные расходы на служебные поездки попадут в налоговые расходы согласно НКУ по официальному курсу НБУ, действовавшему или на дату выдачи аванса (в сумме расходов, покрытых авансом на командировку), или на дату утверждения авансового отчета (в сумме расходов работника сверх выданного аванса) (пп. 153.1.2 НКУ).

При этом потери от курсовой разницы попадут в прочие операционные расходы согласно пп. 138.10.4 НКУ.

Курсовые разницы определяют в соответствии с положениями (стандартами) бухучета (пп. 153.1.3 НКУ). Причем прибыль (положительное значение курсовых разниц) учитывают в доходах налогоплательщика, а убыток (отрицательное значение курсовых разниц) — в его расходах.

Перерасход средств в командировке

Случается, что работнику авансом выдано слишком мало инвалюты для покрытия его расходов в служебной поездке, поэтому работник израсходовал больше. Тут следует помнить, что израсходованную сверх аванса инвалюту нужно компенсировать уже в эквивалентной сумме гривнями по курсу НБУ на дату расчета с работником. И произвести такую выплату следует до окончания третьего банковского дня после утверждения руководителем авансового отчета (п. 19 р. III Инструкции №592 и п. 2.5 Правил №2003).

И произвести такую выплату следует до окончания третьего банковского дня после утверждения руководителем авансового отчета (п. 19 р. III Инструкции №592 и п. 2.5 Правил №2003).

1 Отчет об использовании средств, предоставленных на командировку или под отчет, по форме, утвержденной приказом ГНАУ от 23.12.2010 г. №996.

2 Инструкция о служебных командировках в пределах Украины и за границу от 13.03.98 г. №59 (в редакции приказа Минфина от 17.03.2011 г. №362).

3 Правила использования наличной иностранной валюты на территории Украины, утвержденные постановлением Правления НБУ от 30.05.2007 г. №200.

При выдаче работнику инвалютного аванса у предприятия возникает дебиторская задолженность — немонетарная статья (курсовые разницы не начисляют), которую фиксируют по курсу НБУ на дату выдачи средств. А в момент утверждения авансового отчета расходы, которые полностью покрываются выданным авансом, следует отразить в бухучете по курсу НБУ на дату выдачи аванса (п. 6 П(С)БУ 21). Сумму перерасхода показывают по курсу на дату утверждения авансового отчета (п. 5 П(С)БУ 21).

6 П(С)БУ 21). Сумму перерасхода показывают по курсу на дату утверждения авансового отчета (п. 5 П(С)БУ 21).

Помните! До тех пор, пока ваше предприятие не рассчиталось с работником по понесенным им перерасходам в служебной поездке, бухгалтер будет иметь дело с кредиторской задолженностью, то есть монетарной статьей, по которой показывают курсовые разницы на даты баланса и погашения (разумеется, если курс НБУ изменялся) (п. 8 П(С)БУ 21):

1) если курс НБУ растет, отражают расходы проводкой Д-т 945 К-т 372;

2) если он снижается — доход корреспонденцией Д-т 372 К-т 714.

В соответствии с пп. 153.1.2 НКУ, расходы, понесенные в командировке, попадут в налоговые расходы согласно НКУ по официальному курсу НБУ или на дату выдачи аванса (в сумме расходов, покрытых авансом на командировку), или на дату утверждения авансового отчета (в сумме расходов работника сверх выданного аванса) (подробнее см. выше).

Если сумма задолженности предприятия перед работником не была компенсирована сразу же в день утверждения авансового отчета, бухгалтеру стоит быть готовым к возможным курсовым разницам. В этом случае курс НБУ следует сравнивать с курсом в день утверждения авансового отчета. Если он снижается, такое положительное значение учитывают в составе прочих доходов налогоплательщика, а если растет, убыток (отрицательное значение курсовых разниц) отражают в прочих операционных расходах предприятия (пп. 138.10.4 НКУ).

В этом случае курс НБУ следует сравнивать с курсом в день утверждения авансового отчета. Если он снижается, такое положительное значение учитывают в составе прочих доходов налогоплательщика, а если растет, убыток (отрицательное значение курсовых разниц) отражают в прочих операционных расходах предприятия (пп. 138.10.4 НКУ).

Пример 1 Предприятие ООО «Дебет» направило замдиректора в командировку в Германию. Перед командировкой ему был выдан аванс в сумме 600 евро. Курс НБУ на дату выдачи аванса — 10,60 грн/евро (курсы условные). Во время командировки работник израсходовал 1100 евро. По возвращении он отчитался, а руководство утвердило авансовый отчет, при этом курс составил 10,65 грн/евро. Расходы работнику возместили только на третий день после утверждения авансового отчета (тогда курс НБУ составлял 10,55 грн/евро) (см. таблицу 1).

Таблица 1

Отражение в учете перерасхода средств на загранкомандировку работника

|

|

|

|

|

| ||

|

|

|

|

| |||

|

| Выдан работнику аванс в евро (600 евро х 10,60 грн/евро) = 6360 грн |

|

|

|

|

|

|

| Утвержден авансовый отчет* (600 евро х 10,60 грн/евро + 500 евро х 10,65 грн/евро) = 11685 грн |

|

|

|

|

|

|

| Работнику компенсированы перерасходы*** (500 евро х 10,55 грн/евро) = 5275 грн |

|

|

|

|

|

|

| При компенсации работнику перерасходов возникла курсовая разница, а значит, предприятие признает доходы (500 евро х 10,65 грн/евро) — (500 евро х 10,55 грн/евро) = 50 грн |

|

|

|

|

|

* В бухучете часть расходов отражена по курсу НБУ на дату выдачи аванса, а сумма перерасхода — по курсу на день утверждения авансового отчета. ** В налоговом учете расходы отражают по курсу НБУ на день выдачи аванса (в сумме расходов, покрытых авансом на командировку), или на дату утверждения авансового отчета (в сумме расходов работника сверх выданного аванса). *** Отражают в бухучете по курсу НБУ на дату выдачи суммы перерасхода. | ||||||

После командировки остались деньги

Случается, что у работника после служебной поездки остаются инвалютные авансовые средства. Неиспользованный остаток работник должен вернуть в кассу предприятия на протяжении пяти банковских дней после завершения командировки в той валюте, в которой был получен аванс (пп. 170.9.1 НКУ и п. 17 р. III Инструкции №59). Что касается налогового и бухгалтерского учета, то здесь действуют все правила, о которых мы упоминали в начале статьи.

Заметим, что с даты утверждения авансового отчета и до возврата работником в кассу средств, не использованных в командировке, имеем дело с монетарной статьей, по которой рассчитывают курсовые разницы (сопоставляют курс на дату выдачи аванса и на дату баланса или на дату возврата неиспользованного в командировке аванса) (только если курс НБУ изменялся).

Поэтому если официальный курс инвалюты:

1) рос — отражают доход проводкой Д-т 372 К-т 714 и относят его к налоговым доходам;

2) снижался — расходы показывают корреспонденцией Д-т 945 К-т 372 и записывают в налоговые расходы в составе прочих операционных.

Пример 2 ЧАО «Кредит» из г. Мариуполя направило менеджера по сбыту в командировку в Испанию для установления торговых контактов. Работнику был выдан аванс на командировку в сумме 2000 евро. Курс НБУ на дату выдачи аванса — 10,70 грн/евро (курсы условные). Во время командировки менеджер израсходовал 1500 евро. После возвращения он отчитался, а руководство утвердило авансовый отчет, при этом курс составил 10,65 грн/евро. Неиспользованный остаток аванса в 500 евро работник вернул только на следующий день после утверждения авансового отчета (тогда курс НБУ составлял 10,60 грн/евро) (см. таблицу 2).

Таблица 2

Отражение расходов на загранкомандировку при условии остатка части аванса

|

|

|

|

|

| ||

|

|

|

|

| |||

|

| Выдан работнику аванс в евро (2000 евро х 10,70 грн/евро) = 21400 грн |

|

|

|

|

|

|

| Утвержден авансовый отчет* (1500 евро х 10,70 грн/евро) = 16050 грн |

|

|

|

|

|

|

| Работник вернул в кассу не использованную в командировке часть аванса в инвалюте*** 500 евро х 10,60 грн/евро) = 5300 грн |

|

|

|

|

|

|

| При возврате работником неиспользованной части инвалютного аванса возникла курсовая разница, а значит, предприятие признает расходы (500 евро х 10,70 грн/евро) — (500 евро х 10,60 грн/евро) = 50 грн |

|

|

|

|

|

* В бухучете расходов показываем по курсу НБУ на дату выдачи аванса. ** В налоговом учете расходы отражают по курсу НБУ на день выдачи аванса. *** Отражают в бухучете по курсу НБУ на дату возврата остатка. | ||||||

Аванс в одной инвалюте, а расходы — в другой

Согласно п. 5 р. III Инструкции №59, при направлении работника в командировку авансовые средства ему можно выплатить либо в нацвалюте государства, куда его направляют, либо в свободно конвертируемой валюте. И хотя упомянутый документ с 11.04.2011 г. обязателен к исполнению только для бюджетников, в любом случае из него стоит черпать информацию. Так что нам можно выплатить аванс в свободно конвертируемой валюте, например в долларах США или евро. Разумеется, по возвращении работника из служебной командировки он обязан вернуть в кассу предприятия или на его соответствующий счет неиспользованную часть аванса в тех денежных единицах, в которых ему был выдан аванс (п. 17 р. III Инструкции №59).

Как быть в ситуации, если аванс был выдан в одной инвалюте, а расходы понесены в другой?

Обратимся к абзацу 2 пп. 19 р. III Инструкции №59, где указано, что при отсутствии подтверждающих документов об обмене валюты, в которой выдан аванс, на национальную валюту страны командировки перерасчет расходов, осуществленных в командировке, которые подтверждены документально, производится исходя из кросс-курса, рассчитанного по официальному обменному валютному курсу, установленному НБУ на день утверждения отчета об использовании средств, предоставленных на командировку.

19 р. III Инструкции №59, где указано, что при отсутствии подтверждающих документов об обмене валюты, в которой выдан аванс, на национальную валюту страны командировки перерасчет расходов, осуществленных в командировке, которые подтверждены документально, производится исходя из кросс-курса, рассчитанного по официальному обменному валютному курсу, установленному НБУ на день утверждения отчета об использовании средств, предоставленных на командировку.

Итак, в такой непростой ситуации есть два варианта развития событий.

1. Работник по возвращении из командировки подал в бухгалтерию вместе с авансовым отчетом и документ (квитанцию) об обмене одной инвалюты на другую. Для перерасчета расходов в валюте страны командировки в валюту аванса в данном случае достаточно воспользоваться курсом, указанным в таком документе.

2. Документ (квитанция) об обмене одной инвалюты на другую отсутствует. Тогда нужно воспользоваться кросс-курсом. Под ним понимают соотношение между двумя валютами, определяемое на основании их курса относительно третьей валюты (у нас — к гривне) (п. 1.1 Инструкции о порядке организации и осуществления валютно-обменных операций на территории Украины, утвержденной постановлением Правления НБУ от 12.12.2002 г. №502). Поэтому понесенные работником расходы в валюте страны командировки следует пересчитать, воспользовавшись кросс-курсом, рассчитанным через гривню согласно курсам НБУ к валютам аванса и расходам на дату утверждения авансового отчета. А уже полученную сумму в инвалюте (долларах США) фиксируют в бухучете по официальному обменному валютному курсу НБУ на дату выдачи аванса (п. 6 П(С)БУ 21). Посредством таких действий можно установить, сколько именно инвалюты аванса работник израсходовал в командировке.

1.1 Инструкции о порядке организации и осуществления валютно-обменных операций на территории Украины, утвержденной постановлением Правления НБУ от 12.12.2002 г. №502). Поэтому понесенные работником расходы в валюте страны командировки следует пересчитать, воспользовавшись кросс-курсом, рассчитанным через гривню согласно курсам НБУ к валютам аванса и расходам на дату утверждения авансового отчета. А уже полученную сумму в инвалюте (долларах США) фиксируют в бухучете по официальному обменному валютному курсу НБУ на дату выдачи аванса (п. 6 П(С)БУ 21). Посредством таких действий можно установить, сколько именно инвалюты аванса работник израсходовал в командировке.

Заметим, что никаких дополнительных перерасчетов одной инвалюты в другую для определения налоговых командировочных расходов производить не нужно. Ведь мы установили, сколько именно инвалютного аванса работник израсходовал в командировке. И именно по полученному показателю и будем определять по общим правилам налоговые расходы.

Рассмотрим ситуацию на примере.

Пример 3 ЧП «Сечевик» направило в командировку в Польшу директора для подписания договора о поставке товаров. Ему был выдан аванс в сумме 1000 евро. Курс НБУ на дату выдачи аванса — 10,15 грн/евро (курсы условные). По возвращении из командировки он подал в бухгалтерию все необходимые подтверждающие документы на расходы в сумме 2700 польских злотых (проезд, проживание) и суточные на сумму 200 евро. Также он представил бухгалтерии квитанцию об обмене 500 евро на 2100 злотых (курс обмена — 4,2 злотых/евро). На остальные злотые об обмене одной инвалюты на другую у него документов нет. Поэтому бухгалтер через кросс-курс должен определить, сколько именно евро израсходовал директор в командировке. Курс НБУ на дату утверждения отчета — 2,50 грн/зл. и 10,00 грн/евро. Тогда кросс-курс равен 10,00 : 2,50 = 4 зл./евро. Следовательно, 1 евро равен 4 злотым. Соответственно 600 злотых равны 600 : 4 = 150 евро. Поэтому командировочные расходы работника составляют 650 евро и суточные — 200 евро. Директор составил авансовый отчет на сумму 850 евро и в тот же день вернул в кассу предприятия неиспользованный остаток аванса в сумме 150 евро (см. таблицу 3).

Директор составил авансовый отчет на сумму 850 евро и в тот же день вернул в кассу предприятия неиспользованный остаток аванса в сумме 150 евро (см. таблицу 3).

Таблица 3

Отражение расходов на загранкомандировку в случае, если аванс выдавали в одной инвалюте, а фактические расходы — в другой инвалюте

|

|

|

|

|

| ||

|

|

|

|

| |||

|

| Выдан руководителю аванс в евро (1000 евро х 10,15 грн/евро) = 10150 грн |

|

|

|

|

|

|

| Утвержден авансовый отчет* (850 евро х 10,15 грн/евро) = 8627,5 грн |

|

|

|

|

|

|

| Работник вернул в кассу не использованную в командировке часть аванса в инвалюте*** (150 евро х 10 грн/евро) = 1500 грн |

|

|

|

|

|

|

| При возврате работником неиспользованной части инвалютного аванса возникла курсовая разница, а значит, предприятие признает расходы (10,15 грн/евро — 10 грн/евро) х 150 евро = 22,50 грн |

|

|

|

|

|

* В бухучете расходов показываем по курсу НБУ на дату выдачи аванса. ** В налоговом учете расходы отражают по курсу НБУ на день выдачи аванса. *** Отражают в бухучете по курсу НБУ на дату возврата средств. | ||||||

Василий БРЮХОВИЦКИЙ, «Дебет-Кредит»

2730-сон 19.11.2015. Об утверждении Положения о порядке выдачи средств на командировочные расходы при командировках работников министерств, ведомств, предприятий и организаций за пределы Республики Узбекистан

Приказ

Министра финансов Республики Узбекистан

Об утверждении Положения о порядке выдачи средств на командировочные расходы при командировках работников министерств, ведомств, предприятий и организаций за пределы Республики Узбекистан

[Зарегистрирован Министерством юстиции Республики Узбекистан 19 ноября 2015 г. Регистрационный № 2730]

Министр Р. АЗИМОВ

г. Ташкент,

19 октября 2015 г.,

№ 92

ПОЛОЖЕНИЕ

о порядке выдачи средств на командировочные расходы при командировках работников министерств, ведомств, предприятий и организаций за пределы Республики Узбекистан

Председатель Центрального банка Ф. МУЛЛАЖАНОВ

МУЛЛАЖАНОВ

19 октября 2015 года

Министр иностранных дел А. КАМИЛОВ

19 октября 2015 года

Министр труда и социальной защиты населения А. АБДУХАКИМОВ

19 октября 2015 года

Председатель Государственного налогового комитета Б. ПАРПИЕВ

19 октября 2015 года

Председатель Совета Федерации профсоюзов Т. НАРБАЕВА

19 октября 2015 года

НОРМЫ

командировочных расходов в иностранной валюте при командировках работников министерств, ведомств, предприятий и организаций

№ | Страна или территория | Наименование иностранной валюты | Нормы суточных расходов в иностранной валюте | Предельная норма оплаты расходов работникам по найму жилого помещения (до указанной суммы в сутки) | |

выезжающим в страну из Республики Узбекистан | для работников загранучреждений при командировках в пределах страны пребывания, а также направляемым на работу за границей; в случае пребывания в командировке за границей более 60 суток (начиная с 61 дня) | ||||

1. | АВСТРАЛИЯ | доллары США | 45,00 | 20,00 | 100,00 |

2. | АВСТРИЯ | евро | 40,00 | 18,00 | 130,00 |

3. | АЗЕРБАЙДЖАН | доллары США | 25,00 | 11,00 | 100,00 |

4. | АЛБАНИЯ | доллары США | 42,00 | 20,00 | 120,00 |

5. | АЛЖИР | доллары США | 36,00 | 17,00 | 48,00 |

6. | АНГОЛА | доллары США | 38,00 | 17,00 | 100,00 |

7. | АНТИГУА и БАРБУДА | доллары США | 30,00 | 14,00 | 80,00 |

8. | АРГЕНТИНА | доллары США | 35,00 | 16,00 | 80,00 |

9. | АФГАНИСТАН | доллары США | 25,00 | 11,00 | 100,00 |

10. | АРМЕНИЯ | доллары США | 25,00 | 11,00 | 100,00 |

11. | БАНГЛАДЕШ | доллары США | 25,00 | 11,00 | 80,00 |

12. | БАХРЕЙН | доллары США | 45,00 | 20,00 | 130,00 |

13. | БЕЛАРУСЬ | доллары США | 25,00 | 11,00 | 100,00 |

14. | БЕЛЬГИЯ | евро | 40,00 | 18,00 | 125,00 |

15. | БОЛГАРИЯ | евро | 35,00 | 16,00 | 100,00 |

16. | БОЛИВИЯ | доллары США | 30,00 | 14,00 | 60,00 |

17. | БОСНИЯ и ГЕРЦЕГОВИНА | евро | 30,00 | 14,00 | 100,00 |

18. | БРАЗИЛИЯ | доллары США | 40,00 | 18,00 | 130,00 |

19. | БРУНЕЙ | доллары США | 30,00 | 14,00 | 100,00 |

20. | БУТАН | доллары США | 20,00 | 9,00 | 60,00 |

21. | ВЕЛИКОБРИТАНИЯ | англ фунты | 30,00 | 14,00 | 100,00 |

22. | ВЕНГРИЯ | евро | 30,00 | 14,00 | 100,00 |

23. | ВЕНЕСУЭЛА | доллары США | 35,00 | 16,00 | 60,00 |

24. | ВЬЕТНАМ | доллары США | 35,00 | 16,00 | 100,00 |

25. | ГАНА | доллары США | 35,00 | 16,00 | 80,00 |

26. | ГЕРМАНИЯ | евро | 40,00 | 18,00 | 130,00 |

27. | ГОНКОНГ | доллары США | 35,00 | 16,00 | 130,00 |

28. | ГРЕЦИЯ | евро | 35,00 | 16,00 | 100,00 |

29. | ГРУЗИЯ | доллары США | 25,00 | 11,00 | 100,00 |

30. | ДАНИЯ | кроны | 250,00 | 112,00 | 600,00 |

31. | ДЕМОКРАТИЧЕСКАЯ РЕСПУБЛИКА КОНГО (ЗАИР) | доллары США | 40,00 | 18,00 | 60,00 |

32. | ЕГИПЕТ | доллары США | 30,00 | 14,00 | 120,00 |

33. | ИЗРАИЛЬ | доллары США | 45,00 | 20,00 | 130,00 |

34. | ИНДИЯ | доллары США | 40,00 | 18,00 | 130,00 |

35. | ИНДОНЕЗИЯ | доллары США | 40,00 | 18,00 | 150,00 |

36. | ИОРДАНИЯ | доллары США | 40,00 | 18,00 | 60,00 |

37. | ИРАК | доллары США | 35,00 | 16,00 | 80,00 |

38. | ИРАН | доллары США | 35,00 | 16,00 | 120,00 |

39. | ИРЛАНДИЯ | евро | 35,00 | 16,00 | 130,00 |

40. | ИСЛАНДИЯ | доллары США | 40,00 | 18,00 | 130,00 |

41. | ИСПАНИЯ | евро | 40,00 | 18,00 | 130,00 |

42. | ИТАЛИЯ | евро | 40,00 | 18,00 | 130,00 |

43. | ЙЕМЕНСКАЯ РЕСПУБЛИКА | доллары США | 40,00 | 18,00 | 100,00 |

44. | КАЗАХСТАН | доллары США | 25,00 | 11,00 | 100,00 |

45. | КАМБОДЖА | доллары США | 30,00 | 14,00 | 60,00 |

46. | КАНАДА | доллары США | 45,00 | 20,00 | 150,00 |

47. | КАТАР | доллары США | 45,00 | 20,00 | 130,00 |

48. | КЕНИЯ | доллары США | 30,00 | 14,00 | 60,00 |

49. | КИПР | евро | 35,00 | 16,00 | 100,00 |

50. | КИТАЙСКАЯ НАРОДНАЯ РЕСПУБЛИКА | доллары США | 35,00 | 16,00 | 100,00 |

51. | КОЛУМБИЯ | доллары США | 35,00 | 16,00 | 80,00 |

52. | КОНГО | доллары США | 35,00 | 16,00 | 90,00 |

53. | КОСТА-РИКА | доллары США | 35,00 | 16,00 | 70,00 |

54. | КОТ д. ИВУАР | доллары США | 35,00 | 16,00 | 74,00 |

55. | КУБА | доллары США | 30,00 | 14,00 | 70,00 |

56. | КУВЕЙТ | доллары США | 40,00 | 18,00 | 120,00 |

57. | КЫРГЫЗСТАН | доллары США | 25,00 | 11,00 | 100,00 |

58. | ЛАОС | доллары США | 35,00 | 16,00 | 60,00 |

59. | ЛАТВИЯ | евро | 35,00 | 16,00 | 100,00 |

60. | ЛИВАН | доллары США | 30,00 | 14,00 | 75,00 |

61. | ЛИВИЯ | доллары США | 25,00 | 11,00 | 70,00 |

62. | ЛИТВА | евро | 35,00 | 16,00 | 100,00 |

63. | ЛИХТЕНШТЕЙН | шв. франки | 50,00 | 23,00 | 120,00 |

64. | ЛЮКСЕМБУРГ | евро | 40,00 | 18,00 | 130,00 |

65. | МАКЕДОНИЯ | евро | 25,00 | 11,00 | 60,00 |

66. | МАЛАЙЗИЯ | доллары США | 35,00 | 16,00 | 150,00 |

67. | МАЛЬДИВСКАЯ РЕСПУБЛИКА | доллары США | 30,00 | 14,00 | 60,00 |

68. | МАЛЬТА | евро | 20,00 | 9,00 | 70,00 |

69. | МАРОККО | доллары США | 30,00 | 14,00 | 70,00 |

70. | МЕКСИКА | доллары США | 35,00 | 16,00 | 100,00 |

71. | МОЗАМБИК | доллары США | 35,00 | 16,00 | 60,00 |

72. | МОЛДОВА | доллары США | 25,00 | 14,00 | 100,00 |

73. | МОНГОЛИЯ | доллары США | 35,00 | 16,00 | 80,00 |

74. | МЬЯНМА | доллары США | 30,00 | 14,00 | 60,00 |

75. | НЕПАЛ | доллары США | 30,00 | 14,00 | 60,00 |

76. | НИДЕРЛАНДЫ | евро | 40,00 | 18,00 | 130,00 |

77. | НОВАЯ ЗЕЛАНДИЯ | доллары США | 40,00 | 20,00 | 140,00 |

78. | НОРВЕГИЯ | крона | 230,00 | 104,00 | 1 000,00 |

79. | ОБЬЕДИНЕННЫЕ АРАБСКИЕ ЭМИРАТЫ | доллары США | 40,00 | 18,00 | 140,00 |

80. | ОМАН | доллары США | 40,00 | 18,00 | 130,00 |

81. | ПАКИСТАН | доллары США | 40,00 | 18,00 | 120,00 |

82. | ПАПУА — НОВАЯ ГВИНЕЯ | доллары США | 35,00 | 16,00 | 100,00 |

83. | ПЕРУ | доллары США | 35,00 | 16,00 | 60,00 |

84. | ПОЛЬША | евро | 35,00 | 16,00 | 100,00 |

85. | ПОРТУГАЛИЯ | евро | 35,00 | 16,00 | 100,00 |

86. | РОССИЯ | доллары США | 25,00 | 11,00 | 120,00 |

города Москва и Санкт-Петербург | доллары США | 35,00 | 16,00 | 130,00 | |

87. | РУМЫНИЯ | евро | 35,00 | 16,00 | 100,00 |

88. | САУДОВСКАЯ АРАВИЯ | доллары США | 50,00 | 23,00 | 120,00 |

89. | СЕРБИЯ | евро | 35,00 | 16,00 | 100,00 |

90. | СЕНЕГАЛ | доллары США | 40,00 | 18,00 | 68,00 |

91. | СИНГАПУР | доллары США | 45,00 | 20,00 | 182,00 |

92. | СИРИЯ | доллары США | 30,00 | 14,00 | 80,00 |

93. | СЛОВАКИЯ | евро | 35,00 | 16,00 | 100,00 |

94. | СЛОВЕНИЯ | евро | 35,00 | 16,00 | 100,00 |

95. | США | доллары США | 45,00 | 20,00 | 150,00 |

96. | ТАИЛАНД | доллары США | 40,00 | 18,00 | 120,00 |

97. | ТАЙВАНЬ | доллары США | 25,00 | 11,00 | 100,00 |

98. | ТАДЖИКИСТАН | доллары США | 25,00 | 11,00 | 100,00 |

99. | ТУНИС | доллары США | 35,00 | 16,00 | 60,00 |

100. | ТУРКМЕНИСТАН | доллары США | 25,00 | 11,00 | 100,00 |

101. | ТУРЦИЯ | доллары США | 45,00 | 20,00 | 120,00 |

102. | УКРАИНА | доллары США | 25,00 | 11,00 | 120,00 |

103. | УРУГВАЙ | доллары США | 35,00 | 16,00 | 60,00 |

104. | ФИЛИППИНЫ | доллары США | 30,00 | 14,00 | 150,00 |

105. | ФИНЛЯНДИЯ | евро | 40,00 | 18,00 | 130,00 |

106. | ФРАНЦИЯ | евро | 40,00 | 18,00 | 130,00 |

107. | ХОРВАТИЯ | евро | 30,00 | 14,00 | 100,00 |

108. | ЧЕХИЯ | евро | 35,00 | 16,00 | 100,00 |

109. | ЧИЛИ | доллары США | 35,00 | 16,00 | 100,00 |

110. | ЧЕРНОГОРИЯ | евро | 25,00 | 11,00 | 100,00 |

111. | ШВЕЙЦАРИЯ | франки | 80,00 | 36,00 | 200,00 |

112. | ШВЕЦИЯ | кроны | 230,00 | 104,00 | 1 000,00 |

113. | ШРИ ЛАНКА | доллары США | 45,00 | 20,00 | 80,00 |

114. | ЭКВАДОР | доллары США | 35,00 | 16,00 | 60,00 |

115. | ЭКВАТОРИАЛЬНАЯ ГВИНЕЯ | доллары США | 32,00 | 14,00 | 50,00 |

116. | ЭСТОНИЯ | евро | 35,00 | 16,00 | 100,00 |

117. | ЮЖНАЯ КОРЕЯ | доллары США | 45,00 | 20,00 | 150,00 |

118. | ЮАР | доллары США | 35,00 | 16,00 | 60,00 |

119. | ЯПОНИЯ | доллары США | 100,00 | 45,00 | 210,00 |

120. | ОСТАЛЬНЫЕ СТРАНЫ | доллары США | 25,00 | 11,00 | 65,00 |

НАДБАВКИ,

устанавливаемые к нормам суточных расходов в иностранной валюте при служебных командировках за пределы Республики Узбекистан

Категории командируемых лиц | Размер надбавки, % |

Председатель Сената Олий Мажлиса Республики Узбекистан, Спикер Законодательной палаты Олий Мажлиса Республики Узбекистан, Премьер-министр Республики Узбекистан | 30 |

Заместитель Председателя Сената Олий Мажлиса Республики Узбекистан, заместитель Спикера Законодательной палаты Олий Мажлиса Республики Узбекистан, заместитель Премьер-министра Республики Узбекистан, Председатель Жокаргы Кенеса Республики Каракалпакстан, Государственный советник Президента Республики Узбекистан | 25 |

Министр и приравненное к нему по должности лицо, председатели комитетов и комиссий, заведующие отделов Сената Олий Мажлиса и Законодательной палаты Олий Мажлиса Республики Узбекистан, Посол Республики Узбекистан, Посланник Республики Узбекистан, Председатель Совета Министров Республики Каракалпакстан, Управляющий делами Аппарата Президента Республики Узбекистан, Заместитель Государственного советника Президента Республики Узбекистан, Главный консультант Аппарата Президента Республики Узбекистан, хоким области и города Ташкента | 20 |

Заместитель министра и приравненное к нему по должности лицо, член-корреспондент Академии наук Республики Узбекистан, заместители председателей комитетов и комиссий Сената Олий Мажлиса и Законодательной палаты Олий Мажлиса Республики Узбекистан, заместитель председателя Жокаргы Кенеса и Совета Министров Республики Каракалпакстан, заместитель хокима области и города Ташкента, заместитель Управляющего делами Аппарата Президента Республики Узбекистан | 15 |

(Собрание законодательства Республики Узбекистан, 2015 г. , № 46, ст. 589)

, № 46, ст. 589)

Возможно ли перечисление подотчетных сумм и сумм командировочных расходов на банковские карты сотрудников

Учет перечисления подотчетных сумм на банковские карты сотрудников

Сотрудникам организации выдаются денежные суммы под отчет на административно-хозяйственные и командировочные расходы. Можно ли подотчетные суммы перечислять на карточные банковские счета работников?

Юридические аспекты

В соответствии с п. 2.3 Положения Банка России от 24.12.2004 N 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт» клиент — физическое лицо осуществляет с использованием банковской карты следующие операции:

— получение наличных денежных средств в валюте РФ или иностранной валюте на территории РФ;

— получение наличных денежных средств в иностранной валюте за пределами территории РФ;

— оплату товаров (работ, услуг, результатов интеллектуальной деятельности) в валюте РФ на территории РФ, а также в иностранной валюте — за пределами территории РФ;

— иные операции в валюте РФ, в отношении которых законодательством РФ не установлен запрет (ограничение) на их совершение;

— иные операции в иностранной валюте с соблюдением требований валютного законодательства РФ.

Следовательно, ограничения операций, совершаемых физическими лицами с использованием банковских карт, могут быть связаны только с наличием ограничений, предусмотренных законодательством РФ (см. письма ЦБР от 23.07.2009 N 29-1-1-7/4625, от 24.12.2008 N 14-27/513). При этом трудовым законодательством перечисление подотчетных сумм на личные (в том числе «зарплатные» карты) работников не запрещено.

Кроме того, Указание ЦБР от 11.03.2014 N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» не регулирует вопросы проведения безналичных расчетов, в том числе операций по безналичному перечислению денежных средств на банковские счета физических лиц, открытых для совершения операций с банковскими картами. Поэтому тот факт, что в нем регламентирована только выдача под отчет наличных денежных средств, не означает запрета на проведение таких операций в безналичном порядке с использованием банковских карт сотрудников.

Считаем, что организация вправе перечислять подотчетные суммы (на хозяйственные или командировочные расходы) в безналичном порядке на банковские карточки сотрудников, предусмотрев такой способ выдачи подотчетных сумм в локальном нормативном акте и в учетной политике. См. также письмо Минфина России и Федерального казначейства от 10.09.2013 NN 02-03-10/37209, 42-7.4-05/5.2-554, в котором приведены разъяснения по этому вопросу.

В письме Минфина России от 25.08.2014 N 03-11-11/42288 еще раз подчеркивается, что Министерство финансов Российской Федерации и Федеральное казначейство в целях минимизации наличного денежного обращения, а также принимая во внимание нецелесообразность выдачи карт организации каждому сотруднику, направляемому в командировку, и специфику осуществления расходов, связанных с компенсацией сотрудникам документально подтвержденных расходов, считают возможным перечисление средств на банковские счета физических лиц — сотрудников организаций в целях осуществления ими с использованием карт физических лиц, выданных в рамках «зарплатных» проектов, оплаты командировочных расходов и компенсации сотрудникам документально подтвержденных расходов.

Порядок осуществления безналичных расчетов регулируется Положением Банка России от 19.06.2012 N 383-П «О безналичных расчетах в Российской Федерации» (далее — Положение N 383-П).

Бухгалтерский учет

|

Инструкция к счету

51

71

|

Типовые проводки

к счету 51: по кредиту

к счету 71: по дебету

|

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета для обобщения информации о расчетах с работниками по суммам, выданным им под отчет предназначен счет 71 «Расчеты с подотчетными лицами».

На выданные под отчет суммы счет 71 «Расчеты с подотчетными лицами» дебетуется в корреспонденции со счетами учета денежных средств. При этом Планом счетов предусмотрена корреспонденция счета 71 не только со счетом 50 «Касса», но и со счетами, на которых отражается информация о средствах, аккумулированных на расчетных (счет 51) и валютных (счет 52) счетах организации, открытых в кредитных организациях.

При этом Планом счетов предусмотрена корреспонденция счета 71 не только со счетом 50 «Касса», но и со счетами, на которых отражается информация о средствах, аккумулированных на расчетных (счет 51) и валютных (счет 52) счетах организации, открытых в кредитных организациях.

Поэтому в бухгалтерском учете операцию по перечислению денежных средств на личный банковский карточный счет сотрудника следует отразить записью:

|

Дебет

|

Кредит

|

Описание

|

|

71

|

51

|

перечислены денежные средства на личный счет сотрудника (на основании платежного поручения, выписки банка)

|

Документооборот

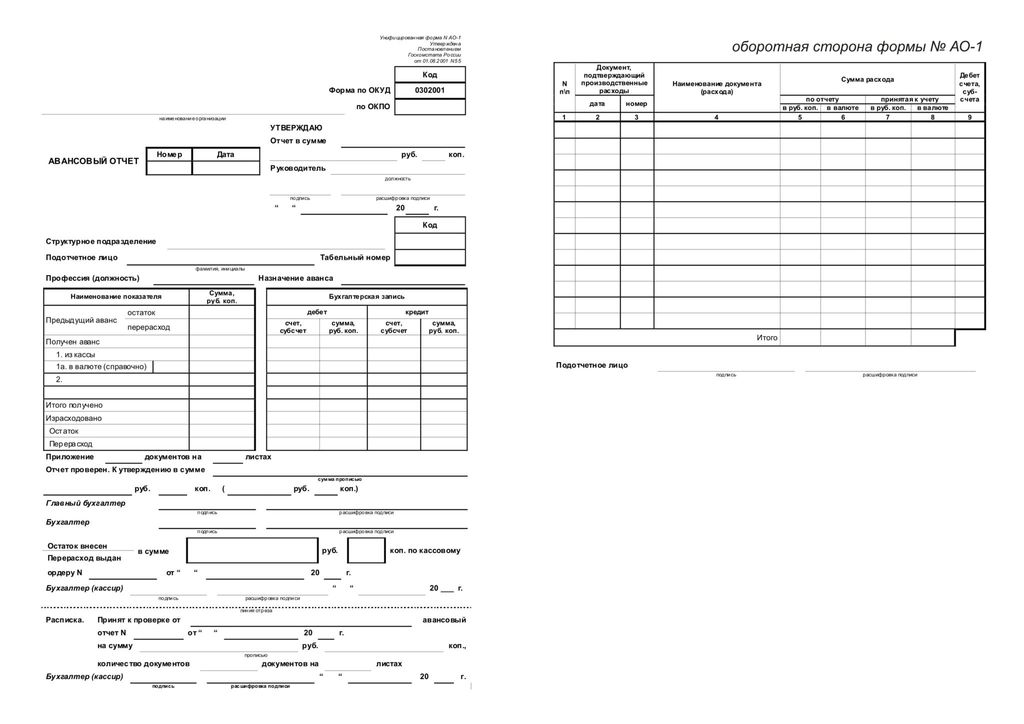

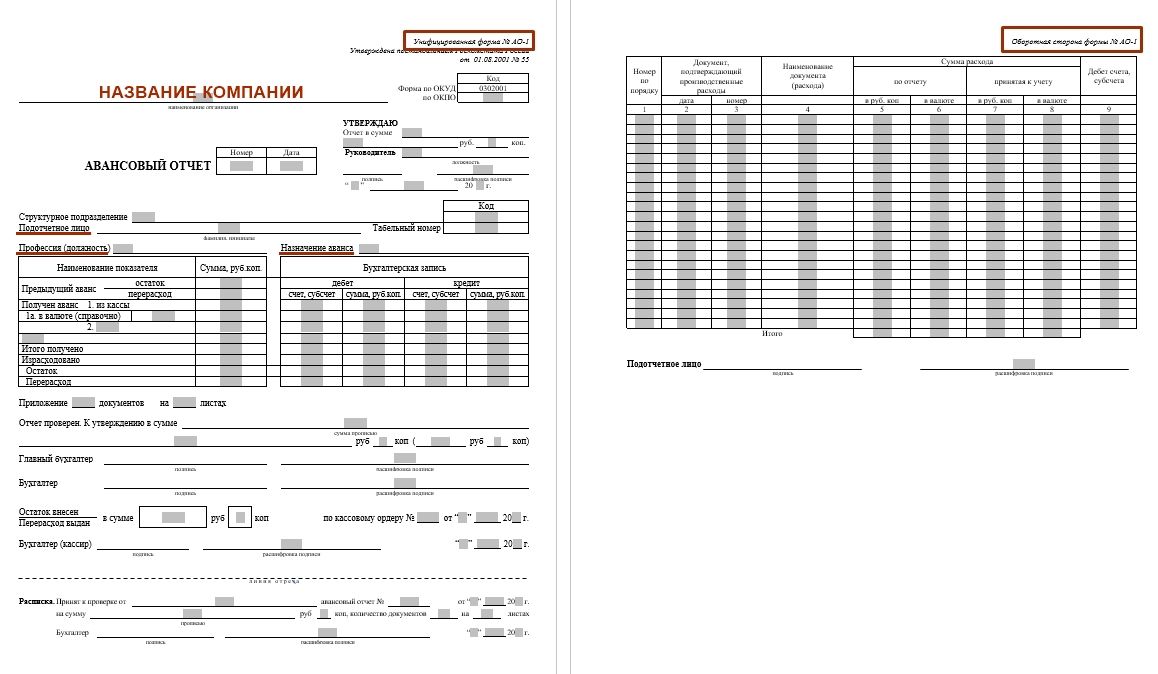

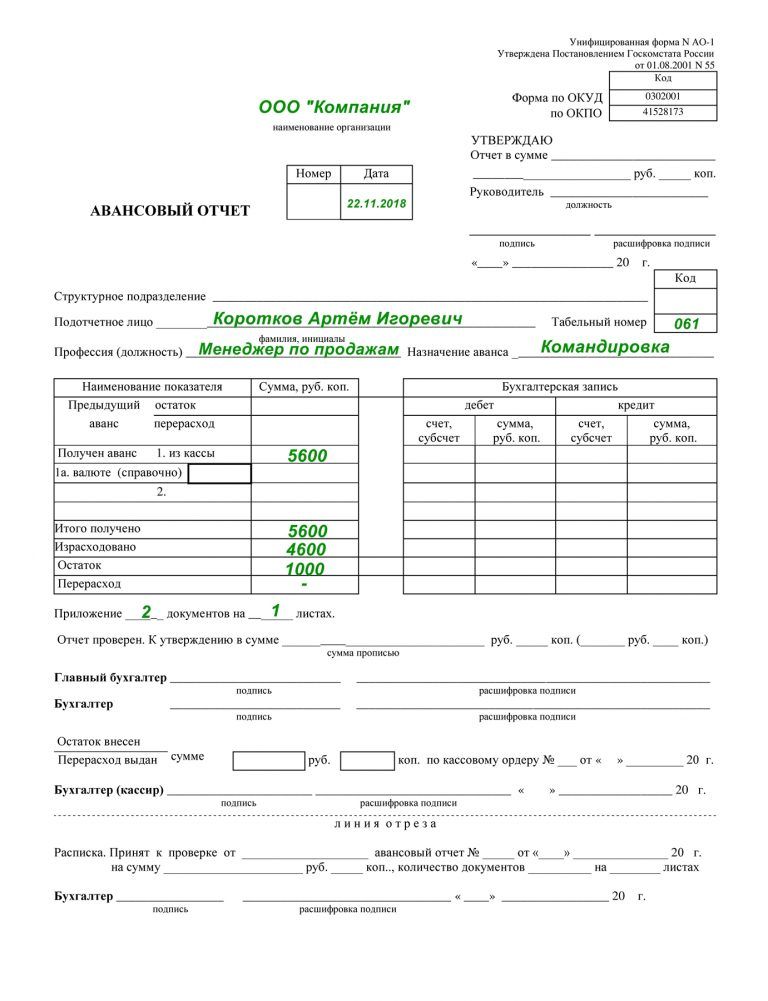

Все формы первичных учетных документов определяются руководителем экономического субъекта, а разрабатываются — лицом, на которое возложено ведение бухгалтерского учета (ч. 4 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете», далее — Закон N 402-ФЗ). Закон N 402-ФЗ не предусматривает обязательного применения бланков, которые содержатся в альбомах унифицированных форм. Однако при разработке собственных первичных учетных документов организации могут в качестве образца использовать и унифицированные формы, утвержденные Госкомстатом России.

4 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете», далее — Закон N 402-ФЗ). Закон N 402-ФЗ не предусматривает обязательного применения бланков, которые содержатся в альбомах унифицированных форм. Однако при разработке собственных первичных учетных документов организации могут в качестве образца использовать и унифицированные формы, утвержденные Госкомстатом России.

Первичные документы принимаются к учету, если они содержат обязательные реквизиты, указанные в ч. 2 ст. 9 Закона N 402-ФЗ. При составлении собственных форм рекомендуем также воспользоваться правилами по оформлению документов, приведенными в ГОСТ Р 6.30-2003 «Унифицированные системы документации. Унифицированная система организационно-распорядительной документации. Требования к оформлению документов».

В Информации Минфина России от 04.12.2012 N ПЗ-10/2012 разъяснено, что обязательными к применению продолжают оставаться формы документов, используемых в качестве первичных учетных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов (кроме Закона N 402-ФЗ). Это значит, что если использование унифицированной формы предусмотрено, например, ЦБ РФ (кассовые документы), Уставом автомобильного транспорта и городского наземного электрического транспорта и постановлением Правительства РФ (транспортная накладная) и т.п., то их использование по-прежнему обязательно.

Это значит, что если использование унифицированной формы предусмотрено, например, ЦБ РФ (кассовые документы), Уставом автомобильного транспорта и городского наземного электрического транспорта и постановлением Правительства РФ (транспортная накладная) и т.п., то их использование по-прежнему обязательно.

В письме Минфина России от 25.08.2014 N 03-11-11/42288 разъяснено, что при перечислении денежных средств на личные банковские карты сотрудников для оплаты хозяйственных нужд (товаров, материалов), в нормативном акте, определяющем учетную политику организации, следует предусмотреть положения, определяющие порядок расчетов с подотчетными лицами. Кроме того, в платежном поручении следует указать, что перечисленные средства являются подотчетными, при этом организации необходимо получить от сотрудника письменное заявление о перечислении подотчетных сумм на его личную банковскую карту с указанием реквизитов, а сотруднику к авансовому отчету необходимо приложить документы, подтверждающие оплату банковской картой.

Таким образом, во избежание переквалификации в доходы подотчетных сумм, перечисленных на карты работников, при использовании безналичного метода выдачи подотчетных средств рекомендуется:

— издать приказ руководителя, предусматривающий возможность безналичных расчетов с подотчетными лицами;

— внести соответствующие положения в учетную политику;

— утвердить перечень сотрудников, на карты которых будут перечисляться подотчетные средства;

— получить письменные согласия сотрудников на расчеты по подотчетным суммам с использованием их банковских карт.

Работник, получивший подотчетные средства, обязан составить авансовый отчет (за основу может быть принята форма N АО-1, утвержденная постановлением Госкомстата России от 01.08.2001 N 55). Для документального подтверждения понесенных расходов к авансовым отчетам должны быть приложены документы об оплате пластиковыми картами товаров, работ, услуг («слипы»), приобретенных для нужд организации.

Налогообложение

НДФЛ

Выданные работнику из кассы под отчет денежные средства не могут быть признаны полученным работником доходом, включаемым в налоговую базу по НДФЛ, а также произведенной по трудовому договору выплатой работнику, которая включается в объект налогообложения страховыми взносами (см. постановление Президиума ВАС РФ от 03.02.2009 N 11714/08). Следовательно, они не подлежат обложению НДФЛ и страховыми взносами.

Однако при рассмотрении дел о невозврате подотчетных сумм (об отсутствии отчетов об их расходовании), суды должны исходисть из фактических обстоятельств в каждой конкретной ситуации. Так, в постановлении Президиума ВАС РФ от 05.03.2013 N 14376/12 суд отказал в отмене решения налогового органа о начислении НДФЛ и пеней по нему, поскольку лица, получившие наличные деньги под отчет, обязаны предъявить в бухгалтерию организации отчет об израсходованных суммах, но документы, подтверждающие, что денежные средства были израсходованы на уставные цели, предоставлены не были.

Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 25 августа 2014 г. N 03-11-11/42288

Вопрос: Организация применяет УСНО.

1. Можно ли в подотчет на хозяйственные нужды (для оплаты товара, материалов) подотчетные суммы переводить на банковскую карту работника?

2. И какие документы у работника должны быть на руках, при случае вопроса о НДФЛ со стороны налоговой службы, для подтверждения, что подотчетные деньги, поступившие на банковскую карту, не являются его доходом.

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросу правомерности перечисления организацией, применяющей упрощенную систему налогообложения, сотрудникам подотчетных сумм на их личные банковские карты и сообщает следующее.

Обращение банковских карт в Российской Федерации регулируется Положением об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт, утвержденным Банком России от 24. 12.2004 N 266-П.

12.2004 N 266-П.

Согласно данному Положению физическое лицо вправе осуществлять по банковскому счету физического лица с использованием банковской карты операции в валюте Российской Федерации, в отношении которых законодательством Российской Федерации не установлен запрет (ограничение) на их совершение.

Министерство финансов Российской Федерации и Федеральное казначейство в целях минимизации наличного денежного обращения, а также принимая во внимание нецелесообразность выдачи карт организации каждому сотруднику, направляемому в командировку, и специфику осуществления расходов, связанных с компенсацией сотрудникам документально подтвержденных расходов, считают возможным перечисление средств на банковские счета физических лиц — сотрудников организаций в целях осуществления ими с использованием карт физических лиц, выданных в рамках «зарплатных» проектов, оплаты командировочных расходов и компенсации сотрудникам документально подтвержденных расходов (письмо Минфина России N 02-03-10/37209 и Федерального казначейства N 42-7. 4-05/5.2-554 от 10.09.2013).

4-05/5.2-554 от 10.09.2013).

Учитывая положения статьи 8 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете», при перечислении денежных средств на личные банковские карты сотрудников для оплаты хозяйственных нужд (товаров, материалов), в нормативном акте, определяющем учетную политику организации, следует предусмотреть положения, определяющие порядок расчетов с подотчетными лицами.

Кроме того, в платежном поручении следует указать, что перечисленные средства являются подотчетными, при этом организации необходимо получить от сотрудника письменное заявление о перечислении подотчетных сумм на его личную банковскую карту с указанием реквизитов, а сотруднику к авансовому отчету необходимо приложить документы, подтверждающие оплату банковской картой.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

|

Заместитель директора департамента

|

Р.А. Саакян

|

Письмо Минфина России и Федерального казначейства от 10 сентября 2013 г. NN 02-03-10/37209, 42-7.4-05/5.2-554

Министерство финансов Российской Федерации и Федеральное казначейство в связи с поступающими обращениями организаций, лицевые счета которым открыты в территориальных органах Федерального казначейства или финансовых органах субъектов Российской Федерации (муниципальных образований) (далее — организации) о правомерности перечисления денежных средств, выдаваемых под отчет, на банковские счета сотрудников организаций в целях осуществления ими с использованием банковских карт оплаты расходов, связанных с деятельностью организации, а также компенсации сотрудникам документально подтвержденных расходов, сообщают.

Положением об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт, утвержденным Банком России от 24.12.2004 N 266-П (далее — Положение N 266-П), установлен перечень операций, которые могут совершаться по банковским счетам юридических и физических лиц, открытым на основании договоров банковского счета, предусматривающих совершение операций с использованием банковских карт.

Согласно Положению N 266-П юридическое лицо через уполномоченных им физических лиц может осуществлять по банковскому счету юридического лица с использованием банковских карт операции, связанные с деятельностью юридического лица, в том числе оплату расходов по поставке товаров, выполнению работ, оказанию услуг, оплату командировочных расходов, а также компенсацию сотрудникам документально подтвержденных расходов.

При этом Правилами обеспечения наличными деньгами организаций, лицевые счета которым открыты в территориальных органах Федерального казначейства, утвержденных приказом Министерства финансов Российской Федерации от 31. 12.2010 N 199н (далее — Правила N 199н), установлен порядок выдачи сотрудникам организаций, лицевые счета которым открыты в территориальных органах Федерального казначейства, расчетных (дебетовых) карт (далее — карты организации) для оплаты расходов, связанных с деятельностью этих организаций, со счетов, открытых территориальным органам Федерального казначейства в кредитных организациях на балансовом счете N 40116 «Средства для выплаты наличных денег и осуществления расчетов по отдельным операциям» (далее — счет N 40116), Положения Правил N 199н в соответствии с письмом Министерства финансов Российской Федерации от 10.09.2012 N 02-03-10/3604 применяются также в отношении организаций, лицевые счета которым открыты в финансовых органах субъектов Российской Федерации (муниципальных образований).

12.2010 N 199н (далее — Правила N 199н), установлен порядок выдачи сотрудникам организаций, лицевые счета которым открыты в территориальных органах Федерального казначейства, расчетных (дебетовых) карт (далее — карты организации) для оплаты расходов, связанных с деятельностью этих организаций, со счетов, открытых территориальным органам Федерального казначейства в кредитных организациях на балансовом счете N 40116 «Средства для выплаты наличных денег и осуществления расчетов по отдельным операциям» (далее — счет N 40116), Положения Правил N 199н в соответствии с письмом Министерства финансов Российской Федерации от 10.09.2012 N 02-03-10/3604 применяются также в отношении организаций, лицевые счета которым открыты в финансовых органах субъектов Российской Федерации (муниципальных образований).

Учитывая положения Правил N 199н и Положения 266-П, по мнению Министерства финансов Российской Федерации и Федерального казначейства, денежные средства, выдаваемые организациями под отчет своим сотрудникам в целях осуществления операций, связанных с оплатой расходов организации по поставкам товаров, выполнению работ, оказанию услуг, командировочными расходами, а также компенсацией сотрудникам документально подтвержденных расходов, подлежат перечислению на счета N 40116 для осуществления указанных операций в соответствии с Правилами N 199н.

Вместе с тем, исходя из положений Правил N 199н, при осуществлении организациями оплаты денежных обязательств, связанных с командировочными расходами либо компенсацией сотрудникам документально подтвержденных расходов с использованием карт организации, возникает необходимость в обеспечении указанными картами каждого сотрудника организации, направляемого в командировку, а для компенсации сотрудникам документально подтвержденных расходов — в получении наличных денег с использованием карты организации с последующей выдачей наличных денег сотруднику из кассы организации.

При этом согласно Положению N 266-П физическое лицо вправе осуществлять по банковскому счету физического лица с использованием банковской карты (далее — карта физического лица) операции в валюте Российской Федерации, в отношении которых законодательством Российской Федерации не установлен запрет (ограничение) на их совершение.

Учитывая изложенное, в целях минимизации наличного денежного обращения, а также принимая во внимание нецелесообразность выдачи карт организации каждому сотруднику, направляемому в командировку, и специфику осуществления расходов, связанных с компенсацией сотрудникам документально подтвержденных расходов, Министерство финансов Российской Федерации и Федеральное казначейство считают возможным перечисление средств на банковские счета физических лиц — сотрудников организаций в целях осуществления ими с использованием карт физических лиц, выданных в рамках «зарплатных» проектов, оплаты командировочных расходов и компенсации сотрудникам документально подтвержденных расходов.

При этом, учитывая положения статьи 8 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете», в нормативном акте, определяющем учетную политику организации, по мнению Министерства финансов Российской Федерации и Федерального казначейства, должны быть предусмотрены положения, определяющие порядок расчетов с подотчетными лицами.

Министерство финансов Российской Федерации и. Федеральное казначейство просят финансовые органы субъектов Российской Федерации довести настоящее письмо до финансовых органов муниципальных образований, входящих в состав субъектов Российской Федерации.

|

Заместитель министра финансов

|

A.M. Лавров

|

|

Руководитель

|

Р.

|

Расчеты в у.е. и особенности налогообложения

Практика заключения договоров в условных единицах (далее – у.е.) при расчетах за товары, работы, услуги в рублях широко распространена во многих сферах и ни для кого уже не является новинкой. Но, несмотря на привычность таких операций, некоторые моменты при расчетах в у.е. до сих пор вызывают головную боль у бухгалтера.

Так, для целей налогообложения НДС стоит рассмотреть особенности учета, когда цена договора устанавливается в иностранной валюте или условных единицах, а оплата производится в рублях по курсу Центрального Банка РФ на дату платежа, а не на дату отгрузки либо цена определяется по согласованному сторонами курсу, а не по курсу Центрального Банка РФ.

Несмотря на то, что с 1 января 2015 года из Налогового кодекса исчезло понятие «суммовых разниц» для целей налогообложения прибыли, что было призвано сблизить бухгалтерский и налоговый учет и упростить работу бухгалтера, не стоит забывать об особенностях учета курсовых разницах при отражении операций в у. е.

е.

О расчётах в у.е.

Возможность предусмотреть в договоре с российским контрагентом стоимость товаров, (работ, услуг), выраженную в условных единицах, а не в официальной валюте РФ, представлена в п. 2 ст.317 ГК РФ, согласно которому денежное обязательство может подлежать оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах (экю, «специальных правах заимствования» и др.).

По общему правилу, сумма, подлежащая уплате в рублях, определяется по официальному курсу Центрального Банка РФ соответствующей валюты, к которой привязана условная единица на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон.

Согласно сложившейся в делопроизводстве практике договоры с обязательствами в у.е. обычно предусматривают следующие варианты оплаты товаров, работ, услуг:

1. Стоимость в у.е. подлежит оплате в рублях по курсу Центрального Банка РФ на дату оплаты;

2. Стоимость в у.е. подлежит оплате в рублях по курсу Центрального Банка РФ на дату отгрузки;

Стоимость в у.е. подлежит оплате в рублях по курсу Центрального Банка РФ на дату отгрузки;

3. Стоимость в у.е. подлежит оплате в рублях по согласованному сторонами курсу, предусмотренному в договоре.

Договором может быть предусмотрен любой курс для пересчета обязательств в рубли, порядок определения такого курса также определяется только волеизъявлением сторон по договору. Никто не может ограничивать свободу договора в данном отношении, что подтверждается выводами, сделанными в пп. 12, 13 Информационного письма Президиума ВАС РФ от 04.11.2002 № 70.

Однако при свободном определении курса и порядке расчетов сторонам не следует забывать о требованиях Налогового кодекса, предъявляемых к порядку налогообложения операций, выраженных в иностранной валюте и у.е. Особое внимание стоит обратить на операции в у.е. и порядок расчетов при определении налоговой базы по НДС.

Расчёты в у.е. и НДС

Согласно Правилам заполнения счета-фактуры, утвержденным Постановлением Правительства РФ от 26. 12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость», и разъяснениям Минфина России, приведенным в письме от 06.07.2012 № 03-07-15/70, счет-фактура, если он оплачивается в рублях, должен выставляться в рублях, независимо от того, в какой валюте (у.е.) установлена цена по договору.

12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость», и разъяснениям Минфина России, приведенным в письме от 06.07.2012 № 03-07-15/70, счет-фактура, если он оплачивается в рублях, должен выставляться в рублях, независимо от того, в какой валюте (у.е.) установлена цена по договору.

При этом для удобства расчетов в счет-фактуру можно ввести дополнительные показатели, добавив графы или строки со стоимостью товаров, работ, услуг в у.е. и курсом пересчета стоимости в рубли. Такие рекомендации даны в письмах Минфина России от 16.06.2014 № 03-07-09/28664, от 10.04.2013 № 03-07-09/11863.

Если ваша организация является участником электронного документооборота, вам не составит труда дополнить электронный счет-фактуру всеми необходимыми данными за счет «свободных полей». Новые форматы, утвержденные для счета-фактуры, универсального передаточного акта, содержат все необходимые реквизиты и отвечают требованиям, установленным Постановлением Правительства РФ от 26. 12.2011 № 1137 и ст. 169 НК РФ.

12.2011 № 1137 и ст. 169 НК РФ.

Плюсом электронного взаимодействия с контрагентами является тот факт, что электронные форматы документов отличаются гибкостью в своем использовании за счет наличия в них свободных информационных полей, которые организация может заполнять по собственному усмотрению, что позволяет учитывать специфику оформляемого события.

Обмениваться электронными документами с контрагентами намного быстрее, чем бумажными, их удобно хранить, искать и представлять по требованию ФНС. Узнайте о преимуществах использования электронного документооборота для вашей компании

При определении налоговой базы по НДС на момент оплаты (частичной оплаты) товаров (работ, услуг) конкретного правила для пересчета курса условных единиц в рубли Налоговым кодексом не предусмотрено.

При получении аванса не так важен курс, который применялся сторонами для расчета стоимости товаров (работ, услуг), так как в соответствии с п. 4 ст. 164 НК РФ НДС в любом случае должен исчисляться с суммы фактически полученных денежных средств по расчетной ставке 18/118%.

4 ст. 164 НК РФ НДС в любом случае должен исчисляться с суммы фактически полученных денежных средств по расчетной ставке 18/118%.

Стоимость товара, работы, услуги, по которым была получена предоплата, в дальнейшем не пересчитывается для целей налогообложения НДС. Таким образом, расхождений между договорным курсом и курсом Центрального Банка РФ в дальнейшем не возникнет, если в поставке товаров (работ, услуг) имела место 100% предоплата. Необходимо отметить, что такая ситуация значительно облегчит труд бухгалтера, но на деле полная предоплата встречается не так часто, как нам хотелось бы.

А вот при определении налоговой базы по НДС на момент отгрузки ситуация выглядит иначе. Налоговым кодексом в п. 4 ст. 153 прямо предусмотрено, что если при реализации товаров (работ, услуг), обязательство об оплате которых предусмотрено в рублях в сумме, эквивалентной определенной сумме в иностранной валюте, или условных денежных единицах, моментом определения налоговой базы является день отгрузки (передачи) товаров (работ, услуг), при определении налоговой базы иностранная валюта или условные денежные единицы пересчитываются в рубли по курсу Центрального банка РФ на дату отгрузки (передачи) товаров (выполнения работ, оказания услуг).

Таким образом, Налоговый кодекс не предусматривает никакой вольности в порядке определения расчетов в у.е., в том числе применения согласованного сторонами курса, отличного от официального курса Центрального Банка РФ. О том, что порядок расчета НДС продавцом не зависит от курса иностранной валюты или условной единицы, установленной договором, свидетельствуют письма Минфина России от 21.02. 2012 № 03-07-11/51, от 06.07.2012 № 03-07-15/70.

При этом при последующей оплате товаров (работ, услуг) налоговая база по НДС не корректируется. Разницы в сумме налога, возникающие у налогоплательщика-продавца при последующей оплате товаров (работ, услуг), учитываются в составе внереализационных доходов в соответствии со ст. 250 НК РФ или в составе внереализационных расходов в соответствии со ст. 265 НК РФ.

Особенную сложность для бухгалтера представляют операции по реализации товаров (работ, услуг), стоимость которых выражена в у.е., а оплата установлена по согласованному, отличному от официального, курсу, при получении частичной предоплаты. Ведь при определении налоговой базы по НДС на день отгрузки товаров (выполнения работ, оказания услуг) в счет ранее поступившей частичной оплаты в рублях вышеуказанную норму п. 4 ст. 153 НК РФ следует применять только в отношении части стоимости товаров (работ, услуг), выраженной в иностранной валюте или в условных денежных единицах, не оплаченной покупателем на дату отгрузки товаров (работ, услуг).

Ведь при определении налоговой базы по НДС на день отгрузки товаров (выполнения работ, оказания услуг) в счет ранее поступившей частичной оплаты в рублях вышеуказанную норму п. 4 ст. 153 НК РФ следует применять только в отношении части стоимости товаров (работ, услуг), выраженной в иностранной валюте или в условных денежных единицах, не оплаченной покупателем на дату отгрузки товаров (работ, услуг).

Таким образом, часть стоимости товаров (работ, услуг), не оплаченная покупателем на дату отгрузки товаров (работ, услуг), должна пересчитываться в рубли по курсу Центрального Банка РФ на дату их отгрузки, а ранее поступившая частичная оплата в рублях пересчету не подлежит. Такое мнение выражено в письмах Минфина России от 23.12.2015 № 03-07-11/75467, от 22.06.2015 № 03-03-06/1/35865, ФНС России от 21.07.2015 № ЕД-4-3/12813.

Расчёты в у.е. и налог на прибыль

При применении метода начисления доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав (метод начисления). При этом выручка от реализации товаров признается в составе доходов от реализации, исходя из договорной стоимости на дату перехода права собственности на товары, работы, услуги от продавца к покупателю, что подтверждается положениями пп. 1 п. 1 ст. 248, п.п. 1 и 2 ст. 249, п. 3 ст. 271 НК РФ.

При этом выручка от реализации товаров признается в составе доходов от реализации, исходя из договорной стоимости на дату перехода права собственности на товары, работы, услуги от продавца к покупателю, что подтверждается положениями пп. 1 п. 1 ст. 248, п.п. 1 и 2 ст. 249, п. 3 ст. 271 НК РФ.

Соответственно, выручка от реализации должна быть переведена в рубли по тому курсу, который согласован сторонами в договоре, даже, если такой курс будет отличаться от официального курса, установленного Центральным Банком РФ на дату перехода права собственности на товары, работы, услуги.

До 2015 года в налоговом учете существовало два вида разниц, порядок определения которых несколько отличался друг от друга, так:

— курсовые разницы возникали при расчетах в иностранной валюте, как правило, с иностранными контрагентами;

— суммовые разницы возникали при расчетах с российскими контрагентами, когда оплата производилась в рублях, а сумма платежа приравнивалась к сумме, выраженной в валюте или условных единицах.

Начиная с 1 января 2015 года из 25 главы НК РФ исчезло понятие «суммовые разницы», что сблизило бухгалтерский и налоговый учет и несколько облегчило работу бухгалтера. Теперь все разницы, возникающие при расчетах как в валюте, так и в рублях с привязкой к некой условной единице, называются курсовыми.

При переходе на новый порядок учета таких операций были введены специальные положения, предусматривающие, что доходы (расходы) в виде суммовых разниц, возникших у налогоплательщика по сделкам, заключенным до 1 января 2015 г., должны учитываться в целях налогообложения прибыли в порядке, установленном до этой даты, т.е. по старому порядку.

Сложность тут вызывает понятие «сделка», которое дано нам в переходных положениях. Не до конца внес ясность и Минфин России, когда в своих многочисленных письмах (от 14.05.2015 № 03-03-10/27647, от 18.05.2015 № 03-03-06/1/28283, от 19.05.2015 № 03-03-06/2/28746, 03-03-06/1/28749, от 21.05.2015 № 03-03-06/1/29152, от 25.05.2015 № 03-03-06/1/29921, от 28. 05.2015 № 03-03-06/1/30847) отметил, что в соответствии со ст. 153 ГК РФ под сделками признаются действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей.

05.2015 № 03-03-06/1/30847) отметил, что в соответствии со ст. 153 ГК РФ под сделками признаются действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей.

Таким образом, с точки зрения гражданско-правовых отношений сделкой является как заключение соглашения (у поставщика возникает обязательство по поставке товара, а у покупателя – право требовать его поставки), так и отгрузка (у поставщика появляется право требовать оплаты товара, а у покупателя – обязанность его оплаты).

Если ваша организация заключила договор или отгрузила товар (выполнила работу, оказала услугу) до 1 января 2015 года, то разницы, возникшие по таким операциям, стоит учитывать по старому порядку в виде суммовых разниц.

При заключении договора и/или отгрузке после 1 января 2015 года возникшие разницы уже будут признаваться курсовыми. При этом для целей бухгалтерского и налогового учета курсовые разницы рассчитываются одинаково и порядок их расчёта нам уже давно известен. На конец месяца и при прекращении обязательства положительные курсовые разницы включаются в соответствии с п. 11 ст. 250 НК РФ в состав внереализационных доходов; отрицательные курсовые разницы – в соответствии с подп. 5 п. 1 ст. 265 НК РФ во внереализационные расходы.

На конец месяца и при прекращении обязательства положительные курсовые разницы включаются в соответствии с п. 11 ст. 250 НК РФ в состав внереализационных доходов; отрицательные курсовые разницы – в соответствии с подп. 5 п. 1 ст. 265 НК РФ во внереализационные расходы.

Получить консультацию

Имя

Просьба заполнить имя, чтобы консультант знал как к вам обращаться

Номер телефона

Заполните поле телефон, чтобы консультант вам перезвонил

Я согласен на обработку персональных данных

Нажимая на кнопку, я выражаю свое согласие с обработкой персональных данных ООО «Такском»

налоговая отчетность

Отправить

Запинить

Твитнуть

Поделиться

Валютная переоценка кредиторской и дебиторской задолженности — Финансы | Динамика 365

Обратная связь

Редактировать

Твиттер

Фейсбук

Эл. адрес

адрес

- Статья

- 5 минут на чтение

Колебания обменных курсов приводят к тому, что теоретическая стоимость (балансовая стоимость) открытых сделок в иностранной валюте со временем меняется. В этой статье содержится информация о процессе переоценки иностранной валюты, который вы запускаете для обновления стоимости открытых проводок в расчетах с поставщиками и расчетах с клиентами.