Содержание

Балтийский банк на проспекте Маршала Жукова — отзывы, фото, адрес отделения и телефон — Банки — Санкт-Петербург

+7 (800) 100-55-…

— показать

/

1 отзыв

Закроется через 1 ч. 36 мин.

Вы владелец?

- Описание

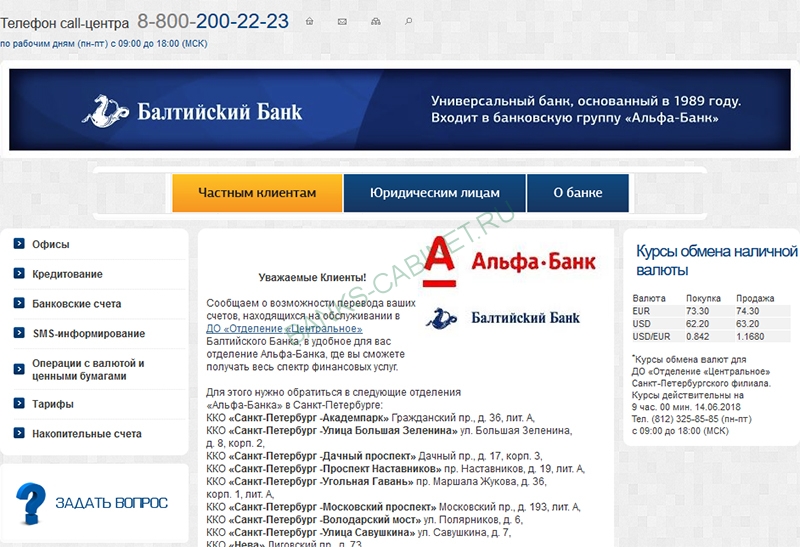

ОАО «Балтийский Банк» на протяжении многих лет предлагает своим клиентам широкий перечень финансовых услуг. Учреждён банк в 1989 году в городе на реке Нева. Сегодня является одним из крупных российских банков. В филиалах и отделениях осуществляют свою деятельность высококвалифицированные специалисты. Одно из отделений банка находится в 5 минутах ходьбы от станции метро «Проспект Ветеранов».

Телефон

+7 (800) 100-55-…

— показать

+7 (812) 325-85-…

— показать

+7 (812) 323-44-…

— показать

+7 (812) 320-22-. ..

..

— показать

Сообщите, что нашли номер на Зуне — компании работают лучше, если знают, что вы можете повлиять на их рейтинг

Дозвонились?

— Нет: неправильный номер / не ответили

— Да, все хорошо

Спасибо!

до м. Проспект Ветеранов — 2 км

Проложить маршрут

На машине, пешком или на общественном транспорте… — показать как добраться

- Время работы

Пн-пт: 10:00—20:00; сб: 11:00—18:00

прием юридических лиц: пн-пт 10:00-16:00, перерыв: 13:00-14:00

- Компания в сети

alfabank.ru

- Вы владелец?

- Получить доступ

- Получить виджет

- Сообщить об ошибке

4 фотографии

Балтийский банк на проспекте Маршала Жукова

Все отзывы подряд 1

Сортировать:

по дате

по оценке

по популярности

С фото

Специалисты Балтийский банк на проспекте Маршала Жукова

Работаете здесь или знаете кто здесь работает? Добавьте специалиста, и он появится здесь, а еще в каталоге специалистов. Подробнее о преимуществах размещения

Подробнее о преимуществах размещения

Хотите получать в 7 раз больше клиентов?

Воспользуйтесь премиальным размещением на Zoon и получите клиентов, которые сейчас уходят к вашим конкурентам.

Хочу

Часто задаваемые вопросы

о организации Балтийский банк

-

По какому адресу находится

Балтийский банк?

-

Какой номер телефона у компании Балтийский банк?

-

В каком режиме работает

Балтийский банк?

-

Какова оценка этого заведения на сайте ZOON?

Средняя оценка — 3,0 на основании 1 отзыва и 1 оценки

Рекомендуем также

Санкт-Петербург Банк Калининград — продукты и услуги банка, рейтинг банка, адрес головного офиса и официального сайта, интернет банк, ипотека, кредиты, вклады | Калининград

ГК «Телебалт»

ул. Камская, 62, Калининград, Калининградская обл., Россия, 236005

Камская, 62, Калининград, Калининградская обл., Россия, 236005

круглосуточно

ДО «Балтийский Бизнес-Центр»

Московский пр., 40, Калининград, Калининградская обл., Россия, 236006

внесение наличных

в будни: 05:30 — 23:30;

в субботу: 05:30 — 23:30;

в воскресенье: 05:30 — 23:30;

ДО «Берлин»

ул. Гайдара, 122, Калининград, Калининградская обл., Россия, 236029

внесение наличных

круглосуточно

ДО «Лондон»

Театральная ул., 30, Калининград, Калининградская обл., Россия

внесение наличных

круглосуточно

Завод ЖБИ-1

Заводская ул., 11, Прибрежный, Калининградская обл., Россия, 236020

круглосуточно

МП «Калининградтеплосеть»

ул. Нарвская, 58, лит.В, Калининград, Калининградская обл., Россия, 236029

в будни: 7:00 — 20:00;в субботу: 7:00 — 20:00;в воскресенье: 7:00 — 20:00;

ООО «ТД «Строитель»

Московский пр., 186, Калининград, Калининградская обл., Россия, 236006

в будни: 8:00 — 20:00;в субботу: 8:00 — 20:00;в воскресенье: 8:00 — 20:00;

ООО «Юни Гейминг Компани»

пос. Куликово, игорная зона, комплекс «Янтарный», Калининградская обл., Россия, 238590

Куликово, игорная зона, комплекс «Янтарный», Калининградская обл., Россия, 238590

круглосуточно

Полнофукциональный дополнительный офис «Центральный»

Зарайская ул., 17А, Калининград, Калининградская обл., Россия, 236006

внесение наличных

круглосуточно

Судоремонтное предприятие «Преголь»

ул. Портовая, 86, Калининград, Калининградская обл., Россия, 236005

круглосуточно

ТД «Строитель»

ул. Юрия Гагарина, 239, Калининград, Калининградская обл., Россия, 236038

внесение наличных

в будни: 8:00 — 20:00;в субботу: 8:00 — 20:00;в воскресенье: 8:00 — 20:00;

ТК «Балтламинат»

Советский пр., 125, Калининград, Калининградская обл., Россия, 236023

в будни: 10:00 — 20:00;в субботу: 10:00 — 20:00;в воскресенье: 10:00 — 20:00;

ТЦ «Акрополь»

ул. Профессора Баранова, 34, Калининград, Калининградская обл., Россия, 236029

внесение наличных

в будни: 10:00 — 21:00;в субботу: 10:00 — 21:00;в воскресенье: 10:00 — 21:00;

ТЦ «Артиллерийский»

Артиллерийская улица, 22, Калининград, Калининградская область, Россия, 236038

в будни: 08:00 — 21:00;в субботу: 08:00 — 21:00;в воскресенье: 08:00 — 21:00;

ТЦ «Виктория»

ул. Горького, 104, Калининград, Калининградская обл., Россия, 236029

Горького, 104, Калининград, Калининградская обл., Россия, 236029

в будни: 08:00 — 20:00;в субботу: 08:00 — 20:00;в воскресенье: 08:00 — 20:00;

ТЦ «Европа»

Театральная улица, 30, Калининград, Калининградская область, Россия, 236022

круглосуточно

ТЦ «Емельянова»

ул. Энергетиков, 35, Калининград, Калининградская обл., Россия, 236034

в будни: 8:00 — 21:00;в субботу: 8:00 — 21:00;в воскресенье: 8:00 — 21:00;

ТЦ «Калининград-плаза»

Ленинский пр., 30, Калининград, Калининградская обл., Россия, 236006

круглосуточно

ТЦ «Маяк»

Театральная ул., 21, Калининград, Калининградская обл., Россия, 236006

в будни: 08:00 — 22:00;в субботу: 08:00 — 22:00;в воскресенье: 08:00 — 22:00;

ТЦ «Мегаполис»

пр. Мира, 142, Калининград, Калининградская обл., Россия, 236010

круглосуточно

ТЦ «Радуга»

Калининградская ул., 5, Черняховск, Калининградская обл., Россия, 238150

в будни: 10:00 — 20:00;в субботу: 10:00 — 20:00;в воскресенье: 10:00 — 20:00;

ТЦ «Сосед»

ул. Нарвская, 46, Калининград, Калининградская обл., Россия, 236022

Нарвская, 46, Калининград, Калининградская обл., Россия, 236022

внесение наличных

в будни: 07:00 — 23:00;в субботу: 07:00 — 23:00;в воскресенье: 07:00 — 23:00;

Филиал «Европейский»

ул. Кутузова, 39, Калининград, Калининградская обл., Россия, 236010

внесение наличных

круглосуточно

Филиал «Европейский»

ул. Кутузова, 39, Калининград, Калининградская обл., Россия, 236010

внесение наличных, выдача валюты

круглосуточно

магазин «SPAR»

ул. А. Невского, 137 б, Калининград, Калининградская обл., Россия, 236008

в будни: 08:00 — 00:00;в субботу: 08:00 — 00:00;в воскресенье: 08:00 — 00:00;

магазин «SPAR»

ул. Горького, 13в, Светлый, Калининградская обл., Россия, 238340

в будни: 8:00 — 00:00;в субботу: 8:00 — 00:00;в воскресенье: 8:00 — 00:00;

магазин «Spar»

ул. Олега Кошевого, 37 а, Калининград, Калининградская обл., Россия, 236011

внесение наличных

в будни: 8:00 — 00:00;в субботу: 8:00 — 00:00;в воскресенье: 8:00 — 00:00;

магазин «Бауцентр»

ул. Дзержинского, 35, Калининград, Калининградская обл., Россия, 236004

Дзержинского, 35, Калининград, Калининградская обл., Россия, 236004

в будни: 08:00 — 22:00;в субботу: 08:00 — 22:00;в воскресенье: 08:00 — 22:00;

магазин «Бауцентр»

ул. Согласия, 2, Калининград, Калининградская обл., Россия, 236029

в будни: 08:00 — 22:00;в субботу: 08:00 — 22:00;в воскресенье: 08:00 — 22:00;

магазин «Брусничка»

ул. Аксакова, 133, Калининград, Калининградская обл., Россия, 238311

внесение наличных

в будни: 8:00 — 23:00;в субботу: 8:00 — 23:00;в воскресенье: 8:00 — 23:00;

магазин «Мегаполис»

2-й Победы пер., 34, Черняховск, Калининградская обл., Россия, 238152

круглосуточно

магазин «Мир Ткани»

ул. 9 Апреля, 50а, Калининград, Калининградская обл., Россия, 236035

в будни: 10:00 — 20:00;в субботу: 10:00 — 20:00;в воскресенье: 10:00 — 20:00;

магазин «Семья»

ул. Автомобильная, 22, Калининград, Калининградская обл., Россия

внесение наличных

в будни: 07:00 — 01:00;в субботу: 07:00 — 01:00;в воскресенье: 07:00 — 01:00;

отель «Альт-Плац»

ул. Ленина, 15, Светлогорск, Калининградская обл., Россия, 238560

Ленина, 15, Светлогорск, Калининградская обл., Россия, 238560

в будни: 09:00 — 21:00;в субботу: 09:00 — 21:00;в воскресенье: 09:00 — 21:00;

отель «Самбия»

ул. Володарского, 20, Зеленоградск, Калининградская обл., Россия, 238326

круглосуточно

офис «Балтийской Металлургической Компании»

ул. Дзержинского, 168, Калининград, Калининградская обл., Россия, 236034

в будни: 08:30 — 18:00;в субботу: 09:00 — 15:00;в воскресенье: выходной;

салон «Мода-Центр»

Ленинский пр., 52, Калининград, Калининградская обл., Россия, 236039

круглосуточно

универсам «Семья»

пр. Ленина, 65, Балтийск, Калининградская обл., Россия, 238520

в будни: 07:00 — 23:00;в субботу: 07:00 — 23:00;в воскресенье: 07:00 — 23:00;

Внутренняя-внешняя динамика интернационализации балтийских банков

Чтобы прочитать этот контент, выберите один из следующих вариантов:

Тыну Роолахт

(Факультет экономики и делового администрирования, Тартуский университет, Тарту, Эстония)

Урмас Варблане

(Факультет экономики и делового администрирования, Тартуский университет, Тарту, Эстония)

Балтийский журнал менеджмента

«> ISSN :

1746-5265

Дата публикации статьи: 15 мая 2009 г.

Загрузки

1213

Аннотация

Назначение

–

Цель данной статьи – показать, как внутренняя и внешняя динамика интернационализации балтийских банков привела к более активному включению в скандинавские банковские группы и впоследствии к уменьшению автономии.

Дизайн/методология/подход

–

В статье представлены два тематических исследования, которые характеризуют эволюцию международных внутренних и внешних связей в двух основных балтийских банковских группах – Hansabank Group и Skandinaviska Enskilda Banken (SEB) Group.

Находки

–

Приобретения шведскими банками в 1998 году по-разному повлияли на интернационализацию двух ведущих балтийских банковских групп. Внутренние-внешние связи в случае Hansabank Group означали, что они получили большую автономию в контроле за деятельностью Swedbank в странах Балтии. В случае Eesti Ühispank, Latvijas Unibanka и Vilniaus Bankas внутренние-внешние связи означали, что они потеряли автономию в отношении дальнейшей экспансии в другие страны Балтии и в конечном итоге были преобразованы в балтийские дочерние компании SEB. Эти различия в стратегиях между шведскими банками можно объяснить предысторией компаний (особенно их предыдущим опытом интернационализации). Однако последние события указывают на растущее сходство между двумя группами в результате присоединения Hansabank к группе Swedbank.

Ограничения/последствия исследования

–

Тематическое исследование по своей природе ограничивает возможность делать обобщения в отношении других сервисных компаний.

Практические последствия

–

Эти результаты указывают на внутреннюю модель развития международных сервисных компаний. Руководители аналогичных компаний могут использовать эту модель развития для прогнозирования динамики стратегий выхода на рынок.

Оригинальность/ценность

–

В документе представлена оригинальная схема распределения опыта в контексте внутренней и внешней интернационализации и описывается динамичный характер стратегических отношений между иностранным владельцем и его дочерней компанией.

Ключевые слова

- Международный бизнес

- Банковское дело

- Страны Балтии

Цитата

Рулат, Т. и Варблейн, У. (2009), «Внутренняя и внешняя динамика интернационализации балтийских банков», Балтийский журнал менеджмента , Vol. 4 № 2, стр. 221-242. https://doi.org/10.1108/17465260910958827

и Варблейн, У. (2009), «Внутренняя и внешняя динамика интернационализации балтийских банков», Балтийский журнал менеджмента , Vol. 4 № 2, стр. 221-242. https://doi.org/10.1108/17465260910958827

Издатель

:

Изумруд Групп Паблишинг Лимитед

Авторское право © 2009, Изумруд Групп Паблишинг Лимитед

Статьи по теме

die-bank.de : Archiv_Singleview

Реальный экономический рост в странах Балтии за последние три года составил от четырех до шести процентов, что намного выше, чем в других странах региона. Эта тенденция является результатом радикального изменения политической и экономической системы, которое было вызвано в 1989 году разрывом с централизованной плановой экономикой бывшего Советского Союза. Широкие реформы привели сначала к резкому падению уровня жизни; объем производства и доход на душу населения временно снизились двузначными темпами, так что прежний статус-кво (1989) до сих пор не пойман [1]. Совсем недавно финансовый кризис в России в 1998-1999 годах снова задержал экономику стран Балтии на пути роста.

Совсем недавно финансовый кризис в России в 1998-1999 годах снова задержал экономику стран Балтии на пути роста.

Однако последние несколько лет показывают, что курс реформ, проводимый Эстонией, Латвией и Литвой, оживил эти страны Балтии. Об этом свидетельствует не только их экономический рост выше среднего в этот период. Их успешная интеграция в регион Балтийского моря, а также в мировую торговлю в целом является признаком повышения их международной конкурентоспособности. Например, их доля экспорта как в региональной торговле, так и в мировой торговле увеличилась более чем в восемь раз с начала XIX века.90-е. Это особенно важно, поскольку Эстония, Латвия и Литва являются небольшими экономиками с общей численностью населения менее 7,5 миллионов человек. С середины 1990-х годов доход на душу населения рос и неуклонно приближался к уровню государств-членов ЕС.

На пути к ЕС

Основной движущей силой успешного проведения реформ рыночной экономики в странах Балтии является предполагаемое членство в Европейском Союзе. В период с 1998 по 2000 год Эстония, Латвия и Литва начали переговоры с Европейской комиссией о своем вступлении в ЕС. В своих регулярных отчетах о прогрессе, достигнутом на пути к вступлению, последний раз в октябре 2002 года, Комиссия описывала эти три балтийские страны как способные противостоять конкурентному давлению и рыночным силам в ЕС. Все 31 раздел acquis communautaire были закрыты в декабре 2002 г.

В период с 1998 по 2000 год Эстония, Латвия и Литва начали переговоры с Европейской комиссией о своем вступлении в ЕС. В своих регулярных отчетах о прогрессе, достигнутом на пути к вступлению, последний раз в октябре 2002 года, Комиссия описывала эти три балтийские страны как способные противостоять конкурентному давлению и рыночным силам в ЕС. Все 31 раздел acquis communautaire были закрыты в декабре 2002 г.

На этом основании Эстония, Латвия и Литва, а также семь других восточноевропейских стран первой волны подписали договоры о присоединении на саммите в Афинах в апреле 2003 года. Они должны вступить в ЕС 1 мая 2004 года. Референдумы при вступлении проложили путь к этому. Подавляющее большинство в 89,9% литовцев проголосовали в мае этого года за вступление в ЕС, а эстонцы и латыши также проголосовали за членство в ЕС в сентябре.

Параллели в реформировании банковской системы

Реформа финансового сектора была центральным элементом перехода от централизованно планируемой экономики к рыночной экономике и в то же время сыграла важную роль в соблюдении acquis communautaire. Такая реформа больше всего поддерживается банковским сектором; это, как правило, верно, особенно для развивающихся экономик, которые еще не имеют полноценных рынков капитала. Стабильные банковские системы являются катализатором частной инициативы и экономического роста. Они направляют сбережения в инвестиции и в то же время помогают создавать функционирующие ликвидные рынки капитала.

Такая реформа больше всего поддерживается банковским сектором; это, как правило, верно, особенно для развивающихся экономик, которые еще не имеют полноценных рынков капитала. Стабильные банковские системы являются катализатором частной инициативы и экономического роста. Они направляют сбережения в инвестиции и в то же время помогают создавать функционирующие ликвидные рынки капитала.

Независимые центральные банки и системы с фиксированным обменным курсом

Общие условия функционирования банковского сектора страны в значительной степени определяются ее системой центрального банка и валютными режимами. Следовательно, после восстановления политической независимости Эстония, Латвия и Литва приступили к реформированию своих банковских секторов путем создания независимых центральных банков и реорганизации своих валютных режимов. Например, в начале 1990-х годов там были созданы независимые центральные банки как государственные учреждения. Это подготовило почву для перехода к двойной банковской системе, предусматривающей разделение центральных банков и коммерческих банков. Позже был принят закон о надзоре за банками и другими финансовыми учреждениями и защите депозитов.

Позже был принят закон о надзоре за банками и другими финансовыми учреждениями и защите депозитов.

Создание двойной банковской системы сопровождалось радикальной реформой национальных валютных режимов. Все три страны Балтии ввели системы фиксированного обменного курса. Новые эстонская и литовская валюты, эстонская крона и лит, первоначально были привязаны к немецкой марке и доллару соответственно в рамках валютного фонда. Сегодня обе валюты привязаны к евро. Латвийская валюта, лат, по-прежнему прочно привязана к специальным правам заимствования (СДР) МВФ. Однако после вступления Латвии в ЕС от этой системы также откажутся в пользу привязки к евро.

В своих последних отчетах о ходе работы ЕС отмечает, что три балтийские страны имеют прочную основу денежно-кредитной политики, что отражается, среди прочего, в низких темпах инфляции и общей макроэкономической стабильности. Оценивая прогресс, достигнутый в переходный период, Европейский банк реконструкции и развития (ЕБРР) также ставит Эстонии, Латвии и Литве особенно высокие оценки в области банковских реформ (1).

Приватизация, консолидация, интернационализация

Новые общие условия работы проложили путь ко второму шагу на пути к эффективной банковской системе: реконструкции, приватизации и консолидации национальных банковских рынков. Здесь тоже есть сходство между Эстонией, Латвией и Литвой. Например, общепризнано, что сильное присутствие иностранных банков (особенно из ЕС), сопровождающих и стимулирующих процесс приватизации и консолидации, уже привело к широкой интеграции их банковских рынков в рынок ЕС.

С 2001 года процентные ставки в трех странах Балтии были близки к уровням в ЕС. С 2002 года они были низкими. Разница между ними и трехмесячной ставкой денежного рынка Euribor в настоящее время составляет около _0,5 процентных пункта в Эстонии и один процентный пункт в Литве. Следует отметить, что ставки денежного рынка в Латвии и Литве фактически ниже Euribor. Благодаря достигнутой в банковском секторе стабильности и завоеванному в результате доверию клиентов депозиты очень резко выросли по сравнению с кредитами. В результате высокая ликвидность банковского сектора объясняет очень низкие уровни процентных ставок. Это также указывает на то, что появление прибыльных предприятий все еще отстает от тенденции в банковском секторе (2).

В результате высокая ликвидность банковского сектора объясняет очень низкие уровни процентных ставок. Это также указывает на то, что появление прибыльных предприятий все еще отстает от тенденции в банковском секторе (2).

Особенностью всех трех банковских систем является ведущая роль крупных скандинавских банков. Активное участие иностранных банков в значительной степени способствовало текущей стабильности и эффективности банковских рынков Эстонии, Латвии и Литвы. Например, более низкий спред между ставками по кредитам и ставками по депозитам во всех трех странах свидетельствует о повышении эффективности рынка и функционирующей конкуренции (3).

Наконец, банковские системы Эстонии, Латвии и Литвы также схожи в том, что они основаны на универсальной банковской концепции, принятой в западноевропейских странах. Интересным моментом в этой связи является то, что использование электронных банковских услуг в этих странах Балтии очень широко распространено. Например, в Эстонии, которая является пионером в области интернет-банкинга, 93% сделок осуществляются в электронном виде.

Банковские рынки с потенциалом роста

Несмотря на их большое значение в качестве финансовых посредников для зарождающейся рыночной экономики, банковские рынки в Эстонии, Латвии и Литве по-прежнему малы в макроэкономическом плане. Например, доля ВВП, приходящаяся на консолидированные общие активы всех отчитывающихся банков, на конец 2001 года составляла 72% в Эстонии, 77% в Латвии и всего 32% в Литве. Напротив, средний размер банковского сектора в государствах-членах ЕС в то же время превышал 265% ВВП. Уровень монетаризации, измеренный таким образом, указывает на все еще относительно скудное предложение банковских услуг в Эстонии, Латвии и Литве. Однако с окончанием финансового кризиса в России, сильно ударившего по экономике стран Балтии и, в частности, по банковскому сектору в 1998 этот показатель неуклонно улучшается.

Вдобавок ко всему, все еще относительно скудное предложение банковских услуг в этих странах Балтии указывает на сохраняющийся высокий потенциал роста банковского рынка. Следует также помнить, что рынки капитала во всех трех странах все еще находятся в зачаточном состоянии. Например, 27% в Эстонии, 22% в Литве и 9% в Латвии, доля ВВП, приходящаяся на рыночную капитализацию отечественных компаний, зарегистрированных на бирже, значительно ниже соответствующих показателей банковского сектора. Напротив, рыночная капитализация составляет около 80% в ЕС и около 130% в США.

Следует также помнить, что рынки капитала во всех трех странах все еще находятся в зачаточном состоянии. Например, 27% в Эстонии, 22% в Литве и 9% в Латвии, доля ВВП, приходящаяся на рыночную капитализацию отечественных компаний, зарегистрированных на бирже, значительно ниже соответствующих показателей банковского сектора. Напротив, рыночная капитализация составляет около 80% в ЕС и около 130% в США.

Несмотря на вышеупомянутое сходство в отдельных странах Балтии, процесс приватизации и консолидации по-прежнему продвинулся в разной степени в результате разной скорости реформ в каждом случае. Таким образом, текущие изменения и структуры банковского рынка в Эстонии, Латвии и Литве необходимо рассматривать отдельно.

Эстония – высокий уровень интернационализации в банковском секторе

Центральный банк Эстонии, Eesti Pank, сообщает, что между 1990 и 2002 55 банков закрылись или объединились с другими учреждениями. Последняя крупная консолидация, показанная статистикой, имела место в 1998 году на фоне девальвации рубля и российского банковского кризиса того лета. Российский кризис и спад на фондовом рынке вывели из бизнеса некоторые эстонские банки, которые инвестировали в Россию. На сегодняшний день в Эстонии действуют только семь банков.

Российский кризис и спад на фондовом рынке вывели из бизнеса некоторые эстонские банки, которые инвестировали в Россию. На сегодняшний день в Эстонии действуют только семь банков.

Доля иностранных банков в совокупном капитале банковского сектора, составляющая 87 процентов, чрезвычайно высока. Воздействие финансового кризиса в России на экономику Эстонии, вызвавшее ее сползание в рецессию, и сопутствующий банковский кризис подтолкнули крупные иностранные банки к выходу на эстонский банковский рынок. В результате доля общего капитала, приходящаяся на иностранные банки, подскочила еще на 56% с 1998. Доминирующее положение иностранных банков также отражается в их доле в совокупных активах банков; если измерять совокупные балансовые активы банков, то в 2002 году 98 процентов принадлежало банкам, в основном принадлежащим иностранцам.

Уровень концентрации банковского сектора Эстонии также очень высок, выше, чем в других странах Балтии. На долю пяти крупнейших банков приходится около 99% всех активов банковского сектора; 91 процент всех активов сосредоточен в руках трех крупнейших банков: HansaBank, Eesti Uhispank и Sampo Bank (4).

Основными участниками процесса консолидации были скандинавские банки, которые сегодня имеют наибольшее влияние на банковский сектор Эстонии. Например, два крупнейших эстонских учреждения контролируются шведскими банками: SwedBank является основным акционером HansaBank, а SEB полностью владеет Eesti Uhispank. Помимо иностранных долей в эстонских банках, восемь иностранных банков имеют представительства в Эстонии. К ним относятся HSH Nordbank, Norddeutsche Landesbank и Vereins_ und Westbank, а также шведские, финские и латвийские банки. В 2002 году к ним присоединились Международный банк Санкт-Петербурга и латвийский Akciju komercbanka ‘Baltikums’, так что сегодня в общей сложности восемь иностранных банков имеют представительства в Эстонии. Латвийский Parex Bank в этом году открыл филиал в Таллинне.

Основные направления деятельности эстонских банков

Банки Эстонии работают по классическим универсальным банковским направлениям с преобладанием операций с недвижимостью. В конце 2001 года на это направление деятельности приходилось около 41 процента непогашенных кредитов. Одним из крупных заемщиков является промышленность (16,2%). Помимо классического универсального банковского бизнеса, банки предлагают лизинговое и факторинговое финансирование, страхование жизни, операции с ценными бумагами и управление инвестиционными фондами через дочерние компании. HansaBank также осторожно расширяется в сторону России из Эстонии. Совместно с ЕБРР он, например, создал совместное предприятие Hansa Leasing Russia, которое специализируется на аренде железнодорожных вагонов для российских клиентов и обещает высокие темпы роста.

В конце 2001 года на это направление деятельности приходилось около 41 процента непогашенных кредитов. Одним из крупных заемщиков является промышленность (16,2%). Помимо классического универсального банковского бизнеса, банки предлагают лизинговое и факторинговое финансирование, страхование жизни, операции с ценными бумагами и управление инвестиционными фондами через дочерние компании. HansaBank также осторожно расширяется в сторону России из Эстонии. Совместно с ЕБРР он, например, создал совместное предприятие Hansa Leasing Russia, которое специализируется на аренде железнодорожных вагонов для российских клиентов и обещает высокие темпы роста.

Рентабельность эстонского банковского сектора резко улучшилась за последние несколько лет и в настоящее время является высокой по сравнению как с государствами-членами ЕС, так и с другими странами Балтии (3). Успех консолидации также снизил долю просроченных кредитов. Эстония набирает здесь лучшие баллы среди всех стран Балтии. Эффективность эстонских банков отражается, в частности, в том, как они оцениваются международными рейтинговыми агентствами. Moody’s, например, в прошлом году повысило рейтинг финансовой устойчивости HansaBank с C- до C, а рейтинг Uhispank’s с D+ до C-, тем самым признав хорошую позицию обоих банков по международным стандартам.

Moody’s, например, в прошлом году повысило рейтинг финансовой устойчивости HansaBank с C- до C, а рейтинг Uhispank’s с D+ до C-, тем самым признав хорошую позицию обоих банков по международным стандартам.

Латвия — курс на консолидацию

В Латвии концентрация в банковском секторе не достигла такого прогресса, как в Эстонии, хотя там также имел место обширный процесс консолидации. В начале 1993 года в Латвии была введена двойная банковская система. В конце 1993 г., благодаря в том числе очень щедрой лицензионной политике, насчитывался 61 банк. Год спустя страна пережила первый кризис консолидации. К концу 1995 года это привело к исчезновению одной трети всех банков. После российского финансового кризиса и трудностей, которые он принес латвийской банковской системе, количество банков сократилось до 23 в конце 19 века.99.

В Латвии финансовый кризис также в конечном счете проложил путь для крупномасштабных инвестиций шведских банков. На конец 2002 г. здесь были зарегистрированы 22 банка, 26 кредитных союзов и филиал Nordea Finland Bank Plc. Большинство коммерческих банков являются универсальными банками, базирующимися в Риге. Кроме того, Dresdner Bank и украинский Nadra Bank имеют представительства в Риге, а HSH Nordbank откроет представительство в латвийской столице в октябре.

Большинство коммерческих банков являются универсальными банками, базирующимися в Риге. Кроме того, Dresdner Bank и украинский Nadra Bank имеют представительства в Риге, а HSH Nordbank откроет представительство в латвийской столице в октябре.

Хотя Рига стала финансовым центром региона, иностранные банки имеют меньшее влияние, чем в Эстонии. В конце 2002 года 54% капитала банковского сектора принадлежало иностранцам. Среди крупнейших инвесторов были Швеция, Германия, Эстония и Финляндия. Таким образом, структура иностранной собственности в Латвии гораздо более диверсифицирована, чем в Эстонии. Однако, как и в Эстонии, крупнейшими инвесторами на латвийском банковском рынке являются SEB и Swedbank, которым принадлежат контрольные пакеты акций Latvijas Unibanka и Hansabanka.

Латвия – единственная балканская страна, в которой банковский сектор еще не полностью приватизирован. Правительство по-прежнему владеет пакетом акций Latvijas Krajbanka, единственного банка, который все еще находится в процессе приватизации. Однако в конце 2002 г. государству принадлежало лишь 7,3% капитала в банковском секторе. На пять крупнейших банков приходилось около 66% активов, а на три крупнейших банка — 53% (5).

Однако в конце 2002 г. государству принадлежало лишь 7,3% капитала в банковском секторе. На пять крупнейших банков приходилось около 66% активов, а на три крупнейших банка — 53% (5).

Основные направления деятельности латвийских банков

С точки зрения кредитования различных секторов экономики, кредитный портфель Латвии гораздо более сбалансирован, чем у ее северного соседа, Эстонии. Крупнейшим заемщиком в Латвии является сектор розничной торговли. По состоянию на конец 2002 года на его долю приходилось примерно 22 процента от общего объема кредитов, выданных отечественным предприятиям. На долю других финансовых посредников приходилось 17 процентов, за ними следовала обрабатывающая промышленность с более чем 16 процентами, при этом в обрабатывающей промышленности был зарегистрирован самый сильный рост в прошлом году. (+17,4%).

Несмотря на резкий всплеск кредитования, качество банковских активов неуклонно улучшалось. Доля просроченных кредитов, например, снизилась за последние три года с более чем 6 процентов до менее чем 3 процентов. Средний показатель достаточности капитала близок к 16% при обязательном показателе 10%. Moody’s присвоило Parex Bank рейтинг «D»? рейтинг финансовой устойчивости. Это относительно плохой рейтинг по сравнению с крупными эстонскими банками, и Moody’s объясняет это низким уровнем консолидации латвийского банковского сектора.

Средний показатель достаточности капитала близок к 16% при обязательном показателе 10%. Moody’s присвоило Parex Bank рейтинг «D»? рейтинг финансовой устойчивости. Это относительно плохой рейтинг по сравнению с крупными эстонскими банками, и Moody’s объясняет это низким уровнем консолидации латвийского банковского сектора.

Литва _ успешная приватизация

В конце 2002 года в Литве было зарегистрировано десять банков. Там же действуют четыре зарубежных филиала и два представительства. После приватизации банковского сектора, завершившейся в 2002 году, произошел всплеск иностранных инвестиций. Доля иностранцев в литовской банковской системе резко возросла с января 1996 г. по январь 2003 г. с 16% до 88%. Помимо доминирующих шведских банков, Norddeutsche Landesbank Girozentrale, например, установил присутствие в литовском банковском секторе, владея 93% акций Сельскохозяйственного банка Литвы, который был приватизирован в марте 2002 года. Крупнейшим инвестором снова стал SEB, которому принадлежит 99% акций Vilniaus Bankas, крупнейшего банка Литвы. Как и в Эстонии, уровень концентрации в литовском банковском секторе очень высок. Топ-5 банков владеют 92% всех активов, а три крупнейших банка — около 82% (6).

Как и в Эстонии, уровень концентрации в литовском банковском секторе очень высок. Топ-5 банков владеют 92% всех активов, а три крупнейших банка — около 82% (6).

Основные направления деятельности литовских банков

Литовские банки особенно активно кредитуют розничный сектор (29процентов) и обрабатывающей промышленности (26 процентов). Кредитование обрабатывающей промышленности также росло быстрее всего в прошлом году, за ним следуют финансовые услуги и сектор розничной торговли. В Литве также сокращается количество просроченных кредитов, хотя и гораздо медленнее, чем в соседних странах Балтии. Рентабельность банков также значительно ниже, чем в Эстонии и Латвии, хотя, как и в Эстонии и Латвии, участие иностранных финансовых учреждений и высокий уровень консолидации в банковском секторе должны улучшить ситуацию. Рейтинги Moody’s, сопоставимые на международном уровне, для литовских банков отсутствуют.

Outlook

Значительный прогресс, достигнутый на банковских рынках стран Балтии, стал решающим условием достигнутого на сегодняшний день сближения со странами-членами ЕС. Стабильность цен, низкие процентные ставки и продолжающийся экономический рост, а также все еще относительно небольшой размер банковского сектора обещают сохранение высокого потенциала роста для этих рынков. На фоне роста реальных доходов розничный бизнес должен приобретать все большее значение, особенно в связи с тем, что пенсионные системы Эстонии, Латвии и Литвы в значительной степени основаны на накоплении частного капитала. Кроме того, вступление в ЕС в следующем году должно сделать страны Балтии еще более привлекательными для иностранных инвесторов. Средства будут по-прежнему предоставляться в основном иностранными инвесторами и бизнесом. В то же время это должно побудить больше иностранных банков переместиться в Балтийский регион и дополнительно стимулировать конкуренцию на финансовых рынках.

Стабильность цен, низкие процентные ставки и продолжающийся экономический рост, а также все еще относительно небольшой размер банковского сектора обещают сохранение высокого потенциала роста для этих рынков. На фоне роста реальных доходов розничный бизнес должен приобретать все большее значение, особенно в связи с тем, что пенсионные системы Эстонии, Латвии и Литвы в значительной степени основаны на накоплении частного капитала. Кроме того, вступление в ЕС в следующем году должно сделать страны Балтии еще более привлекательными для иностранных инвесторов. Средства будут по-прежнему предоставляться в основном иностранными инвесторами и бизнесом. В то же время это должно побудить больше иностранных банков переместиться в Балтийский регион и дополнительно стимулировать конкуренцию на финансовых рынках.

Торстен Хильд — аналитик отдела экономики, отношений с инвесторами и коммуникаций в HSH Nordbank AG, Гамбург.

[1] См. ЕБРР, Отчет о переходном периоде за 2002 год, Сельское хозяйство и переходный период в сельских районах, Экономический переход в Центральной и Восточной Европе и СНГ, Приложение 3.