Россия снижает ключевую процентную ставку на 150 базисных пунктов в результате шокового движения

- Это пятое снижение ставки Центральным банком России в этом году после экстренного повышения с 9,5% до 20% в конце февраля после вторжения Москвы в Украина.

- В июне она снизила ставку на 150 базисных пунктов до 9,5% — уровня, на котором она была на момент начала вторжения.

Штаб-квартира Центрального банка России в Москве, Россия, в понедельник, 28 февраля 2022 г.

Bloomberg | Блумберг | Гетти Изображений

Центральный банк России в пятницу снизил ключевую процентную ставку более чем на 150 базисных пунктов, чем ожидалось, поскольку страна имеет дело с сильной валютой, замедлением инфляции и возможной рецессией.

Перемещение повышает ключевую ставку до 8% с 9,5%; Согласно опросу Reuters, аналитики ожидали снижения ставки на 50 базисных пунктов.

«Внешняя среда для российской экономики остается сложной и продолжает существенно ограничивать экономическую активность», — говорится в заявлении банка, отмечая при этом, что снижение деловой активности происходит медленнее, чем ожидалось в июне.

Это пятое снижение ставки Центральным банком России в этом году после экстренного повышения с 9,5% до 20% в конце февраля после вторжения Москвы в Украину.

В июне она снизила ставку на 150 базисных пунктов до 9,5% — уровня, на котором она была, когда началось вторжение.

смотреть сейчас

В пятничном заявлении ЦБ РФ говорится, что дальнейшее замедление инфляции было вызвано как «влиянием набора разовых факторов, так и пониженным потребительским спросом».

Годовая инфляция снизилась до 15,9% в июне с 17,1% в мае и в последний раз оценивалась на уровне 15,5% по состоянию на 15 июля. цель и «процессы экономической трансформации», поскольку она стремится перестроить свою экономику, чтобы приспособиться к долгосрочным и жестким экономическим санкциям со стороны западных держав.

ЦБ РФ заявил, что рассмотрит необходимость дальнейшего снижения ключевой ставки во второй половине 2022 года и прогнозирует снижение инфляции до 12-15% в этом году, а затем снижение до 5-7% в 2023 году и возвращение до 4% к 2024 г.

«Центральный банк явно не чувствовал необходимости замедлять темпы снижения ставок, учитывая ослабление инфляционных рисков и степень удара по экономической активности», — сказал Лиам Пич, старший экономист по развивающимся рынкам в Capital Economics.

«Тем не менее, мы думаем, что дальнейшие сокращения будут более постепенными в будущем. Ставка учетной ставки в России на 12 месяцев вперед с поправкой на инфляцию сейчас составляет менее 3%, что является ее средним значением за 2016-19 годы».

Пич предположил, что большие изменения в ставках теперь отражаются в зеркале заднего вида, и что сокращение на 100 базисных пунктов или ниже более вероятно в будущем.

«В целом, теперь мы ожидаем, что учетная ставка в конце этого года составит 7,00% (ранее 7,50%), а в 2023 году — 5,50%, что ниже, чем многие ожидают», — добавил он.

СМОТРЕТЬ ПРЯМУЮ ТРАНСЛЯЦИЮ В ПРИЛОЖЕНИИ

СМОТРЕТЬ ПРЯМУЮ ТРАНСЛЯЦИЮ В ПРИЛОЖЕНИИ

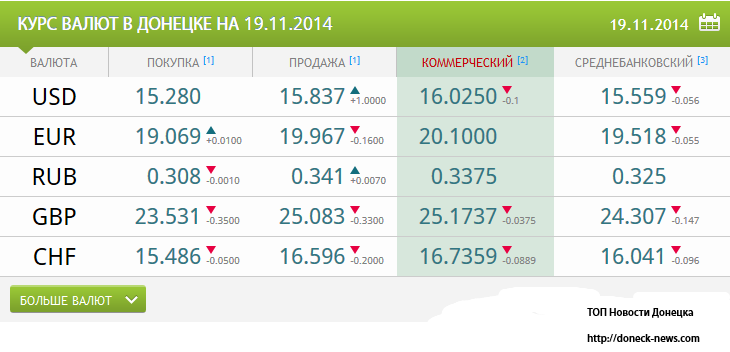

судьба рубля зависит от эффективности западных санкций против российской нефти в конце прошлого года.

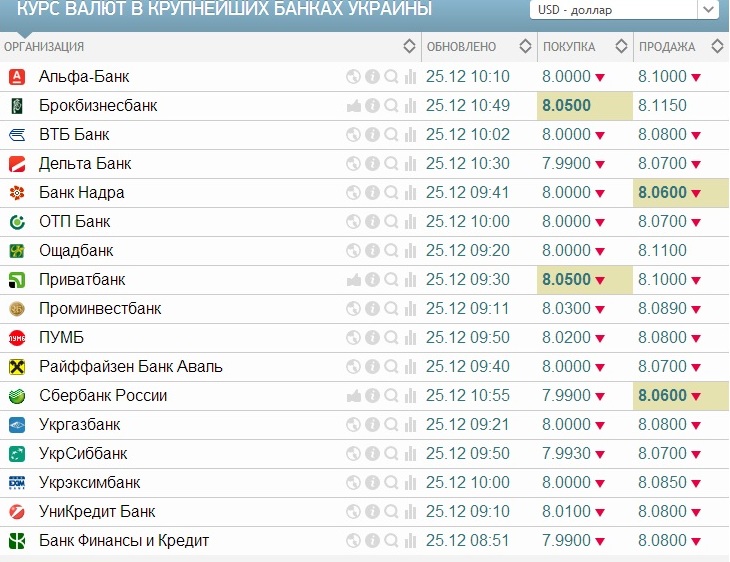

В своем последнем обзоре финансовых рисков Центральный банк России раскрывает набор факторов, которые способствовали колебаниям стоимости национальной валюты. Первая причина — сокращение валютной выручки экспортеров в результате санкций против российского экспорта. К тому же доллары и евро пользуются повышенным спросом у тех, кто занимается параллельным импортом в страну, а также у тех, кто покупает российские активы иностранных компаний, которые продолжают уходить с российского рынка. Еще одним фактором было поведение обычных потребителей. В декабре граждане России продолжали беспокоиться о разрушительном воздействии санкций на российский экспорт и ожидали дальнейшего ослабления рубля. Поскольку стоимость рубля упала, они увеличили спрос на «токсичные валюты», такие как доллары и евро. Чтобы переломить эту тенденцию, в январе Минфин был вынужден продать часть своих резервов в юанях из Российского фонда национального благосостояния. Однако, если валютные поступления экспортеров не восстановятся, они не смогут поддерживать текущий обменный курс в долгосрочной перспективе.

В своем последнем обзоре финансовых рисков Центральный банк России раскрывает набор факторов, которые способствовали колебаниям стоимости национальной валюты. Первая причина — сокращение валютной выручки экспортеров в результате санкций против российского экспорта. К тому же доллары и евро пользуются повышенным спросом у тех, кто занимается параллельным импортом в страну, а также у тех, кто покупает российские активы иностранных компаний, которые продолжают уходить с российского рынка. Еще одним фактором было поведение обычных потребителей. В декабре граждане России продолжали беспокоиться о разрушительном воздействии санкций на российский экспорт и ожидали дальнейшего ослабления рубля. Поскольку стоимость рубля упала, они увеличили спрос на «токсичные валюты», такие как доллары и евро. Чтобы переломить эту тенденцию, в январе Минфин был вынужден продать часть своих резервов в юанях из Российского фонда национального благосостояния. Однако, если валютные поступления экспортеров не восстановятся, они не смогут поддерживать текущий обменный курс в долгосрочной перспективе. Это означает, что «токсичный» доллар будет торговаться в районе отметки 80 рублей.

Это означает, что «токсичный» доллар будет торговаться в районе отметки 80 рублей.

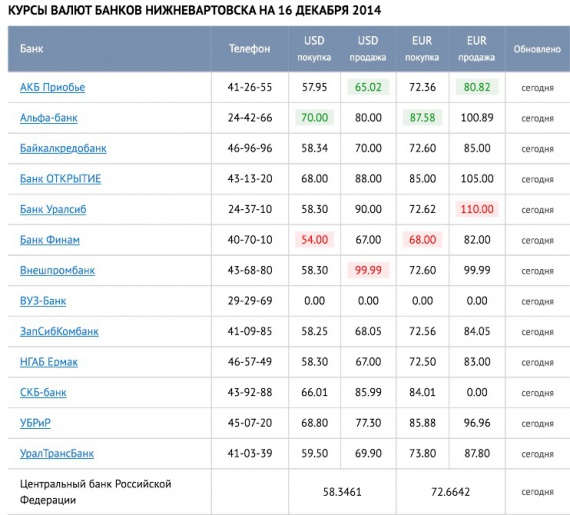

После нескольких месяцев торговли в узком диапазоне 60–63 рубля за доллар рубль резко упал, упав почти на 11% за неделю с 15 по 21 декабря. В последнем «Обзоре рисков финансового рынка» за В ноябре и декабре 2022 года Банк России выделил две основные причины такого заметного ослабления. Первой и самой важной причиной стало сокращение «токсичных валют» (термин, применяемый центральным банком к долларам и евро), поставляемых на рынок нефтегазовыми компаниями, а также другими экспортерами. В течение всего месяца декабря 29 крупнейшие российские экспортеры сократили среднедневную чистую продажу иностранной валюты на 6% по сравнению с ноябрем. Во второй половине декабря, когда рубль падал, продажи снизились до 37,7 млрд рублей, или на 24% (по сравнению с первыми двумя неделями месяца).

Наряду с сезонным фактором (и в России, и на Западе участники рынка традиционно выводят свои рублевые активы в рамках подготовки к сезону длинных отпусков) центральный банк выделил еще две важные проблемы: падение цен на углеводороды и сокращение физических объемов. экспорта нефти и газа в результате санкций в отношении российской нефти. С 5 декабря действует эмбарго на поставки российской нефти в ЕС, а также ценовой потолок, который должны соблюдать потенциальные покупатели, если они хотят воспользоваться услугами европейских судоходных и страховых компаний. По данным Минфина, с 15 декабря 2022 года по 14 января 2023 года средняя цена барреля нефти марки «Юралс» составляла всего 46,82 доллара, для сравнения: в ноябре средняя цена составляла 66,47 доллара, а в январе-ноябре — 78,32 доллара. Для более глубокого анализа реальной скидки на российскую нефть, которая может быть даже меньше, чем кажется на первый взгляд, обратитесь к этому отчету независимого аналитика Сергея Вакуленко для Re: Россия.

экспорта нефти и газа в результате санкций в отношении российской нефти. С 5 декабря действует эмбарго на поставки российской нефти в ЕС, а также ценовой потолок, который должны соблюдать потенциальные покупатели, если они хотят воспользоваться услугами европейских судоходных и страховых компаний. По данным Минфина, с 15 декабря 2022 года по 14 января 2023 года средняя цена барреля нефти марки «Юралс» составляла всего 46,82 доллара, для сравнения: в ноябре средняя цена составляла 66,47 доллара, а в январе-ноябре — 78,32 доллара. Для более глубокого анализа реальной скидки на российскую нефть, которая может быть даже меньше, чем кажется на первый взгляд, обратитесь к этому отчету независимого аналитика Сергея Вакуленко для Re: Россия.

Вторая причина снижения стоимости рубля — растущий спрос на «токсичные валюты» со стороны некоторых участников финансового рынка. На последние две недели года пришлось 68% его общего месячного объема (386 млрд рублей), при этом большая часть этих покупок была осуществлена банками, обычно не считающимися системно значимыми. Помимо традиционно активных покупателей иностранной валюты (импортеры и граждане-физические лица), значительную долю этих валют приобрели те, кому необходимо было выкупить активы иностранных компаний, уходящих с российского рынка (Re: Россия ранее сообщала о масштабах этого явления здесь). Кроме того, к концу года ускорился процесс конвертации кредитов в иностранной валюте в рубли, что, в свою очередь, привело к увеличению спроса банков на иностранную валюту, что, по заключению Банка России, произошло «в целях чтобы компенсировать влияние на открытую валютную позицию».

Помимо традиционно активных покупателей иностранной валюты (импортеры и граждане-физические лица), значительную долю этих валют приобрели те, кому необходимо было выкупить активы иностранных компаний, уходящих с российского рынка (Re: Россия ранее сообщала о масштабах этого явления здесь). Кроме того, к концу года ускорился процесс конвертации кредитов в иностранной валюте в рубли, что, в свою очередь, привело к увеличению спроса банков на иностранную валюту, что, по заключению Банка России, произошло «в целях чтобы компенсировать влияние на открытую валютную позицию».

В нормальных условиях, отмечает центральный банк, физические лица оказывают контрциклическое влияние на валютный рынок: они продают доллары и евро, когда рубль слабеет, и покупают, когда он укрепляется. В конце декабря граждане начали проявлять аномальное поведение, то есть скупать иностранную валюту, несмотря на рост цен. В ноябре общий объем этих закупок составил 70,1 млрд рублей, а в декабре этот показатель вырос до 154,2 млрд рублей. Это говорит о том, что эти лица были обеспокоены последствиями санкций для российского экспорта и ожидали дальнейшего ослабления рубля.

Это говорит о том, что эти лица были обеспокоены последствиями санкций для российского экспорта и ожидали дальнейшего ослабления рубля.

В начале этого года рубль несколько восстановился, но сейчас он торгуется дешевле, чем в декабре. Тенденция изменилась вспять в результате продажи Министерством финансов «иностранной валюты (юаней)» из Фонда национального благосостояния (ФНБ) в соответствии с новым бюджетным правилом. Согласно этому правилу, утвержденному властями в конце 2022 года, объем нефтегазовых доходов на ближайшие три года установлен в размере 8 трлн рублей ежегодно. Для достижения этой цели баррель Urals при нынешнем уровне производства должен стоить около 55 долларов. Следовательно, если это будет стоить дороже, сверхприбыль пойдет в ФНБ. Если цена ниже (как сейчас), Минфин должен компенсировать дефицит, продав накопленную валюту.

В то же время в начале года наблюдается рост цен на сырье. Кроме того, перед продленными январскими праздниками потребители также покупали иностранную валюту на фоне опасений, что рубль продолжит падать. Эта тенденция была частично обращена вспять, так как часть иностранной валюты была распродана.

Эта тенденция была частично обращена вспять, так как часть иностранной валюты была распродана.

Размышляя о будущих перспективах рубля, Банк России указывает, что это бюджетное правило будет продолжать сглаживать последствия колебаний экспортной выручки. Большинство аналитиков предсказывают, что в таком случае доллар, скорее всего, скоро будет торговаться в районе 70 рублей. В то же время резервов российского юаня на долго не хватит.

Если баррель Urals будет стоить $45, Минфин будет вынужден продать более половины своих резервов в юанях в этом году и свернуть операции весной следующего года, сообщает Telegram-канал MMI, основанный директором Кириллом Тремасовым. отдела денежно-кредитной политики центрального банка. Он считает, что «рынок начнет учитывать это во второй половине этого года, а это значит, что рубль, скорее всего, резко просядет». Если нефть торгуется на уровне 45 долларов [за баррель], рубль будет колебаться на уровне чуть меньше 80 [рублей за доллар]».