Содержание

Что такое Федеральная резервная система США?

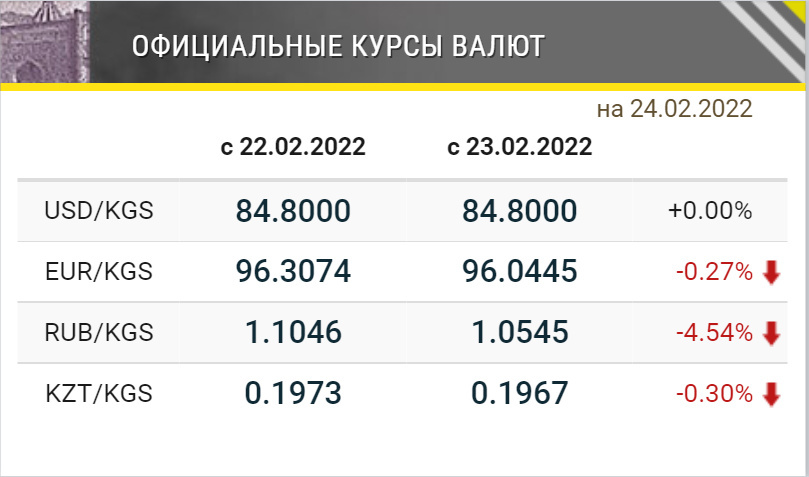

Центральная банковская система США — Федеральная резервная система или ФРС — является самым мощным экономическим институтом в Соединенных Штатах, а возможно, и в мире. В его основные обязанности входит установление процентных ставок, управление денежной массой и регулирование финансовых рынков. Он также выступает в качестве кредитора последней инстанции в периоды экономического кризиса, как это было продемонстрировано во время финансового кризиса 2008 года и пандемии COVID-19. После вторжения России в Украину в 2022 году и последовавшего за этим резкого скачка цен на энергоносители центральный банк столкнулся с проблемой замедления быстрой инфляции без ущерба для экономического роста.

Подробнее от наших экспертов

Роджер В. Фергюсон мл.

Рагурам Г. Раджан: Инклюзивный локализм – место сообществ в глобализованном мире

Себастьян Маллаби

Закон силы

Кеннет С. Рогофф

Рогофф

Перспективы мировой экономики в 2016 году

Учитывая безмерность своих полномочий, ФРС не привыкать к противоречиям. Некоторые экономисты утверждают, что его агрессивная политика чревата инфляцией и пузырем активов, в то время как другие считают, что поддержка ФРС финансовых рынков отдает предпочтение крупному бизнесу, а не рабочим. Центральный банк также является одним из наиболее политически независимых государственных органов США, что уже давно вызывает напряженность в отношениях с законодателями и президентами.

Чем занимается ФРС?

На протяжении большей части девятнадцатого века в Соединенных Штатах не было центрального банка, который служил бы кредитором последней инстанции, что делало страну уязвимой перед серией финансовых паник и банковских изъятий. В ответ Конгресс принял — а президент Вудро Вильсон подписал закон — Закон о Федеральной резервной системе 1913 года, который создал Федеральную резервную систему из двенадцати государственно-частных региональных банков. Федеральный резервный банк Нью-Йорка, отвечающий за сердцевину финансовой жизни страны, долгое время считался первым среди равных. Он управляет торговыми отделами ФРС, помогает регулировать Уолл-стрит и наблюдает за крупнейшим пулом активов.

Федеральный резервный банк Нью-Йорка, отвечающий за сердцевину финансовой жизни страны, долгое время считался первым среди равных. Он управляет торговыми отделами ФРС, помогает регулировать Уолл-стрит и наблюдает за крупнейшим пулом активов.

Сегодня перед ФРС поставлена задача управлять денежно-кредитной политикой США, регулировать банковские холдинговые компании и другие банки-члены, а также отслеживать системный риск в финансовой системе. Совет управляющих, состоящий из семи членов, находится в Вашингтоне, округ Колумбия, и в настоящее время возглавляется председателем ФРС Джеромом Пауэллом. Каждый член назначается президентом на четырнадцатилетний срок при условии утверждения Сенатом. Совет управляющих является частью более крупного совета, Федерального комитета по открытым рынкам (FOMC), в который входят пять из двенадцати президентов региональных банков на ротационной основе. FOMC отвечает за установление целевых процентных ставок и управление денежной массой.

Исторически сложилось так, что ФРС выполняла две задачи: во-первых, поддерживать стабильные цены, а во-вторых, обеспечивать полную занятость. Стабильные цены долгое время характеризовались целевым годовым уровнем инфляции в 2 процента, пока в августе 2020 года банк не объявил, что начнет терпеть периоды более высокой инфляции, чтобы компенсировать периоды, когда она ниже. Определение полной занятости обсуждается экономистами, но часто считается, что оно означает уровень безработицы около 4 или 5 процентов.

Стабильные цены долгое время характеризовались целевым годовым уровнем инфляции в 2 процента, пока в августе 2020 года банк не объявил, что начнет терпеть периоды более высокой инфляции, чтобы компенсировать периоды, когда она ниже. Определение полной занятости обсуждается экономистами, но часто считается, что оно означает уровень безработицы около 4 или 5 процентов.

Подробнее от наших экспертов

Роджер В. Фергюсон мл.

Рагурам Г. Раджан: Инклюзивный локализм – место сообществ в глобализованном мире

Себастьян Маллаби

Закон силы

Кеннет С. Рогофф

Перспективы мировой экономики в 2016 году

Для выполнения своего мандата наиболее важным рычагом ФРС является покупка или продажа казначейских облигаций США на открытом рынке для оказания влияния на банковские резервы и процентные ставки. Например, покупка облигаций ФРС вкладывает больше денег в финансовую систему и, таким образом, снижает стоимость заимствований. В то же время ФРС также может предоставлять ссуды коммерческим банкам по процентной ставке, которую она устанавливает (известной как учетная ставка) для увеличения денежной массы.

Например, покупка облигаций ФРС вкладывает больше денег в финансовую систему и, таким образом, снижает стоимость заимствований. В то же время ФРС также может предоставлять ссуды коммерческим банкам по процентной ставке, которую она устанавливает (известной как учетная ставка) для увеличения денежной массы.

Чем занимается председатель ФРС?

Немногие чиновники в Вашингтоне пользуются властью и автономией председателя Федеральной резервной системы. Они действуют как представитель центрального банка, ведут переговоры с исполнительной властью и Конгрессом и контролируют повестку дня заседаний совета директоров и FOMC. Аналитики и инвесторы ловят каждое слово председателя, а рынки мгновенно реагируют на малейшие намеки на политику процентных ставок.

Председатель назначается президентом, а Федеральная резервная система, которая контролирует свой собственный бюджет, в основном независима от прихотей Конгресса. После подтверждения председатель ФРС также в значительной степени перестанет контролироваться Белым домом; для президента не существует общепринятого механизма их удаления, и с юридической точки зрения неясно, можно ли это сделать вообще.

Помощь США Украине в шести таблицах

Украине нужна военная помощь, чтобы защитить себя. Десятки стран являются донорами, но США выделяются.

Подробнее:

Денежно-кредитная политика

Федеральный резерв

Бюджет, долг и дефицит

Соединенные Штаты

Экономические кризисы

Краткий обзор ежедневных новостей

Сводка мировых новостей с анализом CFR доставляется на ваш почтовый ящик каждое утро.

Большинство будних дней.

Просмотреть все бюллетени >

Недавние председатели ФРС включают:

Пол Волкер, 1979 – 1987 . Назначенный президентом Джимми Картером, Волкер, ранее возглавлявший ФРБ Нью-Йорка, вступил во владение в период двузначной инфляции и медленного роста, известного как «стагфляция». Чтобы бороться с инфляцией, он ограничил предложение денег в экономике, подняв процентные ставки до самого высокого уровня в истории, превысив 20 процентов. Хотя непосредственным результатом стала рецессия и высокий уровень безработицы, многие экономисты говорят, что эта «шоковая терапия» подготовила почву для экономического кризиса в стране.Экономический бум 80-х. Президент Рональд Рейган сменил Волкера в 1987 году после разногласий по поводу роста долга США, высоких процентных ставок и финансового регулирования.

Хотя непосредственным результатом стала рецессия и высокий уровень безработицы, многие экономисты говорят, что эта «шоковая терапия» подготовила почву для экономического кризиса в стране.Экономический бум 80-х. Президент Рональд Рейган сменил Волкера в 1987 году после разногласий по поводу роста долга США, высоких процентных ставок и финансового регулирования.

Алан Гринспен, 1987 – 2006 . Рейган назначил Гринспена, экономиста и бывшего советника Белого дома, который пять раз занимал пост председателя ФРС при четырех разных президентах. Известный инфляционный ястреб и скептически настроенный по отношению к государственному регулированию, ему часто приписывали руководство экономикой США на протяжении ее долгого 19-летия.Расширение 90-х. Однако после финансового кризиса 2008 года многие эксперты также критиковали его за то, что он мало сделал для регулирования новых рискованных финансовых продуктов и позволил образоваться пузырю на рынке жилья.

Бен Бернанке, 2006 – 2014 . Два срока Бернанке, назначенного президентом Джорджем Бушем-младшим, пришлись на худшие годы кризиса 2008 года и его последствий, известных как Великая рецессия. Его агрессивный ответ включал снижение процентных ставок до нуля, поддержку финансовых учреждений, находящихся на грани краха, и вливание триллионов долларов на финансовые рынки для поддержки ликвидности и кредитования. Президент Барак Обама повторно назначил Бернанке на второй срок, отметив, что ему удалось избежать полного экономического коллапса.

Два срока Бернанке, назначенного президентом Джорджем Бушем-младшим, пришлись на худшие годы кризиса 2008 года и его последствий, известных как Великая рецессия. Его агрессивный ответ включал снижение процентных ставок до нуля, поддержку финансовых учреждений, находящихся на грани краха, и вливание триллионов долларов на финансовые рынки для поддержки ликвидности и кредитования. Президент Барак Обама повторно назначил Бернанке на второй срок, отметив, что ему удалось избежать полного экономического коллапса.

Джанет Йеллен, 2014 – 2018 . После того, как Бернанке объявил о своем уходе в отставку в 2013 году, Обама выбрал Йеллен, экономиста, получившего образование в Йельском университете, и первую женщину, возглавившую центральный банк США. Прежде чем стать председателем, Йеллен заблаговременно предупредила об крахе жилищного строительства и настаивала на более агрессивной денежно-кредитной политике, чтобы снизить безработицу. В течение своего срока, когда в Соединенных Штатах наблюдалось восстановление рынка труда, Йеллен наблюдала за первым повышением процентных ставок почти за десятилетие.

Джером Пауэлл, 2018 – Настоящее время . Новые президенты почти всегда переназначали действующего председателя ФРС на второй срок, независимо от партии. Но после того, как в феврале 2018 года истек первый срок полномочий Йеллен, Трамп заменил ее Пауэллом, бизнесменом, финансистом и действующим главой ФРС. Хотя Трамп критиковал политику Йеллен в отношении «легких денег» во время своей кампании 2016 года, Пауэлл изначально следовал ее плану медленного повышения процентных ставок. Но, как и Трамп, Пауэлл более скептически относился к некоторым постановлениям ФРС, особенно в отношении небольших банков, которые подверглись более тщательной проверке после финансового кризиса. Тем не менее Трамп неоднократно угрожал уволить Пауэлла, утверждая, что он недостаточно сделал для поддержки экономики. Президент Джо Байден повторно назначил Пауэлла в 2022 году, который противостоял растущей инфляции, подняв ставки до самого высокого уровня за пятнадцать лет.

Как изменилась регулирующая роль ФРС?

Полномочия ФРС по регулированию неуклонно расширялись на протяжении 1990-х годов. Банковская индустрия США резко изменилась после принятия закона 1999 г., узаконившего слияние ценных бумаг, страховых и банковских учреждений и позволившего банкам совмещать розничные и инвестиционные операции. Эти две функции ранее были разделены в соответствии с Законом Гласса-Стигалла 1933 года. Изменения также возложили на ФРС ответственность за обеспечение платежеспособности банков путем обеспечения соблюдения таких положений, как минимальные требования к капиталу, защита прав потребителей, антимонопольное законодательство и политика по борьбе с отмыванием денег.

Банковская индустрия США резко изменилась после принятия закона 1999 г., узаконившего слияние ценных бумаг, страховых и банковских учреждений и позволившего банкам совмещать розничные и инвестиционные операции. Эти две функции ранее были разделены в соответствии с Законом Гласса-Стигалла 1933 года. Изменения также возложили на ФРС ответственность за обеспечение платежеспособности банков путем обеспечения соблюдения таких положений, как минимальные требования к капиталу, защита прав потребителей, антимонопольное законодательство и политика по борьбе с отмыванием денег.

Финансовый кризис в США, переросший в глобальный экономический кризис, начавшийся в 2008 году, высветил системный риск, присущий финансовой системе, и поднял вопросы о надзоре со стороны ФРС. Некоторые экономисты указывают на отмену закона Гласса-Стигалла, в частности, как на стартовый пистолет для «гонки на выживание» среди финансовых регуляторов, которая позволила «слишком большим, чтобы обанкротиться» учреждениям брать на себя опасные уровни риска. Поскольку многие активы, особенно новые виды ценных бумаг, основанные на рискованных жилищных кредитах, стали «токсичными», федеральное правительство было вынуждено вмешаться и выделить триллионы долларов на помощь, чтобы предотвратить крах финансовой системы.

Поскольку многие активы, особенно новые виды ценных бумаг, основанные на рискованных жилищных кредитах, стали «токсичными», федеральное правительство было вынуждено вмешаться и выделить триллионы долларов на помощь, чтобы предотвратить крах финансовой системы.

временная шкала

Финансовый кризис в США

1992-2018

Посмотреть график

После этого продолжились дебаты о том, как изменения в регулировании и денежно-кредитная политика создали условия для кризиса. В дополнение к отмене закона Гласса-Стигалла регулирующие органы в начале 2000-х годов также разрешили банкам брать на себя беспрецедентные уровни долга. Бернанке обвинил в катастрофе чрезмерный долг, слабое государственное регулирование и пробелы в надзоре за слишком большими, чтобы обанкротиться банками.

Кроме того, некоторые критики винят в усугублении кризиса долгосрочную политику низких процентных ставок ФРС. Многие экономисты судят о политике ФРС по так называемому правилу Тейлора, сформулированному экономистом из Стэнфорда Джоном Тейлором, которое гласит, что процентные ставки следует повышать, когда инфляция или уровень занятости высоки. Тейлор и другие утверждали, что тогдашнее решение председателя ФРС Гринспена удерживать ставки на низком уровне в период экономического роста помогло создать пузырь на рынке жилья, сделав ипотечные кредиты чрезвычайно дешевыми и побудив многих заемщиков влезать в долги сверх своих возможностей. Гринспен объяснил эту политику своей верой в то, что экономика США столкнулась с риском дефляции или снижения цен из-за сокращения предложения кредита.

Многие экономисты судят о политике ФРС по так называемому правилу Тейлора, сформулированному экономистом из Стэнфорда Джоном Тейлором, которое гласит, что процентные ставки следует повышать, когда инфляция или уровень занятости высоки. Тейлор и другие утверждали, что тогдашнее решение председателя ФРС Гринспена удерживать ставки на низком уровне в период экономического роста помогло создать пузырь на рынке жилья, сделав ипотечные кредиты чрезвычайно дешевыми и побудив многих заемщиков влезать в долги сверх своих возможностей. Гринспен объяснил эту политику своей верой в то, что экономика США столкнулась с риском дефляции или снижения цен из-за сокращения предложения кредита.

Как ФРС справилась с Великой рецессией?

Как и другие центральные банки по всему миру, ФРС немедленно снизила процентные ставки, чтобы стимулировать кредитование и другую экономическую активность. К концу 2008 года он снизил ставки почти до нуля и оставался на этом уровне до 2015 года. В отличие от некоторых других центральных банков, включая Европейский центральный банк, ФРС принял решение отказаться от отрицательных процентных ставок. Он считал, что такой шаг — по сути, взимание с банков платы за хранение их средств в ФРС, чтобы побудить их выдавать кредиты — вряд ли будет иметь большой эффект.

Он считал, что такой шаг — по сути, взимание с банков платы за хранение их средств в ФРС, чтобы побудить их выдавать кредиты — вряд ли будет иметь большой эффект.

Тем не менее, ФРС проводила другую неортодоксальную политику, известную как количественное смягчение или QE, которая относится к крупномасштабной покупке активов, включая казначейские облигации, ценные бумаги с ипотечным покрытием и другие долговые обязательства. В период с 2008 по 2014 год баланс ФРС раздулся с примерно 900 миллиардов долларов до более чем 4,5 триллиона долларов, поскольку центральный банк запустил несколько раундов покупки активов.

Цель количественного смягчения заключалась в дальнейшем стимулировании кредитования, когда все другие инструменты денежно-кредитной политики были исчерпаны. Считалось, что это работает несколькими способами: путем изъятия безнадежных активов с балансов банков, резкого увеличения денежной массы для ссуды и подачи сигналов банкам и инвесторам о том, что ФРС готова предпринять любые шаги, необходимые для восстановления. рост.

рост.

Этот шаг вызвал критику, поскольку некоторые экономисты опасались, что такое увеличение денежной массы вызовет неконтролируемую инфляцию. Многие также утверждали, что дополнительное смягчение денежно-кредитной политики мало что даст в период низкого спроса в экономике.

Экономисты до сих пор обсуждают результаты количественного смягчения после рецессии. Чиновники ФРС и другие говорят, что это помогло стабилизировать экономику, увеличить кредитование и повысить занятость. Другие эксперты называют политику разочаровывающей, отмечая исторически медленное восстановление США и предполагая, что она подготовила почву для постпандемических инфляционных условий. Также сохраняются опасения, что свертывание или «сокращение» покупок активов ФРС способствовало нестабильности рынка, что привело к нескольким так называемым «истерикам по поводу сокращения».

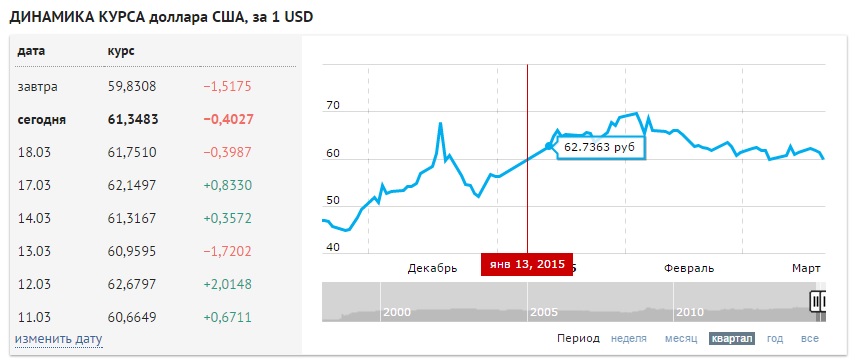

После 2014 года, когда рост экономики США восстановился, а безработица снизилась, ФРС стремилась вернуться к нормальной жизни. Закупки количественного смягчения закончились в 2014 г., хотя ФРС не начала постепенно сокращать свой баланс до 2017 г. ФРС также начала медленно повышать процентные ставки, начиная с декабря 2015 г., что стало первым повышением с 2006 г.

Закупки количественного смягчения закончились в 2014 г., хотя ФРС не начала постепенно сокращать свой баланс до 2017 г. ФРС также начала медленно повышать процентные ставки, начиная с декабря 2015 г., что стало первым повышением с 2006 г.

Однако эти усилия были прерваны в 2019 г., когда ФРС стала беспокоиться о замедлении глобального роста и росте торговой напряженности. В июле 2019 года Пауэлл объявил, что снижает процентные ставки, которые достигли 2,5 процента, и в том же году последовало еще несколько сокращений. В то же время ФРС снова начала скупать активы со скоростью 60 миллиардов долларов в месяц, пытаясь успокоить волатильность финансовых рынков.

Что сделал Додд-Франк?

В связи с финансовым кризисом Конгресс принял новый набор правил, Закон Додда-Франка о реформе Уолл-Стрит и защите прав потребителей 2010 года. Законодательство направлено на снижение системного риска с помощью широкого спектра политик, включая новые ограничения на торговлю деривативами, более строгий надзор за банками и усиление защиты прав потребителей. Важным пунктом является так называемое правило Волкера, названное в честь бывшего председателя ФРС, которое запрещает поддерживаемым государством банкам торговать собственными средствами или делать рискованные ставки на средства своих вкладчиков.

Важным пунктом является так называемое правило Волкера, названное в честь бывшего председателя ФРС, которое запрещает поддерживаемым государством банкам торговать собственными средствами или делать рискованные ставки на средства своих вкладчиков.

Додд-Франк представил то, что по сути является третьим официальным мандатом для ФРС, наряду с ее целевыми показателями инфляции и занятости, путем расширения надзора за финансовой системой. Частично это достигается за счет участия ФРС в недавно созданном Совете по надзору за финансовой стабильностью, который выявляет риски для системы и при необходимости вводит новые правила.

ФРС также теперь отвечает за то, чтобы внимательно следить за платежеспособностью банков, чтобы убедиться, что у них достаточно резервов, чтобы пережить еще один крупный спад. Все финансовые фирмы, достаточно крупные, чтобы представлять риск для экономики в целом, известные как «системно значимые финансовые учреждения», ежегодно оцениваются с помощью так называемых «стресс-тестов», которые имитируют условия экономического кризиса. Вместе эти меры представляют собой консолидацию надзора в Вашингтоне — ранее региональные резервные банки и, в частности, Федеральный резервный банк Нью-Йорка, взяли на себя инициативу по регулированию банков на своей территории.

Вместе эти меры представляют собой консолидацию надзора в Вашингтоне — ранее региональные резервные банки и, в частности, Федеральный резервный банк Нью-Йорка, взяли на себя инициативу по регулированию банков на своей территории.

Как ФРС отреагировала на постпандемическую инфляцию?

Пандемия COVID-19, начавшаяся в начале 2020 года, превратилась в экономический кризис, соперничающий с кризисом 2008 года. В марте того же года ФРС отреагировала немедленным возвращением к своей чрезвычайной ситуации — снижением ставок до нуля и объявлением ряда мер по поддержке рынков и закачке денег в финансовую систему — и к лету 2022 года баланс ФРС удвоился до рекордно высокий уровень почти $ 9 трлн. Благодаря агрессивной реакции ФРС и беспрецедентному фискальному стимулированию восстановление экономики было намного быстрее, чем после Великой рецессии. Однако, поскольку цепочки поставок все еще перепутаны, а мировые цены на энергоносители колеблются после российского вторжения в Украину, восстановление экономики после пандемии сопровождалось самыми высокими темпами инфляции за последние десятилетия. Эта инфляционная среда заставила ФРС попытаться замедлить экономику, повысив процентные ставки.

Эта инфляционная среда заставила ФРС попытаться замедлить экономику, повысив процентные ставки.

Чиновники ФРС изначально считали, что более высокая инфляция носит временный характер. Но поскольку более высокие цены сохранялись, они начали повышать процентные ставки в 2022 году самым быстрым темпом с 1980-х годов. К ноябрю ФРС повышала процентные ставки шесть раз, и, похоже, на горизонте ожидается еще одно повышение. Поскольку инфляция не показывает никаких признаков замедления, экономисты обсуждают подход ФРС: многие говорят, что замедление темпов повышения процентных ставок повышает риск того, что потребители согласятся на постоянное повышение цен, в то время как другие опасаются, что победа над инфляцией путем повышения ставок будет стоить рецессия или возврат к стагфляции.

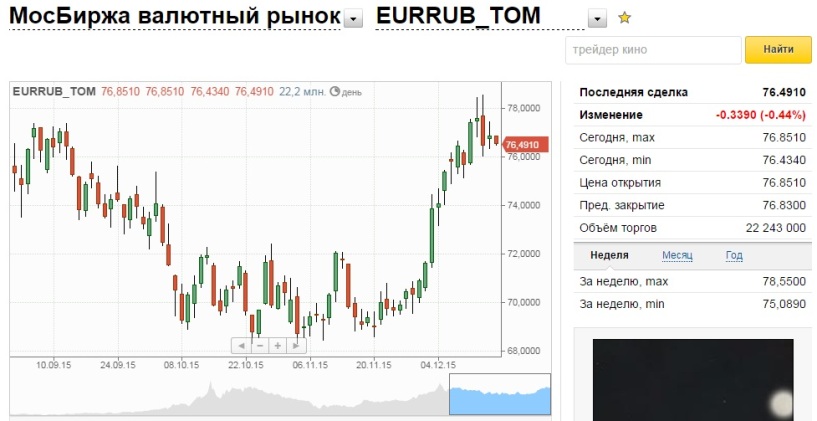

В то же время действия ФРС отразились не только на экономике США. Его постоянное ужесточение вынуждает другие центральные банки повышать свои процентные ставки, чтобы предотвратить дальнейшее падение их валют по отношению к растущему доллару США, пишет Брэд У. Сетсер из CFR, бывший чиновник Министерства финансов США. Результатом стало то, что Сетсер называет реверсивной валютной войной, в результате которой импорт природного газа и других энергоносителей, который и без того высок после широких санкций Европы в отношении российской нефти и газа, стал еще дороже.

Сетсер из CFR, бывший чиновник Министерства финансов США. Результатом стало то, что Сетсер называет реверсивной валютной войной, в результате которой импорт природного газа и других энергоносителей, который и без того высок после широких санкций Европы в отношении российской нефти и газа, стал еще дороже.

Себастьян Маллаби из CFR назвал последние десятилетия низких процентных ставок и низкой инфляции «эпохой волшебных денег». Сейчас, когда происходит обратное — высокие ставки и высокая инфляция, — ФРС может лучше обслуживать более высокий целевой показатель инфляции, чем исторические 2 процента, пишет он в Washington Post . В то время как ФРС пытается подавить инфляцию, Маллаби утверждает, что волшебные деньги «не обсуждаются».

Подробнее:

Денежно-кредитная политика

Федеральный резерв

Бюджет, долг и дефицит

Соединенные Штаты

Экономические кризисы

Домашняя страница | Свифт

Вместе мы формируем будущее финансов.

Вот как

Мы думаем, что будущее финансов для всех. Вот почему мы предлагаем 140 технических стипендий людям, которые хотят пройти переподготовку, вернуться на рынок труда или вернуться к гражданской жизни.

Подать заявку сегодня

Читать далее

ISO 20022 для платежей

Узнать больше

Получить самую свежую информацию

Swift тесно сотрудничает со своим глобальным сообществом над переходом на ISO 20022 для международных платежей, при этом у организаций уже есть все необходимые возможности для обмена сообщениями с расширенными данными на добровольной основе. Узнайте, как мы реагируем на потребности нашего сообщества, в последнем обновлении о начале миграции.

Узнайте, как мы реагируем на потребности нашего сообщества, в последнем обновлении о начале миграции.

Наши решения

Обнаружить

Банковское дело

Наши стандарты обмена сообщениями и услуги связывают вас с вашими контрагентами по всему миру, чтобы вы могли совершать сделки безопасно и надежно.

Читать далее

Обнаружить

Capital Markets

Swift совершенствует свои решения для решения проблем рынка капитала. Сократите расходы и риски с помощью операций с ценными бумагами и решений для валютного рынка.

Читать далее

Обнаружить

Корпорации

Как транснациональная компания вам нужны стандартные способы работы с многочисленными банковскими партнерами для наличных денег, торговли и корпоративного казначейства.

Читать далее

Обнаружить

Рыночная инфраструктура

Отказоустойчивость, безопасность и быстрота реагирования — ваши основные эксплуатационные требования. Наши решения помогут вам доставить пользу вашему сообществу.

Читать далее

Вы покупатель?

MySWIFT — это универсальный магазин, который поможет вам управлять продуктами и услугами Swift, отслеживать заказы и счета и получать доступ к онлайн-поддержке.

Доступ к MySWIFT

Кибербезопасность

Программа безопасности клиентов (CSP)

Усиление безопасности глобальной банковской системы

Узнать больше

Пресс

Отказоустойчивость, безопасность и быстрота реагирования — ваши основные эксплуатационные требования.