Содержание

Центральные банки в феврале не проявляют признаков усталости покупателей | Сообщение Кришана Гопола | Блог Gold Focus

Кришан Гопол

Старший аналитик, EMEA

Всемирный совет по золоту

Опубликовано

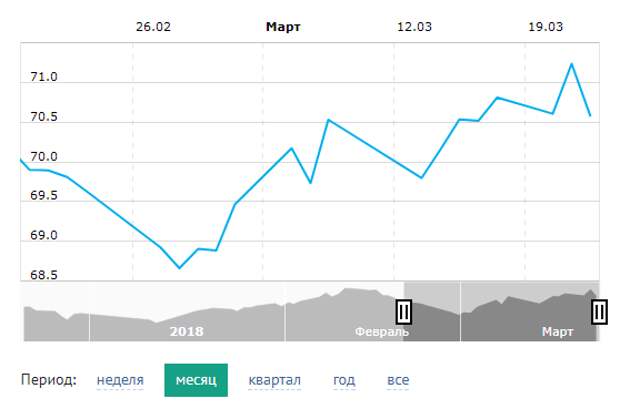

Импульс покупки золота центральным банком в феврале не показал никаких признаков замедления. Сообщаемые мировые запасы золота выросли на 52 т в течение месяца — одиннадцатый месяц подряд чистых покупок — после январских 74 т. 1 Сюда не включены обновленные данные по России (подробнее об этом ниже), но по-прежнему сохраняется восходящий тренд (на основе 12-месячной скользящей средней) с июня 2022 года.

Центральные банки сохраняют динамику в золоте *

Источник: IFS IMF, соответствующие центральные банки, Всемирный совет по золоту

*Данные на 28 февраля 2023 г., если таковые имеются. Примечание: диаграмма не включает покупку Китаем 604 т золота, о которой было объявлено в июне 2015 г. и которая имела место в течение шестилетнего периода с 2009 по 2015 гг. кульминацией внебиржевой сделки между двумя разными подразделениями Министерства финансов, своп-операций из Аргентины и российского 31t, о которых сообщалось в феврале 2023 г.

Примечание: диаграмма не включает покупку Китаем 604 т золота, о которой было объявлено в июне 2015 г. и которая имела место в течение шестилетнего периода с 2009 по 2015 гг. кульминацией внебиржевой сделки между двумя разными подразделениями Министерства финансов, своп-операций из Аргентины и российского 31t, о которых сообщалось в феврале 2023 г.

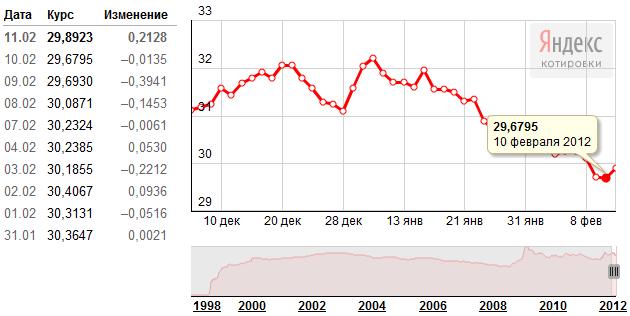

В годовом исчислении центральные банки сообщили о чистых покупках в размере 125 т. Это самое сильное начало года, по крайней мере, с 2010 года, когда центральные банки стали чистыми покупателями на ежегодной основе.

Спрос со стороны центральных банков в 2023 г. был самым высоким по крайней мере с 2010 г.*

Источник: IFS IMF, соответствующие центральные банки, Всемирный совет по золоту

*Данные на 28 февраля 2023 года. Примечание: см. сноску на диаграмме выше.

Одно из наиболее важных обновлений за февраль поступило от Центрального банка России, который впервые более чем за год опубликовал данные о своих золотых резервах. 2 На конец февраля 2023 г. компания сообщила о запасах золота в размере 2 330 т, что на 31 т больше, чем на конец января 2022 г., когда она последний раз сообщала. Тем не менее, не было указано точное время покупок золота за этот период, поэтому мы отнесли сообщенное изменение на февраль до тех пор, пока не будет доступна дополнительная информация. 3 Согласно новой информации, золотые резервы теперь составляют 24% международных резервов России.

2 На конец февраля 2023 г. компания сообщила о запасах золота в размере 2 330 т, что на 31 т больше, чем на конец января 2022 г., когда она последний раз сообщала. Тем не менее, не было указано точное время покупок золота за этот период, поэтому мы отнесли сообщенное изменение на февраль до тех пор, пока не будет доступна дополнительная информация. 3 Согласно новой информации, золотые резервы теперь составляют 24% международных резервов России.

Народный банк Китая сообщил, что его золотые запасы выросли на 25 т в течение месяца до 2050 т. Это была крупнейшая разовая покупка в феврале, и это четвертый месяц подряд, когда золотые запасы Китая выросли на 102 тонны за этот период. Центральный банк Турции также продолжил свою недавнюю покупку — уже 15 месяцев подряд — добавив более 22 т. Его официальные золотые резервы (центральный банк и авуары казначейства) в настоящее время составляют 587 тонн, что составляет 33% его международных резервов. 4

Центральный банк Узбекистана пополнил свой золотой запас на 8 тонн после трех месяцев продаж подряд. Его официальные запасы золота в настоящее время составляют 393 тонны (67% от общих запасов). Денежно-кредитное управление Сингапура увеличило свои золотые запасы почти на 7 тонн, доведя их до 205 тонн, что более чем на 51 тонну больше, чем в конце 2022 года. Резервный банк Индии (РБИ) возобновил закупки в феврале, сохранив запасы золота в январе. Он добавил скромные 3 тонны, чтобы увеличить свой золотой запас до 79.0т. Однако недавнее восстановление валютных резервов RBI означает, что доля золота в общих резервах незначительно снизилась до 8%.

Его официальные запасы золота в настоящее время составляют 393 тонны (67% от общих запасов). Денежно-кредитное управление Сингапура увеличило свои золотые запасы почти на 7 тонн, доведя их до 205 тонн, что более чем на 51 тонну больше, чем в конце 2022 года. Резервный банк Индии (РБИ) возобновил закупки в феврале, сохранив запасы золота в январе. Он добавил скромные 3 тонны, чтобы увеличить свой золотой запас до 79.0т. Однако недавнее восстановление валютных резервов RBI означает, что доля золота в общих резервах незначительно снизилась до 8%.

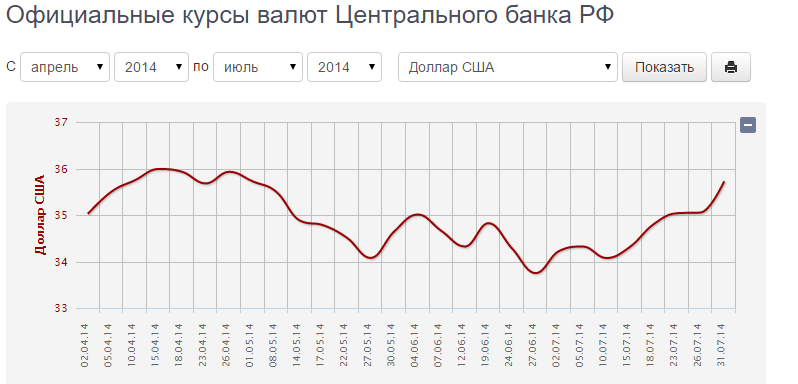

Национальный Банк Казахстана был единственным заметным нетто-продавцом в течение месяца. Его официальные золотые резервы сократились на 13 т, до 342 т — самого низкого уровня с октября 2018 года. С 2021 года ежемесячные чистые продажи из Казахстана увеличились по величине и частоте, но нередко центральные банки закупают золото у внутренних источников. продавцы золота.

С начала года закупки значительно превышают продажи*

Источник: IFS IMF, соответствующие центральные банки, Всемирный совет по золоту

*Данные на 28 февраля 2023 г. , если таковые имеются. Примечание: продажа 2 т Хорватией связана с передачей золота Европейскому центральному банку в рамках присоединения к евро. Закупка Россией 31 т произошла в период с февраля 2022 г. по февраль 2023 г.

, если таковые имеются. Примечание: продажа 2 т Хорватией связана с передачей золота Европейскому центральному банку в рамках присоединения к евро. Закупка Россией 31 т произошла в период с февраля 2022 г. по февраль 2023 г.

Мы пересмотрим весь спрос центральных банков на золото в первом квартале в нашем предстоящем отчете о тенденциях спроса на золото, который должен быть опубликован в начале мая. 5

сноски

На основе данных МВФ, дополненных данными соответствующих центральных банков, если таковые имеются, и не переданными через МВФ на момент публикации. Цифры могут быть пересмотрены в нашем следующем ежемесячном обновлении, если появится больше данных. См. сноску 5 для получения дополнительной информации о различиях между этим набором данных и набором данных центрального банка, используемым в трендах спроса на золото.

www.cbr.ru/eng/press/pr/?file=638151009240212004ENG_STAT.htm

Мы обновим наш ежемесячный набор данных об изменениях, если/когда будет доступна дополнительная информация о сроках покупок.

Золотые резервы официального сектора Турции представляют собой сумму золота, принадлежащего центральному банку, и золотых резервов Казначейства. Это эквивалентно валовым золотым резервам за вычетом всего золота, хранящегося в центральном банке, в отношении политики в отношении золота в коммерческом секторе (например, механизма резервных опционов (ROM), обеспечения, депозитов и свопов). Для получения информации об этой методологии см.: https://www.gold.org/download/file/16208/Central-bank-stats-methodology-technical-adjustments.pdf

Мы публикуем две серии данных о деятельности центрального банка в отношении золота, взятых из разных источников. Информация о спросе со стороны центральных банков, представленная в отчете «Тенденции спроса на золото», исходит главным образом от компании Metals Focus, чьи собственные оценки деятельности официального сектора включают данные МВФ. Ежемесячные временные ряды авуаров центральных банков, публикуемые на сайте goldhub.

com, используют статистику МВФ IFS, дополненную данными непосредственно с веб-сайтов центральных банков, где это необходимо и доступно. Оба набора данных подлежат пересмотру по мере поступления новой информации и/или для учета запоздалых или обновленных данных, представленных официальными учреждениями в МВФ. Данные IFS МВФ представляются с задержкой в два месяца, и большинство организаций отчитываются на регулярной основе, хотя некоторые сообщают данные с задержкой, иногда значительной. Metals Focus иногда получает представление об этих транзакциях до того, как о них сообщается, и включает их в свои данные, которые, следовательно, не требуют пересмотра.

com, используют статистику МВФ IFS, дополненную данными непосредственно с веб-сайтов центральных банков, где это необходимо и доступно. Оба набора данных подлежат пересмотру по мере поступления новой информации и/или для учета запоздалых или обновленных данных, представленных официальными учреждениями в МВФ. Данные IFS МВФ представляются с задержкой в два месяца, и большинство организаций отчитываются на регулярной основе, хотя некоторые сообщают данные с задержкой, иногда значительной. Metals Focus иногда получает представление об этих транзакциях до того, как о них сообщается, и включает их в свои данные, которые, следовательно, не требуют пересмотра.

Еще Кришан Гопол

5 фактов о государственном долге США

Сенатор Рик Скотт, штат Флорида, слушает пресс-конференцию, созванную республиканцами для обсуждения текущих переговоров о потолке долга в здании Капитолия США 25 января 2023 года. (Анна Манимейкер/Getty Изображения)

Президент Джо Байден и Палата представителей, контролируемая республиканцами, похоже, находятся на пути к столкновению из-за повышения установленного законом предела государственного долга. Республиканцы в Палате представителей заявляют, что хотят, чтобы Байден согласился на значительное (но не уточненное) сокращение расходов в обмен на повышение лимита. Но президент настаивает на том, что повышение лимита, которое позволяет правительству продолжать своевременно выплачивать свои обязательства по закону, не должно быть разменной монетой в бюджете.

Республиканцы в Палате представителей заявляют, что хотят, чтобы Байден согласился на значительное (но не уточненное) сокращение расходов в обмен на повышение лимита. Но президент настаивает на том, что повышение лимита, которое позволяет правительству продолжать своевременно выплачивать свои обязательства по закону, не должно быть разменной монетой в бюджете.

Общественное беспокойство по поводу федеральных расходов растет. В новом опросе Pew Research Center о политических приоритетах общества 57% американцев назвали сокращение бюджетного дефицита главным приоритетом для президента и Конгресса в этом году, по сравнению с 45% год назад. Беспокойство среди членов обеих партий возросло, хотя республиканцы и независимые сторонники республиканцев по-прежнему гораздо чаще, чем демократы и сторонники демократов (71% против 44%), рассматривают сокращение дефицита как главный приоритет. (Когда правительство тратит больше, чем получает, оно берет взаймы, чтобы покрыть разницу. Таким образом, долг можно рассматривать как накопленную сумму дефицита прошлых лет, которая все еще не погашена. )

)

Федеральные займы по существу уже достигли текущего предела долга в 31,38 триллиона долларов, хотя министр финансов Джанет Йеллен сказала, что может использовать различные бухгалтерские маневры, чтобы отсрочить дефолт правительства на несколько месяцев. Пока ни администрация, ни Палата представителей не отступают от застолбленных позиций, так что противостояние продолжается.

Имея это в виду, вот пример государственного долга Соединенных Штатов. (Подробнее об установленном законом лимите долга см. ниже «Почему в США вообще существует лимит долга?».)

Почему в США вообще есть лимит долга?

Помимо Дании, Соединенные Штаты являются единственной страной, в которой закон устанавливает конкретный денежный предел государственного долга. (Австралия ввела такое ограничение во время мирового финансового кризиса 2007–2009 годов, но через несколько лет отменила его.)

В некоторых других странах верхний предел долга привязан к их валовому внутреннему продукту, что означает, что по мере роста их экономики денежная стоимость лимит долга также увеличивается. Государства-члены Европейского Союза, например, должны поддерживать свой государственный долг на уровне не более 60% ВВП, хотя на практике многие страны значительно превышают этот предел, и его соблюдение было непоследовательным. (Лимит ЕС был приостановлен во время COVID-19пандемии, но должен вернуться позже в этом году.) И в нескольких других странах, включая Кению и Малайзию, действуют законы, ограничивающие их государственный долг до процента от ВВП, хотя эти ограничения редко вызывают такие повторяющиеся политические баталии, как долг США. предел делает.

Государства-члены Европейского Союза, например, должны поддерживать свой государственный долг на уровне не более 60% ВВП, хотя на практике многие страны значительно превышают этот предел, и его соблюдение было непоследовательным. (Лимит ЕС был приостановлен во время COVID-19пандемии, но должен вернуться позже в этом году.) И в нескольких других странах, включая Кению и Малайзию, действуют законы, ограничивающие их государственный долг до процента от ВВП, хотя эти ограничения редко вызывают такие повторяющиеся политические баталии, как долг США. предел делает.

У США государственный долг дольше, чем у страны, но им удавалось обходиться без лимита долга более полутора столетий. Стандартная практика заключалась в том, что Конгресс санкционировал определенные долговые обязательства для конкретных целей: 11,25 миллиона долларов для финансирования покупки Луизианы, 500 миллионов долларов для ведения гражданской войны, 130 миллионов долларов для строительства Панамского канала и так далее. Наряду с объемом выпуска облигаций Конгресс может также указать номиналы облигаций, процентные ставки, даты погашения, правила досрочного погашения и другие условия.

Наряду с объемом выпуска облигаций Конгресс может также указать номиналы облигаций, процентные ставки, даты погашения, правила досрочного погашения и другие условия.

Но когда США вступили в Первую мировую войну в 1917 году, они столкнулись с необходимостью занимать беспрецедентные суммы денег. К тому времени, когда Версальский договор официально положил конец войне в 1919 году, США продали облигаций на 21,5 миллиарда долларов, а также краткосрочных сертификатов на 3,45 миллиарда долларов с различной продолжительностью, процентными ставками, правилами погашения и налоговыми режимами. Управление этим долгом и его выплата оказались слишком сложными для Конгресса, чтобы управлять ими на микроуровне.

Законы, санкционирующие выпуск облигаций времен Первой мировой войны, в первую очередь то, что стало известно как Закон об облигациях свободы Второй мировой войны, изначально подробно излагали условия каждого выпуска облигаций. Но на протяжении 1920-е и 1930-е годы, когда приближался срок погашения различных выпусков облигаций, и их нужно было либо погасить, либо рефинансировать, Конгресс предоставил министру финансов все больше и больше свободы действий для выпуска новых и различных типов долговых ценных бумаг — краткосрочных, среднесрочных и долгосрочных — на условиях, которые секретарь считал лучшими.

Постепенно спецификации Второго Закона об облигациях свободы (который в измененной форме стал регулировать большинство государственных заимствований) были заменены широкими шапками. В 1939 году несколько оставшихся лимитов были заменены общим лимитом в 45 миллиардов долларов, который покрывал почти весь государственный долг — так появился установленный законом лимит долга, каким мы его знаем сегодня.

Как мы это сделали

Большая часть этого анализа посвящена «общему непогашенному государственному долгу», который не включает примерно 19 миллиардов долларов долга, выпущенного Fannie Mae, Freddie Mac и несколькими другими спонсируемыми государством предприятиями. Из почти 31,46 триллиона долларов государственного долга около 73,5 миллиарда долларов не подпадают под установленный законом лимит долга; большая часть этой суммы представляет собой учет некоторых ценных бумаг казначейства, проданных с дисконтом к их номинальной стоимости (68,2 миллиарда долларов), и долга, принадлежащего Федеральному финансовому банку (4,8 миллиарда долларов).

Министерство финансов предоставляет обширную информацию о государственном долге США, от подробного анализа его состава и владельцев до точного дневного баланса, рассчитанного с точностью до пенни. Для этого анализа Исследовательский центр Пью использовал данные из нескольких таких публикаций и наборов данных, но нашим основным источником был Ежемесячный отчет департамента о государственном долге.

Данные о валовом внутреннем продукте поступили от федерального бюро экономического анализа. Данные о выплате процентов по долгу и общих федеральных расходах поступили от Административно-бюджетного управления. FRED, база данных экономических и финансовых данных, поддерживаемая Федеральным резервным банком Сент-Луиса, была нашим источником исторических данных об авуарах государственного долга ФРС.

Общий государственный долг федерального правительства по состоянию на 10 февраля составлял чуть менее 31,46 триллиона долларов , согласно последним ежедневным подсчетам Министерства финансов. Почти весь этот долг — около 31,38 триллиона долларов — подпадает под действие установленного законом предела долга, в результате чего остается неиспользованная способность заимствования всего на 25 миллионов долларов.

Почти весь этот долг — около 31,38 триллиона долларов — подпадает под действие установленного законом предела долга, в результате чего остается неиспользованная способность заимствования всего на 25 миллионов долларов.

В течение нескольких лет долг страны превышал ее валовой внутренний продукт, который составил 26,13 триллиона долларов в четвертом квартале 2022 года. он выражает долг в относительном выражении, сравнивая его с размером национальной экономики. С этой точки зрения долг как доля ВВП за последние десятилетия прошел через три основные фазы роста. Это соответствовало периодам, когда федеральное правительство имело большой дефицит бюджета: годы Рейгана-Буша 19-го века.80-е и начало 1990-х; финансовый кризис 2008 года и последующая Великая рецессия; и вызванная пандемией рецессия 2020 года, когда федеральный долг вырос до рекордно высокого уровня в 134,8% ВВП. С тех пор это соотношение немного снизилось, но остается значительно выше допандемического уровня.

В то время как государственный долг США является, пожалуй, самым распространенным классом ценных бумаг в мире, 21,8% государственного долга, или 6,87 триллиона долларов, принадлежит другому подразделению самого федерального правительства. Включая Medicare; специализированные целевые фонды, например, для автомагистралей и страхования банковских вкладов; пенсионные программы для гражданской службы и военных. Но самый большой кусок этих «внутригосударственных активов» принадлежит Социальному обеспечению. По состоянию на конец января целевые фонды пенсионных и нетрудоспособных программ вместе хранили более 2,8 трлн долларов США в специальных неторгуемых казначейских ценных бумагах, или 9% от общей суммы долга. (В течение многих лет Социальное обеспечение собирало больше налогов с заработной платы, чем выплачивало в виде пособий; излишек по закону требовалось инвестировать в казначейские обязательства. Это сделало Социальное обеспечение на какое-то время единственным крупнейшим кредитором федерального правительства. )

)

Сегодня Федеральная резервная система является крупнейшим держателем государственного долга США. В то время как ФРС регулярно покупает и продает казначейские ценные бумаги для проведения денежно-кредитной политики, она покупала казначейские обязательства в огромных количествах во время COVID-19.пандемии, чтобы удержать экономику США от падения под давлением остановок и карантинов.

На пике своего развития в апреле 2022 года ФРС держала государственный долг США на сумму более 6,25 трлн долларов, что более чем вдвое превышает ее активы незадолго до того, как пандемия поразила США в марте 2020 года. держал почти 6,1 триллиона долларов в государственных облигациях — почти пятую часть всего государственного долга — по состоянию на 30 сентября 2022 года, самые последние доступные данные. Десять лет назад, напротив, доля ФРС в долге составляла чуть менее 11%. (Поскольку Федеральная резервная система формально независима от федерального правительства, ее заначка не входит в число внутригосударственных активов, о которых говорилось выше. )

)

Обслуживание долга является одной из самых больших статей расходов федерального правительства. По данным Управления управления и бюджета, чистые процентные платежи по долгу в этом финансовом году составят 395,5 млрд долларов, или 6,8% всех федеральных расходов. Это более чем на 100 миллиардов долларов больше, чем правительство планирует потратить на льготы и услуги для ветеранов, и больше, чем оно потратит на начальное и среднее образование, помощь при стихийных бедствиях, сельское хозяйство, науку и космические программы, иностранную помощь, а также природные ресурсы и охрану окружающей среды в сочетании с .

Доля обслуживания долга в федеральных расходах достигла своего пика и составила более 15% в середине 1990-х годов, но в целом снижение процентных ставок помогло сдержать платежи, даже несмотря на то, что сумма в долларах продолжает расти. В 2021 финансовом году средняя процентная ставка по федеральному долгу была рекордно низкой — 1,605%.

com, используют статистику МВФ IFS, дополненную данными непосредственно с веб-сайтов центральных банков, где это необходимо и доступно. Оба набора данных подлежат пересмотру по мере поступления новой информации и/или для учета запоздалых или обновленных данных, представленных официальными учреждениями в МВФ. Данные IFS МВФ представляются с задержкой в два месяца, и большинство организаций отчитываются на регулярной основе, хотя некоторые сообщают данные с задержкой, иногда значительной. Metals Focus иногда получает представление об этих транзакциях до того, как о них сообщается, и включает их в свои данные, которые, следовательно, не требуют пересмотра.

com, используют статистику МВФ IFS, дополненную данными непосредственно с веб-сайтов центральных банков, где это необходимо и доступно. Оба набора данных подлежат пересмотру по мере поступления новой информации и/или для учета запоздалых или обновленных данных, представленных официальными учреждениями в МВФ. Данные IFS МВФ представляются с задержкой в два месяца, и большинство организаций отчитываются на регулярной основе, хотя некоторые сообщают данные с задержкой, иногда значительной. Metals Focus иногда получает представление об этих транзакциях до того, как о них сообщается, и включает их в свои данные, которые, следовательно, не требуют пересмотра.