Содержание

Колоссальная неопределенность: от чего зависит курс рубля и что с ним будет к концу года

От чего зависят валютные курсы, что будет с рублем после кризиса и надолго ли доллар останется главной резервной валютой мира? Эти и другие вопросы рассматривает профессор Принстонского университета, экономист Олег Ицхоки в своей лекции, конспект которой он предоставил Forbes

Российская экономическая школа вместе с порталом InLiberty запустила цикл онлайн-лекций «Экономика и жизнь». Forbes публикует конспект лекции профессора Принстонского университета Олега Ицхоки «Валютные курсы: как на стоимость денег влияют цена на нефть, пандемия и экономический кризис?»

Закончили чтение тут

Для многих людей обменные курсы — повседневный элемент жизни, однако объяснить их природу не так просто. Речь пойдет об общей теории обменных курсов, а также о том, как влияет на разные валюты то, что происходит в экономике во время кризиса.

Речь пойдет об общей теории обменных курсов, а также о том, как влияет на разные валюты то, что происходит в экономике во время кризиса.

На рисунке 1 представлены данные по нескольким странам по ВВП на душу населения, измеренному по паритету покупательной способности (то есть ВВП измеряется не в валюте, а в покупательной силе каждой валюты). Это стандартные данные World Development Indicators. На графике представлены Швейцария, — одна из самых богатых стран в мире, — США, Австралия, Великобритания, Япония, а также Россия и Китай.

Рисунок 1: ВВП на душу населения, выраженный в паритете покупательной способности (ППС)

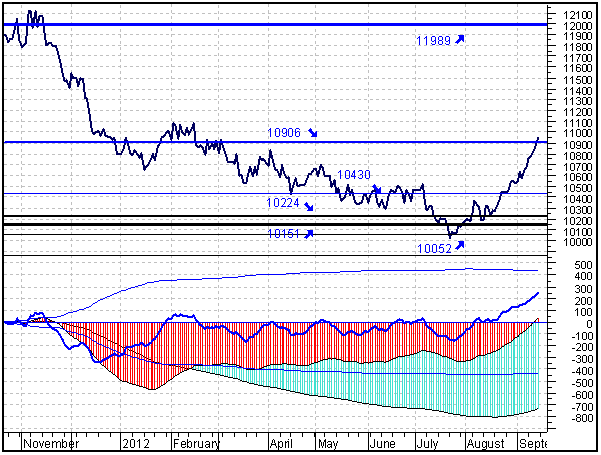

В случае России мы видим спад в 1990-е годы, затем очень быстрый догоняющий рост, затем кризис 2008 года и последующий период стагнации, когда Россия не росла, а накапливала отставание. В Китае мы наблюдаем быстрый экспоненциальный догоняющий рост, который составлял примерно 10 % в год — сейчас, может быть, 7-8 % в год.

В Китае мы наблюдаем быстрый экспоненциальный догоняющий рост, который составлял примерно 10 % в год — сейчас, может быть, 7-8 % в год.

В целом эти кривые достаточно гладкие: страны не перескакивают друг через друга, развитие относительно постепенное и медленное. Развитые страны растут примерно на 2% в год, развивающиеся страны растут быстрее, догоняя развитые, но так или иначе это медленный и постепенный процесс.

Повторим еще раз: в данном случае ВВП измерен по паритету покупательной способности — таким образом мы удаляем все влияние обменных курсов. А вот что происходит, когда те же данные выражены в текущем валютном курсе.

Рисунок 2: ВВП на душу населения, выраженный в долларах США

На рисунке 2 видно, как в упорядоченной картине сразу же появляется хаос. Именно это вносят обменные курсы в поведение макроэкономических переменных. ВВП на душу населения — стабильный показатель, но когда мы его меряем по текущим валютным курсам, он становится весьма волатильным.

Именно это вносят обменные курсы в поведение макроэкономических переменных. ВВП на душу населения — стабильный показатель, но когда мы его меряем по текущим валютным курсам, он становится весьма волатильным.

Посмотрите на Австралию, которая в начале 2000-х годов была в два раза беднее, чем США, к 2010-2011 годам стала на 60 % богаче Соединенных Штатов, а затем к 2016 году опять стала беднее. Швейцария по текущему курсу была на уровне США в 2000 году, но потом стала в два раза богаче.

А теперь обратите внимание на пример Китая. Здесь линия на втором рисунке осталась такой же плавной и стабильной. Это связано с тем, что Пекин фактически фиксирует свой обменный курс к доллару: тут нет колебаний курса валюты, и потому картинка по ППС и по текущему обменному курсу различается не очень сильно.

Россия до кризиса 2008 года, а фактически до падения цен на нефть в 2014-м году, тоже фиксировала свой валютный курс. Мы видим, что эта плавная кривая после кризиса стала более подвижной. Мы находимся в периоде относительно более высокой волатильности по сравнению с тем, что было до 2008 года. Однако так или иначе Россия стабилизирует свой обменный курс относительно доллара, и поэтому мы не видим на графике таких колебаний, как для Великобритании и Японии.

Мы видим, что эта плавная кривая после кризиса стала более подвижной. Мы находимся в периоде относительно более высокой волатильности по сравнению с тем, что было до 2008 года. Однако так или иначе Россия стабилизирует свой обменный курс относительно доллара, и поэтому мы не видим на графике таких колебаний, как для Великобритании и Японии.

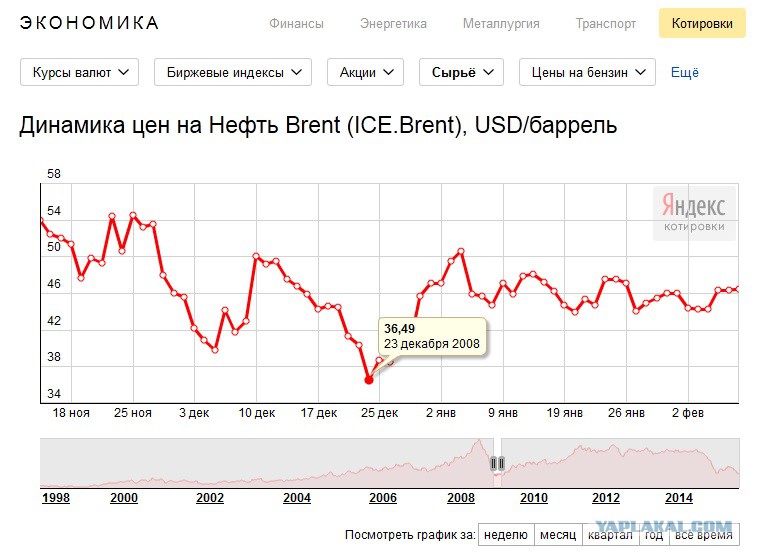

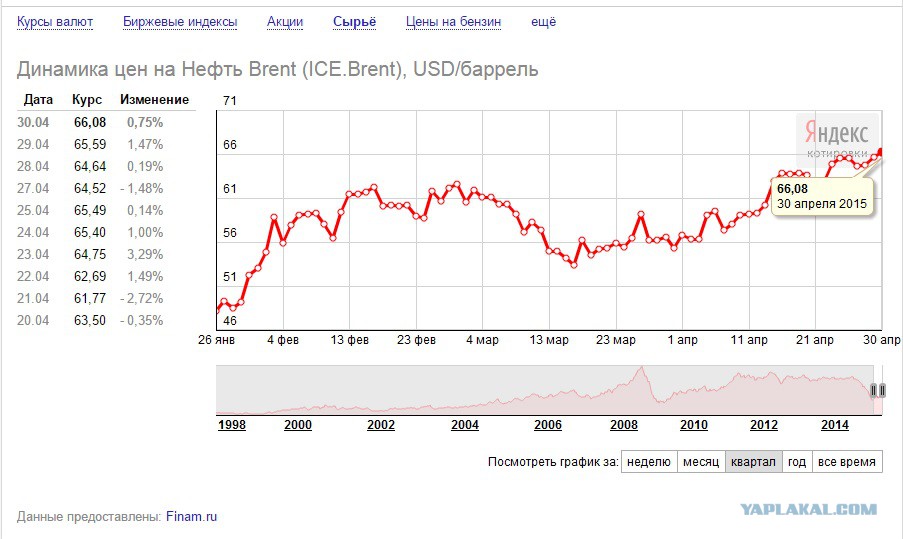

Австралия — крупный экспортер металлов. Цены на металл очень активно росли вместе с ценами на нефть. В этот период времени обменный курс австралийского доллара очень сильно укреплялся. Австралийская экономика тоже росла быстрыми темпами, но гораздо более плавно: основной рост на рисунке 2 объясняется колоссальным укреплением обменного курса австралийского доллара относительно американского доллара. В 2014 году цены на ресурсы стали падать, и мы видим, что произошло движение назад. Именно это происходит с движениями курсов у экспортеров природных ресурсов.

Примерно то же самое мы наблюдаем для России. Во время кризиса как в Австралии, так и в России обменный курс ослабился относительно доллара, потом цены на нефть стали восстанавливаться и росли, в 2014 году они упали — это объясняет поведение обменного курса стран-экспортеров природных ресурсов.

Во время кризиса как в Австралии, так и в России обменный курс ослабился относительно доллара, потом цены на нефть стали восстанавливаться и росли, в 2014 году они упали — это объясняет поведение обменного курса стран-экспортеров природных ресурсов.

А что же происходит со странами, которые не экспортируют природные ресурсы? На графиках можно видеть, что в Великобритании ВВП на душу населения, измеренный в текущих долларах, сильно упал во время кризиса 2008-2009 годов. Что-то похожее произошло в Швейцарии, хотя и в меньшей степени, однако не произошло в Японии. Почему?

Это связано с тем, что доллар, как правило, усиливается во время рецессии относительно других валют. Доллар потому и считается надежной валютой, что он укрепляется во время рецессии (к таким валютам относятся также швейцарский франк и японская иена). И мы видим, что ровно это происходило во время кризиса.

Важно отметить, что это не означает, что Великобритания стала на этом этапе существенно беднее. Уменьшилась лишь покупательная способность ее валюты относительно других стран. Поскольку большинство товаров и услуг все равно производится локально, это не означает большого спада в реальном ВВП на душу населения или в ВВП, измеренном по покупательной способности.

Наконец, интересен пример Швейцарии. Почему мы видим такой колоссальный подъем? Речь идет об укреплении швейцарского франка, которое длилось все 2000-е годы. Это был период быстрого роста в Китае. И этот быстрый рост привел к резкому увеличению глобального спроса на финансовые активы. Китай — страна, которая может очень эффективно зарабатывать деньги, но пока не имеет развитого рынка, где все эти заработанные деньги можно вкладывать. То, что происходит в этот период, называется по-английски «world savings glut» — сбережения во всем мире резко растут относительно инструментов сбережения, то есть надежных активов, в которые можно эти сбережения вложить. Это приводит к тому, что в мире появляется слишком большой объем сбережений относительно инструментов этих сбережений, а в результате происходит укрепление валют стран, которые предоставляют такие активы.

Это приводит к тому, что в мире появляется слишком большой объем сбережений относительно инструментов этих сбережений, а в результате происходит укрепление валют стран, которые предоставляют такие активы.

Равновесный обменный курс

Вместе с Дмитрием Мухиным (профессор университета Висконсина в Мэдисоне) мы построили макроэкономическую модель определения обменных курсов, которая пытается полностью учесть равновесие на всех рынках — и финансовых, и товарных. Если попытаться изложить модель на пальцах, то с одной стороны, обменный курс смещается, чтобы гарантировать равновесие на финансовом рынке, а с другой стороны, он играет большую роль на рынке товаров.

Что касается финансового рынка, то многие, вероятно, сейчас думают, в какой валюте держать сбережения: в долларах, евро или рублях. Это как раз то, что определяет равновесие на финансовом рынке: обменный курс должен быть таким, чтобы люди в среднем в каждый момент не хотели менять структуру своих сбережений.

Для равновесия на финансовом рынке абсолютный уровень обменного курса совершенно неважен. Что важно, так это ожидаемое изменение в курсах. С одной стороны, следует думать о том, какую процентную ставку вы можете получить в той или иной валюте, и при прочих равных сберегать в валюте, которая дает более высокую ставку. С другой стороны, надо думать об ожидаемом изменении валютного курса.

Равновесие на рынке товаров отличается тем, что здесь уже играет роль в первую очередь не изменение, а абсолютный уровень обменного курса. Если национальная валюта девальвируется, то становятся дешевле все товары этой страны. Это приводит к увеличению спроса.

Все эти движения должны удовлетворять некоторым условиям равновесия. Нельзя купить товаров больше, чем их произведено, и в результате обменный курс не может двигаться таким образом, что это приведет к избытку спроса на товары относительно предложения. С другой стороны, если страна увеличивает предложение национальных товаров на рынке, то это будет ослаблять обменный курс.

С другой стороны, если страна увеличивает предложение национальных товаров на рынке, то это будет ослаблять обменный курс.

Есть и другое равновесное условие на рынке товаров, связанное с бюджетным ограничением стран: страны не могут потреблять намного больше, чем они производят в среднем за долгий период времени. Страны должны потреблять и инвестировать в сумме примерно столько, сколько они производят.

Курс валют и природные ресурсы

Что происходит, когда в мире увеличивается спрос на природные ресурсы? Это увеличивает доход от экспорта, и страна может потреблять больше. Соответственно, стране нужно производить меньше промышленных товаров. Это равновесие приводит к росту обменного курса валюты страны-экспортера. Так спрос на природные ресурсы влияет на обменный курс.

В этом контексте часто говорят про «голландскую болезнь». Действительно, когда цены на природные ресурсы растут, в странах, в которых много экспорта природных ресурсов, промышленное производство обычно развивается медленнее. Но при этом средний житель таких стран все равно выигрывает от высоких цен на ресурсы. В этом смысле, с точки зрения России, конечно, падение цен на нефть — это плохо не только для элит, которые получают от этого основные доходы, но и для среднего жителя России.

Действительно, когда цены на природные ресурсы растут, в странах, в которых много экспорта природных ресурсов, промышленное производство обычно развивается медленнее. Но при этом средний житель таких стран все равно выигрывает от высоких цен на ресурсы. В этом смысле, с точки зрения России, конечно, падение цен на нефть — это плохо не только для элит, которые получают от этого основные доходы, но и для среднего жителя России.

С другой стороны, если цены на нефть останутся на низком уровне долго, то возможно это приведет к более быстрому росту в производственной сфере экономики. Это положительный эффект, но он все равно не компенсирует потерю благосостояния от низких цен на нефть в России и подобных ей странах.

Доллар в мировой экономике

Поговорим теперь про место доллара в мировой экономике, почему он играет в ней такую необычную ассиметричную роль. Надо понимать, что основное преимущество США — это то, что они являются поставщиком надежных активов в современном мире, где такие активы в огромном дефиците. Развивающиеся страны — например, Китай и другие азиатские государства — растут очень быстро, но они не могут производить надежные активы. У них нет ни экономических, ни финансовых, ни политических институтов, период становления которых измеряется не годами, а десятками лет. Поэтому они пока являются странами, которые обеспечивают огромный спрос на надежные активы, основным производителем которых на данный момент остаются США.

Надо понимать, что основное преимущество США — это то, что они являются поставщиком надежных активов в современном мире, где такие активы в огромном дефиците. Развивающиеся страны — например, Китай и другие азиатские государства — растут очень быстро, но они не могут производить надежные активы. У них нет ни экономических, ни финансовых, ни политических институтов, период становления которых измеряется не годами, а десятками лет. Поэтому они пока являются странами, которые обеспечивают огромный спрос на надежные активы, основным производителем которых на данный момент остаются США.

Надо понимать, что разные страны могут специализироваться на производстве разных вещей: одни очень хорошо делают промышленные товары, другие производят идеи, разрабатывают такие товары, как смартфоны или самолеты. А некоторые страны могут за счет своего сравнительного преимущества производить очень качественные финансовые активы, — например, Швейцария за счет ее банковской системы и других факторов. Это преимущество когда-то было у Великобритании, но сейчас сохраняется лишь частично.

Это преимущество когда-то было у Великобритании, но сейчас сохраняется лишь частично.

В плане надежности активов важен также размер рынка: он должен быть очень большим и ликвидным. США здесь имеют огромное преимущество, и в ближайшие 10-20 лет ожидать больших изменений в этом не приходится. Даже когда Китай станет по всем показателям намного большей экономикой, Соединенные Штаты, вероятно, все равно будут еще какое-то время основным поставщиком надежных финансовых активов.

Профессор экономики и политических наук в Калифорнийском университете в Беркли Барри Эйхенгрин написал очень интересную книгу «Exorbitant Privilege: The Rise and Fall of the Dollar and the Future of the International Monetary System» («Непомерная привилегия. Взлет и падение доллара»). В ней автор говорит о том, что страны, которые имеют резервные валюты, имеют «чрезмерную привилегию», потому что могут заимствовать фактически под нулевые процентные ставки. Это преимущество имеют США. Но важно понимать, что чрезмерная привилегия сопряжена с чрезмерными обязательствами.

Это преимущество имеют США. Но важно понимать, что чрезмерная привилегия сопряжена с чрезмерными обязательствами.

Соединенные Штаты, как основной поставщик надежных активов, фактически играют в мировой экономике роль банка, в который все несут свои деньги, чтобы надежным образом их сберечь. В результате во время кризиса США фактически предоставляют страховку для других стран. Американский доллар во время кризиса обычно усиливается — а это означает, что активы, которые вы купили, становятся дороже.

Кризисы происходят относительно нечасто, примерно раз в 10 лет. В течение периода между ними, когда мы наблюдаем большой рост, вы получаете очень низкую процентную ставку, если держите активы в США. Но в момент, когда происходит кризис, у вас в руках находится очень ценный актив. Во-первых, его легко продать, потому что спрос на него особенно сильно вырастает во время кризиса: все инвесторы вынимают деньги из всех других менее надежных активов и хотят купить более надежные. Во-вторых, вы можете продать этот актив существенно дороже, потому что доллар США растет во время кризиса.

Во-вторых, вы можете продать этот актив существенно дороже, потому что доллар США растет во время кризиса.

Это приводит к большому оттоку богатства из Соединенных Штатов в другие страны мира: например, в кризис 2008-2009 годов этот отток был сравним с размером ВВП США. Это не отток капитала (капиталы, наоборот, в кризисы притекают в Америку), а именно отток богатства. Американские инвесторы в целом становятся менее богатыми по сравнению с международными инвесторами именно за счет того, что доллар укрепляется. Это своего рода страховка, которую США предоставляют другим странам. Это и есть то «чрезмерное обязательство», которое должна осознавать любая страна, желающая заменить США как поставщика резервной валюты.

Что же создает равновесие? Оно появляется от того, что все инвесторы уверены в надежности актива и что она не исчезнет в следующий кризис. Эту уверенность поддерживают как раз те финансовые, политические и экономические институты, которые формируются десятилетиями. И большой вопрос состоит в том, смогут ли другие страны построить такие институты. Мы, например, видим, что эксперимент с евро на данном этапе пока не удался: эту валюту не используют на финансовом рынке, и ее роль существенно снизилась после кризиса 2008-2010 годов.

И большой вопрос состоит в том, смогут ли другие страны построить такие институты. Мы, например, видим, что эксперимент с евро на данном этапе пока не удался: эту валюту не используют на финансовом рынке, и ее роль существенно снизилась после кризиса 2008-2010 годов.

Говоря о перспективах доллара как резервной валюты, нужно отметить один момент, который связан с так называемой «дилеммой Триффина». Суть ее в том, что обеспечивая мир надежной валютой, вы вынуждены наращивать дефицит платежного баланса, что приводит к риску в этой валюте. Примерно это произошло между 1969 и 1973 годами, в результате чего возникла необходимость отменить систему фиксированного курса. Некоторые ожидают, что этот сценарий может повториться и сейчас.

США — большая экономика, поэтому это может продолжаться долго, но так или иначе процесс приводит к росту дисбаланса. За последние 40 лет активы и обязательства США выросли примерно в 5-6 раз относительно ВВП (даже несмотря на достаточно быстрый рост последнего) и увеличивались существенно быстрее международной торговли. Если такой рост продолжится, то в какой-то момент мы войдем в фазу новой дилеммы Триффина, когда, с одной стороны, эти потоки поддерживают статус резервной валюты, а с другой, в какой-то момент начинают делать ее более рискованной.

Если такой рост продолжится, то в какой-то момент мы войдем в фазу новой дилеммы Триффина, когда, с одной стороны, эти потоки поддерживают статус резервной валюты, а с другой, в какой-то момент начинают делать ее более рискованной.

Меняется ли мир в сторону того, чтобы одна валюта использовалась все больше? Как мы отметили, за последние десятилетия роль доллара увеличилась, но появилась зона евро — очень крупное региональное образование. Мы наблюдаем глобальный тренд, когда у доллара глобальная роль, а у евро региональная роль. Будет также формироваться региональная ниша вокруг Китая, которая будет постепенно переходить в юань. По мере того, как и США, и Европа теряют свои доли в мировом производстве и торговле, их очень быстрыми темпами догоняют развивающиеся страны. Этот процесс начался в 1990-е годы, и в результате мы увидим выравнивание доли развитых стран в мировом производстве и торговле, что, вероятно, приведет к увеличению роли некоторых национальных валют в некоторой долгосрочной перспективе, в первую очередь юаня.

О России и рубле

Если бы меня спросили, какой курс рубля ожидать к концу 2020 года, я бы сказал, что лучшее предсказание, которое мы обычно можем сделать про обменные курсы, это их текущее значение. Многие люди скептически относятся к этому, но когда мы прогнозируем, мы должны сказать: «Курс в среднем будет 73 рубля, но при этом с огромной неопределенностью».

Неопределенность сейчас колоссальная. Курс рубля может как сильно укрепиться, так и еще сильнее девальвироваться. Нам кажется, что риски ассиметричны: масштаб укрепления относительно ограничен, а размер падения фактически не ограничен ничем, в зависимости от того, насколько сильный будет кризис. Однако надо понимать, что делая ставку на этот риск, вы имеете примерно равную вероятность выиграть и проиграть. И это то, о чем мы говорили: это условие равновесия на финансовом рынке. Если бы это было не так, то каждому инвестору было бы оптимально начать вкладывать в одну или другую валюту, и равновесие начало бы меняться прямо на наших глазах.

Если бы это было не так, то каждому инвестору было бы оптимально начать вкладывать в одну или другую валюту, и равновесие начало бы меняться прямо на наших глазах.

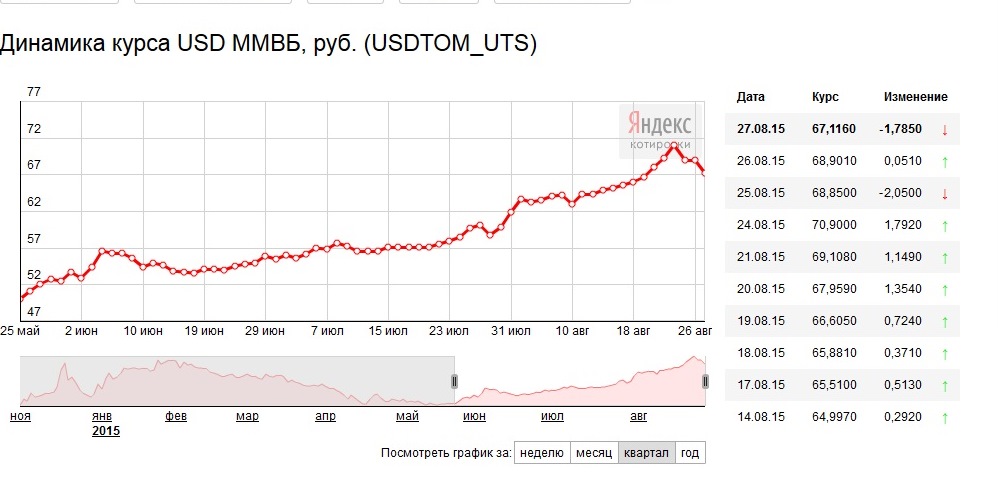

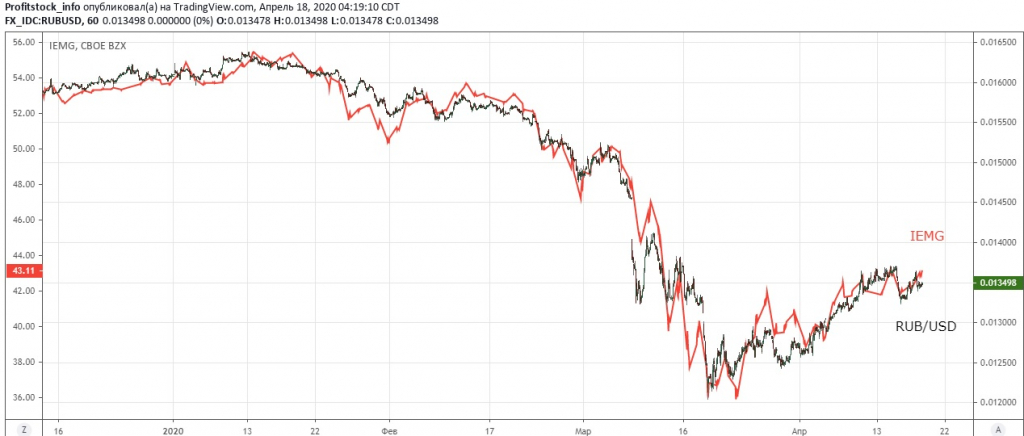

Для России есть еще один важный фактор, который отличает ее от развитых стран. Это очень сильная зависимость от экспорта нефти, в том числе зависимость курса рубля от цены на нефть. В свою очередь, покупательная способность россиян сильно зависит от обменного курса, потому что большое количество товара импортируется в Россию и импортируется в валюте. В этом смысле Россия отличается от многих крупных стран, которые не полагаются на природные ресурсы в качестве своего основного экспорта.

Тем временем для большинства больших развитых стран, таких, как США, Еврозона или Япония, роль обменных курсов очень невелика. Фактически Соединенные Штаты могут проводить свою экономическую политику, а внутренние инвесторы и население при этом вообще не будут знать, что такое обменный курс. То же самое происходит внутри зоны евро. Да, сейчас мир очень много торгует по сравнению с тем, что было 40 лет назад, но все равно основная часть добавленной стоимости, которая потребляется внутри развитых стран, производится внутри этих же самых стран. В этом смысле большинство развитых экономик могут не обращать внимания на обменные курсы.

То же самое происходит внутри зоны евро. Да, сейчас мир очень много торгует по сравнению с тем, что было 40 лет назад, но все равно основная часть добавленной стоимости, которая потребляется внутри развитых стран, производится внутри этих же самых стран. В этом смысле большинство развитых экономик могут не обращать внимания на обменные курсы.

Комментарии к материалу Почему доллар падает, а цены растут в России | 74.ru

- Всё о спецоперации

- Как работает Почта России

- Военный — об изнанке СВО

- Сделано в России

- Долг юноши за умершего отца

- Бизнес в поиске

- Что в лагере мобилизованных

- Многодетная бьется за мужа

- Хозяева дач, внимание!

- Причуды авторынка

Все новости

«Ноги сразу околели»: пациенты пожаловались на холод в корпусе челябинского онкоцентра

«Больше дождей и меньше снега»: какой погоды ждать от этой зимы в России

Из машин предпочитает Porsche. Что известно о 22-летней Карине, которая обокрала ювелирный магазин на 12 миллионов

Пристроить можно и 5 тысяч: куда сегодня выгодно вкладывать деньги (если они у вас есть)

«А мне вас нечем лечить»: пациентам сельской больницы пришлось самим покупать лекарства для стационара

«Есть две категории — живые и мертвые». Узнали, почему мобилизованным отказывают в медкомиссии

Узнали, почему мобилизованным отказывают в медкомиссии

Третий мах не ловится: пять типичных ошибок водителей на зимней дороге

В школах Челябинска из-за мороза отменили занятия

Экс-мэра Екатеринбурга Евгения Ройзмана признали иноагентом

Кремль опроверг подготовку послания Путина о мобилизации всей страны: новости СВО за 25 ноября

«Сегодня +9 градусов. Шаль дырявая, но греет»: бабушка и семьи с детьми остались без отопления в центре Челябинска

В Челябинске закрыли половину гастропарка в ТРЦ «Фокус»

Власти расторгли контракт с компанией, готовившей проект по очистке реки Миасс

Вместо машин и ресторанов — метро и сосиски: почему семья Тепляковых так бесит общественность — объясняет эксперт

«Говорили, ничего не поможет»: женщина пять лет пыталась забеременеть и в итоге родила тройню (без ЭКО!)

Что Путин сказал матерям мобилизованных: онлайн

После какого возраста можно не думать о лишних килограммах. Ученые назвали идеальный вес для долголетия

В челябинском Минстрое ответили на претензии многодетных семей к отсутствию сетей на выделенных им участках

На угольной игле: почему авария на «Листвяжной» и гибель 51 человека ничего не изменила и уже не изменит

Мобилизованные записали гневное видео о невыплате денег. После этого к ним приехали силовики

После этого к ним приехали силовики

Все говорят, что петь нельзя. Посмотрите «список запрещенных групп» — на этот раз в караоке-клубах

На первом российском винодельческом форуме в Москве обсудили развитие отрасли

18-летнего челябинца отдали под суд за гибель товарища во время заезда на «семерке» возле ТРК

В Кремле прокомментировали сообщения СМИ о готовящемся послании Путина о мобилизации страны

Трагедия в Крымске: за что 66-летний пенсионер расстрелял трех человек

Запасаться гречкой и сахаром или скупать валюту в обменниках? Как на россиянах скажется милитаризация экономики

Медовые котелки и Маша с Медведем: Парк Тищенко ждет закупка аттракционов и обновление за полмиллиарда

В Миндортрансе ответили противникам строительства трамвайной ветки на мосту с вокзала в Ленинский район

Так пленку снимать не надо? Как на самом деле варить сосиски

В челябинском аэропорту задержали несколько рейсов

Без леопарда и змеи: дизайнеры и астрологи назвали лучшие принты и оттенки для новогоднего наряда

«В Челябинске девушки красивые, потому что у нас экология отвратительная»: стендап-комик Наталья Краснова — откровенно о трех разводах и жизни в 42 года

Что подарить маме, которая утверждает, что ей ничего не нужно

Сэкономить время и деньги: из чего складывается цена на обучение в автошколах

В Челябинской области прошли Дни науки: ученые обсудили ее роль в региональном развитии

«С похорон матери Маша у нас и осталась». После смерти жены отец отдал годовалую дочку соседке на 2 года. Что было потом

После смерти жены отец отдал годовалую дочку соседке на 2 года. Что было потом

Мюзикл, экскурсии и завтрак с видом на Невский: как феерично отметить Новый год в Петербурге

«Таврия» покоряет азиатские рынки: гости выставки Vietnam Foodexpo 2022 в Хошимине оценили колбасу из мяса

Дорогая моя коммуналка! В России внепланово вырастут счета за ЖКХ — правда, что после этого цены заморозят на два года?

Все новости

Глава 2

Глава 2

Глава 2

1. Произойдет замена американских товаров на японские, что приведет

к увеличению как предложения долларов США, так и спроса на японские

иена. Результатом станет обесценивание доллара.

2. Иностранец должен сначала приобрести доллары, что увеличит

спрос на доллары, но не влияет на предложение долларов.

3. A. Французский франк должен вырасти

B. Спотовая стоимость доллара должна увеличиться. Будущая стоимость

доллар должен снизиться, так как выплаты дивидендов направляются в Renault и

другие автомобили Renault и запчасти импортируются. Однако стоимость доллара

Однако стоимость доллара

в будущем может увеличиться, если American Motors расширит производство заменителей

на ввоз иномарок.

C. Спотовая цена доллара не должна измениться. Будущая цена

доллара должно увеличиться, поскольку KAL погашает кредит.

4. Снижение британских налоговых ставок должно повысить доходы после уплаты налогов, что сделает

инвестиции в Англию более привлекательны как для британских, так и для иностранных инвесторов.

Инвесторы должны потребовать больше фунтов, чтобы приобрести теперь более прибыльный британский

активов, повышая стоимость фунта стерлингов.

5. Влияние сокращения бюджетного дефицита зависит от того, насколько

происходит сокращение дефицита. Суть в том, используется ли механизм

приводит к более здоровой или более слабой экономике. В тексте, если высокое правительство

дефицит увеличил стоимость валюты, тогда Мексика и Бразилия должны были

две самые сильные валюты в мире на сегодняшний день

6. Ценность любого товара или актива определяется его редкостью. Они могли

Они могли

сделать деньги менее дефицитными, выпуская больше их. Несмотря на то, что он номинальный

стоимость останется неизменной, добавленное предложение снизит покупательную способность

за единицу денег.

7. A. рост B. падение C. то же D. рост E. падение F. падение

8. Стоимость доллара упадет по мере роста опасений инфляции. В ближайщем будущем

Процентные ставки в США сначала упадут, но затем поднимутся по мере того, как инвесторы

стремятся защитить себя от более высокой ожидаемой инфляции. Долгосрочные

ставки, вероятно, немедленно повысятся из-за опасений будущей инфляции.

Если бы рост денежной массы стимулировал более быстрый рост экономики

чем это было бы в противном случае, стоимость доллара могла бы вырасти, и поэтому могла бы

процентные ставки.

9. Нет привязки к стоимости валюты

10. A. Стоимость фунта очень чувствительна к цене на нефть

потому что Англия имеет большие запасы нефти в Северном море и является крупным экспортером нефти.

Следовательно, британское богатство положительно связано с ценой на нефть. Любой

Любой

событие, которое уменьшает национальное богатство, также имеет тенденцию снижать ценность

своей валюты.

B. Советский переворот вернул угрозу советского милитаризма и

побуждали инвесторов желать когда-то держать большую долю своего богатства в

долларов.

C. Инвесторы переключили свой спрос с долларов на другие валюты,

доллар развернул свой предыдущий рост.

D. Снижение учетной ставки ФРС было предвестником ослабления

Денежно-кредитная политика США, способствующая опасениям более высокой инфляции в будущем.

В ответ на более высокую инфляцию доллар немедленно упал.

E. Событие, упомянутое в заголовке статьи, снижает

привлекательность для инвесторов, что приводит к ожидаемому оттоку капитала и депрессивному состоянию.

Канадский доллар.

F. Это приводит к большому увеличению потоков капитала в США.

Этот приток капитала повысил стоимость доллара. G. Снижение потребности

для безопасного убежища.

H. Инфляция и медленный рост увеличивают переоценку латиноамериканских

валюты, оказывая давление на свое правительство, чтобы девальвировать их валюты.

11. Инвесторы нервничают и пытаются уйти из западноевропейского

активов и в доллары США и долларовые активы. Результат

будет падение реальной стоимости западноевропейских валют относительно

к реальной стоимости доллара. Как только доллар вырастет достаточно,

инвесторы снова захотят держать существующие акции западноевропейских

активов, включая валюту.

15. Ключом к этому ответу является сосредоточение внимания на рабочем термине «широко

ожидаемого», и признать, что рынок иностранной валюты уже влияет на

любое ожидаемое изменение процентной ставки, например, Банком Японии,

в валютные ценности. Таким образом, когда Банк Японии повысил процентную ставку

всего на 0,75%, иена стала менее привлекательным инструментом для инвестиций, чем

было до объявления, и инвесторы распродали свои активы в иенах. В

Как правило, рынок движет не тем, что происходит по сравнению с ожидаемым.

произойдет.

16. A. Доллар вырос, когда Гринспен выразил обеспокоенность

о падении доллара и не будет агрессивно смягчать денежно-кредитную политику.

Инвесторы отреагировали на его заявление снижением своих ожиданий относительно

будущей инфляции в США, что делает доллары более желанным активом.

B. Да, ужесточив денежно-кредитную политику США, он может снизить ожидания инвесторов

о будущей инфляции в США и поднять реальные процентные ставки в США (как минимум

временно). Оба этих эффекта ужесточения денежно-кредитной политики увеличат

стоимость доллара.

17. Привел к скачку денежной массы Японии. Первоначально это снижало

японские процентные ставки и способствовали тому, что утверждали многие наблюдатели.

был спекулятивный рост на японских рынках акций и недвижимости. Над

В свое время рост денежной массы привел к росту инфляции в Японии.

18. До девальвации (а) обменный курс завышен и (б)

обменный курс находится в равновесии

19. Российское правительство должно продемонстрировать готовность поддерживать

стоимость рубля. Доверие к деньгам можно завоевать, только контролируя их

поставлять и убеждать общественность в том, что стабильная валюта является единственной целью

денежно-кредитной политики.

20. A. Российский центральный банк вряд ли будет очень независимым

так как российский парламент может уволить свою голову по своему желанию. г-н Геращенко

столкнется с необходимостью продолжать финансирование обанкротившихся государственных промышленных предприятий

на вновь созданные деньги. Если кредит будет прекращен, эти предприятия

пойти под. B. Фактически г-н Геращенко отрекся от своего

контроль над монетарной политикой. Количество денег, которое будет создано, будет зависеть

на убытки государственных предприятий, а не на сумму, необходимую для неинфляционных

рост. Следовательно, рациональные люди воспримут его утверждение как подразумевающее

более высокая инфляция.

C. Ожидание более высокой инфляции в будущем в сочетании с

готовность банка допустить конвертируемость рубля должна привести к тому, что рубль

упасть в цене, что и произошло. Стабильная, конвертируемая валюта является краеугольным камнем

поддержания стоимости валюты и в заявлении г-на Геращенко указывалось

что это не произойдет в ближайшее время.

21. A. Эти меры могут вытеснить некоторых дельцов черного рынка с рынка,

но они не могут снизить инфляцию.

B. Рубль упал в цене, поскольку люди пытались конвертировать свои рискованные рубли

во что-то вроде долларов.

23. Способность центрального банка подсчитывать выпущенные долларовые облигации

правительством Аргентины в составе его «зарубежных» резервных активов

лазейка, достаточно большая, чтобы проехать грузовик через. Под присмотром мистера Кавалло,

центральный банк не злоупотреблял этой лазейкой. Однако центральный банк

может изменить свой курс в одночасье и увеличить долю Bonex в резервах.

Кроме того, хотя аргентинское правительство всегда платило свои Bonex

обязательств, он может отказаться выполнять обязательства Bonex, удерживаемые центральным

банк.

24. A. Поскольку в Аргентине существует валютный фонд, она не может стерилизовать

последствия притока или оттока валюты. Следовательно, отток капитала

должно привести к уменьшению количества песо в обращении. Немедленное

Немедленное

ударом стал скачок процентных ставок. Однако, как убедились инвесторы

что Аргентина не собиралась девальвировать песо, высокие реальные проценты

процентные ставки начали привлекать капитал обратно в Аргентину, снижая реальные процентные ставки.

ставки вернулись к тому, что было раньше.

B. Аргентина видела, что произошло в Мексике за месяц до этого, где

девальвация привела к более высокой инфляции, что, в свою очередь, привело к дальнейшему

девальвация и инфляция.

C. Дивергенция процентных ставок произойдет, только если есть опасение

девальвация песо.

25. Такой шаг укрепит доллар, обеспечив весьма заметный

сигнализируют о том, что правительство США заинтересовано в сильном долларе. ослабление

доллар увеличит расходы правительства США на обслуживание своего долга.

26. Инвесторы, ценящие стабильность цен, расценили бы такой законопроект как

сильно положительный. Такой закон позволит Банку Мексики избежать

финансирование дефицита государственного бюджета путем печатания песо и, таким образом, улучшение финансовой

дисциплина.

31. Повышение реальной стоимости колумбийского песо в течение

1994. Эта реальная оценка снижает конкурентоспособность Columbia.

легальный экспорт.

32. A. Поскольку Народный банк Китая скупает излишки иностранной валюты,

это создает больше юаней. Это повысит уровень инфляции в Китае.

B. На самом деле для Китая нет альтернативы

Проблемы

1. А.. 3,68% Б. 3,55%

2. . A. Девальвация песо на 94,02% B. Повышение курса доллара на 1571%

3. Рубль теперь стоит 25% от его предыдущей стоимости. Доллар

теперь стоит в 4 раза больше предыдущей стоимости. Рублевая стоимость доллара выросла

на 300%

4. Рубль обесценился на 83,33%

5. Равен 1900%-ному росту стоимости крузейро в долларах.

6А. Долларовая стоимость номера выросла за 3 года на 66,2%.

B. стоимость доллара в лирах выросла на 21,1%

7. А. Фунт обесценился на 10,1% по отношению к немецкой марке и на 6,8% по отношению к доллару.

B. в долларовом выражении интервенция обошлась Банку Англии в 825 миллионов долларов,

который основан на разнице в 0,025 доллара США между начальной стоимостью DM

0,6878 и его конечное значение 0,7128 C. . Спекулянты,

. Спекулянты,

кто сделал ставку против Банка Англии

Глава 3

1. Чрезмерное движение указывает на то, что есть прибыль, которую следует

заработанные путем ставок против рынка. Нет никаких доказательств того, что можно

прибыль, делая ставку на то, что колебания ставок чрезмерны.

2. Можно ожидать, что спекуляция лишь сгладит колебания обменного курса.

если основные экономические процессы относительно стабильны.

3. В той мере, в какой плавающие обменные курсы позволяют денежно-кредитным органам

проводить более инфляционную политику, чем система с плавающими процентными ставками.

более инфляционной.

4. Это должно быть легко сделать. Хитрость заключается в том, чтобы найти последовательное

Заявление о том, что оправдывало правительство

5. Поскольку цены на золото быстро реагируют на признаки инфляции,

ожидание роста инфляции вызовет скачок цен на золото.

Таким образом, золото служит охранной сигнализацией, предупреждающей, что политики

фальсификация фиатных денег.

г. 6. Стоимость золота как инструмента хеджирования инфляции снизилась в 1980-е гг.

поскольку инфляция стала гораздо менее серьезной проблемой.

7. Плавающие в принципе предлагают небольшую степень свободы от

подчинение и координация, необходимые для поддержания стабильных обменных курсов.

Но если правительства злоупотребляют этой степенью и отказываются принять обмен

оцените последствия, система выйдет из строя. То есть, если вовлеченные правительства

желание проводить независимую политику, одновременно стабилизируя обмен

ставок, это может быть достигнуто только путем введения прямого контроля над торговлей

и движения капитала.

8. Независимая денежно-кредитная и фискальная политика приведет к нестабильности валютного курса

ставки по мере того, как участники рынка получают и оценивают новую информацию об этих

политики.

9. Более стабильный, так как относительная привлекательность различных валют

вряд ли существенно изменится.

10. Пропустить

11. Основная проблема заключается в том, что при обменном курсе один к одному остмарка

Основная проблема заключается в том, что при обменном курсе один к одному остмарка

будет завышена по отношению к DM. Если заработная плата в Восточной Германии не упадет,

Немецкая промышленность обнаружит, что затраты на ведение бизнеса растут без

компенсирующий прирост производительности.

12. Каждая страна в рамках Европейской валютной системы должна была исправить это

обменный курс по отношению к DM.

13. A. Испания исторически проводила легкую денежно-кредитную политику, с

связанный с этим высокий уровень инфляции. Высокая инфляция, в свою очередь, привела к постоянному

девальвации песет B. Страны, стремящиеся участвовать в

EMS фактически вынуждены проводить денежно-кредитную политику, соответствующую

что в Германии, что в конечном итоге снижает уровень инфляции.

C. Повышая перспективы денежно-кредитной стабильности Испании, EMS

членство снизило риски, связанные с владением финансовыми активами

в Испании. В результате испанская общественность стала более склонна к

экономить и инвестировать.

14. A. Присоединившись к механизму обменного курса, Великобритания фактически

отказался от девальвации фунта против немецкой марки. С целью поддержания

стоимость фунта стерлингов, Великобритания теперь должна следовать более дисциплинированному и антиинфляционному

монетарная политика.

B. Нижний предел в фунтах стерлингов по отношению к DM составляет 0,94 X 2,95 = 2,77 DM; это

верхний предел составляет 1,06 X 2,95 = 3,13 немецкой марки.

15. Расширение границ снижает доверие к системе.

16. Результатом будет более высокая инфляция и большая волатильность валюты.

17. Чтобы сохранить свои валюты по отношению к DM, другие члены

EMS были вынуждены поднять собственные процентные ставки, тем самым задушив

экономического роста в своих странах. Снизив учетную ставку, Бундесбанк

позволили Франции и другим членам EMS снизить свои процентные ставки и

стимулировать свою экономику девальвацией своей валюты. Этот интерес

снижение ставки, таким образом, за счет уменьшения вероятности того, что они будут девальвировать

их валют, снижение спекулятивного давления.

18. «доверие» и «ожидания»

19. На финансовых рынках ожидается, что страны, которые

соответствовать Маастрихтским критериям, будут заперты в систему, которая по существу

работают по той же модели, что и Бундесбанк. Другими словами, мнение состоит в том, что

Германия будет управлять EMU и доминирующей характеристикой одного

валюта заключается в том, что это будет валюта с низкой инфляцией.

20. Правительство с дефицитом бюджета и слабой монетарной политикой.

вряд ли сможет поддерживать его приверженность фиксированному обменному курсу.

21. Присоединившись к ЕВС, Великобритания закрепит за собой новую денежно-кредитную политику.

Проблемы

1 А. 3,46 % Б. 3,58 %

C. До девальвации миллиард немецких марок стоил литов (4 миллиарда / 0,0013065).

После девальвации заем в 4 миллиарда немецких марок будет стоить литов (4 миллиарда / 0,0012613).

погасить. Итальянское правительство потеряет 109 716 164 344 литра или 138 384 998 немецких марок.

по новому обменному курсу. D. Убыток от курсовых разниц Бундесбанка

830 309 немецких марок988 на этой интервенции валюты.

2. A. FF1 = DM.298164 B. может вырасти до ок. .304872

или упасть до DM .291455

4. B. в худшем случае FF может упасть на 15% до кросс-курса FF 1=

DF0.285559 D. DF12 121

5. Правительство Панамы. отказывается от сеньоража на сумму от 28 до 35 миллионов долларов.

миллионов ежегодно.

6. A. годовая стоимость варьируется от 11,1 до 15,6 миллиардов долларов.

Если эти деньги останутся за границей, то стоимость сеньоража будет равна

к сумме долларов, хранящихся за пределами США. Б. Правительство США

реализует сеньораж.

Глава 4

1. BOP должен быть равен нулю.

2. Национальные товары и услуги становятся относительно более дорогими

в иностранной валюте, а иностранные товары и услуги становятся относительно

дешевле в национальной валюте. Результат — меньший излишек

или больший дефицит по текущему счету.

3. Подсказка: у Японии профицит, а у США дефицит. Также был

Подсказка: у Японии профицит, а у США дефицит. Также был

ввозится?

4. Это выглядит как плюс 400 миллионов долларов на текущем счете США, т.е.

400 миллионов долларов минус капитальный счет США и нулевое влияние на

общий платежный баланс за 1994.

5. Для США высокий торговый дефицит является основным фактором,

текущий акк. дефицит. Есть и другие факторы.

6. Учетная запись услуг

7. Приток иностранного капитала в США прекратится, и капитал США

счет будет равен нулю. Это означает, что текущий счет США также должен

быть нулем. По сути, иностранцы будут экспортировать в США сумму, как раз равную

по сравнению с тем, что они готовы импортировать. 8.

Выплата иностранных займов Мексики эквивалентна вывозу капитала.

из Мексики. Для того, чтобы у Мексики был дефицит по счету операций с капиталом, она должна

иметь профицит текущего счета. Все, что снижает способность Мексики

экспорт также снижает его способность погашать свои долги.

9. Бразилия должна иметь положительное сальдо торгового баланса, достаточное для обслуживания долга.

10. С дефицитом счета текущих операций США ничего не произойдет, если

ограничения на импорт приводят к изменению сберегательного или инвестиционного поведения. Отсутствующий

эти изменения сократят импорт японской стали в США, снизят спрос в США

для иены, что приведет к росту стоимости доллара. оценив

доллар сделает экспорт США менее конкурентоспособным, а другой иностранный импорт

более привлекательный.

11. Это заставит реальное цениться. Это уменьшит бразильскую

Баланс текущего счета.

12. Ни один из этих факторов не лежит в основе постоянного дефицита торгового баланса США.

Вместо этого рассмотрим «перерасход» со стороны США и «недорасход» со стороны США.

торговые партнеры

13. Следует ожидать, что баланс их текущих счетов будет колебаться от

излишек к дефициту.

14. Оборотной стороной торгового дисбаланса является компенсирующий поток капитала.

Конечно, даже без торговых диспропорций все равно будут международные

потоки капитала, поскольку инвесторы стремятся диверсифицировать свои портфели на международном уровне

и как компании пытаются воспользоваться возможностями иностранных инвестиций.

15. Должен привести к увеличению желаемого потребления страны относительно

к своему доходу, поскольку молодые работники пытаются занимать и тратить против

их ожидаемые будущие доходы.

16. A. Налоговая субсидия сама по себе должна привести к увеличению импорта

и потребления, поскольку он субсидирует покупку иностранных товаров. В

в то же время, увеличивая спрос на иностранные товары,

стоимости японской иены, тем самым стимулируя экспорт. Чистый эффект

этого плана будет сокращение положительного сальдо счета текущих операций Японии до

насколько это стимулирует потребление японцев и снижает

сохранение.

B. Более низкий дефицит японского бюджета должен увеличить текущий японский

профицит счета.

17. Это уменьшит стимул для японцев копить на пенсию.

Поскольку японцы будут меньше сберегать, отток капитала уменьшится. Этот переключатель политики

уменьшит положительное сальдо торгового баланса Японии.

18. Базовая учетная идентичность гласит, что текущий счет страны

профицит равен превышению внутренних сбережений над внутренними инвестициями.

Любое сокращение японских инвестиций увеличит текущий счет Японии.

излишек. Таким образом, нет никакого противоречия между большим положительным сальдо торгового баланса Японии

и слабой национальной экономикой.

19. Сильный экономический рост повысит потребление в США, повысив

импорта по отношению к экспорту и увеличения дефицита текущего счета.

Рецессия в США должна оказать положительное влияние на торговый счет США.

21. В той мере, в какой США выплачивают больше процентов, чем получают,

снижение процентных ставок приведет к меньшему дефициту счета текущих операций США.

22. Относится к «дефициту первого близнеца».

Проблемы

1. А. Защ. На одностороннем транс. B. Кредит на товары C. Кредит

на услуги D. Кредит на услуги E. Кредит на капитал

2. А. — Дебет, + кредит

Экспорт США +80 000 000

Уменьшение частных обязательств перед иностранцами -80 000 000

B Экспорт США +1 000 000

Односторонний перевод -1 000 000

C. Прямые инвестиции увеличивают иностранные активы -500 000 000

Прямые инвестиции увеличивают иностранные активы -500 000 000

Увеличение обязательств перед иностранцами +500 000 000

D. Плата за импорт США за использование капитала — 5 000 000

Увеличение частных обязательств перед иностранцами + 5 000 000

E. Государственные иностранные активы + 1 000 000 000 покупка казначейских облигаций с

новые официальные резервы

Иностранные официальные активы -1 000 000 000 интервенций

F. Импорт США — 2 000 000

Частные обязательства перед иностранцами +2 000 000

G. Импорт США -10 000 000

Частные иностранные активы +10 000 000

3. Патагония должна иметь дефицит счета текущих операций в размере 5 миллиардов долларов.

4. A. Официальные резервы Японии увеличились на 31 миллиард, т.е.

дефицит счета официальных резервов.

B. Национальный доход превышает расходы на сумму, эквивалентную 98 миллиардов.

C. То же, что и часть b

Д. 98 миллиардов

E. Баланс сбережений и инвестиций частного сектора должен равняться 76 миллиардам долларов.

5. Экспорт Импорт

а. товары: товары и услуги на 300 долларов b. 225 долларов в товарах

в. 15 выплат дивидендов

д. 30 в туристических услугах

Остаток на расчетном счете: +30

Отток капитала Приток капитала

а. Увеличение иностранных депозитов на 300 долларов b. Снижение внешнего спроса на $225

депозиты

е. 60 увеличение американских запасов иностранных акций c. 15 увеличение в иностранной собственности

депозиты в США

г. 8 уменьшение депозитов до востребования в США, принадлежащих иностранцам d. 30 увеличение

иностранные путешественники

чека, выписанных на банки США

эл. 60 уменьшение депозитов до востребования в иностранной валюте

Остаток на счете операций с капиталом: -$38

Резервные потоки Резервные оттоки

ф. 45 долларов продаж золота f. Увеличение иностранных депозитов до востребования на 45 долларов

г. 8 снижение иностранных депозитов до востребования

Баланс официальных резервов: +8

6. Экспорт

Экспорт

а. товаров: 400

военная техника 200

б. услуги: 100 (туризм)

Импорт c. товаров: 0

д. услуги: 10 (проценты)

эл. односторонние переводы; 200 (военная помощь)

Руританские активы за границей

ф. в частной собственности 400 (долговая расписка)

100 (дорожные чеки)

120 (депозит до востребования в США)

г. официально принадлежит 60 (казначейские векселя США)

-60 (продажа золота)

Иностранные активы в Руритании

ч. Частная собственность 10 (проверить)

я. В официальном владении 120 (иностранный центральный банк)

Дж. текущий счет 490

Почему российский рубль укрепился после санкций

от Tejvan Pettinger

Несмотря на беспрецедентные экономические санкции, введенные против России, российский рубль стал самой эффективной валютой в мире. Рост на 30% в 2022 году до 26 мая 22 (источник: Reuters)

После первоначальных санкций и замораживания российских валютных резервов курс рубля упал на 25%.

Источник: Сэнди Пендлтон

Но с тех пор рубль заметно вернулся. Это связано с высокими ценами на нефть, падением российского импорта и кредитным контролем, который не позволяет россиянам покупать иностранную валюту.

Почему рубль стал самой эффективной валютой мира в 2022 году?

Падение предложения или рост курса рубля

1. Крах импорта . Торговые санкции ограничили возможности России импортировать товары из-за рубежа. Падение импорта означает, что спрос на рубли для покупки иностранной валюты (и оплаты импорта) снижается. Поэтому с падением предложения рубля на валютных рынках его стоимость увеличилась. Это показывает, что стоимость валюты не обязательно отражает экономическую мощь. Обвал импорта укрепил рубль, но более сильный рубль не принесет большой пользы, если вы не в состоянии покупать критически важные импортные товары. Это падение импорта приведет к снижению уровня жизни и, что немаловажно, затруднит производство автомобилей, танков и военной техники в России, которая зависит от импорта важнейших материалов и компонентов из-за рубежа.

«Российский импорт промышленных товаров в марте упал на 50% по сравнению со средним показателем за сентябрь 2021 г. – февраль 2022 г.» (Россия теряет доступ к импорту) Российский импорт из США и Европы падает, но есть признаки того, что импортирует даже из Китая, поскольку китайские фирмы не хотят попасть под санкции США. Reuters сообщает, что российский импорт мог упасть на 70%

2. Подорожание нефти и газа . Непреднамеренным последствием экономических санкций является резкий рост цен на газ и нефть, а это означает, что российский экспорт газа и нефти увеличился в цене. Доходы от российского экспорта остаются высокими.

3. Высокие продажи . Хотя в отношении российского газа и нефти были введены незначительные санкции, объемы продаж по-прежнему высоки, и Европе трудно сократить свой спрос на природный газ. Европа надеется запретить импорт российской нефти, но другие страны, такие как Китай и Индия, по-прежнему будут охотно покупать нефть у России. Даже с дисконтом от цены на мировом рынке высокая цена на нефть означает, что доходы остаются высокими. FT сообщает, что Италия на самом деле увеличила импорт нефти из России, потому что «Лукойл» — ее российский нефтеперерабатывающий завод — из-за санкций не смог получить кредит и начал покупать 100% российскую нефть, а не 30% до санкций.

Даже с дисконтом от цены на мировом рынке высокая цена на нефть означает, что доходы остаются высокими. FT сообщает, что Италия на самом деле увеличила импорт нефти из России, потому что «Лукойл» — ее российский нефтеперерабатывающий завод — из-за санкций не смог получить кредит и начал покупать 100% российскую нефть, а не 30% до санкций.

4. Кредитный контроль. Поскольку в марте 2022 года экономические санкции ударили по рублю, Центральный банк России ввел кредитный контроль над российскими фирмами. Это означает, что 80% зарубежных доходов должны быть переведены в рубли. Это ограничивает возможности российских предприятий и потребителей продавать свои рубли и экономить в иностранной валюте. Кризис обменного курса может привести к бегству капитала и самореализующемуся падению стоимости рубля. На самом деле кредитный контроль был настолько успешным, что российский банк планирует снизить лимит с 80% до 50%.

5. Высокие процентные ставки. После санкций Центральный банк России повысил процентную ставку до 20%, чтобы поддержать валюту. 20%-ная процентная ставка делает более привлекательными сбережения в российских банках. Высокие процентные ставки также способствовали снижению инфляционных ожиданий. Фактически, российский центральный банк смог снизить процентные ставки с пиковых 20% до 11% 26 мая.

20%-ная процентная ставка делает более привлекательными сбережения в российских банках. Высокие процентные ставки также способствовали снижению инфляционных ожиданий. Фактически, российский центральный банк смог снизить процентные ставки с пиковых 20% до 11% 26 мая.

Заключение

Рост рубля после экономических санкций показывает, что кредитный контроль и высокие цены на сырье могут поддерживать высокую стоимость валюты. Однако беглый взгляд на стоимость рубля может дать ложное представление о российской экономике. Экспорт фактически не отражает уровень жизни. Экспорт означает, что товарами пользуются другие страны. Мы предполагаем, что экспорт повышает уровень жизни, поскольку позволяет стране позволить себе больше импорта. В случае России получение доходов от экспорта является лишь частью проблемы. Ключевым моментом на данный момент является возможность покупать импортные товары, в которых они нуждаются. По иронии судьбы, отсутствие импорта является одним из факторов укрепления рубля.