Содержание

Инфляция и валютный курс: что это такое и как они влияют на трейдера

Инфляция оказывает сильное влияние на валютный курс в долгосрочной перспективе. Что такое инфляция? Если упрощенно, то инфляция — это общее удорожание товаров и услуг в экономике.

Но, если вы хотите разбираться в этом больше и зарабатывать на инфляции, вам стоит пройти бесплатный курс обучения в «Академии инвестирования».

Основная причина инфляции — постоянное увеличение денежной массы. Есть и другие причины роста инфляции, такие как удорожание ресурсов, резкое увеличение спроса на группы товаров при неизменном их предложении.

Принято выделять 3 вида инфляции:

- умеренную инфляцию;

- галопирующую инфляцию;

- гиперинфляцию.

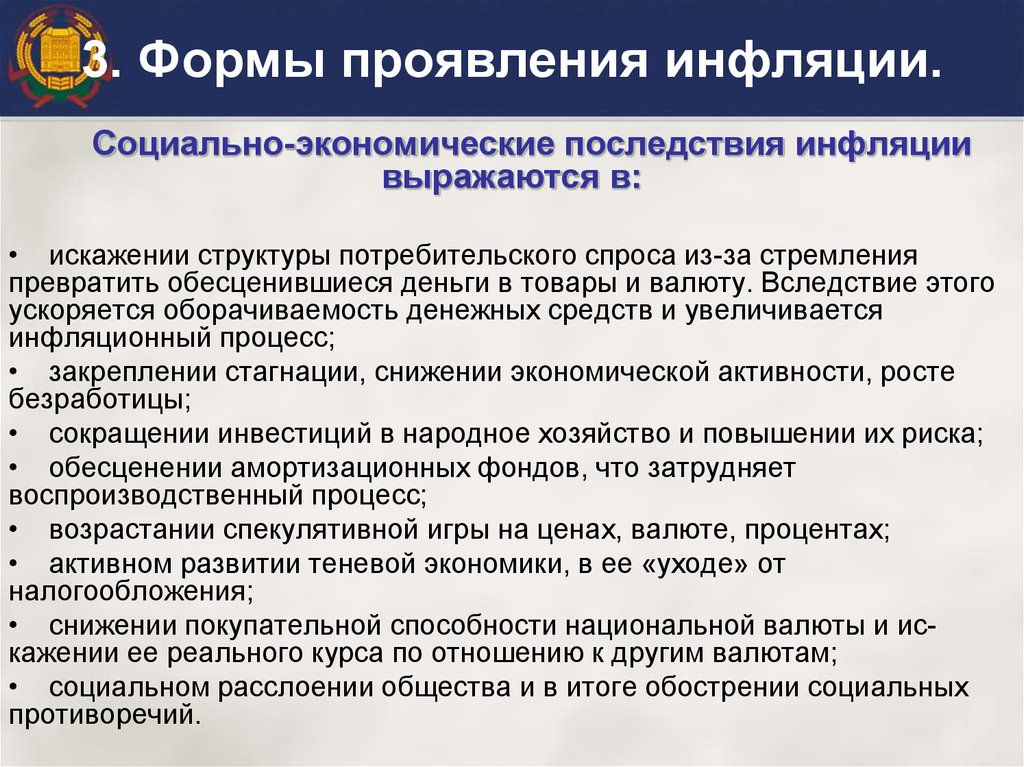

Умеренная или ползучая инфляция имеет место в случае когда цены растут до 10 % в год. Практически все развитые страны имеют такие темпы роста на цены. Умеренную инфляцию принято считать нормальной и даже полезной для экономики (ведь растут не только цены на товары, но и зарплаты и цены на активы — недвижимость и акции).

Галопирующая инфляция характеризуется ростом цен от 20 до 100-200 %. Она является явным признаком нездоровой экономики. Этот тип инфляции имеет все шансы превратиться в гиперинфляцию, если не предпринять сдерживающих мер.

Гиперифляция начинается с момента когда цены растут на сотни и тысячи процентов. Обычно это происходит при острых политических и социальных потрясениях. В это время люди осознают, что деньги — это всего лишь бумага и начинают штурмовать ювелирные магазины. Нередко гиперинфляция приводит к смене политической элиты и денег.

Существует 2 типа инфляции: инфляция спроса и инфляция издержек. Инфляция спроса возникает при росте спроса на товары. Такая ситуация может возникнуть при резком сокращении предложения товара, например из-за запрета на ввоз товар или неурожая.

Также инфляция спроса имеет место когда в экономике растет денежная масса: денег становится больше, а товаров больше не становится, поэтому поставщики и продавцы поднимают цены.

Инфляция издержек связана с удорожанием производства товаров. Не секрет, что ресурсов становится все меньше, поэтому приходится добывать их по все более дорогой технологии. Это приводит к росту их цен и, как результат, к росту цен на конечный товар.

Основным показателем инфляции является индекс потребительских цен (ИПЦ). ИПЦ показывает изменение стоимости потребительской корзины, в которую входит определенный набор товаров. ИПЦ по английски CPI — аббревиатура от Consumer Price Index. CPI публикуется ежемесячно 13-го числа.

Каким образом инфляция оказывает влияние на валютный курс

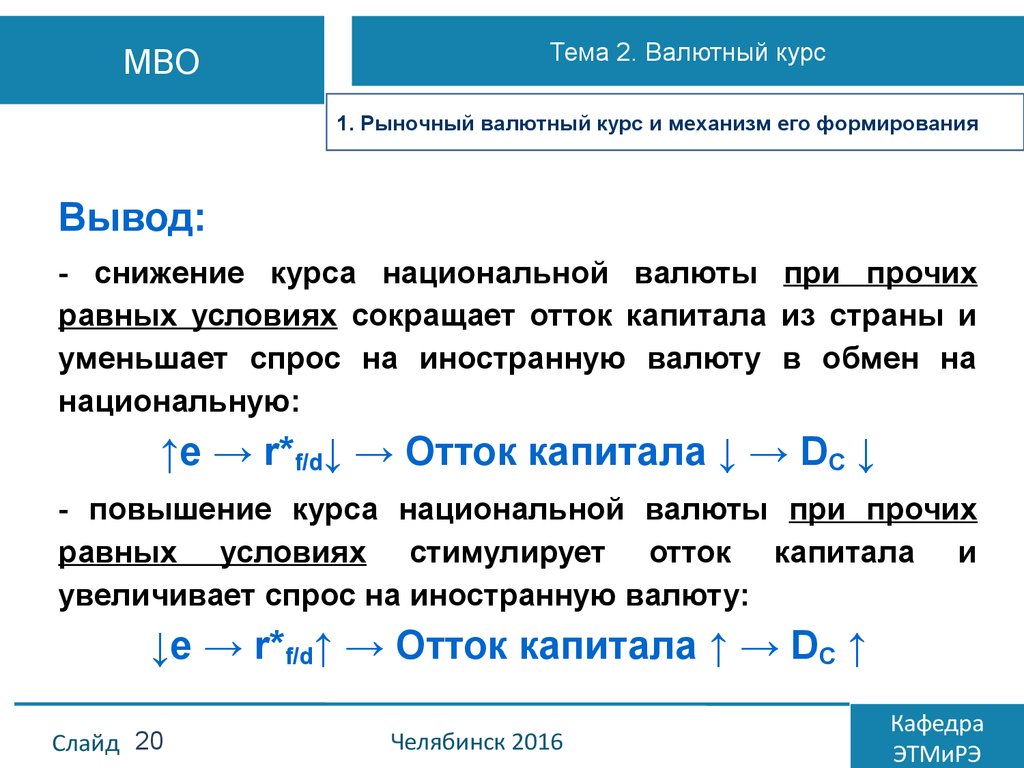

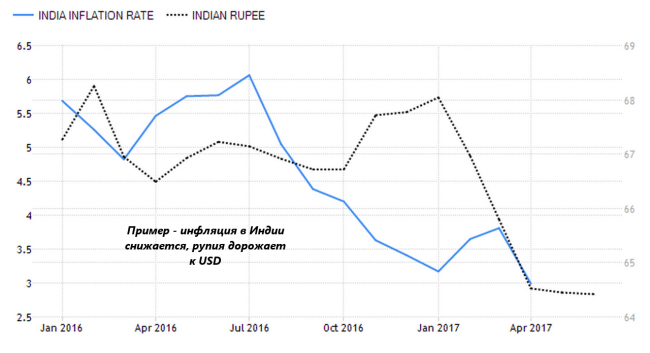

Инфляция обесценивает валюту, поэтому валюта страны с большим уровнем инфляции будет в долгосрочной перспективе снижаться против валюты страны с меньшим уровнем инфляции.

В краткосрочной перспективе влияние индекса инфляции CPI может оказывать противоположный эффект: если инфляция повышается, то Центральный банк поднимает ставку рефинансирования, что оказывает положительное воздействие на курс национальной валюты. Поэтому влияние инфляции на курс валют носит неоднозначный характер.

Поэтому влияние инфляции на курс валют носит неоднозначный характер.

Оградите себя от убытков в трейдинге с помощью Риск-менеджера от Gerchik & Co

Стать клиентом Gerchik & Co

Поделитесь также статьей с друзьями в соцсетях!

Как валютный курс влияет на инфляцию — ECONS.ONLINE

Ослабление национальной валюты обычно вызывает инфляцию. Цена импортных товаров растет, а вслед за этим – и средний уровень цен в экономике. Такое увеличение общего уровня цен называется эффектом переноса. Обычно эффект переноса неполный: то есть изменение курса на 1% меняет цены меньше, чем на 1%. Причем из-за ценовой жесткости краткосрочный эффект переноса оказывается слабее долгосрочного. Скажем, в России в нулевые годы изменение курса рубля на 10% приводило к изменению общего уровня цен примерно на 3% в тот же месяц и на 6% в течение года. То есть мгновенный эффект переноса был равен 0,3, а долгосрочный эффект переноса – 0,6.

То есть мгновенный эффект переноса был равен 0,3, а долгосрочный эффект переноса – 0,6.

Есть несколько причин неполноты эффекта переноса:

-

фирмы, продающие импортные товары, конкурируют с отечественными производителями. Поэтому для них может быть неоптимально увеличивать цену в точности пропорционально изменению курса. Ведь в этом случае слишком многие покупатели переключатся на отечественную продукцию; -

некоторые товары не торгуются на мировом рынке и производятся из отечественного сырья. Цены таких товаров слабо реагируют на курсовые колебания; -

часть фирм ожидают, что шок курса временный и вскоре тот вернется к прежнему уровню.

Эффект переноса может отличаться в разных странах и даже в одной стране в разные периоды времени. В

Бразилии в 1990-е гг. он был близок к 0,7, а сейчас – к 0,1. Тем не менее ясно, что вызванные внешними причинами курсовые колебания обычно влияют на внутренний уровень цен. Так, резкое падение цен на нефть в 2014 г. повлекло за собой снижение курса рубля, которое, в свою очередь, внесло вклад в увеличение уровня инфляции с 6% в 2013 г. до 16% в 2016 г.

Тем не менее ясно, что вызванные внешними причинами курсовые колебания обычно влияют на внутренний уровень цен. Так, резкое падение цен на нефть в 2014 г. повлекло за собой снижение курса рубля, которое, в свою очередь, внесло вклад в увеличение уровня инфляции с 6% в 2013 г. до 16% в 2016 г.

Эффект переноса в странах, таргетирующих инфляцию

Какой политики в связи с этим должен придерживаться центральный банк, если его цель – ценовая стабильность?

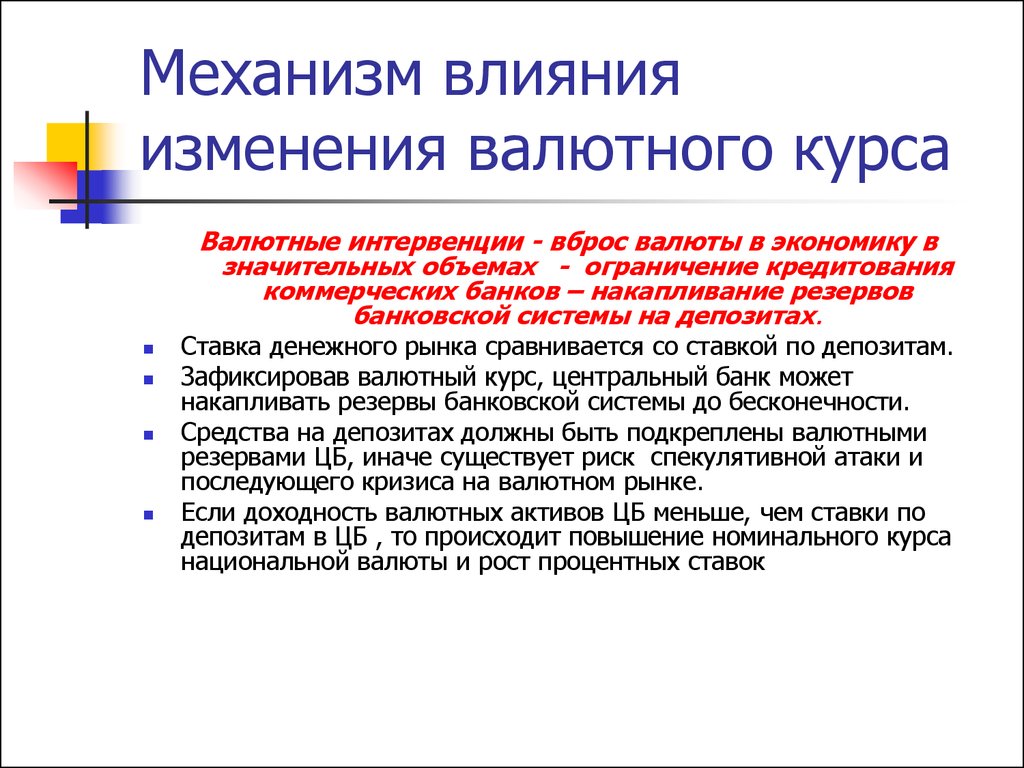

Центральный банк может фиксировать валютный курс, чтобы избежать его колебаний, которые приводят к инфляции, но ему может не хватить валютных резервов для поддержания курса. А это грозит девальвацией и, следовательно, возвращением эффекта переноса, которого хотелось избежать.

При

инфляционном таргетировании национальная валюта свободно плавает, и в результате из-за эффекта переноса инфляция может оказаться выше заявленного денежными властями целевого ориентира. Это будет мешать успеху политики таргетирования инфляции.

Это будет мешать успеху политики таргетирования инфляции.

Чтобы сделать выбор между фиксированным курсом и инфляционным таргетированием, полезно понять, как именно переход к последнему из них сказывается на связи между курсом и ценами.

Сама тема эффекта переноса в российской экономике

исследована достаточно обстоятельно, однако про влияние смены режима денежно-кредитной политики на его величину мы до последнего момента знали мало. Чтобы восполнить этот пробел, мы

проанализировали не только российский опыт, но и изучили, как менялся эффект переноса в других странах, таргетирующих инфляцию.

Хотя в России переход к таргетированию инфляции в 2014 г. сопровождался ослаблением рубля и последующим ускорением инфляции, нельзя утверждать, что причиной этих событий была именно смена режима монетарной политики. В этот же период российская экономика столкнулась и с другими внешними шоками: резким падением цен на нефть и введением санкций. В результате, располагая данными только по России, трудно выявить чистое влияние смены режима монетарной политики, отделив его от влияния прочих факторов.

В результате, располагая данными только по России, трудно выявить чистое влияние смены режима монетарной политики, отделив его от влияния прочих факторов.

Сложность моделирования тут состоит в том, что и валютный курс, и инфляция – эндогенные переменные, которые меняются под воздействием друг друга и прочих факторов. Для решения этой проблемы в работе использовался специальный подход –

обобщенный метод моментов. Он опирается на инструментальные переменные для решения проблемы эндогенности и одновременно позволяет учесть специфические страновые особенности, влияющие на инфляцию в данной экономике.

Выборка включает все 38 стран, которые на момент проведения исследования таргетировали инфляцию. Оказалось, что переход к политике таргетирования инфляции снижает зависимость общего уровня цен от курса национальной валюты. Это верно как для развитых стран, так и для развивающихся. Например, в развивающихся странах эффект переноса снижается с 0,59 до 0,04.

Почему так происходит?

Если центральный банк реализует режим таргетирования инфляции, то фирмы начинают иначе думать про будущее. Их инфляционные ожидания постепенно закрепляются на уровне целевого ориентира, заявленного центральным банком (такой процесс называется заякориванием ожиданий). Поэтому колебания валютного курса многими экономическими агентами воспринимаются как временные изменения, которые вряд ли скажутся на динамике цен в будущем. В результате фирмы не спешат пересматривать параметры своих долгосрочных контрактов в ответ на любое изменение курса.

Кроме того, в условиях инфляционного таргетирования снижается инфляционная инерция. То есть будущая инфляция меньше зависит от своей предыстории и больше – от обещаний денежных властей. Так что даже если ослабление курса меняет цены в текущем периоде, это слабо сказывается на инфляции в среднесрочной перспективе.

Для развивающихся экономик этот механизм особенно важен, так как для заякоривания ожиданий критична

репутация центрального банка. В развитых странах она и так достаточно надежна. А вот денежным властям развивающихся экономик ее помогает сформировать именно последовательная реализация принципов инфляционного таргетирования, среди которых – прозрачность и подотчетность монетарной политики.

В развитых странах она и так достаточно надежна. А вот денежным властям развивающихся экономик ее помогает сформировать именно последовательная реализация принципов инфляционного таргетирования, среди которых – прозрачность и подотчетность монетарной политики.

Уменьшение величины долгосрочного эффекта переноса с 0,6 до 0,2 наблюдается и в России (где оценка осуществлялась при помощи ARDL-модели на помесячных данных за период с 1995 по 2017 г.). Иными словами, после перехода к инфляционному таргетированию 10-процентное ослабление рубля вызывает рост цен всего на 2%. Похоже, что после перехода к политике инфляционного таргетирования доверие к рублю выросло, и население стало слабее реагировать на изменения его курса по отношению к другим валютам.

В то же время после принятия инфляционного таргетирования эффект переноса хотя и снизился, однако остается значимым фактором динамики общего уровня цен в России. Центральный банк должен учитывать его при оценке последствий денежно-кредитной политики. В этом смысле ограниченное использование регулятором интервенций на валютном рынке, а также применение бюджетного правила по-прежнему выглядят разумными мерами снижения курсовой волатильности.

В этом смысле ограниченное использование регулятором интервенций на валютном рынке, а также применение бюджетного правила по-прежнему выглядят разумными мерами снижения курсовой волатильности.

Как инфляция влияет на обменный курс между двумя странами?

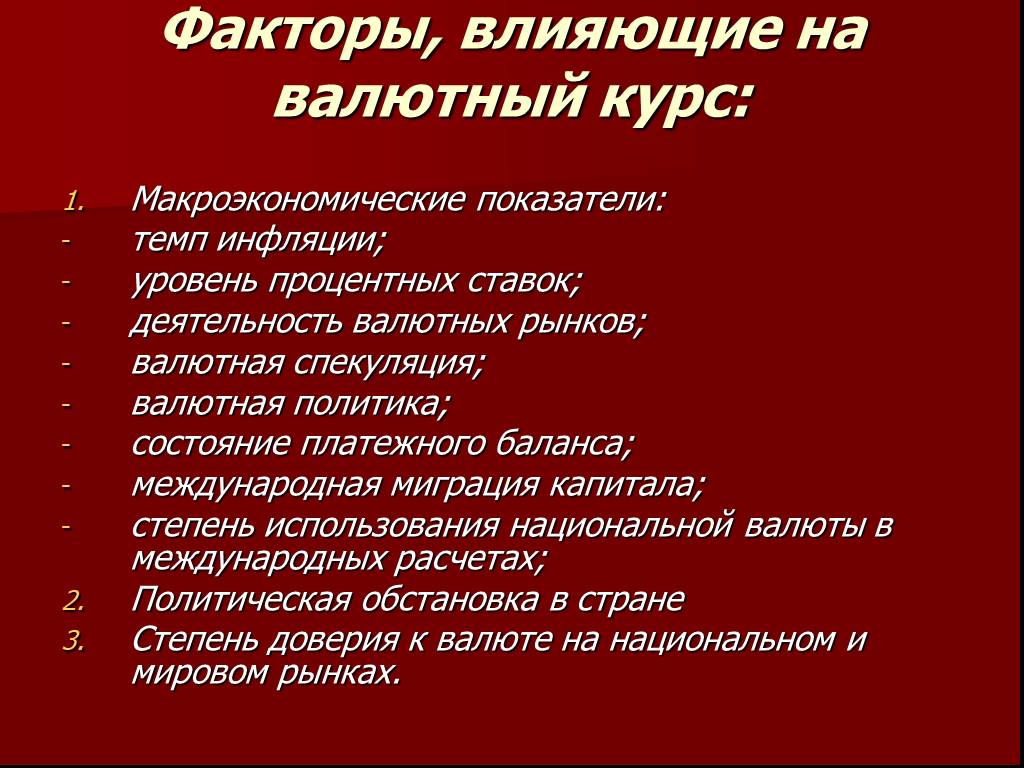

Уровень инфляции в стране может иметь большое влияние на стоимость валюты страны и обменные курсы иностранной валюты по отношению к валютам других стран. Однако инфляция является лишь одним из многих факторов, которые в совокупности влияют на обменный курс страны.

Инфляция, скорее всего, окажет значительное негативное влияние, а не значительное положительное влияние на стоимость валюты и курс иностранной валюты. Очень низкий уровень инфляции не гарантирует благоприятного обменного курса для страны, но чрезвычайно высокий уровень инфляции, скорее всего, негативно повлияет на обменные курсы страны по отношению к другим странам.

Ключевые выводы

- Инфляция относится к общему росту цен в экономике с течением времени.

- Инфляцию также можно рассматривать как снижение покупательной способности денег.

- Инфляция тесно связана с процентными ставками, которые могут влиять на обменные курсы.

- Другие факторы, такие как экономический рост, торговый баланс (который отражает уровень спроса на товары и услуги в стране), процентные ставки и уровень долга страны влияют на стоимость данной валюты.

- Самым мощным фактором, определяющим стоимость и обменный курс национальной валюты, является воспринимаемая привлекательность этой валюты.

Инфляция и процентные ставки

Инфляция тесно связана с процентными ставками, которые могут влиять на обменные курсы. Страны пытаются сбалансировать процентные ставки и инфляцию, но взаимосвязь между ними сложна и часто с трудом поддается управлению.

Низкие процентные ставки стимулируют потребительские расходы и экономический рост и в целом положительно влияют на стоимость валюты. Если потребительские расходы увеличиваются до уровня, когда спрос превышает предложение, может возникнуть инфляция, что не обязательно является плохим результатом. Но низкие процентные ставки обычно не привлекают иностранных инвестиций. Более высокие процентные ставки, как правило, привлекают иностранные инвестиции, что, вероятно, увеличивает спрос на валюту страны.

Но низкие процентные ставки обычно не привлекают иностранных инвестиций. Более высокие процентные ставки, как правило, привлекают иностранные инвестиции, что, вероятно, увеличивает спрос на валюту страны.

Окончательным определением стоимости и обменного курса национальной валюты является предполагаемая желательность владения этой национальной валютой. На это восприятие влияет множество экономических факторов, таких как стабильность правительства и экономики страны. Первым соображением инвесторов в отношении валюты, прежде чем они могут получить прибыль, является безопасность хранения денежных средств в валюте.

Если страна воспринимается как политически или экономически нестабильная или если существует значительная вероятность внезапной девальвации или другого изменения стоимости валюты страны, инвесторы, как правило, избегают этой валюты и не хотят держать ее в течение значительных периодов времени. или в больших количествах.

Другие факторы, влияющие на обменный курс

Помимо существенной предполагаемой безопасности национальной валюты, на обменный курс валюты могут влиять многочисленные другие факторы, помимо инфляции. Такие факторы, как темпы экономического роста страны, ее торговый баланс (отражающий уровень спроса на товары и услуги страны), процентные ставки и уровень долга страны, — все это факторы, влияющие на стоимость данной валюты. Инвесторы следят за ведущими экономическими показателями страны, чтобы определить обменные курсы. Какое из многих возможных влияний на обменные курсы преобладает, является переменным и подверженным изменениям.

Такие факторы, как темпы экономического роста страны, ее торговый баланс (отражающий уровень спроса на товары и услуги страны), процентные ставки и уровень долга страны, — все это факторы, влияющие на стоимость данной валюты. Инвесторы следят за ведущими экономическими показателями страны, чтобы определить обменные курсы. Какое из многих возможных влияний на обменные курсы преобладает, является переменным и подверженным изменениям.

В какой-то момент процентные ставки в стране могут быть определяющим фактором при определении спроса на валюту. В другой момент времени основным фактором может быть инфляция или экономический рост.

Обменные курсы относительны, особенно в современном мире фиатных валют, где практически ни одна валюта не имеет внутренней стоимости, скажем, определяемой в золоте, на которое можно обменять валюту. Единственная ценность, которую имеет валюта любой страны, — это ее воспринимаемая ценность по отношению к валюте других стран или ее внутренней покупательной способности. Эта ситуация может повлиять на влияние исходных данных, таких как инфляция, на обменный курс страны.

Эта ситуация может повлиять на влияние исходных данных, таких как инфляция, на обменный курс страны.

Например, в стране может быть уровень инфляции, который экономисты обычно считают высоким, но если он все же ниже, чем в другой стране, относительная стоимость ее валюты может быть выше, чем у валюты другой страны.

Влияют ли процентные ставки на обменный курс страны по отношению к другим валютам?

Теоретически да. Различия в процентных ставках между странами, как правило, влияют на обменные курсы их валют по отношению друг к другу. Это связано с так называемым паритетом покупательной способности (ППС) и паритетом процентных ставок. Паритет утверждает, что цены на товары должны быть одинаковыми везде (закон единой цены), если учесть процентные ставки и обменные курсы валют. A деньги и занять в стране B деньги. Эффект проявляется в валюте страны A, которая должна вырасти по сравнению с валютой страны B.

Влияет ли относительная инфляция на процентные ставки и обменные курсы?

Да. Поскольку инфляцию можно рассматривать как снижение стоимости денег, когда инфляция увеличивается, деньги в этой экономике будут иметь тенденцию обесцениваться по отношению к другим валютам. В то же время центральный банк страны, в которой наблюдается инфляция, может повысить процентные ставки, чтобы смягчить эффект роста цен, что также может противодействовать и укреплять валюту.

Поскольку инфляцию можно рассматривать как снижение стоимости денег, когда инфляция увеличивается, деньги в этой экономике будут иметь тенденцию обесцениваться по отношению к другим валютам. В то же время центральный банк страны, в которой наблюдается инфляция, может повысить процентные ставки, чтобы смягчить эффект роста цен, что также может противодействовать и укреплять валюту.

Влияет ли высокий или низкий уровень инфляции на курсы обмена валют?

Как правило, высокая инфляция вызывает больше беспокойства на международных валютных рынках, чем низкая инфляция.

Инфляция обесценивает валюту?

В общем, инфляция имеет тенденцию обесценивать валюту, поскольку инфляцию можно приравнять к снижению покупательной способности денег. В результате в странах с высокой инфляцией их валюты, как правило, также слабеют по отношению к другим валютам.

Связь между инфляцией и валютными курсами

На рынке Форекс инфляция является экономическим показателем, за которым тщательно следят трейдеры. Уровень инфляции является одним из наиболее важных факторов, определяющих изменения обменного курса, даже если принять во внимание другие элементы.

Уровень инфляции является одним из наиболее важных факторов, определяющих изменения обменного курса, даже если принять во внимание другие элементы.

Определение инфляции

Прежде чем обратиться к механизму, который связывает обменные курсы и инфляцию на Forex, важно определить инфляцию и ее происхождение.

Инфляция – это общий рост цен. Он измеряется индексом потребительских цен. Для расчета инфляции в стране или географическом регионе рассчитывается процентное изменение индекса между двумя заданными периодами. Вот как мы получаем месячный и годовой уровень инфляции.

Инфляция возникает в результате создания денег. Это создание денег измеряется уровнем денежной массы, которая постоянно увеличивается. Но увеличение денежной массы не обязательно означает инфляцию. Что приводит к инфляции, так это более быстрое увеличение денежной массы по отношению к произведенному богатству (измеряемому с помощью ВВП). По сути, это создает давление спроса на предложение, которое не увеличивается с той же скоростью. Затем индекс потребительских цен увеличивается, вызывая инфляцию.

Затем индекс потребительских цен увеличивается, вызывая инфляцию.

Тесная связь между инфляцией и процентными ставками

Уровень инфляции строго контролируется центральными банками. Они изучают инфляцию, чтобы направлять свою денежно-кредитную политику и устанавливать свои процентные ставки. Каждый центральный банк обычно устанавливает для себя порог инфляции, который он не хочет превышать, и стремится избежать дефляции (часто синонимичной экономической рецессии).

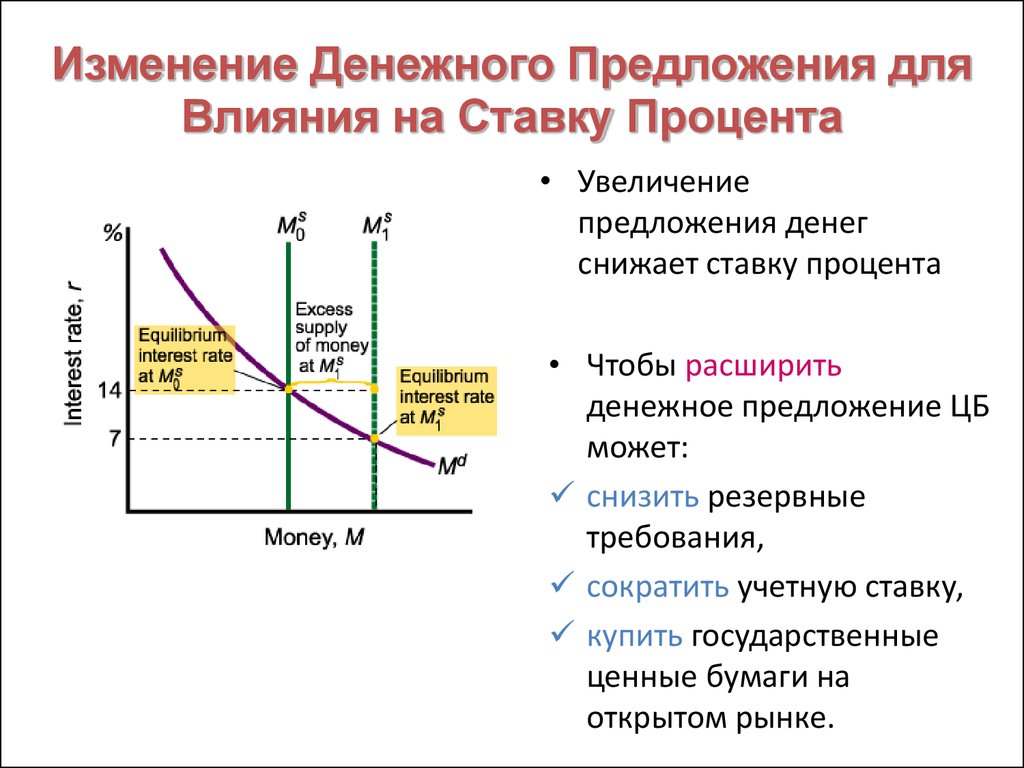

Таким образом, если уровень инфляции слишком высок, центральный банк повышает процентные ставки, чтобы сдержать инфляцию и избежать перегрева экономики. Затем создание денег замедляется, что снижает инфляцию.

С другой стороны, если мы находимся на грани дефляции, центральный банк снижает процентные ставки, чтобы стимулировать экономику, удешевляя заимствование денег (что увеличивает создание денег и, следовательно, вызывает инфляцию).

Если инфляция умеренная, центральный банк устанавливает свои процентные ставки в соответствии с уровнем инфляции, а также в соответствии с темпами экономического роста (ВВП). Конечно, многие другие факторы также учитываются центробанками, но это для упрощения.

Конечно, многие другие факторы также учитываются центробанками, но это для упрощения.

Таким образом, инфляция влияет на уровень процентных ставок, но верно и обратное.

Влияние инфляции на обменный курс

Уровень инфляции оказывает прямое влияние на обменный курс между двумя валютами на нескольких уровнях:

— Паритет покупательной способности: Паритет покупательной способности пытается сравнить различные покупательные способности каждой стране по общему уровню цен (а не обменному курсу). Это позволяет определить страну с самой дорогой стоимостью жизни. Изменения паритета покупательной способности (и, следовательно, инфляции) влияют на обменный курс. Если инфляция одинакова в обеих странах, обменный курс не изменится. Если в одной стране он выше, чем в другой, это когда инфляция влияет на обменный курс. Валюта с более высоким уровнем инфляции затем теряет ценность и обесценивается, в то время как валюта с более низким уровнем инфляции оценивается на рынке Forex.

— Процентные ставки: Слишком высокая инфляция толкает процентные ставки вверх, что приводит к обесцениванию валюты (менее прибыльной) на Forex. С другой стороны, слишком низкая инфляция (или дефляция) снижает процентные ставки, что приводит к удорожанию валюты на рынке Форекс. Однако инфляция оказывает гораздо более частое отрицательное влияние, чем положительное. Высокий уровень инфляции, вероятно, окажет негативное влияние на обменный курс, в то время как низкий уровень инфляции далеко не является гарантией повышения обменного курса.

Но будьте осторожны, одна только цифра инфляции ничего не значит. Центральные банки отслеживают изменения уровня инфляции. Если он продолжит расти, существует риск повышения процентных ставок. И наоборот, если уровень инфляции имеет тенденцию к снижению, существует риск падения ставок. Но центральные банки всегда соотносят уровень инфляции с темпами экономического роста страны. Изменения процентных ставок зависят от денежно-кредитной политики, но в большинстве случаев центральные банки отказываются жертвовать экономическим ростом, особенно во время кризиса.