Содержание

Влияние процентных ставок на кредитование, сбережения, инвестиции и потребление \ КонсультантПлюс

- Главная

- Документы

- Влияние процентных ставок на кредитование, сбережения, инвестиции и потребление

Банком России утверждены Основные направления единой государственной денежно-кредитной политики на 2021 год и период 2022 и 2023 годов.

«Основные направления единой государственной денежно-кредитной политики на 2020 год и период 2021 и 2022 годов»

(одобрено Советом директоров Банка России 25.10.2019)

Влияние процентных ставок на кредитование, сбережения, инвестиции и потребление

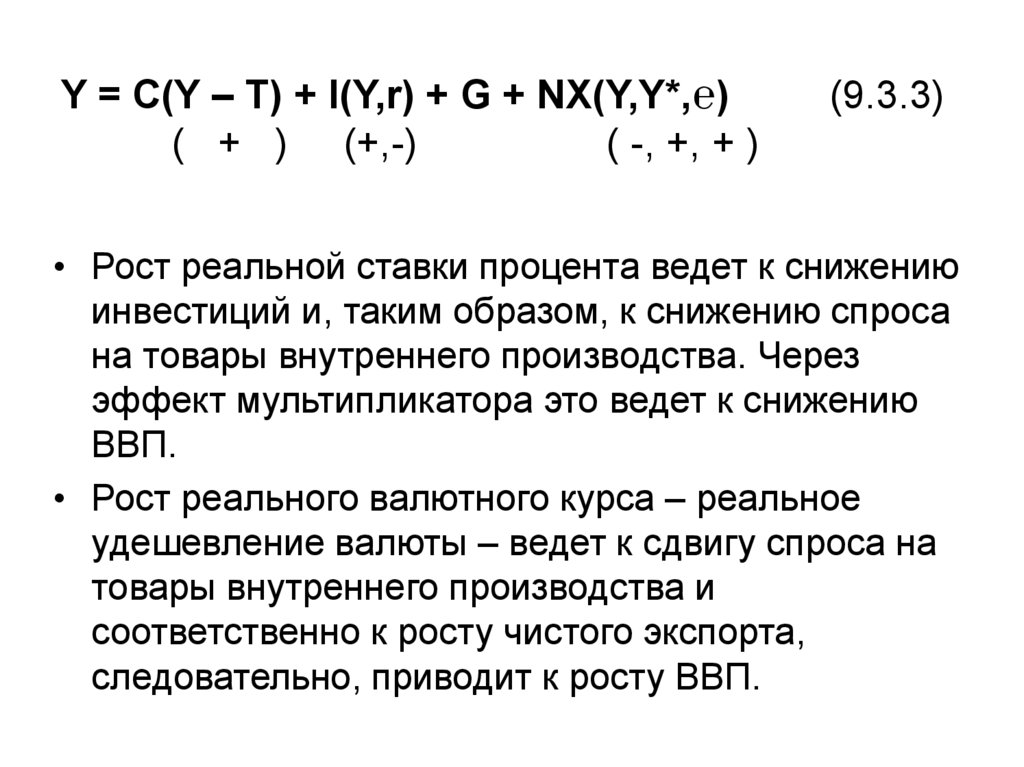

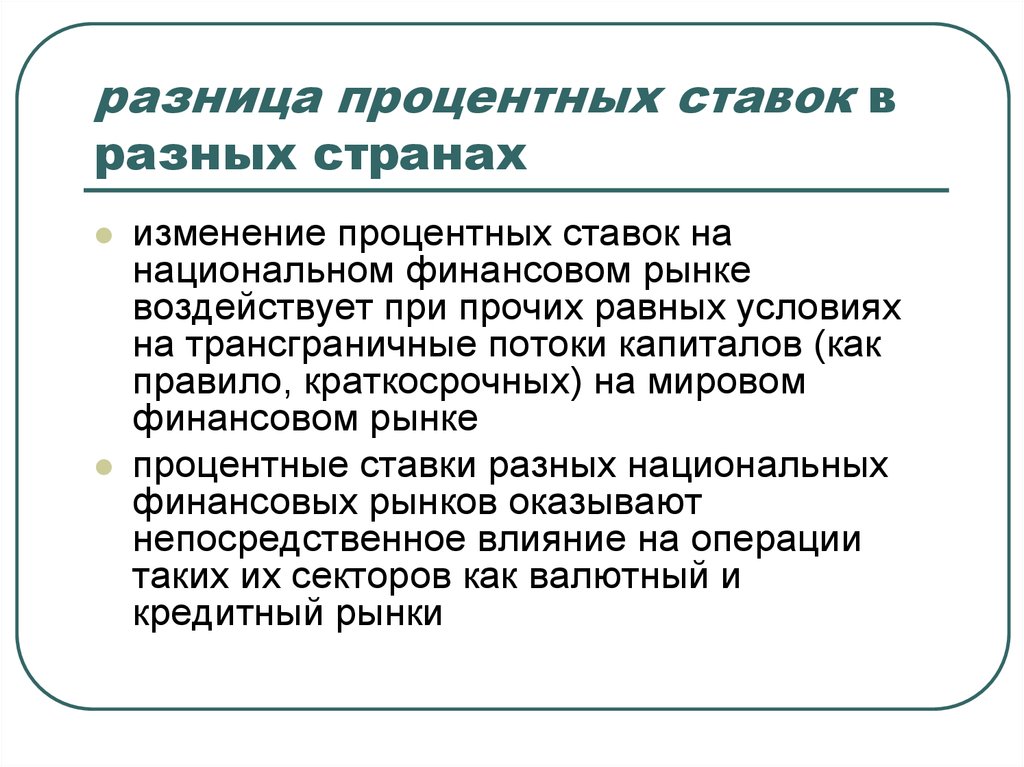

Изменение процентных ставок на различных сегментах финансового рынка влияет на готовность участников экономики заимствовать, инвестировать, сберегать или потреблять и, соответственно, транслируется в динамику денежно-кредитных показателей, потребительского и инвестиционного спроса. При прочих равных обстоятельствах чем ниже процентные ставки, тем выше рост кредитования, потребления и инвестиций, и наоборот.

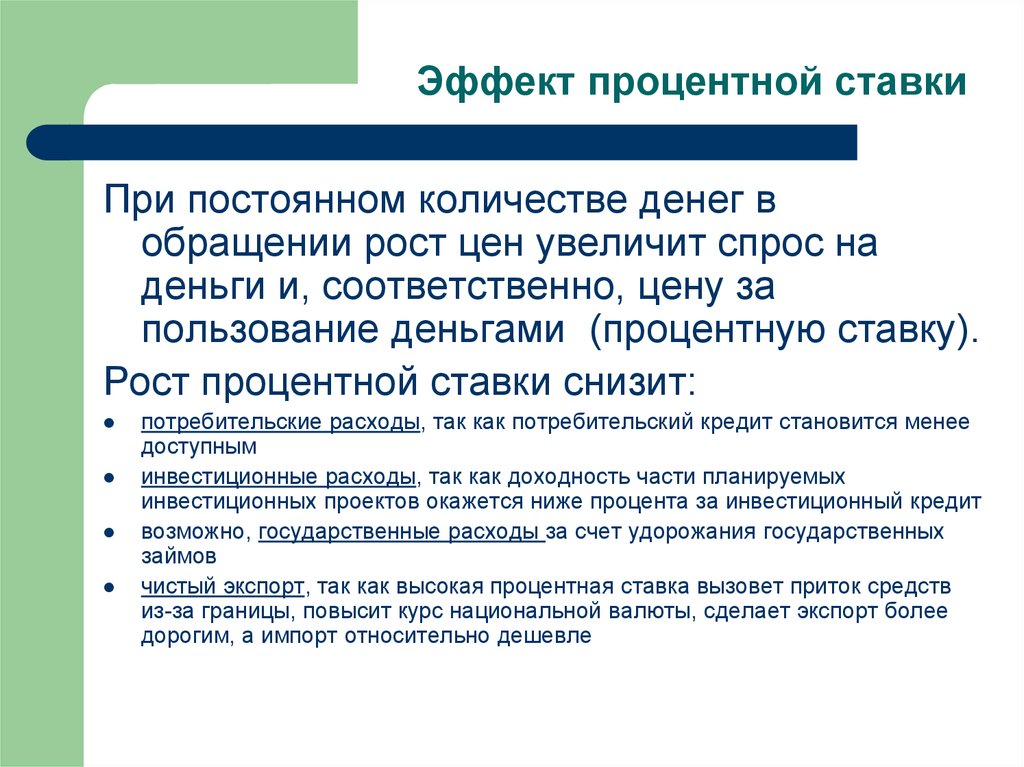

В рамках трансмиссионного механизма денежно-кредитной политики выделяются несколько каналов влияния процентных ставок на кредитную и сберегательную активность. Во-первых, текущий уровень процентных ставок непосредственно воздействует на привлекательность кредитов и депозитов для клиентов банков и, соответственно, на выбор между текущим и будущим потреблением (последний этап процентного канала трансмиссионного механизма). При снижении ставок становится проще финансировать текущие расходы за счет заемных средств и менее привлекательно сберегать, откладывая расходы на будущее. При повышении ставок, напротив, увеличивается привлекательность депозитов и снижается привлекательность кредитования. Этот канал, связанный со спросом на финансовые продукты со стороны клиентов банков, называется процентным каналом трансмиссионного механизма.

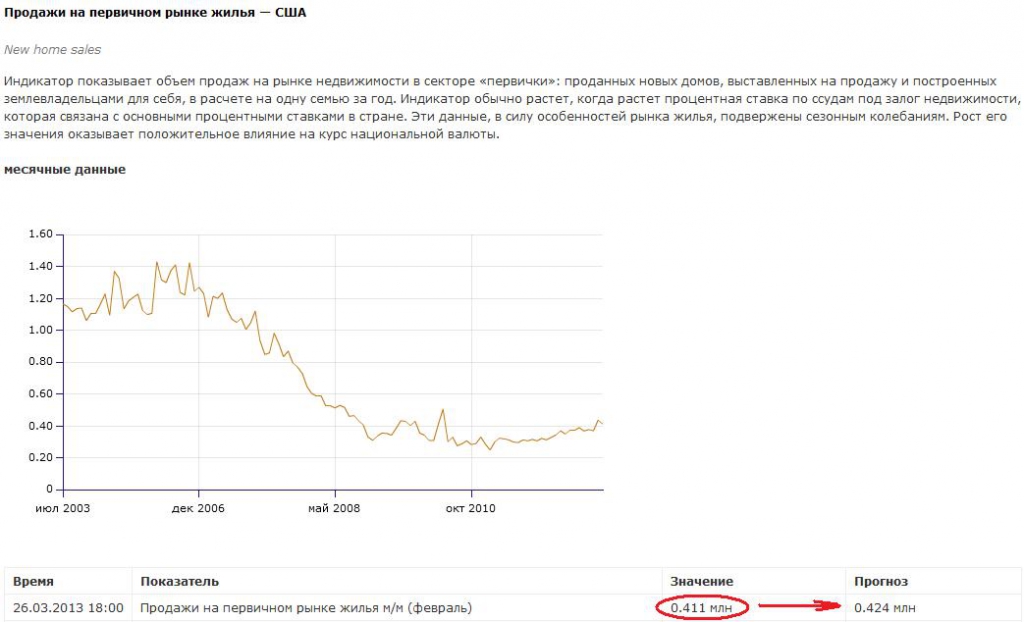

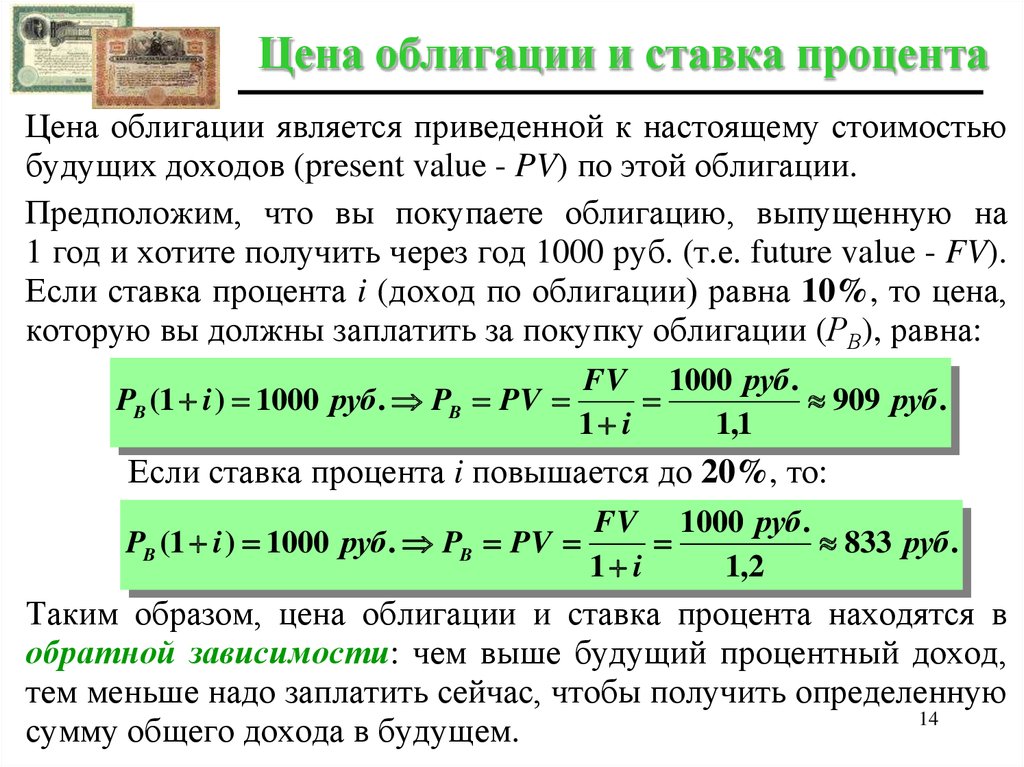

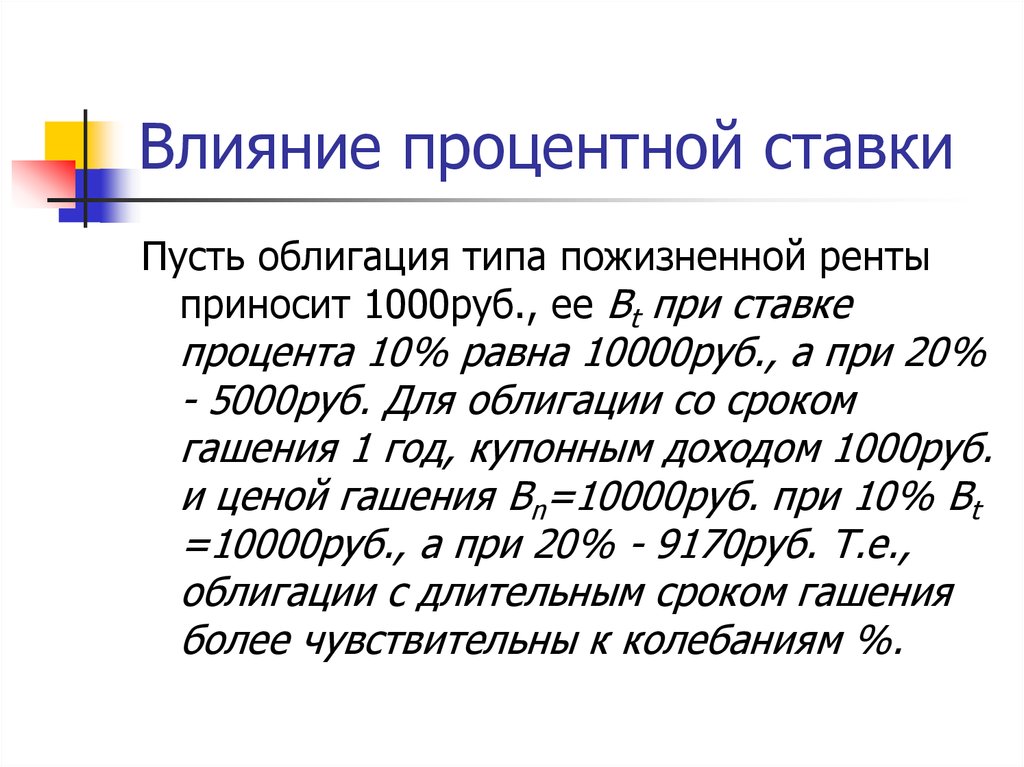

Во-вторых, изменение процентных ставок влияет на рыночную стоимость акций, облигаций, недвижимости и других активов: при снижении ставок цены активов растут, а при повышении — уменьшаются. При этом наиболее сильно и быстро реагируют цены на рынке финансовых активов, где сделки совершаются быстрее, чем, например, на рынке недвижимости. Так как активы, имеющиеся в собственности компаний и населения, могут служить для них обеспечением по кредитам, то рост их стоимости повышает возможности компаний и домохозяйств по привлечению заемных средств. Это дополнительно способствует расширению кредитования при снижении ключевой ставки или снижает кредитную активность при повышении ставки (балансовый канал трансмиссионного механизма, или канал цен активов). Анализ данных балансов по широкому кругу российских компаний реального сектора подтверждает работоспособность балансового канала в российской экономике, однако в целом действие этого канала менее значимо по сравнению с другими. Это связано с тем, что активы, цены на которые зависят от уровня процентных ставок, в российской практике пока не так широко используются компаниями и в особенности населением в качестве залога.

При этом наиболее сильно и быстро реагируют цены на рынке финансовых активов, где сделки совершаются быстрее, чем, например, на рынке недвижимости. Так как активы, имеющиеся в собственности компаний и населения, могут служить для них обеспечением по кредитам, то рост их стоимости повышает возможности компаний и домохозяйств по привлечению заемных средств. Это дополнительно способствует расширению кредитования при снижении ключевой ставки или снижает кредитную активность при повышении ставки (балансовый канал трансмиссионного механизма, или канал цен активов). Анализ данных балансов по широкому кругу российских компаний реального сектора подтверждает работоспособность балансового канала в российской экономике, однако в целом действие этого канала менее значимо по сравнению с другими. Это связано с тем, что активы, цены на которые зависят от уровня процентных ставок, в российской практике пока не так широко используются компаниями и в особенности населением в качестве залога.

В-третьих, изменение рыночной стоимости активов, вызванное изменением процентных ставок, влияет не только на клиентов банков, но и на сами банки. Рост стоимости банковских активов является источником прибыли банков, увеличивая банковский капитал, благодаря чему банки могут наращивать объемы кредитных операций. В то же время снижение стоимости банковских активов, вызванное ростом процентных ставок, сокращает капитал банков и ограничивает возможности банков наращивать кредитование. В масштабах российской банковской системы данный канал влияния процентных ставок на объемы кредитования (узкий кредитный канал трансмиссионного механизма) ограниченно значим, так как большинство российских банков имеет достаточный запас собственного капитала. Однако для отдельных крупных банков фактор достаточности собственного капитала может влиять на объемы и структуру кредитных операций.

Рост стоимости банковских активов является источником прибыли банков, увеличивая банковский капитал, благодаря чему банки могут наращивать объемы кредитных операций. В то же время снижение стоимости банковских активов, вызванное ростом процентных ставок, сокращает капитал банков и ограничивает возможности банков наращивать кредитование. В масштабах российской банковской системы данный канал влияния процентных ставок на объемы кредитования (узкий кредитный канал трансмиссионного механизма) ограниченно значим, так как большинство российских банков имеет достаточный запас собственного капитала. Однако для отдельных крупных банков фактор достаточности собственного капитала может влиять на объемы и структуру кредитных операций.

В-четвертых, текущий уровень ставок в экономике влияет на выбор банков между более и менее рискованными операциями (канал принятия риска). Снижение рыночных ставок ограничивает процентные доходы банков, и это стимулирует банки выдавать больше кредитов, в том числе за счет расширения кредитования более рискованных (и значит, кредитуемых по более высокой ставке) заемщиков.

В-пятых, функционирование кредитного канала, а также канала принятия риска связано с влиянием процентных ставок на долговую нагрузку на банковских заемщиков (уровень долговой нагрузки показывает, какая часть доходов заемщиков уходит на выплату процентов и погашение долгов). Рост долговой нагрузки, с одной стороны, снижает возможность заемщиков обслуживать свои текущие обязательства и, соответственно, привлекать новые кредиты, снижая спрос на кредитном рынке. С другой стороны, растущая долговая нагрузка на заемщика (и, следовательно, рост риска того, что кредит будет возвращен не в полном объеме или с нарушением установленных сроков) ведет к формированию банками дополнительных резервов на возможные потери, что снижает банковский капитал и ограничивает возможности банков наращивать кредитование (кредитный канал). Кроме того, процентные ставки используются в стандартных моделях анализа рисков. Если ставки (и долговая нагрузка) на заемщика снижаются, банк оценивает заемщика как более надежного и охотнее предоставляет кредиты такому заемщику (канал принятия риска).

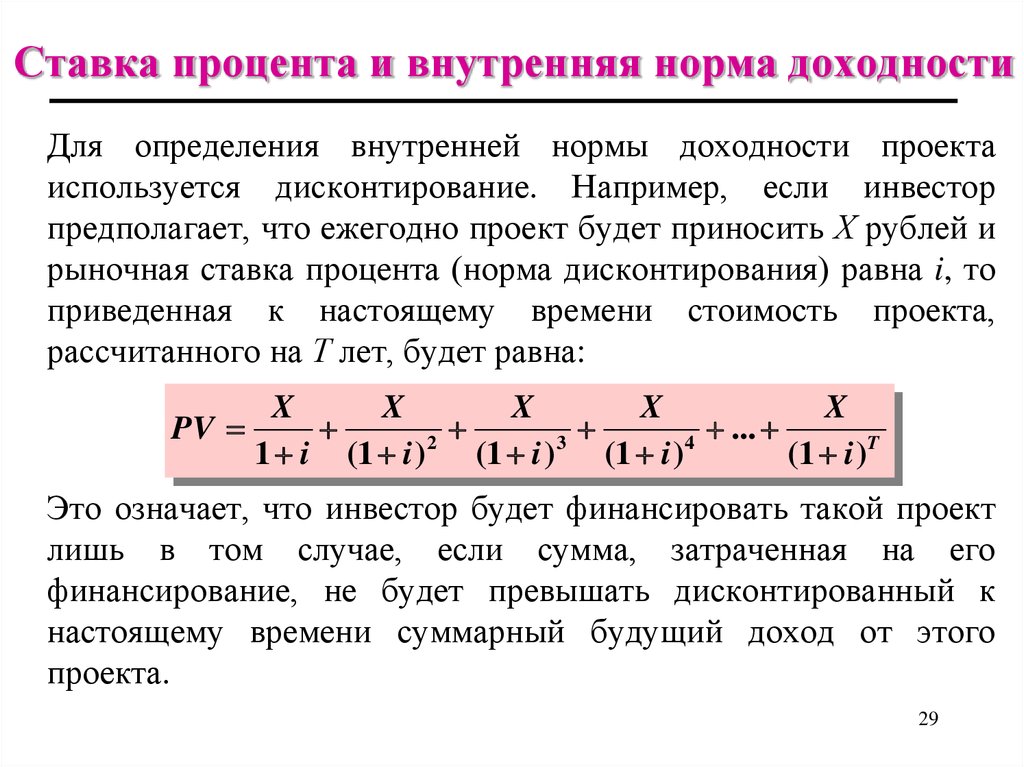

Помимо воздействия через кредитную активность, растущая долговая нагрузка также непосредственно влияет на совокупный спрос в экономике, так как чем больше средств тратится заемщиками на обслуживание своих обязательств, тем меньше остается для финансирования своих расходов. Для измерения уровня долговой нагрузки может быть использован такой показатель, как коэффициент обслуживания долга, — отношение потока платежей по накопленному долгу, включающих как погашение части долга, так и выплату процентов, к величине текущих доходов.

Степень и скорость влияния изменения процентных ставок на долговую нагрузку зависят от структуры кредитного рынка. В частности, чем больше доля кредитов, выданных по плавающей процентной ставке (привязанной, например, к ключевой ставке или ставкам МБК), тем быстрее изменение уровня ставок в экономике транслируется в рост или снижение процентных расходов заемщиков. В российской практике плавающие процентные ставки пока не пользуются популярностью: по данным Банка России, средняя доля кредитов по фиксированным ставкам в общем объеме корпоративных кредитов, выданных российскими банками, в 2018 г. составляла около 85%. На скорость трансмиссии изменения процентных ставок на уровень долговой нагрузки влияет также срочность кредитования. Чем ниже средняя срочность кредитования, чем быстрее выданные ранее кредиты замещаются новыми кредитами, выданными по изменившимся ставкам, тем быстрее реагирует уровень долговой нагрузки на изменение процентных ставок. К IV кварталу 2019 г. на кредиты сроком свыше 1 года приходилось около 75% портфеля корпоративных кредитов и 85% портфеля розничных кредитов. Соответственно, изменение рыночных ставок относительно медленно сказывалось на долговой нагрузке российских заемщиков.

составляла около 85%. На скорость трансмиссии изменения процентных ставок на уровень долговой нагрузки влияет также срочность кредитования. Чем ниже средняя срочность кредитования, чем быстрее выданные ранее кредиты замещаются новыми кредитами, выданными по изменившимся ставкам, тем быстрее реагирует уровень долговой нагрузки на изменение процентных ставок. К IV кварталу 2019 г. на кредиты сроком свыше 1 года приходилось около 75% портфеля корпоративных кредитов и 85% портфеля розничных кредитов. Соответственно, изменение рыночных ставок относительно медленно сказывалось на долговой нагрузке российских заемщиков.

По оценкам Банка России, при изменении средневзвешенной <2> процентной ставки по кредитам в рублях и иностранной валюте на 1 п.п. коэффициент обслуживания долга для населения сонаправленно изменяется приблизительно на 0,1 п.п., для компаний — на 0,3 процентного пункта. Учитывая наличие лагов трансмиссии, а также срочную структуру кредитования, влияние ставки полностью отражается на уровне долговой нагрузки в течение примерно двух лет, следующих за периодом изменения ставки. Существуют и другие факторы, которые воздействуют на динамику долговой нагрузки, — например, колебания валютного курса, приводящие к переоценке объема задолженности в иностранной валюте. В отдельных случаях вклад таких факторов в формирование долговой нагрузки, а следовательно, и кредитной активности может существенно превышать непосредственно вклад изменения процентных ставок. Это, во-первых, может значимо влиять на трансмиссию денежно-кредитной политики и, во-вторых, являться источником рисков для финансовой стабильности. Превышение критических уровней долговой нагрузки, что подтверждают и оценки Банка России, может приводить к увеличению рисков неплатежеспособности домохозяйств и компаний реального сектора и последующему их банкротству. Результатом может оказаться снижение финансовой устойчивости банковского сектора в связи с накоплением проблемных кредитов и сокращением уровня достаточности капитала. Это, в свою очередь, может стать фактором резкого и длительного охлаждения кредитной активности, роста премий за кредитный риск, снижения эффективности воздействия денежно-кредитной политики на экономику через изменение процентных ставок, а при наиболее неблагоприятном развитии событий — источником кризисных явлений в экономике.

Существуют и другие факторы, которые воздействуют на динамику долговой нагрузки, — например, колебания валютного курса, приводящие к переоценке объема задолженности в иностранной валюте. В отдельных случаях вклад таких факторов в формирование долговой нагрузки, а следовательно, и кредитной активности может существенно превышать непосредственно вклад изменения процентных ставок. Это, во-первых, может значимо влиять на трансмиссию денежно-кредитной политики и, во-вторых, являться источником рисков для финансовой стабильности. Превышение критических уровней долговой нагрузки, что подтверждают и оценки Банка России, может приводить к увеличению рисков неплатежеспособности домохозяйств и компаний реального сектора и последующему их банкротству. Результатом может оказаться снижение финансовой устойчивости банковского сектора в связи с накоплением проблемных кредитов и сокращением уровня достаточности капитала. Это, в свою очередь, может стать фактором резкого и длительного охлаждения кредитной активности, роста премий за кредитный риск, снижения эффективности воздействия денежно-кредитной политики на экономику через изменение процентных ставок, а при наиболее неблагоприятном развитии событий — источником кризисных явлений в экономике. С учетом указанных факторов при оценке влияния кредита на экономику в фокусе внимания Банка России находятся не только основные денежно-кредитные агрегаты, но и показатели долговой нагрузки заемщиков, а также широкий круг индикаторов функционирования банковского сектора. Кроме того, Банк России принимает во внимание, что на динамику кредитной активности могут оказывать влияние макропруденциальные меры и изменения банковского регулирования, и оценивает потенциальные эффекты подобных мер на трансмиссионный механизм денежно-кредитной политики, а также учитывает их при прогнозировании и принятии решений.

С учетом указанных факторов при оценке влияния кредита на экономику в фокусе внимания Банка России находятся не только основные денежно-кредитные агрегаты, но и показатели долговой нагрузки заемщиков, а также широкий круг индикаторов функционирования банковского сектора. Кроме того, Банк России принимает во внимание, что на динамику кредитной активности могут оказывать влияние макропруденциальные меры и изменения банковского регулирования, и оценивает потенциальные эффекты подобных мер на трансмиссионный механизм денежно-кредитной политики, а также учитывает их при прогнозировании и принятии решений.

———————————

<2> Средняя ставка, взвешенная по объему предоставленных средств по всем срокам.

Взаимодействие охарактеризованных выше механизмов определяет степень и скорость изменения кредитной активности, вызванной изменением процентных ставок. По оценкам Банка России, повышение или снижение средневзвешенной ставки по рублевым кредитам на 1 п.п. , вызванное изменением ключевой ставки Банка России, приводит к изменению кредита экономике примерно на 1,5% с лагом в один квартал. В дальнейшем, если не происходит возврата ставки к исходным значениям, отклик достигает 2,3% через год и 3,0% через два года. Спрос и предложение на кредитном рынке формируются под влиянием не только процентных ставок, в значительной степени определяемых денежно-кредитной политикой, но и широкого спектра иных факторов. К числу этих факторов относятся фаза экономического цикла, деловой климат, качество корпоративного управления, настроения участников кредитного рынка и их склонность к риску. При анализе динамики кредитования Банк России учитывает названные выше факторы.

, вызванное изменением ключевой ставки Банка России, приводит к изменению кредита экономике примерно на 1,5% с лагом в один квартал. В дальнейшем, если не происходит возврата ставки к исходным значениям, отклик достигает 2,3% через год и 3,0% через два года. Спрос и предложение на кредитном рынке формируются под влиянием не только процентных ставок, в значительной степени определяемых денежно-кредитной политикой, но и широкого спектра иных факторов. К числу этих факторов относятся фаза экономического цикла, деловой климат, качество корпоративного управления, настроения участников кредитного рынка и их склонность к риску. При анализе динамики кредитования Банк России учитывает названные выше факторы.

В свою очередь изменение кредитной активности влияет на динамику экономической активности как на горизонте до года, так и на более длительных горизонтах (до 2,5 лет), в том числе из-за сопряженного изменения уровня долговой нагрузки. Изменение привлекательности заимствований и сбережений для населения, происходящее вследствие изменения процентных ставок, влияет на норму сбережений. Чем больше норма сбережений, тем меньшую часть своих располагаемых доходов население направляет на покупку товаров и услуг, то есть потребительский спрос сокращается, и наоборот — при снижении нормы сбережений увеличивается потребительская активность домохозяйств. Норма сбережений рассчитывается на чистой основе как разница между вложениями в активы и приростом кредитования, отнесенная к располагаемым доходам населения. По оценкам Банка России, изменение средневзвешенной <3> процентной ставки по кредитам населению в рублях на 10% (например, с 10 до 11% годовых) приводит к сонаправленному изменению нормы сбережения на 0,2 п.п. в течение одного квартала. В течение года указанный эффект может достичь 0,3 п.п., так как на устойчивое изменение ставки с течением времени реагирует все больше людей, принимая решение о сбережениях и кредитовании.

Чем больше норма сбережений, тем меньшую часть своих располагаемых доходов население направляет на покупку товаров и услуг, то есть потребительский спрос сокращается, и наоборот — при снижении нормы сбережений увеличивается потребительская активность домохозяйств. Норма сбережений рассчитывается на чистой основе как разница между вложениями в активы и приростом кредитования, отнесенная к располагаемым доходам населения. По оценкам Банка России, изменение средневзвешенной <3> процентной ставки по кредитам населению в рублях на 10% (например, с 10 до 11% годовых) приводит к сонаправленному изменению нормы сбережения на 0,2 п.п. в течение одного квартала. В течение года указанный эффект может достичь 0,3 п.п., так как на устойчивое изменение ставки с течением времени реагирует все больше людей, принимая решение о сбережениях и кредитовании.

———————————

<3> Влияние на сберегательную активность возможно оценить с использованием динамики кредитных ставок, так как в основном кредитные и депозитные ставки изменяются сонаправленно.

При этом следует отметить, что на среднесрочном горизонте норма сбережений колеблется вокруг относительно стабильного уровня, который определяется набором устойчивых факторов. К ним относятся культурные национальные особенности (например, отношение к приобретению товаров в долг), демографическая ситуация, государственная политика — доступность социальной помощи (уменьшает необходимость в сбережениях), налогообложение доходов от сбережений и другие факторы. В целом существует общемировая тенденция к снижению нормы сбережений. Краткосрочные колебания нормы сбережений вокруг устойчивого уровня могут быть связаны не только с динамикой процентных ставок, но и с повышением или снижением уровня неопределенности, влияющим на формирование сбережений из предосторожности, объем которых увеличивается в периоды турбулентности, как, например, в начале 2015 года.

Рыночные процентные ставки, оказывая воздействие на норму сбережений, определяют относительную ценность текущего и будущего потребления и с учетом текущего и ожидаемого потока доходов влияют на потребительский спрос. Изменение рыночных процентных ставок, которое приводит к увеличению или снижению спроса на новые заемные средства со стороны фирм, отражается также на динамике инвестиционного спроса. В России этот эффект, по оценкам Банка России, имеет меньший количественный эффект по сравнению с влиянием на потребительский спрос. Во многом это связано с преобладающей долей собственных средств при финансировании инвестиций в российской экономике. Несмотря на некоторый рост за последние десятилетия, банковские кредиты по-прежнему обеспечивают только около 10% вложений в основной капитал (см. Приложение 8 ОНЕГДКП 2018 — 2020 гг.). В будущем возможен некоторый рост роли кредитных ресурсов в финансировании инвестиций (за счет как банковского кредитования, так и выпуска облигаций), однако, учитывая инертность изменений структуры финансирования инвестиций, наблюдаемую в прошлом, этот процесс потребует длительного времени. Рыночные процентные ставки, оказывая влияние на потребительский и инвестиционный спрос, одновременно определяют изменение спроса на импорт.

Изменение рыночных процентных ставок, которое приводит к увеличению или снижению спроса на новые заемные средства со стороны фирм, отражается также на динамике инвестиционного спроса. В России этот эффект, по оценкам Банка России, имеет меньший количественный эффект по сравнению с влиянием на потребительский спрос. Во многом это связано с преобладающей долей собственных средств при финансировании инвестиций в российской экономике. Несмотря на некоторый рост за последние десятилетия, банковские кредиты по-прежнему обеспечивают только около 10% вложений в основной капитал (см. Приложение 8 ОНЕГДКП 2018 — 2020 гг.). В будущем возможен некоторый рост роли кредитных ресурсов в финансировании инвестиций (за счет как банковского кредитования, так и выпуска облигаций), однако, учитывая инертность изменений структуры финансирования инвестиций, наблюдаемую в прошлом, этот процесс потребует длительного времени. Рыночные процентные ставки, оказывая влияние на потребительский и инвестиционный спрос, одновременно определяют изменение спроса на импорт. Взаимодействие охарактеризованных выше механизмов приводит к тому, что снижение процентных ставок влечет за собой временное ускорение роста потребительского и инвестиционного спроса и формирование положительного разрыва выпуска, а рост ставок, напротив, ведет к возникновению отрицательного разрыва выпуска.

Взаимодействие охарактеризованных выше механизмов приводит к тому, что снижение процентных ставок влечет за собой временное ускорение роста потребительского и инвестиционного спроса и формирование положительного разрыва выпуска, а рост ставок, напротив, ведет к возникновению отрицательного разрыва выпуска.

Влияние ключевой ставки на процентные ставки в экономике

Влияние динамики спроса и предложения на потребительские цены

причины и последствия решения, значение программы выкупа активов

21 июля Европейский центральный банк (ЕЦБ) принял решение о повышении процентной ставки на 0,5%.

Расскажу, зачем это делается и к чему приведет.

Как работает ставка ЕЦБ и на что она влияет

Ключевая ставка ЕЦБ — аналог ключевой ставки ЦБ в России, то есть стоимость денег в экономике в процентах годовых. Ставка ЕЦБ, соответственно, это минимальный процент, под который ЕЦБ дает евро банкам в странах еврозоны. От этой ставки зависит стоимость всех кредитов и, как следствие, финансовая активность в стране.

Михаил Городилов

зарабатывает на инвестициях

Профиль автора

Ставки считают в базисных процентных пунктах (б. п.). 1 б. п. — 1/100 от одного процента, то есть 50 б. п. — 0,5%

Ставок ЕЦБ на самом деле три:

- Ставка по основным операциям рефинансирования. Это ставка, по которой ЕЦБ ссужает банкам деньги на неделю. Это и есть основная ставка.

- Ставка маржевого кредитования. Это ставка, по которой ЕЦБ дает банкам займы овернайт, то есть на сутки или чуть дольше — на выходные. Банки занимают деньги у ЕЦБ и друг у друга, чтобы платежи проходили мгновенно, а не тянулись неделями и месяцами.

- Депозитная ставка. Это ставка доходности депозитов, которые банки оставляют у ЕЦБ по займам овернайт. В том числе отталкиваясь от этого банки определяют, сколько будут платить клиентам по депозитам.

Ставки по депозитам перестали быть отрицательными и теперь равны нулю, а ставки маржевого кредитования и рефинансирования выросли на 50 б. п.

п.

Изменение ставок ЕЦБ

| Было | Стало | |

|---|---|---|

| Депозитная ставка | −0,5% | 0% |

| Ставка маржевого кредитования | 0,25% | 0,75% |

| Ставка по основным операциям рефинансирования | 0% | 0,5% |

Депозитная ставка

Было

−0,5%

Стало

0%

Ставка маржевого кредитования

Было

0,25%

Стало

0,75%

Ставка по основным операциям рефинансирования

Было

0%

Стало

0,5%

Источник: ЕЦБ

Все три ставки — как разные кнопочки и рычажки в студии звукозаписи: их можно двигать одновременно, как это произошло недавно, а можно по отдельности.

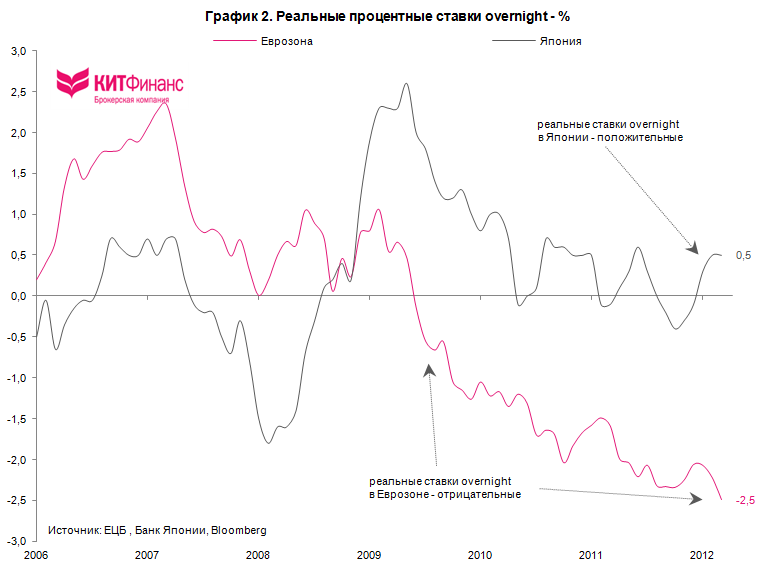

Например, с 2016 по 2019 год ставки по маржевому кредитованию и рефинансированию ЕЦБ оставил прежними — 0,25% и 0% соответственно, а вот по депозитам понизил с −0,4 до −0,5%.

При помощи всех трех ставок ЕЦБ регулирует экономику еврозоны.

Если инфляция слишком высокая и цены на все растут слишком быстро, основную ставку повышают, чтобы ограничить потребление и притормозить рост цен.

Если потребление низкое и цены не растут и даже снижаются, потому что никто ничего не покупает и даже сокращает потребление, ЕЦБ снижает ставки, чтобы стимулировать потребление.

Низкая и высокая инфляция — Сцилла и Харибда каждого центробанка.

Поэтому центробанки ставят планы по среднегодовой инфляции: какой она должна быть. На данный момент у ЕЦБ был план удерживать среднегодовую инфляцию в пределах 2%. Но выполнить его не удалось.

Чем выше ставка ЕЦБ, тем дороже будут кредиты и выше будут ставки по депозитам. Мы уже рассказывали, как работает ключевая ставка, на примере РФ.

/guide/key-rate/

Что такое ключевая ставка ЦБ

Если ставки низкие, ставки по депозитам падают, их доходность становится менее привлекательной и инвесторы выводят эти деньги в страны, где ставки выше. Поэтому когда ставки падают, падает и стоимость денег страны, в которой повысили ставки.

Поэтому когда ставки падают, падает и стоимость денег страны, в которой повысили ставки.

И наоборот: если ставки повышают, депозиты становятся интереснее и курс валюты растет.

Когда ЕЦБ поднимал ставку в последний раз

В последний раз ЕЦБ поднимал ставку в 2011 году, с 1 до 1,5%. Это привело к торможению деловой активности, снижению потребительской активности и, что особенно важно, новому витку долгового кризиса. Ряду стран — Ирландии, Греции, Испании, Кипру — стало тяжелее платить по своими немалым долгам. Португальский госдолг получил статус «мусорного», то есть спекулятивного, а греческий долг вообще пришлось реструктурировать, чтобы избежать дефолта страны.

В итоге, чтобы стимулировать экономический рост, ставки снова начали снижать.

Что такое программа выкупа активов и зачем она нужна

Когда ставки и так низкие, а экономика все равно топчется на месте и потребление не растет, ЦБ может экспериментировать.

В 2015 году ЕЦБ начал программу выкупа активов у разных типов инвесторов — не только у банков и пенсионных фондов, но и у домохозяйств, покупая на десятки и сотни миллиардов евро надежные бумаги, например правительственные облигации. В итоге банки получают новые деньги, которые затем инвестируют и дают взаймы по не очень высоким ставкам. Благодаря этому в Европе существовало множество компаний, которые обанкротились бы, не будь этой программы.

В итоге банки получают новые деньги, которые затем инвестируют и дают взаймы по не очень высоким ставкам. Благодаря этому в Европе существовало множество компаний, которые обанкротились бы, не будь этой программы.

C 2015 года по настоящий момент ЕЦБ выкупил бумаг на 3,438 трлн евро, но часть из них продал. То есть кроме ставок для регулирования экономики ЕЦБ использует программу выкупа активов.

Зачем сейчас поднимать ставку

Из-за инфляции. В этом году инфляция в странах еврозоны достигла 8,6%, что в четыре с лишним раза выше того, чего хочет ЕЦБ, — 2%.

Основные моменты, которые разогнали инфляцию в еврозоне:

- Пандемия и карантины привели к падению спроса и остановке предприятий. Потом ограничения стали ослаблять, люди наращивали потребительскую активность быстрее, чем восстанавливалось производство, в результате товаров не хватало и цены росли.

- Из-за постоянных логистических нарушений, вызванных пандемией, сроки поставок растягиваются, цены растут.

- После 24 февраля цены на сырье и энергию росли, а логистические проблемы множились: небо над Россией теперь закрыто для большинства стран.

- Евро и доллар в первой половине июля стали стоить одинаково, то есть достигли паритета. Причем с учетом всех обстоятельств была тенденция к дальнейшему снижению евро. Для ЕС выгоден более дорогой евро, поскольку за нефть и газ они в основном рассчитываются в долларах: когда евро дешевеет, сырье дорожает.

Сейчас евро стоит чуть дороже доллара — 1,01 $ — и новости о повышении ставки пока не сильно повлияли на его курс.

В США местный Центробанк (ФРС) тоже поднимает ставку — за год с 0,25 до 1,75% — и тоже ради борьбы с инфляцией. Английский ЦБ (Банк Англии) повысил ставку до 1% — это самый высокий уровень за 13 лет.

Какие у этого будут последствия

Инфляция в еврозоне должна снизиться. Как надеется ЕЦБ, в результате повышения ставки инфляция в этом году снизится до 6,8%, еще больше замедлится в 2023 году — до 3,5% — и уже в 2023 будет составлять 2,1%.

Угроза рецессии стала реальнее. Повышение ставок равно замедлению экономики. В ЕЦБ уже снизили прогнозы экономического роста в странах еврозоны: с 3,7 до 2,8% в 2022 и с 2,8 до 2,1% в 2023 году.

Вообще, до поднятия ставок все очень много говорили о рисках рецессии, и, стоит сказать, повышение стоимости займов, вытекающее из увеличения ставок, действительно может эту рецессию вызвать.

Для закредитованных стран появилась угроза дефолта. Рост ставок по депозитам снижает спрос на государственные облигации, которые дают небольшую доходность. Это приведет к росту стоимости займов, поскольку инвесторы будут ждать большего процента, чем тот, что получают сейчас. Это плохо для закредитованных стран типа Италии, чей долг — 150% ВВП, и повышает риски их дефолта. Так, от новостей про повышение ставки ЕЦБ стоимость десятилетних гособлигаций Италии упала и их доходность выросла на 0,27 б. п. до 3,7% годовых.

Правда, для упреждения дефолтов ЕЦБ планирует использовать инструмент защиты трансмиссии (transmission protection instrument, TPI) — он будет скупать государственные облигации со сроком погашения от 1 года до 10 лет стран, если их цена будет слишком колебаться «не из-за чисто внутригосударственных факторов», то есть от спекулятивного обрушения их стоимости. Так в ЕЦБ будут формировать спрос на эти бумаги, что будет сдерживать рост стоимости займов для проблемных стран и снижать риски их дефолта.

Так в ЕЦБ будут формировать спрос на эти бумаги, что будет сдерживать рост стоимости займов для проблемных стран и снижать риски их дефолта.

Также ЕЦБ, возможно, будет покупать корпоративные облигации, что логично: в отдельных странах крупные холдинги могут играть большую роль в экономике, например Mercedes в Германии. Правда, никакой конкретики по TPI пока нет.

Темпы роста европейских компаний будут снижаться. Повышение ставок означает снижение инфляции, потребления и инвестиций. Так что производство товаров и потребление услуг будут замедляться вместе с инфляцией. Европейские товары за рубежом подорожают, потому что подорожает евро, а значит, доходы от экспорта снизятся. Это будет ощутимо: какие европейские компании я ни обозревал — BASF, Hapag-Lloyd и прочие, они все закредитованы и основные деньги делают за пределами еврозоны.

Вместе с этим будет снижаться привлекательность акций европейских компаний для инвесторов. Рост ставок по депозитам может привести к оттоку с биржи средств людей, которые не готовы терпеть волатильность, но при этом хотят, чтобы деньги работали.

Индекс европейских акций Stoxx 600 от этих новостей упал на 0,2%, но это, прямо скажем, не очень много — реальных последствий роста ставки мы еще не увидели.

Курс евро будет расти. На таких новостях курс евро будет расти, но нужно понимать, что если в США тоже будут повышать ставки, доллар будет дорожать, нивелируя получившуюся разницу.

Цены на сырьевые товары будут падать, и это будет давить на рубль. На новостях про ЕЦБ курс евро к рублю, конечно, подрос на 5%, но для россиян ситуация парадоксальная: ставки ЕЦБ выросли, а евро стоит дешевле, чем год назад, — 58,27 Р против 77 Р. Так что на рубль значимого эффекта это решение не окажет.

Но при этом снижение экономического роста будет означать сокращение потребления сырья в том числе. А значит, сырьевые товары ждет падение цен. Цены на нефть уже упали на 3,3%, и это в перспективе может отразиться на рубле.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.

Как курс рубля влияет на стоимость кредитов и процентные ставки – Финтон.ру

За последние пять лет российский менталитет претерпел некоторые изменения: банки и кредиты перестали ассоциироваться с ростовщичеством, непосильным финансовым ярмом и заведомым обманом. Большинство оценили простоту получения займов, относительную прозрачность условий и, соответственно, стали охотней оформлять кредиты, чтобы разрешить временные затруднения, позволить себе приобрести дорогостоящие товары, с размахом провести отпуск.

Привыкнув к определённому способу разрешения ситуаций, связанных с нехваткой собственных средств, трудно переключиться на другие. Но то, что происходит с курсом рубля на валютном рынке, настораживает. Стоит ли оформлять потребительские кредиты и как курс рубля может повлиять на процентные ставки?

От чего зависит курс рубля

Как многие успели убедиться, экономика России, её развитие и стабильность, напрямую зависит от политических предпочтений на мировой арене. Санкции, применяемые Западом из-за складывающейся кризисной ситуации на Украине, у многих обывателей вызывают усмешку. Но то, что и евро, и доллар за последние полгода показывают устойчивую динамику роста и успели превысить свой исторический максимум за столь короткий срок, и то, что самые оптимистичные прогнозы не предвещают изменений в постепенном снижении покупательской способности рубля, должно настораживать.

Санкции, применяемые Западом из-за складывающейся кризисной ситуации на Украине, у многих обывателей вызывают усмешку. Но то, что и евро, и доллар за последние полгода показывают устойчивую динамику роста и успели превысить свой исторический максимум за столь короткий срок, и то, что самые оптимистичные прогнозы не предвещают изменений в постепенном снижении покупательской способности рубля, должно настораживать.

Россия не может самостоятельно обеспечить своих граждан в полном объёме продуктами питания, одеждой и техникой, предприятия – необходимым оборудованием и сырьём, и полностью зависит от зарубежных поставок. А значит, Запад может и будет диктовать условия.

Немаловажную роль играет привлекательность России в глазах зарубежных инвесторов. Ведь обозначившийся острый недостаток в какой-либо продукции увеличивает спрос, а значит, и выгодность вложения собственных средств в экономику. Будут инвестиции – будет идти строительство, будут рабочие места и зарплаты. Но политика Запада направлена именно на снижение экономической привлекательности России, многие крупные иностранные компании уже сворачивают свой бизнес на территории РФ.

Стабильность экономики России в большей части зависит от установленных на мировой арене цен на энергоресурсы. Любые колебания, которые хоть как-то оказывают влияние на их стоимость, сразу же отражаются на всех сферах экономики. Этим также умело манипулирует Запад, пытаясь достигнуть своих целей.

Как влияет курс национальной валюты на процентные ставки по потребительским кредитам?

Рост цен начался, он будет продолжаться. В первую очередь, это ощущают самые обычные люди, ведь покупательская способность рубля снижается, цены растут на товары и услуги, а о зарплатах этого не скажешь. Если кто-то привык проводить отдых за границей, то теперь он вынужден пересматривать свои предпочтения: с повышением стоимости валюты автоматически увеличиваются и расходы на отдыхе даже таких «бюджетных» странах, как Турция, Египет и других.

В общем, свои представления об обеспеченной и комфортной жизни, чтоб «не хуже других» придётся пересмотреть, предметы роскоши, ставшими привычными (дорогая бытовая техника, мебель, автомобили) станут недоступными для многих. Кредит перестанет быть той самой палочкой-выручалочкой, пользование заёмными средствами также станет дороже.

Кредит перестанет быть той самой палочкой-выручалочкой, пользование заёмными средствами также станет дороже.

С одной стороны, разумные люди, привыкшие просчитывать финансовые риски, сами откажутся от долгосрочных обязательств. Кто грезил об ипотеке — пересмотрит свои потребности и приобретёт жилье либо дешевле запланированного, либо временно отложит покупку. То же самое касается займов на покупку дорогостоящей техники и всех тех вещей, которые не относятся к предметам первой необходимости. Более востребованными станут аналоги дешевле. А, значит, сократится и предполагаемая прибыль банков – ведь процент напрямую зависит от стоимости.

Это только одна сторона медали. Пока потребительские кредиты были на подъёме, банки имели возможность перекрывать невозвратные ссуды за счет платежей добросовестных заёмщиков. Проверка благонадежности потенциального заёмщика была минимальной – ставка делалась на объём, на расширение потребительского рынка. Получить достаточно большую сумму займа можно было только по паспорту.

Сейчас банки неизбежно начнут пересматривать стратегию, а к выбору клиентов будут подходить более тщательно, обращая внимание на наличие других долговых обязательств, осуществляя проверку действительного дохода. Заёмщикам с хорошей кредитной историей бояться нечего – им по-прежнему будут рады в любой кредитующей организации.

Таким образом, часть банков ожидаемо увеличит процентные ставки по кредитам. Другие, сохранив «стоимость» своих кредитных линий, вплотную займутся минимизацией рисков по невозвратам, будут тщательней проверять потенциальных заёмщиков. Не стоит забывать о том, что банки, разрабатывая пакеты кредитных программ, ориентируются на непосредственного лидера, Сбербанк России.

При выборе того или иного потребительского кредита стоит ориентироваться именно на его предложения. А вот ожидать, что потребительские кредиты будут дешеветь, в сложившейся экономической ситуации точно не стоит.

Поделиться в социальных сетях:

Метки: банки, валюта, девальвация, инфляция, кредит наличными, кредиты, курс иностранных валют, нецелевые кредиты, потребительские кредиты, Россия, советы заёмщикам, экономика

« Предыдущая запись

Следующая запись »

Зачем ЦБ повышает ключевую ставку и на что она влияет для населения

Комфорт, уровень жизни и экономические возможности гражданина России сильно зависят от ключевой ставки Центробанка.

В этой статье разберем, что такое ключевая ставка и как именно она влияет на нашу жизнь.

Содержание

- Что такое ключевая ставка

- На что влияет ключевая ставка

- Влияние на кредиты и ипотеки

- Влияние на вклады

- Инфляция

- Курс доллара

- Вывод

Что такое ключевая ставка

Ключевая ставка Центрального Банка России — основной инструмент регулирования денежно-кредитной ситуации в стране. Ее назначение — обеспечение ценовой стабильности.

Ключевая ставка — это минимальный процент, под который Центробанк выдает займы другим банкам. Ее можно сравнить с оптовой ценой денежных средств, по которой их закупают у главного банка коммерческие финансовые организации. После этого они выдают населению кредиты под процент немного выше.

После этого они выдают населению кредиты под процент немного выше.

Ключевая ставка устанавливается советом директоров Банка России 8 раз в год, но иногда ставку могут менять внепланово, как, например, это было 27 февраля 2022 года.

На что влияет ключевая ставка

Основная задача ключевой ставки — поддержание низкого и предсказуемого роста цен. Это возможно при низкой инфляции на протяжении длительного периода. Наиболее благоприятный уровень инфляции для России — 4%.

Такие условия позволяют людям откладывать деньги на будущее и не бояться, что они обесценятся. Или брать кредиты без страха, что их нечем будет выплачивать. Компаниям легче планировать свое развитие на долгую перспективу. Это благоприятно сказывается на экономическом росте страны.

Таким образом, ключевая ставка влияет на кредитную и экономическую активность страны.

Как ключевая ставка влияет на кредиты и ипотеки

При повышении ключевой ставки деньги становятся дороже. Поэтому увеличиваются проценты по кредитам и ипотеке. В такой ситуации люди склонны меньше тратить и больше сохранять. В итоге потребительский спрос падает, а цены перестают расти. Рост инфляции замедляется.

В такой ситуации люди склонны меньше тратить и больше сохранять. В итоге потребительский спрос падает, а цены перестают расти. Рост инфляции замедляется.

При понижении ключевой ставки деньги дешевеют. Проценты по кредитам снижаются. Кредитная способность населения увеличивается. Люди больше тратят, меньше сберегают. В результате повышения спроса на товары и услуги цены и инфляция тоже растут.

Я взял кредит до изменения ставки

Закон о потребительском кредитовании №353-ФЗ от 21.12.2013 запрещает банкам в одностороннем порядке изменять процентные ставки по действующим кредитам для физических лиц. Поэтому платежи по взятым ранее кредитам всегда остаются без изменений.

Для юридических лиц ситуация иная — почти во всех договорах банки оставляют за собой возможность изменения процентной ставки. Поэтому повышение ключевой ставки может привести к удорожанию уже действующих кредитов для юрлиц.

Я взял ипотеку до изменения ставки

Для физлиц повышение процентов по оформленной ранее ипотеке также невозможно.

Зависимость процента по кредиту от ключевой ставки ЦБ сегодня сохраняется только в ипотечных продуктах на очень крупные суммы. Такие случаи крайне редки.

Как ключевая ставка влияет на вклады

Как и в случае с кредитами, при повышении ключевой ставки процент по депозитам увеличивается. Это выгодное время для открытия долгосрочного вклада.

Если ЦБ понижает ставку, делать вклады становится убыточно.

Я открыл вклад до изменения ставки

Изменения ключевой ставки Банка России не влияют на процент по действующим вкладам. Это значит, что при ее повышении открытые ранее вклады становятся менее выгодными. А при понижении — наоборот. Поэтому лучше всего открывать вклады при высокой ключевой ставке.

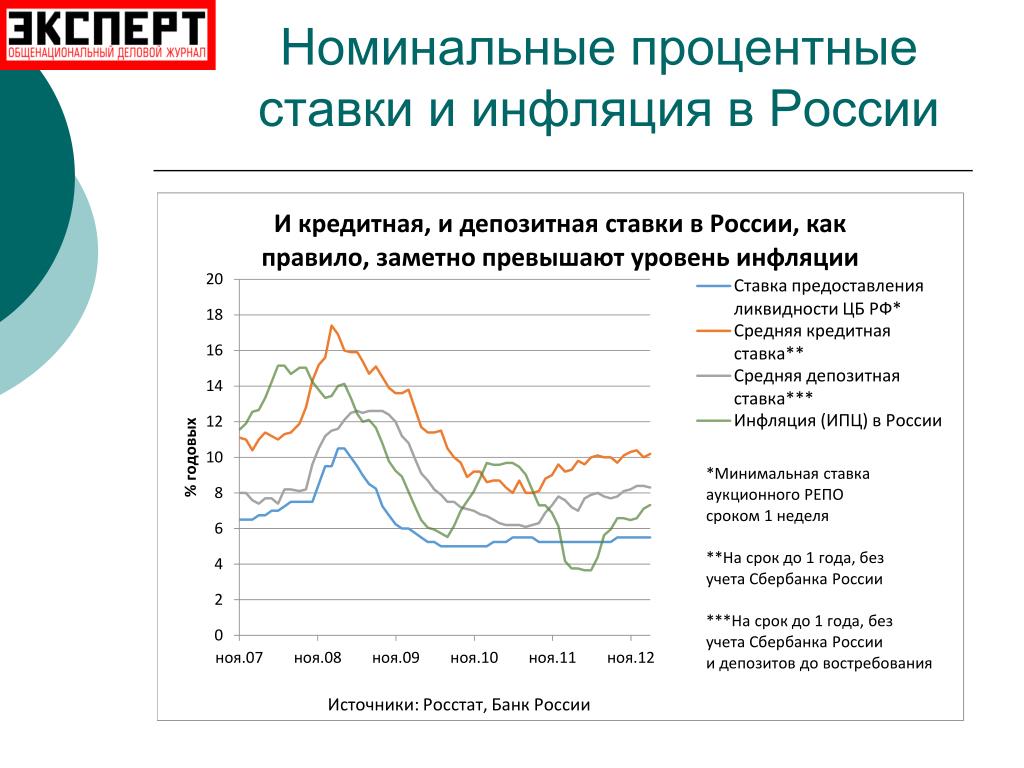

Что происходило с инфляцией при изменении ставки ЦБ

На графике видна динамика и взаимосвязь инфляции и ключевой ставки ЦБ. При повышении ставки Центробанка инфляция в России повышается, а затем постепенно стабилизируется. При понижении ключевой ставки инфляция также снижается.

В случаях значительных колебаний ставки ЦБ изменение курса инфляции может запаздывать. Поэтому могут возникать ситуации, когда ставка Центробанка снижается, а инфляция еще растет. Так было в 2014 году.

Что происходило с курсом доллара при изменении ставки ЦБ

Курс доллара при повышении ключевой ставки ЦБ растет, а при ее снижении — падает. Также возможны задержки перестройки курса доллара в соответствии со ставкой ЦБ при резких изменениях последней.

Вывод

Центробанк следит за экономической ситуацией в мире. И при необходимости меняет ключевую ставку, чтобы сдержать рост цен и инфляцию.

Когда ключевая ставка повышается, населению невыгодно брать кредиты и ипотеки, так как процентная ставка по ним также растет. Но это отличная возможность заработать на долгосрочном вкладе. И наоборот, снижение ключевой ставки — благоприятное время, чтобы взять кредит, а вклады на долгий период себя не оправдают.

Ставки по действующим кредитам и вкладам всегда остаются неизменными. Поэтому заемщики могут спать спокойно — больше, чем есть, за кредит платить не придется. В это время со вкладами стоит повременить или ориентироваться на краткосрочные депозиты.

Поэтому заемщики могут спать спокойно — больше, чем есть, за кредит платить не придется. В это время со вкладами стоит повременить или ориентироваться на краткосрочные депозиты.

Курс доллара и инфляция следуют за графиком ключевой ставки: при повышении растут, а при понижении — падают.

На что влияют процентные ставки НБУ

Фото: Макс Левин

Нацбанк диктует правила на финансовом рынке при помощи ставок

Снижение ставок пояснил руководитель НБУ Игорь Соркина:

«В течение 2013 года потребительская инфляция в государстве остается на уровне, близком к нулю,

улучшаются рыночные ожидания, снижается стоимость средств, стабильно растет депозитная база банковской системы, особенно в национальной валюте.»

Соответственно, согласно регулятору, было принято решение о снижении ставок с целью закрепить положительные тенденции в монетарной сфере, дать банкам сигнал к снижению стоимости кредитования и

активизировать экономическое развитие.

Впрочем, оценки последствий этого действия со стороны участников финансового рынка несколько менее оптимистичны. Одни говорят о снижении ставок как об определённом сигнале рынку, другие

вспоминают, что ставки по некоторым кредитам всё же снизятся, так как их иногда привязывают к учётной ставке НБУ.

В то же время, в развитых странах процентные ставки Центрального банка являются ключевым инструментом стимулирования экономики и изменения ликвидности финансовых рынков, что напрямую влияет, в том

числе, и на стоимость кредитов. И никаких сомнений эти эффекты ни у кого не вызывают. Почему же в Украине всё по-другому?

Монетарная политика в теории и в Украине

Как известно, основной задачей монетарной политики является сглаживание экономических циклов с целью достижения стабильного и уверенного экономического роста, стабильной динамики цен и низкой

безработицы. Достигается это с помощью регулирования количества денег в экономике — если экономическая активность падает и наблюдается рецессия, а инфляция низкая, можно усиленно накачивать экономику

деньгами, в противоположной ситуации — наоборот, сдерживать рост денежной массы.

Центральные банки по-разному подходят к непосредственным инструментам монетарной политики. В некоторых странах используется либо использовалось раньше прямое таргетирование денежной массы. ЦБ ставит некую цель по объёму денежной массы в конце какого-то периода и

наращивает или сокращает её до этого объёма.

Несколько более сложный, но и более эффективный способ — таргетирование процентных ставок. В этой ситуации ЦБ заявляет, что готов предоставлять и брать кредиты (как правило — краткосрочные) от

банков в неограниченных количествах по некой официально заявленной ставке. В результате, соответствующие процентные ставки на межбанковском рынке, как правило, начинают очень близко соответствовать

официальным ставкам Центрального банка. Таким образом регулируется не количество денег в экономике, а напрямую их стоимость, размер же денежной массы начинает подстраиваться под эту стоимость.

Теоретически, в Украине также есть официальные ставки НБУ — учётная ставка, а также ставка овернайт, по которой НБУ может кредитовать банки. Однако, ни одна из них не является аналогом того, что

Однако, ни одна из них не является аналогом того, что

обычно понимают под ставками ЦБ.

Красная линия — целевой уровень ставки ФРС, синяя линия — ставка по долларовым межбанковским кредитам овернайт в Лондоне. За

исключением аномальный ситуаций, вроде той, которая сложилась после банкротства Lehman Brothers в 2008 году, когда коллапс мирового межбанковского кредитования на краткий период разорвал связь между

финансовыми рынками Лондона и Нью-Йорка, рыночные ставки следуют за ставками ФРС. Источник: Federal Reserve Bank of St. Louis.

В Украине прямо противоположная ситуация — межбанковский рынок мало связан с официально декларируемыми ставками НБУ. Источник:

Национальный банк Украины.

Учётная ставка вообще является, в большей степени, условной. Исходя из неё начисляется пеня при ряде нарушений финансовых обязательств. Также к ней иногда привязывают те или иные условия в

договорах — например, могут привязать ставку по кредиту.

Ставка по кредитам овернайт от НБУ может использоваться по назначению на практике. По ней НБУ кредитует те банки, которые на конец банковского дня по какой-то причине не соответствуют регуляторным

нормам и нуждаются в дополнительном финансировании. Однако, Нацбанк не берёт кредитов по ней, а также ограничивает объёмы выдаваемых средств.

Соответственно, ставки НБУ не аналогичны ставкам Центральных банков развитых стран и серьёзного влияния на экономику они не оказывают. Однако, это не означает, что НБУ не в состоянии вообще

проводить монетарную политику — он может вполне активно оперировать на межбанковском рынке (в конце концов, именно так и делают ЦБ, которые таргетируют денежную массу, а не процентные ставки).

Но здесь в украинском случае возникает другая проблема — политика удержания фиксированного курса.

Фиксированный курс

С фиксированным курсом связана так называемая «трилемма экономической политики». Согласно этому правилу, невозможно одновременно иметь три вещи: фиксированный курс валюты, свободное перемещение

капитала через границу и независимую монетарную политику.

Действительно, если у вас курс фиксирован и никто не ожидает, что он будет меняться, то появляется возможность для заработка на разнице в процентных ставках с внешними рынками. Если ставки за

рубежом выше, можно взять кредит на месте и выдать его зарубежному банку — и наоборот в обратной ситуации. Соответственно, деньги будут перетекать в одну или в другую сторону и в процессе будут

воздействовать на курс, который Центральному банку надо удерживать.

Фото: Макс Левин

При этом, Центральный банк удерживает курс всё теми же операциями с денежной массой — он либо увеличивает резервы путём покупки валюты с помощью эмитируемой национальной валюты (чем увеличивает

местную денежную массу) либо, наоборот, выбрасывает резервы на рынок и выкупает за них местную валюту (чем уменьшает денежную массу). Конечно, ЦБ может компенсировать эти операции уменьшая либо

увеличивая денежную массу операциями на межбанковском рынке, но тогда он будет увеличивать или уменьшать процентные ставки на нём. Как ни крути, а независимой монетарной политики проводить не

Как ни крути, а независимой монетарной политики проводить не

получится, а значит, и стабилизирующие положительные эффекты такой политики будут отсутствовать.

Украина в полной мере испытала это на себе в предкризисный период 2005-2007 гг. Именно упорным удержанием фиксированного курса была вызвана высокая инфляция и очень быстрый рост внешнего долга, характерные для того периода. В 2008 году это сильно усугубило кризис.

Сейчас высокие девальвационные ожидания, а также статус высокорискового заёмщика Украины и, соответственно, украинских компаний, ограничивают действие трилеммы и дают НБУ определённую свободу

действий в плане проведения монетарной политики. Однако, когда в будущем макроэкономическая ситуация в стране устаканится (впрочем, вряд ли это случится в ближайшее время), проблема отсутствия

самостоятельной монетарной политики наверняка вновь проявит себя во всей красе. Собственно, именно это и является основной причиной того, почему МВФ настаивает на отказе от фиксированного курса гривны. Ценой мнимой «стабильности национальной валюты» фиксированный

Ценой мнимой «стабильности национальной валюты» фиксированный

курс приводит в среднесрочной перспективе к вполне реальной дестибилизации экономики.

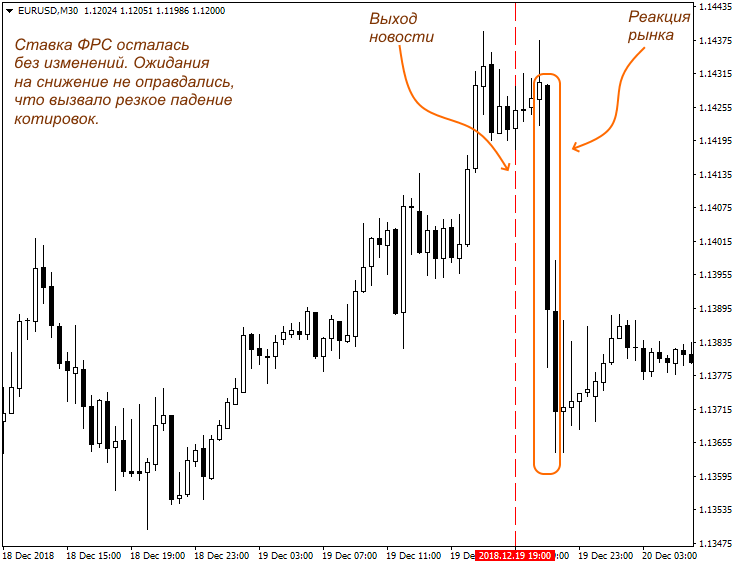

Воздействие процентных ставок на валютный курс

Тема процентных ставок нередко возникает на повестке различных СМИ поскольку тесно связана с глобальной экономикой и финансами и непосредственно влияет на процессы, происходящие на валютных рынках.

Любая страна в процессе глобализации неизбежно вступает в разнообразные торговые отношения с другими странами. В такой ситуации неизбежно возникает потребность в обмене национальной валюты на валюты других стран торговых партнеров. Важнейшей характеристикой национальная валюта является ее конвертируемость способность национальной валюты свободно обмениваться на другие валюты в платежных операциях.

Обмен валюты и расчеты между государствами осуществляется на основании валютного курса. Валютный курс определяется ценой национальной денежной единицы, выраженной в денежных единицах других стран. Существует несколько видов валютных курсов:

Существует несколько видов валютных курсов:

1. Фиксированное. По золотому паритету или по паритету покупательной способности.

2. Плавающие. Когда курс национальной валюты определяется на основании спроса и предложения.

3. Управляемые плавающие. Когда центральный банк сглаживает колебания валютных курсов путем покупки валюты на открытом рынке.

Режим плавающего валютного курса необходим в рамках применяемого Банком России режима таргетирования инфляции, то есть режима, при котором главной целью центрального банка является обеспечение ценовой стабильности. Плавающий курс позволяет Банку России проводить самостоятельную денежно-кредитную политику, направленную на решение внутренних задач, а именно — на снижение инфляции [2].

Гибкость валютных курсов автоматически сглаживает платежный баланс. В то же время резкие колебания валютных курсов могут привнести нестабильность международную торговлю вызвать нежелательный рост внутренних цен и рост инфляции. Если национальная валюта дешевеет (обесценивается), то имеет место девальвация. Национальный товары становятся дешевле и растет экспорт. Если национальная валюта дорожает, то растет импорт и это называется ревальвации национальной валюты.

Национальный товары становятся дешевле и растет экспорт. Если национальная валюта дорожает, то растет импорт и это называется ревальвации национальной валюты.

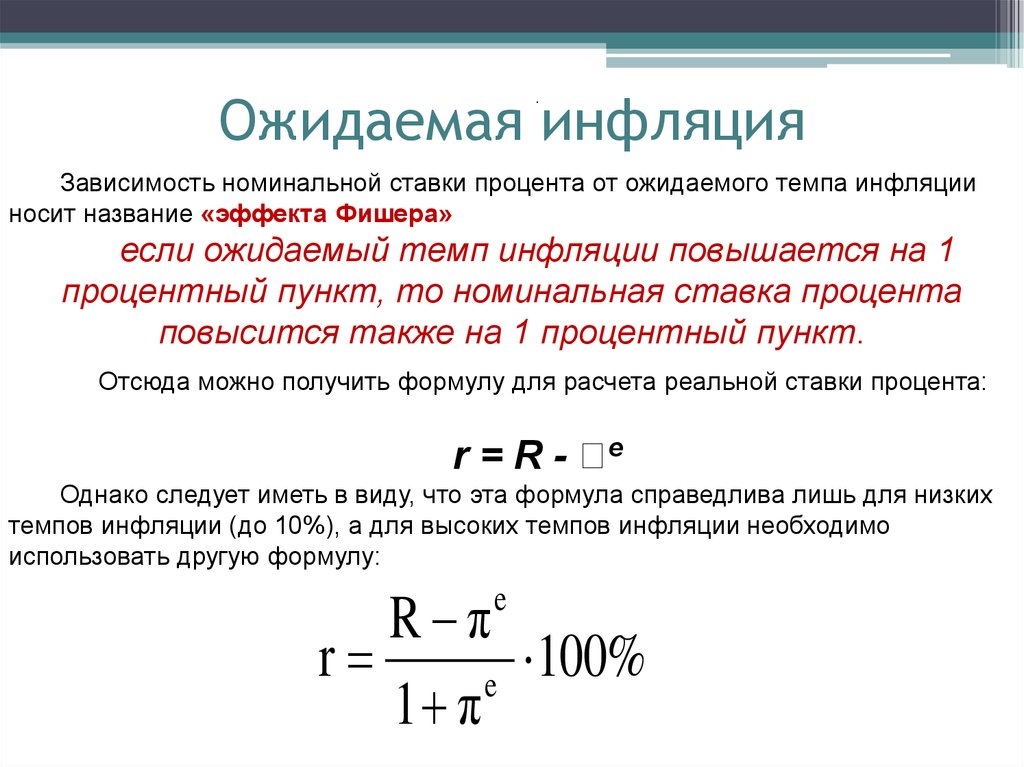

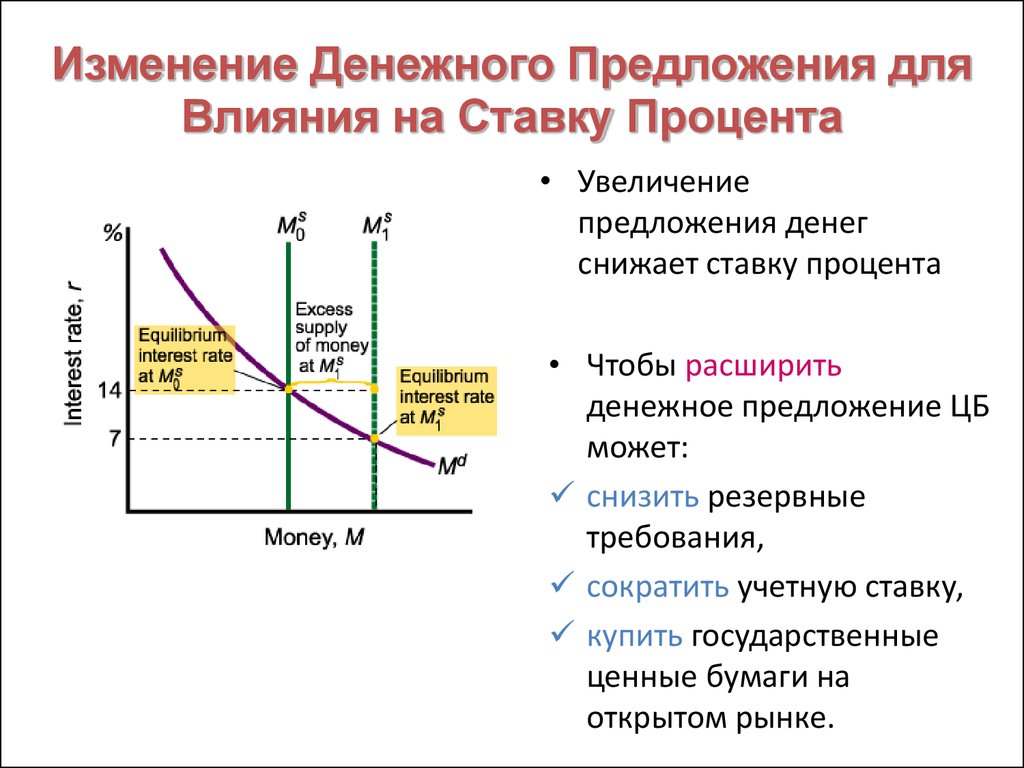

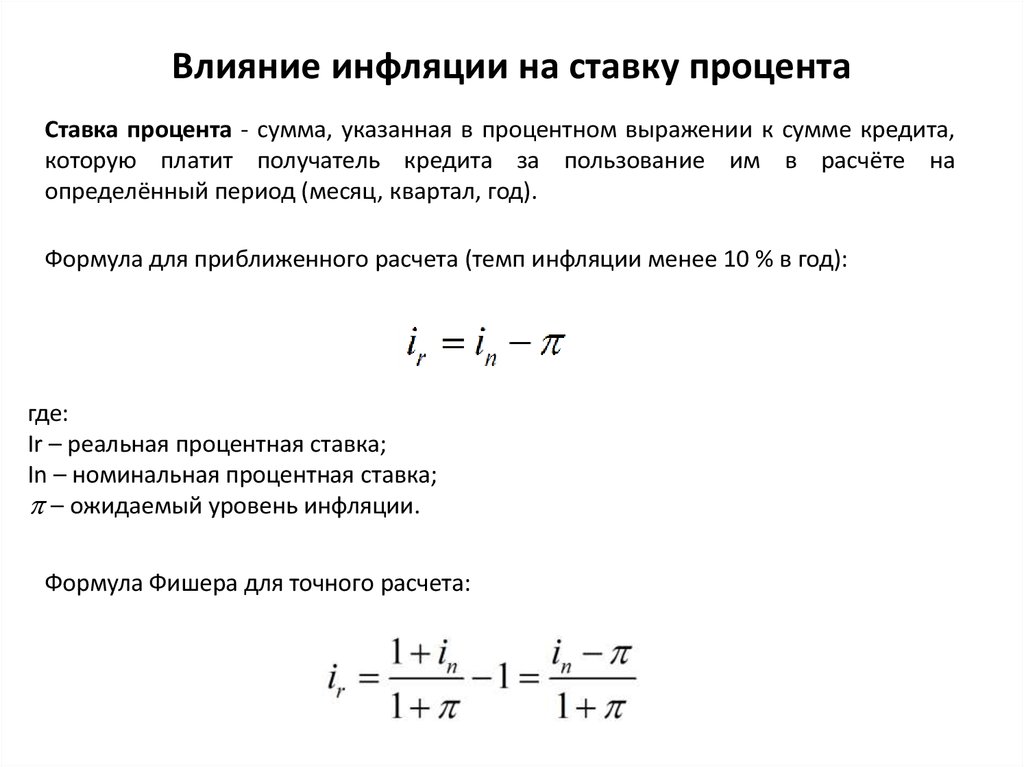

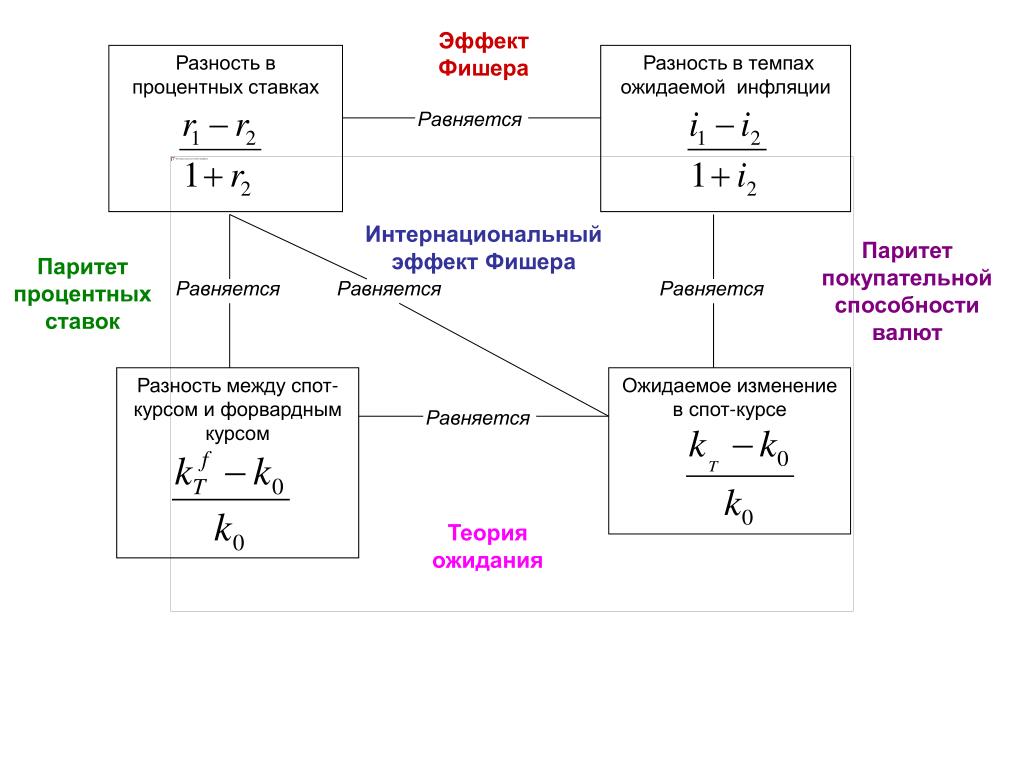

Рост инфляции ведет к росту процентных ставок, а рост ставок ведет к росту курса национальной валюты по сравнению с иностранной. Данная закономерность называется эффектом Фишера. Из этих закономерностей сформировалась денежная теория валютного курса. Эта теория исходит из того, что валютный курс – это прежде сего денежный феномен. На основе валютного курса деньги одной страны обмениваются на деньги другой, поэтому на долгосрочной перспективе уровень валютного курса зависит от соотношения спроса и предложения национальной валюты в каждой из стран [1; c.16].

Предложение – это выпуск денег в обращение денежными властями и их последующее расширение через денежный мультипликатор.

Спрос пропорционален уровню цен, зависит от номинальной процентной ставки и реальных доходов, показывает потребность в реальных денежных остатках.

Денежный рынок внутри страны находится в равновесии, когда спрос равен предложению. Тем самым рынок определяет равновесную ставку. Изменение объема денежной массы изменяет процентную ставку и валютный курс. Паритет процентный ставок – это такое соотношение процентных ставок в стране и за рубежом, при котором равные депозиты в каждой из стран дают равный при его переводе в одну валюту, т.е. исход из процентных ставок можно определить будущий курс валюты, если рынок двух стран в равновесии [4].

Спрос и предложение могут взвинтить цены или обрушить их на самое дно, поэтому за курсом валют внимательно следят центральные банки — структуры финансовой власти в странах. Они искусственно могут удерживать цену на валюту, помогать ей расти или снижаться.

Как устанавливают курс валюты центральные банки? Напрямую — никак. Они очень внимательно следят за всеми социальными и экономическими процессами в стране, чтобы держать курс валюты сбалансированным. Если возникает угроза инфляции, центральный банк поднимает процентную ставку, что делает валюту более дорогой. Валюта, которая растёт в цене, привлекает инвесторов — это даёт дополнительный толчок росту курса [5].

Валюта, которая растёт в цене, привлекает инвесторов — это даёт дополнительный толчок росту курса [5].

Если же в стране слишком низкая экономическая активность, центральный банк начинает понижать процентную ставку, чтобы сделать деньги более доступными для бизнеса и населения, тем самым простимулировать экономику. «Дешевые» кредиты являются стимулом для заимствования в Центральном банке. Низкая процентная ставка даёт возможность брать недорогие кредиты, вливая в оборот всё больше денег и ещё больше снижая их цену. Кредитные ресурсы коммерческих банков возрастают. Снижаются налоги, уровень безработицы, повышается деловая активность, что способствует экономическому росту. Однако торговый курс валюты снижается.

Бывают ситуации, когда в экономике нет места для роста. В этом случае рост цен происходит без реального увеличения производства различных товаров и услуг. Инфляция начинает расти, а курс национальной валюты снижаться. Центробанк повышает ставку при ухудшении экономической ситуации в стране. Такая мера используется для стабилизации экономики и торможения инфляции. Как только валюта вызывает повышенный интерес у инвесторов, коммерческие банки размещают их средства на депозитах под более высокий процент. Обычно ставки рефинансирования повышают в период быстрого роста экономики [3].

Такая мера используется для стабилизации экономики и торможения инфляции. Как только валюта вызывает повышенный интерес у инвесторов, коммерческие банки размещают их средства на депозитах под более высокий процент. Обычно ставки рефинансирования повышают в период быстрого роста экономики [3].

Таким образом, дифференциал процентных ставок тесно связан с такими макроэкономическими показателями как инфляция, безработица, промышленное производство и многие другие.

В целом влияние процентных ставок на валютные курсы достаточно однозначно: чем выше процентные ставки по данной валюте, тем выше её обменный курс.

Размер процентной ставки — величина относительная. Поскольку этот параметр является основным рычагом воздействия на курс национальной денежной единицы, Центральные банки за ним всегда внимательно следят.

Изучая макроэкономические события, можно проследить, как формируется курс валют.

Инвесторы, которые хорошо разбираются в монетарной политике государств, знают, какие условия влияют на курс валют, и умеют анализировать макроэкономические новости, могут не просто хранить сбережения в крепкой и стабильной валюте, но и зарабатывать на колебаниях курсов.

макроэкономика — Как процентная ставка влияет на валюту

Задавать вопрос

Спросил

Изменено

1 год, 5 месяцев назад

Просмотрено

115 тысяч раз

$\begingroup$

Я новичок в экономике. Я читал об изменениях процентных ставок и их влиянии на стоимость валюты.

Дело в том, что при увеличении процентных ставок стоимость валюты также увеличивается, и наоборот. Однако я хочу понять причину.

Сначала я подумал следующее: с ростом процентной ставки люди меньше берут взаймы, меньше тратят, поэтому стоимость товаров снижается, стоимость валюты увеличивается.

Однако, когда я читаю в инвестопедии, там написано следующее:

Как правило, более высокие процентные ставки увеличивают стоимость валюты данной страны.

Более высокие процентные ставки, которые можно заработать, привлекают иностранные инвестиции, увеличивая спрос и стоимость валюты страны происхождения. И наоборот, более низкие процентные ставки, как правило, непривлекательны для иностранных инвестиций и снижают относительную стоимость валюты.

Q1. Теперь я не понимаю, что имеется в виду под увеличением спроса и стоимости национальной валюты . Что понимается под спросом на валюту со стороны иностранных инвесторов?

В другой статье написано:

Повышение процентных ставок в стране часто подстегивает инфляцию, а более высокая инфляция имеет тенденцию снижать стоимость валюты.

Но на той же странице написано:

Как правило, более высокие процентные ставки увеличивают стоимость валюты данной страны.

Q2. Почему существуют эти два разных утверждения?

Если я правильно понимаю, слово «шпоры» здесь означает увеличение инфляции. Но это меня смущает.

Но это меня смущает.

Насколько я понимаю:

- процентная ставка увеличивается, люди могут меньше занимать, меньше тратить, экономика замедляется, инфляция снижается, стоимость валюты увеличивается

- процентная ставка снижается, люди больше берут взаймы, больше тратят, экономика растет, инфляция увеличивается, стоимость валюты снижается

Q3. Верно ли это понимание в целом (хотя я понимаю, что отношение не такое прямолинейное, и есть и другие факторы, влияющие на стоимость валюты/инфляцию)?

- макроэкономика

- валюта

- инфляция

- процентная ставка

$\endgroup$

1

$\begingroup$

Важно помнить, что обменный курс является «ценой за валюту» и, как и любая другая цена, определяется спросом и предложением. Главный вопрос сейчас заключается в том, что определяет спрос и предложение на валюту?

Существуют две основные модели, которые говорят нам о том, как ведут себя обменные курсы, исходя из двух основных сил, определяющих спрос (и предложение) на валюту.

Одним из факторов является торговля товарами (товарный рынок). Если иностранцы покупают наши товары, им нужна наша валюта, поэтому они требуют нашу валюту, и более высокий спрос при прочих равных условиях (все остальное остается неизменным) приводит к более высокой цене, и стоимость национальной валюты увеличивается. Исходя из таких соображений на товарных рынках мы имеем модель паритета покупательной способности (ППС). Однако эмпирически это не всегда выполняется, и в действительности ожидается, что оно будет сохраняться в долгосрочной перспективе.

Ответ на вопрос 1: Помимо рынка товаров, о котором говорилось выше, вторым основным фактором является рынок капитала, и именно на него ссылается Investopedia. Это приводит к модели непокрытого паритета процентных ставок, называемой UIP (существует также «Модель покрытого паритета процентных ставок»). Это говорит о том, что если процентные ставки выше в стране по сравнению с зарубежной страной, то иностранные инвесторы хотели бы инвестировать в нашу страну, чтобы получить более высокую прибыль. Для этого им нужна наша валюта. Вот и покупают ( спрос на это ) и, следовательно, пока предложение валюты не увеличивается (центральный банк печатает больше денег), цена и стоимость валюты должны расти. Также обратите внимание, что нет оснований ожидать, что центральный банк изменит предложение в режиме плавающего обменного курса, который существует в большинстве стран (т. е. нет попыток вмешаться в обменный курс, чтобы сохранить его фиксированным).

Для этого им нужна наша валюта. Вот и покупают ( спрос на это ) и, следовательно, пока предложение валюты не увеличивается (центральный банк печатает больше денег), цена и стоимость валюты должны расти. Также обратите внимание, что нет оснований ожидать, что центральный банк изменит предложение в режиме плавающего обменного курса, который существует в большинстве стран (т. е. нет попыток вмешаться в обменный курс, чтобы сохранить его фиксированным).

Ответ на вопрос 2: Не обязательно верно, что более высокая процентная ставка должна увеличивать инфляцию в целом. Однако повышение процентной ставки может снизить инфляцию. Ваше понимание инфляции верно. Однако вторая часть второй цитаты, которую вы дали, о том, что более высокая инфляция снижает стоимость валюты, верна. Это связано с первой моделью, которую мы обсуждали, ГЧП. Идея состоит в том, что инфляция делает товары более дорогими, и поэтому наши товары имеют меньший спрос за рубежом, что приводит к тому, что иностранцы имеют меньший спрос на нашу валюту (они покупают меньше наших товаров, поэтому им нужно меньше наших денег для покупки наших товаров) и меньший спрос. для валюты снижает стоимость валюты.

для валюты снижает стоимость валюты.

Ответ на вопрос 3: Я полагаю, что это следует из общего обсуждения выше.

$\endgroup$

1

$\begingroup$

Слово «шпоры» используется неправильно.

Более высокие процентные ставки -> люди берут меньше -> люди тратят меньше -> совокупный спрос смещается влево (падает) -> цены падают (падение цен означает снижение инфляции; определенно не увеличивается (или не стимулируется)

Что касается взаимосвязи между валютный курс страны и его процентная ставка, это на самом деле очень просто. В основном все большие мировые банки управляют огромными деньгами, и как только они думают, что могут получить более высокую процентную отдачу от этих больших кусков наличных, они вложу свои деньги в эти активы

Итак, скажем, JP Morgan думает, что Резервный банк Австралии собирается повысить процентные ставки в Австралии. JP Morgan купит австралийские доллары, чтобы положить свои средства на счет в австралийском банке (или другие активы, номинированные в австралийских долларах), чтобы воспользоваться более выгодными процентными ставками

JP Morgan купит австралийские доллары, чтобы положить свои средства на счет в австралийском банке (или другие активы, номинированные в австралийских долларах), чтобы воспользоваться более выгодными процентными ставками

Многие другие глобальные инвестиционные фирмы, вероятно, поступили бы аналогичным образом. этот дополнительный спрос на австралийские доллары окажет на него повышательное давление, и он укрепится по отношению к другим валютам

Короче говоря, как только денежные рынки считают, что процентные ставки в стране могут вырасти, они покупают эту валюту (и наоборот). Чем увереннее они будут, тем выше будет ценность валюты, когда они купят ее и оставят там свои деньги. страны предлагали разные процентные ставки — при прочих равных, вы, вероятно, захотите вложить свои деньги в ту, которая дает более высокую доходность, а это означает, что вам придется обменять любую валюту, которую вы в настоящее время держите, на новую валюту, что приведет к ее повышению в цене.

$\endgroup$

$\begingroup$

Предыдущие плакаты, вы в целом правы. . Но обратите внимание, что у инфляции могут быть разные факторы — спрос или стоимость..

. Но обратите внимание, что у инфляции могут быть разные факторы — спрос или стоимость..

Если инфляция зависит от спроса, то ваше заявление о том, что более высокая процентная ставка снижает инфляцию, будет уместно. .Однако, если инфляция является толчком к издержкам, и мы наблюдали это в некоторых случаях, совсем недавно в Нигерии, то более высокая процентная ставка может фактически увеличить инфляцию за счет увеличения производственных затрат. Не буду много говорить об этом. . Дополнительную информацию можно получить через Google.

Оригинальный постер, зависит от вида инфляции, о которой идет речь в статье.

Что касается обменного курса…

Монетарная модель обменного курса действительно предсказывает, что более высокая процентная ставка увеличивает цены, инфляцию и обесценивает обменный курс в долгосрочной перспективе. Я согласен, что это не общепринятое мнение, но это результат, который зарекомендовал себя при эмпирической проверке в ряде стран. Мудрость того, что более высокая процентная ставка снижает цены и укрепляет обменный курс, является краткосрочной концепцией и известна как традиционный подход к определению обменного курса, основанный на традиционной кейнсианской модели/модели дохода. ..:)

..:)

Все это теории за теориями, и ни одна из них не является действительно правильной или неправильной. Все они имеют смысл, если рассматривать их через призму соответствующих предположений.

Италиянскогорободо

$\endgroup$

$\begingroup$

Может быть, уже слишком поздно отвечать.

Но чтобы получить ответ на свой вопрос, вам нужно рассмотреть два аспекта-

Во-первых, вам нужно рассматривать инфляцию как показатель в экономическом барометре, и он напрямую отражает рост экономики, но слишком большая инфляция может вызвать стагфляцию а слишком низкая инфляция может вызвать дефляцию. Так что слишком большой наклон этого индикатора в любом направлении ведет к краху экономики.

Во-вторых, валюта торгуется на мировом рынке. А для валюты спрос и предложение рассматриваются с точки зрения валютной торговли, происходящей между двумя странами. Для кэрри-трейд страна держит валюту других стран с более высокой процентной ставкой. Предположим, что страна А с процентной ставкой 1,2 удерживает валюту другой страны Б с процентной ставкой 1,5 в течение 3 месяцев. Затем стране А платит страна Б на основе ее процентной ставки. Это называется вложением в валюту. Поскольку более высокая процентная ставка увеличивает спрос на валюту страны B, это увеличивает стоимость ее валюты.

Предположим, что страна А с процентной ставкой 1,2 удерживает валюту другой страны Б с процентной ставкой 1,5 в течение 3 месяцев. Затем стране А платит страна Б на основе ее процентной ставки. Это называется вложением в валюту. Поскольку более высокая процентная ставка увеличивает спрос на валюту страны B, это увеличивает стоимость ее валюты.

Теперь стоимость валюты на мировом рынке плохая или хорошая, в зависимости от того, какую политику страна готова навязать в отношении импорта и экспорта. Поскольку, если страна нацелена на увеличение экспорта, то более низкая стоимость валюты считается благом для экономики, а если страна нацелена на увеличение импорта, то более высокая стоимость валюты считается благом для экономики, читайте подробнее о торговом балансе.

$\endgroup$

$\begingroup$

Это пришло с опозданием, но позвольте мне немного упростить ситуацию. Увеличение реального ВВП экономики приведет к увеличению спроса, что приведет к увеличению цен (инфляции), а затем приведет к увеличению реальных процентных ставок ( Банки попытаются компенсировать рост цен на товары), что, конечно же, теперь приводит к снижению спроса > дезинфляции > снижению процентных ставок > снижению реального ВВП.

$\endgroup$

$\begingroup$

Ну, может быть, Инвестопедия неудачно сформулировала. Инфляция будет повышать процентные ставки, но не наоборот.

При прочих равных условиях повышение процентных ставок снизит инфляцию или вызовет дефляцию.

В реальном мире не все вещи равны, и когда процентные ставки начинают расти, они часто пытаются не отставать от инфляции, поэтому они в конечном итоге связаны друг с другом.

Что касается повышения курса валюты, более высокие процентные ставки не будут стимулировать рост всех форм инвестиций, увеличится только кредитование на мировых рынках. С другой стороны, предприятия будут заинтересованы в перемещении за пределы страны, а потребители будут импортировать намного больше.

$\endgroup$

$\begingroup$

В то время как действия отдельных лиц могут быть важной переменной при определении обменных курсов, роль частных банков намного перевешивает то, что может и делает общественность.

Несмотря на то, что обменный курс определяется немонетарными факторами, денежные компоненты по-прежнему имеют первостепенное значение.

Проще говоря, банки создают деньги. Они создают деньги (ликвидность) за счет несоответствия краткосрочного долга долгосрочным активам (несоответствие сроков погашения). Когда банки сталкиваются с более высокими процентными ставками, они не могут создавать столько денег (мы говорим о широких деньгах, таких как M3). Таким образом, меньше денег от нации X по сравнению с нацией Y означает, что деньги от нации X вырастут.

Если вам интересно узнать об этом, я предлагаю прочитать следующие графики.

Вот стоимость доллара США с течением времени (взвешенная по нескольким валютам):

http://www.shadowstats.com/alternate_data/dollar-index-charts

Вот график денежной массы M3:

http://www.shadowstats.com/charts/monetary-base-money-supply (4-й график вниз… долгосрочный).

Обратите внимание, как они разделяют пики в 1985 г. и впадины в период с 1990 по 19 гг.95, пик в 2003 году, а затем спад в 2005 году. Для меня это довольно хорошая корреляция и доказательство того, что больше денег (M3) = слабее доллар.

и впадины в период с 1990 по 19 гг.95, пик в 2003 году, а затем спад в 2005 году. Для меня это довольно хорошая корреляция и доказательство того, что больше денег (M3) = слабее доллар.

$\endgroup$

6 факторов, влияющих на обменные курсы, и что с этим делать

Валютные курсы — важный способ измерения экономического здоровья страны и отличный способ оценить пригодность экономики для расширения бизнеса. Вот почему за валютными рынками так пристально следят.

Но что влияет на движение валютных курсов? И еще, что делает их «неустойчивыми»? Это слово часто используется в валютном пространстве, но что оно означает?

Волатильность обменного курса связана с тенденцией к повышению или обесцениванию иностранной валюты и, в конечном счете, влияет на прибыльность торговли (или перевода) за границу.

Теперь, когда мы понимаем, что такое волатильность, какие общие факторы влияют на нее? Давайте разберем это ниже:

1.

Уровень инфляции

Уровень инфляции

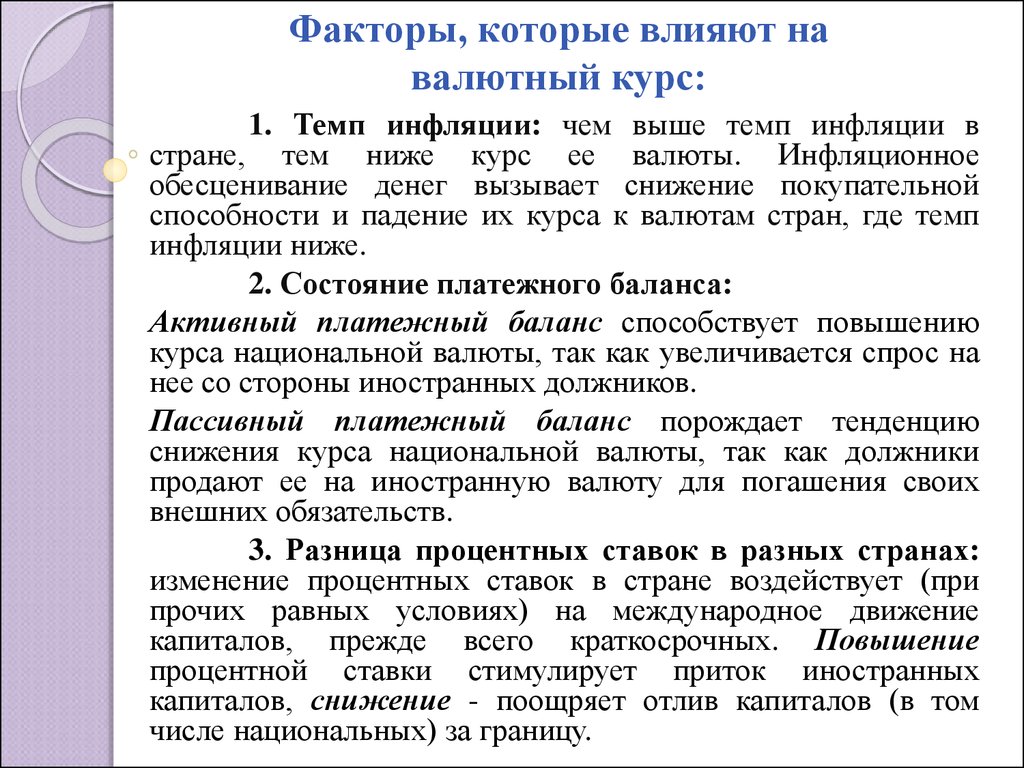

Уровень инфляции влияет на стоимость валюты страны. Низкий уровень инфляции обычно свидетельствует о росте стоимости валюты, поскольку ее покупательная способность увеличивается по сравнению с другими валютами. И наоборот, те, у кого более высокая инфляция, обычно видят обесценивание своей валюты по сравнению с валютой их торговых партнеров, и это также обычно сопровождается более высокими процентными ставками.

Государственный долг также влияет на уровень инфляции. Страна с государственным долгом (государственный или национальный долг, принадлежащий центральному правительству) с меньшей вероятностью приобретет иностранный капитал, что приведет к инфляции.

2. Процентные ставки

Валютные курсы, процентные ставки и темпы инфляции взаимосвязаны. Повышение процентных ставок вызывает повышение курса валюты страны, поскольку кредиторам предоставляются более высокие ставки и тем самым они привлекают больше иностранного капитала. Это может вызвать рост стоимости валюты и, следовательно, обменного курса. С другой стороны, снижение процентных ставок может привести к обесцениванию валюты.

С другой стороны, снижение процентных ставок может привести к обесцениванию валюты.

*Изображение выше предоставлено только для общей информации и не является точным представлением реального обменного курса.

3. Денежно-кредитная политика и экономические показатели

Если страна имеет историю сильных экономических показателей и разумной денежно-кредитной политики, инвесторы более склонны искать эти страны. Это неизбежно увеличивает спрос и стоимость валюты страны.

Учитывая состояние мировой экономики на момент написания статьи, становится очевидным, что мы переживаем глобальный спад и надвигаются опасения рецессии. Рецессия также может вызвать снижение обменного курса, поскольку процентные ставки обычно падают, однако это не всегда так.

Другие факторы рецессии, которые могут повлиять на стоимость валюты, включают сдерживание иностранных инвестиций, что приведет к снижению стоимости. Однако, если рецессия вызывает падение инфляции, это помогает стране стать более конкурентоспособной на глобальном уровне, а спрос на валюту увеличивается.

4. Туризм

Давайте возьмем США в качестве примера. Если кто-то выезжает за пределы США в другую страну, он получит больше от денежного перевода в эту страну, когда доллар США повысится по отношению к иностранной валюте. Точно так же обесценивание валюты означает, что иностранцы будут более склонны посещать эту страну и тратить там больше.

Другим фактором здесь являются «обменные курсы, взвешенные по посетителям», которые измеряют валютный рынок пункта назначения по сравнению с валютным рынком его основного посетителя. По сути, страны с диверсифицированным диапазоном рынков посетителей, как правило, более устойчивы к марже определенного обменного курса по сравнению со странами, которые полагаются на определенные рынки посетителей.

5. Геополитическая стабильность

Политическое состояние страны в сочетании с экономическими показателями также может влиять на силу валюты. Страна с меньшим риском политических беспорядков будет более привлекательной для иностранных инвесторов, что приведет к повышению стоимости ее национальной валюты за счет иностранного капитала.

«Геополитический риск» — это риск, который представляют для иностранных инвесторов неожиданные политические события. Если экономика страны и политический ландшафт остаются предсказуемыми, инвесторы с большей вероятностью будут покупать валюту. Верен и обратный эффект: неожиданные события заставляют инвесторов забирать свои деньги обратно, что приводит к снижению стоимости валюты.

Влияние Закона об экстрадиции Гонконга является примером этого в последнее время. Законопроект, также известный как «законопроект о беглецах», позволит почти любому, кто въезжает в Гонконг — транзитом, с визитом или в качестве резидента — быть экстрадированным в Китай или любую другую юрисдикцию, в которой Гонконг не имеет договора об экстрадиции. с. Есть опасения, что даже руководители многонациональных компаний могут быть задержаны и отправлены в другую страну, независимо от того, необоснованны обвинения или нет.

Несмотря на протесты, последовавшие за приостановлением действия законопроекта, тот факт, что он не был полностью отклонен, создает постоянную неопределенность для предприятий и инвесторов в регионе, что потенциально может оказать влияние на курс гонконгского доллара.

6. Стоимость импорта и экспорта

Платежный баланс страны (ПБ) суммирует все международные торговые и финансовые операции, совершаемые отдельными лицами, компаниями и государственными органами вместе с этими органами этой страны. Эти операции могут состоять из импорта и экспорта товаров, услуг и капитала.

ПБ включен сюда потому, что он влияет на соотношение экспортных и импортных цен. Если цена экспорта страны выше ее импорта, ее «условия торговли» улучшились. Это создает больший спрос на экспорт этой страны и, в свою очередь, больший спрос на валюту.

Как и многие другие факторы, влияющие на обменные курсы, может иметь место и обратная реакция. Если экспорт растет меньшими темпами, чем импорт, стоимость экспорта и валюты этой страны уменьшается в цене.

Что вы можете сделать, чтобы волатильность работала на вас?

Теперь, когда мы знаем, что влияет на рынки, вы уже гораздо лучше подготовлены, чем большинство. Отсюда вы можете использовать эти факторы в своих интересах при планировании валютной стратегии, которая использует любую потенциальную волатильность в своих интересах.

Например, сотрудничая со специалистом по международным денежным переводам, таким как OFX, при работе с различными валютами по всему миру, вы можете воспользоваться инструментами, разработанными для этой конкретной цели.

Форвардные контракты обмена, например, позволяют вам зафиксировать обменный курс, если он соответствует вашим потребностям в переводе, а затем перевести средства позже, даже через 12 месяцев. Например, если вам нужно перевести деньги из долларов США в фунты стерлингов, а фунт стерлингов резко падает, как это было, когда были объявлены результаты референдума по Brexit, может помочь форвардный контракт обмена.

OFX также предлагает другие инструменты, которые могут помочь вам управлять своими глобальными потребностями в денежных переводах. Посмотрите, как они сравниваются ниже:

| ПРОДОВЛЕНИЯ ПРОДОВЛЕНИЯ | Ограниченный порядок | Правный обмен контракт |

|---|---|---|

| Используется тариф, обеспеченный на момент перевода | Можно отменить в любое время или перейти на FEC | Можно использовать до 12 месяцев |