Содержание

Большая коррекция: как повышение ставки ФРС повлияет на мировые рынки

- Мнения

- Финансы

- Яков Миркин

Автор

Фото Samuel Corum / Bloomberg via Getty Images

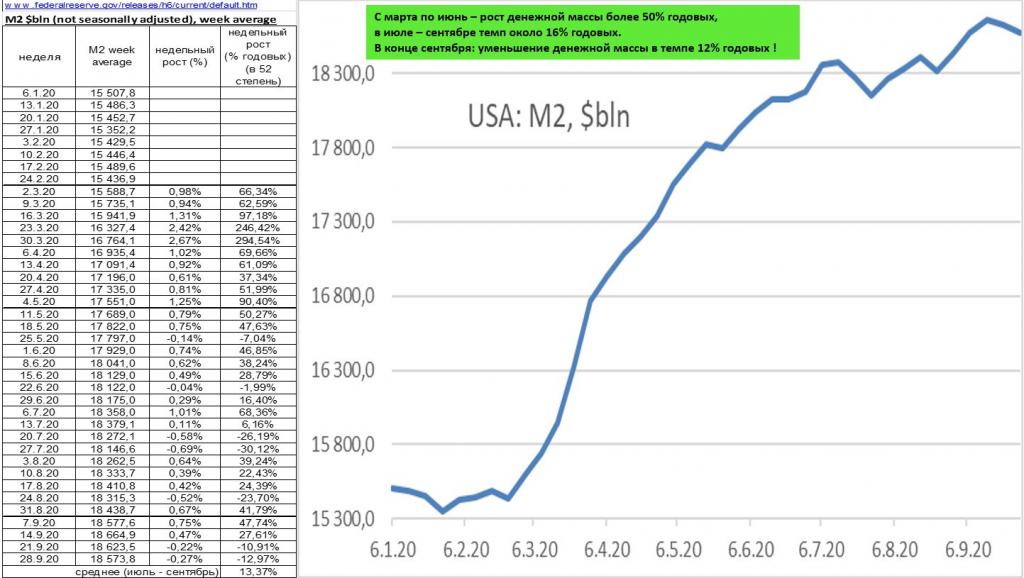

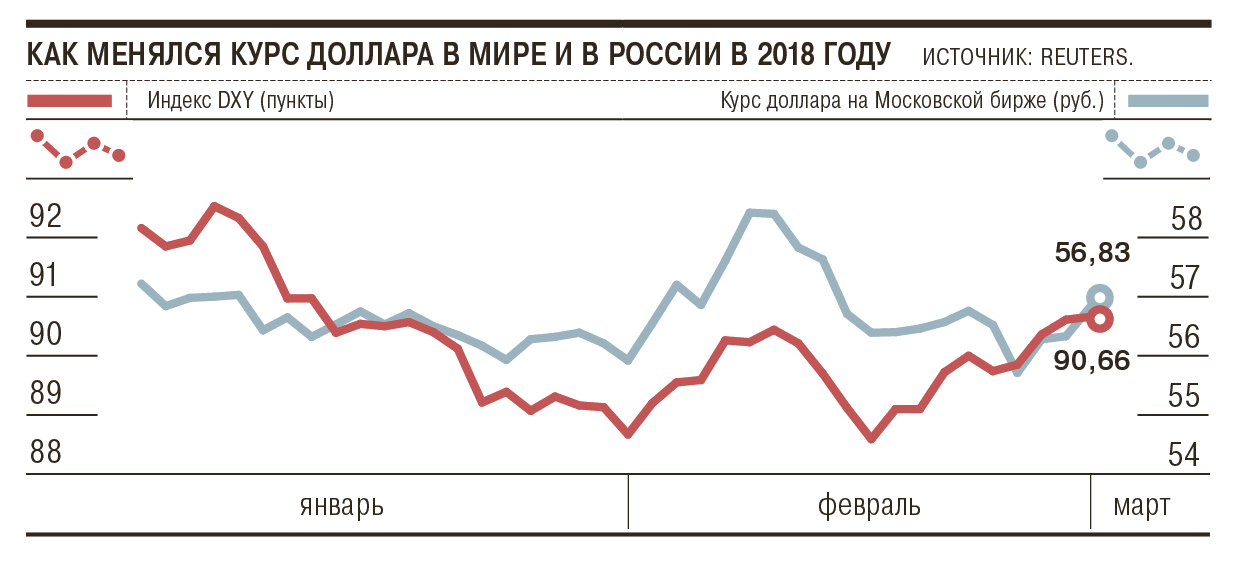

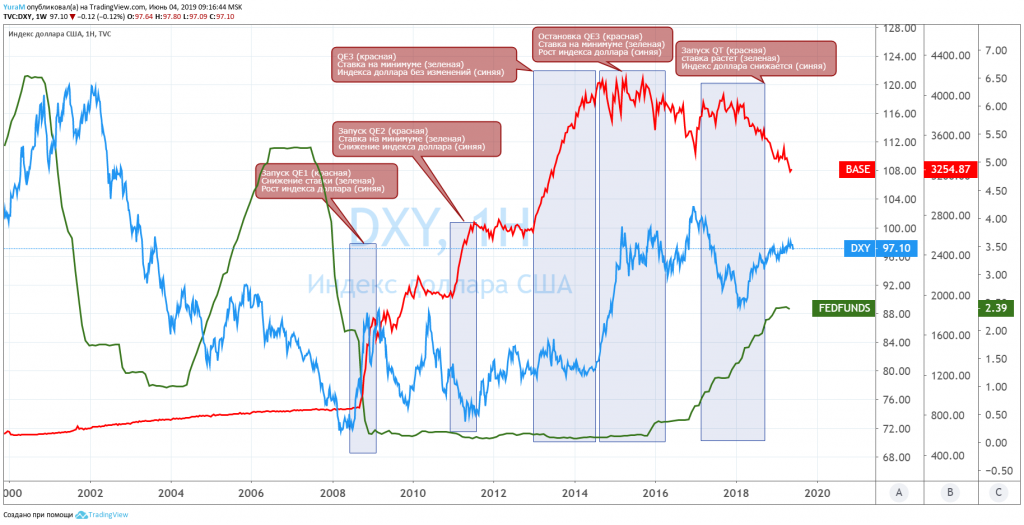

Заявление председателя ФРС США Джерома Пауэлла, которое он сделал 26 января, дало понять финансовым рынкам, что американский регулятор меняет кредитно-денежную политику в сторону ужесточения. Заведующий отделом международных рынков капитала ИМЭМО РАН Яков Миркин в колонке для Forbes рассказывает, как переход ФРС к политике повышения ставок приведет к глобальному укреплению доллара и станет мощным фактором в пользу падения сырьевых цен и снижения индексов развивающихся рынков

Сигналы со стороны руководства ФРС почти не оставляют сомнений — целевая ставка по федеральным фондам будет повышена уже в марте 2022 года. А затем может начаться постепенное сокращение баланса ФРС, то есть изъятие денег из обращения. Такой разворот курса вызовет стандартные в подобных случаях реакции со стороны финансовых рынков, а также ряд других последствий. Вот основные из них.

А затем может начаться постепенное сокращение баланса ФРС, то есть изъятие денег из обращения. Такой разворот курса вызовет стандартные в подобных случаях реакции со стороны финансовых рынков, а также ряд других последствий. Вот основные из них.

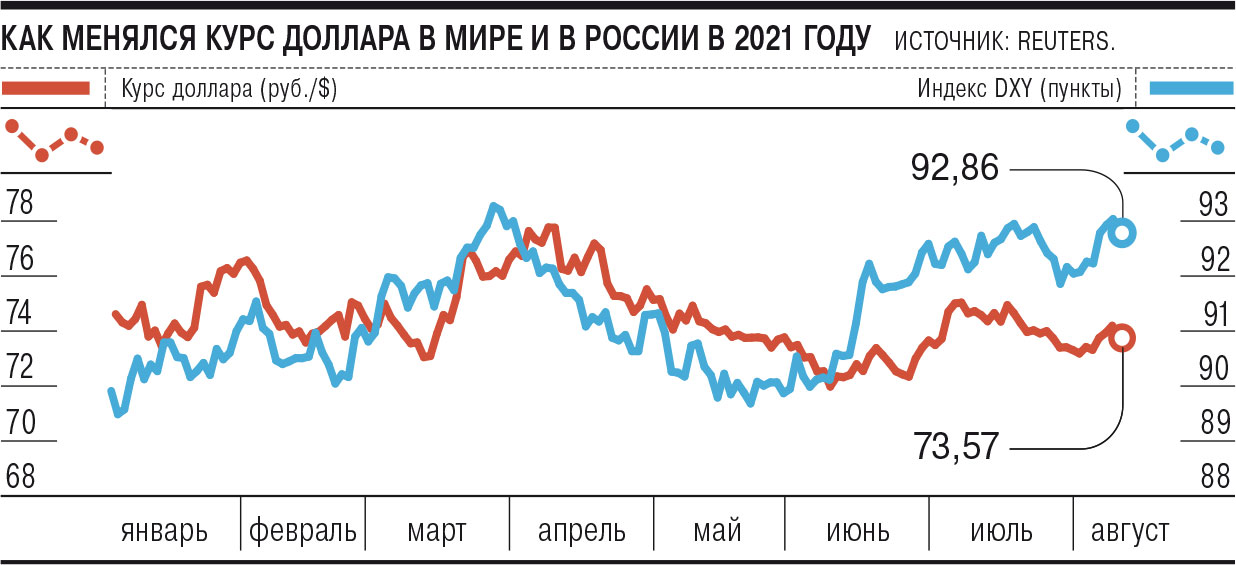

Укрепление доллара

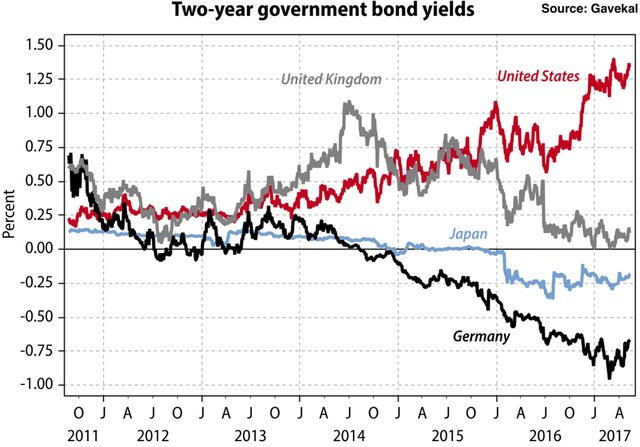

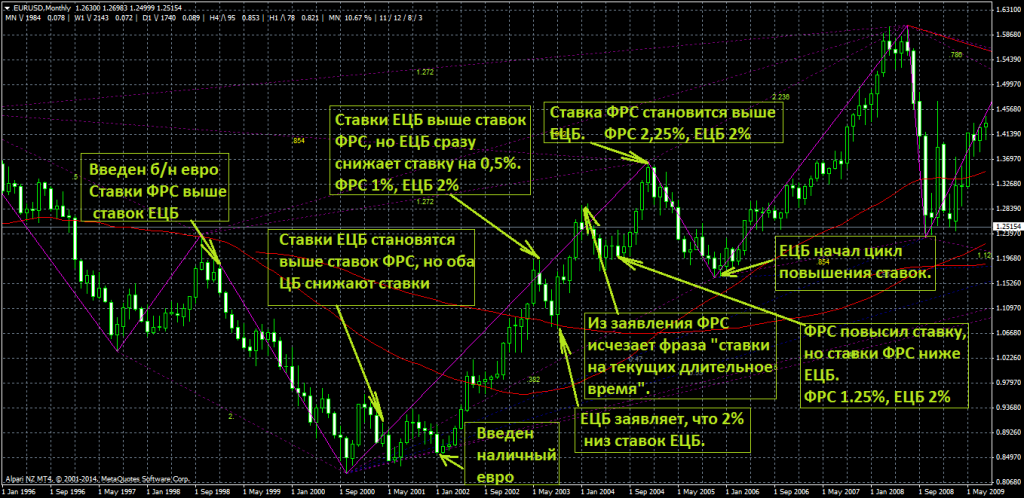

Причина — рост дифференциала процентных ставок между долларом и евро, двумя главными резервными валютами мира. Как следствие, рост спроса на доллар, на активы, номинированные в долларах, в сравнении с евро — ожидания, что Европейский центральный банк может поднять свою ключевую ставку, пока относительно слабы.

Дорогой кредит

Мы увидим рост процента по ссудам в США, сокращение денежного предложения, падение цен облигаций и других долговых обязательств. Как следствие, относительное сжатие кредитов, давление на цены и ослабление инфляции при небольшом подмораживании экономического роста и процесса создания новых рабочих мест. Речь об осторожном лавировании, как в море, — сбросить инфляцию, надавить на нее чуть сильнее, но постараться если и затронуть рост и рабочие места, то не слишком, чтобы не остановить подъем экономики после пандемии, не утопить ее.

Речь об осторожном лавировании, как в море, — сбросить инфляцию, надавить на нее чуть сильнее, но постараться если и затронуть рост и рабочие места, то не слишком, чтобы не остановить подъем экономики после пандемии, не утопить ее.

Материал по теме

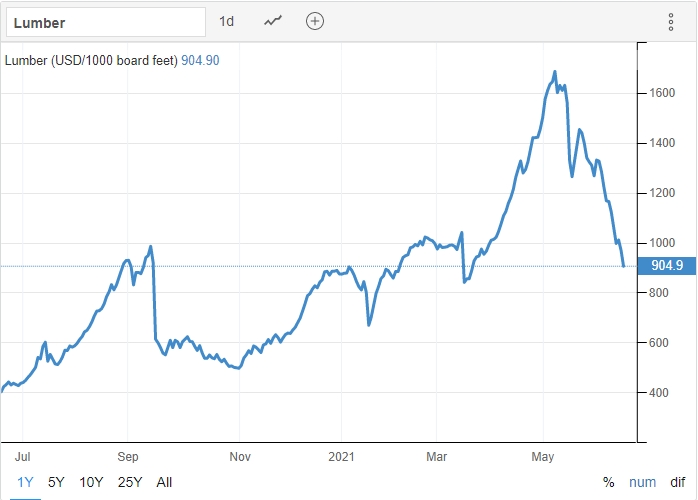

Дешевое сырье

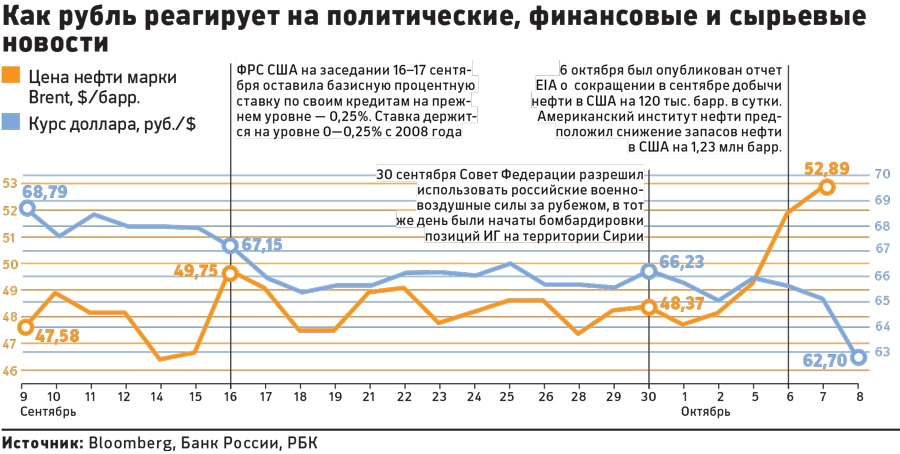

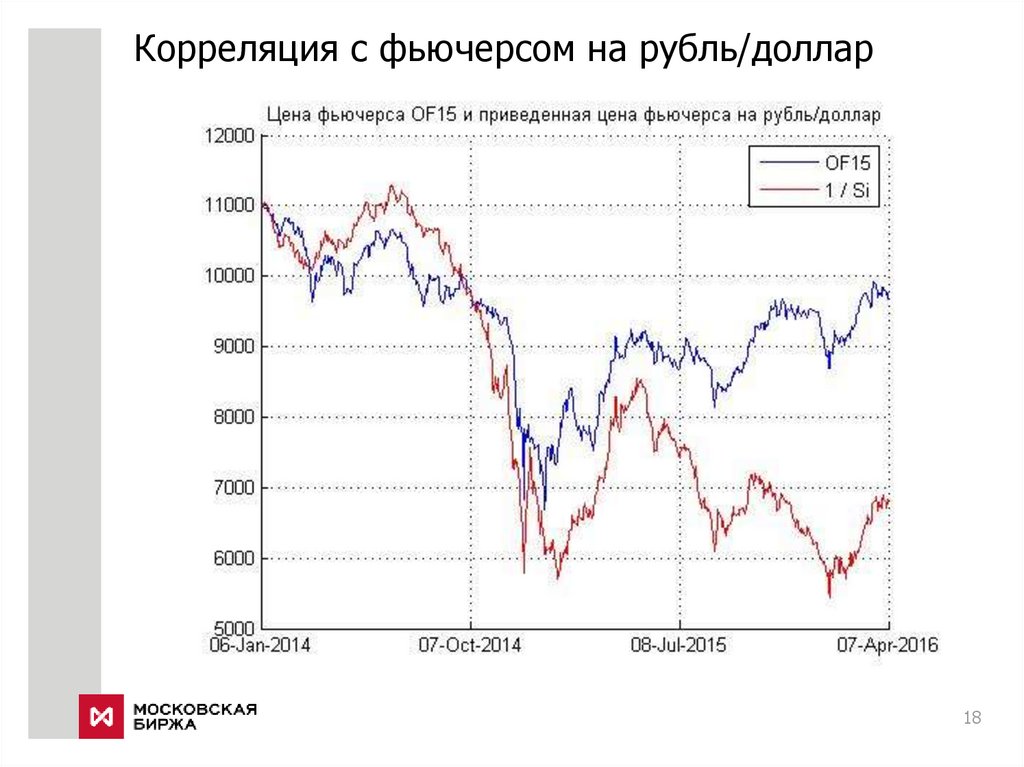

Повышение ставки станет фактором снижения мировых цен на нефть, газ и металлы, а через них и на другие товары. Мировые цены на сырье формируются в долларах, в которых проводится и подавляющая часть международных расчетов на сырьевых рынках. Цены на нефть и металлы и во все большей степени на природный газ — это цены биржевых деривативов. Центры обращения таких деривативов — Нью-Йорк, Чикаго, Лондон. Товарные деривативы для инвесторов — такие же финансовые инструменты, как валюта, акции, облигации, финансовые деривативы. А дальше все просто. Ослабление доллара к евро приведет к росту долларовых цен на товары и укреплению американской валюты, что будет способствовать снижению цен. Легко понять по аналогии, если вспомнить, что происходит с рублевыми ценами на российские товары, когда рубль слабеет к доллару.

Легко понять по аналогии, если вспомнить, что происходит с рублевыми ценами на российские товары, когда рубль слабеет к доллару.

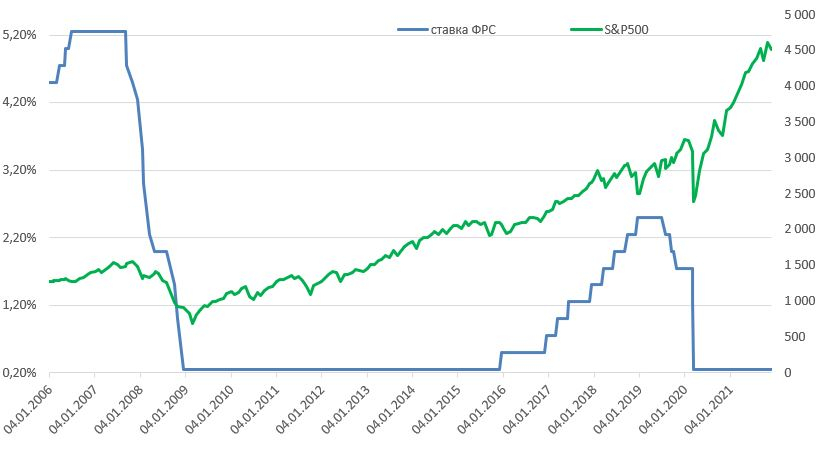

Снижение индексов

Нас ждет волна падений финансовых рынков, которая прокатится по всему миру. ФРС во многом остается «центром управления полетами» для глобальных финансов. Изменения денежной политики ФРС ускорит переход к аналогичным действиям (рост ставок, сжатие ликвидности) в политике центральных банков развитых и части развивающихся стран.

Материал по теме

Рост после коррекции

Тем не менее ожидать глобального финансового кризиса 2022 года не стоит. Речь идет о коррекции, призванной подавить инфляцию, но на фоне продолжения восстановительного роста после пандемии, пусть и более слабого, чем в 2021 году. Вырастут ли рынки акций по итогам 2022 года после «резекции» от ФРС? Скорее всего, да — их подтолкнет к этому рост мировой экономики. И никто, конечно, не станет доводить рост процентных ставок до кризиса государственных долгов, прежде всего в Европе, где они слишком велики. Центральные банки попытаются пройти между Сциллой и Харибдой, не удорожая чрезмерно долги и не вызывая на своих рынках обвальные падения.

Вырастут ли рынки акций по итогам 2022 года после «резекции» от ФРС? Скорее всего, да — их подтолкнет к этому рост мировой экономики. И никто, конечно, не станет доводить рост процентных ставок до кризиса государственных долгов, прежде всего в Европе, где они слишком велики. Центральные банки попытаются пройти между Сциллой и Харибдой, не удорожая чрезмерно долги и не вызывая на своих рынках обвальные падения.

Эффект ожидания

В данном случае часть «последствий» наступила еще до события. Изменения политики ФРС ждали давно, ее представители обращались к рынкам то намеками, то прямо и жестко — решениями Комитета по операциям на открытом рынке, но всякий раз оговаривались, что надо еще посмотреть, как пойдут дела в экономике, что все решения будут очень адаптивными и следует учитывать изменения текущей ситуации. Подобная информационная политика рассчитана на то, что рынки и цены будут реагировать не только на сами действия ФРС (рост процентной ставки, сжатие ликвидности), но и на ожидания этих действий, и коррекции финансовых переменных начнутся заранее. Собственно, так и случилось — в январе 2022-го мы увидели падение американского рынка акций.

Собственно, так и случилось — в январе 2022-го мы увидели падение американского рынка акций.

Ставки и пушки

И, наконец, последнее, важнейшее. Все эти обычные реакции рынков на действия ФРС, которые в той или иной форме наблюдались уже много раз, нужно прогнозировать «при прочих равных», отдельно от связки «Россия — Украина», от риска военного столкновения, который уже привел к взлету и сильным колебаниям цен на нефть и газ. Со второй половины 2021 года геополитические риски стали для глобальных финансов фактором вполне сопоставимым по значимости с действиями ФРС. Ближайшее финансовое будущее станет слагаемым, по меньшей мере двух векторов — решений самого влиятельного мирового регулятора и отношений между двумя бывшими советскими республиками. Непредсказуемые события в Восточной Европе могут по своим последствиям перекрыть любые эффекты от денежной политики ФРС, какими бы значимыми они обычно ни казались.

Мнение редакции может не совпадать с точкой зрения автора

Ставка ФРС США и тенге: что будет с курсом до конца года?

Обзор краткосрочных прогнозов по валютной паре тенге-доллар от опрошенных inbusiness.kz аналитиков.

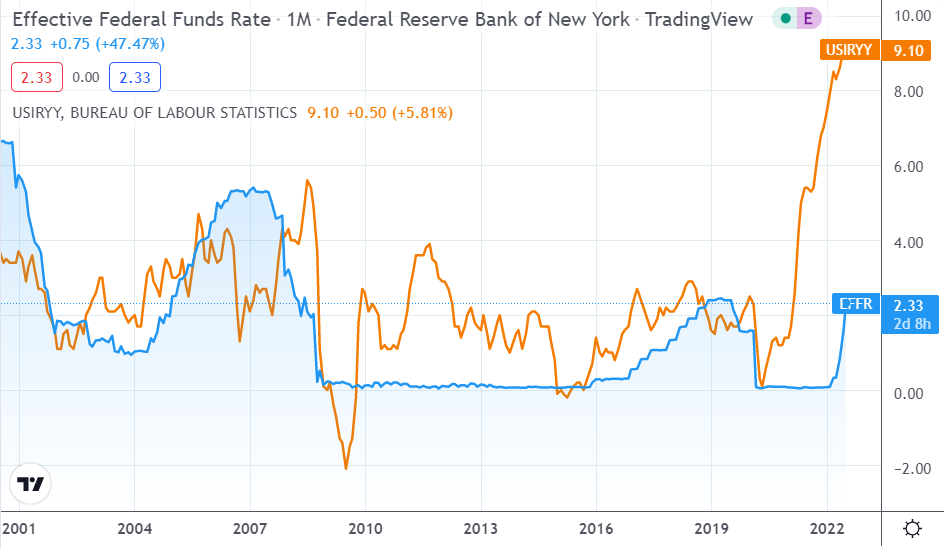

22 сентября ФРС США снова (уже в пятый раз за год) ощутимо повысила ключевую процентную ставку на 0,75%, стремясь замедлить инфляцию. Теперь она находится в диапазоне 3,0-3,25%. Как это влияет на курс тенге к доллару и что ждать от ФРС до конца этого года – мы решили узнать у финансовых аналитиков.

Почему это важно?

ФРС США (Федеральная резервная система) – это специально созданное независимое федеральное агентство для выполнения функций Центрального банка и осуществления контроля над коммерческими банками США. Аналог национальных банков в других странах.

Соответственно, ставка ФРС – один из главных инструментов регулирования стоимости денег в стране. Это минимальная процентная ставка, по которой банки США предоставляют друг другу в кредит свои избыточные резервы. В Казахстане эту роль выполняет базовая ставка Национального банка (в других странах она может называться «ставка рефинансирования» или «ключевая ставка»).

Это минимальная процентная ставка, по которой банки США предоставляют друг другу в кредит свои избыточные резервы. В Казахстане эту роль выполняет базовая ставка Национального банка (в других странах она может называться «ставка рефинансирования» или «ключевая ставка»).

Поскольку США являются крупнейшей экономикой мира, а доллар – самой используемой валютой, то, естественно, любые действия ФРС со ставкой оказывают определенное влияние на мировые биржи и валюты других стран.

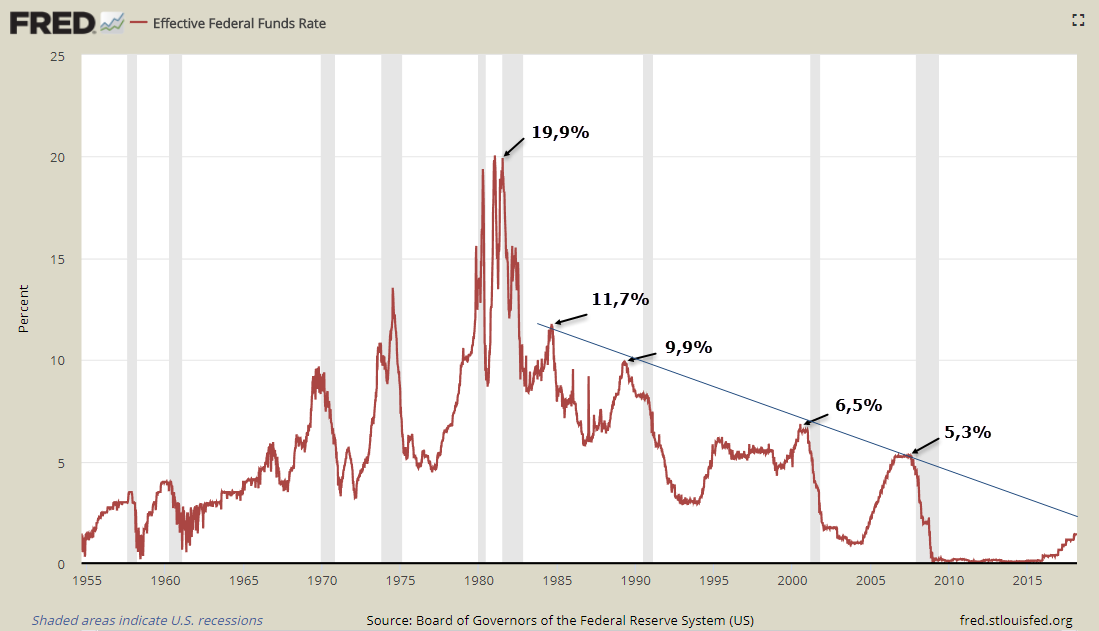

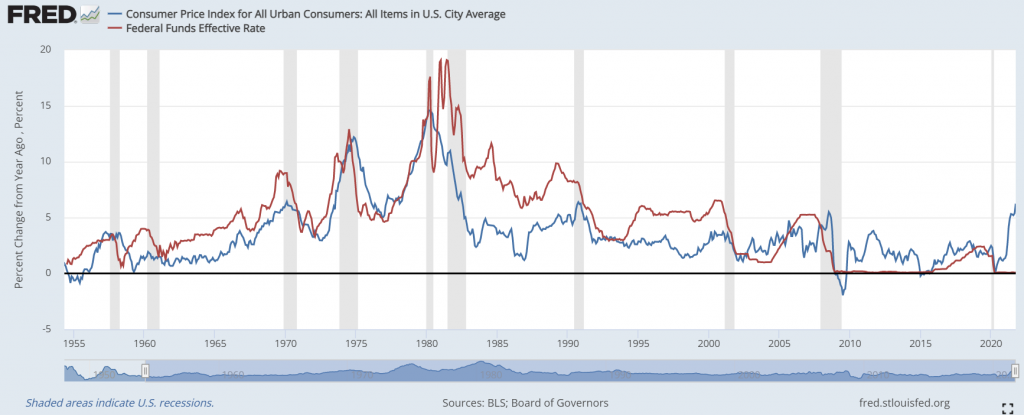

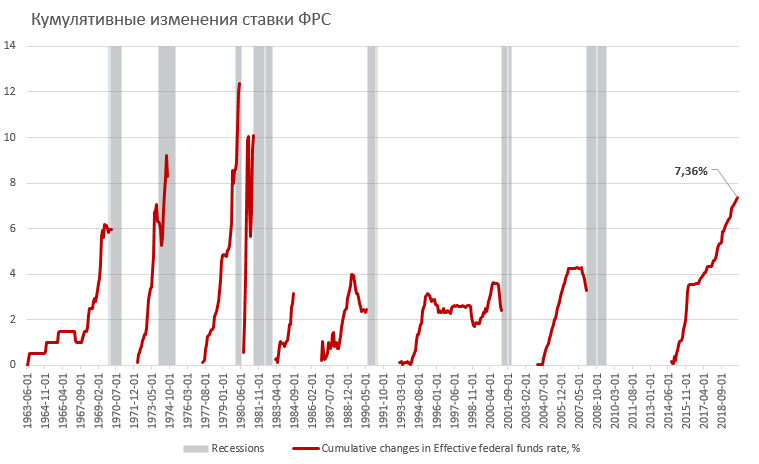

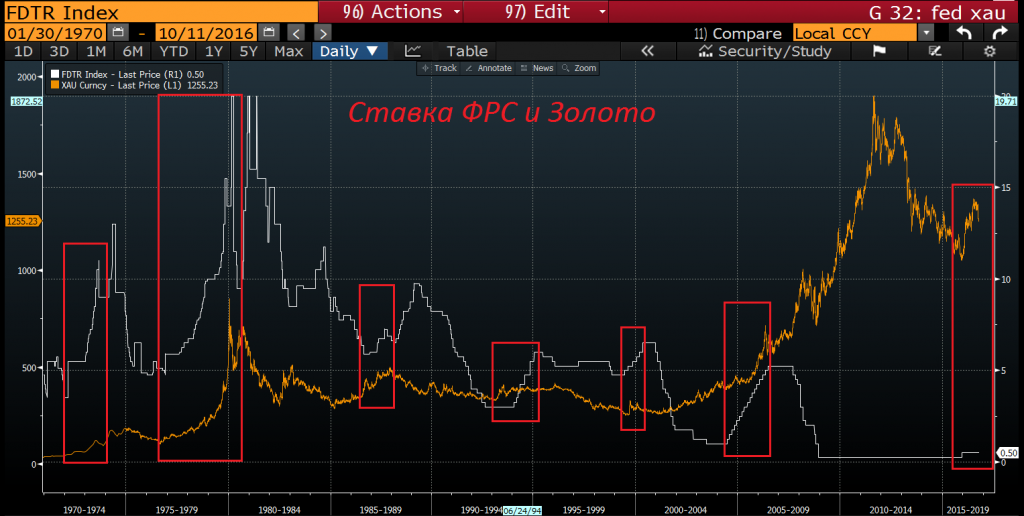

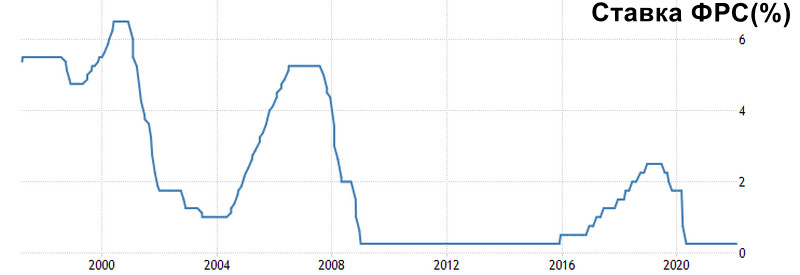

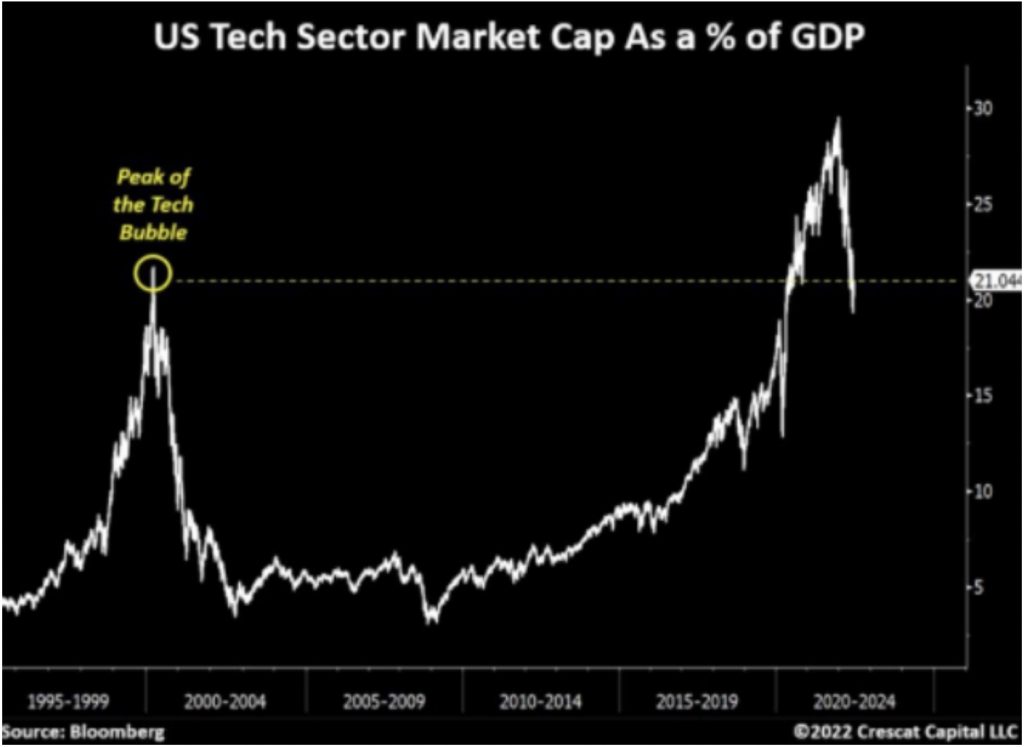

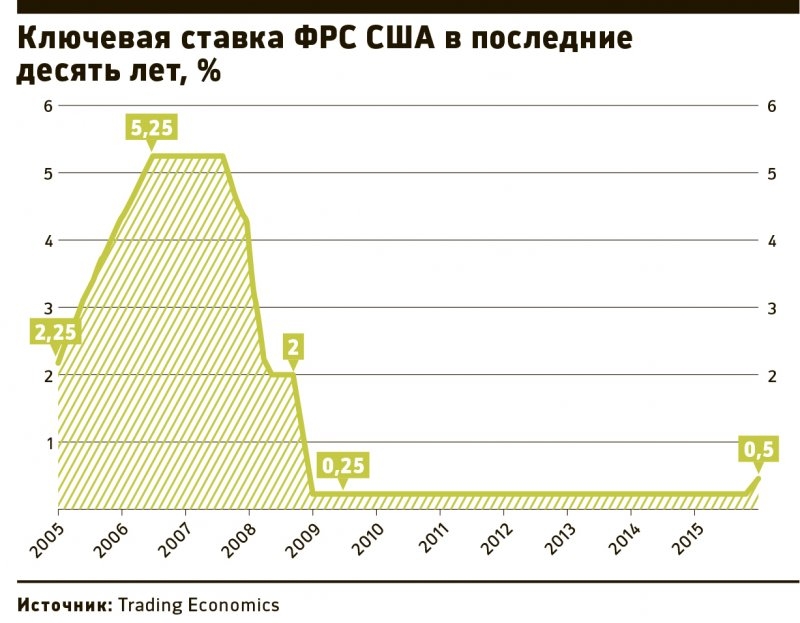

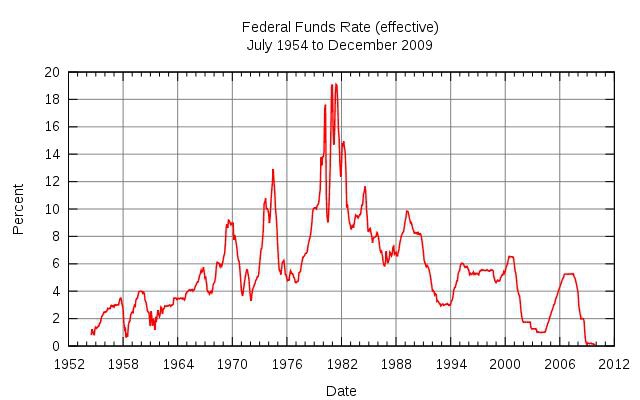

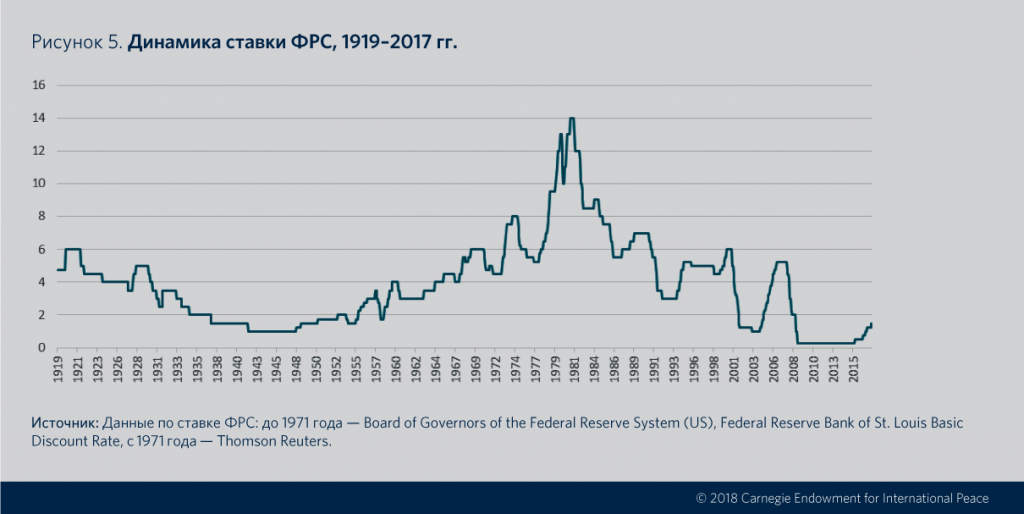

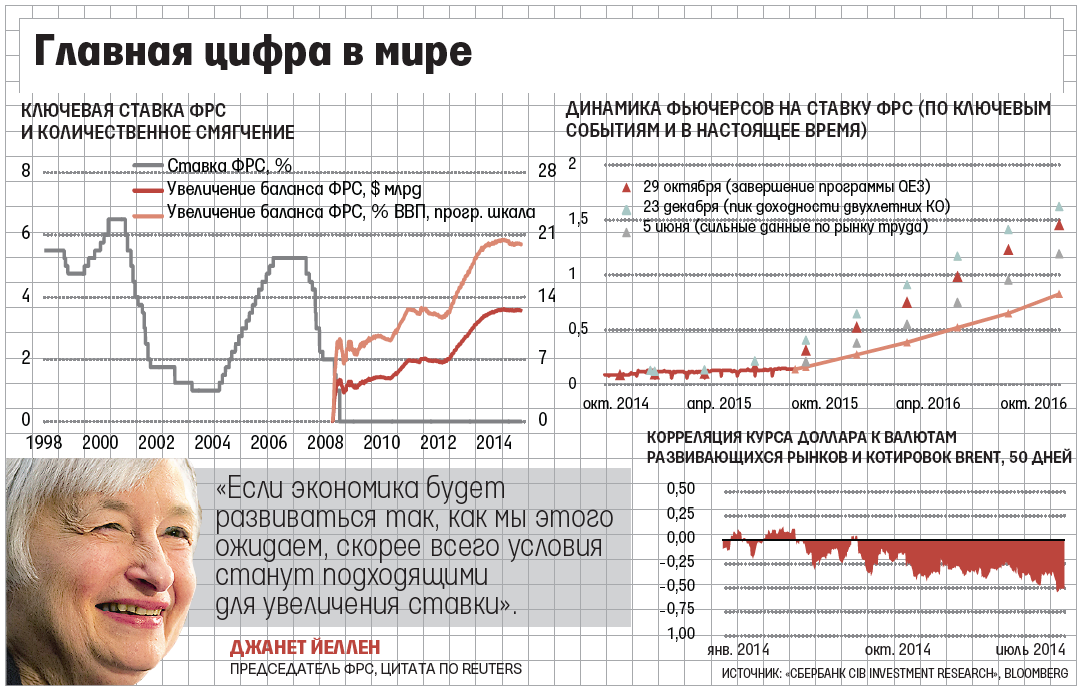

Исторически размер ставки ФРС был разный и не всегда такой низкий. Например, в 1950-1960-х годах ставка колебалась в диапазоне от 0,5% до 9%. В 1973 году нефтяной кризис привел к росту инфляции, из-за чего она была резко поднята с 5,7% до 10,5%-10,75%.

Рекордно высокой она была в 1980-1981 годах (18-20%), а потом постепенно снижалась до уровня 5%. 16 декабря 2008 года был установлен рекордно низкий диапазон – от 0% до 0,25%, одновременно Бен Бернанке проводил политику количественного смягчения (всего ФРС скупила активов на сумму около $4,5 трлн).

После этого в течение 7 лет ставка не менялась и оставалась на уровне 0,25%. С 16 декабря 2015 года ставку стали постепенно повышать до мая 2019 года (2,5%), но затем она снова снизилась (0,25%). Начиная с марта 2022 года ее впервые за 2 года стали повышать и на сегодняшний день подняли уже в пятый раз до уровня 3-3,25%. То есть такое частое повышение ставки за один год стало шоком не только для американских банков, но и всего мира.

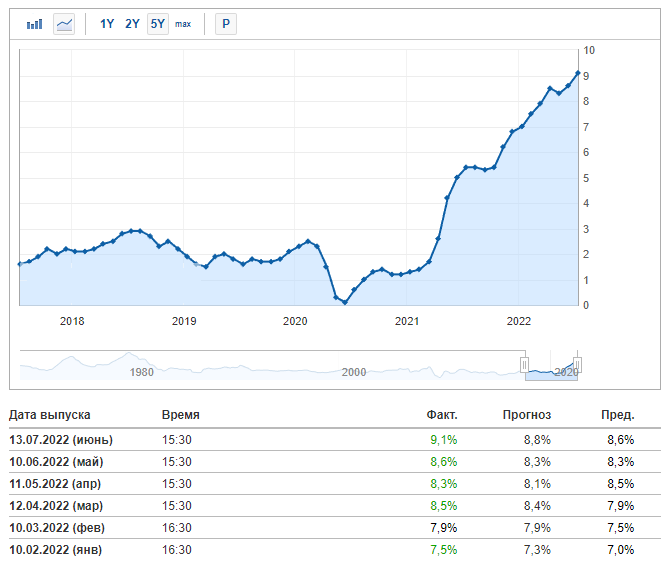

Динамика ставки ФРС за 1980-2022 годы

Источник: Investing.com

Рост ставок ФРС связан с высокой инфляцией, которая достигла максимума за последние 40 лет.

Аналитики называют разные причины высокой инфляции в США, но ключевые – мягкая политика ФРС, рост стоимости сырья, удорожание логистики и постпандемийный фактор (восстановление спроса на товары после карантина).

Как это влияет на курс тенге?

Inbusiness.kz решил узнать у финансовых аналитиков, как такое частое повышение ставки ФРС влияет на курсы национальных валют в мире и, в частности, курс тенге и что ожидать от ФРС и динамики тенге в будущем?

По словам ведущего аналитика Ассоциации финансистов Казахстана (АФК) Зарины Скрипченко, повышение процентной ставки Федрезервом влияет на курсы национальных валют, в том числе тенге, опосредованно, при этом некоторая корреляция, безусловно, присутствует. Это связано с тем, что рост процентных ставок в США повышает привлекательность долларовых инструментов, так как увеличивается вознаграждение (доход) по ним.

Это связано с тем, что рост процентных ставок в США повышает привлекательность долларовых инструментов, так как увеличивается вознаграждение (доход) по ним.

Когда ФРС повышает ставку, доходности гособлигаций и проценты по депозитам в американских банках также растут, что делает их более привлекательным активом в глазах инвесторов. Инвесторы со всего мира начинают активно приобретать долларовые финансовые активы, что стимулирует рост спроса на американскую валюту.

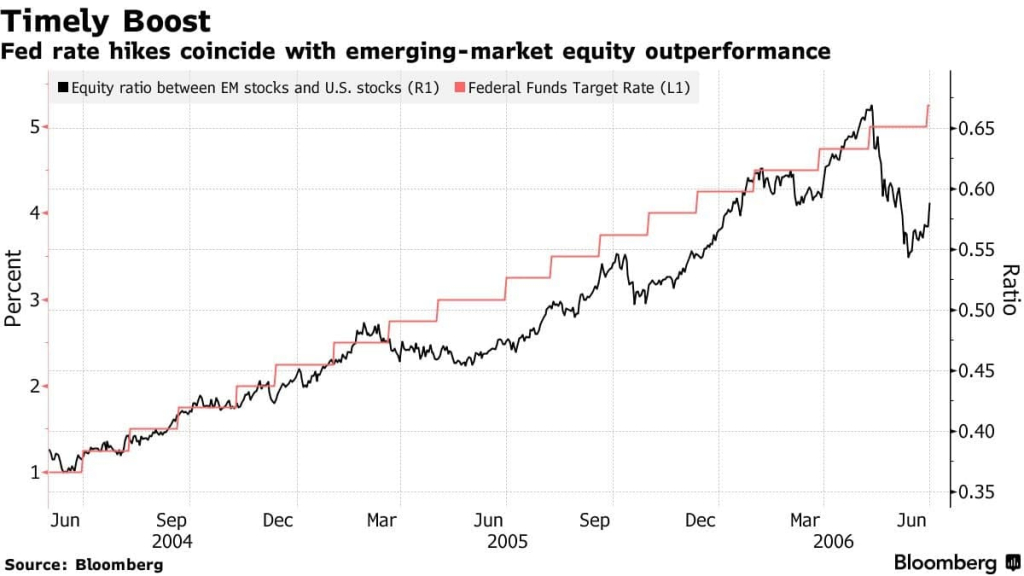

На этом фоне растет стоимость доллара по отношению к валютам остальных стран мира и наблюдается отток капитала, особенно с развивающихся рынков, оказывая давление на курсы национальных валют. По мнению аналитика компании Esperio Нурбека Искакова, повышение ставки ФРС моментально не отражается на динамике курса тенге. Обычно на это нужно какое-то время.

«Если мы возьмем текущий цикл повышения учетной ставки ФРС, который начался в марте этого года с уровня ставки 0,25% и уже дошел до 3,25%, то во всех пяти случаях сразу после повышения мы не увидим однозначной реакции в курсе тенге ни в пользу роста доллара США, ни в пользу его снижения», -–отмечает Искаков.

Это не значит, что изменение процентной ставки не влияет на курсообразование валют, напротив, соотношение уровня ставки в конкретной стране к общемировому уровню имеет одно из самых сильных воздействий на обменный курс национальной валюты, добавляет он. Но влияние от повышения ставки сильно «размазано» во времени, причем в основном в прошлое, потому что рынок старается заранее отыгрывать будущие события.

«Мы можем это легко увидеть на более широком горизонте, так, с начала 2022 года курс тенге потерял к доллару США почти 10%, а в целом американская валюта к широкой валютной корзине (индекс доллара) в этом году подорожала на 18%, что и является следствием ужесточения параметров монетарной политики Федеральной резервной системой», – считает эксперт.

Однако аналитик Freedom Finance Global Ансар Абуев уверен, что тенге в большей степени защищен от роста доллара во всем мире в силу того, что мы в большей степени зависим от курса рубля, который сейчас силен.

«Развивающиеся рынки чувствительны к колебанию ставок и стоимости доллара, поскольку это приводит к давлению на кредитные выплаты по внешним долгам, а затем и на новые займы по внутренним, поскольку ослабление локальных валют также приводит к росту базовой ставки в данных странах.

В нашем случае мы в некотором роде защищены от роста ставок ФРС, поскольку имеем корреляцию с российским рублем, который силен из-за образовавшейся большой разницы между экспортом и импортом в РФ», – полагает аналитик.

Как это влияет на инфляцию в Казахстане?

Как уже было сказано выше, ФРС повышает ставку из-за всплеска инфляции в своей стране. Инфляция в США в сентябре составила в годовом выражении 8,2%, сообщило минтруда США. Базовый индекс потребительских цен, который не учитывает стоимость продуктов питания и энергии, вырос на 6,6% и достиг 40-летнего максимума.

Основными драйверами роста инфляции в сентябре стали цены на жилье, продукты питания и медицинское обслуживание. При этом за год именно бензин подорожал больше всего – на 58,1%. За ним следуют коммунальный газ (плюс 33,1%) и услуги энергоснабжения (плюс 19,8%). По мнению опрошенных аналитиков, ФРС делает все возможное, чтобы остановить инфляцию в своей стране, но результаты, как правило, видны не сразу.

При этом за год именно бензин подорожал больше всего – на 58,1%. За ним следуют коммунальный газ (плюс 33,1%) и услуги энергоснабжения (плюс 19,8%). По мнению опрошенных аналитиков, ФРС делает все возможное, чтобы остановить инфляцию в своей стране, но результаты, как правило, видны не сразу.

«Повышение ставки Федрезервом направлено на замедление инфляции в США через снижение потребительского спроса, кредитования и, как следствие, замедление экономического роста. С учетом эффективного трансмиссионного механизма в США эта мера может быть эффективна в среднесрочном периоде», – говорит Зарина Скрипченко.

Прямого влияния от повышения ставок ФРС на инфляцию в Казахстане нет.

«Однако, как было отмечено выше, оно может приводить к ослаблению курса нацвалюты, что при прочих равных условиях ведет к удорожанию импортных товаров. Тогда как с учетом сохраняющейся высокой импортозависимости экономики нашей страны этот фактор может стимулировать усиление инфляционных процессов.

В свою очередь, замедление американской экономики, как одной из крупнейших в мире, снижает спрос на сырье. Соответственно, это приводит к падению нефтяных котировок, что негативно сказывается как на курсе нашей нацвалюты, так и на доходах бюджета Казахстана», – комментирует аналитик АФК.

Что ждать от ФРС?

На последнем заседании Федрезерва 20-21 сентября текущего года его глава Джером Пауэлл отметил, что «ставка будет продолжать увеличиваться и темпы ее дальнейшего повышения будут зависеть от поступающих экономических данных и перспектив экономики». По мнению аналитика АФК, ставка ФРС с большой вероятностью будет продолжать расти, так как, согласно сентябрьскому прогнозу регулятора, все члены Федрезерва прогнозируют базовую ставку в 2022 году на уровне 3,75-4%.

«Рынок оценивает вероятность нового повышения учетной ставки ФРС на 0,75 п.п. на заседании 1-2 ноября более чем в 90%. То есть если не случится форс-мажоров, среди которых шоковые внутриполитические события в США, например импичмент или начало военных действий на Тайване, или обвал фондового рынка в США еще на 20-30%, или развитие ядерного трека в Украине, то тогда американский регулятор повысит процентную ставку в ноябре до 4,0%, а в декабре еще на 0,50 п.

п. до 4,5%», – полагает аналитик Esperio Нурбек Искаков.

По словам Ансара Абуева, чиновники ФРС видят пиковую ставку в размере 4,5%, которая придется на 2023 год (в первом или втором квартале). На решение будут влиять такие экономические показатели, как инфляция, потребительский сентимент, сила рынка труда, динамика ВВП и возможные геополитические факторы, которые могут сильно повлиять на вышеуказанные показатели.

Что ждать от курса тенге?

Согласно актуальному опросу АФК, эксперты финансового рынка ожидают, что к началу ноября курс по паре USD/KZT составит 477,71 тенге за доллар (текущий курс – 476,1 тенге за доллар), тогда как в течение следующих 12 месяцев, по их мнению, нацвалюта может умеренно ослабнуть – до 496,4 тенге за доллар (+4,1% от текущего курса).

«Основными предпосылками для этого могут выступить такие факторы, как дальнейшее снижение нефтяных котировок, рост стоимости доллара в ответ на очередное повышение процентных ставок Федрезервом, бегство инвесторов от риска в случае усиления ожиданий общемировой рецессии, а также сохранение глобальной геополитической напряженности», – комментирует Зарина Скрипченко.

Нурбек Искаков ожидает более сильного ослабления курса тенге к концу года до 500-520 к доллару США и 540-560 к евро.

«Основными факторами нисходящей динамики выступят одновременное сильное снижение цен на нефть (к $50-60 за баррель Brent) и падение фондовых рынков во всем мире еще на 30-40% от текущих уровней вследствие глобальной рецессии», – резюмировал эксперт.

ПОДПИСЫВАЙТЕСЬ НА НАС В TELEGRAM

Узнавайте о новостях первыми

Подписаться

Ключевая ставка: что это и на что влияет изменение процента

Величина процентной ставки Банка России напрямую влияет на различные отрасли экономики и личные финансы каждого из нас. Рассказываем, как это работает

Фото: uforms.ru для «РБК Инвестиций»

Что такое ключевая ставка

Ключевая (базовая) процентная ставка — это минимальный процент, под который Банк России (он же Центробанк, или ЦБ) выдает кредиты коммерческим банкам. Получив кредит у ЦБ, коммерческие банки дают кредиты компаниям и розничным потребителям уже под собственный процент, который чуть выше процента ЦБ.

Получив кредит у ЦБ, коммерческие банки дают кредиты компаниям и розничным потребителям уже под собственный процент, который чуть выше процента ЦБ.

Ключевая ставка

является основным инструментом денежно-кредитной политики.

www.adv.rbc.ru

Все, что нужно знать о ключевой ставке, за три минуты

(Видео: РБК)

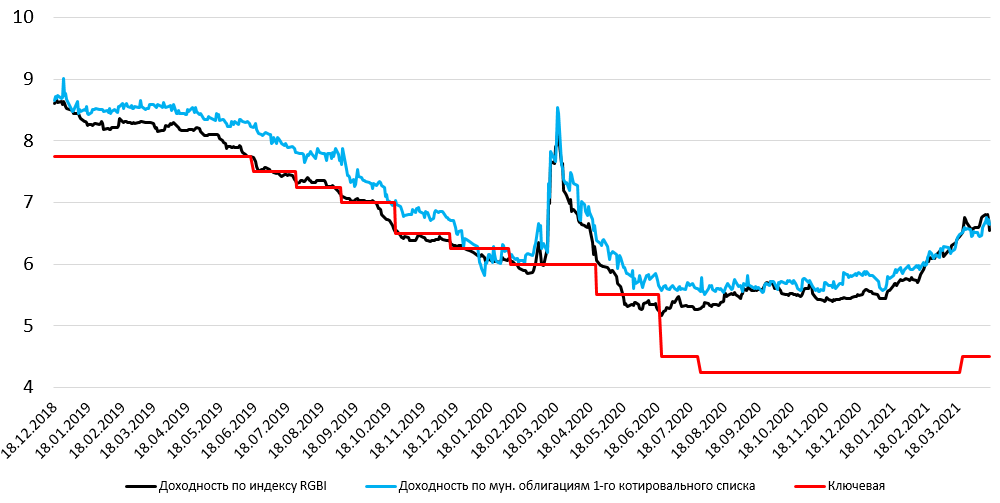

С конца июля 2020 года ключевая ставка была на историческом минимуме — 4,25% — и держалась на таком уровне по март 2021 года. С 17 марта 2021 года ЦБ повышал ставку на каждом заседании. В общей сложности она выросла в 4,7 раза.

С 28 февраля 2022 года ставка составляла рекордные 20%. Исторический максимум продержался на таком уровне более месяца. С 11 апреля Банк России снова перешел к снижению ставки — на текущий момент прошло четыре заседания совета директоров, на которых объявлялось о понижении. 10 июня 2022 года ЦБ объявил о снижении ключевой ставки до 9,5% годовых.

После заседания Центробанка 10 июня ключевая ставка фактически опустилась до прошлогоднего уровня. Как это отразится на экономическом росте, инфляции и курсе рубля, рассказывает Владимир Чернов, аналитик банка «Фридом Финанс» в материале для РБК Pro.

Как это отразится на экономическом росте, инфляции и курсе рубля, рассказывает Владимир Чернов, аналитик банка «Фридом Финанс» в материале для РБК Pro.

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 10 июня 2022 года

(Фото: РБК)

Рост и снижение ключевой ставки — что это значит?

Ключевая ставка — это один из инструментов, который позволяет Центробанку контролировать курс рубля и влиять на экономику страны.

Низкая ставка означает, что деньги стоят дешево. В результате компании и население активнее берут кредиты, бизнес, а с ним и экономика, развиваются. Негативным эффектом такой политики может стать рост инфляции — деньги стоят дешево, поэтому их становится много. При низкой ставке растет привлекательность спекулирования, поэтому банки активно скупают иностранную валюту. Это приводит к снижению курса рубля, которого на рынке становится много. В ответ ЦБ тоже может повысить ставку. Тогда торговля валютой становится менее выгодной, спекулянты выкупают рубли с рынка и курс стабилизируется.

В ответ ЦБ тоже может повысить ставку. Тогда торговля валютой становится менее выгодной, спекулянты выкупают рубли с рынка и курс стабилизируется.

Последствия низкой ключевой ставки:

- низкие ставки по кредитам;

- низкие ставки по банковским депозитам;

- рост экономики и производства;

- рост покупательной способности;

- рост инфляции.

Повышение ключевой ставки ЦБ, как правило, обусловлено желанием взять под контроль и снизить инфляцию. Однако вместе с тем высокая ставка несет и негативные последствия: покупательная способность населения и темпы развития экономики проседают.

Последствия высокой ключевой ставки:

- высокие ставки по кредитам;

- высокие ставки по банковским депозитам;

- замедление экономики и производства;

- снижение покупательной способности;

- снижение инфляции.

Ключевая ставка и ставка рефинансирования: отличия

Ставка рефинансирования — это фиксированный процент, который финансовая организация платит ЦБ за использование заемных средств.

С 1 января 2016 года по решению совета директоров Банка России значение ставки рефинансирования было приравнено к значению ключевой ставки, определенному на соответствующую дату. Соответственно, никаких отличий на текущий момент между ключевой ставкой и ставкой рефинансирования не существует.

Если сравнить прежние данные, когда ставка рефинансирования и ключевая ставка устанавливались как два отдельных показателя, то можно увидеть, что ставка рефинансирования в период с сентября 2012 года по конец 2015 года была неизменно на уровне 8,25%, тогда как ключевая за тот же период подскакивала до 17%.

Сейчас банки используют термин «ставка рефинансирования» для определения процента, под который можно перекредитоваться в конкретной финансовой организации. Рефинансирование предполагает переоформление кредита на условиях, отличающихся от первоначальных. Рефинансирование для населения — заемщиков по потребительским кредитам и ипотеке — имеет смысл, если оно позволяет получить новый кредит на более выгодных условиях, чтобы погасить прежний заем. Соответственно, банки предлагают рефинансирование, только когда ключевая ставка снижается, так как и для них заимствование средств у ЦБ становится более дешевым.

Соответственно, банки предлагают рефинансирование, только когда ключевая ставка снижается, так как и для них заимствование средств у ЦБ становится более дешевым.

Прежде чем принимать решение о рефинансировании ипотеки или кредитов в другом банке, следует просчитать конечную экономию, чтобы она не обернулась убытком. Переоформление кредита повлечет за собой дополнительные расходы: сбор пакета документов, новая страховка, в случае с ипотекой — оценка стоимости недвижимости и т. п. Оправданными затраты на рефинансирование считаются, когда разница между старой ставкой по кредиту и новой начинается от 1,5 п.п.

При повышении ключевой ставки банки не предлагают рефинансирование, так как это невыгодно ни им, ни клиентам. При этом можно не переживать за то, что в старом банке повысят ставку — им запрещено повышать процентную ставку по кредитам в одностороннем порядке на законодательном уровне согласно ст. 29 ФЗ «О банках и банковской деятельности».

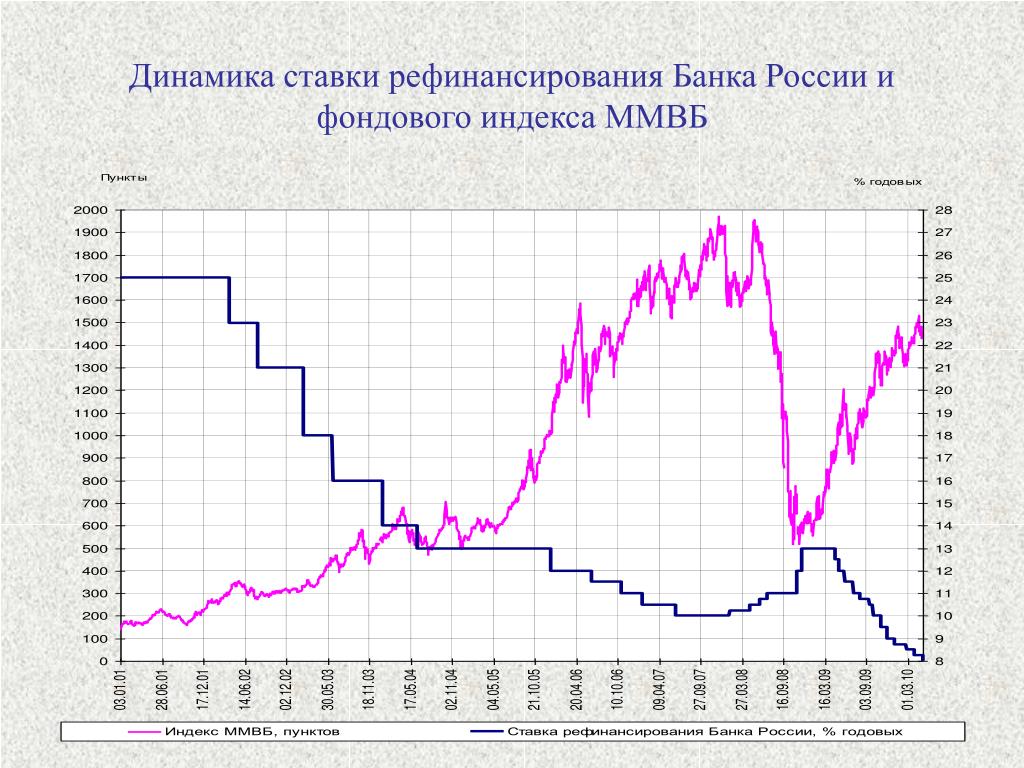

Какая связь между ставкой и фондовым рынком?

В первую очередь ключевая ставка влияет на рынок облигаций. Причина в том, что государство или компании выпускают облигации тоже под процент, и этот процент также чуть выше, чем базовая процентная ставка. Когда ЦБ снижает ставку, процент по облигациям снижается вместе с ней. Но те облигации, которые к тому моменту уже продаются на рынке, растут в цене, ведь их доходность выше, поскольку рассчитывалась на основании предыдущей процентной ставки. Если же Центробанк ставку повышает, то старые облигации дешевеют, потому что новые обеспечивают их владельцам большую доходность (растет ставка ЦБ — значит растет процент от облигаций).

Причина в том, что государство или компании выпускают облигации тоже под процент, и этот процент также чуть выше, чем базовая процентная ставка. Когда ЦБ снижает ставку, процент по облигациям снижается вместе с ней. Но те облигации, которые к тому моменту уже продаются на рынке, растут в цене, ведь их доходность выше, поскольку рассчитывалась на основании предыдущей процентной ставки. Если же Центробанк ставку повышает, то старые облигации дешевеют, потому что новые обеспечивают их владельцам большую доходность (растет ставка ЦБ — значит растет процент от облигаций).

На стоимость акций ключевая ставка тоже влияет, и даже существенно. Если ставка снижается, то деньги дешевеют и их становится больше, инвесторы охотнее вкладывают их в рисковые активы — то есть в акции. Кроме того, при снижении ставки растет разница между доходностью облигаций и акций — доходность последних становится выше. Это тоже подстегивает спрос и помогает котировкам расти. Изменение процентной ставки не влияет на бумаги отдельной компании, но оказывает влияние на рынок акций в целом.

На валютном рынке ключевая ставка также играет свою роль. Снижение процентных ставок ведет к снижению цены национальной валюты, так как она становится доступнее. Падение национальной валюты, в свою очередь, ведет к тому, что инвесторы стремятся как можно быстрее избавиться от дешевеющих денег и вложить их в какие-либо активы — к примеру, в те же акции. Таким образом, низкая ключевая ставка положительно влияет на

фондовый рынок

. Высокая ключевая ставка, наоборот, повышает курс рубля и охлаждает интерес инвесторов к фондовому рынку.

Как решение ЦБ по ставке отразится на ОФЗ, рынке акций и рубле

Ключевая ставка

, Мосбиржа

, Акции

, Облигации

, Рубль

Что произошло с ключевой ставкой ЦБ?

Совет директоров Банка России 10 июня 2022 года на внеочередном заседании понизил ключевую ставку на 1,5 п. п. — c 11% до 9,5% годовых. Новое значение начало действовать с 13 июня 2022 года.

п. — c 11% до 9,5% годовых. Новое значение начало действовать с 13 июня 2022 года.

В ЦБ объяснили решение о снижении ставки замедлением инфляции, в том числе благодаря укреплению рубля, и необходимостью увеличить доступность кредитных ресурсов в экономике и ограничить масштаб снижения экономической активности.

Регулятор допускает снижение ключевой ставки на ближайших заседаниях в зависимости от экономических условий, рисков и отклонения инфляции от целевого уровня (4% к концу 2024 года).

Напомним, решение резко повысить ставку сразу на 1050 б.п., с 9,5% до 20%, было принято 28 февраля 2022 года и стало историческим рекордом в России как по темпу повышения, так и по конечной цифре. В декабре 2014 года ключевая ставка была повышена одномоментно с 10,5% до 17%, то есть на 650 б.п.

Существенное повышение ключевой ставки произошло на фоне обвала рынков и введения санкций против крупных российских банков и активов ЦБ. Регулятор предполагал, что беспрецедентно высокая ключевая ставка позволит защитить сбережения россиян от обесценения, которое рискует произойти из-за девальвации рубля и инфляции.

В апреле Банк России посчитал возможным перейти к снижению ключевой ставки, хотя отмечал в майском докладе о денежно-кредитной политике, что инфляция в 2022 году составит 18–23%. Однако замедление инфляции происходит быстрее, чем ожидал регулятор в апреле. Согласно новому прогнозу ЦБ, годовая инфляция составит 14–17% в 2022 году, снизится до 5–7% в 2023 году и вернется к 4% в 2024 году.

Текущий прогнозный диапазон ЦБ для средней ключевой ставки на 2022 год — 10,8–11,4%, на 2023 год — 7–9%, на 2024 год — 6–7%.

«С учетом того что с 1 января по 13 июня 2022 года средняя ключевая ставка равна 13,8%, с 14 июня до конца 2022 года средняя ключевая ставка прогнозируется в диапазоне 8,5–9,5%», — отметили в ЦБ.

В плановом режиме следующее заседание cовета директоров Банка России по ставке должно состояться 22 июля 2022 года.

Высокая инфляция появилась не только в России: с начала 2020 года по апрель текущего цены на долгоиграющие товары в США выросли на 22,07%. Что будет дальше и какие инструменты помогут сохранить средства? Об этом можно почитать в колонке директора инвестиционного департамента UFG Wealth Management Алексея Потапова для РБК Pro.

Что будет дальше и какие инструменты помогут сохранить средства? Об этом можно почитать в колонке директора инвестиционного департамента UFG Wealth Management Алексея Потапова для РБК Pro.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Ставка ФРС США и курс тенге – экономисты озвучили прогнозы ᐈ zakon.

kz

kz

Ставка ФРС США и курс тенге – экономисты озвучили прогнозы ᐈ zakon.kz

Фото: Zakon.kz

1 февраля Федеральная резервная система США готовится объявить решение по процентной ставке. Корреспондент Zakon.kz узнал у экономистов, как оно может отразиться на курсе тенге.

Федеральная резервная система (ФРС) – это независимое федеральное агентство, созданное для выполнения функций центрального банка и осуществления контроля над коммерческой банковской системой США.

В последний раз Федрезерв повышал процентную ставку в декабре 2022 года на 0,5 процентных пункта – до 4,25-4,5%.

Что думают экономисты?

Экономист Арман Бейсембаев считает, что ФРС продолжит повышать процентную ставку. Но поскольку рост инфляции в США замедлился, финрегулятор будет снижать темпы.

Но поскольку рост инфляции в США замедлился, финрегулятор будет снижать темпы.

«Я думаю, что следующее повышение ставки, которые мы увидим уже в начале февраля, будет в районе 0,5 или 0,25 процентных пункта. На нашу базовую ставку это не окажет влияния, но может повлиять на курс тенге через цены на нефть».Арман Бейсембаев

По его словам, растущая процентная ставка приводит к тому, что начинает расти индекс доллара по отношению к другим валютам. Это, в свою очередь, тянет вниз сырьевые рынки, то есть цены на нефть и остальное сырье начинают падать, что в последующем приводит к ослаблению национальной валюты.

«Но что мы видим сейчас: процентная ставка ФРС повышается, но доллар при этом не растет. Сейчас доллар торгуется на международном рынке на своих семимесячных минимумах. Это, в свою очередь, тянет вверх цены на нефть. Растущие цены на нефть автоматически поддерживают тенге. Сегодня на бирже доллар торгуется по 460 тенге и, если цены на нефть подрастут, то в принципе есть потенциал для укрепления курса тенге», – думает он.

Экономист отметил, что в феврале-марте у тенге есть шанс укрепиться, но ненадолго, поскольку в запланированных бюджетных параметрах курс заложен по 470 тенге за доллар.

«Текущее укрепление не нужно воспринимать как долгосрочное. Пока что курс может укрепиться, мы в моменте можем увидеть 455 тенге за доллар, может и 450. И я не исключаю маленькую вероятность того, что тенге может укрепиться сильнее. Но по итогу 2023 года я думаю, что курс будет 470 тенге за доллар», – добавил Арман Бейсембаев.

Что касается базовой ставки, то по словам экономиста, Нацбанк не будет ее повышать.

Отметим, 5 декабря 2022 года Комитет по денежно-кредитной политике Нацбанка принял решение повысить базовую ставку до 16,75%. Тогда же глава финрегулятора Галымжан Пирматов сказал, что Нацбанк подошел к окончанию цикла повышения базовой ставки.

Мы также узнали мнение независимого финансового аналитика Андрея Чеботарева, который согласился с коллегой, что ФРС продолжит повышать свою процентную ставку.

«На нашу базовую ставку это никак не будет влиять, потому что она определяется Нацбанком. А на курс доллара может повлиять, поскольку обычно, когда растет базовая ставка США, растет индекс доллара. Скорее всего, базовую ставку повысят, но не на 0,75, а 0,5 процентных пункта. Ну а если сохранят, хотя шанс минимальный, произойдет рост фондовых рынков, чему обрадуются наши инвесторы».Андрей Чеботарев

При этом он подчеркнул, что повышение базовой ставки в США значительно не повлияет на курс тенге. По его словам, сейчас на нацвалюту практически не влияют внешние факторы.

«На тенге уже не влияет почти ничего, ни курс рубля, ни нефть. Если вспомнить, с лета цены на нефть то росли, топадали, при этом тенге оставался бюджетоверным. Это не очень плохо, потому что стабильная валюта – хорошо. Но это плохо с точки зрения рыночной предсказуемости. Курс плавающий, но абсолютно непонятно от каких факторов он зависит. Поэтому я думаю, что финрегулятор будет держать курс в бюджетной отметке в 470 тенге за доллар, чтобы он был стабильный, как это обещали президенту», – заявил независимый финансовый аналитик.

Мы также спросили у Андрея Чеботарева, стоит ли казахстанцам на фоне предстоящих новостей инвестировать в фондовые рынки.

«Ошибка, которую делают многие начинающие инвесторы, – игра в волка с Уолл-стрит. Они начинают инвестировать на заемные деньги – кредитные или берут в долг у друзей. И это плохо, потому что вы можете потерять все, а чужие деньги придется отдавать. Поэтому ни в коем случае без соответствующих знаний не начинайте играть в волка с Уолл-стрит. Начать я советую с простого образования, чтобы понять, как работают фондовые рынки. Образование стопроцентно обернется удачной инвестицией».Андрей Чеботарев

Читайте также

Рейтинговый прогноз Казахстана с «негативного» на «стабильный» повысило агентство S&P

Индекс KASE падает вторую неделю подряд

Курсы валют на 4 марта: доллар продолжает падать

Интересное

Казахстан

США

Поделиться

Подпишитесь на наши уведомления!

Нажмите на иконку колокольчика, чтобы включить уведомления

как ставка ФРС повлияет на фондовый рынок

Уже в среду Федеральная резервная система примет решение об очередном повышении ключевой ставки. Большинство экспертов склоняются к тому, что центробанк повысит ставку на 75 базисных пунктов — до 3,25%. Часть же обозревателей считают, что возможно повышение даже на 100 б.п. «Минфин» собрал прогнозы экспертов и ведущих инвестиционных компаний относительно того, куда в этих условиях будет двигаться глобальная экономика и рынки.

Большинство экспертов склоняются к тому, что центробанк повысит ставку на 75 базисных пунктов — до 3,25%. Часть же обозревателей считают, что возможно повышение даже на 100 б.п. «Минфин» собрал прогнозы экспертов и ведущих инвестиционных компаний относительно того, куда в этих условиях будет двигаться глобальная экономика и рынки.

Инфляция все еще растет

Опубликованные на прошлой неделе данные об индексе потребительских цен в Соединенных Штатах вновь огорчили инвесторов. В августе индекс вырос на 0,1%, казалось бы небольшая цифра, но эксперты ожидали, что показатель сократится на 0,1%. К тому же, в июле инфляция оставалась неизменной, что давало основания говорить о победе над ней.

Теперь же очевидно, что заявления о победе над ростом цен оказались преждевременными и в годовом исчислении инфляция составляет 8,3%.

Если до публикации свежей статистики инвесторы питали осторожную надежду, что ФРС повысит ставку всего на 50 б.п., то сейчас абсолютно доминирующий прогноз — повышение на 75 б. п.

п.

Обозреватели склоняются к тому, что и в следующем году ставка будет расти более существенно, чем предполагалось ранее. Еще несколько месяцев назад считалось, что пика она достигнет в пределах 3,7−4%. Более пессимистические аналитики говорили о диапазоне 4−4,5%. Но сейчас все больше специалистов склоняются к тому, что даже этот барьер будет преодолен.

Аналитики Deutsche Bank убеждены, что в 2023 году ставка дойдет до 4,9%. А основатель Bridgewater Associates Рэй Далио считает, что верхний диапазон повышения ставки вполне может дойти даже до 6%.

«Это уменьшит кредитование частного сектора, что приведет к падению его расходов, а значит, и экономики», — отмечает он.

ФРС останавливает экономику

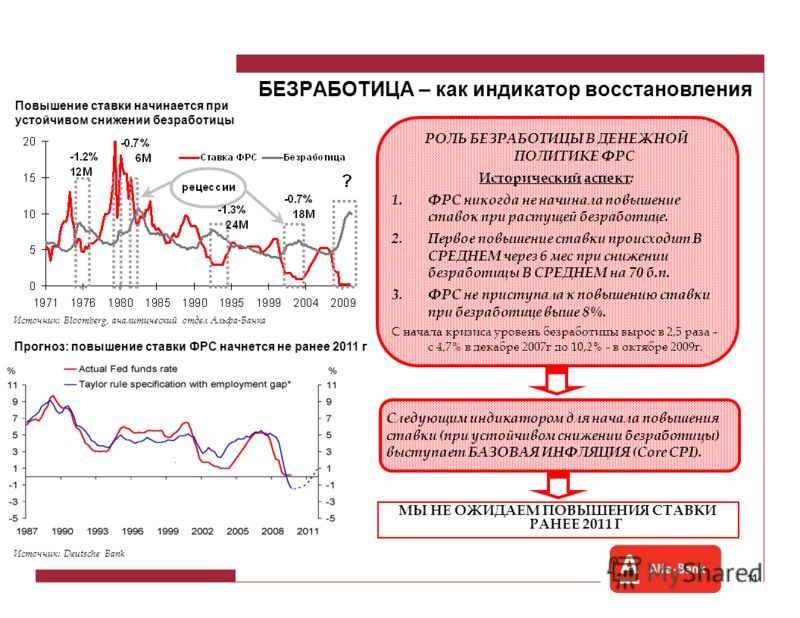

Принцип замедления инфляции, благодаря повышению ключевой ставки, можно объяснить довольно просто. ФРС должна замедлить рост зарплат и сократить количество новых рабочих мест, а также спровоцировать снижение спроса на товары.

Иными словами, повышение ключевой ставки — это элемент замедления экономики, и здесь центробанку главное не переусердствовать и не отправить экономику в рецессию. Проблема состоит в том, что просчитать, как именно политика ФРС повлияет на экономику, очень тяжело.

Проблема состоит в том, что просчитать, как именно политика ФРС повлияет на экономику, очень тяжело.

Глава ФРС Джером Пауэлл в августе откровенно заявил, что его кампания по сдерживанию цен «принесет боль домохозяйствам и предприятиям».

По прогнозу Всемирного банка, глобальной рецессии ни в этом, ни в следующем году не будет, однако специалисты учреждения признают несколько факторов, которые говорят о предпосылках ее возникновения.

«Мировая экономика находится в разгаре одного из наиболее синхронных в международном масштабе эпизодов усиления монетарной и фискальной политики за последние пять десятилетий. Эти меры необходимы для сдерживания инфляционного давления, но их взаимные последствия могут оказать большее влияние, чем предполагалось, как посредством усиления финансовых условий, так и вследствие усиления замедления роста. Это синхронное усиление политики сродни ситуации накануне рецессии 1982 года», — говорится в сообщении Всемирного банка.

«Сигнал от ФРС заключается в том, что она хочет снизить спрос, повышая ставки, поэтому вопрос не в том, пойдем ли мы в рецессию, а в том, когда она начнется», — отметил руководитель отдела стратегии ставок США в Societe Generale Субадра Раджаппа. .

.

К тому же, другие центробанки идут по тому же пути. Около 90 из них повысили процентные ставки в этом году, а половина повысила их, по меньшей мере, на 75 базисных пунктов за один раз. Среди таких и Европейский центробанк, который до этого 11 лет воздерживался от повышения ставок.

По убеждению аналитиков Vanguard, в этом году рецессии экономики США, вероятнее всего, удастся избежать. Прежде всего, благодаря мощности рынка труда и предварительным положительным оценкам роста экономики в 3 квартале, которая должна вырасти на 0,3%. Однако на следующий год в Vanguard смотрят пессимистично и оценивают вероятность рецессии в 65%.

Значительные ожидания рецессии продемонстрировал и опрос, организованный Bank of America, участие в котором приняли 212 инвесторов, контролирующих активы на сумму $616 млрд. 72% опрошенных сказали, что ожидают ослабления экономики в следующем году.

Более оптимистичными являются данные консенсус-прогноза Bloomberg. Согласно ему, в следующем году экономика США вырастет, хоть и на скромных 0,9%. Еще в январе специалисты ожидали роста на 2,5%.

Еще в январе специалисты ожидали роста на 2,5%.

Читайте также: FedEX обрушился, круизы оживают: лидеры и аутсайдеры на прошлой неделе

ВВП Еврозоны, по данным этого прогноза, вырастет всего на 0,5%, в начале года прогноз роста составлял также 2,5%. А вот в Великобритании специалисты прогнозируют рецессию — по их мнению экономика королевства сократится на 0,1%.

Что будет с рынками

Сразу несколько опросов показывают, что крупные инвесторы уходят из акций и пытаются спрятаться в кеше. По данным опроса Bank of America, менеджеры фондов настроены «по-медвежьи», а средний объем наличных денег на их счетах на самом высоком уровне, начиная с 2001 года. При этом, доля в международных акциях — самая низкая за все время.

Также по результатам опроса трейдеров, проведенного MLIV Pulse, 44% из них заявили о продаже акций в преддверии заседания ФРС. И только 28% сообщили о покупке акций перед этим событием.

Главный рыночный экономист Goldman Sachs Доминик Уилсон проанализировал, как будет реагировать рынок на повышение уровня безработицы в США. В настоящее время этот показатель составляет 3,7%. Однако рост безработицы — один из факторов, которые непосредственно помогают сдержать инфляцию. По мнению Уилсона, если показатель безработицы придется повысить до 5%, то S&P 500 с нынешнего уровня в 3 900 пунктов упадет до 3 400 — показателя, который последний раз фиксировался в 2020 г. в разгар пандемии.

В настоящее время этот показатель составляет 3,7%. Однако рост безработицы — один из факторов, которые непосредственно помогают сдержать инфляцию. По мнению Уилсона, если показатель безработицы придется повысить до 5%, то S&P 500 с нынешнего уровня в 3 900 пунктов упадет до 3 400 — показателя, который последний раз фиксировался в 2020 г. в разгар пандемии.

В более серьезном сценарии, когда уровень безработицы доведут до 6%, индекс S&P 500 упадет ниже 2 900 пунктов — показателя, который был привычным еще в 2019 году.

Этот строгий сценарий предполагает усиление финансовых условий, которые можно сравнить с глобальным финансовым кризисом 2008 года, а до него — рецессией начала 1980-х годов, — отмечает Уилсон.

Падение ключевого индекса к такому показателю прогнозирует и один из самых известных мировых инвесторов Джереми Грэнтэм. По его мнению, рыночный пузырь начал раздуваться еще до пандемии и пора ему уже лопнуть.

На медвежьей позиции стоит и один из руководителей хедж-фонда Bridgewater Associates Грег Дженсен, по словам которого, инвесторы сталкиваются с перспективой масштабного краха рынка и серьезной рецессии.:no_upscale()/cdn.vox-cdn.com/uploads/chorus_asset/file/19808332/fredgraph.png) По его мнению, в августе акции стоили ориентировочно на 30% дороже, чем должны были бы, исходя из их исторической связи с корпоративными денежными потоками.

По его мнению, в августе акции стоили ориентировочно на 30% дороже, чем должны были бы, исходя из их исторической связи с корпоративными денежными потоками.

«Спад (который произошел с начала года) кажется большим, но цены на активы все еще достаточно высоки. Снижение достаточно небольшое, по сравнению с изменением базовых фундаментальных условий. по-настоящему станет страшно, когда все решат, что это не временное падение, а более постоянное явление. В это время начнется дно», — предостерегает Дженсен.

По его мнению, медвежий рынок может длиться значительный период. «Непросто сказать, будет ли он три года или один год, но масштаб его, вероятно, будет большим и тяжелым», — считает руководитель Bridgewater Associates.

По расчетам же Рея Далио, повышение ставок приведет к существенному падению акций на рынках. Если с нынешнего уровня процентные ставки повысят примерно до 4,5%, это приведет к падению фондовых индексов США на 20%, — считает инвестор.

Читайте также: США вводят налог на байбек: почему вырастут дивиденды и упадут акции

Несмотря на всеобщий пессимизм, накануне заседания ФРС раздаются и единичные положительные заявления. Так, ведущий стратег Morgan Stanley Эндрю Слиммон убежден, что высокую инфляцию удастся победить уже в этом году, а потому рынки на пороге стремительного роста.

Так, ведущий стратег Morgan Stanley Эндрю Слиммон убежден, что высокую инфляцию удастся победить уже в этом году, а потому рынки на пороге стремительного роста.

По мнению эксперта, уже этот год S&P 500 закончит близко к тем показателям, с которых год начинался, — 4 778 пунктов. Эксперт надеется, что уже в следующем году ФРС начнет снимать ногу с тормоза и будет смягчать финансовые условия, а это будет означать постепенный рост доходности.

Автор:

Журналист

Алексей Писарев

Пишет на темы:

Инвестиции, фондовый рынок, forex, макроэкономика

Прогноз курса доллара на март 2023 года. Что будет с долларом по мнению экспертов

«РБК Инвестиции» собрали актуальные прогнозы экспертов о том, каким будет курс доллара в марте 2023 года.

- 1.Почему доллар может вырасти

- 2.Прогнозы курса доллара на март

- 3.Что будет с курсом юаня

Что будет влиять на курс доллара в марте 2023 года?

1.

Бюджетное правило

Бюджетное правило

Главный аналитик ПСБ Денис Попов считает, что текущий курс доллара (около ₽75) не закрепится окончательно и уже в краткосрочной перспективе скорректируется до ₽70–72. «Важным фактором стабилизации станет постепенная адаптация экспортных поставок к введению потолка цен на нефть и продаже юаней из ФНБ в рамках бюджетного правила», — добавил Попов.

Минфин продолжит продавать юани из Фонда национального благосостояния (ФНБ) для финансирования федерального бюджета в марте, считает экономист «Ренессанс Капитала» по России и СНГ+ Андрей Мелащенко. По его оценке, такие продажи происходят при снижении цены российской нефти ниже $55–60 за баррель.

Сократить объемы продаж из ФНБ к середине года позволит пересмотр НДПИ для нефтяных компаний, считает Мелащенко. «В результате поступления в бюджет РФ от нефтегазовых доходов могут вырасти, что локально укрепит рубль уже весной этого года», — подтвердил аналитик ФГ «Финам» Александр Потавин.

Новое бюджетное правило больше не предусматривает цену отсечения по экспортной российской марке нефти Urals. Теперь Минфин ориентируется на базовый уровень нефтегазовых доходов за месяц. Если фактические доходы бюджета выше этого уровня, то на излишек Банк России будет покупать дружественную валюту и направлять ее в резервы. В противном случае ЦБ продает юани из ФНБ.

Теперь Минфин ориентируется на базовый уровень нефтегазовых доходов за месяц. Если фактические доходы бюджета выше этого уровня, то на излишек Банк России будет покупать дружественную валюту и направлять ее в резервы. В противном случае ЦБ продает юани из ФНБ.

«В настоящее время приходится учитывать серьезные надбавки за риск на валютном рынке. В бюджете на 2023 год заложен диапазон курса доллара ₽68,3–72,2. Вполне возможно, что, несмотря на интервенции на валютном рынке по новому бюджетному правилу, курс по итогам года будет выше», — считает финансовый аналитик УК «Открытие» Олег Федорович.

2. Торговый баланс

«В краткосрочной перспективе на курс валюты первоочередное влияние будет оказывать размер экспортной выручки», — считает финансовый аналитик УК «Открытие». Экспорт снижается за счет перенаправления потоков и снижения цен на российские товары, в то время как импорт восстанавливается, напомнил Андрей Мелащенко: «Сужение профицита торгового баланса, которое, как мы ожидаем, усилится в феврале, продолжит оказывать давление на рубль и в марте». Однако объявленное сокращение добычи нефти на 5% будет поддерживать российскую валюту, добавил экономист.

Однако объявленное сокращение добычи нефти на 5% будет поддерживать российскую валюту, добавил экономист.

«С увеличением прокачки «Газпрома» на европейском направлении со второй половины февраля, с увеличением цены Urals при одновременном сужении спреда к Brent продажи со стороны экспортеров станут увеличиваться, что будет стабилизировать курс рубля», — считает начальник аналитического отдела департамента по работе на рынках капитала Россельхозбанка (РСХБ) Александр Фетисов.

3. Геополитическое напряжение

Предпосылок к внезапному драматичному обесцениванию рубля со стороны экономики не так много, но нельзя исключать риски внешних шоков и новые ограничения экспорта, напомнил финансовый аналитик УК «Открытие» Олег Федорович.

Негативным фоном для рубля остаются новости о том, что ЕС готовит десятый пакет санкций против России, в санкционный список могут попасть Альфа-Банк, Росбанк, Тинькофф Банк, Фонд национального благосостояния, российский перестраховщик судов, экспортирующих российскую нефть, и другие участники рынка, напомнил аналитик «Финама» Александр Потавин. Новый пакет санкций против России будет включать ограничения на €10 млрд, заявляла глава Еврокомиссии (ЕК) Урсула фон дер Ляйен.

Новый пакет санкций против России будет включать ограничения на €10 млрд, заявляла глава Еврокомиссии (ЕК) Урсула фон дер Ляйен.

Эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер указал на то, что на курс иностранных валют к рублю влияют эмоции и спекулятивные действия: «Волатильность валютного рынка высокая — в последние недели явно нагнеталась истерия вокруг дефицита бюджета, а геополитическая атмосфера будоражила умы биржевого сообщества. Отсюда и резкий рост инвалют, и ослабление рубля».

4. Кредитно-денежная политика ЦБ и ФРС

Причиной для стабилизации курса рубля может стать осторожный «ястребиный» сигнал на последнем заседании Банка России по денежно-кредитной политике, считает начальник аналитического отдела департамента по работе на рынках капитала РСХБ Александр Фетисов. Глава ЦБ Эльвира Набиуллина заявила, что вероятность повышения ключевой ставки в 2023 году выше, чем вероятность ее снижения. Инфляция достигла 11,8% по состоянию на 13 февраля, регулятор не исключает повышения ставки в марте, если реализуются финансовые риски.

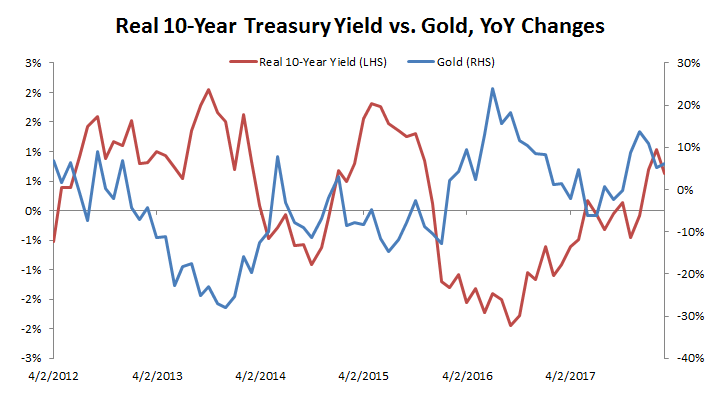

Действия Федеральной резервной системы США (ФРС) также окажут влияние на курс доллара, полагает эксперт РСХБ: «К факторам, которые могут ослабить курс рубля, относим повышение индекса DXY и вероятное снижение цен на товарных рынках вследствие дальнейшего ужесточения политики ФРС».

Что такое ключевая ставка и как она влияет на нашу жизнь

Ключевая ставка,

ЦБ,

Банки и финансы

(Фото: Shutterstock)

Прогнозы аналитиков по курсу доллара

- «Ренессанс Капитал», экономист по России и СНГ+ Андрей Мелащенко: «Мы ожидаем, что в марте рубль останется в диапазоне ₽70–75, при этом риски смещены в сторону более слабого рубля»;

- ПСБ, главный аналитик Денис Попов: «В марте курс рубля стабилизируется в диапазоне ₽70–75 за доллар. В базовом прогнозе мы ожидаем курс ₽78,2 за доллар на конец 2023 года»;

- «БКС Мир инвестиций», эксперт по фондовому рынку Михаил Зельцер: «Уровни на март — ₽72, на более далеком горизонте — ₽70 за доллар США»;

- РСХБ, начальник аналитического отдела департамента по работе на рынках капитала Александр Фетисов: «Тренд на ослабление рубля за последнюю неделю стал менее очевиден, однако все еще остается в силе.

В марте ожидаем, что курс будет оставаться в диапазоне ₽74–76»;

В марте ожидаем, что курс будет оставаться в диапазоне ₽74–76»; - ФГ «Финам», аналитик Александр Потавин: «Ближайшая значимая цель роста по курсу доллара — ₽75–77, по курсу евро — ₽81–83, а по китайскому юаню — ₽11,3–11,5. Покупать валюту прямо сейчас с целью заработать уже поздно. Возможно, по факту санкций и посланий в экономике РФ и в жизни россиян все будет не так плохо, как это видится сейчас, и в таком случае усиление курса рубля не заставит себя долго ждать».

(Фото: Shutterstock)

Что будет с курсом юаня в марте

«Курс юаня к рублю будет находиться в границах, которые определены кросс-курсами к доллару и евро. На курс юаня сейчас определяющее влияние оказывают опережающие темпы восстановления экономики КНР после снятия ковидных ограничений и периодически возникающая конфронтационная риторика официальных лиц в рамках торговой войны между США и КНР», — рассказал финансовый аналитик УК «Открытие» Олег Федорович.

Для китайской валюты на Московской бирже существенным фактором остается бюджетное правило. «На этапе волны роста всех иностранных валют юань также укрепляется против рубля, и сопротивлением видится область ₽11. Но когда рынок двинет в обратную сторону, а рубль начнет возвращать потери, юань рискует падать быстрее всех. Добавка к предложению валюты от ЦБ по заказу Минфина будет существенная», — предупредил эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер.

«На этапе волны роста всех иностранных валют юань также укрепляется против рубля, и сопротивлением видится область ₽11. Но когда рынок двинет в обратную сторону, а рубль начнет возвращать потери, юань рискует падать быстрее всех. Добавка к предложению валюты от ЦБ по заказу Минфина будет существенная», — предупредил эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер.

По мнению Зельцера, курс юаня в марте может достигнуть ₽10,5, а в среднесрочной перспективе опуститься до ₽10 за юань. Главный аналитик ПСБ Денис Попов прогнозирует, что курс юаня к рублю снизится до ₽10–10,5.

Почему доллар стремительно вырос к рублю? Станет ли ₽75 точкой разворота?

Доллар,

Рубль,

Валюта,

Санкции,

Мосбиржа

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

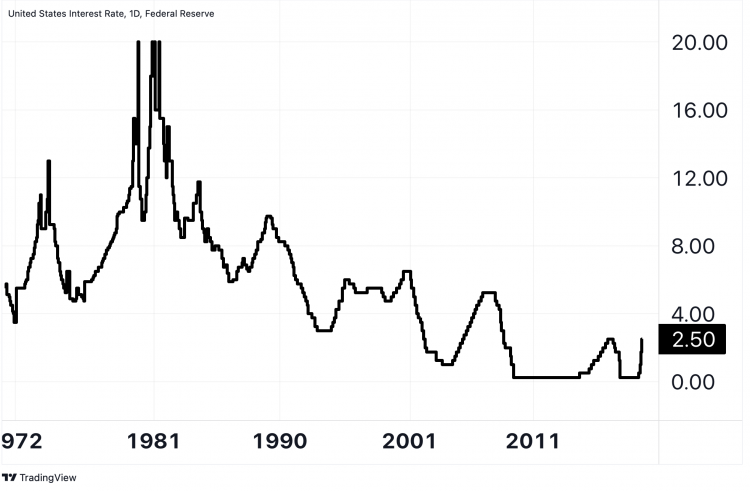

Как повышение ставок ФРС влияет на доллар США

Изменения ставки по федеральным фондам могут повлиять на курс доллара США. Когда Федеральная резервная система повышает ставку по федеральным фондам, она обычно увеличивает процентные ставки по всей экономике. Более высокая доходность привлекает инвестиционный капитал иностранных инвесторов, стремящихся получить более высокую доходность по облигациям и продуктам с процентной ставкой.

Когда Федеральная резервная система повышает ставку по федеральным фондам, она обычно увеличивает процентные ставки по всей экономике. Более высокая доходность привлекает инвестиционный капитал иностранных инвесторов, стремящихся получить более высокую доходность по облигациям и продуктам с процентной ставкой.

Глобальные инвесторы продают свои инвестиции, выраженные в местной валюте, в обмен на инвестиции, выраженные в долларах США. Результатом является более сильный обменный курс в пользу доллара США.

Ключевые выводы

- Когда Федеральная резервная система повышает ставку по федеральным фондам, она обычно увеличивает процентные ставки по всей экономике, что, как правило, укрепляет доллар.

- Более высокая доходность привлекает инвестиционный капитал зарубежных инвесторов, ищущих более высокую доходность по облигациям и процентным продуктам.

- Повышение или понижение ставки по федеральным фондам довольно хорошо коррелирует с изменениями обменного курса доллара США по отношению к другим валютам.

Понимание ставки по федеральным фондам

Ставка по федеральным фондам — это ставка, которую банки взимают друг с друга за ссуду своих избыточных резервов или наличных денег. У одних банков есть избыток наличности, у других могут возникнуть краткосрочные потребности в ликвидности. Ставка по федеральным фондам — это целевая ставка, устанавливаемая Федеральным резервным банком и обычно являющаяся основой для ставки, которую коммерческие банки ссужают друг другу.

Однако ставка по федеральным фондам оказывает гораздо более широкое влияние на экономику в целом. Ставка по федеральным фондам является ключевым принципом рынков процентных ставок и используется для установления основной ставки, то есть ставки, которую банки взимают со своих клиентов за кредиты. Кроме того, любые изменения ставки по федеральным фондам влияют на ставки по ипотеке и кредиту, а также на ставки по депозитам для сбережений.

ФРС через FOMC или Федеральный комитет по открытым рынкам корректирует ставки в зависимости от потребностей экономики. Если FOMC считает, что экономика растет слишком быстро, и вполне вероятно, что может произойти инфляция или рост цен, FOMC повысит ставку по федеральным фондам.

Если FOMC считает, что экономика растет слишком быстро, и вполне вероятно, что может произойти инфляция или рост цен, FOMC повысит ставку по федеральным фондам.

И наоборот, если FOMC считает, что экономика испытывает трудности или может погрузиться в рецессию, FOMC понизит ставку по федеральным фондам. Более высокие ставки, как правило, замедляют кредитование и экономику, в то время как более низкие ставки, как правило, стимулируют кредитование и экономический рост.

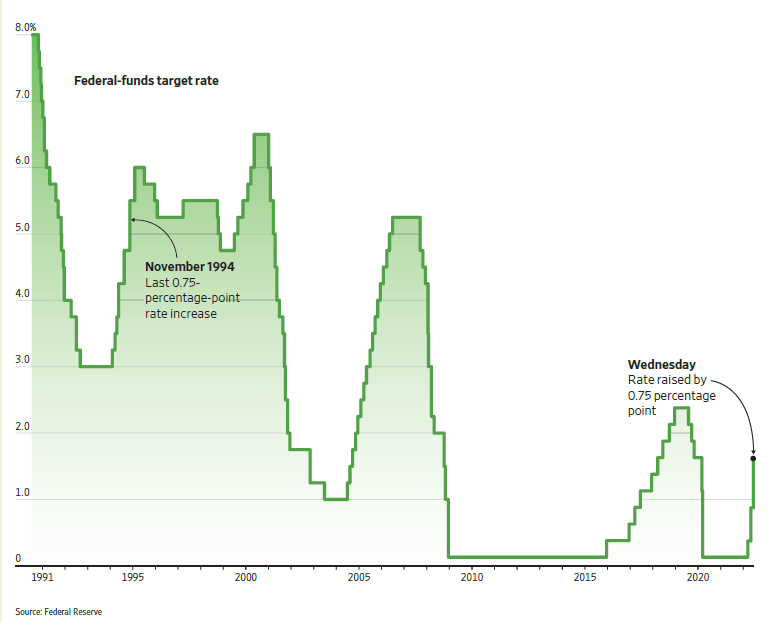

Мандат ФРС состоит в том, чтобы использовать денежно-кредитную политику для достижения максимальной занятости и стабильных цен. Во время финансового кризиса 2008 года и Великой рецессии ФРС удерживала ставку по федеральным фондам на уровне от 0% до 0,25% или около того. В последующие годы ФРС повышала ставки по мере улучшения состояния экономики.

Во время заседания FOMC, состоявшегося 3-4 мая 2022 г., ФРС повысила ставку по федеральным фондам на 0,50%, переместив целевой диапазон на 0,75%-1,00%. ФРС рассчитывает продолжить повышение ставки на будущих заседаниях в 2022 году для борьбы с инфляцией, которая находится на самом высоком уровне с 19 ноября.80.

ФРС рассчитывает продолжить повышение ставки на будущих заседаниях в 2022 году для борьбы с инфляцией, которая находится на самом высоком уровне с 19 ноября.80.

Инфляция, фонды ФРС и доллар

Один из способов, с помощью которого ФРС добивается полной занятости и стабильных цен, заключается в установлении целевого уровня инфляции на уровне 2%. В 2011 году ФРС официально приняла в качестве своей цели ежегодное повышение индекса цен на личное потребление на 2%.

Другими словами, рост инфляционной составляющей индекса сигнализирует о росте цен на товары в экономике. Если цены растут, а зарплаты не растут, покупательная способность людей падает. Инфляция также влияет на инвесторов. Например, если инвестор держит облигацию с фиксированной процентной ставкой, выплачивающую 3%, а инфляция возрастает до 2%, инвестор зарабатывает только 1% в реальном выражении.

Когда экономика слаба, инфляция падает, так как меньше спроса на товары, чтобы поднять цены. И наоборот, когда экономика сильна, рост заработной платы увеличивает расходы, что может стимулировать рост цен. Поддержание темпов роста инфляции на уровне 2% помогает экономике расти устойчивыми темпами и позволяет естественным образом повышать заработную плату.

Поддержание темпов роста инфляции на уровне 2% помогает экономике расти устойчивыми темпами и позволяет естественным образом повышать заработную плату.

Корректировка ставки по федеральным фондам также может повлиять на инфляцию в Соединенных Штатах. Когда ФРС повышает процентные ставки, это побуждает людей больше сберегать и меньше тратить, снижая инфляционное давление. И наоборот, когда экономика находится в рецессии или растет слишком медленно, а ФРС снижает процентные ставки, это стимулирует расходы, подстегивая инфляцию.

Как доллар помогает ФРС с инфляцией

Конечно, помимо ФРС на инфляцию влияет множество других факторов. Обменный курс доллара США играет роль в инфляции. Например, поскольку экспорт США продается в Европу, покупателям необходимо конвертировать евро в доллары, чтобы совершать покупки. Если доллар укрепляется, более высокий обменный курс заставляет европейцев платить больше за товары в США, основываясь исключительно на обменном курсе. В результате экспортные продажи США могут снизиться, если доллар будет слишком сильным.

Кроме того, сильный доллар делает иностранный импорт дешевле. Если американские компании покупают товары в Европе в евро, а евро слаб или доллар силен, то этот импорт дешевле. В результате продукты в магазинах США дешевле, и эти более низкие цены приводят к низкой инфляции.

Дешевый импорт помогает удерживать инфляцию на низком уровне, поскольку американские компании, производящие товары внутри страны, должны поддерживать низкие цены, чтобы конкурировать с дешевым иностранным импортом. Более сильный доллар способствует удешевлению иностранного импорта и выступает в качестве естественного хеджа для снижения инфляционных рисков в экономике.

Как вы можете себе представить, ФРС внимательно следит за инфляцией, а также за уровнем силы доллара, прежде чем принимать какие-либо решения относительно ставки по федеральным фондам.

Пример фондов Федерального резерва и доллара США

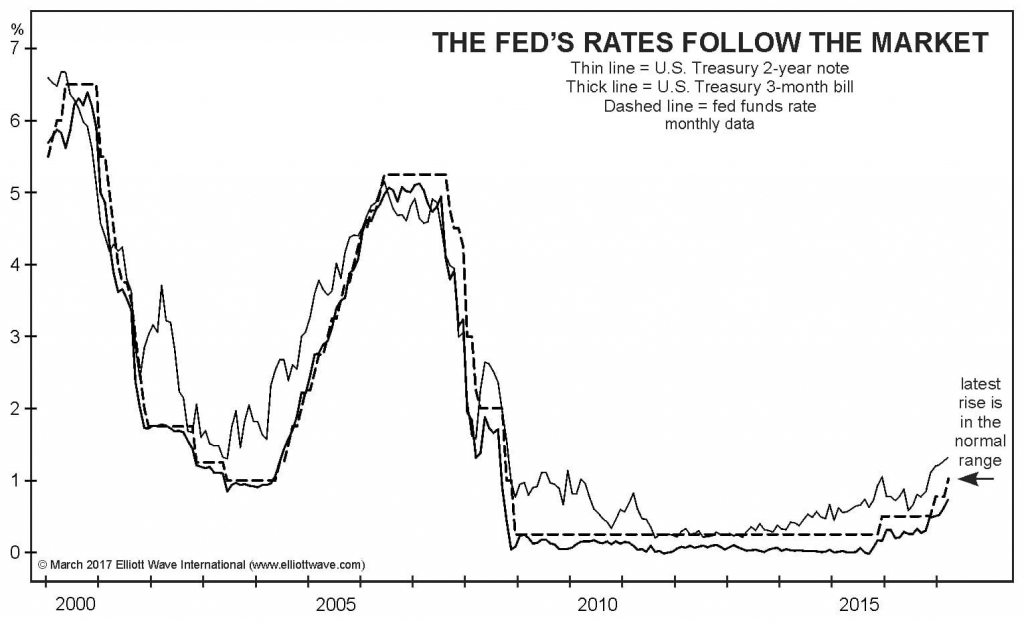

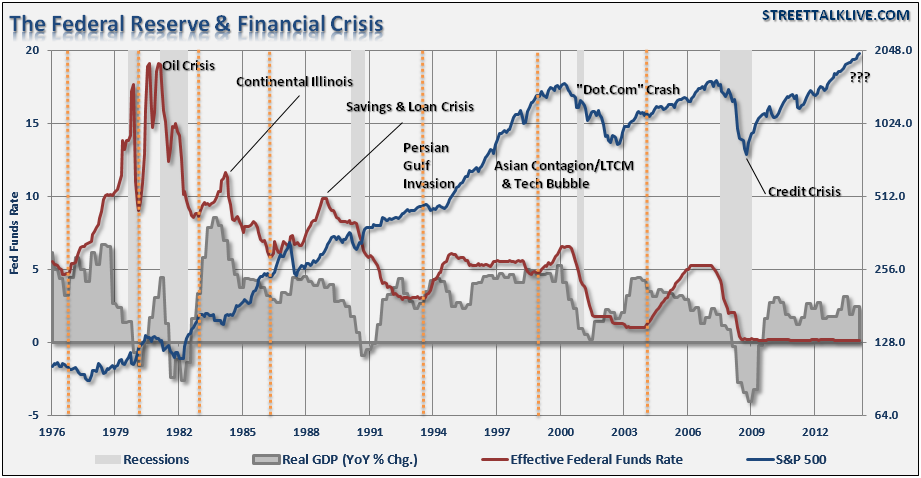

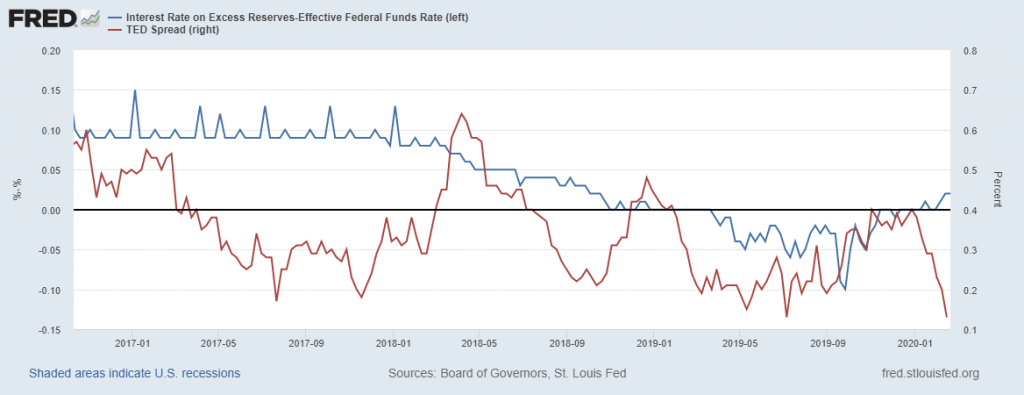

Ниже мы можем увидеть ставку по федеральным фондам с середины 1990-х годов; серые области обозначают рецессии:

- В середине 1990-х ставка по федеральным фондам выросла с 3% до более чем 6%.

- Ставка по федеральным фондам была снижена в 2001 году до 1% с более чем 6% годом ранее.

- В середине 2000-х ставка по федеральным фондам была повышена в связи с улучшением состояния экономики.

- В 2008 году ставка по федеральным фондам снова была снижена с более чем 5% почти до нуля и оставалась на нулевом уровне в течение нескольких лет.

- По мере восстановления экономики после Великой рецессии ФРС постепенно повышала ставки до 2018 года.

- После последствий пандемии COVID-19 ФРС приняла экстренные меры по снижению ставок, чтобы удержать экономику на плаву.

- Экономика вышла из COVID-19пандемия на фоне повсеместной вакцинации. Однако резко возросла инфляция. По состоянию на март 2022 года инфляция, измеряемая индексом потребительских цен (ИПЦ), составила 8,5% за 12 месяцев. В ответ ФРС впервые с 2018 года повысила процентные ставки.

Источник: Федеральный резервный банк Сент-Луиса.

По мере увеличения ставки по федеральным фондам общие ставки в экономике растут. Если глобальные потоки капитала перемещаются в активы, номинированные в долларах, в погоне за более высокими нормами прибыли, доллар укрепляется.

Если глобальные потоки капитала перемещаются в активы, номинированные в долларах, в погоне за более высокими нормами прибыли, доллар укрепляется.

На приведенном ниже графике мы можем видеть движение доллара США за тот же период, что и повышение ставки на предыдущем графике.

- В середине 1990-х годов, когда ФРС повысила ставки, доллар вырос по индексу доллара, который измеряет обменные курсы корзины валют.

- В 2002 году, когда ФРС снизила ставки, доллар резко ослаб.

- Соотношение доллара к федеральным фондам несколько ухудшилось в середине 2000-х. По мере того как экономика росла и ставки росли, доллар не следовал этому примеру.

- Доллар начал восстанавливаться, но снова упал в 2008 и 2009 годах.

- Когда экономика вышла из Великой рецессии, курс доллара колебался годами.

- На фоне более сильной экономики и возможного повышения ФРС доллар снова начал расти с 2014 по 2017 год, стабилизировавшись до весны 2020 года. инвесторы стремились к стабильности.

По мере того, как мировая экономика выходила из пандемии, доллар постепенно ослабевал со своего рекордно высокого уровня.

По мере того, как мировая экономика выходила из пандемии, доллар постепенно ослабевал со своего рекордно высокого уровня. - В 2021 и 2022 годах доллар снова начал приближаться к рекордно высоким уровням на фоне повышения ставок ФРС.

Практический результат

В целом и при нормальных экономических условиях повышение ставки по федеральным фондам приводит к повышению ставок по процентным продуктам на всей территории США. Результатом обычно является повышение курса доллара США.

Конечно, корреляция между ставкой по федеральным фондам и долларом может нарушиться. Кроме того, есть и другие способы ослабления или укрепления доллара. Например, спрос на облигации США как на безопасное вложение во времена потрясений может укрепить доллар независимо от того, где устанавливаются процентные ставки.

Как центральный банк влияет на обменный курс?

Как денежные органы экономики страны, центральные банки отвечают за регулирование и надзор за банковской системой страны. Они отвечают за разработку денежно-кредитной политики страны. Хотя они политически автономны, у них есть установленная законом монополия в своей стране, которая дает им право и обязанность выпускать деньги. Центральные банки, иногда называемые «кредиторами последней инстанции», отвечают за создание достаточных резервов и управление банковским сектором, гарантируя, что коммерческие банки не столкнутся с дефицитом предложения, как это было во время финансового кризиса 2008 года.

Они отвечают за разработку денежно-кредитной политики страны. Хотя они политически автономны, у них есть установленная законом монополия в своей стране, которая дает им право и обязанность выпускать деньги. Центральные банки, иногда называемые «кредиторами последней инстанции», отвечают за создание достаточных резервов и управление банковским сектором, гарантируя, что коммерческие банки не столкнутся с дефицитом предложения, как это было во время финансового кризиса 2008 года.

Как правило, центральные банки вмешиваются, чтобы избежать существенных и быстрых изменений стоимости своих валют. Это гарантирует, что они не будут ни занижены, ни переоценены в течение чрезмерно длительного периода времени.

К основным методам вмешательства центрального банка относятся выпуск и изъятие ликвидности в национальной валюте и значительный валютный своп в течение короткого периода времени. Чтобы поднять стоимость валюты, центральные банки могут сократить предложение своей валюты, что увеличивает спрос на валюту. С другой стороны, продажа местной валюты в обмен на другие валюты увеличивает предложение валюты и приводит к снижению ее стоимости. Обесценивание валюты приводит к тому, что отечественные товары становятся менее дорогими, чем импортные, что имеет как положительные, так и тяжелые последствия для валюты страны.

С другой стороны, продажа местной валюты в обмен на другие валюты увеличивает предложение валюты и приводит к снижению ее стоимости. Обесценивание валюты приводит к тому, что отечественные товары становятся менее дорогими, чем импортные, что имеет как положительные, так и тяжелые последствия для валюты страны.

Что такое Центральный банк?

Центральные банки — это автономные организации, которые используются странами по всему миру для помощи в управлении своей коммерческой банковской отраслью, установлении процентных ставок центральных банков и поддержании финансовой стабильности по всей стране.

Наличие центрального банка в качестве кредитора последней инстанции повышает доверие инвесторов. Инвесторы более уверены в том, что правительства будут выполнять свои долговые обязательства, что помогает снизить ставки по государственным займам.

Какую роль играют центральные банки?

Центральные банки выполняют три основные функции:

1. Регулирование рынка

Основная задача центральных банков заключается в управлении экономической деятельностью путем установления процентных ставок, которые иногда называют ключевой процентной ставкой.

Хотя центральные банки напрямую не контролируют рынок иностранной валюты, они могут напрямую влиять на инфляцию и обменные курсы, повышая или снижая основную процентную ставку. Это инструмент, используемый для обновления ликвидности банков, и это основной показатель кредитной стоимости экономики. Когда критическая ставка низка, это говорит о том, что стоимость заимствования низка, что способствует росту.

2. Управление резервами иностранной валюты

Наряду с ключевой процентной ставкой центральные банки также управляют регулированием валютных резервов. Они контролируют и корректируют свои собственные валютные резервы для поддержания силы своей валюты, что часто называют валютной привязкой. Валютные резервы необходимы для экономики, поскольку они обеспечивают наличие достаточного количества иностранной валюты в обращении и адекватный поток инвестиций между странами.

3. Выпуск национальной валюты

Центральный банк также отвечает за печатание валюты и обеспечение достаточного количества наличных денег в экономике.

Какие центральные банки самые важные?

Европейский центральный банк (ЕЦБ), Федеральная резервная система, Банк Англии, Банк Японии, Швейцарский национальный банк и, наконец, Банк Канады являются наиболее известными центральными банками. Из-за веса их страны и валюты в мировой экономике влияние этих центральных банков выходит за пределы их границ.

Участники валютного рынка уделяют пристальное внимание заявлениям и действиям этих центральных банков, поскольку их решения влияют на наиболее торгуемые валютные пары и мировую экономику в целом.

1. Европейский центральный банк (ЕЦБ)

В 1999 году был основан Европейский центральный банк (ЕЦБ). Управляющий совет ЕЦБ — это комитет, который принимает решения по денежно-кредитной политике. В совет входят шесть членов исполнительного совета ЕЦБ, а также губернаторы всех 19центральные банки стран еврозоны.

ЕЦБ, как центральный банк, не любит сюрпризов. Всякий раз, когда он намеревается скорректировать процентные ставки, он обычно предоставляет рынку много уведомлений, предупреждая об ожидаемом движении через заявления для прессы.

Задачей банка является поддержание стабильного уровня цен и устойчивого роста. В отличие от ФРС, ЕЦБ стремится удерживать ежегодный рост потребительских цен на уровне ниже 2%. Поскольку экономика зависит от экспорта, ЕЦБ очень заинтересован в предотвращении чрезмерного укрепления валюты, поскольку это ставит под угрозу его экспортный рынок.

Совет ЕЦБ собирается раз в две недели, хотя политические решения обычно принимаются во время заседаний, включающих пресс-конференцию. Такие встречи проходят 11 раз в год.

2. Федеральная резервная система США (ФРС)

Федеральная резервная система, иногда называемая ФРС, является центральным банком Соединенных Штатов. Скорее всего, это самый мощный центральный банк в мире. Поскольку на доллар США приходится более 90% всех валютных операций по всему миру, влияние ФРС оказывает далеко идущее влияние на стоимость нескольких валют.

ФРС отвечает за обеспечение бесперебойной работы экономики США с учетом интересов общества. Это достигается путем выполнения пяти основных обязанностей, которые поддерживают денежно-кредитную политику, финансовую стабильность, надежность отдельных финансовых учреждений, безопасность платежных и расчетных систем и защиту прав потребителей.

Это достигается путем выполнения пяти основных обязанностей, которые поддерживают денежно-кредитную политику, финансовую стабильность, надежность отдельных финансовых учреждений, безопасность платежных и расчетных систем и защиту прав потребителей.

3. Банк Англии (BOE)

Банк Англии был основан в 1694 году. Он принадлежит правительству Великобритании, но действует независимо от него. Вместе с Казначейством и Управлением финансовых услуг он составляет Банк Англии.

В 1997 году Банк Англии получил полномочия контролировать и управлять денежно-кредитной политикой страны. Комитет Банка Англии по денежно-кредитной политике — это группа, которая принимает решения в области денежно-кредитной политики. Его членами являются губернатор, заместитель губернатора, главный экономист и четыре внешних члена. Комитет собирается восемь раз в год для обсуждения и принятия решений по денежно-кредитной политике.

4. Банк Японии

Здание Банка Японии, также известное как «Управление валютного контроля», расположено в Токио. Он был основан как государственный банк в 1882 году. Сегодня это независимое учреждение, не принадлежащее правительству, но по-прежнему подотчетное правительству Японии.

Он был основан как государственный банк в 1882 году. Сегодня это независимое учреждение, не принадлежащее правительству, но по-прежнему подотчетное правительству Японии.

Банк Японии отвечает за поддержание здоровой финансовой системы, стабилизацию цен и экономической активности, а также проведение денежных операций. Он делает это путем выполнения следующих обязанностей:

Банк Японии придерживается политики прозрачности и стремится быть максимально открытым и прозрачным. Он не возражает против объяснения своих действий общественности; он публикует свои решения в протоколах своих заседаний и на своем веб-сайте. Это резко контрастирует с ее европейскими коллегами, которые часто проводят политику, не публикуя никакой информации.

5. Швейцарский национальный банк (SNB)

Швейцарский национальный банк является центральным банком Швейцарии. Помимо проведения денежно-кредитной политики, в задачи банка также входит выпуск банкнот и монет в швейцарских франках и предоставление банковских услуг коммерческим банкам и правительству Швейцарии.

SNB был первоначально создан в 19 веке для защиты золотых запасов страны. Швейцария имеет одну из самых сильных валют в мире, что защищает ее граждан от волатильности обменного курса.

6. Банк Канады

Банк Канады является центральным банком Канады. Его управляющий совет отвечает за проведение денежно-кредитной политики, надзор и регулирование финансовых учреждений для обеспечения стабильности финансовой системы и безопасности платежной системы, а также за повышение эффективности финансовых рынков.

Уникальность Банка Канады заключается в том, что он проводит денежно-кредитную политику в контексте системы таргетирования инфляции. Он принимает свои решения на основе двух ключевых переменных: операционного целевого показателя, индекса потребительских цен, и политического целевого показателя, ставки овернайт.

Решения по процентной ставке принимаются восемь раз в год. Банк Канады предоставляет рынку большой объем информации как о принятом решении, так и о его обосновании.

6. Резервный банк Новой Зеландии (RBNZ)

Резервный банк Новой Зеландии (RBNZ) является центральным банком Новой Зеландии. Он был создан в 1934 году для защиты стоимости денег страны и является учреждением, полностью принадлежащим правительству Новой Зеландии.

RBNZ осуществляет надзор и регулирование банков Новой Зеландии, проводит денежно-кредитную политику и выпускает валюту Новой Зеландии.

Как центральные банки влияют на курсы валют?

Одной из важнейших функций центральных банков является обеспечение максимально возможной стабильности национальной валюты. Для центральных банков нет ничего необычного в интервенциях на рынке обмена иностранной валюты.

Ключевые процентные ставки центральных банков оказывают прямое влияние на курсы валют. Центральные банки используют следующие стратегии влияния на курсы валют:

1. Повышение или снижение ключевой процентной ставки

Когда центральный банк повышает процентные ставки, это указывает на низкий спрос на деньги и соответствующую девальвацию национальной валюты. валюта. Инвесторы ищут более высокую процентную ставку, что стимулирует рост спроса на валюту.

валюта. Инвесторы ищут более высокую процентную ставку, что стимулирует рост спроса на валюту.

Когда центральный банк снижает процентные ставки, это указывает на высокий спрос на деньги и соответствующее укрепление национальной валюты. Инвесторы уклоняются от низкой процентной ставки, тем самым снижая спрос на валюту.

2. Покупка и продажа иностранной валюты

Центральные банки осуществляют рыночное вмешательство, покупая и продавая на валютном рынке. Когда центральный банк покупает иностранную валюту, он увеличивает спрос на нее, тем самым укрепляя валюту. Когда центральный банк продает валюту, он снижает спрос на нее, тем самым ослабляя валюту.

3. Привязка валюты

Привязка валюты — это стратегия, с помощью которой центральный банк поддерживает обменный курс между двумя или более валютами в узком диапазоне. Центральный банк Китая является одним из наиболее известных практиков этой стратегии.

Комитет денежно-кредитной политики Китая (орган денежно-кредитной политики Китая) использовал эту стратегию для борьбы с укреплением китайского юаня, которое могло быть вызвано притоком иностранного капитала. С тех пор, как это началось в начале 2000-х годов, эта привязка валюты управлялась за счет небольшого повышения курса юаня и предотвращения его дальнейшего повышения.

С тех пор, как это началось в начале 2000-х годов, эта привязка валюты управлялась за счет небольшого повышения курса юаня и предотвращения его дальнейшего повышения.

Каковы риски валютных интервенций

Центральный банк считается участником рынка, даже если он является государственным учреждением. Каждый раз, когда центральный банк вмешивается в рынок, это рискованное предприятие. Для этого есть несколько причин:

1. Разворот потоков капитала

Валюта, которую покупает центральный банк, может изменить курс, что приведет к девальвации. Если центральный банк конвертирует деньги, которые он заработал в иностранной валюте, в свою местную валюту, это вызовет девальвацию его собственной валюты.

2. Спекулятивные атаки

Центральный банк может стать объектом спекулятивных атак, если его действия рассматриваются как несправедливые или недостаточно нейтральные. Например, если считается, что центральный банк вмешивается, чтобы помочь определенному экономическому сегменту, инвесторы могут сбросить валюту этой страны.

3. Утрата независимости

Независимость центрального банка рассматривается как одна из его важнейших характеристик. Если действия центрального банка воспринимаются как ненадлежащее влияние политических соображений, существует реальная возможность утраты доверия.

4. Накопление

Одним из рисков, связанных с покупкой центральным банком слишком большого количества иностранной валюты, является накопление его собственной национальной валюты. В этом случае будет слишком большой спрос на деньги, и центральному банку придется продавать свою национальную валюту.

5. Контроль за движением капитала

Во многих странах существует контроль за движением капитала, препятствующий покупке определенных валют. Если бы центральный банк купил слишком много этих валют, он бы нарушил этот контроль.

Заключение

Центральные банки являются самыми могущественными финансовыми учреждениями в мире, поскольку они владеют силой создания денег. Они также считаются наиболее влиятельными, поскольку они могут напрямую влиять на валюту страны в большей степени, чем любое другое финансовое учреждение.

Они также считаются наиболее влиятельными, поскольку они могут напрямую влиять на валюту страны в большей степени, чем любое другое финансовое учреждение.

В любой стране потенциально может быть центральный банк, но только в развитых странах есть центральный банк, независимый от государственного контроля. Чтобы считаться центральным банком, учреждение должно иметь полную власть над денежной массой страны и быть свободным от влияния правительства.

Центральные банки несут ответственность за реализацию денежно-кредитной политики страны. Это включает в себя надзор за отдельными банками и определение процентных ставок. Их денежно-кредитная политика реализуется посредством операций на открытом рынке, когда центральный банк покупает или продает ценные бумаги, чтобы влиять на процентную ставку.

Bound — специализированная фирма по валютному хеджированию, которая предлагает валютную защиту для предприятий.

Мы помогаем компаниям, которые рискуют потерять деньги из-за изменения обменного курса, защитить себя от этих потерь.

Используя услуги, которые предоставляет Bound, британские компании любого размера могут вести бизнес в иностранной валюте с полной уверенностью в том, какой обменный курс они получат. Подпишитесь на нашу рассылку или посмотрите демонстрацию нашего продукта уже сегодня!

Доллар и ставка по федеральным фондам