Откажется ли бизнес от доллара и евро и чем обернется смягчение денежно-кредитной политики

Прогноз по золотовалютным резервам Беларуси на 2023 год снижен до 6 млрд долларов. При этом планируется увеличение финансирования экономики на 17-21%. Ставка рефинансирования должна составить 10-11% годовых при инфляции 7-8%. Такие цифры утверждены основными направлениями денежно-кредитной политики (ОНДКП) на 2023 год. Но достижимы ли эти показатели и не возникнет ли дисбалансов?

Почему допускается снижение резервов?

Источник — https://ru.freepik.com/

В соответствии с ОНДКП на текущий год, объем золото-валютных резервов (ЗВР) страны на 1 января 2023 года должен составить не менее 7 млрд долларов. По состоянию на 1 ноября 2022 года они были на уровне 7,589 млрд долларов. На конец 2023 года резервы должны быть не менее 6 млрд долларов. Почему лимит снижен?

— Если посмотреть на проект бюджета на 2023 год, то там внешний госдолг Беларуси снижается. Есть сложности с привлечением внешних ресурсов: невозможно размещение еврооблигаций, привлечение кредитов в долларах или евро от международных финансовых институтов. Возможны заимствования в российских рублях, но они не включаются в состав ЗВР, — говорит Анастасия Лузгина, экономист проекта BEROC. — То, что правительство намерено продолжать выплачивать госдолг в белорусских рублях (де-факто не выплачивать в евро и долларах), означает ухудшение репутации Беларуси как заемщика. Однако это позволяет замедлить снижение ЗВР. Считается, что для безопасного функционирования экономики резервы должны быть не меньше трехмесячного объема импорта. Сейчас этот показатель ниже. С учетом того, что на следующий год прогнозируется рост экспорта и импорта на 5%, то возможное снижение ЗВР еще больше повысит риски.

Есть сложности с привлечением внешних ресурсов: невозможно размещение еврооблигаций, привлечение кредитов в долларах или евро от международных финансовых институтов. Возможны заимствования в российских рублях, но они не включаются в состав ЗВР, — говорит Анастасия Лузгина, экономист проекта BEROC. — То, что правительство намерено продолжать выплачивать госдолг в белорусских рублях (де-факто не выплачивать в евро и долларах), означает ухудшение репутации Беларуси как заемщика. Однако это позволяет замедлить снижение ЗВР. Считается, что для безопасного функционирования экономики резервы должны быть не меньше трехмесячного объема импорта. Сейчас этот показатель ниже. С учетом того, что на следующий год прогнозируется рост экспорта и импорта на 5%, то возможное снижение ЗВР еще больше повысит риски.

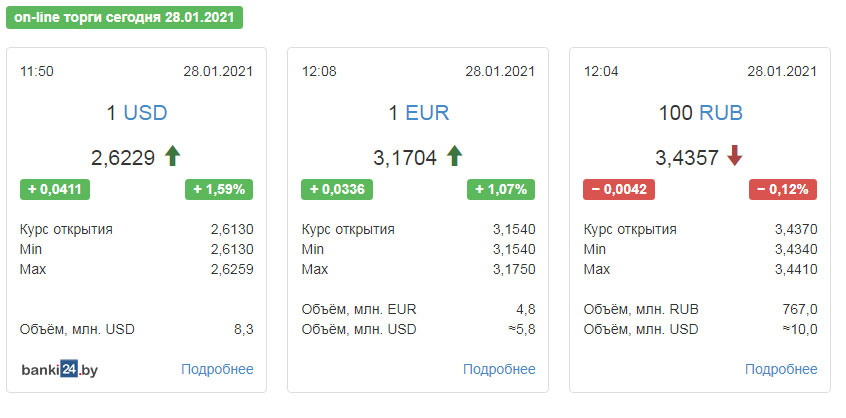

Согласно ОНДКП, проведение курсовой политики по-прежнему будет осуществляться в режиме плавающего курса. При этом, как говорится в документе, допускается проведение валютных интервенций для сглаживания резких колебаний курса белорусского рубля, а также в целях пополнения ЗВР. Делать прогноз, какими будут курсы валют в следующем году, сейчас бессмысленно. Но от чего в большей степени будет зависеть динамика курса белорусского рубля?

Делать прогноз, какими будут курсы валют в следующем году, сейчас бессмысленно. Но от чего в большей степени будет зависеть динамика курса белорусского рубля?

— В этом году курс белорусского рубля к доллару и евро укрепился. Это происходило во многом из-за превышения темпов сокращения импорта над экспортом, что в итоге вылилось в положительное торговое сальдо, которое снизило спрос на валюту на рынке, — перечисляет Анастасия Лузгина. — Плюс ко всему влияет и динамика курса российского рубля. Сейчас белорусская экономика все больше ориентируется на российский рынок. Поэтому при формировании курса белорусского рубля много будет зависеть от того, как чувствует себя экономика России, российский рубль. Если российский рубль начнет ослабевать к доллару, то по такой траектории пойдет и белорусский рубль.

Беларусь откажется от доллара и евро?

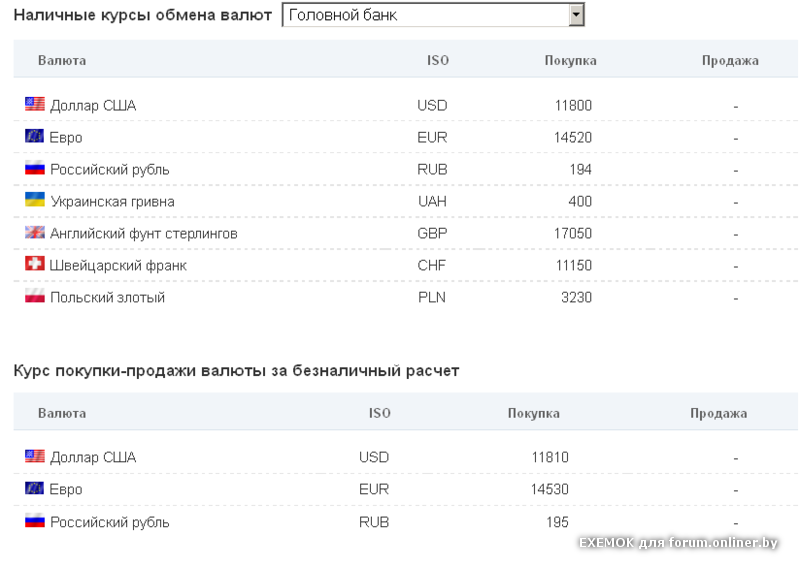

Бизнесу советуют при заключении внешнеторговых контрактов максимально отказываться от платежей в «токсичных» валютах (доллар и евро), чтобы операции шли быстрее в условиях санкций. Если бизнес откажется от доллара и евро, то может тогда эти две валюты выйдут из корзины валют Нацбанка?

Если бизнес откажется от доллара и евро, то может тогда эти две валюты выйдут из корзины валют Нацбанка?

— Думаю, что доллар и евро в следующем году еще точно не исчезнут из валютной корзины. Во-первых, сделать это быстро технически непросто. Для начала следует переформатировать банковскую инфраструктуру, то есть ту же систему корреспондентских счетов, передачи сообщений и так далее. При этом надо понимать, что доля российского рубля и китайского юаня в глобальных расчетах невысокая. Я сомневаюсь, что многие торговые партнеры Беларуси откажутся от расчетов в долларах в пользу того же российского рубля, — отметила Лузгина.

При этом она допускает корректировку долей валют, как это произошло в этом году с введением в корзину юаня.

— Очевидно, что у Беларуси растет торговля с Россией и Китаем, увеличиваются расчеты в российских рублях и юанях, — говорит эксперт. — Нет актуальной белорусской статистики по этой теме. Но данные по России, которая пыталась по максимуму уходить от доллара и евро, показывают, что эти валюты никуда не исчезли.

В частности, доля доллара в расчетах по экспорту за январь-сентябрь 2022 года упала с 52% до 34%, а евро с 35% до 19%. Параллельно в этот же период выросли доли расчетов в российском рубле — с 12,3% до 32,4% и юане — с 0,4% до 14%.

Экономику будут разгонять за счет кредитов?

Ставка рефинансирования Нацбанка в ОНДКП на 2023 год в среднем предусмотрена на уровне 10–11% годовых (в настоящее время – 12%). При этом инфляция заложена – 7-8% (сейчас — 15,2%). Денежно-кредитная политика не будет смягчаться?

— Сейчас у нас ставка рефинансирования ниже инфляции. В будущем предполагается, что будет наоборот. То есть ставка будет покрывать инфляционные процессы и будет положительной в реальном выражении. Но на основании этого нельзя сказать, что не будет смягчения денежно-кредитной политики, — отмечает Анастасия Лузгина. — Прирост требований банков к экономике запланирован на уровне 17-21%. Это достаточно активный прирост по сравнению с 7% в этом году. Из прогноза социально-экономического развития следует, что основным драйвером роста экономики видится рост инвестиций в основной капитал. Для этого банки должны располагать необходимыми ресурсами, что может потребовать смягчения денежно-кредитной политики.

Для этого банки должны располагать необходимыми ресурсами, что может потребовать смягчения денежно-кредитной политики.

Экономист также обратила внимание на еще один пункт в ОНДКП. В случае формирования дефицита ликвидности Национальный банк будет оказывать необходимую поддержку банкам, в том числе посредством снижения нормативов обязательных резервов. На этот год декларировался другой подход. Основным механизмом регулирования ликвидности являлись проведение операций на открытом рынке на аукционной основе.

— То есть регулирование ликвидности в 2022 году предполагалось осуществлять рыночным способом. Когда снижаются обязательные резервы – это больше административный ресурс, — поясняет Лузгина. — По этим показателям также видно, что будет происходить смягчение денежно-кредитной политики для стимулирований роста инвестиций. Хотя прогнозируется увеличение средней широкой денежной массы на 12–16%, риски от такой политики все равно остаются.

Как банки будут проводить расчеты в условиях санкций?

В ОНДКП еще говорится, что в 2023 году экономика Беларуси продолжит функционировать в сложных внешнеэкономических условиях. То есть «ожидается сохранение санкционных ограничений, повышенного внешнего инфляционного фона, а также замедление роста мировой экономики». В настоящее время многие белорусские банки оказались затронуты западными санкциями. Клиентам таких банков становится затруднительно осуществлять трансграничные платежи в отношении стран Запада.

То есть «ожидается сохранение санкционных ограничений, повышенного внешнего инфляционного фона, а также замедление роста мировой экономики». В настоящее время многие белорусские банки оказались затронуты западными санкциями. Клиентам таких банков становится затруднительно осуществлять трансграничные платежи в отношении стран Запада.

Ранее санкции вводились только в отношении государственных банков Беларуси и белорусских «дочек» российских банков. Однако недавно правительство Канады решило ввести санкции и в отношении негосударственных банков Беларуси («МТБанк», «Паритетбанк», «Белорусский народный банк», «Альфа-Банк»).

— Тут следует сказать, что у каждого банка своя история. У одних ограничения по работе довольно серьезные (например, отключение от SWIFT), у других все гораздо мягче. Впрочем, банки уже в этом году работали в условиях беспрецедентных западных санкций и никакого коллапса в банковском секторе Беларуси не произошло, — комментирует Анастасия Лузгина. — Можно даже сказать, что банки адаптировались к работе в этих условиях. Они находили пути обхода санкций, была кооперация санкционных и несанкционных банков, переориентировались, где это возможно, на расчеты в российских рублях и других «дружественных» валютах и так далее. С другой стороны, нельзя сказать, что все происходило безболезненно. Не всегда работали карточки, были проблемы с доступом к приложениям и платежным системам. Банки предлагали собственные решения, платформы. Но все это снижало эффективность и приводило к удорожанию услуг или ограничению объемов. Например, некоторые банки не осуществляли для физлиц переводы по SWIFT ниже определенного порога.

Они находили пути обхода санкций, была кооперация санкционных и несанкционных банков, переориентировались, где это возможно, на расчеты в российских рублях и других «дружественных» валютах и так далее. С другой стороны, нельзя сказать, что все происходило безболезненно. Не всегда работали карточки, были проблемы с доступом к приложениям и платежным системам. Банки предлагали собственные решения, платформы. Но все это снижало эффективность и приводило к удорожанию услуг или ограничению объемов. Например, некоторые банки не осуществляли для физлиц переводы по SWIFT ниже определенного порога.

В планах белорусских властей на 2023 год также значится «развитие альтернативных способов платежей и снижение зависимости от систем расчетов с использованием банковских платежных карточек, в том числе международных». Нацбанк предлагает отказаться от услуг международных платежных систем Visa и MasterCard?

— Если МПС сами не уйдут, как это произошло в России, то власти, думаю, сами себе жизнь не будут усложнять.