Содержание

Понимание и избегание динамической конвертации валюты — The Points Guy

Путеводитель

Райан Смит — автор кредитных карт в TPG, и его миссия — посетить все страны мира. Он живет в южной Калифорнии.

13 апреля 2023 г.

•

Чтение: 5 мин.

Этот пост содержит ссылки на продукты одного или нескольких наших рекламодателей. Мы можем получать компенсацию, когда вы переходите по ссылкам на эти продукты. Условия применяются к предложениям, перечисленным на этой странице. Чтобы ознакомиться с нашей Политикой в отношении рекламы, посетите эту страницу.

Вы посещаете другую страну и делаете покупку с помощью кредитной карты. Затем терминал кредитной карты спросит, хотите ли вы заплатить в долларах США или в местной валюте.

Это может показаться удобным способом избежать комиссий за иностранные транзакции, но это не так. Вот почему: предлагаемый здесь обменный курс варьируется от плохого до ужасного, и вы все равно можете заплатить комиссию за иностранную транзакцию (если она есть на вашей кредитной карте), поскольку некоторые эмитенты кредитных карт основывают эти комиссии на том, где происходит транзакция, а не на валюте, которую вы выбрал для вашей сделки.

Этот вариант оплаты в вашей домашней валюте называется динамической конвертацией валюты, и это может привести к большим комиссиям плюс переплате за ваши покупки. Вот как избежать динамической конвертации валюты.

Как работает динамическая конвертация валюты

Динамическая конвертация валюты (DCC) иногда называется «предпочтительной валютой держателя карты» (CPC). Какое бы имя вы ни использовали, идея одна и та же: владельцы карт могут платить в своей домашней или местной валюте при оплате кредитной или дебетовой картой во время посещения другой страны.

Когда вы предъявляете карту для оплаты, платежный терминал может отображать два варианта: цену в местной валюте и другую цену в вашей домашней валюте.

Цена в вашей домашней валюте была автоматически конвертирована благодаря DCC. К сожалению, эти ставки не идеальны. Ценообразование DCC обычно включает в себя сборы и размер прибыли для продавца в связи с предоставлением этой услуги по обмену валюты.

И наоборот, если вы платите в местной валюте, ваш банк конвертирует комиссию по наиболее выгодному для вас курсу конвертации, выставляя счет в вашей национальной валюте — в данном случае в долларах США. Это тот, который вы должны выбрать.

Связанный: Я попался на динамическую конвертацию валюты — история ошибки читателя

MOMO PRODUCTIONS/GETTY IMAGES

Короче говоря, это работает аналогично киоскам обмена валюты. Вы получаете удобство оплаты в своей домашней валюте, а они получают прибыль за счет неидеального обменного курса. Думайте о DCC как о комиссии за обмен.

Поставщики услуг DCC должны уведомлять вас о взимаемых комиссиях и надбавках (например, в этом образце рекомендаций для продавцов). К сожалению, это не всегда так.

DCC работает с платежами по кредитным и дебетовым картам так же, как и со снятием денег в банкомате. В большинстве случаев вы потеряете 3%-5% при конвертации. И, если ваша карта имеет комиссию за иностранную транзакцию или комиссию за иностранный банкомат, вы также потеряете еще 3–5% от этой комиссии.

См. также:

- 9 расчетных счетов, позволяющих избежать комиссий в зарубежных банкоматах

- 10 советов, как сэкономить на снятии наличных в зарубежных банкоматах

- Лучшие кредитные карты без комиссии за иностранные операции

Как избежать динамической конвертации валюты

Избежать DCC достаточно просто: выберите оплату в местной валюте. Хотя это может вызвать у вас опасения, неуверенность в том, сколько вы платите, есть лучшие решения, чем переплачивать за ваши товары во имя удобства.

Когда придет время платить, вы можете использовать приложение для конвертации валюты на своем телефоне, чтобы увидеть стоимость ваших товаров в вашей домашней валюте. Таким образом, вы можете четко понять цену, не принимая DCC.

Другие способы избежать комиссий

Динамическая конвертация валюты — это лишь одна из множества комиссий, с которыми вы можете столкнуться при использовании кредитных карт. Важно избегать как можно большего их количества.

Убедитесь, что вы используете кредитную карту без комиссии за иностранные транзакции, когда путешествуете за пределами США. Вы не хотите платить дополнительные 3% (типичная комиссия) сверх цены за каждую покупку.

Аналогичным образом используйте расчетный счет, на котором не взимается комиссия за снятие денег в иностранном банкомате — или любом другом банкомате, если уж на то пошло.

Наконец, по возвращении домой рассчитайтесь со всем, что вы купили во время поездки. Полная оплата счетов по кредитной карте поможет вам избежать процентов и лучше для вашего кредитного рейтинга. В противном случае все, что вы купили в поездке, станет дороже.

По теме: Почему погашение остатков по кредитным картам важнее, чем когда-либо

Итог

Удобство — это здорово. Во многих аспектах жизни мы готовы доплачивать за это: доставка вашей еды (вместо того, чтобы забрать ее), более быстрая доставка товаров, которые вы заказали в Интернете, и т. д.

д.

Однако переплачивать за товары, потому что вы видите цену в своей национальной валюте, не стоит. Использование приложения, которое покажет вам цену, а затем оплата в местной валюте, может привести к значительной экономии. Не поддавайтесь на динамическую конвертацию валюты, которая представляет собой не что иное, как ненужную плату, замаскированную под «удобство».

Избранное изображение JACOBLUND/GETTY IMAGES

Редакционная оговорка: мнения, выраженные здесь, принадлежат только автору, а не какому-либо банку, эмитенту кредитной карты, авиакомпании или гостиничной сети, и не были проверены, одобрены или иным образом одобрены кем-либо из эти сущности.

Лучшие предложения от наших партнеров

Как мы выбрали эти карты

Наши помешанные на баллах сотрудники ежедневно используют множество кредитных карт. Если кто-то из нашей команды не порекомендовал бы его другу или члену семьи, мы бы не рекомендовали его и на The Points Guy. Наши мнения являются нашими собственными и не проверялись, не утверждались и не подтверждались нашими рекламными партнерами.

Просмотреть все лучшие предложения по картам

TPG избранная карта

Rewards

5X баллов

| 5X | Заработайте 5X Membership Rewards® баллов за рейсы, забронированные непосредственно в авиакомпаниях или через American Express Travel, на сумму до 500 000 долларов США за эти покупки в течение календарного года. |

| 5X | Заработайте в 5 раз больше баллов Membership Rewards® в отелях с предоплатой, забронированных через American Express Travel. |

Вступительное предложение

Заработайте 80 000 баллов

Заработайте 80 000 баллов Membership Rewards® Points после того, как вы потратите 6000 долларов США на покупки по карте в течение первых 6 месяцев членства по карте.

Годовая комиссия

$695

Рекомендуемый кредит

670-850

Отлично/хорошо

Кредитные диапазоны являются разновидностью FICO© Score 8, одного из многих типов кредитных рейтингов, которые кредиторы могут использовать при рассмотрении вашей заявки на кредитную карту .

Почему мы выбрали ее

Иногда стоит вложить большие средства, чтобы воспользоваться преимуществами отличной кредитной карты. Именно так обстоит дело с картой Amex Platinum. В обмен на ежегодную плату вы откроете доступ к программе Amex Membership Rewards, которая позволит вам получить доступ к партнерам по трансферу от авиакомпаний и отелей, а также к новому образу жизни и кредитам на путешествия. Эта карта также невероятно выгодна для покупок в поездках, помогая вам накопить массу баллов Membership Rewards для вашей следующей поездки.

Pros

- Текущее приветственное предложение по этой карте довольно выгодное. TPG оценивает его в 1600 долларов.

- Эта карта предоставляет длинный список преимуществ, включая доступ в гостиные Centurion, бесплатный элитный статус в отелях Hilton и Marriott, не менее 500 долларов США в виде различных годовых кредитов и многое другое. (Для некоторых преимуществ требуется регистрация.)

- Amex Platinum предоставляет доступ к первоклассным услугам консьержа, которые могут помочь вам во всем: от бронирования труднодоступных мест до поиска путеводителей по направлениям, которые помогут вам спланировать свой следующий отпуск.

Минусы

- Высокая годовая плата того стоит, только если вы в полной мере пользуетесь преимуществами карты. Редко путешественники могут не получить достаточную ценность, чтобы оправдать затраты.

- Помимо текущего приветственного бонуса, вы получаете более высокие вознаграждения только за определенные авиабилеты и покупки отелей, поэтому эта карта не подходит для других категорий расходов.

- Воспользоваться годовым кредитом на сборы авиакомпании может быть сложно по сравнению с более широкими кредитами на поездки, предлагаемыми конкурирующими премиальными картами.

- Заработайте 80 000 баллов Membership Rewards®, потратив 6 000 долларов США на покупки по карте в течение первых 6 месяцев членства.

- Зарабатывайте в 5 раз больше баллов Membership Rewards® за рейсы, забронированные непосредственно в авиакомпаниях или через American Express Travel, на сумму до 500 000 долларов США за эти покупки в течение календарного года и зарабатывайте в 5 раз больше баллов Membership Rewards® за предоплаченные отели, забронированные через American Express Travel.

- Кредит на отель в размере 200 долларов США: возвращайте 200 долларов США в виде выписки каждый год за предоплаченные бронирования Fine Hotels + Resorts® или The Hotel Collection с American Express Travel при оплате картой Platinum Card®.

- 240 долларов на счет Digital Entertainment: получайте до 20 долларов в виде кредитных выписок каждый месяц при оплате соответствующих покупок с помощью Platinum Card® по вашему выбору у одного или нескольких из следующих поставщиков: Peacock, Audible, SiriusXM, The New York Times, и другие участвующие поставщики. Требуется регистрация.

- Кредит Walmart+ на сумму 155 долларов США: Покройте стоимость ежемесячного членства в Walmart+ на сумму 12,95 долларов США с помощью кредитной выписки после того, как вы ежемесячно оплачиваете Walmart+ своей картой Platinum. Стоимость включает $12,95 плюс применимый местный налог с продаж.

- Компания American Express расширила сеть Centurion®, включив в нее более 40 лаунж-зон и студий Centurion по всему миру.

Теперь есть еще больше мест, где ваша Platinum Card® может предоставить вам бесплатный вход и эксклюзивные привилегии.

Теперь есть еще больше мест, где ваша Platinum Card® может предоставить вам бесплатный вход и эксклюзивные привилегии. - 200 долл. США на комиссию авиакомпании: выберите одну авиакомпанию, отвечающую требованиям, и получайте до 200 долл. США в качестве кредитной выписки за календарный год, когда авиакомпания списывает с вашей карты непредвиденные сборы.

- Uber Cash 200 долл. США: наслаждайтесь VIP-статусом Uber и экономьте до 200 долл. США на заказах поездок или еды в США ежегодно. Статус Uber Cash и Uber VIP доступен только для владельцев карт Basic Card.

- Кредит Equinox в размере 300 долларов США: возвращайте до 300 долларов США в год за подписку Equinox+ или любое членство в клубе Equinox при оплате картой Platinum. Требуется регистрация. Узнать больше.

- Кредит CLEAR® на сумму 189 долларов США. Пройдите через систему безопасности с CLEAR® Plus в более чем 45 аэропортах по всей стране и получите до 189 долларов США в год за членство (при условии автоматического продления) при использовании вашей карты.

- Годовой взнос 695 долларов.

- Применяются условия.

- См. Тарифы и сборы

Рейтинг редактора TPG

Рейтинг карты основан на мнении редакторов TPG и не зависит от эмитента карты.

Перейти к обзору

Rewards Rate

| 5X | Заработайте в 5 раз больше баллов Membership Rewards® за рейсы, забронированные непосредственно в авиакомпаниях или через American Express Travel, на сумму до 500 000 долларов США за эти покупки в течение календарного года. |

| 5X | Заработайте в 5 раз больше баллов Membership Rewards® в отелях с предоплатой, забронированных через American Express Travel. |

Вступительное предложение

Заработайте 80 000 баллов Membership Rewards® Points после того, как потратите 6000 долларов США на покупки по карте в течение первых 6 месяцев членства по карте.

Заработайте 80 000 баллов

Годовой взнос

$695

Рекомендуемый кредит

Кредитные диапазоны являются разновидностью FICO© Score 8, учитывая, что кредиторы могут использовать вашу кредитную карту при подаче заявки на кредит.

670-850

Отлично/Хорошо

Почему мы выбрали ее

Иногда стоит вложить большие средства, чтобы воспользоваться преимуществами отличной кредитной карты. Именно так обстоит дело с картой Amex Platinum. В обмен на ежегодную плату вы откроете доступ к программе Amex Membership Rewards, которая позволит вам получить доступ к партнерам по трансферу от авиакомпаний и отелей, а также к новому образу жизни и кредитам на путешествия. Эта карта также невероятно выгодна для покупок в поездках, помогая вам накопить массу баллов Membership Rewards для вашей следующей поездки.

Pros

- Текущее приветственное предложение по этой карте довольно выгодное.

TPG оценивает его в 1600 долларов.

TPG оценивает его в 1600 долларов. - Эта карта предоставляет длинный список преимуществ, включая доступ в гостиные Centurion, бесплатный элитный статус в отелях Hilton и Marriott, не менее 500 долларов США в виде различных годовых кредитов и многое другое. (Для некоторых преимуществ требуется регистрация.)

- Amex Platinum предоставляет доступ к первоклассным услугам консьержа, которые могут помочь вам во всем: от бронирования труднодоступных мест до поиска путеводителей по направлениям, которые помогут вам спланировать свой следующий отпуск.

Минусы

- Высокая годовая плата того стоит, только если вы в полной мере пользуетесь преимуществами карты. Редко путешественники могут не получить достаточную ценность, чтобы оправдать затраты.

- Помимо текущего приветственного бонуса, вы получаете более высокие вознаграждения только за определенные авиабилеты и покупки отелей, поэтому эта карта не подходит для других категорий расходов.

- Воспользоваться годовым кредитом на сборы авиакомпании может быть сложно по сравнению с более широкими кредитами на поездки, предлагаемыми конкурирующими премиальными картами.

- Заработайте 80 000 баллов Membership Rewards®, потратив 6 000 долларов США на покупки по карте в течение первых 6 месяцев членства.

- Зарабатывайте в 5 раз больше баллов Membership Rewards® за рейсы, забронированные непосредственно в авиакомпаниях или через American Express Travel, на сумму до 500 000 долларов США за эти покупки в течение календарного года и зарабатывайте в 5 раз больше баллов Membership Rewards® за предоплаченные отели, забронированные через American Express Travel.

- Кредит на отель в размере 200 долларов США: возвращайте 200 долларов США в виде выписки каждый год за предоплаченные бронирования Fine Hotels + Resorts® или The Hotel Collection с American Express Travel при оплате картой Platinum Card®.

- 240 долларов на счет Digital Entertainment: получайте до 20 долларов в виде кредитных выписок каждый месяц при оплате соответствующих покупок с помощью Platinum Card® по вашему выбору у одного или нескольких из следующих поставщиков: Peacock, Audible, SiriusXM, The New York Times, и другие участвующие поставщики.

Требуется регистрация.

Требуется регистрация. - Кредит Walmart+ на сумму 155 долларов США: Покройте стоимость ежемесячного членства в Walmart+ на сумму 12,95 долларов США с помощью кредитной выписки после того, как вы ежемесячно оплачиваете Walmart+ своей картой Platinum. Стоимость включает $12,95 плюс применимый местный налог с продаж.

- Компания American Express расширила сеть Centurion®, включив в нее более 40 лаунж-зон и студий Centurion по всему миру. Теперь есть еще больше мест, где ваша Platinum Card® может предоставить вам бесплатный вход и эксклюзивные привилегии.

- 200 долл. США на комиссию авиакомпании: выберите одну авиакомпанию, отвечающую требованиям, и получайте до 200 долл. США в качестве кредитной выписки за календарный год, когда авиакомпания списывает с вашей карты непредвиденные сборы.

- Uber Cash 200 долл. США: наслаждайтесь VIP-статусом Uber и экономьте до 200 долл. США на заказах поездок или еды в США ежегодно. Статус Uber Cash и Uber VIP доступен только для владельцев карт Basic Card.

- Кредит Equinox в размере 300 долларов США: возвращайте до 300 долларов США в год за подписку Equinox+ или любое членство в клубе Equinox при оплате картой Platinum. Требуется регистрация. Узнать больше.

- Кредит CLEAR® на сумму 189 долларов США. Пройдите через систему безопасности с CLEAR® Plus в более чем 45 аэропортах по всей стране и получите до 189 долларов США в год за членство (при условии автоматического продления) при использовании вашей карты.

- Годовой взнос 695 долларов.

- Применяются условия.

- См. Тарифы и сборы

Корректировки пересчета валюты

РЕЗЮМЕ

Учет рисков пересчета валюты может

быть очень сложным. В этой статье рассматриваются только основы

и предоставляет некоторые инструменты, чтобы помочь читателю понять проблемы

и найти ресурсы.

Глобализация изменила старый учет

правило, согласно которому дебет равен кредиту. Чистая прибыль стала просто

Чистая прибыль стала просто

часть совокупного дохода, а часть собственного капитала

Уравнение бухгалтерского учета стало таким: Собственный капитал = Акции + Прочие комплексные

Доход + нераспределенная прибыль. Прочий совокупный доход включает

статьи, которые не проходят через отчет о прибылях и убытках. Валюта

корректировка пересчета в прочий совокупный доход учитывается

доход, когда происходит распоряжение.

Учетный риск может быть хеджирован. Один

способ, которым компании могут хеджировать свои чистые инвестиции в дочернюю компанию

заключается в том, чтобы взять кредит в иностранной валюте. Некоторый

фирмы испытывают естественное хеджирование из-за распределения

их активы и обязательства, выраженные в иностранной валюте. Это

возможность для материнских компаний хеджировать внутригрупповую задолженность по мере

пока долг соответствует правилам хеджирования. Другие выбирают

заключать такие инструменты, как валютный форвард

контракты, валютные опционные контракты и валютные

свопы. К сожалению, изменения валютных курсов не всегда можно предвидеть.

К сожалению, изменения валютных курсов не всегда можно предвидеть.

и хеджирование сопряжено с рисками и затратами.

Сьюзан М. Соренсен , дипломированный бухгалтер, доктор философии, имеет 30-летний опыт

опыт государственного бухгалтерского учета и является доцентом

бухгалтерского учета и Дональд Л. Кайл , дипломированный бухгалтер, доктор философии, является

профессор бухгалтерского учета в Университете

Хьюстон – Чистое озеро. Их адреса электронной почты: [email protected] и [email protected] соответственно.

Когда в 2006 году рост корпоративных доходов выражался двузначными числами,

благоприятный пересчет иностранной валюты был лишь небольшой частью

история заработка. Но сейчас, в сезон более низких доходов в сочетании с

волатильность обменных курсов валют, прибыль от курсовых разниц

составляют гораздо большую часть от общего числа.

Используя концепцию, что изображение стоит тысячи слов, и

рабочий лист еще больше — в этой статье используются Excel и реальные примеры для

объяснить, почему многонациональные компании все чаще испытывают и

управление тем, что часто называют бухгалтерским риском, вызванным

колебания обменного курса иностранной валюты (FX). Статья

Статья

разработан, чтобы помочь читателю создать рабочий лист, показанный в Приложении 3,

а затем используйте его, чтобы воочию увидеть, как колебания валютных курсов влияют как на

баланс и отчет о прибылях и убытках, а также как пересчет валюты

корректировки (CTA) могут быть хеджированы.

Учет переводческих рисков может быть очень сложным. Эта статья

рассматривает только основы и предоставляет некоторые инструменты, помогающие читателю

понять проблемы и найти дополнительные ресурсы.

ПРОБКА БАЛАНСОВОГО ОТЧЕТА

Сегодня «управление балансом» выходит далеко за рамки наблюдения за

отношение текущих активов к пассивам. Колебания обменного курса могут иметь

существенное влияние на активы, обязательства и собственный капитал за пределами

эффекты, протекающие через отчет о прибылях и убытках. Глобализация

изменено старое правило бухгалтерского учета, согласно которому дебетование равно кредиту (без включения

разрешено). Несколько лет назад чистая прибыль была лишь частью

совокупный доход (CI) и часть собственного капитала бухгалтерского учета.

уравнение стало таким: Собственный капитал = Акции + Прочий совокупный доход +

Нераспределенная прибыль. Прочий совокупный доход (ПСД) содержит статьи

которые не проходят через отчет о прибылях и убытках. Валюта

корректировка пересчета в прочий совокупный доход учитывается

доход, когда происходит распоряжение.

Финансовые отчеты многих компаний теперь содержат этот баланс

листовая заглушка. Как показано в Приложении 1, перевод валюты eBay

корректировки (CTA) составили 34% его совокупного дохода, зарегистрированного

к собственному капиталу за 2006 год. CTA General Electric составила минус 4,3 миллиарда долларов.

в 2005 году и плюс 3,6 миллиарда долларов в 2006 году.

отдельной строкой в разделе «Собственный капитал» бухгалтерского баланса.

в отчете об акционерном капитале или в отчете о

совокупный доход.

Ведение бухгалтерского учета в нескольких валютах сделало его более

трудно понять и интерпретировать финансовую отчетность. Для

Например, увеличение основных средств (основных средств) может

означает, что компания вложила больше средств в основные средства, или это может означать, что

компания имеет зарубежную дочернюю компанию, функциональная валюта которой

укрепился по отношению к валюте отчетности. Это может показаться не

Это может показаться не

значительный вопрос, но деловая репутация, возникшая в результате приобретения

иностранная дочерняя компания может быть многомиллиардным активом, который будет

переведены по курсу на конец периода.

ТРАНЗАКЦИОННЫЙ РИСК ПРОТИВ. РИСК ПЕРЕВОДА

Поскольку условия для этих двух типов риска схожи,

важно понимать разницу и иметь общее представление о

Влияние колебаний валютных курсов на эти риски. В очень упрощенном

В терминах эти риски можно представить следующим образом:

Риск валютных операций . Валютная операция

риск возникает из-за того, что у компании есть операции, выраженные в

иностранной валюте, и эти операции должны быть пересчитаны в доллары США.

долларовых эквивалентов, прежде чем они могут быть зарегистрированы. Прибыли или убытки являются

признается при совершении платежа или в любом промежуточном балансе

дата.

Валютный риск . Валюта

Валюта

риск перевода возникает из-за наличия у компании чистых активов, в том числе

инвестиции в акционерный капитал и обязательства, «номинированные» в иностранной

валюта.

Приложение 2 содержит краткое руководство по транзакции и переводу

эффект прибыли или убытка от укрепления или ослабления доллара США. Дженерал Электрик

объясняет его изменчивый характер корректировок пересчета валюты

в примечании 23 к своей финансовой отчетности за 2006 год, обратившись к соответствующему

сила доллара США по отношению к евро, фунту стерлингов и

японская иена.

Риск перевода часто называют «учетным риском». Этот

риск возникает, потому что каждое «бизнес-подразделение» требуется в соответствии с FASB

Заявление №. 52, Пересчет иностранной валюты , сохранить

учетные записи в своей функциональной валюте, и эта валюта может

отличается от валюты отчетности. Бизнес-единица может быть

дочерняя компания, но определение не требует, чтобы бизнес-единица

быть отдельным юридическим лицом. Определение включает ветви и

Определение включает ветви и

вложения в акционерный капитал.

Функциональная валюта определена в Отчете №. 52 в качестве валюты

основной экономической среды, в которой работает организация,

которая обычно является валютой, в которой организация в основном генерирует

и тратит деньги. Обычно это местная валюта страны в

которой работает иностранное лицо. Однако это может быть дело родителей.

валюте, если зарубежная операция является неотъемлемым компонентом

операции родителя, или это может быть другая валюта.

БАЗОВАЯ КОНСОЛИДАЦИЯ

CPA могут использовать Excel для создания базовой таблицы консолидации

как тот, что в экспонате

3, который демонстрирует источник корректировок пересчета валюты

и эффекты хеджирования (загрузите эти рабочие листы здесь).

По мере создания этого рабочего листа уравнения будут давать суммы

показано на выставке

4. Рабочий лист включает строки, используемые позже, как показано на рис.

5, чтобы продемонстрировать, как материнская компания может хеджировать переводческий риск.

путем получения кредита, деноминированного в функциональной валюте

дочернее предприятие. Ячейки имеют цветовую кодировку. Заголовки и общая информация

находятся в желтом цвете. Гипотетические суммы для двух пробных балансов и

курсы обмена валют показаны зеленым цветом. Уравнения показаны на

синий.

Этот лист основан на простой ситуации, когда родитель из США

компания приобрела иностранную дочернюю компанию по балансовой стоимости в начале

года и использовал метод затрат для учета своих инвестиций.

Расширенные и международные учебники по бухгалтерскому учету содержат более подробные

Примеры. Пробный баланс дочерней компании находится слева от материнской

подчеркнуть тот факт, что пробный баланс дочерней компании должен быть

переведены до того, как компании могут быть объединены. Количество

счета были сведены к минимуму. Дополнительные учетные записи могут быть добавлены,

но любое изменение строк или столбцов потребует, чтобы уравнения

быть соответствующим образом изменены. Хотя рабочие листы используют текущую ставку

Хотя рабочие листы используют текущую ставку

метод, они могут быть адаптированы к другому методу перевода.

Есть два шага, чтобы получить пробный баланс иностранной дочерней компании

готов к консолидации.

Шаг 1 . Преобразование бухгалтерских записей из

ОПБУ иностранных государств к ОПБУ США.

Шаг 2 Переведите пробный баланс в США.

долларов.

Конвергенция с МСФО уменьшит потребность в Этапе 1.

рабочие листы предполагают, что шаг 1 уже выполнен. Текущая ставка

метод можно резюмировать следующим образом:

Чистые активы (активы за вычетом обязательств) находятся на бирже

ставки, действующие на отчетную дату.

Статьи отчета о прибылях и убытках указаны по средневзвешенной ставке

в силе в течение года, за исключением существенных пунктов, которые должны быть

переведены на дату сделки.

Акционерные счета ведутся по историческому курсу.

Нераспределенная прибыль и другие статьи капитала находятся на уровне

исторические ставки накапливались с течением времени. Сюда входит оплата

дивиденды.

CTA в OCI — это фигура-вставка, чтобы переводить

дебет равен кредиту.

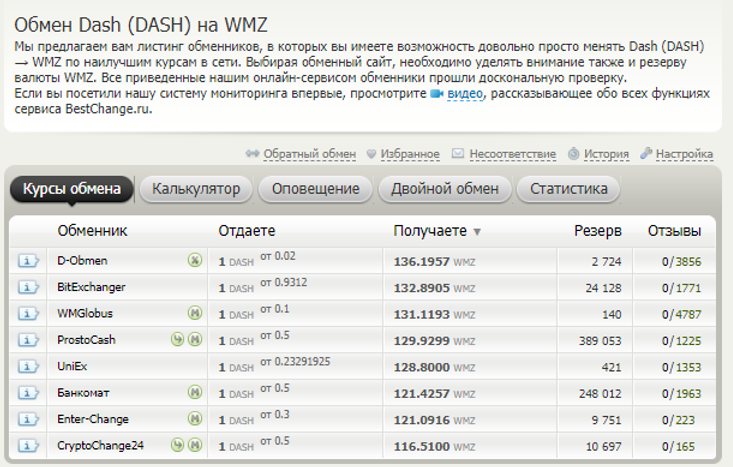

ПОИСК ОБМЕННЫХ КУРСОВ

Этот рабочий лист разработан таким образом, чтобы читатель мог смоделировать, «что

если» сценарии с суммами и курсами FX. Котировки FX доступны как

как прямые, так и косвенные ставки. Прямая ставка — это стоимость в США.

долларов на покупку одной единицы иностранной валюты. Косвенная ставка

количество единиц иностранной валюты, которое можно купить за

один доллар США. Текущая и историческая информация о курсе FX

доступны на таких веб-сайтах, как OANDA по адресу www.oanda.com, Федеральная резервная система по адресу

www.federalreserve.gov/releases/h20/hist

, или Федеральный резервный банк Сент-Луиса на www.stls.frb.org/fred.

В таблицах используются обменные курсы валют, примерно основанные на японской иене и долларах США.

долларовые отношения. Связь между текущим и

исторические обменные курсы в Приложениях 3 и 4 показывают, что курс иены

укрепился по отношению к доллару. Приложение 4 показывает прибыль (кредит)

63 550 долларов США на счете OCICTA, поскольку чистые активы

переводится по курсу выше, чем курс, используемый для общего

акции, начальная нераспределенная прибыль и чистая прибыль от

операции. По статье «чистый доход от операций»

внимание читателя на тот факт, что средневзвешенная ставка не может

использоваться во всех ситуациях.

Если обменные курсы не изменились в течение года, нетто

активы превратились бы всего в 550 000 долларов вместо 618 750 долларов —

увеличение на 68 750 долл. США. Чистая прибыль иностранной дочерней компании

составляли всего 57 200 долларов (6 500 000 * 0,0088). Сообщенная переведенная сеть

доход был на 5200 долларов выше, чем это было бы, если бы валютные курсы

остался на уровне 0,0088 по сравнению со средневзвешенным значением 0,0096. Изменение в

Изменение в

обменные курсы увеличили чистую прибыль дочерней компании на 9%.

CTA в размере 63 550 долларов США в этом упрощенном примере можно разбить

на две части:

Чистые активы на BOY * (валюта на конец года — валюта на BOY) = 56 000 000 FC

* (0,0099 – 0,0088) = 61 600 долл. США

Чистая прибыль * (FX в EOY – FX в w/AVG) = 6 500 000FC

*(0,0099 – 0,0096) = 1 950 долл. США

Конкретные эффекты перевода часто рассматриваются в

раздел «Управление» годового отчета или в примечаниях к

финансовые отчеты.

ПЕРЕВОД ВАЛЮТЫ ХЕДЖИНГ

Учетные риски могут быть хеджированы. Один из способов, которым компании могут хеджировать

их чистые инвестиции в дочернюю компанию заключаются в получении кредита, деноминированного

в иностранной валюте. Если компании решат хеджировать этот тип

риск, изменение стоимости хеджирования сообщается вместе с

СТА в ОКИ. Приложение 5 демонстрирует ситуацию, когда родитель

компания взяла кредит в иностранной валюте на дату

приобретение на сумму, равную его первоначальным инвестициям в

дочернее предприятие. Сумма кредита конвертируется в доллары США на дату

Сумма кредита конвертируется в доллары США на дату

сделки, а затем корректируется в соответствии с Отчетом FASB №.

133, Учет производных инструментов и хеджирования

Виды деятельности , отраженные в бухгалтерских книгах материнской компании на конец баланса

ставка.

Поскольку доллар США укрепился, количество долларов США

сумма, необходимая для погашения долга, уменьшилась на 61 600 долл. США. Это уменьшение

не компенсирует все CTA, так как это влияет на CTA, так как

чистая прибыль пересчитывается по средневзвешенному обменному курсу.

Хеджирование — сложная тема, и есть только один основной способ хеджирования.

продемонстрировал. Некоторые фирмы испытывают естественное хеджирование из-за

распределение своих активов, выраженных в иностранной валюте, и

обязательства. Материнские компании могут хеджировать

внутрифирменная задолженность, если задолженность подпадает под действие хеджирования

правила. Другие предпочитают использовать такие инструменты, как следующие:

Форвардные валютные контракты

Валютные опционные контракты

Валютные свопы

К сожалению, изменения валютных курсов не всегда можно предвидеть и

хеджирование сопряжено с рисками и затратами. Один из рисков может наблюдаться

Один из рисков может наблюдаться

введите 56 000 000 в ячейку кредиторской задолженности (h29) в Приложении 4 и

изменив курс обмена валюты на дату кредита (B23) на 0,0088, чтобы он соответствовал

исторический обменный курс на дату кредита. Поскольку доллар США

ослаблен, прибыль компании по CTA в размере 63 550 долларов США уменьшается на 61 600 долларов США, и

компания должна использовать больше долларов США для погашения иностранной валюты

деноминированный кредит. Это можно сравнить с примером из Приложения 5,

где компания выиграла от снижения стоимости в долларах США до

погасить кредит, а также признать хеджирование в составе прочего совокупного дохода, которое помогло

компенсировать потерю CTA.

Соответствующие ОПБУ

Заявление №. 161, Раскрытие информации о производных

Инструменты и деятельность по хеджированию — поправка к FASB

Выписка № 133

Заявление №. 159, Вариант справедливой стоимости для

Финансовые активы и финансовые обязательства, включая

поправка к отчету FASB № 115

Заявление №. 149, Изменение заявления 133 о

149, Изменение заявления 133 о

Производные инструменты и деятельность по хеджированию

Заявление №. 138, Учет некоторых

Производные инструменты и некоторые операции хеджирования —

поправка к отчету FASB № 133

Заявление №. 137, Учет производных

Инструменты и деятельность по хеджированию — отсрочка

Дата отчета FASB № 133 — поправка к отчету FASB

№ 133

Заявление №. 133, Учет производных

Инструменты и деятельность по хеджированию

Заявление №. 130, Отчетность о совокупном доходе

Заявление №. 52, Перевод иностранной валюты

Сравнение с МСФО

Пересчет валюты

корректировки также появляются в финансовых отчетах, подготовленных в соответствии с

МСФО. Процедура пересчета валют аналогична, но не

идентичны между МСФО и ОПБУ США. Информация о презентации

в финансовой отчетности могут быть получены из таких источников, как

Руководство Deloitte IAS Plus по модели финансовой отчетности, подготовленной в соответствии с МСФО, на сайте www.

Теперь есть еще больше мест, где ваша Platinum Card® может предоставить вам бесплатный вход и эксклюзивные привилегии.

Теперь есть еще больше мест, где ваша Platinum Card® может предоставить вам бесплатный вход и эксклюзивные привилегии.

TPG оценивает его в 1600 долларов.

TPG оценивает его в 1600 долларов.

Требуется регистрация.

Требуется регистрация.