Содержание

Определение торговой стратегии и пример

Что такое валютная сделка Carry?

Валютный кэрри-трейд — это стратегия, при которой высокодоходная валюта финансирует торговлю низкодоходной валютой. Трейдер, использующий эту стратегию, пытается уловить разницу между курсами, которая часто может быть существенной, в зависимости от используемого кредитного плеча.

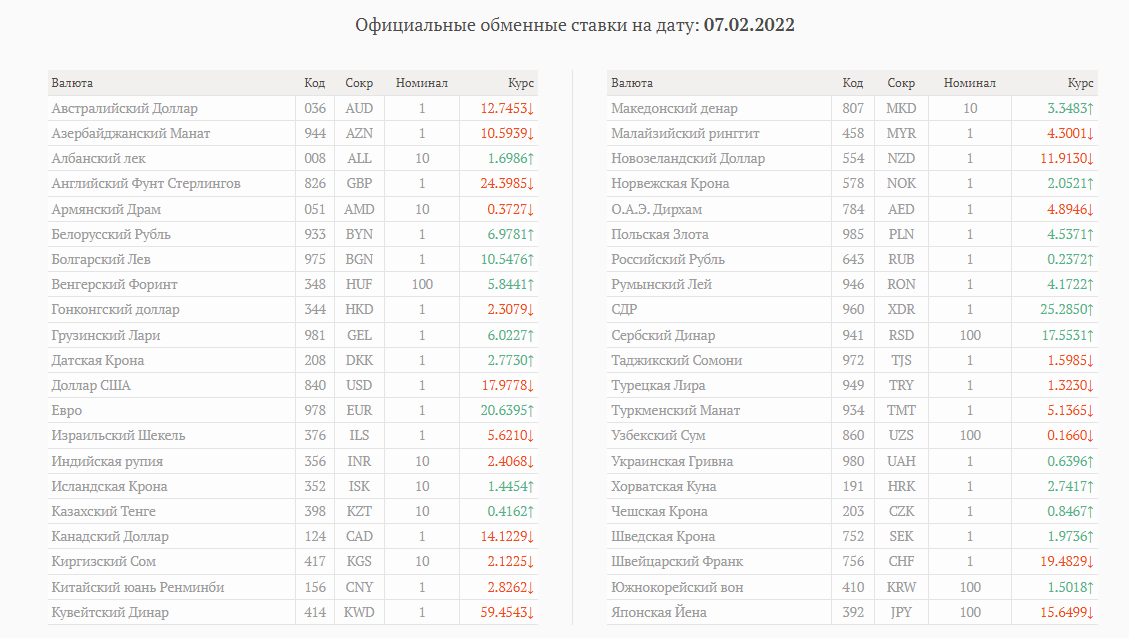

Кэрри трейд — одна из самых популярных торговых стратегий на рынке форекс. Самые популярные сделки кэрри заключались в покупке валютных пар, таких как австралийский доллар/японская иена и новозеландский доллар/японская иена, поскольку спреды процентных ставок по этим валютным парам были довольно высокими. Первый шаг в составлении сделки кэрри — выяснить, какая валюта предлагает высокую доходность, а какая — низкую.

Валютный кэрри-трейд

Основы валютного кэрри-трейда

Валютный кэрри-трейд — одна из самых популярных торговых стратегий на валютном рынке. Считайте, что это сродни девизу «покупай дешево, продавай дорого». Лучший способ сначала реализовать кэрри-трейд — определить, какая валюта предлагает высокую доходность, а какая — более низкую.

Лучший способ сначала реализовать кэрри-трейд — определить, какая валюта предлагает высокую доходность, а какая — более низкую.

Наиболее популярные сделки кэрри включают покупку таких валютных пар, как AUD/JPY и NZD/JPY, так как у них очень высокие спреды процентных ставок.

Механика Carry Trade

Что касается механики, трейдер может получать прибыль от разницы процентных ставок двух стран до тех пор, пока обменный курс между валютами не изменится. Многие профессиональные трейдеры используют эту сделку, потому что прибыль может стать очень большой, если принять во внимание кредитное плечо. Если трейдер в нашем примере использует общий коэффициент кредитного плеча 10:1, он может получить прибыль в 10 раз больше разницы в процентных ставках.

Валюта финансирования — это валюта, которая обменивается в валютной операции кэрри трейд. Валюта финансирования обычно имеет низкую процентную ставку. Инвесторы занимают валюту финансирования и занимают короткие позиции в валюте актива, которая имеет более высокую процентную ставку. Центральные банки стран с валютой финансирования, такие как Банк Японии (BoJ) и Федеральная резервная система США, низкие процентные ставки. Эти банки будут использовать денежно-кредитную политику для снижения процентных ставок, чтобы дать толчок росту во время рецессии. Когда ставки падают, спекулянты занимают деньги и надеются закрыть свои короткие позиции до того, как ставки вырастут.

Центральные банки стран с валютой финансирования, такие как Банк Японии (BoJ) и Федеральная резервная система США, низкие процентные ставки. Эти банки будут использовать денежно-кредитную политику для снижения процентных ставок, чтобы дать толчок росту во время рецессии. Когда ставки падают, спекулянты занимают деньги и надеются закрыть свои короткие позиции до того, как ставки вырастут.

Когда входить в кэрри-трейд, когда выходить

Лучшее время для кэрри-трейда — это когда центральные банки повышают (или думают об этом) процентные ставки. Многие люди запрыгивают на подножку кэрри-трейд и повышают стоимость валютной пары. Точно так же эти сделки хорошо работают в периоды низкой волатильности, поскольку трейдеры готовы брать на себя больший риск. Пока стоимость валюты не упадет — даже если она не сильно изменится или вообще не изменится — трейдеры все равно смогут получать деньги.

Но период снижения процентной ставки не принесет трейдерам большой прибыли в кэрри-трейд. Этот сдвиг в денежно-кредитной политике также означает сдвиг в стоимости валюты. Когда ставки падают, спрос на валюту также имеет тенденцию к сокращению, и продажа валюты становится затруднительной. По сути, для того, чтобы кэрри-трейд приносил прибыль, не должно быть движения или некоторого повышения курса.

Этот сдвиг в денежно-кредитной политике также означает сдвиг в стоимости валюты. Когда ставки падают, спрос на валюту также имеет тенденцию к сокращению, и продажа валюты становится затруднительной. По сути, для того, чтобы кэрри-трейд приносил прибыль, не должно быть движения или некоторого повышения курса.

Ключевые выводы

- Валютный кэрри-трейд — это стратегия, при которой высокодоходная валюта финансирует сделку с низкодоходной валютой.

- Трейдер, использующий эту стратегию, пытается уловить разницу между курсами, которая часто может быть существенной, в зависимости от используемого кредитного плеча.

- Кэрри-трейд — одна из самых популярных торговых стратегий на рынке форекс.

Пример валютной торговли

В качестве примера кэрри-трейда валюты предположим, что трейдер заметил, что ставки в Японии составляют 0,5 %, а в США – 4 %. Это означает, что трейдер ожидает получить прибыль в размере 3,5 процента, что является разницей между двумя ставками. Первый шаг — взять кредит в иенах и конвертировать их в доллары. Второй шаг — инвестировать эти доллары в ценную бумагу, выплачивающую ставку в США. Предположим, что текущий обменный курс составляет 115 иен за доллар, а трейдер занимает 50 миллионов иен. После конвертации сумма, которая у него будет:

Первый шаг — взять кредит в иенах и конвертировать их в доллары. Второй шаг — инвестировать эти доллары в ценную бумагу, выплачивающую ставку в США. Предположим, что текущий обменный курс составляет 115 иен за доллар, а трейдер занимает 50 миллионов иен. После конвертации сумма, которая у него будет:

Доллары США = 50 миллионов иен ÷ 115 = 434 782,61 доллара США.

После года инвестирования по ставке 4% в США трейдер имеет:

Конечный баланс = 434 782,61 долл. США x 1,04 = 452 173,91 долл. США.

Теперь трейдер должен основную сумму в размере 50 миллионов иен плюс 0,5 процента на общую сумму:

Сумма задолженности = 50 миллионов иен x 1,005 = 50,25 миллиона иен.

Если обменный курс остается неизменным в течение года и заканчивается на уровне 115, сумма задолженности в долларах США составляет:

Сумма задолженности = 50,25 млн иен ÷ 115 = 436 956,52 долларов США.

Трейдер получает прибыль от разницы между конечным балансом в долларах США и суммой долга, которая составляет:

Прибыль = 452 173,91 доллара – 436 956,52 доллара США = 15 217,39 доллара США.

Обратите внимание, что эта прибыль в точности соответствует ожидаемой сумме: 15 217,39 долл. США ÷ 434 782,62 долл. США = 3,5 %.

Если обменный курс движется против иены, трейдер получит больше прибыли. Если иена укрепится, трейдер заработает менее 3,5% или даже понесет убытки.

Риски и ограничения Carry Trades

Большой риск в кэрри трейд — неопределенность обменных курсов. Используя приведенный выше пример, если доллар США упадет в цене по отношению к японской иене, трейдер рискует потерять деньги. Кроме того, эти транзакции, как правило, выполняются с большим кредитным плечом, поэтому небольшое изменение обменного курса может привести к огромным убыткам, если позиция не хеджируется надлежащим образом.

Эффективная стратегия кэрри-трейд не просто включает в себя открытие длинной позиции по валюте с самой высокой доходностью и продажу по валюте с самой низкой доходностью. Хотя текущий уровень процентной ставки важен, еще важнее будущее направление процентных ставок. Например, доллар США может укрепиться по отношению к австралийскому доллару, если центральный банк США повысит процентные ставки в то время, когда австралийский центральный банк ужесточит политику. Кроме того, кэрри-трейд работает только тогда, когда рынки благодушны или оптимистичны. Неуверенность, беспокойство и страх могут заставить инвесторов сворачивать свои сделки кэрри. 45-процентная распродажа валютных пар, таких как AUD/JPY и NZD/JPY, в 2008 году была вызвана глобальным финансовым кризисом. Поскольку кэрри-трейды часто представляют собой инвестиции с использованием заемных средств, фактические потери, вероятно, были намного больше.

Например, доллар США может укрепиться по отношению к австралийскому доллару, если центральный банк США повысит процентные ставки в то время, когда австралийский центральный банк ужесточит политику. Кроме того, кэрри-трейд работает только тогда, когда рынки благодушны или оптимистичны. Неуверенность, беспокойство и страх могут заставить инвесторов сворачивать свои сделки кэрри. 45-процентная распродажа валютных пар, таких как AUD/JPY и NZD/JPY, в 2008 году была вызвана глобальным финансовым кризисом. Поскольку кэрри-трейды часто представляют собой инвестиции с использованием заемных средств, фактические потери, вероятно, были намного больше.

Евро стоит меньше доллара впервые за 20 лет

Евро упал ниже паритета с долларом, опустившись до самого низкого уровня за 20 лет и прекратив обменный курс один к одному с валютой США.

Это психологический барьер на рынках, и падение стоимости подчеркивает чувство предчувствия в 19 европейских странах, которые используют евро, борясь с энергетическим кризисом, вызванным войной России в Украине.

Вот почему происходит падение евро и какое влияние это может иметь:

Что означает паритет евро и доллара?

Это означает, что европейская и американская валюты стоят одинаково. Несмотря на постоянные изменения, на этой неделе евро упал чуть ниже 1 доллара.

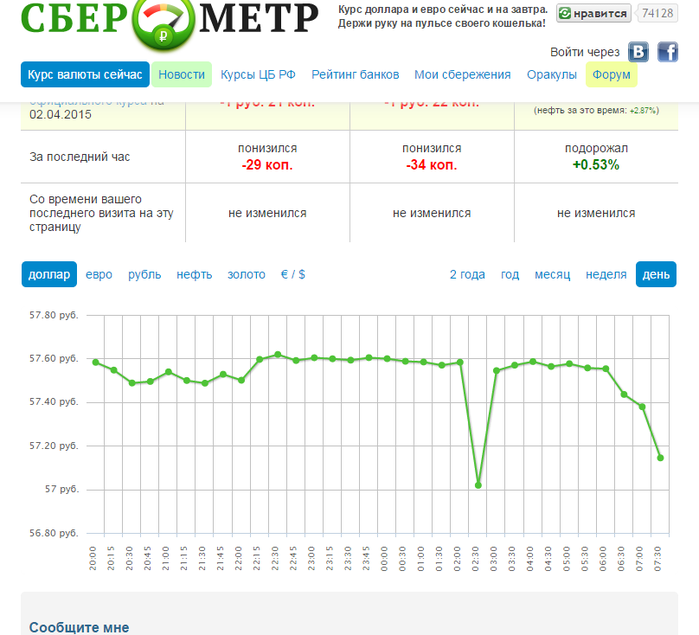

Обменный курс валюты можно рассматривать как суждение об экономических перспективах, а в Европе угасают. Ожидания восстановления экономики после выхода из пандемии COVID-19 сменились прогнозами рецессии.

Больше всего в этом виноваты высокие цены на энергоносители и рекордная инфляция. Европа гораздо больше зависит от российской нефти и природного газа, чем Соединенные Штаты, чтобы производить электроэнергию и поддерживать работу промышленности. Опасения, что война на Украине приведет к потере российской нефти на мировых рынках, подтолкнули цены на нефть вверх. А Россия сокращает поставки природного газа в Европейский союз, что лидеры ЕС называют ответом на санкции против России и поставки оружия в Украину.

Цены на энергоносители привели к росту инфляции в еврозоне до рекордных 8,9% в июле, в результате чего подорожало все, от продуктов до счетов за коммунальные услуги. Они также выразили опасения по поводу того, что правительствам придется нормировать природный газ для таких отраслей, как сталелитейная, стекольная и сельскохозяйственная, если Россия и дальше сократит или полностью перекроет газовые краны.

Ощущение обреченности усилилось, когда Россия сократила потоки через трубопровод «Северный поток-1» в Германию до 20% от пропускной способности и заявила, что закроет его на три дня на следующей неделе для «планового технического обслуживания» на компрессорной станции.

Цены на природный газ на европейском эталоне TTF подскочили до рекордно высокого уровня на фоне сокращения запасов, опасений дальнейших отключений и высокого спроса.

«Если вы думаете, что евро по паритету — это дешево, подумайте еще раз», — написал в понедельник в Твиттере главный экономист банковской торговой группы Института международных финансов Робин Брукс. «Немецкое производство потеряло доступ к дешевой российской энергии и, следовательно, свое конкурентное преимущество».

«Немецкое производство потеряло доступ к дешевой российской энергии и, следовательно, свое конкурентное преимущество».

«Грядет глобальная рецессия», — сказал он во втором твите.

Когда в последний раз евро стоил меньше доллара?

В последний раз евро стоил ниже 1 доллара 15 июля 2002 года.

Европейская валюта достигла своего исторического максимума в 1,18 доллара вскоре после своего запуска 1 января 1999 года, но затем началось долгое падение, пробив отметку в 1 доллар. отметку в феврале 2000 г. и достиг рекордно низкого уровня в 82,3 цента в октябре 2000 г. В 2002 г. он превысил паритет, поскольку крупный торговый дефицит и бухгалтерские скандалы на Уолл-стрит оказали давление на доллар.

Тогда, как и сейчас, то, что кажется историей евро, во многом является историей доллара. Это связано с тем, что доллар США по-прежнему является доминирующей мировой валютой для торговли и резервов центрального банка. И доллар достиг 20-летнего максимума по отношению к валютам своих основных торговых партнеров, а не только к евро.

Доллар также выигрывает от своего статуса убежища для инвесторов во времена неопределенности.

Почему евро падает?

Многие аналитики связывают падение евро с ожиданиями быстрого повышения процентных ставок Федеральной резервной системой США для борьбы с инфляцией, достигшей почти 40-летнего максимума.

Поскольку ФРС повышает процентные ставки, ставки по процентным инвестициям также имеют тенденцию к росту. Если ФРС повысит ставки больше, чем Европейский центральный банк, более высокая процентная доходность привлечет деньги инвесторов из евро в инвестиции, номинированные в долларах. Этим инвесторам придется продавать евро и покупать доллары, чтобы купить эти активы. Это заставляет евро падать, а доллар расти.

В прошлом месяце Европейский центральный банк впервые за 11 лет повысил процентные ставки на полпроцента больше, чем ожидалось. В сентябре ожидается еще одно увеличение. Но если экономика погрузится в рецессию, это может остановить серию повышений ставок Европейского центрального банка.

Между тем, экономика США выглядит более здоровой, а это означает, что ФРС может продолжить ужесточение — и увеличить разрыв в ставках.

Кто победит?

Американские туристы в Европе найдут более дешевые счета в гостиницах и ресторанах и входные билеты. Более слабый евро может сделать европейские экспортные товары более конкурентоспособными по цене в США. США и ЕС являются основными торговыми партнерами, поэтому изменение обменного курса будет замечено.

В США более сильный доллар означает более низкие цены на импортные товары — от автомобилей и компьютеров до игрушек и медицинского оборудования — что может помочь снизить инфляцию.

Кто проиграет?

Американские компании, которые ведут большой бизнес в Европе, увидят, что доходы от этих предприятий сократятся, когда и если они вернут эти доходы в Соединенные Штаты. Если доходы в евро останутся в Европе, чтобы покрыть расходы там, обменный курс перестанет быть проблемой.

Основным поводом для беспокойства Соединенных Штатов является то, что более сильный доллар делает товары, произведенные в США, более дорогими на зарубежных рынках, увеличивая торговый дефицит и снижая объем производства, в то же время давая иностранным товарам ценовое преимущество в Соединенных Штатах.