Содержание

Что такое цифровая валюта центрального банка (CBDC)?

Что такое цифровая валюта центрального банка (CBDC)?

Цифровые валюты центрального банка — это цифровые токены, аналогичные криптовалюте, выпущенные центральным банком. Они привязаны к стоимости фиатной валюты этой страны.

Многие страны разрабатывают CBDC, а некоторые даже внедрили их. Поскольку многие страны изучают способы перехода на цифровые валюты, важно понимать, что они из себя представляют и что значат для общества.

Ключевые выводы

- Цифровая валюта центрального банка — это цифровая форма фиатной валюты страны.

- CBDC выпускается и регулируется национальным органом денежно-кредитного регулирования или центральным банком.

- CBDC способствуют расширению доступа к финансовым услугам и упрощают реализацию денежно-кредитной и фискальной политики.

- Будучи централизованной формой валюты, они не могут анонимизировать транзакции, как это делают некоторые криптовалюты.

- Многие страны изучают, как CBDC повлияют на их экономику, существующие финансовые сети и стабильность.

Понимание цифровых валют центрального банка (CBDC)

Фиатные деньги — это выпущенная государством валюта, которая не обеспечена физическим товаром, таким как золото или серебро. Он считается формой законного платежного средства, которое можно использовать для обмена товарами и услугами. Традиционно фиатные деньги выпускались в виде банкнот и монет, но технологии позволили правительствам и финансовым учреждениям дополнить физические фиатные деньги кредитной моделью, в которой балансы и транзакции записываются в цифровом виде.

Физическая валюта по-прежнему широко обменивается и принимается; однако в некоторых развитых странах его использование значительно сократилось, и эта тенденция ускорилась во время пандемии COVID-19.

Внедрение и развитие технологии криптовалюты и блокчейна вызвало дальнейший интерес к безналичным обществам и цифровым валютам. Таким образом, правительства и центральные банки по всему миру изучают возможность использования поддерживаемых государством цифровых валют. Когда и если они будут реализованы, эти валюты будут пользоваться полным доверием и поддержкой правительства, которое их выпустило, точно так же, как бумажные деньги.

Таким образом, правительства и центральные банки по всему миру изучают возможность использования поддерживаемых государством цифровых валют. Когда и если они будут реализованы, эти валюты будут пользоваться полным доверием и поддержкой правительства, которое их выпустило, точно так же, как бумажные деньги.

Цели цифровых валют центрального банка

В США и многих других странах многие люди не имеют доступа к финансовым услугам. Только в США 5% взрослых не имеют банковского счета. Еще 13% взрослого населения США имеют банковские счета, но пользуются дорогостоящими альтернативными услугами, такими как денежные переводы, ссуды до зарплаты и услуги по обналичиванию чеков.

Основная цель CBDC — предоставить предприятиям и потребителям конфиденциальность, возможность передачи, удобство, доступность и финансовую безопасность. CBDC также могут уменьшить объем обслуживания, который требуется сложной финансовой системе, снизить трансграничные транзакционные издержки и предоставить тем, кто в настоящее время использует альтернативные методы денежных переводов, более дешевые варианты.

CBDC также предоставляет центральному банку страны средства для реализации денежно-кредитной политики для обеспечения стабильности, контроля роста и влияния на инфляцию.

Цифровые валюты центрального банка также снизят риски использования цифровых валют в их нынешней форме. Криптовалюты очень волатильны, их стоимость постоянно колеблется. Эта волатильность может вызвать серьезный финансовый стресс во многих домохозяйствах и повлиять на общую стабильность экономики. CBDC, поддерживаемые правительством и контролируемые центральным банком, предоставят домохозяйствам, потребителям и предприятиям стабильные средства обмена цифровой валюты.

Типы CBDC

Существует два типа CBDC: оптовая и розничная. Оптовые CBDC в основном используются финансовыми учреждениями. Розничные CBDC используются потребителями и предприятиями так же, как физические формы валюты.

Оптовая торговля CBDC

Оптовые CBDC аналогичны хранению резервов в центральном банке. Центральный банк предоставляет учреждению счет для размещения средств или использования для расчетов по межбанковским переводам. Затем центральные банки могут использовать инструменты денежно-кредитной политики, такие как резервные требования или проценты по остаткам резервов, чтобы влиять на кредитование и устанавливать процентные ставки.

Центральный банк предоставляет учреждению счет для размещения средств или использования для расчетов по межбанковским переводам. Затем центральные банки могут использовать инструменты денежно-кредитной политики, такие как резервные требования или проценты по остаткам резервов, чтобы влиять на кредитование и устанавливать процентные ставки.

Розничные CBDC

Розничные CBDC — это поддерживаемые государством цифровые валюты, используемые потребителями и предприятиями. Розничные CBDC устраняют посреднический риск — риск того, что частные эмитенты цифровой валюты могут обанкротиться и потерять активы клиентов.

Существует два типа розничных CBDC. Они различаются тем, как отдельные пользователи получают доступ к своей валюте и используют ее:

- Розничные CBDC на основе токенов доступны с закрытыми/открытыми ключами. Этот метод проверки позволяет пользователям выполнять транзакции анонимно.

- Для розничных CBDC на основе учетной записи требуется цифровая идентификация для доступа к учетной записи.

Два типа CBDC, оптовая и розничная, не исключают друг друга. Можно развивать оба и заставить их функционировать в одной и той же экономике.

Проблемы с CBDC Адресация и создание

Федеральная резервная система опубликовала отчет о том, что, по его мнению, является критическими проблемами, с которыми сталкивается CBDC, и проблемами, которые необходимо решить, прежде чем их можно будет успешно разработать и внедрить.

Проблемы, решаемые CBDC

Без кредитного риска и риска ликвидности

Усовершенствования международных платежей

Поддерживает международную роль доллара

Доступ к финансовым услугам

Расширяет доступ для широкой публики

Проблемы, требующие решения

Изменения в финансовой структуре

Стабильность финансовой системы

Влияние денежно-кредитной политики

Конфиденциальность и защита

Кибербезопасность

Выпускает CBDC Объяснение адресов

- CBDC устраняет риск сторонних событий, таких как банкротство банков или бегство.

Любой остаточный риск, остающийся в системе, возлагается на центральный банк.

Любой остаточный риск, остающийся в системе, возлагается на центральный банк. - Высокие трансграничные транзакционные издержки могут быть снижены за счет сокращения сложных систем распределения и расширения юрисдикционного сотрудничества между правительствами.

- Доллар по-прежнему остается самой используемой валютой в мире. CBDC США может поддержать и сохранить свое доминирующее положение.

- Устраняет затраты на внедрение финансовой структуры в стране, чтобы предоставить доступ к финансам населению, не имеющему доступа к банковским услугам.

- могут установить прямую связь между потребителями и центральными банками, что устраняет необходимость в дорогостоящей инфраструктуре.

CBDC

Проблемы, которые создает CBDC Объяснение

- Финансовая структура США может кардинально измениться. Как изменение повлияет на расходы домохозяйств, инвестиции, банковские резервы, процентные ставки, сектор финансовых услуг или экономику, неизвестно.

- Влияние перехода на CBDC на стабильность финансовой системы неизвестно. Например, может не хватить ликвидности центрального банка для снятия средств во время финансового кризиса.

- Центральные банки проводят денежно-кредитную политику, чтобы влиять на инфляцию, процентные ставки, кредитование и расходы, что, в свою очередь, влияет на уровень занятости. Центральным банкам необходимо будет убедиться, что у них есть инструменты, необходимые для положительного влияния на экономику.

- Конфиденциальность — один из самых важных факторов, стоящих за криптовалютой. CBDC потребует соответствующего вмешательства со стороны властей для отслеживания финансовых преступлений; мониторинг важен еще и потому, что он поддерживает усилия по борьбе с отмыванием денег и финансированием терроризма.

- Как уже неоднократно отмечалось, криптовалюты становились целью хакеров и воров. Цифровая валюта, выпущенная центральным банком, скорее всего, привлечет ту же толпу воров, поэтому усилия по предотвращению проникновения в систему и кражи активов и информации должны быть значительными.

CBDC против криптовалют

Криптовалютные экосистемы дают представление об альтернативной валютной системе, в которой обременительные правила не диктуют условия каждой транзакции. Их трудно продублировать или подделать, и они защищены механизмами консенсуса, которые предотвращают подделку. Цифровые валюты центрального банка разработаны так, чтобы быть похожими на криптовалюты, но они могут не требовать технологии блокчейна или механизмов консенсуса.

Кроме того, криптовалюты не регулируются и децентрализованы. Их ценность определяется настроениями инвесторов, использованием и интересом пользователей. Это волатильные активы, более подходящие для спекуляций, что делает их маловероятными кандидатами для использования в финансовой системе, требующей стабильности. CBDC отражают стоимость фиатной валюты и предназначены для обеспечения стабильности и безопасности.

Краткий обзор цифровых валют Центрального банка

У многих центральных банков есть пилотные программы и исследовательские проекты, направленные на определение жизнеспособности и применимости CBDC в их экономике. По состоянию на март 2022 года девять стран и территорий запустили CBDC.

По состоянию на март 2022 года девять стран и территорий запустили CBDC.

- Багамы

- Антигуа и Барбуда

- Сент-Китс и Невис

- Монсеррат

- Доминика

- Сент-Люсия

- Сент-Винсент и Гренадины

- Гренада

- Нигерия

Инициативы и проекты CBDC реализуются еще в 80 странах. Вот некоторые из них:

- В феврале 2022 года центральный банк Индии объявил, что к концу 2023 года он введет цифровую рупию.

- Ямайка выпустила свою первую партию CBDC в августе 2021 года. Ожидается, что Банк Ямайки выпустит свою CBDC в 2022 году.

- Шведский Риксбанк начал разработку электронной версии кроны (называемой e-krona) после того, как в стране произошел спад в использовании наличных денег.

- Соединенные Штаты исследуют CBDC для улучшения внутренней платежной системы, повышения эффективности и снижения затрат. А в марте 2022 года президент Байден поручил федеральным агентствам оценить инфраструктуру, которая потребуется для выпуска CBDC США.

- Банк Англии (BoE) все еще изучает возможность интеграции CBDC в свою финансовую систему.

- Банк Канады (BOC) продолжает исследования по внедрению CDBC.

Является ли CBDC криптовалютой?

Хотя идея цифровых валют центрального банка проистекает из криптовалют и технологии блокчейна, CBDC не являются криптовалютами. CBDC контролируются центральным банком, тогда как криптовалюты почти всегда децентрализованы, а это означает, что они не могут регулироваться одним органом.

Что такое CBDC США?

По состоянию на март 2022 года в США нет CBDC. Но Федеральная резервная система и ее отделения изучают CBDC и способы их внедрения в финансовую систему США, а президент Байден приказал разработать национальную стратегию по цифровым валютам.

Основан ли CBDC на блокчейне?

CBDC могут быть основаны на блокчейне, но это не обязательно. Федеральный резервный банк Бостона и Инициатива цифровой валюты Мичиганского технологического института обнаружили в своем исследовании, что распределенные реестры могут снизить эффективность и масштабируемость CBDC.

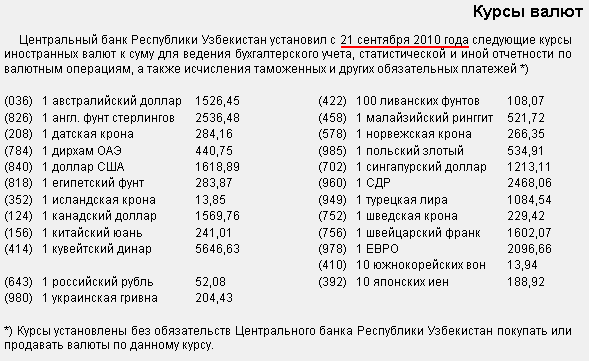

Курсы иранской валюты на 5 ноября

По тренду

Центральный банк Ирана (ЦБИ) объявил официальный курс

иностранной валюты 5 ноября, передает Trend со ссылкой на CBI.

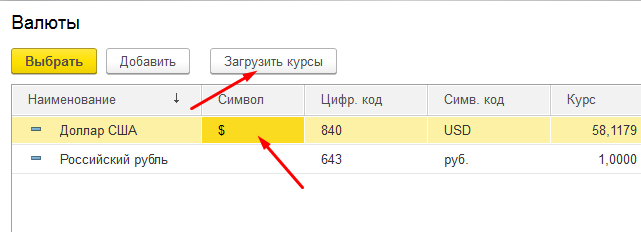

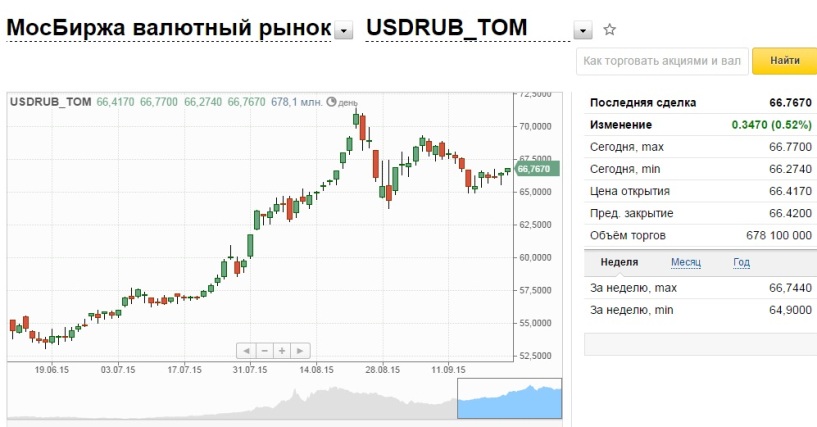

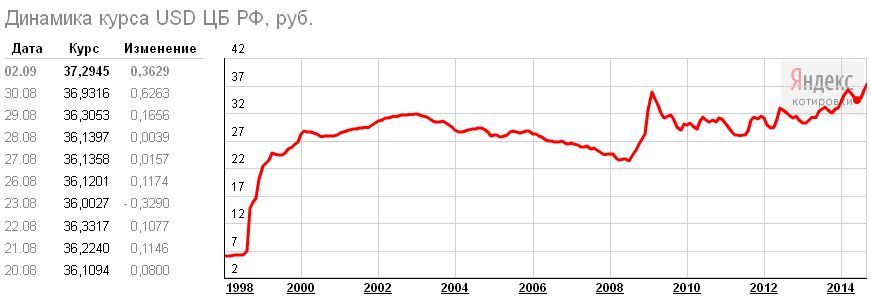

По курсу ЦБ РФ

Иран, 20 валют подорожали и 15 подешевели,

по сравнению с 3 ноября.

По данным CBI, 1 доллар США равен 42 000 иранских риалов и 1 евро.

составляет 41 560 риалов.

Валюта | Иранский риал 5 ноября | Иранский риал 3 ноября | |

1 доллар США | долларов США | 42 000 | 42 000 |

1 британский фунт | фунтов стерлингов | 47 387 | 48 139 |

1 швейцарский франк | швейцарских франков | 42 083 | 42 031 |

1 шведская крона | шведских крон | 3 831 | 3 808 |

1 норвежская крона | норвежских крон | 4 083 | 4 050 |

1 датская крона | датских крон | 5 585 | 5 571 |

1 индийская рупия | индийских рупий | 512 | 508 |

1 дирхам ОАЭ | дирхамов ОАЭ | 11 437 | 11 437 |

1 кувейтский динар | кувейтских динаров | 135 437 | 135 566 |

100 пакистанских рупий | ПКР | 18 958 | 19 002 |

100 японских иен | йен | 28 528 | 28 541 |

1 гонконгский доллар | гонконгских долларов | 5 351 | 5 351 |

1 оманский риал | ОМР | 109 090 | 109 091 |

1 канадский доллар | канадских долларов | 31 043 | 30 817 |

1 новозеландский доллар | новозеландских доллара | 24 730 | 24 616 |

1 южноафриканский ранд | рэндов | 2 335 | 2 308 |

1 турецкая лира | турецких лир | 2 258 | 2 256 |

1 российский рубль | руб. руб. | 677 | 675 |

1 катарский риал | тысяч долларов | 11 539 | 11 539 |

100 иракских динаров | иракских динаров | 2 877 | 2 881 |

1 сирийский фунт | СИП | 17 | 17 |

1 австралийский доллар | австралийских долларов | 27 024 | 26 918 |

1 саудовский риал | риялов | 11 201 | 11 200 |

1 бахрейнский динар | БХД | 111 703 | 111 701 |

1 сингапурский доллар | сингапурских долларов | 29 843 | 29 723 |

100 бангладешских так | БДТ | 41 023 | 41 312 |

10 шри-ланкийских рупий | рупий | 1 152 | 1 145 |

1 Мьянма кьят | ММК | 20 | 21 |

100 непальских рупий | НПР | 31 976 | 31 711 |

1 ливийский динар | ЛИД | 8 364 | 8 401 |

1 китайский юань | китайских юаней | 5 846 | 5 762 |

100 тайских бань | тайских батов | 112 308 | 111 437 |

1 малайзийский ринггит | малайзийских ринггитов | 8 846 | 8 866 |

1000 южнокорейских вон | вон | 29 804 | 29 627 |

1 Иорданский динар | иорданских динаров | 59 239 | 59 239 |

1 евро | евро | 41 560 | 41 460 |

100 казахстанских тенге | тенге | 9 030 | 9 108 |

1 грузинский лари | лари | 15 356 | 15 247 |

1000 индонезийских рупий | индонезийских рупий | 2 685 | 2 686 |

1 Афганский афгани | АФН | 476 | 476 |

1 белорусский рубль | руб. | 16 571 | 16 538 |

1 азербайджанский манат | манат | 24 671 | 24 707 |

100 филиппинских песо | PHP | 71 760 | 71 815 |

1 таджикский сомони | сомони | 4 150 | 4 170 |

1 туркменский манат | ТМТ | 12 009 | 12 023 |

В Иране официальный обменный курс используется для импорта

некоторые продукты первой необходимости.

Система SANA представляет собой систему, введенную Центральным банком Ирана.

в пункты обмена валюты, где цена 1 евро составляет

285 680 риалов, а цена 1 доллара составляет 288 705 риалов.

NIMA – система, предназначенная для продажи определенного процента

иностранной валюты, полученной от экспорта.

Любой остаточный риск, остающийся в системе, возлагается на центральный банк.

Любой остаточный риск, остающийся в системе, возлагается на центральный банк.