Достанется всем! О нефти, ОФЗ и курсе рубля к доллару по 65. Курсы валют офз

Государственные облигации - Investing.com

Резюме

Активно продаватьСкол. средние:

Покупать 2

Продавать 10

Индикаторы:

Покупать 0

Продавать 6

Резюме

НейтральноСкол. средние:

Покупать 6

Продавать 6

Индикаторы:

Покупать 2

Продавать 2

Резюме

Активно покупатьСкол. средние:

Покупать 12

Продавать 0

Индикаторы:

Покупать 5

Продавать 1

Резюме

Активно продаватьСкол. средние:

Покупать 3

Продавать 9

Индикаторы:

Покупать 1

Продавать 6

Резюме

ПокупатьСкол. средние:

Покупать 8

Продавать 4

Индикаторы:

Покупать 5

Продавать 1

Резюме

НейтральноСкол. средние:

Покупать 4

Продавать 8

Индикаторы:

Покупать 5

Продавать 3

Резюме

НейтральноСкол. средние:

Покупать 6

Продавать 6

Индикаторы:

Покупать 2

Продавать 3

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

Скол. средние:

Покупать

Продавать

Индикаторы:

Покупать

Продавать

ru.investing.com

Корреляция пары доллар США-рубль и облигаций федерального займа (ОФЗ) MarketLab: Financial Innovations

Корреляция пары доллар США-рубль и облигаций федерального займа (ОФЗ)

время публикации: 24.10.2015 14:45последняя редакция: 14.12.2015 15:59

Рынок государственных облигаций и валютный рынок Московской биржи обладают фундаментальной связью. Во-первых, состав участников тесно пересекается (коммерческие банки). Конечно, на рынке ОФЗ активную часть занимают и негосударственные пенсионные фонды. Во-вторых, на обоих рынках работают нерезиденты, которым для покупки ОФЗ придется обменять свою иностранную валюту на рубли, чтобы приобрести ОФЗ на аукционах Минфина России, либо на вторичном рынке. В-третьих, аппетит к риску со стороны глобальных инвесторов можно измерять в интересе к локальным рублевым облигациям, среди которых основное место в России занимают именно ОФЗ.

Для проверки статистической значимости этой фундаментальной связи мы проведем новое исследование в Лаборатории количественных исследований MarketLab. Вычислим коэффициент корреляции между курсом рубля, доходностями ОФЗ и календарным спредом ОФЗ.

В выборку попадает 49 торговых дней в период с 17 августа 2015 года по 23 октября 2015 года.

X - доходность ОФЗ, S - спред

Для преобразования к стационарному ряду преобразуем с помощью лог-преобразования ряды пары доллар США-рубль и доходности ОФЗ.

Вызов данных из файла .csv

data=read.csv("C:/Users/work/Dropbox/Inagua/_research/OFZ/USD_OFZ.csv",header=TRUE,dec=",",sep=";")

Преобразования RUB=(log(data$USDRUB_TOM[2:length(data$USDRUB_TOM)])-log(data$USDRUB_TOM[1:length(data$USDRUB_TOM)-1]))*100 OFZ0_25=(log(data$X0.25[2:length(data$X0.25)])-log(data$X0.25[1:length(data$X0.25)-1]))*100 OFZ0_5=(log(data$X0.5[2:length(data$X0.5)])-log(data$X0.5[1:length(data$X0.5)-1]))*100 OFZ1=(log(data$X1[2:length(data$X1)])-log(data$X1[1:length(data$X1)-1]))*100 OFZ2=(log(data$X2[2:length(data$X2)])-log(data$X2[1:length(data$X2)-1]))*100 OFZ3=(log(data$X3[2:length(data$X3)])-log(data$X3[1:length(data$X3)-1]))*100 OFZ5=(log(data$X5[2:length(data$X5)])-log(data$X5[1:length(data$X5)-1]))*100 OFZ10=(log(data$X10[2:length(data$X10)])-log(data$X10[1:length(data$X10)-1]))*100 OFZ15=(log(data$X15[2:length(data$X15)])-log(data$X15[1:length(data$X15)-1]))*100 OFZ20=(log(data$X20[2:length(data$X20)])-log(data$X20[1:length(data$X20)-1]))*100 OFZ25=(log(data$X25[2:length(data$X25)])-log(data$X25[1:length(data$X25)-1]))*100

Спреды будем преобразовывать как обычное приращение, без логарифма

Spread1_10=(data$S1.10[2:length(data$S1.10)])-(data$S1.10[1:length(data$S1.10)-1]) Spread2_10=(data$S2.10[2:length(data$S2.10)])-(data$S2.10[1:length(data$S2.10)-1]) Spread3_5=(data$S3.5[2:length(data$S3.5)])-(data$S3.5[1:length(data$S3.5)-1])

Посчитаем корреляционную матрицу

corr_matr=data.frame(RUB,OFZ0_25,OFZ0_5,OFZ1,OFZ2,OFZ3,OFZ5,OFZ10,OFZ15,OFZ20,OFZ25,Spread1_10,Spread2_10,Spread3_5) cor(corr_matr)

Итак, главный вывод: мы обнаружили на этом временном участке существенную корреляцию между доходностью ОФЗ и курсом рубля. Между 2-летками и курсом коэффициент корреляции был равен 0,548, между 3-летками и курсом - 0,603, 5-летки и курс - 0,608, 10-летки и курс - 0,603. Самая высокая корреляция оказалась у 5-леток, но, в целом, 3-10-летки близкий результат.

Корреляции со спредом мы не нашли. Она близка к нулю. Причем она отрицательная, если курс растет - спред снижается (отрицательный спред). Следовательно, как только спред выйдет в положительные области (доходность 10-леток будет выше 2-5-леток, то мы сможем сообщить о том, что инвертированная кривая доходности вернулась к нормальному докризисному состоянию).

Межклассовая корреляция (между облигациями и валютой), конечно, может быть краткосрочным явлением. И этот результат не позволит сказать, что связь будет устойчива и в будущем. Однако мы нашли подтверждение фундаментальной связи. Также стоит отметить, что облигации с близкой дюрацией (к примеру, 5 и 10-летки) коррелируют лучше, чем облигации, у которых дюрация отличается сильнее (к примеру, 2 и 10-летки). Это также позволяет нам вывести временные признаки корреляций (близкая продолжительность обращения инструмента коррелирует лучше, чем сильный разброс по времени).

И, наконец, мы отметим географическую корреляцию. Облигации России коррелируют с валютой России. Вряд ли бы мы нашли корреляцию между государственными облигациями Индии и валютой России.

Внутридневные доходности ОФЗ на Московской бирже http://www.micex.com/marketdata/indices/state/yieldcurve/chart

Кривая доходности ОФЗ (дневные данные, обновление вечером после закрытия рынка) http://www.cbr.ru/gcurve/Curve.asp

Обязательно подпишитесь на наш канал Telegrammarket-lab.org

Нефть, ОФЗ и курс рубля

Привязка курса национальной валюты и цен на нефть в совокупности с действиями нерезидентов на российском финансовом рынке – это основа основ для нас уже на протяжении не первой пятилетки. Актуальность тех или иных трендов на товарно-сырьевом рынке на данный момент не оспорима, а в купе с поведением основных игроков рынка продолжает играть первую скрипку в процессе формирования курса рубля РФ по отношению к курсу доллару США и единой европейской валюте.

Как решения ФРС отражаются на курсе рубля

При текущих уровнях стоимости активов в США действия Центробанка могут привести не просто к коррекции, а к масштабным распродажам на рынке акций и не только в США, тут достанется всем, мимо нас не пройдут

Не радует тот факт, что на данный момент, не смотря на достаточно существенный отток средств нерезидентов из фондов, в фокусе которых доминируют инвестиции в российский финансовый рынок, снова наметился неприятный тренд на вывод активов. Более того, этот вывод осуществляется уже четвертый месяц подряд, а это значит, что иностранные инвесторы, как минимум, сокращают вложения в фонды, ориентированные на инвестиции именно в российский фондовый рынок. По данным Emerging Portfolio Fund Research (EPFR) за это время из российских акций фонды вывели более 1,6 млрд. долларов США. Это очень тревожный сигнал, поскольку, большие размеры инвестиций, российские фонды теряли только в 2013 году, когда с августа в течение семи месяцев из российских активов иностранные инвесторы вывели около 2,47 млрд. долларов США. Но в тот момент такой тренд наблюдался и в других странах развивающихся рынков (emerging markets), к которым относят РФ. Тогда страны emerging markets потеряли ориентировочно более 44 млрд. долларов США. Это было связано с действиями Федеральной резервной системы США по сворачиванию монетарных стимулов, а также низкими темпами роста экономик развивающихся стран.

Сегодня мы снова видим новый виток в процессе сворачивания монетарных стимулов со стороны ФРС США и скорее всего текущие действия центробанка имеют для мирового рынка более значимый характер, чем в 2013 году, а, следовательно, в обозримом будущем мы столкнёмся с новыми вызовами для национальной валюты или как минимум с полемикой по поводу перспектив курса рубля РФ.

Что будет влиять на курс рубля летом

Роман Блинов, эксперт компании «Международный финансовый центр (МФЦ)»

В условиях довольно предсказуемой политики Центрального Банка РФ, мировых цен на энергоносители и тех экономических темпах роста в стране, которые сложились сегодня, крайне приятно, что многие фонды и их портфельные управляющие ещё сохраняют позиции по корпоративным долговым обязательствам и ОФЗ, рассчитывая, что их доходности будут падать дальше, третий квартал подряд. И, несмотря на тот факт, что российские активы подешевели в июне на фоне вступления нефти в «медвежью» фазу и возможности новых санкций в отношении РФ, представители разных компаний говорят, что привлекательность ставок по рублевым бондам, которые более чем в три раза превышают доходность казначейских облигаций США, компенсирует риски от вложений в российские активы на данный момент.

Голосуя долларом и рублём, судя по всему, многие из них до сих пор смотрят на Россию как на привлекательную макроэкономическую историю, а скорее возможность зарабатывать на «кэрри тред». В ряде своих обзоров западные инвестдома даже допускают падение доходности 10-летних ОФЗ до 7 процентов, или более чем на 60 базисных пунктов по сравнению с нынешними уровнями. И имеют достаточно позитивный прогноз на конец года, утверждая, что у страховой премии за риск есть пространство для сужения в обозримой перспективе.

Иностранные покупатели российских госбумаг (ОФЗ) одобряют политику Банка России, который якобы смог обуздать инфляцию. Но при этом в июне 2017 года мы констатировали факт постепенного снижения темпов и стоимости заимствований. Естественно оптимистичные взгляды одних фондов и управляющих контрастируют с позицией более пессимистичных экономистов и аналитиков, которые советуют сокращать вложения в госдолг РФ из опасений, что потенциал сужения спредов слаб из-за роста нефтяных рисков.

Все эти факторы естественно влияли и будут влиять на процессы ценообразования курса национальной валюты до конца августа, как минимум.

Проблемы ОФЗ или возможные сюрпризы от курса рубля

Поскольку мы на данный момент не наблюдаем массового исхода нерезидентов из стратегий «кэрри трейд» и не видим обвала на долговом рынке, то та коррекция, которая была на рынке акций в первом полугодии, в базовом сценарии будет принята нами как коррекция после практически годового плавного роста. И мы скажем, что в текущих условиях мы наблюдаем пересмотр позиций от более рисковых к более консервативным в первую очередь.

Частичный переток средств фондов резидентов и не резидентов из акций в корпоративные облигации и ОФЗ, оказывали существенную помощь ЦБ РФ в их не лёгкой работе по стабилизации курса национальной валюты в первом полугодии 2017 года при явном не слишком благоприятном внешнеполитическом фоне и стагнации цен на товарно-сырьевом рынке. Доходность 10-летних государственных облигаций РФ снизилась в этом году на 73 базисных пункта до 7,66 процента, а прибыль инвесторов в долларовом выражении составила 9 процентов против 6,2-процентного роста индекса бумаг развивающихся стран. Негативное влияние на доходы в этом месяце оказало ослабление рубля на 4,3 процента, ставшее самым резким среди валют EM (emerging markets). При этом необходимо отметить, что в принципе могло быть и хуже, и с этой точки зрения курс рубля показывает на данный момент чудеса устойчивости и предсказуемости.

Но это было в первом полугодии, если в первом квартале нерезиденты купили рекордный объем ОФЗ, то впоследствии спрос на аукционах Минфина стал снижаться. Риск санкций может отпугнуть иностранных игроков, приводя к снижению спроса в условиях, когда правительству могут оказаться нужны новые займы для финансирования дефицита бюджета страны. Поэтому третий квартал может оказаться для ОФЗ далеко не безоблачным, а по ряду экспертных оценок и самым сложным с начала 2017 года. Вот тогда, невзирая на стоимость нефти, курс рубля может нас всех крайне удивить и далеко не самыми радостными новостями.

Всё дело в том, что на фоне более существенных шагов со стороны Комитета по Открытым Рынкам ФРС США по сворачиванию рыночных стимулов и ужесточению монетарной политики процессом повышения базовой учётной ставки ФРС, не только в США, а фактически по всему миру, включая и целенаправленные действия по уменьшению баланса ФРС, многим фондам и управляющим придётся пересматривать свои портфели вложений, я имею в виду в первую очередь западные фонды.

С чем же придётся столкнуться нам?

На фоне увеличения ставок фондирования на западе и процессом снижения ставки ЦБ РФ, фонды и управляющие окажутся перед фактом сужения спреда между внутренними и внешними ставками фондирования, а это, как следствие, приведёт к уменьшению интереса к процессам «кэрри трейд».

Кроме того, сам по себе озвученный со стороны ФРС США процесс уменьшения баланса ФРС должен в перспективе привести к спросу на долларовые активы, и это может послужить сигналом к пересмотру аппетита к риску и структурно отразится на составе портфелей фондов. Как следствие мы, и в первую очередь рубль РФ, можем оказаться свидетелями ослабления не только интереса к нашей национальной валюте как к модной валюте для «кэрри трейд», но и с массовым исходом спекулятивных позиций западных фондов из финансового рынка РФ, что может крайне негативно сказаться на курсе национальной валюты и фондового рынка в целом.

Я лично не ожидаю глобального коллапса в РФ, но абсолютная устойчивость западного финансового рынка и в первую очередь фондового рынка в США к сигналам регулятора о желании дальнейшего повышения ставки и о реальном желании заняться вопросом расчистки баланса наводит на мысль, что рынок настолько привык к дешевым деньгам и настолько не верит ФРС, что это вызывает некоторую обеспокоенность. При текущих уровнях стоимости активов в США действия Центробанка могут привести не просто к коррекции, а к масштабным распродажам на рынке акций и не только в США, тут достанется всем, мимо нас не пройдут. А это значит, что продав российские активы, западные фонды не только могут, а, скорее всего, бросятся скупать обратно свои доллары, что может очень больно ударить по курсу рубля в обозримом будущем.

Так что наша основная задача, одним глазом следить за реакциями коренных рынков на вербальные интервенции представителей ФРС США, а вторым глазом следить за курсом фьючерсов на стоимость поставок сырой нефти на товарно-сырьевом рынке мира.

Рынок нефти находится в равновесии

Нефть. График фьючерса

Если всерьёз вести разговор о стоимости сырой нефти, то тут пока всё более-менее спокойно, не смотря на опасения о замедлении экономики Китая, разговоры о падении мирового спроса на сырую нефть и буме на уровне сланцевой добычи. Нефть на текущий момент не стремится стоить 30 USD/brl., но и 60 USD/brl. на графике пока правда тоже нет. Скажем словами ОПЕК+, — рынок находится в рыночном равновесии, а средняя годовая скользящая средняя находится на уровне даже несколько выше, чем зимние ценовые экстремумы. Но расслабляться не стоит.

Если отбросить с весов огромное количество самых разнонаправленных факторов и оперировать только сухими и скупыми цифрами, то при интерпретации картины на товарно-сырьевом рынке в ближайшей перспективе скорее верится в возврат к уровням цен на отметках в широкий торговый диапазон между 50 – 52 USD/brl., возможно 52 — 55 USD/brl. в качестве верхней границы торгового диапазона. И между 44,55 и 40,0 USD/brl., в качестве нижней границы торгового диапазона.

65 рублей за доллар – легко!

Что касается рубля, то после длительного периода накопления на уровнях близких к локальным минимумам на уровнях в 56 — 58 и неудавшейся пока попытки возврата к уровню в 60 рублей за один американский доллар, разумно предполагать, что при ухудшении внешней и внутренней ситуации в геополитике и экономике в стране мы легко, скорее всего, можем увидеть уровни в 60 – 64,2 – 65 рублей за один доллар США.

График курса рубля. Прогнозы и перспективы

Если в мире будут новые угрозы для нашей страны в виде новых санкций, конфронтации с США и ЕС на фоне событий на Украине и Сирии, а так же пресловутого вмешательства РФ во чтобы то ни было, включая выборы Папы Римского, то неопределённость на финансовом рынке в РФ будет давить на курс национальной валюты сильнее, что естественно приведёт к существенной турбулентности на валютном и фондовом рынках. Да снижение курса рубля в текущих условиях скорее благо для большинства российских предприятий, как минимум в краткосрочной перспективе, что окажет нивелирующий эффект для рынка акций в РФ, а вот с рублём на дольний срок пока загадывать рано.

Вам также будет интересно

fortrader.org

ОФЗ (облигации федерального займа): категории и доходность

28 июня 2017 Комментарии к записи ОФЗ (облигации федерального займа): категории и доходность отключены

В данный момент ОФЗ относятся к наиболее популярным финансовым инструментам, бумаги представлены на Московской бирже 39 выпусками. По данным Центробанка на 1 апреля, общий объем ОФЗ превысил 6 трлн рублей, почти треть от этой суммы – вложения иностранцев. Все облигации Минфина условно подразделяются на четыре категории: ИН, ПД, ПК, АД.

ОФЗ-ИН

Последние две буквы «ИН» означают «индексируемый номинал». Сейчас на рынке представлен лишь один выпуск этой группы — ОФЗ 52001. Бумага дает достаточно скромную купонную доходность – всего 2,5% годовых, выплаты производятся каждые полгода. Однако номинал облигации (1000 руб. на момент выпуска) каждый год увеличивается на величину инфляции.

В данный момент номинал бумаги – 1115 руб. Погашения выпуска осталось ждать 6 лет. Такие ОФЗ достаточно хороши при высокой инфляции. В них зачастую инвестируют, чтобы подстраховаться от грядущего роста цен. Существенный недостаток ОФЗ-ИН в том, что «инфляционный доход» можно будет получить только после погашения или продажи, поэтому реинвестировать его невозможно.

ОФЗ-ПД

Самый распространенный вид ОФЗ на Московской бирже. Сокращение «ПД» означает «постоянный доход». Купон облигации фиксируется при размещении и не меняется до погашения или продажи.

Такие бумаги особенно хороши в периоды смягчения денежно-кредитной политики, поэтому неудивительно, что иностранцы активно инвестируют в них последние полгода. Когда инфляция снижается и Центробанк уменьшает ключевую ставку, рыночная цена ОФЗ-ПД растет. Если продать облигации раньше срока погашения, можно получить дополнительный доход. И это будет хорошей прибавкой к купонам, которые выплачиваются раз в полугодие.

Согласно обещаниям представителей Центробанка, в ближайшие годы следует ждать снижения ключевой ставки до 6,5%. Поэтому можете смело брать такие облигации, если конечно верите ЦБ. Однако прогнозы регулятора могут быть ошибочны. Это тоже нужно учитывать, так как неожиданный рост инфляции станет причиной снижения рыночной стоимости и убытков.

ОФЗ-ПК

Аббревиатура «ПК» означает «переменный купон». В данном случае купон привязан к ставке RUONIA, которая обычно близка ключевой ставке ЦБ. Сейчас ключевая ставка превышает инфляцию примерно на 5%, поэтому облигации дают хорошую доходность.

Испортить всю картину может ускоренное снижение ставки, которое приведет к уменьшению рыночной премии (сейчас у большинства выпусков более 10% к номиналу). Можно конечно продать облигации раньше срока погашения, но вырученная сумма будет меньше вложенной.

Ближайшие выпуски (со сроком погашения в пределах 2,5 лет) по-прежнему достаточно привлекательны. Принять деньги на такой срок под 9% сейчас не захочет ни один банк.

ОФЗ-АД

Аббревиатура «АД» — это «амортизация долга». Инвестор получает доходность от переменных купонов, а номинал постепенно гасится посредством заранее оговоренных выплат. ОФЗ-АД – наименее ликвидные бумаги, государство постепенно выводит их из обращения.

Заключение

При инвестировании в облигации важно помнить, что доход идет от:

- Купонных платежей.

- Разницы стоимости при перепродаже (если бумаги реализуются до погашения).

Первая часть при этом вполне предсказуема, но по второй могут быть сюрпризы. Сегодня большинство экспертов склоняются к тому, что ключевая ставка продолжит постепенно снижаться, и ОФЗ-ПД с длинным сроком погашения (5, 10, 15 лет) останутся хорошим вложением. А желающим зафиксировать доходность выше депозита стоит подумать о коротких ОФЗ-ПК.

Было интересно?

Пожалуйста, поделитесь в социальных сетях: И подпишитесь, чтобы ничего не пропустить:www.exocur.ru

Спрос нерезидентов на ОФЗ заметно влияет на курс рубля

Отрицая долгосрочное влияние операций carry trade на российский рубль, Центральный банк подтверждает существенное значение для курса национальной валюты покупки ОФЗ со стороны нерезидентов.

Снизившаяся волатильность совместно с высокими процентными ставками продолжают привлекать новых зарубежных инвесторов. За первый квартал года объем иностранного портфеля ОФЗ увеличился на 288 млрд рублей и достиг 1,8 трлн, благодаря чему их доля на рынке российского долга достигла 30%.

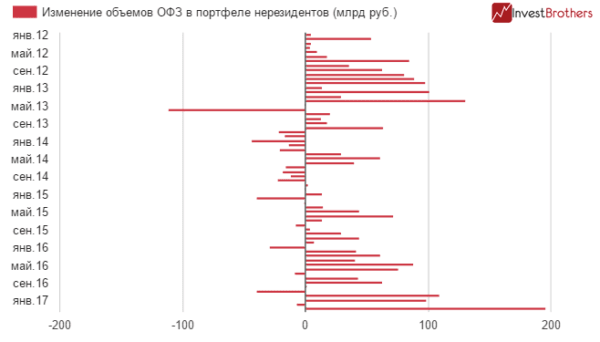

Изменение объемов ОФЗ в портфелях нерезидентов (млрд руб.)

Источник: Банк России

Центральный банк России, в свою очередь, признает лиц, вкладывающих в ОФЗ, инвесторами, а не спекулянтами. Поэтому их действия оказывают долгосрочное влияние на рубль. “Спрос иностранных инвесторов на российские ОФЗ носит относительно устойчивый характер и в долгосрочной перспективе может поддерживать рубль”, отмечается в обзоре регулятора.

Интерес к российским ОФЗ поддерживается и общемировыми тенденциями – увеличился глобальный спрос на рисковые активы. Причем обычно те, кто покупают ОФЗ, не покупают акции российских эмитентов, и наоборот. “Те же, кто совершает операции на обоих сегментах рынка, предпочитают сокращать или наращивать свои позиции одновременно и в ОФЗ, и в акциях”, сообщает Банк России.

Резюме от Investbrothers

Центральный банк страны признает, что спрос нерезидентов на ОФЗ оказывает существенное влияние на курс рубля . За первый квартал года иностранцы приобрели долговых бумаг России на 4,8 млрд долларов или в среднем по 1,6 млрд долларов в месяц. В то же самое время в марте 2017 г. иностранцы увеличили свою позицию в ОФЗ на рекордную за все время сумму, однако рубль за это время потерял всего 3,5%.

За январь-март 2017 г. сальдо торгового баланса России составило примерно 34 млрд долларов. То есть, получается, что увеличение оттока капитала из России или снижение сальдо торгового баланса на 1,6 млрд долларов в месяц может привести к заметному падению рубля. Почему-то не совсем верится.

Может быть интересно:

- Дедоллиризация банковской системы страны идет уже шесть месяцев

- Четверть всех золотовалютных резервов России размещено в облигациях США

Другая статистика:

- Рынок ОФЗ

- Аукционы ОФЗ

Чтобы быть в курсе последних материалов от Investbrothers, подписывайтесь на наш Twitter

678 просмотров

investbrothers.ru

Есть ли связь с меньшим спросом на ОФЗ и ростом валют?

С начала текущей недели биржевые курсы USDRUB и EURRUB выросли до уровней 60,20 рублей (+1,67%) и 71,05 рублей (+2,86%) соответственно. В пике вчерашнего дня доллар поднимался до уровня 60,41 рублей, а евро до уровня 71,55 рублей.

Как известно, Минфин решил сократить предложение облигаций федерального займа (опасаясь санкций) до минимума с ноября прошлого года, когда проводилось всего по одному аукциону. Но несмотря на это сокращение, уже во второй раз ведомству не удалось разместить ОФЗ в полном объеме.

Напомню, что на прошлой неделе Минфину РФ не удалось разместить на аукционе все семилетние «классические» ОФЗ, несмотря на предложенную премию.

А вчера из двух серий на 20 млрд. рублей бумаги размещены лишь на 14 млрд. рублей. Тревожный звоночек. Раньше наши ОФЗ расходились как горячие пирожки, но сейчас инвесторы проявляют осторожность.

Добавим сюда масштабные выплаты по внешнему долгу, ожидаемые в конце года и коррекцию на рынке нефти, которая активировалась 13 числа.

Суммируя все факторы у рубля почти нет шансов противостоять внешнему негативу, особенно если снижение котировок «черного золота» продолжится. Вчера цены нащупали поддержку в лице уровня быстрой скользящей средней ЕМА21 на днях (район 61,15-61,20$), от которой видится закономерный отскок цен наверх.

В роли уровня сопротивления теперь будет выступать район 62,60-62,90$ за баррель, после чего я ожидаю возобновления продаж с ближайшей целью отката по нефти марки Brent до района 59,50-60$ за баррель.

На мой взгляд, очевидно, что спрос на иностранные валюты будет продолжен, курс американской валюты уже в ближайшие дни может подняться до уровней 60,80-61 рублей, к максимальным уровням июля-августа 2017г.

Что же касается единой европейской валюты, то она взяла курс на достижение уровня 72 рублей. Отметка 72,10 рублей является пиком 2 августа 2017г., и если она будет пробита наверх, что евро может показать довольно агрессивный рост в направлении уровней 74-75 рублей.

Анастасия Игнатенко

fondbirzha.ru

Новости по теме «ОФЗ» – Рамблер/финансы

Найти

Главная Новости- Аналитика

- Банки

- Деньги

- Инвестиции

- Картина дня

- Квадратные метры

- Малый бизнес

- Пенсии

- Страхование

- Финансовые блоги

- Все новости

- Экономия

- Кредиты

- Инвестиции

- Вклады

- Банковские карты

- Страхование

- Налоги

- Тарифы

- Денежные переводы

- Онлайн-платежи

- Библиотека

- Курс доллара

- Курс евро

- Динамика курсов

- Выгодный курс обмена

- Прогноз курса валют

- Архив курсов валют

- Кросс-курс

- Налог на недвижимость

- Конвертер валют

- Потребительская корзина

- Перевод с карты на карту

- Расчёт кредитного рейтинга

ЦБ

ММВБ

Форекс

Нал

| USD | 62,2934 | 0,0872 |

| EUR | 72,4659 | −0,2158 |

| USD | 62,2550 | 0,0000 |

| EUR | 72,43 50 | −0,0025 |

| USD | 62,2 960 | 0,0439 |

| EUR | 72,4 240 | −0,0085 |

| USD | 62,2000 | 62,3700 |

| EUR | 72,7000 | 72,6700 |

| 62,2000 | 62,3700 |

| 72,7000 | 72,6700 |

16.07 — 23.07

| 63,6000 |

finance.rambler.ru