Содержание

Курс Доллара ЦБ РФ на сегодня и завтра

Значение доллара США к российскому рублю

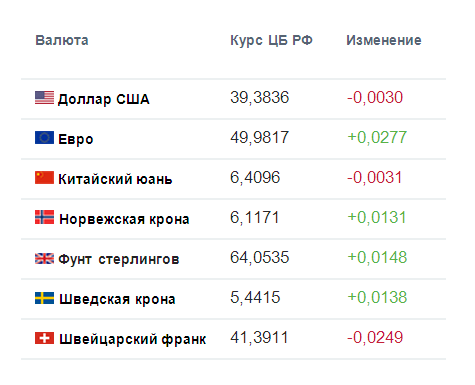

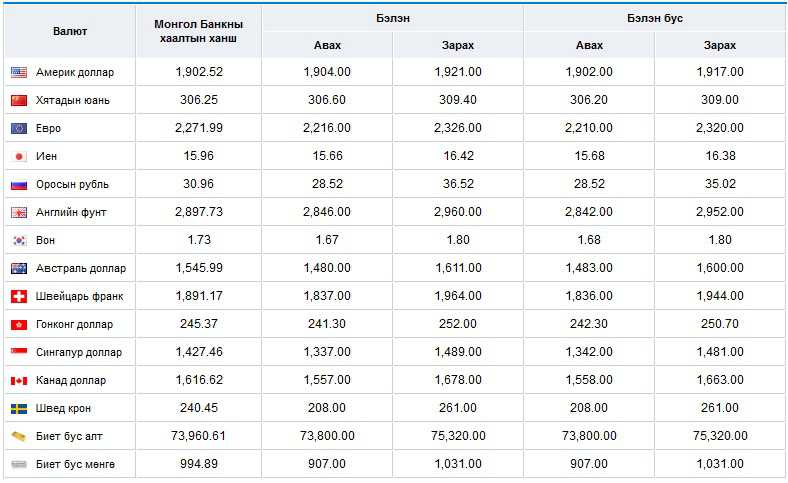

Валюта

Курс

Валюта

Курс

Отзывы об обмене валют

Оставить отзыв

Обмен валюты

Здравствуйте, просидела в очереди. Зайдя в кассу, узнала,что нет в продаже долларов. Можно было на входе предупредить, что нет в продаже валюты.

Вера Санкт-ПетербургМосковский Кредитный Банк

Валюта обмен

Оператор ничего не знает, ни о наличии валюты в банке, ни о том есть ли она вообще!

Игорь ПермьРайффайзенбанк

Хамство кассиров

Пришлось воспользоваться услугами данного банка при обмене валюты. Кассиры хамят в глаза, это можно отследить по камерам. Хорошо, если есть аудиозапись обслуживания, но что-то мне подсказывает, что её нет , так как во время обслуживания к кассиру вошёл другой кассир и стал ей поддакивать, что да я и…Читать далее

Наталья МагнитогорскАк Барс Банк

Все отзывы об обмене валют

Официальный курс доллара ЦБ РФ на сегодня

Курс доллара ЦБ РФ по дням позволяет дать собственную оценку, сложившуюся на финансовом рынке. Банки ведут продажу и покупку валюты США по коммерческому курсу, но устанавливается он на основе данных, предоставляемых из Центрального банка.

Банки ведут продажу и покупку валюты США по коммерческому курсу, но устанавливается он на основе данных, предоставляемых из Центрального банка.

Как устанавливается курс доллара ЦБ на сегодня и завтра?

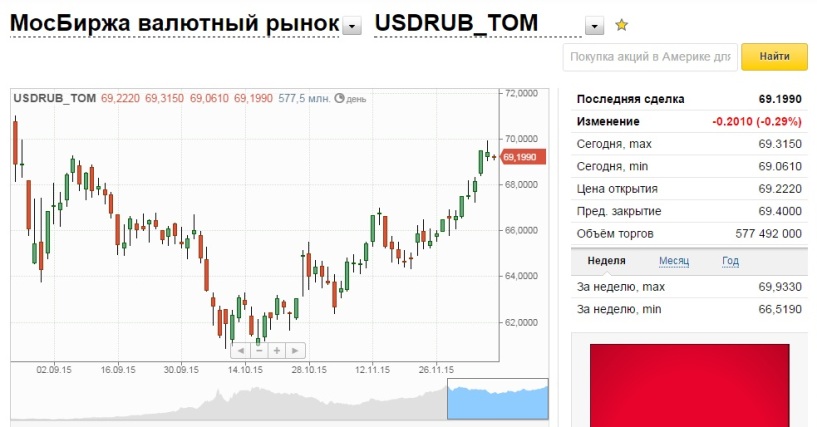

Особенность заключается в том, что положения о показателях на сегодня были приняты вчера. Учреждения же предпочитают использовать актуальные сведения, отслеживая котировки на Московской валютной бирже.

Курс доллара на сегодня и завтра обновляется только с понедельника по пятницу. В выходные дни официальные значения держатся на отметке последнего рабочего дня. Новые значения публикуются только в понедельник, начинают действовать со вторника. Аналогичная схема действует и в праздничные дни.

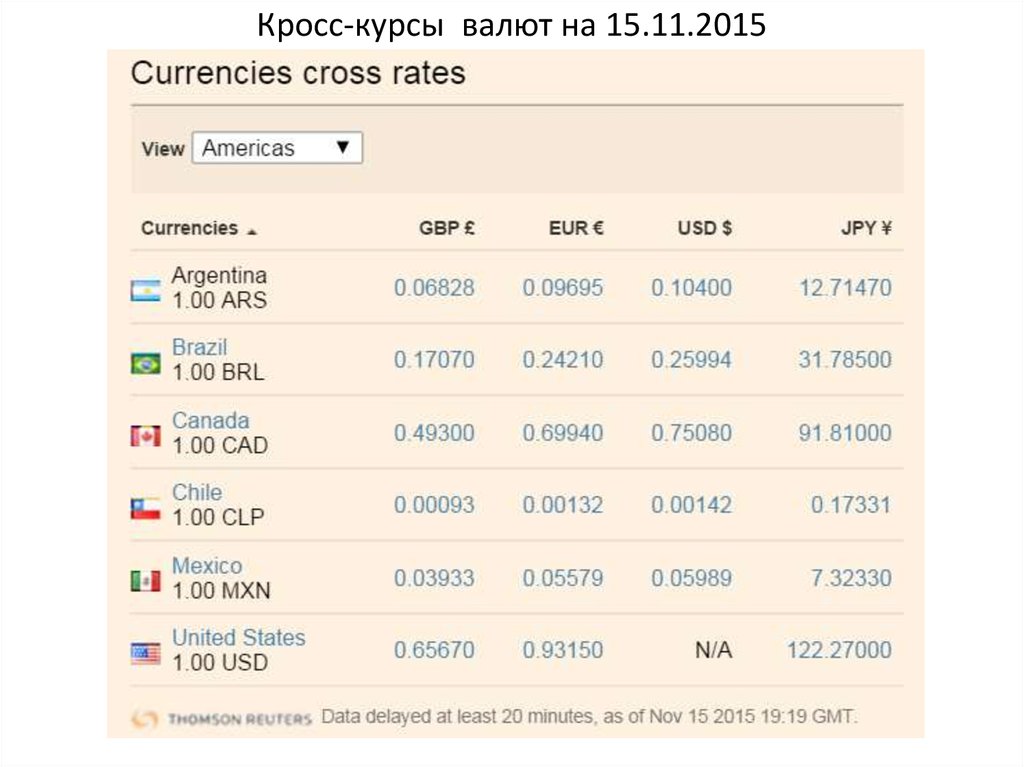

Курс формируется во время торгов на валютной секции. Когда данные получены, Центробанк формирует официальные показатели для других 33 валют. Котировки зависят от того, что превалирует: спрос или предложение.

Смотрите также: Актуальный курс евро ЦБ РФ

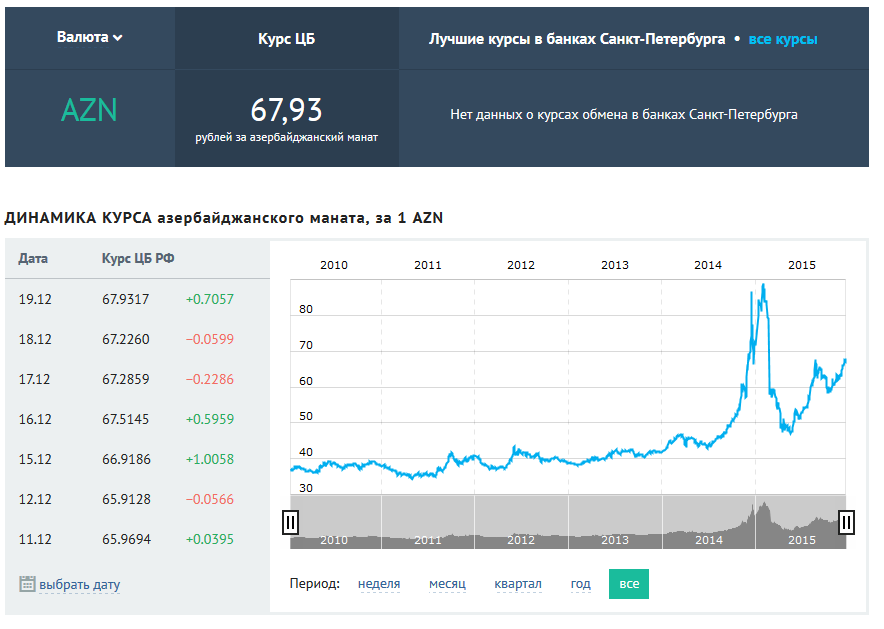

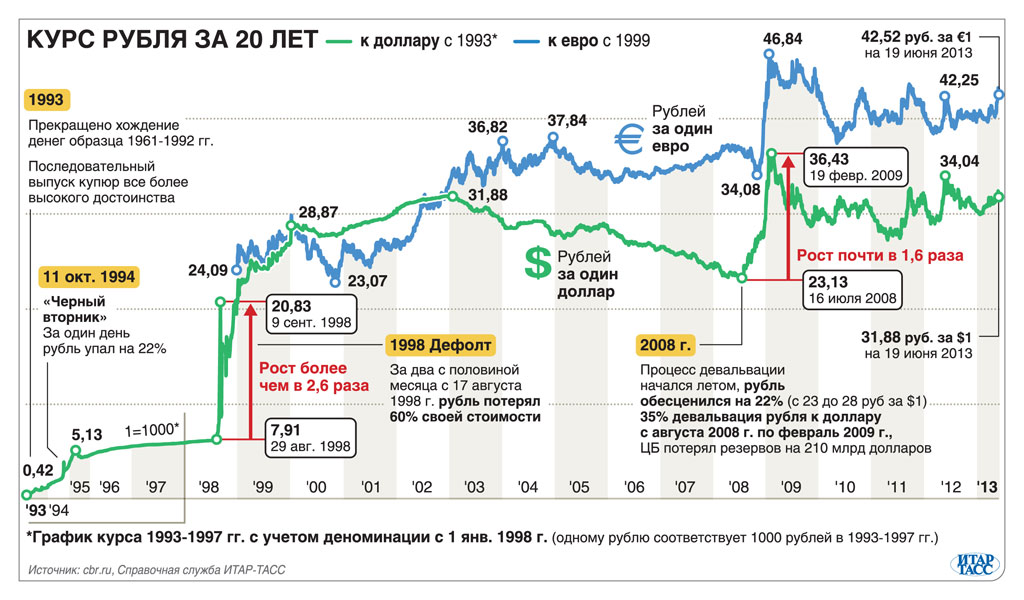

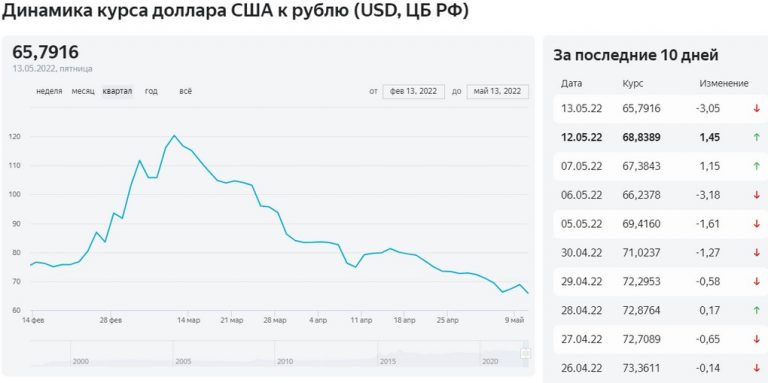

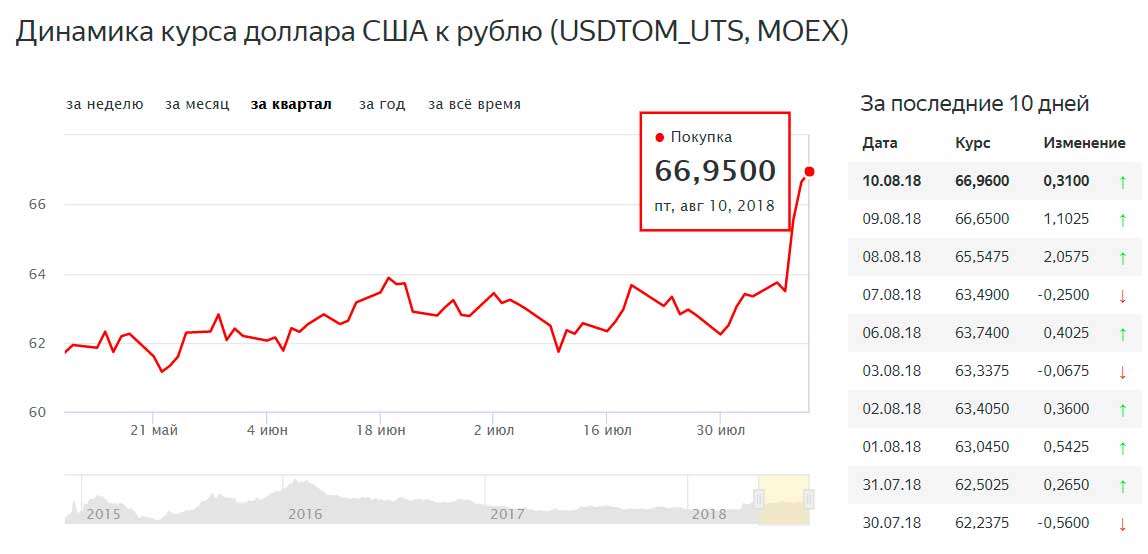

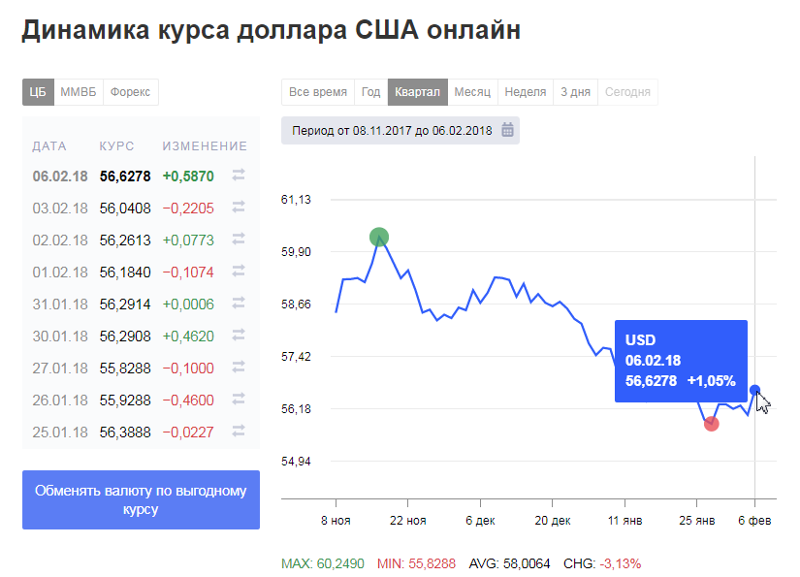

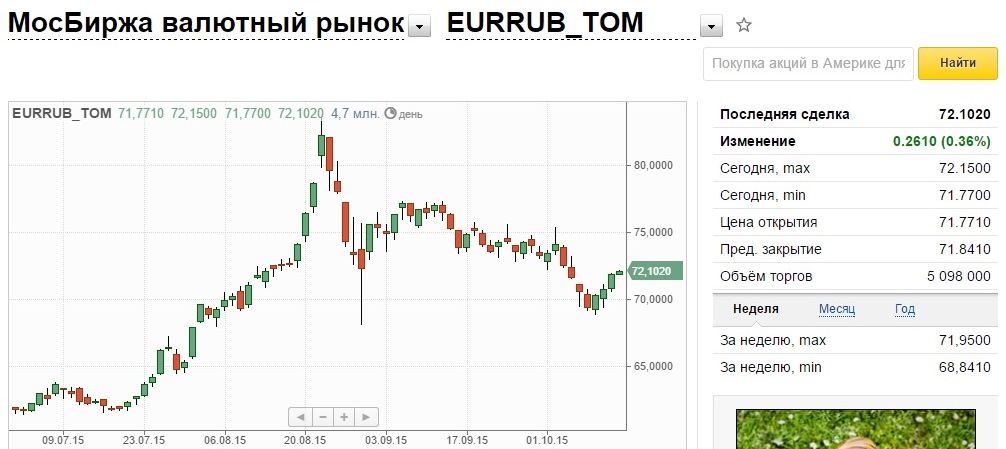

Динамика курса доллара ЦБ РФ

Предлагаем изучить график за месяц: по нему можно понять, когда валюта США резко падала в цене или поднималась. Это позволяет определить оптимальное время для продажи и покупки. Динамика курса доллара ЦБ РФ за месяц, по дням на графике постоянно обновляется, появляются более свежие значения.

Это позволяет определить оптимальное время для продажи и покупки. Динамика курса доллара ЦБ РФ за месяц, по дням на графике постоянно обновляется, появляются более свежие значения.

- Представителям различных финансовых ведомств, бизнесменам и физическим лицам сайт будет полезен, поскольку:

- информация обновляется ежедневно, сразу после публикации нового приказа Центробанка;

- отображается динамика за любой промежуток времени;

- есть возможность узнать данные на определенное число из архива.

Курс доллара Центробанка позволяет определить время для более выгодного перевода денег из одной валюты в другую. На него же стоит ориентироваться, чтобы понять, как будет изменяться ситуация в отношении экзотических видов валют.

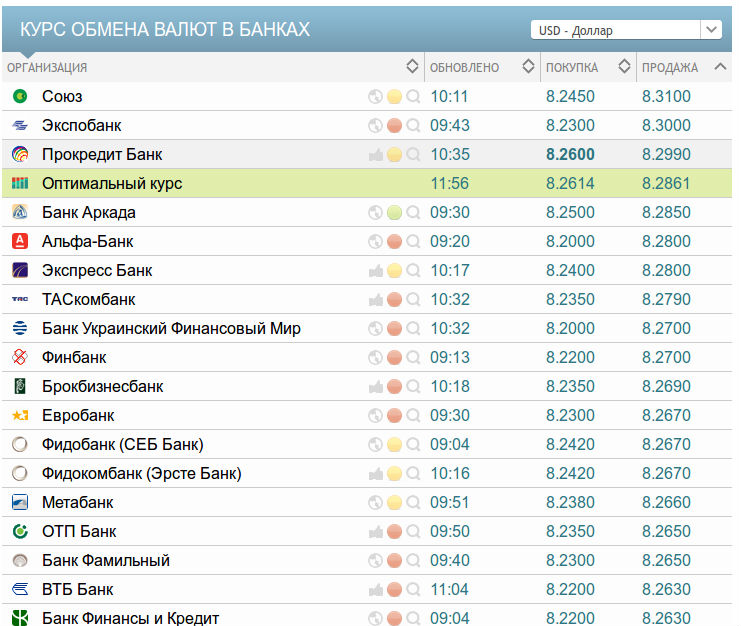

Как перевести доллар в рубли?

Предлагаем не заниматься самостоятельными подсчетами – используйте конвертер долларов в рубли. Этот сервис позволяет узнать актуальные значения на сегодня, рассчитать возможное количество дохода, которое можно получить от обмена. Есть сведения и о выгодных коммерческих показателях с указанием наименования банка. Поскольку данные могут измениться в любое время, рекомендуется несколько раз в день отслеживать информацию.

Есть сведения и о выгодных коммерческих показателях с указанием наименования банка. Поскольку данные могут измениться в любое время, рекомендуется несколько раз в день отслеживать информацию.

Оцените страницу:

Спасибо за ваш отзыв!

Уточните, почему:

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Дилемма новатора и переход США на цифровой доллар Connect)

Мировой валютный рынок сталкивается с цифровой революцией. Потребители во всем мире стекаются в криптовалюты, открывая более децентрализованную эру в глобальных финансах. Правительства принимают это к сведению и спешат разработать цифровые валюты центральных банков (CBDC) — цифровые формы фиатных валют, основанные на технологиях блокчейна. На данный момент доллар США остается королем, но если американские политики не предпримут решительных шагов для адаптации к все более цифровой финансовой системе, Соединенные Штаты рискуют потерять экономические и геополитические преимущества, предоставляемые им доминированием доллара в мировой финансовой системе.

Реагируя на рост числа цифровых финансовых инструментов, Соединенные Штаты сталкиваются с классической «дилеммой новатора», в которой доминирующий действующий игрок должен реагировать на бунтующего новатора, который угрожает его положению. Администрация Байдена начинает решать эту проблему, подписав недавний указ, предписывающий правительственным учреждениям США уделить первоочередное внимание разработке политики регулирования цифровых активов и изучению требований и возможности запуска цифровой версии доллара. Но до тех пор, пока не будет разработана более комплексная политическая основа для цифровых активов — задача, которая, вероятно, займет годы — США. Политики должны работать над поддержкой разработки частных стейблкоинов, альтернативных цифровому доллару, выпущенному ФРС, чтобы занять более активную позицию в противодействии вызовам доминированию доллара.

Дилемма инноватора

Решение о том, запускать или нет CBDC в США и строить необходимую инфраструктуру, несет в себе все признаки «дилеммы инноватора». к прорывным технологиям.

к прорывным технологиям.

Применяя концепцию Кристенсена к решению Вашингтона о запуске CBDC, дилемму инноватора, с которой сталкиваются американские политики, можно описать следующим образом:

- Доминирующий действующий оператор (доллар США) получает львиную долю отраслевых прибылей и преимуществ, но лишь постепенно внедряет инновации (например, обновления инфраструктуры SWIFT.gpi и FEDNow) для удовлетворения потребностей клиентов.

- Тем временем мятежные новаторы (например, цифровые валюты, стейблкоины, децентрализованные платежные сети) выходят на рынок, используя новые технологии (например, блокчейн) и быстро внедряются благодаря более выгодным предложениям (например, более быстрые транзакции, более низкие затраты, конфиденциальность, гибкость, « банк за устройством»), но столкнутся с «пропастью» перед массовым внедрением.

- Крупные игроки отрасли (например, центральные банки Китая) применяют одни и те же технологии как для защиты своего бизнеса от этих разрушителей, так и для получения доли рынка от доминирующего оператора.

- Принятие на вооружение этими крупными игроками отрасли и предпринимательский пыл повстанцев повышают ценность прорыва для клиентов, что делает возможным массовое внедрение неизбежным.

- Доминирующий действующий оператор сейчас стоит перед трудным выбором: внедрить эти прорывные технологии или бороться с ними, а если примет, то как сделать это эффективно.

Альтернативы SWIFT и доллару США появляются с двух сторон: криптовалюты и цифровые валюты центральных банков. Криптовалюты (или «крипто») — это форма платежа, которая может циркулировать без необходимости в центральном денежно-кредитном органе, таком как правительство или банк, и создается с использованием технологий распределенного реестра и криптографических методов, которые позволяют людям безопасно покупать, продавать или обменивать их. децентрализованным способом. Эти децентрализованные сети никем не контролируются и обеспечивают конфиденциальность от вторжения или вмешательства правительства. Криптовалюты, включая биткойн, эфириум и растущее число альтернатив, выросли в цене примерно до 3% мировой денежной массы.

Криптовалюты, включая биткойн, эфириум и растущее число альтернатив, выросли в цене примерно до 3% мировой денежной массы.

CBDC используют большую часть той же базовой технологии, что и криптовалюты, но вместо децентрализации контроля над деньгами и обеспечения секретности они централизуют инфраструктуру цифровой валюты, обеспечивая больший контроль и проверку. CBDC — это альтернативная форма фиатной валюты в виде электронной записи или цифрового токена официальной валюты страны. Таким образом, он выпускается и регулируется государственным органом денежно-кредитного регулирования или центральным банком. CBDC поддерживаются полной верой и доверием правительства-эмитента. Девяносто стран (представляющих более 90% мирового ВВП) изучают CBDC, а девять стран полностью запустили такую валюту. Однако все те страны, которые запустили CBDC, являются небольшими с ограниченным обращением валюты.

Рисунок 1: Текущее состояние 90 стран, оценивающих или запускающих CBDC

Источник: система отслеживания цифровых валют Центрального банка Атлантического совета

«Хабы» CBDC представляют собой следующий шаг в обеспечении эффективности цифровых валют для международных платежей. Эти центры могут обеспечить возможности клиринга и расчетов между двусторонними торговыми парами. В настоящее время реализации CBDC развернуты в различных блокчейнах и других ИТ-системах, которые в настоящее время не взаимодействуют друг с другом. Включение клиринга и расчетов в цифровых валютах требует решения технических проблем функциональной совместимости, поскольку сети CBDC и стейблкоинов реализуются на различных блокчейнах или других ИТ-системах, которые в настоящее время не взаимодействуют друг с другом. Трансграничное масштабирование цифровых валют требует от стран координировать действия по таким вопросам функциональной совместимости, а также устранять сложные регулятивные барьеры в разных юрисдикциях. Хотя это трудно сделать, предпринимается много усилий, чтобы это произошло. Швейцария, Гонконг, Сингапур и многие другие страны пытаются создать нормативно-правовую базу для создания бирж цифровых валют, которые представляют собой важные центры будущей международной валютной системы.

Эти центры могут обеспечить возможности клиринга и расчетов между двусторонними торговыми парами. В настоящее время реализации CBDC развернуты в различных блокчейнах и других ИТ-системах, которые в настоящее время не взаимодействуют друг с другом. Включение клиринга и расчетов в цифровых валютах требует решения технических проблем функциональной совместимости, поскольку сети CBDC и стейблкоинов реализуются на различных блокчейнах или других ИТ-системах, которые в настоящее время не взаимодействуют друг с другом. Трансграничное масштабирование цифровых валют требует от стран координировать действия по таким вопросам функциональной совместимости, а также устранять сложные регулятивные барьеры в разных юрисдикциях. Хотя это трудно сделать, предпринимается много усилий, чтобы это произошло. Швейцария, Гонконг, Сингапур и многие другие страны пытаются создать нормативно-правовую базу для создания бирж цифровых валют, которые представляют собой важные центры будущей международной валютной системы.

CBDC могут решить некоторые проблемы неэффективности финансовой системы, в которой доминирует доллар. Глобальные корпорации ежегодно платят около 120 миллиардов долларов комиссий за транзакции, и CBDC могут снизить эти затраты. CBDC могут способствовать расширению доступа к финансовым услугам, а это означает, что те, кто не пользуется банковскими услугами, могут получить более простой и безопасный доступ к деньгам на своих устройствах. Они могут конкурировать с частными компаниями, которым нужны стимулы для соблюдения стандартов прозрачности и ограничения незаконной деятельности. Они могут способствовать более быстрому и беспрепятственному проведению денежно-кредитной политики. Они могут помочь в тонкой настройке и калибровке контроля за движением капитала.

На данный момент доллар США остается королем мировых финансов. Доллар является мировой резервной валютой, на которую приходится 60% мировых резервов. Доллар представляет собой одну пару в 88% мировых валютных сделок, 60% международных банковских обязательств и указан в 79% международных торговых счетов. Валюты более 65 стран привязаны к доллару США. Платежная система на основе SWIFT (Общества всемирных межбанковских финансовых телекоммуникаций) используется для более чем 50% глобальных трансграничных транзакций. Хотя SWIFT может обрабатывать валюты, отличные от доллара США, он контролируется центральными банками десяти стран, являющихся союзниками США.

Валюты более 65 стран привязаны к доллару США. Платежная система на основе SWIFT (Общества всемирных межбанковских финансовых телекоммуникаций) используется для более чем 50% глобальных трансграничных транзакций. Хотя SWIFT может обрабатывать валюты, отличные от доллара США, он контролируется центральными банками десяти стран, являющихся союзниками США.

Примат доллара США предоставляет правительству и экономике США особые привилегии, в том числе возможность печатать деньги с относительной свободой, выпускать долговые обязательства по низким процентным ставкам, снижая стоимость капитала как для правительства, так и для фирм США, поддерживать долгосрочные и постоянное положительное сальдо торгового баланса. Кроме того, службы соответствия системы SWIFT (правила «знай своего клиента» и меры по борьбе с отмыванием денег) позволяют правительству США отслеживать глобальные транзакции и, следовательно, применять экономические санкции к странам и отдельным лицам — привилегия, не предоставленная ни одному другому правительству на тот момент. тот же масштаб. По мере распространения криптовалют и CBDC выгоды, предоставляемые Соединенным Штатам благодаря доминированию доллара, будут постепенно уменьшаться.

тот же масштаб. По мере распространения криптовалют и CBDC выгоды, предоставляемые Соединенным Штатам благодаря доминированию доллара, будут постепенно уменьшаться.

«Застрял у пропасти»: CBDC все еще не стали популярными

Несмотря на свои обещания, страны, предприятия и потребители еще не приняли цифровые валюты в масштабе. Ни одна из семи основных резервных валют, представляющих более 95% мировых резервных валют, еще не запустила цифровую версию. Действительно, было бы слишком далеко говорить, что глобальные торговые партнеры Америки хотят заменить доллар; для этих стран доминирование и огромная ликвидность доллара имеет как преимущества, так и издержки.

Существуют проблемы с массовым внедрением цифровых валют. Чтобы играть эффективную роль в качестве средства сбережения и средства обмена, валюты должны пользоваться доверием своих держателей и пользователей. Волатильность, кибер-кража и использование частных цифровых валют для незаконных действий в настоящее время ограничивают доверие и принятие. Создание эффективных трансграничных платежных систем требует коллективных действий как государственных, так и коммерческих субъектов в отношении стандартов, базовых технологий и регулирования. Наконец, крупные компании, которые управляют межкорпоративными транзакциями, лежащими в основе трансграничных платежей, ненавидят сложность, поэтому любая система цифровых валют и мультивалютных центров должна быть проще в использовании и представлять меньший риск, чем нынешняя система, основанная на долларах.

Создание эффективных трансграничных платежных систем требует коллективных действий как государственных, так и коммерческих субъектов в отношении стандартов, базовых технологий и регулирования. Наконец, крупные компании, которые управляют межкорпоративными транзакциями, лежащими в основе трансграничных платежей, ненавидят сложность, поэтому любая система цифровых валют и мультивалютных центров должна быть проще в использовании и представлять меньший риск, чем нынешняя система, основанная на долларах.

Многие барьеры на пути внедрения цифровой валюты лучше всего устранить при активном участии Соединенных Штатов и цифрового доллара. Но вхождение США в формирующуюся глобальную экосистему цифровой валюты также ускорит те самые тенденции, которые угрожают подорвать господство США в международной валютной системе.

Крупный игрок переходит на цифровые технологии: китайский e-CNY

После более чем 8-летнего планирования Народный банк Китая (НБК) собирается запустить цифровой юань (e-CNY) в следующем году. Китайский e-CNY в настоящее время является самой передовой в мире попыткой масштабировать коммерциализацию CBDC посредством крупномасштабных пилотных проектов и развертываний. Сюда входят широкомасштабные тесты, касающиеся функциональных возможностей e-CNY, использования электронной коммерции в Интернете, банкоматов, торговых терминалов, аппаратных смарт-карт (обеспечивающих финансовую доступность граждан без смартфонов), биометрической идентификации, распространения стимулов и субсидий и даже кросс — пограничная деятельность, соединяющая материковый Китай с Гонконгом и Макао. Было открыто более 261 миллиона цифровых кошельков на сумму более 13,9 долларов США.B в общем количестве завершенных транзакций с масштабируемыми вариантами использования и пилотными проектами по всей стране.

Китайский e-CNY в настоящее время является самой передовой в мире попыткой масштабировать коммерциализацию CBDC посредством крупномасштабных пилотных проектов и развертываний. Сюда входят широкомасштабные тесты, касающиеся функциональных возможностей e-CNY, использования электронной коммерции в Интернете, банкоматов, торговых терминалов, аппаратных смарт-карт (обеспечивающих финансовую доступность граждан без смартфонов), биометрической идентификации, распространения стимулов и субсидий и даже кросс — пограничная деятельность, соединяющая материковый Китай с Гонконгом и Макао. Было открыто более 261 миллиона цифровых кошельков на сумму более 13,9 долларов США.B в общем количестве завершенных транзакций с масштабируемыми вариантами использования и пилотными проектами по всей стране.

Позиция Китая как торгового центра может позволить e-CNY стимулировать внедрение цифровых платежей. Китай контролирует 14% мирового экспорта (почти вдвое больше, чем США), и многие торговые партнеры США в настоящее время торгуют с Китаем больше, чем с Соединенными Штатами. (Тем не менее, юани представляют только 2% глобальных платежей.) Население Китая уже является пионером в использовании цифровых платежей, и в стране насчитывается более 850 миллионов пользователей онлайн-платежей. Alipay и WePay — крупнейшие в мире системы мобильных потребительских платежей. Эти данные свидетельствуют о возможностях, которые Пекин видит в запуске цифрового юаня, который станет первой из 10 крупнейших резервных валют для пилотного запуска цифровой валюты в масштабе.

(Тем не менее, юани представляют только 2% глобальных платежей.) Население Китая уже является пионером в использовании цифровых платежей, и в стране насчитывается более 850 миллионов пользователей онлайн-платежей. Alipay и WePay — крупнейшие в мире системы мобильных потребительских платежей. Эти данные свидетельствуют о возможностях, которые Пекин видит в запуске цифрового юаня, который станет первой из 10 крупнейших резервных валют для пилотного запуска цифровой валюты в масштабе.

Но стремление Китая ввести e-CNY может не сразу разрушить существующую международную валютную систему. Центральный банк Китая указал, что основное внимание e-CNY будет уделяться внутреннему континентальному рынку. Таким образом, внедрение e-CNY может помешать внутреннему и глобальному успеху WeChat и Alipay, которые являются наиболее широко используемыми в мире платежными инструментами для потребителей. Появляется все больше свидетельств того, что политика правительства Китая направлена на то, чтобы отдавать предпочтение поддерживаемому государством стандарту платежей, а не позволять WeChat и AliPay использовать свои собственные архитектуры. Это отражает текущие проблемы управления, с которыми Китай сталкивается в своей технологической политике — желание привести китайские частные компании в соответствие с директивами государственной политики может ограничить сам успех этих компаний в конкуренции за пределами Китая. На выбор резервной валюты влияют многие факторы, помимо простоты цифровых транзакций, включая конвертируемость валюты, глубину рынков капитала и многое другое. Эти факторы, особенно контроль за движением капитала со стороны правительства Китая, ограничат потенциальное принятие юаня в качестве глобальной резервной валюты, несмотря на потенциал e-CNY для стимулирования международного принятия.

Это отражает текущие проблемы управления, с которыми Китай сталкивается в своей технологической политике — желание привести китайские частные компании в соответствие с директивами государственной политики может ограничить сам успех этих компаний в конкуренции за пределами Китая. На выбор резервной валюты влияют многие факторы, помимо простоты цифровых транзакций, включая конвертируемость валюты, глубину рынков капитала и многое другое. Эти факторы, особенно контроль за движением капитала со стороны правительства Китая, ограничат потенциальное принятие юаня в качестве глобальной резервной валюты, несмотря на потенциал e-CNY для стимулирования международного принятия.

Тем не менее, платформа, предоставляемая e-CNY, создает огромную песочницу для китайских компаний и предпринимателей для внедрения новых услуг и возможностей (если китайское правительство разрешает им). Эти эксперименты и инновации могут создать основу для внедрения новых приложений в других регионах (например, в еврозоне), которые не имеют присущих юаню недостатков или закрытого счета операций с капиталом КНР. Таким образом, e-CNY может стимулировать внедрение цифровых валют за пределами экосистемы юаня.

Таким образом, e-CNY может стимулировать внедрение цифровых валют за пределами экосистемы юаня.

Недавнее вторжение России в Украину и скоординированный глобальный ответ на него могут повысить интерес к разработке и внедрению цифровых валют. В ответ на вторжение России Соединенные Штаты и их союзники наложили на Россию масштабные финансовые санкции, в том числе заблокировали доступ ее центрального банка к мировым финансовым рынкам и запретили семи российским банкам доступ к системе обмена сообщениями SWIFT. Эти санкции фактически отрезали Россию от международной валютной системы. Другие страны могут расценить способность Соединенных Штатов и их союзников вводить такого рода санкции как тревожную и инвестировать в альтернативы существующей финансовой системе, в которой доминирует доллар и которая контролируется США. Результатом может стать потеря доверия к SWIFT и традиционным финансовым экосистемам, что ускорит переход к новым цифровым валютам.

Реакция действующего правительства США на сегодняшний день: постепенные улучшения

Правительство США, возглавляемое Федеральной резервной системой и Министерством финансов, первоначально приняло выжидательный подход к запуску цифрового доллара. В первом опубликованном документе Федеральной резервной системы по этому вопросу, опубликованном ранее в этом году, не содержится конкретной позиции по запуску цифровой валюты и рекомендуется дополнительное расследование. Недавний указ Белого дома о криптовалютах не определял конкретной стратегии; скорее, он поручил федеральным агентствам изучить риски и преимущества цифровых валют для защиты потребителей, финансовой стабильности, незаконной деятельности, конкурентоспособности США, финансовой доступности и инноваций.

В первом опубликованном документе Федеральной резервной системы по этому вопросу, опубликованном ранее в этом году, не содержится конкретной позиции по запуску цифровой валюты и рекомендуется дополнительное расследование. Недавний указ Белого дома о криптовалютах не определял конкретной стратегии; скорее, он поручил федеральным агентствам изучить риски и преимущества цифровых валют для защиты потребителей, финансовой стабильности, незаконной деятельности, конкурентоспособности США, финансовой доступности и инноваций.

Отдельно Федеральная резервная система вносит постепенные инновации в существующую финансовую систему. Swift.gpi и система обмена сообщениями FedNOW (предназначенная для обеспечения мгновенных переводов) делают существующие платежные сети более эффективными, но это по-прежнему централизованные системы, которые требуют от тех, кто их использует, присоединиться к архитектуре, контролируемой США.

Путь вперед, направленный на преодоление прорывов и инноваций

При рассмотрении реалистичной реакции США на CBDC политики могут сделать два шага.

Во-первых, усилия США в области политики должны в краткосрочной перспективе уменьшить отток появляющихся альтернатив цифровой валюте за счет снижения затрат на операции с иностранной валютой и предоставления альтернатив для тех, у кого недостаточно банковских услуг. Это снизит рыночный спрос на цифровую валюту и цифровые торговые центры, созданные другими странами. Действия на этом фронте будут включать ускорение технических улучшений SWIFT.gpi и снижение стоимости транзакций SWIFT. Что еще более важно, создание нормативно-правовой базы, позволяющей использовать стейблкоины, деноминированные в долларах США, во внешних торговых операциях, заполнило бы рыночный пробел до того, как Соединенные Штаты создадут собственную CBDC.

Во-вторых, Соединенным Штатам следует признать, что простого улучшения существующей системы недостаточно, и рассмотреть агрессивный подход, взятый из высокотехнологичного «учебника новаторов». Проще говоря: будьте агрессивны, будьте активны и не ждите, пока кто-то нарушит ваш бизнес, — разрушайте себя.

Проще говоря: будьте агрессивны, будьте активны и не ждите, пока кто-то нарушит ваш бизнес, — разрушайте себя.

Как США могли это сделать?

- Продолжать разрабатывать скоординированную национальную политику в отношении цифровых валют и ускорять разработку цифрового доллара, учась на опыте других. Соединенным Штатам следует принять философию «быстрого следования».

- Возглавьте мировые стандарты для транзакций и регулирования цифровых валют. Это должно включать формирование органа глобальных стандартов под руководством США для установления правил и протоколов взаимосвязи для транзакций, номинированных в долларах. Это поставит американских политиков в влиятельное положение, чтобы написать правила для денежной системы цифровой валюты будущего.

- Создайте системы обеспечения конфиденциальности, соответствия и управления цифровой валюты, которые отражают ценности США, позволяя таким системам распространяться по всему миру.

- Активизировать усилия по развитию центров торговли цифровой валютой в Соединенных Штатах. Правительство США должно сотрудничать с ведущими технологическими компаниями для создания мультивалютного торгового центра с архитектурой, которая контролируется Соединенными Штатами и их доверенными союзниками, но может быть связана с другими торговыми центрами.

- Присоединяйтесь к усилиям по развитию других ведущих центров цифровой валюты, чтобы повлиять на их поддержку целей США и изучить передовой опыт.

- Создайте просвещенную регулятивную песочницу для поддержки развития рынка стейблкоинов и пилотных правил, основанных на отзывах участников рынка.

- Создать отраслевой консорциум в Соединенных Штатах для создания инфраструктуры цифровых платежей от общих стандартов до стимулов для внедрения. Это может включать государственно-частное партнерство для стимулирования принятия.

- Включите вопросы цифровой валюты во внешнеполитическое взаимодействие с ключевыми союзниками, особенно в Азии и Африке — ключевых полях битвы за доминирование цифровой валюты между e-CNY и ее конкурентами.

Поддержание инфраструктуры цифровой валюты, основанной на долларе США, должно стать важнейшим компонентом взаимодействия США и средством согласования наших целей с целями наших торговых партнеров.

Поддержание инфраструктуры цифровой валюты, основанной на долларе США, должно стать важнейшим компонентом взаимодействия США и средством согласования наших целей с целями наших торговых партнеров. - Обеспечьте, чтобы описанные здесь усилия использовали силу долларовой ликвидности для снижения транзакционных издержек. Это может быть достигнуто путем стимулирования крупных финансовых учреждений и маркет-мейкеров к внедрению стейблкоинов, привязанных к доллару или будущему цифровому доллару.

Политика правительства США требует тонкого баланса между целями, ориентированными на рынок и эффективность, с одной стороны, и целями национальной безопасности и внешней политики, с другой. Достижение этого баланса требует упрощения платежей, снижения комиссий за трансграничные транзакции и обслуживания малообеспеченных банков, а также сохранения возможности мониторинга глобальных потоков платежей, контроля доступа к платформам обмена цифровой валюты для цифрового доллара и введения санкций против мошенников. . Если сейчас Соединенные Штаты не появятся на глобальном игровом поле и не возьмут на себя ведущую роль в определении того, как будут заключаться эти компромиссы, правила будут писать другие страны.

. Если сейчас Соединенные Штаты не появятся на глобальном игровом поле и не возьмут на себя ведущую роль в определении того, как будут заключаться эти компромиссы, правила будут писать другие страны.

Пока Соединенные Штаты работают над тем, чтобы наверстать упущенное в принятии цифровых валют, даже безупречная стратегия, реализованная с большим профессионализмом, может привести к миру, в котором Америка потеряет часть, если не большую, своих рычагов воздействия на существующую глобальную финансовую систему. Однако вялая, реактивная стратегия США обеспечит такой исход. Цифровые валюты сделают устаревшими многие существующие стандарты и правила международной валютной системы. Формирующаяся международная денежная экосистема будет заполнена цифровыми валютами стран по всему миру, а не только e-CNY. Страны смогут напрямую обменивать цифровые валюты в двустороннем порядке, минуя SWIFT или аналогичные системы расчетов. Когда технология обеспечивает плавную и мгновенную конвертацию одной суверенной валюты в другую, это меняет практическую потребность в доминирующей глобальной резервной валюте.

Правительству США необходимо быстро позиционировать варианты цифровых платежей и финансирования, которые удовлетворяют потребности Соединенных Штатов, их финансовой системы, их союзников и их глобальных торговых партнеров. США должны сделать это с позиции доминирующей экономической державы и возглавить внедрение цифровых валют на основе доллара. Как это сделать — это не просто разовое решение о том, разрешать цифровой доллар или нет; скорее, это долгий путь, требующий создания глобальной экосистемы.

Майкл Сунг является инвестором в технологии и председателем CarbonBlue Innovations .

Кристофер А. Томас — старший научный сотрудник по внешней политике в Brookings, председатель Integrated Insights, член совета директоров Velodyne LIDAR и приглашенный профессор Университета Цинхуа.

Сколько еще продержатся региональные банки Америки?

Финансы и экономика | Не выпускайте на волю зомби

Несмотря на опасность, политики не должны вмешиваться преждевременно

| Вашингтон, округ Колумбия

W шляпа вид история разворачивается в банковской системе? На первый взгляд может показаться, что это трагическая драма. За последние две недели четыре банка встретили свой конец: два крипто-кредитора, доминирующий банк в Силиконовой долине и совсем недавно глобальный системно важный банк. Были предприняты 11-часовые интервенции для защиты клиентов, создание механизмов экстренного кредитования и брак между двумя гигантскими конкурирующими фирмами.

За последние две недели четыре банка встретили свой конец: два крипто-кредитора, доминирующий банк в Силиконовой долине и совсем недавно глобальный системно важный банк. Были предприняты 11-часовые интервенции для защиты клиентов, создание механизмов экстренного кредитования и брак между двумя гигантскими конкурирующими фирмами.

Послушайте эту историю. Наслаждайтесь аудио и подкастами на iOS или Android.

Ваш браузер не поддерживает элемент

Но посмотрите еще раз, возможно, это научно-фантастическая сказка. Томас Филиппон, профессор финансов Нью-Йоркского университета ( nyu ), испытывает головокружение от путешествия во времени. «Похоже, что мы вернулись в 1980-е», — сказал он на недавнем выступлении. В то десятилетие высокая инфляция вызвала резкое ужесточение денежно-кредитной политики, которое с энтузиазмом проводил председатель Федеральной резервной системы Пол Волкер. Это подорвало здоровье «сберегательно-кредитных» банков ( s и l s), потребительские сберегательные учреждения, также известные как «сберегательные», которые в основном выдавали долгосрочные ипотечные кредиты с фиксированной процентной ставкой. Они столкнулись с ограничением ставки, которую они могли платить по депозитам, что привело к бегству. И они держали активы с фиксированной процентной ставкой. Когда процентные ставки выросли, эти ипотечные кредиты потеряли значительную часть стоимости, по сути уничтожив собственный капитал сберегательной индустрии.

Они столкнулись с ограничением ставки, которую они могли платить по депозитам, что привело к бегству. И они держали активы с фиксированной процентной ставкой. Когда процентные ставки выросли, эти ипотечные кредиты потеряли значительную часть стоимости, по сути уничтожив собственный капитал сберегательной индустрии.

Динамика покажется знакомой всем, кто обращал внимание на Банк Кремниевой долины ( svb ), где шок процентной ставки снизил стоимость его активов с фиксированной процентной ставкой, вызвав бегство депозитов и крах учреждения. Теперь вопрос заключается в том, было ли то, что произошло за последние две недели, жестоким кризисом или началом долгого, затянувшегося процесса, как в 1980-х годах. Ответ зависит от того, в какой степени проблемы svb обнаруживаются где-то еще.

Начните со стоимости активов финансовых учреждений. Банки регулярно публикуют данные об убытках, с которыми они сталкиваются по активам с фиксированной процентной ставкой, таким как портфели облигаций. Если бы эти активы пришлось ликвидировать завтра, отрасль потеряла бы почти треть своей капитальной базы. Вызывает тревогу тот факт, что каждое десятое учреждение выглядит менее капитализированным, чем свб .

Если бы эти активы пришлось ликвидировать завтра, отрасль потеряла бы почти треть своей капитальной базы. Вызывает тревогу тот факт, что каждое десятое учреждение выглядит менее капитализированным, чем свб .

Однако это большое «если». Такие бумажные потери остаются гипотетическими до тех пор, пока остаются вкладчики. В недавней статье Итамара Дрекслера из Университета Пенсильвании и соавторов указывается, что банковские депозиты, которые обычно стабильны и нечувствительны к процентным ставкам, являются естественным хеджированием для долгосрочного кредитования с фиксированной процентной ставкой, которое банки услуга. В документе утверждается, что «банки точно соответствуют процентной чувствительности своих процентных доходов и расходов», что обеспечивает удивительно стабильную чистую процентную маржу. Это объясняет, почему цены на акции банков не падают каждый раз при повышении ставок, а падают так же, как и рынок в целом.

com/embed/Wqm1ROeemOk?enablejsapi=1″>

Наиболее явные доказательства бегства получены от двух калифорнийских банков. Сообщается, что First Republic потеряла 70 миллиардов долларов депозитов — около 40% от их общей суммы на конец 2022 года — с тех пор, как svb потерпели неудачу. Многие клиенты кредитора — богатые люди, которые быстрее всех снимают депозиты. 17 марта First Republic договорилась с 11 крупными банками о размещении в ней депозитов на сумму 30 миллиардов долларов. Сообщается, что теперь он ищет дополнительную поддержку у финансовых учреждений и, возможно, у правительства. 21 марта PacWest, другой калифорнийский кредитор, сообщил, что с начала 2023 года он потерял пятую часть своих депозитов9.0003

Банки, страдающие от оттока депозитов, такие как First Republic и PacWest, могут обратиться за ликвидностью к другим финансовым учреждениям или к недавно расширенным кредитным программам ФРС. Официальные данные показывают, что американские банки заняли 300 миллиардов долларов в рамках различных программ ФРС за неделю до 15 марта. Есть некоторые признаки того, что большая часть заимствований, которые не были сделаны уже обанкротившимися банками, а именно svb и Signature, была сделана банками западного побережья, включая First Republic и PacWest. Действительно, около 233 миллиардов долларов из общей суммы было предоставлено ФРБ Сан-Франциско, которая обслуживает банки к западу от Колорадо. 21 марта PacWest сообщила, что на данный момент она заняла в общей сложности 16 миллиардов долларов у различных фондов ФРС, чтобы поддержать свою ликвидность. В любом из банков ФРС, которые поддерживают другие регионы страны, было заимствовано не более 2 миллиардов долларов, что указывает на то, что банкам в других штатах еще предстоит столкнуться с изнурительным оттоком депозитов.

Есть некоторые признаки того, что большая часть заимствований, которые не были сделаны уже обанкротившимися банками, а именно svb и Signature, была сделана банками западного побережья, включая First Republic и PacWest. Действительно, около 233 миллиардов долларов из общей суммы было предоставлено ФРБ Сан-Франциско, которая обслуживает банки к западу от Колорадо. 21 марта PacWest сообщила, что на данный момент она заняла в общей сложности 16 миллиардов долларов у различных фондов ФРС, чтобы поддержать свою ликвидность. В любом из банков ФРС, которые поддерживают другие регионы страны, было заимствовано не более 2 миллиардов долларов, что указывает на то, что банкам в других штатах еще предстоит столкнуться с изнурительным оттоком депозитов.

Политики теперь должны подождать, пока не появятся новые банки. Это будет неловкая пауза. Региональные и местные банки играют важную роль в американской экономике и обеспечивают примерно половину коммерческого кредитования страны. Небольшие банки особенно доминируют в сфере коммерческой недвижимости. На их долю приходится почти 80% коммерческих ипотечных кредитов, предоставляемых банками. Соблазн, о котором американские чиновники ничего не говорят, состоит в том, чтобы гарантировать, что более мелкие банки не потеряют свои вклады, гарантируя большую их часть.

Небольшие банки особенно доминируют в сфере коммерческой недвижимости. На их долю приходится почти 80% коммерческих ипотечных кредитов, предоставляемых банками. Соблазн, о котором американские чиновники ничего не говорят, состоит в том, чтобы гарантировать, что более мелкие банки не потеряют свои вклады, гарантируя большую их часть.

Aaaaarrggggghhhhh

Это может создать мрачный сценарий: фильм ужасов про зомби. По крайней мере, так считает Вирал Ачарья, тоже из ню . Банки с непостоянной депозитной базой и потерями по своим активам подвержены реальным убыткам. Наихудший возможный исход, считает г-н Ачарья, заключается в том, что «вы оставляете банки недостаточно капитализированными, но говорите, что все вкладчики слабых банков в безопасности».

Такого рода интервенции, по его словам, исторически широко распространены, и «всякий раз, когда это происходило — это происходило в Японии, происходило в Европе, обычно происходит в Китае и Индии — вы получаете банки-зомби». У них нет капитала, они поддерживаются правительствами и «имеют тенденцию к безнадежному кредитованию». Он указывает на Банк Кипра, капитализация которого в 2012 году была недостаточной: «Они поставили все на греческий долг, даже когда Греция фактически разорялась. Почему они это сделали? Ну, у них были стабильные депозиты, никто их не сворачивал, у них не осталось капитала, а вскоре после этого у вас случился впечатляющий банковский крах.

У них нет капитала, они поддерживаются правительствами и «имеют тенденцию к безнадежному кредитованию». Он указывает на Банк Кипра, капитализация которого в 2012 году была недостаточной: «Они поставили все на греческий долг, даже когда Греция фактически разорялась. Почему они это сделали? Ну, у них были стабильные депозиты, никто их не сворачивал, у них не осталось капитала, а вскоре после этого у вас случился впечатляющий банковский крах.

Кризис сбережений в Америке в 1980-х в конечном счете так дорого обошелся, потому что первоначальной реакцией — когда сберегательные организации понесли убытки в размере около 25 миллиардов долларов — была реакция снисходительности. Многим неплатежеспособным сберегательным компаниям было разрешено оставаться открытыми в рамках попытки позволить им вырасти из своих убытков. Но их проблемы только усугубились. Их тоже стали называть «зомби». Как и Банк Кипра, эти зомби разорялись, вкладывая средства во все более и более рискованные проекты, надеясь, что они окупятся более высокой прибылью.

Поддержание инфраструктуры цифровой валюты, основанной на долларе США, должно стать важнейшим компонентом взаимодействия США и средством согласования наших целей с целями наших торговых партнеров.

Поддержание инфраструктуры цифровой валюты, основанной на долларе США, должно стать важнейшим компонентом взаимодействия США и средством согласования наших целей с целями наших торговых партнеров.