Содержание

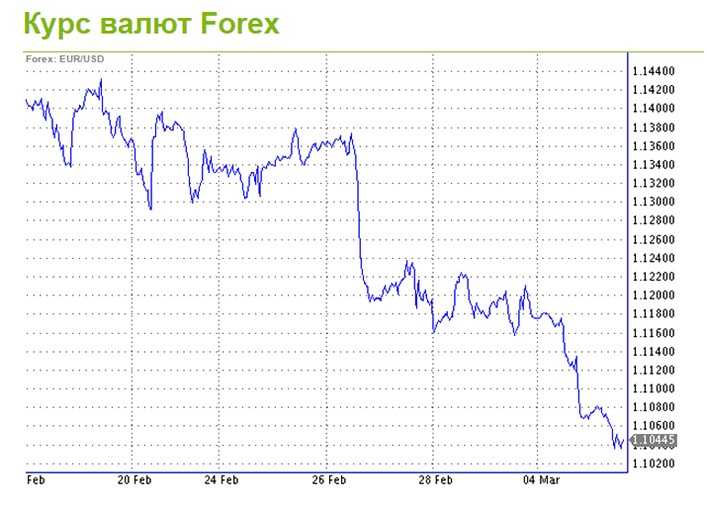

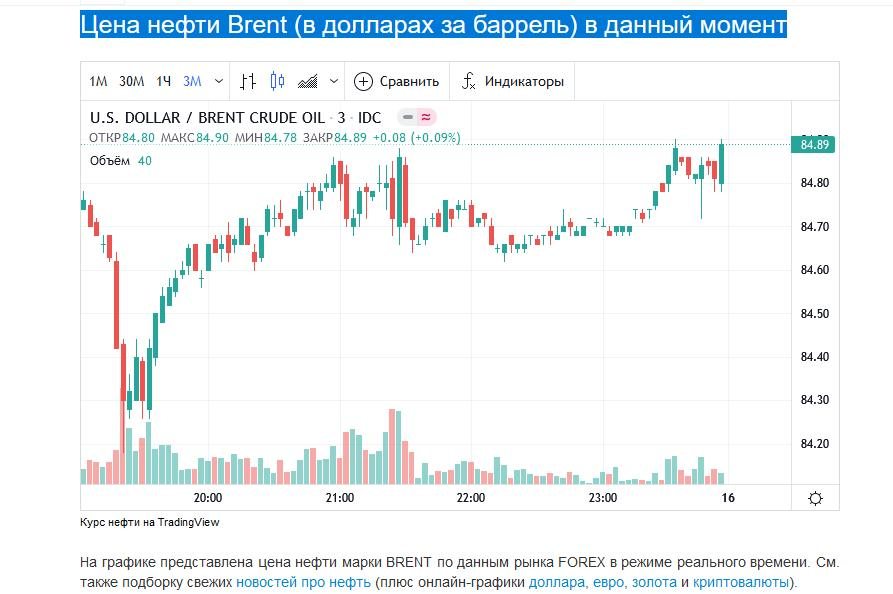

Нефть Brent цена сегодня — График Брент онлайн, котировки за баррель на бирже

Сегодня нефть — это важнейшее энергетическое сырье, а цены на нефть являются объектом пристального внимания не только профессиональных трейдеров, но и не связанных с финансовым и нефтегазовым сектором людей. Стоимость нефти влияет на мировую экономику в целом, на политическую ситуацию в отдельных странах и регионах, на котировки акций отдельных компаний, на курс национальных валют, а следовательно, и на уровень жизни граждан.

Нефть Brent

Brent Crude Oil (Брент) — один из основных мировых маркерных сортов нефти. Статус эталона на рынке нефти сорт приобрел в первую очередь благодаря отличному качественному составу. Однако фактически данный сорт представляет собой смесь сырья, добываемого сразу на нескольких месторождениях в Северном море, поэтому более корректное название марки — Brent Blend.

В сранах Восточного полушария (Россия, Европа, Азия) под мировой ценой нефти принято считать текущую цену Брент.

Традиционно котировки нефти приводятся в долларах за баррель, который равен 159,99 литрам. Цена нефти за баррель формируется на основании торгов на нефтяные фьючерсы, проводимых на товарно-сырьевых биржах. Основные торги на фьючерс нефти Брент проходят на Лондонской сырьевой бирже.

Курс нефти онлайн является индикативным инструментом, который позволяет определять настроение инвесторов на сырьевом рынке в целом, а также отслеживать влияние новостей и статистических данных на нефтяной рынок в реальном времени. Для стран Восточного полушария, и для России в частности, наибольшее значение имеет отслеживание изменения цены Брент, так как в основном именно к этому эталону привязываются цены добываемых и торгуемых на данной территории сортов. Для стран Западного полушария (США, Канада, Центральная и Южная Америка) аналогичным маркерным сортом служит нефть WTI.

График нефти Брент

Выше представлен потоковый график нефти Brent к Доллару США в режиме реального времени. Как было отмечено, с определенным допущением можно сказать, что график Brent есть график нефти. Данный инструмент позволяет не только отслеживать стоимость нефти в текущий момент времени, но и изучать историю и динамику ее изменений за конкретный временной интервал: день, неделю, месяц, год и т.д. У пользователя появляется возможность анализировать данные за выбранный период времени, соотносить изменения курса на графике Брент с определенными событиями и делать прогнозы по изменению стоимости сырья в будущем.

Как было отмечено, с определенным допущением можно сказать, что график Brent есть график нефти. Данный инструмент позволяет не только отслеживать стоимость нефти в текущий момент времени, но и изучать историю и динамику ее изменений за конкретный временной интервал: день, неделю, месяц, год и т.д. У пользователя появляется возможность анализировать данные за выбранный период времени, соотносить изменения курса на графике Брент с определенными событиями и делать прогнозы по изменению стоимости сырья в будущем.

Инструмент «график нефти» имеет ряд опций. Рядом с названием сорта отображаются значения на открытии и закрытии торговой сессии, а также минимальный и максимальный курс в течение сессии. В левом верхнем углу виджета расположено меню, где выбирается временной интервала отображаемой области. Значения курса в конкретной точке всегда можно узнать, наведя курсор мышки.

Конечно для более полного понимания ситуации полезно знать и текущую цену WTI, и ряд других важных показателей. Однако, в любом случае график Брент – чрезвычайно полезный инструмент для мониторинга и анализа движения цен на нефтяное сырье.

Однако, в любом случае график Брент – чрезвычайно полезный инструмент для мониторинга и анализа движения цен на нефтяное сырье.

Стоимость нефти разных сортов

В мире существует огромное количество нефтяных месторождений, на каждом из которых добывается уникальный по составу и свойствам сорт сырья. Реальная стоимость нефти конкретного сорта зависит от таких факторов, как:

- состав и, соответственно, свойства сырья,

- глубина залегания нефтеносных пластов и трудоемкость добычи,

- доступности месторождения и стоимость логистики,

- и пр.

Для примера цена на нефть малой плотности, в составе которой преобладют легкие фракции, существенно выше стоимости тяжелого сырья. Это связано со значительно более низкими затратами на переработку легкого сырья, в сравнении с тяжелым.

Важный параметр – содержание серы: современные нормы требуют тщательной очистки нефтепродуктов от примесей данного элемента. Соответственно, чем выше содержание серы, тем больше ресурсов необходимо для очистки сырья, и тем ниже цена нефти. Сырье с низким содержанием серы, наоборот не требует больших затрат на очистку от данного элемент, и ценится выше.

Соответственно, чем выше содержание серы, тем больше ресурсов необходимо для очистки сырья, и тем ниже цена нефти. Сырье с низким содержанием серы, наоборот не требует больших затрат на очистку от данного элемент, и ценится выше.

Торговые котировки на каждый конкретный нефтяной сорт вызывает огромную путаницу. Поэтому для удобства как производителей, так и потребителей, а также для упрощения оценки стоимости нефти разных сортов, были введены эталонные или маркерные сорта нефти. Стоимость других сортов формируется исходя из текущей цены конкретного эталона с поправкой на определенный коэффициент, который рассчитывается на основе различий в качестве сырья. В некоторых случая вводятся скидки на сорта нефти из определенного региона ввиду, например, политической ситуации.

Основными мировыми маркерными сортами нефти являются:

- Brent Blend – североморский сорт легкой нефти. Цена Брент служит основой для практически 70% всех мировых сортов, главным образом, для Европейских и Азиатских.

- WTI (West Texas Intermediate) – американский сорт легкого малосернистого сырья, эталон для других сортов США и Западного полушария.

- Dubai Crude – добывается в Эмирате Дубай, служит эталоном для экспортной нефти в Ближневосточном и Азиатско-Тихоокеанском регионах.

- Основным эталонным сортом в России является смесь Urals, которая составляет более 80% отгружаемого на экспорт нефтяного сырья.

Ценообразование на рынке нефти

Стоимость маркерные сортов нефти устанавливается в соответствии со ценой фьючерсов на нефть, торгуемых трейдерами на товарно-сырьевых биржах:

- Цена нефти Brent Blend (или Brent Crude Oil) — формируется на лондонской Intercontinental Exchange (ICE), индикатор – BFOE

- Стоимость нефти WTI (или Light Sweet Crude Oil) – на американской New York Mercantile Exchange (NYMEX, CME group)

- Курс нефти Dubai Crude – в Дубае, на Dubai Mercantile Exchange (DME)

Кроме этого, особое внимание уделяется стоимости нефтяной корзины ОПЕК (OPEC Reference Basket) — условной смеси нескольких сортов нефти, добываемых странами ОПЕК.

Фьючерс на нефть (или фьючерсный контракт) является обязательным соглашением, дающим право на покупку актива по обговоренной цене в будущем. (см. фьючерс на нефть).

Изменения цен фьючерсов на нефть отражается на стоимости физических поставок в конце каждого торгового дня. Увеличение стоимости нефтяных фьючерсов на бирже влечет за собой и рост цен на нефть всех сортов на физическом рынке, но с некоторыми корректировками, характерными для конкретного региона.

Колебание цен на физические поставки сырья влияет на планы перерабатывающих предприятий и, соответственно, стоимость нефтепродуктов. Изменения цен оптового и розничного рынков служат сигналом для трейдеров и рядовых потребителей, об объемах закупки, хранении или использовании нефтепродуктов. Это в свою очередь влияет на решение переработчиков об объеме закупаемого сырья.

Общие изменения спроса на нефтяное сырье отражаются в изменениях спроса на эталонные марки на биржах. Эти данные поступают трейдерам, которые в свою очередь продают или покупают фьючерсные контракты по оптимальной цене. Таким образом, образуется замкнутый круг взаимосвязей.

Таким образом, образуется замкнутый круг взаимосвязей.

От чего зависит цена на нефть

Несмотря на то, что только около 3% торгуемых фьючерсов приводит к физической поставке товара покупателю, теория баланса спроса и предложения также применима к данному рынку. На этот баланс влияет множество факторов. Ниже приведены некоторые моменты, которыми руководствуются трейдеры при покупке или продаже фючерсов не нефть в процессе торгов на бирже:

- Данные о добыче, запасах и потреблении черного золота. Двумя основными источниками такой информации являются еженедельные отчеты EIA и API. Косвенным фактором также является количество действующих буровых установок по данным Baker Hughes. Этот показатель свидетельствует о рентабельности добычи нефти в конкретный момент времени.

- Новости о решениях, принимаемые нефтедобывающими странами, касающиеся в первую очередь об ограничении или увеличении уровня добычи сырья.

- Деятельность и решения ОПЕК. Организация стран-экспортеров нефти сегодня все еще имеет серьезное влияние на ценообразование на нефтяном рынке. Новости об очередном собрании участников картеля влияет на курс нефти в ту или иную сторону, в зависимости от ожиданий итогов встречи. А сами принятые на ней решения могут существенно сдвинуть баланс рынка.

- Экономический рост/спад в некоторых странах. Улучшение экономических показателей, например, Китая или Индии заставит трейдеров пересмотреть свои прогнозы по потребление черного золота, и спровоцирует таким образом изменение котировок нефти.

- Кризис и неблагоприятная политическая и экономическая ситуация в нефтедобывающих странах потенциально может существенно снизить уровень добычи. В результате котировки нефти ползут вниз. Примером может послужить наложение в 2012 году санкций на Иран в связи с его программой по созданию ядерного оружия. В результате снижения поставок иранского сырья цена барреля нефти отскочила до $95 – 100.

- Войны и террористические атаки. Любые военные действия и террористические акты в нефтедобывающих районах приводят к паническим настроениям на нефтяном рынке в связи с ожиданием падения поставок сырья.

- Природные и техногенные катастрофы в нефтеносных районах также сопровождаются изменениями стоимости нефти. Ярким примером послужил ураган Катрина в августе 2005, причинивший ущерб около 20% объектам добычи нефти в США. В результате цены барреля нефти выросли на 3$. В след за ним последовал ураган Рита. Суммарно оба урагана разрушили 113 нефтяных и газодобывающих платформ.

- Изменение потребительских привычек. Например, данные о том, что в этом году американцы стали больше времени проводить за рулем. Мировая доля потребления нефти сегодня в США составляет порядка 20%, почти половина этого объема идет на производство бензина. Таким образом изменения в привычках водителей может привести как дефициту, так и к образованию излишка топлива.

- Альтернативные источники энергии.

Производители альтернативных источников энергии конкурируют с нефтяными компаниями, поэтому потенцильно успешные разработки в области альтернативной энергетики имеют влияние на курс нефти. В настоящее момент это влияние выражено не сильно, однако в перспективе оно будет возрастать.

Производители альтернативных источников энергии конкурируют с нефтяными компаниями, поэтому потенцильно успешные разработки в области альтернативной энергетики имеют влияние на курс нефти. В настоящее момент это влияние выражено не сильно, однако в перспективе оно будет возрастать.

Таким образом, цены на нефть устанавливаются «невидимой рукой рынка», главным образом, в зависимости от соотношения спроса и предложения. А участники рынка занимаются тем, что прогнозируют влияние тех или иных событий, происходящих на мировой арене, на стоимость нефти.

Курсы валют, котировки нефти марки Brent

Размер шрифта

а

а

а

Цвет сайта

ц

ц

ц

Изображения

Выкл

Интервал между буквами

Нормальный

Увеличенный

Большой

Шрифт

Без засечек

С засечками

Звуковой ассистент

Производство одежды в Москве выросло в 2,3 раза > В России на 43% чаще стали использовать маткапитал на образование детей > Трафик в торговых центрах в столице увеличился на 6% в конце марта > Российские фитнес-клубы продали на 9,5% больше абонементов в марте, чем в 2022 году

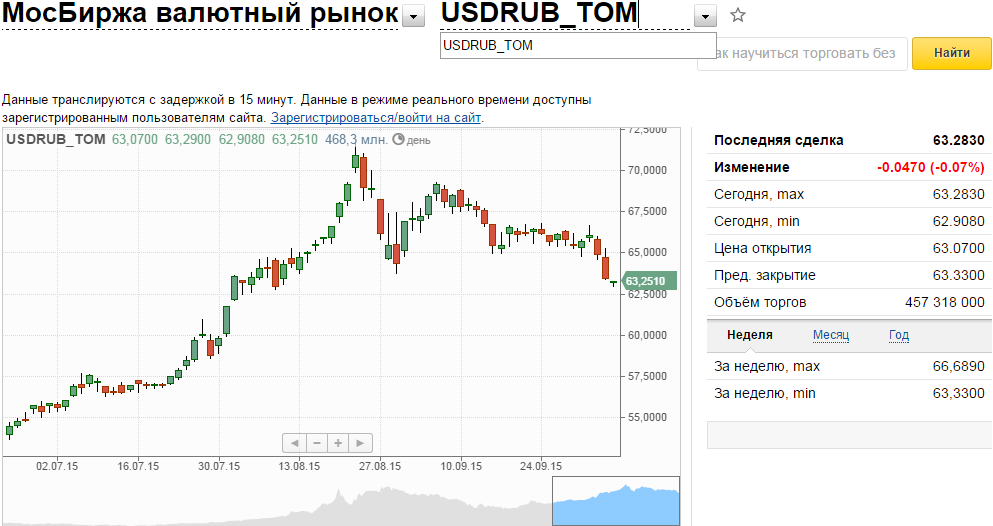

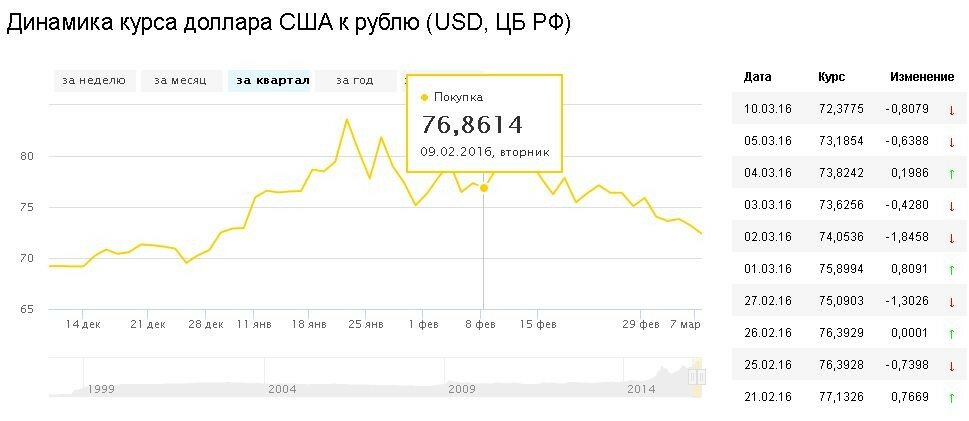

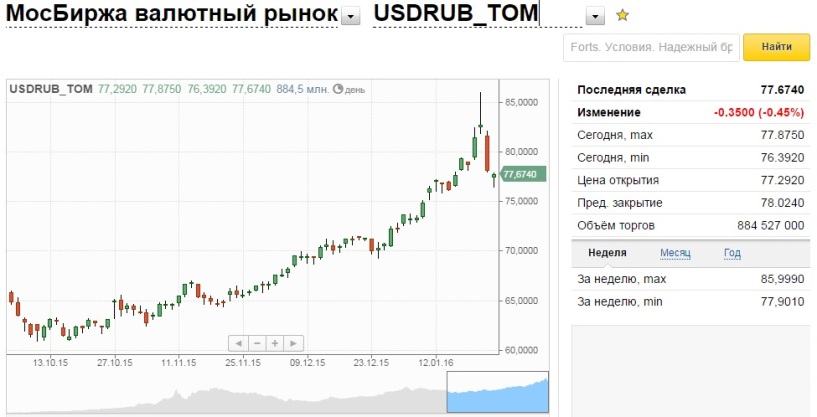

Актуальные курсы мировых валют – доллара и евро к рублю, ежедневное обновление информации о цене на нефть марки Brent.

Внимание cайт ac-mos.ru использует файлы cookie. Если вы продолжаете пользоваться порталом, мы предполагаем, что вы согласны с использованием файлов cookie. Подробнее о файлах cookie и о том, как отказаться от них, читайте здесь.

Принять

Экономисты теперь принимают интервенцию обменного курса и могут работать

Финансы и экономика | Свободный обмен

Но это не спасет фунт или иену

M Илтон Фридман , лауреат Нобелевской премии по экономике, был одним из первых поклонников плавающих валют. Он однажды заметил, что доводы в пользу гибких обменных курсов такие же, как и в пользу перехода на летнее время. Теоретически люди могли бы начать свой летний день на час раньше без перевода часов. На практике легче изменить время, чем изменить привычки каждого. По аналогичной логике, всякий раз, когда наблюдается дефицит спроса на товары и активы страны, легче допустить падение одной цены, обменного курса, чем вместо этого снижать все остальные цены страны.

Послушайте эту историю. Наслаждайтесь аудио и подкастами на iOS или Android.

Ваш браузер не поддерживает элемент

Фридман провел аналогию с степенными 1950-ми годами, когда обменные курсы редко менялись. На сегодняшних более волатильных рынках часы могут быть жестокими. Иена упала на 20% по отношению к доллару в этом году, южнокорейская вона — на 17%, а индийская рупия — на 9%. После того, как 23 сентября канцлер Великобритании Кваси Квартенг объявил о новом снижении налогов, беспокойный фунт упал почти до паритета с долларом. Это было мучительно, как будильник посреди сна.

Столкнувшись с таким дискомфортом, политики часто испытывают искушение вмешаться в валютные рынки. Министерство финансов Японии впервые с 1998 года попыталось поддержать курс иены, продавая иностранную валюту в обмен на свою. Резервный банк Индии также принял меры, продав с начала июля, по некоторым оценкам, более 40 миллиардов долларов. Министр финансов Южной Кореи заявил, что власти рассмотрят «планы на случай непредвиденных обстоятельств», чтобы остановить столь быстрое падение воны. Некоторые экономисты начали подсчитывать, сколько Британия спрятала в своих валютных резервах. (Не много.)

Некоторые экономисты начали подсчитывать, сколько Британия спрятала в своих валютных резервах. (Не много.)

Фридман считал защиту валюты либо ненужной, либо невозможной. Если бы дефицит спроса был большим и продолжительным, интервенция только отсрочила бы неизбежное, поскольку в стране закончились бы валютные резервы. Если дефицит был небольшим и мимолетным, вмешательство было излишним. Вместо того, чтобы покупать временно подешевевшую валюту, правительство могло бы положиться на спекулянтов, поскольку они получали прибыль всякий раз, когда валюта восстанавливала свои позиции. Вмешательство было необходимо только в том случае, если правительство лучше замечало временное несоответствие, чем финансовые спекулянты, чьи средства к существованию зависели от этого.

Ранние исследования вмешательства усилили этот скептицизм. В 1982 году G 7 заказал отчет, в котором был сделан вывод о том, что валютная интервенция не имела долговременного эффекта. Среди экономистов сложился необычный консенсус в отношении того, что валютная интервенция не является «эффективным или долговечным» инструментом, как позже указали Кэтрин Домингес из Мичиганского университета и Джеффри Франкель из Гарварда.

Но более поздние работы опровергли этот консенсус благодаря как теоретическим, так и эмпирическим достижениям. Долгосрочное влияние интервенции может быть трудно различить, потому что центральные банки не выходят на валютные рынки случайным образом. Они продают валютные резервы, когда валюта слабеет, и покупают, когда она нуждается в укреплении. Таким образом, наивный взгляд на данные может предположить, что вмешательство имеет неприятные последствия: продажа резервов связана с более слабой валютой, так же как пожарные связаны с пожарами.

Один из вариантов ответа — посмотреть на валютные интервенции, которые больше или меньше, чем можно было бы ожидать. Если пламя привлекает больше пожарных, чем обычно требуется, дополнительные пожарные, вероятно, будут связаны с более коротким и лучше локализованным пожаром. Это один из нескольких подходов, использованных Эндрю Филардо из Гуверовского института, а также Гастоном Гелосом и Томасом МакГрегором из МВФ, в статье, опубликованной в июне. Они пришли к выводу, что если валюта недооценена на 10%, продажа валютных резервов на сумму около 0,1% от ВВП может усилить его более чем на 4%. Если власти вмешиваются систематически в течение нескольких кварталов, они получают дополнительную отдачу. Воздействие также сильнее на неглубоких финансовых рынках.

Они пришли к выводу, что если валюта недооценена на 10%, продажа валютных резервов на сумму около 0,1% от ВВП может усилить его более чем на 4%. Если власти вмешиваются систематически в течение нескольких кварталов, они получают дополнительную отдачу. Воздействие также сильнее на неглубоких финансовых рынках.

Эти эффекты не ограничиваются минутами или днями после вмешательства. Они проявляются даже в квартальных данных. Но и воздействие не постоянное. Интервенция может сузить несоответствия, возникающие в течение периода от одного до четырех лет, но, похоже, она не влияет на долгосрочные колебания валюты.

Почему вмешательство работает? Одна из причин заключается в том, что спекулянты не так надежны, как предполагал Фридман. Компании, делающие ставки на валюту, имеют ограниченную способность нести риск. Эти ограничения ужесточаются в периоды стресса, когда финансовые учреждения вмешиваются в дела, уменьшая размер ставок. В таких обстоятельствах национальные органы могут иметь больше возможностей для исправления несоответствий, даже если они не лучше их замечают.

В таких обстоятельствах национальные органы могут иметь больше возможностей для исправления несоответствий, даже если они не лучше их замечают.

Вмешательство также может работать, служа сигналом решимости политиков. Правительство должно, в конце концов, лучше спекулянтов знать, что оно намерено делать. Он может быть настроен на проведение политики, соответствующей более сильной валюте. Но может быть трудно убедить скептически настроенных инвесторов. Посредством валютной интервенции он может вложить свои (иностранные) деньги в свои уста. Из 18 центральных банков развивающихся стран, опрошенных Банком международных расчетов в 2018 году, почти три четверти назвали сигнализацию «часто или иногда важной».

Часы тикают

Эти результаты мало воодушевляют Японию или Великобританию, две крупные экономики, пережившие самое резкое падение обменных курсов в этом году. Банк Японии по-прежнему стремится ограничивать доходность своих государственных облигаций, однако высокие доходности растут в других частях мира. Такая позиция, какими бы ни были ее достоинства, вряд ли совместима с сильным курсом иены. А учитывая размер дефицита счета текущих операций Великобритании и темпы ее инфляции, ослабленный фунт явно не слабее, чем должен быть. Валютная интервенция может служить сигналом ужесточения политики. Он не может заменить их.

Такая позиция, какими бы ни были ее достоинства, вряд ли совместима с сильным курсом иены. А учитывая размер дефицита счета текущих операций Великобритании и темпы ее инфляции, ослабленный фунт явно не слабее, чем должен быть. Валютная интервенция может служить сигналом ужесточения политики. Он не может заменить их.

Чтобы поддержать свою валюту, власти Великобритании должны либо повысить процентные ставки быстрее, чем планировалось, либо восстановить бюджетную дисциплину. Г-н Квартенг сказал, что уточнит свои среднесрочные финансовые планы 23 ноября. Если он хочет сохранить фунт, ему, возможно, придется перевести свои фискальные часы вперед. ■

Подробнее читайте в Free Exchange, нашей экономической колонке:

Правители Китая, кажется, смирились с замедлением экономики (22 сентября)

Чем богаче общество, тем меньше детей. Верно? (15 сентября)

Энергетический рынок Европы не был создан для этого кризиса (8 сентября)

Чтобы получить более экспертный анализ крупнейших событий в экономике, бизнесе и рынках, подпишитесь на Money Talks, наш еженедельный информационный бюллетень.

Эта статья была опубликована в разделе «Финансы и экономика» печатного издания под заголовком «Время экономии валюты». Что дальше для реальной экономики?

Из выпуска от 1 октября 2022 г.

Ознакомьтесь с историями из этого раздела и другими в списке содержания

долларов в канадских долларах | Обменный курс в реальном времени

Какие факторы влияют на курс доллара к канадскому доллару?

За обменным курсом внимательно следят политики и предприятия, и его анализируют сотни аналитиков по всему миру. Прогнозы доллара к канадскому доллару обычно пытаются определить будущее обменного курса на основе факторов, которые, как известно, влияют на обменный курс доллара к канадскому доллару.

Уровень текущих и будущих ожидаемых процентных ставок в Канаде и США важен для обменного курса. Инвесторы предпочитают держать активы в валюте с наибольшей доходностью. Таким образом, при прочих равных, предпочтение отдается валюте, предлагающей более высокую процентную ставку, и внимательно отслеживается относительная разница в процентных ставках. Конечно, процентные ставки не статичны, и инвесторы учитывают не только текущие процентные ставки, но и ожидаемые будущие процентные ставки, что отражено в кривых доходности двух стран. Определение еще более усложняется тем фактом, что инвесторы делают поправку на инфляционные ожидания при сравнении процентных ставок. Тем не менее, первый принцип заключается в том, что когда дело доходит до выбора валюты, инвесторы предпочитают более высокие ставки более низким ставкам. Например, если Банк Канады сделает объявление, намекающее на повышение ставок, канадский доллар, как правило, пойдет вверх.

Цена на товары, особенно на нефть, имеет большое значение для канадского доллара. Поскольку Канада является крупным нетто-экспортером нефти, рост цен на нефть подстегнет спрос на канадский доллар для тех, кто хочет покупать нашу нефть (большая часть которой идет в США). Таким образом, обменный курс часто очень чувствителен к изменениям цен на нефть: стоимость канадского доллара растет по мере роста цен на нефть и наоборот. В то время как другие товары имеют значение для канадского доллара, ни один из них не имеет такого большого значения, как цена на нефть.

Поскольку Канада является крупным нетто-экспортером нефти, рост цен на нефть подстегнет спрос на канадский доллар для тех, кто хочет покупать нашу нефть (большая часть которой идет в США). Таким образом, обменный курс часто очень чувствителен к изменениям цен на нефть: стоимость канадского доллара растет по мере роста цен на нефть и наоборот. В то время как другие товары имеют значение для канадского доллара, ни один из них не имеет такого большого значения, как цена на нефть.

Восприятие общего риска может повлиять на обменный курс доллара США к канадскому доллару. Доллар США является глобальной «убежищем для риска». Это означает, что когда глобальные экономические настроения ухудшаются или предполагаемые риски для мировой экономики возрастают, инвесторы, как правило, предпочитают доллар США. Таким образом, когда неприятие риска увеличивается, доллар США растет, и наоборот. Валюта Канады известна как «валюта риска». Он имеет тенденцию работать лучше, когда риск снижается, а глобальные настроения улучшаются.

Обменный курс доллара США к канадскому доллару иногда коррелирует с изменениями цен на акции. Это связано с тем, что акции, как правило, растут в благоприятных для риска условиях, которые также повышают стоимость канадского доллара.

Геополитические события являются важным фактором при обмене доллара США по отношению к канадскому доллару, поскольку они могут влиять на факторы, влияющие на обменный курс. Например, рост напряженности в отношениях с Китаем может быть воспринят как способствующий увеличению риска и, следовательно, подталкивающий доллар США к росту. В качестве альтернативы, напряженность на Ближнем Востоке, которая может нарушить приток нефти, иногда приводит к росту цен на нефть и, следовательно, к росту канадского доллара.

Почему это так важно?

Обменный курс доллара США к канадскому доллару затрагивает все аспекты экономической жизни Канады. Очевидно, что если вы владеете долларами США или активами (например, акциями или недвижимостью), зарегистрированными в США, то на их стоимость в канадских долларах влияют изменения обменного курса. И нет нужды говорить, что если вы являетесь компанией, занимающейся импортом или экспортом в США, то для вас очень важно, сколько стоит доллар США в канадских долларах, потому что от этого будет зависеть, сколько вам придется заплатить или получить за это деньги. ваш импорт и экспорт.

И нет нужды говорить, что если вы являетесь компанией, занимающейся импортом или экспортом в США, то для вас очень важно, сколько стоит доллар США в канадских долларах, потому что от этого будет зависеть, сколько вам придется заплатить или получить за это деньги. ваш импорт и экспорт.

Например, если вы канадская компания, продающая товары в США, по мере роста курса канадского доллара ваши товары и услуги становятся более дорогими в долларах США и, следовательно, менее конкурентоспособными. Даже если вы являетесь покупателем, который заказывает что-то по цене в долларах США, вас волнует обменный курс доллара США к канадскому доллару, потому что чем дороже доллар США, тем дороже ваша покупка.

Но влияние уровня доллара США на канадский доллар выходит далеко за рамки этих прямых эффектов. Поскольку доллар США является мировой резервной валютой, большая часть международной торговли, даже за пределами США, осуществляется в долларах США. Таким образом, на канадца, покупающего или продающего что-либо в Гонконге или Германии, также влияет курс доллара США по отношению к канадскому доллару.

Производители альтернативных источников энергии конкурируют с нефтяными компаниями, поэтому потенцильно успешные разработки в области альтернативной энергетики имеют влияние на курс нефти. В настоящее момент это влияние выражено не сильно, однако в перспективе оно будет возрастать.

Производители альтернативных источников энергии конкурируют с нефтяными компаниями, поэтому потенцильно успешные разработки в области альтернативной энергетики имеют влияние на курс нефти. В настоящее момент это влияние выражено не сильно, однако в перспективе оно будет возрастать.