Содержание

404 Cтраница не найдена

Размер:

AAA

Изображения

Вкл.

Выкл.

Обычная версия сайта

К сожалению запрашиваемая страница не найдена.

Но вы можете воспользоваться поиском или картой сайта ниже

|

|

|

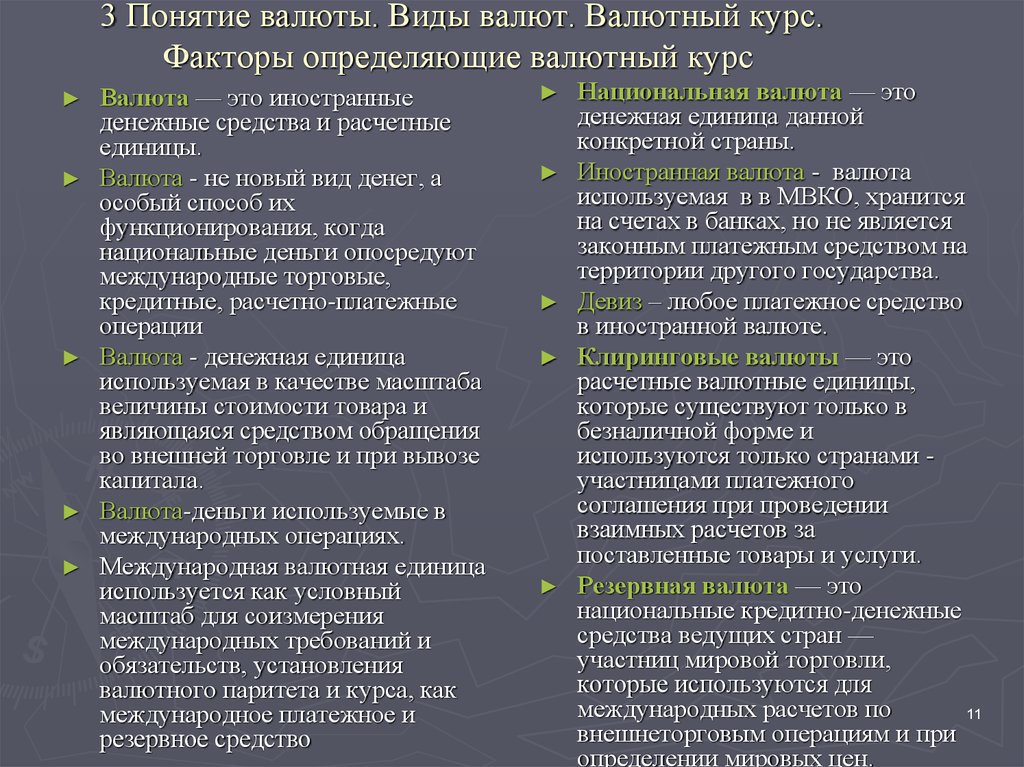

Функционируя на уровне межгосударственных связей, деньги не изменяют своей внутренней природы, выполняя практически те же функции, что и в национальном

Напомним, международный валютный рынок – это рынок, на котором осуществляются сделки купли-продажи иностранных

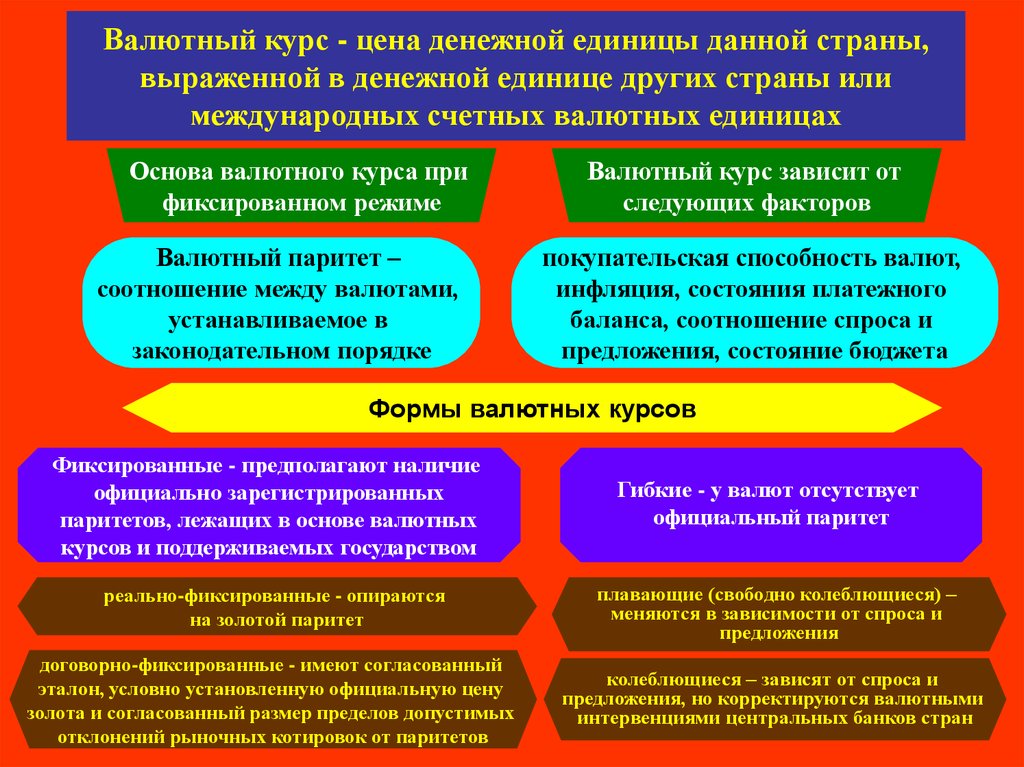

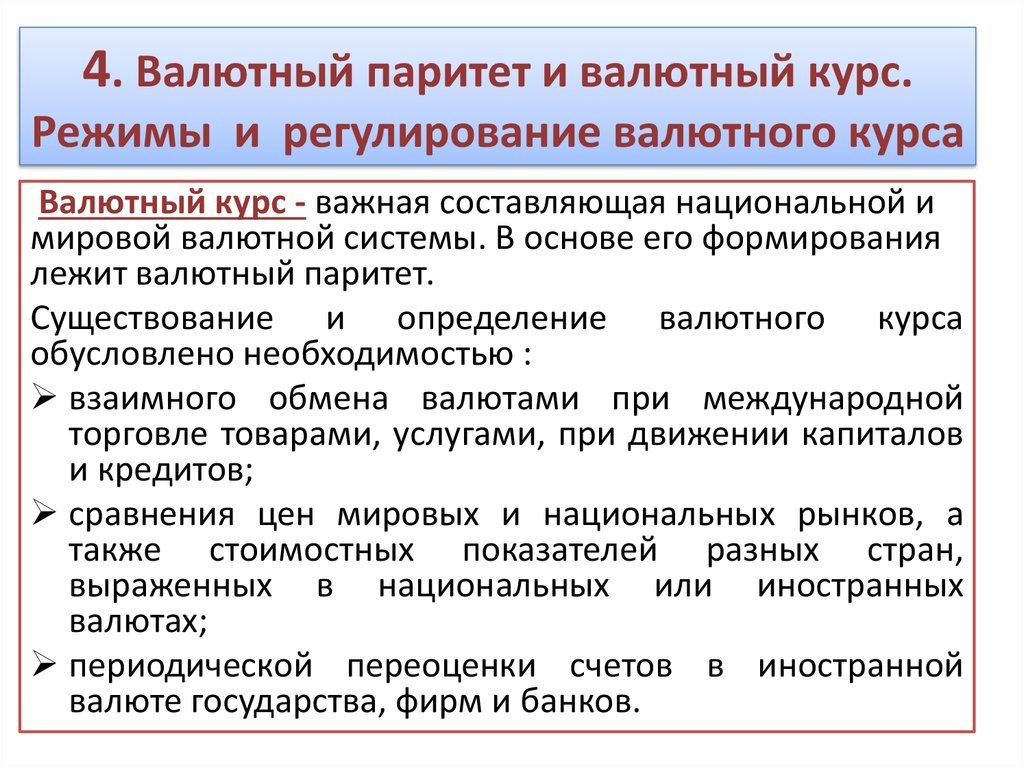

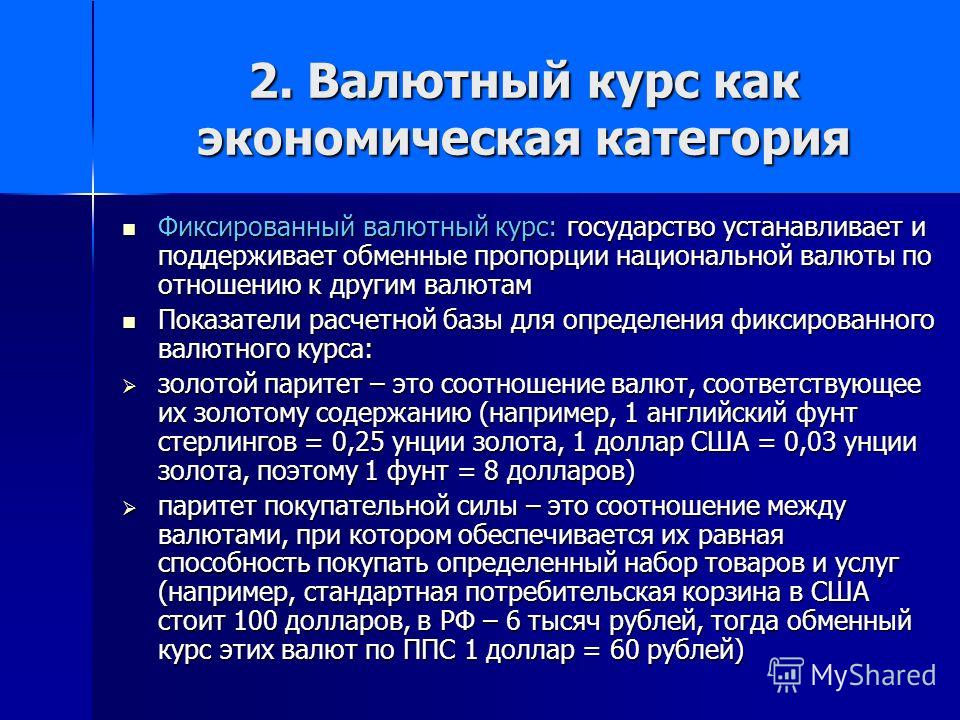

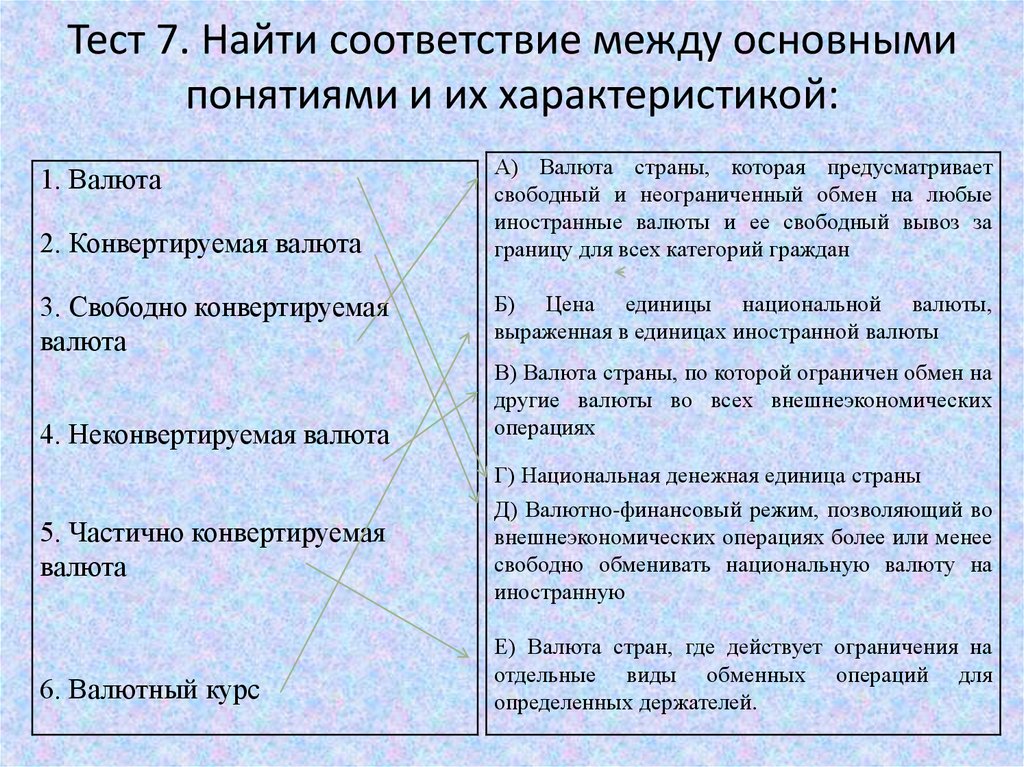

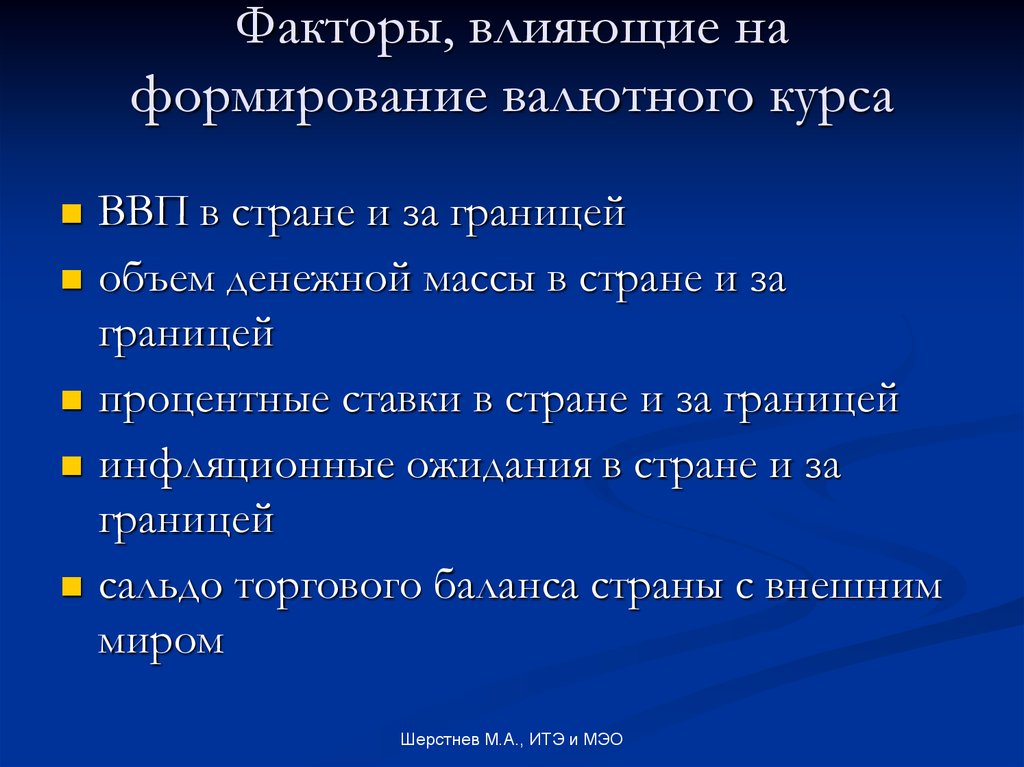

Валютный курс (номинальный валютный курс) — цена валюты одной страны, выраженная в денежных единицах другой страны.

Установление курса национальной денежной единицы в иностранной валюте называется валютной котировкой.

При прямой котировке единица иностранной валюты приравнивается к определенному количеству национальной валюты, при

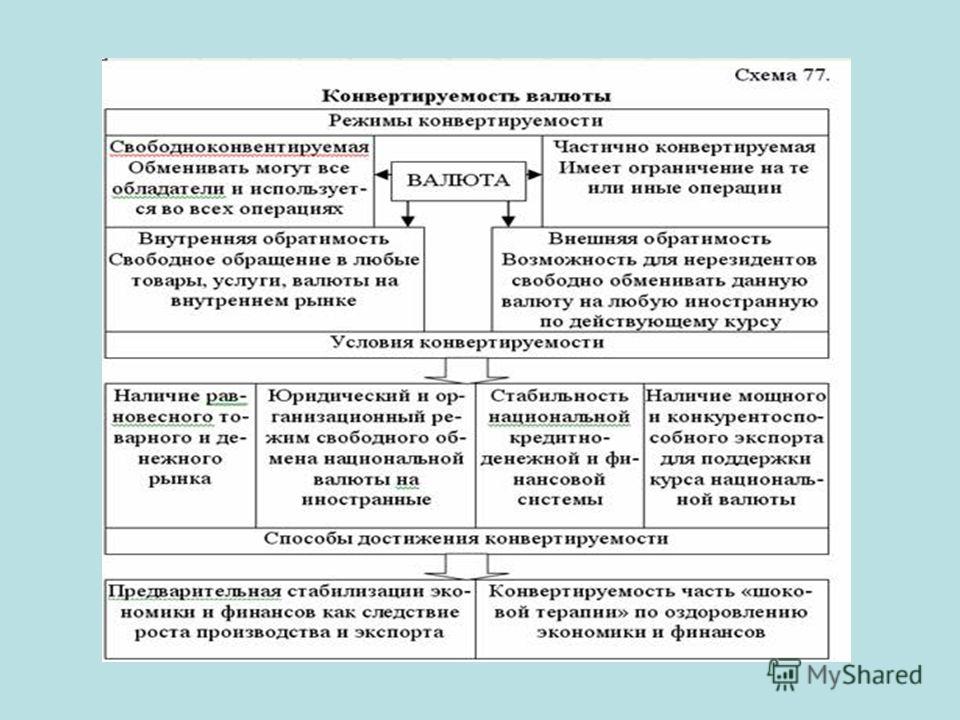

Конвертируемость валюты — возможность свободного обмена национальных денежных знаков на иностранную валюту по

Валютная конвертируемость может быть внешней и внутренней. Внешняя конвертируемость предполагает свободное

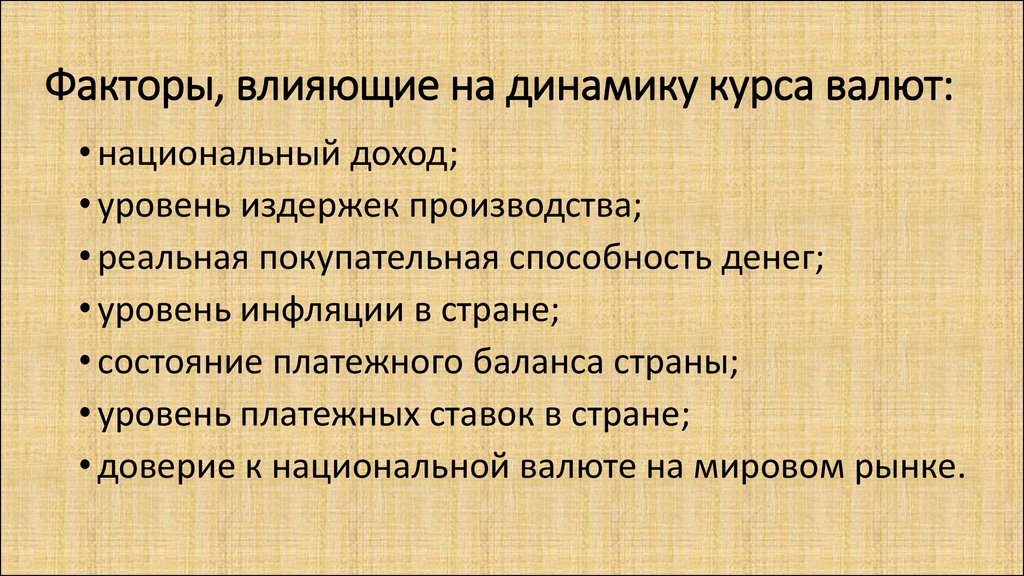

Поскольку курсы валют складываются под воздействием важных, но мимолетных событий и не отражают истинного положения, принято рассчитывать паритет

Паритет покупательной способности показывает соотношение между двумя или несколькими валютами, устанавливаемое по их

Поскольку функционирование модели паритета покупательной способности возможно лишь в условиях свободного движения товаров и денег,

|

Рынки иностранной валюты и обменные курсы

Определения и основы

Обмен иностранной валюты, из Краткой энциклопедии экономики

торгуются за национальную валюту, например доллар США.

Этот «рынок» не находится в централизованном месте; вместо этого это децентрализованная сеть, которая, тем не менее, тесно интегрирована с помощью современных информационных и телекоммуникационных технологий.

Обменные курсы, план урока в EconEdLink

Учащиеся описывают и определяют, откуда берутся определенные предметы, которыми они владеют, и примерную цену этих предметов. Они узнают, что для покупки импортного товара они должны заплатить людям, у которых они купили этот товар, в валюте своей страны. Более того, если они хотят поехать в другую страну, они должны платить за товары и услуги, которые они покупают, в валюте этой страны. Учащиеся рассчитывают обменные курсы иностранных валют и составляют уравнение для преобразования цен на товары в валюте одной страны по сравнению с другой.

Иностранная валюта и иностранная валюта, план урока от Фонда преподавания экономики

youtube.com/embed/mqg2ml8MJvs?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>

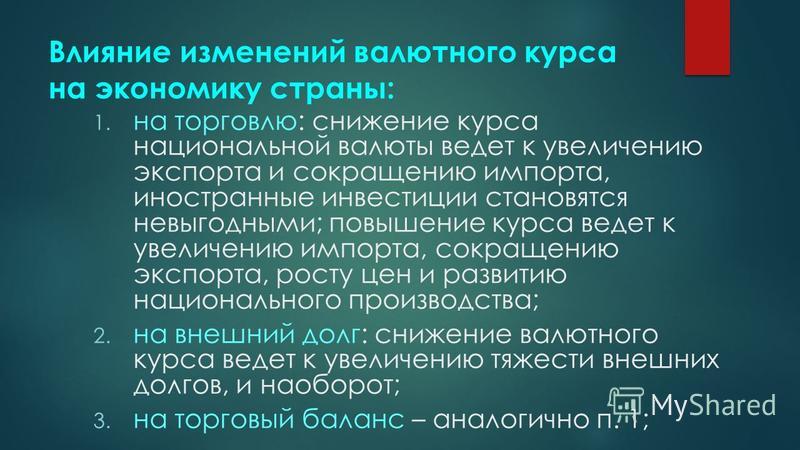

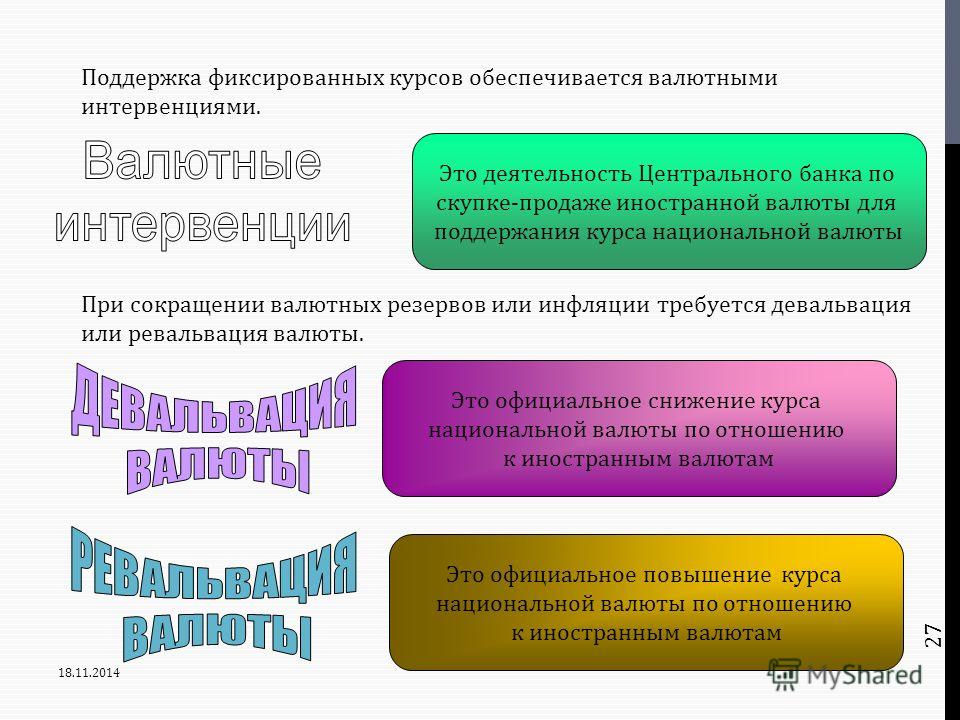

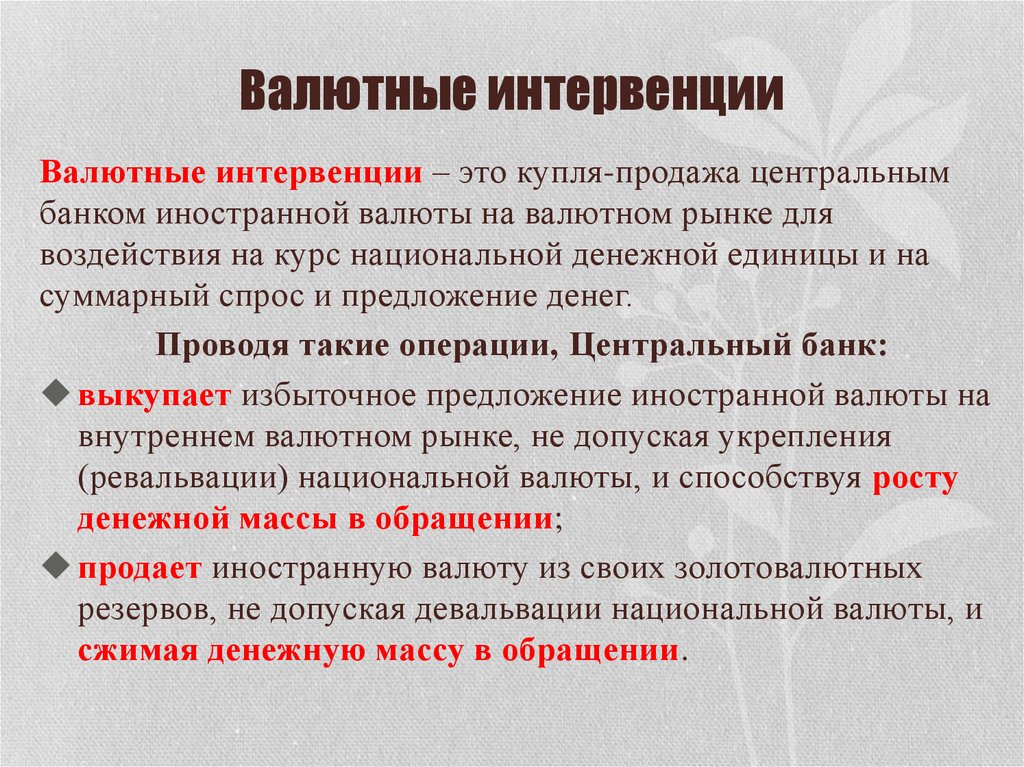

Обмен валюты: плавающий курс против фиксированного курса, от Investopedia.com еще один. Фиксированный или фиксированный курс — это курс, который правительство (центральный банк) устанавливает и поддерживает в качестве официального обменного курса. Установленная цена будет определяться по отношению к основной мировой валюте (обычно к доллару США, но также и к другим основным валютам, таким как евро, иена или корзина валют). Чтобы поддерживать местный обменный курс, центральный банк покупает и продает свою собственную валюту на валютном рынке в обмен на валюту, к которой она привязана…

В отличие от фиксированного курса, плавающий обменный курс определяется частным рынком через спрос и предложение. Плавающий курс часто называют «самокорректирующимся», поскольку любые различия в спросе и предложении будут автоматически корректироваться на рынке. Посмотрите на эту упрощенную модель: если спрос на валюту низкий, ее стоимость будет снижаться, что сделает импортные товары более дорогими и стимулирует спрос на местные товары и услуги. Это, в свою очередь, создаст больше рабочих мест, вызывая автокоррекцию на рынке. Плавающий обменный курс постоянно меняется….

Посмотрите на эту упрощенную модель: если спрос на валюту низкий, ее стоимость будет снижаться, что сделает импортные товары более дорогими и стимулирует спрос на местные товары и услуги. Это, в свою очередь, создаст больше рабочих мест, вызывая автокоррекцию на рынке. Плавающий обменный курс постоянно меняется….

В новостях и примерах

Бегство капитала, из Краткая энциклопедия экономики

Общепринятого определения бегства капитала не существует. Классическое использование этого термина заключается в описании широко распространенных валютных спекуляций, особенно когда они приводят к трансграничным перемещениям частных средств, которые достаточно велики, чтобы влиять на национальные финансовые рынки. Различие между «бегством» и нормальным оттоком капитала, таким образом, является вопросом степени, подобно разнице между «набегом на банки» и нормальным изъятием капитала. Наиболее распространенной причиной оттока капитала является ожидаемая девальвация национальной валюты.

Никто не хочет быть пойманным на хранении активов, которые в одночасье теряют 20 или 30 процентов своей стоимости, поэтому все стараются покупать золото или иностранную валюту…

Немного истории: первоисточники и ссылки

Золотой стандарт, из Краткой энциклопедии экономики

Золотой стандарт представлял собой обязательство стран-участниц фиксировать цены своих национальных валют на определенную сумму из золота. Национальные деньги и другие формы денег (банковские депозиты и банкноты) свободно конвертировались в золото по фиксированной цене. Англия фактически приняла золотой стандарт в 1717 году после того, как мастер монетного двора сэр Исаак Ньютон переоценил серебряную гинею и официально принял золотой стандарт в 1819 году.. Соединенные Штаты, хотя формально и придерживались биметаллического (золотого и серебряного) стандарта, де-факто перешли на золото в 1834 году и де-юре в 1900 году…

Речь Брайана «Золотой крест»: гипнотизируя массы, на History Matters. Расшифровка и аудио!

Расшифровка и аудио!

Самая известная речь в американской политической истории была произнесена Уильямом Дженнингсом Брайаном 9 июля 1896 года на Национальном съезде Демократической партии в Чикаго. Вопрос заключался в том, одобрять ли бесплатную чеканку серебра при соотношении серебра к золоту 16 к 1…

«Не распинайте человечество на золотом кресте».

Расширенные ресурсы

Введение в обмен валют, в Академии Хана

Педро Шварц, Надежные деньги через денежную конкуренцию, в Econlib, май 2015 г. привести к устойчивому росту. Однако, к сожалению, надежные деньги, по-видимому, находятся за пределами изобретательности большинства стран.

Ибсен Мартинес, Латинская Америка и Великая депрессия, Econlib, август 2009 г.

Первоначальной реакцией Латинской Америки на крах 1929 г. была ортодоксальная реакция на систему обменного курса золотого стандарта…

Отказ от правил золотого стандарта после 1931 года привел к серии дефолтов по долгам по всему региону. Падение обменного курса сделало бремя долга на бюджете просто невыносимым.

Исследования по теории международной торговли , Джейкоб Винер на Econlib

Экономическая история международной торговли с упором на меркантилизм, стандарты золотых и серебряных слитков и сравнительные преимущества.

История биметаллизма в Соединенных Штатах , Дж. Лоуренс Лафлин на Econlib

Экономическая история золотых и серебряных стандартов в конце 19 века.

Похожие темы

Деньги

Денежно-кредитная политика и Федеральная резервная система

Финансовые рынки

Иностранные инвестиции в США

Международные потоки капитала

Торговля, обмен и взаимозависимость

История валютного обмена

До появления валюты страны торговали товарами напрямую, платя за один товар, обменивая его на другой . Это был бартер в национальном масштабе. Однако у бартера были серьезные недостатки: его нельзя было разделить на единицы равного количества, стоимость бартера часто зависела от качества товаров, и стоимость этих товаров обычно со временем уменьшалась. Животных, например, часто продавали, но они стареют и в конечном итоге умирают, поэтому их ценность со временем будет снижаться, в конечном итоге сведена на нет. Благодаря своим многочисленным преимуществам деньги в конечном итоге были созданы для облегчения торговли. Деньги можно было разделить на равные единицы, каждая из которых имела бы одинаковую стоимость, и поскольку их стоимость не зависела от их состояния, их номинальная стоимость не изменилась. Таким образом, деньги, в отличие от бартера, могут служить расчетной единицей и средством сбережения, двумя основными функциями денег. Кроме того, это было также лучшее средство обмена: его было легче носить с собой, легче хранить, и отпадала необходимость в том, чтобы у одного торговца было именно то, что нужно другому, и наоборот.

Это был бартер в национальном масштабе. Однако у бартера были серьезные недостатки: его нельзя было разделить на единицы равного количества, стоимость бартера часто зависела от качества товаров, и стоимость этих товаров обычно со временем уменьшалась. Животных, например, часто продавали, но они стареют и в конечном итоге умирают, поэтому их ценность со временем будет снижаться, в конечном итоге сведена на нет. Благодаря своим многочисленным преимуществам деньги в конечном итоге были созданы для облегчения торговли. Деньги можно было разделить на равные единицы, каждая из которых имела бы одинаковую стоимость, и поскольку их стоимость не зависела от их состояния, их номинальная стоимость не изменилась. Таким образом, деньги, в отличие от бартера, могут служить расчетной единицей и средством сбережения, двумя основными функциями денег. Кроме того, это было также лучшее средство обмена: его было легче носить с собой, легче хранить, и отпадала необходимость в том, чтобы у одного торговца было именно то, что нужно другому, и наоборот. Вначале торговые партнеры использовали для ведения своего бизнеса обычную форму денег, обычно это было золото или серебро. Затем со временем стали очевидны преимущества бумажных денег, но, поскольку каждая страна выпускала свою собственную валюту, это было не очень полезно для международной торговли, поскольку покупательная способность каждой валюты значительно различалась и могла меняться со временем в зависимости от того, сколько валюты использовали страны. изданный.

Вначале торговые партнеры использовали для ведения своего бизнеса обычную форму денег, обычно это было золото или серебро. Затем со временем стали очевидны преимущества бумажных денег, но, поскольку каждая страна выпускала свою собственную валюту, это было не очень полезно для международной торговли, поскольку покупательная способность каждой валюты значительно различалась и могла меняться со временем в зависимости от того, сколько валюты использовали страны. изданный.

Таким образом, историю иностранной валюты можно рассматривать как ряд решений, которые позволили странам выпускать свою собственную валюту и проводить свою собственную денежно-кредитную политику, а также позволяли вести международную торговлю, предоставляя средства обмена одной валюты на другую в соответствии с обменный курс между ними, который был либо согласован, либо установлен рынком.

Деньги, валюта и внешняя торговля

Одним из качеств, которым должны обладать деньги, является их дефицит. Если бы это было не так, это не имело бы ценности как деньги. Например, если бы обычные камни были деньгами, то любой мог бы просто поднять их с земли и заплатить торговцу за его товар. Но зачем торговцу принимать камни, если он может просто наклониться, чтобы подобрать камни. Ему не нужно было бы продавать товары или вообще что-либо делать, если бы он мог просто подобрать несколько камней и использовать их как деньги. Все остальные думали бы так же. Следовательно, не было бы никакой экономики, и нечего было бы покупать на камни.

Например, если бы обычные камни были деньгами, то любой мог бы просто поднять их с земли и заплатить торговцу за его товар. Но зачем торговцу принимать камни, если он может просто наклониться, чтобы подобрать камни. Ему не нужно было бы продавать товары или вообще что-либо делать, если бы он мог просто подобрать несколько камней и использовать их как деньги. Все остальные думали бы так же. Следовательно, не было бы никакой экономики, и нечего было бы покупать на камни.

Хотя в прошлом в качестве денег использовалось множество различных предметов, в конце концов люди обнаружили, что золото является идеальным материалом для денег. Его нельзя было изготовить или напечатать, его было нелегко добывать, и было трудно найти новые источники золота. То, что это был также самый пластичный и ковкий из металлов, позволяло легко превращать его в монеты. Но золото было тяжелым, и то, сколько человек мог нести, строго ограничено, поскольку 10-долларовая золотая монета была бы в 10 раз тяжелее, чем 1-долларовая золотая монета.

Таким образом, правительства решили, что печатная валюта, обычно называемая банкнотами или банкнотами , является решением. Например, 10-долларовая купюра весит столько же, сколько 1-долларовая или 100-долларовая купюра. Это было хорошим решением, но все еще имело некоторые проблемы. Что может помешать кому-либо просто печатать деньги? Правительства решили эту проблему, используя секретные методы печати и принимая суровые законы, чтобы наказать любого, кто попытается это сделать.

Но что помешает правительству просто напечатать больше денег, чтобы заплатить себе и другим? Так поступали многие правительства — например, Германия после Первой мировой войны. Следовательно, их валюта обесценивается. Чтобы купить буханку хлеба, потребовалась тачка наличных. Немцы буквально сжигали деньги, чтобы согреться зимой. Часто люди в таких экономиках обращаются к твердая валюта , которая является надежной валютой стабильной страны, потому что никто не хочет покупать или продавать валюту, которая постоянно обесценивается. Таким образом, очевидно, должен быть какой-то способ помешать правительствам просто печатать деньги, и способ, которым это было сделано, состоял в том, чтобы сделать их равными по закону чему-то другому, что было нелегко сделать, напечатать или найти — золоту.

Таким образом, очевидно, должен быть какой-то способ помешать правительствам просто печатать деньги, и способ, которым это было сделано, состоял в том, чтобы сделать их равными по закону чему-то другому, что было нелегко сделать, напечатать или найти — золоту.

Преимущества использования денег, обеспеченных золотом:

- Поскольку в каждой стране было золото, природный материал, и большинство людей знали его, оно обеспечивало общую меру стоимости.

- Это помогло сдержать инфляцию, ограничивая денежную массу, основанную на золотом стандарте, тем самым стабилизируя экономику. Инфляция является результатом увеличения предложения денег для данного экономического состояния. Увеличение количества денег приводит к росту цен на все, потому что это увеличивает спрос на товары и услуги до того, как экономика успевает расширить свое предложение, поэтому цены растут. Привязывая количество валюты к количеству золота, которым обладает страна, она ограничивает количество валюты, которую можно напечатать.

- Низкая инфляция позволяет осуществлять долгосрочное планирование. Есть много крупных проектов, которые должны быть оплачены в течение долгого времени. Было бы невозможно спрогнозировать будущие затраты, не зная, какими будут будущие цены.

Фиксированные обменные курсы

До того, как между странами возникла значительная торговля, потребность в иностранной валюте была небольшой, а когда возникла потребность, ее обслуживало золото, так как золото использовалось большинством крупных стран. Однако по мере расширения торговли возникла необходимость в обмене валюты, а не золота, потому что золото было тяжелым и его было трудно транспортировать. Но как разные страны могли уравнять свою валюту по отношению к другой валюте. Это было достигнуто путем уравнивания всех валют по количеству золота, которое они представляли — золотовалютный стандарт .

Золотовалютный стандарт

При этой системе, преобладавшей с 1879 по 1934 год, стоимость основных валют фиксировалась в единицах золота, на которые они могли быть обменены, и, таким образом, они фиксировались в единицах другая валюта.

Пример: расчет обменных курсов на основе золотого стандарта

Когда Соединенные Штаты приняли золотой стандарт в 1879 году, курс доллара США к унции золота был установлен по курсу 20,67 доллара США. Также в это время британский фунт стерлингов был привязан к 4,2474 фунта стерлингов за унцию. Чтобы рассчитать обменный курс между долларами США и британскими фунтами стерлингов, разделите стоимость одной валюты на другую. Таким образом, чтобы рассчитать количество долларов США за британский фунт:

20,67/4,2474 = 4,8665

Для расчета стоимости британских фунтов в долларах: курс между 2 валютами определяется путем расчета их обменного курса с валютой 3 rd , где известны оба обменных курса с валютой 3 rd .

Одним из требований, которым должны были следовать страны, придерживающиеся золотого стандарта, было поддержание денежной массы на фиксированном количестве золота, поэтому правительство могло выпускать больше денег только в том случае, если оно получало больше золота. Это требование, конечно, заключалось в том, чтобы помешать странам просто печатать деньги для выплат иностранцам, что должно было быть предотвращено, потому что в противном случае не могло бы быть внешней торговли. Зачем торговцу принимать валюту за свои товары, если страна может просто напечатать ее в большем количестве, тем самым уменьшив стоимость валюты, которая уже была доступна, и тем самым уменьшив стоимость валюты, которой владеет торговец?

Это требование, конечно, заключалось в том, чтобы помешать странам просто печатать деньги для выплат иностранцам, что должно было быть предотвращено, потому что в противном случае не могло бы быть внешней торговли. Зачем торговцу принимать валюту за свои товары, если страна может просто напечатать ее в большем количестве, тем самым уменьшив стоимость валюты, которая уже была доступна, и тем самым уменьшив стоимость валюты, которой владеет торговец?

Следствием этого требования является то, что золото должно свободно перемещаться между разными странами; в противном случае ни одна страна не могла бы экспортировать больше, чем импортирует, и наоборот, и при этом поддерживать приток валюты к золоту, хранящемуся в ее запасах. Таким образом, если имел место чистый перевод валюты из одной страны в другую, золото должно было последовать за ним. (Или, по крайней мере, право собственности на него. Федеральная резервная система Нью-Йорка, например, владела золотом многих стран, поэтому страны могли расплачиваться золотом, обновляя свои счета в Федеральном резервном банке Нью-Йорка. )

)

Крах золотого стандарта

Основная проблема с золотым стандартом заключалась в том, что если страна не была конкурентоспособна на мировом рынке, она теряла все больше и больше золота по мере того, как все больше товаров импортировалось и меньше экспортировалось. С меньшим запасом золота стране пришлось бы сократить денежную массу, что нанесло бы ущерб экономике страны. Меньшее количество денег в обращении снижает занятость, доход и объем производства; больше денег увеличивает занятость, доход и объем производства. Это основа современной денежно-кредитная политика , которая осуществляется центральными банками для стимулирования вялой экономики за счет увеличения денежной массы или для управления перегревом путем сокращения денежной массы.

В 1930-х годах мир переживала Великая депрессия. Страны начали отказываться от золотого стандарта, уменьшая количество золота, обеспечивающего свою валюту, чтобы увеличить денежную массу для стимулирования своей экономики. Это преднамеренное снижение стоимости называется девальвация валюты. Когда некоторые страны отказались от золотого стандарта, он просто рухнул, потому что это была система, которая не могла работать, если на нее не согласились все торговые страны.

Это преднамеренное снижение стоимости называется девальвация валюты. Когда некоторые страны отказались от золотого стандарта, он просто рухнул, потому что это была система, которая не могла работать, если на нее не согласились все торговые страны.

Конечно, в какой-то момент его место должно было занять что-то другое; в противном случае не могло бы быть мировой торговли — по крайней мере, в тех количествах, которые имели место в то время. Поскольку Вторая мировая война подходила к концу, стало очевидно, что потребуется другая система.

Бреттон-Вудс и система регулируемых колышков

Лидеры союзных наций встретились в Бреттон-Вудсе, штат Нью-Гэмпшир, в 1944 году, чтобы создать лучшую систему фиксированных обменных курсов. Доллар США был зафиксирован на уровне 35 долларов за унцию золота, а все другие валюты были выражены в долларах. Этот официальный фиксированный обменный курс был известен как номинальная стоимость валюты (он же номинал обмена , номинал обменного курса ).

Однако, чтобы избежать вредных макроэкономических корректировок для поддержания обменного курса, новая система предусматривала регулируемую привязку, которая позволяла изменять обменный курс при определенных обстоятельствах. Таким образом, это Бреттон-Вудская система была также известна как система с регулируемыми штифтами . Для приведения в действие этой новой системы был создан Международный валютный фонд ( МВФ ).

Каждая страна должна была иметь счет в МВФ, пропорциональный населению страны, объему торговли и национальному доходу. Одной из услуг, предоставляемых МВФ, было предоставление счетов для каждой из стран-участниц, владеющих специальными правами заимствования9.0124 ( СДР ), которые представляли собой расчетные единицы, которые можно было использовать для расчетов по операциям МВФ путем передачи СДР. Хотя изначально СДР была привязана к золоту, в настоящее время она приравнена к средневзвешенному курсу валют 5 крупнейших экспортеров МВФ.

Новая система требовала, чтобы каждая страна оценивала свою валюту в золоте или долларах США, что, конечно, фиксировало обменный курс между всеми валютами. Страны должны были поддерживать обменный курс в пределах 1% от привязки, но, если потребуются особые обстоятельства, они могли допустить колебания обменного курса до 10%. Однако, если бы этого было недостаточно, стране пришлось бы добиваться одобрения правления МВФ для изменения обменного курса более чем на 10%. Это помешало странам девальвировать свою валюту в свою пользу.

Для поддержания ограничений страна может:

- использовать официальные резервы , которые представляют собой иностранную валюту, хранящуюся в стране из предыдущего профицита.

- брать взаймы у МВФ путем заимствования иностранной валюты и использования собственной валюты в качестве залога.

- продать золото стране за ее валюту.

Бреттон-Вудская система начала ослабевать в 1960-х годах, когда иностранцы накопили большие суммы в долларах США за счет помощи после Второй мировой войны и продажи своего экспорта в Соединенных Штатах. Были опасения, что у США достаточно золота, чтобы выкупить все доллары.

Были опасения, что у США достаточно золота, чтобы выкупить все доллары.

Поскольку запасы золота неуклонно сокращались, ситуация не могла сохраняться, и США решили отказаться от этой системы. В 1971 году президент Никсон объявил, что доллары США больше не будут конвертироваться в золото, поэтому обменный курс был разрешен плавающим. Из-за центральной роли, которую играли Соединенные Штаты, Бреттон-Вудская система не могла быть устойчивой. К 1973 году это действие привело к существующей сегодня системе управляемых плавающих обменных курсов.

Управляемый плавающий обменный курс

Управляемые плавающие обменные курсы — это курсы, которые плавают, но иногда изменяются странами путем прямого вмешательства их центральных банков в валютный рынок, обычно путем покупки или продажи валюты, на которую страна хочет повлиять, чтобы обменный курс изменяется новым спросом или предложением. Однако прямое вмешательство крупных стран было редкостью. Например, в 1995 г. Федеральная резервная система провела интервенцию всего 8 дней, а за 10-летний период — только 2 дня19.96-2006. Однако многие более мелкие страны либо привязывают свою валюту к доллару США, либо, как Сингапур, привязывают ее к корзине валют.

Федеральная резервная система провела интервенцию всего 8 дней, а за 10-летний период — только 2 дня19.96-2006. Однако многие более мелкие страны либо привязывают свою валюту к доллару США, либо, как Сингапур, привязывают ее к корзине валют.

Основным преимуществом гибкого плавающего обменного курса является то, что он автоматически корректирует дисбалансы. Если страна импортирует больше, чем экспортирует, то ее валюта будет снижаться по отношению к валюте страны-импортера, что сделает импорт более дорогим, а экспорт менее дорогим, тем самым изменив дисбаланс или, по крайней мере, смягчив его. Это также помогает корректировать систему, когда происходят события, оказывающие существенное влияние на торговый баланс, такие как скачок цен на нефть в 1973-1974 и 1981-1983, или когда страны пережили значительный спад.

Еще одним важным преимуществом плавающего обменного курса является то, что он позволяет странам управлять своей экономикой с помощью денежно-кредитной политики, увеличивая денежную массу для стимулирования экономики или сокращая ее для сдерживания инфляции. Действительно, публикация крупных стран о значительных изменениях в денежно-кредитной политике, таких как повышение или понижение процентных ставок, увеличивает волатильность их валют как до, так и после публикации новостей. Многие трейдеры остаются вне рынка в это время из-за его непредсказуемости. На большинстве крупных веб-сайтов, посвященных торговле на рынке Форекс, есть календарь этих событий для валютных пар, которые они предлагают для торговли.

Действительно, публикация крупных стран о значительных изменениях в денежно-кредитной политике, таких как повышение или понижение процентных ставок, увеличивает волатильность их валют как до, так и после публикации новостей. Многие трейдеры остаются вне рынка в это время из-за его непредсказуемости. На большинстве крупных веб-сайтов, посвященных торговле на рынке Форекс, есть календарь этих событий для валютных пар, которые они предлагают для торговли.

До отказа от привязанных систем существовали опасения, что гибкие обменные курсы уменьшат торговлю из-за неизвестных изменений курса, которые могут повлиять на продажи или проекты, требующие времени. Однако эта проблема была решена с помощью форвардных валютных контрактов, которые устраняют любую неопределенность в отношении будущих обменных курсов.

Изменения обменных курсов иены за доллар и долларов за фунт с 1970 по 2001 год. Источник: Федеральный резервный банк Нью-Йорка.

Международный валютный фонд и Всемирный банк

МВФ пережил крах Бреттон-Вудской системы.

Паритет покупательной способности. Конвертируемость валюты

Паритет покупательной способности. Конвертируемость валюты

Конвертируемость валют является

Конвертируемость валют является

Неконвертируемые валюты существуют в основном в странах, чьи политические

Неконвертируемые валюты существуют в основном в странах, чьи политические

Этот «рынок» не находится в централизованном месте; вместо этого это децентрализованная сеть, которая, тем не менее, тесно интегрирована с помощью современных информационных и телекоммуникационных технологий.

Этот «рынок» не находится в централизованном месте; вместо этого это децентрализованная сеть, которая, тем не менее, тесно интегрирована с помощью современных информационных и телекоммуникационных технологий. Никто не хочет быть пойманным на хранении активов, которые в одночасье теряют 20 или 30 процентов своей стоимости, поэтому все стараются покупать золото или иностранную валюту…

Никто не хочет быть пойманным на хранении активов, которые в одночасье теряют 20 или 30 процентов своей стоимости, поэтому все стараются покупать золото или иностранную валюту…