Содержание

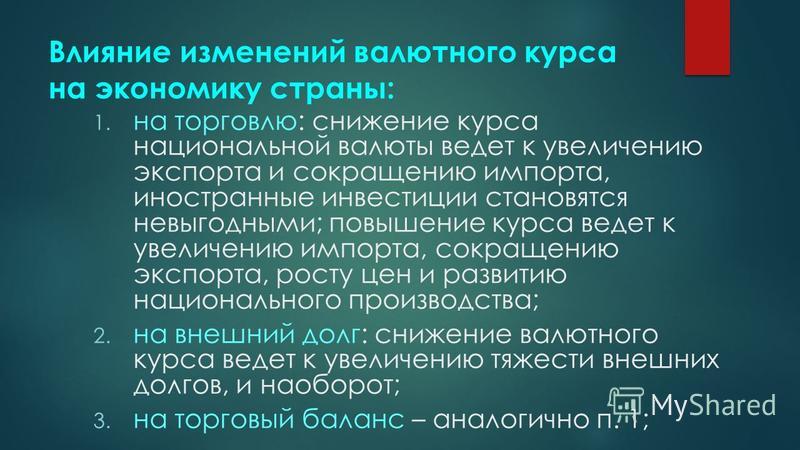

Девальвация валюты это

Девальвация валюты – снижение курса национальной валюты по отношению к другим валютам или к золоту. Обратный процесс повышения цены валюты называется ревальвацией.

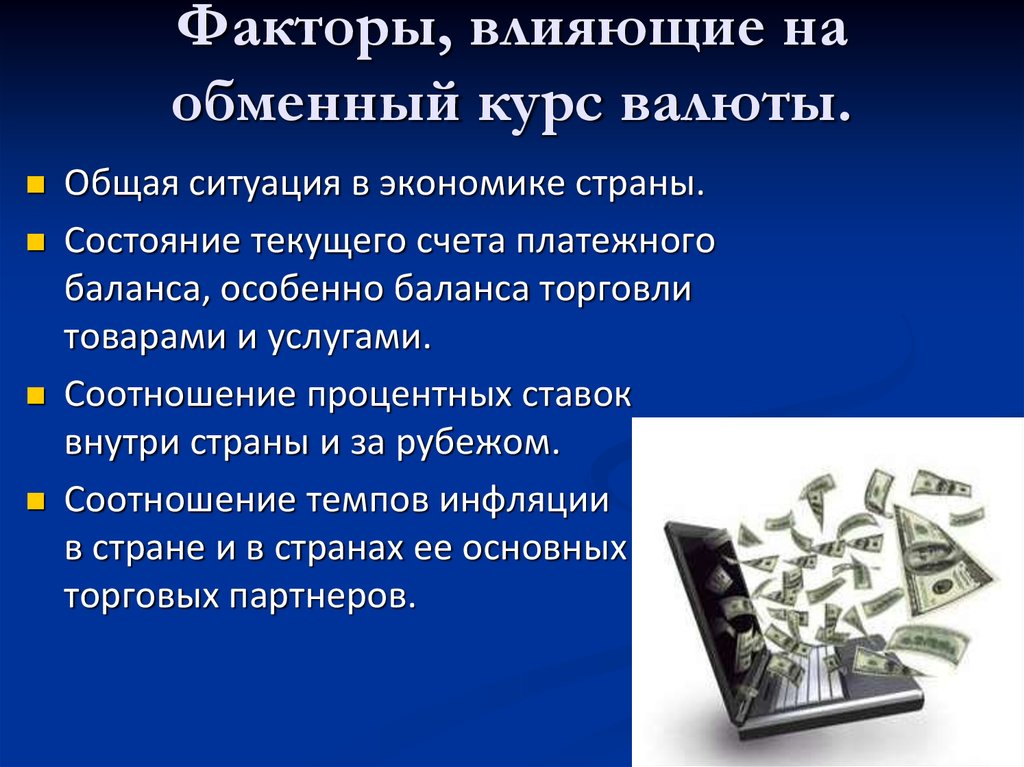

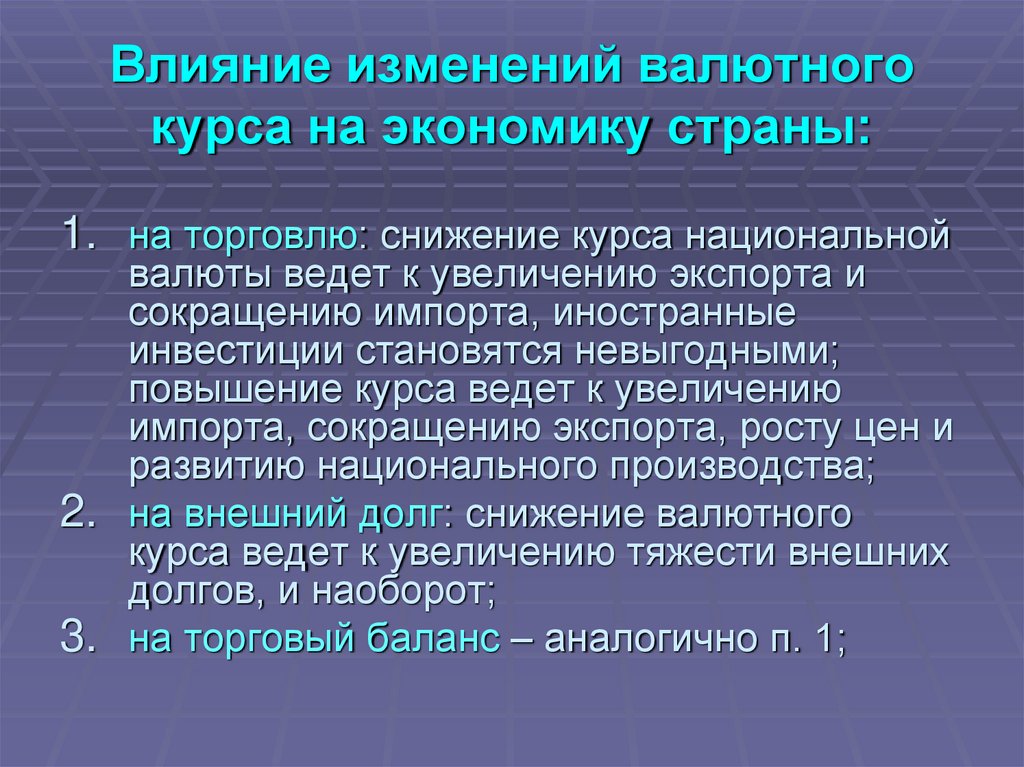

Существуют две основные причины, из-за которых центральные банки вынуждены проводить девальвацию: ухудшение торгового баланса страны, когда импорт превалирует над экспортом, и высокий уровень инфляции.

В результате девальвации импорт становится дороже, а экспорт дешевле, что позволяет решить ряд задач:

— улучшается платежный баланс,

— повышается конкурентоспособность товаров на международных рынках,

— стимулируется внутреннее производство, которое начинает работать на замещение импорта.

В современной России девальвация проводилась дважды. В первый раз после объявления дефолта 1998 года, когда в течение нескольких месяцев курс рубля по отношению к доллару упал на 246% — с 6,5 до 22,5 рубля за доллар.

Второй раз девальвация была в конце 2008 года. В течение осени курс колебался в пределах 26–27,60 рубля за доллар. В конце декабря начался стремительный рост котировок, и все это время Центробанк постоянно раздвигал границы валютного коридора. В январе последовало официальное заявление регулятора об установлении новых границ с обещанием, что они останутся неизменными, при сохранении цен на нефть не ниже 30 долларов за баррель. Курс рубля продолжил падение до февраля, вплотную подойдя к верхнему ограничению валютного коридора, определенному Банком России.

В течение осени курс колебался в пределах 26–27,60 рубля за доллар. В конце декабря начался стремительный рост котировок, и все это время Центробанк постоянно раздвигал границы валютного коридора. В январе последовало официальное заявление регулятора об установлении новых границ с обещанием, что они останутся неизменными, при сохранении цен на нефть не ниже 30 долларов за баррель. Курс рубля продолжил падение до февраля, вплотную подойдя к верхнему ограничению валютного коридора, определенному Банком России.

Исторический максимум в 36,45 рубля был зафиксирован 19 февраля. Таким образом, с декабря 2008 года курс национальной валюты ослабился более чем на 30%.

Дважды основной причиной девальвации становилось снижение сальдо торгового баланса, которое происходило из-за падения цен на нефть на мировых рынках. Но если в 1998-м девальвация происходила стихийно в условиях государственного дефолта, то в 2008-м – «планово», и на ее проведение было затрачено не менее 150 млрд долларов.

Считается, что девальвация-1998 снизила объемы импорта на 50% в долларовом выражении, а в 2009-м – приблизительно на 20%. В первом случае это привело к росту внутреннего производства. Во втором — способствовало уменьшению влияния мирового финансового кризиса на российскую экономику.

В то же время девальвация несет в себе и отрицательные последствия. Национальная валюта утрачивает доверие как инвесторов, так и населения, обесцениваются вложения, происходит ажиотажный вывод денег из банковской системы.

Примером негативных последствий девальвации могут служить события в Республике Беларусь в 2011 году. Национальный банк Белоруссии 23 мая девальвировал белорусский рубль на 56%. Одновременно было принято решение о возвращении отмененного с 11 мая валютного коридора и ограничении курса купли-продажи валюты на внебиржевом рынке и в обменных пунктах. При этом инфляция в Белоруссии с начала года к этому моменту уже превысила 15%. В результате практически каждый день в стране проходят массовые акции протеста.

Во время девальвации создаются условия для проведения спекулятивных операций на валютном рынке. Так, считается, что на девальвации фунта с 2,01 до 1,51 к доллару в 1992 году Джордж Сорос сделал свое состояние, управляя деньгами хедж-фонда «Квантум».

История показывает, что девальвация, как правило, достаточно длительный процесс и не возникает внезапно. Поэтому рядовому инвестору при появлении первых признаков того, что проводится девальвация, необходимо как можно быстрее перевести свои сбережения в активы, номинированные в другой валюте.

Что такое девальвация? Примеры девальвации валюты

2020.10.22

2019.11.19

Что такое девальвация и ревальвация валюты? Примеры и причины

Ткаченко Олегhttps://www.litefinance.org/ru/blog/authors/oleg-tkachenko/

Девальвация для жителя той страны, чья валюта дешевеет, кажется катастрофой. Ведь вместе со стремительно падающим курсом вверх идут и цены, обесценивающие собственные сбережения. Правда, девальвация не всегда сопровождается инфляцией. И также есть примеры, когда обратный процесс — ревальвация — наоборот, оказывался губительным для национальной экономики. Девальвация и ревальвация — это инструменты, позволяющие корректировать инвестиционный климат и платежный баланс при условии, что они контролируемы. Если же девальвация приобретает лавинообразный характер, в стране наступает кризис. Все о девальвации и ревальвации простыми словами с реальными примерами из истории вы найдете в этом обзоре.

Ведь вместе со стремительно падающим курсом вверх идут и цены, обесценивающие собственные сбережения. Правда, девальвация не всегда сопровождается инфляцией. И также есть примеры, когда обратный процесс — ревальвация — наоборот, оказывался губительным для национальной экономики. Девальвация и ревальвация — это инструменты, позволяющие корректировать инвестиционный климат и платежный баланс при условии, что они контролируемы. Если же девальвация приобретает лавинообразный характер, в стране наступает кризис. Все о девальвации и ревальвации простыми словами с реальными примерами из истории вы найдете в этом обзоре.

В этой статье мы разберем:

- Девальвация и ревальвация: определение, причины и последствия

- Самые известные примеры девальвации из истории мировой экономики

- Как заработать на девальвации и ревальвации валюты

- Заключение

Девальвация и ревальвация: определение, причины и последствия

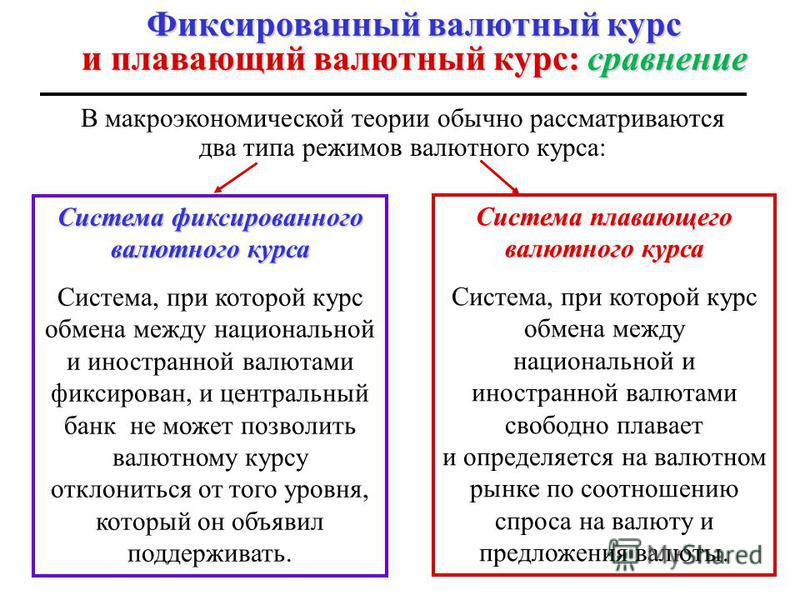

Девальвация – это снижение курса национальной валюты по отношению к твердым валютам, чей курс жестко контролируется государством (чаще всего речь о свободно конвертируемых валютах, которые корректируются с помощью рыночных инструментов).

Изначально под девальвацией подразумевалось снижение в денежной единице золотого содержания. Во времена золотого стандарта национальная валюта привязывалась к имеющимся в стране золотым резервам. И если страна дополнительно выпускала (эмитировала) партию бумажных денег при неизменном запасе золотого обеспечения, то и стоимость каждой купюры в золотом выражении снижалась. То есть происходила девальвация валюты.

Ревальвация – это обратный девальвации процесс, при котором идет повышение курса национальной валюты.

Девальвация и ревальвация: как зарабатывают на спекуляциях

Девальвацию часто путают с инфляцией. Оба термина обозначают обесценивание национальной валюты. Но инфляция характеризует изменение покупательской способности, то есть обесценивание валюты относительно товара — за ту же самую сумму денег можно купить меньше продукции. Девальвация означает удешевление национальной валюты относительно других валют.

Несколько примеров:

- В стране «А» все хорошо, в стране «В» — масштабный экономический кризис.

За национальную валюту уже ничего невозможно купить, а цены меняются каждый день. В стране «В» происходит и девальвация, и гиперинфляция.

За национальную валюту уже ничего невозможно купить, а цены меняются каждый день. В стране «В» происходит и девальвация, и гиперинфляция. - В стране «А» дефляция, то есть валюта не дешевеет, а наоборот дорожает, цены на внутреннем рынке падают. В стране «В» ничего не происходит. В стране «В» наблюдается девальвация национальной валюты по отношению к валюте страны «А» (логично, если одна валюта относительно другой дорожает, то вторая относительно первой автоматически дешевеет). Но инфляции в стране «В» нет, так как на внутреннем рынке цены на товары остаются неизменными.

- В стране «А» инфляция 10%, в стране «В» тоже инфляция 10%. В обеих странах цены на продукцию поднялись на 10% и покупательская способность в обеих странах уменьшилась. Но относительно друг друга стоимость валют не изменилась. Инфляция есть, девальвации нет.

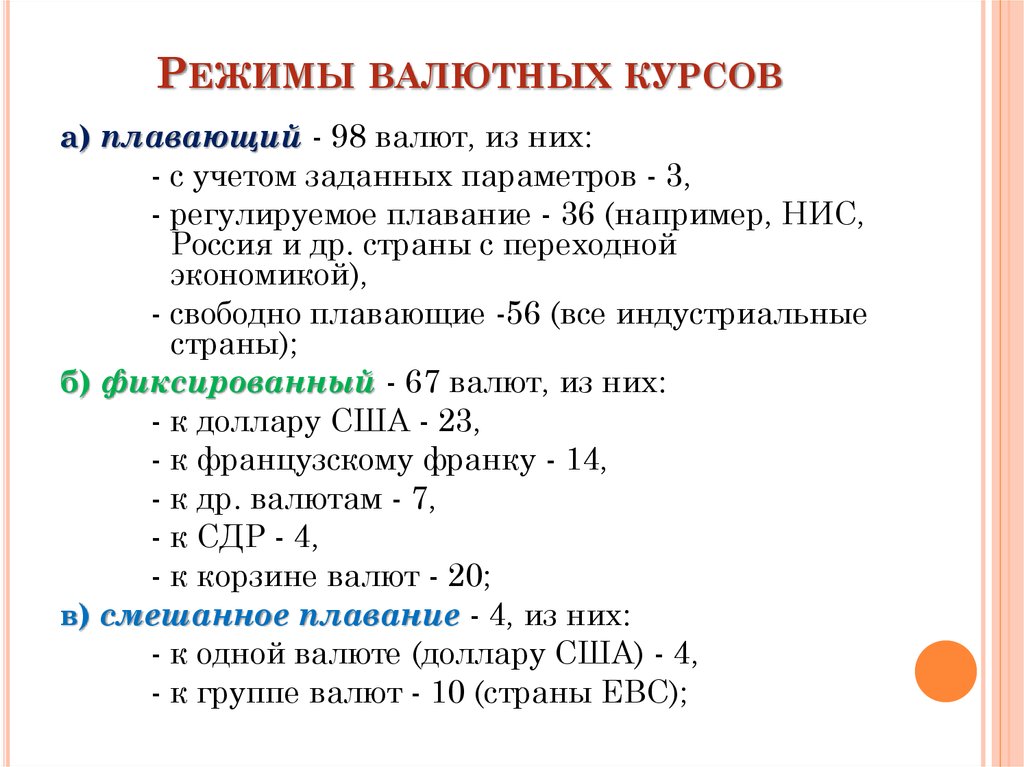

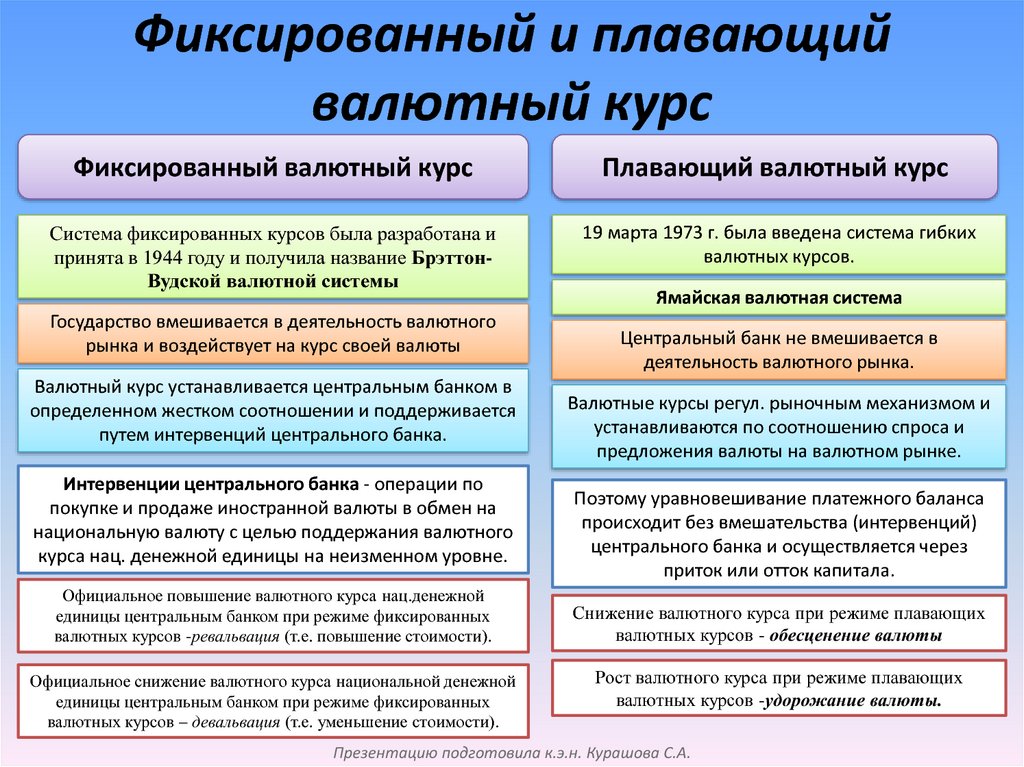

Согласно еще одному варианту трактовки терминологии, девальвация — это целенаправленное снижение курса национальной валюты Центробанком. Если же курс является плавающим и падает вследствие рыночных факторов (спрос/предложение), то это называют обесцениванием.

Девальвация — понятие относительное, так как по отношению к одной иностранной валюте национальная денежная единица меняет стоимость, относительно другой — нет. Потому, когда говорят о девальвации без какой-либо конкретики, подразумевают привязку к свободно конвертируемым (твердым) валютам или к валютной корзине (пример валютной корзины — SDR, специальные права заимствования, включающие доллар США, евро, иену, британский фунт и, с 2016 года, китайский юань). Иногда можно увидеть сравнительную привязку и к золоту, которое считается эталоном денежной оценки.

Причины девальвации могут быть различными. Девальвация может быть контролируемая и неконтролируемая. В первом случае государство целенаправленно ослабляет национальную валюту, преследуя несколько целей (причины контролируемой девальвации):

- Поддержать экспортеров и автоматически снизить уровень импорта.

- Разогнать инфляцию до целевого уровня (присуще развитым странам).

- Повысить конкурентоспособность национальной денежной единицы.

- Снизить расходы золотовалютных резервов на поддержание национальной платежного средства.

Во втором случае девальвация происходит сама по себе (при условии плавающего курса, то есть курса, формируемого спросом и предложением). Государству только лишь остается признать ее факт и по ее окончании провести деноминацию или скрытое уменьшение денежной массы (изъятие обесценившейся валюты из оборота без официального заявления). Таким образом, различают официальную девальвацию и скрытую девальвацию.

Причинами неконтролируемой девальвации могут быть:

- Инфляция, которая может являться также и следствием эмиссии.

- Превышение импорта над экспортом и платежный дефицит. У страны не хватает внутренних резервов для выполнения обязательств перед другими странами и удовлетворения внутреннего спроса на иностранную валюту.

- Отток капитала в случае нестабильности в стране, наложение на страну международных санкций.

Инструменты девальвации:

- Изменение учетной ставки.

Для сдерживания девальвации и инфляции Центробанк поднимает учетную ставку. Учетная ставка — ставка рефинансирования коммерческих банков. С ростом учетной ставки происходит удорожание кредитных ресурсов и снижается приток национальной валюты в реальную экономику. Как следствие, снижается инфляция и замедляется удешевление национальной денежной единицы. Если же ЦБ наоборот заинтересован в девальвации, он снижает учетную ставку. В теории, снижение учетной ставки должно приводить к оттоку иностранного капитала (смысл вкладывать деньги в дешевеющий актив?). Но есть примеры, когда даже отрицательные ставки удерживали зарубежный капитал. Один из них — Швеция, о которой рассказано ниже.

Для сдерживания девальвации и инфляции Центробанк поднимает учетную ставку. Учетная ставка — ставка рефинансирования коммерческих банков. С ростом учетной ставки происходит удорожание кредитных ресурсов и снижается приток национальной валюты в реальную экономику. Как следствие, снижается инфляция и замедляется удешевление национальной денежной единицы. Если же ЦБ наоборот заинтересован в девальвации, он снижает учетную ставку. В теории, снижение учетной ставки должно приводить к оттоку иностранного капитала (смысл вкладывать деньги в дешевеющий актив?). Но есть примеры, когда даже отрицательные ставки удерживали зарубежный капитал. Один из них — Швеция, о которой рассказано ниже. - Отказ от поддержания курса национальной валюты. Например, выкупа ее излишков на международном рынке за счет золотовалютных резервов.

- Ручное изменение курса национальной валюты. Например, отмена фиксированного курса и переход к плавающему.

Последствия девальвации зависят от того, управляемая она или нет. Со снижением курса национальной валюты растет инфляция, становится менее выгодным импорт, начинается отток капитала в более выгодные активы. Зато от удешевления национальной валюты выигрывают экспортеры и бюджет страны. Можно сказать, что также от девальвации выигрывают те, кто заранее вложил деньги в валюту и валютные депозиты, но это преимущество сомнительно из-за часто сопровождающей это мероприятие инфляции.

Со снижением курса национальной валюты растет инфляция, становится менее выгодным импорт, начинается отток капитала в более выгодные активы. Зато от удешевления национальной валюты выигрывают экспортеры и бюджет страны. Можно сказать, что также от девальвации выигрывают те, кто заранее вложил деньги в валюту и валютные депозиты, но это преимущество сомнительно из-за часто сопровождающей это мероприятие инфляции.

Ревальвация — термин, означающий укрепление одной валюты относительно другой. Если валюта «А» дешевеет (девальвирует) по отношению к валюте «В», то соответственно валюта «В» ревальвирует (дорожает) по отношению к валюте «А».

Цель проведения контролируемой ревальвации — снижение уровня инфляции и влияние на баланс экспортно-импортных операций. Инструментами являются все те же учетная ставка (ее поднятие), уменьшение денежной массы и т.д. Инструмент работает только при небольшом уровне инфляции (до 10%), то есть тогда, когда инфляция контролируемая и нужно еще больше ее снизить. В случае неконтролируемой инфляции наступает девальвация.

В случае неконтролируемой инфляции наступает девальвация.

Последствия ревальвации:

- «-» Экспорт становится менее выгоден, так как в зарубежной валюте доходы остаются на том же уровне.

- «-» Снижается туристический поток, так как страна становится более дорогой. Имеет принципиальное значение для стран, где туризм — основная статья доходов бюджета.

- «+» Растет приток иностранного капитала, который ищет более привлекательные с точки зрения доходности активы.

- «+» Снижение цен внутри страны. Так как экспорт становится менее выгодным, продукция остается на внутреннем рынке. Растет внутреннее предложение — снижаются цены.

- «+» Снижаются цены — замедляется инфляция.

Ревальвация может сопровождаться дефляцией, хотя и не всегда.

Самые известные примеры девальвации из истории мировой экономики

Так как девальвация и инфляция тесно связаны друг с другом, я не буду останавливаться на таких примерах, как гиперинфляция в Венесуэле или Зимбабве. Им характерна девальвация, длящаяся не один месяц. После девальвации и инфляции часто следует валютная реформа и все эти случаи из истории мировой экономики описаны в статье о деноминации. Я же приведу примеры, где всего одного дня оказалось достаточно, чтобы национальная валюта резко обесценилась.

Им характерна девальвация, длящаяся не один месяц. После девальвации и инфляции часто следует валютная реформа и все эти случаи из истории мировой экономики описаны в статье о деноминации. Я же приведу примеры, где всего одного дня оказалось достаточно, чтобы национальная валюта резко обесценилась.

1. Джордж Сорос и Банк Англии. 16 сентября 1992 года вошло в мировую историю под названием «Черная среда». В этот день Джордж Сорос заработал на одной из самых известных своих махинаций более 1 млрд долл. США, тогда как Банк Англии в свою очередь был вынужден резко снизить стоимость фунта.

В первые годы после войны европейские страны пришли к выводу, что вместе все-таки идти к светлому будущему и проще, и эффективнее. Тем более, когда речь шла о конкуренции с США. Идея сплоченности экономических отношений между собой должна была бы стать базой такого сотрудничества, однако и от своих валют страны отказываться не собирались. На всякий случай. В 1979 году была заключена договоренность, предусматривающая фиксацию курсов национальных денежных единиц европейских стран по отношению к немецкой марке с допустимым отклонением не более 6%.

Фиксация курса означала для каждой страны следующие моменты:

- Для поддержания курса важен торговый баланс. Теперь ни одна страна не могла отстраниться от необходимости торговли друг с другом или устанавливать таможенные барьеры.

- Поддерживать курс можно было и двумя другими вариантами: путем поднятия процентных ставок для привлечения инвесторов. И путем скупки своей валюты за иностранную валюту, являющуюся резервом.

Великобритания, как всегда, держалась от всего этого в стороне, надеясь на собственную конкурентоспособность. Этой уверенности хватило ровно на 11 лет и в 1990 году страна все же присоединилась к соглашению, обязавшись удерживать курс фунта в пределах 2,78 — 3,13 немецких марок за фунт стерлингов. Идея принесла положительные результаты. Инфляция снизилась (логично, ведь пришлось любыми путями поддерживать курс), открылись европейские рынки сбыта.

В 1992 году стало ясно, что британская валюта сильно переоценена и первоначально установленный коридор был неправильным. Курс не падал только потому, что Великобритания обещала его удерживать любой ценой и внешний рынок этому верил. То есть все были уверены, что Банк Англии и дальше будет готов выкупать фунт по курсу 2,78 — 3,13. Возможно, что Банку Англии и удалось продержаться на резервах еще долгое время, если бы не подножка от Германии. Всего одного лишь заявления, что фунт переоценен, оказалось достаточно, чтобы вызвать панику. К слову, до сих пор некоторые аналитики уверены, что эта искра была зажжена Соросом, умевшим отлично манипулировать толпой путем информационных «вбросов» на высших уровнях власти.

Курс не падал только потому, что Великобритания обещала его удерживать любой ценой и внешний рынок этому верил. То есть все были уверены, что Банк Англии и дальше будет готов выкупать фунт по курсу 2,78 — 3,13. Возможно, что Банку Англии и удалось продержаться на резервах еще долгое время, если бы не подножка от Германии. Всего одного лишь заявления, что фунт переоценен, оказалось достаточно, чтобы вызвать панику. К слову, до сих пор некоторые аналитики уверены, что эта искра была зажжена Соросом, умевшим отлично манипулировать толпой путем информационных «вбросов» на высших уровнях власти.

Джордж Сорос к 1992 году, управляя созданным в 1970 году фондом Quantum Fund, имел достаточно денег, чтобы оказывать влияние на международные рынки. После того, как в интервью Wall Street Journal глава Бундесбанка Хельмут Шлезингер предположил, что снижение немецких процентных ставок может отрицательно повлиять на 1-2 валюты, Сорос мгновенно понял, что нужно делать — ставку на короткую позицию.

- Пример. Вы предполагаете, что акции Facebook подешевеют, но в наличии у вас их нет. Вы берете 10 штук этих акций в долг у того, у кого они есть, обещая, что вернете через время. Тот, кто ими владеет, должен наоборот делать ставку на рост акций. А иначе смысл ему их давать в долг, если ему их нужно в момент падения быстро «скинуть». Вы продаете взятые в долг акции сейчас по курсу 100 дол. США, получая на руки 1000 дол. США. Через время цена акций падает до 85 дол. США. Вы покупаете 10 акций, отдаете долг и остаетесь с 150 дол. США в кармане. Правда, в убытке остается тот, кто вам эти акции отдал в долг — раньше у него были 10 акций по 100 дол. США, теперь — по 85.

То же самое сделал и Сорос. Пока рынок «переваривал» мнение руководителя Бундесбанка, он «взял в долг» британский фунт и продал его по текущему курсу 2,95 немецких марок. Сорос понимал, что курс фунта и так находится на нижней границе диапазона благодаря правительственному вмешательству, потому его рост невозможен.

Задача спекулянтов, играющих на понижение курса фунта, состояла в том, чтобы переиграть Банк Англии объемами капитала. Если у Банка хватит ресурсов удержать курс — спекулянты проиграли, если нет, то победили. 16 сентября фонд Сороса увеличил короткую позицию по фунту с 1,5 млрд до 10 млрд дол. США. Пока вся Европа думала, Сорос одалживал фунты и тут же их продавал. Чтобы выкупить фунты, Банку Англии пришлось задействовать все свои резервы, однако их не хватило.

Чтобы как-то заинтересовать глобальный рынок, ринувшийся продавать фунты вслед за Соросом, правительство Великобритании приняло решение поднимать учетную ставку (то есть процент за владение валютой). Однако лавинообразный эффект было уже не остановить. К вечеру 16 сентября Банк Англии признал, что вынужден выйти из европейского соглашения и отпустить фунт в «свободное плавание». К началу следующего дня британская валюта подешевела по отношению к немецкой марке на 15%, к доллару США — на 25%.

Почти 15 лет понадобилось британской валюте, чтобы вернуть утраченные позиции, но ненадолго. Подобная девальвация с 1992 года повторилась только еще раз, во время ипотечного кризиса 2008 года, и на прежний уровень котировки больше не возвращались.

Подобная девальвация с 1992 года повторилась только еще раз, во время ипотечного кризиса 2008 года, и на прежний уровень котировки больше не возвращались.

2. Ревальвация, которую не ждали (Швейцария). Если в 1992 году валюта Великобритании оказалась переоценена и ее курс не мог поддерживаться ни внутренним производством, ни резервами Банка Англии, то в 2015 году в Швейцарии ситуация оказалась противоположной.

Швейцария в глазах иностранных инвесторов — это «тихая гавань», где всегда можно переждать кризис. Этот статус страна получила благодаря размеренной денежно-кредитной и монетарной политике, а также некоторому отстранению от ЕС. И именно этот статус оказался для страны проблемой. Экономическое соседство с Еврозоной вынуждало Швейцарию удерживать жесткий курс своей валюты по отношению к доллару США и евро, для чего использовались ручные, централизованные методы.

Спрос на активы со стороны иностранных инвесторов вынудил Швейцарию ввести отрицательную процентную ставку, доходность по краткосрочным государственным облигациям стала отрицательной (то есть инвесторы еще и доплачивали за владение бумагами), но это все равно не спасало страну от дефляции, за которой неминуемо следовал спад производства. Проблемой Швейцарии стала слишком высокая экспортная ориентированность на страны ЕС — если на США приходилось около 12% экспорта, то на страны ЕС — около 50%, что накладывало на страну определенные обязательства по удержанию курса франка.

Проблемой Швейцарии стала слишком высокая экспортная ориентированность на страны ЕС — если на США приходилось около 12% экспорта, то на страны ЕС — около 50%, что накладывало на страну определенные обязательства по удержанию курса франка.

Масло в огонь подлил факт падения евро по отношению к доллару, после чего Швейцария отказалась от фиксированного курса, который удерживала с 2011 года. И 15 января 2015 года за один день франк подорожал относительно евро на 41%, относительно доллара США — на 38%.

Последствия ревальвации франка:

- Столь сильное удорожание национальной валюты ударило по швейцарским экспортерам. И так как страна являлась ориентированной на экспорт, обвал фондового рынка Швейцарии составил более чем 10%.

- Вслед за евро подешевели относительно франка и другие европейские валюты. Больше всего пострадали европейские банки, чьи кредитные портфели были сформированы во франках, так как в национальных валютах их объемы выросли на тот же самый процент, на который произошло обесценивание.

Например, только в Польше объем ипотечных кредитов, выданных во франке, составлял на тот момент около 46% всех выданных ипотечных займов. Польские и венгерские банки оказались самыми уязвимыми перед возникшей проблемой.

Например, только в Польше объем ипотечных кредитов, выданных во франке, составлял на тот момент около 46% всех выданных ипотечных займов. Польские и венгерские банки оказались самыми уязвимыми перед возникшей проблемой. - После открытия торгов с гэпом мгновенно обнулились депозиты по открытым позициям трейдеров, делавшим ставку на удешевление франка. Одна из дочерних структур ведущего российского брокера Форекс в Великобритании объявила о банкротстве.

В обоих случаях последствия девальвации и ревальвации оказались не смертельными, чего не скажешь о стихийном обесценивании денег в развивающихся и слаборазвитых странах. Зимбабве на 10 лет полностью отказались от своей валюты, Венесуэла до сих пор не может уже который год выкарабкаться из затяжного кризиса, серия девальвационных процессов с курсом рубля, проведенная Банком России в 90-х годах, закончилась дефолтом.

«Игра» курсом национальной денежной единицы по отношению к твердым валютам — любимое занятие у Китая, стремящегося выиграть торговую войну у США. Пока США стремится девальвировать доллар с целью нарастить экспорт, Китай использует оба эти инструмента. В 2005-2008 годах курс был поднят на 20% и аналитики склонялись к тому, что ревальвация продолжится. Однако Китай наоборот в 2015 году девальвировал юань, тем самым заставив опуститься и котировки валют других азиатских стран. Вслед за этим снизились цены на сырье (страна — один из крупнейших импортеров, а при девальвации импорт становится менее выгодным) и соответственно акции сырьевых компаний. Это вызвало возмущения ВТО и транснациональных компаний, потерявших на этом миллионы долл. США, и даже породило слухи о начале между США и КНР «валютных войн».

Пока США стремится девальвировать доллар с целью нарастить экспорт, Китай использует оба эти инструмента. В 2005-2008 годах курс был поднят на 20% и аналитики склонялись к тому, что ревальвация продолжится. Однако Китай наоборот в 2015 году девальвировал юань, тем самым заставив опуститься и котировки валют других азиатских стран. Вслед за этим снизились цены на сырье (страна — один из крупнейших импортеров, а при девальвации импорт становится менее выгодным) и соответственно акции сырьевых компаний. Это вызвало возмущения ВТО и транснациональных компаний, потерявших на этом миллионы долл. США, и даже породило слухи о начале между США и КНР «валютных войн».

Как заработать на девальвации и ревальвации валюты

Быть быстрее Центрального банка и знать ситуацию с золотовалютными резервами страны. Предположим, есть текущий курс национальной валюты по отношению к доллару США. Снизится он может в том случае, если инвесторы массово начнут скупать иностранную валюту. Если ЦБ в состоянии удовлетворить на нее спрос, изменения курса не произойдет. Если резервов ЦБ не хватит, иностранная валюта станет дороже, и те, кто в нее заведомо вложился, заработают.

Если резервов ЦБ не хватит, иностранная валюта станет дороже, и те, кто в нее заведомо вложился, заработают.

Нечто подобное произошло в описанной выше истории с Банком Англии, где Сорос заранее предположил, что фунт будет девальвирован. Вот только заработать так можно только в том случае, если есть те, кто, наоборот, верит в рост курса. Согласитесь, получить доход на девальвации, например, валюты Венесуэлы было бы невозможно.

Еще один вариант заработка на контролируемой девальвации — покупка ценных бумаг компаний экспортеров. Чаще всего растут котировки бумаг экспортеров сырья (нефть, металлы), сельскохозяйственной продукции.

Заключение

Контролируемые девальвация и ревальвация — это инструменты управления экономикой страны путем изменения стоимости национальной валюты. С их помощью можно поднимать/снижать инвестиционную привлекательность страны, корректировать объемы экспорта и импорта и т.д. Неконтролируемая девальвация (обесценивание) денег — это по сути гиперинфляция, остановить которую можно только путем структурной денежной реформы.

Заметили неточности во взаимосвязях между экономическими процессами или в терминологии, хотите что-то добавить или поделиться способом заработка на курсовых колебаниях, пишите об этом в комментариях!

P.S. Понравилась моя статья? Поделись ей в соцсетях, это лучшее спасибо 🙂

Задавайте мне вопросы и комментируйте материал ниже. С удовольствием отвечу и дам необходимые пояснения.

Полезные ссылки:

- Торговлю с проверенным брокером рекомендую попробовать тут. Система позволяет торговать самостоятельно или копировать сделки успешных трейдеров со всего мира.

- Воспользуйтесь моим промокодом BLOG для получения бонуса 50% на депозит от LiteFinance. Промокод нужно просто ввести в соответствующее поле при пополнении счета в платформе LiteFinance и бонус зачислится одновременно с депозитом.

- Чат трейдеров в телеграм: https://t.me/marketanalysischat. Делимся сигналами и опытом.

- Канал в телеграм с отличной аналитикой, форекс обзорами, обучающими статьями и прочими полезностями для трейдеров: https://t.

me/forexandcryptoanalysis

me/forexandcryptoanalysis

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteFinance. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

Оцените данную статью:

{{value}}

( {{count}} {{title}} )

29.2 Изменения спроса и предложения на валютных рынках – принципы экономики

Глава 29. Валютные курсы и международные потоки капитала

Цели обучения

К концу этого раздела вы сможете:

- Объяснять спрос и предложение на обменные курсы

- Определение арбитража

- Объясните значение паритета покупательной способности при сравнении стран.

На рынке иностранной валюты участвуют фирмы, домашние хозяйства и инвесторы, которые запрашивают валюту и предлагают ее через свои банки и ключевых дилеров по обмену иностранной валюты. Рисунок 1 (а) предлагает пример обменного курса между долларом США и мексиканским песо. Вертикальная ось показывает обменный курс доллара США, который в данном случае измеряется в песо. Горизонтальная ось показывает количество долларов США, торгуемых на валютном рынке каждый день. Кривая спроса (D) на доллары США пересекается с кривой предложения (S) долларов США в точке равновесия (E), которая соответствует обменному курсу 10 песо за доллар и общему объему 8,5 миллиардов долларов.

Рисунок 1 (а) предлагает пример обменного курса между долларом США и мексиканским песо. Вертикальная ось показывает обменный курс доллара США, который в данном случае измеряется в песо. Горизонтальная ось показывает количество долларов США, торгуемых на валютном рынке каждый день. Кривая спроса (D) на доллары США пересекается с кривой предложения (S) долларов США в точке равновесия (E), которая соответствует обменному курсу 10 песо за доллар и общему объему 8,5 миллиардов долларов.

Рисунок 1. Спрос и предложение для обменного курса доллара США и мексиканского песо. (a) Количество, измеренное по горизонтальной оси, выражено в долларах США, а обменный курс по вертикальной оси — это цена долларов США, измеренная в мексиканских песо. (b) Количество, измеренное по горизонтальной оси, указано в мексиканских песо, а цена на вертикальной оси — это цена песо, измеренная в долларах США. На обоих графиках равновесный обменный курс возникает в точке E, на пересечении кривой спроса (D) и кривой предложения (S).

Рисунок 1 (b) представляет ту же информацию о спросе и предложении с точки зрения мексиканского песо. Вертикальная ось показывает обменный курс мексиканского песо, который измеряется в долларах США. Горизонтальная ось показывает количество мексиканских песо, торгуемых на валютном рынке. Кривая спроса (D) для мексиканских песо пересекается с кривой предложения (S) мексиканских песо в точке равновесия (E), которая представляет собой обменный курс 10 центов в валюте США за каждый мексиканский песо и общую объем 85 миллиардов песо. Обратите внимание, что два обменных курса являются обратными: 10 песо за доллар равны 10 центам за песо (или 0,10 доллара за песо). На реальном валютном рынке почти вся торговля мексиканскими песо осуществляется за доллары США. Какие факторы вызовут сдвиг спроса или предложения, что приведет к изменению равновесный обменный курс ? Ответ на этот вопрос обсуждается в следующем разделе.

Одной из причин требовать валюту на валютном рынке является уверенность в том, что стоимость валюты вот-вот возрастет. Одной из причин предложения валюты, то есть продажи ее на валютном рынке, является ожидание того, что стоимость валюты вот-вот упадет. Например, представьте, что ведущая деловая газета, такая как Wall Street Journal или Financial Times , публикует статью, предсказывающую рост курса мексиканского песо. Вероятные последствия такой статьи показаны на рисунке 2. Спрос на мексиканский песо смещается вправо, от D 0 до D 1 , поскольку инвесторы стремятся покупать песо. И наоборот, предложение песо сдвигается влево, с S 0 до S 1 , потому что инвесторы будут менее охотно расставаться с ними. В результате равновесный обменный курс повышается с 10 центов/песо до 12 центов/песо, а равновесный обменный курс повышается с 85 миллиардов до 90 миллиардов песо, поскольку равновесие перемещается от E 0 к E 1 .

Одной из причин предложения валюты, то есть продажи ее на валютном рынке, является ожидание того, что стоимость валюты вот-вот упадет. Например, представьте, что ведущая деловая газета, такая как Wall Street Journal или Financial Times , публикует статью, предсказывающую рост курса мексиканского песо. Вероятные последствия такой статьи показаны на рисунке 2. Спрос на мексиканский песо смещается вправо, от D 0 до D 1 , поскольку инвесторы стремятся покупать песо. И наоборот, предложение песо сдвигается влево, с S 0 до S 1 , потому что инвесторы будут менее охотно расставаться с ними. В результате равновесный обменный курс повышается с 10 центов/песо до 12 центов/песо, а равновесный обменный курс повышается с 85 миллиардов до 90 миллиардов песо, поскольку равновесие перемещается от E 0 к E 1 .

Рисунок 2. Рынок обменного курса мексиканского песо реагирует на ожидания относительно будущих обменных курсов. Объявление о том, что обменный курс песо, вероятно, укрепится в будущем, приведет к увеличению спроса на песо в настоящее время со стороны инвесторов, которые хотят извлечь выгоду из повышения курса. Точно так же это снизит вероятность того, что инвесторы будут предлагать песо на валютном рынке. Как сдвиг спроса вправо, так и сдвиг предложения влево вызывают немедленное повышение обменного курса.

Объявление о том, что обменный курс песо, вероятно, укрепится в будущем, приведет к увеличению спроса на песо в настоящее время со стороны инвесторов, которые хотят извлечь выгоду из повышения курса. Точно так же это снизит вероятность того, что инвесторы будут предлагать песо на валютном рынке. Как сдвиг спроса вправо, так и сдвиг предложения влево вызывают немедленное повышение обменного курса.

Рисунок 2 также иллюстрирует некоторые особенности диаграмм спроса и предложения на валютном рынке. В отличие от всех других рассмотренных вами случаев спроса и предложения, на валютном рынке спрос и предложение обычно движутся одновременно. Группы участников валютного рынка, такие как фирмы и инвесторы, включают покупателей и продавцов. Ожидание будущего изменения обменного курса влияет как на покупателей, так и на продавцов, то есть влияет как на спрос, так и на предложение валюты.

Сдвиги кривых спроса и предложения вызывают сдвиг обменного курса в одном и том же направлении; в этом примере они оба укрепляют обменный курс песо. Однако сдвиги в спросе и предложении работают в противоположных направлениях в зависимости от объема торговли. В этом примере растущий спрос на песо вызывает рост количества, а падающее предложение песо вызывает падение количества. В этом конкретном примере результатом является более высокое количество. Но в других случаях результатом может быть то, что количество останется неизменным или уменьшится.

Однако сдвиги в спросе и предложении работают в противоположных направлениях в зависимости от объема торговли. В этом примере растущий спрос на песо вызывает рост количества, а падающее предложение песо вызывает падение количества. В этом конкретном примере результатом является более высокое количество. Но в других случаях результатом может быть то, что количество останется неизменным или уменьшится.

Этот пример также помогает объяснить, почему обменные курсы часто существенно меняются за короткий период в несколько недель или месяцев. Когда инвесторы ожидают, что валюта страны укрепится в будущем, они покупают валюту и вызывают ее немедленное укрепление. Повышение курса валюты может привести к тому, что другие инвесторы поверят в вероятность повышения курса в будущем, и, таким образом, приведет к еще большему повышению курса. Точно так же опасение, что валюта может быстро ослабнуть, приводит к 0033 фактическое ослабление валюты, которое часто укрепляет веру в дальнейшее ослабление валюты. Таким образом, убеждения о будущей траектории обменных курсов могут быть самоусиливающимися, по крайней мере, какое-то время, и большая часть торговли на валютных рынках связана с тем, что дилеры пытаются перехитрить друг друга в том, в каком направлении будут двигаться обменные курсы дальше.

Таким образом, убеждения о будущей траектории обменных курсов могут быть самоусиливающимися, по крайней мере, какое-то время, и большая часть торговли на валютных рынках связана с тем, что дилеры пытаются перехитрить друг друга в том, в каком направлении будут двигаться обменные курсы дальше.

Мотивация для инвестиций, как внутренних, так и иностранных, заключается в получении прибыли. Если нормы прибыли в стране выглядят относительно высокими, то эта страна будет склонна привлекать средства из-за рубежа. И наоборот, если нормы прибыли в стране выглядят относительно низкими, средства, как правило, уходят в другие страны. Изменения в ожидаемой норме прибыли сместят спрос и предложение на валюту. Например, представьте, что процентные ставки повышаются в Соединенных Штатах по сравнению с Мексикой. Таким образом, финансовые вложения в США обещают более высокую отдачу, чем раньше. В результате все больше инвесторов будут требовать доллары США, чтобы покупать активы, приносящие проценты, и меньше инвесторов будут готовы поставлять доллары США на валютные рынки. Спрос на доллар США сместится вправо от D 0 до D 1 , и предложение сместится влево, от S 0 до S 1 , как показано на рисунке 3. Новое равновесие (E 1 ) будет иметь место при обменном курсе из девяти песо за доллар и столько же в размере 8,5 миллиардов долларов. Таким образом, более высокая процентная ставка или норма прибыли по сравнению с другими странами приводит к повышению или укреплению национальной валюты, а более низкая процентная ставка по сравнению с другими странами приводит к обесцениванию или ослаблению национальной валюты. Поскольку центральный банк страны может использовать денежно-кредитную политику для воздействия на свои процентные ставки, центральный банк также может вызывать изменения обменных курсов — связь, которая будет более подробно обсуждаться далее в этой главе.

Спрос на доллар США сместится вправо от D 0 до D 1 , и предложение сместится влево, от S 0 до S 1 , как показано на рисунке 3. Новое равновесие (E 1 ) будет иметь место при обменном курсе из девяти песо за доллар и столько же в размере 8,5 миллиардов долларов. Таким образом, более высокая процентная ставка или норма прибыли по сравнению с другими странами приводит к повышению или укреплению национальной валюты, а более низкая процентная ставка по сравнению с другими странами приводит к обесцениванию или ослаблению национальной валюты. Поскольку центральный банк страны может использовать денежно-кредитную политику для воздействия на свои процентные ставки, центральный банк также может вызывать изменения обменных курсов — связь, которая будет более подробно обсуждаться далее в этой главе.

Рисунок 3. Рынок обменного курса доллара США реагирует на более высокие процентные ставки. Более высокая норма прибыли для долларов США делает владение долларами более привлекательным. Таким образом, спрос на доллары на валютном рынке смещается вправо, с D 0 на D 1 , а предложение долларов сдвигается влево, с S 0 на S 1 . Новое равновесие (E 1 ) имеет более сильный обменный курс, чем исходное равновесие (E 0 ), но в этом примере равновесный объем торговли не меняется.

Таким образом, спрос на доллары на валютном рынке смещается вправо, с D 0 на D 1 , а предложение долларов сдвигается влево, с S 0 на S 1 . Новое равновесие (E 1 ) имеет более сильный обменный курс, чем исходное равновесие (E 0 ), но в этом примере равновесный объем торговли не меняется.

Если в стране наблюдается относительно высокий уровень инфляции по сравнению с другими экономиками, то покупательная способность ее валюты снижается, что, как правило, отбивает у кого-либо желание приобретать или держать эту валюту. На рис. 4 показан пример, основанный на реальном эпизоде, касающемся мексиканского песо. В 1986–87 годах в Мексике уровень инфляции превысил 200%. Неудивительно, что поскольку инфляция резко снизила покупательную способность песо в Мексике, обменный курс песо также снизился. Как показано на Рисунке 4, спрос на песо на валютных рынках снизился с D 0 до D 1 , а предложение песо увеличилось с S 0 до S 1 . Равновесный обменный курс упал с 2,50 доллара за песо при исходном равновесии (E 0 ) до 0,50 доллара за песо при новом равновесии (E 1 ). В этом примере количество песо, торгуемых на валютных рынках, осталось прежним, даже несмотря на изменение обменного курса.

Равновесный обменный курс упал с 2,50 доллара за песо при исходном равновесии (E 0 ) до 0,50 доллара за песо при новом равновесии (E 1 ). В этом примере количество песо, торгуемых на валютных рынках, осталось прежним, даже несмотря на изменение обменного курса.

Рисунок 4. Рынки обменного курса реагируют на более высокую инфляцию. Если валюта испытывает относительно высокую инфляцию, то ее покупательная способность снижается, и международные инвесторы будут менее склонны ее удерживать. Таким образом, рост инфляции в мексиканском песо приведет к смещению спроса с D 0 до D 1 , а предложение увеличить с S 0 до S 1 . Движение спроса и предложения приведет к обесцениванию валюты. Влияние на объем торговли показано здесь как уменьшение, но на самом деле оно может быть как увеличением, так и отсутствием изменений, в зависимости от фактического движения спроса и предложения.

Посетите этот веб-сайт, чтобы узнать об индексе Биг Мака.

В долгосрочной перспективе обменные курсы должны иметь некоторую связь с покупательной способностью валюты в отношении товаров, которые продаются на международном рынке. Если бы при определенном обменном курсе покупать товары, торгуемые на международном уровне, такие как нефть, сталь, компьютеры и автомобили, в одной стране было бы намного дешевле, чем в другой стране, предприятия начали бы покупать в дешевой стране, продавать в других странах и прикарманивание прибыли.

Например, если доллар США стоит 1,60 доллара США в канадской валюте, то автомобиль, который продается в США за 20 000 долларов, должен продаваться в Канаде за 32 000 долларов. Если бы цена автомобилей в Канаде была намного ниже 32 000 долларов, то, по крайней мере, некоторые покупатели автомобилей в США конвертировали бы свои доллары США в канадские доллары и покупали свои автомобили в Канаде. Если бы цена автомобилей в этом примере была намного выше 32 000 долларов, то, по крайней мере, некоторые покупатели из Канады конвертировали бы свои канадские доллары в доллары США и отправлялись бы в Соединенные Штаты, чтобы купить свои автомобили. Это известно как арбитраж , процесс покупки и продажи товаров или валюты через международные границы с прибылью. Это может происходить медленно, но со временем заставит цены и обменные курсы выровняться, чтобы цены на товары, торгуемые на международном рынке, были одинаковыми во всех странах.

Это известно как арбитраж , процесс покупки и продажи товаров или валюты через международные границы с прибылью. Это может происходить медленно, но со временем заставит цены и обменные курсы выровняться, чтобы цены на товары, торгуемые на международном рынке, были одинаковыми во всех странах.

Обменный курс, который уравнивает цены на товары международной торговли в разных странах, называется паритетом покупательной способности (ППС) обменным курсом. Группа экономистов из Программы международных сопоставлений, проводимой Всемирным банком, рассчитала обменный курс ППС для всех стран на основе подробных исследований цен и количества товаров, торгуемых на международном рынке.

Обменный курс по паритету покупательной способности выполняет две функции. Во-первых, обменные курсы по ППС часто используются для международного сравнения ВВП и другой экономической статистики. Представьте, что вы готовите таблицу, показывающую размер ВВП во многих странах за несколько последних лет, и для простоты сравнения вы переводите все значения в доллары США. При вводе значения для Японии необходимо использовать обменный курс иены/доллара. Но следует ли вам использовать рыночный обменный курс или обменный курс ППС? Рыночные обменные курсы колеблются. Летом 2008 г. обменный курс составлял 108 иен/доллар, но в конце 2009 г.курс доллара США по отношению к иене составлял 90 иен/доллар. Для простоты предположим, что ВВП Японии составлял 500 триллионов иен в 2008 и 2009 годах. Если вы используете рыночные обменные курсы, то ВВП Японии составит 4,6 триллиона долларов в 2008 году (то есть 500 триллионов иен/(108 иен/доллар)) и 5,5 трлн долларов в 2009 году (то есть 500 трлн йен / (90 йен / доллар)).

При вводе значения для Японии необходимо использовать обменный курс иены/доллара. Но следует ли вам использовать рыночный обменный курс или обменный курс ППС? Рыночные обменные курсы колеблются. Летом 2008 г. обменный курс составлял 108 иен/доллар, но в конце 2009 г.курс доллара США по отношению к иене составлял 90 иен/доллар. Для простоты предположим, что ВВП Японии составлял 500 триллионов иен в 2008 и 2009 годах. Если вы используете рыночные обменные курсы, то ВВП Японии составит 4,6 триллиона долларов в 2008 году (то есть 500 триллионов иен/(108 иен/доллар)) и 5,5 трлн долларов в 2009 году (то есть 500 трлн йен / (90 йен / доллар)).

Конечно, это неправда, что экономика Японии резко выросла в 2009 году — на самом деле в Японии был спад, как и в большинстве других стран мира. Вводящее в заблуждение впечатление быстро развивающейся японской экономики возникает только потому, что мы использовали рыночный обменный курс, который часто имеет краткосрочные взлеты и падения. Однако обменные курсы по ППС остаются довольно постоянными и меняются из года в год лишь незначительно, если вообще меняются.

Вторая функция ППС заключается в том, что с течением времени обменные курсы часто становятся все ближе и ближе к нему. Это правда, что в краткосрочной и среднесрочной перспективе по мере того, как обменные курсы приспосабливаются к относительным уровням инфляции, нормам прибыли и ожиданиям изменения процентных ставок и инфляции, обменные курсы часто будут отклоняться от обменного курса ППС для время. Но знание ППС позволит вам отслеживать и прогнозировать соотношение обменных курсов.

В крайне краткосрочной перспективе, от нескольких минут до нескольких недель, обменные курсы находятся под влиянием спекулянтов, которые пытаются инвестировать в валюты, которые будут укрепляться, и продавать валюты, которые будут слабеть. Такие спекуляции могут создать самоисполняющееся пророчество, по крайней мере на время, когда ожидаемое повышение курса ведет к укреплению валюты и наоборот. В относительно краткосрочной перспективе на рынки обменных курсов влияют различия в нормах прибыли. Страны с относительно высокой реальной нормой прибыли (например, высокими процентными ставками), как правило, будут иметь более сильные валюты, поскольку они привлекают деньги из-за рубежа, в то время как страны с относительно низкой нормой прибыли, как правило, испытывают более слабые обменные курсы, поскольку инвесторы конвертируют в другие валюты. .

Страны с относительно высокой реальной нормой прибыли (например, высокими процентными ставками), как правило, будут иметь более сильные валюты, поскольку они привлекают деньги из-за рубежа, в то время как страны с относительно низкой нормой прибыли, как правило, испытывают более слабые обменные курсы, поскольку инвесторы конвертируют в другие валюты. .

В среднесрочной перспективе, в течение нескольких месяцев или нескольких лет, рынки валютных курсов подвержены влиянию уровня инфляции. Страны с относительно высокой инфляцией, как правило, испытывают меньший спрос на свою валюту, чем страны с более низкой инфляцией, и, следовательно, обесценивание валюты. В течение долгих многолетних периодов обменные курсы имеют тенденцию корректироваться в сторону паритета покупательной способности (ППС), который представляет собой обменный курс, при котором цены на товары, продаваемые на международном рынке, в разных странах при конвертации по обменному курсу ППС в общую валюту , одинаковы во всех экономиках.

- арбитраж

- процесс покупки товара и продажи товара за границу с целью получения выгоды от международной разницы в ценах

- паритет покупательной способности (ППС)

- обменный курс, который уравнивает цены на товары международной торговли в разных странах

Три способа влияния сильного доллара на развивающиеся рынки

Доллар США находится на разрыве, укрепившись примерно на 11% с начала года и впервые за два десятилетия достиг паритета с евро.

Действительно, подавляющее число основных валют обесценилось по отношению к доллару, что имело серьезные последствия для развивающихся стран. Учитывая множество заголовков, я хотел обрисовать некоторые ключевые последствия, которые сильный доллар оказывает на развивающиеся рынки (EMs).

Во-первых, почему доллар растет?

Доллар укрепляется в первую очередь из-за высокого спроса на доллары. Экономические перспективы для большинства стран указывают на серьезное замедление. Между тем, война в Украине создала огромный геополитический риск и волатильность на рынках. Вдобавок ко всему, историческая инфляция побудила Федеральную резервную систему США агрессивно повысить ставки.

Экономические перспективы для большинства стран указывают на серьезное замедление. Между тем, война в Украине создала огромный геополитический риск и волатильность на рынках. Вдобавок ко всему, историческая инфляция побудила Федеральную резервную систему США агрессивно повысить ставки.

Эти факторы, среди прочего, способствуют бегству в безопасное место, когда инвесторы закрывают позиции в Европе, на развивающихся рынках и в других местах и ищут безопасную гавань в активах, деноминированных в США, для покупки которых, очевидно, требуются доллары.

Это не новое явление. Вторжение в Украину спровоцировало первоначальное укрепление доллара США по отношению к валютам развивающихся стран, которое было больше, чем укрепление, связанное с истерикой по поводу вывода средств в 2013 году и предыдущими конфликтными событиями с участием экспортеров нефти.

Рынок продолжает ожидать быстрого повышения ставки ФРС. В подобных ситуациях быстрого роста ставок в прошлом страны с формирующимся рынком сталкивались с кризисами. Так было в 1980-х годах в Латинской Америке с «потерянным десятилетием» и в 1990-х годах «текилового» кризиса в Мексике (который затем распространился на Россию и Восточную Азию). Если вас интересуют долговые риски, связанные со стагфляцией, ознакомьтесь с последним подкастом развития Всемирного банка.

Беспокойство о долгах

Таким образом, основываясь на этом, ожидайте большего напряжения в пространстве суверенного долга, которое и без того неспокойно.

Многие страны, особенно самые бедные, не могут занимать в собственной валюте желаемую сумму или срок погашения. Кредиторы не желают брать на себя риск возврата средств в нестабильных валютах этих заемщиков. Вместо этого эти страны обычно берут взаймы в долларах, обещая погасить свои долги в долларах — независимо от обменного курса. Таким образом, по мере того, как доллар укрепляется по отношению к другим валютам, эти выплаты становятся намного дороже в пересчете на национальную валюту. Это то, что на жаргоне государственного долга называется «первородным грехом».

Кредиторы не желают брать на себя риск возврата средств в нестабильных валютах этих заемщиков. Вместо этого эти страны обычно берут взаймы в долларах, обещая погасить свои долги в долларах — независимо от обменного курса. Таким образом, по мере того, как доллар укрепляется по отношению к другим валютам, эти выплаты становятся намного дороже в пересчете на национальную валюту. Это то, что на жаргоне государственного долга называется «первородным грехом».

Итак, кому лучше? Доля долга, номинированного в долларах, относительно невелика среди стран Восточной Азии, а в Бразилии в последние месяцы дела идут неплохо. Последний извлек выгоду из крупных долларовых резервов центрального банка, того факта, что частный сектор, по-видимому, хорошо застрахован от колебаний валютных курсов и что он является нетто-экспортером сырьевых товаров.

Обеспокоенность ростом

Поскольку Федеральная резервная система США повышает процентные ставки, другие центральные банки должны повышать свои собственные ставки, чтобы оставаться конкурентоспособными и защищать свою валюту. Другими словами, у инвесторов должна быть причина (более высокая доходность) для инвестирования в EM, а не для вложения денег в менее рискованные активы США.

Другими словами, у инвесторов должна быть причина (более высокая доходность) для инвестирования в EM, а не для вложения денег в менее рискованные активы США.

Здесь возникает загадка. С одной стороны, центральный банк явно хочет защитить иностранные инвестиции в отечественную экономику. Но, с другой стороны, повышение ставок увеличивает стоимость внутренних заимствований и также оказывает сдерживающее воздействие на экономический рост.

The Financial Times со ссылкой на данные Института международных финансов недавно сообщила, что «иностранные инвесторы выводили средства с развивающихся рынков в течение пяти месяцев подряд, что стало самой продолжительной серией выводов средств за всю историю наблюдений». Это важнейший инвестиционный капитал, который утекает из развивающихся стран в сторону безопасности.

Наконец, внутреннее замедление со временем ударит по государственным доходам и, таким образом, может усугубить вышеупомянутые долговые проблемы.

Торговые проблемы

В краткосрочной перспективе сильный доллар также может повлиять на торговлю. Доллар доминирует в международных сделках. Фирмы, работающие в недолларовых экономиках, используют его для котировок и расчетов по сделкам. Просто посмотрите на ключевые товары, такие как нефть, которые покупаются и продаются в долларах.

Кроме того, многие развивающиеся страны являются ценополучателями (их политика и действия не влияют на глобальные рынки) и в значительной степени зависят от мировой торговли; сильный доллар может иметь серьезные последствия для них внутри страны, в том числе подстегнуть инфляцию.

По мере укрепления доллара импорт становится дорогим (в пересчете на национальную валюту), что вынуждает фирмы сокращать свои инвестиции или тратить больше на важнейший импорт.

Долгосрочная торговая картина для некоторых выглядит более радужной, но в целом картина неравномерна. Да, импорт дороже на фоне сильного доллара, но экспорт относительно дешевле для иностранных покупателей. Экономика, ориентированная на экспорт, может получить выгоду, поскольку увеличение экспорта стимулирует рост ВВП и золотовалютных резервов, что помогает смягчить многие проблемы, описанные здесь.

Облегчение боли

К сожалению, у стран мало возможностей для решения этих проблем в краткосрочной перспективе. Эти проблемы лучше решать заранее, а не реактивно.

Чтобы предотвратить следующий кризис, страны должны принять меры сейчас, чтобы укрепить свое финансовое положение и принять участие в устойчивом заимствовании.

За национальную валюту уже ничего невозможно купить, а цены меняются каждый день. В стране «В» происходит и девальвация, и гиперинфляция.

За национальную валюту уже ничего невозможно купить, а цены меняются каждый день. В стране «В» происходит и девальвация, и гиперинфляция.

Для сдерживания девальвации и инфляции Центробанк поднимает учетную ставку. Учетная ставка — ставка рефинансирования коммерческих банков. С ростом учетной ставки происходит удорожание кредитных ресурсов и снижается приток национальной валюты в реальную экономику. Как следствие, снижается инфляция и замедляется удешевление национальной денежной единицы. Если же ЦБ наоборот заинтересован в девальвации, он снижает учетную ставку. В теории, снижение учетной ставки должно приводить к оттоку иностранного капитала (смысл вкладывать деньги в дешевеющий актив?). Но есть примеры, когда даже отрицательные ставки удерживали зарубежный капитал. Один из них — Швеция, о которой рассказано ниже.

Для сдерживания девальвации и инфляции Центробанк поднимает учетную ставку. Учетная ставка — ставка рефинансирования коммерческих банков. С ростом учетной ставки происходит удорожание кредитных ресурсов и снижается приток национальной валюты в реальную экономику. Как следствие, снижается инфляция и замедляется удешевление национальной денежной единицы. Если же ЦБ наоборот заинтересован в девальвации, он снижает учетную ставку. В теории, снижение учетной ставки должно приводить к оттоку иностранного капитала (смысл вкладывать деньги в дешевеющий актив?). Но есть примеры, когда даже отрицательные ставки удерживали зарубежный капитал. Один из них — Швеция, о которой рассказано ниже. Например, только в Польше объем ипотечных кредитов, выданных во франке, составлял на тот момент около 46% всех выданных ипотечных займов. Польские и венгерские банки оказались самыми уязвимыми перед возникшей проблемой.

Например, только в Польше объем ипотечных кредитов, выданных во франке, составлял на тот момент около 46% всех выданных ипотечных займов. Польские и венгерские банки оказались самыми уязвимыми перед возникшей проблемой. me/forexandcryptoanalysis

me/forexandcryptoanalysis