Содержание

Почему растет курс доллара в феврале 2023-го: прогнозы экспертов

·

Курсы валют

В феврале рубль заметно ослабел — в абсолютном выражении доллар прибавил более ₽5 за половину месяца. «РБК Инвестиции» выяснили, с чем связана такая резкая динамика и что будет с курсом дальше

(Фото: Shutterstock)

Что происходит с курсом доллара?

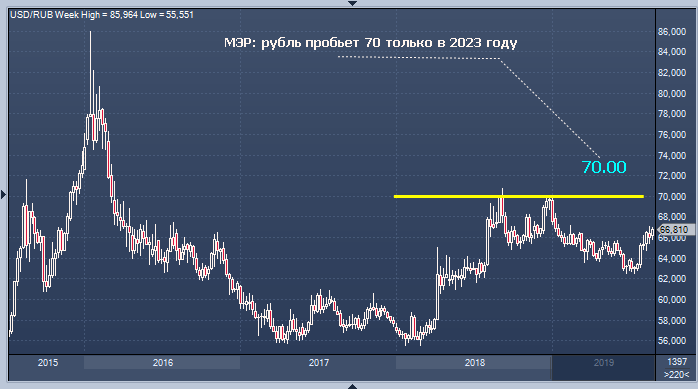

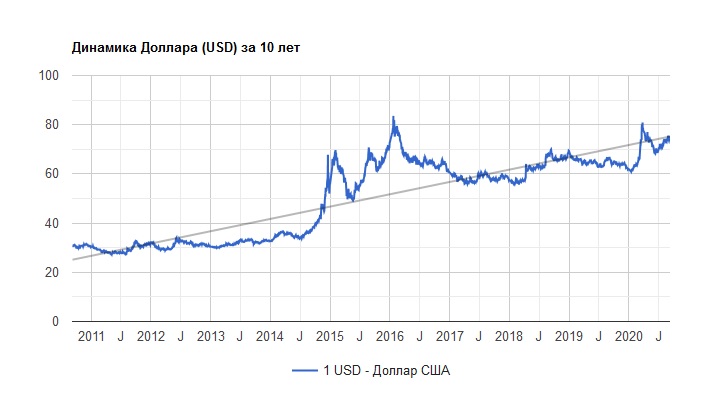

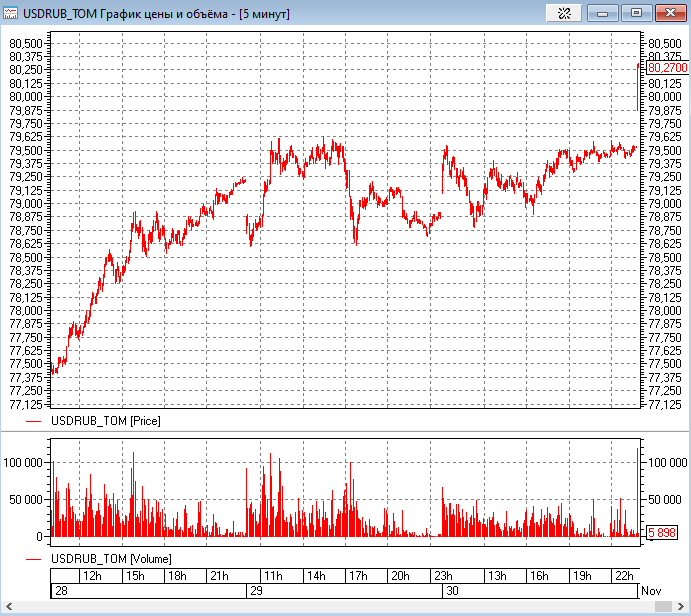

С конца января доллар начал уверенно расти по отношению к рублю. Если по итогам основной торговой сессии 31 января курс составил ₽69,82 за доллар, то 17 февраля доллар торговался уже выше ₽75, прибавив за это время более 7%. В предыдущий раз курс доллара превышал ₽75 почти десять месяцев назад — 25 апреля 2022 года.

Почему падает рубль?

«Мы продолжаем считать, что ключевым фактором давления на позиции национальной валюты остается низкая активность экспортеров на рынке», — заявил главный аналитик отдела экономического и отраслевого анализа ПСБ Егор Жильников.

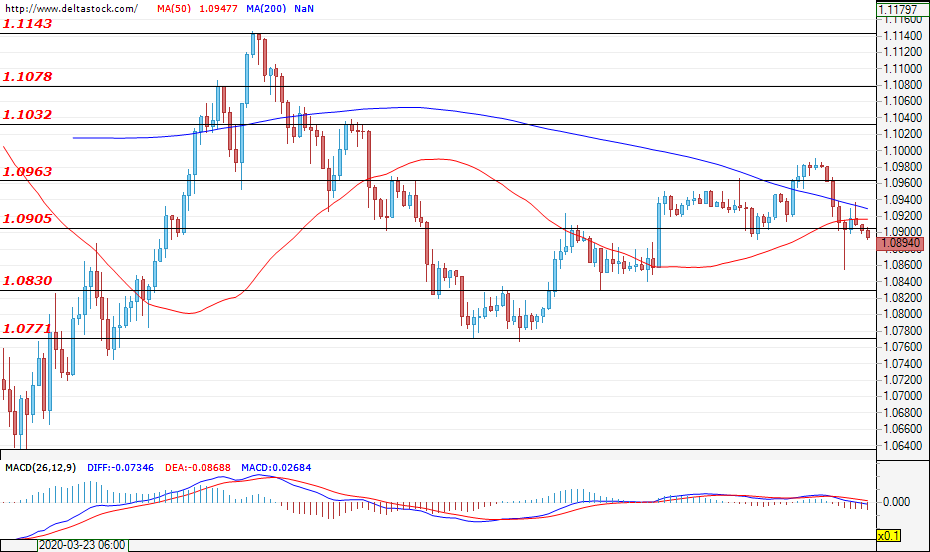

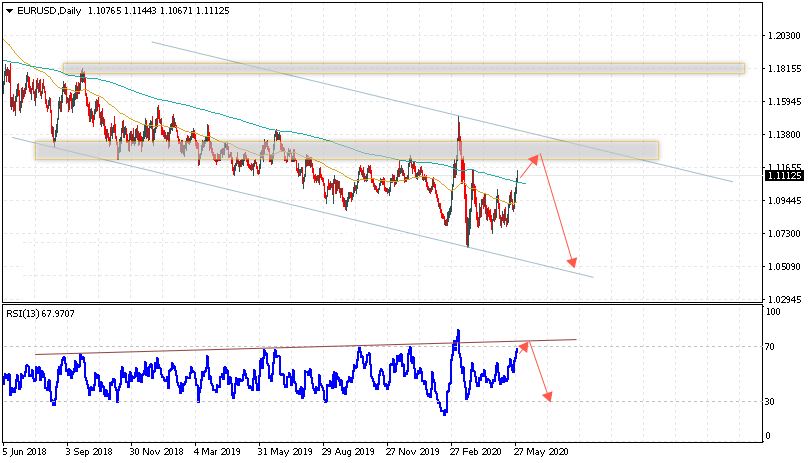

По его словам, дополнительную поддержку доллару оказывает его укрепление на международном рынке по отношению к валютам развитых и развивающихся экономик. Так, пара евро-доллар торгуется на Форексе вблизи минимумов начала 2023 года — на уровне 1,06. Доллар отыгрывает потери, поскольку участники рынка ожидают дальнейшего повышения ставки ФРС США, объясняли ранее аналитики SberCIB.

Так, пара евро-доллар торгуется на Форексе вблизи минимумов начала 2023 года — на уровне 1,06. Доллар отыгрывает потери, поскольку участники рынка ожидают дальнейшего повышения ставки ФРС США, объясняли ранее аналитики SberCIB.

Среди драйверов снижения российской валюты руководитель отдела альтернативных инвестиций УК «Первая» Евгений Линчик отметил также дефицит бюджета, сократившийся баланс счета текущих операций и ожидания новых санкций.

К 24 февраля ЕС планирует объявить о десятом пакете санкций, который затронет экспорт товаров на сумму более €10 млрд. Помимо этого, четыре российских банка, в том числе Тинькофф Банк, могут отключить от SWIFT.

Бумаги Тинькофф Банка упали на 6% на фоне угрозы санкций ЕС

Акции,

Индекс МосБиржи,

Нефть

«В целом у инвесторов уже сформировался иммунитет к новым пакетам ограничений, однако сообщения о санкциях против крупных российских банков всегда сопровождаются тревожной реакцией на российском рынке», — заметил начальник отдела анализа банков и денежного рынка ИК «Велес Капитал» Юрий Кравченко.

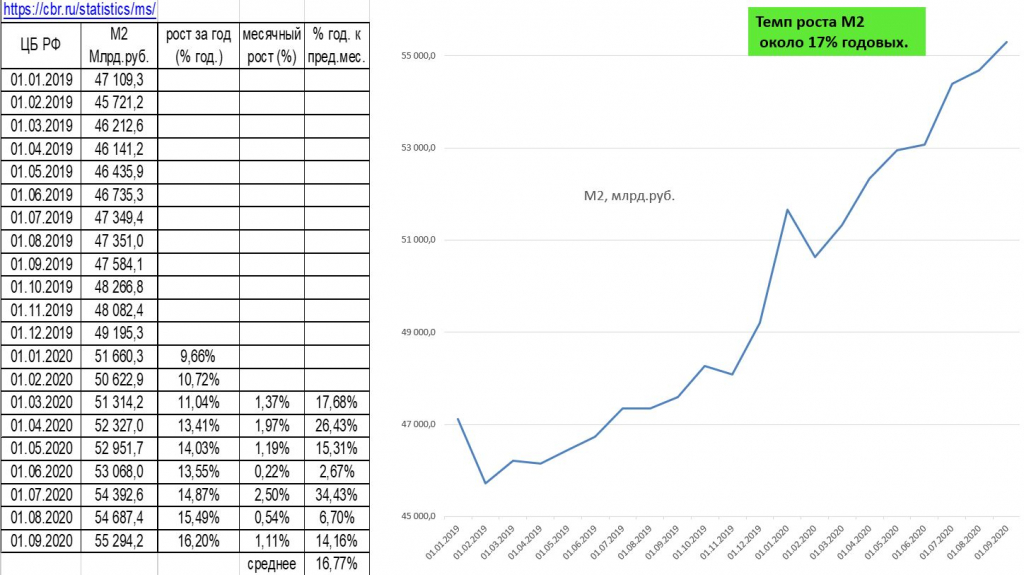

Он также уверен, что ключевым негативным фактором для рубля остается сокращение и нестабильность потоков валютной выручки в страну в условиях внешних ограничений на российский экспорт. Ослабление рубля также происходит на фоне дальнейшего увеличения и без того рекордного профицита рублевой ликвидности в банковском секторе, добавил эксперт.

Цены на газ в Европе опустились ниже $550 впервые с августа 2021 года

Brent,

Нефть и газ,

Фьючерс

Что будет с курсом доллара дальше?

Руководитель направления инвестиционного консультирования ИК «Алор Брокер» Алексей Антонов допустил, что отметка в ₽75, которую доллар преодолел на торгах 17 февраля, станет точкой разворота для реализации давно назревшей коррекции и снятия технической перепроданности рубля. Антонов не исключает, что это произойдет уже 27 февраля — при условии, что не будет геополитических потрясений.

В пятницу, 17 февраля, к 16:00 мск курс доллара действительно сменил рост на падение и снижался на 0,99%, до ₽74,11, евро дешевел на 1,46%, до ₽78,78.

«Но пока агрессивно покупать рубль опасно, на следующей неделе спрос на иностранную валюту может резко возрасти», — предостерег эксперт.

(Фото: Shutterstock)

Аналитики «Открытие Инвестиций» полагают, что в среднесрочной перспективе доллар уже не вернется на уровень ₽50–60. Это будет невозможно даже в случае, если профицит торгового баланса вновь будет выше $15 млрд в месяц, а поддержка рублю со стороны предложения валютной выручки будет такой же, как в середине 2022 года.

По предварительной оценке ЦБ, профицит текущего счета платежного баланса в январе 2023 года составил $8 млрд, снизившись на 58,2% относительно показателя января 2022 года.

«Текущий диапазон ₽70–80 за доллар вполне актуален. При этом техническая перекупленность в целом не помешает краткосрочному росту до верхней границы этого диапазона. Однако мы пока по-прежнему рассчитываем увидеть формирование локального пика в диапазоне ₽75–76 за доллар», — заключили аналитики «Открытие Инвестиций».

В другом своем обзоре они отметили, что официальный релиз десятого пакета санкций может спровоцировать эмоциональную реакцию на рынке и рост курса до ₽80 за доллар, но все же не гарантирует его. Для того чтобы в обозримом будущем курс смог уверенно закрепиться выше ₽75–80, нужны дополнительные факторы давления, которых сейчас нет, пояснили в «Открытие Инвестициях».

Для того чтобы в обозримом будущем курс смог уверенно закрепиться выше ₽75–80, нужны дополнительные факторы давления, которых сейчас нет, пояснили в «Открытие Инвестициях».

Индекс Мосбиржи полностью утратил февральский рост. Что будет дальше?

Индекс МосБиржи,

Россия,

Собрание акционеров,

Прогнозы

Аналитики банка «Санкт-Петербург» допустили, что в целом в ближайшие дни курс доллара может быть выше ₽75,5. Однако уже на следующей неделе рубль может коррекционно укрепляться на фоне более активной продажи валюты со стороны экспортеров для уплаты налогов, напомнили эксперты. Пик февральского налогового периода, в рамках подготовки к которому экспортеры увеличат продажи валюты на рынке, приходится в этом месяце на 28 февраля.

Ранее в феврале аналитики SberCIB спрогнозировали, что курс доллара к концу первого квартала составит ₽72, а к концу года снизится до ₽70. Одним из факторов поддержки для российской валюты, по мнению экспертов, будет рост цен на нефть как за счет повышения котировок Brent, так и за счет постепенного сокращения дисконта Urals к ней.

Подборка РБК Банки

Выгодные предложения от РБК Банки

Поделиться

Материалы к статье

Марина Ануфриева

Курс НБУ на 27 июля 2017

Обновлено 27.03.2023, 12:00

| Код | Валюта | Название | Курс |

|---|---|---|---|

| 840 | USD | Доллар США | 36,5686 |

| 978 | EUR | Евро | 39,3076 |

| 985 | PLN | Польский злотый | 8,3827 |

Другие валюты

Источник: НБУ

Курсы валют, установленные Национальным Банком Украины на четверг, 27 июля 2017. Курс доллара США (USD) не изменился и остался на уровне 36,5686 грн за доллар. Курс евро (EUR) не изменился и остался на уровне 39,3076 грн за евро. Курс польского злотого (PLN) не изменился и остался на уровне 8,3827 грн за польский злотый.

График изменения курса валют НБУ

- USD

- EUR

- PLN

Конвертер валют по курсу на 27 июля 2017

Расширенный конвертер

Официальный курс для других валют на 27 июля 2017

Курсы валют обновляемые ежедневно

Обновлено 27.03.2023, 12:00

| Код | Валюта | Название | Курс |

|---|---|---|---|

| 36 | AUD | Австралийский доллар | 24,2761 |

| 933 | BYN | Белорусский рубль | 13,2919 |

| 124 | CAD | Канадский доллар | 26,5076 |

| 756 | CHF | Швейцарский франк | 39,7766 |

| 156 | CNY | Юань женьминьби | 5,3215 |

| 203 | CZK | Чешская крона | 1,6581 |

| 208 | DKK | Датская крона | 5,2751 |

| 214 | DOP | Домініканське песо | 0,6605 |

| 12 | DZD | Алжирский динар | 0,2672 |

| 978 | EUR | Евро | 39,3076 |

| 826 | GBP | Английский фунт стерлингов | 44,6557 |

| 348 | HUF | Венгерский форинт | 0,1015 |

| 360 | IDR | Индонезийская рупия | 0,0024 |

| 364 | IRR | Иранский риал | 0,0009 |

| 392 | JPY | Японская йена | 0,2809 |

| 398 | KZT | Казахстанский тенге | 0,0799 |

| 498 | MDL | Молдавский лей | 1,9745 |

| 578 | NOK | Норвежская крона | 3,4761 |

| 985 | PLN | Польский злотый | 8,3827 |

| 643 | RUB | Российский рубль | 0,4766 |

| 752 | SEK | Шведская крона | 3,5088 |

| 702 | SGD | Сингапурский доллар | 27,4189 |

| 764 | THB | Тайский бат | 1,0343 |

| 934 | TMT | Туркменский манат | 10,4482 |

| 788 | TND | Тунисский динар | 11,6409 |

| 949 | TRY | Турецкая лира | 1,9173 |

| 840 | USD | Доллар США | 36,5686 |

| 860 | UZS | Узбекский сум | 0,0032 |

| 960 | XDR | СДР | 49,0741 |

| XPD | 52416,7 | ||

| XPT | 35741,05 | ||

| 710 | ZAR | Южноафриканский рэнд | 2,0077 |

Источник: НБУ

Курсы валют обновляемые ежемесячно

Обновлено 27. 03.2023, 12:00

03.2023, 12:00

| Код | Валюта | Название | Курс |

|---|---|---|---|

| 784 | AED | Дирхам ОАЭ | 9,9563 |

| 51 | AMD | Армянский драм | 0,0939 |

| 944 | AZN | Азербайджанский манат | 21,5617 |

| 50 | BDT | Така | 0,3458 |

| 975 | BGN | Болгарский лев | 20,0926 |

| 986 | BRL | Бразильский реал | 7,03 |

| 818 | EGP | Египетский фунт | 1,1837 |

| 981 | GEL | Грузинский лари | 13,9965 |

| 344 | HKD | Гонконгский доллар | 4,6586 |

| 191 | HRK | Хорватская куна | 5,1685 |

| 376 | ILS | Израильский шекель | 10,1377 |

| 356 | INR | Индийская рупия | 0,4434 |

| 368 | IQD | Иракский динар | 0,0279 |

| 417 | KGS | Киргизский сом | 0,4183 |

| 410 | KRW | Вона Республики Корея | 0,0283 |

| 422 | LBP | Ливанский фунт | 0,0024 |

| 434 | LYD | Ливийский динар | 7,5589 |

| 504 | MAD | Марокканский дирхам | 3,5203 |

| 484 | MXN | Мексиканское новое песо | 1,9545 |

| 458 | MYR | Малайзийский ринггитт | 8,1499 |

| 554 | NZD | Новозеландский доллар | 22,6835 |

| 586 | PKR | Пакистанская рупия | 0,14 |

| 946 | RON | Румынский лей | 7,9733 |

| 941 | RSD | Сербський динар | 0,3309 |

| 682 | SAR | Риал Саудовской Аравии | 9,7441 |

| 972 | TJS | Таджикский сомоны | 3,35 |

| 901 | TWD | Новый тайванский доллар | 1,197 |

| 704 | VND | Вьетнамский донг | 0,0015 |

| XAG | 855,47 | ||

| XAU | 73096,24 |

Источник: НБУ

Обсуждение валютного рынка

174 комментариев

Прогнозы по курсам от аналитика Алексея Козырева

Як заробітчани впливали на Україну до війни і впливають зараз? Прогноз курсу @financialportalminfin

2023-03-23

Крах банків в США: причини, наслідки для світової економіки та що це значить для України

2023-03-16

Долар дешевшає. Чи надовго та що буде далі? Хто скуповує срібло та чи вкладатися в нього українцям?

Чи надовго та що буде далі? Хто скуповує срібло та чи вкладатися в нього українцям?

2023-03-02

Гра в депозит. Обираємо депозит: гривневий чи валютний. Прогноз курсу @financialportalminfin

2023-02-23

Що купити: долар євро чи ОВДП? Прогноз курсу @financialportalminfin

2023-02-16

Алексей Козырев

Аналитик

Валютные новости

Все новости

Global Economic Outlook

Март 2023 г.

Глобальный обзор

Прогнозируется, что мировой реальный ВВП вырастет на 2,3 процента в 2023 году по сравнению с 3,3 процента в 2022 году. Большая часть ослабления будет сосредоточена в Европе и Латинской Америке , и США. Ожидается, что азиатские страны будут стимулировать глобальный рост в 2023 году, поскольку они выигрывают от продолжающейся динамики возобновления работы и менее интенсивного инфляционного давления по сравнению с другими регионами..png)

Несмотря на быстрое ужесточение денежно-кредитной политики, инфляция остается устойчивой во многих ключевых странах, особенно на фоне укрепления рынков труда в условиях острой нехватки рабочей силы. Таким образом, денежно-кредитная политика, вероятно, останется ограничительной на протяжении большей части 2023 года. Это приведет к приостановке экономической активности и, вероятно, приведет к росту уровня безработицы в различных странах, особенно в Европе и США.

Рост глобального реального ВВП должен ускориться в 2024 году до 2,5 процента и быть более равномерно распределенным по регионам. Попутным ветром для роста в 2024 г. в основном будут затухающие шоки, связанные с пандемией, повышенной инфляцией и ужесточением денежно-кредитной политики. Тем не менее, темпы роста в 2024 году и далее, вероятно, будут ниже допандемического тренда, учитывая продолжающуюся слабость предложения (например, старение населения во всем мире и медленный рост производительности). Инфляция, хотя и ниже, чем в настоящее время, может оставаться относительно высокой по нескольким причинам, включая ожидаемую постоянную нехватку рабочей силы.

10-летний экономический прогноз указывает на длительный период сбоев и неопределенностей для бизнеса, но есть и возможности. Глобальный рост вернется на траекторию замедления после окончания региональной рецессии 2022–2023 годов, а зрелые рынки будут вносить меньший вклад в мировой ВВП в течение следующего десятилетия. Тем не менее, у фирм по-прежнему есть возможности инвестировать как в зрелые рынки, учитывая их богатство и потребность в инновациях для компенсации сокращения рабочей силы, так и в развивающиеся рынки, учитывая их потребность как в физической, так и в цифровой инфраструктуре для поддержки их значительной и молодой рабочей силы. . Ключи к обеспечению роста в долгосрочной перспективе включают развитие новых направлений бизнеса; укрепление корпоративной культуры; цифровая трансформация и автоматизация; рекрутинг талантов с новыми навыками, которые в настоящее время не представлены в компании; и максимально использовать гибридную модель работы там, где это имеет смысл.

Примечание. С октября 2022 года Conference Board использует официальные данные о ВВП Китая в нашей глобальной агрегации, что привело к пересмотру глобальных совокупных темпов роста в сторону повышения. Альтернативные цифры для Китая, которые мы использовали ранее, были ниже, и, следовательно, наш глобальный агрегат также был ниже. Отказ от использования официальных данных о ВВП в качестве нашего основного ряда для Китая сделан по нескольким причинам, в том числе: отсутствие актуальных данных, которые ограничивают отслеживание нашего альтернативного показателя ВВП на более своевременной основе; отсутствие подробных данных для выполнения необходимых расчетов, как описано в исходной методике; и погрешности в официальных данных о ВВП оказались меньшими, чем в предыдущие годы. Мы продолжаем отслеживать альтернативные данные по ВВП Китая, но будем делать это реже.

С вопросами или комментариями обращайтесь по адресу [email protected].

Больше информации о том, что ждет мировую экономику в будущем

- Данные: Прогнозы и долгосрочные прогнозы доступны через Data Central.

- Global Recession Hub: Навигация в условиях экономического шторма (постоянно обновляется).

- Global: Ежеквартальное издание о мировой экономике: StraightTalk ® ; Годовой долгосрочный прогноз (октябрь 2022 г.).

- США: Ежемесячный прогноз; Ежемесячные веб-трансляции и отчет «Экономика вахты»; Годовой долгосрочный прогноз (ноябрь 2022 г.).

- Европа: Ежемесячный прогноз; Ежемесячный отчет «Обзор экономики»; Годовой долгосрочный прогноз (октябрь 2022 г.).

- Китай: Ежемесячный отчет «Обзор экономики»; Годовой долгосрочный прогноз (ноябрь 2022 г.).

- Азия: Годовой долгосрочный прогноз (ноябрь 2022 г.).

- Развивающиеся рынки : Ежемесячный отчет «Обзор экономики».

Графики и таблицы

Доступ к текущим и историческим данным

Прогнозы глобального роста для The Conference Board Global Economic Outlook 2019

Отчет о доступе

Глобальные индикаторы

Эконом часы

Ежемесячный отчет, который содержит экономический прогноз и информацию как для глобальных, так и для местных компаний.

Узнать больше

Прямой разговор ®

ПУБЛИКАЦИИ

ЭКСПЕРТНЫЙ БРИФИНГ

Перспективы мировой экономики в ближайшие годы и десятилетие

Как будет расти экономика по всему миру?

Перспективы мировой экономики в ближайшие годы и десятилетие

Наши специалисты

Атаман Озылдырым

Старший директор по экономике

Эрик Лунд

Главный экономист

Дана М.

Петерсон

Петерсон

Главный экономист и руководитель Центра экономики, стратегии и финансов

Константинос Паницас

Специалист по данным, ESF

Эми Хуанг

Экономист, Китайский центр экономики и бизнеса

- БИРКИ

- ГЛОБАЛЬНАЯ РЕЦЕССИЯ

- ГЛОБАЛЬНАЯ РЕЦЕССИЯ – ЭКОНОМИЧЕСКИЕ ВЗГЛЯДЫ

ИССЛЕДОВАНИЯ И ПОНИМАНИЯ

StraightTalk

® Битва с инфляцией продолжается

17 марта 2023 г. | Прямой разговор®

| Прямой разговор®

Обзор экономики: взгляд на развивающиеся рынки (март 2023 г.)

17 марта 2023 г. | Публикация

Обзор экономики: взгляд США (март 2023 г.)

17 марта 2023 г. | Публикация

Экономический прогноз Conference Board для экономики США

15 марта 2023 г. | Публикация

ВЕБ-КАСТЫ

Мировая экономика в 2023 году и далее

06 декабря 2022 г.

В преддверии 20-го ВСНП — путь, который предстоит иностранным инвесторам в Китае

01 декабря 2022 г.

Глобальная рецессия? Стимулирование роста через неопределенность

01 августа 2022 г.

Будущее городов

27 июля 2022 г.

БЛОГИ

Спад розничных продаж за февраль после скачка в январе

15 марта 2023 г.

Индекс потребительских цен за февраль несколько снизился, но не настолько, чтобы помочь ФРС

14 марта 2023 г.

Розничные продажи выросли в августе, несмотря на встречный ветер инфляции

15 сентября 2022 г.

Розничные продажи в апреле продолжали расти, несмотря на встречный ветер

17 мая 2022 г.

ПРЕСС-РЕЛИЗЫ И НОВОСТИ

LEI для Индии Увеличен в феврале

27 марта 2023 г.

LEI для Мексики Увеличен в январе

23 марта 2023 г.

LEI для Еврозоны снова снизился в феврале

16 марта 2023 г.

LEI для Соединенного Королевства снова упал в январе

14 марта 2023 г.

Последние события в российской экономике и прогноз Банка России

Добрый день! Сегодня Совет директоров Банка России принял решение о снижении ключевой ставки с 15,00 до 14% годовых. Это решение принимает во внимание следующие основные факторы.

Это решение принимает во внимание следующие основные факторы.

Во-первых, последние данные по экономической ситуации показывают, что баланс рисков по-прежнему смещен в сторону ослабления экономики, а не ускорения инфляции. Данные за январь и опережающие индикаторы за февраль, в первую очередь индексы деловых настроений, указывают на то, что экономическая ситуация продолжает ухудшаться, и эта тенденция может сохраниться до I квартала 2016 года. Сезонно скорректированная безработица снизилась до 5,0%. Следует учитывать, что российский рынок труда традиционно адаптируется, по крайней мере на первом этапе, за счет ставок заработной платы и неполной занятости, динамика которых свидетельствует о снижении спроса на труд. В то же время сокращение потребительского спроса окажет понижательное давление на инфляцию.

Во-вторых, месячная инфляция значительно замедлилась в феврале после всплеска в конце декабря-января. И недельные мартовские данные говорят о том, что этот процесс продолжается. Текущий высокий уровень годового роста цен объясняется факторами со стороны предложения – снижением курса рубля и введенными торговыми ограничениями. Это разовые факторы, и в случае отсутствия новых значительных потрясений их влияние на месячную и квартальную инфляцию в ближайшие месяцы будет уменьшаться. Годовая инфляция, которая во многом отражает прошлую динамику цен, может продолжать расти вплоть до середины года. Однако через год, т.е. в марте 2016 г., инфляция замедлится до уровня около 9% на фоне снижения месячного и квартального роста цен. Принимая решения по процентным ставкам, мы учитываем не текущую инфляцию, которая по сути историческая, и наше решение не может на нее повлиять. Мы полагаемся на прогноз инфляции.

Текущий высокий уровень годового роста цен объясняется факторами со стороны предложения – снижением курса рубля и введенными торговыми ограничениями. Это разовые факторы, и в случае отсутствия новых значительных потрясений их влияние на месячную и квартальную инфляцию в ближайшие месяцы будет уменьшаться. Годовая инфляция, которая во многом отражает прошлую динамику цен, может продолжать расти вплоть до середины года. Однако через год, т.е. в марте 2016 г., инфляция замедлится до уровня около 9% на фоне снижения месячного и квартального роста цен. Принимая решения по процентным ставкам, мы учитываем не текущую инфляцию, которая по сути историческая, и наше решение не может на нее повлиять. Мы полагаемся на прогноз инфляции.

В-третьих, мы прогнозируем постепенное снижение инфляционных ожиданий. Опросы уже показывают очевидные признаки такого снижения. В случае отсутствия новых шоков этот процесс будет продолжаться, чему будет способствовать замедление текущей инфляции. Таким образом, реальные процентные ставки, которые должны рассчитываться с учетом ожидаемой инфляции, останутся в положительном диапазоне, что обеспечит антиинфляционный характер денежно-кредитной политики.

Тем не менее, именно сохраняющиеся высокие инфляционные ожидания, а также риски пересмотра в сторону повышения тарифов естественных монополий, смягчения фискальной политики и возможного ускоренного роста номинальной заработной платы мы считаем основными рисками для нашей политики и нашей инфляции прогноз.

Хочу отметить, что, принимая сегодняшнее решение, Совет директоров руководствовался целью снизить инфляцию до 4% в 2017 году и в дальнейшем удерживать ее близкой к этому уровню, как указано в Методических указаниях по Единая государственная денежно-кредитная политика. Мы неоднократно заявляли о своем намерении шаг за шагом выходить на этот уровень с учетом экономической конъюнктуры. Темп снижения инфляции будет зависеть от дальнейшего развития и изменения экономической ситуации. Попытка снизить инфляцию любой ценой была бы явно недальновидной стратегией.

При принятии решения по ключевой ставке мы всегда учитываем баланс рисков ускорения инфляции и замедления экономического роста. Этот баланс существенно изменился на рубеже 2014-2015 гг.

Этот баланс существенно изменился на рубеже 2014-2015 гг.

На протяжении большей части 2014 года баланс рисков был смещен в сторону ускорения инфляции. Экономический спад носил преимущественно структурный характер и не оказал существенного влияния на цены. Между тем инфляционные ожидания росли.

Ситуация усугубилась в IV квартале 2014 г., поскольку падение цен на нефть и необходимость крупных выплат по внешнему долгу в условиях практически недоступных международных рынков капитала привели к значительному обесцениванию рубля. Это, в свою очередь, привело к росту инфляционных ожиданий. Резко вырос спрос населения и предприятий на наличную и безналичную иностранную валюту. Это грозило резким ускорением инфляции и дестабилизацией финансового сектора. Было важно остановить эти процессы, и мы решили резко поднять ключевую ставку до 17% годовых.

За повышением ключевой ставки последовал рост ставок по банковским депозитам, что позволило остановить отток средств из рублевых депозитов и сдержать их долларизацию.

Наши операции РЕПО и кредитования в иностранной валюте также способствовали нормализации ситуации на валютном рынке. В декабре-январе мы снизили ставки по этим инструментам, ввели новые виды операций, увеличили периодичность и размер предоставления валютной выручки. В конце 2014 года сумма выделения валютной ликвидности составляла около 20 млрд долларов США и в настоящее время превышает 30 млрд долларов США.

В январе 2015 г., несмотря на устойчиво низкие цены на нефть, сложную геополитическую ситуацию и понижение суверенного рейтинга России, волатильность обменного курса снизилась, а инфляционные ожидания показали первые признаки стабилизации. Это означает, что результат, на который мы рассчитывали при повышении ключевой ставки, в основном достигнут. В то же время опережающие индикаторы начали показывать начало значительного падения совокупного спроса и циклического экономического спада. Таким образом, в отличие от 2014 г. экономическая ситуация в 2015 г. начала оказывать дополнительное антиинфляционное давление. Это позволило Банку России снизить процентные ставки с 17% до 15%.

Это позволило Банку России снизить процентные ставки с 17% до 15%.

Последующие опубликованные данные за январь 2015 года подтвердили наши оценки. В январе 2015 года экономическая активность начала замедляться. Временный всплеск потребительского спроса в декабре 2014 г. сменился падением. Сокращение инвестиций усилилось. Настроения как потребителей, так и производителей ухудшились. Инфляция резко ускорилась, но такая динамика во многом объясняется ускоренным эффектом переноса обменного курса на цены. Таким образом, месячная инфляция в феврале начала снижаться.

Мы основываем свои решения в денежно-кредитной политике не только на информации о существующих экономических тенденциях, но прежде всего на прогнозах экономической ситуации. Подробный и пересмотренный прогноз будет опубликован сегодня вечером в рамках Отчета о денежно-кредитной политике. В своем сегодняшнем выступлении я хотел бы коснуться основных элементов прогноза, которые имеют ключевое значение с точки зрения принятого нами сегодня решения и для понимания логики наших дальнейших действий.

Начну с предположений. Мы предполагаем, что цена на нефть марки «Юралс» в этом году составит около 505 долларов США за баррель. У нас есть основания ожидать, что цены на нефть вырастут до 70-75 долларов США за баррель к 2017 году, но тем не менее останутся значительно ниже уровней, наблюдавшихся в течение нескольких прошлых лет.

Мы также предполагаем, что доступ российских компаний к мировым рынкам капитала будет ограничен в течение всего прогнозируемого периода.

Длительный период относительно низких цен на нефть заставит российскую экономику адаптироваться к новым условиям. В результате ожидается снижение ВВП на 3,5–4% в 2015 г. и на 1,6% в 2016 г. При этом, как я уже говорил, структурные ограничения экономики будут дополняться факторами циклического характера.

Несмотря на снижение цен на нефть и другие сырьевые товары, чистый экспорт внесет положительный вклад в динамику ВВП за счет влияния ослабления рубля на импорт и конкурентоспособность российских экспортеров. Однако динамика чистого экспорта не сможет полностью компенсировать снижение потребительской и инвестиционной активности в ближайшие два года.

Однако динамика чистого экспорта не сможет полностью компенсировать снижение потребительской и инвестиционной активности в ближайшие два года.

Как и в 2009 году, сокращение внутреннего спроса коснется в первую очередь товаров длительного пользования, в том числе импортных, а также некоторых секторов услуг. Следует отметить, что в существующих условиях этот эффект будет усиливаться накоплением высокого уровня потребительской задолженности отдельных домохозяйств.

Снижение инвестиционной активности обусловлено не только снижением прибыли и меньшей доступностью других финансовых ресурсов, но, прежде всего, высокой степенью неопределенности в отношении будущего экономического развития. Ожидается, что он будет самым высоким в отраслях, которые не выиграли от ослабления рубля и страдают от увеличения долговой нагрузки.

Для справки:

Согласно прогнозам, расходы на конечное потребление домашних хозяйств снизятся на 5,5-5,7% и 1,5-2% в 2015 и 2016 гг. 0,5,5% соответственно.

Что касается ситуации на рынке труда, то мы не ожидаем значительного роста числа безработных по сравнению с существующим уровнем. Это связано как с демографическими факторами, так и со спецификой российского рынка труда, который, как правило, корректируется за счет изменения заработной платы и частичной занятости, а не за счет изменения численности занятых.

Для справки:

По нашим оценкам, уровень безработицы в ближайшие два года не превысит 6,0%-6,2%.

По сравнению с декабрем мы пересмотрели прогноз платежного баланса. Ожидаемое падение импорта претерпело наиболее существенные изменения (почти на 30% в 2015 г. по сравнению с 2014 г. вместо предыдущей оценки в 10%). Поэтому оценка положительного сальдо счета текущих операций была пересмотрена в сторону повышения до 64 млрд долларов США в 2015 году и до 90 млрд долларов США в 2016 году9.0011

Профицит счета текущих операций сопоставим с нашими оценками выплат по внешнему долгу в 2015 году. Согласно данным паспортов сделок, сумма погашения, включая процентные платежи, в этом году оценивается в 120 миллиардов долларов США. Но, учитывая рефинансирующую способность международных рынков, мы оцениваем чистые выплаты по внешнему долгу в размере 65 миллиардов долларов США, что в два раза меньше, чем в прошлом году. По сути, мы уже прошли пик выплат по внешнему долгу.

Согласно данным паспортов сделок, сумма погашения, включая процентные платежи, в этом году оценивается в 120 миллиардов долларов США. Но, учитывая рефинансирующую способность международных рынков, мы оцениваем чистые выплаты по внешнему долгу в размере 65 миллиардов долларов США, что в два раза меньше, чем в прошлом году. По сути, мы уже прошли пик выплат по внешнему долгу.

Резиденты могут осуществлять платежи либо за счет использования буфера накопленных ликвидных активов в иностранной валюте, либо за счет текущих доходов от внешней торговли. Инструменты рефинансирования внешней ликвидности Банка России позволят финансировать как выплаты по внешнему долгу, так и совокупный отток капитала, оцениваемый в 100-110 млрд долларов США, без существенного влияния на курс рубля. Хочу отметить, что в этом году пик платежей по обслуживанию долга приходится на февраль и март, а уже произведенные платежи не оказали существенного влияния на курс рубля.

Цены на нефть остаются основным фактором, влияющим на динамику курса рубля. Однако устойчивое снижение цен на нефть, сравнимое с прошлогодними моделями, не представляется возможным. Рынок нефти останется волатильным, цены на нефть будут меняться в обе стороны. Колебания цен на нефть сопровождаются колебаниями курса рубля. Однако одностороннее изменение курса рубля прекратилось. Это означает, что влияние обменного курса на инфляцию будет постепенно изнашиваться.

Однако устойчивое снижение цен на нефть, сравнимое с прошлогодними моделями, не представляется возможным. Рынок нефти останется волатильным, цены на нефть будут меняться в обе стороны. Колебания цен на нефть сопровождаются колебаниями курса рубля. Однако одностороннее изменение курса рубля прекратилось. Это означает, что влияние обменного курса на инфляцию будет постепенно изнашиваться.

Сдерживающее влияние низкой экономической активности начнет в полной мере сказываться на динамике инфляции во второй половине 2015 года. рост потребительских цен, будет исчерпан. Как мы уже отмечали, инфляция достигнет пика во II квартале 2015 г., после чего прогнозируется ее снижение. В марте 2016 года инфляция приблизится к 9%, а затем снизится до 4% в среднесрочной перспективе.

Такая динамика инфляции будет сопровождаться восстановлением экономики. Дно экономического спада ожидается в I квартале 2016 г., далее экономика начнет ежеквартально расти. К этому времени будет завершена первоначальная адаптация экономики к новым условиям. Этому росту также будут способствовать более высокие мировые цены на нефть, восстановление экономики стран-торговых партнеров, формирование новых источников финансирования. Ожидается, что в 2017 году восстановление экономики превысит 6%.

Этому росту также будут способствовать более высокие мировые цены на нефть, восстановление экономики стран-торговых партнеров, формирование новых источников финансирования. Ожидается, что в 2017 году восстановление экономики превысит 6%.

Мы продолжим регулярно обновлять наш прогноз, отслеживая движение широкого спектра показателей с учетом не только годовой динамики инфляции, но и квартальной, месячной и недельной. Если новые проинфляционные факторы не появятся, а инфляция по нашему прогнозу замедлится, мы продолжим снижение ключевой ставки.

В заключение хотелось бы отметить, что, хотя нынешнее замедление экономики носит как структурный, так и циклический характер, структурные факторы и необходимость создания новых источников роста по-прежнему играют большую роль. Это означает, что меры денежно-кредитной политики недостаточны для решения всех проблем, стоящих перед экономикой. Особые усилия необходимы для стимулирования новых инвестиций в экономику, улучшения делового климата, повышения мобильности рабочей силы и ее квалификации, повышения эффективности естественных монополий и государственных расходов, совершенствования государственного управления, развития инфраструктуры и логистики.