Содержание

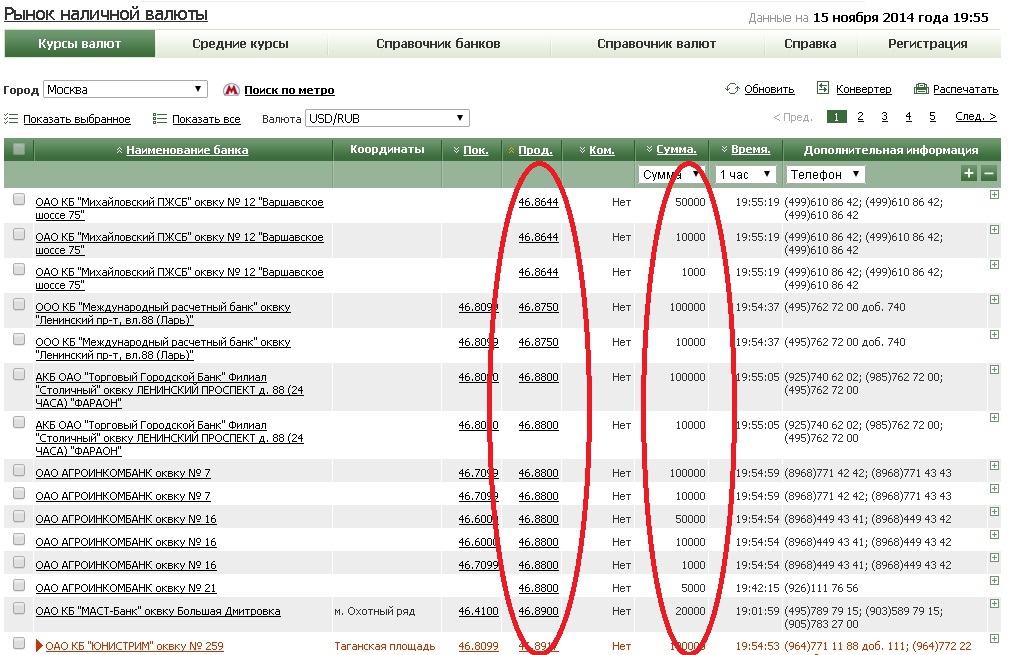

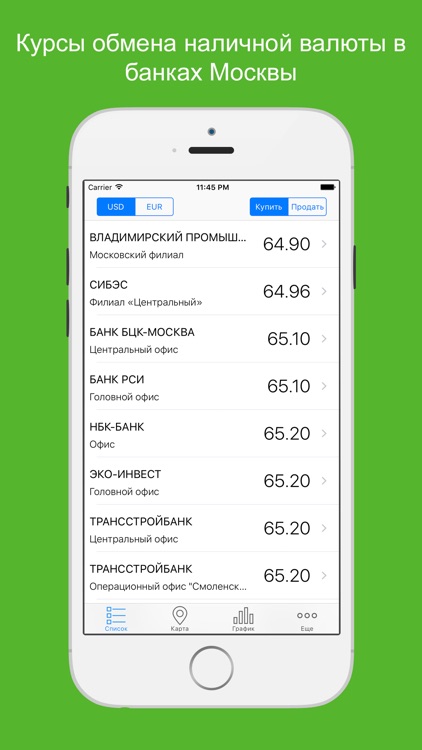

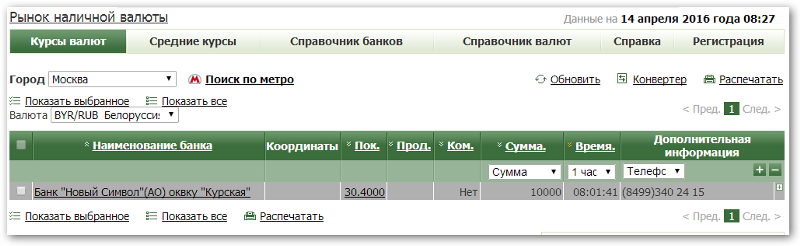

Справочник банков :: Рынок наличной валюты

Эс-Би-Ай Банк ООО

Ленинградский проспект, д, 72, корп. 2, корп. 4

+7 495 651-65-12

ТКБ БАНК ПАО ДО «Покровка»

ул. Покровка, д. 24/2, стр.1

+7 800 100-32-00

+7 800 700-54-17

ТКБ БАНК ПАО

ул. Воронцовская, д. 27/35

+7 800 100-32-00

+7 800 700-54-17

«Таврический» Банк (АО) Московский филиал

ул. Щепкина, д. 29

+7 921 907-60-97

«Таврический» Банк (АО) ДО «Москва-Сити»

Пресненская наб., д. 12, этаж «-1»

+7 921 907-60-97

+7 495 220-19-43

«Таврический» Банк (АО) ДО “Ильинский”

ул. Земляной вал, д. 46

+7 921 907-60-97

«Таврический» Банк (АО) ДО “Варшавский”

Варшавское ш., дом 64, корп. 1

+7 921 907-60-97

«Таврический» Банк (АО) ДО «Автозаводский»

ул. Автозаводская, д. 4

+7 921 907-60-97

+7 495 970-40-41

ПАО «Совкомбанк» Филиал «Корпоративный»

ул. Вавилова, дом 24

+7 800 100-00-06

ПАО Сбербанк ОПЕРУ

ул. Вавилова, д.19

Вавилова, д.19

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/0741

пр-кт Ленинградский, 76, к. 2

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/071

ул. Академика Королева, 5

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/0505

ул. Шарикоподшипниковская, 13, стр. 1

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/01813

п. Воскресенское, 27

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/01807

Щербинка, ул. Железнодорожная, 44

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/01779

ул. Садовая-Кудринская, 25, стр. 1

+7 800 555-55-50

ПАО Сбербанк ДО №9038/01762

ул. Сретенка, д. 14

+7 800 555-55-50

ПАО Сбербанк ДО №9038/01755

ул. Большая Якиманка, д. 18

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/01698

ул. Днепропетровская, 3, к. 5А

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/01682

ул. Солнечногорская, 5, к. 1

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/01655

ул. Алтайская, 4

Алтайская, 4

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/01654

наб. Пресненская, 2

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/01627

пр-кт Зеленый, 54А

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/01624

ул. Таллинская, 26

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/01562

ул. Бирюлевская, 37, к. 1

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/0155

пр-д Старопетровский, 1, стр. 2

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/01517

ул. Новопеределкинская, 7А

+7 800 555-55-50

ПАО Сбербанк ДО № 9038/01421

пр-кт Новоясеневский, 7

+7 800 555-55-50

ПАО Сбербанк ДО №9038/01174

ул. Земляной вал, 41, стр. 1

+7 800 555-55-50

ПАО «НОРВИК БАНК» Филиал в г. Москва

ул. Зацепский вал, д. 5

+7 495 633-23-23

ПАО «НОРВИК БАНК» ДО «Новинский»

Новинский бульвар, д. 20А, строение 8

+7 495 604-15-14

ПАО «МИнБанк»

ул. Орджоникидзе, д. 5

+7 800 100-74-74

ПАО Комбанк «Химик» ДО «Московский»

ул. Тихвинская, д. 2, помещение III

Тихвинская, д. 2, помещение III

+7 495 909-24-87

+7 495 909-24-88

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Ямская»

ул. Тверская-Ямская 1-Я, д. 11

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Улица 1905 года»

ул. Красная Пресня, д. 23, корп. Б, стр.1

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Таганский»

ул. Радищевская Верхн., д. 13, стр 3

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Ступино-1»

МО, г. Ступино, ул. Калинина, д.17

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Павелецкий»

ул. Летниковская, д.2, стр.4

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Отрадное»

ул. Декабристов, д. 20, к. 2

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Октябрьский»

ул. Якиманка Большая, д. 54

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Новый Арбат»

ул. Новый Арбат, д. 13

Новый Арбат, д. 13

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «На Кутузовском» 30

Кутузовский проспект, д. 30

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Молодежный»

ул. Ярцевская, д. 24, корп.2

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО » Мичуринский проспект»

Мичуринский пр-т, д. 26

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Коньково»

ул.Профсоюзная, д.126, корп.1

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Зеленоград»

МО, г. Зеленоград, корп. 1824

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Жулебино»

ул. Привольная, д.65/32, пом.V

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Войковский»

Ленинградское шоссе, д. 16А, стр. 1

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «ВДНХ»

просп. Мира, д. 122

Мира, д. 122

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Братиславский»

ул. Перерва, д. 56/2

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Бабушкинский»

ул. Менжинского, д. 38, корп. 1, строен.2

+7 800 700-37-10

ПАО Банк «ФК Открытие» Филиал «Центральный» ДО «Авиамоторный»

ул. Авиамоторная, д. 10, корп.1

+7 800 700-37-10

ПАО «Банк «Санкт-Петербург» ДО «Автозаводский»

ул. Автозаводская, д. 22

+7 495 228-38-38

ПАО БАНК «МОСКВА-СИТИ» ДО «ПОКРОВКА»

ул. Покровка, д. 45, стр. 1

+7 495 981-84-30

+7 495 981-84-70

ПАО БАНК «МОСКВА-СИТИ»

2-й Кожевнический переулок, дом 7

+7 495 981-85-01 доб. 190

+7 495 981-85-01 доб. 191

ООО «Промсельхозбанк» ДО «Центральный»

Ружейный пер., д.3

+7 495 665-15-62 доб. 120

+7 495 665-15-62 доб. 124

ООО «Первый Клиентский Банк» ОКВКУ «Дербеневская»

ул. Дербеневская, д. 14, корп. 2

2

+7 495 232-31-99

+7 495 287-08-79

+7 495 726-74-53

ООО «Первый Клиентский Банк» ОКВКУ «Басманная»

ул. Старая Басманная, д. 33, стр. 1

+7 499 267-58-45

+7 499 261-23-92

ООО «Первый Клиентский Банк»

ул. Ленинская Слобода, д. 19, стр. 1

+7 968 785-76-28

+7 495 276-06-16 доб. 162

ООО КБ «ВНЕШФИНБАНК» ДО «Центральный»

Руновский переулок, дом 6, стр.2

+7 495 256-80-22

+7 495 256-80-20

ООО КБ «ВНЕШФИНБАНК» ДО «Столичный»

Рязанский проспект, дом 77

+7 495 256-80-22

ООО КБ «ВНЕШФИНБАНК» ДО «Митино»

ул. Митинская, д. 25

+7 495 256-80-22

ООО «Вайлдберриз Банк»

Большой Каретный переулок, д. 20, стр. 2

+7 495 600-37-61 доб. 208

+7 499 321-77-77 доб. 208

ООО «Банк БКФ» ДО «На Сущевском Валу»

ул. Сущёвский вал, д. 63

+7 915 022-53-67

ООО «Банк БКФ» ДО «На Проспекте Мира»

ул. Проспект Мира, д. 102, корп. 2

+7 915 110-05-40

ООО «Банк БКФ»

ул. Красная Пресня, д. 24

Красная Пресня, д. 24

+7 495 514-08-10 доб. 5229

НКО «Альтернатива» (ООО) ДО «Октябрьское поле»

ул. Маршала Бирюзова, д. 16

+7 926 880-77-15

НКО «Альтернатива» (ООО) ДО «Марксистская»

ул. Таганская, д. 29, стр. 1

+7 965 183-20-44

НКО «Альтернатива» (ООО) ДО «Курская»

ул. Земляной вал, д. 32

+7 929 987-88-20

НКО «Альтернатива» (ООО) ДО «Дорогомиловская»

ул. Большая Дорогомиловская, д. 5

+7 916 139-04-58

НКО «Альтернатива» (ООО) ДО «Арбатская»

ул. Арбат, дом 12, стр. 1

+7 965 264-09-33

НКО «Альтернатива» (ООО)

ул. Малая Семёновская, д.1, стр.1

+7 495 646-25-42 доб. 124

«Нацинвестпромбанк» (АО)

пер. Неопалимовский 2-й, д. 10

+7 495 786-21-54

+7 495 786-21-76

МОРСКОЙ БАНК (АО)

Варшавское шоссе, д. 1, стр. 1-2

+7 495 777-11-77 доб. 7232

+7 495 777-11-77 доб. 7219

КБ «ЭНЕРГОТРАНСБАНК» (АО) ДО «Теплый Стан»

Новоясеневский проспект, д. 1

1

+7 499 649-42-40

КБ «ЭНЕРГОТРАНСБАНК» (АО) ДО «Красносельская»

ул. Верхняя Красносельская, дом 3А, помещение 213

+7 499 648-99-89

КБ «ЭНЕРГОТРАНСБАНК» (АО) ДО «Белая Дача»

МО, г. Котельники, 1-й Покровский проезд, д. 5, Семейный торговый центр «Мега», помещение А20

+7 499 239-90-50

КБ «ЭНЕРГОТРАНСБАНК» (АО) ДО «Алтуфьево»

МО, Мытищинский район, МКАД, ТПЗ «Алтуфьево», владение 3, строение 1, помещение С9

+7 499 648-75-70

КБ «ЭНЕРГОТРАНСБАНК» (АО)

ул. Солянка, дом 3, стр. 3

+7 495 627-39-06

КБ «ЛОКО-Банк» (АО) ДО «Таганский»

ул. Марксистская, д. 1, к. 1

+7 495 739-55-55

КБ «ЛОКО-Банк» (АО) ДО «Отделение на Молодежной»

ул. Ярцевская, д. 22, стр. 1

+7 495 739-55-55

КБ «ЛОКО-Банк» (АО) ДО «Марьино»

ул. Люблинская, дом 165

+7 495 739-55-55

КБ «ЛОКО-Банк» (АО) ДО «Большая Семеновская»

ул. Большая Семеновская, д. 28

+7 495 739-55-55

КБ «ЛОКО-Банк» (АО) ДО «Беляево»

ул. Профсоюзная, д.104

Профсоюзная, д.104

+7 495 739-55-55

КБ «ЛОКО-Банк» (АО) ДО «Бабушкинский»

ул. Менжинского, д 38, корп. 1, стр. 2

+7 495 739-55-55

КБ «ЛОКО-Банк» (АО) ДО «Аэропорт»

ул. Викторенко, д. 5, стр. 1

+7 495 739-55-55

«Джей энд Ти Банк» (АО) ДО «Таганский»

Таганская улица, д. 26, стр.1

+7 495 662-45-45 доб. 750

+7 495 662-45-45 доб. 753

«Джей энд Ти Банк» (АО)

Кадашевская наб., д. 26

+7 495 662-45-45 доб. 025

+7 495 662-45-45 доб. 026

«Газпромбанк» (АО) ДО 099/1080

ул. Фестивальная, д. 2Б

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1078

ул. Маршала Василевского, д. 17

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1077

Рязанский пр-кт, д. 71, корп. 1

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1072

пл. Семеновская, д. 1А

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1069

ул. Марксисткая, д. 1, корп. 1

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1068

ш. Варшавское, д. 74 корп. 2

Варшавское, д. 74 корп. 2

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1067

ул. Люблинская, д. 165 корп. 1

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1066

ул. Смоленская, д. 3

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1065

Ленинградский пр-кт, д. 62

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1064

Ленинградское шоссе, д. 13, корп. 1

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1063

Химкинский б-р, д. 23

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1062

ул. Ярцевская, д. 32

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1061

ул. Автозаводская, д. 9/1

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1058

ул. Снежная, д. 27

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1057

Ленинский проспект, д. 63/2, корпус 1

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1054

бульвар Адмирала Ушакова, д. 5

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1053

ул. Хачатуряна, д. 20

Хачатуряна, д. 20

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1052

Лермонтовский пр., д. 6

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1049

Дмитровское шоссе, д. 13 А

+7 800 707-70-37

«Газпромбанк (АО) ДО 099/1048

ул. Маршала Бирюзова, д. 16

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1043

пос. Сосенское, 22-й км. Калужского шоссе, 10

+7 495 139-08-48

«Газпромбанк» (АО) ДО 099/1041

улица Остоженка, дом 25

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1040

ул. Русаковская, д. 29

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1039

Цветной бульвар, д. 2

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1038

Мичуринский пр-т, д. 7

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1037

Кутузовский пр-т, д. 43

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1032

ул. Гримау, дом 6

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1028

Ленинградский проспект, д. 24

24

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1024

ул. Коровий Вал, д. 9, стр. 2

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1023

ул. Мясницкая, д. 48

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1022

ул. Гарибальди, д. 36

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1021

2-й Верхний Михайловский пр., д. 9, стр. 11

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1018

ул. Красная Пресня, д.21

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1015

пр-т Мира, дом 108

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1009

ул. Балчуг, д. 7

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1008

пр-т Вернадского, д. 37, корп. 2

+7 800 707-70-37

«Газпромбанк» (АО) ДО 099/1006

ул. Большая Якиманка, д. 39

+7 800 707-70-37

«Газпромбанк» (АО) ДО 028/1024

МО, г. Одинцово, Можайское шоссе, д. 20

+7 495 139-08-48

«Газпромбанк» (АО) ДО 028/1018

МО, г. Щелково, Пролетарский пр-кт, д.1-1а

Щелково, Пролетарский пр-кт, д.1-1а

+7 800 707-70-37

«Газпромбанк» (АО) ДО 028/1008

МО, г. Химки, ул. Молодежная, д. 8

+7 800 707-70-37

«Газпромбанк» (АО) ДО 028/1005

МО, г. Королев, ул. Ленина, д. 27, пом. 43

+7 800 707-70-37

«Газпромбанк» (АО) ДО 028/1003

МО, г. Балашиха, пр-кт Ленина, д. 25

+7 800 707-70-37

«Газпромбанк» (АО) ДО 028/1002

МО, г. Мытищи, ул. Мира, д. 15/12

+7 800 707-70-37

«Газпромбанк» (АО) ДО 028/1001

МО, г. Электросталь, ул. Мира, д.8

+7 800 707-70-37

«Газпромбанк» (АО) ДО 028/0017

Красногорский район, 26 км автодороги «Балтия», бизнес-центр «Рига Ленд», строение А

+7 800 707-70-37

«Газпромбанк» (AO) ДО 028/1028

МО, городской округ Красногорск, г. Красногорск, ул. Ленина, д. 2, пом. 1

+7 800 707-70-37

«Газпромбанк» (AO) ДО 028/1023

МО, г. Видное, пр-т Ленинского комсомола, д. 35

+7 800 707-70-37

ББР Банк (АО) ДО «Химки»

г. о. Химки, Юбилейный пр-кт 60 А

о. Химки, Юбилейный пр-кт 60 А

+7 495 223-31-62

ББР Банк (АО) ДО «Покровка»

Покровский бульвар д. 4/17, стр.1

+7 495 223-31-62

ББР Банк (АО)

1-ый Николощеповский пер., д. 6.стр. 1

+7 495 223-31-62

Банк РМП (ПАО) ДО «Рощинский»

2-ой Рощинский пр-д, д. 8, стр. 3

+7 499 967-85-22

Банк РМП (ПАО)

ул. Климашкина, дом 21, стр. 1

+7 495 737-86-43 доб. 5728

«БАНК КРЕМЛЕВСКИЙ» ООО ОКВКУ «Смоленская»

ул. Смоленская, дом 5, этаж № 1, комната № 30

+7 495 725-03-46

«БАНК КРЕМЛЕВСКИЙ» ООО ОКВКУ «Аврора»

ул. Петровка, дом 11

+7 903 575-11-83

«БАНК КРЕМЛЕВСКИЙ» ООО ДО «Ленинградский»

Каланчевская ул., дом 21/40, этаж 1, помещение 1

+7 967 273-94-00

«БАНК КРЕМЛЕВСКИЙ» ООО

пер. Николощеповский 1-й, д. 6, стр. 1

+7 499 252-85-14

Банк Глобус (АО) ул. Бахрушина

ул. Бахрушина, д. 10, стр. 1

+7 495 644-00-11 доб. 125

БАНК «АГОРА» ООО

ул. Пришвина, д. 8, корп. 2

Пришвина, д. 8, корп. 2

+7 917 563-31-06

+7 499 709-25-25

АО «Солид Банк» Московский филиал

Хорошевское шоссе, дом 32 А

+7 495 228-70-03 доб. 1118

+7 495 228-70-08 доб. 1118

+7 495 644-40-47

АО «Россельхозбанк» ул. Тверская-Ямская

ул. Тверская-Ямская 1-Я, д. 23, стр. 1

+7 495 644-02-38

АО «Россельхозбанк» ул. Митинская

ул. Митинская, д. 36

+7 495 644-02-38

АО «Россельхозбанк» ул. Марксистская

ул. Марксистская, д. 1, корп.1

+7 495 644-02-38

АО «Россельхозбанк» ул. Долгоруковская

ул. Долгоруковская, д. 40

+7 495 644-02-38

АО «Россельхозбанк» просп. Ленинградский

просп. Ленинградский, д. 69 стр. 1

+7 495 644-02-38

АО «Россельхозбанк» проезд Красногвардейский

проезд Красногвардейский 1-й, д. 7, строен.1

+7 495 644-02-38

АО «Россельхозбанк» Пресненская набережная

Пресненская набережная, д.10 стр. 2

+7 495 213-08-31

АО «Россельхозбанк» Ломоносовский проспект

Ломоносовский просп. , д. 25, корп. 1

, д. 25, корп. 1

+7 495 644-02-38

АО «Россельхозбанк» Гагаринский пер.

Гагаринский пер., 3

+7 495 213-08-31

АО «Россельхозбанк» б-р Химкинский

б-р. Химкинский, д. 21

+7 495 644-02-38

АО «Россельхозбанк» Арбат

Арбат, д. 1

+7 495 213-08-31

АО «Реалист Банк» (бывший «БайкалИнвестБанк») ДО «Центральный»

Милютинский переулок, дом 2

+7 499 968-94-24

АО «Реалист Банк» (бывший «БайкалИнвестБанк») ДО «Загорск»

МО, Сергиев Посад, ул. 1-ой Ударной армии, д. 12, пом. 1, №9-13

+7 496 552-15-14

+7 499 968-94-23 доб. 63173

АО «Реалист Банк» (бывший «БайкалИнвестБанк»)

ул. Станиславского, д. 4, стр. 1

+7 499 968-94-24

+7 499 968-94-23 доб. 61144

АО «ПроБанк» ДО «УГРЕША»

МО, г. Дзержинский, ул. Ленина, д. 12

+7 495 347-47-47 доб. 140

+7 499 973-14-14 доб. 140

АО «ПроБанк» ДО «Зеленоградский»

МО, г. Зеленоград, кор. 830

+7 495 347-47-47 доб. 124

+7 499 973-14-14 доб. 124

124

АО «ПроБанк» ДО «Егорьевский»

МО, г. Егорьевск, ул. Советская, дом 76/15

+7 496 403-74-74

АО «ПроБанк»

ул. Селезнёвская, д. 15А, стр.1

+7 495 347-47-47

+7 499 973-14-14

АО «НС Банк» ул. Добровольческая

ул. Добровольческая, д. 20, стр. 2

+7 800 555-43-24

АО «НС Банк» ДО «Южное Чертаново»

Варшавское шоссе, д. 152, кр. 11

+7 800 555-43-24

АО «НС Банк» ДО «Юго-Западный»

ул. Новочеремушкинская, д. 50

+7 800 555-43-24

АО «НС Банк» ДО «Тверской бульвар»

Тверской бульвар, д. 20, стр. 1

+7 800 555-43-24

АО «НС Банк» ДО «Сходненский»

ул. Сходненская, д. 35, корп. 1

+7 800 555-43-24

АО «НС Банк» ДО «Павшино»

г. Красногорск, Подмосковный бульвар, д. 1

+7 800 555-43-24

АО «НС Банк» ДО «На Семеновской»

ул. Ткацкая, д. 5, стр. 3

+7 800 555-43-24

АО «НС Банк» ДО «На Курской»

ул. Земляной вал, д. 34, стр. 4

+7 800 555-43-24

АО «НС Банк» ДО «На Азовской»

ул. Азовская, д. 24, корп. 2, пом. XXIII, нежилые помещения 1, 2, 2а

Азовская, д. 24, корп. 2, пом. XXIII, нежилые помещения 1, 2, 2а

+7 800 555-43-24

АО «НС Банк» ДО «Котельники»

МО, г. Котельники, 3-й Покровский проезд, д.1, пом.9

+7 800 555-43-24

АО «НС Банк» ДО «Коньково»

ул. Островитянова, д. 7

+7 800 555-43-24

АО «НДБанк» ДО «Плющиха»

ул. Плющиха, д. 10

+7 495 981-98-84 доб. 5001

АО «НДБанк»

ул. Дубининская, д. 57, стр. 1

+7 495 620-36-33 доб. 1141

+7 495 620-36-33 доб. 1249

+7 495 620-36-33 доб. 1200

АО «МТИ Банк» ДО «Очаковский»

Очаковское шоссе, д. 32

+7 906 032-54-42

АО «МТИ Банк»

ул. Мытная, д. 1, стр. 1

+7 906 032-54-42

АО «МОСКОМБАНК»

ул. Фрунзенская , д. 5

+7 495 109-00-14

АО «Кубаньторгбанк» ДО «Московский»

ул. Пятницкая, 55/25, стр. 4

+7 495 258-86-63

+7 495 725-78-21

АО КБ «ЮНИСТРИМ» ОО № 98

Зеленый проспект, д. 62 А

+7 926 331-08-57

АО КБ «ЮНИСТРИМ» ОО № 9

ул. Народного Ополчения, д. 44, корп. 1

Народного Ополчения, д. 44, корп. 1

+7 495 675-44-46

+7 495 677-47-37

АО КБ «ЮНИСТРИМ» ОО № 79

МО, г. Мытищи, шоссе Осташковское, д.1

+7 926 331-08-57

АО КБ «ЮНИСТРИМ» ОО № 74

МО, Ленинский район, пос. совхоза имени Ленина, 24 км МКАД, владение 1

+7 925 789-61-36

АО КБ «ЮНИСТРИМ» ОО № 60

г. Котельники, Новорязанское шоссе, д.5

+7 926 331-08-57

АО КБ «ЮНИСТРИМ» ОО № 6

ул. Верхняя Масловка, д.20, стр. 2

+7 925 588-31-71

АО КБ «ЮНИСТРИМ» ОО № 44

ул. Таганская, д.2

+7 925 586-13-68

АО КБ «ЮНИСТРИМ» ОО № 180

ул. Ярцевская, д. 19

+7 925 789-61-36

АО КБ «ЮНИСТРИМ» ОО № 179

Вернадского Проспект, д. 6

+7 925 789-61-36

АО КБ «ЮНИСТРИМ» ОО № 176

р-н. Марьино, ул. Люблинская, д. 153

+7 926 331-08-57

АО КБ «ЮНИСТРИМ» ОО № 173

ул. Автозаводская, д. 5

+7 495 675-44-46

+7 495 677-47-37

АО КБ «ЮНИСТРИМ» ОО № 169

ул. Широкая, д. 12Б

12Б

+7 926 331-08-57

АО КБ «ЮНИСТРИМ» ОО № 153

ул. Кировоградская, д. 13 А

+7 925 789-61-36

АО КБ «ЮНИСТРИМ» ОО № 139

МО, г. Жуковский, ул. Гагарина, д. 60 А

+7 926 331-08-57

АО КБ «ЮНИСТРИМ» ОО № 135

МО, Красногорский район, п/о «Красногорск-4», 66 км. МКАД, ТЦ «Ашан-Красногорск»

+7 925 586-13-68

АО КБ «ЮНИСТРИМ» ОО № 121

ш. Алтуфьевское, д. 86, корп. 1

+7 925 586-13-68

АО КБ «ЮНИСТРИМ» ОО № 11

пл. Киевского вокзала, д. 2 (этаж первый пом. I комн. 52 в, 52 г, 53 а, 53 б)

+7 925 586-13-68

АО КБ «Солидарность» Филиал «Московский»

ул. Гашека, дом 7, строение 1

+7 495 663-35-77 доб. 5035

+7 903 304-66-00

+7 800 700-92-20

АО КБ «Солидарность» ДО «Гринвуд»

МО, Красногорский район, сельское поселение Отрадненское, 69 км МКАД, офисно-общественный комплекс ЗАО «Гринвуд», стр. 19, помещение № 30

+7 495 663-35-77 доб. 5035

+7 903 304-66-00

+7 800 700-92-20

АО КБ «Солидарность» ДО «Бизнес Центр «Ханой-Москва»

Ярославское шоссе д. 146, корп. 2

146, корп. 2

+7 495 663-35-77 доб. 5035

+7 903 304-66-00

+7 800 700-92-20

АО КБ «ИС Банк» ДО «Горбушка»

ул. Барклая, д. 8, пом. 143

+7 495 114-55-19

АО «Инвестторгбанк»

ул. Дубининская, д. 45

+7 495 797-32-15

АО «Банк ФИНАМ» ДО «Университет»

Ломоносовский пр-т, д. 4, корп. 1

+7 495 796-90-23 доб. 3757

АО «Банк ФИНАМ» ДО «Речной вокзал»

Дыбенко, дом 6, корп.1

+7 495 796-90-23 доб. 3757

АО «Банк ФИНАМ» ДО «Перово»

пр-т Зеленый, д. 22

+7 495 796-90-23 доб. 3757

АО «Банк ФИНАМ» ДО «Нахимовский»

ул. Одесская, д. 2, пом. IX, ком. №21

+7 495 796-90-23 доб. 3757

АО «Банк ФИНАМ» ДО «Настасьинский»

Настасьинский пер., д. 7, стр. 2

+7 495 796-90-23 доб. 3757

АО «Банк ФИНАМ» ДО «Кутузовский»

Кутузовский пр-т., дом 35/30, стр. 1

+7 495 796-90-23 доб. 3757

АО Банк «Развитие-Столица» ДО «Сколково»

Сколковское шоссе, д. 31 стр. 1

+7 495 739-87-06

+7 495 937-91-87

АО Банк «Развитие-Столица»

Нижний Сусальный пер. , д. 5, стр. 15

, д. 5, стр. 15

+7 495 739-87-06

+7 495 937-91-87

АКБ «Трансстройбанк» (АО) ОО «Смоленский»

Панфиловский пер., д.4, стр.1

+7 495 786-37-74

+7 495 786-37-73 доб. 512

АКБ «Трансстройбанк» (АО) ОО «Парковый»

ул. 9-я Парковая, д. 30, стр. 1

+7 495 786-37-73 доб. 542

+7 966 001-93-59

АКБ «Трансстройбанк» (АО) ОКВКУ «Электрозаводская»

ул. Большая Семёновская, д. 16

+7 495 786-37-73 доб. 566

АКБ «Трансстройбанк» (АО) ОКВКУ «Новопеределкино»

Боровское шоссе, д. 51, стр. 1

+7 495 786-37-74

+7 495 786-37-73 доб. 513

АКБ «Трансстройбанк» (АО) ОКВКУ «Братиславская»

ул. Братиславская, д. 14

+7 495 786-37-74

+7 495 786-37-73 доб. 562

АКБ «Трансстройбанк» (АО) ДО «Тушинская»

Волоколамское ш., д. 92

+7 495 786-37-74

АКБ «Трансстройбанк» (АО) ДО «Семеновский»

пл. Семеновская, д.7

+7 495 786-37-74

+7 495 786-37-73 доб. 502

АКБ «Трансстройбанк» (АО) ДО «Курская»

Басманный, ул. Земляной Вал, д. 32, пом. I

Земляной Вал, д. 32, пом. I

+7 495 786-37-74

АКБ «Трансстройбанк» (АО) ДО «Жулебино»

ул. Генерала Кузнецова, д. 27, корп.1

+7 495 786-37-73

АКБ «Трансстройбанк» (АО) ДО «Братеево»

ул. Братеевская, д.10, корп.1

+7 495 786-37-74

+7 495 786-37-73 доб. 543

АКБ «Трансстройбанк» (АО)

ул. Дубининская, д. 94

+7 495 786-37-74

+7 495 786-37-73 доб. 259

АКБ «СЛАВИЯ» (АО) ДО «Зеленоград»

Зеленоград, 2-й Западный проезд, д.3, стр.1

+7 499 504-31-00

АКБ «СЛАВИЯ» (АО) ДО «Домодедово»

МО, г. Домодедово, ул. Краснодарская, д.17

+7 495 657-92-38

АКБ «СЛАВИЯ» (АО)

ул. Кедрова, д. 5А

+7 495 969-24-15 доб. 315

АКБ «Ланта-Банк» (АО) ДО «Красные Ворота»

Новая Басманная ул., дом 35, стр. 1

+7 495 957-00-00 доб. 77354

+7 495 957-00-00 доб. 77353

АКБ «Ланта-Банк» (АО) ДО «Гоголевский»

Гоголевский бульвар, д. 23

+7 495 957-00-00 доб. 77384

+7 495 957-00-00 доб. 77383

77383

АКБ «Ланта-Банк» (АО)

ул. Новокузнецкая, д. 9, стр. 2

+7 495 957-00-00

«Азиатско-Тихоокеанский Банк» (ПАО)

пер. Вознесенский, д. 11, стр. 1

+7 495 988-30-61 доб. 1013

KБ «НОВЫЙ ВЕК» (ООО)

ул. Щипок, д. 4, стр. 1

+7 495 223-00-68

+7 495 223-00-63

+7 495 223-00-66

Справочник валют :: Рынок наличной валюты

Австралийский доллар

AUD

36

Австралия

Азербайджанский манат

AZN

944

Азербайджан

Албанский лек

ALL

8

Республика Албания

Алжирский динар

DZD

12

Алжир

Английский фунт стерлингов

GBP

826

Великобритания

Ангольская кванза

AOA

973

Ангола

Аргентинское песо

ARS

32

Аргентина

Армянский драм

AMD

51

Армения

Афганский афгани

AFN

971

Афганистан

Багамский доллар

BSD

44

Багамские острова

Бангладешская така

BDT

50

Бангладеш

Барбадосский доллар

BBD

52

Барбадос

Бахрейнский динар

BHD

48

Бахрейн

Белизский доллар

BZD

84

Белиз

Белорусский рубль

BYN

933

Белоруссия

Бермудский доллар

BMD

60

Бермудские о-ва

Бирмский кьят

MMK

104

Бирма

Болгарский лев

BGN

975

Болгария

Боливийский боливиано

BOB

68

Боливия

Ботсванский пул

BWP

72

Ботсвана

Бразильский реал

BRL

986

Бразилия

Брунейский доллар

BND

96

Бруней

Бурундийский франк

BIF

108

Бурунди

Бутанский нгултрум

BTN

64

Бутан

Вануатский вату

VUV

548

Вануату

Венгерский форинт

HUF

348

Венгрия

Венесуэльский боливар фуэрте

VEF

937

Венесуэла

Восточно-Карибский доллар

XCD

951

Гренада

Вьетнамский донг

VND

704

Вьетнам

Гаитский гурд

HTG

332

Гаити

Гайанский доллар

GYD

328

Гайана

Гамбийский даласи

GMD

270

Габон

Ганский седи

GHS

936

Гана

Гвинейский франк

GNF

324

Гвинея

Гибралтарский фунт

GIP

292

Гибралтар

Гонконгский доллаp

HKD

344

Гонконг

Грузинский лари

GEL

981

Грузия

Датская крона

DKK

208

Дания

Дирхам ОАЭ

AED

784

ОАЭ

Добра Сан-Томе

STD

678

Сан Томе

Доллаp Зимбабве

ZWL

932

Зимбабве

Доллар Каймановых островов

KYD

136

Каймановы о-ва

Доллар Намибии

NAD

516

Намибия

Доллар Соломоновых островов

SBD

90

Соломоновы о-ва

Доллар США

USD

840

США

Доллар Тринидада и Тобаго

TTD

780

Тринидад и Тобаго

Доллар Фиджи

FJD

242

Фиджи

Доминиканское песо

DOP

214

Доминик. Р-ка

Р-ка

Евро

EUR

978

Еврозона

Египетский фунт

EGP

818

Египет

Замбийская квача

ZMW

967

Замбия

Изpаильский шекель

ILS

376

Израиль

Индийская pупия

INR

356

Индия

Индонезийская рупия

IDR

360

Индонезия

Иорданский динар

JOD

400

Иордания

Иракский динар

IQD

368

Ирак

Иранский риал

IRR

364

Иран

Исландская крона

ISK

352

Исландия

Йеменский риал

YER

886

Йемен

Казахстанский тенге

KZT

398

Казахстан

Камбоджийский риель

KHR

116

Камбоджа

Канадский доллар

CAD

124

Канада

Катарский риал

QAR

634

Катар

Кенийский шиллинг

KES

404

Кения

Кетсаль

GTQ

320

Гватемала

Кина Папуа-Новой-Гвинеи

PGK

598

Папуа-Нов Гвин.

Кип Лаосской НДР

LAK

418

Лаос

Киргизский сом

KGS

417

Киргизия

Китайский юань Жэньминьби

CNY

156

Китай

Колумбийское песо

COP

170

Колумбия

Конголезский франк

CDF

976

Конго

Костариканский колон

CRC

188

Коста-Рика

Кубинское песо

CUP

192

Куба

Кувейтский динар

KWD

414

Кувейт

Латвийский лат

LVL

428

Латвия

Лемпира

HNL

340

Гондурас

Ливанский фунт

LBP

422

Ливан

Ливийский динар

LYD

434

Ливия

Литовский лит

LTL

440

Литва

Лоти

LSL

426

Лесото

Маврикийская рупия

MUR

480

Маврикий

Мавританская угия

MRO

478

Мавритания

Македонский денар

MKD

807

Македония

Малавийская квача

MWK

454

Малави

Малагасийский ариари

MGA

969

Мадагаскар

Малайзийский ринггит

MYR

458

Малайзия

Мальдивская руфия

MVR

462

Мальдивские о-ва

Марокканский дирхам

MAD

504

Марокко

Мексиканское песо

MXN

484

Мексика

Мозамбикский метикал

MZN

943

Мозамбик

Молдавский лей

MDL

498

Молдова

Монгольский тугрик

MNT

496

Монголия

Непальская рупия

NPR

524

Непал

Нигерийская найра

NGN

566

Нигерия

Никарагуанская золотая кордоба

NIO

558

Никарагуа

Новая турецкая лира

TRY

949

Турция

Новозеландский доллар

NZD

554

Новая Зеландия

Новый румынский лей

RON

946

Румыния

Новый тайваньский доллар

TWD

901

Тайвань

Новый туркменский манат

TMT

934

Туркмения

Норвежская крона

NOK

578

Норвегия

Оманский риал

OMR

512

Оман

Паанга островов Тонга

TOP

776

О-ва Тонга

Пакистанская рупия

PKR

586

Пакистан

Парагвайский гуарани

PYG

600

Парагвай

Перуанский новый соль

PEN

604

Перу

Польский злотый

PLN

985

Польша

Российский рубль

RUB

643

Россия

Сальвадорский колон

SVC

222

Эль-Сальвадор

Саудовский риял

SAR

682

Сауд. Аравия

Аравия

Свазилендский лилангени

SZL

748

Свазиленд

Северо-Корейская вона

KPW

408

Сев. Корея

Сейшельская рупия

SCR

690

Сейшельск о-ва

Сербский динар

RSD

941

Сербия

Сингапурский доллар

SGD

702

Сингапур

Сирийский фунт

SYP

760

Сирия

Сомалийский шиллинг

SOS

706

Сомали

Суданский фунт

SDG

938

Судан

Суринамский доллар

SRD

968

Суринам

Сьерра-Леонский леоне

SLL

694

Сьерра-Леоне

Таджикский сомони

TJS

972

Таджикистан

Таиландский бат

THB

764

Таиланд

Тала

WST

882

Запад. Самоа

Танзанийский шиллинг

TZS

834

Танзания

Тунисский динар

TND

788

Тунис

Угандийский шиллинг

UGX

800

Уганда

Узбекский сум

UZS

860

Узбекистан

Украинская гривна

UAH

980

Украина

Уругвайское песо

UYU

858

Уругвай

Филиппинское песо

PHP

608

Филиппины

Франк Джибути

DJF

262

Джибути

Франк Коморских островов

KMF

174

Коморские о-ва

Франк КФА ВЕАС

XAF

950

Центральная Африканская Республика

Франк Руанды

RWF

646

Руанда

Хорватская куна

HRK

191

Хорватия

Чешская крона

CZK

203

Чехия

Чилийское песо

CLP

152

Чили

Шведская крона

SEK

752

Швеция

Швейцарский франк

CHF

756

Швейцария

Шри-Ланкийская рупия

LKR

144

Шри Ланка

Эскудо Кабо — Верде

CVE

132

Кабо Верде

Эфиопский бырр

ETB

230

Эфиопия

Южноафриканский рэнд

ZAR

710

Южно-Африканская Республика

Южнокорейский вон

KRW

410

Юж. Корея

Корея

Ямайский доллар

JMD

388

Ямайка

Японская иена

JPY

392

Япония

Рынок наличной валюты — Энциклопедия по экономике

В Законе О валютном регулировании и валютном контроле от 9 октября 1992 г. определены принципы осуществления валютных операций в Российской Федерации, права и обязанности юридических и физических лиц в отношении владения, пользования и распоряжения валютными ценностями, ответственность за нарушение валютного законодательства. Валютные операции должны осуществляться через Центральный банк РФ или коммерческие банки, имеющие валютную лицензию. На первых порах специфика валютного рынка России состояла в том, что он был представлен преимущественно валютными биржами, прежде всего ММВБ. Институциональная структура валютного рынка России включает ряд сегментов. По видам операций различаются биржевой межбанковский и внебиржевой, рынок срочных валютных операций (форвардный и фьючерсный рынки) и рынок наличной валюты.

[c. 505]

505]

Развитие рынка наличной валюты зависит от проводимой властями финансовой, денежно-кредитной и валютной политики. Ключевую роль среди факторов, предопределивших большой спрос граждан на иностранную валюту, сыграли значительное снижение курса рубля по сравнению с ростом внутренних цен и потери граждан от обесценения вкладов в Сбербанке. Рынок наличной валюты активно реагирует на нестабильность курса рубля. Поэтому даже после подавления инфляции и достижения определенной финансовой стабилизации в 1996—1997 гг. спрос на наличную валюту постоянно превышал ее предложение, что стимулировало ввоз наличной иностранной валюты.

[c.512]

Без рынка наличной валюты. [c.513]

Необходимо решить проблему трансформации сбережений населения в инвестиции путем привлечения денежных средств, включая иностранную валюту, хранящихся на руках у населения, в кредитные организации. Однако пока рынок наличной валюты остается альтернативным банковским вкладам и депозитам источником спекулятивного дохода для населения, эту проблему решить не удастся. Целесообразно при сохранении текущей конвертируемости рубля ввести административные меры регулирования валютного курса посредством корректировки политики плавающего валютного курса на базе изменения принципов валютного регулирования и контроля, тем более что такая политика, как свидетельствует мировой опыт, эффективна в отношении свободно конвертируемых валют. Применение плавающего валютного курса для ограниченно конвертируемых валют воспроизводит неуравновешенность платежного баланса и диспаритет цен. В российских условиях эта политика не решает главной проблемы — не предотвращает утечку капитала за рубеж.

[c.758]

Целесообразно при сохранении текущей конвертируемости рубля ввести административные меры регулирования валютного курса посредством корректировки политики плавающего валютного курса на базе изменения принципов валютного регулирования и контроля, тем более что такая политика, как свидетельствует мировой опыт, эффективна в отношении свободно конвертируемых валют. Применение плавающего валютного курса для ограниченно конвертируемых валют воспроизводит неуравновешенность платежного баланса и диспаритет цен. В российских условиях эта политика не решает главной проблемы — не предотвращает утечку капитала за рубеж.

[c.758]

Был ещё шестой, нелегальный рынок наличной валюты. Этот рынок был маленьким и сугубо криминальным, ибо за владение инвалютой предусматривалось уголовное наказание. [562] [c.686]

Быстро работающий рынок наличной валюты (РНВ) — для расторопных трейдеров, так как ему присущи высокая волатильность и быстрая прибыльность (равно как и убыточность). Сделка на РНВ состоит в подписании двухстороннего контракта, по которому одна из сторон передает определенное количество данной валюты в обмен на получение от другой стороны оговоренного количества другой валюты, вычисленного исходя из согласованного обменного курса, в течение двух рабочих дней со дня заключения сделки. Исключением является канадский доллар, передача которого происходит на следующий рабочий день.

[c.26]

Исключением является канадский доллар, передача которого происходит на следующий рабочий день.

[c.26]

Существует несколько причин популярности рынка наличных валют. Прибыль (или убыток) на этом рынке быстро реализуются, благодаря его волатильности. Кроме того, так как срок исполнения контракта на этом рынке составляет всего два дня, время действия кредитного риска является ограниченным. [c.27]

Точно так же, как и в случае с фигурой Голова и плечи , необходимым условием успешного завершения фигуры Двойная вершина является наличие большого торгового объема при прорыве линии шеи. Не лишним будет напомнить, что данные об объеме могут быть позаимствованы только на рынке фьючерсов. Поэтому трейдер должен оценивать объем на рынке наличной валюты, экстраполируя с рынка фьючерсов объем и торговый шум . [c.69]

Рынок наличной валюты представляет собой сегмент денежно-валютного рын- [c.23]

Обменный курс — это просто количество единиц одной валюты, получаемой при обмене за определенное количество единиц другой валюты. Валютами большинства стран торгуют на действующем рынке, где курс определяется взаимодействием предложения и спроса. Этот рынок известен под названием рынок спот , так как торговля валютой происходит в текущий период. Такие сделки составляют рынок наличной валюты.

[c.211]

Валютами большинства стран торгуют на действующем рынке, где курс определяется взаимодействием предложения и спроса. Этот рынок известен под названием рынок спот , так как торговля валютой происходит в текущий период. Такие сделки составляют рынок наличной валюты.

[c.211]

В РФ наблюдается становление денежного рынка в виде рынка межбанковских кредитов и депозитов, рынка краткосрочных государственных ценных бумаг, рынка наличной валюты и валютных фьючерсных контрактов. [c.67]

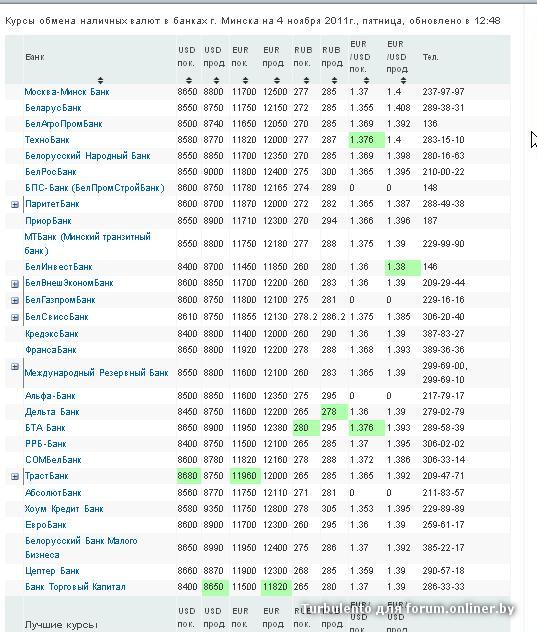

Высокий уровень средств связи и телекоммуникаций позволяет заключать сделки между банками валютно-финансовых центров в разных частях мира, что приводит к нивелировке межбанковских курсов. Однако в случае каких-либо экономических и политических потрясений и возникающей паники на валютных рынках курс валют может резко меняться. С учетом спроса и предложения на рынке наличной валюты формируется курс наличных сделок. Он может значительно отличаться от безналичного курса межбанковских операций. И это отличие тем больше, чем выше удельный вес наличных денег во внутреннем денежном обороте страны. В промышленно развитых странах курс наличного обмена валют привязан к межбанковскому валютному курсу и спрэд между ними невелик.

[c.18]

В промышленно развитых странах курс наличного обмена валют привязан к межбанковскому валютному курсу и спрэд между ними невелик.

[c.18]

Девальвация рубля и снижение реальных доходов населения существенно уменьшили спрос на наличную инвалюту, в связи с чем в 1999 г. значительно сократились запасы наличной СКВ в небанковском секторе. Удельный вес покупки инвалюты в структуре использования денежных доходов населения сократился до 8,5% (в 1998 г. — 12,4%). В связи с изменившимся положением на рынке наличной валюты банки почти в 2 раза уменьшили объемы ее ввоза в Россию. [c.89]

Осуществлялся контроль за движением валютных средств на рынке наличной валюты, функционирование которого отличалось большей стабильностью, благодаря прогнозируемо-сти изменения курса доллара к рублю в рамках действующего валютного коридора и принятым мерам по сужению сферы использования инвалюты в расчетах на территории России. [c.121]

Наблюдается тесная взаимосвязь между биржевым рынком и рынком наличной валюты. Для российских валютных бирж характерна их относительная обособленность. Динамика биржевого оборота зависит от общего состояния экономики, финансового рынка страны, от развития региональных валютных бирж, наличного валютного рынка, рынка валютных фьючерсов и межбанковских корреспондентских отношений. Во многом расширение арбитражных операций, а также форвардных и фьючерсных сделок определяется ростом числа банков членов бирж. В то же время наблюдаются довольно сложные

[c.133]

Для российских валютных бирж характерна их относительная обособленность. Динамика биржевого оборота зависит от общего состояния экономики, финансового рынка страны, от развития региональных валютных бирж, наличного валютного рынка, рынка валютных фьючерсов и межбанковских корреспондентских отношений. Во многом расширение арбитражных операций, а также форвардных и фьючерсных сделок определяется ростом числа банков членов бирж. В то же время наблюдаются довольно сложные

[c.133]

Рынок наличной валюты [c.151]

Официально рынок наличной валюты как один из сегментов внутреннего валютного рынка страны стал функционировать с начала 1992 г. Нормативной базой стал Указ Президента РФ О либерализации внешнеэкономической деятельности от 15.10.91 — его появление связано с обесценением курса рубля и крупными потерями физических лиц, вызванные обесценением их вкладов в Сбербанке. [c.151]

За время своего существования на рынке наличной валюты наблюдалось превышение спроса над предложением, что объясняется нестабильностью финансово-валютной системы России, в частности, банковской, проблемами в проведении налоговой политики, отсутствием сфер эффективного приложения свободных рублевых сбережений населения и др. Проблему сокращения высокого спроса на наличную инвалюту со стороны населения в определенной степени можно решить за счет образования системы страхования депозитов в банке. Однако в 1999 г. введение в России системы страхования банковских депозитов законодательно так и не было оформлено.

[c.154]

Проблему сокращения высокого спроса на наличную инвалюту со стороны населения в определенной степени можно решить за счет образования системы страхования депозитов в банке. Однако в 1999 г. введение в России системы страхования банковских депозитов законодательно так и не было оформлено.

[c.154]

Если центральный банк обладает достаточным объемом иностранных резервов, он может прибегнуть к валютным интервенциям для таргетирования денежной базы или валютного курса. Валютный своп оказывает влияние на денежную базу, но в отличие от операций на рынке наличной валюты он не оказывает прямого воздействия на обменный курс национальной валюты. Если денежный рынок или рынок государственных ценных бумаг недостаточно развиты, центральный банк вынужден оперировать на валютном рынке, с тем чтобы через его ликвидность влиять на банковскую систему. [c.115]

С 1 января 1998 г. все участники рынка ГКО были уравнены в правах. Иностранные участники могли конвертировать выручку от операций с ГКО как на рынке наличной валюты, так и на рынке срочных валютных контрактов. Центральный банк перестал заключать с банками-контрагентами как обязательные, так и добровольные компенсирующие сделки. Таким образом, у Центрального банка не стало прямых инструментов воздействия на долю нерезидентов в общем объеме ГКО/ОФЗ.

[c.78]

Центральный банк перестал заключать с банками-контрагентами как обязательные, так и добровольные компенсирующие сделки. Таким образом, у Центрального банка не стало прямых инструментов воздействия на долю нерезидентов в общем объеме ГКО/ОФЗ.

[c.78]

Проблема доступности основных индикаторов российского финансового рынка и, в частности, валютного и кредитного усугубляется тем, что курсы, фиксируемые на ММВБ не полностью отражают реальность, так как не учитывают курсы внебиржевого рынка (значение которого постоянно растет) и курсы рынка наличной валюты. Центральный банк России в последнее время неоднократно ставил вопрос об отказе от фиксации официального курса на основе курса ММВБ и переходе к учету других факторов. [c.119]

Наличный рынок. Наличная сделка предусматривает немедленную покупку определенного количества валюты, или платеж за ее поставку. О такой сделке говорят, что она происходит на рынке наличной валюты. [c.526]

Напротив, практически не может возникнуть вне связи с политикой продавцов множественность цен на одном и том же рынке. Не случайно на рынке наличного товара, где механизм их выравнивания действует в достаточно близком соответствии с общими закономерностями товарного обращения, рассматриваемое явление теоретически не вытекает из этих закономерностей, реально существуя прежде всего за счет колебаний курсов при платежах различными конвертируемыми валютами, т. е. порождается факторами из иной, денежно-кредитной сферы.

[c.130]

Не случайно на рынке наличного товара, где механизм их выравнивания действует в достаточно близком соответствии с общими закономерностями товарного обращения, рассматриваемое явление теоретически не вытекает из этих закономерностей, реально существуя прежде всего за счет колебаний курсов при платежах различными конвертируемыми валютами, т. е. порождается факторами из иной, денежно-кредитной сферы.

[c.130]

Рынок срочных валютных операций более узок, чем рынок наличных сделок. В основном срочные сделки осуществляются с ведущими валютами. Форвардные сделки заключаются, как правило, на срок от 1 недели до 6 месяцев. Проведение сделок на срок свыше 6 месяцев может встретить затруднения, а на срок более 12 месяцев часто требует специальной договоренности. Банки, осуществляя срочные валютные сделки с клиентурой, могут требовать внесения депозита в размере определенного процента от суммы сделки. Такой депозит является для банка гарантией от [c.359]

Рынок наличных валютных сделок. Легальный рынок наличной иностранной валюты возник в России в 1992 г., когда граждане получили право осуществлять валютные операции на основе Указа Президента О либерализации внешнеэкономической деятельности от 15 ноября 1991 г. Впервые российские граждане смогли выбирать, в какой форме лучше держать сбережения — в наличных рублях, в рублевых вкладах в банках, в наличной иностранной валюте или на валютных счетах в уполномоченных банках.

[c.512]

Легальный рынок наличной иностранной валюты возник в России в 1992 г., когда граждане получили право осуществлять валютные операции на основе Указа Президента О либерализации внешнеэкономической деятельности от 15 ноября 1991 г. Впервые российские граждане смогли выбирать, в какой форме лучше держать сбережения — в наличных рублях, в рублевых вкладах в банках, в наличной иностранной валюте или на валютных счетах в уполномоченных банках.

[c.512]

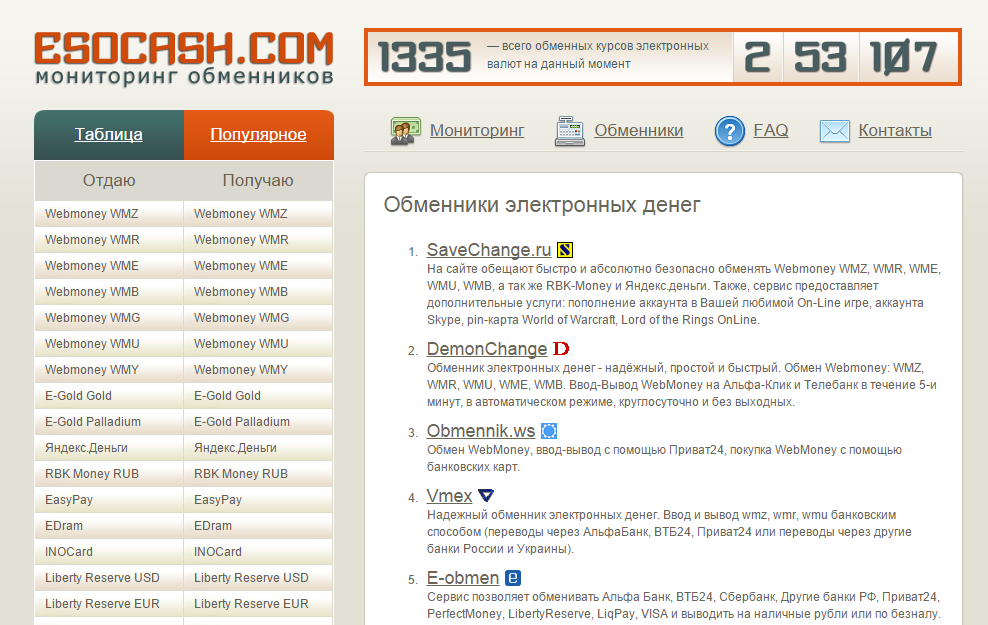

С 1992 г. рынок наличных валютных сделок стал составной частью инфраструктуры валютного рынка. Функционирование этого рынка обеспечивается разветвленной сетью пунктов обмена валюты. В Москве в конце 1994 г. действовало свыше 1100 обменных пунктов, которые принадлежали 200 банкам. Право на открытие обменного пункта имеют лишь уполномоченные банки, обладающие лицензией Банка России на совершение валютных операций. [c.512]

Проводимая в последние годы денежно-кредитная политика вынуждала население использовать иностранную валюту в качестве основной формы сбережений в целях снижения инфляционного риска. Это негативно влияло на курс рубля по отношению к иностранным валютам, искажая реальное соотношение рубля и доллара по паритету покупательной способности. Такие вложения носят в основном спекулятивный характер и напрямую зависят от макроэкономических показателей. Курс рубля во многом зависит от поставки наличной валюты на внутренний валютный рынок России. Значительное сокращение объема ввоза наличной иностранной валюты влечет за собой наряду с другими факторами падение курса рубля.

[c.52]

Это негативно влияло на курс рубля по отношению к иностранным валютам, искажая реальное соотношение рубля и доллара по паритету покупательной способности. Такие вложения носят в основном спекулятивный характер и напрямую зависят от макроэкономических показателей. Курс рубля во многом зависит от поставки наличной валюты на внутренний валютный рынок России. Значительное сокращение объема ввоза наличной иностранной валюты влечет за собой наряду с другими факторами падение курса рубля.

[c.52]

Помимо осреднения динамических данных необходимо уметь усреднять валютные курсы, сформировавшиеся на различных секторах валютного рынка. Располагая данными о биржевом (К6) и межбанковском (Км) курсах, а также при операциях с наличной валютой (Кн) и соответствующих объемах торгов (Q6, QM, Qtt), несложно исчислить средний взвешенный курс по формуле средней арифметической [c.654]

Итоговый результат важен, разумеется, на всех финансовых рынках, однако торговля на РНВ всегда выглядит более прибыльной, поскольку спрос на наличную валюту существует во всем мире. [c.28]

[c.28]

По вполне понятным причинам рынки государственных ценных бумаг (процентные ставки по таким бумагам фиксируются на момент их выпуска в обращение) являются очень чувствительными к инфляции, которая может просто уничтожить выгоду от вложений в подобные инструменты. Влияние же инфляции на рынки государственных ценных бумаг легко передается тесно связанным с ними валютным рынкам сброс облигаций, номинированных в некоторой валюте rs, произошедший по причине роста инфляции, приведет к избытку на рынке наличных средств в этой валюте rs, а следовательно, к падению ее обменного курса. [c.45]

Итак, при работе с круглосуточными рынками используйте только кассовые данные, поступающие в течение операционного дня вашей страны. Если рынок данного торгового инструмента в вашей стране очень узкий, можно отслеживать наличный рынок данной валюты или товара в другой стране, где торговая активность выше, и следить за котировками данного фьючерсного контракта в той стране.

[c. 39]

39]

Исторические ценовые данные по многим наличным рынкам тоже можно получить у многочисленных поставщиков данных. У всех фьючерсных рынков есть базовые наличные инструменты, а для всех основных валют есть наличные рынки. Наличные рынки торгуются непрерывно, не имеют истечения и могут использоваться для имитации. Однако ввиду того, что наличные рынки обычно ведут себя не так, как рынки их производных, в качестве заменителя цен фьючерсов использовать их не следует. Если вы намерены торговать на наличном рынке, используйте данные по наличному рынку, а если собираетесь торговать на фьючерсном или форвардном рынке, используйте фьючерсные данные. [c.58]

Данный курс формируется на основе спроса и предложения на рынке торговли наличной валюты и может значительно отличаться от безналичного курса межбанковских сделок. Для стран со значительной долей наличных денег во внутреннем денежном обороте (например, Россия) наличный обменный курс отличается от межбанковского безналичного сильнее, чем в странах с развитой системой безналичных платежей населения (по чекам, пластиковым картам и т. д.). В обменных пунктах развитых стран курс наличного обмена валют устанавливается строго на основе межбанковского валютного курса с достаточно узкой маржей.

[c.44]

д.). В обменных пунктах развитых стран курс наличного обмена валют устанавливается строго на основе межбанковского валютного курса с достаточно узкой маржей.

[c.44]

В приведенном выше примере мы рассчитали обоснованную стоимость фьючерса на золото. Столь же легко рассчитать обоснованные стоимости других фьючерсов при условии насыщенности рынков наличных товаров. По такому же принципу, но с более усложненной математикой, можно рассчитать обоснованные стоимости фьючерсов на облигации, акции и валюты. [c.29]

Меновая сделка является нетипичным инструментом валютной торговли, поскольку она состоит из двух сделок, или стадий (legs). Все остальные сделки на валютном рынке происходят в одну стадию. В своем подлинном виде своп является комбинацией сделки на рынке наличной валюты и форвардной необратимой сделки (ФНС). Как правило, на рынке выполняются только сделки за наличные. Поэтому, хотя фьючерсные валютные контракты и представляют собой особый вид ФНС, они рассматриваются отдельно. [c.29]

[c.29]

Положил начало созданию рынка наличной валюты Указ Президента О либера- [c.23]

Если на первом этапе спрос на наличную валюту был невелик и в основном со стороны коммерческих структур, то в условиях проводимой политики кредитной экспансии, когда осенью 1992 г. наблюдалось значительное повышение курса доллара, спрос на этом рынке стал возрастать. В целях усиления контроля за рынком наличной валюты уже в июле 1992 г. ЦБР установил максимальный лимит вывоза наличной валюты в размере 500 долл. на одно лицо без предъявления таможенным органам разрешения банка на вывоз за рубеж инвалюты1. [c.151]

Каждый из этих контуров был изолирован от другого и обслуживал строго свои рынки. Наличные рубли — розничная торговля безналичные — расчёты между предприятиями чеки Внешпосылторга — магазины Берёзка с импортными товарами для тех, кто заработал валюту за границей переводные рубли — расчёты между предприятиями соцстран счета в СКВ — для целевых закупок оборудования на Западе. [c.513]

[c.513]

Рынок спотов (Spot Market). На торговлю наличной валютой (слотами) приходится около 37% общего торгового объема Форекса (см. рис. 1.2). Этому рынку присущи высокая волатильность и быстрая прибыльность (равно как и убыточность). Основными, по объему сделок, участниками рынка спотов являются коммерческие и инвестиционные банки, за которыми следуют страховые компании и корпоративные трейдеры. Тем не менее, этот рынок полностью открыт и для любых индивидуальных трейдеров. [c.9]

Независимо от того, торгуете вы акциями, фьючерсами или наличными валютами (Forex), книга Новые методы торговли по Фибоначчи поможет рассчитать ключевые поворотные моменты на рынках, проанализировать рыночные циклы и сделать возможной и прибыльной дисциплинированную торговлю. [c.3]

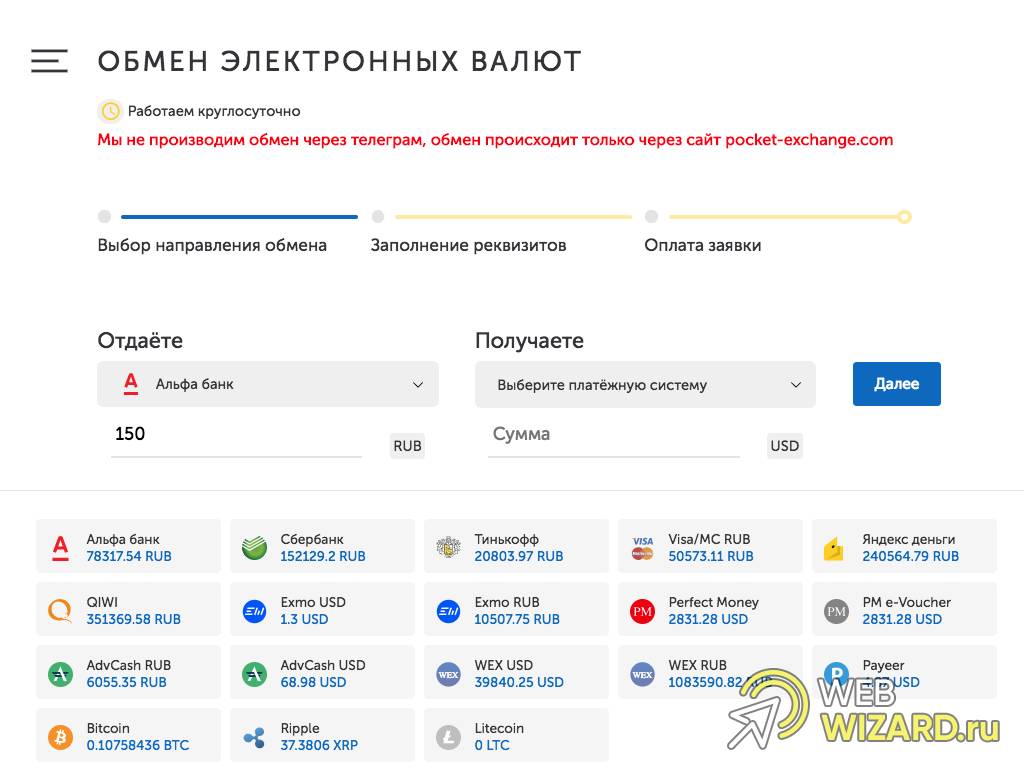

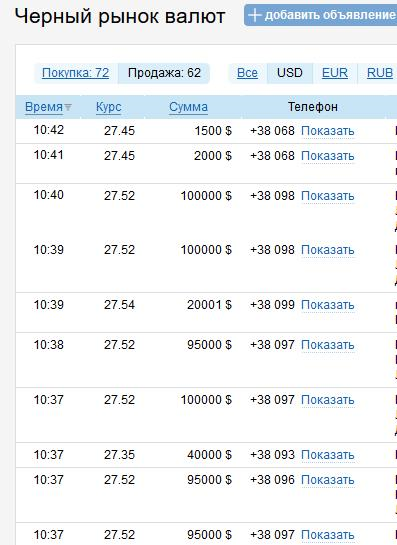

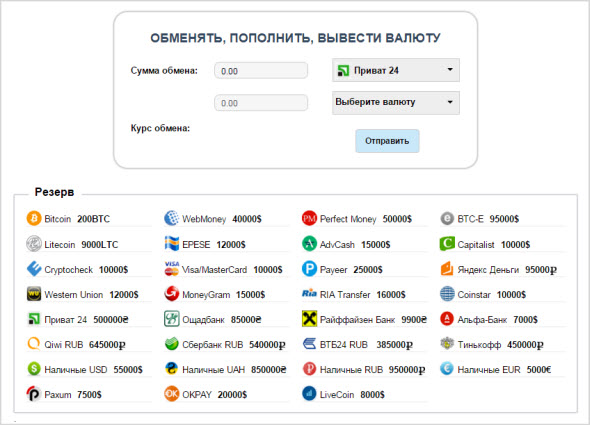

Міняйло: Рынок валют в Украине

—

Все заявки

Куплю

Продам

Сумма отдо

Курс отдо

Готов подъехать

Активный пользователь

Новая заявкаПродвинуть заявку

| Тип | Сумма | Курс | ||||

|---|---|---|---|---|---|---|

Сейчас нет заявок, удовлетворяющих условиям фильтра. | ||||||

Новая заявкаПродвинуть заявкуУдалить заявку

×

Позвонить

Скрыть заявку

×Закрыть

Смотри также

- Весь рынок: Валюта

- Мобильное Android-приложение «Міняйло.Заявки»

- Следить за паритетным курсом в ТвиттереЧитать @Miniaylo

- Архив курсов и Графики

Правила работы сервиса

- Сервис приема заявок на покупку / продажу валюты работает ежедневно с 06:00 до 23:00 (тех. поддержка осуществляется в рабочее время, по будним дням).

- Заявки автоматически удаляются при наступлении выбранного Вами времени актуальности заявки.

- Заявку нельзя редактировать, ее можно удалить и разместить новую.

- Для удаления заявки используйте Форму удаления заявки.

- С одного номера телефона можно разместить не более 10 заявок в день; в выбранном регионе в разрезе валют можно разместить только одну заявку на покупку и одну заявку на продажу.

- Введенная информация в заявке является общедоступной.

- Заявка может быть удалена администрацией сайта как не соответствующая действительности; в случае размещения заведомо ложной информации, а также в случае отказа от согласованной операции. При наличие регулярных жалоб и подтверждения этой информации администрация имеет право блокировать пользователя.

Актуально

- Таблица динамически обновляется раз в 1 минуту. Нет необходимости перегружать страницу целиком для обновления информации;

- По-умолчанию, заявки отсортированы по времени их создания – времени, когда автором была нажата кнопка «Отправить». Таким образом, заявка, созданная ранее, будет находиться выше. Ситуация, когда выше уже опубликованной заявки А появляется заявка Б, связана с тем, что автор заявки Б отправил свою заявку ранее автора заявки А, но активировал ее позже, т.к., например, его SMS-ка доставлялась дольше.

- Допускается сортировка по нескольким столбцам. Для этого удерживайте клавишу Shift и выбирайте столбцы для сортировки;

- Зеленым цветом помечаются «свежие» заявки, вносимые во время просмотра Вами таблицы заявок;

- Серым цветом помечаются заявки, удаленные во время просмотра Вами таблицы заявок.

- Для привлечения внимания участники могут самостоятельно помечать свои заявки желтым цветом.

- Паритетный курс рассчитывается как среднеарифметический между курсами Покупки и Продажи, его удобно использовать как индикативный курс в бытовых расчетах.

Finance.UA не является участником операций, информация о которых указана в заявках. Физические и юридические лица,

являющиеся пользователями данного сервиса, осуществляют операции по купле-продаже иностранной валюты на территории

Украины в порядке и на условиях установленных Законами Украины «О валюте и валютных операциях», «О Национальном банке

Украины», «О финансовых услугах и государственном регулировании рынков финансовых услуг», «Инструкцией о ведении

кассовых операций банками в Украине», утвержденной постановлением Правления Национального банка Украины

от 25.09.2018 № 103, «Положением о структуре валютного рынка Украины, условия и порядок торговли иностранной валютой

и банковскими металлами на валютном рынке Украины «, утвержденного постановлением Правления Национального банка

Украины от 02. 01.2019 №1, другими нормативно-правовыми актами.

01.2019 №1, другими нормативно-правовыми актами.

ВНИМАНИЕ!

Операции по купле-продаже иностранной валюты должны осуществляться участниками этого сервиса исключительно в порядке и

на условиях, определенных действующим законодательством Украины.

За нарушение порядка и условий осуществления операций купли-продажи иностранной валюты, лица, виновные в таких нарушениях,

несут ответственность установленную действующим законодательством Украины.

В частности, согласно ст. 162 Кодекса Украины об административных правонарушениях, незаконные

скупка, продажа, обмен, использование валютных ценностей как средства платежа или залога влекут за собой предупреждение

или наложение штрафа от пятисот до одной тысячи необлагаемых минимумов доходов граждан с конфискацией валютных ценностей.

Finance.UA не является участником операций, информация о которых указана в заявках.

Finance.UA не несет ответственности:

- за достоверность информации в заявках, размещенных в данном сервисе;

- за осуществление операций по купле-продаже иностранной валюты.

Если у Вас есть вопросы или предложения по этому Сервису — пишите, обсудим.

Курс доллара уже на 15% выше официального. Как рухнет гривна, когда НБУ откроет валютный рынок — Forbes.ua

- Категория

- Картина дня

- Дата

Ольга Гордиенко

Forbes

Getty Images

В марте и апреле НБУ потратил около $4 млрд резервов для операций на валютном рынке. Это цена поддержки фиксированного курса гривны в 29,25 грн/$ в условиях военного положения. Когда регулятор вернется к гибкому курсообразованию и сколько тогда будет стоить доллар?

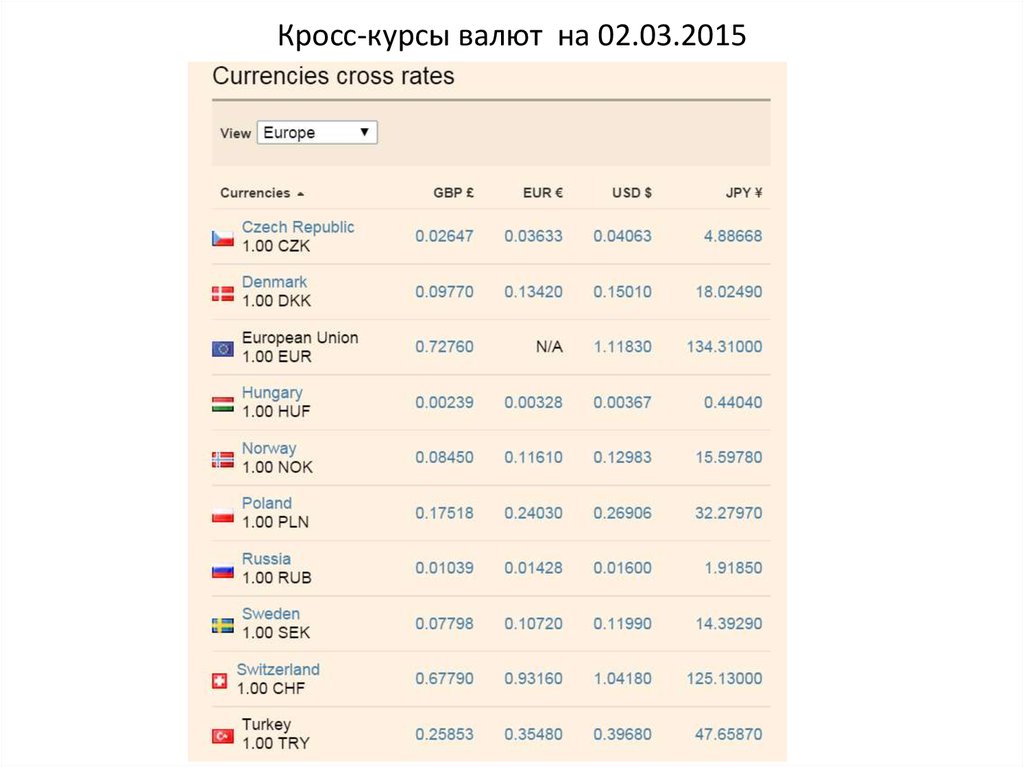

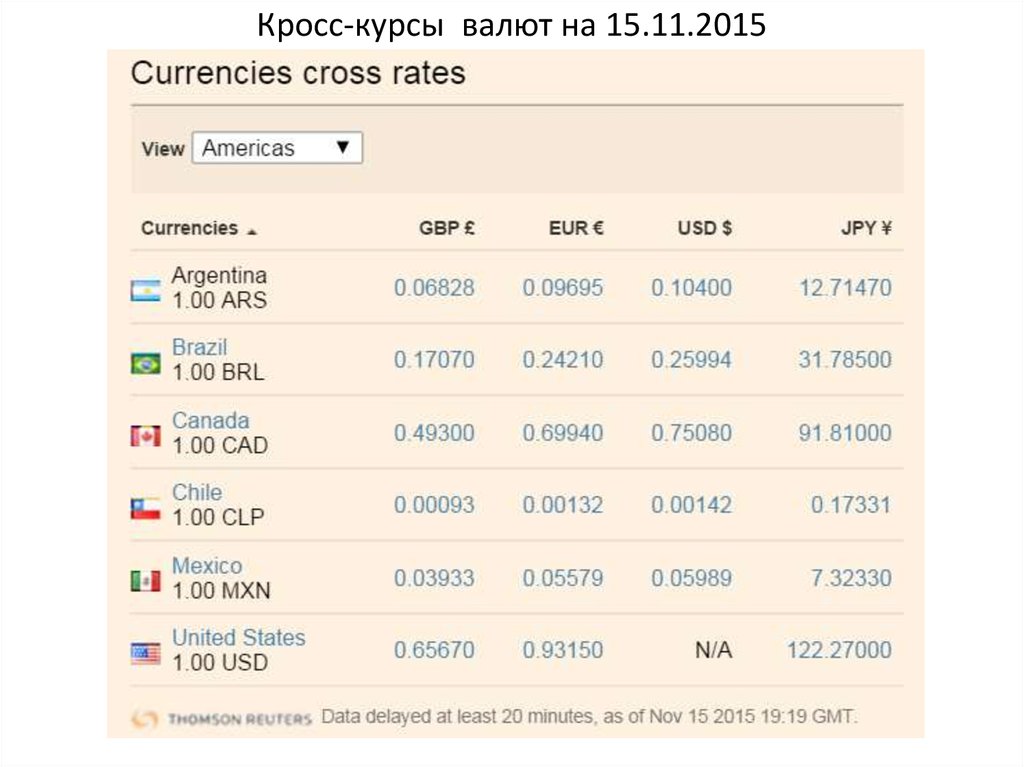

В день нападения России на Украину 24 февраля Нацбанк приостановил работу валютного рынка и зафиксировал официальный курс на уровне 29,25 грн/$. Евро, соответственно, стоит 31 В Украине отсутствует прямой расчет курса гривны к евро. Для этого используется кросс-курс, рассчитываемый через котировки гривна/доллар

Евро, соответственно, стоит 31 В Украине отсутствует прямой расчет курса гривны к евро. Для этого используется кросс-курс, рассчитываемый через котировки гривна/доллар

» data-title=»»>гривну. Для того чтобы не допустить расцвета черного валютного рынка, с середины апреля регулятор разрешил продажу наличной валюты физическим лицам.

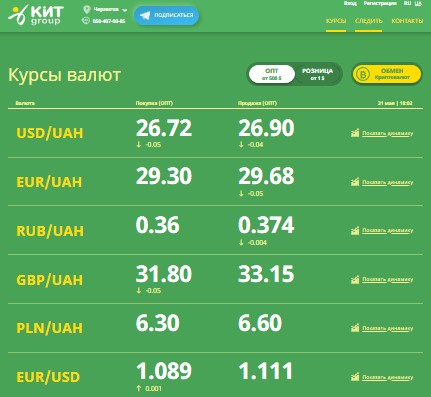

По данным НБУ, в апреле наличные доллары стоили в среднем 31,13 грн/$, евро – 33,56 грн/€. $4 млрд, которые Нацбанк потратил за два месяца на поддержание курса, не сдержали последовавшую девальвацию. 9 мая, по данным сайта Минфина, доллар в обменниках стоил 33,65 грн/$, евро – 35,75 грн/€.

Сколько стоит доллар

Украинские импортеры уже скорректировали бизнес-планы с учетом предполагаемой девальвации в будущем. «Большинство поставщиков подняли закупочные цены от 10% до 15%», – рассказывает генеральный директор COMFY Игорь Хижняк. Среди причин, кроме роста расходов на логистику и рисков, не покрываемых страховыми компаниями, есть и валютный курс.

Курс на неофициальном рынке отклоняется на 10–15% от официального, подтверждает начальник отдела аналитических исследований Райффайзен Банка Александр Печерицын. Отмена валютных ограничений, считает он, приведет к приближению официального курса к рыночному. Когда это может произойти?

Нацбанк будет держать фиксированный курс до окончания войны, заявил замглавы НБУ Сергей Николайчук месяц назад. «Я не уверен, что курс останется фиксированным до завершения военных действий», – говорит глава департамента макроэкономических исследований группы ICU В 2015-2021 годах возглавлял департамент финстабильности НБУ.

» data-title=»»>Виталий Ваврищук. Расходы из резервов на $2,2 млрд в апреле для поддержания курса – это слишком много, считает он. И объемы интервенций, по его прогнозам, могут возрасти в последующие месяцы из-за быстрого возобновления импорта.

Если военное положение затянется на несколько месяцев, добавляет Ваврищук, НБУ будет искать способы постепенно осенью запустить валютный рынок. Украина уже прошла этот путь, напоминает он. НБУ постепенно снимал валютные ограничения в 2015–2017 годах. В первую очередь по отношению к торговым операциям. Разрешение на выплату процентов по кредитам нерезидентам, возврат инвестиций в ОВГЗ, репатриации дивидендов, прогнозирует он, возможны только в перспективе – через три-шесть месяцев после завершения войны.

Украина уже прошла этот путь, напоминает он. НБУ постепенно снимал валютные ограничения в 2015–2017 годах. В первую очередь по отношению к торговым операциям. Разрешение на выплату процентов по кредитам нерезидентам, возврат инвестиций в ОВГЗ, репатриации дивидендов, прогнозирует он, возможны только в перспективе – через три-шесть месяцев после завершения войны.

Курс будет зависеть от темпов снятия ограничений и готовности НБУ продолжать валютные интервенции. Если темпы будут постепенными, а резервы – на комфортном для рынка текущем уровне (при условии получения не менее $3 млрд в месяц в виде кредитов и иностранной помощи), резкой смены курса не будет, считает Ваврищук. Даже сложившийся на наличном рынке курс он не считает реальным рыночным, поскольку равновесный показатель невозможно сосчитать в текущих условиях ограничений от Нацбанка.

Повторится ли большая девальвация

У бизнеса нет четких прогнозов в отношении послевоенного курса. «По окончании войны курс гривни может быть значительно ослаблен в отношении «твердых» валют», считают в компании, однако при достаточном вливании средств – даже несколько окрепнуть», – говорится в письменном комментарии компании «Метинвест» Рината Ахметова.

Печерицын из Райффайзен Банка не ожидает стремительного и неконтролируемого обесценивания гривни. Приток валюты в страну благодаря потенциальной программе восстановления должен поддержать валютный рынок и уберечь гривну от существенного обвала, добавляет он.

Впрочем, украинцам все равно стоит ожидать «ползучей» девальвации, считает эксперт СASE Украина Эксзамдиректора департамента финансовой стабильности НБУ

» data-title=»»>Евгений Дубогрыз. Однако движение возможно в обоих направлениях, отмечает он. Это подтверждает динамика наличного рынка: еще в середине марта стоимость доллара доходила до 37–38 грн, напоминает Дубогрыз.

Материалы по теме

Что сейчас делать с долларами и евро в России осенью 2022 года | Chita.ru

Множество ограничений на операции с долларом и евро мешают пользоваться этими валютами в полной мере

Фото: Илья Бархатов / 74. RU

RU

Поделиться

Многочисленные ограничения на операции с долларом и евро в России всё еще продолжают действовать. Снимать валюту со счетов проблематично, а продолжать хранить ее там — затратно: некоторые банки уже ввели комиссию. Кроме того, непонятно, чего ожидать от курса валют. В ближайшую пятницу запланировано заседание Центробанка, на котором, как ожидается, понизят ключевую ставку — что, в свою очередь, может снова повлиять на рубль. Разбираемся, что сейчас делать тем, у кого всё еще остались сбережения в валюте (и стоит ли вообще сейчас ее покупать).

На 12 сентября курс доллара, по данным ЦБ, составлял 60,46 рубля, курс евро немного выше — 60,85 рубля. На этом уровне курс валют держится уже около месяца (с середины августа). При этом, по словам экономиста Константина Селянина, заметна разница между официальным курсом Центробанка и фактическими расценками при покупке и продаже валюты.

— По сути, это разница между наличной и безналичной валютой. Если вы будете покупать наличку в банке, то процентов на 10 курс будет хуже, чем в ЦБ. Сейчас валюту, купленную после 9 сентября, можно обменять только по курсу банка, в котором вы обслуживаетесь, а не по курсу ЦБ. Каким будет этот курс, очень непонятно — скорее всего, недружественным по отношению к людям, — считает Константин Селянин.

Сейчас валюту, купленную после 9 сентября, можно обменять только по курсу банка, в котором вы обслуживаетесь, а не по курсу ЦБ. Каким будет этот курс, очень непонятно — скорее всего, недружественным по отношению к людям, — считает Константин Селянин.

Кроме того, по словам экономиста, руки связывают и сохраняющиеся ограничения на операции с валютой.

— Мы видим процесс девалютизации экономики, который объявил Центробанк. Потребность в валюте становится меньше, банки менее охотно сопровождают валютные операции, вводя запретительные или обременительные тарифы, — пояснил Константин Селянин.

В начале августа Банк России объявил о продлении ограничений на снятие иностранной валюты со счетов. Действующий лимит в 10 тысяч долларов США (и эквивалент указанной суммы в евро) сохранится до 9 марта 2023 года. Кроме того, до этого же срока остаются в силе ограничения на покупку иностранной валюты: банки могут продавать гражданам только евро и доллары США, которые поступили в их кассы после 9 апреля. На продажу другой иностранной валюты ограничений нет. Также до 9 марта 2023 года продлены ограничения для юридических лиц — резидентов на получение валюты на командировочные расходы — не более 5 тысяч долларов США или эквиваленте в евро, фунтах стерлингов, японских иенах. На остальные валюты эти требования не распространяются. Некоторые банки ввели комиссию за обслуживание валютных счетов.

На продажу другой иностранной валюты ограничений нет. Также до 9 марта 2023 года продлены ограничения для юридических лиц — резидентов на получение валюты на командировочные расходы — не более 5 тысяч долларов США или эквиваленте в евро, фунтах стерлингов, японских иенах. На остальные валюты эти требования не распространяются. Некоторые банки ввели комиссию за обслуживание валютных счетов.

Специалист по международным финансовым рынкам Георгий Свирин отметил, что настроения на валютном рынке могут перемениться после того, как пройдет заседание совета директоров Центробанка по ключевой ставке — есть большая вероятность, что ее вновь понизят:

— Пока сложно загадывать, на какой процент произойдет снижение в итоге, но вероятность продолжения ослабления регуляторного воздействия на испытывающую трудности экономику под санкциями выглядит очень реалистичной. Снижение ставки позволит рублю продолжить ослабление на предстоящей неделе. Тем не менее будет фактор, который может поддержать национальную валюту, — ведь начинается первая неделя из трехнедельного налогового периода, кульминация которого придется на 26 и 28 сентября.

По мнению Константина Селянина, сейчас идет постепенное ослабление рубля по сравнению с пиковыми значениями — импорт понемногу восстанавливается.

— С июля сокращается также и поступление российского экспорта. Всё это ведет к ослаблению рубля, пусть и не очень значительному, — считает эксперт.

Несмотря на все ограничения, вложения в валюту по-прежнему могут быть актуальны — правда, экономисты советуют использовать такую валюту, на которую пока не распространены какие-либо ограничения. Других вариантов для хранения сбережений становится всё меньше.

— В январе можно было говорить про облигации, зарубежные акции, сейчас этого делать уже не приходится, все активы заморожены обоюдно — как наши на западе, так и активы «недружественных стран» в России. Пока не видно, как выйдут из этой ситуации. Я думаю, что какой-то обмен активами замороженными всё-таки состоится, иначе это будет совсем смешно, — рассуждает Константин Селянин.

Независимый инвестиционный советник Виктор Немихин отметил, что для россиян может стать недоступной даже безналичная иностранная валюта.

— Безналичные операции постепенно сворачиваются. Были новости о том, что JPMorgan (американский транснациональный банк, один из крупнейших в мире. — Прим. ред.) сворачивает корреспондентские отношения с российскими банками. Мы можем чисто теоретически получить ситуацию, при которой и безналичную валюту будет проблематично приобрести, — заявил финансист.

Эксперты отметили, что при действующих ограничениях на операции с евро и долларами США популярность стал набирать китайский юань.

— Это действительно одна из самых актуальных валют сейчас, в десятки раз увеличилось количество операций с юанем на московской бирже, — считает Константин Селянин. — Сейчас среди валют, которые одновременно достаточно крепкие и не подверглись ограничениям, юань выглядит лучше, чем, например, турецкая лира, серьезно девальвировавшая за год, и даже чем дирхам ОАЭ. Юань — одна из сильнейших валют. Большинство экономистов считает, что она не сильно уступает по качеству доллару или евро, а преимущество операций с юанем в том, что они никак не ограничены.

— Идет рост оборота по другим валютам. Объемы операций по юаню уже превысили объемы по евро. Вполне возможно, что через год дефицит наличных долларов и евро может быть неактуален, потому что они будут никому не нужны. Если людям нужна валюта, то целесообразно переходить от рисковых долларов и евро в менее рисковые, такие как юань, — подытожил Виктор Немихин.

- Эксперты объяснили, к чему может привести продление валютных ограничений;

- выясняем, сколько денег можно везти за границу в нынешних условиях;

- рассказываем, как перевести деньги на заграничный счет в новых реалиях.

По теме

18 августа 2022, 10:00

Появится черный рынок долларов? К чему приведет продление валютных ограничений — мнение экспертов

16 июня 2022, 09:00

Банки ввели комиссию за хранение валюты. К чему это приведет и что теперь делать с долларами и евро

17 июня 2022, 08:00

Как спасти доллары, если вы их уже купили: что сейчас можно делать с валютой в России

29 июля 2022, 13:00

Покупать ли дешевые доллары? Экономист объяснил, когда и почему рухнет рубль — публикуем прогноз

14 апреля 2022, 06:01

«Красив политически»: рубль крепнет с каждым днём, что за этим стоит?

Виктор Старцев

Журналист национальной редакции

ЦентробанкВалютаДолларЕвроКурс валют

- ЛАЙК0

- СМЕХ0

- УДИВЛЕНИЕ0

- ГНЕВ0

- ПЕЧАЛЬ1

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

КОММЕНТАРИИ0

Добавить комментарий

Новости РЎРњР?2

Новости РЎРњР?2

Что такое торговля на Форекс? Руководство для начинающих

Forex (FX) – это набор иностранной валюты и обмена. Обмен иностранной валюты — это процесс обмена одной валюты на другую по разным причинам, обычно в целях коммерции, торговли или туризма. Согласно трехлетнему отчету Банка международных расчетов (глобальный банк для национальных центральных банков) за 2019 год, ежедневный объем торгов на рынке Форекс в 2019 году достиг 6,6 трлн долларов.

Обмен иностранной валюты — это процесс обмена одной валюты на другую по разным причинам, обычно в целях коммерции, торговли или туризма. Согласно трехлетнему отчету Банка международных расчетов (глобальный банк для национальных центральных банков) за 2019 год, ежедневный объем торгов на рынке Форекс в 2019 году достиг 6,6 трлн долларов.

Торговля валютами может быть рискованной и сложной. Поскольку в системе существуют такие большие торговые потоки, мошенникам сложно повлиять на цену валюты. Эта система помогает обеспечить прозрачность рынка для инвесторов, имеющих доступ к межбанковским сделкам.

Розничным инвесторам следует потратить время на изучение рынка форекс, а затем выяснить, с каким форекс-брокером зарегистрироваться, и выяснить, регулируется ли он в Соединенных Штатах или Соединенном Королевстве (американские и британские дилеры имеют больший контроль) или в стране с более мягкие правила и надзор. Также полезно узнать, какие средства защиты счета доступны в случае рыночного кризиса или банкротства дилера.

Читайте дальше, чтобы узнать о рынках форекс, для чего они используются и как вы можете начать торговать.

Key Takeaways

- Рынок иностранной валюты (также известный как форекс или FX) представляет собой глобальную торговую площадку для обмена национальных валют.

- Благодаря всемирному охвату торговли, коммерции и финансов рынки форекс, как правило, являются крупнейшими и наиболее ликвидными рынками активов в мире.

- Валюты торгуются друг против друга как валютные пары. Например, EUR/USD — это валютная пара для торговли евро по отношению к доллару США.

- Рынки Forex существуют как спотовые (наличные) рынки, а также рынки деривативов, предлагающие форварды, фьючерсы, опционы и валютные свопы.

- Участники рынка используют форекс для хеджирования международных валютных и процентных рисков, для спекуляций на геополитических событиях и для диверсификации портфелей, среди прочего.

Торговля на рынке Форекс: руководство для начинающих

Что такое рынок Форекс?

Валютный рынок — это место, где торгуются валюты. Валюта важна, потому что она позволяет нам приобретать товары и услуги на месте и за границей. Международные валюты необходимо обменивать для ведения внешней торговли и бизнеса.

Валюта важна, потому что она позволяет нам приобретать товары и услуги на месте и за границей. Международные валюты необходимо обменивать для ведения внешней торговли и бизнеса.

Если вы живете в Соединенных Штатах и хотите купить сыр во Франции, то либо вы, либо компания, у которой вы покупаете сыр, должны заплатить французам за сыр в евро (EUR). Это означает, что импортер из США должен будет обменять эквивалентную стоимость долларов США (USD) на евро.

То же самое касается путешествий. Французский турист в Египте не может заплатить евро, чтобы увидеть пирамиды, потому что это не местная валюта. Турист должен обменять евро на местную валюту, в данном случае на египетский фунт, по текущему обменному курсу.

Одним из уникальных аспектов этого международного рынка является отсутствие центрального рынка иностранной валюты. Скорее, торговля валютой осуществляется в электронном виде через счетчик (OTC), что означает, что все транзакции происходят через компьютерные сети среди трейдеров по всему миру, а не на одной централизованной бирже. Рынок открыт 24 часа в сутки, пять с половиной дней в неделю, а валюты торгуются по всему миру в крупнейших финансовых центрах Франкфурта, Гонконга, Лондона, Нью-Йорка, Парижа, Сингапура, Сиднея, Токио и Цюриха. почти каждый часовой пояс. Это означает, что когда торговый день в США заканчивается, рынок форекс начинается заново в Токио и Гонконге. Таким образом, рынок форекс может быть чрезвычайно активным в любое время, когда котировки постоянно меняются.

Рынок открыт 24 часа в сутки, пять с половиной дней в неделю, а валюты торгуются по всему миру в крупнейших финансовых центрах Франкфурта, Гонконга, Лондона, Нью-Йорка, Парижа, Сингапура, Сиднея, Токио и Цюриха. почти каждый часовой пояс. Это означает, что когда торговый день в США заканчивается, рынок форекс начинается заново в Токио и Гонконге. Таким образом, рынок форекс может быть чрезвычайно активным в любое время, когда котировки постоянно меняются.

Обратите внимание, что вы часто будете встречать термины FX, форекс, валютный рынок и валютный рынок. Эти термины являются синонимами, и все они относятся к рынку форекс.

Краткая история Форекс

В своем самом базовом смысле рынок форекс существует уже несколько столетий. Люди всегда обменивали или обменивали товары и валюту на покупку товаров и услуг. Однако рынок форекс, как мы его понимаем сегодня, является относительно современным изобретением.