Содержание

Как формируется курс тенге в Казахстане: 22 августа 2018, 18:06

- Главная

Узнай

Экономика

Рынки

- АВТОР

Павел Атоянц

Журналист

- ПОДЕЛИТЬСЯ

- Подписаться на канал новостей TengriNews:

- Google

News - Яндекс

Новости - Email рассылка

- Новости

- Новости Казахстана

- Новости мира

- Нашли ошибку?

- Выделите ее и нажмите Ctrl + Enter

С 10 сентября официальный курс тенге к доллару будет устанавливаться по новым правилам. Цену будут определять на основе расчетов Т+1. Расчеты Т+1 означают оплату поставленного актива (доллар, тенге) на день позже. Это выгоднее для трейдеров и позволяет им, с имеющимися у них средствами, проводить сделки большего объема. В данный момент курс доллара определяют на основе расчетов Т+0 — поставка в тот же день. Доктор делового администрирования Ерлан Ибрагим рассказал корреспонденту Tengrinews.kz, что все это значит.

Цену будут определять на основе расчетов Т+1. Расчеты Т+1 означают оплату поставленного актива (доллар, тенге) на день позже. Это выгоднее для трейдеров и позволяет им, с имеющимися у них средствами, проводить сделки большего объема. В данный момент курс доллара определяют на основе расчетов Т+0 — поставка в тот же день. Доктор делового администрирования Ерлан Ибрагим рассказал корреспонденту Tengrinews.kz, что все это значит.

Зачем ведут торги на KASE?

На биржу выходят те, у кого есть доллары, и те, кто хочет их купить. К примеру, есть экспортеры, получающие валютную выручку, но в Казахстане им нужны тенге. Есть участники, у которых есть валютные обязательства. Допустим, была покупка какого-то оборудования за рубежом. Им, соответственно, нужна валюта.

Зачастую достаточно крупные участники торгов на бирже — это банки, в силу определенных своих потребностей покупающие и продающие валюту.

Есть еще так называемые спекулянты, но не в привычном негативном смысле. Спекулянты — тоже участники рынка, которые, видя дисбалансы на валютном рынке, пытаются заработать на этом деньги. В какой-то момент они пытаются больше купить или больше продать, чтобы извлечь для себя выгоду.

Спекулянты — тоже участники рынка, которые, видя дисбалансы на валютном рынке, пытаются заработать на этом деньги. В какой-то момент они пытаются больше купить или больше продать, чтобы извлечь для себя выгоду.

Исходя из чего участники торгов устанавливают цену доллара?

Исходя из того, что официально декларировал Нацбанк, курс тенге формируется, из спроса и предложения валюты. При этом финрегулятор в любом случае участвует в торгах.

К примеру, у кого-то из участников есть 100 тысяч долларов. Он хочет их продать, причем подороже. Допустим, вчера курс сложился на уровне 360 тенге к доллару, и он хочет продать по 361 тенге. Ставит это предложение продажи. Предположим, на рынке есть только один участник, который хочет купить доллары, но он видел, что было 360, и хочет купить дешевле, скажем, по 359. Если продавец остается на своих 361, а покупатель — на 359, они не договорятся. Поэтому вопрос в том, кому из них «горит» больше.

Если продавцу, допустим, необходимо к обеду рассчитаться в тенге, он будет двигать свою позицию вниз. Либо покупатель согласится купить дороже. И таких участников на рынке много. Соответственно, видя, что по 361 тенге никто покупать не собирается, люди будут снижать свою позицию и приходить к какой-то общей.

Либо покупатель согласится купить дороже. И таких участников на рынке много. Соответственно, видя, что по 361 тенге никто покупать не собирается, люди будут снижать свою позицию и приходить к какой-то общей.

При всем при этом на рынке есть определенные ожидания. Допустим, один из участников торгов увидел, что нефть начала заметно дорожать. Тогда он предполагает, что у тенге немного усиливаются позиции. И, соответственно, если ему нужно продать доллар, он попытается сделать это побыстрее, опередить рынок. Но таких участников на рынке много, и все попытаются сделать так же, тогда это будет двигать курс.

Ожидания могут формироваться из нескольких источников. К примеру, на европейских рынках что-то происходит или на рынке Китая, исходя из чего какие-то аналитики предположат, что тенге будет находиться под давлением. Это может быть связано с кредитно-денежной политикой США, с рублем, еще с какими-то событиями, вплоть до возможных изменений в кабинете министров.

А бывает, кто-то знает какой-то «инсайд». Допустим, о грядущей девальвации.

Допустим, о грядущей девальвации.

Что такое спред и как он формируется на бирже?

На рынке существует лучшая цена покупателя и лучшая цена продавца в определенный момент времени. Разница между этими ценами называется спред (spread). В биржевой практике спред измеряют в пунктах, а не в деньгах.

В ходе сессии один продавец может продать доллар по 359 тенге, другой — по 361. Внутри этого спреда проблем нет. Предполагается, что участники рынка — достаточно профессиональные специалисты, риски захеджированы. Здесь кому как повезет.

Допустим, покупателя по 361 тенге не нашлось, и продавец спустился на 359,9. В это время кто-то посмотрел, что идет такая подвижка, и прямо во время сессии все может начать сдвигаться. В результате к концу сессии могут прийти к 357-358.

Зачем Нацбанк тоже торгует долларом?

Допустим, все предполагают, что доллар пойдет вверх. Держатели доллара будут стараться придержать его и не продавать. И возникает дефицит, который будет двигать средневзвешенный курс в сторону повышения доллара. Тогда Национальный Банк может начать какими-то партиями выкидывать доллар, чтобы на рынке появилось движение.

И возникает дефицит, который будет двигать средневзвешенный курс в сторону повышения доллара. Тогда Национальный Банк может начать какими-то партиями выкидывать доллар, чтобы на рынке появилось движение.

С точки зрения идеального рынка спрос и предложение есть всегда. Сегодня один участник может придержать доллар, но другому участнику нужно срочно продать. Поэтому все время есть постоянное движение. Но идеальных рынков в мире как таковых не существует.

На валютном рынке есть продавцы, есть покупатели, они приходят к средневзвешенной цене. И есть ожидания рынка, когда что-то может измениться, и эти изменения могут привести к сдвигу тренда.

Как узнавать курс тенге после 10 сентября?

Изменения в схему расчета курса вносятся как раз для того, чтобы рынок стал чуть-чуть прозрачней. Т+1 — это сделка на завтра. Т+0 — цена на данный момент. По факту же каких-то существенных изменений не произойдет. В большей степени переход на расчету Т+1 делается для крупных участников рынка.

Формально Т+1 — это какой будет цена по сделкам завтра. Но фактически уже сегодня по этой цене сделка может произойти. Это не сильно меняет ситуацию.

Для обывателя цена, которая стоит на бирже, она просто информативная. Она не имеет значения для тех, кто не придет на биржу, чтобы по этой заключить сделку.

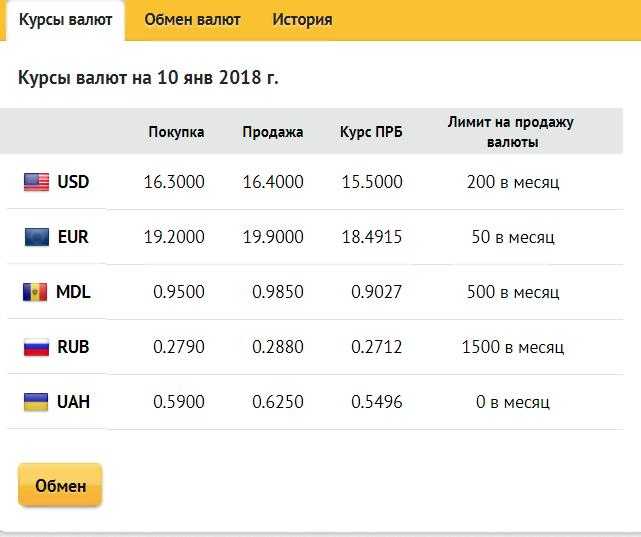

Казахстанцы идут в обменные пункты. Обменники могут сориентироваться на цену, объявленную на KASE, но также иметь свои ожидания по рынку. Например, биржевые торги закрылись курсом 361. Какой-то отдельно взятый обменный пункт эту информацию принял, но еще учел, что, например, 22 числа из года в год по какой-то причине люди начинают резко покупать доллары. Зная, что на КАSE курс 361, отдельно взятый обменный пункт может поставить курс продажи 368, и с этим ничего не сделаешь. Нельзя сказать обменнику, чтобы он ориентировался строго на биржевой курс.

Как формируется разница между покупкой и продажей долларов в обменниках?

У обменных пунктов в Алматы спреды очень узкие и максимально приближены к бирже, потому что конкуренция высокая. Если взять обменный пункт в поселке, там может покупка быть 355 тенге, а продажа 368. Это его заработок. На мой взгляд, Нацбанк не должен вмешиваться в работу обменных пунктов. Обменный пункт не может влиять на ситуацию на глобальном казахстанском валютном рынке. Есть Нацбанк, который формирует курс через крупных участников, через КАSE. Обменный пункт — просто маленький посредник, без которого рынок существовать не может. Потому что Нацбанк не работает со мной, к примеру, как с человеком, которому нужно купить 100 долларов.

Если взять обменный пункт в поселке, там может покупка быть 355 тенге, а продажа 368. Это его заработок. На мой взгляд, Нацбанк не должен вмешиваться в работу обменных пунктов. Обменный пункт не может влиять на ситуацию на глобальном казахстанском валютном рынке. Есть Нацбанк, который формирует курс через крупных участников, через КАSE. Обменный пункт — просто маленький посредник, без которого рынок существовать не может. Потому что Нацбанк не работает со мной, к примеру, как с человеком, которому нужно купить 100 долларов.

Как курс будет меняться в обменных пунктах после 10 сентября?

Повторюсь, кардинально ничего не изменится. Будет маленький прогноз на завтра для крупных участников рынка.

На каждый момент времени есть какой-то средневзвешенный рыночный курс. Сейчас он выровнялся на уровне 361. Если ситуация располагает к тому, что доллар будет укрепляться, а тенге ослабевать, то обменники будут на это ориентироваться. То есть то, что они делали все время, также и будут продолжать делать.

Когда в начале лета не было предпосылок к какому-то резкому изменению курса тенге, спред был достаточно узкий. Но как только появились предположения, что рынок начнет меняться, спреды резко увеличились. Потому что отдельные пункты не хотят нести потери за счет того, что на валютном рынке нет стабильности.

- Тенге

- Доллар

- Биржа

Врач перечислила самые полезные для зрения продукты

Названа причина выселения принца Гарри и Меган Маркл из дома в Великобритании

Вода — источник жизни. Алмаз Шарман о важности воды для нашей жизнедеятельности

Алмаз Шарман о важности воды для нашей жизнедеятельности

Подростков Костаная пытаются привлечь в группировку «ЧВК Редан»

Гражданка Кореи всю жизнь ищет сведения об отце, репрессированном в 30-х годах в Казахстане

В Актобе рассказали о самочувствии мальчика, чьи родители пьянствовали у гроба младшего сына

Появилось видео реакции Шавката Рахмонова на провальное взвешивание соперника

Футбольный матч в чемпионате Нидерландов завершился со счетом 13:0

Мужчина с ножом угрожал полицейским и прохожим в Рудном

Врач перечислила самые полезные для зрения продукты

Месси отклонил предложение ПСЖ о новом контракте

Подростков Костаная пытаются привлечь в группировку «ЧВК Редан»

Названа причина выселения принца Гарри и Меган Маркл из дома в Великобритании

Гражданка Кореи всю жизнь ищет сведения об отце, репрессированном в 30-х годах в Казахстане

«Это решение потрясет картель». СМИ сообщили о возможном выходе ОАЭ из ОПЕК

СМИ сообщили о возможном выходе ОАЭ из ОПЕК

Вода — источник жизни. Алмаз Шарман о важности воды для нашей жизнедеятельности

Собак и лошадь обнаружили живыми под обломками спустя почти месяц после землетрясений в Турции

В Актобе рассказали о самочувствии мальчика, чьи родители пьянствовали у гроба младшего сына

Команда Роналду совершила невероятный камбэк, забив три гола после 90-й минуты

8-летний мальчик из Караганды спас во время пожара сестренку

Юная звезда соцсетей. Что известно о школьнике из Алматы, отругавшем акимат

Что известно о школьнике из Алматы, отругавшем акимат

Международное рейтинговое агентство прогнозирует рост экономики Казахстана

В Греции прошли протесты после крушения поездов с десятками погибших

Безобидные на первый взгляд: Врач назвал самые опасные пластические операции

Джо Байдену успешно удалили злокачественную опухоль кожи

Дожди, туманы и тепло до 22 градусов: погода в Казахстане 4 марта

Красотка UFC Лаура Санко надела на взвешивание Рахмонова казахский головной убор

850 килограммов кокаина вынесло на пляж во Франции

В Алматы начался суд по делу о смертельном ДТП с участием двух пассажирских автобусов

Квартиры на этих этажах могут быть опасны для здоровья

Иностранец погиб в ДТП в Актюбинской области

В Индии задержали трех сотрудников фармкомпании, чей препарат стал причиной смерти детей в Узбекистане

Шавкат Рахмонов блеснул интеллектом среди бойцов UFC

«Дома трясет от взрывов». Жители пригорода Актобе боятся остаться под завалами

Жители пригорода Актобе боятся остаться под завалами

Глава Минюста раскритиковал работу госорганов по качеству разрабатываемых законопроектов

Тысячи фермерских тракторов перекрыли центр Брюсселя

«Не нужно больше ваше жилье, деньги верните» — дольщики в Атырау штурмуют офис застройщика

Нападение с топором в Петропавловске: какие нарушения нашли в школах Кызылорды

В 26 населенных пунктах Акмолинской области проведут центральный водопровод

В 9 областях Казахстана введено ограничение движения

Избиение сотрудника рудника в области Улытау попало на видео: подозреваемые задержаны

Массовую драку устроили школьники Алматы на футбольном турнире

«Ногами по голове и ребрам». Пожилого охранника жестоко избили в Шымкенте

Пожилого охранника жестоко избили в Шымкенте

О чем говорили Токаев и Мирзиеев на неформальной встрече в Шымкенте

«Кололи психотропные, называя это «витаминками». Новые подробности о похищенной алматинке

«Барсик, ты ли это?». Оригинальное предложение руки и сердца сняли на видео

На сотрудников CTS и акимата Астаны подали в суд по делу о системе оплаты за проезд

В Акмолинской области широко отпраздновали Алғыс күні

ДТП с автобусом в Павлодаре: беременная пассажирка в реанимации

Удостоверение и паспорт за один день. Новые терминалы появились в ЦОНе

Новые терминалы появились в ЦОНе

Майкл Джордан одобрил союз сына со звездой. Она старше его на 16 лет

Протест Генпрокуратуры: Алмасу Абдыгаппарову могут изменить приговор

Колоссальная неопределенность: от чего зависит курс рубля и что с ним будет к концу года

От чего зависят валютные курсы, что будет с рублем после кризиса и надолго ли доллар останется главной резервной валютой мира? Эти и другие вопросы рассматривает профессор Принстонского университета, экономист Олег Ицхоки в своей лекции, конспект которой он предоставил Forbes

Российская экономическая школа вместе с порталом InLiberty запустила цикл онлайн-лекций «Экономика и жизнь». Forbes публикует конспект лекции профессора Принстонского университета Олега Ицхоки «Валютные курсы: как на стоимость денег влияют цена на нефть, пандемия и экономический кризис?»

Forbes публикует конспект лекции профессора Принстонского университета Олега Ицхоки «Валютные курсы: как на стоимость денег влияют цена на нефть, пандемия и экономический кризис?»

Для многих людей обменные курсы — повседневный элемент жизни, однако объяснить их природу не так просто. Речь пойдет об общей теории обменных курсов, а также о том, как влияет на разные валюты то, что происходит в экономике во время кризиса.

На рисунке 1 представлены данные по нескольким странам по ВВП на душу населения, измеренному по паритету покупательной способности (то есть ВВП измеряется не в валюте, а в покупательной силе каждой валюты). Это стандартные данные World Development Indicators. На графике представлены Швейцария, — одна из самых богатых стран в мире, — США, Австралия, Великобритания, Япония, а также Россия и Китай.

Рисунок 1: ВВП на душу населения, выраженный в паритете покупательной способности (ППС)

В случае России мы видим спад в 1990-е годы, затем очень быстрый догоняющий рост, затем кризис 2008 года и последующий период стагнации, когда Россия не росла, а накапливала отставание. В Китае мы наблюдаем быстрый экспоненциальный догоняющий рост, который составлял примерно 10 % в год — сейчас, может быть, 7-8 % в год.

В Китае мы наблюдаем быстрый экспоненциальный догоняющий рост, который составлял примерно 10 % в год — сейчас, может быть, 7-8 % в год.

В целом эти кривые достаточно гладкие: страны не перескакивают друг через друга, развитие относительно постепенное и медленное. Развитые страны растут примерно на 2% в год, развивающиеся страны растут быстрее, догоняя развитые, но так или иначе это медленный и постепенный процесс.

Повторим еще раз: в данном случае ВВП измерен по паритету покупательной способности — таким образом мы удаляем все влияние обменных курсов. А вот что происходит, когда те же данные выражены в текущем валютном курсе.

Рисунок 2: ВВП на душу населения, выраженный в долларах США

На рисунке 2 видно, как в упорядоченной картине сразу же появляется хаос. Именно это вносят обменные курсы в поведение макроэкономических переменных. ВВП на душу населения — стабильный показатель, но когда мы его меряем по текущим валютным курсам, он становится весьма волатильным.

Именно это вносят обменные курсы в поведение макроэкономических переменных. ВВП на душу населения — стабильный показатель, но когда мы его меряем по текущим валютным курсам, он становится весьма волатильным.

Посмотрите на Австралию, которая в начале 2000-х годов была в два раза беднее, чем США, к 2010-2011 годам стала на 60 % богаче Соединенных Штатов, а затем к 2016 году опять стала беднее. Швейцария по текущему курсу была на уровне США в 2000 году, но потом стала в два раза богаче.

А теперь обратите внимание на пример Китая. Здесь линия на втором рисунке осталась такой же плавной и стабильной. Это связано с тем, что Пекин фактически фиксирует свой обменный курс к доллару: тут нет колебаний курса валюты, и потому картинка по ППС и по текущему обменному курсу различается не очень сильно.

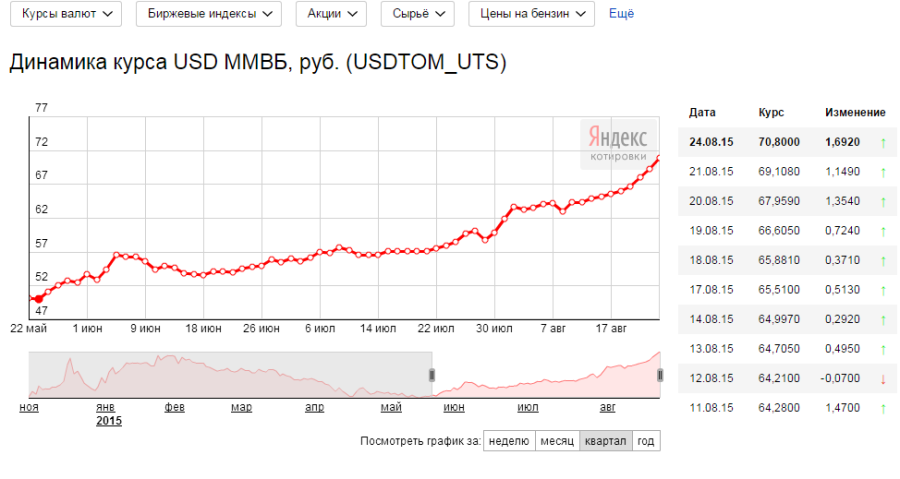

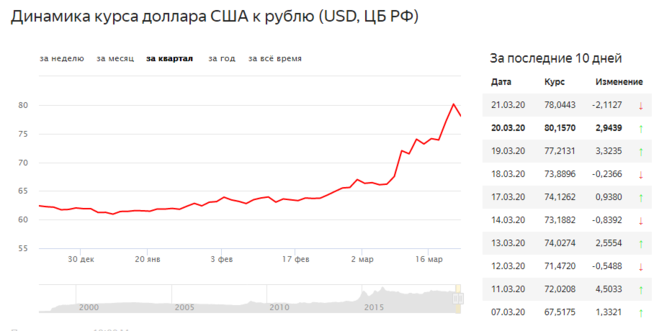

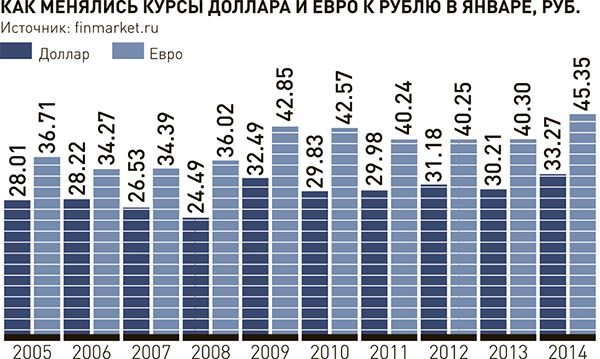

Россия до кризиса 2008 года, а фактически до падения цен на нефть в 2014-м году, тоже фиксировала свой валютный курс. Мы видим, что эта плавная кривая после кризиса стала более подвижной. Мы находимся в периоде относительно более высокой волатильности по сравнению с тем, что было до 2008 года. Однако так или иначе Россия стабилизирует свой обменный курс относительно доллара, и поэтому мы не видим на графике таких колебаний, как для Великобритании и Японии.

Мы видим, что эта плавная кривая после кризиса стала более подвижной. Мы находимся в периоде относительно более высокой волатильности по сравнению с тем, что было до 2008 года. Однако так или иначе Россия стабилизирует свой обменный курс относительно доллара, и поэтому мы не видим на графике таких колебаний, как для Великобритании и Японии.

Австралия — крупный экспортер металлов. Цены на металл очень активно росли вместе с ценами на нефть. В этот период времени обменный курс австралийского доллара очень сильно укреплялся. Австралийская экономика тоже росла быстрыми темпами, но гораздо более плавно: основной рост на рисунке 2 объясняется колоссальным укреплением обменного курса австралийского доллара относительно американского доллара. В 2014 году цены на ресурсы стали падать, и мы видим, что произошло движение назад. Именно это происходит с движениями курсов у экспортеров природных ресурсов.

Примерно то же самое мы наблюдаем для России. Во время кризиса как в Австралии, так и в России обменный курс ослабился относительно доллара, потом цены на нефть стали восстанавливаться и росли, в 2014 году они упали — это объясняет поведение обменного курса стран-экспортеров природных ресурсов.

Во время кризиса как в Австралии, так и в России обменный курс ослабился относительно доллара, потом цены на нефть стали восстанавливаться и росли, в 2014 году они упали — это объясняет поведение обменного курса стран-экспортеров природных ресурсов.

А что же происходит со странами, которые не экспортируют природные ресурсы? На графиках можно видеть, что в Великобритании ВВП на душу населения, измеренный в текущих долларах, сильно упал во время кризиса 2008-2009 годов. Что-то похожее произошло в Швейцарии, хотя и в меньшей степени, однако не произошло в Японии. Почему?

Это связано с тем, что доллар, как правило, усиливается во время рецессии относительно других валют. Доллар потому и считается надежной валютой, что он укрепляется во время рецессии (к таким валютам относятся также швейцарский франк и японская иена). И мы видим, что ровно это происходило во время кризиса.

Важно отметить, что это не означает, что Великобритания стала на этом этапе существенно беднее. Уменьшилась лишь покупательная способность ее валюты относительно других стран. Поскольку большинство товаров и услуг все равно производится локально, это не означает большого спада в реальном ВВП на душу населения или в ВВП, измеренном по покупательной способности.

Наконец, интересен пример Швейцарии. Почему мы видим такой колоссальный подъем? Речь идет об укреплении швейцарского франка, которое длилось все 2000-е годы. Это был период быстрого роста в Китае. И этот быстрый рост привел к резкому увеличению глобального спроса на финансовые активы. Китай — страна, которая может очень эффективно зарабатывать деньги, но пока не имеет развитого рынка, где все эти заработанные деньги можно вкладывать. То, что происходит в этот период, называется по-английски «world savings glut» — сбережения во всем мире резко растут относительно инструментов сбережения, то есть надежных активов, в которые можно эти сбережения вложить. Это приводит к тому, что в мире появляется слишком большой объем сбережений относительно инструментов этих сбережений, а в результате происходит укрепление валют стран, которые предоставляют такие активы.

Это приводит к тому, что в мире появляется слишком большой объем сбережений относительно инструментов этих сбережений, а в результате происходит укрепление валют стран, которые предоставляют такие активы.

Равновесный обменный курс

Вместе с Дмитрием Мухиным (профессор университета Висконсина в Мэдисоне) мы построили макроэкономическую модель определения обменных курсов, которая пытается полностью учесть равновесие на всех рынках — и финансовых, и товарных. Если попытаться изложить модель на пальцах, то с одной стороны, обменный курс смещается, чтобы гарантировать равновесие на финансовом рынке, а с другой стороны, он играет большую роль на рынке товаров.

Что касается финансового рынка, то многие, вероятно, сейчас думают, в какой валюте держать сбережения: в долларах, евро или рублях. Это как раз то, что определяет равновесие на финансовом рынке: обменный курс должен быть таким, чтобы люди в среднем в каждый момент не хотели менять структуру своих сбережений.

Для равновесия на финансовом рынке абсолютный уровень обменного курса совершенно неважен. Что важно, так это ожидаемое изменение в курсах. С одной стороны, следует думать о том, какую процентную ставку вы можете получить в той или иной валюте, и при прочих равных сберегать в валюте, которая дает более высокую ставку. С другой стороны, надо думать об ожидаемом изменении валютного курса.

Равновесие на рынке товаров отличается тем, что здесь уже играет роль в первую очередь не изменение, а абсолютный уровень обменного курса. Если национальная валюта девальвируется, то становятся дешевле все товары этой страны. Это приводит к увеличению спроса.

Все эти движения должны удовлетворять некоторым условиям равновесия. Нельзя купить товаров больше, чем их произведено, и в результате обменный курс не может двигаться таким образом, что это приведет к избытку спроса на товары относительно предложения. С другой стороны, если страна увеличивает предложение национальных товаров на рынке, то это будет ослаблять обменный курс.

С другой стороны, если страна увеличивает предложение национальных товаров на рынке, то это будет ослаблять обменный курс.

Есть и другое равновесное условие на рынке товаров, связанное с бюджетным ограничением стран: страны не могут потреблять намного больше, чем они производят в среднем за долгий период времени. Страны должны потреблять и инвестировать в сумме примерно столько, сколько они производят.

Курс валют и природные ресурсы

Что происходит, когда в мире увеличивается спрос на природные ресурсы? Это увеличивает доход от экспорта, и страна может потреблять больше. Соответственно, стране нужно производить меньше промышленных товаров. Это равновесие приводит к росту обменного курса валюты страны-экспортера. Так спрос на природные ресурсы влияет на обменный курс.

В этом контексте часто говорят про «голландскую болезнь». Действительно, когда цены на природные ресурсы растут, в странах, в которых много экспорта природных ресурсов, промышленное производство обычно развивается медленнее. Но при этом средний житель таких стран все равно выигрывает от высоких цен на ресурсы. В этом смысле, с точки зрения России, конечно, падение цен на нефть — это плохо не только для элит, которые получают от этого основные доходы, но и для среднего жителя России.

Действительно, когда цены на природные ресурсы растут, в странах, в которых много экспорта природных ресурсов, промышленное производство обычно развивается медленнее. Но при этом средний житель таких стран все равно выигрывает от высоких цен на ресурсы. В этом смысле, с точки зрения России, конечно, падение цен на нефть — это плохо не только для элит, которые получают от этого основные доходы, но и для среднего жителя России.

С другой стороны, если цены на нефть останутся на низком уровне долго, то возможно это приведет к более быстрому росту в производственной сфере экономики. Это положительный эффект, но он все равно не компенсирует потерю благосостояния от низких цен на нефть в России и подобных ей странах.

Доллар в мировой экономике

Поговорим теперь про место доллара в мировой экономике, почему он играет в ней такую необычную ассиметричную роль. Надо понимать, что основное преимущество США — это то, что они являются поставщиком надежных активов в современном мире, где такие активы в огромном дефиците. Развивающиеся страны — например, Китай и другие азиатские государства — растут очень быстро, но они не могут производить надежные активы. У них нет ни экономических, ни финансовых, ни политических институтов, период становления которых измеряется не годами, а десятками лет. Поэтому они пока являются странами, которые обеспечивают огромный спрос на надежные активы, основным производителем которых на данный момент остаются США.

Надо понимать, что основное преимущество США — это то, что они являются поставщиком надежных активов в современном мире, где такие активы в огромном дефиците. Развивающиеся страны — например, Китай и другие азиатские государства — растут очень быстро, но они не могут производить надежные активы. У них нет ни экономических, ни финансовых, ни политических институтов, период становления которых измеряется не годами, а десятками лет. Поэтому они пока являются странами, которые обеспечивают огромный спрос на надежные активы, основным производителем которых на данный момент остаются США.

Надо понимать, что разные страны могут специализироваться на производстве разных вещей: одни очень хорошо делают промышленные товары, другие производят идеи, разрабатывают такие товары, как смартфоны или самолеты. А некоторые страны могут за счет своего сравнительного преимущества производить очень качественные финансовые активы, — например, Швейцария за счет ее банковской системы и других факторов. Это преимущество когда-то было у Великобритании, но сейчас сохраняется лишь частично.

Это преимущество когда-то было у Великобритании, но сейчас сохраняется лишь частично.

В плане надежности активов важен также размер рынка: он должен быть очень большим и ликвидным. США здесь имеют огромное преимущество, и в ближайшие 10-20 лет ожидать больших изменений в этом не приходится. Даже когда Китай станет по всем показателям намного большей экономикой, Соединенные Штаты, вероятно, все равно будут еще какое-то время основным поставщиком надежных финансовых активов.

Профессор экономики и политических наук в Калифорнийском университете в Беркли Барри Эйхенгрин написал очень интересную книгу «Exorbitant Privilege: The Rise and Fall of the Dollar and the Future of the International Monetary System» («Непомерная привилегия. Взлет и падение доллара»). В ней автор говорит о том, что страны, которые имеют резервные валюты, имеют «чрезмерную привилегию», потому что могут заимствовать фактически под нулевые процентные ставки. Это преимущество имеют США. Но важно понимать, что чрезмерная привилегия сопряжена с чрезмерными обязательствами.

Это преимущество имеют США. Но важно понимать, что чрезмерная привилегия сопряжена с чрезмерными обязательствами.

Соединенные Штаты, как основной поставщик надежных активов, фактически играют в мировой экономике роль банка, в который все несут свои деньги, чтобы надежным образом их сберечь. В результате во время кризиса США фактически предоставляют страховку для других стран. Американский доллар во время кризиса обычно усиливается — а это означает, что активы, которые вы купили, становятся дороже.

Кризисы происходят относительно нечасто, примерно раз в 10 лет. В течение периода между ними, когда мы наблюдаем большой рост, вы получаете очень низкую процентную ставку, если держите активы в США. Но в момент, когда происходит кризис, у вас в руках находится очень ценный актив. Во-первых, его легко продать, потому что спрос на него особенно сильно вырастает во время кризиса: все инвесторы вынимают деньги из всех других менее надежных активов и хотят купить более надежные. Во-вторых, вы можете продать этот актив существенно дороже, потому что доллар США растет во время кризиса.

Во-вторых, вы можете продать этот актив существенно дороже, потому что доллар США растет во время кризиса.

Это приводит к большому оттоку богатства из Соединенных Штатов в другие страны мира: например, в кризис 2008-2009 годов этот отток был сравним с размером ВВП США. Это не отток капитала (капиталы, наоборот, в кризисы притекают в Америку), а именно отток богатства. Американские инвесторы в целом становятся менее богатыми по сравнению с международными инвесторами именно за счет того, что доллар укрепляется. Это своего рода страховка, которую США предоставляют другим странам. Это и есть то «чрезмерное обязательство», которое должна осознавать любая страна, желающая заменить США как поставщика резервной валюты.

Что же создает равновесие? Оно появляется от того, что все инвесторы уверены в надежности актива и что она не исчезнет в следующий кризис. Эту уверенность поддерживают как раз те финансовые, политические и экономические институты, которые формируются десятилетиями. И большой вопрос состоит в том, смогут ли другие страны построить такие институты. Мы, например, видим, что эксперимент с евро на данном этапе пока не удался: эту валюту не используют на финансовом рынке, и ее роль существенно снизилась после кризиса 2008-2010 годов.

И большой вопрос состоит в том, смогут ли другие страны построить такие институты. Мы, например, видим, что эксперимент с евро на данном этапе пока не удался: эту валюту не используют на финансовом рынке, и ее роль существенно снизилась после кризиса 2008-2010 годов.

Говоря о перспективах доллара как резервной валюты, нужно отметить один момент, который связан с так называемой «дилеммой Триффина». Суть ее в том, что обеспечивая мир надежной валютой, вы вынуждены наращивать дефицит платежного баланса, что приводит к риску в этой валюте. Примерно это произошло между 1969 и 1973 годами, в результате чего возникла необходимость отменить систему фиксированного курса. Некоторые ожидают, что этот сценарий может повториться и сейчас.

США — большая экономика, поэтому это может продолжаться долго, но так или иначе процесс приводит к росту дисбаланса. За последние 40 лет активы и обязательства США выросли примерно в 5-6 раз относительно ВВП (даже несмотря на достаточно быстрый рост последнего) и увеличивались существенно быстрее международной торговли. Если такой рост продолжится, то в какой-то момент мы войдем в фазу новой дилеммы Триффина, когда, с одной стороны, эти потоки поддерживают статус резервной валюты, а с другой, в какой-то момент начинают делать ее более рискованной.

Если такой рост продолжится, то в какой-то момент мы войдем в фазу новой дилеммы Триффина, когда, с одной стороны, эти потоки поддерживают статус резервной валюты, а с другой, в какой-то момент начинают делать ее более рискованной.

Меняется ли мир в сторону того, чтобы одна валюта использовалась все больше? Как мы отметили, за последние десятилетия роль доллара увеличилась, но появилась зона евро — очень крупное региональное образование. Мы наблюдаем глобальный тренд, когда у доллара глобальная роль, а у евро региональная роль. Будет также формироваться региональная ниша вокруг Китая, которая будет постепенно переходить в юань. По мере того, как и США, и Европа теряют свои доли в мировом производстве и торговле, их очень быстрыми темпами догоняют развивающиеся страны. Этот процесс начался в 1990-е годы, и в результате мы увидим выравнивание доли развитых стран в мировом производстве и торговле, что, вероятно, приведет к увеличению роли некоторых национальных валют в некоторой долгосрочной перспективе, в первую очередь юаня.

О России и рубле

Если бы меня спросили, какой курс рубля ожидать к концу 2020 года, я бы сказал, что лучшее предсказание, которое мы обычно можем сделать про обменные курсы, это их текущее значение. Многие люди скептически относятся к этому, но когда мы прогнозируем, мы должны сказать: «Курс в среднем будет 73 рубля, но при этом с огромной неопределенностью».

Неопределенность сейчас колоссальная. Курс рубля может как сильно укрепиться, так и еще сильнее девальвироваться. Нам кажется, что риски ассиметричны: масштаб укрепления относительно ограничен, а размер падения фактически не ограничен ничем, в зависимости от того, насколько сильный будет кризис. Однако надо понимать, что делая ставку на этот риск, вы имеете примерно равную вероятность выиграть и проиграть. И это то, о чем мы говорили: это условие равновесия на финансовом рынке. Если бы это было не так, то каждому инвестору было бы оптимально начать вкладывать в одну или другую валюту, и равновесие начало бы меняться прямо на наших глазах.

Если бы это было не так, то каждому инвестору было бы оптимально начать вкладывать в одну или другую валюту, и равновесие начало бы меняться прямо на наших глазах.

Для России есть еще один важный фактор, который отличает ее от развитых стран. Это очень сильная зависимость от экспорта нефти, в том числе зависимость курса рубля от цены на нефть. В свою очередь, покупательная способность россиян сильно зависит от обменного курса, потому что большое количество товара импортируется в Россию и импортируется в валюте. В этом смысле Россия отличается от многих крупных стран, которые не полагаются на природные ресурсы в качестве своего основного экспорта.

Тем временем для большинства больших развитых стран, таких, как США, Еврозона или Япония, роль обменных курсов очень невелика. Фактически Соединенные Штаты могут проводить свою экономическую политику, а внутренние инвесторы и население при этом вообще не будут знать, что такое обменный курс. То же самое происходит внутри зоны евро. Да, сейчас мир очень много торгует по сравнению с тем, что было 40 лет назад, но все равно основная часть добавленной стоимости, которая потребляется внутри развитых стран, производится внутри этих же самых стран. В этом смысле большинство развитых экономик могут не обращать внимания на обменные курсы.

То же самое происходит внутри зоны евро. Да, сейчас мир очень много торгует по сравнению с тем, что было 40 лет назад, но все равно основная часть добавленной стоимости, которая потребляется внутри развитых стран, производится внутри этих же самых стран. В этом смысле большинство развитых экономик могут не обращать внимания на обменные курсы.

Иранская валюта рухнула до рекорда против доллара

Shtirlic: Ну что, продавашки)))

Сегодня опять не ваш день))))

Рынки вверх)))

Стратегия не меняется)

Покупаем на открытии на росте в 0,5-1% фиксируем Профит)))

Cfnc: Штирлиц настаивал на своем. Настойка получилась крепкой, но мутноватой.

leto: статья попалась, у некоторых переболевших после ковида меняются вкусы и запахи продуктов https://clck.ru/QpyG8

AlexB: Ир, доброе утро ! В марафонах бегаете ?

php?showuser=21651″>Shtirlic: Cfnc (09:14), судя по истории, у противников Штирлица настойка, вообще, не получилась..

leto: AlexB (09:28), здрасьте..неа

Cfnc: Shtirlic (09:29), у тя,Дружок,мания величия)

Lion Fat: Andreas (08:38), Извини, тюлень, но тот факт, что мы с Колей совсем не дураки, имеет вполне материальные доказательства и даже является общественно-признанным фактом.

А вы с Галей дебилы.

Что, кстати говоря, тоже является общественно-признанным фактом.

гг))

Lion Fat: Cfnc (09:32), Здравствуйте, дедуля.

Какие новости?

Lion Fat: —

Нет особых новостей —

все ровнехонько,

Но зато накал страстей —

о-хо-хо какой!

гг))

Shtirlic: Cfnc (09:32), ну. ..мания не мания, а свои 0,5% с рынка сегодня уже заработал))) ещё и 10мтнут не прошло)))

..мания не мания, а свои 0,5% с рынка сегодня уже заработал))) ещё и 10мтнут не прошло)))

Andreas: 09:37 Lion Fat: Какие материальные доказательства? Коля потребитель мусорных баков, а ты владеешь участком в лесу на деньги, которые украл. Общественно-признанным является твоя отсидка за кидок своих компаньонов… гг

Lion Fat: Andreas (10:11), Я не стану углуб ляться в дискуссию, тюлень, т.к. это не имеет никакого смыла.

Ибо, ты — дебил, и не способен на восприятие аргументов.

О чем, собссно, я и сказал изначально.

😉

ПыСы. Кстати говоря, «отсидка за кидок своих компаньонов», даже если бы таковой факт и имел бы место, не является признаком отсутствия ума.

ггг)))

Andreas: 10:16 Lion Fat: каждому свое, в этом ты прав

Cfnc: Shtirlic (10:08), тут таких,как ты,мультимильярдщегов со стратегиями,больше,чем кабанов в рютинском охотхозяйстве)

php?showuser=140″>Cfnc: Lion Fat (10:16), оправдываешься,дед крашеный?)

Lion Fat: Andreas (10:11), И еще, тюлень.

Если бы у тебя были мозги то ты бы мог оценить тот факт, что Коля закончил физтех с красным дипломом.

Потому, что, чтобы туда даже просто поступить, нужно быть ОЧЕНЬ умным.

Чтобы его закончить, нужно быть ОЧЕНЬ ОЧЕНЬ умным.

А чтобы закончить с красным дипломом, нужно быть УНИКАЛЬНО умным.

Это и есть общественно-признанный факт.

Но тебе, дебилу, этого не понять…

ггг)))

Lion Fat: Cfnc (10:23), О!

Дедуля!

Так какие новости?

Что пишет РБК?

гг))

Lion Fat: Cfnc (10:23), А какие общественно-признанные факты вы можете привести в доказательство наличия у вас ума, дедуля?

Ну кроме того, что вы уникально умеете вычислять «крашеного»?

ггг)))

php?showuser=40443″>Lion Fat: Так в этом смысле ваш брат по разуму Гриня гораздо круче вас!

ггг)))

Andreas: 10:23 Lion Fat: Я сомневаюсь, что Коля закончил физтех, по той причине, что в физике он баран. Не может человек, закончивший физтех, не знать ее хотя бы на уровне средней школы. Если бы он сказал, что окончил литературный институт, я бы поверил на слово, я вообще верю людям… гг

Lion Fat: https://www.youtube.com/watch?v=sgFSI2V9D8Q

Lion Fat: Andreas (10:29), Мне покуй твои сомнения, тюлень.

Это ФАКТ.

гг))

Lion Fat: Ладно…

Утренняя разминка закончена.

Антракт, негодяи…

гг))

Andreas: 10:30 Lion Fat: филфак мфти… гг

Cfnc: Про крашеного ничего не пишут,дедушка)про крашеного с лысым на других сайтах пишут)

php?showuser=20444″>Sandman1977: туманно бущее иранской валюты

news_robot: Господа, в разделе Валютный рынок появился новый комментарий

Jannbel: Sandman1977 (10:45), здоров… ну эти бумажки индексом чеснока считаются… в фунтах на вес…

Jannbel: Sandman1977 (10:45), здоров… ну эти бумажки индексом чеснока считаются… в фунтах на вес…

Руководство для всех, кто отправляет деньги в этом году

Обменные курсы: как они работают? Это руководство поможет демистифицировать их для вас. Здесь, в Remitly, мы смотрим на них каждый день и постоянно работаем над тем, чтобы найти для наших клиентов лучшее предложение.

Допустим, вы собираетесь отправить деньги на Филиппины из США в виде денежного перевода, подарка или инвестиции в бизнес друга. Даже если вы отправляете доллары США, скорее всего, ваш получатель хотел бы получить средства в филиппинских песо, официальной валюте Филиппин.

Независимо от того, используете ли вы банк или службу денежных переводов, ваши деньги, скорее всего, будут конвертированы в филиппинские песо по пути следования по обменному курсу.

Но это не только Филиппины. Независимо от страны назначения, отправка денег за границу, как правило, чаще всего связана с конвертацией ваших средств в другую валюту — процесс, для которого требуется обменный курс. Но что такое обменный курс и как он работает?

Что такое обменный курс?

Как устанавливаются обменные курсы?

Плавающий обменный курс против фиксированного обменного курса

Что такое «среднерыночный» курс?

Что лучше: «высокий» или «низкий» обменный курс?

Как часто меняются обменные курсы?

Как определяется обменный курс?

Почему обменный курс имеет значение при отправке денег за границу?

Отправляйте деньги за границу доступно и удобно

Что такое обменный курс?

Обменный курс относится к стоимости одной валюты по отношению к другой, например, сколько мексиканских песо равно одному доллару США.

Об обменном курсе можно также думать как о том, сколько одной валюты можно купить за одну единицу другой. Помимо международных денежных переводов, мы обычно говорим об этих тарифах в контексте зарубежных поездок.

Как устанавливаются обменные курсы?

Валютный рынок, также называемый форекс или сокращенно FX, является глобальным рынком, где национальные валюты обмениваются на внешнюю торговлю.

Он использует ценовые котировки, известные как валютные пары, для сравнения различных валют, которые затем покупают и продают финансовые учреждения и трейдеры. Как центр конвертации валюты, валютный рынок играет важную роль в определении обменных курсов.

Вот пример того, как валютные пары используются для представления обменных курсов:

USD/MXN 22,16

В этом примере «USD» представляет доллар США в качестве базовой валюты, продаваемой валюты. Вторая валюта — «MXN» или в данном случае мексиканское песо — известна как валюта котировки.

Следующее число указывает, сколько котируемой валюты (песо) необходимо для покупки одной единицы базовой валюты (доллара). В приведенной выше валютной паре один доллар США равен 22,16 мексиканских песо.

В приведенной выше валютной паре один доллар США равен 22,16 мексиканских песо.

Плавающий обменный курс против фиксированного обменного курса

Возможно, вы слышали об обменных курсах, описываемых как «плавающие» или «фиксированные».

Эти термины относятся к двум способам определения цен на валюту по всему миру.

Что такое плавающий обменный курс?

Плавающие обменные курсы, также известные как гибкие обменные курсы, определяются валютным рынком на основе спроса и предложения валют. Эти обменные курсы постоянно меняются. Если спрос на конкретную валюту растет, растет и ее стоимость; и наоборот, если спрос на валюту упадет, ее стоимость также упадет в ответ.

Что именно вызывает изменения спроса и предложения валюты?

Торговля является важным фактором. Например, если страна экспортирует больше, чем импортирует, спрос на ее товары будет намного выше, а значит, и спрос на ее валюту для покупки этих товаров. Между тем спрос на валюту страны, которая импортирует больше, чем экспортирует, меньше.

В большинстве стран используется плавающий обменный курс, включая США, Великобританию, Мексику, Германию и Японию. Однако в категории плавающего обменного курса есть еще один нюанс.

Например, в некоторых странах используется управляемый плавающий обменный курс (или «грязный плавающий»), при котором обменные курсы колеблются в зависимости от валютного рынка, но на них может влиять правительство или центральный банк страны.

Управляемый плавающий курс отличается от чистого обменного курса (или «чистого плавающего курса»), в котором стоимость валюты основана исключительно на рыночном спросе и предложении; другими словами, правительство не может вмешаться, чтобы изменить его стоимость.

Что такое фиксированный обменный курс?

В отличие от плавающих обменных курсов, фиксированный обменный курс или курс привязки использует стандарт, установленный правительством страны для определения стоимости ее валюты. Эталоном может быть валюта другой страны или широко используемый актив, например нефть или золото.

По сравнению с плавающими обменными курсами этот тип курса удерживает стоимость валюты в определенном диапазоне и обычно используется для поддержания стабильной валюты.

Исторически большая часть мира, включая США, использовала золотой стандарт в системе фиксированного обменного курса. В этой системе страны устанавливают фиксированную цену на золото и основывают стоимость своей валюты на этой цене.

Сегодня системы фиксированного обменного курса не так распространены, но страны, которые используют фиксированный курс, обычно привязывают курс к доллару США. К ним относятся Белиз, Куба, Катар, Гонконг и Объединенные Арабские Эмираты.

Почему многие страны отказались от фиксированных обменных курсов?

Существуют проблемы с поддержанием постоянного обменного курса, такие как крайняя волатильность и зависимость от одной валюты или актива. В результате некоторые страны приняли аспекты плавающих курсов и при этом создали гибридные системы обменных курсов.

Например, Сингапур привязывает свою валюту к так называемой «валютной корзине» — средневзвешенному значению валют нескольких основных торговых партнеров.

Что такое «среднерыночный» курс?

Среднерыночный курс, также известный как межбанковский или средний курс, представляет собой среднюю точку между курсами покупки и продажи валюты.

Или, проще говоря, среднерыночный курс — это среднее между тем, сколько покупатели готовы платить за конкретную валюту, и тем, сколько продавцы готовы ее продать.

Поскольку на этот курс влияют текущие операции на валютном рынке, вы можете считать среднерыночный курс «реальным» обменным курсом, который отражает реальную стоимость валюты.

Что лучше: «высокий» или «низкий» обменный курс?

Возможно, вы слышали слова «высокий» и «низкий», используемые для описания обменных курсов, вероятно, в контексте того, что один лучше другого.

На самом деле ни один из них не лучше другого. Когда вы предпочитаете высокий обменный курс низкому или наоборот, зависит от того, как вы планируете использовать конкретную валюту.

Когда дело доходит до отправки денег за границу, предпочтительным является высокий обменный курс. Почему? Потому что это означает, что ваши деньги равны большему количеству единиц другой валюты. На самом деле валюту, которая выигрывает от высокого обменного курса, часто называют «сильной».

Чтобы проиллюстрировать разницу между высокими и низкими курсами, взгляните на эти два гипотетических обменных курса доллара США по отношению к индийской рупии.

- 76,970 долларов США/рупий

- 71,671 долларов США/рупий

В первом примере один доллар США равен 76,970 индийских рупий. Это высокий обменный курс по сравнению со вторым курсом, при котором один доллар США равен 71,671 индийской рупии.

Второй обменный курс считается низким, потому что за доллар США нельзя купить столько же индийских рупий — примерно на пять меньше, чем по первому курсу.

Низкий обменный курс нежелателен при отправке денег за границу, потому что ваш получатель получает меньше, чем он мог бы получить в противном случае по более высокому курсу.

По этой причине при продаже валюты предпочтительным является низкий обменный курс.

Как часто меняются обменные курсы?

Поскольку банкиры и трейдеры покупают и продают валюту круглосуточно и без выходных на валютном рынке, обменные курсы постоянно меняются — не один раз в день, а несколько раз.

Из-за этого стоимость валюты никогда не стоит на месте.

Как определяется обменный курс?

Проще говоря, стоимость валюты и ее обменные курсы определяются исходя из того, насколько желательно иметь эту конкретную валюту.

Не существует какого-то одного явного признака, влияющего на это восприятие желанности, а скорее несколько факторов, отражающих экономическое здоровье страны. К ним относятся:

- Процентная ставка

- Торговый баланс

- Политическая и экономическая стабильность

- Государственный долг

Процентная ставка

Процентная ставка — это сумма, которую кредитор взимает за ссуду, обычно выражаемая в процентах. В США Совет Федеральной резервной системы регулярно собирается для обсуждения ставки по федеральным фондам, процентной ставки, используемой банками для кредитования.

В США Совет Федеральной резервной системы регулярно собирается для обсуждения ставки по федеральным фондам, процентной ставки, используемой банками для кредитования.

Процентная ставка тесно связана с валютными курсами и инфляцией, настолько сильно, что центральные банки влияют на обменные курсы, манипулируя своими процентными ставками.

Более высокая процентная ставка обычно увеличивает обменный курс валюты, потому что она привлекает иностранных инвесторов, а это означает более высокую прибыль для любого, кто дает деньги взаймы.

При низких процентных ставках происходит обратное: когда процентная ставка снижается, уменьшается и обменный курс. Однако инфляция играет роль в том, что если в стране высокий уровень инфляции, высокая процентная ставка мало влияет на стоимость валюты.

Другими словами, одной процентной ставки недостаточно для увеличения стоимости валюты и обменного курса.

Торговый баланс (спрос и предложение)

Торговый баланс относится к соотношению между экспортом и импортом страны. Неравномерность влияет на обменный курс из-за влияния торговли на спрос и предложение валюты.

Неравномерность влияет на обменный курс из-за влияния торговли на спрос и предложение валюты.

Например, если страна экспортирует больше, чем импортирует, это обычно указывает на больший спрос на ее товары. Домохозяйствам, покупающим импортные товары, потребуется иностранная валюта для их оплаты; как и любые инвесторы, желающие инвестировать в эту зарубежную страну.

Из-за этого спрос на ее валюту будет выше, но если ее мало в обращении, ее стоимость и обменный курс возрастут.

С другой стороны, страна, которая импортирует больше, чем экспортирует, сталкивается с противоположной ситуацией. Поскольку ее экспорт не так высок, спрос на валюту этой страны меньше, а это означает, что ее обменный курс также будет ниже.

В качестве альтернативы, если правительство напечатает слишком много денег, у него будет избыточная денежная масса. Это может вызвать инфляцию и эффективно снизить стоимость национальной валюты и обменных курсов.

Политическая и экономическая стабильность

И политика, и экономика могут влиять на обменный курс страны. Крупные события могут вызвать неопределенность у иностранных инвесторов и, в свою очередь, негативно повлиять на их поведение.

Крупные события могут вызвать неопределенность у иностранных инвесторов и, в свою очередь, негативно повлиять на их поведение.

Это потому, что инвесторы хотят быть уверенными в стране, а политические или экономические волнения означают риск.

Но если страна показывает признаки экономического роста и стабильности, она остается привлекательной возможностью для инвестиций. Больше инвесторов будут искать ее товары и услуги, повышая спрос на ее валюту и, как следствие, повышая ее обменный курс.

Государственный долг

Размер долга страны также может влиять на стоимость и обменный курс ее валюты. Крупный долг может отпугнуть иностранных инвесторов, которые, опасаясь, что правительство может объявить дефолт по своему долгу, предпочтут инвестировать в другом месте.

Кроме того, поскольку большой долг влияет на стоимость валюты, он также может косвенно привести к инфляции. В результате обменный курс снизится.

Меньший долг, с другой стороны, может сделать страну более привлекательной для инвесторов, особенно в сочетании с многообещающим экономическим ростом.

Это приведет к повышенному спросу на его валюту и, следовательно, к более высокому обменному курсу.

Почему обменный курс имеет значение при отправке денег за границу?

Проще говоря, когда вы отправляете деньги за границу, вы хотите, чтобы как можно больше денег дошло до страны назначения.

Низкий обменный курс означает, что ваши деньги конвертируются в меньшее количество единиц валюты другой страны, и в результате ваш получатель получает меньше денег, чем если бы вы перевели свои деньги по более высокому обменному курсу.

К сожалению, получить лучший обменный курс для международного денежного перевода не так просто.

Это потому, что трудно найти банк или службу переводов, которые используют средний рыночный курс. Вместо этого большинство провайдеров регулируют обменный курс в свою пользу в качестве платы за свои услуги перевода.

Что это означает для ваших денег? Даже небольшая разница в обменном курсе может означать потерю сотен долларов для банка или переводной компании.

Выгодно и удобно отправлять деньги за границу

Хорошо разбираясь в обменных курсах, вы будете лучше подготовлены к отправке денег за границу. Но с чего начать?

Рассмотрите возможность использования Remitly. Наше приложение делает отправку денег по всему миру быстрой и удобной, но самое главное, Remitly использует справедливые обменные курсы, поэтому ни вы, ни ваш получатель не проигрываете из-за дорогостоящей конвертации валюты.

Если вы готовы спокойно отправлять деньги, скачайте Remitly, и мы поможем вам начать.

Федеральная резервная система — Курсы валют — H.10

- Домашний

- Данные

Торговые веса по состоянию на 6 февраля 2023 г.

Широкий индекс валютной стоимости доллара

Веса для индексов стран с развитой зарубежной экономикой (AFE) и стран с формирующимся рынком (EME) могут быть получены из весов,

показанный ниже, для широкого индекса валютной стоимости доллара. Метод, используемый для построения весов, описан в «Пересмотрах индексов доллара Федеральной резервной системы». Общий индекс и другие индексы обменных курсов, рассчитываемые сотрудниками Совета Федеральной резервной системы, представлены на странице Номинальные/реальные индексы.

Метод, используемый для построения весов, описан в «Пересмотрах индексов доллара Федеральной резервной системы». Общий индекс и другие индексы обменных курсов, рассчитываемые сотрудниками Совета Федеральной резервной системы, представлены на странице Номинальные/реальные индексы.

Двусторонние обменные курсы доллара можно найти в статистических выпусках Совета H.10 (еженедельно) и G.5 (ежемесячно).

Предыдущие веса валюты использовались с 3 января 2022 г. по 3 февраля 2023 г.

Общий товарный вес

| Страна или регион | 2023 | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | 2011 | 2010 | 2009 | 2008 | 2007 | 2006 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| *Австралия | 1. 211 211 | 1.211 | 1,211 | 1,309 | 1,396 | 1.414 | 1,454 | 1,443 | 1,539 | 1,557 | 1,596 | 1,749 | 1,674 | 1.549 | 1,639 | 1.480 | 1,364 | 1,309 |

| Аргентина | 0,353 | 0,353 | 0,353 | 0,343 | 0,439 | 0,493 | 0,551 | 0,524 | 0,510 | 0,479 | 0,530 | 0,507 | 0,513 | 0,469 | 0,447 | 0,456 | 0,380 | 0,359 |

| Бразилия | 1,714 | 1,715 | 1,715 | 1,625 | 1,920 | 1,940 | 2. 009 009 | 1,902 | 2,079 | 2,338 | 2,426 | 2,428 | 2,448 | 2,194 | 2.051 | 2,114 | 1.857 | 1,779 |

| *Канада | 13.104 | 13.109 | 13.109 | 12,971 | 13.325 | 13.462 | 13.666 | 13. 867 867 | 14.062 | 15.120 | 15.515 | 15.645 | 15.883 | 16.078 | 15.844 | 17.406 | 18.089 | 18.613 |

| Китай | 14.567 | 14.573 | 14.573 | 14.704 | 13.697 | 15.779 | 16.022 | 15.630 | 15. 861 861 | 15.645 | 15,564 | 15.099 | 14.798 | 14.848 | 14.035 | 13.009 | 12.839 | 12.326 |

| Чили | 0,723 | 0,723 | 0,723 | 0,605 | 0,651 | 0,651 | 0,633 | 0,621 | 0,651 | 0,638 | 0,706 | 0,731 | 0,701 | 0,606 | 0,611 | 0,610 | 0,586 | 0,600 |

| Колумбия | 0,640 | 0,640 | 0,640 | 0,531 | 0,621 | 0,635 | 0,599 | 0,610 | 0,653 | 0,704 | 0,660 | 0,670 | 0,659 | 0,650 | 0,678 | 0,666 | 0,591 | 0,552 |

| Гонконг | 1,177 | 1,177 | 1,177 | 1,266 | 1,318 | 1,421 | 1,492 | 1,434 | 1. 420 420 | 1.450 | 1,418 | 1,314 | 1,349 | 1.317 | 1,332 | 1,233 | 1,246 | 1,239 |

| Индонезия | 0,744 | 0,745 | 0,745 | 0,691 | 0,664 | 0,670 | 0,678 | 0,668 | 0,698 | 0,726 | 0,763 | 0,737 | 0,770 | 0,747 | 0,699 | 0,679 | 0,616 | 0,597 |

| Индия | 2,954 | 2,955 | 2,955 | 2,712 | 2,851 | 2,804 | 2,677 | 2,627 | 2,458 | 2. 310 310 | 2,264 | 2,228 | 2,220 | 2,120 | 2,069 | 1,917 | 1.746 | 1,499 |

| Израиль | 0,877 | 0,877 | 0,877 | 0,846 | 1,027 | 1.040 | 1.051 | 1.122 | 1,149 | 1,138 | 1,145 | 1,154 | 1,229 | 1,183 | 1,219 | 1,257 | 1. 209 209 | 1,168 |

| *Япония | 5.490 | 5.492 | 5.492 | 5,988 | 6,367 | 6.279 | 6.379 | 6.496 | 6.359 | 6.680 | 7.072 | 7,568 | 7.191 | 7.501 | 7,263 | 7,931 | 8.340 | 9. 065 065 |

| Корея | 3,594 | 3,595 | 3,595 | 3.500 | 3,274 | 3,283 | 3,327 | 3,319 | 3.400 | 3,347 | 3.333 | 3,264 | 3,329 | 3,278 | 3,044 | 2,937 | 2,961 | 3,076 |

| Малайзия | 1,566 | 1. 567 567 | 1,567 | 1.460 | 1,278 | 1,232 | 1.260 | 1,294 | 1,228 | 1,170 | 1,127 | 1,115 | 1,198 | 1.310 | 1.310 | 1.402 | 1,472 | 1,752 |

| Мексика | 13.784 | 13.790 | 13,790 | 13. 172 172 | 13.639 | 13.443 | 13.171 | 13.337 | 13.330 | 12.867 | 12.610 | 12.261 | 11.787 | 11.604 | 10,988 | 10.686 | 10.899 | 11.281 |

| Филиппины | 0,618 | 0,618 | 0,618 | 0,605 | 0,655 | 0,644 | 0,642 | 0,624 | 0,601 | 0,610 | 0,608 | 0,626 | 0,613 | 0,619 | 0,615 | 0,651 | 0,672 | 0,717 |

| Россия | 0,501 | 0,501 | 0,501 | 0,454 | 0,480 | 0,516 | 0,522 | 0,461 | 0,509 | 0,699 | 0,698 | 0,692 | 0,674 | 0,591 | 0,636 | 0,761 | 0,647 | 0,635 |

| Саудовская Аравия | 0,466 | 0,467 | 0,467 | 0,521 | 0,512 | 0,485 | 0,564 | 0,641 | 0,694 | 0,649 | 0,732 | 0,719 | 0,592 | 0,559 | 0,664 | 0,564 | 0,529 | 0,423 |

| *Швеция | 0,588 | 0,588 | 0,588 | 0,577 | 0,554 | 0,548 | 0,541 | 0,543 | 0,554 | 0,576 | 0,560 | 0,607 | 0,658 | 0,709 | 0,770 | 0,774 | 0,794 | 0,829 |

| Сингапур | 2. 008 008 | 2.009 | 2.009 | 2,126 | 1,898 | 1,903 | 1,681 | 1,613 | 1,570 | 1,447 | 1.517 | 1,696 | 1,719 | 1,757 | 1,692 | 1,585 | 1,685 | 1,698 |

| *Швейцария | 3,046 | 3. 047 047 | 3,047 | 3,327 | 2,814 | 2,603 | 2,759 | 2.600 | 2,453 | 2.400 | 2,383 | 2,295 | 2,227 | 2,362 | 2,504 | 2,166 | 1,920 | 1,823 |

| Тайвань | 2,652 | 2,653 | 2,653 | 2,482 | 2,143 | 1,940 | 1,940 | 2,018 | 2. 010 010 | 2,024 | 2,008 | 2,073 | 2,285 | 2.322 | 2,055 | 2,176 | 2,358 | 2,469 |

| Таиланд | 1,275 | 1,275 | 1,275 | 1,228 | 1.086 | 1.053 | 1,065 | 1,075 | 1.053 | 1,023 | 1. 030 030 | 1,025 | 1.014 | 1.043 | 1,019 | 1,049 | 1,063 | 1.121 |

| *Великобритания | 4,654 | 4,656 | 4,656 | 4,980 | 5.442 | 5.429 | 5.313 | 5.421 | 5.530 | 5,288 | 5.106 | 5,272 | 5. 338 338 | 5.511 | 6.082 | 6.023 | 6.150 | 6.002 |

| Вьетнам | 2,370 | 2,371 | 2,371 | 2,235 | 1,757 | 1,353 | 1,323 | 1.338 | 1,148 | 0,933 | 0,806 | 0,703 | 0,642 | 0,609 | 0,593 | 0,491 | 0,413 | 0,333 |

| *Еврозона | 19. 325 325 | 19.290 | 19.290 | 19.740 | 20.193 | 18.981 | 18.683 | 18.771 | 18.479 | 18.182 | 17.823 | 17.822 | 18.493 | 18.464 | 20.141 | 19,976 | 19.575 | 18.735 |

| ВСЕГО | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

Наверх

Последнее обновление: 6 февраля 2023 г.

Управление международными рисками: управление валютными рисками и страхованием

Хеджирование рисков

Валютные риски

Сантандер предлагает наиболее эффективное управление валютными рисками для максимизации вашей прибыли. Предлагаемое нами решение — это самый простой, быстрый и удобный способ управления валютным риском, который позволяет снизить возможные колебания обменных курсов различных валют.

Santander может предоставить вам все инструменты, необходимые для установления обменных курсов в будущем; для получения дополнительной информации щелкните любой из следующих параметров.

Валютный рынок (Форекс)

Это относится к организационной структуре, через которую покупаются и продаются национальные валюты. Основными операторами являются банки или финансовые посредники, центральные банки соответствующих стран, брокеры и компании.

Понятие валюты

Любое платежное средство (чек, банковский перевод и т.п.), выраженное в валюте, отличной от национальной валюты. Понятие валюты также охватывает иностранные банкноты.

Понятие валюты также охватывает иностранные банкноты.

Колебания валютных курсов

Курсы валют находятся в постоянном движении благодаря ряду факторов, таких как:

- Импортные и экспортные операции

- Общественно-политическая ситуация

- Экономические показатели (процентные ставки, инфляция и т. д.)

- События на денежных рынках

- Интервенции центрального банка

- Рыночная ликвидность

Основные сегменты валютного рынка

Существуют два основных сегмента валютного рынка в зависимости от времени, прошедшего между заключением и исполнением контрактов; они состоят из двух конкретных групп операций и двух различных цен или обменных курсов:

- Рынок спот В этом типе сделки иностранная валюта покупается и продается за национальную валюту, а расчет осуществляется в течение двух рабочих дней после заключения контракта.

- Форвардный рынок или страхование иностранной валюты Это относится к покупке и продаже иностранной валюты за национальную валюту, обменный курс устанавливается в день заключения контракта, а расчеты производятся в будущем, начиная с третий рабочий день после согласования сделки.

Страхование иностранной валюты

Это форвардная операция, включающая покупку и продажу валюты, которая устраняет неопределенность, возникающую в связи с любым будущим платежом или взиманием платежа, осуществляемого в иностранной валюте.

Таким образом, контракт подписывается финансовым учреждением и экспортером/импортером, создавая два основных обязательства:

- Со стороны экспортера/импортера продать/купить в банке валюту экспорта/ операция импорта на определенную дату.

- Со стороны банка купить/продать экспортеру/импортеру валюту сделки по фиксированному обменному курсу, согласованному на момент подписания контракта, независимо от котируемого курса, действовавшего на момент платежа.

Общие характеристики

- Страхование иностранной валюты может охватывать всю операцию или ее часть.

- Возможна организация с момента заключения торговой операции или в любое другое время до наступления срока окончательного платежа.

- Страхование валютных курсов устанавливается банком.

- Максимальный срок для осуществления хеджирования законом не установлен, хотя на практике максимальный страховой период составляет один год.

- Указанные цены на валютное страхование приблизительно эквивалентны разнице в процентных ставках между валютами.

Предварительные цены на страхование иностранной валюты

В качестве примера возьмем экспортную операцию. Когда экспортер и банк договариваются о страховании иностранной валюты, последний фиксирует курс валюты по отношению к евро на определенную дату. Так, если спотовая цена доллара США составляет 1,25 (1 евро = 1,25 доллара США), а экспортер оформляет валютную страховку на три месяца (время, необходимое для сбора платежа в долларах), банк установит страховка по, например, 1.247. В результате экспортер теперь знает, что все, что произойдет в следующие 90 дней банк обязуется купить у него доллары США по цене 1,247 и:

- Если курс доллара США упадет, он не понесет убытков

- Если доллар США повысится, он потеряет прибыль

- Таким образом, страхование иностранной валюты покрывает убытки

Как банк рассчитывает обменный курс для страховки?

Простой пример (с использованием испанского экспортера) иллюстрирует теоретические шаги, которым следует банк. Представьте себе следующий сценарий:

Представьте себе следующий сценарий:

Страховая сумма: 100 000 долларов США (стоимость экспортной операции должна быть собрана в течение 90 дней) Libor в долларах США: 2% Euribor: 3% Курс спот к доллару США: 1,25 (1 евро = 1,25 доллара США)

Теоретическая шаги, предпринятые банком для расчета валютной страховки:

- Он займет 100 000 долларов США на 90 дней на межбанковском рынке

- По этому кредиту будет выплачиваться ставка Libor в долларах США: 2%.

- Он будет продавать доллары США на спотовом рынке за евро.

- Разместит евро на межбанковском рынке сроком на 90 дней под 3% (Euribor).

- По истечении 90 дней банк погашает кредит в долларах США, используя доллары, уплаченные ему клиентом, используя выручку от экспортной операции, и, в свою очередь, банк передает покупателю-экспортеру размещенные им евро. Межбанковский рынок.

Продолжая тот же пример, математический расчет выглядит следующим образом:

Заем в долларах США стоил страхователю 2%. С другой стороны, тот же страховой банк заработал 3% (Euribor), разместив евро на межбанковском рынке. В результате банк получил разницу в процентах в размере 1%, которую он передает экспортеру в форвардной цене.

С другой стороны, тот же страховой банк заработал 3% (Euribor), разместив евро на межбанковском рынке. В результате банк получил разницу в процентах в размере 1%, которую он передает экспортеру в форвардной цене.

Итак: Страхование иностранной валюты = 1,250 (курс спот) – 0,003 = 1,247

Отсюда следует, что:

- Если Libor < Euribor , то застрахованная валюта имеет более высокий курс в будущем, поэтому экспортер получит больше евро (если это импортная операция, то импортеру придется заплатить больше евро)

- Если Libor > Euribor, застрахованная валюта будет иметь более низкую ставку в будущем, и экспортер получит меньше евро (в этом случае импортеру придется платить меньше евро за свои покупки)

Отмена страхования иностранной валюты

- Отмена в оговоренное время: В этом случае проблем не возникает. При получении платежа экспортер платит в валюте банку для расторжения договора страхования иностранной валюты.

- Нарушение договора: возникает, когда клиент не использует договор страхования иностранной валюты.

По истечении срока банк выходит на спотовый рынок, чтобы продать или купить валюту, которую он зарезервировал для своего клиента. Он кредитует или дебетует разницу в обменных курсах для клиента.

По истечении срока банк выходит на спотовый рынок, чтобы продать или купить валюту, которую он зарезервировал для своего клиента. Он кредитует или дебетует разницу в обменных курсах для клиента. - Досрочное аннулирование: Это происходит по взаимному согласию, и, как правило, это делается путем подписания договора страхования иностранной валюты в другой валюте с тем же сроком действия, что и ранее согласованный.

- Продление страхования иностранной валюты: если срок действия договора истекает, и клиент уверен, что ему заплатят в будущем, он может договориться с банком о продлении страхования иностранной валюты на количество дней, в течение которых платеж будет отложено. Это также можно сделать до истечения срока действия.

Преимущества для клиента

Устранение курсовых рисков, благодаря чему будущие результаты операций в иностранной валюте фиксируются в случае отсрочки платежа.

Авансовых расходов нет, так как оплата производится по истечении срока действия.

Открытое страхование иностранной валюты

- Это относится к типу страхования иностранной валюты, при котором клиент и банк взаимно обязаны соблюдать согласованный обменный курс для покупки или продажи одной валюты по отношению к другой в течение заранее установленного периода время.

- Отличие от обычного страхования иностранной валюты в том, что при обычном страховании иностранной валюты цена фиксируется на определенный день, тогда как при открытом страховании иностранной валюты цена фиксируется на определенный период времени (15 дней, 2 месяца и т. д.). ).

- Клиент может провести столько частичных транзакций, сколько пожелает, в пределах срока и оставшейся суммы, по той же цене и без штрафных санкций.

- Чтобы сделать фиксированный обменный курс конкурентоспособным, клиент дает нам предварительную оценку своих денежных потоков.

Преимущества для клиента

- Устраняет возможные неблагоприятные валютные колебания с помощью одного контракта.

- Он позволяет заранее узнать максимальную стоимость или минимальный доход коммерческой операции.

- Упрощает управление платежами, разделенными на множество частей и с неопределенными датами.

- Нет авансовых расходов.

Чтобы Santander мог предложить цену, точно отражающую рынок, клиент должен сообщить нам предполагаемые даты и суммы КАК РЕАЛЬНО ВОЗМОЖНО , в зависимости от того, как он предполагает использовать открытую валютную страховку.

Опционы на обмен иностранной валюты

Это относится к договору, который дает право (но не обязательство) купить (опцион колл) или продать (опцион пут) определенное количество одной валюты за другую по заранее согласованному обменному курсу ( цена исполнения) в течение оговоренного периода времени. В обмен на это право покупатель опциона (клиент) должен заплатить продавцу (банку) премию.

Основное различие между страхованием иностранной валюты и опционами заключается в том, что при страховании иностранной валюты заключается обязательство по исполнению, тогда как при опционах приобретается право, но не обязательство.

Стороны, участвующие в валютных опционах

Покупатель (заказчик)

Приобретает право (но не обязательство) покупать или продавать валюту. Последствиями являются: убытки, ограниченные ценой премии или возможность получения неограниченной прибыли.

Продавец (Банк)

Обязан выполнить договор при исполнении опциона.

Опционная Премия

Это цена договора, вознаграждение, уплаченное Покупателем (Заказчиком) и полученное Продавцом (Банком).

Цена реализации или исполнения

Это цена или обменный курс, по которому покупатель опциона (Клиент) будет иметь право купить или продать валюту, если она будет лучше спотовой цены.

Стоимость опционов

Именно экспортер или импортер, другими словами, покупатель опциона, ведет переговоры и устанавливает цену (цена реализации), по которой он желает приобрести или продать определенную валюту в определенный день.

В зависимости от установленного обменного курса покупатель должен заплатить премию банку-продавцу. Эта премия выплачивается в момент приобретения. Еще одним принципиальным отличием от валютного страхования является то, что в последнем ничего не платится (кроме комиссии банка), а в опционах выплачивается премия.

После того, как покупатель уплатит премию, окончательная стоимость опциона составит:

Премия + упущенная выгода

Упущенная выгода здесь понимается как доход, который был бы получен при альтернативном вложении уплаченных денег премия.

Исполнение опциона (Европейский опцион)

Когда наступает дата исполнения опциона, покупатель (заказчик) решает, заинтересован ли он в его исполнении.

Предположим, например, что экспортер должен получить 100 000 долларов США в течение трех месяцев. Спотовая цена за доллар составляет 1,250, а курс, указанный для страхования иностранной валюты, составляет 1,247. Однако экспортер желает обменять свои доллары по 1,230. Он приобретет опцион на продажу (пут-опцион) по цене 1,230. Банк-продавец взимает с него надбавку, скажем, 0,017 доллара за каждый доллар США.

Он приобретет опцион на продажу (пут-опцион) по цене 1,230. Банк-продавец взимает с него надбавку, скажем, 0,017 доллара за каждый доллар США.

Когда наступает день расчета опциона (через три месяца), спотовый рынок предлагает обменный курс доллара США 1,260. Очевидно, что экспортер воспользуется своим правом продать свои доллары США банку по цене 1,230.

Цена исполнения $1,230 + 0,017 премии = 1,247 доллара США за каждый евро. Этот результат получается таким же, как если бы он застраховал курс иностранной валюты по 1,247. Могло случиться так, что на дату расчетов доллар США котировался, например, 1.200. В этом случае экспортер не воспользуется опционом и продаст доллары на рынке по цене 1.200.

Американские опционы

Опцион, который может быть исполнен только в день истечения срока его действия, известен как европейский опцион.

Существует также американский опцион, который может быть исполнен в любое время в течение срока его действия, другими словами, с момента его приобретения до момента истечения срока его действия.

Опционы с нулевой премией (туннель)

Это основано на одновременном опционе на покупку и опционе на продажу на ту же сумму и с той же датой истечения таким образом, что премии компенсируют друг друга. Таким образом создается своего рода ценовой туннель, обеспечивающий обменный курс для некоторых фиксированных значений цен исполнения и ограничивающий возможности получения как прибыли, так и убытков.

Другие производные валютные курсы

В дополнение к страхованию иностранной валюты и валютным опционам, Santander предлагает другие производные валютные курсы для уменьшения или устранения валютных рисков международной торговли.

К ним относятся:

- Дополнительное страхование иностранной валюты (Forward Extra)

- Страхование иностранной валюты с потолком

Страхование иностранной валюты Экстра (Форвард Экстра)

- Импорт Клиент застрахован на максимальную цену покупки и получает выгоду от любого благоприятного развития событий до уровня амортизации; если этот уровень достигается или превышается в течение определенного периода, клиент покупает по максимальной цене.

- Экспорт Покупатель застрахован на минимальную цену продажи и получает выгоду от любого благоприятного развития событий вплоть до повышения; если этот уровень достигнут или превышен в течение определенного периода, покупатель продает по минимальной цене.

Страхование иностранной валюты с потолком

- Импорт Покупатель застрахован на сумму покупки (лучше, чем обычное страхование иностранной валюты), но если в течение определенного периода указанная ставка достигает или превышает потолок, страхование прекращается. .

- Экспорт Покупатель застрахован на цену продажи (лучше, чем обычное страхование иностранной валюты), но если в течение определенного периода достигается или превышается потолок, страхование исчезает.

Риск неплатежеспособности

Двумя наиболее важными компонентами сделки купли-продажи, независимо от того, является ли сделка внутренней или международной, являются доставка товара и получение платежа. Последнее, несомненно, имеет решающее значение для экспортера. Очевидно, что любую проблему, связанную с взиманием платы за проданные товары, будет труднее решить во внешнеэкономических, чем во внутренних торговых операциях. Таким образом, в интересах экспортера обеспечить максимальную безопасность при получении денег, причитающихся от продажи.

Последнее, несомненно, имеет решающее значение для экспортера. Очевидно, что любую проблему, связанную с взиманием платы за проданные товары, будет труднее решить во внешнеэкономических, чем во внутренних торговых операциях. Таким образом, в интересах экспортера обеспечить максимальную безопасность при получении денег, причитающихся от продажи.

Эта большая степень безопасности международных торговых платежей может быть достигнута различными способами; авансовые платежи, механизмы, включающие, например, документарные платежи или банковские гарантии. Другой способ — «страхование кредита» — иными словами, экспортер через страховую компанию получает гарантию, что, если деньги от продажи не будут получены, страховая компания возместит ему убытки, понесенные в результате неуплаты. Страхование кредитов для внутренних операций работает на аналогичной основе.

Концепция

Договор страхования, покрывающий экспортера от риска неуплаты, а также других рисков, связанных с продажей за границу. В обмен на премию страховая компания обязуется возместить экспортеру убытки, понесенные в результате происшествия, а также другие риски, связанные с экспортными операциями.

В обмен на премию страховая компания обязуется возместить экспортеру убытки, понесенные в результате происшествия, а также другие риски, связанные с экспортными операциями.

Виды риска

Наибольший риск, обычно покрываемый страхованием кредита, — это неуплата со стороны покупателя, которая конкретно известна как кредитный риск , иными словами, риск, существующий с момента отправки товара до момента его оплаты.

Другим важным риском, который можно покрыть, является тот, когда производитель получает заказ, который впоследствии аннулируется. Этот риск особенно значителен в случае продукции, изготавливаемой на заказ, как в случае со многими капитальными товарами и оборудованием (машинами, судами и т. д.). Это непредвиденное обстоятельство известно как риск разрешения контракта , другими словами, риск, который существует с момента подписания контракта до отгрузки товаров.

Аналогично, риск неполучения товара может быть застрахован, другими словами, когда покупатель в нарушение договора купли-продажи не вступает во владение товаром в оговоренное время и в согласованном месте, и это должно быть возмещен экспортером.

Однако существует еще один важный способ классификации рисков, который дополняет описанный выше, в зависимости от причины неуплаты. Риски следующие:

- Коммерческий риск , возникающий в связи с неплатежеспособностью или длительной задолженностью частных должников и их поручителей.

- Политический риск , который включает риск перевода (невозможность перевода валюты по политическим причинам, как правило, происходящим в государстве, где находится покупатель) и суверенный риск (невыплата государственного долга).

- Чрезвычайные риски , возникающие в результате катастрофических ситуаций.

Это классификация наиболее важных видов риска, которые следует учитывать в торговой операции с точки зрения экспортера.

Учреждения, предоставляющие страхование

Страховые компании, которые обеспечивают страхование экспортных кредитов (специальное или общее), включая этот тип покрытия:

- Испания: CESCE (http://www.

cesce.es/web/sp/productos/ index.aspx), Crédito y Caución, Mapfre Caución y Crédito и COFACE Ibérica.

cesce.es/web/sp/productos/ index.aspx), Crédito y Caución, Mapfre Caución y Crédito и COFACE Ibérica. - Португалия: Определяется каждой соответствующей страной

- Великобритания: Будет определен каждой соответствующей страной

- Польша: Будет определен каждой соответствующей страной

- Чили: Определяется каждой соответствующей страной

- Бразилия: Определяется каждой соответствующей страной