Что такое девальвация рубля простыми словами, прогнозы. Снижение курса национальной валюты вызывает

что это такое простыми словами, отличие от инфляции, стагнации и деноминации

Для управления личными финансами человек должен понимать суть макроэкономических процессов, представлять основные тенденции в экономике. Понимание значения термина «девальвация» особо актуально для граждан России, неоднократно проходившей этот процесс за свою историю.

Значение понятия

Говоря простым языком, девальвация — процесс обесценивания национальных денежных знаков относительно валюты других государств. Критерий процесса — уменьшение стоимости национальных платежных знаков относительно твердой валюты (доллара США, евро).

При фиксированном курсе уменьшение стоимости денежной единицы осуществляется центральными банками в качестве инструмента экономической политики. При плавающем курсе стоимость валюты не назначается в официальном порядке, а является результатом действия рыночных факторов. Центробанк в таком случае может косвенно влиять на котировки, проводя валютные интервенции.

В современном российском государстве котировки российского денежного знака могут изменяться в пределах установленного диапазона (валютного коридора). Девальвацию в России проводит Центральный банк.

При открытом варианте девальвации Центробанк делает официальное сообщение, обычно производится обмен потерявших часть стоимости денег на новые, которые имеют более низкий курс. При скрытом варианте постепенно снижается реальная цена денег, которые не изымаются из обращения.

Важно знать! Открытый вариант часто стабилизирует в масштабах страны финансовую ситуацию.

К чему приводит девальвация национальной валюты — последствия

Девальвация — средство управления экономикой государства, которое приводит одновременно к положительным и отрицательным результатам.

Можно отметить следующие положительные стороны этого экономического процесса:

- повышается спрос на продукцию отечественного производителя;

- улучшаются условия для экспорта;

- уменьшается дефицит платежного баланса;

- происходит стимулирование производства внутри страны.

Нежелательные последствия таковы:

- ускоряется инфляция;

- падает доверие к национальным денежным единицам;

- создаются неблагоприятные условия для импорта;

- уменьшается объём инвестиций в экономику страны;

- происходят депрессивные изменения в финансовом секторе;

- обесцениваются банковские вклады в национальных денежных знаках;

- снижается реальная покупательная способность.

В чем отличие от инфляции?

Инфляция — устойчивое, долговременное повышение общего уровня потребительских цен. Из-за роста цен постепенно уменьшается объём услуг и товаров, которые можно приобрести за определенную денежную сумму. В результате этого процесса деньги обесцениваются. При инфляции происходит снижение цены национальных платежных знаков внутри страны (или только внутри отдельного региона), а при девальвации деньги обесцениваются на международном уровне.

Важно знать! При росте потребительских цен сбережения граждан всегда обесцениваются. Если гражданин РФ хранит и тратит деньги исключительно в российских денежных единицах, то большого значения для него изменение международных котировок не имеет. Но девальвация часто повышает темпы инфляции.

Девальвация, стагнация, деноминация — разница

Стагнацией называется застой в экономическом развитии государства, проявляющийся в уменьшении скорости экономического роста до значений, близких к нулю. В качестве критерия стагнации используют годовой прирост валового внутреннего продукта. При стагнации прирост внутреннего валового продукта относительно продукта предшествующего года принимает значения от нуля до одного процента, а отрицательные значения прироста свидетельствуют о рецессии в экономике.

По мнению экономистов, годовой рост здоровой экономики должен составлять от 3 до 5%, поэтому стагнация является признаком проблем в экономике и нередко сменяется кризисом.

При деноминации изменяется номинал денежных знаков для упрощения расчетов и стабилизации валюты. Гиперинфляция часто вызывает необходимость в проведении деноминации. Старые деньги деноминируются, то есть заменяются новыми, которые имеют меньшие номинальные значения.

Примеры в России

В истории Российской Федерации девальвация происходила неоднократно. Впервые она произошла после дефолта (1998 год), когда стоимость российского рубля за считанные месяцы снизилась на 246% относительно доллара.

Вторая девальвация произошла в 2008 году. На протяжении осени валютный курс изменялся в диапазоне от 26 до 27.6 рублей за доллар. В декабре курс доллара резко вырос, причем Центральный банк неоднократно изменял границы валютного коридора. В январе было официально заявлено о новых границах валютного коридора, которые обещали не изменять при экспортных ценах на нефть более тридцати долларов США за баррель.

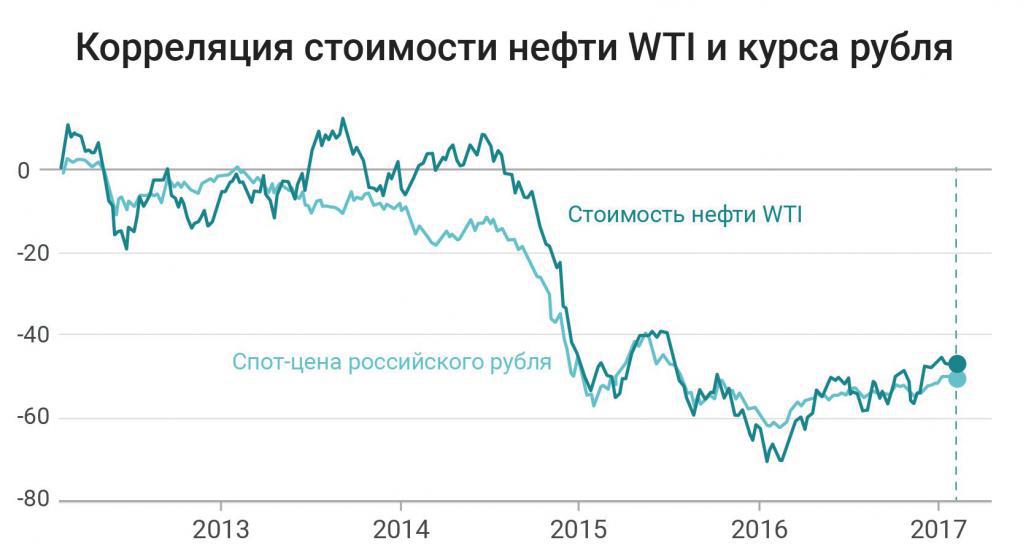

Падение котировок продолжалось до февраля 2009 года, причем курс рубля с декабря ослабел на 30% и подошел к верхней границе установленного коридора. В обоих случаях причиной девальвации стало снижение цен на нефть, которое вызывало отрицательное сальдо торгового баланса.

Первая девальвация проходила стихийно в условиях дефолта, а вторая — носила управляемый (плановый) характер.

В 2014 году начался «валютный кризис» в России, причинами которого выступили стремительное снижение мировых цен на нефть, большие бюджетные траты и некоторые другие факторы. Российский рубль за 2014 год «подешевел» относительно доллара в два раза (www.cbr.ru). Для поддержания рубля Центральным банком было потрачено более 76 миллиардов долларов и 5.5 миллиардов евро. Укрепление рубля происходило с февраля по май 2015, а затем котировки рубля продолжили падение, которое остановилось в феврале 2016 года.Снижение курса российских денег привело к значительному удорожанию импортных товаров, что привело к инфляции. Преимущество получили экспортеры, получающие валютную выручку, которая потом при обмене на российские денежные знаки обеспечивает высокую прибыль.

Как ЦБ готовит девальвацию рубля, смотрите видео:

lopatnik.info

Что такое девальвация рубля простыми словами, прогнозы

В тяжелый для страны период термин «девальвация» звучит с телеэкранов все чаще. Что такое девальвация рубля простым языком? Этот вопрос интересует многих россиян, особенно тех, которые выплачивают кредит или хотят сохранить свои накопления при колебаниях курса. Рассмотрим это понятие подробнее, коснемся истории девальвации, видов этого процесса и того, как сохранить свои накопления в тяжелых экономических условиях.

Что означает это понятие

Девальвацией называют обесценивание национальной валюты (то есть российского рубля в данном случае) по отношению к деньгам других стран и стоимости золота. Для объективного сравнения берутся не только основные мировые валюты (доллар и евро), но и еще более 15 национальных денежных единиц других стран.

Понятие девальвации можно объяснить и по-другому. В результате определенных экономических и политических процессов курс других валют по отношению к национальной повышается. Например, последняя девальвация рубля в России произошла в первой половине 2014 года. Курс доллара к рублю тогда опустился с 35 рублей до 31 за один американский доллар. Вслед за ревальвацией (понятие обратно девальвации, то есть обозначает укрепление национальной валюты) началась девальвация. Это привело к тому, что за доллар давали уже 60-65 рублей. Процент девальвации российского рубля составил практически 100%.

Но вообще тут стоит учитывать, что в данном случае это понятие довольно растяжимое, так как подобное состояние экономики в РФ затянулось. Девальвация рубля в России наблюдается с определенной степенью выраженности последние четверть века. Это указывает, что в экономике страны что-то идет не так.

История девальвации в России

Интересно проследить судьбу национальной валюты за последнее столетие, чтобы понимать причины и последствия девальвации рубля. В каком году в России это явление случилось впервые? Сильнейшая экономика в мире серьезно пошатнулась в 1914 году, то есть с началом Первой мировой войны. До этого национальную валюту свободно обменивали на золото по 0,7 грамма за рубль. Это был расцвет российской экономики, рынок Российской империи в 1913-м включал 170 млн человек (тогда как население всей Европы тогда не превышало 300 млн). Тогда именно у России были все предпосылки к тому, чтобы стать локомотивом экономического развития в ХХ веке.

Но вскоре после начала Первой мировой свободный обмен на золото прекратился. Государство вынуждено было выпускать деньги, которые ничем не были обеспечены. Так, если в 1914 году в обороте было 2,4 млрд рублей, то в 1916-м стало уже 8 млрд. Это спровоцировало серьезную инфляцию. С приходом большевиков все не наладилось. Единственным действием нового правительства стало увеличение денежной массы. Скорость печати новых (уже советских) расчетных знаков была такова, что пришлось сокращать денежную массу в 10 тысяч раз в 1922 и в 100 раз в 1923 году. К 1932 году советский рубль перестал котироваться за границей и обмениваться на золото.

Денежная реформа 1961 года — это совмещение девальвации с деноминацией. Деньги обменивались на новые в соотношении 10 к 1. Следующая реформа — Павловская — произошла уже в 1991 году. Это помогло частично решить проблему дефицита на товарном рынке. Обмену подлежали все купюры по 50 и 100 рублей, на это было отведено всего три дня, лимит составлял 1000 рублей. Все остальные купюры такого номинала «сгорали».

С самого начала нового российского рубля дело тоже задалось не очень хорошо. Денег в молодой России напечатали столько, что это привело к гиперинфляции. Очередная реформа — 1993 год. Только к 1997 году гиперинфляцию удалось остановить. Была проведена деноминация, которая привела российский рубль к современному состоянию. Так, деноминация в ХХ столетии суммарно составила 500 триллионов раз. В XXI веке российский рубль переживает относительно спокойные времена.

Девальвация = инфляция

Можно подумать, что девальвация — это что-то вроде инфляции. И в том, и в другом случае национальная валюта обесценивается. Общее между этими понятиями есть, но все же они различаются по сути. Так, инфляцией называют обесценивание денег внутри государства, а девальвация — это падение по отношению к другим мировым валютам. Если страна зависит от импорта, то девальвация обычно приводит к инфляции. Этот экономический механизм подробнее объясняется ниже. В настоящее время в России эти явления настолько сильно связаны между собой, что падение курса сразу провоцирует рост цен на продукты и услуги для населения.

От чего зависит курс валют

Причины девальвации рубля и других денежных единиц нужно искать в естественных законах экономики. США, Великобритания, Франция, Германия обладают очень сильными экономиками. Эти страны в меньшей степени (по сравнению с Россией) зависят от экспорта сырья. Но Россия не является основным сырьевым поставщиком для Запада. На продажу нефтепродуктов в национальной экономике приходится менее 30% экспорта. Таким образом, экспорт нефти и нефтепродуктов в ВВП РФ составляет менее 10%. Но даже не такая тотальная зависимость от продажи черного золота сильно влияет на устойчивость российского рубля.

Другие развитые страны делают ставку не на сырьевой экспорт, а на поставку высокотехнологичных услуг и товаров за границу. Россия тоже занимается продажей вооружения (второе место в мире после США) и высокотехнологичных товаров и услуг (продажа ракетоносителей для США). Но Великобритания, например, занимает 10% рынка в этом секторе. Это столько же, сколько РФ в экспорте нефтепродуктов. Великобритании такой подход приносит высокие доходы, поскольку это товары с большой добавочной стоимостью.

Аналогично обстоят дела и в других странах. Структура экспорта западных государств состоит в основном из промышленных товаров. То есть, в случае изменения стоимости сырья их экономики пострадают в меньшей степени. Особенно это справедливо в том случае, если рассматривать ситуацию в ближайшей перспективе. Развитые страны понесут убытки только при условии, что цены продолжат падать или надолго останутся на низком уровне. Но негативные последствия для Запада в этом случае средне- и долгосрочные.

Тут можно проследить целую цепочку событий. Сначала низкие цены снижают доходы экспортеров нефти и нефтепродуктов, в число которых входит Россия, вследствие недостатка финансирования замораживаются крупные проекты. Затем заморозка этих проектов снижает стоимость стали, зерна, руды и так далее. В результате сокращает экспортная выручка не только тех стран, которые поставляют черное золото.

Но до того момента, пока Великобритания, например, ощутит на себе влияние этих негативных процессов, станы-экспортеры нефтепродуктов уже им подвергнутся. Национальная валюта этих стран станет нестабильной, будет меняться уже под воздействием каких-то прогнозов, слухов и ожиданий. Поэтому падение цен на нефть негативно сказывается на экономике большинства развитых стран, но именно рубль обесценивается.

Виды девальвации денег

Девальвация рубля и любой другой национальной валюты может быть открытой или скрытой, естественной или искусственной. Эти виды часто переплетаются. Естественное обесценивание денег происходит на фоне нескольких макро- и микроэкономических факторов, экономического положения страны в общем. Искусственное (в отличие от естественного) уже предполагает вмешательство официальных органов или спекулянтов. Правительство обычно не заинтересовано в обесценивании национальной валюты, а вот спекулянтам все равно, они могут зарабатывать деньги и на обесценивании валюты, и на подорожании.

Открытая девальвация обычно связана с решениями ЦБ РФ или других официальных органов. Так случилось, например, в 1998 году, когда Центробанк принял решение девальвировать рубль и объявил об этом населению. Подобное произошло в Казахстане в 2014-м. 11 февраля Национальный банк объявил о девальвации валюты. В некоторых случаях девальвация происходит вместе с деноминацией. Так было в 1961 году в СССР. Формально просто заменили старые деньги на новые, но объективно золотое содержание рубля и курс сильно упали.

Скрытая девальвация не сопровождается официальными решениями правительства или ЦБ. Пример можно привести следующий. В начале 2017 года Министерство финансов РФ официально заявило о покупке иностранной валюты. Сознательно цель обесценить денежную единицу не преследовалась, но появление настолько крупного игрока, скупающего доллары, привело к скрытому падению курса рубля. Эта девальвация рубля в России была не так заметна для обычного человека.

Причины девальвации

В последнее время основной причиной девальвации является как раз падение стоимость сырья, а особенно нефти и нефтепродуктов. Об этом подробно шла речь выше. Но причинами девальвации могут становиться и другие процессы. Это причины экономического характера и определенные действия крупных игроков рынка. К первому комплексу причин можно отнести отток капитала, снижение цен на экспорт, ухудшение экономической ситуации в государстве.

Вторая группа причин связана с макроэкономическими факторами. Правительство, снижая стоимость денежной единицы страны, повышает привлекательность собственных товаров. В качестве примера можно привести действия ФРС США, ЦБ западноевропейских государств и Японии. Но стоит осознавать, что за непонятными экономическими терминами лежит выпуск в оборот ничем не обеспеченной валюты.

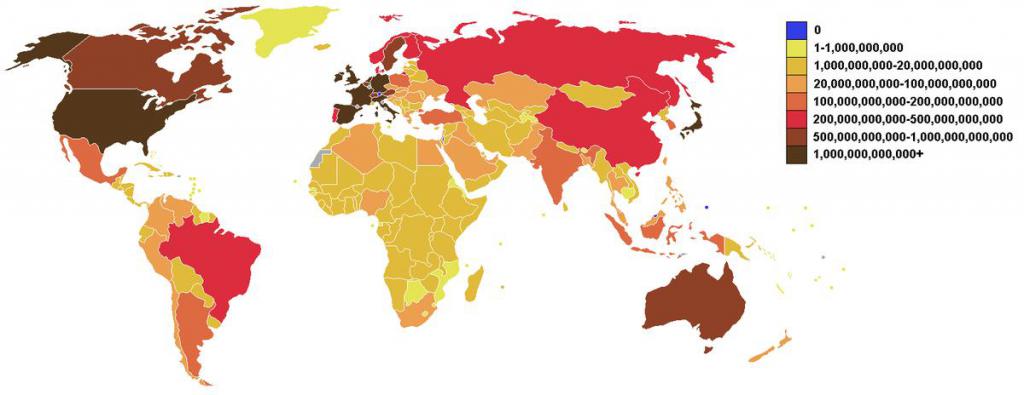

Важным последствием таких действий является увеличение глобального долга всех участников процесса (карта выше представляет статистику по внешнему долгу государств мира). Сейчас внешний долг большинства развитых государств находится на очень высоком уровне. Это переходит в главную проблему финансового регулятора. В дальнейшем это может привести к глобальному инфляционному шоку, вопрос только в сроках начала процесса.

Кому выгодно падение рубля

Кажется, что девальвация рубля — это явление негативное? Только отчасти. В результате девальвации государственный сектор все же получит ожидаемые поступления, служащим государственных предприятий и пенсионерам не задержат зарплаты и пенсии, предприятия не обанкротятся и будут функционировать дальше. Снижение покупательской способности отражается только на товарах, ввозимых из-за рубежа, так как они резко дорожают.

Девальвация выгодна и отечественным производителям. Товары российского производства становятся конкурентоспособными по отношению к импортным. Внутреннее производство начинает расти, в результате рубль снова укрепляется по отношению к доллару. Конечно, есть в этом процессе и пострадавшие. Это те, у кого есть кредит в долларах или евро, в том числе ипотека на квартиру. Что делать в такой ситуации? Рассмотрим это ниже.

Как предугадать девальвацию

Прогнозы девальвации рубля — это только прогнозы, с точностью в 100% предугадать этот процесс невозможно. К этому приводит множество факторов, в том числе и те, которые контролировать невозможно. Например, спекуляции на валютном рынке. Вывод тут один. К обесцениванию денежной единицы в условиях РФ нужно быть готовым всегда. Можно опираться на мнения экспертов, но не всегда они впоследствии совпадают с реальностью.

Что делать с накоплениями

Девальвация рубля — это угроза, которая в современных условиях нависает постоянно. Но что делать в такой ситуации обычному человеку? Как сохранить свои накопления? Есть несколько здравых способов поведения:

- Стараться не брать кредиты в валюте других государств, а если они уже имеются, то постараться перевести их в рубли.

- Держать накопления в разных валютах. Это позволит рассчитывать на то, что хотя бы одна ростом компенсирует падение другой. Классическая схема: треть сбережений в долларах, треть — в рублях, треть — в евро.

- Брать кредит (если в этом все же есть необходимость) или совершать крупные покупки стоит только в той валюте, в которой человек получает доход.

- Один из самых лучших способов страхования капитала — покупка недвижимости. Такие вложения не приносят большого дохода, зато риск их потери минимальный. Стоит сказать, что сейчас более перспективны вложения в элитную недвижимость.

- Инвестиции в золото не так хороши. Если купить золото, а затем сразу же его продать, потеряется примерно 30% средств. Чтобы окупить вложения, нужно ждать, когда его стоимость вырастет на 30%, а на это могут уйти годы и даже десятилетия.

- Для покупки валюты надежными считаются государства, которые экспортируют технологии и промышленные товары. Это Норвегия, Швеция, Япония, Китай, Швейцария.

Прогноз на текущий год

Будет ли девальвация рубля в России? На этот вопрос можно с уверенностью ответить положительно. Конечно, российскую валюту ждет девальвация, вопрос тут, скорее, в сроках, а не в самом факте этого экономического процесса. Многие ожидали девальвацию рубля после выборов, но эксперты говорили, что падение курса вряд ли случится. Так и произошло. Можно сказать, что резкого падения рубля точно не будет. Девальвация рубля в 2018 году в России — это явление маловероятное. Эксперты предполагают, что национальная валюта даже укрепится до 52,5 рубля за доллар в течение 2018 года.

fb.ru

Девальвация

Девальвация (Devaluation) — осуществляемое центральным банком административное снижение обменного курса (цены) национальной валюты по отношению к иностранным валютам или международным расчетным единицам. Происходит от лат. de — префикс, который означает «понижение» и valeo — «стою» («имею стоимость»).

Объективной основой девальвации является курсовой перекос – завышение официального курса валюты по сравнению с рыночным. Эволюция понятия «девальвация» отражает изменения в экономике, в т.ч. в денежно-кредитной и валютной системах. В условиях золотого стандарта девальвация характеризовала снижение официального золотого содержания денежной единицы. С прекращением действия золотого стандарта в результате мирового экономического кризиса 1929-1933 гг. и до изменения золотых паритетов в 1976-1978 гг. девальвация сопровождалась изменением золотого содержания и курса национальной валюты к иностранным валютам. Нередко требование провести девальвацию содержится в стабилизационной программе Международного валютного фонда (МВФ), предлагаемой странам. В условиях Бреттон-Вудской валютной системы для проведения девальвации свыше 10% требовалось согласие МВФ, который выступал против конкурентного обесценения валют. С введением с марта 1973 г. плавающих валютных курсов, узаконенного Ямайской валютной системой (1976-1978), девальвация осуществляется повседневно на валютном рынке. Поэтому девальвация означает ныне также относительно длительное снижение рыночного курса валюты. В условиях плавающих валютных курсов колебания обменного курса происходят на рынке каждый день и периодически законодательно фиксируется официальное изменение курсов по отношению к иностранным валютам.

Термин «девальвация» в современных условиях означает также относительно длительное и значительное снижение рыночного курса валюты. Целью девальвации является обесценивание национальной валюты, которое противодействует дефициту платежного баланса. Причинами девальвации является увеличение денежной массы в обращении, обострение экономического кризиса, ухудшение торгового и платежного балансов страны. Усиление девальвационных тенденций и ухудшение платежного баланса может также произойти вследствие наличия кризисных явлений в странах торговых партнеров. Эффект девальвации зависит одновременно от ее размеров, ситуации, которая ее порождает, и от значения внешних связей для экономики страны.

Девальвация приводит к снижению импорта, и наоборот, устанавливает соотношение цен, благоприятное для развития экспорта. Обесценивание национальной валюты в среднесрочной перспективе способствует повышению конкурентоспособности экспортеров на внешнем рынке, росту доходов от экспорта в гривневом эквиваленте и, соответственно, снижению дефицита платежного баланса. В краткосрочном периоде обесценивание национальной валюты, которое сопровождается повышением стоимости импорта, создает благоприятные условия для развития внутреннего производства товаров, замещающих иностранные.

Влияние девальвации на торговый баланс может в полной мере материализоваться через несколько лет. Вместе с тем, указанный положительный эффект для экспортеров будет не длительным, поскольку улучшение их финансового результата происходит в основном не за счет существенного увеличения производства или повышения качества продукции, а вследствие изменения валютного курса, сопровождающееся приостановлением технологического и технического обновления, снижением энергоемкости и тому подобное.

Рост стоимости импортных товаров влияет на себестоимость отечественной продукции, цена которой также будет расти. Постепенно определенный эффект нивелируется повышением уровня инфляции в стране и снижением покупательной способности национальной валюты. Зато поддержка девальвации обменного курса приведет к дальнейшему повышению инфляционных процессов. Рост стоимости продукции как отечественного, так и иностранного производства может негативно повлиять на динамику доходов экспортеров. Это скажется на заработной плате работников и в дальнейшем приведет к необходимости сокращения кадров.

В условиях обесценивания национальной валюты рост темпов ВВП обусловлен наращиванием экспорта в краткосрочном периоде, однако в дальнейшем положительный эффект уменьшается из-за повышения уровня инфляции, стоимости импортируемой продукции, как составляющей производства, и ухудшения инвестиционной среды. Рост экспорта также положительно влияет на доходную часть государственного бюджета.

Девальвация национальной валюты служит фактором усиления инфляционных ожиданий и обесценивания валюты, что будет толчком для населения скупать иностранную валюту для сохранения собственных сбережений. Это приводит к повышению уровня долларизации и еще больше усиливает давление на ослабленную валюту и обесценивает ее. Соответственно происходит уменьшение реальных доходов населения из-за роста уровня инфляции.

В определенных условиях повышение стоимости импортируемых товаров должно способствовать развитию отечественного производства. Однако в среднесрочной перспективе эта ситуация не может положительно повлиять на внутреннее развитие производства, поскольку в условиях снижения экспорта население не в состоянии увеличивать или по крайней мере обеспечивать потребление на одном уровне из-за отсутствия достаточной суммы средств. С другой стороны, это является угрозой для банковской системы, которая недополучит часть доходов из-за обесценивания валюты и значительно усиливает риск потери финансовой стабильности вследствие снижения платежеспособности и, соответственно, ухудшения платежной дисциплины заемщиков.

Для отечественных производителей, которые в своей деятельности используют импортные товары, в период значительного обесценения валюты повышается угроза банкротства или по меньшей мере ухудшение финансового состояния из-за отсутствия достаточного объема средств, потребность в которых невозможно удовлетворить за счет банковского кредитования, стоимость которого растет, сопровождаясь снижением кредитоспособности товаропроизводителей.

В условиях девальвации снижается прирост депозитов в национальной валюте, происходит изъятие их из банковской системы. Инфляционные ожидания субъектов валютного рынка при ухудшении макроэкономических показателей и значительном обесценивании национальной валюты растут опережающими темпами, что приводит к наращиванию объемов потребления. В определенных условиях также растут расходы на обслуживание внешнего долга.

Небольшая девальвация сохраняет возможность повторного снижения курса валюты, что стимулирует валютную спекуляцию. В то же время значительный размер девальвации может вызвать цепную реакцию снижения курса ряда валют, и тогда исчезают конкурентные преимущества. В этой связи различают агрессивную (predatory) и оборонительную девальвацию. Для повышения эффективности девальвации страны, особенно развивающиеся, проводят соответствующую экономическую политику, вводя дифференцированные пошлины на импортные товары и субсидии для экспортеров. Девальвация обостряет международную конкуренцию, давая выгоды одной стране за счет других государств. Для нейтрализации потерь, связанных с девальвацией, применяются валютные и другие защитные оговорки.

Противоположность девальвации — ревальвация — повышение центральным банком обменного курса национальной валюты.

(См. Валютная политика, От чего зависит курс валюты, Официальный обменный курс гривны).

discovered.com.ua

Девальвация - это... Что такое Девальвация?

Девальва́ция (лат. de — понижение; лат. valeo — иметь значение, стоить) — уменьшение золотого содержания денежной единицы в условиях золотого стандарта. В современных условиях термин применяется для ситуаций официального снижения курса национальной валюты по отношению к твёрдым валютам в системах с фиксированным курсом валюты, устанавливаемым денежными властями[1]. Девальвация рассматривается как инструмент центральных банков по управлению национальной валютой, противоположный ревальвации.

В условиях плавающего валютного курса не происходит прямого официального назначения стоимости национальной валюты. Поэтому для ситуации снижения курса валюты применяется термин обесценивание (англ. depreciation), а для ситуации роста курса валюты термин подорожание (англ. appreciation)[1][2]. Центральный банк может лишь косвенными методами (валютными интервенциями) изменять курс. В этих условиях обесценивание или подорожание будет не результатом принятия официального документа, а результатом изменения стоимости валюты под воздействием рыночных механизмов.

Курс рубля в России привязан к «корзине валют», где 55 % долларов и 45 % евро в пределах валютного коридора, установленного Центробанком.

Для осуществления девальвации рубля нужно расширить верхнюю границу валютного коридора и не препятствовать движению цен на евро и доллар вверх на валютных торгах.Девальвация и инфляция

Термин «инфляция» близок по значению к термину «девальвация», однако первый чаще относят к покупательной способности национальной валюты на местном товарном рынке, а второй — покупательной способности в отношении иностранных валют. По смыслу, и то и другое характеризуется изменением покупательной способности. Часто девальвация валюты может быть одной из причин инфляции внутри страны. Однако иностранные валюты также подвержены инфляции, поэтому инфляция возможна и без девальвации. Если же иностранные валюты подвержены дефляции, то возможна девальвация без инфляции.

Виды девальвации

Различают официальную (открытую) и скрытую девальвации.

При открытой девальвации Центральный банк страны официально объявляет девальвацию национальной валюты, из обращения изымаются обесцененные бумажные деньги или происходит обмен таких денег на новые, устойчивые кредитные деньги (но по курсу, соответствующему обесценению старых денег, то есть более низкому).

При скрытой девальвации государство снижает реальную стоимость денежной единицы по отношению к иностранным валютам, не изымая обесценившиеся деньги из обращения.

Открытая девальвация вызывает понижение товарных цен, скрытая же девальвация не ведет сама по себе к изменению цен.

Причины девальвации

Причинами девальвации национальной валюты могут быть инфляция или дефицит платёжных балансов[3].

Хотя девальвация вызывается макроэкономическими факторами, непосредственное снижение курса валюты вызывается решением регулирующих органов в стране. Таким решением может быть официальное снижение фиксированного руководством страны курса, отказ от поддержки курса валюты, отказ от привязки курса валюты к валютам других стран или валютным корзинам с целью уменьшения дефицита платежного баланса страны, повышения конкурентоспособности производимых товаров на мировом рынке, стимулирования внутреннего производства.

Риски девальвации

Под риском девальвации валюты понимается риск резкого стрессового снижения курса валюты относительно других валют. Возможность оценки риска девальвации существенно зависит от того, в какой форме она происходит. Снижение руководством страны фиксированного курса может быть предсказано заранее; стихийная девальвация, вызванная неспособностью регулирующих органов поддержать курс валюты, сложно поддается оценке.

На ожиданиях резкого падения курса валюты, инвесторы начинают вкладывать деньги в более материальные носители. Но, тем не менее, это является крайней мерой.

Примеры девальвации

Как пример девальвации можно привести резкое падение фунта в 1992 году, на котором смог существенно заработать Сорос. Под натиском спекулянтов правительство решило, что не имеет смысла и дальше удерживать валюту. Падение фунта против немецкой марки составило тогда порядка 12 %. Ещё один пример — итальянская лира, относится приблизительно к тому же времени. Девальвация тогда составила порядка 7 %. Обе страны входили в Европейскую валютную систему и отклонение их курсов от паритета было выше установленных норм. После резкого падения национальных валют Великобритания и Италия заявили о выходе из европейской валютной системы.

Девальвация в России

Историческим примером открытой девальвации может служить денежная реформа 1839—1843 гг. в России, выразившаяся в том, что обесцененные ассигнации были обменены по курсу 3 руб. 50 коп. за 1 серебряный рубль на кредитные билеты, которые, в свою очередь, подлежали обмену на золото и серебро по номинальной стоимости. Таким образом, временная стабилизация рубля была достигнута методом открытой девальвации: за 1 рубль ассигнациями держатели их получили только около 29 коп. серебром.

Историческим примером скрытой девальвации может служить денежная реформа 1897 г. в России. Она выразилась в том, что был введён размен кредитных билетов на золотые монеты, номинально рубль за рубль, но при этом золотое содержание рубля было снижено на 1/3 — с 26,1 до 17,4 доли чистого золота.

Еще одним примером скрытой девальвации может служить денежная реформа 1961 года, проведенная в СССР. При проведении реформы новые денежные знаки были обменены на старые в соотношении 1:10. Однако золотое содержание рубля было увеличено всего в 4,44444 раза с дореформенных 0,222168 г. чистого золота за один рубль до 0,987412 г. В таком же соотношении был изменен курс доллара. До реформы он составлял 4 рубля за 1 доллар, а после реформы стал равен 90 копеек за 1 доллар. Таким образом в процессе реформы советский рубль был девальвирован в 2,25 раза.

17 августа 1998 года в связи с экономическим кризисом было объявлено о решении девальвировать рубль, введении одностороннего моратория на банковские расчеты с Западом, надлежащее погашение государственных облигаций (ГКО — ОФЗ) и о замораживании счетов частных банков.

Через 10 лет российский рубль вновь был девальвирован с целью улучшения платёжного и торгового баланса и стимулирования притока капитала[4][5]. За 6 месяцев (с начала августа 2008 года по начало февраля 2009 года) рубль подешевел по отношению к бивалютной корзине примерно на 40 % (с 29,3 до 40,9 рублей за расчетную единицу состоящую на 55 % из USD и на 45 % из EUR)[6].

Девальвация в Республике Беларусь

1 января 2009 года Национальный Банк Республики Беларусь снизил курс белорусского рубля на 20,5 % по отношению к доллару США. Одновременно с этим банк перешёл к расчёту курса белорусского рубля исходя из привязки к корзине валют, в состав которой включены доллар, евро и российский рубль в равных долях[7].

23 мая 2011 года Национальный Банк Республики Беларусь единоразово снизил курс белорусского рубля на 56,2 % по отношению к доллару США до уровня 4930 рублей за 1 доллар США[8].

20 октября 2011 года курс белорусского рубля был вновь девальвирован более чем на 50% — на этот раз по итогам торгов на единой сессии Белорусской валютно-фондовой биржи. Курс рубля изменился с 5712 до 8680 рублей за 1 доллар (курсы Нацбанка за 20 и 21 октября соответственно)[9]. Совокупная девальвация за неполные десять месяцев 2011 года составила 189%[9].

Последствия девальвации

Положительные стороны

Следствием девальвации является стимуляция экспорта, поскольку экспортёр при обмене вырученной иностранной валюты на свою обесцененную валюту получает девальвационный доход. Однако в Беларуси девальвация не принесла ожидаемого эффекта:

Экспорт товаров в 2008 году был 32,6 млрд долларов, а после девальвации составил 21,3 млрд долларов. То есть эта девальвация сильно не простимулировала наш экспорт.

— профессор, доктор экономических наук Алексей Данильченко[10]

Повышение спроса на отечественные товары внутри страны.

Снижение темпов расходования золотовалютных резервов страны.

Повышение конкурентоспособности национальной экономики. Однако только в случае, если:

…девальвация осуществляется в комплексе с ограничительной денежно-кредитной и доходной политикой, а также структурными реформами

— кандидат экономических наук, доцент кафедры международных экономических отношений ФМО БГУ Ольга Кирвель[11]

Отрицательные стороны

Очевидным минусом жёсткой девальвации является утрата доверия к обесценивающейся валюте[12].

Девальвация повышает цены на импортные товары и делает их менее конкурентоспособными по сравнению с местными (отечественными) товарами и поэтому ограничивает импорт, то есть происходит импортозамещение. От этого страдает население, а также предприятия, покупающие иностранное сырьё, детали, оборудование, технологии.

Обесцениваются вклады в национальной валюте, подвергшейся девальвации. Происходит ажиотажное снятие денежных средств с банковских депозитов в девальвируемой валюте.

Девальвация провоцирует рост темпов инфляции, так как при удешевлении отечественной продукции производители повышают цены на внутреннем рынке (раскручивание девальвационно-инфляционной спирали), ещё больше обесценивая вклады и сбережения.

Девальвация создаёт валютные риски для бизнеса, что особенно вредно в условиях кризиса.

Главным минусом проведенной российскими финансовыми властями т. н. «плавной» девальвации стало формирование валютного финансового «пузыря», что привело к оттоку рублёвой ликвидности, прекращению кредитования реального сектора, росту стоимости рублевых ресурсов, многомесячному анабиозу экономической активности.

Падает реальная покупательная способность денежных доходов населения в девальвируемой валюте (зарплат, пенсий и денежных пособий), снижается покупательская активность.

Валютные войны

Валютные войны (конкурентная девальвация) — положение в мировой финансовой системе, при котором страны соревнуются друг с другом для достижения относительно низкого обменного курса для своей национальной валюты, с тем, чтобы нарастить объемы экспорта и помочь отечественной промышленности. Явление валютных войн достаточно редкое. Широко признано, что одним из эпизодов является произошедший в 1930 году, когда некоторые государства осуществляли продажи валюты ниже ее реальной стоимости, с целью подавления объемов внешней торговли других стран[13]. Профессор Калифорнийского университета Беркли Барри Эйхенгрин считает, что итогом ослабления национальных валют будет частично скоординированная либерализации монетарной политики[14]. Глава МВФ Доминик Стросс-Кан 2 октября 2010 года заявил, со ссылкой на ситуацию в Китае и заявление Минфина Бразилии о начале мировой валютной войны, что новая вспышка валютных войн вновь возможна[15].

См. также

Примечания

- ↑ 1 2 Киреев А.П. Изменение стоимости иностранной валюты // Международная экономика. — М., 2001. — Т. 2.

- ↑ Самуэльсон П. Что такое девальвация и что такое обесценение валюты // Экономика. — М. — Т. 1.

- ↑ Пугают девальвацией? Не бойтесь!. Частный Корреспондент. chaskor.ru (26 ноября 2008). Архивировано из первоисточника 11 февраля 2012.

- ↑ Владимир Путин разъяснил причины девальвации рубля. Финанс (19 января 2009). Архивировано из первоисточника 11 февраля 2012. Проверено 30 января 2011.

- ↑ Кудрин назвал положительные стороны девальвации рубля. РИА Новости (30 января 2009). Архивировано из первоисточника 11 февраля 2012. Проверено 30 января 2011.

- ↑ Российские финансовые власти призывают не расслабляться и ожидают дальнейшего снижения мировой экономики, Финам.ru (23 марта 2009). Проверено 30 января 2011.

- ↑ Нацбанк повысил курс доллара на 20,5 %

- ↑ Нацбанк Беларуси сохраняет границы колебаний курса белорусского рубля к корзине инвалют в рамках плюс/минус 12% // РБК 23.05.2011

- ↑ 1 2 Белорусский рубль — мировой лидер по девальвациям, Белорусские новости (20.10.2011)

- ↑ Девальвация белорусского рубля: уроки 2009-го и перспективы 2011-го. Архивировано из первоисточника 11 февраля 2012. Проверено 24 октября 2010.

- ↑ Девальвация белорусского рубля как политика обменного курса в Беларуси. Архивировано из первоисточника 11 февраля 2012. Проверено 15 апреля 2011.

- ↑ Девальвация с предупреждением — «Московский Комсомолец»

- ↑ «What is the International Monetary Fund?» (russian Edition)(revised Sept 95) // Международный валютный фонд, 1998 г., С.— 27, стр.5. ISBN 1-55775-789-5

- ↑ «Война на ослабление» // Ведомости, 29.09.2010, № 183(2881)

- ↑ Валютные войны возвращаются — глава МВФ // ИА «Интерфакс», 02.10.2010 года

Источники

Ссылки

dic.academic.ru

Девальвация национальной валюты: причины и последствия

Ввиду постоянной инфляции в стране Национальный Банк вынужден прибегать к такой мере, как девальвация. Этот термин обозначает искусственное снижение курса национальной валюты и изъятие некоторых номиналов, которые перестали пользоваться спросом, из обращения. Часто после нескольких этапов девальвации может возникнуть необходимость в деноминации, то есть обмена валюты с уменьшением ее номинала на кратную единицу.

Другими словами, если в денежных обращениях государства возникает дисбаланс, то девальвация оказывается одним из вариантов его выравнивания. Причем, государство может проводить эту операцию официально, то есть сообщая о своем решении, либо скрыто – без официальных заявлений и без отъема денег из оборота (как правило, мелких купюр).

Последствия девальвации

Однако это имеет свои последствия, и самое заметное – провокация той же инфляции, так как местные производители и предприниматели вынуждены повышать цены на товары и услуги из-за обесценивания национальной валюты. Более того, у населения местная валюта не вызывает доверия, и приходится обращаться к любой иностранной стабильной валюте, когда необходимо сформировать собственные сбережения. Зарплаты, пособия, социальные выплаты и пенсии если остаются на прежнем уровне, то обесцениваются в рамках рынка и поднявшихся цен.

Главной причиной девальвации можно считать принуждение граждан страны активнее покупать отечественные товары ввиду доступности, а также необходимость в стимуляции экспорта и привлечении иностранной валюты. Таким способом удерживается курс национальной валюты по отношению к иностранной, и она не так стремительно обесценивается.

Со стороны потребителей прослеживается тенденция снижения покупательской способности импортных товаров, так как они становятся дорогими и за счет повышения цен на них, и за счет обесценивания местной валюты.

Будет ли девальвация в России?

Как можно девальвировать валюту в России? Для начала необходимо понять, что если девальвация и произойдет, то тогда, когда на главную экспортную продукцию (нефть и газ) упадут цены, и экспортируемый объем в денежном эквиваленте не перекроет в своем объеме импортируемый. Банки будут вынуждены проводить скрытую девальвацию, чтобы восстановить баланс. Есть также возможность повлиять на экономическое состояние страны с помощью законодательной базы, точнее – скорректировав существующие законы.

Но все это ведет к ухудшению качества жизни населения, так как номинальные сбережения обесцениваются. Другими словами, гражданин на свои сбережения сможет купить меньше товаров и услуг после девальвации. Он будет вынужден экономить, соглашаться на заведомо сниженное качество покупаемой продукции, так как именно она будет ему доступна по цене.

my-koshel.ru

К чему приводит девальвация национальной валюты

По определению, девальвация – это уменьшение золотого содержания каждой отдельно взятой денежной единицы в конкретный промежуток времени при условиях действия золотого стандарта.

Важно отметить, что девальвация национальной валюты приводит к повышению конкурентоспособности местного (внутреннего) экспорта страны в условиях международных отношений. Сегодня термин этот чаще всего применяется относительно ситуаций, которые касаются официального снижения курса валюты государства по отношению к другим валютам.

Правительства применяют девальвацию валюты с целью уменьшения дефицита государственного платежного баланса, а также увеличения конкурентных возможностей товаров этой страны на международном уровне (мировых рынках) и стимулирования производства внутри страны.

Девальвация национальной валюты приводит к увеличению экспорта, так как экспортер, вследствие обмена собственной обесцененной валюты, получает (выручает) иностранную валюту и, таким образом, создает девальвационный доход. В то же время, с другой стороны девальвация «способствует» повышению цен на товары, которые ввозятся из-за границы (импорт) и делает их значительно менее конкурентоспособными, если сравнивать с отечественной продукцией.

Динамика, с которой происходит изменения обменного курса национальной валюты, влияет на «заграничную» конкурентоспособность национального экспорта продукции. Такое воздействие преимущественно проявляется в краткосрочной перспективе, однако оно может иметь решающее влияние в целом на всю экономику, особенно в ситуации, когда она пребывает в не устойчивом состоянии. Главный положительный эффект от девальвации проявляется в увеличении экспорта на мировом рынке и повышение конкурентоспособности продукции.

В условиях глобализационных процессов в экономике девальвация ключевой мировой валюты - американского доллара – обязательно вызовет цепную реакцию. Проще говоря, произойдет снижение курсов всех привязанных к доллару валют. Например, для России, чтобы оплачивать долги, выгодно, чтобы курс доллара снижался (девальвация). Однако для того, чтобы постоянно улучшать экономическую ситуацию внутри страны, а также для развития местного производства ей, наоборот, будет выгодно, если курс доллара будет повышаться. Именно поиск оптимального соотношения, каким должен быть курс доллара к рублю является важным научным и практическим заданием ученых и специалистов.

orgtm.ru

Девальвация рубля в реальной жизни россиян – на что влияет девальвация и что делать?

В условиях сложившейся геополитической ситуации в мире экономике России приходится претерпевать различные негативные изменения. Чтобы обезопасить себя от влияния данных факторов, обычному обывателю стоит хоть немного разбираться в экономической терминологии. Сегодня мы расскажем, что такое девальвация рубля и на что она влияет.

Содержание статьи:Что такое девальвация – официальный термин и реальная жизнь простыми словами

Очень часто мы слышим термин «девальвация», но далеко не все знают его значение. Так, многие жители нашей страны часто путают его с инфляцией, хотя на самом деле эти термины мало, чем похожи. Простыми словами, девальвация – это процесс обесценивания национальной валюты к международным финансовым рынкам. Еще проще, девальвация рубля – это снижение его курса по отношению к другим существующим валютам. Как и инфляция, обесценивание национальных денег ведет к неизбежному повышению цен.

На обычных людях девальвация отражается не наилучшим образом. Рост инфляции и резкое повышение цен, вызванные ослаблением рубля, фактически уменьшает реальную прибыль россиян. Получая те же зарплаты и пенсии, что и раньше, гражданам приходится приобретать меньше товаров и услуг, чем прежде. Вследствие этого происходит обесценивание денег.

Виды девальвации – прошлое, настоящее и будущее

Ослабление валюты всегда является принудительной мерой государства, поэтому за снижение курса отвечает Центральный банк России. Существует открытый и закрытый тип девальвации. В первом случае Правительство страны официально заявляет гражданам о снижении курса. После этого государство изымает у населения национальную валюту и взамен выдает новую. Открытая девальвация всегда способствует снижению цен. Во втором случае государство плавно уменьшает стоимость национальной валюты, не изымая деньги из оборота, что обычно приводит к неизбежному росту цен на товары и услуги.

От чего зависит девальвация рубля на самом деле – причины девальвации в РоссииОбычно на понижение курса национальной валюты влияет не один фактор.

Причин всегда несколько:

- Завершение эры потребления. В связи с тем, что у жителей государства элементарно не хватает финансовых средств, внутренний спрос на товары и услуги падает, что приводит к снижению потребительской способности. Это в свою очередь влечет ослабление национальной валюты.

- Конец сырьевого цикла. Экономика, как и природа, циклична, поэтому за ростом цен на сырье всегда следует снижение. Снижение стоимости нефти ведет к уменьшению покупательской способности населения. В такой ситуации правительство вынуждено прибегать к девальвации, чтобы восполнить запасы государственного бюджета.

- Незаконная приватизация и давление на крупный бизнес. Российские олигархи отличаются повышенным давлением на крупный бизнес с целью защиты своих интересов. Незаконная приватизация ведет к неизбежному ослаблению финансовой системы страны, что значительно расшатывает курс валют.

- Экономические санкции. Ограничительные меры по отношению к России, принятые множеством стран мира, ухудшают и без того нелегкую экономическую ситуацию в государстве. Для погашения кредитов крупным российским компаниям приходится выкупать валюту, что еще больше давит на рубль и ослабляет его.

К чему приведет девальвация и как ее остановить – прогнозы на 2017 и 2018 год

Пожалуй, самый распространенный вопрос, который волнует практически каждого жителя страны – к каким последствиям приведет девальвация рубля и как этот процесс остановить.Как известно, девальвация несет, как отрицательные последствия, так и некоторые положительные.

К плюсам можно отнести:

- Рост спроса на продукцию отечественного производства.

- Стимуляцию экспортных поставок.

Однако ослабление рубля все же приводит больше к негативным последствиям, чем позитивным, к ним относятся:

- Увеличение темпов роста инфляции.

- Падение доверия к рублю.

- Ограничение импорта.

- Обесценивание вкладов в рублях вследствие массового снятия депозитов в банках.

- Снижение потребительской активности, что влечет фактическое уменьшение пенсий и заработных плат.

Все эти последствия не только ухудшают экономические показатели страны, но и создают серьезный финансовый кризис, который по прогнозу экспертов, скорее всего, затянется не на один год. Так специалисты прогнозируют в 2017-2018 годах ограничение выдачи валюты гражданам и замораживание валютных депозитов.

В ситуации появления девальвации рубля очень важно снизить уровень паники среди населения и остановить массовую покупку валюты. Лучше вложить накопленные средства в приобретение качественных товаров, например, крупной бытовой техники или автомобиля. Также можно сделать вложение в собственное образование или оплатить курсы повышения квалификации.

Что касается сбережений, то не стоит хранить все деньги в иностранной валюте. Рекомендуется половину накоплений хранить в рублях, а вторую половину – в долларах и евро.

Самое главное помнить – все кризисы цикличны, поэтому рано или поздно за финансовыми проблемами последуют и лучшие времена.

crediti-bez-problem.ru