Содержание

Проблема динамики реального валютного курса на пути перехода к рынку

международные экономические отношения

Ольга Кирвель

Кирвель Ольга Чеславовна — аспирант кафедры мировой экономики и международных экономических отношений факультета международных отношений Белорусского государственного университета

На пороге XXI века, по истечении практически декадного срока реализации экономических преобразований в Республике Беларусь, большое значение приобретает теоретическое осмысление процесса становления рыночных отношений в странах Восточной Европы. В переходный период инструментом анализа макроэкономических условий спроса и предложения является поведение реального валютного курса (РВК). Важность оценки данного показателя для малых открытых экономик, к которым относятся Республика Беларусь и страны Восточной Европы, обусловлена следующими факторами:

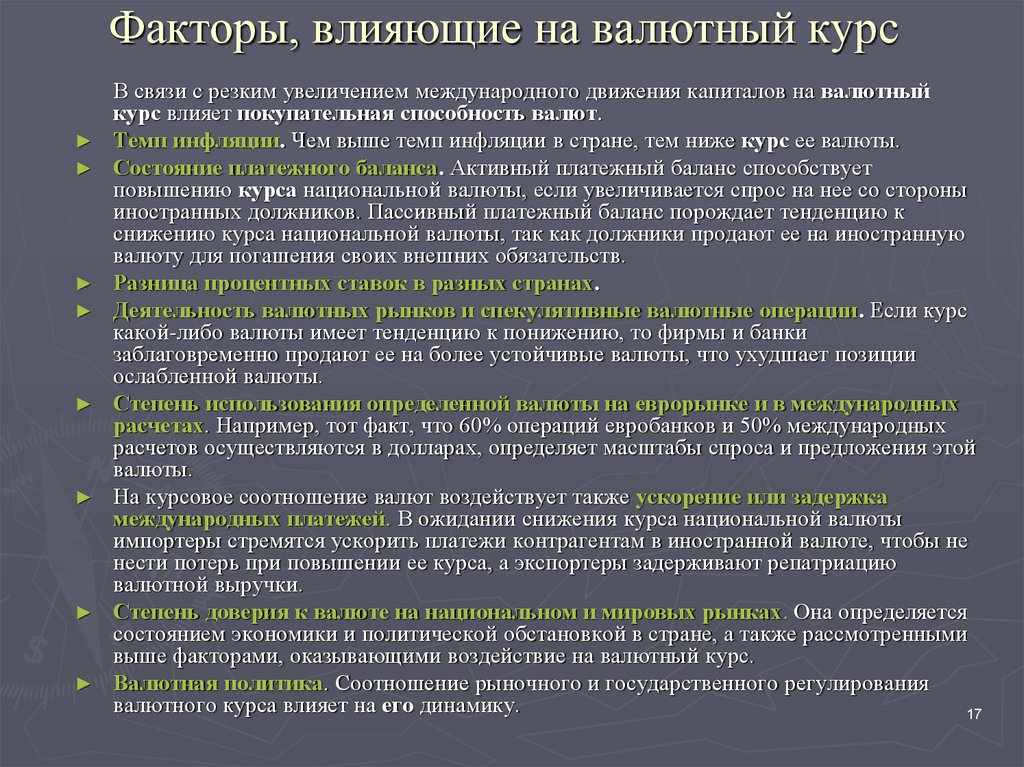

во-первых, количественный уровень и динамика РВК оказывают огромное влияние на национальный выпуск, занятость и состояние платежного баланса;

во-вторых, поведение РВК является индикатором изменений, происходящих в экономической политике, а также в развитии реального и финансового секторов;

в-третьих, фактическое движение РВК по отношению к его равновесной траектории способствует выработке долгосрочных приоритетов экономической политики.

Несмотря на общий экономический смысл понятия РВК, формулировка его определения, применяемая отечественными и зарубежными исследователями (например, А. Киреев [1, 43], П. Кругман, М. Обстфельд [2, 421], H. D. Gibson [3, 52]), не является унифицированной. Для дальнейшего анализа считаем целесообразным ввести собственную дефиницию РВК, выведенную на основе предшествующих трактовок. Так, реальный валютный курс представляет собой номинальный валютный курс, пересчитанный с учетом инфляционной разницы внутри страны и за рубежом. Основной закономерностью изменения РВК является его зависимость не только от движений номинального валютного курса, но и от степени реакции отечественных и иностранных цен. Существуют три основных условия изменения РВК. Если темп повышения номинального валютного курса превышает темп увеличения внутренних цен, то происходит реальное обесценение национальной валюты. Если же темп повышения номинального валютного курса меньше темпа увеличения внутренних цен, то импортные товары дешевеют по сравнению с товарами отечественного производства, и, следовательно, несмотря на номинальное обесценение, происходит реальное удорожание валютного курса. И наконец, если темп роста номинального валютного курса равен темпу роста внутренних цен, то изменение РВК не происходит [4, 104]. Следует отметить, что чем выше степень открытости экономики, которая определяется долей импортных цен в общеценовом индексе, тем сильнее внутренние цены подвергаются воздействию номинального валютного курса.

И наконец, если темп роста номинального валютного курса равен темпу роста внутренних цен, то изменение РВК не происходит [4, 104]. Следует отметить, что чем выше степень открытости экономики, которая определяется долей импортных цен в общеценовом индексе, тем сильнее внутренние цены подвергаются воздействию номинального валютного курса.

Проблема динамики валютного курса, как реального, так и номинального, а также критерии его равновесного уровня представляют собой предмет исследования теорий определения валютного курса. Вследствие отсутствия однозначного мнения по данному вопросу различные направления западной экономической науки выдвинули множество теорий, ключевым критерием дифференциации которых выступает период их возникновения:

1) традиционные теории (до 70-х гг. XX в.):

- теория паритета покупательной способности,

- кейнсианские теории чисто потокового типа,

- кейнсианские теории с учетом движения капитала;

2) современные теории (с 70-х по 80-е гг.

XX в.):

- теории паритета процентных ставок,

- монетарные теории,

- теории портфельного баланса;

3) новейшие теории валютного курса (90-е гг. XX в.):

- теория рациональных спекулятивных пузырей,

- теория гетерогенных ожиданий.

Категория реального валютного курса возникла как следствие расширения теории паритета покупательной способности (ППС) и получила широкое применение в современных теориях валютного курса. Центральным тезисом теории ППС выступает прямо пропорциональная зависимость номинального валютного курса от уровня отечественных цен. Если бы движение номинального валютного курса строго соответствовало инфляционной разнице внутри страны и за рубежом, то уровень РВК оставался бы неизменным. Это предположение решительно опровергается эмпирическими исследованиями, которые подтверждают значительные изменения РВК для ряда ключевых валют, делается акцент на увеличение отклонений относительно ППС при плавающих валютных курсах [2, 412]. Именно факт несоответствия номинального валютного курса ППС как в краткосрочном и среднесрочном, так и в долгосрочном периоде обусловил важность понятия РВК в современных моделях открытой экономики.

Именно факт несоответствия номинального валютного курса ППС как в краткосрочном и среднесрочном, так и в долгосрочном периоде обусловил важность понятия РВК в современных моделях открытой экономики.

С точки зрения теории ППС РВК считается хорошим критерием измерения конкурентоспособности страны. Удорожание РВК ассоциируется с ее снижением и происходит в результате изменения следующих факторов:

- удорожания номинального валютного курса;

- увеличения отечественного уровня цен;

- падения иностранного уровня цен.

Критики теории ППС утверждают, что прямая зависимость между удорожанием РВК и снижением конкурентоспособности не во всех случаях подтверждается практикой, и приводят следующие доводы. Так, по мнению Б. Баласса и П. Самуэльсона, необходимо учитывать воздействие реальных шоков, следствием которых является отклонение от ППС. Одним из ярких примеров выступает различный рост производительности труда в отраслях, производящих торгуемые и неторгуемые товары [3, 54]. Увеличение эффективности в производстве торгуемых товаров является причиной повышения заработной платы в обоих секторах, а также обусловливает рост общего уровня цен и удорожание РВК. Принимая во внимание эффект Баласса-Самуэльсона, теория ППС может быть дополнена введением фактора относительной цены торгуемых и неторгуемых товаров. Только при условии коррекции на разницу в прозводительности теория ППС, а следовательно, и РВК, может служить основой оценки конкурентоспособности страны.

Увеличение эффективности в производстве торгуемых товаров является причиной повышения заработной платы в обоих секторах, а также обусловливает рост общего уровня цен и удорожание РВК. Принимая во внимание эффект Баласса-Самуэльсона, теория ППС может быть дополнена введением фактора относительной цены торгуемых и неторгуемых товаров. Только при условии коррекции на разницу в прозводительности теория ППС, а следовательно, и РВК, может служить основой оценки конкурентоспособности страны.

Важность каждой из теорий валютного курса состоит в реальном отображении конкретной экономической ситуации. По мнению Р. Дорнбуша, любая из позиций представляет собой частичную картину в определении валютного курса, хотя может иметь принципиальное значение в объяснении отдельного исторического эпизода [3, 54]. В настоящее время в экономической литературе интенсивно обсуждается феномен удорожания реального валютного курса в процессе перехода от командно-административной системы к рыночным отношениям. Данное явление зафиксировано в исследованиях МВФ на основании оценки фактической динамики реальных валютных курсов в период с 1989 по 1996 г. в таких странах Восточной Европы, как Чехия, Венгрия, Польша, Словакия [6, 434]. Ввиду отсутствия теории валютного курса, адекватной периоду трансформации, в качестве исходного критерия оценки использовался реальный валютный курс, выведенный на основе обычного варианта теории ППС. В данном случае РВК представляет собой номинальный валютный курс, дефлированный на индекс потребительских цен, и рассчитывается следующим образом:

Данное явление зафиксировано в исследованиях МВФ на основании оценки фактической динамики реальных валютных курсов в период с 1989 по 1996 г. в таких странах Восточной Европы, как Чехия, Венгрия, Польша, Словакия [6, 434]. Ввиду отсутствия теории валютного курса, адекватной периоду трансформации, в качестве исходного критерия оценки использовался реальный валютный курс, выведенный на основе обычного варианта теории ППС. В данном случае РВК представляет собой номинальный валютный курс, дефлированный на индекс потребительских цен, и рассчитывается следующим образом:

| К = Р/ЕР*, |

где Е — номинальный валютный курс — национальная цена иностранной валюты, является средней геометрической валютных курсов по отношению к США и Германии;

Р и Р* — соответственно национальный и иностранный индексы потребительских цен (ИПЦ), схема взвешивания иностранного ИПЦ аналогична номинальному валютному курсу.

Далее, принимая во внимание различный рост производительности по секторам внутри экономики, вводится показатель отношения цен неторгуемых товаров к торгуемым:

| М = Рn/Рt, |

где Рn — индекс цен неторгуемых товаров;

Рt — индекс цен торгуемых товаров.

И наконец, учитывая различную динамику реального дохода на душу населения по странам, включается критерий заработной платы, выраженной в долларах США:

| V=W/E, |

где W — уровень заработной платы, выраженный в национальной валюте;

V — уровень заработной платы, выраженный в долларах США.

Анализируя динамику РВК, полученную на основе расчетов по вышеперечисленным показателям, можно проследить общую тенденцию для всех стран с переходной экономикой — первоначальное, резкое обесценение РВК и затем постепенное его удорожание.

В экономической литературе не существует однозначного объяснения и оценки такого поведения реального валютного курса на первом этапе трансформации. Самым распространенным и простым в понимании считается толкование данного явления с точки зрения теории ППС. С этой позиции удорожание реального валютного курса, например, на 10 % и 20 % в год, трактуется как угроза конкурентоспособности экономики, отклонение реального валютного курса от равновесного уровня, и выдвигаются рекомендации по девальвации национальной валюты.

В альтернативном подходе обосновывается, что реальное удорожание валютного курса после первоначального сверхпропорционального обесценения соответствует равновесной динамике на первом этапе трансформации. Критика применения теории ППС в данных условиях аргументируется тем, что в переходных экономиках не выполняются жесткие условия, необходимые для соблюдения теории, из-за воздействия на валютные курсы реальных и номинальных шоков. Выдвигается предположение, что фактический РВК первоначально обесценивается и сверхпропорционально отклоняется от своей равновесной траектории, т. е. вначале существует значительное недооценение. Затем с течением времени реальный валютный курс дорожает. Происходит это по двум причинам: во-первых, первоначальное обесценение постепенно корректируется; во-вторых, равновесный РВК сам дорожает как следствие процесса трансформации. Чем более совершенна рыночная система и чем быстрее идет процесс накопления капитала, тем выше уровень равновесного удорожания.

е. вначале существует значительное недооценение. Затем с течением времени реальный валютный курс дорожает. Происходит это по двум причинам: во-первых, первоначальное обесценение постепенно корректируется; во-вторых, равновесный РВК сам дорожает как следствие процесса трансформации. Чем более совершенна рыночная система и чем быстрее идет процесс накопления капитала, тем выше уровень равновесного удорожания.

Для теоретического обоснования данной нетрадиционной гипотезы необходимо пояснить, что понимается под равновесным уровнем и динамикой РВК в переходных экономиках. В самом широком смысле валютный курс находится на своем равновесном уровне тогда, когда одновременно достигается стабильность во внутреннем и внешнем секторах экономики. Данное устойчивое состояние характеризуется равенством спроса и предложения неторгуемых товаров, а также равновесием платежного баланса [6, 438]. Количество переменных и точный эффект воздействия каждой из них на равновесный РВК зависят от отдельной модели. Например, реальное удорожание может быть объяснено потерей конкурентоспособности, если национальные издержки и цены экзогенно увеличиваются быстрее, чем валютный курс. В то же время реальное удорожание может быть эндогенной реакцией на улучшение конкурентоспособности, такое, как экзогенное увеличение мирового спроса на национальный выпуск. Несмотря на отсутствие теории валютного курса в процессе трансформации, можно сделать вывод, что главной причиной равновесного удорожания является повышение эффективности в экономике за счет рыночного управления ценами и распределением ресурсов.

Например, реальное удорожание может быть объяснено потерей конкурентоспособности, если национальные издержки и цены экзогенно увеличиваются быстрее, чем валютный курс. В то же время реальное удорожание может быть эндогенной реакцией на улучшение конкурентоспособности, такое, как экзогенное увеличение мирового спроса на национальный выпуск. Несмотря на отсутствие теории валютного курса в процессе трансформации, можно сделать вывод, что главной причиной равновесного удорожания является повышение эффективности в экономике за счет рыночного управления ценами и распределением ресурсов.

Каким образом фактическая динамика РВК в странах Восточной Европы соотносится с его равновесной траекторией и как данный процесс может быть объяснен? Ситуация первоначального обесценения возникает в следующих случаях. При либерализации всех рынков и отмене множественных валютных курсов избыточный спрос на иностранные активы сталкивается с их недостаточным предложением, что, в соответствии с теорией платежного баланса, ведет к обесценению национальной валюты. Недооценение, в свою очередь, валютного курса при сохранении условия Маршалла-Лернера будет причиной избытка текущего счета. Данный эффект позволит сбалансировать спрос и предложение иностранной валюты при равновесном валютном курсе. Кроме того, либерализация ценообразования, дополненная избыточной денежной эмиссией, спровоцирует резкий скачок инфляции. Как следствие, возникнет избыточный спрос на иностранные активы, а именно на наличную иностранную валюту как средства сбережения. Результат тот же — недооценение национальной валюты. И наконец, при наличии у денежных властей двух альтернатив — либо резкое первоначальное обесценение валютного курса, либо отказ от введения конвертируемости национальной валюты — они в большинстве случаев предпочитают доверие международного сообщества и выбирают первый вариант, следствием которого является недооценение национальной валюты.

Недооценение, в свою очередь, валютного курса при сохранении условия Маршалла-Лернера будет причиной избытка текущего счета. Данный эффект позволит сбалансировать спрос и предложение иностранной валюты при равновесном валютном курсе. Кроме того, либерализация ценообразования, дополненная избыточной денежной эмиссией, спровоцирует резкий скачок инфляции. Как следствие, возникнет избыточный спрос на иностранные активы, а именно на наличную иностранную валюту как средства сбережения. Результат тот же — недооценение национальной валюты. И наконец, при наличии у денежных властей двух альтернатив — либо резкое первоначальное обесценение валютного курса, либо отказ от введения конвертируемости национальной валюты — они в большинстве случаев предпочитают доверие международного сообщества и выбирают первый вариант, следствием которого является недооценение национальной валюты.

Постепенное удорожание РВК в течение последующих лет происходит под влиянием следующих факторов.

Во-первых, предполагается быстрое увеличение национального дохода на душу населения как следствие улучшения совокупной эффективности.

Предприятия, которые привыкли максимизировать выпуск или занятость, перестраиваются в сторону максимизации прибыли. В итоге — глубокое преобразование экономики, включающее в себя сокращение излишней занятости и прекращение деятельности, убыточной по мировым ценам. Как результат — резкое снижение объема продукции промышленного производства, сельского хозяйства и развитие сектора услуг. Появление новых услуг (банковские и финансовые, услуги менеджмента, маркетинга и консалтинга), вероятно, приведет к повышению совокупной эффективности и к увеличению спроса на товары для внутреннего потребления и, следовательно, к повышению общего уровня национальных цен и реальному удорожанию валютного курса.

Во-вторых, если прибыль от производительности выше в торгуемом, чем в неторгуемом товарном секторе, то, по теории Баласса-Самуельсона, предсказывается удорожание реального валютного курса [2, 423]. Такой вариант выступает альтернативой быстрому развитию сектора услуг, хотя данные процессы не являются взаимоисключающими и могут возникнуть вместе или последовательно.

В-третьих, переходные экономики наследуют цены на природные ресурсы значительно ниже мировых, что соответственно предполагает сохранение государством заниженных цен на коммунальные услуги и, как следствие, общего низкого уровня цен на неторгуемые товары. Однако такая ситуация недолговременна, так как эти цены увеличиваются в соответствии с издержками производства и реальный валютный курс дорожает.

В-четвертых, государственные расходы изменяются по структуре, но необязательно в целом снижаются. Так как рентабельность частного сектора увеличивается, социальная отдача от государственных инвестиций (например, в инфраструктуру и окружающую среду) повышается и оправдывает большие государственные расходы. При проведении налоговой реформы основными источниками фискальных поступлений должны быть подоходный налог с физических лиц и налог на добавленную стоимость. Фирмы не могут более обеспечить большую часть государственных поступлений, так как высокие уровни корпоративного обложения, как при центральном планировании, становятся неэффективными и доходы предприятий резко сокращаются.

Немонетарное финансирование государственного бюджета, вероятно, вызовет реальное удорожание валютного курса вследствие высоких реальных процентных ставок.

В-пятых, высокий потенциальный доход на капитал, превышающий ставку по отечественным сбережениям, способствует притоку иностранных инвестиций, которые приводят к удорожанию реального валютного курса.

В конечном итоге улучшаются условия торговли вследствие хорошего качества национальных товаров, произведенных для международного потребления.

Тестирование данной гипотезы на основе сравнения действительной заработной платы в долларовом эквиваленте с ее равновесным уровнем подтвердило, что к 1996 г. реальный валютный курс был близок к равновесию в таких странах, как Чехия, Польша, Венгрия. Таким образом, эмпирическая проверка данного подхода подтверждает применение гипотезы только для стран, успешно реализовавших весь комплекс экономических реформ.

На основе концепции равновесного удорожания реального валютного курса на первом этапе трансформации можно дать важные рекомендации для экономической политики.

Во-первых, паритет покупательной способности не является отправным пунктом в переходных экономиках. Реальное удорожание — это равновесный результат успешной трансформации. Действительно, процесс перехода будет закончен тогда, когда реальное удорожание прекратится. К тому времени, возможно, спустя десятилетие, уровни цен и заработной платы в Восточной Европе будут ненамного отличаться от существующих в Западной Европе.

Во-вторых, условие необходимости длительного удорожания РВК имеет принципиальное значение для выбора политики валютного курса. Если валютный курс привязан к твердой валюте (например, к доллару США, немецкой марке или к корзине валют), реальное удорожание потребует уровня инфляции более высокого, чем за рубежом. Снижение инфляции возможно только в том случае, если номинальному валютному курсу будет позволено свободно дорожать. Сопротивление реальному удорожанию не только безнадежно, но и ведет к потенциальным спекулятивным притокам капитала и интервенциям, которые, если не стерилизуются, приводят к быстрому росту денежной массы и, соответственно, к инфляции, а если стерилизуются, то накопление резервов стимулирует дальнейшие притоки капитала по бесконечной спирали.

Еще более дестабилизирующей будет политика номинального обесценения, основанная на правиле паритета покупательной способности, результатом которой может быть опасный цикл инфляции и обесценения.

В-третьих, выбор политики валютного курса тесно связан с желаемым уровнем инфляции. На первом этапе трансформации существуют серьезные аргументы в пользу не слишком низкого целевого уровня инфляции: во-первых, аргументы государственных финансов — в пользу умеренного инфляционного налога до проведения налоговой реформы; во-вторых, макроэкономические аргументы — против номинального удорожания валютного курса при условии неопределенности желаемого уровня и гибкости валютных курсов; в-третьих, аргументы эффективности — в пользу инфляции, достаточной для изменения цен, без фактического принуждения к снижению некоторых цен и заработной платы; в-четвертых, аргументы политической экономии — основанные, вероятно, на невозможности сохранения длительного удорожания относительно таких сильных валют, как, например, немецкая марка.

Представленная выше модель демонстрирует идеальное развитие процесса трансформации, которое верифицируется опытом некоторых стран Восточной Европы в период с 1989 по 1996 г. Естественно, представляет интерес оценка поведения реального валютного курса за тот же период в Республике Беларусь. В региональных исследованиях Всемирного банка также зафиксировано первоначальное резкое падение реального валютного курса в 1992 г. и постепенное его реальное удорожание с лета 1993 г. по 1996 г. Соответствовало ли такое поведение реального валютного курса его равновесному удорожанию аналогично странам Восточной Европы или означало потерю конкурентоспособности белорусских товаров на внешних рынках? Основной закономерностью равновесного удорожания реального валютного курса является соответствие увеличения темпов эффективности производства темпу реального удорожания национальной валюты, что было характерно для стран Восточной Европы, т. е. источником роста национального уровня цен является увеличение реального дохода на душу населения. В Республике Беларусь темп реального удорожания валютного курса значительно превышал темп роста эффективности производства, являясь в большей степени следствием экспансионистской кредитно-денежной политики. Политика фиксированного валютного курса на фоне роста цен ухудшила положение белорусских предприятий и привела к низкой рентабельности экспорта и дефициту внешней торговли. Яркой иллюстрацией завышенного реального курса белорусского рубля является трехкратное увеличение долларового эквивалента заработной платы в 1995 г., в течение которого объем промышленной продукции неуклонно падал. Очевидно, что объем продукции в пересчете на одного работника снижался, а не возрастал [7, 39].

В Республике Беларусь темп реального удорожания валютного курса значительно превышал темп роста эффективности производства, являясь в большей степени следствием экспансионистской кредитно-денежной политики. Политика фиксированного валютного курса на фоне роста цен ухудшила положение белорусских предприятий и привела к низкой рентабельности экспорта и дефициту внешней торговли. Яркой иллюстрацией завышенного реального курса белорусского рубля является трехкратное увеличение долларового эквивалента заработной платы в 1995 г., в течение которого объем промышленной продукции неуклонно падал. Очевидно, что объем продукции в пересчете на одного работника снижался, а не возрастал [7, 39].

В ситуации, сложившейся в Республике Беларусь, можно сделать вывод о несоответствии удорожания реального валютного курса его равновесной траектории. Поэтому под воздействием объективных факторов обесценение национальной валюты начиная с конца 1996 г. было неизбежно. В качестве временной меры, с долгосрочной целью последующего укрепления национальной валюты, девальвация, при соблюдении определенных условий, имеет свои положительные аспекты. Обесценение национальной валюты действительно обеспечивает краткосрочное оздоровление национальной экономики, повышая конкурентоспособность сектора торгуемых товаров даже при условии низкого качества продукции и технологической неэффективности, что приводит к притоку валюты в страну и, соответственно, повышает возможность модернизации экономики. Однако если девальвация национальной валюты не осуществляется в комплексе со структурными реформами, а также с ограничительной кредитно-денежной и доходной политикой, то результатом может быть возникновение спирали инфляции-обесценения. Следствием правильно проведенной девальвации будет резкое первоначальное падение совокупного спроса и снижение покупательной способности заработной платы населения. По мнению аналитиков Всемирного банка, главной причиной неудач девальваций является стремление правительств защитить население от сокращения совокупного спроса, уменьшения уровня потребления и, соответственно, снижения уровня жизни. Правительство реализует эту политику либо избегая перехода к более высоким ценам, либо предоставляя людям дополнительные средства, чтобы оплатить эти цены, раскручивая спираль инфляции-обесценения.

Обесценение национальной валюты действительно обеспечивает краткосрочное оздоровление национальной экономики, повышая конкурентоспособность сектора торгуемых товаров даже при условии низкого качества продукции и технологической неэффективности, что приводит к притоку валюты в страну и, соответственно, повышает возможность модернизации экономики. Однако если девальвация национальной валюты не осуществляется в комплексе со структурными реформами, а также с ограничительной кредитно-денежной и доходной политикой, то результатом может быть возникновение спирали инфляции-обесценения. Следствием правильно проведенной девальвации будет резкое первоначальное падение совокупного спроса и снижение покупательной способности заработной платы населения. По мнению аналитиков Всемирного банка, главной причиной неудач девальваций является стремление правительств защитить население от сокращения совокупного спроса, уменьшения уровня потребления и, соответственно, снижения уровня жизни. Правительство реализует эту политику либо избегая перехода к более высоким ценам, либо предоставляя людям дополнительные средства, чтобы оплатить эти цены, раскручивая спираль инфляции-обесценения.

Сравнение источников динамики реального валютного курса в странах Восточной Европы и Республике Беларусь является индикатором коренного отличия данных переходных экономик как по степени реализации всего комплекса реформ, так и по адаптации реального сектора экономики к рыночным условиям.

Литература

понятие, влияние на состояние платежного баланса в краткосрочном и долгосрочном периодах.

Девальвация

– снижение курса национальной валюты

по отношению к иностранным или

международным счетным валютным единицам.

Ревальвация

– повышение

курса национальной валюты по отношению

к иностранным валютам или международным

счетным валютным единицам.

Роль девальвации

в регулировании платежного баланса

зависит от конкретных условий ее

проведения и сопутствующей общеэкономической

и финансовой политики. Девальвация

стимулирует экспорт товаров лишь при

наличии экспортного потенциала

конкурентоспособных товаров и услуг и

благоприятной ситуации на мировом

рынке. Что касается сдерживающего

Что касается сдерживающего

влияния девальвации на импорт, то в

условиях интернационализации процесса

воспроизводства и развития международной

специализации страна зачастую не может

резко сократить ввоз товаров. К тому же

не все страны проводят политику

импортозамещения.

Удорожая импорт,

девальвация может привести к росту

издержек производства отечественных

товаров, повышению цен в стране и

последующей утрате полученных с ее

помощью конкурентных преимуществ на

внешних рынках. Поэтому, хотя девальвация

может дать стране временные преимущества,

но во многих случаях она не устраняет

причины дефицита платежного баланса.

Состояние валюты | Торговый баланс | Баланс | Платёжный баланс |

Ревальвация | Экспорт товаров | Экспорт капитала | ухудшение |

Импорт товаров | Импорт капитала | ||

Итог: ухудшение | Итог: ухудшение | ||

Девальвация | Экспорт товаров | Экспорт капитала | улучшение |

Импорт товаров | Импорт капитала | ||

Итог: улучшение | Итог: улучшение |

Эластичность

спроса и предложения валюты – соотношение

изменения в объемах спроса и предложения

валюты с % изменением валютного спроса.

Спрос на валюту

считается эластичным, если % изменение

в объеме спроса на валюту БОЛЬШЕ

процентного изменения ее курса (r>1)

Спрос на валюту

неэластичный, если % изменение в объеме

спроса на валюту МЕНЬШЕ процентного

изменения ее курса (r<1)

Чем ближе спрос и

предложен не к горизонтальной линии,

тем выше их эластичность. Если они

сливаются с горизонтальной прямой, то

спрос и предложение валюты считаются

бесконечно эластичными, те. любое

изменение курса приводит к бесконечно

большим изменениям в спросе и предложении

валюты. А чем ближе спрос и предложение

иностранной валюты к вертикальной

линии, тем более они являются неэластичными,

т.е. любое изменение курса, даже

значительное, не приводит к каким-либо

изменениям в спросе и предложении

валюты.

Эластичность

спроса других стран на национальный

экспорт и эластичность национального

спроса на импорт являются важнейшими

параметрами, которые позволяют судить

о том, позволит ли снижение курса

национальной валюты улучшить ее торговый

баланс. Эту зависимость рассматривали

Эту зависимость рассматривали

три экономиста: Маршал, Робинсон, Лернон.

Их выводы строились

на основе следующих положений:

Международное

движение капитала отсутствует, а

торговый баланс представляет собой

разницу экспорта и импорта товаров и

услуг.Спрос

резижентов на иностранные товары также

как и предложение товаров на экспорт

зависят только от уровня цен на них,

выраженных в национальной валюте. А

предложение нерезидентов товаров на

экспорт и их спрос на импорт зависят

только от их цен в иностранной валюте.Предложение

иностранной валюты считается бесконечно

эластичным.Изначально

торговый баланс равен 0.

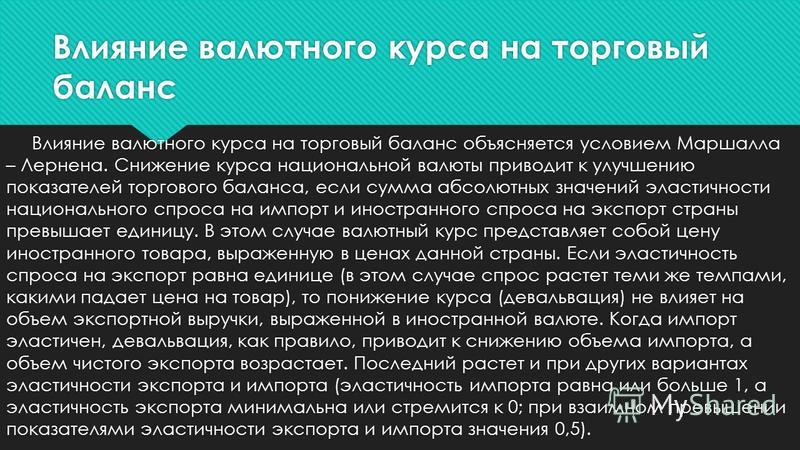

Условие

Маршалла-Лернена – снижение курса

национальной валюты приводит к улучшению

торгового баланса, если сумма абсолютного

значения эластичности национального

спроса на импорт(r

im)

и абсолютного значения эластичности

иностранного спроса на национальный

экспорт (r

x

) больше 1.

Однако использовать

снижение курса национальной валюты при

соблюдении данного условия для

выравнивания торгового баланса можно

только в условиях стабильного рынка.

Валютный рынок считается стабильным,

если на спрос и предложение валюты

действует центростремительные силы.

Валютный рынок считается нестабильным,

если на спрос и предложение действуют

центробежные силы.

Дополнительные

исследования показали, что существует

проблема правильного выбора временного

периода для оценки реакции торгового

баланса на изменение валютного курса,

что означает существование краткосрочной

и долгосрочной эластичности. На коротком

периоде времени (до года) экспорт и

импорт могут быть неэластичными, а в

более долгосрочной перспективе

эластичность повышается.

Отсутствие

немеделенной реакции количества спроса

и предложения валюты на изменение

валютного курса объясняется следующими

причинами:

Требуется

время, чтобы рынок признал изменение

курсаТребуется

время, чтобы принять решение об изменении

количества экспорта и импорта при новом

валютном курсеТребуется

время, чтобы заключить новые контракты

и начать осуществлять поставки по ним.

Реакцию

торгового баланса на изменение валютного

курса описывает Джей кривая.

Джей

кривя – кривая временного ухудшения

торгового баланса в результате снижения

курса национальной валюты, ведущее к

его последующему улучшению.

t

C

На

рисунке AB

курс стабилен и не меняется. Власти

проводят девальвацию, это приводит

изначально к ухудшению торгового баланса

на отрезке ВС, однако по мере приспособления

экономики к новым ценам, торговый баланс

на отрезке CD

выравнивается до уровня, предшествующего

девальвации, на этот период нужно 3-12

мес. А в долгосрочной перспективе на

отрезке DE

он улучшается.

Определение обесценивания валюты в истории США.

(существительное)

Потеря стоимости валюты страны по отношению к одной или нескольким иностранным эталонным валютам, как правило, в системе плавающего обменного курса.

Обзор обменных курсов

- И наоборот, если иностранная валюта укрепляется, число обменного курса увеличивается, а внутренняя валюта на обесценивается на .

- Другими словами, 9Валюта 0012 обесценит .

- Непокрытый паритет процентных ставок указывает, что повышение или обесценение одной валюты по отношению к другой валюте может быть нейтрализовано изменением дифференциала процентных ставок.

- В итоге, если другие вещи останутся неизменными, одна валюта повысится или обесценится , если процентные ставки в стране увеличатся или понизятся.

- Страна с дефицитом торгового баланса испытает сокращение валютных резервов, что в конечном итоге снизит ( обесценивает ) стоимость его валюты .

- И наоборот, если иностранная валюта укрепляется, число обменного курса увеличивается, а внутренняя валюта на обесценивается на .

Факторы, меняющие функции спроса и предложения

- Если инвесторы верят, что валюта обесценится , тогда их убеждения станут самоисполняющимися пророчествами.

- Таким образом, доллар США обесценивается на , в то время как евро растет.

- В худшем случае обесценивание валюты вызывает бегство капитала.

- , а ринггит обесценивается на .

- В быстрорастущей стране наблюдается большая инфляция, в результате чего ее валюта с по обесценивается .

Доллар США растет на

Финансирование дефицита и профицита платежного баланса

- Следовательно, спрос на валюту этой страны ослабевает и обесценивается .

- Если страна испытывает дефицит платежного баланса, то ее валюта имеет тенденцию к обесцениванию с течением времени, в результате чего экспорт увеличивается, а импорт снижается.

- Страна может испытать эффект J-образной кривой, когда дефицит торгового баланса временно ухудшится, поскольку ее валюта обесценивается , как показано на рисунке 1.

- Например, страна позволяет своей валюте с по обесценивать , начиная с периода времени t1.

- К сожалению, бегство капитала создает проблемы для правительства, потому что может обесценивать валюту быстро.

Курсовой риск

- Если доллар США вырос, то евро автоматически обесценился .

- Следовательно, укрепление означает, что валюта становится более ценной по отношению к другой валюте , в то время как обесценивание означает, что другая валюта падает в цене.

- Таким образом, доллар США обесценился в то время как евро укрепился.

- Финансовые аналитики используют термины сильный и слабый для обозначения валюты , которая отличается от повышения и обесценивания .

- Если обменный курс валюты изменится на 1 доллар за 50 рублей, впоследствии доллар США укрепится, а российский рубль обесценится .

Спрос и предложение на иностранную валюту

- Мы всегда показываем валюту цена в знаменателе обменного курса валюты , потому что снижение цены отражает обесценивание валюты , в то время как повышение цены отражает укрепление валюты .

- Следовательно, ринггит укрепился, а доллар США обесценился на на .

- Следовательно, доллар США обесценивается на , а ринггит растет.

- Аналитики используют повышение и обесценивание для сравнения двух валюты .

- Поскольку одна валюта растет, другая должна обесцениваться , потому что эти термины связаны друг с другом.

- Мы всегда показываем валюту цена в знаменателе обменного курса валюты , потому что снижение цены отражает обесценивание валюты , в то время как повышение цены отражает укрепление валюты .

Фиксированные обменные курсы

- Кроме того, центральный банк должен иметь запас валюты резервов для покупки или продажи валюты , чтобы сбалансировать свои валютные потоки, поддерживающие фиксированный обменный курс.

- Таким образом, центральному банку требуется кэш размером валюта резервы.

- С другой стороны, если центральный банк позволяет валюте от до постоянно обесценивать за пределами коридора, впоследствии мы называем это девальвацией.

- песо обесценился не менее чем на 40% к январю 1995 года.

- Как только их домашняя валюта начала обесцениваться , они не могли позволить себе погасить свой внешний долг.

Ответы на вопросы главы 16

- Спрос на валюты на одном рынке автоматически создает предложение валюты на другом рынке, когда люди обменивают валюты .

- Следовательно, песо обесценивается на , в то время как доллар США укрепляется, в результате чего мексиканский импорт сокращается, а экспорт увеличивается.

- Он может обменять евро на доллары США, в результате чего доллар США укрепится, а евро обесценится на .

- Следовательно, доллар США обесценивает , в то время как рыночное количество долларов США становится неоднозначным.

- Снижение спроса на узбекский сом приводит к тому, что сом на обесценивается на по отношению к доллару США.

Поиск равновесного обменного курса

- Страны заинтересованы в обменном курсе своей валюты по отношению к валюте своего торгового партнера, поскольку это влияет на торговые потоки.

- При внутренней валюте имеет высокую стоимость, его экспорт стоит дорого.

- Страна с дефицитом торгового баланса испытает сокращение своих валютных резервов, что в конечном итоге снизит, или обесценит , стоимость ее валюты .

- Модель определения обменного курса на рынке активов утверждает, что обменный курс между двумя валютами представляет собой цену, которая просто уравновешивает относительное предложение и спрос на активы, выраженные в этих валютах .

- Они включают инвестиции, такие как акции, выраженные в валюте , и долговые обязательства, выраженные в валюте .

- Страны заинтересованы в обменном курсе своей валюты по отношению к валюте своего торгового партнера, поскольку это влияет на торговые потоки.

Управляемый поплавок

- Почти все валюты управляются, поскольку центральные банки или правительства вмешиваются, чтобы повлиять на стоимость их валют .

- Таким образом, когда страна утверждает, что имеет плавающую валюту , она, скорее всего, существует как управляемая плавающая валюта.

- Например, если стоимость валюты превышает ее диапазон, центральный банк продаст часть своей валюты , которая находится в резерве.

- Выпустив в обращение больше своей валюты , центральный банк снизит стоимость валюты.

- Если валюта плавает, может произойти быстрое повышение или обесценивание стоимости.

Системы обменных курсов

- Одно из ключевых экономических решений, которое должна принять нация, заключается в том, как она будет оценивать свои валюта по сравнению с другими валютами .

- Валюта , использующая плавающий обменный курс, известна как плавающая валюта .

- Режимы также привязаны к другим валютам .

- Ползучая привязка: Ползучая привязка — это режим обменного курса, обычно рассматриваемый как часть режимов фиксированного обменного курса, который допускает постепенное обесценивание или повышение обменного курса.

- Имея дело с внешним давлением, чтобы оценить или амортизировать обменный курс (например, разницу в процентных ставках или изменения валютных резервов), система может выдерживать частые, но умеренные изменения обменного курса, чтобы свести к минимуму экономические неурядицы.

Обесценение валюты Ганы

Анализ рынка

Товары народного потребления

Энергия

Еда и напитки

Гана

Западная Африка

Правила импорта

Цены

Курсы валют

Обесценивание ганского седи негативно влияет на импорт и усиливает местную инфляцию.

Ганский седи резко обесценился по отношению ко многим валютам, в частности к доллару США, с начала 2022 года. Седи упал более чем на 55% в период с января по октябрь 2022 года, что является одним из самых резких падений любой валюты в мире в этом году. Когда валюта падает в цене, импорт становится дороже.

Седи упал более чем на 55% в период с января по октябрь 2022 года, что является одним из самых резких падений любой валюты в мире в этом году. Когда валюта падает в цене, импорт становится дороже.

Последствия для импортеров: Ганские импортеры изо всех сил пытаются остаться в бизнесе из-за высокой стоимости импорта и таможенной очистки товаров в ганских портах. Некоторые импортеры не могут собрать достаточно денег для финансирования запланированных поставок.

Все более ограниченный доступ к иностранной валюте (форекс) задерживает торговлю: поскольку счет платежного баланса Ганы сильно ограничен, Банк Ганы (центральный банк) тщательно контролирует распределение форекс. Некоторые импортеры сообщают о задержках с получением иностранной валюты для оплаты как крупных, так и мелких операций. Палата дистрибьюторов нефти, например, сослалась на острый кризис доллара, поскольку Банк Ганы может предоставить своим членам только 30% иностранной валюты, необходимой им для импорта нефтепродуктов. Кроме того, 17 ноября Банк Ганы объявил, что больше не будет предоставлять валютную поддержку для импорта риса, птицы, растительного масла, фруктовых соков, зубочисток, макаронных изделий, фруктовых соков, воды в бутылках, керамической плитки и некоторых других товаров. товары. Конкретный перечень тарифных позиций этих товаров не был опубликован на момент публикации настоящего отчета.

Кроме того, 17 ноября Банк Ганы объявил, что больше не будет предоставлять валютную поддержку для импорта риса, птицы, растительного масла, фруктовых соков, зубочисток, макаронных изделий, фруктовых соков, воды в бутылках, керамической плитки и некоторых других товаров. товары. Конкретный перечень тарифных позиций этих товаров не был опубликован на момент публикации настоящего отчета.

Влияние инфляции на снижение потребительского спроса: Обесценение седи, в свою очередь, способствует высокому уровню инфляции на местном рынке. В октябре 2022 года инфляция выросла до 40,4% в годовом исчислении, в частности, из-за более высоких цен на продукты питания и топливо. Инфляция на товары местного производства составила 39,1%, а инфляция на импортные товары в октябре месяце составила 43,7%.

Инфляция резко подрывает покупательную способность потребителей, поскольку цены на большинство расходных материалов растут почти каждую неделю. Следствием этого является снижение спроса на товары, которые стоят дороже. Вторичным эффектом является снижение спроса на некоторые товары, которые средние потребители теперь считают предметами роскоши и больше не считают доступными, не обязательно потому, что цены на такие товары выросли, а потому, что цены на конкурирующие предметы первой необходимости резко возросли.

Вторичным эффектом является снижение спроса на некоторые товары, которые средние потребители теперь считают предметами роскоши и больше не считают доступными, не обязательно потому, что цены на такие товары выросли, а потому, что цены на конкурирующие предметы первой необходимости резко возросли.

Затронутые отрасли: ситуация затрагивает все отрасли экономики; тем не менее, некоторые ключевые секторы, которые особенно пострадали от обесценения, влияющего на потребительский спрос, включают:

1. Товары народного потребления и товары для дома

2. Косметика

3. Нефть и газ (газ и дизельное топливо)

4. Агробизнес и переработанные пищевые продукты

5. Фармацевтика

Обесценение и долгосрочные контракты: CS Ghana также отмечает, что еще одним следствием продолжающегося резкого обесценивания седи по отношению к доллару является то, что местные клиенты по-прежнему не решаются заключать долгосрочные контракты, основанные на долларах. Клиенты по-прежнему обеспокоены долгосрочными финансовыми последствиями таких контрактов.

XX в.):

XX в.): Предприятия, которые привыкли максимизировать выпуск или занятость, перестраиваются в сторону максимизации прибыли. В итоге — глубокое преобразование экономики, включающее в себя сокращение излишней занятости и прекращение деятельности, убыточной по мировым ценам. Как результат — резкое снижение объема продукции промышленного производства, сельского хозяйства и развитие сектора услуг. Появление новых услуг (банковские и финансовые, услуги менеджмента, маркетинга и консалтинга), вероятно, приведет к повышению совокупной эффективности и к увеличению спроса на товары для внутреннего потребления и, следовательно, к повышению общего уровня национальных цен и реальному удорожанию валютного курса.

Предприятия, которые привыкли максимизировать выпуск или занятость, перестраиваются в сторону максимизации прибыли. В итоге — глубокое преобразование экономики, включающее в себя сокращение излишней занятости и прекращение деятельности, убыточной по мировым ценам. Как результат — резкое снижение объема продукции промышленного производства, сельского хозяйства и развитие сектора услуг. Появление новых услуг (банковские и финансовые, услуги менеджмента, маркетинга и консалтинга), вероятно, приведет к повышению совокупной эффективности и к увеличению спроса на товары для внутреннего потребления и, следовательно, к повышению общего уровня национальных цен и реальному удорожанию валютного курса.

Немонетарное финансирование государственного бюджета, вероятно, вызовет реальное удорожание валютного курса вследствие высоких реальных процентных ставок.

Немонетарное финансирование государственного бюджета, вероятно, вызовет реальное удорожание валютного курса вследствие высоких реальных процентных ставок. Еще более дестабилизирующей будет политика номинального обесценения, основанная на правиле паритета покупательной способности, результатом которой может быть опасный цикл инфляции и обесценения.

Еще более дестабилизирующей будет политика номинального обесценения, основанная на правиле паритета покупательной способности, результатом которой может быть опасный цикл инфляции и обесценения.