Конвертация валют в системе Visa. Visa курс конвертации валют

Visa конвертация валют, процесс конвертации валют на картах Visa

- Как происходит процесс конвертации валют систем Mastercard и Visa

- Курсы валют при конвертации

- Примеры платежных операций

Почти не осталось людей, которые при оплате услуг и товаров пользуются исключительно наличными. Пластиковые карты упрощают процесс начисления заработных плат и пенсий, оплаты в реальных и особенно интернет-магазинах, а также многие другие финансовые процедуры. Карта Visa, в частности, позволяет платить и снимать деньги в разных валютах практически по всему миру. И если появляется такая необходимость, нужно знать, как происходит у Visa конвертация валют, чтобы не недоумевать, почему у вас сняли ту, а не иную сумму.

Как происходит процесс конвертации валют систем Mastercard и Visa

Необходимо знать, что конвертация осуществляется на карте, даже когда платеж производится в российских рублях. В этом процессе участвуют 3 различных типа валют:

- Валюта биллинга. В ней происходят расчеты в международных системах Visa, Mastercard и др.

- Валюта карты – та, в которой хранятся деньги на счету.

- Валюта операции. В ней вы оплачиваете покупку или услугу. При снятии наличных, валюта операции – это деньги, которые по запросу выдает банкомат.

Конвертация начинается после того, как вы нажали «Оплатить» или подтвердили снятие денег. Происходит она моментально и состоит из нескольких операций:

- Система сравнивает валюту, которая находится у вас на счету с той, в которой производится операция. При их несовпадении осуществляется конвертация валют систем Mastercard, Visa. При этом деньги переводятся согласно курсу, установленному международной платежной системой.

- В банк, выпустивший карту, приходит документ с информацией об оплате уже пересчитанной в биллинговой валюте.

- Чтобы списать деньги, банк снова сверяет валюты, однако в этот раз в операции участвует валюта оплаты и валюта, в которой на карте содержатся средства. Если они не одинаковы, происходит еще одна конвертация, по курсу установленному вашим банком.

- Полученную после конвертации сумму списывают с вашего баланса.

Это означает, что при осуществлении некоторых операций конвертация может происходить дважды. При этом за обе отдельно с держателя взымается комиссия. Если на каком-то из шагов валюты одинаковы, конвертация не осуществляется.

Курсы валют при конвертации

В зависимости от платежной системы, валюта биллинга будет различаться. Visa в качестве константы использует доллар США, Mastercard оперирует евро. Однако, если ваша карта была получена в российском банке и платеж вы производите в России, конвертация пройдет без комиссии для держателя, поскольку все издержки в такой ситуации берет на себя банк, вне зависимости от того, хотите вы пополнить счет, снять или перевести средства или оплатить покупку. Во всех остальных случаях лучше заранее узнать, какой у Mastercard или Visa курс конвертации валют. Самые своевременные и достоверные сведения легко найти на официальных сайтах платежных систем. Курсы конвертации иностранных валют своего банка можно посмотреть на его официальном сайте или в службе интернет-банкинга, подключенной практически на всех картах. Необходимо искать курс для проведения именно онлайн-платежей, поскольку зачастую он отличается от основного курса купли-продажи валют в банке.

Кроме того, нужно учитывать, что окончательное списание денег со счета происходит в течение нескольких суток, по этой причине сумма может несколько отличаться той, которую вы планировали, делая покупку.

Также необходимо помнить, что многие банки взимают комиссию, если вы провели платеж в валюте другого государства или совершили финансовую операцию заграницей. Величина оплаты зависит от банка, который выпустил вашу карточку. Так, Сбербанк с 2014 года взимает за платежи в иностранной валюте полтора процента комиссии, у Альфа-банка этот показатель немного больше – 1,7%, а ВТБ снимает 2% дополнительно к сумме оплаты, если операция была произведена не в рублях или американских долларах. При этом ВТБ не взимает ничего за операции в иностранной валюте по картам Masterard.

Примеры платежных операций

Рассмотрим вариант, когда вы оплачиваете услугу картой Visa, например, в Чехии, где национальная валюта - чешские кроны. Тогда в первую очередь, кроны в доллары конвертирует платежная система, после чего доллары в рубли переводит ваш банк и списывает получившуюся сумму с вашего счета. Также банк взыщет средства за проведение денежной операции за границей.

Если вы часто оплачиваете услуги или товары картой в Европе, лучше предпочесть Mastercard, поскольку в большинстве европейских государств, основной валютой является евро, а значит вы сможете избежать одной конвертации из двух возможных в случае, если захотите потратить или просто перевести кому-то средства.

bankiros.ru

Вся правда о конвертации валют при использовании карт за границей

Или о том, как выгоднее расплачиваться картой за покупки и об особенностях снятия наличных денег с карты за рубежом.

Путешествуя, мы регулярно решаем один и тот же вопрос — какие деньги брать с собой в страну назначения, какие карты использовать и каков будет обменный курс — об этом мы сегодня и поговорим.

А в качестве небольшого вступления выясним, какие деньги нужно брать при поездке в ту или иную страну. Речь пока пойдет только о наличных.

Во-первых, брать рубли — при любом раскладе худший вариант, ведь при переводе в местную валюту обменный курс всегда будет самым невыгодным. И здесь все просто — рубль не является валютой международных платежных систем, да и мировой валютой тоже, так что для путешествия стоит выбирать доллары или евро (в редких случаях фунты).

Логика следующая: если это страны Евросоюза — берите евро, в Британию — фунты, весь же остальной мир более благосклонно отнесется к «зеленой бумаге». Последнее характерно и для Запада (Северная/Южная Америки), и для Востока (Китай, Тайланд, Малайзия, etc), и для Австралии с Океанией, и даже для Африки — все «любят» доллары.

С наличными все понятно и логично.

А теперь о более сложном и непонятном вопросе — как расчитываться картами, в какой валюте содержать свои деньги на пластике и какие платежные системы использовать во время поездки.

Начнем с конца. Когда вы отправляетесь в очередное путешествие, заранее почти невозможно предсказать, какая из платежных систем будет предпочтительнее (особенно в мелких деталях вроде бонусов), но стоит запомнить и знать, что большая часть цивилизованного мира поддерживает системы VISA и MasterCard (MC), тем не менее, бывают и исключения. К примеру, в Германии в некоторых местах можно расплатиться только MasterCard, в Тайланде тоже предпочитают именно эту платежную систему, а в Китае вам и вовсе не удастся воспользоваться для оплаты ни VISA, ни MC — здесь для безналичных расчетов работает только местная China Union Pay (исключения могут быть в крупных международных отелях и центрах Китая, но они редки и не стоит на них рассчитывать). А потому, перед отправкой в страну назначения поинтересуйтесь, как там обстоят дела с той или иной системой платежей, а в идеале заведите себе карты как минимум двух систем — VISA и MasterCard и, что важно, не ниже уровня Classic для VISA и Standart для MC, поскольку более простые вариации карт, вроде VISA Electron, могут в какой-то момент вас сильно подвести.

Все выше сказанное относится к безналичным платежам и не распространяется на снятие наличных по карте — наличные деньги можно получить практически в любом банкомате мира и вне зависимости от платежной системы. Даже китайские банкоматы, заточенные под China Union Pay, с легкостью позволяют обналичить деньги с использованием платежных карт VISA/MasterCard.

И здесь мы переходим с следующей части статьи в которой разберемся, наконец, в какой же валюте держать деньги на карте, и как этой картой правильно расплачиваться или снимать наличные за границей, чтобы не переплачивать при конвертации средств из одной валюты в другую?

Для понимания всех тонкостей процесса разберем несколько базовых понятий — валюта счета, валюта операции и валюта биллинга.

Валюта счета — это валюта, в которой номинирован ваш счет. Предположим, у вас рублевая карта, значит валюта счета — рубли.

Валюта операции — это та валюта, в которой номинирован товар или услуга, приобретаемые вами. Например, вы покупаете некий товар в Германии за евро, валюта операции в данном случае — евро.

Валюта биллинга — это валюта, в которой ваш банк, выпустивший карту, расчитывается с платежной системой данной конкретной карты — VISA/MC.

Также важно отметить, что для системы VISA валютой биллинга всегда и в любой стране будет доллар, а вот для MasterCard в Европе это евро, но в других странах это может быть как доллар, так и евро (зависит от банка). Что до других систем, то там все может быть еще экзотичнее, тем не менее, точную валюту биллинга всегда можно узнать в банке, который выпустил карту.

А теперь посмотрим какую хитрую цепь преобразований проходят деньги при совершении операции за границей.

1. Вначале происходит сравнение валюты операции и валюты биллинга и если они не совпадают, то происходит конвертация по курсу платежной системы.

Что важно — этот процесс может затягиваться на 2-3 банковских (рабочих) дня, а потому не удивляйтесь, что на вашей карте при покупке блокируется одна сумма, а через пару дней списывается уже другая — разница не велика и зависит от колебания курсов в дни, прошедшие до момента окончательного списания. Узнать курсы конвертации международных платежных систем можно по ссылкам: VISA, MasterCard, American Express.

2. На втором этапе международная платежная система (например, VISA) направляет в ваш банк информацию о сумме транзакции (покупки) в валюте биллинга, и именно эту сумму банк должен ужержать с вашего счета.

3. На заключительном этапе банк сравнивает валюту биллинга с валютой вашей карты (счета) и если они не совпадают, то вновь происходит конвертация (уже вторая), и теперь она идет по внутреннему курсу банка, после чего полученная сумма списывается с карты. Внутренний курс конвертации конкретного банка следует узнать перед поездкой в самом банке, самый выгодный вариант — расчеты по курсу ЦБ, и такие банки есть.

Обратите внимание — с учетом того, что платежная система конвертирует деньги в течение 2-3 дней и только потом рассчитывается с вашим банком, который тоже проводит свою конвертацию — реальная выписка может датироваться 3-5 (и более) днями позднее совершения самой операции по карте.

Вот такая получается далеко не тривиальная процедура, из-за которой мы переплачиваем, порой, лишние тысячи рублей. Так что, как вы теперь понимаете, просто узнать курс валюты перед поездкой не достаточно — все значительно сложнее.

Бонусная ложечка дегтя. В некоторых банках помимо комиссий при конвертации есть еще, так называемые, комиссии за трансграничные платежи. Это есть ни что иное, как дополнительный сбор за то, что вы совершаете операцию за границей — банкиры же вон какие худенькие, а кушать-то хочется. И здесь нужно или выбирать банк, в котором такой комиссии нет, или повышать уровень карты — более статусные Gold/Platinum/Black, как правило, лишены этих сборов, правда, за их обслуживание надо платить в несколько раз больше, чем за классические карты, так что проще найти менее жадный банк.

Для еще большего понимания процесса проиллюстрируем все вышесказанное примером — покупка некоторого товара за рубежом за евро и оплата его рублевой картой VISA.

В примере: валюта операции — евро, валюта биллинга — доллар, валюта счета — рубль. В результате сумма покупки в евро, будет сконвертирована на первом этапе в доллары, которые затем будут проданы вам за рубли с вашего счета. Да-да, совершая покупку в евро/долларах/других деньгах за рубежом, вы фактически покупаете некое количество этих денег за рубли, да к тому же нередко с промежуточной конвертацией, как показано в примере.

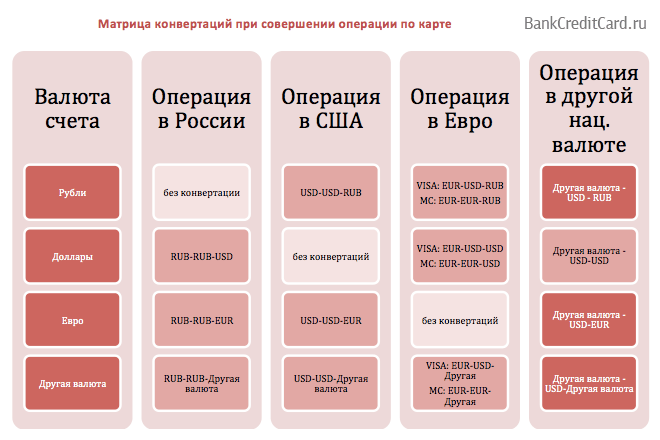

Больше примеров в таблице, где наглядно показано, как происходят платежи по картам в разных валютах в различных странах мира.

А что с наличными, которые мы хотим снять с карты за границей?

Здесь все точно так же. К примеру, вам нужно снять некоторое количество тайских бат с рублевого счета VISA. Обмен ваших рублей (валюта счета) при обналичивании будет идти через промежуточную валюту доллар (валюта биллинга VISA) в баты (валюта операции). Схема, по сути, неизменна, только на выходе вы получаете не товар, приобретенный за местную валюту, а саму местную валюту.

Но нужно помнить, что при снятии наличных в банкоматах за границей, вы, в большинстве случаев, заплатите некоторую комиссию своему банку — она зависит от типа карты и о ней можно узнать заблаговременно, обратившись в ваш банк. Только это не все — вы можете заплатить еще и банку, которому принадлежит банкомат, поэтому внимательно читайте то, что написано на экране — вас обязательно предупредят.

А теперь сделаем серию выводов, ведь наверняка у вас «мозги закипели» от всех этих транзакций и конвертаций.

Так что же нужно запомнить, чтобы не переплачивать при совершении покупок или снятии денег за границей?

- Каждая лишняя конвертация — это лишняя комиссия банка и самые большие потери происходят на двойных конвертациях (валюта операции > валюта биллинга > валюта счета).

- А потому — используйте ту валюту счета, которая будет совпадать, в идеале, и с валютой биллинга, и с валютой операции, но, как минимум, с одной из валют — биллинга или операции. Тогда конвертаций и комиссий или не будет вовсе, или вместо двух будет только одна конвертация/комиссия.

- Важо понимать, что в каждой конкретной стране валюты биллинга и операции разнятся, универсального рецепта нет, но для активного путешественнка необходимо иметь, как минимум, евро и долларовый счет (в дополнение к рублевому), на которые еще до путешествия будут внесены доллары/евро, купленные по самому выгодному внутри страны курсу.

- Если вы не столь активно путешествуете или же попросту нет возможности открыть счета в евро/долларах, то берите с собой заранее приобретенные наличные доллары/евро, согласно логике описанной в начале статьи. Карты в этом случае оставьте в той валюте, которая есть, это будут ваши резервные деньги на случай, если закончатся наличные.

Удачи в путешествиях и пусть они все будут вам по карману.

chancetotrip.com

Как происходит конвертация при покупках по кредитной карте

07.03.2014

Мы постоянно совершаем покупки по карте, снимаем наличные. И, пока находимся в России, мало задумываемся, как проходит операция по карте от момента совершения покупки до момента списания со счета. А, вот планируя путешествие за границу или собираясь осуществить покупку в иностранной валюте, мы судорожно начинаем искать информацию о том, как проходит конвертация, кто за неё платит и сколько. Знакомая картина? А, между тем, конвертация осуществляется даже тогда, когда вы совершаете покупки в России в рублях.

Как происходит конвертация по карте

В операции конвертации участвуют три валюты - валюта операции, валюта биллинга и валюта карты. Валюта операции – та валюта, в которой совершается покупка или происходит снятие денежных средств. Валюта биллинга – это валюта расчетов между банком и международной платежной системой (VISA, MasterCard, American Express). Валюта карты – это, собственно, та валюта, в которой открыт счет.

Итак, вы совершили покупку по карте, что происходит дальше?

- Валюта операции сравнивается с валютой биллинга, если валюты не совпадают, то происходит конвертация по курсу международной платежной системы. Операция конвертации совершается в течение 2- 3 дней.

- Далее платежная система присылает в банк файл, в котором указана сумма в валюте биллинга, которую банк должен списать с вашего счета.

- Банк сравнивает валюту биллинга с валютой счета вашей карты. И, если валюты не совпадают, то снова происходит конвертация, но, на этот раз, уже по внутреннему курсу банка и списывает деньги с вашей карты. Причем, дата списания денег с вашего счета может пройти даже не в тот день, когда платежная система рассчиталась с банком, а позже.

Таким образом, получается, что совершив одну операцию, вы можете получить одну или сразу две последовательные конвертации валюты, а, между тем, за каждую из них будет взиматься комиссия.

Если валюты операции и валюты биллинга и/или валюта биллинга и валюта карты совпадают, то, как вы догадались, конвертация не происходит.

Как мы уже отмечали выше, валюта биллинга обычно – доллар по картам VISA. По картам MasterCard валютой биллинга является евро (при покупках в еврозоне), в остальных странах также доллар. Но, если вы совершаете операцию по карте в стране, где карта была выпущена (в России), то валюта биллинга приравнивается к национальной валюте. Таким образом, вы за конвертацию не платите, хотя она все равно происходит (все расходы по конвертации из валюты биллинга в валюту вашего счета несет банк).

Где узнать курсы валют?

Курс платежной системы вы всегда можете узнать непосредственно на сайтах этих систем:

- Курс конвертации платежной системы VISA;

- Курс конвертации платежной системы MasterCard;

- Курс конвертации платежной системы American Express.

Курс конвертации банка уточняйте либо на сайте, либо в интернет-банке банка, выпустившего вашу карту. Также можно узнавать курс по телефону контакт-центра. Обратите внимание, что курс конвертации при безналичных операциях в большинстве банков не совпадает с курсом покупки / продажи валют.

Еще один момент, который стоит учитывать в условиях изменяющегося курса рубля: списание денег происходит не в момент совершения покупки, а через несколько дней. Поэтому итоговая сумма,списанная со счета, может оказаться больше (или меньше).

Прибавьте комиссию за трансграничные платежи

Кроме того, во многих банках существует, так называемая, комиссия за трансграничные операции. Такая комиссия возникает, когда Вы делаете покупку по рублевой карте в иностранном магазине или платите за рубежом - словом, при любых транзакциях в иностранной валюте. Например, Сбербанке с 1 марта 2014 года комиссия по классическим картам составляет 1,5% (раньше была 0,65%), в Альфе - 1,7%, ВТБ 24 возьмет 2 % по картам Visa (при платежах в валюте, отличной от доллара) и 0% по картам MasterCard. В банках Ренессанс и Тинькофф по картам MasterCard такая комиссия отсутствует.

Давайте на примерах посмотрим, как происходят платежи по картам в разных валютах в разных странах:

Если у вас карта в РУБЛЯХ

Пример 1. Вы совершаете покупку по карте в Турции (национальная валюта – лиры). Происходит две конвертации. Сначала платежная система конвертирует лиры в доллары, затем, банк конвертирует доллары в рубли, для списания с вашего карточного счета. Вы дважды заплатите за конвертацию лира – доллар – рубли. Причем, в случаях (как в данном примере), когда покупка совершается в валюте, отличной от рублей, долларов или евро, банк взимает дополнительную комиссию, например, в МДМ такая комиссия составляет 2,5% (это плюсом к двум другим).

Пример 2. Если вы осуществили покупку в Америке, то цепочка будет выглядеть так: доллар – доллар – рубли. То есть, произойдет всего одна конвертация из долларов в рубли по курсу банка.

Пример 3. При покупке в зоне евро, например, во Франции за евро, цепочка будет:

- для карт MasterCard евро – евро – рубли. То есть, будет лишь одна конвертация на уровне банка;

- для карт VISA – евро – доллары – рубли, то есть будет две конвертации.

Поэтому, если вы планируете совершать покупки в еврозоне, а ваша карта открыта в рублях, то лучше отдать предпочтение карте MasterCard.

Если у вас карта в ДОЛЛАРАХ США

Пример 1. Вы совершаете покупку по карте в Турции (национальная валюта – лиры). Цепочка конвертаций лира – доллар – доллар. То есть происходит одна конвертация на уровне платежной системы, соответственно, по её курсу. Однако, банк все же возьмет с вас дополнительную комиссию за то, что расчеты были совершены не в долларах / евро/рублях.

Пример 2. Если вы осуществили покупку в Америке, то цепочка будет выглядеть так: доллар – доллар –доллар, то есть, конвертации не будет вовсе. Вам ничего платить не придется.

Пример 3. При покупке в зоне евро, например, во Франции за евро, цепочка будет:

- для карт MasterCard евро – евро – доллар. То есть, будет лишь одна конвертация на уровне банка;

- для карт VISA – евро – доллар – доллар, то есть тоже будет одна конвертация, но на уровне платежной системы.

В этом случае, принципиальной разницы между картами MasterCard и VISA не будет.

Пример 4. Вы совершаете покупку в России за рубли. Цепочка будет выглядеть так: рубли – рубли – доллары. Так как в России валюта биллинга приравнивается к национальной валюте. Таким образом, конвертация также будет одна из рублей в доллары на уровне банка.

Вам понравится:

Если у вас карта в ЕВРО

Пример 1. Вы совершаете покупку по карте в Турции (национальная валюта – лиры). Цепочка операций следующая: лиры – доллары – евро. В итоге вы получаете две конвертации плюс дополнительную комиссию от банка за то, что расчеты были совершены не в долларах / евро/рублях.

Пример 2. Если вы осуществили покупку в Америке, то операция будет выглядеть так доллары – доллары – евро, то есть будет одна конвертация из долларов в евро по курсу банка.

Пример 3. При покупке в зоне евро, например, во Франции за евро, цепочка будет:

- для карт MasterCard евро – евро – евро, то есть, конвертаций не будет, и платить вам не придется.

- для карт VISA – евро – доллар – евро, то есть будет уже две конвертации.

В этом случае, лучше также отдать предпочтение карте MasterCard.

Пример 4. Вы совершаете покупку в России за рубли. Цепочка будет выглядеть так: рубли – рубли – евро. Всего одна конвертация по курсу банка из рублей в евро.

bankcreditcard.ru