Содержание

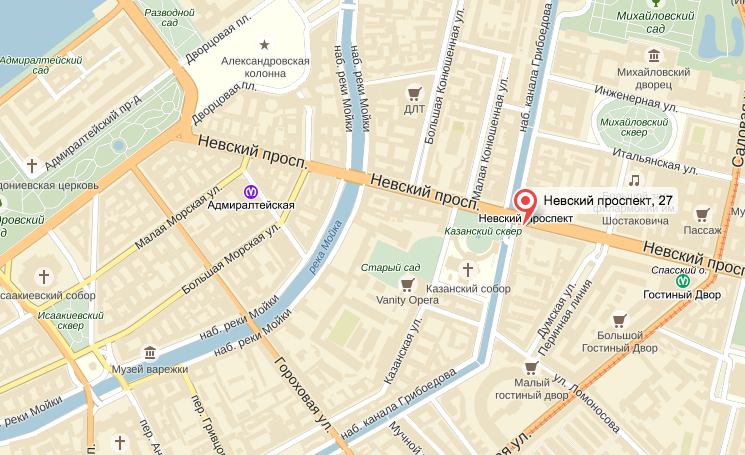

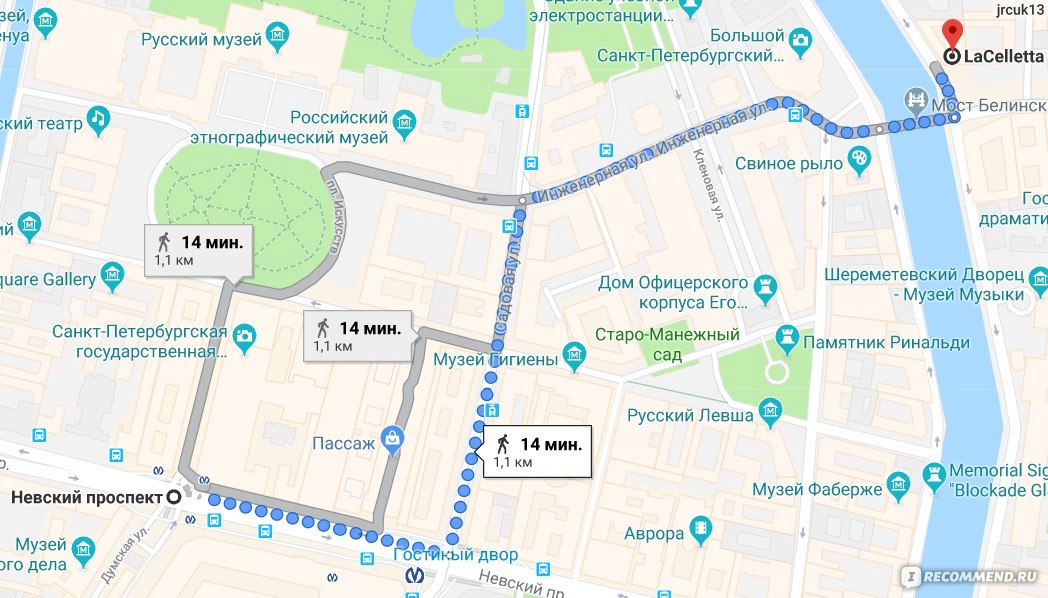

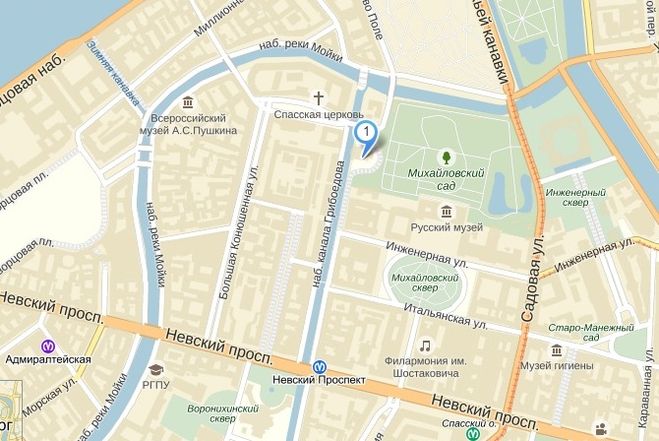

Авангард Санкт-Петербург ул. Б. Конюшенная, д. 2

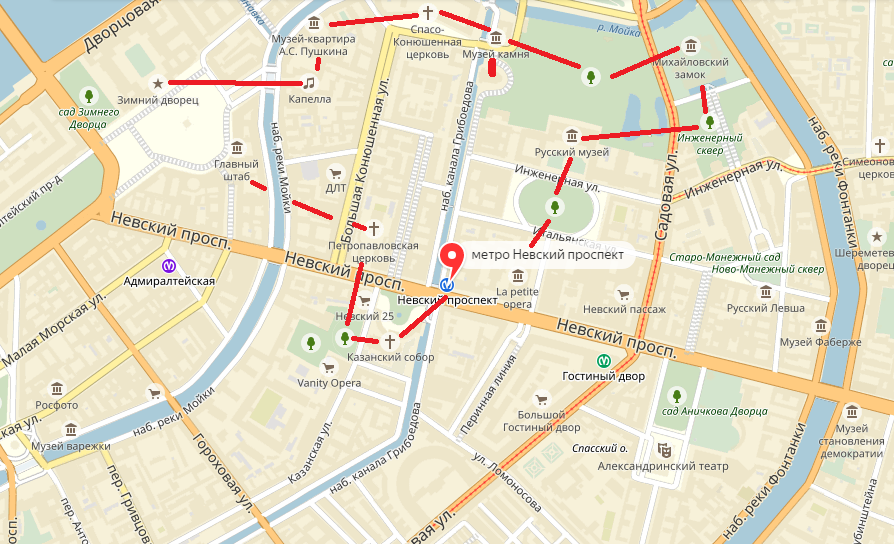

Адреса Авангарда поблизости

Авангард

Банкомат

г. Санкт-Петербург, Думская ул., д. 4

751 м

Авангард

Отделение

г. Санкт-Петербург, ул. Б. Московская, д. 1/3

1,8 км

Авангард

Отделение

г. Санкт-Петербург, ул. Марата, д. 23, лит. А

2 км

Авангард

Отделение

г. Санкт-Петербург, ул. Марата, д. 86, ТРК «Планета Нептун»

2,4 км

Авангард

Банкомат

г. Санкт-Петербург, Льва Толстого ул., д. 9

2,8 км

Авангард

Отделение

г. Санкт-Петербург, Лиговский пр., д. 195 (ранее Московский пр, д.105/107)

3,3 км

Авангард

Банкомат

г.

Санкт-Петербург, Лиговский пр., д. 195

Санкт-Петербург, Лиговский пр., д. 1953,3 км

Адреса других банков поблизости

Промсвязьбанк

Банкомат

г. Санкт-Петербург, ул. Большая Конюшенная, д. 4-6-8

71 м

ВТБ

Отделение

г. Санкт-Петербург, ул. Большая Конюшенная, д. 5

89 м

ВТБ

Банкомат

г. Санкт-Петербург, ул. Большая Конюшенная, д. 5А

89 м

ВТБ

Банкомат

г. Санкт-Петербург, наб. Реки Мойки, д. 20А

189 м

Газпромбанк

Банкомат

г. Санкт-Петербург, ул. Большая Конюшенная, д. 21-23

209 м

Банк Россия

Отделение

г. Санкт-Петербург, наб. Канала Грибоедова, д. 1А/6

223 м

Райффайзенбанк

Банкомат

г.

Санкт-Петербург, наб. Реки Мойки, д. 22

Санкт-Петербург, наб. Реки Мойки, д. 22248 м

Банк Россия

Банкомат

г. Санкт-Петербург, пер. Чебоксарский, д. 1/6

249 м

Еще немного про Авангард в Санкт-Петербурге

услуги, рейтинги, отзывы

Смотреть рейтинги

Отзывы

Читать отзывы

Вам так же будет интересно

Полезные статьи

Договор эквайринга

При подключении услуги эквайринга с клиентом заключают договор. Как выглядит договор эквайринга и на что обратить внимание, подписывая его, расскажем далее.

Эквайринг от МТС

Бренд МТС – это не только мобильная связь, но и другие виды деятельности, в том числе на финансовом рынке. Расскажем об особенностях эквайринга от МТС Банка, тарифах и порядке подключения услуги.

Расчётный счёт в Русском Стандарте

Читайте в статье о том, как открыть расчётный счёт в Русском Стандарте, сколько это стоит и какие документы банк требует от юридических лиц и индивидуальных предпринимателей.

Эквайринг банка Открытие

ФК Открытие – крупный универсальный банк, обслуживающий население и юридических лиц. Именно на последнюю категорию клиентов ориентировано предложение обеспечить приём банковских карт для оплаты покупок. В статье расскажем об особенностях эквайринга в ФК Открытие, его стоимости и процедуре подключения.

Тарифы на эквайринг

Эквайринг даёт возможность принимать безналичную оплату в торговых точках и интернет-магазинах. Такую услугу оказывают банки-эквайеры. О тарифах на эквайринг речь пойдёт в этом материале.

Эквайринг Русского Стандарта

Банк Русский Стандарт предлагает эквайринг, «соблазняя» предпринимателей перспективой увеличения торгового оборота на 20-30%. В статье рассмотрим особенности эквайринга от Русского Стандарта, стоимость и порядок подключения услуги.

- Читать все статьи

Популярные разделы

Микрозаймы

Автокредиты

Вклады

Ипотека

Кредитные карты

Рейтинги банков

2023

Потреб кредиты

Дебетовые карты

Предложение месяца

На сайте finuslugi. ru предоставляются услуги оператора финансовой платформы ПАО

ru предоставляются услуги оператора финансовой платформы ПАО

Московская Биржа, а также услуги ООО «МБ Маркетплейс», организации, не являющейся

оператором финансовой платформы в соответствии с Федеральным законом от 20.07.2020

№211-ФЗ «О совершении финансовых сделок с использованием финансовой платформы».

Услуги оператора финансовой платформы ПАО Московская Биржа обозначены пометкой

«Открыть онлайн». Иная информация на сайте www.finuslugi.ru считается размещенной

ООО «МБ Маркетплейс», если иное явно не следует из существа размещаемой информации.

ООО «МБ Маркетплейс» входит в Группу «Московская Биржа».

Группа «Московская Биржа» — ПАО Московская Биржа и юридические лица, находящиеся под

прямым или косвенным контролем ПАО Московская Биржа.

Copyright © Московская Биржа, 2011-2023.

Все права на информацию, результаты интеллектуальной деятельности и средства индивидуализации юридических лиц,

размещенные на настоящем сайте ПАО Московская Биржа, защищены в соответствии с российским законодательством.

Прежде чем приступить к использованию сайта предлагаем ознакомиться с Пользовательским соглашением и Политикой конфиденциальности.

Воспроизведение, распространение и иное использование информации, результатов интеллектуальной деятельности и средств индивидуализации,

размещенных на сайте, или их частей допускается только с предварительного письменного согласия ПАО Московская Биржа.

Включено Банком России в реестр операторов финансовых платформ 27.08.2020.

Нужна помощь?

Напишите в чат

Отвечаем с 7.00 до 23.00

по московскому времени

Telegram

Американские горки

Exchange: где руль и работает ли он?

Что зеленое, идет вверх и вниз, имеет три цифры, заставляет людей кричать

и кричать, и носит имя Джордж?

Ответом, конечно же, является доллар, стоимость которого вызвала неистовое

заламывание рук между предприятиями, финансовыми рынками и политиками.

В течение марта этого года стоимость доллара по сравнению с другими

основные валюты оставались на плаву, несмотря на недавнюю рецессию

и медленное восстановление. Некоторые американские предприятия были в бешенстве. Сильный доллар

Некоторые американские предприятия были в бешенстве. Сильный доллар

убивает экспорт, кричали многие, наводняя США дешевыми

товаров и привело к рекордному торговому дефициту.

Летом доллар начал падать. Хорошая новость, да? Едва ли. Вызов

это безумно раз два. Сторонники сильного доллара заявили, что это означает дешевизну

капитал для предприятий США и был двигателем роста. Слабый доллар

вытащит ковер из любого экономического подъема.

Затем доллар восстановился по отношению к иене, восстановив примерно половину своего предыдущего

убыток к середине октября, несмотря на возможность повторной рецессии

В Соединенных Штатах. Уже достаточно.

Люди расходятся — иногда резко — по поводу того, является ли так называемая сильная

доллар предпочтительнее слабого доллара, или наоборот. Легкомыслие доллара,

последующее падение и скромный отскок были встречены противоположными мнениями.

быть одновременно прекрасным и фатальным. Обе точки зрения в определенной степени верны;

их лучше было бы назвать полуправдой.

Проблема в конечном счете углубляется в капризы систем обменного курса —

вековая торговля одной валютой за другую. Большая часть мировой валюты,

включая доллар, сегодня регулируется плавающим обменным курсом, где

рынки диктуют стоимость. При такой системе, по крайней мере теоретически,

нет ничего хорошего или плохого в слабом или сильном долларе, это просто

цена, при которой предложение равно спросу.

«Понятия «сильная» или «слабая» валюта бессмысленны»,

по словам Стива Ханке, валютного эксперта и профессора прикладной экономики

в Университете Джона Хопкинса, обозреватель Forbes и старший научный сотрудник

Институт Катона, либертарианский аналитический центр в Вашингтоне, округ Колумбия. Он был

находился за пределами страны во время запроса на интервью, но ответил

по электронной почте. «Важна стабильная валюта. Стабильность может

не быть всем, но без стабильности все [остальное] ничто».0003

Волатильность всегда

Доллар практически по всем стандартам является мировой валютой.

Согласно показаниям Сената США, которые Ханке дал ранее в этом году, 90 процентов

товаров, продаваемых на международном рынке, счета-фактуры и цены выставляются в долларах.

Доллар также находится на одной стороне 90 процентов всех операций с иностранной валютой.

в мире. В конце 2001 года центральные банки держали долларовые резервы в размере

около 1,5 триллиона долларов, или около 75 процентов мировых резервов центральных банков;

60 процентов капитализированной стоимости всех торгуемых компаний в мире

номинированы в долларах; и лучше половины всех долларов в обращении

проводятся за пределами границ США.

*Источник: немного адаптировано с

Сильный доллар, слабый доллар: валютные курсы

и экономика США , Федеральный резервный банк Чикаго, июль 1997 г.

Некоторые из этого доминируют. что

была экономика США в 1990-е гг. В этот период капитал нуждается

компаний США выросли — им нужны были деньги, чтобы купить новые компьютеры, построить

новые заводы, инвестировать в развивающиеся рынки — хотя произошло случайное

падение нормы личных сбережений в США. Таким образом, для того, чтобы американские компании

Таким образом, для того, чтобы американские компании

чтобы расти, финансирование должно было поступать из других источников.

Видя высокие показатели рентабельности инвестиций в активы США в

1990-е — особенно по сравнению с другими странами — иностранные инвесторы

были более чем счастливы заполнить образовавшуюся пустоту, и экономика США стала столицей

вакуум. К 2001 году чистые покупки иностранных ценных бумаг США (корпоративных и

другие облигации, корпоративные акции и казначейские ценные бумаги) достигли 400 миллиардов долларов,

или примерно две трети чистых сбережений в зарубежных странах, согласно

отчет о глобальных финансах за сентябрь 2002 г., подготовленный International Monetary.

Фонд.

Примерно с 1995 года, когда доллар был относительно слаб, рост во всем мире

спрос на доллары подпитывал его устойчивый, хотя и резкий, рост по отношению к другим валютам.

в течение следующих полдюжины лет. Но за это время критики сильного доллара

были отгорожены на окраине, потому что экономика США процветала блестяще,

спасибо, так что давайте не будем связываться с успехом.

Хотя курс доллара ненадолго упал в марте 2001 г., когда экономика официально

вступила в рецессию, она сохранила сравнительно высокую стоимость в

столкнуться с менее чем звездными условиями на протяжении большей части последних двух лет.

В марте 2002 года курс доллара превысил 133 иены.

скорость более чем через год. Тем временем евро торговался всего за 87 центов.

на доллар, недалеко от рекордно низкого уровня в 83 цента и значительно ниже

порог «равномерной торговли», на который надеялось большинство европейских чиновников

(на самом деле, ожидаемо), когда евро был запущен в 1999.

Перед лицом массовых увольнений на производстве по всей стране те, кто

считали, что сильный доллар вреден для экономики США, начал набирать обороты

тяга и конвертирует. Эти критики начали отстаивать

правительству США что-то делать. Было много разговоров, но никаких действий.

Тем не менее, всего через четыре коротких месяца в июле евро достиг долларового паритета.

и оставался в пределах нескольких центов от этой отметки до октября. доллар

доллар

упал почти на 13 процентов до 116 иен. Теперь сторонники сильного доллара

были теми, кто умолял о вмешательстве правительства, чтобы поддержать могущественный

доллар США Но пока люди спорили о плюсах и минусах этого обмена

движения, к октябрю рынок вернул более половины долларовой

убыток против иены.

(Действительно, нет двух стран с одинаковым мнением относительно предпочтительной силы

или слабость их валюты, и правительства иногда участвуют в иностранных

биржевые или валютные операции, называемые интервенциями, предназначенные для

изменить стоимость валюты. Эти операции часто оказываются безрезультатными по причинам

которые останутся неисследованными здесь, но любознательный читатель найдет больше на

этот предмет в статье региона от июня 2001 г. «Стерилизованные

fx.»)

Почувствуйте боль

Долгосрочная сила доллара и краткосрочная волатильность обеспечивают полезную

обрамление для спорного шума по поводу того, является ли (воспринимаемый) сильным или

слабый доллар хорош для американского бизнеса.

Поговорите практически с любым производителем, и сильный доллар равносилен

какая-то голодная до плоти болезнь, потому что она поедает их заживо, делая их продукты

более дорогие (и, следовательно, менее конкурентоспособные) за границей. Сильный доллар

также делает импортные товары более дешевыми (и более конкурентоспособными) на рынках США.

Производство составляет 85 процентов экспорта «товаров» США и

две трети всего экспорта, по данным Национальной ассоциации производителей.

В мае 2002 г. свидетельствовал комитет Сената, президент Движения неприсоединения Джерри Ясиновски.

сказал, что экспорт упал на 20 процентов, или 140 миллиардов долларов, по сравнению с предыдущим

18 месяцев, потеряв при этом полмиллиона рабочих мест. Американский лес

& Paper Association обвинила сильный доллар в том, что

Торговый дефицит только в этой отрасли вырос с 3 миллиардов долларов в 19от 95 до 13 долларов

миллиардов к 2000 году.

Национальный совет по хлопку заявил, что сила доллара

позволило азиатским экспортерам снизить цены в среднем на 23 процента с

1997 г. и увеличил экспорт в Соединенные Штаты на «удивительный»

и увеличил экспорт в Соединенные Штаты на «удивительный»

65 процентов. В то же время прибыли США в этой отрасли «увеличены».

практически исчезли»; поставки текстиля в США сократились на 25

процентов, или 12 миллиардов долларов; и «полоса страданий распространилась по

юго-восток», где сосредоточена большая часть промышленности. Чтобы преуменьшить,

Падение доллара прошлым летом стало для многих приятной новостью.

Но в то же время другие оплакивали ослабление доллара. Артур

Лаффер, основатель и председатель Laffer Associates, экономической исследовательской

консалтинговая фирма в Сан-Диего заявила, что сильный доллар проистекает из поддержки роста

отношение в Соединенных Штатах, и является продуктом взаимодополняющей политики

в таких ключевых областях, как налоги, торговля и денежно-кредитная политика. Эти

политики, в свою очередь, создают хороший инвестиционный климат с высокими ставками

дохода, что порождает высокий спрос (и, следовательно, меновую стоимость) на

доллар среди иностранных инвесторов, ищущих часть действия.

Напротив, сказал Лаффер, медленный рост, протекционистская национальная политика

означают плохую инвестиционную среду и низкую отдачу от инвестиций, что

толкает капитал в другом месте и приводит к слабой валюте.

*Источник: немного адаптировано из

Сильный доллар, слабый доллар: обменные курсы

и экономика США , Федеральный резервный банк Чикаго, июль 1997 г.

отражает сильную экономику»,

— сказал Лаффер. «Во что бы вы предпочли инвестировать?»

Недавний отчет МВФ отвечает на риторический вопрос Лаффера. Он отметил, что

Бегство капитала в Соединенные Штаты «вызвано международным

мнение инвесторов о том, что финансовые активы США предлагают лучшие инвестиции

возможностей». Он добавил, что инвесторы считают, что производительность

выше в Соединенных Штатах, что это будет продолжаться и «что

Основы макроэкономической политики США в большей степени способствовали высокому объему производства.

роста, чем системы, действующие в других местах». Проще говоря, Соединенные

Проще говоря, Соединенные

Штаты выглядели хорошей инвестицией, и это было, опережая всех желающих,

особенно в течение более длительных периодов инвестирования.

Итак, ответ на вопрос, сильный или слабый доллар

лучше для экономики вроде бы, ну да; то есть это

двусторонний ответ, с победителями и проигравшими с обеих сторон.

1 + 1 (не всегда) = 2

Такая непостоянство в конечном итоге наводит на более широкий вопрос о другом обмене

системы ставок, такие как плавающая или фиксированная: может ли одна из них быть лучше, чем

другой, или можно ли убрать некоторую дикость из ролика

катание на горках.

Ирония в том, что мир перешел на систему плавающего обменного курса

три десятилетия назад в расчете на то, что обменные курсы станут

менее — не более — изменчивы. В плавающей системе стоимость доллара

определяется спросом на него на валютных рынках — или более

в частности, форекс-трейдерами, покупающими и продающими различные валюты для

удовлетворить финансовые потребности глобальных компаний и инвестиционные желания

глобальных инвесторов. [Другие виды обменных курсов включают фиксированные и

[Другие виды обменных курсов включают фиксированные и

привязанный; см. боковую панель.]

Теперь, когда рынок контролирует обменные курсы, сторонники полагали, что

стоимость конкретной валюты будет более предсказуемо основываться на

национальные экономические «основы» — такие вещи, как баланс

торговли, производительности, фискального управления и направления ведущих

такие показатели, как занятость и объем производства. Этот аргумент — экономическая

«основы» определяют обменный курс доллара — это

регулярно выдвигаются шутниками с Уолл-стрит, когда они оправдывают сравнительно

высокая оценка доллара.

Когда в начале 1970-х в мире отменили золотой стандарт (который

была система фиксированного обменного курса) и введена система плавающего обменного курса,

Сторонники полагали, что информация об основных принципах установит

четкое экономическое обоснование оценки валют по отношению друг к другу. Волатильность

поначалу будет преобладать, признавали плавающие защитники, но со временем

курсы валют будут определяться фундаментальными факторами. Колебания обменного курса

Колебания обменного курса

таким образом, станет предсказуемым, тем самым устранив крупнейшие экономические

стоимость, а именно риск, к рыночному механизму оценки различных

валюты.

Но в этом аргументе много брешей. С одной стороны, основы

теория стала кнутом критиков, когда стоимость доллара, казалось бы,

не в порядке — как в этом году, когда доллар был сильным, несмотря на

тусклая экономика США, где фундаментальные показатели предполагают, что доллар

был переоценен. Ясиновский из NAM свидетельствовал, что «глобальный финансовый

рынки не выполняют свою естественную функцию рационализации обмена

ставки, основанные на «фундаментальных» факторах, таких как сила и стабильность

экономики различных стран» 9.0003

Причина такого рассогласования в том, что теория просто не

держите воду, согласно альтернативной точке зрения.

В сущности, валютные рынки отличаются от рынков других товаров.

Предложить, чтобы валютные курсы были предоставлены рынкам для установления

Эффективное равновесие заключается в неправильном применении теории рынка к объекту, т. е.

е.

валюта, которая не похожа ни на одну другую. (Фиатные валюты являются средством

обмен, который по своей сути бесполезен, необеспечен и не требует затрат на производство.)

«Для фиатных валют нет неотъемлемых фундаментальных факторов, определяющих

равновесные обменные курсы», по словам экономиста Нила Уоллеса,

Письмо в ФРБ Миннеаполиса осенью 1979 Ежеквартальный обзор («Почему рынки иностранной валюты отличаются от других рынков»).

Большинство экономистов, склонных превозносить достоинства рынков в определении

экономического равновесия, рефлекторно распространяют те же достоинства на валюту

рынки, но другая логика применима к фиатным валютам, предупредил Уоллес.

Спрос на фиатные валюты полностью определяется спекуляцией. «[Один

сильно заблуждается, рассуждая о международной денежной системе

по аналогии между фиатными валютами и другими объектами, такими как яблоки,

апельсины и акции «Дженерал Моторс», — говорит Уоллес.0003

Похоже, улики совпадают. Нет прослеживаемой закономерности между

экономические основы и стоимость доллара, особенно в краткосрочной

срок. Исследование Ричарда А. Миза и Кеннета Рогоффа в 1983 году продемонстрировало

Исследование Ричарда А. Миза и Кеннета Рогоффа в 1983 году продемонстрировало

что фундаментальная модель была менее полезна для прогнозирования курса доллара.

будущая стоимость, чем наивная модель, что просто означает, что лучший прогноз

будущих обменных курсов является текущим курсом. («Эмпирический обмен

Оцените модели семидесятых: соответствуют ли они образцам?» Журнал

Международной экономики , февраль 1983 г.)

Другие не согласны. Основы определяют обменные курсы, но только в

общая картина, по словам Лаффера. «К сожалению, мир

не так ясно» в отношении прямого влияния того, что различные фундаментальные

индикаторы влияют на стоимость доллара, сказал он.

В целом, по словам Эдвина, фундаментальные факторы влияют на силу валюты.

Трумэн, старший научный сотрудник Института международной экономики,

бывший помощник министра иностранных дел Министерства финансов США.

и бывший директор по международным финансам Федеральной резервной системы

Совет управляющих. Валютные ценности в краткосрочной перспективе «могут иметь широкий

колебания по в значительной степени необъяснимым причинам», — признал Трумэн.

Но «со временем» фундаментальные показатели, такие как производительность экономики,

и конкурентоспособности, взвешенной налогово-бюджетной политики и «трезвой денежно-кредитной политики»

отражаться в валютных оценках.

Другими словами, экономические основы и обменный курс доллара имеют тенденцию

выравниваться только тогда, когда временные рамки широкие, экономические показатели

считаются общими, а согласование означает нахождение на одном и том же уровне,

не сидят друг у друга на коленях.

Но скептики отмечают, что, учитывая такую большую цель, как может что-либо

скучать? Даже сторонники фундаментального подхода признают, что он не может

легко применять к краткосрочным оценкам, потому что болото деталей

и предостережения, которые лежат в основе как экономических основ, так и рынков форекс

создают слишком много шума, чтобы предсказывать колебания валюты в краткосрочной перспективе.

Например, нужно взвесить отношение инвесторов к риску. После сент.

11 доллар упал всего на несколько процентных пунктов по отношению к другим основным

валюты. Но он восстановился, а затем и немного, когда инвесторы обратились к

Но он восстановился, а затем и немного, когда инвесторы обратились к

доллар США как убежище в нестабильной экономической и политической среде

Мировой. В 2001 г., который в основном прошел в период рецессии и усугубился

террористическими атаками — иностранные инвесторы увеличили свой чистый доллар

по данным Департамента

Торговля.

Не все, кто участвует в операциях с иностранной валютой, имеют одинаковые

цель. Как отмечается в статье The Economist, трейдеры на рынке Форекс

когда дело доходит до

к обменным курсам и валютным оценкам. «Их работа состоит в том, чтобы сделать

деньги или хотя бы не потерять их. Каким бы ни был их взгляд на экономическую

основы, они не могут игнорировать рыночные тенденции».

доллар никогда не бывает переоценен или недооценен. Всегда стоит именно то, что

покупатели готовы за это платить.

Размен на доллар?

И снова теория о том, что системы с плавающим обменным курсом более

Эффективный может показаться интуитивно понятным, но модель не оправдала ожиданий людей.

ожидания, а плавающая система имеет некоторые неприятные побочные эффекты. Как

обсуждалось ранее, плавающий режим подразумевает, что стоимость доллара

будет основываться на экономических основах, но это не было опытом.

С начала 1970-х обменные курсы были неустойчивыми и непредсказуемыми.

Проблема с плавающим обменным курсом связана не с колебаниями

волатильность того, как рынки устанавливают меновую стоимость, как таковую, но от

неопределенность волатильности. Непредсказуемая волатильность равна риску,

Ахиллесова пята любого биржевого режима, потому что он тормозит торговлю.

запуск евро — хороший пример стремления устранить обмен

оценочная неопределенность и риск между странами.

В своем годовом отчете Федерального резервного банка Миннеаполиса за 1989 г.

Артур Дж. Ролник и Уоррен Э. Вебер утверждали, что плавающий режим

был полным провалом — не только обменные курсы стали более волатильными,

и непредсказуемой, но система также не смогла скорректировать экономические колебания

и торговые дисбалансы, как обещали защитники. Это было достаточной причиной, чтобы

Это было достаточной причиной, чтобы

рассмотрите возможность возврата к фиксированной системе обмена.

Лаффер согласился с тем, что фиксированный обменный курс дает некоторые полезные преимущества,

включая устранение безвозвратных потерь транзакционных издержек —

доллар сегодня покупает такое же количество иены завтра. «Это настоящий

положительный эффект от отсутствия этих транзакционных издержек», — Лаффер

сказал. Но он не стал выступать за перемены. «Если

лучшая денежная система могла бы управлять им, это было бы здорово».

обменная система, контролируемая плохо оборудованными и недисциплинированными странами

«убьет тебя.»

Трумэн из Института международной экономики признал

бородавки сегодняшнего плавающего режима, говоря, что это «немного похоже на демократию».

Хотя это может привести к проблемам ценообразования и конкурентоспособности для производства.

и других секторах, «вероятно, лучший. Но это не значит,

это прекрасно.»

Но решение еще не вынесено. На данный момент бремя доказывания лежит на

систему плавающего обменного курса хотя бы потому, что эта система находится в

место. Сторонники утверждают, что долгосрочная перспектива докажет их точку зрения,

Сторонники утверждают, что долгосрочная перспектива докажет их точку зрения,

но плавающая система работает уже довольно давно. Как

намного раньше, чем мы узнаем?

Как извлечь максимальную пользу из колебаний валютных курсов | Курьер

Возможно, вы заметили, что доллар США резко вырос по отношению к другим валютам. Это был хаотичный год для валютных рынков повсюду, и даже ранее стабильные валюты, такие как евро, упали по отношению к доллару. После десятилетий глобализации даже у малого бизнеса есть руки и ноги во всех уголках мира — это означает, что где-то на линии эти колебания валюты окажут влияние на чистую прибыль.

Для большинства предприятий небольшие всплески или постепенное снижение легко воспринимаются. Но совсем другое дело, когда множество экономических условий, таких как инфляция, рост затрат и повышение процентных ставок, сталкиваясь вместе, создают шоки, которые вызывают быстрое изменение стоимости валюты — например, когда фунт достиг исторического минимума в 1,03 доллара по отношению к доллару. в сентябре. Как малому бизнесу удержаться на плаву, когда валюты падают, а на рынках грядут новые потрясения?

в сентябре. Как малому бизнесу удержаться на плаву, когда валюты падают, а на рынках грядут новые потрясения?

Всегда будь готов

Роб Уильямс всегда был в курсе колебаний валютных курсов — он директор британского производителя одежды Hawthorn. Ее международная цепочка поставок осуществляется в долларах, но компания принимает платежи только в фунтах стерлингов — идеальная комбинация для того, чтобы столкнуться с недавними изменениями на рынке. «Когда недавно курс фунта упал за одну ночь, все заказы, которые мы только что приняли (и за которые нужно заплатить за пряжу), стоили нам дороже еще до того, как мы начали производство», — говорит он.

Это не первый случай, когда Hawthorn сталкивается с неожиданным падением валюты — Brexit стал первым тревожным сигналом для компании, чтобы начать отслеживать эти сдвиги и принимать меры. Поскольку курс фунта стерлингов продолжает снижаться, команда предприняла дополнительные усилия для повышения эффективности бизнеса — например, инвестировала в программное обеспечение для более точного раскроя ткани, чтобы сократить количество отходов, — что позволило сохранить стабильный результат. Хотя недавнее падение могло сильно ударить по бизнесу, команда Hawthorn заранее купила доллары США по курсу, который, по их мнению, был бы выгодным — затем они могут хранить эту валюту у своего валютного брокера и использовать ее по мере необходимости.

Хотя недавнее падение могло сильно ударить по бизнесу, команда Hawthorn заранее купила доллары США по курсу, который, по их мнению, был бы выгодным — затем они могут хранить эту валюту у своего валютного брокера и использовать ее по мере необходимости.

«Это то, что мы периодически пересматриваем, если чувствуем, что стоимость фунта стерлингов по отношению к доллару США особенно высока», — говорит он. «Мы посмотрим на экономические сигналы и происходящие события и решим, стоит ли предварительно покупать валюту, так как это, очевидно, инвестиции». обменный курс и осуществление платежа в течение двух рабочих дней) или лимитный ордер (автоматический перевод при достижении желаемого обменного курса).

Положительный момент

Тем не менее, если вы экспортируете из страны, валюта которой только что упала, или большая часть вашей цепочки поставок не номинирована в долларах США, в этих изменениях есть положительная сторона – есть шанс повысить продажи или покупки, в то время как цены конвертируются ниже. Brandauer, британская компания по штамповке металлов, которая экспортирует такие товары, как бритвенные лезвия, по всему миру, расценила падение как положительное, учитывая, что ее цены кажутся ниже по сравнению с конкурентами.

Brandauer, британская компания по штамповке металлов, которая экспортирует такие товары, как бритвенные лезвия, по всему миру, расценила падение как положительное, учитывая, что ее цены кажутся ниже по сравнению с конкурентами.

Он также может предоставить компаниям с международным присутствием возможность по-новому взглянуть на большие расходы, такие как оплата труда или приобретения. «Для компаний, которые платят в долларах США, британский рынок представляет собой привлекательную возможность», — говорит Ричард Мэйби, генеральный директор и соучредитель юридического стартапа Juro. «Компании, богатые долларами США, смогут поощрять высокоэффективные таланты в Великобритании, сохраняя при этом низкие расходы. Точно так же компании, торгующие на рынке Великобритании, могут по-прежнему оценивать свои услуги в долларах США, предлагая эффективную защиту от колебаний валютных курсов. Будет интересно посмотреть, распространяется ли эта ситуация на слияния и поглощения [слияния и поглощения], когда британские компании можно купить за пропорционально меньшие деньги».

Санкт-Петербург, Лиговский пр., д. 195

Санкт-Петербург, Лиговский пр., д. 195 Санкт-Петербург, наб. Реки Мойки, д. 22

Санкт-Петербург, наб. Реки Мойки, д. 22