Содержание

Банк Хоум Кредит в Пролетарском районе — отзывы, фото, адрес отделения и телефон — Банки — Тула

+7 (495) 785-82-…

— показать

/Нет отзывов

Закроется через 6 ч. 50 мин.

- Описание

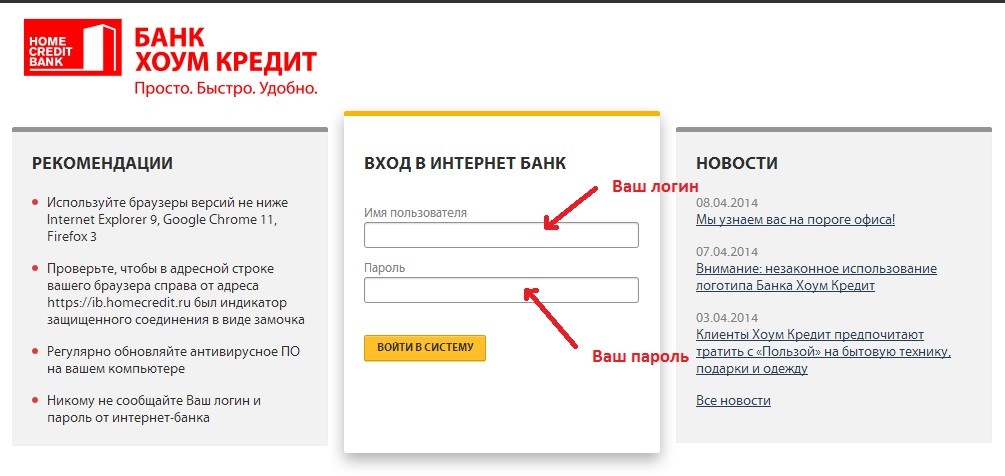

Банк Хоум Кредит работает с частными и корпоративными клиентами.

Среди основных функций банка представлены

открытие вкладов, выдача ипотечных кредитов, обмен валют

и многое другое.

В отделении Банка Хоум Кредит работают консультанты,

способные ответить на ваши вопросы.Воспользоваться всем спектром услуг банкомата

Хоум Кредит

можно при наличии карты данного банка.

Сюда входят выдача

и внесение средств,

оплата пошлин и другие безналичные операции.Чтобы получить больше информации

о предложениях компании, обратитесь

по телефону 74957858222 или посетите сайт homecredit.ru.

Банк Хоум Кредит располагается по адресу Ложевая, 123 и работает для вас Пн-пт: 10:00 — 19:00; сб: 10:00 — 17:00.

Рейтинг банка на Zoon — 2.

Телефон

+7 (495) 785-82-…

— показать

+7 (4872) 40-98-…

— показать

Сообщите, что нашли номер на Зуне — компании работают лучше, если знают, что вы можете повлиять на их рейтинг

Дозвонились?

— Нет: неправильный номер / не ответили

— Да, все хорошо

Спасибо!

Проложить маршрут

На машине, пешком или на общественном транспорте… — показать как добраться

- Время работы

Пн-пт: 10:00—19:00; сб: 10:00—17:00

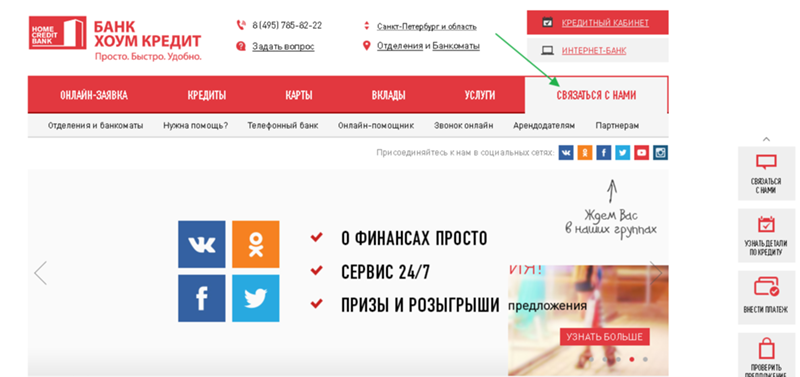

- Компания в сети

homecredit.ru

- Вы владелец?

- Получить доступ

- Получить виджет

- Сообщить об ошибке

Специалисты банка Хоум Кредит в Пролетарском районе

Работаете здесь или знаете кто здесь работает? Добавьте специалиста, и он появится здесь, а еще в каталоге специалистов. Подробнее о преимуществах размещения

Подробнее о преимуществах размещения

Часто задаваемые вопросы

о банке Хоум Кредит в Пролетарском районе

-

По какому адресу располагается

банк Хоум Кредит?

-

Доступен ли номер телефона банка Хоум Кредит?

-

Какой график работы

данной организации?

-

Как посетители этого места

оценивают его уровень сервиса?

Средняя оценка — 2,0 на основании 1 оценки

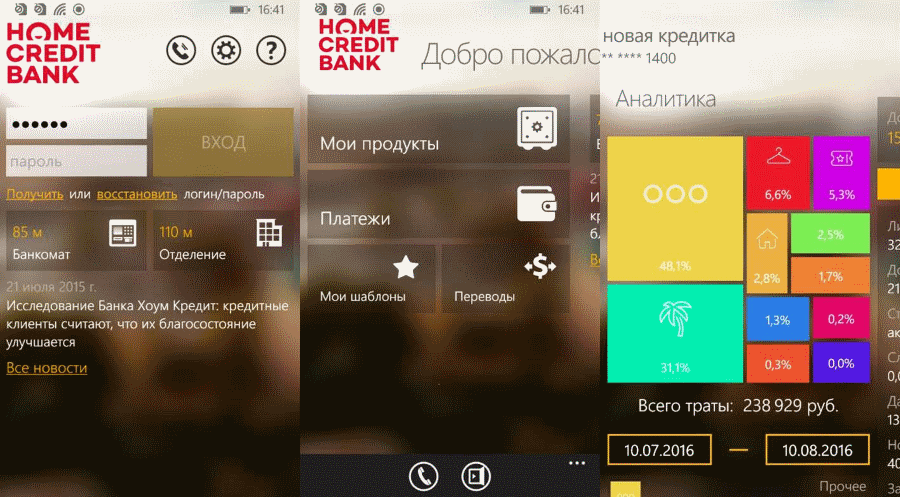

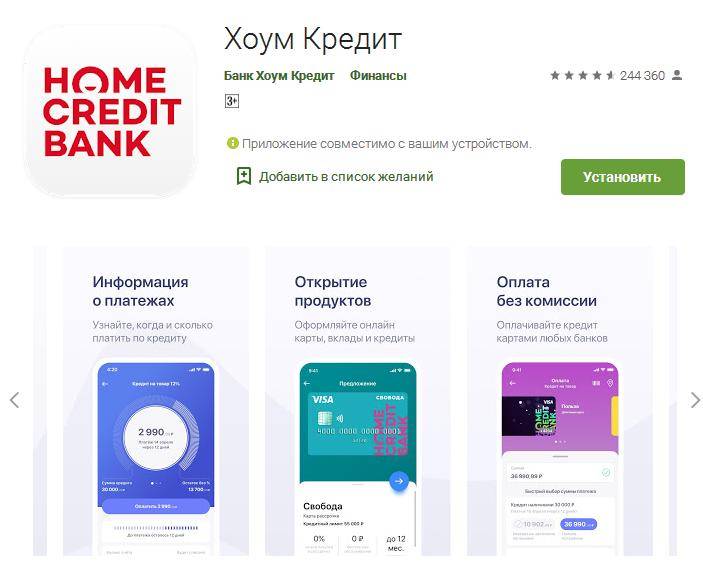

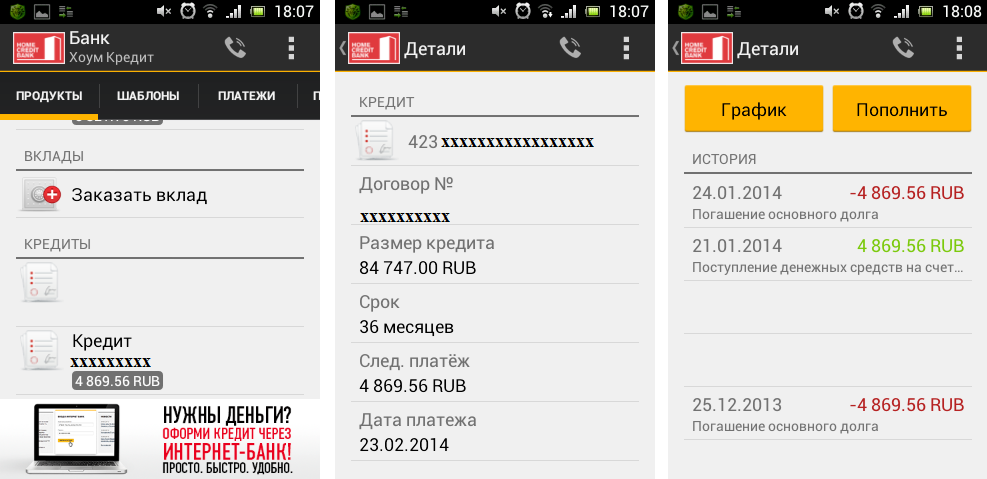

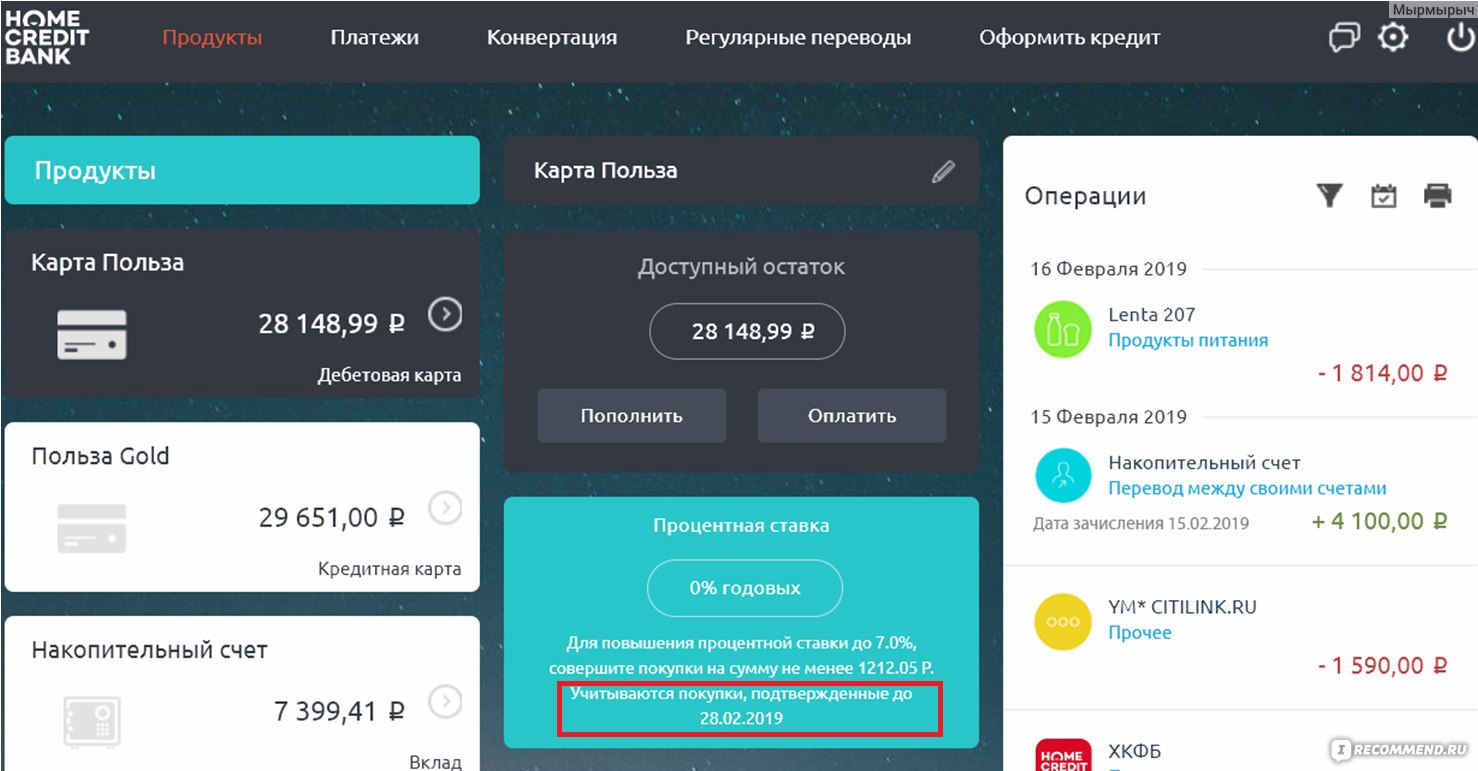

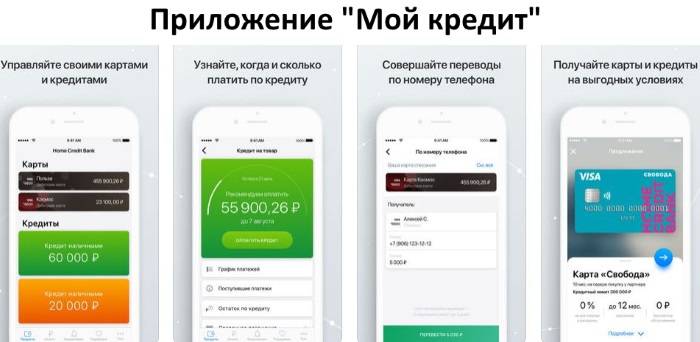

App Store: Хоум Кредит

Снимки экрана (iPhone)

Описание

Приложение Хоум Кредит — это целый банк в вашем смартфоне.

Не клиент банка? Не страшно — загрузите приложение и на первом экране оформите банковский продукт без авторизации.

Оформить продукты банка онлайн и за несколько минут:

• Новая кредитная карта 120 дней без % — до 4 месяцев без процентов с возможностью получения кэшбэка в категориях на выбор и у партнёров, подключения рассрочки и рефинансирования кредиток других банков

• Дебетовая карта Польза с кэшбэком до 15% в бесплатных категориях на выбор и до 30% у партнёров

• Кредит наличными с зачислением за 5 минут на дебетовую карту Польза

• Вклады и накопительные счета

• Другие услуги и продукты банка

Кэшбэк по картам с программой Польза:

• В повышенных категориях на выбор до 15%

• На выгодные предложения в каталоге партнёров до 30%

• Обмен баллов в рубли по курсу 1 к 1

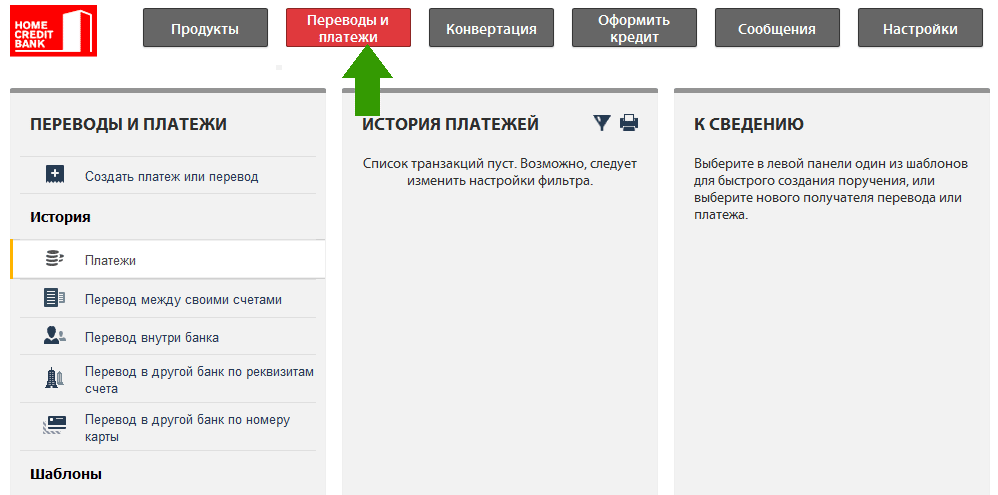

Бесплатные переводы, платежи и пополнение:

• Переводы по СБП, по номеру карты, по реквизитам

• Пополнение карт через СБП со счетов других банков

• Внутри банка, между счетами

• Оплата по QR-коду и кнопке по СБП

• Оплата ЖКХ, штрафы, налоги, мобильная связь, интернет, кредиты других банков и многое другое

Кредиты:

• Оформление, зачисление на карту Польза, оплата, график платежей, смена даты, уменьшение суммы и пропуск платежа, полное или частичное погашение, рефинансирование, программа «Финансовая защита», кредитные каникулы, справки, смс-информирование и другое

Дебетовые карты:

• Оформление, пополнение, кэшбэк программа, реквизиты, лимиты на операции, справки, блокировка, тарифы, расходы, регулярные платежи и другое

Кредитные карты:

• Оформление, пополнение, график платежей, пропуск платежа, кэшбэк программа, рефинансирования кредиток других банков, рассрочка покупок, реквизиты, справки, блокировка, расходы, и другое

Вклады:

• Открытие, пополнение, снятие, информация по текущим условиям, пролонгация и другое

Накопительные счета:

• Открытие, пополнение, снятие, информация по текущим условиям и максимальной ставке и другое

А ещё:

• Обращения в банк, пуш-уведомления, ближайшие офисы и банкоматы, круглосуточная поддержка в чате, сторис, обмен валют, инвестиции и другое

000Z» aria-label=»13 июня 2023 г.»>13 июн. 2023 г.

Версия 8.7.0

• Повысили безопасность приложения и ваших данных.

• Исправили мелкие ошибки в переводах по номеру телефона (СБП).

• Улучшили стабильность и скорость работы приложения.

Мы будем благодарны, если вы оставите оценку и отзыв.

Оценки и отзывы

Оценок: 176,8 тыс.

Хорошо

Мне нравится приложение и спасибо за то, что нет комиссии за оплату , всегда удобно платить

Спасибо за высокую оценку нашей работы☺

Отличное приложение

Никаких неудобств, простая оплата, никаких заморочек.

Радостно!

Спасибо за высокую оценку нашей работы☺

Всё отлично!

Очень удобное приложение, всё круто реализовано, спасибо!

Спасибо за высокую оценку нашей работы☺

Разработчик Home Credit and Finance Bank LLC указал, что в соответствии с политикой конфиденциальности приложения данные могут обрабатываться так, как описано ниже. Подробные сведения доступны в политике конфиденциальности разработчика.

Связанные

с пользователем данные

Может вестись сбор следующих данных, которые связаны с личностью пользователя:

Финансовая информация

Геопозиция

Контактные данные

Пользовательский контент

Идентификаторы

Данные об использовании

Диагностика

Конфиденциальные данные могут использоваться по-разному в зависимости от вашего возраста, задействованных функций или других факторов. Подробнее

Подробнее

Информация

- Провайдер

- Home Credit and Finance Bank LLC

- Размер

- 277,9 МБ

- Категория

Финансы

- Возраст

- 4+

- Copyright

- © 2022 Home Credit and Finance Bank

- Цена

- Бесплатно

Сайт разработчика

Поддержка приложения

Политика конфиденциальности

Поддерживается

Другие приложения этого разработчика

Вам может понравиться

Как купить дом за границей

Ипотека

Как LendingTree получает оплату?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 28 сентября 2021 г.

Примечание редакции: Содержание этой статьи основано исключительно на мнениях и рекомендациях автора.

Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Покупка дома за границей может показаться привлекательным вариантом выхода на пенсию или случайного побега из США. Как и следовало ожидать, покупка зарубежной недвижимости сложнее, чем покупка дома внутри страны. Однако, проведя исследования и проявив должную осмотрительность, вы можете купить дом за границей, чтобы наслаждаться им сейчас или в будущем. Вот ключевые вещи, которые нужно знать о том, как купить недвижимость за границей.

Вот ключевые вещи, которые нужно знать о том, как купить недвижимость за границей.

- Можно ли получить ипотечный кредит на зарубежную недвижимость?

- 7 вариантов покупки дома за границей

- Как купить недвижимость за границей

- 5 факторов, которые следует учитывать перед покупкой зарубежной недвижимости

- 5 стран для покупки дома за границей

Можно ли получить ипотечный кредит на зарубежную недвижимость?

Да, вы можете получить ипотечный кредит на недвижимость в другой стране. Банку или кредитору необходимо иметь представительство за границей, чтобы помочь вам получить международную ипотеку.

Однако, по словам Кристи Паркер, юриста по коммерческим сделкам с международной клиентской базой, многие сделки с жилой недвижимостью за границей осуществляются с использованием других видов финансирования, а не международной ипотеки.

7 вариантов покупки жилья за границей

Даже без внутренней ипотеки у вас есть несколько вариантов покупки зарубежной недвижимости.

- Наличные

- Пенсионные сбережения

- Кредит под залог дома

- ХЕЛОК

- Персональный кредит

- Финансирование разработчиков и продавцов

- Местная ипотека

1. Наличные

Как говорится, деньги решают все. Это относится как к зарубежной недвижимости, так и к отечественной. Покупка недвижимости за наличные имеет ряд преимуществ, включая прямое владение домом, экономию на процентах и потенциально более быстрое закрытие сделки.

Имея наличные на руках, вам не придется иметь дело с длительным процессом подачи заявки или более высоким, чем ожидалось, авансовым платежом.

2. Пенсионные сбережения

По словам Паркера, пенсионные счета открывают уникальные возможности для инвестирования в недвижимость за границей. Подача налоговой декларации, как правило, менее сложна, и вы можете включить инвестиции в иностранную недвижимость в самоуправляемую форму 401(k) или IRA. Как правило, недвижимость будет принадлежать ООО или трасту на пенсионном счете.

«Что сложно в этом, так это то, что вы не можете жить в нем, пока ваши пенсионные счета вложены», — говорит Паркер. «Так что это должно быть больше похоже на долгосрочный план, в котором [вы] покупаете иностранную недвижимость [и] используете ее, например, для сдачи в аренду».

Вы также можете снять деньги с пенсионного счета, но вы можете столкнуться с подоходным налогом и штрафами за досрочное снятие в зависимости от вашего возраста и типа счета.

3. Кредит под залог дома

Ссуда под залог дома позволяет вам брать единовременную сумму под залог собственного имущества. Собственный капитал — это разница между стоимостью вашего дома и остатком по ипотечному кредиту. Вы можете использовать средства на любые цели, включая покупку недвижимости за границей.

Недостатком использования кредита под залог собственного дома для финансирования зарубежной недвижимости является то, что кредит обеспечивается вашим домом. Если с вашими инвестициями в зарубежную недвижимость что-то пойдет не так, и вы столкнетесь с трудностями при выплате кредита, это поставит под угрозу имущество, под которое вы взяли взаймы.

4. HELOC

Кредитная линия под залог жилья (HELOC) также позволяет вам брать кредит под залог вашего имущества. Вместо единовременной суммы вы одобрены для кредитной линии. Вы можете использовать столько кредитной линии, сколько вам нужно, в течение периода розыгрыша, который обычно длится 10 лет. Обычно в течение периода розыгрыша вы можете вносить только процентные платежи.

После периода розыгрыша вы вводите период погашения. Обычно это длится от 15 до 20 лет и требует выплаты суммы, которую вы заимствовали.

5. Потребительский кредит

Потребительский кредит представляет собой единовременную ссуду, которая обычно имеет фиксированную процентную ставку. Они, как правило, имеют более высокие ставки, чем продукты собственного капитала. Чтобы получить лучшие ставки, вам понадобится кредит от хорошего до отличного.

Вы можете использовать средства кредита на любые цели, в том числе на покупку зарубежной недвижимости. Пока условия хорошие, а платежи в рассрочку вписываются в ваш бюджет, потребительский кредит является относительно простым способом покупки иностранной недвижимости.

6. Финансирование застройщиков и продавцов

Застройщики и домовладельцы могут предлагать финансирование. Если вы пойдете по этому пути, обязательно проверьте всех, с кем вы работаете.

Обратитесь к местному агенту по недвижимости и адвокату, чтобы убедиться, что человек, с которым вы работаете, имеет право передать вам право собственности. Подумайте о профессиональном переводе любых документов, чтобы вы точно знали, что подписываете.

7. Местная ипотека

Если у вас есть местная опора, например, двойное гражданство или супруг, который является гражданином, вы можете иметь право на местную ипотеку. Получение ипотечного кредита в иностранном банке может потребовать более высокого первоначального взноса и занять больше времени для обработки.

Процесс очистки титула также может занять значительно больше времени, чем вы ожидаете. Работа с местными экспертами может помочь вам сориентироваться в этом процессе.

Первый шаг к покупке дома за границей — подтверждение того, что вы можете это сделать. Некоторые страны ограничивают круг лиц, которые могут владеть собственностью. Например, в Мексике иностранцы не могут напрямую владеть недвижимостью в зонах ограниченного доступа. Эти зоны простираются на 50 км вглубь суши от океана и на 100 км от международных границ. Иностранцы могут покупать землю в этих зонах через траст.

Некоторые страны ограничивают круг лиц, которые могут владеть собственностью. Например, в Мексике иностранцы не могут напрямую владеть недвижимостью в зонах ограниченного доступа. Эти зоны простираются на 50 км вглубь суши от океана и на 100 км от международных границ. Иностранцы могут покупать землю в этих зонах через траст.

Чтобы знать все тонкости местного рынка недвижимости, вам нужно нанять опытного агента по недвижимости. Сарафанное радио — лучший способ найти его. Поговорите с местным сообществом экспатриантов и узнайте, с кем они работали. Подумайте также о том, чтобы найти местного адвоката по недвижимости, чтобы убедиться, что вы соблюдаете местные законы.

После того, как вы заручитесь профессиональной помощью, они помогут вам разобраться в местном ландшафте недвижимости. Как и при любой покупке недвижимости, не торопитесь и тщательно осмотрите любую недвижимость перед покупкой.

5 факторов, которые следует учитывать перед покупкой недвижимости за границей

Покупка дома за границей — это больше, чем просто покупка недвижимости. Вот другие факторы, которые следует учитывать.

Вот другие факторы, которые следует учитывать.

Расходы на содержание : Как и в случае с любым другим имуществом, вам потребуются средства, отведенные на содержание и обслуживание. Это может быть связано с регионом, в котором вы покупаете. Например, тропические регионы требуют больше внешнего обслуживания, чем многие привыкли. «Если вы этого не сделаете, это может привести к большому ущербу, [включая] повреждение крыши или плитки», — говорит Паркер.

Соображения безопасности : Какие меры безопасности приняты на объекте? Вам нужно будет добавить бары или другие функции безопасности? Вы также должны подумать, кто будет присматривать за имуществом, когда вас не будет.

Проблемы с краткосрочной арендой : В дополнение к тому, что кто-то из местных будет решать вопросы, связанные с краткосрочной арендой, вам необходимо будет соблюдать местные налоговые законы и законы США о доходах от аренды. Вам также нужно будет подтвердить, что вам разрешено сдавать недвижимость в аренду.

Налоги : Налоги с продаж могут увеличить стоимость покупки вашей недвижимости. Налог на имущество, скорее всего, также придется заплатить. Если у вас есть счет в иностранном банке с балансом, превышающим 10 000 долларов в любой момент, вам также необходимо сообщить об этом в IRS.

Курсы обмена : Курсы обмена валют постоянно меняются. Хотя доллар силен во многих местах, следите за обменными курсами и за тем, как они могут повлиять на покупку недвижимости за границей.

5 стран для покупки дома за границей

Многие страны могут быть подходящим местом для ваших инвестиций в зарубежную недвижимость, но в некоторых из них ориентироваться легче, чем в других. Вот пять стран для рассмотрения.

1. Мексика

Он находится недалеко от США и является популярным туристическим направлением, а это означает, что сдача вашей недвижимости в аренду не должна быть проблемой. Он также предлагает более низкую стоимость жизни во многих областях. Имейте в виду, что если вам нужна недвижимость на побережье, вам нужно будет купить ее через траст.

Имейте в виду, что если вам нужна недвижимость на побережье, вам нужно будет купить ее через траст.

2. Франция

Франция давно пользуется популярностью у эмигрантов. Ведь это культурный центр с богатой историей. Его рынок недвижимости оставался относительно сильным и постоянно рос. Возможно, вам удастся найти агента по недвижимости, который говорит по-английски, что будет иметь ключевое значение для прохождения несколько сложного процесса покупки недвижимости во Франции.

3. Панама

Панама – еще одно место, популярное среди иностранных покупателей благодаря теплому климату и низкой стоимости жизни. Иностранные покупатели приветствуются, но существуют ограничения на недвижимость на побережье и на островах, а также вдоль границ Панамы.

4. Испания

Испания предлагает тепло и, во многих местах, относительно низкую стоимость жизни. Резиденты и нерезиденты могут приобретать недвижимость, но правила в отношении того, можете ли вы сдавать эту недвижимость в аренду, различаются в зависимости от региона. Испания также предлагает вид на жительство, если вы соответствуете минимальным требованиям к инвестициям в недвижимость.

Испания также предлагает вид на жительство, если вы соответствуете минимальным требованиям к инвестициям в недвижимость.

5. Коста-Рика

Коста-Рика предлагает относительно низкую стоимость жизни, а иностранцы, в большинстве своем, имеют такие же права при покупке недвижимости, как и местные жители. Имуществом на берегу моря сложнее владеть напрямую, если вы иностранец. Он также предлагает теплый климат и отличное медицинское обслуживание.

Поделиться статьей

Текущие ставки по ипотечным кредитам

исходя из суммы кредита в размере 200 000 годовых от

- 30 лет. Зафиксированный

6,79% - 15 лет. Зафиксированный

6,53% - 5/1 рука

н/д%

Расчет платежа

Раскрытие информации о рекламе

Применяются положения и условия. NMLS#1136

NMLS#1136

Рефинансирование с выплатой наличных денег: как это работает и когда это делать

Выплата ипотечного кредита помогает создать капитал в вашем доме, но вам не нужно ждать, пока вы полностью погасите его или продадите недвижимость, чтобы получить доступ к этому капиталу. Вместо этого вы можете конвертировать имеющийся у вас капитал в наличные деньги и продолжать выплачивать ипотеку с рефинансированием наличными.

Основные выводы

- Рефинансирование наличными позволяет вам превратить капитал в наличные посредством рефинансирования ипотечного кредита.

- Хотя вы не можете обналичить весь свой капитал, этот процесс дает вам доступ к потенциально большой сумме без необходимости продавать свой дом.

- Условия вашего рефинансированного ипотечного кредита могут значительно отличаться от вашего первоначального кредита, включая новую ставку или более длительный или более короткий срок кредита.

Что такое рефинансирование наличными?

Рефинансирование с выплатой наличных заменяет ваш текущий ипотечный кредит на другой, более крупный ипотечный кредит, что позволяет вам получить доступ к разнице между двумя кредитами (вашим текущим и новым) наличными. Денежная сумма зависит от стоимости капитала, который вы накопили в своем доме. Деньги могут пойти практически на любые цели, такие как ремонт дома, консолидация долга под высокие проценты или другие финансовые нужды.

Денежная сумма зависит от стоимости капитала, который вы накопили в своем доме. Деньги могут пойти практически на любые цели, такие как ремонт дома, консолидация долга под высокие проценты или другие финансовые нужды.

Рефинансирование с выплатой наличных выгодно, если вы можете снизить процентную ставку по основной ипотеке и эффективно использовать полученные средства.

— Грег Макбрайд, главный финансовый аналитик Bankrate

Сколько наличных можно получить при рефинансировании с обналичкой?

Хотя кредиторы обычно позволяют домовладельцам брать взаймы до 80 процентов от стоимости дома, порог может варьироваться в зависимости от вашего кредитного рейтинга и типа ипотеки, а также от типа имущества, связанного с кредитом (например, одноквартирный дом). семейный, двухуровневый или трех- или четырехквартирный дом).

Кредиторы, которые предлагают ссуды, застрахованные Федеральной жилищной администрацией (FHA), иногда предлагают рефинансирование FHA наличными, которое позволяет вам занять до 85 процентов стоимости вашего дома. Кредиты на рефинансирование с обналичкой, гарантированные Министерством по делам ветеранов США (VA), доступны на сумму до 100 процентов от стоимости дома.

Как работает рефинансирование наличными?

Процесс рефинансирования наличными аналогичен процессу обычного рефинансирования (срочное рефинансирование), при котором вы просто заменяете свой существующий кредит новым, обычно с более низкой процентной ставкой или на более более короткий срок кредита или и то, и другое.

Однако при рефинансировании наличными вы также снимаете часть капитала вашего дома единовременно. Кредитор добавляет снятую сумму плюс непогашенный остаток по первоначальной ипотеке и выдает новый остаток по кредиту.

Кредиторы обычно требуют, чтобы вы сохраняли не менее 20 процентов собственного капитала в вашем доме (хотя есть исключения) после рефинансирования наличными.

Для рефинансирования с обналичиванием вам также необходимо оплатить расходы на закрытие, например, комиссию за оценку. Если вы не финансируете эти расходы за счет нового кредита, вычтите их из окончательной суммы наличных денег, которая у вас останется.

Пример рефинансирования с выплатой наличных

Допустим, остаток по вашей текущей ипотеке составляет 100 000 долларов, а ваш дом в настоящее время стоит 300 000 долларов. В этом случае у вас будет 200 000 долларов собственного капитала.

Давайте предположим, что рефинансирование вашей ипотеки и обналичивание средств означает, что вы можете получить более низкую процентную ставку и собственные средства для ремонта кухни и ванных комнат. Чтобы иметь право на обналичивание, вам необходимо поддерживать не менее 60 000 долларов в собственном капитале (20 процентов от 300 000 долларов), что позволяет вам обналичить до 140 000 долларов, если вы выберете.

Скажем, бюджет вашей кухни и ванной составляет 120 000 долларов. Вы решаете рефинансировать оставшиеся 100 000 долларов по первоначальной ипотеке и взять 130 000 долларов наличными для получения новой суммы кредита в 230 000 долларов. Ваш кредитор взимает 1 процент от этой суммы в качестве закрытия расходов, или 2300 долларов США. В общем, вы заберете домой 127 700 долларов в виде фондов акций.

Вы решаете рефинансировать оставшиеся 100 000 долларов по первоначальной ипотеке и взять 130 000 долларов наличными для получения новой суммы кредита в 230 000 долларов. Ваш кредитор взимает 1 процент от этой суммы в качестве закрытия расходов, или 2300 долларов США. В общем, вы заберете домой 127 700 долларов в виде фондов акций.

Требования к рефинансированию с выплатой наличных

Как и в случае с первоначальной ипотекой, для получения права на рефинансирование с выплатой наличных вам необходимо соответствовать квалификационным критериям. Эти требования включают:

- Кредитный рейтинг: Большинство кредиторов, предоставляющих рефинансирование наличными, требуют минимального балла 620.

- Соотношение долга к доходу (DTI) : Соотношение DTI сравнивает платежи по долгу с вашим ежемесячным валовым доходом. Для рефинансирования наличными многие кредиторы устанавливают предел коэффициента в 43 процента для вашего нового кредита.

- Акционерный капитал : Вам необходимо поддерживать 20-процентный капитал в вашем доме. Некоторые кредиторы могут разрешить вам занимать больше, но имейте в виду, что некоторая подушка безопасности — это неплохо: вы не хотите оказаться под водой, если рынок изменится и ваш дом потеряет в цене.

Как подготовиться к рефинансированию наличными

1. Определите минимальные требования кредитора

Изучая варианты, обратите внимание на требования каждого кредитора на выплату наличных. Большинству требуется кредитный рейтинг не менее 620, коэффициент DTI ниже 43 процентов и не менее 20 процентов собственного капитала в вашем доме.

2. Определите необходимую сумму наличных

Если вы рассматриваете возможность рефинансирования наличными, вам, вероятно, потребуются средства для определенной цели. Если вы не уверены, что это такое, может быть полезно зафиксировать это, чтобы вы брали ровно столько, сколько вам нужно.

Например, если вы планируете использовать наличные деньги для консолидации долга, у вас должно быть четкое представление о том, что вы должны. Если наличные деньги будут использоваться для ремонта, проконсультируйтесь с несколькими подрядчиками, чтобы заранее получить смету на работу и материалы.

3. Подготовьте заявку на рефинансирование наличными

После того, как вы выбрали несколько кредиторов, чтобы убедиться, что вы получаете лучшую ставку и условия, подготовьте всю финансовую информацию, связанную с вашим доходом, активами и долгами для заявки. . Имейте в виду, что вам может потребоваться предоставить дополнительную документацию, поскольку кредитор оценивает вашу заявку.

Плюсы и минусы рефинансирования наличными

Плюсы рефинансирования наличными

- Вы можете снизить процентную ставку: это наиболее распространенная причина, по которой большинство заемщиков рефинансируют кредит, и она также имеет смысл для рефинансирования наличными.

Очевидно, что вы хотите платить как можно меньше процентов при получении более крупного кредита.

Очевидно, что вы хотите платить как можно меньше процентов при получении более крупного кредита. - Стоимость кредита может быть ниже: рефинансирование с выплатой наличных часто является менее дорогой формой финансирования, поскольку ставки рефинансирования ипотечных кредитов обычно ниже, чем ставки по личным кредитам (таким как кредит на улучшение дома) или кредитным картам. Даже с учетом затрат на закрытие это может быть особенно выгодно, когда вам нужна значительная сумма денег.

- Вы можете улучшить свой кредит: если вы сделаете рефинансирование наличными и используете средства для погашения долга, вы можете увидеть повышение вашего кредитного рейтинга, если ваш коэффициент использования кредита упадет. Использование кредита или то, сколько вы берете взаймы по сравнению с тем, что вам доступно, является критическим фактором в вашей оценке.

- Вы можете воспользоваться налоговыми вычетами: если вы планируете использовать средства для улучшения дома и проект соответствует требованиям Налогового управления США, вы можете воспользоваться вычетом процентов во время налогообложения.

Минусы рефинансирования с обналичкой

- Ваша процентная ставка может возрасти: Общее эмпирическое правило заключается в том, чтобы рефинансировать кредит, чтобы улучшить свое финансовое положение и получить более низкую ставку. Если рефинансирование наличными увеличивает вашу ставку, вероятно, это не самый разумный шаг.

- Возможно, вам придется платить PMI: некоторые кредиторы позволяют вам снимать до 90 процентов капитала вашего дома, но это может означать оплату частного ипотечного страхования или PMI, пока вы не вернетесь ниже порога в 80 процентов капитала. Это может добавить к вашим общим затратам по займам.

- Вы можете производить платежи десятилетиями: если вы используете рефинансирование наличными для консолидации долга, убедитесь, что вы не продлеваете погашение долга на десятилетия, когда в противном случае вы могли бы погасить его намного раньше и с меньшими общими затратами. . «Имейте в виду, что погашение любых наличных денег, которые вы берете, распределяется на 30 лет, поэтому погашение более дорогого долга по кредитной карте с помощью рефинансирования наличными может не дать той экономии, о которой вы думаете», — говорит Грег Макбрайд.

главный финансовый аналитик Bankrate. «Использование наличных денег для улучшения дома — более разумное использование».

главный финансовый аналитик Bankrate. «Использование наличных денег для улучшения дома — более разумное использование». - У вас больше риск потерять свой дом: независимо от того, как вы используете рефинансирование наличными, неспособность погасить кредит означает, что вы можете потерять его из-за потери права выкупа. Не берите больше наличных, чем вам абсолютно необходимо, и убедитесь, что вы используете их для цели, которая в конечном итоге улучшит ваши финансы, а не ухудшит ваше положение.

- У вас может возникнуть соблазн использовать свой дом в качестве копилки: использование капитала вашего дома для оплаты таких вещей, как отпуск, указывает на отсутствие дисциплины в ваших расходах. Если вы изо всех сил пытаетесь взять под контроль свой долг или привычки расходования средств, подумайте о том, чтобы обратиться за помощью в некоммерческое агентство кредитного консультирования.

Подходит ли вам рефинансирование наличными?

Ипотечные ставки растут. Тем не менее, обеспечение, связанное с рефинансированием наличными — ваш дом — означает, что кредиторы берут на себя относительно небольшой риск и могут позволить себе поддерживать ставки рефинансирования в некоторой степени доступными. Это означает, что рефинансирование наличными является одним из самых дешевых способов оплаты крупных расходов. Большинство домовладельцев используют вырученные средства по следующим причинам:

Тем не менее, обеспечение, связанное с рефинансированием наличными — ваш дом — означает, что кредиторы берут на себя относительно небольшой риск и могут позволить себе поддерживать ставки рефинансирования в некоторой степени доступными. Это означает, что рефинансирование наличными является одним из самых дешевых способов оплаты крупных расходов. Большинство домовладельцев используют вырученные средства по следующим причинам:

- Проекты по благоустройству дома: домовладельцы, которые используют средства от рефинансирования наличными для улучшения жилища, могут вычесть проценты по ипотеке из своих налогов, если эти проекты существенно увеличат стоимость дома.

- Инвестиционные цели: Рефинансирование с обналичиванием предлагает домовладельцам доступ к капиталу, чтобы помочь увеличить свои пенсионные сбережения или приобрести инвестиционную недвижимость.

- Консолидация долга с высокой процентной ставкой: ставки рефинансирования, как правило, ниже по сравнению с другими формами долга, такими как кредитные карты.

Доходы от рефинансирования наличными позволяют вам погасить эти долги и погасить кредит одним, более дешевым ежемесячным платежом.

Доходы от рефинансирования наличными позволяют вам погасить эти долги и погасить кредит одним, более дешевым ежемесячным платежом. - Образование ребенка в колледже: образование стоит дорого, поэтому использование собственного капитала для оплаты обучения в колледже может иметь смысл, если ставка рефинансирования ниже, чем ставка по студенческому кредиту.

Часто задаваемые вопросы о рефинансировании с обналичиванием

Затраты на закрытие рефинансирования наличными (и любого типа рефинансирования) почти всегда меньше, чем затраты на закрытие покупки дома. Для рефинансирования наличными кредитор взимает комиссию за оценку и может взимать комиссию за создание, часто в процентах от суммы, которую вы занимаете. При обналичивании вы получаете более крупную ссуду, поэтому комиссия за выдачу отражает это.

- Рефинансирование наличными может иметь право на налоговые вычеты по процентам по ипотеке, если вы используете деньги для улучшения своей собственности. Некоторые приемлемые проекты по благоустройству дома могут включать:

- Установка бассейна или гидромассажной ванны на заднем дворе

- Строительство новой спальни или ванной комнаты

- Возведение забора вокруг дома

- Улучшение вашей крыши, чтобы сделать ее более эффективной против элементов

- Замена окон на штормовые

- Установка центральной системы кондиционирования или отопления

- Установка домашней системы безопасности

В целом улучшения должны повысить ценность вашего дома или сделать его более доступным. Проконсультируйтесь со специалистом по налогам, чтобы узнать, соответствует ли ваш проект требованиям.

Как рефинансирование наличными, так и ссуда под залог дома позволяют заемщикам использовать собственный капитал своего дома, но есть некоторые существенные различия. Как уже отмечалось, рефинансирование наличными предполагает получение нового кредита на более высокую сумму, погашение существующего и получение разницы наличными. Ссуда под залог недвижимости, напротив, является второй ипотекой — она не заменяет вашу первую ипотеку — и иногда может иметь более высокую процентную ставку по сравнению с рефинансированием наличными.

- В дополнение к ипотечному кредиту рассмотрите следующие варианты:

- HELOC: кредитная линия собственного капитала, или HELOC, позволяет вам занимать деньги, когда вам нужно, с помощью возобновляемой кредитной линии, аналогичной кредитной карте.

Это может быть полезно, если вам нужны деньги в течение нескольких лет для проекта реконструкции, растянутого во времени. Процентные ставки HEOC являются переменными и меняются вместе с основной ставкой.

Это может быть полезно, если вам нужны деньги в течение нескольких лет для проекта реконструкции, растянутого во времени. Процентные ставки HEOC являются переменными и меняются вместе с основной ставкой. - Персональный кредит: Персональный кредит — это краткосрочный кредит, который предоставляет средства практически для любых целей. Процентные ставки по личным кредитам сильно различаются и могут зависеть от вашего кредита, но заемные деньги обычно погашаются ежемесячным платежом, как ипотека.

- Обратная ипотека: обратная ипотека позволяет домовладельцам в возрасте 62 лет и старше снимать наличные деньги из своих домов, и остаток не нужно возвращать, пока заемщик живет в доме и содержит его, а также платит налоги на имущество и страховку домовладельцев.

- HELOC: кредитная линия собственного капитала, или HELOC, позволяет вам занимать деньги, когда вам нужно, с помощью возобновляемой кредитной линии, аналогичной кредитной карте.

- Да, в большинстве случаев. Ипотечный кредитор должен знать, сколько стоит ваш дом, чтобы рассчитать, сколько капитала у вас есть, и сделать вам предложение.

Радостно!

Радостно!

Очевидно, что вы хотите платить как можно меньше процентов при получении более крупного кредита.

Очевидно, что вы хотите платить как можно меньше процентов при получении более крупного кредита.

главный финансовый аналитик Bankrate. «Использование наличных денег для улучшения дома — более разумное использование».

главный финансовый аналитик Bankrate. «Использование наличных денег для улучшения дома — более разумное использование». Доходы от рефинансирования наличными позволяют вам погасить эти долги и погасить кредит одним, более дешевым ежемесячным платежом.

Доходы от рефинансирования наличными позволяют вам погасить эти долги и погасить кредит одним, более дешевым ежемесячным платежом.

Это может быть полезно, если вам нужны деньги в течение нескольких лет для проекта реконструкции, растянутого во времени. Процентные ставки HEOC являются переменными и меняются вместе с основной ставкой.

Это может быть полезно, если вам нужны деньги в течение нескольких лет для проекта реконструкции, растянутого во времени. Процентные ставки HEOC являются переменными и меняются вместе с основной ставкой.