Содержание

Россияне столкнулись с нехваткой валюты в отделениях банков – DW – 19.04.2022

Московский пункт обмена валюты в марте 2022 годаФото: Mikhail Metzel/TASS/dpa/picture alliance

Экономика и бизнесРоссия

Даниил Сотников

19 апреля 2022 г.

Несмотря на разрешение ЦБ продавать наличную валюту клиентам, во многих отделениях банков купить ее оказалось невозможно, сообщают «Коммерсант» и The Bell.

https://p.dw.com/p/4A5Nj

Реклама

После того, как Центробанк вновь разрешил банкам продавать наличную валюту, россияне столкнулись либо с ее отсутствием в большинстве филиалов, либо с ограничениями для простых клиентов, пишут во вторник, 19 апреля, «Коммерсант» и The Bell.

В московских отделениях крупных банков, таких как Сбербанк, ВТБ, «ФК Открытие», Росбанк, Альфа-банк, Россельхозбанк и другие, валюты не оказалось, выяснил корреспондент «Коммерсанта». По данным издания, в большинстве отделений не работали табло с курсами валют. Между тем корреспонденту The Bell сообщили в отделении ВТБ, что валюта должна появиться после 20 апреля или с 25 апреля.

Между тем корреспонденту The Bell сообщили в отделении ВТБ, что валюта должна появиться после 20 апреля или с 25 апреля.

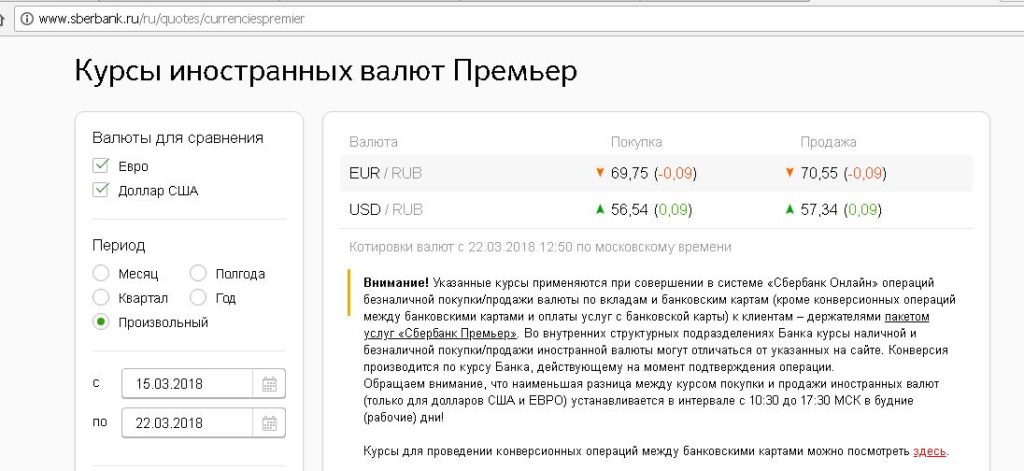

В Сбербанке валюту продают лишь клиентам с премиальными пакетами «Сбербанк Премьер» и «СберПервый», пишут «Коммерсант» и The Bell. В отделении Альфа-банка сказали, что продают наличную валюту только клиентам банка, у которых есть валюта на счете или вкладе, открытом до 9 марта. В пресс-службе «Тинькофф банка» объяснили, что клиенты могут снять валюту в пределах 10 000 долларов США, если эта валюта была на счете до 9 марта.

Курсы гораздо выше официального

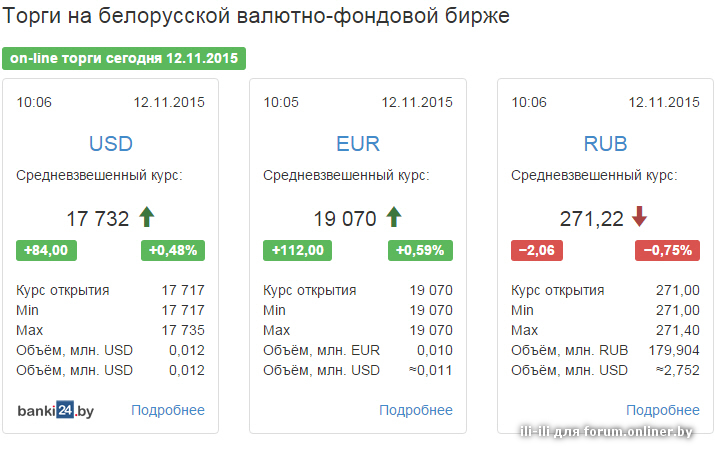

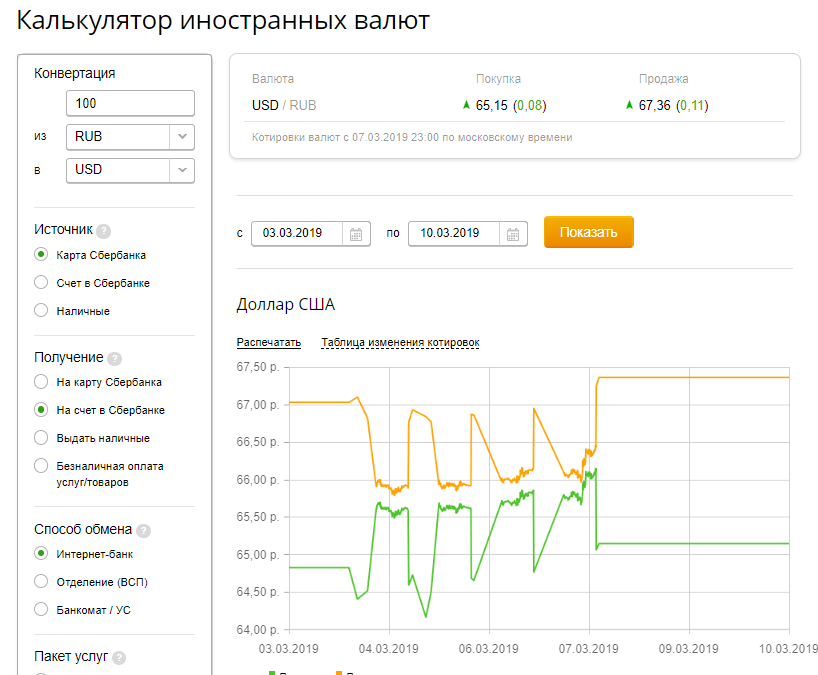

В отделениях небольших банков и некоторых обменниках была в наличии валюта, но купить можно было не более тысячи долларов по курсу, сильно отличающемуся от официально установленного ЦБ: 100 руб за доллар и 110 — за евро. В обменнике «Газпромбанка» доллар продавали по 90,34 рубля, евро — по 96,02 рубля, пишет The Bell. Сбербанк, продающий валюту лишь премиальным клиентам, продавал доллар по 87,4 рубля, евро — 91,15 рубля.

По состоянию на 19 апреля ЦБ установил официальный курс валют на уровне 79,45 руб за доллар и 86,42 руб за евро.

Продавать наличную валюту в банках ЦБ запретил 9 марта. «Временный порядок операций с наличной валютой» был установлен на фоне военного вторжения России в Украину и введения санкций. В итоге биржевые курсы доллара и евро вернулись на довоенные уровни, однако фактически приобрести их было невозможно.

С 18 апреля регулятор смягчил ограничения, разрешив продавать валюту, поступившую в отделения после 9 апреля.

Смотрите также:

Чичваркин: Надо ввести эмбарго на нефть и газ

To view this video please enable JavaScript, and consider upgrading to a web browser that supports HTML5 video

Написать в редакцию

Реклама

Пропустить раздел Еще по теме

Еще по теме

Показать еще

Пропустить раздел Близкие темы

Близкие темы

Санкции в отношении РоссииПропустить раздел Топ-тема

1 стр. из 3

из 3

Пропустить раздел Другие публикации DW

На главную страницу

Доходный курс плюс — СберСтрахование

Инвестиционная программы со 100%-ной защитой капитала и высоким потенциалом доходности при росте рынка

В настоящее программа не доступна для оформления

| Возможность получения потенциально высокого дохода* | Инвестиционные стратегии международного рынка | 100% защита вложенного капитала |

- Как купить полис

- Как все устроено

- Линейка фондов

- COVID-19

- Документы

Зайдите в отделение «СберПремьер»

Обратитесь к клиентскому менеджеру

Выберите стратегию и оплатите программу

Как все устроено

Программа с выплатой в конце срока

Определяете комфортный для вас размер взноса, срок и оформляете программу.

При этом, ваши вложения распределяются на Гарантийный фонд (инвестируется в надежные облигации и депозиты) и Инвестиционный фонд (инвестируется в один из высокодоходных фондов по вашему выбору).

При этом, ваши вложения распределяются на Гарантийный фонд (инвестируется в надежные облигации и депозиты) и Инвестиционный фонд (инвестируется в один из высокодоходных фондов по вашему выбору).Гарантийный фонд приносит стабильный доход, который позволяет гарантировать 100% возврат вложенных денег при любой ситуации на рынке. Полный возврат возможен при соблюдении срока действия договора страхования

Инвестиционный фонд позволяет получить потенциально высокий доход. Потенциал инвестиционного дохода связан с выбранным вами фондом.

Срок программы — 3 или 5 лет

Валюта договора — рубли

Пример работы программ

Преимущества

- 100% защита вложенного капитала

- Инвестирование через крупнейшие международные фонды

- Возможность получения потенциально высокого дохода*

- Страховая защита

- Льготное налогообложение и юридические привилегии

*Доход не может быть гарантирован. Наличие или отсутствие доходности зависит от поведения актива в рамках выбранного по программе фонда.

Наличие или отсутствие доходности зависит от поведения актива в рамках выбранного по программе фонда.

Линейка фондов

Индекс роста

Национальная экономика

Вложения в акции 10 ведущих российских компаний на базе алгоритма «моментум-эффекта», предполагающего что акции, показавшие наилучшую доходность за предыдущий квартал, должны сохранить это свойство на некотором отрезке и в будущем.

Индекс состоит из акций российских компаний, торгующихся на московской бирже ММВБ.

Линейка фондов, действующих до 30.04.2022 г.

Вложения в акции 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов, виды экономической деятельности которых относятся к основным секторам экономики, представленным на Московской бирже.

Линейка фондов, действующих до 30.04.2022 г.

Страховая защита

- Риск ухода из жизни по любой причине — выплата 100% страховой суммы и дополнительный инвестиционный доход (при его наличии)

- Риск ухода из жизни в результате несчастного случая (при наличии в договоре) — выплата 100% взноса (в совокупности с выплатой по предыдущему риску составляет 200% взноса) и дополнительный инвестиционный доход (при наличии)

Налогообложение

- НДФЛ по окончании действия договора или при наступлении иного страхового случая, кроме указанных ниже, уплачивается с разницы между страховой выплатой и суммой внесенных страховых взносов, увеличенной на ставку рефинансирования Банка России.

- Выплата в связи с уходом из жизни и причинением вреда здоровью не облагается НДФЛ.

- Возможность возврата уплаченного НДФЛ* через механизм налогового вычета (см. статью 219 Налогового кодекса Российской Федерации — «Социальные налоговые вычеты»).

- Налогообложение может отличаться от указанного при заключении клиентом договора страхования в отношении другого лица.

_______________________________

* При досрочном расторжении договора страхования жизни Вам необходимо предоставить справку из налогового органа о неполучении налогоплательщиком социального налогового вычета. При отсутствии соответствующей справки согласно ст. 213 НК РФ Страховщик обязан удержать из суммы уплаченных страховых взносов НДФЛ

Юридическая защита

- Нет необходимости ожидать 6 месяцев для получения наследства (при указании выгодоприобретателя в договоре страхования).

- Страховую выплату получит именно тот человек или те люди, которые указаны в качестве выгодоприобретателей.

COVID-19

Страховые продукты Инвестиционного страхования жизни (Классический, Лайт, Купонный, Доходный курс классика, Доходный курс купонный) не включают в себя исключений/ограничений по причинам, связанным с коронавирусом COVID-19 в части рисков «Смерть по любой причине» или «Установление инвалидности 1 или 2 групп».

В том числе, если:

- клиент заболел в зоне эпидемии

- на территории нахождения клиента введен режим чрезвычайной ситуации.

Скачайте документы

Соглашение со Сбербанком по финансированию плодов путинской «январской революции»

* Finmin покупает долю Цбанка в Сбербанке

* Finmin использует фонд национального благосостояния для сделки на 39 миллиардов долларов

* Продажа для финансирования новых социальных обязательств Путина

* Продажа — «золотая середина» на фоне споров о том, как стимулировать рост — источники

* Укрепит рубль, позволит снизить ключевую ставку — аналитик

Катя Голубкова, Татьяна Воронова и Дарья Корсунская

МОСКВА, 12 февр. (Рейтер) — Сделка российского Центробанка по продаже Сбербанка Министерству финансов представляет собой золотую середину для продавца и покупателя, а абсолютным победителем может стать Владимир Путин.

(Рейтер) — Сделка российского Центробанка по продаже Сбербанка Министерству финансов представляет собой золотую середину для продавца и покупателя, а абсолютным победителем может стать Владимир Путин.

Вырученные средства помогут центральному банку компенсировать некоторые убытки от финансовой помощи в 2017 году, а оставшаяся часть будет направлена обратно в государственную казну и поступит как раз вовремя для финансирования множества новых мер, объявленных президентом России для ускорения экономического роста.

Министерство финансов объявило во вторник, что будет финансировать покупку крупнейшего кредитора страны за счет излишка средств из Фонда национального благосостояния России (ФНБ), который поддерживается на уровне около 7% ВВП.

Использование средств ФНБ регулируется строгими правилами, но покупка 50% плюс одна акция Сбербанка по «рыночной цене», как описало это министерство финансов, проходит проверку. Он увидит, что центральный банк как государственный орган в конечном итоге вернет часть доходов в бюджет, где их можно будет тратить более свободно.

Путину нужны деньги.

Во время так называемой «Январской революции» в прошлом месяце Путин в течение нескольких часов распорядился о новых социальных расходах для перезарядки экономики и предложил переписать конституцию, расширив полномочия парламента и ослабив роль президента. Он также назначил нового премьер-министра.

Предложения Путина, которые он предложил вынести на референдум, могут дать ему возможность укрепить свою власть после ухода с поста президента в 2024 году. Хотя он не комментировал это, аналитики предположили, что он может стать премьер-министром или роль в полномочном парламенте. Перед этим он попросил свое новое правительство ускорить экономический рост.

Вопрос о том, как обеспечить рост, был в центре жарких дебатов в прошлом году. Министерства финансов и экономики, а также влиятельные промышленные круги нападали на центральный банк за его политику и наиболее громко за то, что он недостаточно агрессивно снижал ключевую ставку.

Поскольку новое правительство пообещало ускорить рост (теперь на жалкий 1%), в продаже Сбербанка была найдена «золотая середина», сообщили два высокопоставленных источника, знакомых с ходом переговоров.

«Все были на войне», — сказал Reuters первый источник, высокопоставленный банкир. «Правительство не знает, как дать толчок росту, а центральный банк своим медленным снижением ставок только усиливает этот гнев».

«Продажа Сбербанка — результат этого конфликта».

Сделка начнется в апреле и будет завершена к середине 2021 года. Он увидит, как 2,45 триллиона рублей (39 миллиардов долларов) будут направлены из ФНБ в центральный банк, который сохранит 700 миллиардов рублей и перечислит 1,25 триллиона обратно в бюджет.

Министерство финансов направит 900 миллиардов рублей в 2021-2023 годах на финансирование четверти январских обязательств Путина, направленных на повышение рождаемости, что имеет ключевое значение для процветания и безопасности страны, сообщили источники.

Софья Донец, экономист «Ренессанс Капитала», отмечает, что выручки от сделки «более чем достаточно для финансирования дополнительных социальных стимулов на 4-5 лет», что приведет к ускорению экономического роста.

Ожидается также выигрыш рубля, так как центральный банк планирует продажи валюты в течение 3-7 лет, так как она будет оплачиваться Сбербанком, по крайней мере частично, в долларах из валютного ФНБ.

На прошлой неделе центральный банк снизил ключевую ставку до 6% в рамках шестого смягчения подряд, но некоторые участники рынка говорят, что снижение должно быть более агрессивным, поскольку инфляция значительно ниже целевого показателя центрального банка в 4%.

Министерство финансов и центральный банк не ответили на запросы о комментариях. (1 доллар = 63,0060 рублей) (Отчетность Татьяны Вороновой и Дарьи Корсунской Дополнительный отчет Габриэль Тетро-Фарбер, Елены Фабричной и Александра Марроу Текст Кати Голубковой Под редакцией Александры Хадсон)

Россия использует «фонд на черный день» для покупки акций центрального банка доля в Сбербанке

Дарья Корсунская, Татьяна Воронова

3 мин Чтение

МОСКВА (Рейтер) — Россия задействует свой Фонд национального благосостояния (ФНБ) для покупки доли центрального банка в Сбербанке SBER. MM, положив конец многолетним дебатам о потенциальные конфликты интересов, возникающие из-за того, что центральный банк контролирует крупнейшего кредитора страны.

MM, положив конец многолетним дебатам о потенциальные конфликты интересов, возникающие из-за того, что центральный банк контролирует крупнейшего кредитора страны.

ФОТО: Логотип российского банка Сбербанк на экране во время сессии Петербургского международного экономического форума (ПМЭФ), Россия, 6 июня 2019 г. REUTERS/Максим Шеметов

Продажа по рыночной цене, обсуждается на высшем уровне России с конца прошлого года, также поможет финансировать социальные обязательства, взятые президентом Владимиром Путиным в прошлом месяце, когда он предложил пересмотреть политическую систему России.

Министерство финансов годами сидело на Фонде национального благосостояния (ФНБ), подушке, аккумулирующей нефтяные доходы, ожидая, когда он достигнет определенного порога. Однако теперь, когда он достиг 125,6 млрд долларов, что составляет около 7% валового внутреннего продукта, расходы должны начаться в этом году.

«Решение о продаже пакета снимет вопрос о потенциальном конфликте интересов», — заявил во вторник министр финансов Антон Силуанов.

Министерство выкупит принадлежащие центральному банку 50% плюс одна акция Сбербанка по «рыночной цене», заявило оно во вторник, не уточнив цену и сроки. Центральный банк владеет пакетом акций с 1991 года.

Два источника, близких к сделке, сообщили Рейтер, что стоимость пакета акций Сбербанка оценивается примерно в 2,45 трлн рублей (39 долларов США).млрд) ниже рыночной стоимости в 2,8 трлн руб. по данным Refinitiv Eikon во вторник.

Силуанов сообщил, что сделка со Сбербанком будет финансироваться за счет средств ФНБ, превышающих порог в 7% к ВВП, и этот шаг не помешает планам инвестировать деньги ФНБ в инфраструктурные проекты.

Новые социальные расходы Путина идут в дополнение к 25,7 трлн рублей, которые он распорядился потратить в 2018 году на 13 направлений политики, известных как «Национальные проекты», включая демографию. ФНБ также является ключевой частью этого процесса.

Центральный банк планирует удержать от сделки около 700 миллиардов рублей, сообщил он Рейтер во вторник, которые, по словам источников, будут использованы для частичного покрытия убытков от трех спасательных операций частных банковских групп в 2017 году.

Остальное, или 1,25 трлн рублей подлежит возврату в государственный бюджет в соответствии с действующим законодательством, сообщили источники.

Назвав необходимость повышения рождаемости в России «нашим историческим долгом», в январе Путин наметил ряд мер поддержки, стоимость которых оценивается в 4 триллиона рублей в течение четырех лет.

Использование бюджетных средств менее жестко, чем средств ФНБ, поэтому, забрав половину выручки от продажи Сбербанка, Минфин планирует направить 900 миллиардов рублей на выполнение новых обещаний Путина в 2021-2023 годах, сообщили источники.

Сделка запланирована в несколько этапов, начиная с апреля и заканчивая серединой 2021 года, сообщил Рейтер ранее во вторник другой источник, участвовавший в переговорах.

Центральный банк планирует сделать предложение о выкупе доли миноритарных акционеров Сбербанка в рамках сделки, завершающей его почти три десятилетия в качестве акционера банка, говорится в сообщении. Акции Сбербанка выросли на 2% после объявления.

При этом, ваши вложения распределяются на Гарантийный фонд (инвестируется в надежные облигации и депозиты) и Инвестиционный фонд (инвестируется в один из высокодоходных фондов по вашему выбору).

При этом, ваши вложения распределяются на Гарантийный фонд (инвестируется в надежные облигации и депозиты) и Инвестиционный фонд (инвестируется в один из высокодоходных фондов по вашему выбору).