Содержание

АКБ Росевробанк, АО в Москве, Ярославское шоссе, 12 к2: телефоны, режим работы

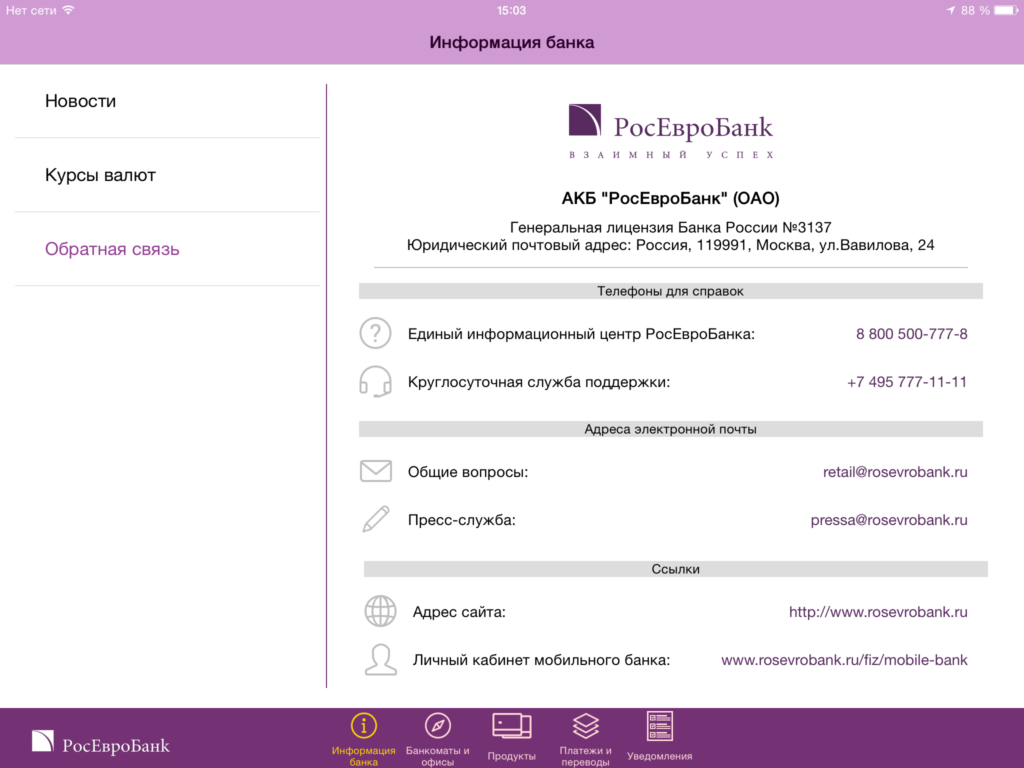

АКБ Росевробанк, АО работает по адресу Ярославское шоссе, 12 к2 в Москве. Основные сферы деятельности: «Банки», «Ипотечное и жилищное кредитование» и «Обмен валюты». График работы: пн–чт 09:00–18:00, пт 09:00–17:10. Рабочий телефон для связи: 8‒800‒500‒77‒78.

На карте

Режим работы

пн–чт 09:00–18:00, пт 09:00–17:10

| Понедельник | Вторник | Среда | Четверг | Пятница | Суббота | Воскресенье |

|---|---|---|---|---|---|---|

| 09:00–18:00 | 09:00–18:00 | 09:00–18:00 | 09:00–18:00 | 09:00–17:10 | выходной | выходной |

работа с юридическими лицами: пн-чт 9:30-17:50; пт 9:00-17:00

Рекомендуем позвонить по номеру 8‒800‒500‒77‒78, чтобы уточнить время работы и как доехать до адреса: Ярославское шоссе, 12 к2.

Отзывы

Вы пользовались услугами данной организации?

Пожалуйста, оцените компанию и оставьте отзыв, этим вы поможете другим людям сделать правильный выбор. Спасибо!

Ваше имя

Оценка

1

2

3

4

5

Тип отзыва

Положительный

Нейтральный

Отрицательный

Регистрация не требуется.

Похожие компании в Москве

8‒800‒100‒74‒74

Гастелло, 2

8‒800‒200‒00‒29

Ореховый бульвар, 13

+7 (495) 234‒98‒98

Вернадского проспект, 105 к4

8‒800‒700‒40‒40

Братиславская, 15 к1

+7 (495) 775‒77‒57

Садовая-Черногрязская, 13/3 ст1

8‒800‒100‒98‒89

Вернадского проспект, 86а

АКБ РосЕвроБанк (1905 года) 💰 — отзывы, телефон, адрес и время работы банка в Москве

💰

Адрес, телефон, часы работы

и 8 отзывов посетителей о

«АКБ РосЕвроБанк».

рейтинг — 2.85 из 5

Способы оплаты:

- банковские карты

- безнал

- наличные

Все хренво, один из говенных банков

Aleksey Chi

02/03/2017

отличное обслуживание!

Olja Fedoseeva

09/12/2015

org/Review»>

Обслуживание отвратительное

Andr Tr

16/06/2014

Самое медленное отделение этого банка!!! Медленнее наверное только Сбербанк во время выдачи пенсии!!!!

Валерия Маругина

12/03/2014

org/Review»>

Ужасный банк!

Petr Losev

28/02/2014

Еще 3 отзыва о «АКБ РосЕвроБанк»

Добавить отзыв

Мы стараемся поддерживать всю информацию о «АКБ РосЕвроБанк» в актуальном состоянии.

Если вы обнаружили неточность или ошибку, пожалуйста,

исправьте ее.

Развивающиеся страны Европы: восходит звезда Совкомбанка

Банки, как на развитых, так и на развивающихся рынках, как правило, с осторожностью относятся к кредитованию пожилых людей. Некоторые неохотно предоставят кредит привилегированному меньшинству, но для большинства основная цель пенсионеров — служить надежным источником депозитов.

Некоторые неохотно предоставят кредит привилегированному меньшинству, но для большинства основная цель пенсионеров — служить надежным источником депозитов.

Заметным исключением из правил является Совкомбанк. Сегодня это один из крупнейших и наиболее прибыльных частных банков в России. Своим первоначальным успехом он обязан готовности предоставлять потребительские кредиты пенсионерам страны, не имеющим доступа к банковским услугам.

Основанный в конце 1990 года в маленьком городке Буй, в 450 км к северо-востоку от Москвы, Совкомбанк начал свою жизнь как крошечный местный кредитор с одним отделением.

В 2001 году ее купил 23-летний юрист Сергей Хотимский в партнерстве со своим братом Дмитрием, инвестиционным менеджером, сколотившим состояние в мясомолочной отрасли. Первоначальное намерение пары состояло в том, чтобы перевести банк в Москву, получить генеральную банковскую лицензию и быстро продать его.

Этот план отпал на второй план, поскольку братья Хотимские все больше интересовались банковским бизнесом. Вместо Москвы штаб-квартира Совкомбанка была перенесена в Кострому, один из исторических городов Золотого кольца за пределами столицы, и банк начал расширяться в окружающем регионе.

Вместо Москвы штаб-квартира Совкомбанка была перенесена в Кострому, один из исторических городов Золотого кольца за пределами столицы, и банк начал расширяться в окружающем регионе.

Первоначально основное внимание уделялось предоставлению кредитов малому и среднему бизнесу, но к 2007 году акционеры банка пришли к выводу, что потребительское кредитование обеспечивает более высокую доходность.

Единственная проблема заключалась в том, что сегмент был уже переполнен. Вместо того, чтобы конкурировать с известными игроками, такими как Банк Русский Стандарт, Банк Хоум Кредит и Банк Восточный Экспресс, Хотимские решили искать области, менее хорошо обслуживаемые их более крупными конкурентами.

Мы можем быстрее принимать решения, есть прямой доступ к высшему руководству банка и в целом меньше бюрократии — Сергей Хотимский

Первыми были заемщики старшего возраста, которых розничные кредиторы обычно избегали из-за повышенного риска болезни или смерти.

Однако для Совкомбанка этот рынок оказался очень прибыльным. Генеральный директор Дмитрий Гусев, перешедший в банк из Deloitte в 2007 году, когда начиналось его розничное предприятие, говорит, что у пенсионеров есть несколько преимуществ перед более молодыми заемщиками.

«Они гораздо более серьезно подходят к получению кредита», — говорит он. «Они не просто видят смартфон и решают, что он им нужен. Они тщательно обдумывают свои покупки и более дисциплинированно относятся к погашению».

Он также отмечает, что, хотя уровень доходов в этом сегменте относительно низок, за последние 15 лет он неуклонно рос, «особенно во время избирательных циклов».

«Пенсионеры также имеют надежный источник дохода», — добавляет он.

Другим нововведением Совкомбанка было открытие отделений в городах, которые были слишком малы, чтобы привлечь внимание крупных игроков банковского сектора и потребительского кредитования. Однако, чтобы сделать это финансово жизнеспособным, затраты должны были быть сокращены до минимума.

Ответом банка стало развертывание того, что Гусев называет «мини-офисами».

«По сути, это был просто стол, стул, машины для приема и выдачи наличных и один штатный сотрудник», — говорит он.

Эти торговые точки были крошечными – обычно занимали всего семь квадратных метров – но их было много.

«Мы так и не открыли ни одного-двух офисов в том регионе, где начали работать, — говорит Гусев. «Мы всегда приходили с большим количеством».

Органический рост

Чтобы запустить свой план расширения розничных продаж, Совкомбанк также купил пару игроков потребительского кредита с операциями в Сибири и на Дальнем Востоке – Арка Финанс и Региональный Столичный Банк в 2007 и 2009 годах соответственно.

Однако по мере восстановления российского банковского рынка после финансового кризиса основное внимание уделялось агрессивному органическому росту. Всего за четыре года активы Совкомбанка подскочили с 34 миллиардов рандов (520 миллионов долларов) до 125 миллиардов, а его физическая сеть почти утроилась и теперь охватывает 732 города.

| Дмитрий Хотимский |

На протяжении всего этого периода банк оставался монолинейным кредитором потребительского кредита. Однако к середине 2013 года, когда ограничения на потребительское кредитование начали сводить на нет блеск этого сегмента, владельцы Совкомбанка решили, что пришло время диверсифицировать его.

Своевременное предупреждение российского Центробанка о рисках монолинейной бизнес-модели помогло сфокусировать внимание, но для этого шага были и внутренние причины.

«Наша капитальная база быстро росла, и привязка исключительно к розничному сектору ограничивала наши возможности для роста», — говорит Гусев.

Принято решение преобразовать Совкомбанк в полнофункциональный универсальный банк. Первые ощутимые результаты этой новой стратегии появились в феврале 2014 года, когда кредитор выиграл тендер на покупку российского предприятия General Electric.

Хотя GE Money Bank Russia также является потребительским кредитором, его клиентская база и географическое присутствие отличаются от Совкомбанка. Он также предоставил своему новому владельцу доступ к передовой технологической платформе, а также ценный опыт в таких областях, как управление рисками и андеррайтинг, а также сильную капитальную базу.

Благодаря этому приобретению Совкомбанк расширил линейку розничных продуктов и начал их развертывание в своей расширенной сети, которая теперь охватывает более 900 городов по всей России.

По словам Гусева, добавление залогового розничного кредитования к продуктовому предложению банка было особым приоритетом.

«Срок погашения обеспеченных кредитов больше, чем у необеспеченных кредитов, что позволяет нам создавать долгосрочные отношения с клиентами», — говорит он.

Опять же, акционеры Совкомбанка предпочли купить долю рынка и экспертизу, а не пытаться создать ее органически; благодаря впечатляющей прибыльности банка они смогли выбрать банковские активы, выставленные на продажу после кризиса 2014–2015 годов в России.

В 2016 году они купили Меткомбанк, крупнейшего в стране частного автокредитора, у материнской компании Северстали, Севергрупп, и добавили автокредиты к розничному предложению Совкомбанка. Затем в январе следующего года они приобрели российский ипотечный портфель и кредитную команду Нордеа Банка.

Сергей Хотимский

Между тем, Совкомбанк также занялся кредитованием крупных корпораций. Это поставило банк в прямую конкуренцию с некоторыми из крупнейших игроков российского банковского сектора, но основатель Сергей Хотимский, который до сих пор находится в совете директоров в качестве заместителя генерального директора по стратегии, говорит, что размер рынка был достаточным, чтобы позволить для новых участников.

«Это правда, что все гонятся за одними и теми же корпоративными клиентами, но их очень много», — говорит он. «Мы работаем с 500 крупнейшими компаниями России».

Он также отмечает, что изменения на российском банковском рынке после введения западных санкций и обвала цен на нефть в 2014 году пошли на пользу местным кредиторам.

«Иностранные банки решили, что они не хотят подвергаться влиянию России, а государственные банки не могли обслуживать потребности всех остальных предприятий в стране, поэтому у частных банков были огромные возможности, и мы максимально использовали их. их, — говорит он.

Конкуренция вновь сократилась в прошлом году, когда три крупнейших российских частных банка — «Открытие», «Бинбанк» и «Промсвязьбанк» — были спасены и национализированы. Когда эти трое перешли под контроль государства, ряд их корпоративных клиентов стали искать альтернативные банковские схемы.

«Всегда найдутся клиенты, которые отдадут предпочтение частным банкам, — говорит Хотимский. «Мы можем быстрее принимать решения, есть прямой доступ к высшему руководству банка и в целом меньше бюрократии».

Приобретательный

Что касается корпоративного сектора, то рост Совкомбанка был в основном органическим, хотя в 2016 году он купил московскую дочернюю компанию турецкого Garanti Bank, что позволило ему закрепиться среди международных корпораций и финансовых институтов, работающих в России.

В сегменте малого и среднего бизнеса акционеры банка были более скупыми. В марте 2015 года они купили ICICI Bank Eurasia у его индийских владельцев и переименовали его в Modern Commercial Innovation Bank. Затем кредитор был интегрирован с Fintender.ru, онлайн-платформой, созданной Совкомбанком в 2014 году для предоставления гарантий и других услуг малым и средним предприятиям, желающим участвовать в процессах государственных закупок.

Приобретение в 2016 году онлайн-площадки для закупок РТС-Тендер еще больше расширило предложение Fintender и помогло сделать его самым активным в России поставщиком гарантий для государственных закупок.

«Ежедневно мы выдаем каждую третью гарантию в стране, — говорит Хотимский.

В настоящее время Совкомбанк инвестирует в ряд передовых технологий, включая блокчейн, искусственный интеллект и большие данные, с целью превратить Fintender в «экосистему закупок» для МСП.

Однако банк с осторожностью относился к прямому кредитованию этого сегмента.

| Дмитрий Гусев |

«Когда мы начали диверсификацию, мы решили сосредоточиться на более крупных корпорациях, потому что шанс ошибиться с малым и средним бизнесом намного выше», — говорит Гусев.

«Чтобы создать здоровый бизнес по кредитованию малого и среднего бизнеса, вам нужен многолетний опыт, хорошие статистические знания и очень аккуратное исполнение. Многие банки в России потерпели неудачу в этой области, и лишь немногие добились успеха».

В то же время владельцы Совкомбанка прекрасно понимали, что для реализации своих универсальных банковских амбиций им необходимо присутствие в этом сегменте. И снова их решение заключалось в том, чтобы использовать часть своего удобного запаса капитала для покупки признанного игрока.

В качестве цели был выбран Росевробанк, средний московский банк с иностранными акционерами, солидными финансовыми показателями и почти двадцатилетним опытом кредитования малого и среднего бизнеса.

Совкомбанк приобрел первоначальный миноритарный пакет акций банка в 2015 году и постепенно наращивал свою долю в течение следующих трех лет. Приобретение было завершено в августе, и было принято решение об объединении двух банков.

Слияние, которое должно быть завершено к концу этого года, увеличит совокупные активы Совкомбанка до более чем 1 трлн руб., что сделает его третьим по величине частным кредитором в России после Альфабанка и Московского кредитного банка и 11-м самый большой в целом.

По словам Гусева, этот шаг не только расширит охват Совкомбанка, но и откроет новые возможности для роста.

«Росевробанк никогда не был очень силен в рознице, поэтому это даст нам возможность развивать зарплатные проекты», — говорит он. «Это также значительно расширит дистрибуцию продуктов Росевробанка для малого и среднего бизнеса».

Слияние было хорошо воспринято аналитиками и рейтинговыми агентствами. Агентство Moody’s сообщило, что бизнес-модели банков «хорошо дополняют друг друга», а в августе Fitch повысило рейтинг Совкомбанка до BB, сославшись на «более сбалансированный бизнес-структуру и улучшенный профиль фондирования в результате приобретения Росевробанка».

Росевробанк имеет более сильную депозитную базу, чем Совкомбанк, который традиционно полагался на операции межбанковского РЕПО для получения значительной части своего финансирования. Однако с точки зрения качества активов и прибыльности банки хорошо согласованы.

Рентабельность капитала Совкомбанка за последние три года была звездной, превысив 50% в несколько кварталов благодаря прибыли от крупных пакетов высококачественных корпоративных и субгосударственных облигаций, которые до этого года составляли около половины активов банка.

Однако даже без учета этого прироста по рыночной стоимости рентабельность собственного капитала Совкомбанка от основной деятельности с 2010 года составила более 30%. Рентабельность Росевробанка была немного ниже — около 20%, но столь же стабильной.

Гусев говорит, что 25% — это «реалистичная» цель для объединенных банков в среднесрочной перспективе.

Два кредитора также превосходят своих конкурентов по качеству активов. Коэффициент неработающих кредитов Росевробанка на конец июня составлял всего 1,5%, в то время как у Совкомбанка он также был значительно ниже среднего показателя по сектору — 2,4%.

Коэффициент неработающих кредитов Росевробанка на конец июня составлял всего 1,5%, в то время как у Совкомбанка он также был значительно ниже среднего показателя по сектору — 2,4%.

Основные элементы

Однако, несмотря на недавнее стремление к диверсификации, Совкомбанк сохранил основные элементы своей первоначальной бизнес-модели. Пожилые заемщики по-прежнему составляют более половины потребительских кредитов, и кредитору пока удается отстоять свое лидерство в сегменте, несмотря на усиление конкуренции со стороны конкурентов.

«Изначально другие банки думали, что мы сошли с ума, раз нацелились на этот рынок, — говорит Сергей Хотимский. «Вскоре они поняли, что это на самом деле неплохая категория клиентов и многие из них начали работать в том же направлении, но к тому времени мы уже имели преимущество первопроходца».

Однако он признает, что Почта Банк, кредитная организация, созданная ВТБ в 2016 году в партнерстве с почтовым отделением России, может составить конкуренцию Совкомбанку в этом сегменте.

«Это еще одна причина, по которой мы хотели диверсифицироваться, — говорит он.

Другим элементом своей первоначальной стратегии, который сохранил Совкомбанк, является ориентация на географическую экспансию. За последние пять лет банк более чем удвоил размер своей сети до более чем 2200 отделений по всей России, что сделало его третьим по величине кредитором по физическому присутствию после государственных компаний Сбербанк и ВТБ.

Хотимский говорит, что в то время, когда другие кредиторы, в том числе Сбербанк, рационализируют свою сеть и сосредотачиваются на цифровом банкинге, Совкомбанк планирует продолжить свою традиционную или, скорее, стационарную экспансию.

«Сегодня принято считать, что традиционный банковский формат, основанный на большой физической сети, устарел, — говорит он. «Мы не согласны. Наши мини-офисы чрезвычайно эффективны, и благодаря новым технологиям мы теперь можем обеспечить им круглосуточную поддержку, где бы они ни находились, что позволяет им продавать продукцию любого уровня сложности».

Хотимский также отмечает, что, учитывая характер розничной клиентской базы Совкомбанка, позиционировать кредитора как конкурента российским цифровым лидерам, таким как Тинькофф Банк, было бы контрпродуктивно.

«Это не означает, что мы не инвестируем в новые технологии, но мы считаем, что лучше приобрести те, которые оказались наиболее эффективными, чем пытаться создать их самостоятельно», — говорит он. «По нашим оценкам, возможно, каждая десятая новая финансовая технология добавит ценности, поэтому мы хотим быть избирательными».

Что касается инвестиций в новые банковские приобретения, Гусев говорит, что на данный момент Совкомбанк, вероятно, возьмет перерыв. Вместо этого основное внимание в ближайшие месяцы будет уделено подготовке к дебюту банка на публичных фондовых рынках.

Первоначально обсуждавшиеся в 2016 году, планы по IPO были отложены до завершения слияния с Росевробанком. Поскольку это приближается к завершению, Хотимские указали, что листинг может состояться в первой половине следующего года и привлечь до 300 миллионов долларов.

Гусев, которому принадлежит 7% акций банка, говорит, что IPO всегда было на повестке дня.

«Мы считаем, что хороший частный банк должен быть зарегистрирован на бирже», — говорит он.

В рамках подготовки к IPO Совкомбанк уже пополнил свою базу акционеров несколькими крупными международными инвесторами. В июле он объявил о планах привлечь более 100 миллионов долларов нового капитала от Российско-китайского инвестиционного фонда (RCIF), японского SBI Holdings и нескольких государственных фондов благосостояния.

К середине октября было подтверждено участие Государственного инвестиционного фонда Саудовской Аравии и Катарского инвестиционного управления. Информация об остальной части группы инвесторов, которая будет состоять из партнеров государственного Российского фонда прямых инвестиций, ожидалась к концу месяца.

По словам Гусева, помимо вывода Совкомбанка на публичный листинг, этот шаг откроет новые возможности для кредитора, в частности, благодаря сотрудничеству с RCIF, которое рассматривается как ключевая часть работы Китая в рамках инициативы «Один пояс, один путь» в России.

«В работе между Россией и Китаем много проектов, и это даст нам доступ к этому процессу», — говорит он. «Это поможет нам наладить отношения на китайском рынке, а также на других международных рынках».

РосЕвроБанк привлек синдицированный торговый кредит сроком на 2 года

06.07.2007, 16:14

Промышленность

ОРЕАНДА-НОВОСТИ. 6 июля 2007 г. РосЕвроБанк привлек синдицированный торговый кредит сроком на 2 года на сумму 45 млн долларов США. Кредитный договор подписан в Москве.

Bank Austria Creditanstalt AG (Вена, Австрия) и Commerzbank AG (Франкфурт-на-Майне, Германия) выступили Уполномоченными ведущими организаторами сделки. Агентом по сделке выступил Bank Austria Creditanstalt AG (Вена, Австрия). Кроме того, в сделке приняли участие еще 10 банков из Германии, Великобритании и Нидерландов. Средства от синдицированного кредита будут направлены на финансирование торговых операций клиентов Росевробанка.

Это четвертый синдицированный кредит, привлеченный РосЕвроБанком. 10 октября 2005 года Росевробанк подписал индивидуальное Кредитное соглашение с KfW Bankengruppe на сумму 12 миллионов долларов США сроком на 7 лет с целью рефинансирования своего портфеля кредитов, предоставленных бизнесу МСП, 19Декабрь 2005 г. Росевробанк привлек свой первый синдицированный кредит в размере 15 млн долларов США сроком на 1 год (MLA был Ost-West Handelsbank AG), 28 июня 2006 года РосЕвроБанк привлек второй синдицированный кредит на сумму 53 млн долларов США (MLA были Raiffeisen Zentralbank Oestrrreich AG и ЗАО Raiffeisenbank Austria), 28 декабря Росевробанк привлек свой третий синдицированный кредит на сумму 13 млн долларов США и 16 млн евро сроком на 2 года (MLA — Landesbank Berlin AG и VTB Bank (Deutschland) AG).

10 октября 2005 года Росевробанк подписал индивидуальное Кредитное соглашение с KfW Bankengruppe на сумму 12 миллионов долларов США сроком на 7 лет с целью рефинансирования своего портфеля кредитов, предоставленных бизнесу МСП, 19Декабрь 2005 г. Росевробанк привлек свой первый синдицированный кредит в размере 15 млн долларов США сроком на 1 год (MLA был Ost-West Handelsbank AG), 28 июня 2006 года РосЕвроБанк привлек второй синдицированный кредит на сумму 53 млн долларов США (MLA были Raiffeisen Zentralbank Oestrrreich AG и ЗАО Raiffeisenbank Austria), 28 декабря Росевробанк привлек свой третий синдицированный кредит на сумму 13 млн долларов США и 16 млн евро сроком на 2 года (MLA — Landesbank Berlin AG и VTB Bank (Deutschland) AG).

13 апреля 2007 года РосЕвроБанк успешно провел дебютную транзакцию LPN. Организатор — BCP Securities (Гринвич, Коннектикут, США), сумма — 150 млн долларов США, срок — 18 месяцев, купон — 9% годовых Роуд-шоу проходило с 21 марта 2007 г. по 6 апреля 2007 г. в Лондоне, Сингапуре, Бангкоке, Гонконге, Цюрихе, Женеве, Нью-Йорке и Майами.

в Лондоне, Сингапуре, Бангкоке, Гонконге, Цюрихе, Женеве, Нью-Йорке и Майами.

РосЕвроБанк был зарегистрирован в 1993 году и имеет необеспеченные кредитные линии на сумму около 320 миллионов долларов США от иностранных финансовых учреждений и экспортно-кредитных агентств.

25 июня 2007 года РосЕвроБанк, Москва, подписал соглашения с DEG (www.deginvest.de), которая приобрела 6% акций, и с Фондом прямых инвестиций «РенФин Лимитед» (www.rencap.com), который также приобрел 6% акций акции. Фонд прямых инвестиций «РенФин Лимитед» управляется группой компаний «Ренессанс Инвестиционный Менеджмент». Общий объем инвестиций превысил 50 миллионов долларов США. Средства будут использованы РосЕвроБанком для дальнейшего развития региональной сети и кредитного портфеля. Представители DEG и RenFin войдут в состав Совета директоров РосЕвроБанка.

РосЕвроБанк специализируется на работе с корпоративными клиентами. Общие активы на 31 марта 2007 года составили 1 242 млн долларов США (МСФО), собственный капитал увеличился до 175,47 млн долларов США, размер кредитного портфеля на 31 марта 2007 года составил 867,45 млн долларов США.